как передать имущество близким и не разорить их

Любой состоятельный человек в зрелом возрасте при покупке недвижимости или дорогостоящего имущества задумывается о том, как оставить его наследникам. Если вы совершаете покупку в Евросоюзе, следует знать законы и правила передачи имущества в наследство или дарения. В отдельных странах Европы они значительно отличаются, поэтому еще до совершения покупки следует уточнить важные моменты.

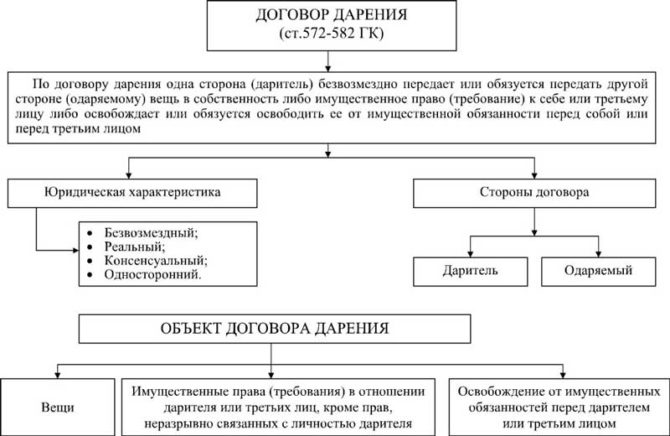

Как передать активы в дар в Евросоюзе?

При налогообложении актов дарения учитывают категорию активов и степень родства между участниками акта. Наиболее высокая налоговая ставка будет применена, если вы подарите активы человеку, не состоящему с вами в родстве. Самая низкая – при дарении супруге, детям.

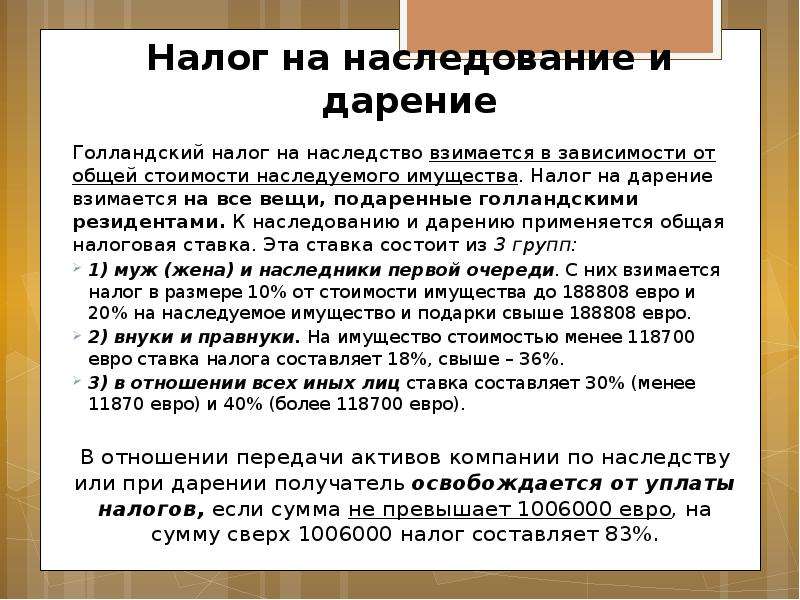

Если вы хотите подарить активы супруге/супругу, то нужно учитывать стоимость этих активов. Это важно для налогообложения. В некоторых странах Европы ставка налога на дарение равняется нулю, однако существует порог стоимости активов, после которого налог все же применяют. Такое правило действует на Кипре, в Испании, Греции, Бельгии, Эстонии, Германии, Италии, Нидерландах, Словакии. Например, порогом для Италии является оценка активов в 1 млн. евро.

Такое правило действует на Кипре, в Испании, Греции, Бельгии, Эстонии, Германии, Италии, Нидерландах, Словакии. Например, порогом для Италии является оценка активов в 1 млн. евро.

Если вы дарите активы детям, то лучше делать это в Португалии, Швейцарии, Чехии, Финляндии, Люксембурге, Польше. Здесь такой подарок вообще не облагается налогом.

Как оформляют наследство в Европе?

До 2015 года в Европе действовали достаточно жесткие и не всегда удобные законы и правила передачи имущества в наследство. В частности, ранее передача недвижимости происходила по законам той страны, где расположен объект. А во многих странах действует правило об обязательном выделении доли наследства членам семьи. Если активы находятся, например, во Франции, то нужно было обязательно выделить три четверти детям и одну четверть супруге/супругу.

Теперь же передача активов в наследство происходит по законам той страны, где постоянно проживает их владелец. Разумеется, речь идет о странах Евросоюза. То есть если вы живете, например, на Кипре, а имущество расположено во Франции, то наследование будет происходить по кипрским законам, в которых нет ограничений по обязательной доле. Выгодно, не правда ли?

То есть если вы живете, например, на Кипре, а имущество расположено во Франции, то наследование будет происходить по кипрским законам, в которых нет ограничений по обязательной доле. Выгодно, не правда ли?

Отметим, что данное правило не действует только в Великобритании, Дании, Ирландии. Активы в этих странах передают в наследство по их законам. Документ о наследовании признают во всех странах ЕС.

Важно! Чаще всего наследник вступает в права наследования автоматически. Однако есть нюанс: в течение определенного времени он обязан предоставить декларацию в налоговую службу. В разных странах этот срок отличается: например, в Германии – 3 месяца, а в Испании – полгода.

Что нужно учитывать при планировании наследства?

- Кому вы сможете передать имущество в наследство. Есть страны, где закон обязывает вас делить наследство на доли между определенными родственниками

- Какие налоги придется заплатить. Узнайте налоговую ставку, условия ее применения и насколько обременительно для наследника будет получение наследства

- Можно ли избежать уплаты налога или снизить сумму.

В отдельных странах Европы при оформлении недвижимости на специальную компанию вы освобождаетесь от налога

В отдельных странах Европы при оформлении недвижимости на специальную компанию вы освобождаетесь от налога

Ставки налогов на наследство и дарение в странах Европы

Налоговые ставки в основном одинаковы и для наследования, и для дарения. Сумма налога зависит от страны, региона, степени родства наследника. Чем ближе родство, тем меньше налог.

- 0%. В некоторых европейских странах данный налог вообще отсутствует – на Кипре, в Португалии, Австрии*, Латвии, Норвегии, Швеции, Эстонии

- 1-10%. Низкие налоговые ставки действуют в Болгарии (до 6,6%), Италии (4-8%), Турции (1-10%), Черногории (3%), Хорватии (5%)

- 0-40%. В большинстве стран налоги достаточно высокие, а низкие ставки применяют лишь при некоторых условиях. Это Великобритания, Венгрия, Греция, Словения, Чехия, Финляндия (до 36%), Испания (7,6-34%)

- 0-60%. Самые высокие ставки – в Германии (7-50%) и Франции (5-60%)

* В Австрии налоговая ставка – нулевая, однако придется оплатить налог на передачу прав собственности (2-3,5%).

Платить налог нужно в той стране, где расположены активы, которые передаются по наследству. Иначе говоря, если вы живете на Кипре, а передаваемая недвижимость расположена во Франции, то передача в наследство будет проходить по кипрским законам, а налог вы заплатите по французским ставкам. А они там самые высокие в Европе!

Оптимально, если вы и живете, и владеете активами в одной и той же стране. В этом случае вы можете передавать активы ближайшим родственникам с крупными налоговыми скидками. Для того чтобы переехать в Евросоюз, воспользуйтесь одной из официальных государственных программ для состоятельных людей, желающих оформить вид на жительство, ПМЖ или сразу гражданство в Европе.

как это работает и почему важно составить завещание

Как правило, в Великобритании наследство – это недвижимость, ценные бумаги и средства на банковских счетах. Однако, по статистике, составленные завещания имеет только треть жителей Великобритании, а среди жителей старше 55 лет завещания имеют две трети населения.

Главным аргументом в пользу того, чтобы не составлять завещание, обычно является небольшой размер предполагаемого наследства. Однако даже в этом случае правильно составленное завещание может помочь избежать возможных споров и претензий со стороны третьих лиц после смерти наследодателя, а также в некоторых случаях – существенно уменьшить размер налога на наследство. А иногда и вовсе избавить наследников от уплаты каких-либо налогов.

Советник IFS Consultants Игорь Персидский рассказывает, как все это работает в Англии и Уэльсе.

В отличие от Шотландии, где обязательная доля в наследстве детям, супругу или гражданскому партнеру установлена законодательно, в Англии и Уэльсе такой нормы не предусмотрено. Иными словами, завещатель может исключить своих детей, супруга и иных близких родственников из наследства в полном объеме, за исключением лиц, находившихся на иждивении наследодателя на момент его смерти.

Впервые налогообложение наследства в Англии было установлено законом «О гербовых сборах» в 1694 году для финансирования войны с Францией. Данный закон был принят по примеру аналогичной нормы в Нидерландах. В первый год действия закона английская казна собрала около 50 тысяч фунтов стерлингов. Для тех времен это было существенной суммой и предопределило дальнейших успех и развитие налогообложения наследства.

В 1986 году в Англии и Уэльсе была проведена реформа налогообложения наследства – тогда оно приобрело свой современный вид.

Правила современного налогообложения наследства

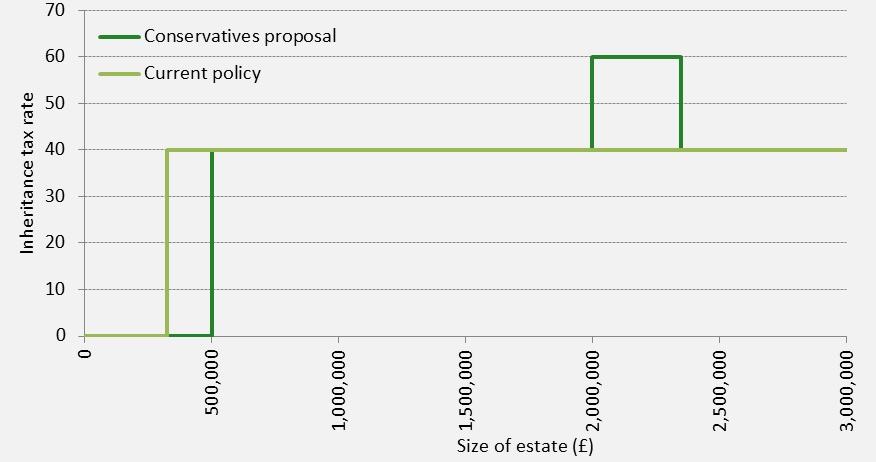

По общему правилу, налог на наследство составляет 40%. Им облагается все имущество, переходящее по наследству. Также необходимо учитывать ретроспективное применение данного налога в течение семи предыдущих лет. Иными словами, налог на наследство применяется в отношении всего имущества, которое было подарено, продано ниже рыночной цены или передано иным способом в пользу третьих лиц, в течение семи лет, предшествующих смерти наследодателя.

Вычеты

Несмотря на высокую ставку налога, при наследовании предусмотрены следующие типы налоговых вычетов:

Персональный налоговый вычет

Первые 325 тысяч фунтов наследственного имущества подлежат нулевой ставке налогообложения. Данная сумма вычета закреплена в законодательстве как минимум до апреля 2021 года. Данный персональный вычет подлежит суммированию, например, в случае, когда наследство переходит от одного умершего супруга другому и впоследствии от второго умершего супруга их потомкам. Таким образом, при суммировании данного вычета максимальная сумма льготы составит 650 тысяч фунтов.

Дополнительный налоговый вычет

Нулевая ставка налогообложения распространяется также на дополнительные 150 тысяч фунтов (с апреля 2020 – 175 тыс.) – на недвижимость, являющуюся основным местом жительства наследодателя. Но если сумма наследства превышает порог в 2 млн фунтов, данный вычет уменьшается на каждый фунт, превышающий данный порог.

Таким образом, общая сумма вычета от одного наследодателя может составить до 475 тысяч фунтов (500 тыс. – с апреля 2020). От двух наследодателей, находившихся в зарегистрированном браке или гражданском партнерстве, сумма вычета может достигать 950 тысяч фунтов (1 млн фунтов – с апреля 2020).

Домициль

Важнейшую роль в планировании налога на наследство также играет домициль наследодателя. Когда наследодатель не имеет британский домициль, только его имущество в Великобритании подпадает под местные правила налогообложения. И наоборот в случае, если наследодатель приобрел (или имел с рождения) домициль Великобритании, все его имущество, в том числе за рубежом, подпадает под местные правила налогообложения.

Домициль – довольно сложное понятие из международного частного права, определяющее «постоянный дом» налогоплательщика. Как правило, домициль не зависит от налогового резидентства физического лица, и для его определения применяются комплексные правила. Вкратце: налоговым законодательством предусмотрено, что у налогоплательщика британский домициль, если: (1) он проживал в Великобритании 15 лет из последних 20 лет или (2) имел постоянный дом в Великобритании в течение предыдущих трех лет. Для точного определения домициля физического лица следует обращаться к налоговым специалистам, которые смогут провести подробный анализ.

Правильно составленное завещание не только поможет избежать возможных споров и претензий со стороны третьих сторон после смерти наследодателя, но также в некоторых случаях может существенно уменьшить размер налога на наследство, а иногда и вовсе избавить наследников от уплаты каких-либо налогов. Согласно законодательству Англии и Уэльса, завещание можно составить тремя способами: написать завещание самому и подписать в присутствии свидетелей, обратиться к юристам либо обратиться к профессиональным составителям завещаний.

Чем больше наследственная масса и количество наследников, тем, как правило, сложнее завещание. Во избежание признания завещания недействительным рекомендуется составлять его у профессионалов, поскольку при недействительном завещании будут применены правила наследования по закону, которые могут привести к отрицательным последствиям.

Игорь Персидский

советник, IFS Consultants, Лондон

www.interfis.com

+44 20 7291 5633

Налог на наследство в Украине

Получение наследства порождает массу вопросов: процедура получения, к кому обращаться, сроки оформления и т.д. Но сегодня мы поговорим об одном из вопросов, связанных с денежным аспектом получения наследства — как разобраться с тем, какие налоги нужно будет заплатить и когда?

Интересно: Завещание или без?

Какие налоги придется уплатить при получении наследства?

Получить наследство в Украине может как гражданин Украины, так и иностранец. Кроме того, граждане Украины, которые длительное время проживают за ее пределами, в целях налогообложения наследства приравниваются к иностранцам. Для того, чтобы понять, какой налог Вам потребуется заплатить, мы рассмотрим облагаемые налогом на наследство разные виды имущества:

Кроме того, граждане Украины, которые длительное время проживают за ее пределами, в целях налогообложения наследства приравниваются к иностранцам. Для того, чтобы понять, какой налог Вам потребуется заплатить, мы рассмотрим облагаемые налогом на наследство разные виды имущества:

- недвижимое: апартаменты, квартиры, частные дома, так же та недвижимость которая в режиме строительства, участки земли и тд.;

- движимое: автомобили, ювелирные изделия, произведения искусства;

- коммерческое: ценные бумаги, акции, проценты в коммерческой организации, интеллектуальная собственность;

- деньги / денежные средства, которые находятся в банках, хранятся в банковских ячейках, или есть в обороте компаний и тд.;

- возмещение от страховок, которые назначаются лицу страховыми компаниями, деньги пенсионных счетов и депозиты от различных фондов: государственных или негосударственных.

Понимать, какой именно вид или виды имущества Вы будете наследовать важно, поскольку есть ситуации, когда для одной и той же категории людей применяется разный налог на разные виды имущественного наследства.

Разобраться в ставках налогов в зависимости от вида имущества Вам могут помочь опытные юристы нашей компании.

Интересно: Как вступить в наследство в Украине иностранцу?

Существует несколько видов ставок налогообложения для наследственного имущества.

Объем налога при получении наследства определяется по категории родства, существующего между преемниками и их наследодателем. На май 2020-го года можно выделить следующие ставки:

Ставка в 0% на все виды имущества определяется тем родственникам, которые относятся к первой очереди родства, а именно:

- родителям;

- мужу / жене;

- детям, включая приемных;

- детям любого из супругов, которые рождены в других браках.

Также к категории людей, которые не платят налоги за наследство относятся и те, кто во второй очереди родства:

- братья / сестры;

- бабушки /дедушки;

- внуки.

Не стоит забывать и о том, что существуют граждане, которые имеют льготы в виде 0 % налогообложения. К ним относятся:

- инвалиды 1-ой группы;

- дети-инвалиды;

- дети без родителей.

Такие льготы распространяются исключительно на движимое и недвижимое имущество. Ко всем остальным видам наследства им назначается стандартная ставка налога.

Ставка в 5% определяется всем субъектам, независимо от того являются ли они родственниками наследодателя или нет, за исключением тех родных, для которых эта ставка — 0%.

Также все, кто не входит в первую и вторую очереди родства должны позаботиться о том, чтоб их наследство оценили эксперты, и определить сумму (налог), которую необходимо за это наследство уплатить в государственный бюджет.

Ставка 18% применяется для наследников, которые являются лицами-резидентами Украины за ее пределами. Также 18%-ый налог вносят в госбюджет и иностранцы, вне зависимости от степени родства с наследодателем.

Для таких наследников эта процедура может стать более сложной, чем для других, особенно если они находятся за пределами Украины. В случае нежелания или отсутствия возможности приехать в Украину, и заниматься процедурой самостоятельно можно обратиться в нашу компанию.

Важно! Наши юристы проанализируют именно Вашу ситуацию с учетом вышеперечисленных особенностей наследования, посоветуют как можно оптимизировать налогообложение, помогут вступить в наследство дистанционно (по доверенности от наследника).

Вы можете узнать о наших пакетах услуг, касающихся вступления в наследство, по ссылке. Мы сможем предложить Вам именно тот объем услуг, который будет для Вас оптимально выгодным

Если Вы хотите для начала получить входящую информацию и просто посоветоваться с юристом — это можно сделать в порядке персональной консультации, стоимость которой также описана тут.При получении наследства всем наследникам следует помнить о том, что за несвоевременную и некорректную оплату налогов за полученное имущество — ответственность в виде штрафов или даже ареста имущества несет непосредственно тот, кто это имущество получил.

Если Вы хотите провести процедуру вступления в наследство с минимальным количеством затрат времени и сил — звоните нам. Наши специалисты предоставят юридические советы по алгоритму действий, в т.ч. какие документы нужно собрать и куда обращаться. Если наследство открывается в пределах Киева, то всю техническую работу мы можем взять на себя, в т.ч. организовать открытие наследства у нотариуса и получение свидетельства о наследстве.

Не нашли ответ на свой вопрос? Узнайте больше здесь!

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму:

Новости: Наследники империи Samsung заплатят рекордный налог с наследства — Эксперт

В Сеуле в воскресенье на 79-м году скончался легендарный бизнесмен, владелец конгломерата Samsung Ли Гон Хи. Ли оставил после себя немалое состояние, составляющее, по данным информагентства Yonhap, порядка 18 трлн вон (15,9 млрд долларов). Теперь уже бывшему председателю правления Samsung принадлежали 4,18% акций главной компании конгломерата — Samsung Electronics Co., а также 0,08% привилегированных акций этой фирмы. Кроме этого, наследникам достанутся 29,76% акций Samsung Life Insurance Co.; 2.88% акций Samsung C&T Corp., которая фактически является холдинговой компанией конгломерата, и 0,01% акций Samsung SDS Co.

Ли оставил после себя немалое состояние, составляющее, по данным информагентства Yonhap, порядка 18 трлн вон (15,9 млрд долларов). Теперь уже бывшему председателю правления Samsung принадлежали 4,18% акций главной компании конгломерата — Samsung Electronics Co., а также 0,08% привилегированных акций этой фирмы. Кроме этого, наследникам достанутся 29,76% акций Samsung Life Insurance Co.; 2.88% акций Samsung C&T Corp., которая фактически является холдинговой компанией конгломерата, и 0,01% акций Samsung SDS Co.

Наследниками Ли являются вдова Хон Рахи и трое детей: единственный сын Ли Чжэ Ен, который с 2015 года, когда отец сильно заболел, фактически руководил семейным бизнесом; и две дочери: Ли Буджин и Ли Со Хён (третья, младшая дочь кончила жизнь самоубийством). Им придется заплатить рекордный для Южной Кореи налог с наследства. По оценкам специалистов он составит приблизительно 10 трлн вон (8,83 млрд долларов).

Как отмечает издание Korean Herald, наследники могут растянуть выплату налога с наследства на несколько лет. Южнокорейские законы разрешают сделать это в течение пяти лет.

Южнокорейские законы разрешают сделать это в течение пяти лет.

Так, по крайней мере, решили поступить наследники еще одного очень известного южнокорейского промышленника, владельца LG Group Ку Бон Му, скончавшегося два с половиной года назад. Правда, там налог был в десять раз меньше – 800 млн долларов.

Хон Рахи и при жизни мужа считалась одной из самых богатых женщин в Южной Корее. Ей принадлежат 0,91% акций Samsung Electronics Co., оцениваемые в 3,2 трлн вон.

Ли Чжэ Ен, формально исполнявший обязанности вице-президента Samsung Electronics, владеет 0,7% акций компании, а также 17,33% акций Samsung C&T и акции других подразделений конгломерата, которые стоят 7,1 трлн вон.

Налогообложение наследства — 2020

Налогообложение наследства зависит от степени родства наследника и наследодателя, а также от резидентского статуса этих лиц.

В частности, объекты наследства, унаследованные членами семьи наследодателя первой и второй степени родства, облагаются по нулевой ставке НДФЛ.

Стоимость любого объекта наследства, которое наследуется наследниками, которые не являются членами семьи наследодателя первой и второй степени родства облагаются НДФЛ по ставке 5% или 18%.

Граждане — резиденты, которые получают наследство от гражданина — резидента, но не относятся к членам семьи первой и второй степени родства, платят НДФЛ по ставке 5% и военный сбор по ставке 1,5% от стоимости любого наследства (подарка).

Объекты наследства, которые наследуются наследником от наследодателя — нерезидента, и объекты наследства, которые наследуются наследником — нерезидентом от наследодателя — резидента, облагаются по ставке НДФЛ 18% и военным сбором по ставке 1,5%.

Доход в виде стоимости унаследованного имущества (средства, имущество, имущественные или неимущественные права) в пределах, подлежащих налогообложению, указывается в годовой налоговой декларации, кроме наследников, получивших в наследство объекты, облагаемые по нулевой ставке НДФЛ.

Следовательно, физические лица, получившие доход в виде наследства, который облагается по нулевой ставке налога, не обязаны включать стоимость такого наследства в состав общего годового налогооблагаемого дохода. Такие физические лица могут не подавать годовую налоговую декларацию об имущественном состоянии и доходах, но при отсутствии других оснований для подачи декларации.

Физлица, получившие наследство, которое облагается налогом по ставкам 5% и 18%, обязаны включить сумму таких доходов в общий годовой налогооблагаемый доход и подать налоговую декларацию об имущественном состоянии и доходах до 1 мая года, следующего за тем, в котором она получена.

kh.tax.gov.ua

Немцы скоро перестанут радоваться наследству | Экономика в Германии и мире: новости и аналитика | DW

Люди, получившие наследство в Германии, платят значительно меньше налога, чем в среднем в индустриально развитых странах. К такому выводу пришли эксперты из Центра европейских экономических исследований. Аналогичная ситуация наблюдается при передаче по наследству и при делении мелких и средних предприятий. в отличие от налоговых ставок при смене владельцев крупных предприятий, которые выше среднего уровня. Исследование, данные которого были представлены в четверг, проводилось по заказу министерства финансов Германии.

Аналогичная ситуация наблюдается при передаче по наследству и при делении мелких и средних предприятий. в отличие от налоговых ставок при смене владельцев крупных предприятий, которые выше среднего уровня. Исследование, данные которого были представлены в четверг, проводилось по заказу министерства финансов Германии.

Аргументы «за»

Исследование дало дополнительные аргументы тем политикам в правящей коалиции, которые активно выступают за повышение размеров налога на наследство. Действующие сегодня в Германии правила по наследованию и дарению уже давно находятся под проверкой. Федеральный конституционный суд предположительно уже в начале 2005-го года примет соответствующее решение и установит новые нормы для различных видов собственности. Тем самым откроются возможности для проведения реформы налогообложения наследства не позднее 2006-го году. По мнению одной из ее активных сторонниц — премьер-министра Шлезвиг-Гольштейна Хайде Симонис (Heide Simonis) /СДПГ/, налоговые ставки должны быть теснее связаны с размером наследования.

Сейчас налог на наследство ежегодно приносит в казну 3,4 млрд. евро. Эти деньги поступают не в федеральный бюджет, а расходуются землями по своему усмотрению.

Во всех странах, где проводилось исследование, в том числе в Великобритании, Франции, Японии и США, налог на наследство занимает скромное место в общей системе налоговых поступлений (между 0,17 и 1,25 процента). По этому показателю Германия находится на четвертом месте (0,4 процента). Однако по доле средств, поступаемых от налога на наследство и дарение, в общем объеме ВВП Германия занимает лишь десятую позицию.

Догнать Америку?

Наследники, которые получают в Германии наследство частного характера средних размеров (например, дом или денежные сбережения) часто платят в Германии минимальный налог или даже освобождаются от него. Так происходит, в частности, когда наследником является супруг. Дети платят в среднем 0,3 процента от наследуемой суммы. Примерно такая же ситуация сохранится в дальнейшем. Если же речь идет о сумме в десятки миллионов, то, несмотря на родственные отношения с умершим, наследникам придется платить гораздо больше. Однако и по этому пункту показатели Германии не превысят средний международный уровень.

Если же речь идет о сумме в десятки миллионов, то, несмотря на родственные отношения с умершим, наследникам придется платить гораздо больше. Однако и по этому пункту показатели Германии не превысят средний международный уровень.

Существенные изменения может претерпеть система наследований предприятий. Сейчас, если речь идет о малом частном предприятии, не связанном с биржей, стоимость которого не превышает четырех миллионов евро, то дети, наследующие его после смерти родителей, должны заплатить 3,8 процента. Если же речь идет об акционерном обществе, оцениваемом в такую же сумму, то размер налога составит уже 6 процентов. Реформа налогообложения наследства и дарения в первую очередь как раз и коснется передачи из рук в руки различных предприятий. В ряде стран в этом плане налоговое законодательство гораздо жестче немецкого. Например, в США и Японии налоговые ставки при передаче по наследству предприятий превышают немецкие в несколько раз. (вш)

Налогообложение наследства в Англии и Уэльсе

По статистике, составленные завещания имеет только одна треть жителей Великобритании. При этом, среди жителей старше 55 лет, завещания имеют две трети населения. Согласно социологическим опросам, главным аргументом в пользу отсутствия завещания по мнению наследодателей, является небольшое количества владеемого имущества. Как правило, подавляющим большинством наследственного имущества в Великобритании, является недвижимость и средства на банковских счетах.

При этом, среди жителей старше 55 лет, завещания имеют две трети населения. Согласно социологическим опросам, главным аргументом в пользу отсутствия завещания по мнению наследодателей, является небольшое количества владеемого имущества. Как правило, подавляющим большинством наследственного имущества в Великобритании, является недвижимость и средства на банковских счетах.

Обязательная доля в наследстве

В отличии от Шотландии, где обязательная доля в наследстве детям, супругу или гражданскому партнеру, установлена законодательно, в Англии и Уэльсе такой нормы нет. Иными словами, завещатель может исключить своих детей, супруга и иных близких родственников из наследства в полном объеме за исключением лиц, находившихся на иждивении наследодателя на момент его смерти.

Налогообложение наследства

Впервые, налогообложение наследства в Англии, было установлено законом “О гербовых Сборах” в 1694 году, для финансирования войны с Францией. Данный закон был принят по примеру существовавшего аналогичного закона в Нидерландах. В первый год действия закона английская казна собрала около 50 тысяч фунтов стерлингов. Для тех времен это было существенной суммой для государства, это и предопределило дальнейших успех и развитие налогообложение наследства в Англии и Великобритании. Налогообложение наследства в его современном виде существует в Англии и Уэльсе с 1986 года, после реформы налогообложения наследства. Налогообложение наследства в Англии и Уэльсе Игорь Персидский, Советник, IFS Consultants, Лондон www.interfis.com; Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.; +44 20 7291 5633 RUSSIANUK: TAXES&PROPERTY …составленные завещания имеет только одна треть жителей Британии. При этом, среди жителей старше 55 лет, завещания имеют две трети населения 34 RUSSIANUK 020 8 445 6465 WWW.RUSSIANUK.COM По общему правилу, налог на наследство составляет 40%, и данным налогом облагается все имущество, переходящее по наследству. Также, необходимо учитывать ретроспективное применение данного налога в течение семи предыдущих лет.

В первый год действия закона английская казна собрала около 50 тысяч фунтов стерлингов. Для тех времен это было существенной суммой для государства, это и предопределило дальнейших успех и развитие налогообложение наследства в Англии и Великобритании. Налогообложение наследства в его современном виде существует в Англии и Уэльсе с 1986 года, после реформы налогообложения наследства. Налогообложение наследства в Англии и Уэльсе Игорь Персидский, Советник, IFS Consultants, Лондон www.interfis.com; Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.; +44 20 7291 5633 RUSSIANUK: TAXES&PROPERTY …составленные завещания имеет только одна треть жителей Британии. При этом, среди жителей старше 55 лет, завещания имеют две трети населения 34 RUSSIANUK 020 8 445 6465 WWW.RUSSIANUK.COM По общему правилу, налог на наследство составляет 40%, и данным налогом облагается все имущество, переходящее по наследству. Также, необходимо учитывать ретроспективное применение данного налога в течение семи предыдущих лет. Иными словами, налог на наследство применяется в отношении всего имущества, которое было подарено, продано ниже рыночной цены или передано иным способом в пользу третьих лиц, в течение семи лет, предшествующих смерти наследодателя. В зависимости от давности передачи собственности, данная ставка уменьшается с течением времени: до 32% при прошествии 3 лет, 24% — 4 лет и так далее до 0% после истечения семи лет, предшествующих дате смерти наследодателя. Важно заметить, что при наследовании между супругами, имеющими надлежащим образом зарегистрированный брак или гражданское партнерство, никаких налогов не возникает.

Иными словами, налог на наследство применяется в отношении всего имущества, которое было подарено, продано ниже рыночной цены или передано иным способом в пользу третьих лиц, в течение семи лет, предшествующих смерти наследодателя. В зависимости от давности передачи собственности, данная ставка уменьшается с течением времени: до 32% при прошествии 3 лет, 24% — 4 лет и так далее до 0% после истечения семи лет, предшествующих дате смерти наследодателя. Важно заметить, что при наследовании между супругами, имеющими надлежащим образом зарегистрированный брак или гражданское партнерство, никаких налогов не возникает.

Правильно составленное завещание не только поможет избежать возможных споров и претензий со стороны третьих сто- рон после смерти наследодателя, но также, в некоторых случаях может существенно уменьшить размер налога на наследство, а иногда и вовсе избавить наследни- ков от уплаты каких-либо налогов.

Несмотря на высокую ставку налога, при предусмотрены следующие типы налоговых вычетов и льгот: 1. Персональный налоговый вычет. Первые 325 тысяч фунтов наследственного имущества подлежат нулевой ставке налогообложения. Данная сумма вычета закреплена в законодательстве, как минимум, до апреля 2021 года. Данный персональный вычет подлежит суммированию, например в случае, когда наследство переходит от одного умершего супруга другому, и впоследствии, от второго умершего супруга их потомству. Таким образом при суммировании данного вычета максимальная сумма льготы составит 650 тысяч фунтов. 2. Дополнительный налоговый вычет в размере 150 тысяч фунтов (с апреля 2020 – 175 тыс.) на недвижимость, являющуюся основным местом жительства наследодателя. При сумме наследства, превышающего порог в 2 млн фунтов, данный вычет уменьшается на каждый фунт, превышающий данный порог. Таким образом, общая сумма вычета для целей налога на наследство от одного наследодателя, может составить до 475 тысяч фунтов (500 тыс. – с апреля 2020). От двух наследодателей, находившихся в зарегистрированном браке или гражданском партнерстве, сумма вычета может достигать 950 тысяч фунтов (1 млн фунтов – с апреля 2020).

Персональный налоговый вычет. Первые 325 тысяч фунтов наследственного имущества подлежат нулевой ставке налогообложения. Данная сумма вычета закреплена в законодательстве, как минимум, до апреля 2021 года. Данный персональный вычет подлежит суммированию, например в случае, когда наследство переходит от одного умершего супруга другому, и впоследствии, от второго умершего супруга их потомству. Таким образом при суммировании данного вычета максимальная сумма льготы составит 650 тысяч фунтов. 2. Дополнительный налоговый вычет в размере 150 тысяч фунтов (с апреля 2020 – 175 тыс.) на недвижимость, являющуюся основным местом жительства наследодателя. При сумме наследства, превышающего порог в 2 млн фунтов, данный вычет уменьшается на каждый фунт, превышающий данный порог. Таким образом, общая сумма вычета для целей налога на наследство от одного наследодателя, может составить до 475 тысяч фунтов (500 тыс. – с апреля 2020). От двух наследодателей, находившихся в зарегистрированном браке или гражданском партнерстве, сумма вычета может достигать 950 тысяч фунтов (1 млн фунтов – с апреля 2020). Очень важную роль в планировании наследства также играет домициль страны наследодателя. Когда наследодатель не имеет британский домициль, только его имущество, расположенное в Великобритании, подпадает под местные правила налогообложения. И наоборот в случае, если наследодатель приобрел (или имел с рождения) домициль Великобритании, все его имущество, расположенное за рубежом, подпадает под местные правила налогообложения. Домициль – довольно сложное понятие из общего права, определяющее ‘постоянный дом’ налогоплательщика. Домициль не является налоговым резидентством физического лица, и в его определении применяются сложные комплексные правила. Вкратце, налоговая служба Великобритании считает, что у налогоплательщика британский домициль, если: (1) он проживал в Великобритании 15 лет на протяжении последних 20 лет или (2) имел постоянный дом в Великобритании в течение предыдущих трех лет. Для точного определения домициля страны налогоплательщика необходимо обращаться к налоговым специалистам, которые смогут провести подробный анализ ситуации налогоплательщика.

Очень важную роль в планировании наследства также играет домициль страны наследодателя. Когда наследодатель не имеет британский домициль, только его имущество, расположенное в Великобритании, подпадает под местные правила налогообложения. И наоборот в случае, если наследодатель приобрел (или имел с рождения) домициль Великобритании, все его имущество, расположенное за рубежом, подпадает под местные правила налогообложения. Домициль – довольно сложное понятие из общего права, определяющее ‘постоянный дом’ налогоплательщика. Домициль не является налоговым резидентством физического лица, и в его определении применяются сложные комплексные правила. Вкратце, налоговая служба Великобритании считает, что у налогоплательщика британский домициль, если: (1) он проживал в Великобритании 15 лет на протяжении последних 20 лет или (2) имел постоянный дом в Великобритании в течение предыдущих трех лет. Для точного определения домициля страны налогоплательщика необходимо обращаться к налоговым специалистам, которые смогут провести подробный анализ ситуации налогоплательщика.

Роль завещания в налоговом планировании

Правильно составленное завещание не только поможет избежать возможных споров и претензий со стороны третьих сторон после смерти наследодателя, но также, в некоторых случаях может существенно уменьшить размер налога на наследство, а иногда и вовсе избавить наследников от уплаты каких-либо налогов. Согласно законодательству Англии и Уэльса, завещание в Англии и можно составить тремя способами: написать завещание самому и подписать в присутствии свидетелей, обратиться к юристам, либо обратиться к профессиональным составителям завещаний. Также, важно назначить двух доверенных лиц – исполнителей завещания, которые будут заниматься распределением наследства. Как правило — это либо профессиональные исполнители завещания, либо юристы, либо близкие друзья, коллеги или родственники умершего. В идеале они должны быть моложе самого наследодателя. Чем больше наследственное имущество и количество родственников, тем, как правило, сложнее завещание. Во избежании признания завещания недействительным, рекомендуется составлять завещание у профессионалов, поскольку при недействительном завещании, будут применены стандартные правила наследования.

Во избежании признания завещания недействительным, рекомендуется составлять завещание у профессионалов, поскольку при недействительном завещании, будут применены стандартные правила наследования.

Игорь Персидский, Советник, IFS Consultants, Лондон www.interfis.com; Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.; +44 20 7291 5633

Налог на наследство: определение, ставки налога и кто платит

Налог на наследство — это налог на имущество человека после смерти. В 2020 году федеральный налог на недвижимость обычно применяется к активам на сумму более 11,58 миллиона долларов. Ставка налога на наследство составляет от 18% до 40%. В некоторых штатах также есть налоги на наследство. Имущество, наследуемое супругами, обычно не облагается налогом на наследство.

Форма 706 IRS содержит подробную информацию о том, какие именно активы учитываются при расчетах, как определить их стоимость и как рассчитать налог. Но, как правило, вы рассчитываете налог, применяя указанные ниже ставки к сумме имущества, подлежащего налогообложению. Если у вас есть вопросы, обратитесь к квалифицированному налоговому специалисту.

Если у вас есть вопросы, обратитесь к квалифицированному налоговому специалисту.

Должен ли я платить налоги на недвижимость?

Наверное, нет. IRS освобождает от налога поместья на сумму менее 11,58 миллиона долларов в 2020 году и 11,7 миллиона долларов в 2021 году, поэтому мало кто на самом деле платит его. Кроме того, это освобождение распространяется на человека, поэтому супружеская пара может его удвоить. IRS облагает недвижимость выше этого порога по ставке до 40%.

1800 долларов США плюс 20% от суммы свыше 10 000 долларов США | ||

3800 долларов США плюс 22% от суммы свыше 20 000 долларов США | ||

8 200 долл. США плюс 24% от суммы свыше 40 000 долл. США | ||

13 000 долл. США плюс 26% от суммы свыше 60 000 долл. | ||

18 200 долл. США плюс 28% от суммы свыше 80 000 долл. США | ||

23 800 долларов США плюс 30% от суммы свыше 100 000 долларов США | ||

38 800 долларов США плюс 32% от суммы свыше 150 000 долларов США | ||

70 800 долларов США плюс 34% суммы свыше 250 000 долларов США | ||

155 800 долларов США плюс 37% от суммы свыше 500 000 долларов США | 248 300 долл. США плюс 39% от суммы свыше 750 000 долл. США | |

345 800 долл. США плюс 40% от суммы свыше 1 000 000 долл. США |

В некоторых штатах также установлены налоги на имущество с различными порогами дохода.

Некоторые налоговые правила были изменены из-за коронавируса

Узнайте больше о том, что изменилось для налогоплательщиков, в рамках реакции федерального правительства на коронавирус.

В каких штатах действует налог на наследство?

В нескольких штатах и округе Колумбия существует налог на наследство. У многих пороги активов ниже, чем у федерального правительства. Сумма исключения для каждого штата указана в таблице ниже.

Если вы живете в штате, где действует налог на наследство, хорошая новость заключается в том, что (вообще говоря) ваш счет по налогу на имущество вычитается из стоимости вашего налогооблагаемого имущества до того, как вы подсчитаете, сколько вы можете быть должны IRS.

Штаты с налогом на наследство

В чем разница между налогом на наследство и налогом на наследство?

В некоторых штатах есть налог на наследство, который отличается, потому что наследники платят налог.

В шести штатах существует налог на наследство, а в одном штате взимаются налоги на наследство и наследство.

Ставки налога на наследство часто зависят от родства наследника с умершим.

Переживший супруг обычно освобождается от государственного налога на наследство.В некоторых штатах взимается налог на детей умершего человека, но по низкой ставке. Более дальние родственники или наследники, не связанные с умершим, обычно сталкиваются с самыми высокими ставками налога на наследство.

Переживший супруг обычно освобождается от государственного налога на наследство.В некоторых штатах взимается налог на детей умершего человека, но по низкой ставке. Более дальние родственники или наследники, не связанные с умершим, обычно сталкиваются с самыми высокими ставками налога на наследство.

Как уменьшить или избежать федерального налога на наследство

Если вы хотите снизить налоги на наследство до своей смерти, вы можете использовать некоторые тактики для защиты своей собственности. К ним относятся:

Расходование ваших активов. Если вы не боитесь, что у вас закончатся деньги перед смертью, наслаждайтесь своим богатством.

Распространение ваших активов. Вы можете отдать часть своего имущества в подарок близким, пока вы еще живы. Во многих штатах подарки не облагаются налогом. (Узнайте, как действует налог на дарение.)

Раздача ваших активов. Если вы оставите собственность благотворительной организации, она вычитается из общей суммы имущества.

Защита ваших активов в трасте. Правильно созданные безотзывные или обходные трасты могут предоставить возможность юридически защитить часть ваших активов от государственного и федерального налога на имущество.

Переход к более благоприятной налоговой среде. Поскольку в большинстве штатов нет налога на наследство или налога на наследство, у вас есть много вариантов переезда.

Найдите дополнительные способы обезопасить свои активы и свое будущее

Если вы унаследовали или завещали что-то, следите за налогом на прирост капитала

Даже если наследство не облагается налогом, когда его получают ваши наследники, любые последующие доходы или доходы, которые он производит, могут считаться налогооблагаемым приростом капитала на федеральном уровне и уровне штата.

Если ваши наследники продают унаследованный ими актив, любая прибыль может облагаться налогом на федеральном уровне как долгосрочная или краткосрочная прибыль от прироста капитала, в зависимости от того, когда они избавляются от собственности.

Если вы все же передаете своим наследникам наследство, особенно значительное, для них будет хорошей идеей поговорить со специалистом, специализирующимся на налогах на наследство, о лучших способах минимизировать любые потенциальные налоговые убытки.

УСЛУГИ ПЕРСОНАЛЬНОГО КОНСУЛЬТАНТА VANGUARD 5.0 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. |

5,0 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений.

Поощрение: бесплатная финансовая оценка с CFP. |

4,5 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений.

|

Ставка налога на подарки на 2020-2021 годы: что это такое? Кто платит?

В жизни есть о чем беспокоиться, но налог на дарение, вероятно, не входит в их число.

Что такое налог на дарение?

Налог на дарение — это федеральный налог на передачу денег или имущества другим людям без получения взамен ничего (или менее полной стоимости). Немногие должны платить налог на дарение; IRS обычно не участвует, если сумма подарка не превышает 15 000 долларов. Даже в этом случае это может вызвать только лишнюю бумажную работу.

Даже в этом случае это может вызвать только лишнюю бумажную работу.

Платите ли вы налоги при получении подарка?

В большинстве случаев нет. Активы, которые вы получаете в качестве подарка или наследства, обычно не облагаются налогом на федеральном уровне. Однако, если впоследствии активы приносят доход (возможно, они приносят проценты или дивиденды, или вы получаете ренту), этот доход, скорее всего, подлежит налогообложению. Публикация IRS 525 содержит подробности. Также в некоторых штатах есть налоги на наследство.

Как избежать налога на дарение?

Две вещи удерживают руки IRS от конфет большинства людей: ежегодное исключение в размере 15 000 долларов в 2020 и 2021 годах и 11 долларов.58 миллионов пожизненных исключений в 2020 году (11,7 миллиона долларов в 2021 году). Оставайтесь ниже их, и вы сможете проявить щедрость вне поля зрения. Перейдите выше, и вам нужно будет заполнить форму налога на дарение при подаче декларации — но вы все равно можете избежать уплаты налога на дарение.

Некоторые налоговые правила были изменены из-за коронавируса

Узнайте больше о том, что изменилось для налогоплательщиков, в рамках реакции федерального правительства на коронавирус.

Как рассчитывается налог на дарение и как действует ежегодное исключение налога на дарение

В 2020 и 2021 годах вы можете отдать кому-то до 15000 долларов в год, и, как правило, вам не придется иметь дело с IRS по этому поводу.

Если вы дарите кому-либо более 15 000 долларов наличными или активами (например, акциями, землей, новым автомобилем) в год, вам необходимо подать налоговую декларацию на дарение. Это не означает, что вы должны платить налог на дарение. Это просто означает, что вам нужно заполнить форму IRS 709, чтобы раскрыть информацию о подарке.

Ежегодное исключение для каждого получателя; это не сумма всех ваших подарков. Это означает, например, что вы можете отдать 15 000 долларов своему двоюродному брату, еще 15 000 долларов другу, еще 15 000 долларов соседу и так далее в том же году без необходимости подачи налоговой декларации на дарение.

Ежегодное исключение также распространяется на одного человека, что означает, что если вы состоите в браке, вы и ваш супруг можете отдать в сумме 30 000 долларов в год кому бы то ни было, не заполняя налоговую декларацию на дарение.

Подарки между супругами не ограничены и, как правило, не требуют налоговой декларации на дарение. Подарки некоммерческим организациям — это благотворительные пожертвования, а не подарки.

Человек, получающий подарок, обычно не обязан сообщать о подарке.

Как работает исключение пожизненного налога на дарение

Вдобавок к ежегодному исключению в размере 15 000 долларов вы получаете 11 долларов.58 миллионов пожизненных исключений (в 2021 году эта цифра вырастет до 11,7 миллиона долларов). А поскольку это на человека, супружеские пары могут исключить вдвое больше подарков на всю жизнь. Это очень удобно, если вы раздаете больше 15 000 долларов.

«Подумайте о ведрах или чашках», — говорит Кристофер Пиччурро, сертифицированный бухгалтер и соучредитель бухгалтерской и консалтинговой фирмы Integrated Financial Group в Мичигане.

Любой излишек «перетекает» в корзину для пожизненных исключений.

Любой излишек «перетекает» в корзину для пожизненных исключений.Например, если вы дадите своему брату 50 000 долларов в этом году, вы израсходуете свое ежегодное исключение в размере 15 000 долларов.Плохая новость заключается в том, что вам нужно будет подать налоговую декларацию на дарение, но хорошая новость состоит в том, что вы, вероятно, не будете платить налог на дарение. Почему? Потому что дополнительные 35 000 долларов (50 000–15 000 долларов) просто засчитываются в счет вашего пожизненного исключения в размере 11,58 миллиона долларов. В следующем году, если вы дадите своему брату еще 50 000 долларов, произойдет то же самое: вы потратите свои 15 000 долларов на ежегодное исключение и сократите еще 35 000 долларов вашего пожизненного исключения.

В налоговой декларации на дарение отслеживается пожизненное освобождение. Так что, если вы ничего не дарите в течение своей жизни, тогда у вас есть пожизненное освобождение, которое можно использовать против вашего имущества после смерти.

Какая ставка налога на дарение?

Если вам повезло и вы достаточно щедры, чтобы использовать свои исключения, возможно, вам действительно придется заплатить налог на дарение. Ставки варьируются от 18% до 40%, и налогоплательщик обычно платит. Конечно, существуют исключения и особые правила расчета налога, поэтому все подробности см. В инструкциях к форме 709 IRS.

Что может вызвать налоговую декларацию на дарение

Забота — это совместное использование, но в некоторых ситуациях часто непреднамеренно возникает необходимость подать налоговую декларацию на дарение, говорят профессионалы.

Баловать внуков деньгами колледжа

Пиччурро объясняет это так. «Допустим, бабушка и дедушка говорят:« Нам не очень нравится ваш муж и вы не очень нравитесь, но нам очень нравятся наши внуки. Итак, мы собираемся дать 60 000 долларов и вложим их в план 529, чтобы оплатить их колледж ». Что ж, бабушка и дедушка только что инициировали исключение налога на дарение, потому что он превышает [15 000 долларов]».

Специальное правило позволяет дарителям распределять одноразовые подарки в налоговых декларациях на дарение за пять лет, чтобы не допустить пожизненного исключения подарков.

Весна для отпуска, машины или других вещей

Если вы раскошелились на свадьбу Джуниора или просто заплатили за безумно дорогой медовый месяц, приготовьтесь оформить документы.

Если вы оплачиваете обучение или медицинские счета, оплата напрямую в школе или больнице может помочь избежать требования о возврате налога на дарение (подробности см. В инструкциях к форме 709 IRS).

Необязательные ссуды

Ссужать деньги друзьям и семье — обычно плохая идея, а IRS может усугубить ситуацию.Он считает беспроцентные ссуды подарками. Или, если вы одалживаете им деньги, а потом решаете, что они не должны вам возвращать, это тоже подарок.

Попадание локтем на банковский счет не-супруга

«Допустим, вы живете у бабушки, поэтому для удобства мы поместим вас на банковский счет бабушки. Угадай, что только что произошло? Пиччурро говорит. «Если вы являетесь совладельцем [совладельца] банковского счета у кого-то и имеете право забрать деньги в любое время, по сути, бабушка делает вам подарок.”

Угадай, что только что произошло? Пиччурро говорит. «Если вы являетесь совладельцем [совладельца] банковского счета у кого-то и имеете право забрать деньги в любое время, по сути, бабушка делает вам подарок.”

УСЛУГИ ПЕРСОНАЛЬНОГО КОНСУЛЬТАНТА VANGUARD 5.0 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. |

5,0 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений.

Поощрение: бесплатная финансовая оценка с CFP. |

4,5 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений.

|

Правила унаследованных IRA, распределение бенефициаров

Вот правила для унаследованных IRA, которые могут помочь вам максимально использовать деньги, которые вы унаследовали, и избежать налоговых сюрпризов.

Что такое IRA по наследству?

Унаследованная IRA, часто называемая IRA-бенефициаром, — это счет, открытый для кого-то, кто наследует индивидуальный пенсионный счет или счет пенсионного плана после смерти первоначального владельца. Любое лицо, имущество или траст может унаследовать IRA, но супруги имеют больше возможностей для использования унаследованного IRA.

Унаследованные правила IRA для супругов

Если вы являетесь единственным бенефициаром IRA своего супруга, вы можете взять на себя учетную запись (также известную как передача супруга или «принятие» IRA), и IRS будет рассматривать это как будто он был твоим все время.

Вы делаете это, обозначая себя в качестве владельца существующей учетной записи, переводя активы со счета умершего в существующую IRA (либо Roth, либо традиционную учетную запись, если она имеет такой же налоговый режим).

Для этой цели вы также можете создать новую учетную запись.

Унаследованные правила IRA для бенефициаров, не являющихся супругами

Немного больше административной работы требуется, если вы не являетесь супругом, наследовавшим IRA (единолично или когда он предоставляется нескольким людям) или супругом, который не является единственный бенефициар.

IRS не позволяет переводить деньги из унаследованного IRA на один из ваших существующих счетов.

Вместо этого вам придется перенести свою часть активов в новую IRA, которая будет официально названа унаследованной IRA; например, (Имя умершего владельца) в пользу (Ваше имя).

Вместо этого вам придется перенести свою часть активов в новую IRA, которая будет официально названа унаследованной IRA; например, (Имя умершего владельца) в пользу (Ваше имя).Никакие дополнительные взносы не допускаются в новой унаследованной учетной записи IRA.

Каковы правила распределения для унаследованной IRA?

В соответствии с Законом о безопасности, который был подписан в декабре 2019 года, большинство (но не все) получатели IRA должны исчерпать унаследованный IRA в течение 10 лет после смерти владельца счета. Это применимо к унаследованным IRA, если владелец умер после 31 декабря 2019 года.

Нет никаких ограничений на то, когда и как часто вы снимаете деньги со счета, при условии, что счет пуст к концу 10 лет.То есть вы можете снять все деньги сразу, вы можете оставить их там на десять лет, а затем забрать их все, или вы можете снять распределения с течением времени. (Просто обратите внимание, что при традиционном IRA каждое снятие средств будет считаться доходом и облагаться налогами в год, в который вы производите вывод. )

)

Из правила 10 лет есть некоторые исключения:

Вы унаследовали IRA. от вашего супруга. Вы можете относиться к этому аккаунту как к своему собственному. Если это Roth IRA, вам не нужно снимать деньги в течение вашей жизни.Если это традиционная IRA, обязательное распределение начинается по достижении вами 72 лет. (Подробнее о традиционных правилах распределения IRA.)

Вы несовершеннолетний ребенок. Вы должны начать распространение, но они будут рассчитываться исходя из вашей продолжительности жизни. Это правило применяется только до тех пор, пока вы не достигнете «возраста совершеннолетия», который в большинстве штатов составляет 18 лет. В этот момент у вас есть 10 лет, чтобы вывести всю учетную запись.

Вы хронически больны или инвалид. Вы можете растянуть дистрибутивы IRA на всю жизнь.

Вы не более чем на 10 лет моложе владельца аккаунта. Вывод средств может растягиваться на всю жизнь.

Какое правило 5 лет для унаследованной IRA?

Бенефициары Roth IRA могут снимать взносы без уплаты налогов в любое время. Обратите внимание, что здесь речь идет о вкладе Roth IRA. Прибыль от унаследованного Roth также может быть снята без уплаты налогов, если счет был открыт не менее пяти лет на момент смерти владельца счета.

Обратите внимание, что здесь речь идет о вкладе Roth IRA. Прибыль от унаследованного Roth также может быть снята без уплаты налогов, если счет был открыт не менее пяти лет на момент смерти владельца счета.

Так называемое правило пяти лет имеет решающее значение: если IRA Рота было менее 5 лет на момент смерти первоначального владельца, вы должны будете платить налоги с доходов, которые вы снимаете. (Вот более подробная информация о 5-летнем правиле снятия IRA Рота.)

Налоги на снятие денег унаследованный IRA

Как ни соблазнительно обналичить унаследованный IRA (так называемое единовременное распределение) , действуйте осторожно. Выбрав вариант «Вегас или крах», вы можете остаться в долгу, когда придет время подавать налоговую декларацию.Снятие средств с традиционной IRA обычно облагается налогом как доход по вашей ставке подоходного налога.

Реклама

ELLEVEST 5,0 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений.Комиссии и минимумы:

Акция: Два месяца бесплатно с промокодом «nerdwallet» |

SOFI AUTOMATED INVESTING 5,0 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений.Комиссии и минимумы:

Акция: Бесплатные консультации по вопросам карьеры плюс скидки по кредиту с внесением соответствующего депозита. |

УЛУЧШЕНИЕ 5,0 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений.Комиссии и минимумы:

Акция: до 1 года бесплатного управления с соответствующим депозитом. |

Есть ли в вашем штате налог на имущество или наследство?

В дополнение к федеральному налогу на имущество, максимальная ставка которого составляет 40 процентов, в некоторых штатах взимается дополнительный налог на наследство или наследство. Двенадцать штатов и округ Колумбия взимают налоги на наследство, а шесть — на наследство.Мэриленд — единственный штат, который ввел и то, и другое теперь, когда Нью-Джерси отменил налог на недвижимость.

На Гавайях и в штате Вашингтон самые высокие ставки налога на недвижимость в стране — 20 процентов. Вашингтон какое-то время был на вершине рейтинга, но 1 января Гавайи повысили свой предыдущий максимальный показатель на 16 процентов. Следующими идут восемь штатов и округ Колумбия с максимальным показателем 16 процентов — цифра, полученная из более ранней эпохи, когда штаты может «поглотить» часть федерального налога на имущество без увеличения общей ответственности налогоплательщика, что уже не так.В Массачусетсе и Орегоне самые низкие уровни освобождения — 1 миллион долларов, а в Нью-Йорке — самый высокий уровень освобождения — 5,9 миллиона долларов.

Вашингтон какое-то время был на вершине рейтинга, но 1 января Гавайи повысили свой предыдущий максимальный показатель на 16 процентов. Следующими идут восемь штатов и округ Колумбия с максимальным показателем 16 процентов — цифра, полученная из более ранней эпохи, когда штаты может «поглотить» часть федерального налога на имущество без увеличения общей ответственности налогоплательщика, что уже не так.В Массачусетсе и Орегоне самые низкие уровни освобождения — 1 миллион долларов, а в Нью-Йорке — самый высокий уровень освобождения — 5,9 миллиона долларов.

Из шести штатов с налогами на наследство Небраска имеет самую высокую ставку — 18 процентов. Мэриленд устанавливает самую низкую максимальную ставку в размере 10 процентов. Все шесть штатов освобождают супругов, а некоторые полностью или частично освобождают ближайших родственников.

Налоги на наследство уплачиваются наследственным имуществом до того, как активы распределяются между наследниками, и, таким образом, взимаются с общей стоимости имущества. Налоги на наследство перечисляются получателем наследства и, таким образом, основываются на сумме, распределяемой между каждым получателем.

Налоги на наследство перечисляются получателем наследства и, таким образом, основываются на сумме, распределяемой между каждым получателем.

В 1926 году федеральное правительство начало предлагать щедрый федеральный кредит на налоги на наследство штата, что означало, что налогоплательщики платили одинаковую сумму налога на наследство независимо от того, взимал ли их штат этот налог. Это сделало налоги на наследство привлекательным вариантом для штатов. После того, как федеральное правительство полностью отменило налоговую льготу штата, некоторые штаты перестали собирать налог на наследство по умолчанию, поскольку их положения были напрямую связаны с федеральным кредитом, в то время как другие ответили законодательной отменой своего налога.

Большинство штатов отказываются от налогов на наследство или наследство или повышают уровни освобождения от налогов, поскольку налоги на наследство без федерального освобождения наносят ущерб конкурентоспособности штата. Делавэр отменил налог на наследство в начале 2018 года. В то же время Нью-Джерси завершил поэтапную отмену налога на имущество и теперь вводит только налог на наследство.

В то же время Нью-Джерси завершил поэтапную отмену налога на имущество и теперь вводит только налог на наследство.

В Законе о сокращении налогов и занятости от 2017 года федеральное правительство повысило освобождение от уплаты налога на наследство с 5,49 млн долларов до 11,2 млн долларов на человека, хотя срок действия этого положения истекает 31 декабря 2025 года.

Налоги на наследство и наследство являются обременительными. Они сдерживают инвестиции в бизнес и могут вынудить состоятельных людей покинуть штат. Они также дают стратегии имущественного планирования и уклонения от уплаты налогов, которые неэффективны не только для пострадавших налогоплательщиков, но и для экономики в целом. Горстке штатов, которые все еще их применяют, следует рассмотреть возможность их отмены или, по крайней мере, соответствия федеральным уровням освобождения от уплаты налогов.

Была ли эта страница полезной для вас?

Спасибо!

Налоговый фонд прилагает все усилия, чтобы предоставить исчерпывающий анализ налоговой политики. Наша работа зависит от поддержки таких людей, как вы. Не могли бы вы внести свой вклад в нашу работу?

Наша работа зависит от поддержки таких людей, как вы. Не могли бы вы внести свой вклад в нашу работу?

Сообщите нам, как мы можем лучше обслуживать вас!

Мы прилагаем все усилия, чтобы сделать наш анализ максимально полезным. Не могли бы вы рассказать нам больше о том, как мы можем добиться большего?

Оставьте отзывТри налога могут повлиять на ваше наследство

Если вы получили наследство от умершего друга или родственника, вы потенциально можете нести ответственность за уплату трех видов налогов: налог на наследство, налог на прирост капитала и налог на наследство.Налог на наследство — это налог на имущество, которое вы получаете от наследника. Налог на прирост капитала — это налог на доходы, полученные от продажи имущества, которое вы могли получить. И, наконец, налог на наследство — это налог. о стоимости имущества умершего; он оплачивается имуществом, а не наследниками, хотя он может снизить стоимость наследства.

Налоги на федеральном уровне

Налоговая служба (IRS) действительно заботится только о любом налоге на прирост капитала, который вы можете в конечном итоге задолжать.Федеральное правительство не взимает налог на наследство, и наследство, как правило, не облагается подоходным налогом. Если ваша тетя оставит вам 50 000 долларов, это не считается доходом, поэтому деньги не облагаются налогом — по крайней мере, в том, что касается IRS.

Государственный налог на наследство

Вам, вероятно, также не придется беспокоиться о налоге на наследство, потому что по состоянию на 2019 год только шесть штатов собирают этот налог: Айова, Кентукки, Мэриленд, Небраска, Нью-Джерси и Пенсильвания. Если умерший жил или владел завещанным имуществом в любом из 44 других штатов вы можете забрать свой подарок без налога на наследство, даже если вы проживаете в одном из этих шести штатов.

Передача собственности пережившему супругу освобождена от налогов на наследство во всех шести штатах, и только Небраска и Пенсильвания собирают налоги на наследство в отношении собственности, передаваемой детям и внукам.

Вы все равно можете не платить налог на наследство, даже если умерший проживал в одном из шести штатов, в которых он есть, в зависимости от вашего отношения к нему.

Государственный подоходный налог и федеральный подоходный налог

Вам не нужно будет указывать свое наследство в налоговой декларации штата или федеральной налоговой декларации, поскольку наследство не считается налогооблагаемым доходом.Но тип собственности, которую вы унаследуете, может иметь определенные последствия для налога на прибыль.

Например, если вы унаследуете традиционный IRA или 401 (k), вам придется включить все распределения, которые вы снимаете со счета, в свой обычный федеральный доход и, возможно, также в доход штата.

Налог на прирост капитала

Этот налог применяется к разнице между стоимостью актива и суммой, за которую вы его продаете. Если вы продаете его по цене ниже его стоимости, это убыток капитала и налог не взимается.Однако, если вы продадите его по цене, превышающей его стоимость, вы будете облагаться налогом на прибыль.

К счастью, долгосрочная ставка налога на прирост капитала, как правило, более благоприятна, чем налоговые ставки, которым облагаются физические лица в отношении своих доходов, а для наследства применяется долгосрочная ставка. Кроме того, ваше наследство получает «усиленную основу». а также дате смерти умершего.

Например, вы можете унаследовать дом, который на дату смерти умершего оценивается в 250 000 долларов.Затем вы продаете недвижимость за 275 000 долларов через несколько лет. Вы должны заплатить налог на прирост капитала в размере 25000 долларов.

Даже если умерший приобрел недвижимость несколько десятилетий назад за 100 000 долларов, ваша прибыль не рассчитывается с использованием этого числа. Она увеличилась до стоимости собственности на дату смерти, что обычно приводит к меньшей налогооблагаемой прибыли — 25 000 долларов по сравнению с 175 000 долларов при продажной цене 275 000 долларов в этом сценарии.

Государственный налог на имущество и федеральный налог на имущество

Также могут взиматься государственные и федеральные налоги на недвижимость. Хорошая новость заключается в том, что освобождение от уплаты федерального налога на недвижимость в 2019 году составляет $ 11,4 млн. Поместье не будет платить налог на недвижимость, если его стоимость меньше этой.

Хорошая новость заключается в том, что освобождение от уплаты федерального налога на недвижимость в 2019 году составляет $ 11,4 млн. Поместье не будет платить налог на недвижимость, если его стоимость меньше этой.

Но 12 штатов и округ Колумбия также собирают налог на имущество на уровне штата по состоянию на 2019 год. Это Коннектикут, Гавайи, Иллинойс, Мэн, Мэриленд, Массачусетс, Миннесота, Нью-Йорк, Орегон, Род-Айленд, Вермонт и Вашингтон. .

Если вы унаследовали от умершего, который не жил и не владел завещанным имуществом ни в одном из этих штатов, с этого имущества не будет взиматься никаких государственных налогов на наследство, как и в случае с налогами на наследство в штатах, которые их собирают.

В противном случае стоимость недвижимости должна превышать освобождение от налога на наследство штата, прежде чем будут начислены какие-либо налоги штата. К сожалению, эти льготы обычно намного меньше федеральных. Например, по состоянию на 2019 год в Орегоне и Массачусетсе он составляет всего 1 миллион долларов.

Если имущество должно быть уплачено государственным налогом на наследство, эти налоги должны быть уплачены до того, как вы сможете получить свое наследство. Сумма, которую вы получите, скорее всего, уже будет уменьшена из-за причитающихся налогов.

Итог

Существует много неправильных представлений о налогах и наследстве. Проконсультируйтесь с юристом по имущественному планированию или бухгалтером задолго до даты подачи налоговой декларации, если вы не уверены, что вам придется платить налоги на унаследованное имущество.

Информация, содержащаяся в этой статье, не является налоговой или юридической консультацией и не заменяет такую консультацию. Законы штата и федеральные законы часто меняются, и информация в этой статье может не отражать законы вашего штата или последние изменения в законодательстве.Для получения текущих налоговых или юридических консультаций, пожалуйста, проконсультируйтесь с бухгалтером или юристом.

Кто платит? И сколько?

Когда человек умирает, его активы могут облагаться налогом на наследство и налогом на наследство, в зависимости от того, где он жил и сколько они стоили. Хотя угроза налогов на наследство и наследство реальна, в действительности подавляющее большинство поместий слишком малы, чтобы взимать федеральный налог на имущество, который с 2021 года применяется только в том случае, если активы умершего человека стоят 11 долларов.70 миллионов и более. Более того, в большинстве штатов нет ни налога на наследство, который взимается с фактического имущества, ни налога на наследство, который взимается с тех, кто получает наследство от имущества.

Хотя угроза налогов на наследство и наследство реальна, в действительности подавляющее большинство поместий слишком малы, чтобы взимать федеральный налог на имущество, который с 2021 года применяется только в том случае, если активы умершего человека стоят 11 долларов.70 миллионов и более. Более того, в большинстве штатов нет ни налога на наследство, который взимается с фактического имущества, ни налога на наследство, который взимается с тех, кто получает наследство от имущества.

Действительно, количество юрисдикций с такими сборами сокращается, так как политическая оппозиция выросла до того, что некоторые критикуют как «налоги на смерть». Тем не менее, дюжина штатов плюс округ Колумбия продолжают облагать налогом поместья, а полдюжины взимают налоги на наследство. Мэриленд собирает и то, и другое.Взаимодействие с другими людьми

Как и в случае федерального налога на недвижимость, эти налоги штата взимаются только выше определенных пороговых значений. И даже на этих уровнях или выше ваши отношения с умершим — человеком, который умер, — могут избавить вас от части или всего налога на наследство. Примечательно, что оставшиеся в живых супруги и потомки умершего редко, если вообще когда-либо, платят этот сбор.

Примечательно, что оставшиеся в живых супруги и потомки умершего редко, если вообще когда-либо, платят этот сбор.

Таким образом, относительно редко бывает, чтобы поместья и наследство действительно облагались налогом. Тем не менее, полезно узнать больше о различных налогах, связанных с этими активами, а также о том, кто и когда должен их платить.Хотите узнать, не застрянете ли вы с налогом на наследство или налогом на наследство и что вы можете сделать, чтобы снизить такие налоги? Читай дальше.

Ключевые выводы

- С 2021 года только поместья стоимостью 11,70 млн долларов США и более подлежат федеральному налогу на имущество.

- В дюжине штатов введены собственные налоги на наследство, а в шести есть налоги на наследство, причем в обоих штатах пороговые суммы ниже федерального налога на наследство.

- Налоги начисляются только на стоимость имущества или наследства, превышающую пороговую сумму.

- Выжившие супруги обычно освобождаются от этих налогов, независимо от стоимости имущества или наследства.

- Чтобы минимизировать налоги на наследство, налогоплательщики, чье имущество превышает пороговое значение в 11,70 миллионов долларов, могут создавать трасты, которые облегчают передачу богатства.

Налоги на недвижимость

Для целей налогообложения эти сборы, как федеральные, так и государственные, оцениваются по справедливой рыночной стоимости недвижимости, а не по той, которую умерший первоначально заплатил за свои активы.Хотя это означает, что любое увеличение стоимости активов поместья с течением времени будет облагаться налогом, это также защищает от налогообложения пиковых значений, которые с тех пор упали. Например, если дом был куплен за 5 миллионов долларов, но его текущая рыночная стоимость составляет 4 миллиона долларов, будет использована последняя сумма.

Все, что находится в наследстве пережившего супруга, не учитывается в общей сумме и не облагается налогом на наследство. Право супругов оставлять друг другу любую сумму известно как неограниченный супружеский вычет.Однако, когда оставшийся в живых супруг, унаследовавший имущество, умирает, бенефициары могут причитаться налогу на наследство, если имущество превышает лимит исключения. Другие вычеты, включая благотворительные пожертвования или любые долги или сборы, связанные с имуществом, также не включаются в окончательный расчет.

Наследник, который должен получить деньги или имущество, может отказаться от наследства путем использования наследства или отказа от наследства. Отказ — это юридический документ, который наследник подписывает, отказываясь от права на наследство.В таком случае исполнитель завещания назовет нового бенефициара наследства. Наследник может отказаться от своего наследства, чтобы избежать уплаты налогов или ухода за домом или другим строением. Лицо, участвующее в процедуре банкротства, также может подписать отказ от прав, чтобы кредиторы не наложили арест на имущество. Закон штата определяет, как действуют исключения.

40%

Самая высокая ставка федерального налога на недвижимость в 2020 и 2021 годах.

Федеральный налог на имущество

На 2021 налоговый год Служба внутренних доходов (IRS) требует владения недвижимостью с совокупными валовыми активами и предшествующими налогооблагаемыми подарками, превышающими 11 долларов.70 миллионов для подачи федеральной налоговой декларации и уплаты соответствующего налога на имущество.

Часть имущества, превышающая пороговое значение в 11,70 миллионов долларов, якобы будет облагаться налогом по максимальной установленной федеральной ставке налога на имущество в размере 40%. На практике, однако, различные скидки, вычеты и лазейки позволяют квалифицированным налоговым бухгалтерам снижать эффективную ставку налогообложения до гораздо ниже этого уровня. Среди этих методов — использование гибкости в отношении даты оценки имущества, чтобы минимизировать его стоимость или базовую стоимость.Взаимодействие с другими людьми

Государственные налоги на наследство взимаются государством, в котором умерший проживал на момент смерти; налоги на наследство взимаются государством, в котором проживает наследник.

Государственный налог на имущество

Если вы живете в штате, где действует налог на наследство, вы скорее почувствуете его ущемление, чем заплатите федеральный налог на имущество. Все освобождения от налогов штата и округа составляют менее половины от федерального налога. Некоторые идут, условно говоря, всего в 1 миллион долларов.Налог на наследство исчисляется государством, в котором умерший проживал на момент смерти.

Вот юрисдикции, в которых действуют налоги на наследство. Щелкните название штата, чтобы получить дополнительную информацию от правительства штата о налоге на наследство.

При превышении этих пороговых значений налог обычно рассчитывается по скользящей основе, как и в случае налога на прибыль в скобках. Ставка налога обычно составляет 10% или около того для сумм, немного превышающих пороговое значение, и она постепенно повышается, обычно до 16%. Самый низкий налог в Коннектикуте, где он начинается с 10% и повышается до 12%, а самый высокий. в штате Вашингтон, где он составляет 20%.Взаимодействие с другими людьми

20%

Максимальная ставка налога на наследство, взимаемого любым штатом

Государственный налог на наследство

Федерального налога на наследство нет, но некоторые штаты (например, Айова, Кентукки, Мэриленд, Небраска, Нью-Джерси и Пенсильвания) по-прежнему облагают налогом некоторые активы, унаследованные от имений умерших. Будет ли ваше наследство облагаться налогом — и какая ставка — зависит от ее ценности, вашего отношения к умершему человеку, а также преобладающих правил и норм, в которых вы живете.Взаимодействие с другими людьми

Страхование жизни, выплачиваемое указанному бенефициару, обычно не облагается налогом на наследство, хотя страхование жизни, выплачиваемое умершему лицу или его имуществу, обычно облагается налогом на наследство.

Как и в случае налога на наследство, налог на наследство, если он подлежит оплате, применяется только к сумме, превышающей освобождение. При превышении этих пороговых значений налог обычно рассчитывается по скользящей основе. Ставки обычно начинаются с однозначных цифр и повышаются до 15–18%. И получаемое вами освобождение от налога, и размер взимаемой с вас суммы могут варьироваться в зависимости от вашего отношения к умершему — больше, чем от стоимости имущества, которое вы унаследовали.Взаимодействие с другими людьми

Как правило, чем ближе вы к умершему, тем ниже ставку, которую вы заплатите. Выжившие супруги освобождены от налога на наследство во всех шести штатах. Домашние партнеры также освобождены от налога в Нью-Джерси. Потомки не платят налога на наследство, кроме Небраски и Пенсильвании. Налог на наследство взимается штатом в которой живет наследник.

Некоторые штаты предлагают налоговые льготы для вдов или вдовцов, например, снижение налогов на собственность на определенный период времени.Например, во Флориде переживший супруг (а) имеет право на получение уменьшения налогооблагаемой стоимости собственности, которой он владеет, на 500 долларов каждый год, на неограниченный срок или до тех пор, пока они не вступят в повторный брак.

Вот юрисдикции, в которых есть налоги на наследство. Щелкните название штата, чтобы получить дополнительную информацию о налоге на наследство от правительства штата.

Как минимизировать налоги на недвижимость

Чтобы минимизировать налоги на наследство, сохраняйте простоту планирования и держите общую сумму имущества ниже 11 долларов.70 миллионов порог. Для большинства семей это легко. Для тех, у кого имущество и наследство превышает установленный порог, создание трастов, которые облегчают передачу богатства, может помочь облегчить налоговое бремя.

Один из способов уменьшить подверженность налогу на наследство — использовать преднамеренно дефектный траст доверителя (IDGT) — тип безотзывного траста, который позволяет доверительному управляющему изолировать определенные трастовые активы, чтобы отделить подоходный налог от налога на наследство для этих активов. Лицо, предоставившее право, платит подоходный налог с любых доходов, полученных от активов, но активы могут расти без налогообложения.Таким образом, бенефициары лица, предоставившего право, могут избежать налогообложения дарения.