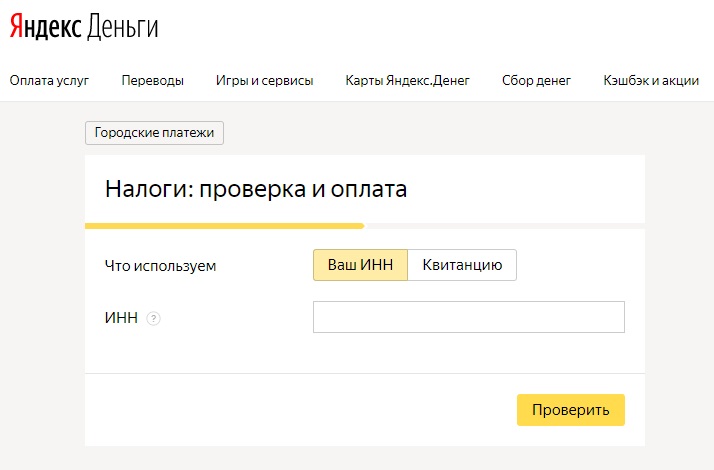

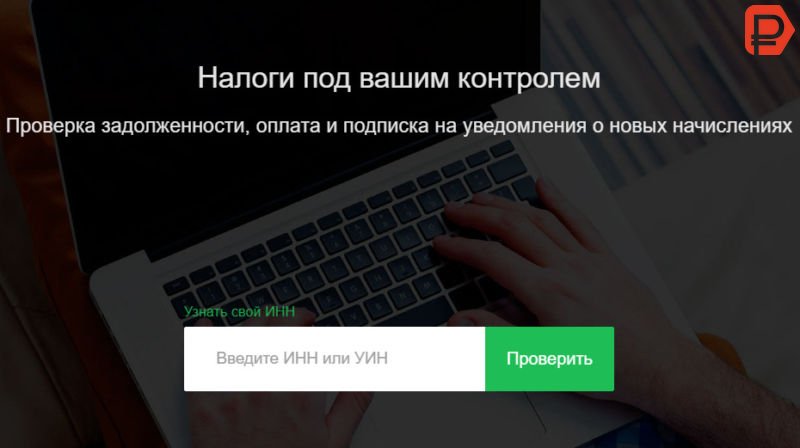

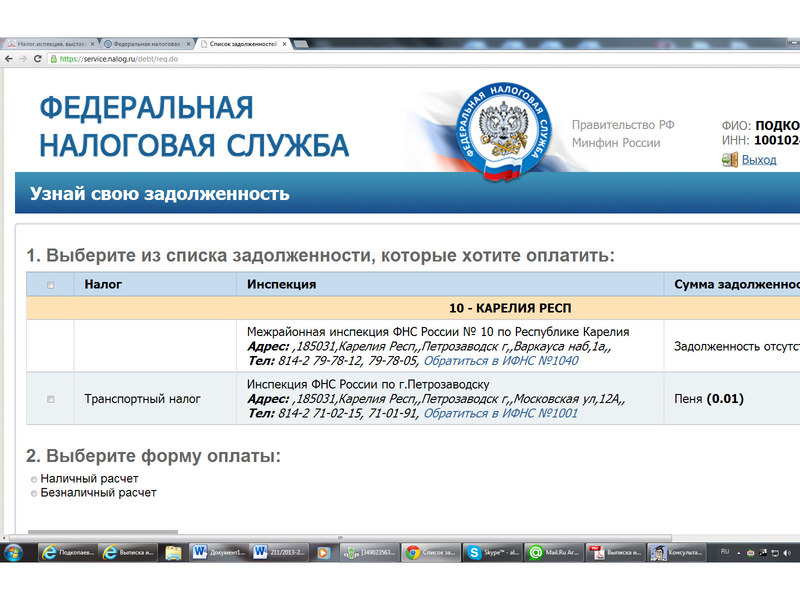

Интернет-сервис «Узнай свою задолженность»

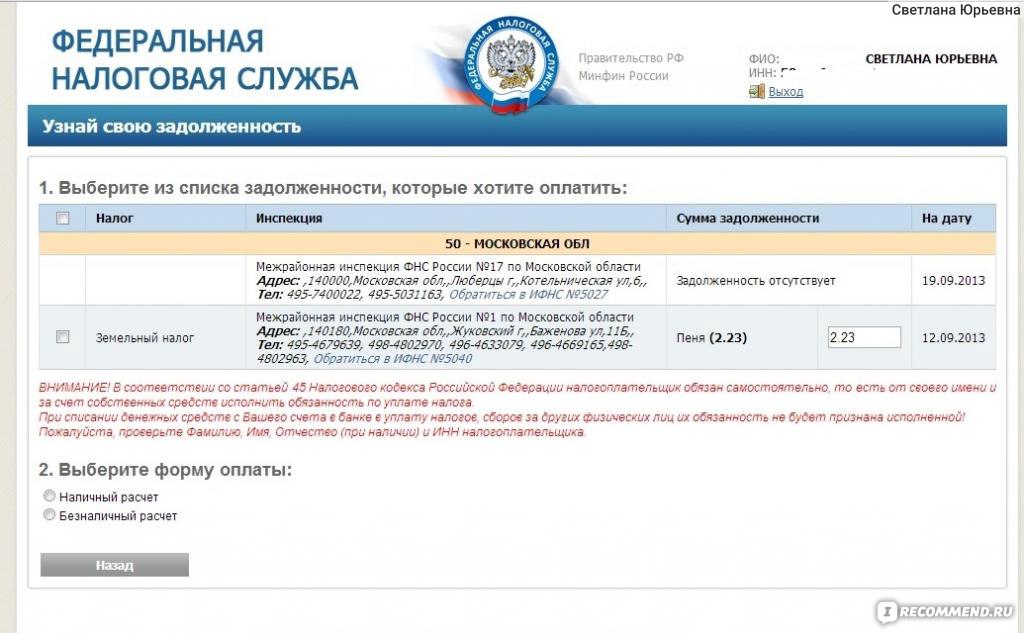

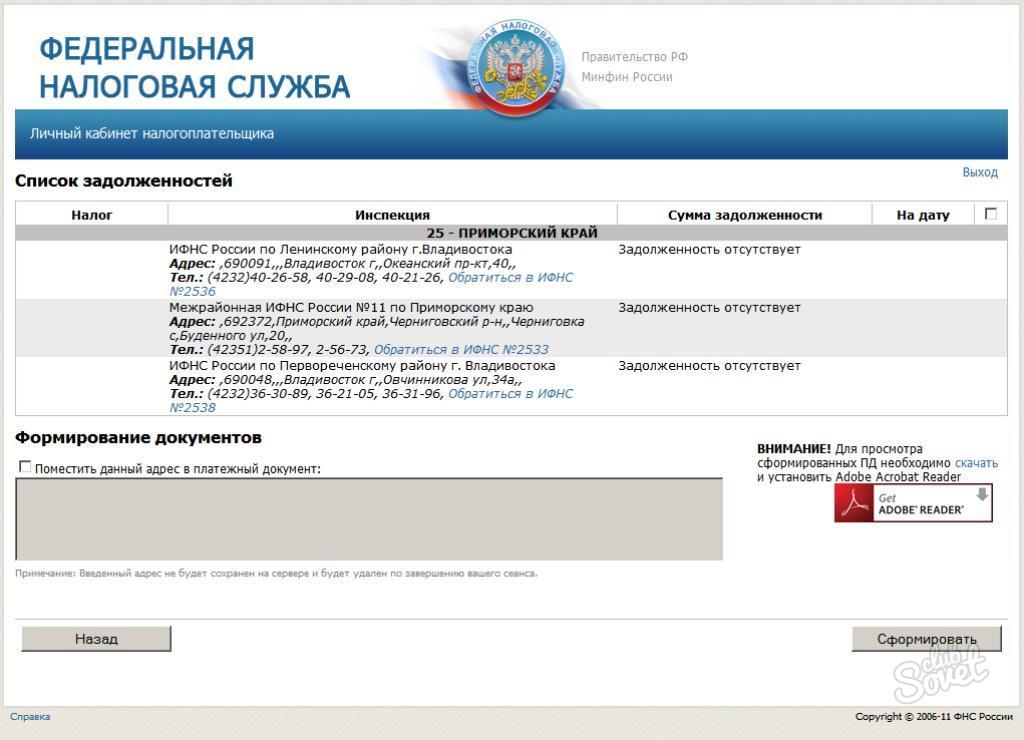

С помощью интернет-сервиса «Узнай свою задолженность» (https://service.nalog.ru/debt/) налогоплательщик может получать информацию о задолженности по имущественному, транспортному, земельному налогам, налогу на доходы физических лиц (только для физических лиц — граждан РФ), распечатать платежный документ (извещение) по форме N ПД (налог).

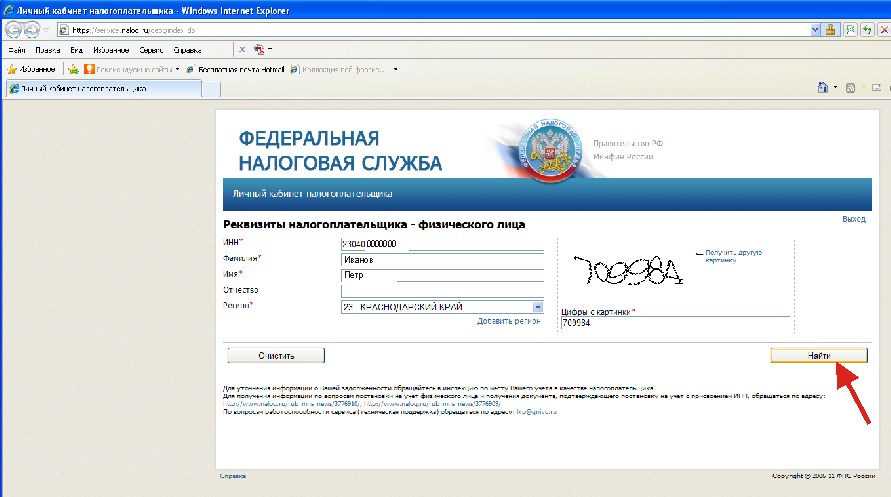

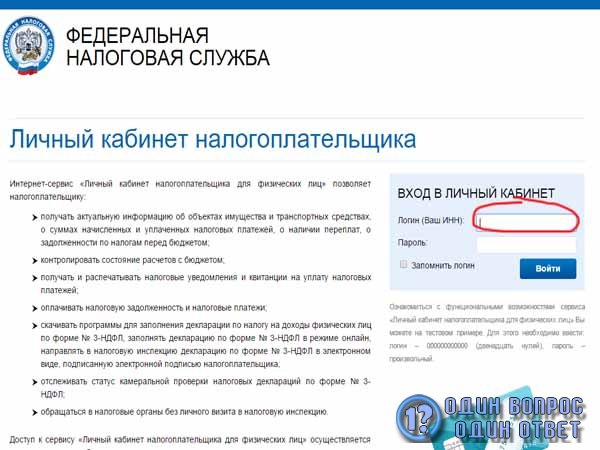

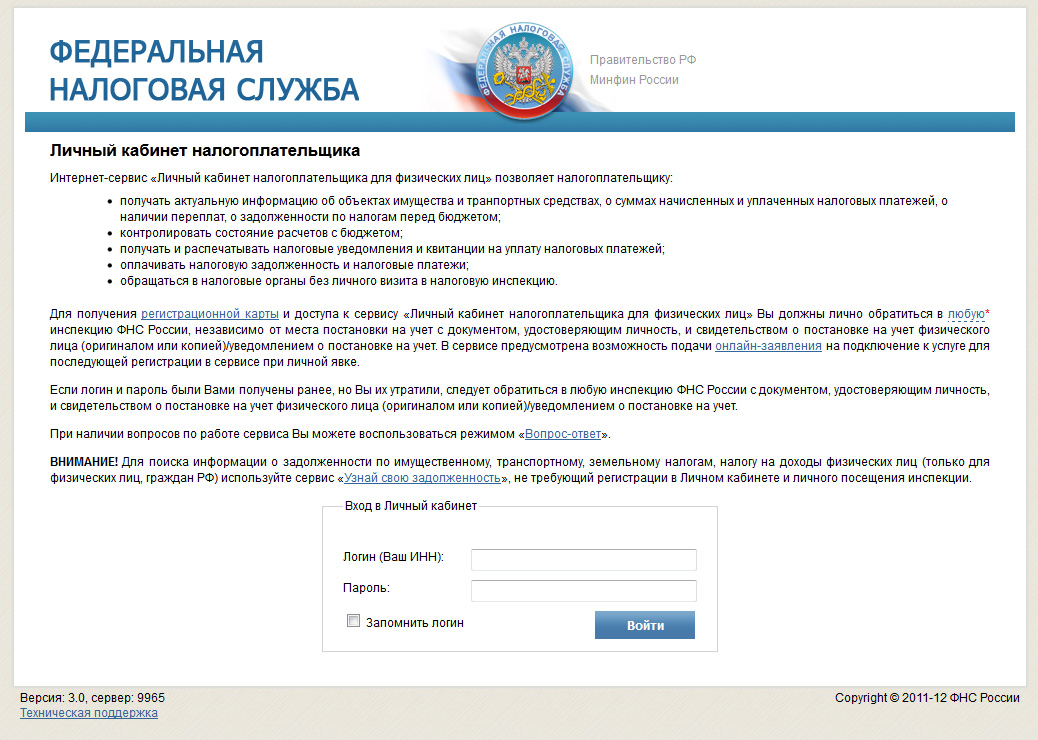

Интернет-сервис «Личный кабинет налогоплательщика для физических лиц» на сайте налоговых органов www.r25.nalog.ru..

Данный Интернет-сервис позволяет налогоплательщику:

· получать актуальную информацию о задолженности по налогам перед бюджетом, о суммах начисленных и уплаченных налоговых платежей, о наличии переплат, об объектах движимого и недвижимого имущества;

· контролировать состояние расчетов с бюджетом;

· самостоятельно формировать и распечатывать налоговые уведомления и квитанции на уплату налоговых платежей;

· оплачивать налоговую задолженность и налоговые платежи;

· обращаться в налоговые органы без личного визита в налоговую инспекцию.

Для получения <A title=’Регистрационная карта пользователя «Личного кабинета налогоплательщика»‘ href=»https://service.nalog.ru/lk/lkn-reg.pdf;jsessionid=81B3FBB29176A9CCD894CAABBE8B2C01» target=_blank>регистрационной карты и доступа к сервису «Личный кабинет налогоплательщика для физических лиц» налогоплательщик может лично обратиться в любую инспекцию ФНС России с заполненным <A title=’Бланк заявления на подключение к «Личному кабинету налогоплательщика»‘ href=»https://service.nalog.ru/lk/lkn-zayav.pdf;jsessionid=81B3FBB29176A9CCD894CAABBE8B2C01» target=_blank>заявлением (или заполнить его в инспекции), паспортом и свидетельством о присвоении ИНН. В сервисе предусмотрена возможность подачи онлайн-заявления на подключение к услуге для последующей регистрации в сервисе при личной явке.

Подключение к сервису осуществляется через сутки после получения в налоговом органе регистрационной карты с персональным первичным паролем и логином. Первичный пароль действителен в течение месяца после регистрации в налоговой инспекции.

Срок действия первичного пароля (1 месяц) истек. Для получения нового пароля обратитесь в ИФНС по месту жительства.

При первом входе в сервис система автоматически запросит смену пароля на более удобный и запоминающийся для пользователя.

Сервисом будет предложено несколько вкладок:

Вкладка «Главная страница» содержит общие сведения о налогоплательщике, данные о постановке на учет в налоговом органе, его объектах налогообложения, текущей переплате или задолженности, поступлениях за текущий год.

Вкладка «Объекты налогообложения» содержит подробную информацию об объектах налогообложения налогом на имущество физических лиц, земельным и транспортным налогом, а так же об имеющихся льготах.

Вкладки «Начислено» и «Уплачено» содержат информацию о текущих начислениях и уплатах.

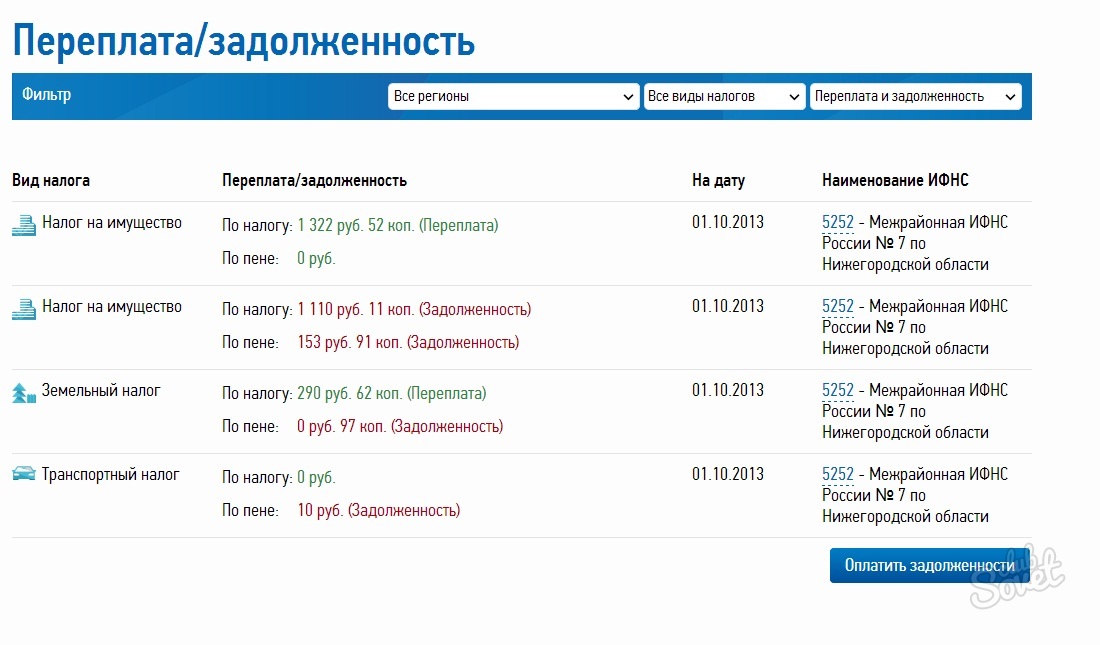

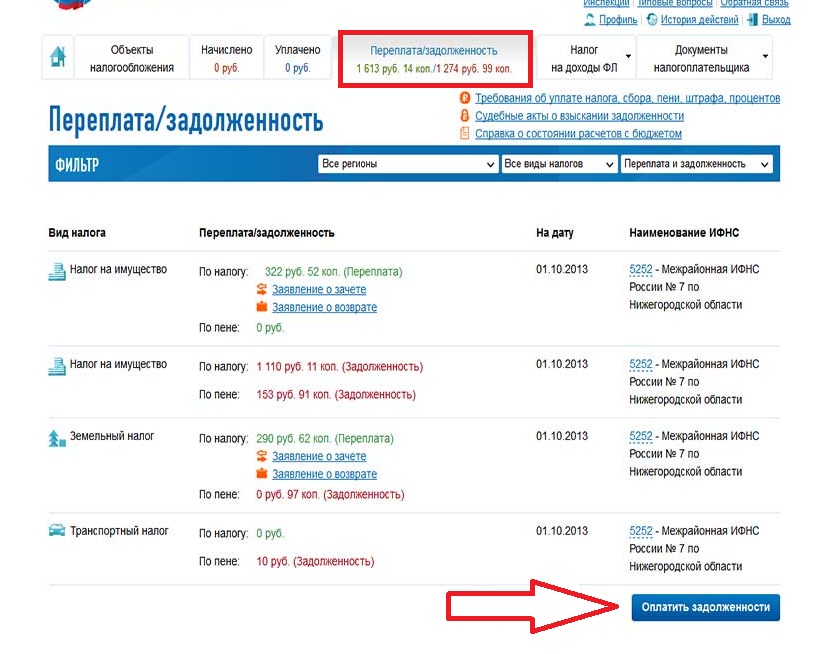

Вкладка «Переплата/Задолженность» отражает состояние расчетов по налогам и сборам.

Кроме того, Интернет-сервис «Личный кабинет налогоплательщика» позволяет распечатывать квитанции на уплату налогов. При приближении срока уплаты налогов в правом нижнем углу будет отражена активная ссылка «Напечатать налоговое уведомление».

Проверка задолженности по налогам в 2020 и 2021 году

Задолженность по налогам — это невыполненные обязательства перед бюджетом государства. Обязательные платежи необходимо уплачивать своевременно, не дожидаясь, когда задолженность перед бюджетом по налогам будет взыскана принудительно. В статье расскажем, как проверить, есть ли задолженность по налогам, в том числе через интернет-сервисы, а также поясним, почему важно перечислять обязательные платежи своевременно.

Физические лица самостоятельно уплачивают в бюджет следующие налоги:

- налог на имущество;

- транспортный;

- земельный;

- НДФЛ, не удержанный налоговым агентом.

Имущественные платежи уплачиваются на основании уведомлений, которые должен прислать налоговый орган (ст. 363, 397, 409 НК РФ). Но если у вас есть имущество, а уведомление от ФНС не пришло, это не значит, что обязанность перечислить обязательные платежи отсутствует. Уведомление могло потеряться, ГИБДД или органы, осуществляющие кадастровый учет недвижимости, могли не передать сведения в ИФНС. Налоговые органы могут взыскать недоимку за предыдущие три года, а также начислить пени за просрочку.

363, 397, 409 НК РФ). Но если у вас есть имущество, а уведомление от ФНС не пришло, это не значит, что обязанность перечислить обязательные платежи отсутствует. Уведомление могло потеряться, ГИБДД или органы, осуществляющие кадастровый учет недвижимости, могли не передать сведения в ИФНС. Налоговые органы могут взыскать недоимку за предыдущие три года, а также начислить пени за просрочку.

Чтобы избежать таких последствий, при неполучении уведомлений необходимо обратиться в ФНС, узнать задолженность и погасить ее.

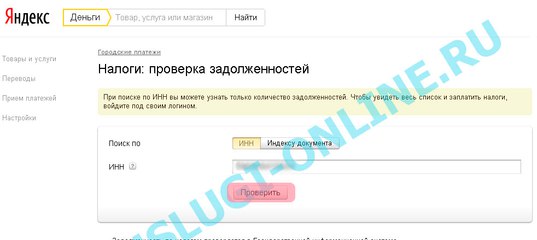

Как узнать, есть ли задолженность по налогам, не выходя из дома

Иногда нет возможности лично посетить налоговую инспекцию. Существуют несколько официальных бесплатных интернет-сервисов, куда информацию о недоимке налогоплательщиков выкладывает налоговая служба. Узнать задолженность по налогам можно посредством этих бесплатных интернет-сервисов:

- личный кабинет налогоплательщика на официальном сайте ФНС;

- портал государственных услуг;

- онлайн-банки большинства крупных кредитных организаций.

Рассмотрим более подробно, как найти эти сервисы и как ими воспользоваться.

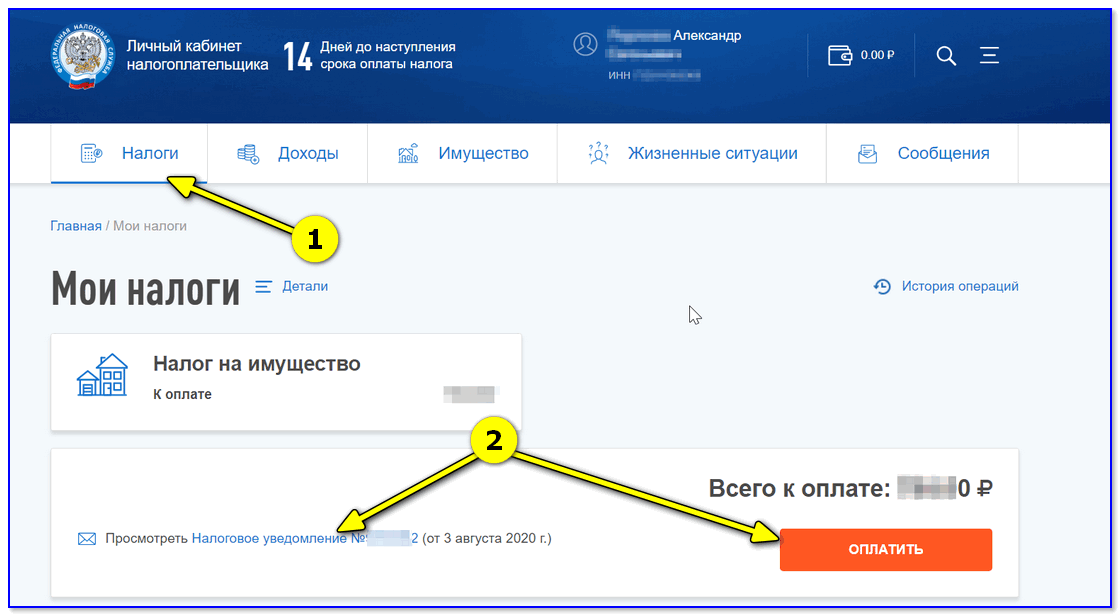

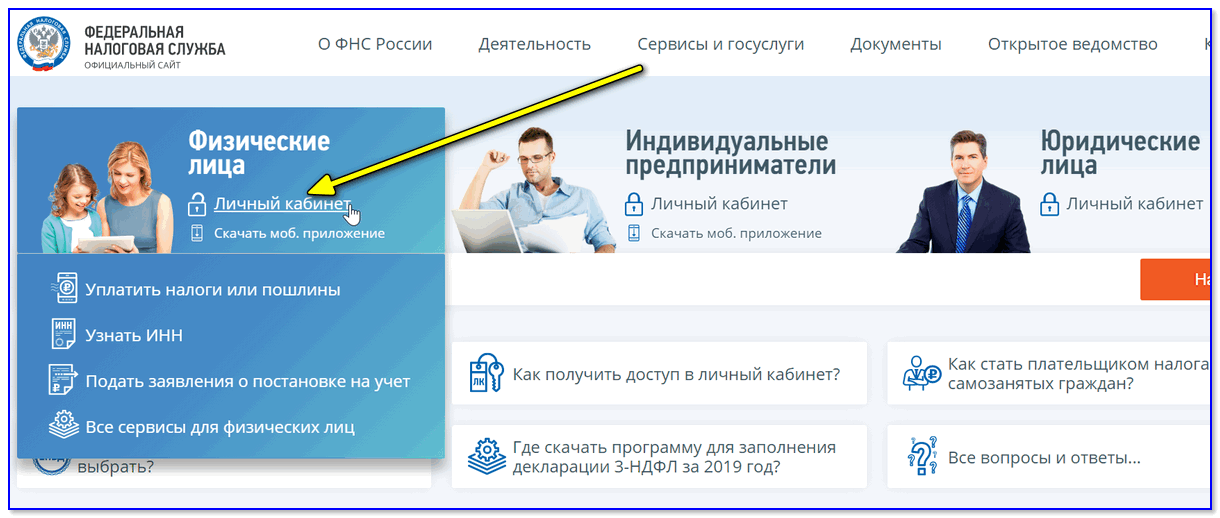

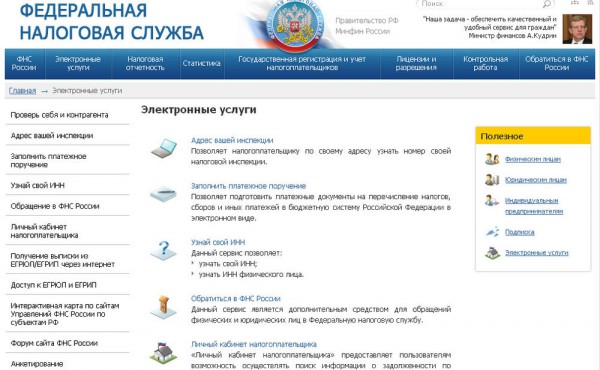

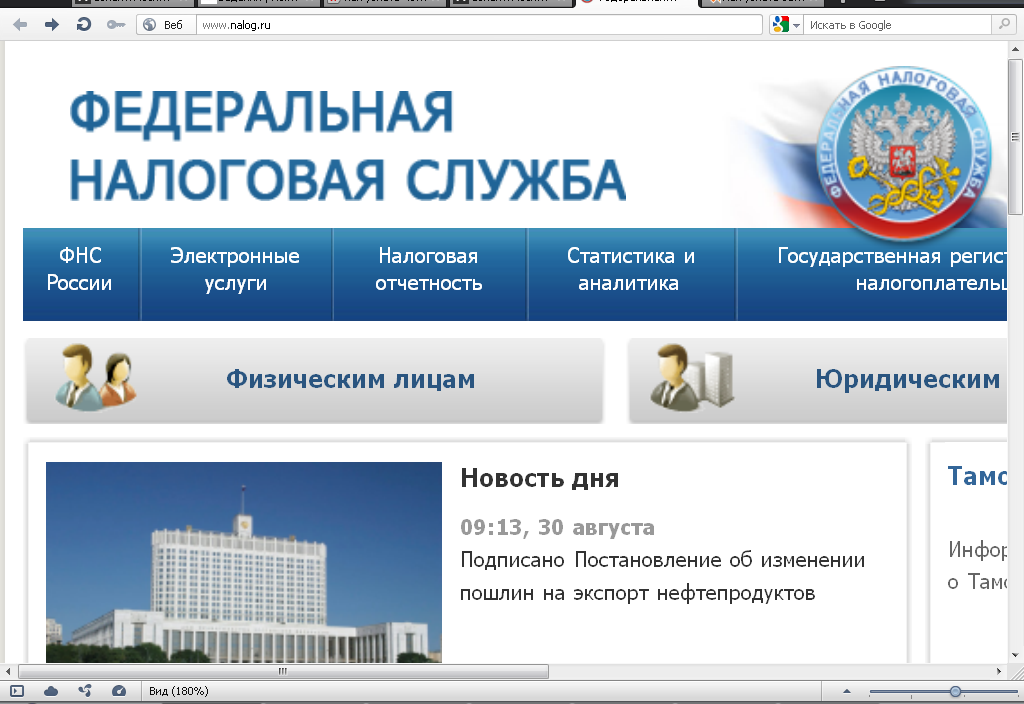

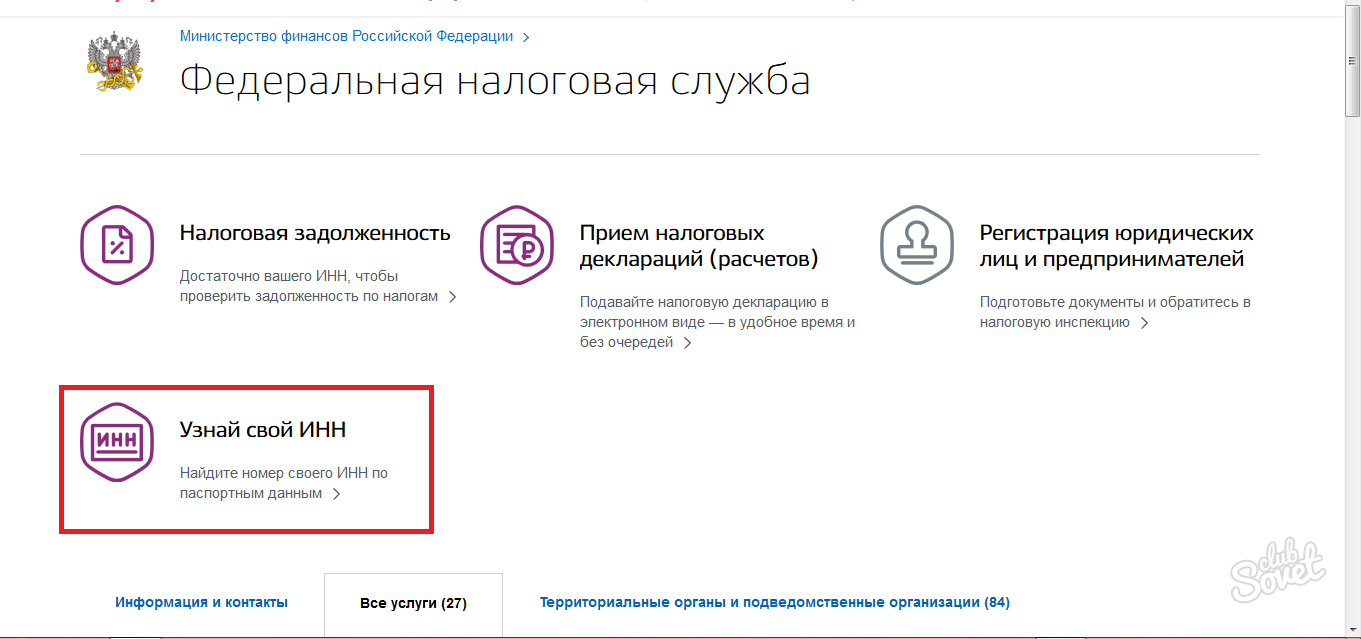

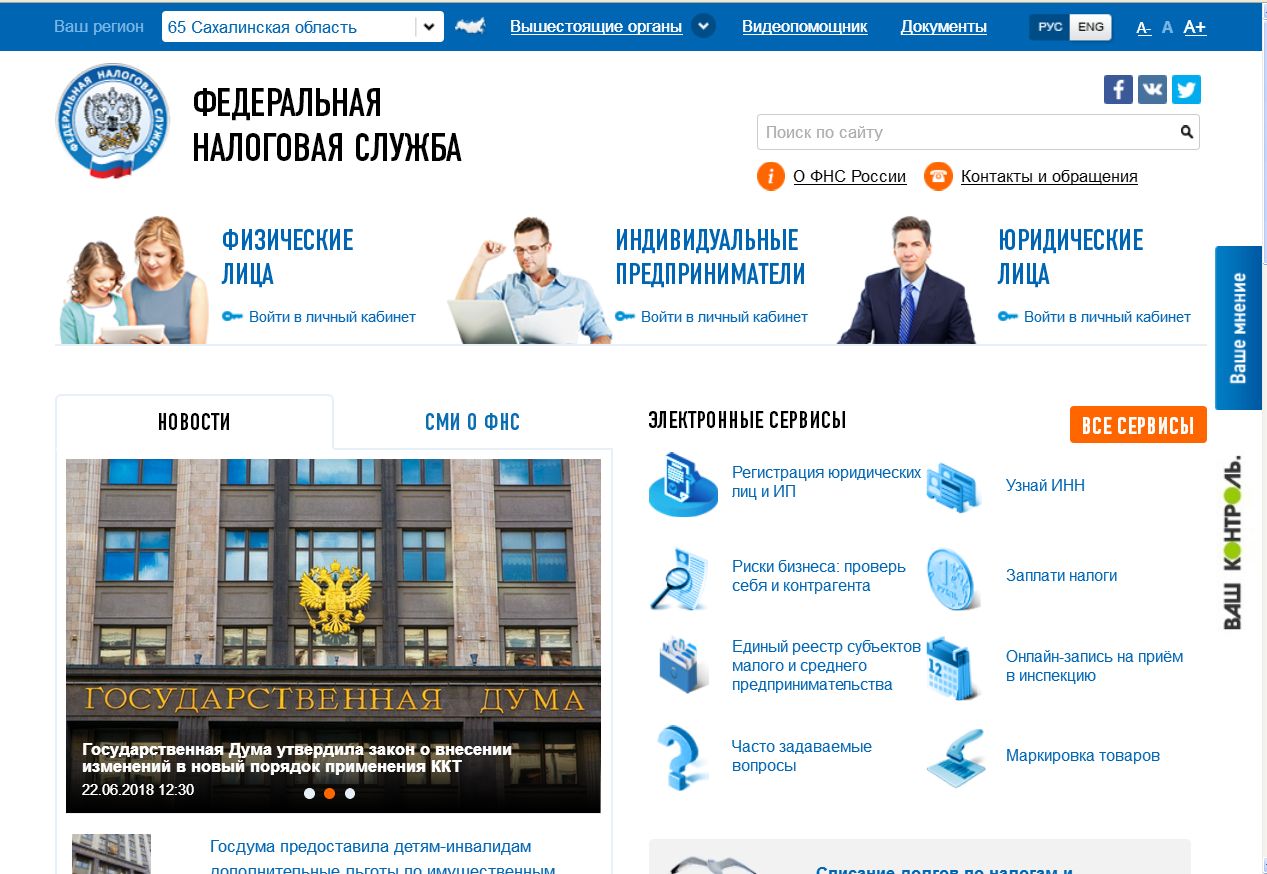

Официальный сайт ФНС: проверить задолженность

ФНС активно внедряет сервисы личных кабинетов налогоплательщиков для физических, юридических лиц и индивидуальных предпринимателей. Для физических лиц сервис можно найти на сайте ФНС в разделе «Личный кабинет». Для получения доступа необходимо иметь регистрацию на сервисе «Госуслуги» или посетить лично любую инспекцию и получить логин и пароль для доступа.

Информация в ЛК налогоплательщика всегда актуальна. Для получения подробной информации о налоговых платежах перейдите на закладку «Переплата/задолженность».

Кроме того, в личном кабинете размещена информация об объектах налогообложения.

Посредством личного кабинета налогоплательщика можно не только посмотреть сведения о недоимке, но также сформировать платежные документы и оплатить недоимку через банки-партнеры.

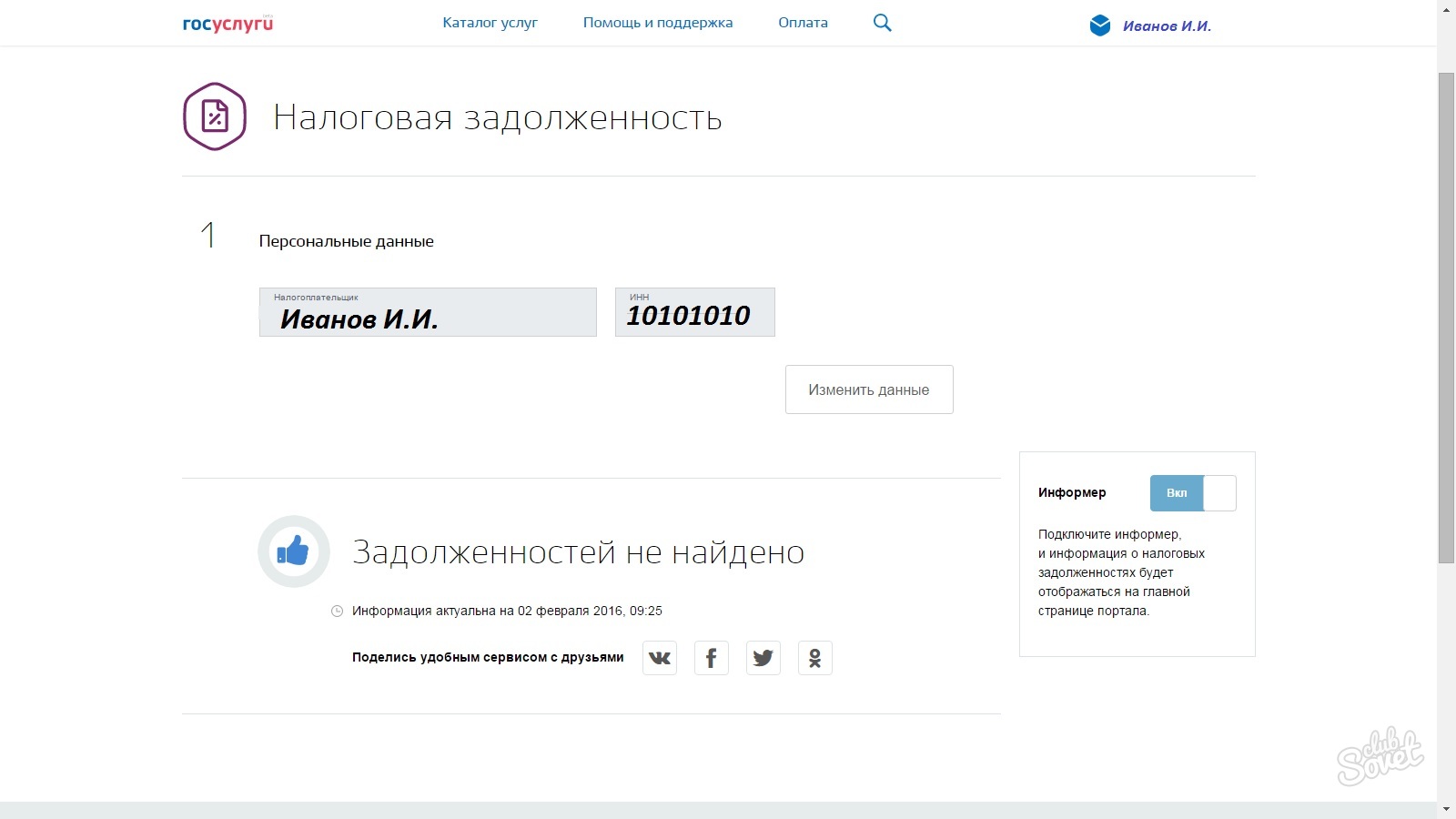

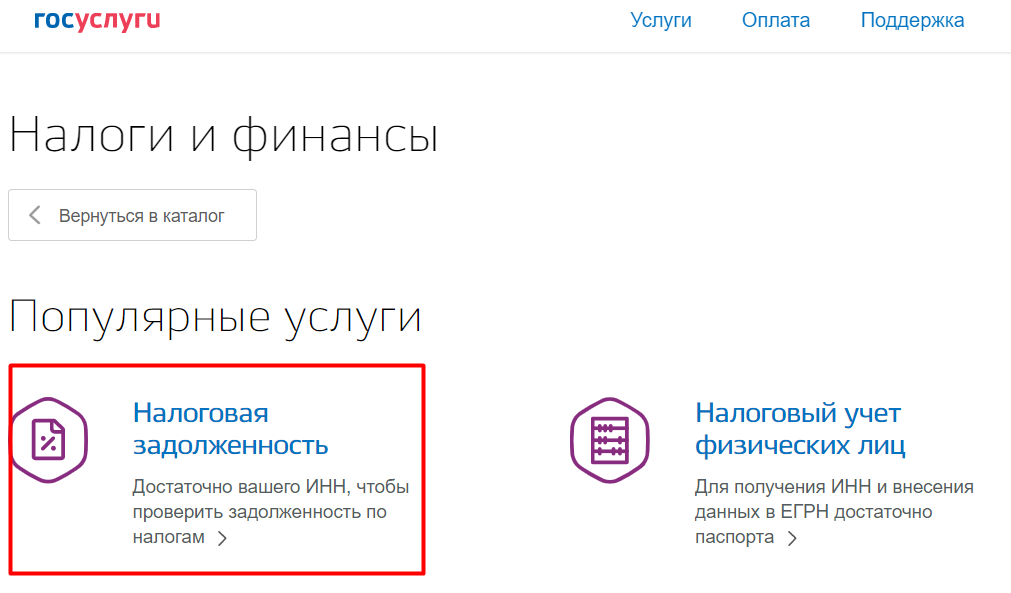

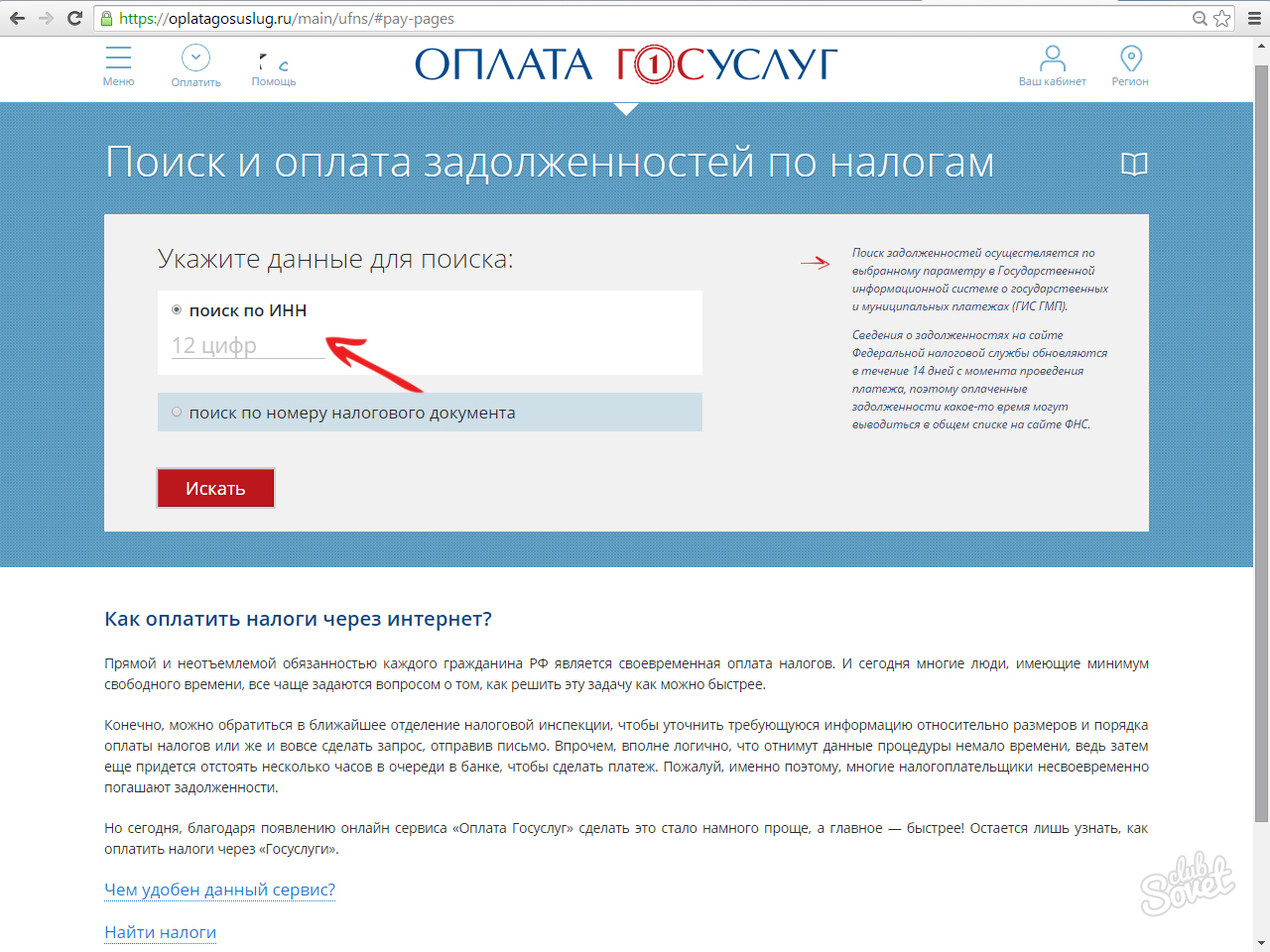

Интернет-портал государственных услуг

Если вы зарегистрированы на портале «Госуслуги» и имеете подтвержденную учетную запись, то в вашем личном кабинете обязательно будет отражена информация о наличии налоговой недоимки. Зайдите в систему.

Зайдите в систему.

И справа в личном кабинете увидите перечень долгов по платежам, в том числе в налоговые органы.

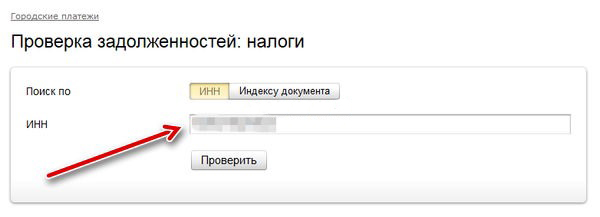

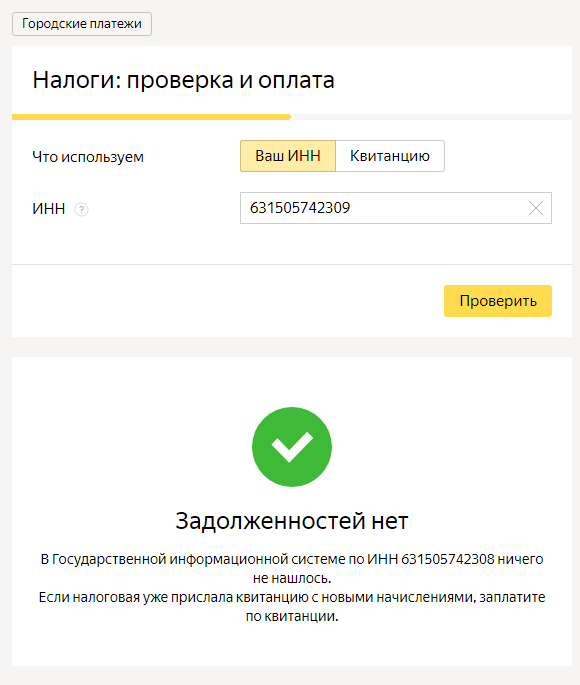

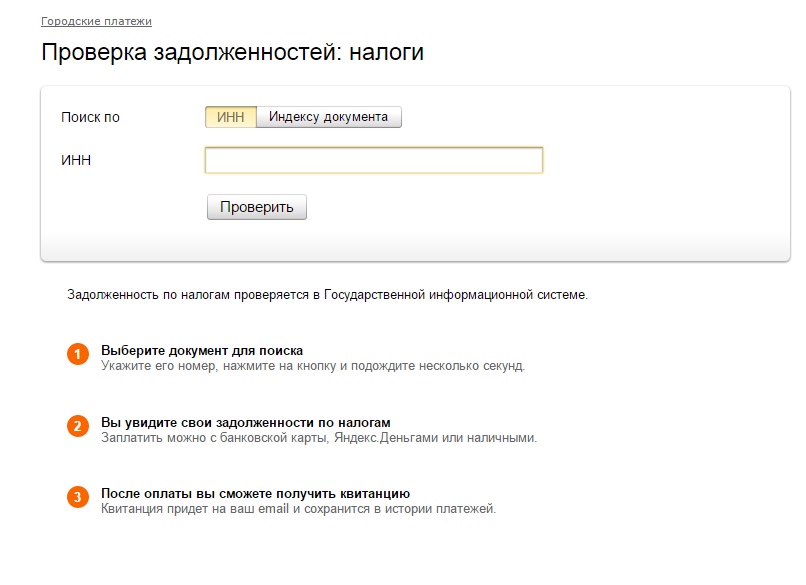

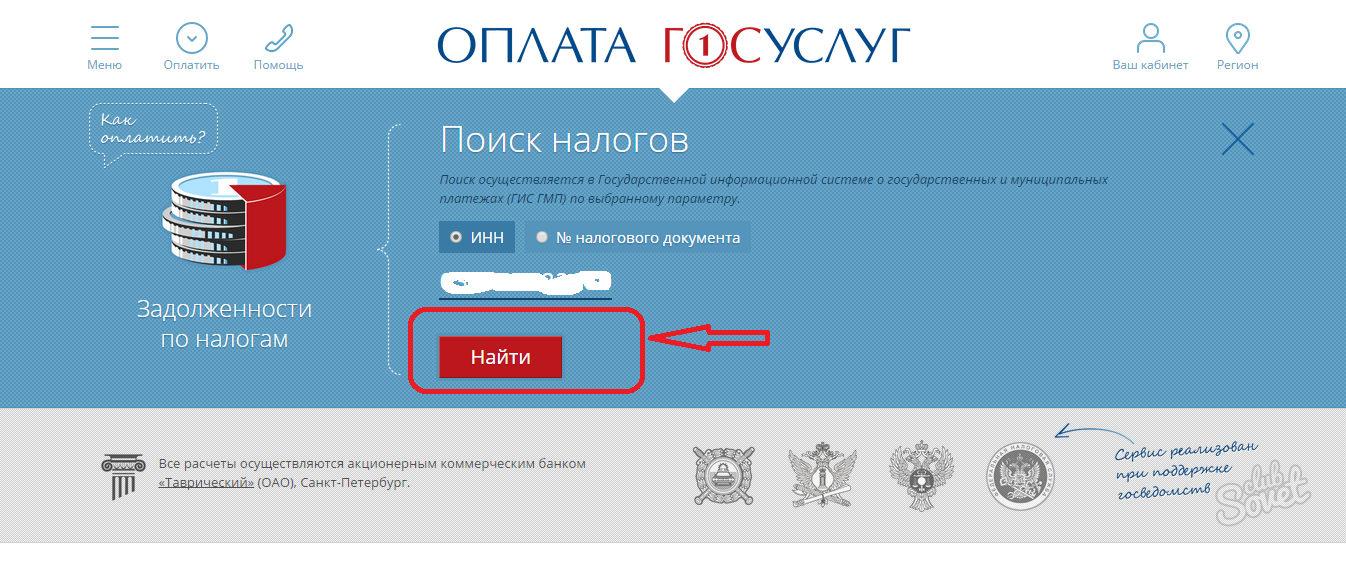

Перейдя в соответствующий раздел и выполнив поиск по ИНН, получите более подробную информацию по недоимке в разрезе видов налогов.

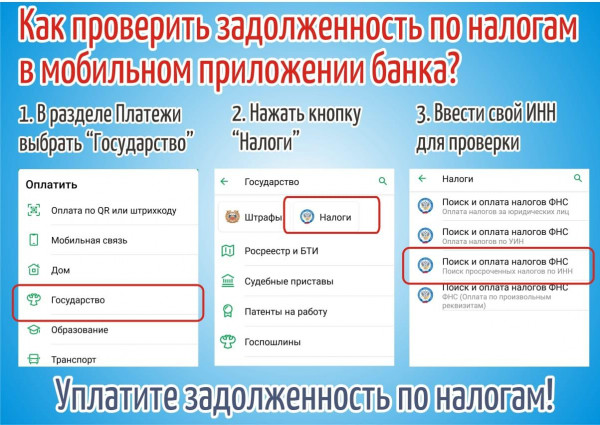

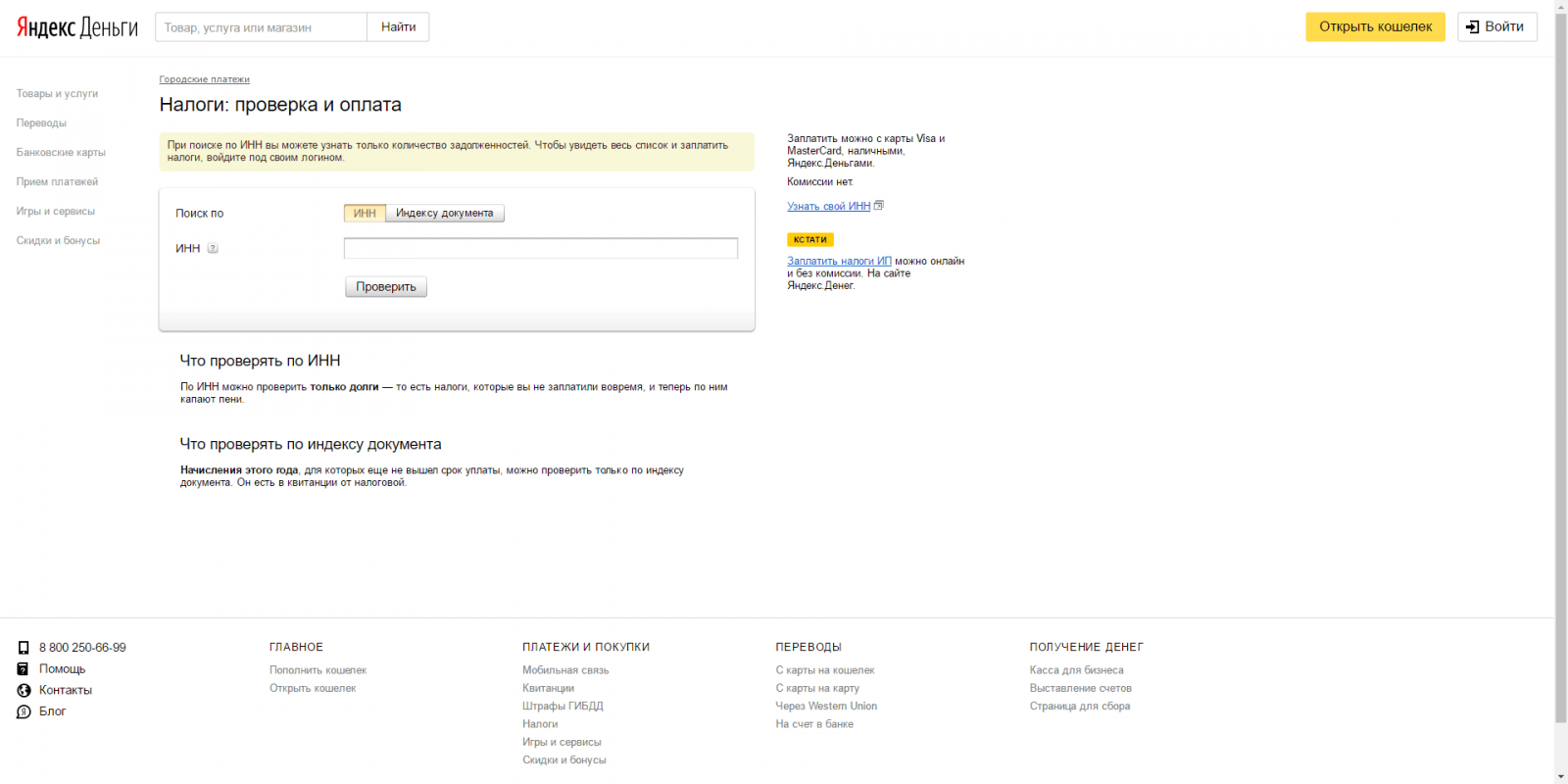

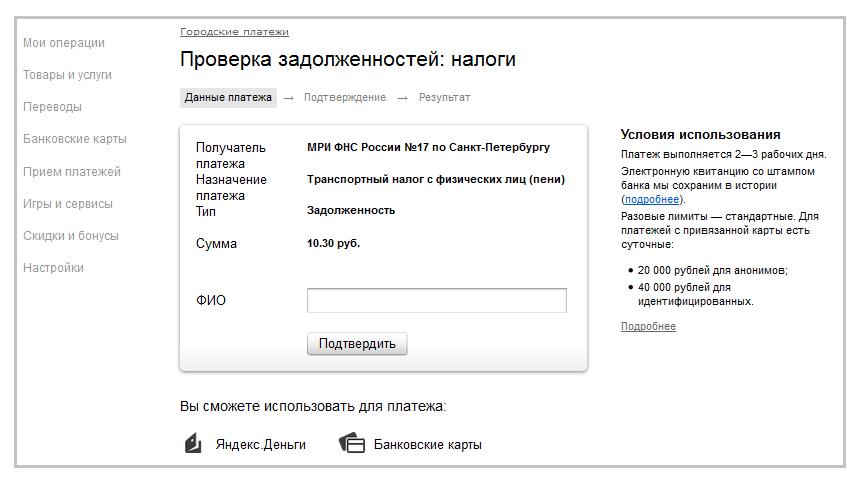

Онлайн-банки

Многие банки реализовали в своих сервисах онлайн-банкинга не только возможность оплаты недоимки в бюджет, но и поиска информации о наличии налоговой недоимки. Расскажем, где посмотреть задолженность по налогам на примере «Сбербанк Онлайн» и «Интернет-банка Тинькофф».

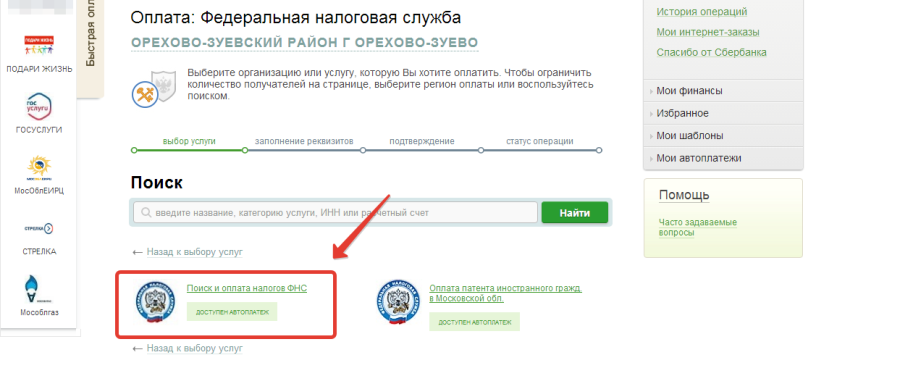

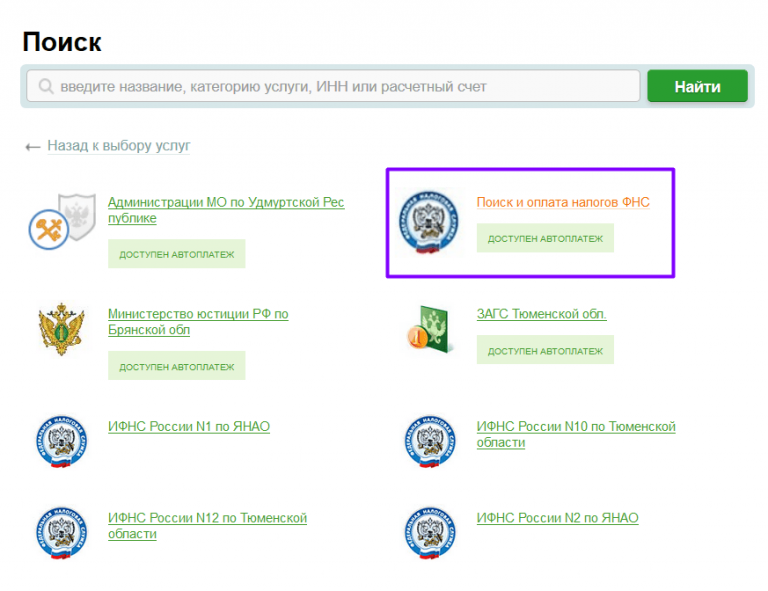

Сбербанк Онлайн

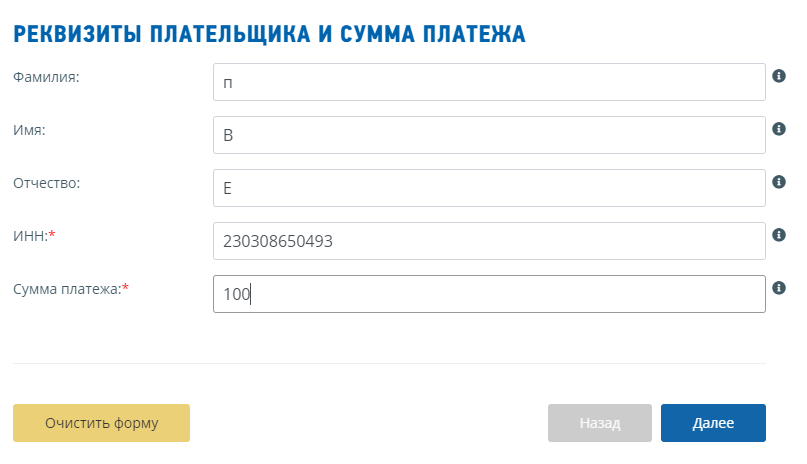

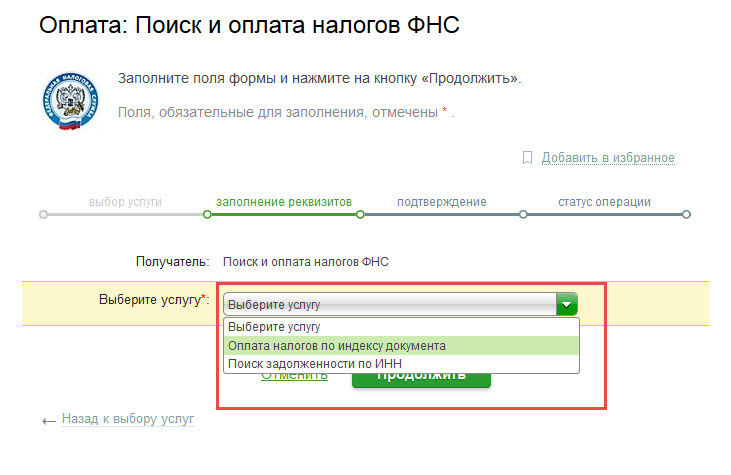

После входа в личный кабинет переходим в раздел «Переводы и платежи» и находим подраздел «Федеральная налоговая служба».

В открывшемся окне выбираем «Поиск и оплата в ФНС».

Введя свой ИНН в открывшейся форме, вы получите информацию о задолженности.

Интернет-банк Тинькофф

Процесс в целом аналогичен. В разделе «Платежи» находим подраздел «Госуслуги».

Поиск сведений о недоимке возможен по ИНН.

А также по паспортным данным.

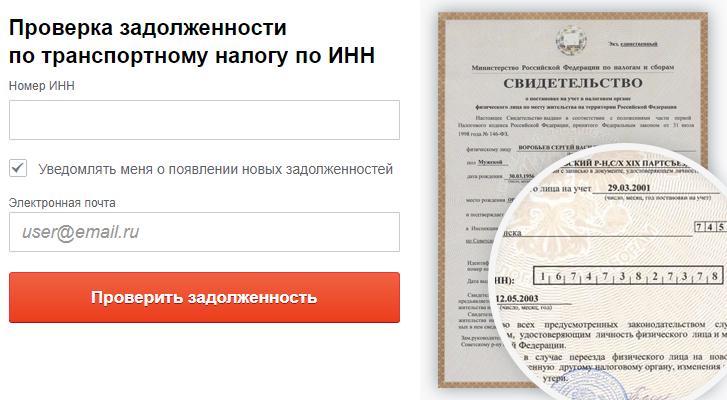

Как узнать свой ИНН

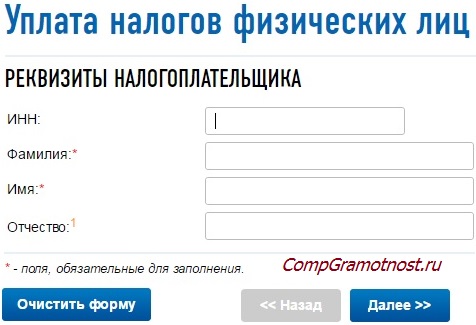

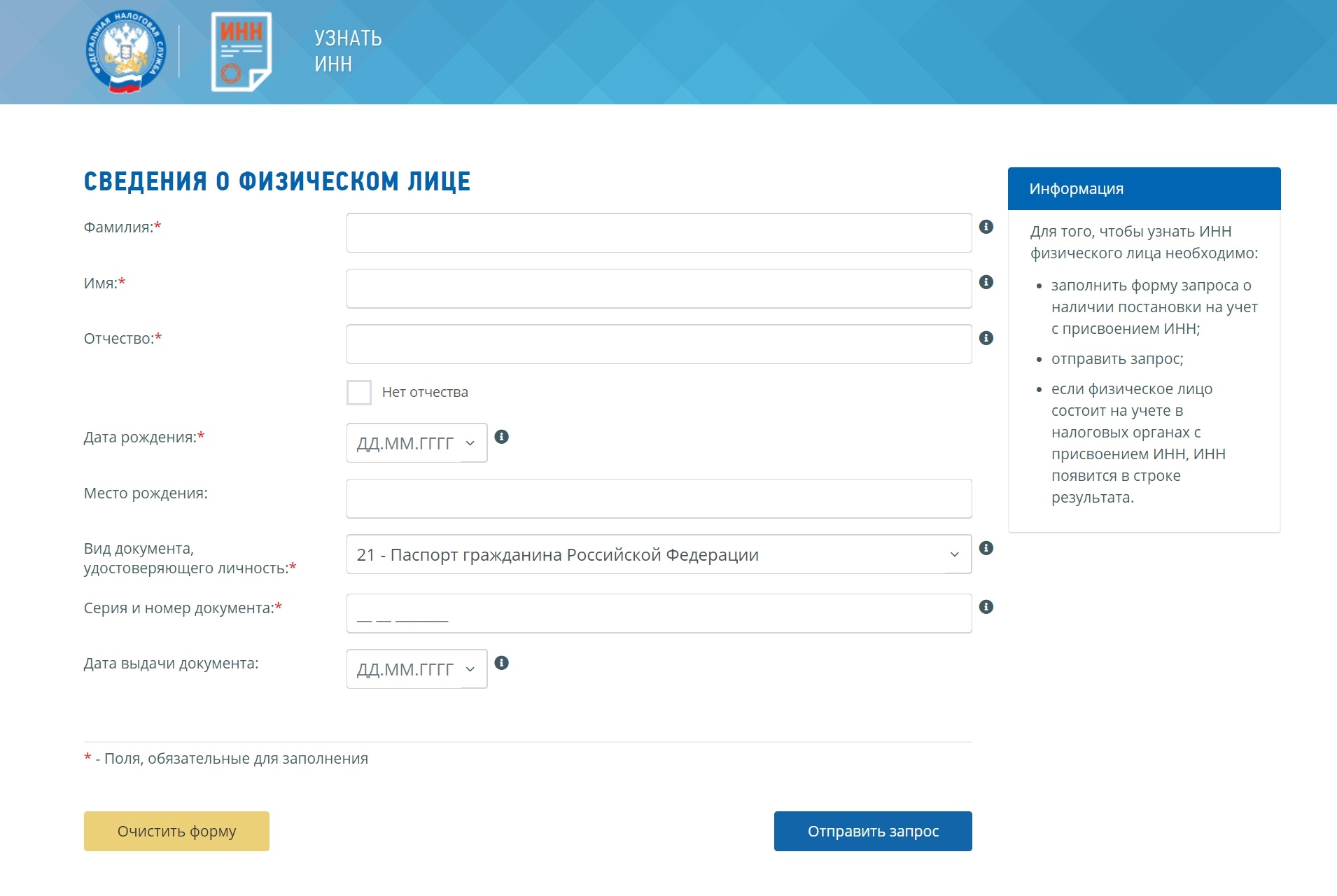

Как видно из описания, для поиска данных о недоимке по обязательным платежам необходимо знать ИНН. А что делать, если вам он неизвестен. Опять же, все можно узнать через официальный сайт ФНС nalog.ru, воспользовавшись онлайн-сервисом «Узнай ИНН».

Чтобы узнать искомые данные, необходимо занести в предлагаемую форму Ф.И.О., дату рождения и паспортные данные. Сервис выполнит поиск по базе ФНС и выдаст искомый ИНН.

Оплата задолженности по налогам

Обнаружив наличие налоговых долгов, их необходимо оплатить. За каждый день просрочки платежа начисляется пени исходя из ставки рефинансирования ЦБ. Также если долгое время налогоплательщик игнорирует обязанность, то ИФНС может осуществить взыскание задолженности по налогам в судебном порядке. Наличие долгов, переданных на взыскание судебным приставам, можно также проверить.

Если же вы не согласны с тем, что показала проверка задолженности по налогам, то необходимо не затягивая обратиться в налоговую инспекцию и разобраться в причинах возникновения долгов. Могли потеряться ваши платежи по причине ошибки в квитанции или налоговикам были переданы неверные сведения о находящихся в собственности недвижимости или транспортного средства. Для исправления ошибок необходимо посетить ИФНС по месту жительства или написать обращение через личный кабинет налогоплательщика.

Правовые документы

Проверить ООО на долги. Проверить фирму на наличие долгов онлайн. Проверить ООО при покупке

При сотрудничестве с новым контрагентом появляются экономические риски, связанные с оплатой товаров или услуг или доплатой налогов. Они возникают при работе без предоплаты и в процессе начисления НДС. Проблемная дебиторка не выгодна предприятию. Проверить ООО на предмет существования, безопасность сделки — приоритетная задача компании. Рассмотрим подробнее основные инструменты проверки контрагентов.

Проверить ООО на предмет существования, безопасность сделки — приоритетная задача компании. Рассмотрим подробнее основные инструменты проверки контрагентов.

При покупке компании оцениваются инвестиционные риски, проводится комплексное исследование деятельности компании, финансовое состояние, положение на рынке (дью—дилидженс). Рассмотрим, с чего начать проверять ООО при начале взаимодействия при сотрудничестве с контрагентом и покупке компании с помощью таблицы. Приоритетом в проверке все-таки является дебиторская задолженность, сделки по покупке ООО не такие уж частые, тогда как товар без предоплаты отгружают почти все.

Более подробнее остановимся на проверке контрагентов с помощью ЕГРЮЛ, кредитной истории и бизнес справки.

Проверить контрагента по ЕГРЮЛ

Чтобы не начать работать с фирмой-однодневкой, которая не выплатит обязательства, нужно проверить информацию с помощью справки из ЕГРЮЛ (единый государственный реестр юр.лиц). Справка ЕГРЮЛ содержит информацию о полном наименовании, юридическом адресе, размере уставного капитала, состоянии юридического лица, видах экономической деятельности, дату регистрации компании, постановки на налоговый учет, о выданных свидетельствах. Быстро и бесплатно выписку из ЕГРЮЛ можно получить на сайте налоговой службы.

Справка ЕГРЮЛ содержит информацию о полном наименовании, юридическом адресе, размере уставного капитала, состоянии юридического лица, видах экономической деятельности, дату регистрации компании, постановки на налоговый учет, о выданных свидетельствах. Быстро и бесплатно выписку из ЕГРЮЛ можно получить на сайте налоговой службы.

Сведения в этой справке позволяют проверить руководителя или уполномоченного человека. Важно, чтобы контрагент не являлся банкротом и фирма не находилась на стадии реорганизации или закрытия. Образец справки ЕГРЮЛ представлен ниже.

Проверка контрагентов ООО по названию неэффективна, поскольку есть вероятность совпадений предприятий. Например, в России много предприятий с названиями «Химпром», «Стройпром» и т. п.

Даже если название организации уникальное, необходимо знать 2 ключевых параметра:

- ОГРН (Основный государственный регистрационный номер) — подтверждает существование контрагента.

- ИНН (Индивидуальный налоговый номер) — подтверждает, что компания контрагента зарегистрирована в налоговой и является плательщиком налогов.

Дополнительно на сайте Федеральной налоговой службы (далее ФНС ) содержится информация о задолженности перед налоговой. Такая информация необходима во избежание сотрудничества с проблемным контрагентом и встречной проверки налоговой.

Проверить контрагента по кредитной истории

При сотрудничестве с контрагентом без предоплаты или с отсрочкой платежа нужна проверка ООО по кредитной истории — быстрый способ получить информацию о финансовом состоянии контрагента. Уровень долговой нагрузки, виды и сумма кредитов, просрочки отражаются в этом документе. Образец кредитного отчета представлен ниже.

Титульная часть кредитного отчета. Скачать пример целиком

Обратите внимание на такие положительные факторы:

- Соответствие реальных и заявленных реквизитов.

- Открытые и закрытые кредиты. Они показывают, что предприятие своевременно погашает свои обязательства.

- Наличие разных кредитов.

Кредиты на развитие бизнеса и пополнение оборотных средств демонстрируют стремление компании укрепить позиции на рынке.

Кредиты на развитие бизнеса и пополнение оборотных средств демонстрируют стремление компании укрепить позиции на рынке.

- Отсутствие просрочек.

- Долговая нагрузка. Низкий уровень долговой нагрузки показывает кредитоспособность организации.

Наличие более двух положительных факторов свидетельствуют о безопасности сделки с контрагентом. Стабильное финансовое положение, стремление занять лидирующие места на рынках сбыта показывают, что контрагент дорожит деловой репутацией.

Проверить контрагента с помощью бизнес-справки

Бизнес-справка представляет собой совокупность отчетов из открытых государственных источников. В ней содержится информация о залогах, численности сотрудников, валовой выручке, залогах, учредителях, совладельцах, деятельности.

Особое внимание стоит уделить индексу должной осмотрительности. Этот показатель вероятность создания контрагента для неуставных целей. Образец фрагмента справки с индексом представлен ниже.

Если при сделке с контрагентом не учитывали индекс должной осмотрительности, то налоговая не вернет вычеты по НДС. Если не проявляли должной осмотрительности, по мнению налоговой, индекс не является доказательством того, что вы ее проявили, это только один из инструментов, доказывать придется, что вы провели ряд проверок, в том числе, например, установили, что у контрагента есть люди и мощности, чтобы выполнить заказ Поэтому при низком показателе индекса можно смело работать с ООО.

Таким образом выделяют 3 инструмента проверки ООО: ЕГРЮЛ, бизнес-справка, кредитная история. ЕГРЮЛ подтверждает существование компании. Бизнес-справка в комплексе с кредитной историей — существенная экономия времени. Бизнес-справка помогает установить основные индексы контрагента, посмотреть бухгалтерскую отчетность. Кредитная история выявляет и оценивает платежную дисциплину, уровень долговой нагрузки, наличие кассовых разрывов.Изучив состояние платежной дисциплины и информацию о контрагенте, вы сможете принять взвешенное решение о сотрудничестве с клиентом, размере предоставляемого коммерческого кредита, принимает решение о сотрудничестве.

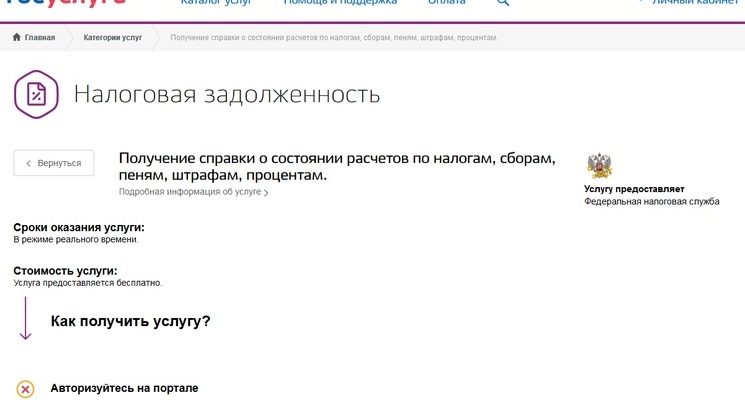

Налоговая задолженность по ИНН через Госуслуги

На чтение 2 мин. Просмотров 6.4k. Обновлено

Это инструкция по получению информации о задолженности по налогам на портале государственных услуг. О том, как оплатить имущественный, земельный и транспортный налоги читайте здесь.

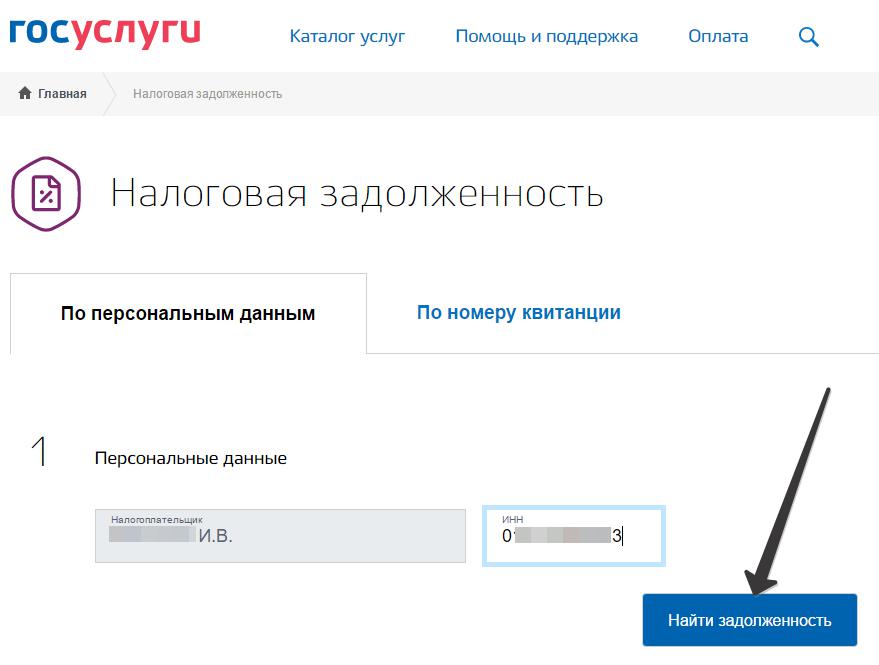

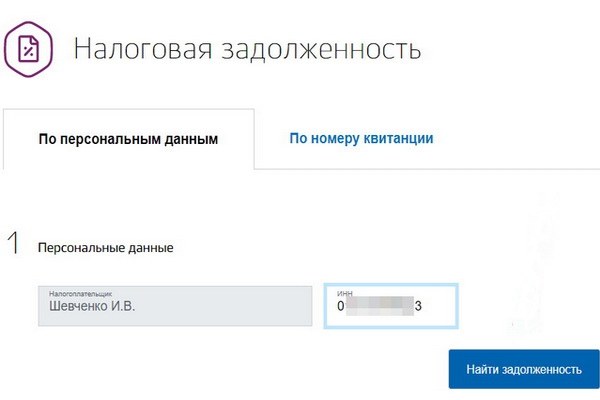

Чтобы узнать налоговую задолженность по ИНН или по фамилии через Госуслуги вам потребуется стандартная учетная запись на портале.

Эта простая процедура не займет больше 3 минут. Необязательно даже знать индивидуальный номер налогоплательщика, так как в системе есть возможность осуществить проверку по фамилии и паспорту. Всё, что понадобится — серия, номер и дата выдачи паспорта. Система сама определит номер ИНН по этим данным из Федеральной налоговой службы.

1. Войдите на портал

Войдите под своей учетной запись на портал gosuslugi.ru и выберите в списке услугу проверки налоговой задолженности.

Нажмите кнопку «Получить услугу».

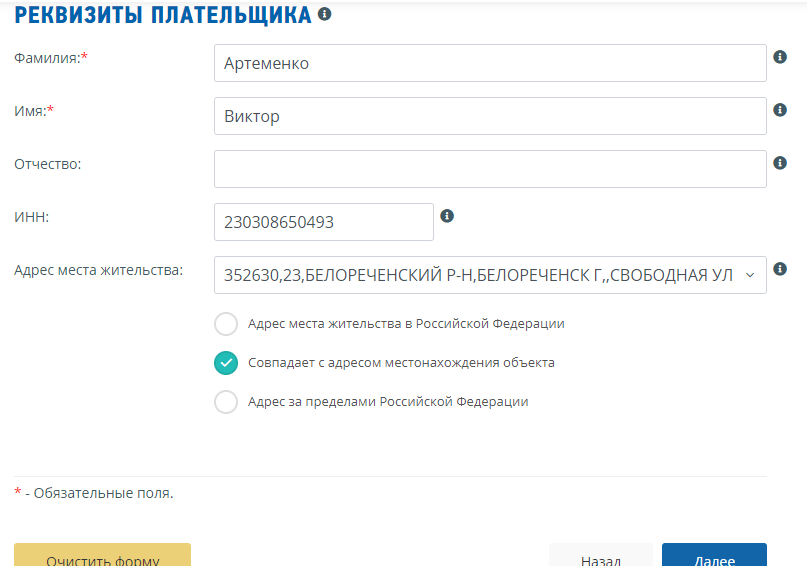

2. Введите ИНН

Если Вы можете указать ИНН, то введите его в соответствующее поле и нажмите кнопку «Найти задолженность».

Если указание номера вызывает у Вас по каким-либо причинам трудности, Вы можете узнать его, перейдя по соответствующей ссылке.

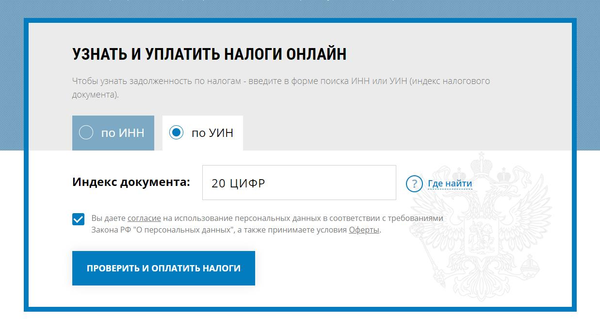

2.1 Узнать ИНН

Для того, чтобы система определила ИНН из базы Федеральной налоговой службы, Вы должны указать имя налогоплательщика, дату рождения, серию и номер паспорта, а так же дату выдачи. Имя и дата рождения автоматически берутся из личного кабинета. После заполнения данных нажмите кнопку «Узнать ИНН». Система начнет проверку задолженности.

3. Результат

Результат проверки и дата актуальности информации выведется на новой странице. Если Вы хотите, чтобы информация о налоговой задолженности выводилась на главной странице портала, нажмите на переключателе ВКЛ в поле «Информер».

youtube.com/embed/YQcS-vXmYk8?rel=0″ src=»about:blank» frameborder=»0″ allowfullscreen=»allowfullscreen»/>Как проверить налоговые задолженности — 3 способа проверки

Как может возникнуть задолженность у физических лиц

Зачастую физические лица либо не обладают достаточными знаниями о тех налогах и сборах, которые они должны уплатить в бюджет, либо попросту в массовом порядке игнорируют подобные нормы налогового законодательства.

В основном, такими налогами являются:

- налог на имущество физических лиц;

- транспортный налог;

- земельный налог;

В России очень часто у граждан возникает налоговая задолженность из-за их собственной неспешности в вопросе уплаты. Многие граждане знают, что они должны заплатить определенный налог, но они постоянно откладывают их оплату.

Стоит отметить, что нередки случаи, когда налоговые уведомления об уплате налогов не поступают вовремя или вообще не доходят до адресата. Вследствие чего, даже добросовестные налогоплательщики путаются и порой не помнят, какие налоги и, в каком размере, подлежат уплате. Отстоять длинную очередь в налоговой, чтобы узнать подобную информацию, — нервов хватит не у каждого.

Вследствие чего, даже добросовестные налогоплательщики путаются и порой не помнят, какие налоги и, в каком размере, подлежат уплате. Отстоять длинную очередь в налоговой, чтобы узнать подобную информацию, — нервов хватит не у каждого.

Затягивание с оплатой, также как и игнорирование требований налогового законодательства влечет за собой негативные последствия:

- Налоговая обратится в суд с требованием о взыскании долга в судебном порядке.

- Если физическое лицо не соизволит исполнить требование по уплате налога добровольно, тогда судебный акт будет передан в Федеральную службу судебных приставов для его принудительного исполнения.

Во избежание неприятностей, которые могут появиться в связи с судебным разбирательством, а также принудительным взыскании налоговых задолженностей, следует своевременно проверять их наличие. Сегодня возможность избежать длинных очередей, чтобы получить необходимую информацию, есть у каждого – необходим лишь доступ к сети интернет.

Как может возникнуть задолженность у юридических лиц

В процессе осуществления хозяйственной деятельности каждое предприятие, учреждение, организация или индивидуальный предприниматель может столкнуться с ситуацией наличия налоговой задолженности.

Наиболее распространенные причины возникновения долга по тому или иному налогу у юридических лиц и индивидуальных предпринимателей:

- Ошибка при расчетах налога.

- Ошибка в платежных документах по оплате налога.

- В «платежке» указана неверная сумма.

Ошибка при расчетах налога

Долг по налогу может образоваться из-за допущенных ошибок при его исчислении, вследствие чего, оплата была произведена в неполном объеме.

Обнаружив ошибки, предприятию, учреждению, организации или ИП следует подать в налоговую службу уточненный отчет за отчетный период, в котором допущены ошибки при исчислении.

В случае если допущенные ошибки при исчислении налога привели к сильному занижению суммы, которую должен был оплатить налогоплательщик, тогда ему придется уплатить значительные штрафы и пеню. Ответственность может составлять до 40 процентов от суммы неуплаты.

Ответственность может составлять до 40 процентов от суммы неуплаты.

Ошибка в платежных документах по оплате налога

Подобные ошибки могут приводить к достаточно серьезным последствиям. Ответственность налогоплательщика напрямую зависит от того, в каком поле платежного документа была допущена ошибка.

[box type=»download»] Стоит отметить, что есть перечень случаев, когда налогоплательщиком была допущена ошибка в платежных документах, а обязанность по оплате налога будет считаться исполненной.[/box]

Платеж считается перечисленным, в случае, если правильно заполнены следующие поля платежного документа:

- ИНН получателя.

- Наименование получателя.

- Реквизиты банка и счета получателя.

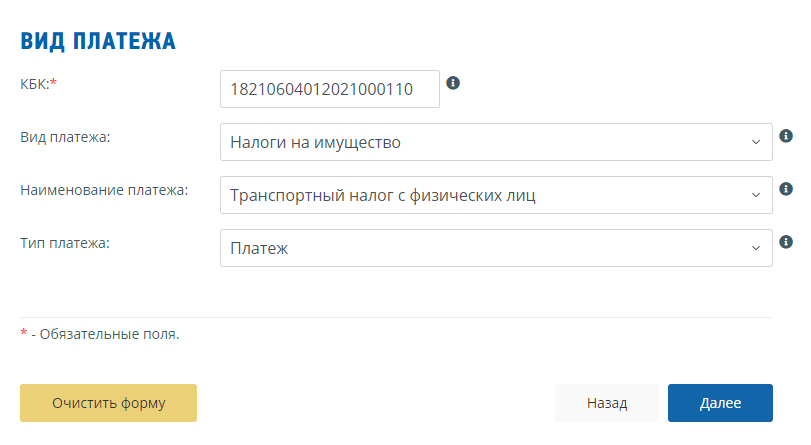

Налогоплательщик освобождается от ответственности за неуплату налога, если были заполнены неверно следующие поля «платежки»:

- Тип платежа.

- Назначение платежа.

- Основание платежа.

- КБК.

- Статус налогоплательщика.

- Налоговый период.

- Дата и номер документа.

[box type=»download»] В случае допущения ошибки налогоплательщиком, произведенная уплата «зависнет» в категории «невыясненный платеж» в Федеральном казначействе. В подобном случае, юридическим лицам или индивидуальным предпринимателям необходимо будет подать в налоговую службу заявление об уточнении платежа.[/box]

В платежном документе была указана неправильная сумма

Указание неправильной суммы в «платежке» может привести к следующим последствиям:

- Образование переплаты по налогу.

- Возникновение задолженности по налогу.

Если у юридического лица или индивидуального предпринимателя образуется налоговая задолженность, то ее следует незамедлительно погасить. Чем быстрее это будет сделано, тем меньше штраф или пеня будут начислены.

В случае неуплаты самого налога, начисленных штрафов и пени, необходимые средства могут быть взысканы налоговиками:

- со счета предприятия;

- за счет его имущества в судебном порядке;

По каким налогам можно проверить задолженность онлайн?

[box type=»download»] Проверить налоговые задолженности можно на следующих сайтах:

http://www. gosuslugi.ru/

gosuslugi.ru/

http://www.nalog.ru/rn34/ [/box]

Зная идентификационный номер налогоплательщика, можно получить все необходимые сведения по следующим налогам:

- Имущественный.

- Транспортный.

- Земельный.

- НДФЛ.

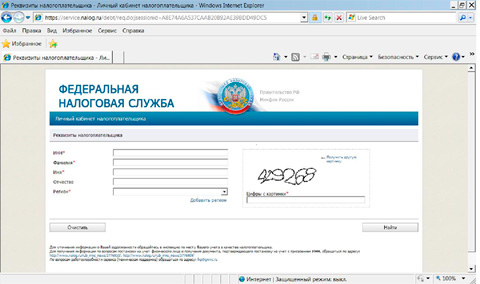

Как проверить налоговую задолженность по ИНН физических лиц

Очень часто встречаются случаи, когда налогоплательщик не обладает информации о наличии у него налоговой задолженности. Обычно это небольшая сумма, однако прощать их налоговая служба ни одному физическому лицу не собирается.

[box type=»download»] Наличие долга по уплате какого-либо налога, например, может стать помехой в получении кредита.[/box]

Непосредственное обращение в территориальный орган Федеральной налоговой службы занимает достаточно большое количество времени из-за больших очередей. Однако, получить информацию о наличии и размере своей задолженности можно намного проще, используя официальный интернет-сайт ФНС.

Инструкция

Для того, чтобы получить необходимую информацию, необходимо:

- Знать идентификационный номер налогоплательщика (ИНН).

- Наличие доступа в интернет.

- Немного свободного времени.

Главной особенностью полученной информации с официального сайта ФНС является ее надежность.

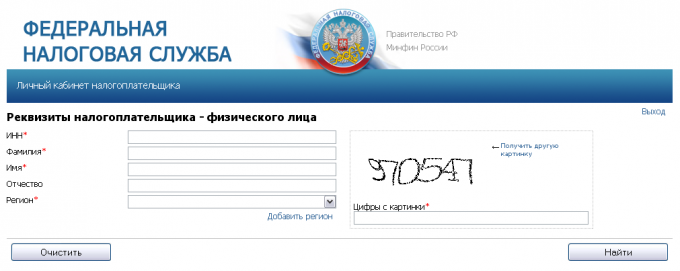

Алгоритм действий:

- Зайти на официальный веб-сайт ФНС РФ (nalog.ru).

- Выбрать раздел, который называется «электронные услуги».

- Выбрать раздел, который называется «узнай свою налоговую задолженность» (Для тех, кто прошел процедуру регистрации на сайте, необходимо выбрать «личный кабинет налогоплательщика»).

- Ввести ИНН, указать свою фамилию, имя, отчество, регион проживания.

- Нажать кнопку «найти».

Выполнив данные несложные действия, каждый сможет получить необходимые сведения, а также сможет распечатать форму для уплаты собственной налоговой задолженности.

[box type=»download»] Для лиц, которые не знают свой ИНН, существует возможность узнать его на этом же сайте, введя свои паспортные данные.[/box]

Как проверить налоговую задолженность по ИНН юридических лиц

Налоговую задолженность предприятий, учреждений, организаций всех форм собственности можно узнать, воспользовавшись сайтом nalog. ru. Однако, получить необходимую информацию намного труднее, чем физическим лицам.

ru. Однако, получить необходимую информацию намного труднее, чем физическим лицам.

Конечно же, самостоятельный поход в территориальный орган Федеральной налоговой службы никто не отменял. От имени юридического лица может прийти только генеральный директор или главный бухгалтер, а также лица, которым они выписали доверенность.

Инструкция

Так же, как и физические лица, каждое юридическое лицо имеет собственный ИНН. Для того, чтобы получить информацию о налоговой задолженности, необходимо выполнить следующее:

- Зайти на официальный сайт ФНС РФ.

- Выбрать раздел «юридические лица».

- Для зарегистрированных пользователей — войти в личный кабинет, указав логин (ИНН юридического лица) и пароль.

- Незарегистрированным пользователям придется сложнее – для того, чтобы получить пароль необходимо лично обратиться в налоговую. Пароль, который там выдадут,будет временный и его необходимо будет сменить после регистрации на сайте.

Используя официальный сайт ФНС, юридические лица могут:

- В любой момент узнать размер своего долга.

- Сумму, которая уже была уплачена по налогу.

- Сумму переплаты по налогу.

- другую информацию по задолженности.

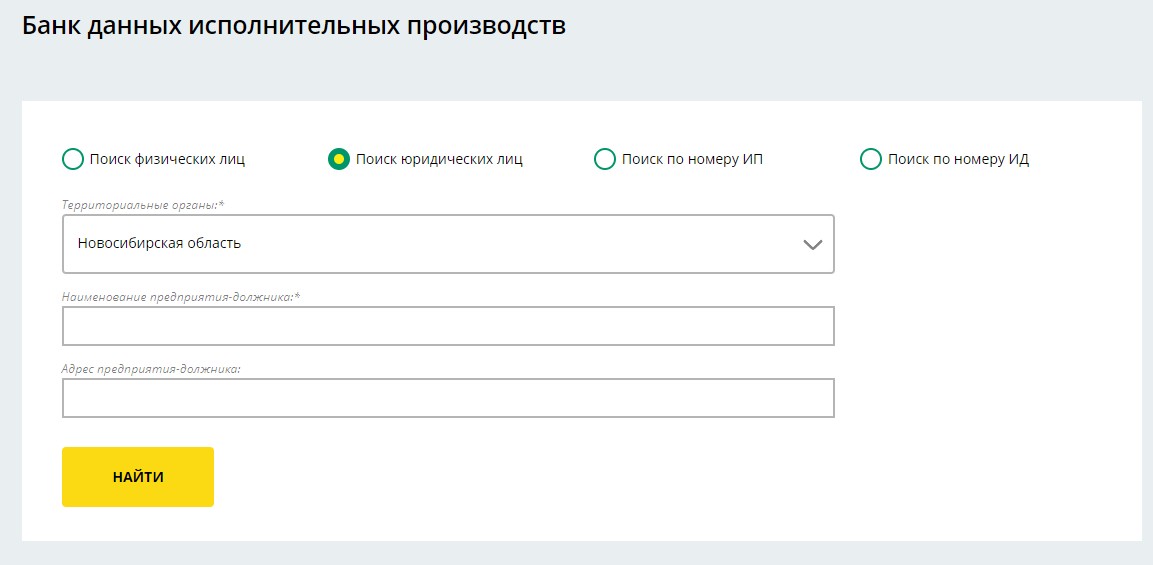

Как проверить налоговую задолженность по фамилии

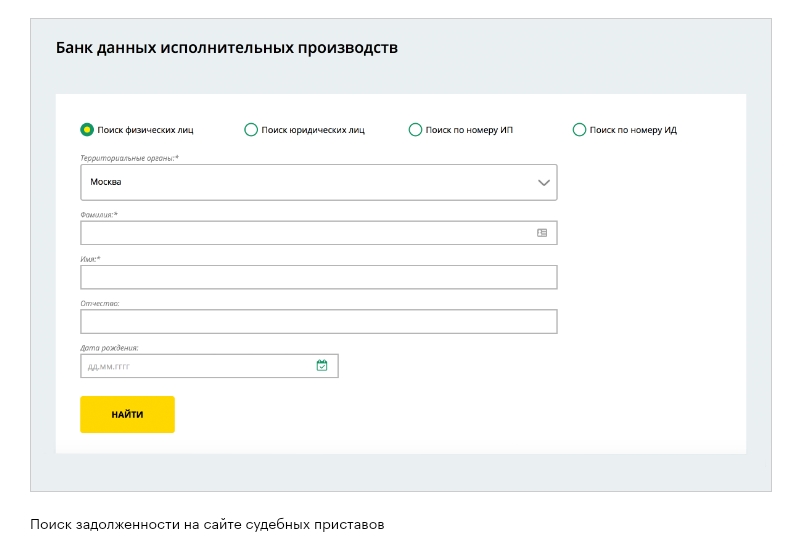

В случае, если у физического лица имеются задолженности по налогам, которые должны быть взысканы в судебном порядке, тогда такое лицо оказывается в базе данных исполнительных приставов.

Посмотреть, присутствует ли ваша фамилия в списке должников, можно на сайте fssprus.ru.

Инструкция

Алгоритм действий выглядит следующим образом:

- Зайти на данный интернет-ресурс.

- Перейти в раздел «информационные системы».

- Перейти в раздел «банк данных исполнительных приставов».

- Указать необходимую информацию: имя, фамилия, отчество, дата рождения, а также регион проживания. Затем – нажать «поиск».

- Получаем искомую информацию.

Обладая необходимой информацией, каждый может узнать свою задолженность по налогам, использую лишь компьютер или любое другое мобильно устройство через интернет. Эксперты в области налогового права советуют каждому налогоплательщику вовремя вносить все требуемые платежи – ведь с налоговой шутки плохи.

проверить задолженность и уплату по ИНН

В 21 столетии все большие обороты набирает предпринимательская деятельность, а это в свою очередь влечет за собой естественное увеличение количества граждан, которые платят налоги государству.

Уплата налогов — дело несложное, но иногда как у частных, так и у юридических лиц возникают определенные трудности с их подсчетом. Именно поэтому налоговая инспекция и само государство идут на помощь бизнесменам и простым людям. Для этого фискальные органы предлагают разные методы, благодаря которым можно проверить уплату разных видов налогов по ИНН.

Именно поэтому налоговая инспекция и само государство идут на помощь бизнесменам и простым людям. Для этого фискальные органы предлагают разные методы, благодаря которым можно проверить уплату разных видов налогов по ИНН.

По ИНН можно узнать и проверить уплату налогов, свою задолженность, транспортный налог и все неоплаченные налоги в целом.

Проверка налогов и задолженности по ИНН

Каждый предприниматель, который считает себя законопослушным гражданином России, должен изучать и знать если не все, то хотя бы основные статьи Налогового кодекса Российской Федерации и своевременно оплачивать налоговую задолженность.

Чтобы быть в курсе всех существующих налогов, а также знать сумму своей текущей задолженности необходимо следить за работой налоговой инспекции. Ведь сегодня проверить налоги по ИНН очень легко, как юридическим, так и физическим лицам:

- Первый и всем известный метод – это поход в налоговую инспекцию, в которой по предоставлению вашего ИНН вы получите все интересующие вас данные;

- Второй, самый простой на сегодня метод проверки суммы налога – это мониторинг посредством офисного компьютера, подключенного к интернету.

То есть предприниматели могут свободно проверить налоги по ИНН онлайн.

То есть предприниматели могут свободно проверить налоги по ИНН онлайн.

Чтобы получить интересующую вас информацию по присвоенному номеру налогоплательщика, необходимо посетить сайт ФНС России. Выберите нужный раздел (например, «Для физических лиц») и зайдите в свой кабинет. Войти в свой кабинет можно только при наличии ИНН, который выступает в качестве логина. Теперь жмите на линк «Моя задолженность».

На экране высветится следующая информация: «Вы даете согласие о передаче личных данных». Это просто формальность и боятьсяздесь нечего. Таким простым путем, не выстаивая в длинных очередях, проверяются налоги. Проверить задолженность по ИНН можно в том же личном кабинете на сайте ФНС Российской Федерации.

Также вы можете проверить налоги через ИНН посредством других сетевых источников, но здесь стоит остерегаться мошенников. Потому что после того, как на сайт налоговой инспекции была загружена информация, в сети появились ресурсы, которые предлагают аналогичные услуги. Поэтому будьте осторожны при выборе сайта, а лучше всего пользоваться официальным источником и не искать приключений.

Поэтому будьте осторожны при выборе сайта, а лучше всего пользоваться официальным источником и не искать приключений.

Проверка ИНН и неоплаченных налогов на налог.ру

Для чего нужен сервис nalog.ru? Из этого сетевого источника можно получить всю интересующую информацию, касающуюся вашего номера налогоплательщика. Также налог ру позволяет проверить ИНН физических лиц. Если вам нужна информация такого характера, следует зайти на сайт и первым делом заполнить на нем предложенную анкету. Анкета – это форма запроса.

Чтобы ее заполнить у вас должна быть информация о постановке на учет и о присвоении вам идентификационного номера. Заполнив все поля, можете смело отправлять службе запрос. Если все данные верны, ваш номер появится на экране. Сведения относительно ИНН физического лица можно получить таким же образом. Только после получения результата физическое лицо может обратиться в налоговую инспекцию за более подробной информацией о своем номере. Направляясь в налоговую службу, не забудьте паспорт, а также документ, который станет подтверждением полномочий представителя, и естественно квитанцию об оплате.

Также на ресурсе налог.ру вы можете проверить по ИНН и своего контрагента. Для этогов разделе «Электронные сервисы» кликните на строку«Проверка контрагента». Кроме того, сервис налог ру поможет проверить контрагента по ИНН всамых разных направлениях:

- Во-первых, здесь можно удостовериться в добросовестности вашего контрагента.В этом вам поможет вкладка «Адреса». Сервис проверяетвсе адреса на аспект «массовости». Еслисистема обнаружила указанный адрес,и он указан как «массовый»,лучше всего еще раз дополнительно проверить контрагента.

- Во-вторых, сайт позволяет проверять контрагентов на дисквалификацию.Дисквалификация — это полное лишение правна деятельность. Поэтому будьте внимательны.Проверкадисквалификации контрагента осуществляется в подразделе «Поиск дисквалифицированных лиц». Чтобы получить данные, нужно владеть информациейо ФИО лица.

- Еще вы можете осуществить проверку контрагента на аспект ликвидации.Если лицо взоне ликвидации, то во времяподписания договора вы рискуете досрочнолишиться его обязательств.

Такую проверкуможно провести в разделе «Сообщения юрлиц».

Такую проверкуможно провести в разделе «Сообщения юрлиц».

Если вам нужно проверить неоплаченные налоги по ИНН, сделать это достаточно просто. Чтобы проверить свои неоплаченные налоги и пеню, нужно зайти в раздел «Узнать (проверить) долги». Далее надо набрать следующие реквизиты: ФИО лица и его ИНН. Также на сайте вы сможете оформить платежный документ и сформировать платежную форму на налог ПД-4.

Проверка уплаты транспортного налога по ИНН

Налог на транспорт сегодня касается каждого владельца транспортного средства. Стоит заметить, что к его выплате обязуются именно владельцы, а не лица, пользующиеся авто по доверенности. Сумма налога на транспорт зависит от объема мотора автомобиля (количество лошадиных сил). И проверить транспортный налог по ИНН можно, посетив местную налоговую службу. Однако это сегодня уже неактуально, ведь мало кому доставляет удовольствие простаивание в большой очереди. Поэтому для проверки такого вида налогообложения существует сервис nalog. ru.

ru.

Проверить уплату налогов по ИНН можно на этом же ресурсе, обладая необходимой информацией. Уплатив все налоги, у вас будет возможность формировать свои платежки и документы на оплату налогов на имущество, землю и транспорт до того, как вы получите Единое налоговое уведомление. Также вам предоставят возможность формировать платежки на оплату налогов на прибыль физлиц и платежки на оплату штрафов за несвоевременную доставку налоговой декларации о налогах.

Как проверить задолженность по налогам на сайте налог.ру

Вы можете проверить как физлицо так и интересующего вас контрагента на добросовестность в уплате налогов с помощью сервиса на сайте nalog.ru — подробнее в видео:

новые правила — СКБ Контур

Как узнать о переплате

Чаще всего причиной переплаты становятся ошибки в платёжном поручении или декларации, двойное списание налога по требованию ФНС, ранее уплаченные авансовые платежи, превышающие итоговую сумму налога за год. В 2020 году дополнительной причиной может стать освобождение от уплаты налогов и сборов за II квартал на основании Федерального закона от 08.06.2020 № 172-ФЗ.

В 2020 году дополнительной причиной может стать освобождение от уплаты налогов и сборов за II квартал на основании Федерального закона от 08.06.2020 № 172-ФЗ.

Раньше узнать о переплате можно было только после сверки с налоговой инспекцией или из справки по форме КНД 1160081. Начиная с 1 октября 2020 года ФНС обязана всегда уведомлять налогоплательщика о том, что на его лицевом счету есть излишне уплаченная сумма по налогу, в 10-дневный срок с момента её выявления (п. 3 ст. 78 НК РФ).

Как можно распорядиться деньгами

Распорядиться переплатой можно тремя способами (пп. 5 п. 1 ст. 21 НК РФ):

- вернуть на свой расчётный счёт;

- зачесть в счёт будущих платежей;

- погасить задолженность по другим налогам, уплатить пени или штрафы.

До 1 октября 2020 переплату по налогу можно зачесть только в счёт налога одного уровня. Так, переплатой по федеральному налогу на прибыль можно закрыть недоимки и предстоящие платежи из числа федеральных налогов: НДС, налогу на прибыль, НДПИ.

Ещё одно правило, которое скоро изменят: деньги на счёт возвращают тем налогоплательщикам, у кого нет долгов перед бюджетом по налогам того же вида.

С 1 октября 2020 в силу вступят положения Федерального закона от 29.09.2019 № 325-ФЗ, и правила поменяются:

-

Зачесть переплату в счет будущих платежей или погасить задолженность можно по разным налогам. Независимо от того, в какой бюджет РФ они зачисляются. Например, за счет излишне уплаченного налога на прибыль (федеральный бюджет) можно погасить недоимки или штраф по имущественному или транспортному налогам (региональный бюджет).

-

При наличии задолженности по налогам любого вида (федеральный, региональный или местный), вернуть деньгами переплату по налогу нельзя. Должники за счёт переплаты обязаны сначала погасить свои обязательства по налогам, штрафам и пеням (п. 6 ст. 78 НК РФ).

Сроки для подачи заявления о возврате или зачёте

Подать заявление о возврате или зачёте денег нужно не позднее 3 лет с момента образования переплаты, который определяется по дате перечисления средств в бюджет (п. 7 ст. 78 НК РФ). Из этого правила есть исключения.

7 ст. 78 НК РФ). Из этого правила есть исключения.

Если переплата образовалась из-за превышения авансовых платежей, например по налогу на прибыль, к сумме налога, рассчитанного по итогам года, то срок начинает отсчитываться со дня подачи годовой налоговой декларации (постановление президиума ВАС от 28.06.2011 № 17750/10).

В случае пропуска трехлетнего срока, указанного в Налоговом кодексе РФ, деньги из бюджета можно вернуть только через суд. Срок исковой давности по таким делам — 3 года с момента, когда налогоплательщик узнал или должен был узнать о своём праве на возврат денег (письмо Министерства финансов РФ от 15 марта 2019 № 03-02-08/16920). В статье «Как вернуть излишне уплаченный налог» мы разобрались, как правильно считать сроки и избежать конфликтов с налоговой.

Сейчас, когда ФНС будет обязана уведомлять об обнаружении переплаты, срок для подачи иска о возврате денег необходимо отсчитывать с момента получения налогового уведомления или сверки с бюджетом.

Механизм возврата или зачёта переплаты

Налоговая не возвращает излишне уплаченные суммы автоматически. Это происходит только по заявлению налогоплательщика. Для вашего удобства мы подготовили подробную схему проведения зачёта по налогам или возврата переплаты.

Этап 1. Проведите сверку с налоговой инспекцией

Подайте в ИФНС по месту учёта заявление о необходимости провести сверку. Такое заявление можно принести лично или отправить по почте или через Контур.Экстерн. В течение 5 рабочих дней налоговая направит вам акт сверки, проверьте его.

Запросите в ИФНС сверку о состоянии расчётов с бюджетом через Контур.Экстерн

Если всё верно, подпишите акт и передайте его в налоговую инспекцию. Если обнаружены ошибки или расхождения, укажите в конце раздела 1 акта, что «акт подписан с разногласиями».

Этап 2. Подготовьте заявление о проведении зачёта или возврате переплаты

Направьте заявление о проведении зачета или возврате денег в налоговую инспекцию по месту регистрации или по месту нахождения налогоплательщика. Заявление можно подать в произвольной форме или на бланке, рекомендованном в приложении 9 к приказу ФНС от 14.02.2017 № ММВ-7-8/182@. К заявлению приложите платёжные поручения и документы, подтверждающие переплату. Если переплата возникла из-за ошибок в налоговой декларации — сдайте уточнённый расчёт.

Заявление можно подать в произвольной форме или на бланке, рекомендованном в приложении 9 к приказу ФНС от 14.02.2017 № ММВ-7-8/182@. К заявлению приложите платёжные поручения и документы, подтверждающие переплату. Если переплата возникла из-за ошибок в налоговой декларации — сдайте уточнённый расчёт.

Этап 3. Дождитесь решения налоговой инспекции

В течение 10 рабочих дней, но не ранее дня окончания камеральной проверки по уточнённой декларации инспектор примет решение о проведении зачёта по налогам или возврате денег.

Срок для возврата переплаты — 1 месяц со дня подачи заявления или со дня окончания камеральной проверки по уточнённой декларации (п. 6 ст. 78 НК РФ).

Если в возврате денежных средств отказано, в течение одного года можно обжаловать отказ в вышестоящий налоговый орган (ст. 137, 138 НК РФ). Когда обжалование не помогло, верните переплату через суд. Срок исковой давности для подачи заявления — 3 года.

Услуги по взысканию долгов

Услуги по взысканию долгов облагаются налогом. Услуга взыскания долга — это любая деятельность по взысканию или урегулированию просроченной задолженности, взысканию или урегулированию требования или возврату имущества, являющегося предметом требования. Например, плата за выполнение любой из следующих услуг облагается налогом:

Услуга взыскания долга — это любая деятельность по взысканию или урегулированию просроченной задолженности, взысканию или урегулированию требования или возврату имущества, являющегося предметом требования. Например, плата за выполнение любой из следующих услуг облагается налогом:

- собирать просроченные счета или возвращенные чеки для продавца или поставщика услуг;

- отправлять письма или звонить по телефону в связи с просроченными счетами;

- принимать входящие звонки по просроченным счетам;

- изъять имущество; и

- файловых залогов.

Определение взыскания долга не требует, чтобы вы, поставщик услуг, фактически взыскивали требование или просроченную задолженность с должника. Например, если вы звоните по телефону и отправляете письма от имени своего клиента неплатежеспособным должникам, вы предоставляете услугу по взысканию долгов. Даже если просроченные должники, отвечая на ваши звонки и письма, отправляют платежи непосредственно кредитору, вы должны собирать налог с вашего платежа своему клиенту.

В качестве другого примера, вы можете вернуть средства в собственность банка, и клиент банка может связаться с банком, чтобы обновить банкноту.Банк может договориться с клиентом и уведомить вас о закрытии счета. Ваши сборы в банке облагаются налогом, даже если вам не нужно было возвращать автомобиль в собственность должника.

Алименты на ребенка по решению суда

Термин «служба взыскания долгов» не включает в себя взыскание алиментов на ребенка или медицинских алиментов по решению суда. Плата за эти услуги не облагается налогом.

Dishonored / возвращенные чеки

Комиссия за получение возвращенного чека облагается налогом с продаж как услуга по взысканию долгов.Вам следует добавить налог к своей комиссии и получить его с лица, выписавшего или подписавшего чек.

Комиссионные, выплачиваемые непосредственно розничным торговцам в качестве платы за обслуживание при недостаточном количестве чеков, однако, не являются платой за взыскание долгов и не облагаются налогом.

Сбор налогов

Если ваш бизнес включает в себя как налогооблагаемые, так и необлагаемые услуги, вам необходимо собирать налог только с налогооблагаемых услуг, если вы выставляете им счет отдельно и если необлагаемые услуги удовлетворяют определенным требованиям.Услуга, не облагаемая налогом, должна быть отличной и идентифицируемой, и это должен быть тип услуги, которую вы обычно предоставляете отдельно без другой услуги. Плата за налогооблагаемую услугу должна быть разумной.

Если вы не выставляете клиенту отдельный счет за налогооблагаемую услугу, и он составляет 5 процентов или меньше от общей цены контракта, вам не нужно собирать налог.

Если вы не выставляете счет своему клиенту отдельно за налогооблагаемую услугу, и она составляет более 5 процентов от общей цены контракта, вы должны взимать налог со всей суммы.

Однако, если вы не выставляете счет своему клиенту отдельно за налогооблагаемую услугу во время транзакции, вы или покупатель можете позже установить посредством документального подтверждения процент от общей суммы, относящийся к налогооблагаемой услуге.

Соберите 6,25% налога штата Техас плюс любые местные налоги с вашего клиента за ваши налогооблагаемые услуги. В налогооблагаемую плату входят все расходы, связанные с предоставлением услуги. Например, если вы путешествуете в связи с налогооблагаемой услугой, расходы на авиабилеты, питание и гостиницу, которые вы перекладываете на своего клиента, являются частью вашей налогооблагаемой продажной цены.

Дополнительную информацию о местных налогах см. В Руководстве по сбору местных налогов с продаж и использования (PDF).

Должники с местонахождением внутри и за пределами Техаса

Если вы ведете бизнес в Техасе, вы должны взимать налог штата Техас, плюс любой местный налог (городской, округ, специальный район или транспортный транспорт) на общую сумму, которую вы выставляете за услугу взыскания долгов.

Если должник не находится в Техасе в то время, когда долг передается вам для взыскания, вам не нужно собирать техасский налог с платы за взыскание этого долга. Если сборы для должников, находящихся в Техасе, не указаны отдельно от сборов для должников, находящихся за пределами штата, ваш клиент может предоставить вам сертификат освобождения, требующий льготы для нескольких штатов. Затем ваш клиент должен отчитаться и уплатить техасский налог на часть расходов, связанных с техасскими должниками.

Если сборы для должников, находящихся в Техасе, не указаны отдельно от сборов для должников, находящихся за пределами штата, ваш клиент может предоставить вам сертификат освобождения, требующий льготы для нескольких штатов. Затем ваш клиент должен отчитаться и уплатить техасский налог на часть расходов, связанных с техасскими должниками.

Если вы отдельно указываете сборы для должников, находящихся в Техасе, от тех, которые находятся за пределами штата, вы должны собирать техасский налог только с этих сборов для должников, находящихся в Техасе.Ведите записи с указанием тех должников, находящихся за пределами Техаса, на момент передачи вам счетов для взыскания, чтобы показать, почему услуги для этих должников освобождены.

Обязанности покупателя

Если кредитор ведет бизнес в Техасе в то время, когда счет передается вам для взыскания, и если должник (по последнему известному адресу) находится в Техасе, взимается техасский налог, даже если вы выполняете услугу из место за пределами Техаса или США. Если вы не ведете бизнес в Техасе или в какой-либо конкретной местной налоговой юрисдикции и не обязаны собирать налог Техаса, кредитор Техаса обязан сообщить и уплатить государственный и местный налог на использование в офис финансового контролера.

Если вы не ведете бизнес в Техасе или в какой-либо конкретной местной налоговой юрисдикции и не обязаны собирать налог Техаса, кредитор Техаса обязан сообщить и уплатить государственный и местный налог на использование в офис финансового контролера.

Материалы, принадлежности и оборудование

Вы должны платить налог со всех материалов, принадлежностей и оборудования, которые вы покупаете и используете для оказания услуг по взысканию долгов. Например, вы должны платить налог на бумагу, конверты и оргтехнику.

Сертификат перепродажи

Вы можете выдать своему поставщику сертификат перепродажи вместо уплаты налога на товары, которые передаются на попечение, хранение и контроль вашего покупателя в рамках вашей услуги. Например, если вы покупаете чистый компакт-диск, чтобы передать результаты ваших услуг по взысканию долгов вашему клиенту, вы можете приобрести чистый компакт-диск без уплаты налогов с сертификатом перепродажи.

Перепродажа службы инкассации

Если вы покупаете услуги по сбору у стороннего поставщика и перепродаете эти услуги своему клиенту, вы можете предоставить третьей стороне сертификат перепродажи вместо уплаты налога. Затем вы будете взимать налог со своего клиента на общую сумму.

Затем вы будете взимать налог со своего клиента на общую сумму.

Договоры с лицами, освобожденными от налогообложения

Вам не нужно взимать налог, когда вы предоставляете услуги по взысканию долгов государственному учреждению. Некоторые некоммерческие организации также освобождены от уплаты налогов. Некоммерческая организация, освобожденная от налога с продаж, должна предоставить вам свидетельство об освобождении (PDF), а также письмо из офиса финансового контролера, освобождающее ее от налога с продаж. Другие некоммерческие организации должны платить налог с продаж.Если у вас есть вопрос о статусе освобожденного клиента, проверьте наш онлайн-поиск или позвоните нам.

Нужна дополнительная информация?

См. Правило 3.354 Услуги по взысканию долгов.

94-107

(11/2006)

Посмотрите остаток налога на недвижимость | Сервис

Записи и информация — Город Филадельфия прилагает все усилия для создания и публикации на этом сайте наиболее точной и актуальной информации, доступной ему. Информация обновляется как можно чаще. Дополнительные условия и положения города Филадельфия, приведенные ниже, распространяются на информацию на этом сайте и на использование вами этой информации и сайта.

Информация обновляется как можно чаще. Дополнительные условия и положения города Филадельфия, приведенные ниже, распространяются на информацию на этом сайте и на использование вами этой информации и сайта.

Заявление об ограничении ответственности — Город Филадельфия не дает никаких гарантий или заявлений, явных или подразумеваемых, в отношении качества, содержания, точности, полноты, актуальности, отсутствия компьютерных вирусов, пригодности для какой-либо конкретной цели или ненарушения прав. прав собственности на любую информацию, опубликованную на этом сайте.Вся информация предоставляется на условиях «как есть», и вы несете полную и единоличную ответственность за использование информации и за любые результаты или последствия использования вами. За исключением случаев, указанных ниже, коммерческое использование (включая, помимо прочего, продажу другим лицам) запрещено без предварительного разрешения города. В той степени, в которой вы используете эту информацию в своей собственной информационной системе или других настройках, или иным образом в своих целях, вы делаете это на свой страх и риск. Ни при каких обстоятельствах городские власти, налоговый департамент, другие городские агентства или сотрудники и представители любого из вышеперечисленных не несут ответственности за любые прямые, косвенные, особые, штрафные, случайные, примерные или косвенные убытки, возникшие в результате использования вами информация, отображаемая на сайте.Ничто из представленного на этом сайте не является и не предназначено для использования в качестве юридической консультации со стороны города, его агентств или сотрудников.

Ни при каких обстоятельствах городские власти, налоговый департамент, другие городские агентства или сотрудники и представители любого из вышеперечисленных не несут ответственности за любые прямые, косвенные, особые, штрафные, случайные, примерные или косвенные убытки, возникшие в результате использования вами информация, отображаемая на сайте.Ничто из представленного на этом сайте не является и не предназначено для использования в качестве юридической консультации со стороны города, его агентств или сотрудников.

Внешние сайты — Этот сайт может содержать ссылки на другие сайты в Интернете, которые принадлежат сторонам, кроме города, и содержать информацию, которая может представлять интерес для наших пользователей. Городские власти не контролируют эти сайты и не несут ответственности за их содержание, а также за доступность сайтов или их содержание. Наши ссылки на эти сайты не являются одобрением или рекомендацией сайтов или каких-либо коммерческих или других продуктов или услуг, которые могут рекламироваться или доступны на них; также городские власти не обязательно поддерживают взгляды или факты, представленные на них. Вопросы и опасения относительно содержания любого внешнего сайта, на который имеется ссылка, следует адресовать непосредственно администратору внешнего сайта.

Вопросы и опасения относительно содержания любого внешнего сайта, на который имеется ссылка, следует адресовать непосредственно администратору внешнего сайта.

Авторские права, товарные знаки и знаки обслуживания — Знаки обслуживания и товарные знаки, содержащиеся или отображаемые на сайте, а также содержание связанных сайтов, управляемых третьими сторонами, являются собственностью их соответствующих владельцев. Весь другой дизайн, информация, текст, графика, изображения, страницы, интерфейсы, ссылки, программное обеспечение и другие элементы и материалы, содержащиеся или отображаемые на этом сайте, а также их выбор и расположение являются собственностью города Филадельфия.Все права защищены. Жителям и гражданам города Филадельфия предоставляется разрешение на копирование в электронном виде и распечатку информации с сайта исключительно для личного пользования или с целью обмена информацией с другими гражданами и жителями, и при условии, что вся информация копируется, распечатывается и передается получателям бесплатно и точно так, как представлено на сайте, без каких-либо дополнений или изменений. Воспроизведение, распространение или переиздание в любой другой форме или для любых других целей (включая продажу другим лицам или в любых других коммерческих целях или использовании), а также любые изменения в любом случае строго запрещены без предварительного письменного разрешения города.

Воспроизведение, распространение или переиздание в любой другой форме или для любых других целей (включая продажу другим лицам или в любых других коммерческих целях или использовании), а также любые изменения в любом случае строго запрещены без предварительного письменного разрешения города.

Связь через сайт — Ни в коем случае любое сообщение, осуществляемое через электронную почту, обмен сообщениями или другие коммуникационные функции любого городского веб-сайта, не должно представлять собой юридическое или иное уведомление в город, Департамент доходов или другие городские агентства. , или любому сотруднику Департамента доходов или города, включая, помимо прочего, юридическое уведомление, требуемое федеральными, государственными или местными законами, правилами или постановлениями в отношении любого существующего или потенциального иска или основания для иска против города или любое из его агентств или сотрудников.

Разное — Вышеупомянутые условия и все споры, возникающие в связи с ними, регулируются, толкуются и решаются в соответствии с законами Содружества Пенсильвании. Городские власти оставляют за собой право пересматривать и иным образом изменять вышеуказанные положения и условия в любое время и без предварительного уведомления. Заголовки предназначены только для удобства и никоим образом не определяют, не ограничивают, не расширяют или не описывают цель любого положения настоящих Условий использования и Отказ от ответственности.

Городские власти оставляют за собой право пересматривать и иным образом изменять вышеуказанные положения и условия в любое время и без предварительного уведомления. Заголовки предназначены только для удобства и никоим образом не определяют, не ограничивают, не расширяют или не описывают цель любого положения настоящих Условий использования и Отказ от ответственности.

Сколько вы должны | Налоговое управление Австралии

Мы можем помочь вам узнать, сколько вы должны.

На этой странице:

Физические лица и индивидуальные предприниматели

Онлайн с использованием myGov

Используйте свою учетную запись myGov, привязанную к ATO, чтобы проверить свой непогашенный остаток и дату платежа.

Войдите или создайте учетную запись myGovПодоходный налог

После подачи налоговой декларации вы получите уведомление об оценке, подтверждающее:

- сколько вы должны

- срок платежа

- ссылочный номер платежа (PRN).

Вы можете использовать наши онлайн-услуги, доступные через myGov, чтобы просмотреть свое уведомление об оценке.

См. Также:

PAYG рассрочка

Оплата в рассрочку (PAYG) применяется только в том случае, если вы зарабатываете коммерческий или инвестиционный доход сверх определенной суммы. Мы сообщим вам, если вам нужно начать вносить платежи в рассрочку, как часто вам нужно платить и какие варианты оплаты доступны.

Вы можете использовать наши онлайн-услуги, доступные через myGov, для просмотра, подачи, оплаты, изменения и управления всеми вашими обязательствами по выплате платежей в рассрочку.

См. Также:

Бизнес

Если у вас есть бизнес, войдите на Бизнес-портал, чтобы узнать, что вы нам должны.

Бизнес-порталУзнай, когда нужно поселиться и оплатить:

Если вы не можете использовать Бизнес-портал, вы можете:

Проверьте свою налоговую декларацию

Компании, не являющиеся компаниями, получают от нас уведомление об оценке после подачи налоговой декларации. В уведомлении об оценке указано:

В уведомлении об оценке указано:

- сколько вы должны

- срок платежа

- ссылочный номер платежа (PRN).

Компании и суперфонды, проводящие полную самооценку, обычно не получают уведомления об оценке.

Индивидуальные предприниматели и партнерские отношения могут проверить, какой налог на прибыль они должны, через наши онлайн-сервисы, доступ к которым осуществляется через внешнюю ссылку myGov, связанную с ATO.

PAYG рассрочка

Если вы получаете доход от коммерческой деятельности, от вас могут потребовать внести платежи в рассрочку. Когда мы сообщаем вам, что вы должны платить в рассрочку, мы сообщим вам, как часто платить и какие варианты доступны для вас.

Позвоните нам

Компании могут узнать, какие налоги они должны и когда они должны платить, позвонив нам по телефону 13 28 66 в рабочее время.

Немедленно свяжитесь с нами, если вы считаете, что баланс вашего счета неверен.

Следующий шаг:

Если вы не согласны с налоговой оценкой

Если вы считаете, что ваша налоговая оценка неверна, вы можете оспорить или возразить против решения ATO.

Ваш платеж еще не истек

Даже если вы оспариваете оценку, вы все равно должны выплатить оставшуюся сумму в установленный срок, если только у вас нет отсрочки или соглашения 50:50.

За просрочку, оспариваемую или нет, начисляются проценты. Если спор разрешается в вашу пользу, мы, как правило, будем выплачивать вам проценты по переплате.

Мы можем принять меры по взысканию неуплаченных налогов, даже если вы запросили пересмотр или подали возражение или апелляцию.

Требуется отсрочка или договоренность 50:50

Если вы хотите отложить уплату налога до разрешения спора, вы можете написать нам с указанием причин. Если у вас хорошая история платежей, мы можем согласиться отложить действие по восстановлению до разрешения спора.Тем не менее, проценты будут применяться с установленной даты на любую сумму, которая все еще подлежит выплате после разрешения спора.

Возможно, мы сможем предложить вам размещение 50:50, где вы платите по крайней мере, 50% от оспариваемой суммы плюс любой другой выдающейся налоговой задолженности. Вы также соглашаетесь предоставить любую информацию, необходимую для разрешения спора. Взамен вы можете отложить выплату оставшейся суммы до разрешения спора.

Если ваше возражение окажется безуспешным, с вас будет взиматься только 50% процентов, начисляемых на непогашенную сумму с даты, когда вы сделали 50% платеж.Эта уступка увеличивается до 75%, если ваше дело финансируется в рамках судебной программы тестового случая.

См. Также:

Зарегистрированные агенты

Чтобы узнать, сколько должен ваш клиент, вы можете:

Определите, сколько вы должны в рамках АТО.Часто задаваемые вопросы | Налог на проживание

Для операторов

Программа налогообложения временного жилья

Часто задаваемые вопросы по налогам на размещение в Портленде и округе Малтнома отелей / мотелей и краткосрочной аренде

Обновлено: 08. 03.2019

03.2019

Контактное лицо по программе: Роджер Коппи

Телефон: 503-865-2857 | ФАКС: 503-823-5189

Почтовый адрес: Город Портленд — TL, PO Box 8791, Portland, OR 97207

Общие вопросы и ответы:

Краткосрочная аренда. Часто задаваемые вопросы:

Общие вопросы и ответы:

Кто должен регистрироваться и уплачивать городской налог на временное жилье?- Требование регистрации: операторы отелей, отелей типа «постель и завтрак» и на время отпуска в Портленде, которые предоставляют жилье на временной (непостоянной) основе на восемь (8) дней или более дней в календарном году, и / или операторы, рекламирующие или продающие помещения в аренду для широкой публики необходимо зарегистрироваться в программе временного налогообложения жилья.

- Зарегистрируйтесь в течение 15 (пятнадцати) дней с момента начала деятельности

Вернуться к началу

После регистрации, как мне подать налоговую декларацию о временном жилье в налоговый отдел?

Счета Transient Lodging Tax (TLT) созданы для ежеквартальной отчетности и перечисления TL налогов в налоговый отдел. График квартальной отчетности представлен на обратной стороне Ежеквартального отчета TLT.

График квартальной отчетности представлен на обратной стороне Ежеквартального отчета TLT.

Однако агенты по бронированию, как определено в PCC 6.04.010 D обязаны отчитываться и перечислять налоги TL в налоговый отдел ежемесячно. Если вы не уверены в том, что город Портленд считает вас агентом по бронированию, свяжитесь с нашим офисом по телефону 503-865-2857.

Вернуться к началу

Как мне узнать, платит ли конкретное предприятие налог на временное жилье?Позвоните в налоговый отдел по телефону 503-865-2857.

Департамент доходов только подтверждает, что оператор зарегистрирован в городе.По закону финансовая информация не предоставляется.

Вернуться к началу

Есть ли исключения?Да. Есть пять типов допустимых исключений:

- Ежемесячное освобождение от арендатора

- Вычитается по 2 строке налоговой отчетности

- Приемлемые исключения:

- Жильцы, арендующие помещения на срок более тридцати (30) календарных дней подряд.

Гость имеет право на возврат денег или кредит в течение первых 30 (тридцати) дней, если он проживает тридцать (31) дней или дольше без перерыва.Налог больше не взимается с 31 дня

Гость имеет право на возврат денег или кредит в течение первых 30 (тридцати) дней, если он проживает тридцать (31) дней или дольше без перерыва.Налог больше не взимается с 31 дня - Люди, которые снимают комнату помесячно и платят все сразу за весь месяц (независимо от количества дней в таком месяце)

- Жильцы, арендующие помещения на срок более тридцати (30) календарных дней подряд.

- Освобождение от случайного использования

- Владельцы, которые арендуют частные дома, коттеджи или подобное сооружение на семь (7) дней или меньше в течение календарного года и не рекламируют аренду помещений, не обязаны взимать налог на размещение.Дома и гостиницы типа «постель и завтрак» не подпадают под данное исключение в связи с происшествиями / использованием.

- Освобождение от медицинских и государственных учреждений

- Любой житель больничной палаты, медицинского или психиатрического учреждения, дома для выздоравливающих, дома для престарелых или государственного учреждения

- Исключение для убежища / помощи при стихийных бедствиях

- Вычитается по пятой строке налогового отчета

- Любое лицо, размещенное в рамках программы временного приюта или программы на случай стихийных бедствий, где арендная плата выплачивается из средств государственной помощи.

- Исключение федерального правительства

- Вычитается по строке 3 налоговой отчетности

- служащих федерального правительства, путешествующих по официальным государственным делам и предъявивших официальное свидетельство об освобождении от уплаты налогов или официальное разрешение на поездку, освобождаются от уплаты налога на временное проживание. Перейти к квалифицированным федеральным служащим

Вернуться к началу

Как мне воспользоваться вычетом / освобождением?Квалификационные вычеты указаны в строках 2–5 налогового отчета.

- Строка 2: Помесячная арендная плата: Сумма полученной арендной платы, выплачиваемой на ежемесячной основе, или тех гостей, которые останавливались и платили более тридцати (30) дней подряд. Вы можете вычесть только те суммы, на которые у вас есть документы и которые не взимались. Если вы собрали и удержали налог, вы должны перевести его в город.

Вычеты, которые не могут быть подтверждены документацией, будут запрещены, и оператор будет должен платить налог.

Вычеты, которые не могут быть подтверждены документацией, будут запрещены, и оператор будет должен платить налог. - Строка 3: Правительственные льготы: Сумма льгот ФЕДЕРАЛЬНЫМ правительством плюс льготы Американского Красного Креста или льготы Amtrak.Вы должны иметь возможность подтвердить эту сумму копиями официальных государственных сертификатов. Исключения Красного Креста и Amtrak также должны подтверждаться проверкой. Вычеты, которые не могут быть подтверждены документацией, будут запрещены, и оператор будет должен платить налог. Перейти к квалифицированным федеральным служащим

- Строка 4: Безнадежная налогооблагаемая арендная плата: Любая арендная плата, которая стала безнадежной (из-за чека NSF или недействительной платежной карты), может быть вычтена из общей арендной платы, только если сумма изначально была включена в общую арендную плату.Вы можете вычесть только те суммы, на которые у вас есть документы и которые не взимались.

В качестве вычета принимаются только фактические безнадежные долги. Никакие допущения или оценки не принимаются. Вычеты, которые не могут быть подтверждены документацией, будут запрещены, и оператор будет должен платить налог.

В качестве вычета принимаются только фактические безнадежные долги. Никакие допущения или оценки не принимаются. Вычеты, которые не могут быть подтверждены документацией, будут запрещены, и оператор будет должен платить налог. - Строка 5: Прочие вычеты: Если вы принимаете ваучеры на временное жилье, здесь вычитается арендная плата. Ваучеры должны оплачиваться непосредственно из средств государственной помощи. Чтобы поддержать ваш вычет, вы должны сохранить копии всех ваучеров.Вычеты, которые не могут быть подтверждены документацией, будут запрещены, и оператор будет должен платить налог.

Вернуться к началу

Освобождены ли организации 501-c3 (некоммерческие) от уплаты налога TL?№

Вернуться к началу

Кто соответствует требованиям федерального государственного служащего для целей освобождения от налогов? Чтобы получить это освобождение, гость должен быть действующим сотрудником федерального агентства. Гость должен путешествовать по служебным делам, и его командировочные расходы, включая счет за проживание, должны быть оплачены федеральным правительством либо напрямую, либо в форме возмещения.

Гость должен путешествовать по служебным делам, и его командировочные расходы, включая счет за проживание, должны быть оплачены федеральным правительством либо напрямую, либо в форме возмещения.

Федеральные служащие определяются как служащие федерального правительственного департамента, агентства или учреждения (например, IRS, FDA, Лесная служба США, Бюро по делам индейцев). Актом Конгресса предоставляются дополнительные льготы для сотрудников Американского Красного Креста, Amtrak и Федеральных кредитных союзов, путешествующих по служебным делам.

Федеральные служащие не работают на правительство штата, округа, муниципалитета или племени.

Нет никаких исключений для федеральных подрядчиков, поскольку они не являются сотрудниками федерального правительства.

Вернуться к началу

Какие документы необходимо предоставить для освобождения федеральных служащих от уплаты налогов?Вы должны предоставить копию (или позволить сделать копию) одного или нескольких из следующих документов:

- Подтверждение занятости (государственный идентификатор)

- Заказы на поездку (включая заявления о разрешении на поездку на официальном бланке агентства)

- Свидетельство об освобождении от уплаты налогов (включая карту освобождения от уплаты налогов, выданную Государственным департаментом)

Отель должен хранить всю документацию государственных служащих, подтверждающую вычет из налоговой отчетности.

Вернуться к началу

В чем разница между сроком оплаты и датой просрочки?Дата уплаты — это дата подачи налогового отчета:

«Не позднее 15 числа месяца, следующего за каждым кварталом сбора, в Бюро должна быть подана декларация о сборе налогов за предыдущий квартал». PCC 6.04.070 B

Срок сдачи квартального налогового отчета:

1-й квартал: 15 апреля

2-й квартал: 15 июля

3-й квартал: 15 октября

4-й квартал: 15 января

Дата просрочки — это дата отчета поздно и начислены штрафы и проценты:

«Все суммы таких налогов, взимаемые любым оператором, подлежат уплате налоговому администратору 15 числа следующего месяца за предыдущие 3 месяца; и являются просроченными в последний день месяца, в котором они должны.Если последний день месяца приходится на праздничный или выходной день, просрочка платежа производится в первый следующий рабочий день ». PCC 6.04.070 А

PCC 6.04.070 А

Квартальный налоговый отчет Даты просрочки

Это дата, когда отчеты считаются просроченными и начисляются штрафы и пени:

1-й квартал: 1 мая

2-й квартал: 1 августа

3-й квартал: 1 ноября

4-й квартал: 1 февраля

Избегайте штрафов и пени: Отпечатайте или доставьте отчеты в налоговый отдел до последнего дня месяца установленной даты.

Помните: Собранные налоги не являются доступными средствами для вашей деятельности. Вы должны разделить эти средства, чтобы обеспечить их своевременную выплату.

Вернуться к началу

Подвержены ли допустимые вычеты оценке Портлендского округа по развитию туризма (TID)? Нет, как и налоги Портленда и округа Малтнома, оценка TID рассчитывается как валовая арендная плата за вычетом применимых освобождений, безнадежных сумм и вычетов (строка 7, «Налогооблагаемая / оцениваемая арендная плата» в налоговом отчете о временном жилье).

Вот пример того, как рассчитывается оценка TID в налоговом отчете (согласно PCC 6.05.060):

Вернуться к началу

Что такое кредит?

В случаях, когда налоговый платеж превышает сумму причитающегося налога, городские власти уведомят оператора в письменной форме о том, что у них есть кредит. Кредит должен быть востребован в следующем налоговом отчете. Невостребованные кредиты не будут применяться автоматически.

Вернуться к началу

Как мне получить кредит?В случаях, когда оператор был уведомлен городом о наличии кредита, оператор должен потребовать этот кредит в своем следующем налоговом отчете.Кредиты должны быть заявлены в строке 15 налогового отчета.

Вернуться к началу

Почему я не могу получить форму для расчета налогового отчета? Многие интернет-браузеры имеют программы просмотра PDF по умолчанию, которые НЕ совместимы с формами Adobe PDF, доступными на нашем веб-сайте. Компьютеры Apple по умолчанию используют «Предварительный просмотр», что также несовместимо с нашими формами Adobe PDF. Чтобы формы работали так, как задумано, вам необходимо использовать Adobe Reader или Adobe Acrobat либо в качестве подключаемого модуля браузера, либо в качестве установленной программы на вашем компьютере.

Компьютеры Apple по умолчанию используют «Предварительный просмотр», что также несовместимо с нашими формами Adobe PDF. Чтобы формы работали так, как задумано, вам необходимо использовать Adobe Reader или Adobe Acrobat либо в качестве подключаемого модуля браузера, либо в качестве установленной программы на вашем компьютере.

Вернуться к началу

Влияет ли изменение в налоговом законодательстве штата Орегон о TL (10/2013) в отношении онлайн-туристических компаний (OTC) на отчетность по налогу TL города / округа?

Да. Налоговое управление города Портленда рассматривает поправки к закону штата Орегон о временном налоге на жилье, касающиеся новых требований к отчетности для онлайн-туристических компаний (OTC). Операторы будут уведомлены об изменениях в требованиях к отчетности Городского временного налога на жилье (TLT), и им будут выпущены новые формы отчетности для учета любых изменений.

Начиная с третьего квартала 2015 года, операторы, принимающие бронирование у внебиржевых, начнут указывать внебиржевую арендную плату как допустимый вычет, если налоги перечисляются внебиржевым напрямую в Подразделение доходов. В результате операторы должны вести ежемесячный график с подробным описанием валовой арендной платы, запрашиваемой каждым отдельным внебиржевым рынком, начиная с 1 июля 2015 года. Этот ежемесячный график должен прилагаться к отчету о переходном налоге на жилье за каждый отчетный период.

В результате операторы должны вести ежемесячный график с подробным описанием валовой арендной платы, запрашиваемой каждым отдельным внебиржевым рынком, начиная с 1 июля 2015 года. Этот ежемесячный график должен прилагаться к отчету о переходном налоге на жилье за каждый отчетный период.

Напоминаем, что 2% оценка Portland Tourism Improvement District (TID) — это оценка отеля, а не гостя.Изменения в законодательстве штата Орегон не влияют на требования к оценке TID. Внебиржевые арендные платы не являются допустимым вычетом при расчете оценки TID. Новые формы отчетности позволят операторам правильно рассчитывать TID на основе валовой арендной платы (включая внебиржевую арендную плату) за вычетом других допустимых вычетов.

Вернуться к началу

Какие онлайн-туристические компании (OTC) и агенты по бронированию в настоящее время собирают и перечисляют временные налоги на проживание в город Портленд?

| Интернет-туристические компании (OTC) Имя | Дата вступления в силу |

Agoda International USA, Inc. | 01.10.2013 |

| Tourico Holidays, Inc. | 01.02.2015 |

| Egencia LLC | 01.07.2015 |

| Hotels.com LP | 01.07.2015 |

| Hotel Tonight, Inc. | 01.07.2015 |

| Hotwire Inc. | 01.07.2015 |

| Mark Travel Corporation | 01.07.2015 |

| ООО «Орбиц» | 01.07.2015 |

| Прайслайн.com | 01.07.2015 |

| Travelscape LLC (Expedia) | 01.07.2015 |

| Travelocity | 01.07.2015 |

| Travelweb | 01.07.2015 |

| Trip Network Inc. | 01.07.2015 |

| Apple Leisure Group | 01.01.2019 |

| Имя агента по бронированию | Дата вступления в силу |

| StayAlfred | 21. 06.2012 06.2012 |

| Airbnb | 01.07.2014 |

| TripAdvisor | 01.02.2015 |

| FlipKey | 01.02.2015 |

| Vacasa | 19.02.2015 |

| Misterbnb | 01.06.2015 |

| В гостях | 01.04.2018 |

Вернуться к началу

Краткосрочная аренда FAQ Вопросы: Каково соглашение между Airbnb и городом Портленд?С 1 июля 2014 года Airbnb начал собирать 11.5% совокупного налога на временное проживание в Портленде и округе Малтнома при бронировании через платформу Airbnb. Airbnb ежемесячно переводит городской налог на временное жилье от имени операторов (хозяев).

Вернуться к началу

Я использую платформу Airbnb для аренды помещения. Должен ли я сообщать о временных налогах на жилье в город Портленд? Если вы арендуете пространство исключительно через платформу Airbnb, вам необходимо зарегистрироваться в программе временного налога на жилье. Чтобы получить доступ к форме регистрации TL, посетите наш веб-сайт: www.portlandoregon.gov/revenue/article/34924. В течение месяцев, полностью забронированных через Airbnb, вам не нужно подавать в город отчеты о временном налоге на жилье.

Чтобы получить доступ к форме регистрации TL, посетите наш веб-сайт: www.portlandoregon.gov/revenue/article/34924. В течение месяцев, полностью забронированных через Airbnb, вам не нужно подавать в город отчеты о временном налоге на жилье.

Если вы арендуете помещение через Airbnb и любую другую платформу бронирования , то вам необходимо пройти регистрацию и в программе налога на временное проживание и , чтобы собирать, сообщать и перечислять в город налоги на временное жилье ежеквартально. .Вы будете переводить налоги на временное проживание, взимаемые с бронирований, сделанных с использованием других платформ бронирования. Примечание: арендная плата Airbnb вычитается в строке 5 (Другие допустимые вычеты) формы квартальной отчетности. Чтобы получить доступ к форме квартальной отчетности TL, посетите наш веб-сайт: https://www.portlandoregon.gov/revenue/29560.

Вернуться к началу

Я агент по бронированию или онлайн-туристическая компания (OTC).

После регистрации как мне подать временный налог на жилье?

После регистрации как мне подать временный налог на жилье?Агенты по бронированию, как определено в PCC 6.04.010 D и туристические онлайн-компании (с 1 июля 2015 г.) обязаны ежемесячно отчитываться и перечислять налоги TL в налоговый отдел. График ежемесячной отчетности представлен на обратной стороне новой формы ежемесячной отчетности онлайн-туристической компании (OTC) / агента по бронированию. Если вы не уверены в том, что город Портленд считает вас агентом по бронированию, свяжитесь с нашим офисом по телефону 503-865-2857.

Вернуться к началу

Снимали ли вы квартиру в Портленде на короткий срок до 1 июля 2014 г.? Вы должны пройти регистрацию в программе временного налогообложения жилья.Вы должны начать сбор и перечисление налогов на временное жилье с 1 июля 2014 года. Примечание: арендная плата Airbnb подлежит вычету только с третьего квартала 2014 года. Airbnb не является допустимым вычетом до третьего квартала 2014 года. Посетите наш веб-сайт для доступа к форме ежеквартальной отчетности TL по адресу: https://www.portlandoregon.gov/revenue/29560.

Посетите наш веб-сайт для доступа к форме ежеквартальной отчетности TL по адресу: https://www.portlandoregon.gov/revenue/29560.

Вернуться к началу

Где я могу найти информацию о разрешении на краткосрочную аренду?Пожалуйста, свяжитесь с Бюро развития услуг www.portlandoregon.gov/bds для получения информации о разрешениях на краткосрочную аренду или позвоните по телефону 503-823-7300.

Вернуться к началу

1099-C сюрприз: аннулированная задолженность часто облагается налогом как доход

Если вы думали, что ваши финансовые проблемы закончились в прошлом году, когда вы погасили задолженность по кредитной карте, подумайте еще раз.

Для многих потребителей с долговыми проблемами, после того, как сборщик долгов уходит из жизни, приходит налоговый инспектор.

Спустя несколько месяцев после успешного урегулирования задолженности по кредитной карте потребители могут получить по почте налоговые уведомления 1099-C «Аннулирование долга». Почему? IRS считает прощенный или аннулированный долг доходом.

Почему? IRS считает прощенный или аннулированный долг доходом.

Кредиторы и сборщики долгов, которые соглашаются принять как минимум на 600 долларов меньше первоначального остатка, по закону обязаны подавать формы 1099-C в IRS, а также отправлять уведомления должникам, что они должны сделать до 31 января. более 4 миллионов налогоплательщиков в год, которые получают формы, должны указать эту часть прощенного долга как «доход» в своих федеральных налоговых декларациях.

«Многие люди вообще не осознают, что у них есть какие-либо налоговые проблемы, когда они переживают это», — говорит Элисон Флорес, главный аналитик по налоговым исследованиям в H&R Block.«Они говорят:« Я действительно беден, я разорен и не могу оплачивать счета. Как вы можете считать этот доход? »

Согласно Налоговому кодексу. Например, человек с задолженностью по кредитной карте в размере 10 000 долларов, который договаривается о выплате только 6000 долларов из остатка, будет иметь 4 000 долларов в виде прощенного долга. Эти 4000 долларов необходимо указать как «прочий доход» в строке 21 налоговой формы 1040.

Эти 4000 долларов необходимо указать как «прочий доход» в строке 21 налоговой формы 1040.

В зависимости от суммы прощенного долга, уровня дохода налогоплательщика, удержаний и других факторов, в середине апреля потребитель может столкнуться с большим налоговым счетом.