инструкция и документы для возврата НДФЛ

Процесс будет зависеть от того, какой из типов налогового вычета вы хотите получить.

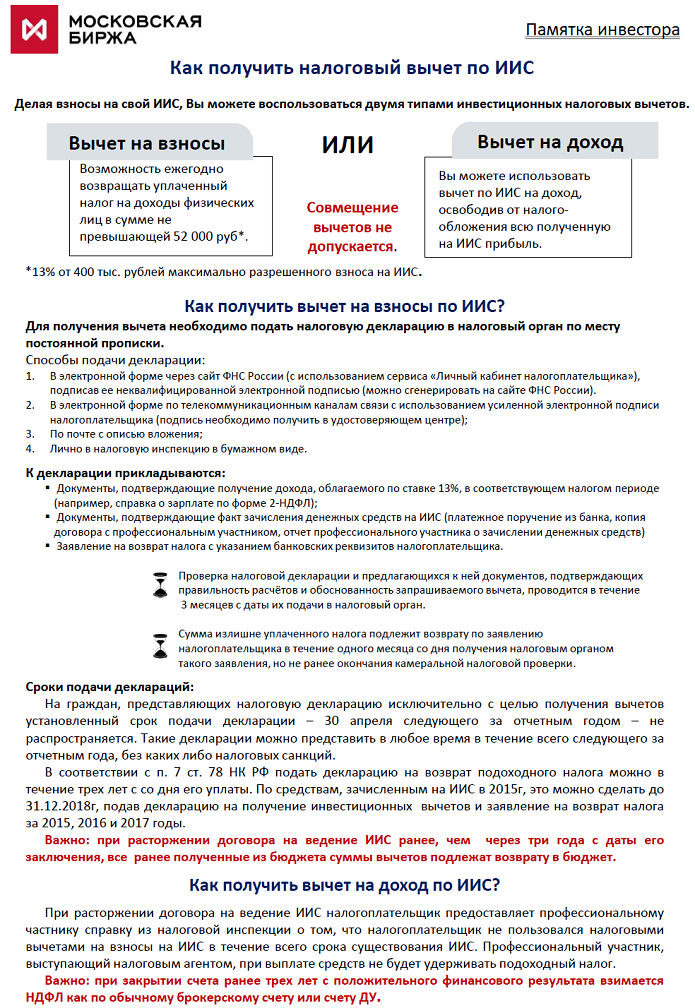

Вычет типа А — на него проще всего подать через личный кабинет на сайте nalog.ru. Вот как это сделать:- Зарегистрируйтесь в личном кабинете на сайте налоговой и получите неквалифицированную электронную подпись.

- Заполните декларацию 3-НДФЛ и прикрепите к ней справку 2-НДФЛ, а также документы от брокера. Как получить документы по ИИС

- Заполните заявление на возврат излишне уплаченного НДФЛ.

- Дождитесь, пока налоговая рассмотрит декларацию, а потом перечислит деньги на ваш счет.

Ждать денег от налоговой приходится в среднем четыре месяца: три месяца — это официальный срок рассмотрения декларации со дня ее представления, еще месяц уходит на перечисление денег.

Также помните, что, если у вас есть неуплаченный НДФЛ, пени за его просрочку или штрафы, налоговая может удержать эти суммы из налогового вычета.

Вычет типа Б — на него проще всего подать, написав в чате приложения Тинькофф Инвестиций или в личном кабинете на сайте tinkoff.ru. Мы попросим вас предоставить справку из налоговой о том, что вы не получали вычет типа А по действующему ИИС.

Получить такую справку можно при личном визите в отделение налоговой инспекции, которое обслуживает адрес вашей регистрации. Справку готовят в течение 30 календарных дней. Найти свою инспекцию Что происходит с бумагами на счете при закрытии ИИС

Что происходит с бумагами на счете при закрытии ИИСКак получить вычет по ИИС: пошаговая инструкция от опытного инвестора :: Новости :: РБК Инвестиции

ru для РБК Quote

ru для РБК QuoteЧто такое ИИС и как получить налоговую льготу?

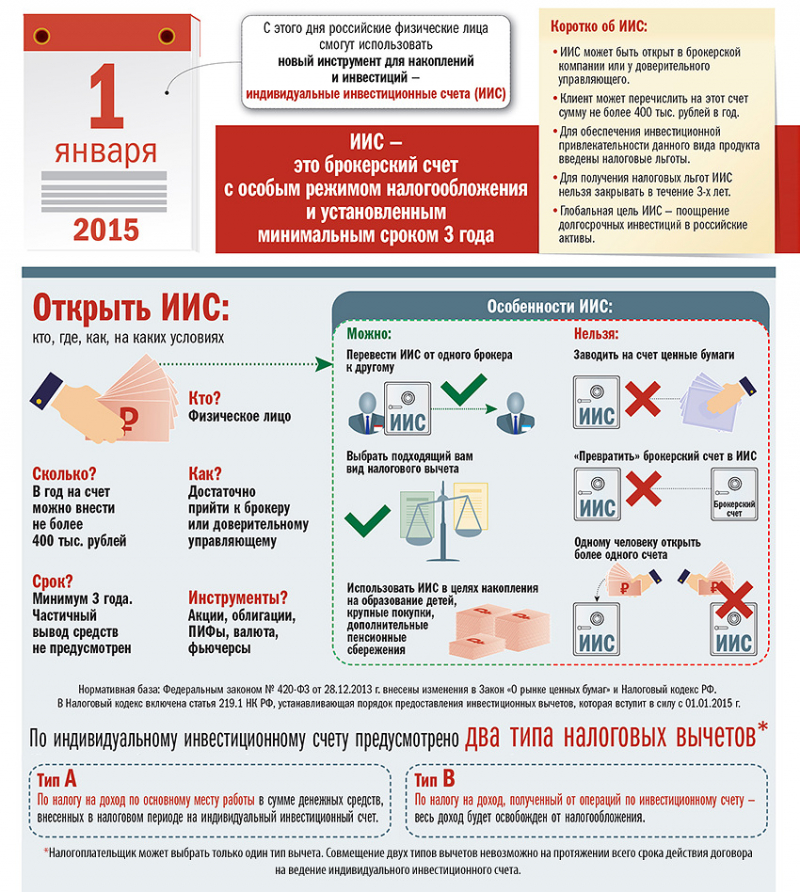

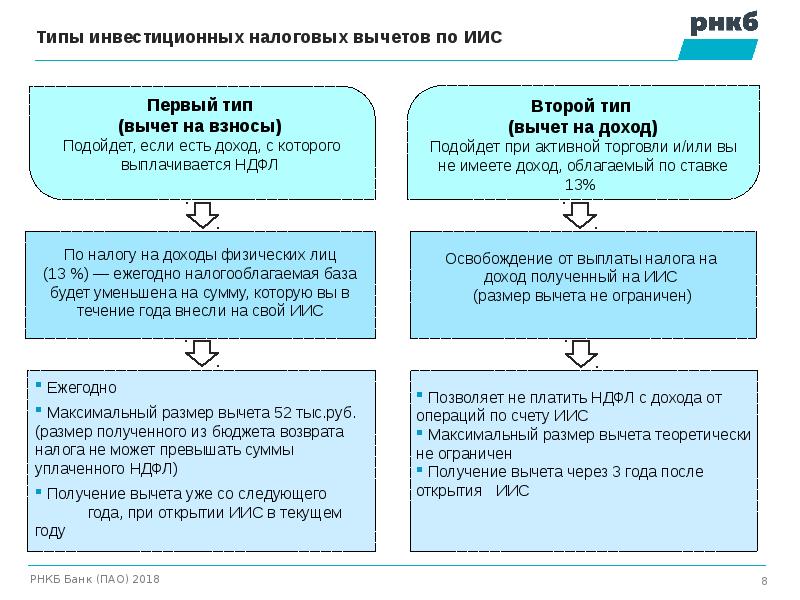

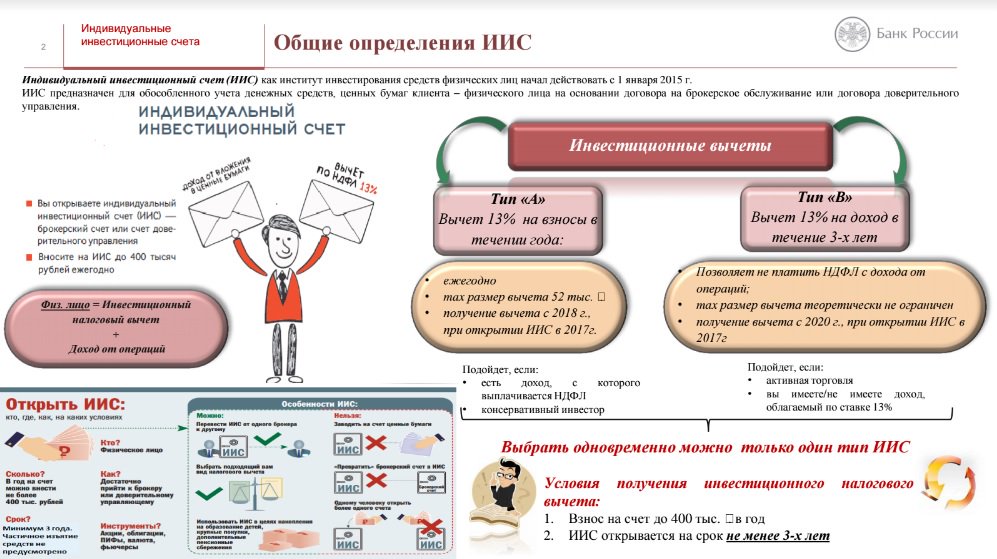

Индивидуальный Инвестиционный Счет — это обычный брокерский счет, но с рядом ограничений и преимуществ. Главный плюс в том, что по нему можно оформить налоговые льготы. Они бывают типа А и Б.

Когда вы только открываете ИИС, вам не нужно сразу решать, какую льготу вы хотите. Можно открывать счет, еще не определившись с нужным типом вычета, а через год или два, когда будете оформлять вычет, решить, какой вам подходит больше. Важно понимать, что если вы один раз получили вычет типа А, то вычет типа В уже нельзя будет получить. Изменить решение потом не получится.

Подробнее о том, что такое ИИС, какие условия нужно выполнить, чтобы получить налоговый вычет, и о разнице между льготами типа А и Б можно почитать в другой статье либо в моем канале «Инвестиции на диване».

Когда лучше оформить налоговый вычет?

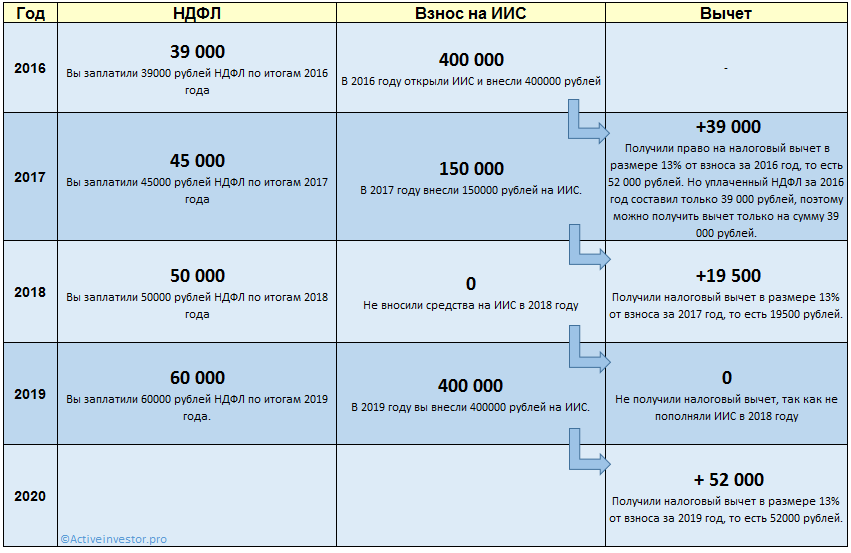

Вычет можно оформить раз в год. Реже можно, чаще — нельзя. Например, я сейчас подал сразу два запроса на вычеты — за 2018 и 2019 годы. Налоговые вычеты можно получать в течение трех лет после завершения периода, за который ты запрашиваешь вычет.

Первый вычет можно оформить на следующий год после пополнения. Например, если вы пополнили ИИС в декабре 2019-го, то уже в январе 2020-го можно оформлять налоговый вычет. Важно, чтобы за 2019 год вы заплатили государству налогов не меньше суммы вычета, иначе у вас просто не будет базы для того, чтобы этот вычет оформить.

При оформлении вычетов учитывается именно календарный год, поэтому у инвесторов появляются определенные лазейки. Например, можно открыть счет в декабре 2020 года и не пополнять его два года. А потом внести деньги на счет в декабре 2023 года, в январе 2024 года оформить налоговый вычет, закрыть счет и забрать деньги. Таким образом, можно будет за пару месяцев получить 13% годовых доходности.

Таким образом, можно будет за пару месяцев получить 13% годовых доходности.

Какие документы нужно собрать, чтобы получить вычет типа А?

Прежде всего, вам нужен ИНН — индивидуальный номер налогоплательщика. Получить его можно в территориальной налоговой инспекции. Процедура занимает буквально пять минут. Вам понадобится только паспорт, если вы гражданин РФ. Если у вас иностранное гражданство — свидетельство о временной регистрации или вид на жительство.

- Итак, в первую очередь вам нужно найти адрес вашей территориальной налоговой инспекции. Это можно сделать на сайте Федеральной налоговой службы.

- Затем прийти в инспекцию в рабочие часы. Предварительно записываться не нужно. Но можно заранее оформить заявку на получение ИНН на сайте ФНС.

- Взять талон в электронной очереди, пункт в меню так и называется «Получить ИНН».

- Подать документы в окошко.

- Если была предварительная заявка — то в течение пяти минут вы получите ИНН.

Если не было — то через несколько дней нужно будет повторно прийти в налоговую и получить ИНН.

Если не было — то через несколько дней нужно будет повторно прийти в налоговую и получить ИНН.

Далее я рекомендую оформить доступ к онлайн-кабинету на сайте ФНС. Тогда вы сможете подавать документы на вычет и отслеживать их статус через интернет, в налоговую ездить не придется. Сделать это можно так:

- нужно вспомнить или снова найти адрес вашей территориальной налоговой инспекции, в которую вы ходили, когда получали ИНН;

- затем прийти в инспекцию в рабочие часы. Предварительно записываться не нужно;

- взять талон в электронной очереди, пункт в меню называется «Получить пароль от личного кабинета»;

- подать документы в окошко. Вам потребуется паспорт и ИНН;

- получить бумажку с логином и паролем.

Затем нужно зайти в личный кабинет на сайте ФНС и получить электронную подпись. Она понадобится, когда будете оформлять вычет. Чтобы ее получить, нужно зайти в профиль и выбрать вкладку «Получить ЭП». Вам нужно будет заполнить данные, придумать и ввести пароль в окошко «Доступ к сертификату по подписи». Это важно.

Вам нужно будет заполнить данные, придумать и ввести пароль в окошко «Доступ к сертификату по подписи». Это важно.

Теперь можно оформлять налоговый вычет по ИИС. Для этого вам потребуется следующий список документов:

- форма 2-НДФЛ об уплаченных налогах за прошлый год. Ее можно получить у вашего работодателя. Это форма о том, сколько вы заплатили налогов государству за последний год;

- договор об открытии брокерского счета. Его можно получить у вашего брокера. Обычно брокер его выдает при открытии счета;

- справка от брокера о движении денежных средств по счету за прошлый год. Она подтверждает, что вы зачислили на ИИС деньги. И что этих денег достаточно, чтобы получить вычет.

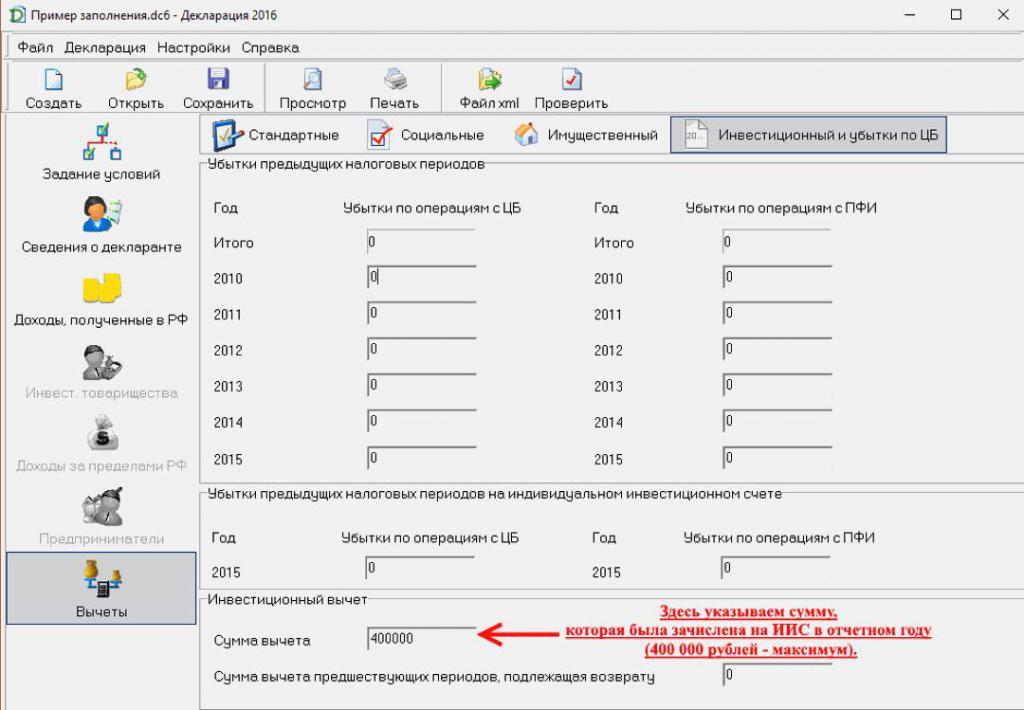

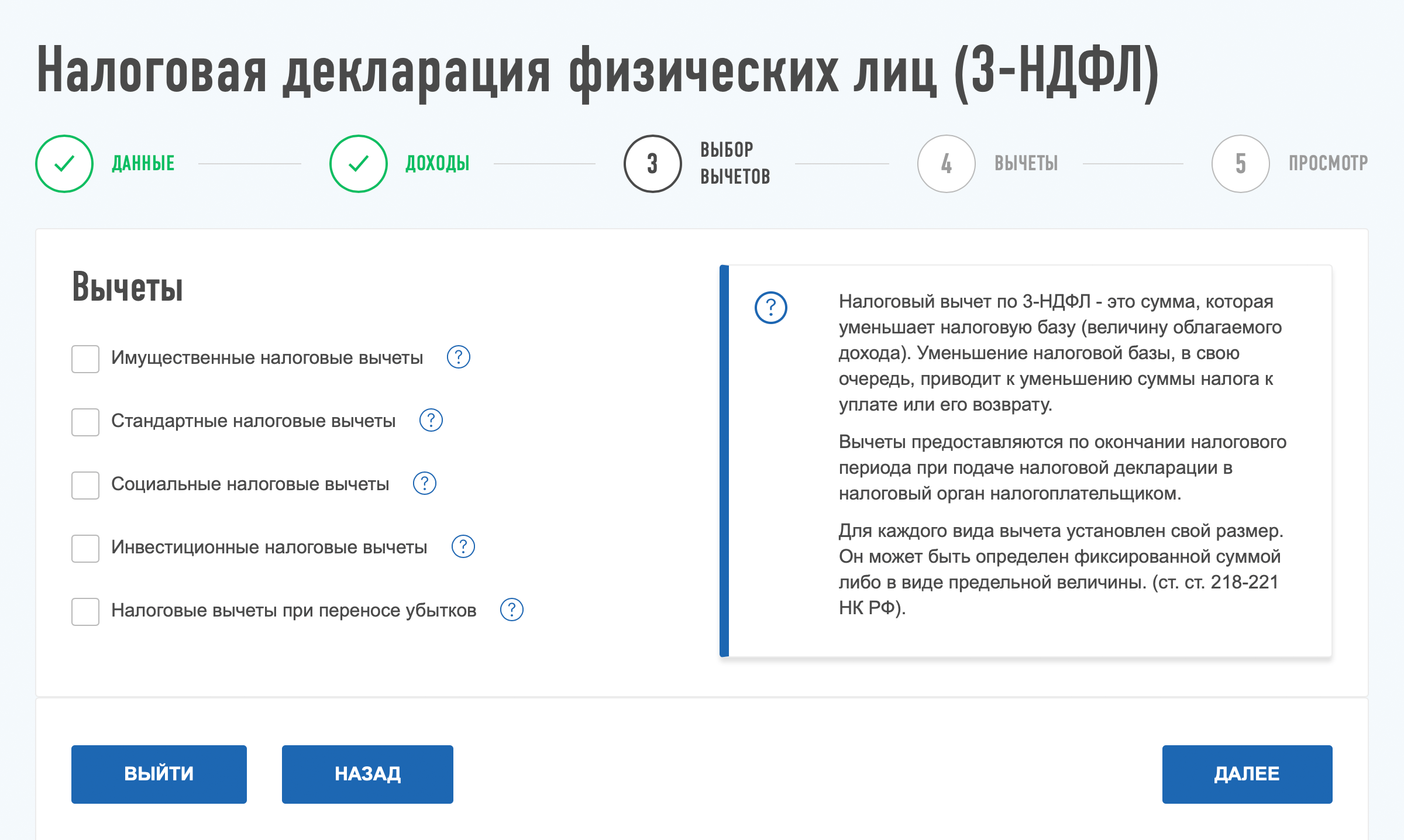

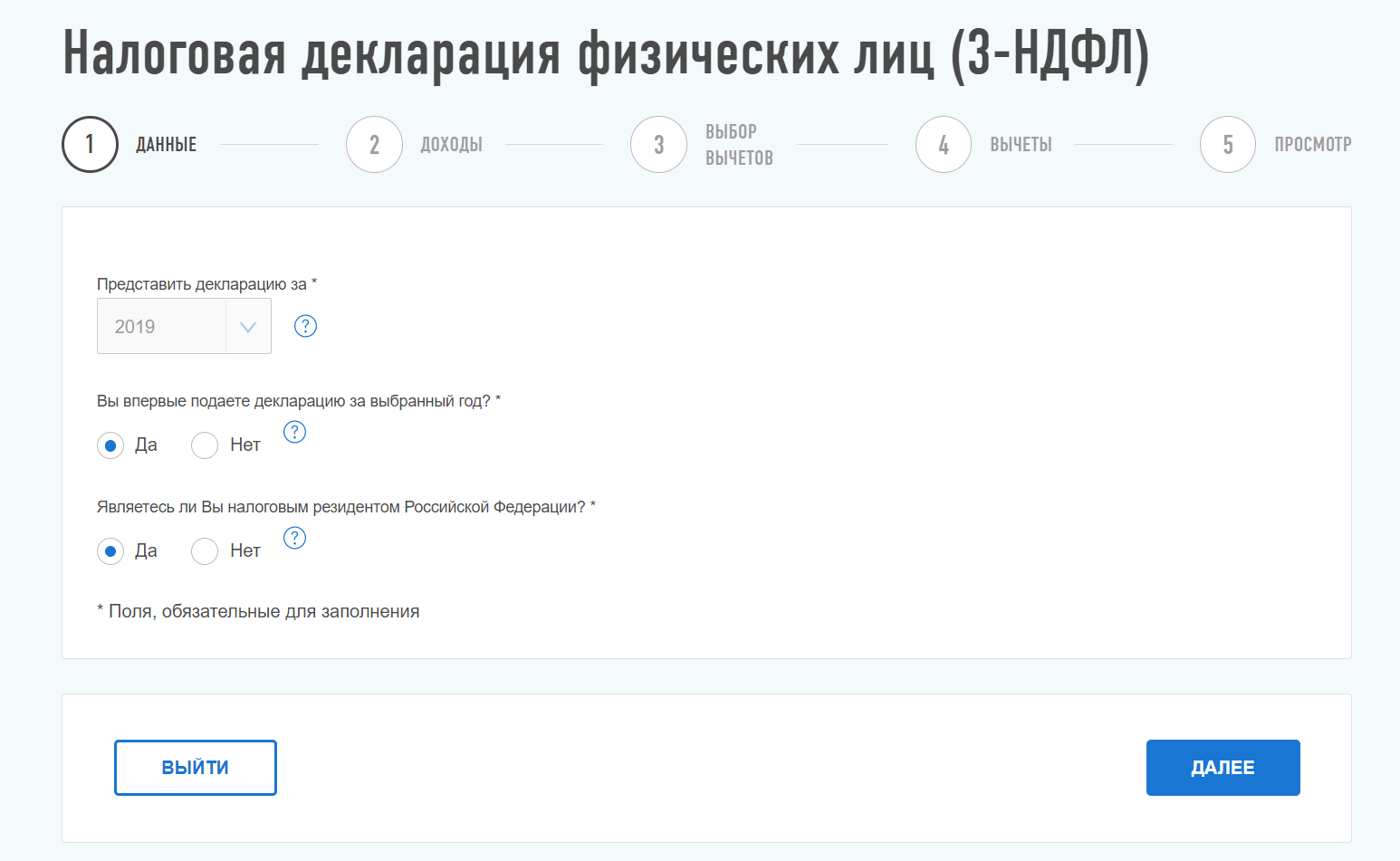

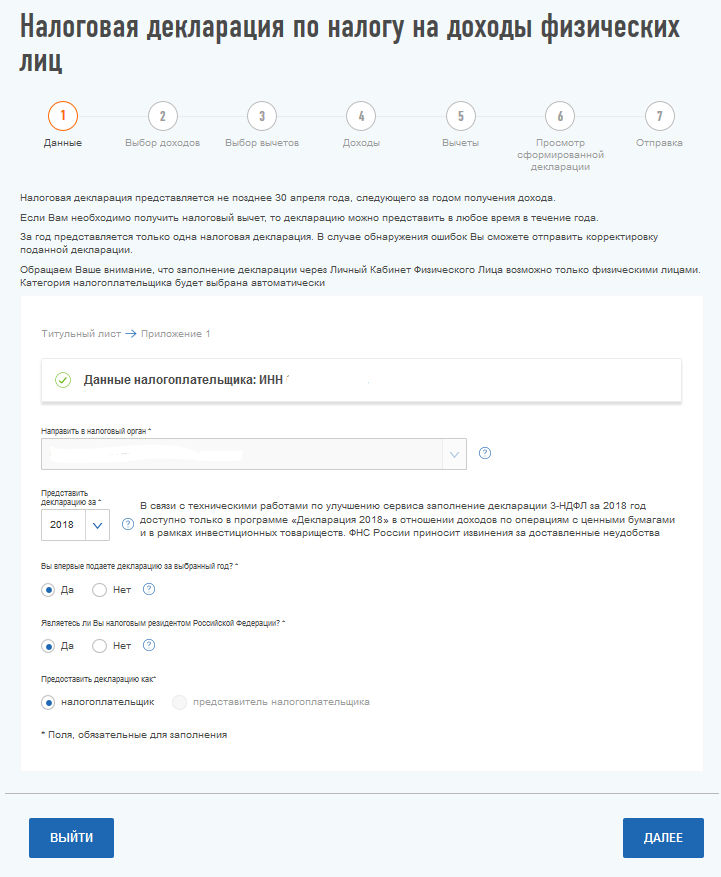

Перед тем как оформить вычет, нужно заполнить налоговую декларацию 3-НДФЛ. Это тоже можно сделать на сайте ФНС. Для этого зайдите в свой личный кабинет, нажмите «Жизненные ситуации» и выберите пункт «Подать декларацию 3-НДФЛ».

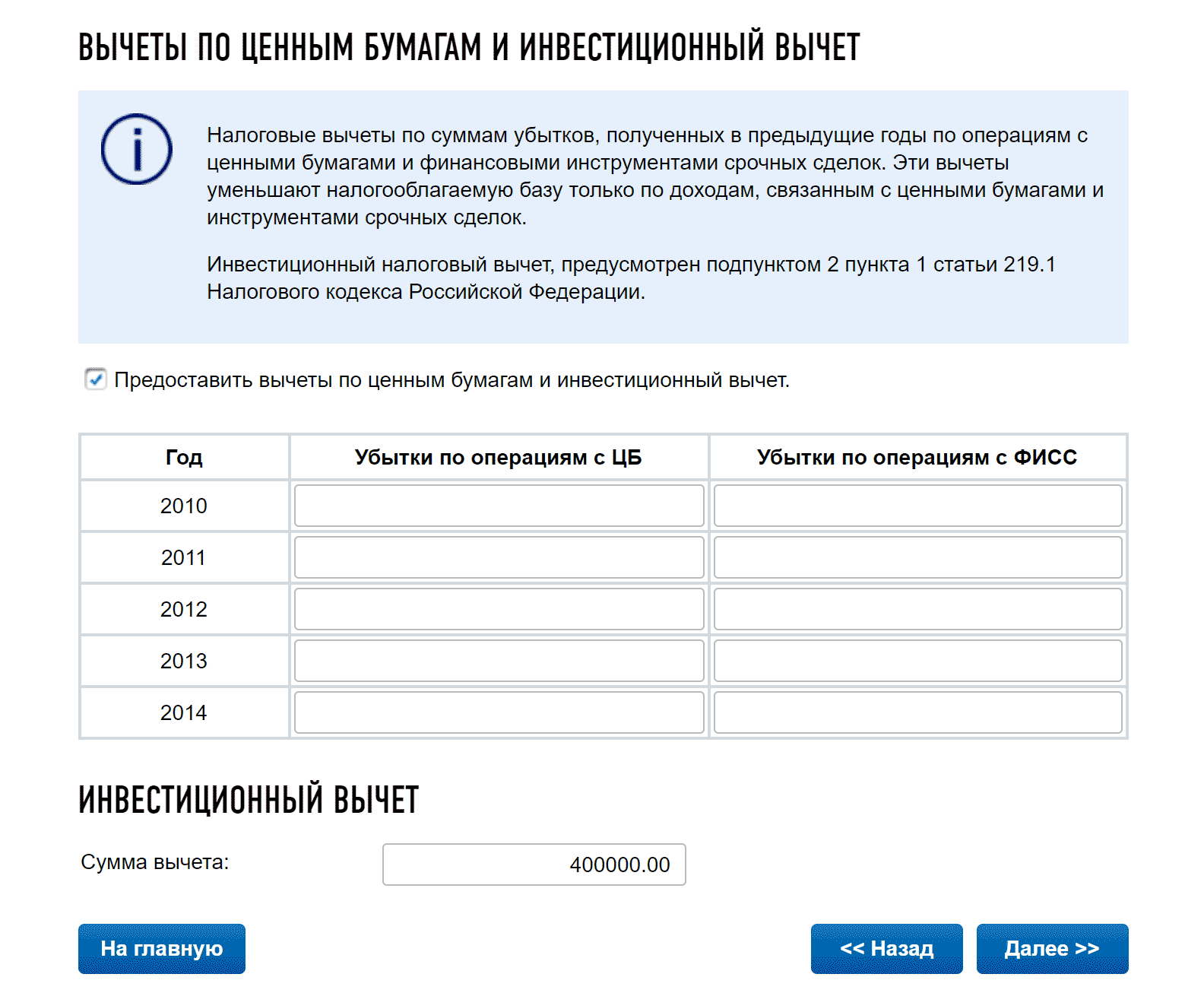

После того как вы нажмете «Подать декларацию 3-НДФЛ», вам предстоит пройти пять шагов. В первых двух нужно заполнить данные о работодателе и ваших доходах. Это можно сделать, используя справку 2-НДФЛ.

В первых двух нужно заполнить данные о работодателе и ваших доходах. Это можно сделать, используя справку 2-НДФЛ.

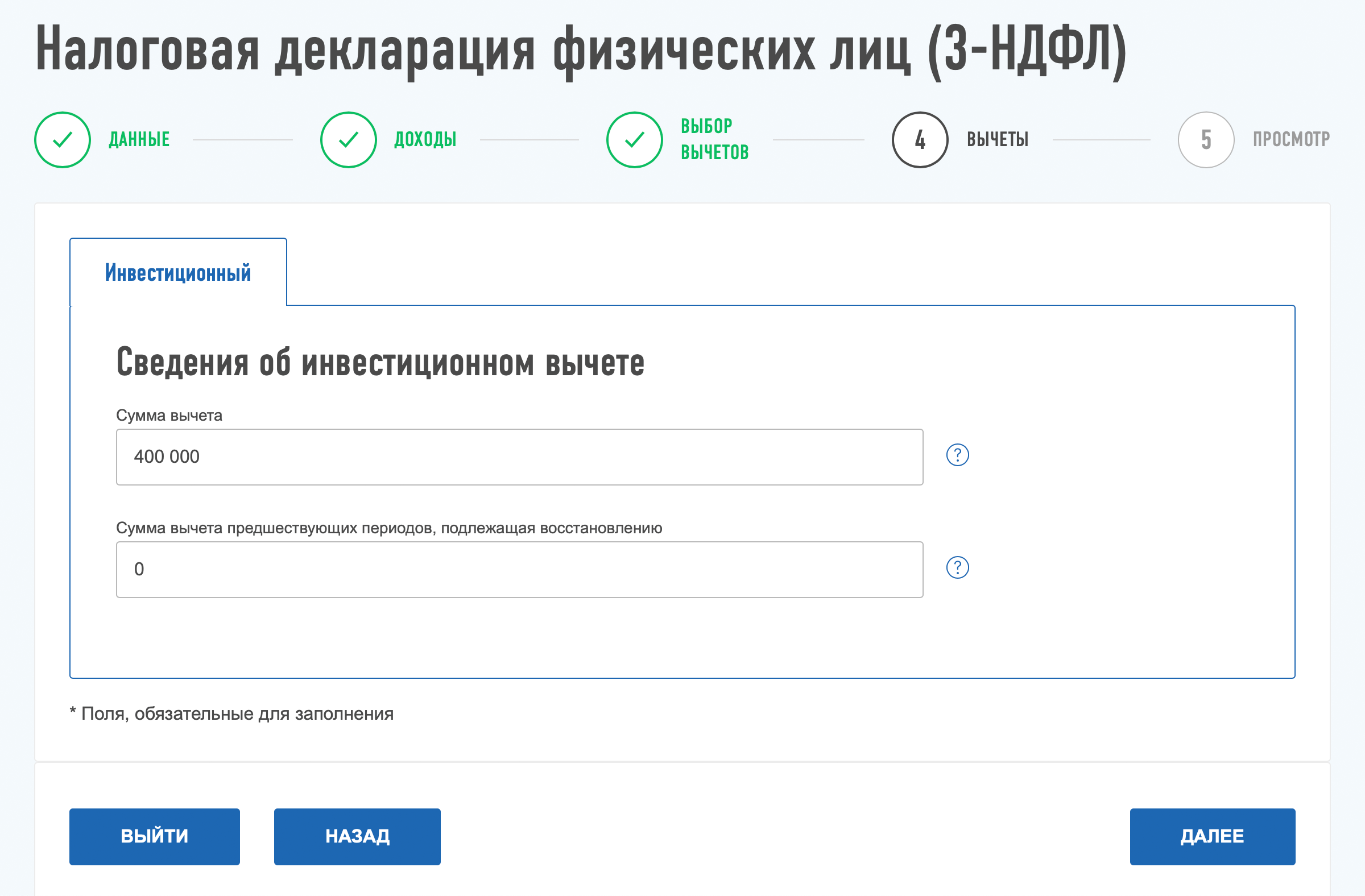

Далее появится окошко «Сведения об инвестиционном вычете». Туда нужно вписать сумму, которую вы внесли на ИИC за год.

Теперь осталось совсем немного — вас попросят загрузить справку 2-НДФЛ, договор об открытии ИИС и подтверждение зачисления денег на счет. Здесь и понадобится пароль от электронной подписи.

Когда вы загрузили все документы, вписали пароль к сертификату ЭП и нажали «Подтвердить и отправить», считайте, что с подачей декларации декларацию 3-НДФЛ вы справились.

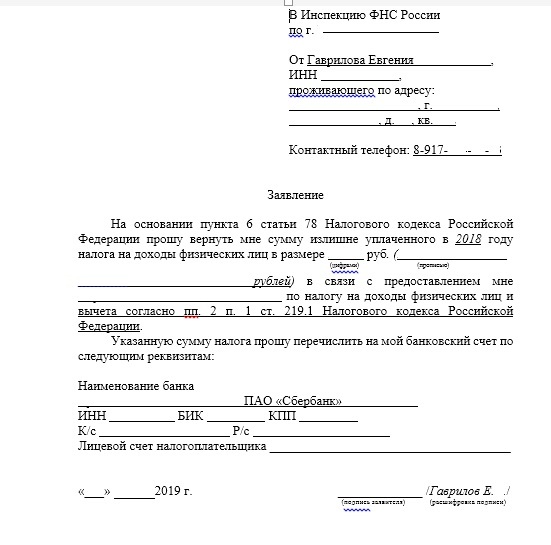

Остался последний финальный пункт — подать заявление на возврат денег. Через какое-то время после того, как вы подали декларацию, в вашем личном кабинете на сайте ФНС в разделе «Мои налоги» вы увидите сумму переплаты по налогам. Там же будет кнопка — «Распорядиться». Нужно ее нажать и указать реквизиты банковского счета, на который вы хотите получить вычет и отправить заявление.

Теперь налоговая получила вашу просьбу вернуть деньги. Далее ФНС проводит камеральную проверку. Она может занимать до трех месяцев. После того как проверка прошла, ФНС обязана вернуть налоговый вычет в течение 30 дней. То есть максимальное время, через которое вам придут деньги, составит четыре месяца.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

АО «Открытие Брокер», лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28. 06.2002 (без ограничения срока действия). С информацией об АО «Открытие Брокер» получатели финансовых услуг могут ознакомиться в разделе «Документы и раскрытие информации».

06.2002 (без ограничения срока действия). С информацией об АО «Открытие Брокер» получатели финансовых услуг могут ознакомиться в разделе «Документы и раскрытие информации».

АО «Открытие Брокер» входит в состав Российской Национальной Ассоциации SWIFT.

Информация о тарифных планах/тарифах опубликована в маркетинговых целях в сокращённом варианте. Полный перечень тарифных планов/тарифов, их содержание и условия применения содержатся на сайте open-broker.ru в приложении №2 и 2а «Тарифы» к договору на брокерское обслуживание/договору на ведение индивидуального инвестиционного счёта АО «Открытие Брокер». Необходимо иметь это в виду при выборе тарифного плана.

Под «сервисом» понимается одно или несколько (совокупность) условий брокерского обслуживания клиентов, включая, но не ограничиваясь: открытие определённого портфеля, ведение отдельного инвестиционного счёта, предложение тарифного плана, предоставление клиенту информационных сообщений, а также иные условия, предусмотренные договором и/или Регламентом обслуживания клиентов АО «Открытие Брокер» и/или дополнительным соглашением с клиентом и/или размещённые на сайте АО «Открытие Брокер». Подробнее о каждом сервисе вы можете узнать на сайте компании, в личном кабинете или обратившись к сотруднику АО «Открытие Брокер».

Подробнее о каждом сервисе вы можете узнать на сайте компании, в личном кабинете или обратившись к сотруднику АО «Открытие Брокер».

Сервис дистанционного оформления предоставляется для первичного открытия счёта в компании.

Правообладатель программного обеспечения (ПО) MetaTrader 5 MetaQuotes SoftwareCorp.

Правообладатель программного обеспечения (ПО) QUIK ООО «АРКА Текнолоджиз».

Представленная информация не является индивидуальной инвестиционной рекомендацией, ни при каких условиях, в том числе при внешнем совпадении её содержания с требованиями нормативно-правовых актов, предъявляемых к индивидуальной инвестиционной рекомендации. Любое сходство представленной информации с индивидуальной инвестиционной рекомендацией является случайным.

Какие-либо из указанных финансовых инструментов или операций могут не соответствовать вашему инвестиционному профилю.

Упомянутые в представленном сообщении операции и (или) финансовые инструменты ни при каких обстоятельствах не гарантируют доход, на который вы, возможно, рассчитываете, при условии использования предоставленной информации для принятия инвестиционных решений.

«Открытие Брокер» не несёт ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

Во всех случаях определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора.

Получение налогового вычета упростят для инвесторов и покупателей недвижимости

Комитет по бюджету и налогам Госдумы поддержал законопроект, упрощающий получение налоговых вычетов покупателям недвижимости и ценных бумаг. Подготовленный правительством законопроект предусматривает, что для получения двух налоговых вычетов – имущественного (при приобретении недвижимого имущества) и инвестиционного (при использовании индивидуальных инвестиционных счетов (ИИС) для операций на рынке ценных бумаг) – гражданам будет достаточно заявить о таком желании в личном кабинете налогоплательщика.

«Данный порядок исключает необходимость заполнения налоговой декларации по НДФЛ (форма 3-НДФЛ) и представления в налоговый орган подтверждающих документов в целях получения таких вычетов», – говорится в пояснительной записке к законопроекту «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в части введения упрощенной процедуры получения налоговых вычетов по налогу на доходы физических лиц».

Налоговая служба сама будет проверять расходы граждан на приобретение недвижимого имущества и погашение процентов по ипотеке, а также сумму денежных средств, внесенных на ИИС, «в рамках информационного взаимодействия с банками и участниками рынка ценных бумаг».

В России есть пять видов налоговых вычетов для граждан. Стандартный рассчитывается по заявлению работника, у которого есть дети, имущественный возвращает часть налога на доходы при покупке недвижимости, инвестиционный действует для частных инвесторов на рынке ценных бумаг, социальный возвращает налог при оплате лечения, образования, покупке лекарств и пенсионных накоплениях, профессиональные – это возврат налога для нотариусов, адвокатов и ИП.

«Налоговая служба начала с самых простых для контроля – с вычета по недвижимости и по ИИС, – отмечает директор Центра налоговой политики экономического факультета МГУ им. М. В. Ломоносова Кирилл Никитин. – Они уже показывают неплохие результаты: имущественный вычет по приобретению жилья заявляли более 50% имеющих на него право, а вычет по ИИС вообще является чуть ли не ключевой причиной их взрывного роста. Для сравнения: социальный вычет – на расходы по образованию и медицине – заявляют 5% от имеющих на него право налогоплательщиков».

Для сравнения: социальный вычет – на расходы по образованию и медицине – заявляют 5% от имеющих на него право налогоплательщиков».

Одной из причин слабого использования вычетов эксперты называют недостаточную информированность граждан о том, что у них есть такое право. «Упрощение получения вычетов окажет влияние только на тех граждан, кто знает об их существовании, – подчеркивает руководитель направления «Налоговая политика» ЦСР Левон Айрапетян. – По данным исследования ЦСР «Налоги глазами россиян», 33% опрошенных граждан сообщили, что не владеют информацией о предоставлении каких-либо налоговых льгот».

По его мнению, активное информирование граждан о существующих налоговых вычетах позволит значительно повысить их востребованность. «Информационная кампания в совокупности с уже начатой автоматизацией налоговых вычетов могут стать важной мерой поддержки населения, особенно значимой в текущей макроэкономической ситуации», – отмечает Айрапетян.

К тому же до сих пор оформление гражданами своего права на получение вычета было слишком сложным и трудоемким процессом, что часто отпугивало потенциальных заявителей. «Тема чрезмерной забюрократизированности процесса подтверждения налоговых вычетов по НДФЛ обсуждается достаточно давно, – указывает эксперт Института налогового менеджмента и экономики недвижимости ВШЭ, директор Ассоциации налоговых консультантов Владимир Саськов. – Благодаря развитию технологий налогового администрирования процедура подтверждения права давно должна была превратиться в чисто техническую формальность».

«Тема чрезмерной забюрократизированности процесса подтверждения налоговых вычетов по НДФЛ обсуждается достаточно давно, – указывает эксперт Института налогового менеджмента и экономики недвижимости ВШЭ, директор Ассоциации налоговых консультантов Владимир Саськов. – Благодаря развитию технологий налогового администрирования процедура подтверждения права давно должна была превратиться в чисто техническую формальность».

Примечательно, что новые облегчения для граждан не приведут к потерям бюджетов. «Облегчение получения налоговых вычетов не скажется на выполнении плана по собираемости налогов, поскольку предоставление налоговых вычетов и возврат НДФЛ по жилищному налоговому вычету (во многих случаях) и по инвестиционному налоговому вычету (всегда) происходит уже после перечисления в бюджет налога», – поясняет профессор кафедры бухгалтерского учета и налогообложения РЭУ им. Г. В. Плеханова Сергей Колчин.

В ФНС «Ведомостям» сообщили, что на упрощенный порядок планируется перевести и другие налоговые вычеты, в первую очередь на приобретение медикаментов. «ФНС России прорабатывается концепция и возможные технологические решения для упрощения в перспективе порядка получения социальных налоговых вычетов, в частности на приобретение лекарственных средств, – рассказали в пресс-службе ведомства. – В качестве источника данных для предоставления вычета на медикаменты ФНС изучает возможность использования информации системы банковских платежей, информации из чеков ККТ, а также сведений о маркировке лекарственных средств».

«ФНС России прорабатывается концепция и возможные технологические решения для упрощения в перспективе порядка получения социальных налоговых вычетов, в частности на приобретение лекарственных средств, – рассказали в пресс-службе ведомства. – В качестве источника данных для предоставления вычета на медикаменты ФНС изучает возможность использования информации системы банковских платежей, информации из чеков ККТ, а также сведений о маркировке лекарственных средств».

Как получить налоговый вычет по ИИС? Пошаговый список действий.

Как получить налоговый вычет по ИИС? Пошаговый список действий.

Итак, вы успели открыть индивидуальный инвестиционный счет (ИИС) в прошлом году, занесли на него деньги и теперь хотите получить налоговый вычет. Давайте разбираться, что делать дальше.

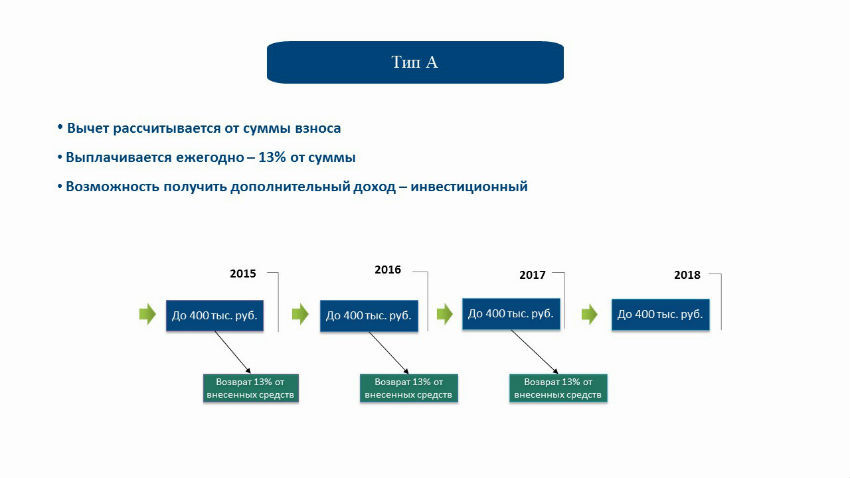

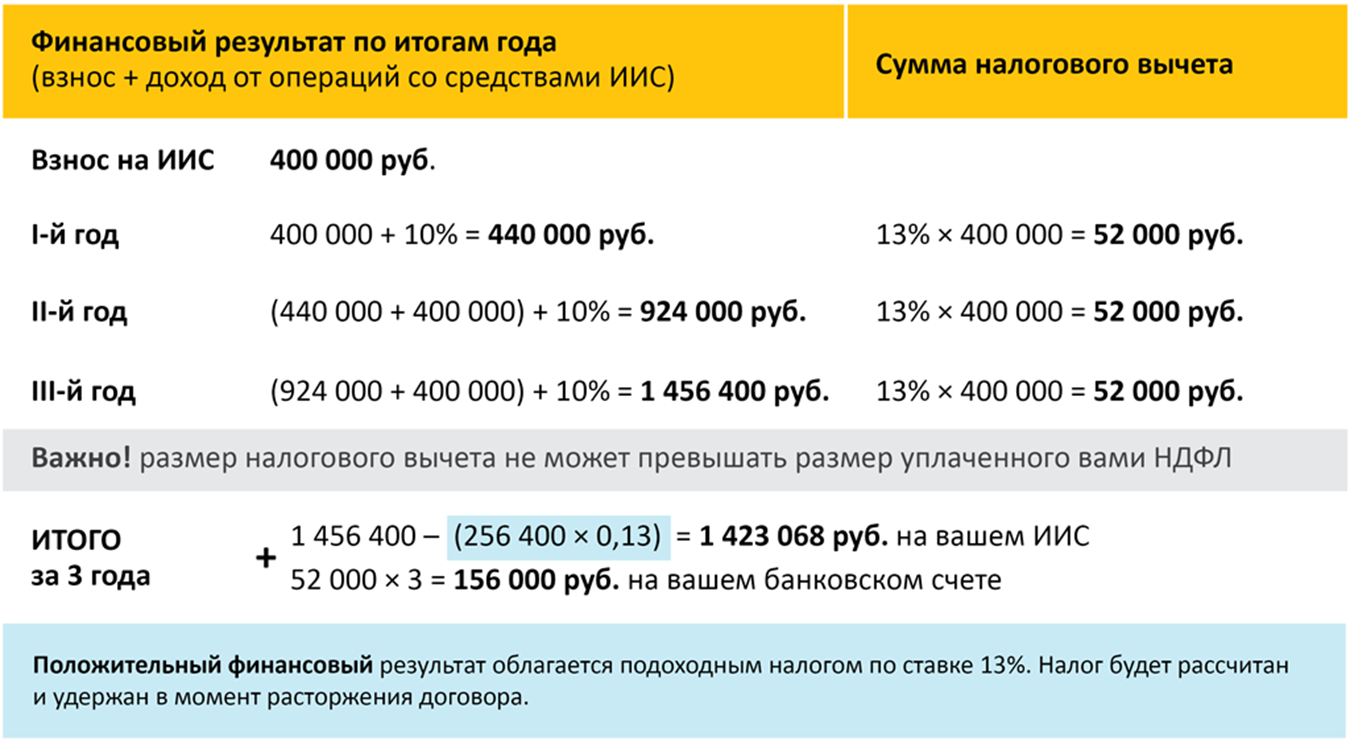

Для начала вспомним, что государство придумало 2 типа вычета ИИС: либо вам возвращают 13% от внесенной на ИИС суммы в течение года — вычет типа А, либо НЕ забирают у вас 13% с полученной прибыли — вычет типа Б. Оба эти варианта выгодны, но каждый в своей ситуации. Второй тип вычета прежде всего интересен тем, кто планирует пополнять ИИС на сумму больше ₽400 тыс. в год, и намерен совершать долгосрочные сделки.

Оба эти варианта выгодны, но каждый в своей ситуации. Второй тип вычета прежде всего интересен тем, кто планирует пополнять ИИС на сумму больше ₽400 тыс. в год, и намерен совершать долгосрочные сделки.

Чтобы воспользоваться вычетом типа Б, не нужно подавать никаких документов в налоговую. Вычет предоставит вам брокер, не удерживая налог при закрытии ИИС. Вам понадобиться только запросит в налоговой справку о том, что вы не получали вычет по типу А.

Наиболее популярным среди инвесторов является вычет типа А. Рассмотрим пошаговый алгоритм его получения:

Шаг 1 — Зарегистрироваться на сайте федеральной налоговой службы (ФНС), если вы еще этого не сделали. Для доступа к личному кабинету вам понадобится логин и пароль, который вы можете получить в любом отделении ФНС.

Шаг 2 — Получить сертификат электронной подписи на сайте ФНС в своем профиле в личном кабинете.Шаг 3 — Подготовить необходимые документы:

- Справку о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ.

Запрашивается у работодателя, который удерживал и перечислял за вас НДФЛ в размере 13% от вашей заработной платы.

Запрашивается у работодателя, который удерживал и перечислял за вас НДФЛ в размере 13% от вашей заработной платы. - Отсканированную копию документа подтверждающего открытие ИИС: договора на ведение ИИС, договор о брокерском обслуживании или заявление о присоединении к регламенту брокерского обслуживания.

- Отсканированную копию документа подтверждающего факт внесения средств на ИИС: платежное поручение, если денежные средства зачислялись с банковского счета; приходно-кассовый ордер, если денежные средства вносились наличными, или поручение на зачисление денежных средств вместе с отчетом брокера, если денежные средства переводились с другого счета, открытого у брокера.

- Декларацию 3-НДФЛ. Заполнить декларацию можно прямо в личном кабинете на сайте ФНС в разделе «Жизненные ситуации». Также можно воспользоваться специальной программой «Декларация», скачав ее на сайте ведомства.

Шаг 4 — Исходя из выбранного вами способа заполнения декларации, нажимаем на соответствующий раздел. Заполняем необходимые поля из подготовленных документов, и прикрепляем отсканированные копии.

Заполняем необходимые поля из подготовленных документов, и прикрепляем отсканированные копии.

Шаг 5 — После того, как декларация и все прикрепленные документы отправлены, необходимо заполнить заявление на возврат вычета, где вы укажете реквизиты своего банковского счета.

Для этого нужно перейти в раздел «Мои налоги» и нажать на кнопку «распорядиться» в граве «Переплата».

Не надейтесь на скорое получение причитающихся вам средств от налоговой. На камеральную проверку документов установлен срок не более 3 месяцев с момента подачи декларации. Еще 1 месяц дается для перечисление денежных средств на ваш банковский счет. Обычно, эти сроки соблюдаются. В редких случаях выплата происходит раньше. В можете следить за ходом проверки вашей декларации в личном кабинете на сайте налоговой.

Дельный совет

Если у вас нет острой необходимости в деньгах, не спешите оформлять вычет типа А сразу после завершения года. Подождите 3 года, когда появится возможность закрыть ИИС. После расчета налогооблагаемой базы, может оказаться так, что вам будет более выгодно воспользоваться вычетом по типу Б. В обратном случае вы можете подать декларации за прошедшие 3 года и получить все причитающиеся вычеты по типу А разом.

Подождите 3 года, когда появится возможность закрыть ИИС. После расчета налогооблагаемой базы, может оказаться так, что вам будет более выгодно воспользоваться вычетом по типу Б. В обратном случае вы можете подать декларации за прошедшие 3 года и получить все причитающиеся вычеты по типу А разом.

Индивидуальный инвестиционный счет. Райффайзен Капитал

Взносы первого года

Потенциальный доход от роста взносов первого года

Взнос 1

Взносы второго года

Потенциальный доход от роста взносов двух лет

Взнос 2

Взнос 1

Взносы третьего года

Потенциальный доход от роста взносов трех лет

Взнос 3

Взнос 2

Взнос 1

Открытие счета

1 год

2 года

3 года

Срок инвестирования определяется Вами, но не может составлять менее 3 лет

Налоговые льготы для образования: Информационный центр

Налоговые льготы, отчисления и сберегательные планы могут помочь налогоплательщикам с их расходами на высшее образование.

- Налоговая льгота уменьшает сумму подоходного налога, которую вам, возможно, придется заплатить.

- Вычет уменьшает сумму вашего дохода, подлежащего налогообложению, таким образом, как правило, уменьшает сумму налога, которую вам, возможно, придется заплатить.

- Некоторые сберегательные планы позволяют накопленной прибыли расти без уплаты налогов до тех пор, пока не будут изъяты деньги (так называемое распределение), или позволяют не взимать налоги с распределения, или и то, и другое.

- Исключение из дохода означает, что вам не придется платить подоходный налог с получаемой вами выгоды, но вы также не сможете использовать ту же не облагаемую налогом льготу для вычета или кредита.

См. Публикацию IRS 970, PDF-файл «Налоговые льготы для образования» для получения подробной информации об этих льготах, включая приложение с иллюстрированным примером и сравнительной таблицей различных льгот.

Кредиты

Кредит на образование помогает покрыть расходы на высшее образование за счет уменьшения суммы налога, причитающегося с вашей налоговой декларации. Если кредит снижает ваш налог до менее чем нуля, вы можете получить возмещение. Доступны два кредита на образование: американская налоговая скидка и кредит на пожизненное обучение.

Если кредит снижает ваш налог до менее чем нуля, вы можете получить возмещение. Доступны два кредита на образование: американская налоговая скидка и кредит на пожизненное обучение.

Существуют дополнительные правила для каждого кредита, но вы должны соответствовать всем трем из следующих условий для любого кредита:

- Вы, ваш иждивенец или третье лицо оплачиваете квалифицированное образование для получения высшего образования.

- Учащийся, отвечающий критериям, должен быть зачислен в соответствующее учебное заведение.

- Учащийся, имеющий право на участие, — это вы, ваша супруга или иждивенец, указанный вами в налоговой декларации.

Если вы имеете право претендовать на пожизненное обучение, а также имеете право претендовать на американский альтернативный кредит для одного и того же студента в том же году, вы можете претендовать на любой зачет, но не на оба. Вы не можете претендовать на AOTC, если вы были иностранцем-нерезидентом в течение любой части налогового года, если только вы не решите, чтобы вас рассматривали как иностранца-резидента для целей федерального налогообложения. Для получения дополнительной информации об AOTC и иностранных студентах посетите сайт American Opportunity Tax Credit — Информация для иностранных студентов.

Для получения дополнительной информации об AOTC и иностранных студентах посетите сайт American Opportunity Tax Credit — Информация для иностранных студентов.

Закон требует, чтобы и у вас, и у вашего подходящего студента был действующий номер социального страхования или индивидуальный идентификационный номер налогоплательщика, выданный до истечения срока подачи вашей налоговой декларации, чтобы подать заявку на получение AOTC.

Чтобы потребовать AOTC или LLC, используйте форму 8863 «Образовательные кредиты (American Opportunity and Lifetime Learning Credits)». Кроме того, если вы подаете заявку на получение AOTC, закон требует, чтобы вы указали школьный идентификационный номер работодателя в этой форме.

Вычеты

Как правило, выплачиваемые вами личные проценты, кроме определенных процентов по ипотеке, не вычитаются из вашей налоговой декларации. Однако, если ваш модифицированный скорректированный валовой доход (MAGI) составляет менее 80 000 долларов США (160 000 долларов США при подаче совместной декларации), существует специальный вычет, разрешенный для выплаты процентов по студенческой ссуде (также известной как ссуда на образование), используемой для получения высшего образования. Проценты по студенческому кредиту — это проценты, уплаченные вами в течение года по квалифицированному студенческому кредиту.Он включает как обязательные, так и добровольные процентные платежи.

Проценты по студенческому кредиту — это проценты, уплаченные вами в течение года по квалифицированному студенческому кредиту.Он включает как обязательные, так и добровольные процентные платежи.

Для большинства налогоплательщиков MAGI представляет собой скорректированный валовой доход, указанный в их федеральной налоговой декларации, до вычета любых вычетов на проценты по студенческому кредиту. Этот вычет может уменьшить сумму вашего налогооблагаемого дохода до 2500 долларов США.

Удержание процентов по студенческой ссуде принимается как корректировка дохода. Это означает, что вы можете потребовать этот вычет, даже если вы не указали вычеты в Приложении A формы 1040.

Это заем, который вы взяли исключительно для оплаты расходов на квалифицированное образование (определено ниже), которые составляли:

- Для вас, вашего супруга (а) или лица, находившегося на вашем иждивении, когда вы взяли ссуду.

- Выплачено или понесено в течение разумного периода времени до или после того, как вы взяли ссуду.

- Для обучения, предоставляемого в течение академического периода для правомочного учащегося.

Ссуды из следующих источников не являются квалифицированными студенческими ссудами:

- Связанное лицо.

- План квалифицированного работодателя.

Для целей вычета процентов по студенческому кредиту эти расходы представляют собой общие расходы на обучение в соответствующем учебном заведении, включая аспирантуру. Они включают суммы, уплаченные по следующим позициям:

- Стоимость обучения и сборы.

- Комната и питание.

- Книги, принадлежности и оборудование.

- Прочие необходимые расходы (например, транспорт).

Стоимость проживания и питания соответствует требованиям только в той степени, в которой она не превышает наибольшую из:

- Пособие на проживание и питание, как определено правомочным учебным заведением, которое было включено в стоимость посещения (для целей федеральной финансовой помощи) в течение определенного академического периода и условий проживания студента, или

- Фактическая сумма, взимаемая, если учащийся проживает в доме, принадлежащем или управляемом соответствующим учебным заведением.

Если вы являетесь сотрудником и можете детализировать свои удержания, вы можете потребовать вычет расходов, которые вы оплачиваете за свое профессиональное образование. Вашим вычетом будет сумма, на которую ваши квалификационные расходы на образование, связанные с работой, плюс другая работа и некоторые прочие расходы, превышают 2% вашего скорректированного валового дохода. Детализированный вычет может уменьшить сумму вашего налогооблагаемого дохода.

Если вы работаете не по найму, вы вычитаете свои расходы на соответствующее профессиональное образование непосредственно из своего дохода от самозанятости.Это уменьшает размер вашего дохода, облагаемого как подоходным налогом, так и налогом на самозанятость.

Расходы на образование, связанное с работой, также могут дать вам право на получение других налоговых льгот, таких как американский зачет, вычет за обучение и сборы и зачет на пожизненное обучение. Вы можете иметь право на эти другие льготы, даже если вы не отвечаете требованиям, перечисленным выше. Вы не можете претендовать на этот вычет, а также на удержание платы за обучение и плату за те же расходы, а также не можете требовать этот вычет, а также кредит на образование за те же расходы.

Вы не можете претендовать на этот вычет, а также на удержание платы за обучение и плату за те же расходы, а также не можете требовать этот вычет, а также кредит на образование за те же расходы.

Для получения бизнес-вычета за производственное образование вы должны:

- Работай.

- Укажите свои удержания в Приложении A (форма 1040 или 1040NR), если вы являетесь сотрудником.

- Приложение C (Форма 1040), Приложение C-EZ (Форма 1040) или Приложение F (Форма 1040), если вы работаете не по найму.

- Иметь расходы на образование, соответствующие требованиям, описанным в разделе «Квалификационное образование, связанное с работой» ниже.

Вы можете вычесть расходы на квалификационное профессиональное образование как коммерческие расходы.Это образование, отвечающее хотя бы одному из следующих двух тестов:

- Образование требуется вашим работодателем или законом для сохранения вашей нынешней зарплаты, статуса или работы.

Требуемое образование должно служить добросовестной деловой цели вашего работодателя.

Требуемое образование должно служить добросовестной деловой цели вашего работодателя. - Образование поддерживает или улучшает навыки, необходимые в вашей текущей работе.

Однако, даже если образование соответствует одному или обоим вышеуказанным критериям, оно не квалифицируется как профессиональное образование, если оно:

- Требуется для удовлетворения минимальных образовательных требований вашей профессии или бизнеса или

- Является частью программы обучения, которая даст вам право на новую профессию или бизнес.

Вы можете вычесть затраты на квалификационное обучение, связанное с работой, как коммерческие расходы, даже если образование может привести к получению степени.

Образование, необходимое для удовлетворения минимальных образовательных требований для вашей текущей профессии или бизнеса, не является квалификационным профессиональным образованием. После того, как вы выполнили минимальные образовательные требования для вашей работы, ваш работодатель или закон могут потребовать от вас получить дополнительное образование. Это дополнительное образование является квалификационным профессиональным образованием, если выполняются все три из следующих требований.

Это дополнительное образование является квалификационным профессиональным образованием, если выполняются все три из следующих требований.

- Вам необходимо сохранить текущую зарплату, статус или работу.

- Требование служит бизнес-целям вашего работодателя.

- Образование не является частью программы, которая даст вам право на новую профессию или бизнес.

Когда вы получаете больше образования, чем требует ваш работодатель или закон, дополнительное образование может быть квалифицируемым профессиональным образованием, только если оно поддерживает или улучшает навыки, необходимые для вашей нынешней работы.

Если ваше образование не требуется вашим работодателем или законом, оно может быть квалификационным профессиональным образованием, только если оно поддерживает или улучшает навыки, необходимые для вашей нынешней работы.Это могут быть курсы повышения квалификации, курсы по текущим разработкам, а также академические или профессиональные курсы.

Сберегательный план

TCJA внес некоторые изменения в планы 529. Вы можете перенести ограниченные суммы со счета 529 квалифицированной программы обучения указанного бенефициара на счет ABLE указанного бенефициара на члена их семьи. См. Руководство в формате PDF по повторным взносам, пролонгациям и расходам на квалифицированное высшее образование в разделе 529 для получения дополнительной информации.

Еще одно изменение TCJA позволяет использовать распределения из 529 планов для оплаты в общей сложности до 10 000 долларов США за обучение на одного бенефициара (независимо от количества платящих планов) каждый год в начальных или средних (K-12) государственных, частных или религиозных учреждениях. школа по выбору бенефициара. См. Руководство в формате PDF по повторным взносам, пролонгациям и затратам на квалифицированное высшее образование в разделе 529 для получения дополнительной информации.

Штаты могут создавать и поддерживать программы, которые позволяют вам либо вносить предоплату, либо вносить взносы на счет для оплаты расходов учащегося на квалифицированное образование в высшем учебном заведении. Учебные заведения, отвечающие критериям, могут создавать и поддерживать программы, которые позволяют вам предоплату расходов на квалифицированное обучение учащегося. Если вы вносите предоплату за обучение, студент (назначенный бенефициар) будет иметь право на отказ или оплату квалифицированных расходов на образование. Вы не можете удерживать платежи или взносы в QTP. Чтобы получить информацию о конкретном QTP, вам нужно будет связаться с государственным агентством или подходящим учебным заведением, которое его учредило и поддерживает.

Учебные заведения, отвечающие критериям, могут создавать и поддерживать программы, которые позволяют вам предоплату расходов на квалифицированное обучение учащегося. Если вы вносите предоплату за обучение, студент (назначенный бенефициар) будет иметь право на отказ или оплату квалифицированных расходов на образование. Вы не можете удерживать платежи или взносы в QTP. Чтобы получить информацию о конкретном QTP, вам нужно будет связаться с государственным агентством или подходящим учебным заведением, которое его учредило и поддерживает.

Налог не взимается с распределения из QTP, если только распределенная сумма не превышает скорректированные расходы получателя на квалифицированное образование.Квалифицированные расходы включают необходимое обучение и плату за обучение, книги, расходные материалы и оборудование, включая компьютерное или периферийное оборудование, компьютерное программное обеспечение и доступ в Интернет, а также сопутствующие услуги, если они используются в основном студентом, обучающимся в соответствующем учебном заведении. Кто-то, кто учится хотя бы на полставки, имеет право на проживание и питание.

Кто-то, кто учится хотя бы на полставки, имеет право на проживание и питание.

A Coverdell ESA может использоваться для оплаты расходов на квалифицированное высшее образование или на квалифицированное начальное и среднее образование.Пределы дохода применяются к вкладчикам, и общая сумма взносов для бенефициара этого счета не может превышать 2000 долларов в любой год, независимо от того, сколько счетов было создано. Бенефициар — это лицо моложе 18 лет или лицо с особыми потребностями.

Взносы в Coverdell ESA не подлежат вычету, но суммы, депонированные на счете, не облагаются налогом до тех пор, пока не будут распределены. Бенефициар не будет должен платить налог с распределений, если они меньше расходов бенефициара на обучение в соответствующем учреждении.Это пособие распространяется на расходы на квалифицированное высшее образование, а также на квалифицированное начальное и среднее образование.

Вот что нужно помнить о раздачах из аккаунтов Coverdell:

- Пособия не облагаются налогом, пока они используются для оплаты квалифицированных расходов на образование, таких как обучение и сборы, необходимые книги, принадлежности и оборудование, а также квалифицированные расходы на проживание и питание.

- Нет налога на выплаты, если они предназначены для зачисления или посещения подходящего учебного заведения.Сюда входят любые государственные, частные или религиозные школы, которые предоставляют начальное или среднее образование в соответствии с законодательством штата. Практически все аккредитованные государственные, некоммерческие и проприетарные (частные коммерческие) высшие учебные заведения имеют право.

- Налоговые льготы на образование могут быть востребованы в том же году, когда бенефициар получает не облагаемое налогом распределение от Coverdell ESA, если одни и те же расходы не используются для обеих льгот.

- Если распределение превышает квалифицированные расходы на образование, часть будет облагаться налогом в пользу получателя и, как правило, будет облагаться дополнительным 10% налогом.Исключения из дополнительного налога в размере 10% включают смерть или инвалидность бенефициара или если бенефициар получает квалифицированную стипендию.

Для получения дополнительной информации см. Тема № 310 — Сберегательные счета Coverdell Education.

Стипендии и стипендии

Стипендия — это, как правило, сумма, выплачиваемая или разрешенная студенту учебного заведения, или в его пользу для помощи в учебе. Студент может быть студентом или выпускником.Стипендия — это, как правило, сумма, выплачиваемая в пользу отдельного лица для помощи в учебе или исследованиях. Как правило, то, является ли сумма налогом или облагается налогом, зависит от расходов, уплаченных вместе с суммой, и от того, являетесь ли вы соискателем степени.

Стипендия или стипендия не облагаются налогом, только если вы отвечаете следующим условиям:

- Вы являетесь соискателем степени в соответствующем образовательном учреждении.

- Вы используете стипендию или стипендию для оплаты расходов на квалифицированное образование.

Для целей не облагаемых налогом стипендий и стипендий это расходы на:

- Стоимость обучения и сборы, необходимые для поступления в соответствующее учебное заведение или посещения соответствующего учебного заведения.

- Расходы, связанные с курсом, такие как оплата, книги, расходные материалы и оборудование, необходимые для курсов в соответствующем учебном заведении. Эти предметы должны требоваться от всех учащихся в вашем курсе обучения.

Однако для того, чтобы эти расходы считались квалифицированными, условия стипендии или стипендии не могут требовать, чтобы они использовались для других целей, таких как проживание и питание, или указывать, что они не могут использоваться для оплаты обучения. или расходы, связанные с курсом.

В расходы на квалифицированное обучение не входит:

- Комната и питание

- Путешествие

- Исследования

- Служба делопроизводства

- Оборудование и другие расходы, которые не требуются для зачисления в соответствующее учебное заведение или посещения в нем.

Это верно, даже если взнос должен быть оплачен учреждению в качестве условия зачисления или посещения. Суммы стипендий или стипендий, использованные для оплаты этих расходов, облагаются налогом.

Исключения из дохода

Вы можете исключить определенные пособия по образовательной помощи из своего дохода. Это означает, что вам не придется платить с них налог. Однако это также означает, что вы не можете использовать какие-либо необлагаемые налогом расходы на образование в качестве основы для любых других вычетов или зачетов, включая пожизненный зачет обучения.

Если вы получаете пособие по образовательной помощи от своего работодателя в рамках программы помощи в области образования, вы можете исключить из этих пособий до 5 250 долларов в год.Это означает, что ваш работодатель не должен включать пособия в вашу заработную плату, чаевые и другие компенсации, указанные в графе 1 вашей формы W-2.

Чтобы квалифицироваться как программа помощи в сфере образования, план должен быть составлен в письменном виде и соответствовать некоторым другим требованиям. Ваш работодатель может сказать вам, есть ли у вас подходящая программа.

Не облагаемая налогом помощь в области образования включает оплату обучения, сборов и аналогичных расходов, учебников, принадлежностей и оборудования. Оплата может производиться как за обучение, так и на курсах бакалавриата или магистратуры. Оплата не должна производиться за курсы, связанные с работой. Пособия по образовательной помощи не включают выплаты по следующим статьям.

Оплата может производиться как за обучение, так и на курсах бакалавриата или магистратуры. Оплата не должна производиться за курсы, связанные с работой. Пособия по образовательной помощи не включают выплаты по следующим статьям.

- Питание, проживание или транспорт.

- Инструменты и принадлежности (кроме учебников), которые вы можете сохранить после завершения курса обучения.

- Курсы, связанные со спортом, играми или хобби, если они:

- Иметь разумные отношения с бизнесом вашего работодателя, или

- Требуются как часть образовательной программы.

Если ваш работодатель выплачивает вам образовательные пособия на сумму более 5250 долларов в течение года, вы, как правило, должны платить налог с суммы, превышающей 5250 долларов. Ваш работодатель должен включить в вашу заработную плату (форма W-2, поле 1) сумму, которую вы должны включить в доход.

Однако, если пособия на сумму свыше 5250 долларов также квалифицируются как дополнительное пособие по условиям работы, ваш работодатель не обязан включать их в вашу заработную плату. Дополнительное пособие по условиям работы — это пособие, которое, если бы вы за него заплатили, вы могли бы вычесть как коммерческие расходы сотрудника.Дополнительную информацию о дополнительных льготах по условиям труда см. В разделе «Льготы по условиям труда» в главе 2 Публикации 15-B «Налоговый справочник работодателя по дополнительным льготам».

Дополнительное пособие по условиям работы — это пособие, которое, если бы вы за него заплатили, вы могли бы вычесть как коммерческие расходы сотрудника.Дополнительную информацию о дополнительных льготах по условиям труда см. В разделе «Льготы по условиям труда» в главе 2 Публикации 15-B «Налоговый справочник работодателя по дополнительным льготам».

Преподаватели могут вычесть до 250 долларов (500 долларов при совместной регистрации брака и оба супруга являются правомочными преподавателями, но не более 250 долларов каждый) из невозмещенных деловых расходов. Удержание расходов на преподавателя, указанное в строке 23 формы 1040 или строке 16 формы 1040A, возможно даже в том случае, если преподаватель не перечисляет свои удержания.Для этого налогоплательщик должен быть учителем от детского сада до 12 класса, инструктором, консультантом, директором или помощником не менее 900 часов в учебном году в школе, которая дает начальное или среднее образование, как определено законодательством штата.

Те, кто соответствует требованиям, могут вычесть такие расходы, как книги, расходные материалы, компьютерное оборудование и программное обеспечение, классное оборудование и дополнительные материалы, используемые в классе. Расходы на участие в курсах повышения квалификации также подлежат вычету.Спортивные принадлежности соответствуют требованиям, если они используются для курсов по здоровью или физическому воспитанию.

Дополнительные ресурсы IRS см. В разделе о налогах на вычет из расходов на преподавателя.

Дополнительная информация

- IRS напоминает преподавателям о налоговых льготах

IR-2017-166, 28 сентября 2017 г. — Поскольку учителя, администраторы и помощники начали свой осенний семестр, налоги могут оказаться не в верхней части их списка. Однако знание того, что нужно отслеживать сейчас, может помочь снизить налоговое бремя. - IRS напоминает родителям и учащимся о необходимости изучить образовательные ресурсы на IRS.

gov

gov

IR-2017-163, 27 сентября 2017 г. — Сегодня IRS напомнил родителям и учащимся, что для них доступно множество налоговых льгот и самый простой способ узнать больше о них можно узнать из образовательных ресурсов на IRS.gov. - Напоминание для родителей и учащихся: ознакомьтесь с налоговыми льготами колледжа

IR-2017-161, 26 сентября 2017 г. — В связи с полным ходом школьного сезона IRS напоминает родителям и учащимся о налоговых льготах, которые могут помочь в покрытии расходов высшего образования.

Рассмотрите преобразование Рота для получения безналогового дохода

Сочетание более низких налоговых ставок и более низкой стоимости активов может сделать это подходящим моментом для преобразования активов из традиционной IRA в IRA Рота. Конвертированные активы облагаются федеральным подоходным налогом в год конверсии, что может быть значительным налоговым счетом. Но если все условия соблюдены, учетная запись Roth не будет нести никаких дальнейших обязательств по подоходному налогу до конца вашей жизни или жизни ваших назначенных бенефициаров, независимо от того, насколько сильно выросла учетная запись.

Налоговый компромисс

Логика отсрочки налогообложения пенсионных сбережений заключается в том, что вы можете находиться в более низкой налоговой категории после выхода на пенсию, поэтому текущий налоговый вычет может быть более привлекательным, чем не облагаемый налогом доход при выходе на пенсию. Однако более низкие ставки, установленные Законом о сокращении налогов и занятости, могли изменить этот расчет для вас. Анализ затрат и выгод может помочь определить, будет ли выгодно платить налоги на некоторые из ваших активов IRA сейчас, а не при выходе на пенсию. Одна из стратегий — «заполнить вашу налоговую категорию», то есть вы конвертируете стоимость активов, которая удерживает вас в той же налоговой категории.Для этого необходимо спрогнозировать ваш доход на 2020 год.

Меньшие значения, больше акций

Если активы в вашем традиционном IRA потеряли ценность, вы будете платить подоходный налог с более низкой базы активов при конвертации. Пока ваши традиционные IRA и IRA Roth принадлежат одному и тому же провайдеру, вы обычно можете передавать акции из одной учетной записи в другую. Таким образом, когда цены на акции ниже, вы теоретически можете конвертировать больше акций на каждый налог, облагаемый налогом, и иметь больше акций на своем счете Roth для обеспечения роста без налогов.Конечно, есть риск, что конвертируемые активы подешевеют. У вас может быть возможность снимать налоги непосредственно с ваших преобразованных активов, но, как правило, это неразумно.

Пока ваши традиционные IRA и IRA Roth принадлежат одному и тому же провайдеру, вы обычно можете передавать акции из одной учетной записи в другую. Таким образом, когда цены на акции ниже, вы теоретически можете конвертировать больше акций на каждый налог, облагаемый налогом, и иметь больше акций на своем счете Roth для обеспечения роста без налогов.Конечно, есть риск, что конвертируемые активы подешевеют. У вас может быть возможность снимать налоги непосредственно с ваших преобразованных активов, но, как правило, это неразумно.

Два теста времени

К счетамRoth применяются два разных требования к удержанию в течение пяти лет: одно относится к снятию прибыли, а другое — к конверсиям.

Для безналогового и без штрафного изъятия прибыли, включая прибыль от конвертированных сумм, учетная запись Roth должна соответствовать пятилетнему периоду удержания, начинающемуся 1 января того года, в который была открыта ваша первая учетная запись Roth, и снятие средств должно занимать место после возраста 59½ или удовлетворение исключения IRS. Если у вас есть Roth IRA в течение некоторого времени, это может не быть проблемой, но это может появиться, если вы откроете свой первый Roth IRA для преобразования.

Если у вас есть Roth IRA в течение некоторого времени, это может не быть проблемой, но это может появиться, если вы откроете свой первый Roth IRA для преобразования.

Активы, конвертированные в IRA Roth, могут быть сняты без уплаты обычного подоходного налога в любое время (потому что вы уплатили налоги во время конвертации), но может применяться штраф в размере 10%, если вы снимаете активы до окончания другого пятилетнего периода. -летний период, который начинается 1 января года каждого преобразования, если вам не исполнилось 59,5 лет или применяется другое исключение.

Даже если вы близки к выходу на пенсию или уже на пенсии, конверсия Roth может иметь смысл для обеспечения необлагаемого налогом дохода. В отличие от традиционных IRA, на IRA Roth не распространяются обязательные минимальные правила распределения в течение всего срока жизни первоначального владельца. * Чем дольше ваши инвестиции могут способствовать росту, тем более выгодным для вас и ваших бенефициаров может быть снятие средств без уплаты налогов.

Любое инвестирование связано с риском, включая возможную потерю основной суммы долга, и нет никаких гарантий, что любая инвестиционная стратегия будет успешной.

* Бенефициары-супруги могут рассматривать унаследованный пенсионный счет как свой собственный, в то время как большинство бенефициаров, не являющихся супругами, должны снять все активы в течение 10 лет после смерти первоначального владельца; Распределения Рота не облагаются налогом.

Эта информация не предназначена для использования в качестве совета или рекомендаций по вопросам налогообложения, права, инвестиций или выхода на пенсию, и на нее нельзя полагаться, чтобы избежать каких-либо федеральных налоговых штрафов. Мы рекомендуем вам обратиться за советом к независимому налоговому или юридическому специалисту.Содержание получено из источников, которые считаются точными. Ни представленная информация, ни выраженное мнение не являются приглашением к покупке или продаже какой-либо ценной бумаги. Этот материал был написан и подготовлен Broadridge Advisor Solutions. © 2020 Broadridge Investor Communication Solutions, Inc.

Этот материал был написан и подготовлен Broadridge Advisor Solutions. © 2020 Broadridge Investor Communication Solutions, Inc.

Налоговые льготы и вычеты | УСАГов

Узнайте о налоговых льготах, льготах и льготах. К ним относятся многие изменения в кредитах и вычетах, санкционированные в конце прошлого года.Большинство из них имеют обратную силу до 2018 г. и действуют до 2020 г.

Обновления Закона о сокращении налогов и занятости на 2019 год

Закон о сокращении налогов и занятости от 2017 года внес большие изменения в то, как правительство рассчитывает ваши подоходные налоги. Большинство изменений вступили в силу в 2019 году и были применены к вашей федеральной налоговой декларации за 2018 год. Но некоторые изменения вступили в силу в 2020 году и впервые применились к вашей доходности в 2019 году.Налоговая служба также внесла поправки на инфляцию в некоторые вычеты, кредиты и налоговые категории.

Новое в налоговом году 2019: снята комиссия по Закону о доступном медицинском обслуживании

«Индивидуальный мандат» закона о здравоохранении отменяется, начиная с 2019 налогового года.

Новый, более высокий стандартный вычет корректируется с учетом инфляции

Закон почти удвоил стандартный вычет для большинства файловых компаний в прошлом году. Стандартный вычет за 2019 налоговый год составлял

12 200 долларов США для физических лиц (на 200 долларов больше, чем в прошлом году с учетом инфляции)

18 350 долларов США для глав семьи (до 350 долларов США)

24 400 долларов США для супружеских пар, подающих совместно ( до $ 400)

Стандартный вычет по сравнению с разбивкой по статьям

Отчеты уменьшают сумму дохода, с которой вы платите налог.Вы можете использовать стандартный вычет или детализировать вычеты. Теперь ваш стандартный вычет может быть больше, чем ваш общий детализированный вычет. Узнайте, как выбрать стандартный вычет или составить список.

Узнайте, как выбрать стандартный вычет или составить список.

Постатейные изменения вычетов на 2019 год

Многие постатейные вычеты были отменены или ограничены в 2018 году. Вот пара новых изменений на 2019 год.

Налоговые ставки остаются такими же, как и в 2018 году

Налоговые ставки упали в прошлом году из-за нового налога закон. В этом году ставки остаются прежними — от 10% до 37%.Налоговые категории или диапазоны доходов немного увеличились с учетом инфляции. Посмотрите эту таблицу с налоговыми ставками и скобками за 2019 и 2018 годы.

Освобождение от налогов для лиц и иждивенцев остается нулевым

Они были отменены в прошлом году. До этого они снизили ваш налогооблагаемый доход на 4050 долларов для вас, вашего супруга (а) и членов вашей семьи. Более высокий стандартный вычет и увеличение других кредитов могут помочь компенсировать потерю льгот.

Детский налоговый кредит остается прежним после удвоения в 2018 году

Налоговые льготы лучше вычетов, потому что они уменьшают ваш налоговый счет в соотношении доллар к доллару. Детский налоговый кредит теперь снижает ваши налоги до 2000 долларов на ребенка в возрасте до 17 лет (это изменение вступило в силу в прошлом году). Многие другие семьи теперь имеют право на получение кредита, так как лимит дохода увеличился до

Детский налоговый кредит теперь снижает ваши налоги до 2000 долларов на ребенка в возрасте до 17 лет (это изменение вступило в силу в прошлом году). Многие другие семьи теперь имеют право на получение кредита, так как лимит дохода увеличился до

200000 долларов для индивидуальных подателей ( то же, что и в прошлом году, и больше по сравнению с 75000 долларов два года назад)

400000 долларов за совместную регистрацию брака (столько же, сколько в прошлом году, и выше по сравнению с 110 000 долларов два года назад)

Это «возмещаемый» кредит, то есть вы может получить обратно до 1400 долларов на ребенка, даже если ваш налоговый счет за 2019 год составляет 0 долларов.Чтобы получить его, вы должны потребовать кредит в своей налоговой декларации.

Номер социального страхования, необходимый для детского налогового кредита

У любого ребенка, которого вы подаете на детский налоговый кредит, теперь должен быть номер социального страхования. У них должен быть номер к сроку подачи вашей налоговой декларации (включая продления).

У них должен быть номер к сроку подачи вашей налоговой декларации (включая продления).

Кредит для других иждивенцев, созданный в прошлом году, остается в размере 500 долларов США

Теперь вы можете потребовать кредит для других ваших иждивенцев, включая детей 17 лет и старше и других родственников. Чтобы пройти квалификацию, иждивенец должен быть U.Гражданин S., гражданин США или владелец грин-карты США.

Подробнее об изменениях в законодательстве о налоговой реформе

Для получения дополнительной информации об изменениях в налоговом законодательстве см .:

Налоговый кредит на заработанный доход

Если вы зарабатываете низкий или средний доход, налоговый кредит на заработанный доход (EITC) может помочь вам, уменьшив сумму налога, которую вы должны. Чтобы получить право, вы должны соответствовать определенным требованиям и подать налоговую декларацию. Даже если у вас нет налоговой задолженности или вы не обязаны подавать налоговую декларацию, вы все равно должны подать декларацию, чтобы иметь право на участие. Если EITC снизит ваш налог до уровня ниже нуля, вы можете получить возмещение.

Если EITC снизит ваш налог до уровня ниже нуля, вы можете получить возмещение.

Могу ли я претендовать на EITC?

Вы имеете право на EITC, если:

Вы либо:

EITC имеет особые правила для:

Получите помощь с EITC

Воспользуйтесь Помощником EITC, чтобы узнать свои:

Налоговые льготы для образования

Льготы по налогу на образование могут помочь с различными расходами, включая обучение в колледже, начальной и средней школе.

Из-за новых изменений в налоговом законодательстве изменились налоговые льготы на образование, вычеты и сберегательные планы, которые вы, возможно, использовали в прошлом.

Узнайте, имеете ли вы право на получение образовательных пособий

Воспользуйтесь интерактивным помощником по налогам, чтобы узнать, имеете ли вы право на получение образовательных кредитов или вычетов. Это включает в себя American Opportunity Credit, Lifetime Learning Credit и вычет процентов по студенческому кредиту.

Кредиты на образование

Кредит на образование помогает вам оплачивать расходы на образование за счет уменьшения суммы вашей задолженности по налоговой декларации. Существует два типа образовательных кредитов:

Американский налоговый кредит на возможности помогает покрыть расходы в течение первых четырех лет высшего образования.Вы можете получить максимальный годовой кредит в размере 2500 долларов США на одного подходящего студента. Если кредит снижает ваш налог до нуля, вы можете получить возмещение.

Кредит на пожизненное обучение может быть использован для оплаты обучения и связанных с этим расходов в соответствующих учебных заведениях. Он может помочь в оплате курсов бакалавриата, магистратуры и профессиональной подготовки. Или это может помочь с занятиями, которые улучшают рабочие навыки. Вы можете потребовать до 2000 долларов за налоговую декларацию, и нет ограничений на количество лет, в течение которых вы можете требовать кредит.

Вы должны соответствовать пределу дохода, чтобы иметь право на эти кредиты. И вы не можете требовать одновременно кредитов на одного и того же студента и на одни и те же расходы.

Вычеты

Вычеты уменьшают сумму вашего дохода, подлежащего налогообложению. В результате вычеты могут снизить сумму налога, которую вы должны заплатить.

Сберегательные планы

Накопительные планы на образование помогают родителям и учащимся сэкономить на начальном, среднем и высшем образовании. Деньги, которые вы откладываете или снимаете со своего сберегательного плана на оплату квалифицированного образования, не облагаются налогом.Существует два типа сберегательных планов:

529 планов — это программы квалифицированного обучения (QTP), спонсируемые штатами и колледжами. Они уполномочены в соответствии с разделом 529 Налогового кодекса США. С помощью этих планов вы можете:

Накопительный счет Coverdell Education можно использовать для оплаты соответствующих критериям расходов на K-12 и высшее образование.

Вы можете вносить до 2000 долларов в год на каждого подходящего учащегося. Когда вы открываете счет, лицо, получающее пособие, должно быть моложе 18 лет или иметь особые потребности.

Вы можете вносить до 2000 долларов в год на каждого подходящего учащегося. Когда вы открываете счет, лицо, получающее пособие, должно быть моложе 18 лет или иметь особые потребности.

Исключения из дохода

Вам не нужно платить налог с платежей, которые вы получаете от вашего работодателя за обучение, книги и принадлежности для курса, который вы посещаете. Но вы не можете претендовать на эти расходы в счет других вычетов или кредитов, включая пожизненный кредит на обучение.

Льготы по налогу на энергию

Налоговые льготы, связанные с энергетикой, могут сделать улучшение энергоснабжения дома и бизнеса более доступным. Есть кредиты на покупку энергоэффективных приборов и на улучшение энергосбережения.

Узнайте, имеете ли вы право на получение государственных, местных, коммунальных или федеральных льгот.

Государственные налоговые льготы на энергию

Энергосберегающие улучшения дома

Жилые энергетические кредиты позволяют сэкономить на любой из этих покупок для вашего дома:

Солнечные панели

Солнечные водонагреватели

Ветровые турбины

Геотермальные тепловые насосы

Оборудование топливных элементов

Эти налоговые льготы действительны до 2021 года.

Льготы по налогу на энергию на 2018–2020 годы

Закон, принятый в декабре 2019 года, повторно разрешил многие льготы по налогу на энергию, срок действия которых истек в 2017 году. Они имеют обратную силу до 2018 года и продлены до 2020 года или дольше. Они включают кредиты на:

Энергоэффективные дома

Энергоэффективные коммерческие здания

Некоммерческая энергетическая собственность

Квалифицированные автомобили на топливных элементах

Заправка транспортных средств на альтернативном топливе Энергетическая недвижимость

000 налоговые льготы для биодизеля и возобновляемого дизельного топлива, продленные до 2022 года

Налоговые льготы при бедствиях

Налоговая служба (IRS) предлагает специальную налоговую помощь физическим и юридическим лицам, пострадавшим в результате крупного бедствия или чрезвычайной ситуации.

Получите возврат налога быстрее после стихийного бедствия

В зоне бедствия, объявленной на федеральном уровне, вы можете получить более быстрое возмещение, подав исправленную декларацию. Вам необходимо будет указать убытки, связанные со стихийным бедствием, в налоговой декларации за предыдущий год.

Вам необходимо будет указать убытки, связанные со стихийным бедствием, в налоговой декларации за предыдущий год.

Получите рекомендации от IRS о внесении изменений в налоговую декларацию или о продлении срока после стихийного бедствия.

Налоговые льготы при недавних бедствиях

Получите список самых недавних бедствий, которые могут иметь право на налоговые льготы.

Федеральные налоговые вычеты на благотворительные пожертвования

Вы можете претендовать на вычет из ваших федеральных налогов, если вы сделали пожертвование организации 501 (c) 3. Чтобы вычесть пожертвования, вы должны подать Приложение А к своей налоговой форме. При наличии надлежащей документации вы можете требовать пожертвования в виде автомобиля или наличными. Или, если вы хотите вычесть безналичное пожертвование, вам также нужно будет заполнить форму 8283.

Сколько вы можете вычесть?

Сумма денег, которую вы можете вычесть из налогов, может не равняться общей сумме ваших пожертвований.

Вести учет благотворительных пожертвований

Чтобы требовать отчисления, важно вести учет своих пожертвований на благотворительность. Возможно, вам не придется отправлять эти документы вместе с налоговыми декларациями, но их можно хранить вместе с другими налоговыми записями. Общие документы включают:

У вас есть вопросы?

Задайте реальному человеку любой вопрос, связанный с государством, бесплатно. Они дадут вам ответ или сообщат, где его найти.

Последнее обновление: 7 декабря 2020 г.

Vanguard Краткосрочные защищенные от инфляции ценные бумаги Проспект ETF

% PDF-1.5 % 1 0 obj > endobj 2 0 obj > поток

$ aԒ # Z ׯ 3 ntuM69 ߯} xJ ~} `sXq ^ * Hg42˃XyV]% Uv |]} K? DiW ᤻) zH; CD խ ΌpS / x҃9D4 +> T \) 0? / Gkc) B

j0 & k * J7¤IG. MrUkl!) DCm \ / 1? Qhi #

lun 뾿 sjg) 2C $ ٥F, wq1lY # He 轭 봾 N |? Rtn * EEDVY

5+

MrUkl!) DCm \ / 1? Qhi #

lun 뾿 sjg) 2C $ ٥F, wq1lY # He 轭 봾 N |? Rtn * EEDVY

5+

Что такое налоговый вычет?

Есть два слова, с которыми каждый налогоплательщик должен знать, когда приближается День налоговых выплат. Эти два слова помогут вам сэкономить сотни, может быть, тысячу долларов с вашего налогового счета.

Готовы? Вот они: налоговых вычетов .

Вы, наверное, слышали такие фразы, как «вы можете списать это со своих налогов» или «это вычитаемые расходы», и задавались вопросом, действительно ли вы понимаете, как работает весь этот налоговый вычет.Ты не единственный!

Многие люди не знают, какие налоговые вычеты доступны или как указать их в своих налоговых декларациях. Но вы не хотите быть тем парнем или девушкой, потому что это может означать, что вы оставляете приличную часть денег в руках IRS, даже не подозревая об этом!

Что такое налоговый вычет?

Проще говоря, налоговые вычеты уменьшают размер налогов, которые вы платите, за счет снижения налогооблагаемого дохода. Когда вы слышите слово вычитание , просто подумайте вычитание.Вы просто вычитаете из , какая часть вашего дохода облагается налогом, и уменьшаете при этом сумму, которую вы должны дяде Сэму. Ча цзин!

Когда вы слышите слово вычитание , просто подумайте вычитание.Вы просто вычитаете из , какая часть вашего дохода облагается налогом, и уменьшаете при этом сумму, которую вы должны дяде Сэму. Ча цзин!

Налоги не должны быть такими сложными. Позвольте нам помочь.

Например, благотворительные пожертвования — один из наиболее распространенных возможных налоговых вычетов. Это означает, что вы можете «списать» деньги, которые вы пожертвовали на благотворительность в прошлом году, и уменьшить свой налогооблагаемый доход на сумму, которую вы пожертвовали.

Итак, если ваш доход составляет 50 000 долларов и вы в прошлом году подарили своей любимой благотворительной организации подарок на 1000 долларов, вы можете потребовать этот подарок в качестве налогового вычета, и вы будете облагаться налогом только с 49 000 долларов вместо 50 000 долларов.

Но это только малая часть! От взносов в пенсионный план до процентов по жилищной ипотеке существует дюжина налоговых вычетов, которыми вы могли бы воспользоваться.

В чем разница между налоговым вычетом и налоговой скидкой?

В то время как налоговые вычеты снижают ваш налогооблагаемый доход, налоговые вычеты уменьшают ваши налоги доллар за доллар. Таким образом, налоговая льгота в размере 1000 долларов сокращает ваш окончательный налоговый счет по ровно на 1000 долларов.С налоговым вычетом не все так просто. Если вы получаете налоговый вычет в размере 1000 долларов и вы попадаете в категорию 22%, этот вычет уменьшает ваш налогооблагаемый доход и сэкономит вам 220 долларов, когда все будет сказано и сделано.

Налоговые льготы делятся на две основные категории: с возмещением и без возмещения . Если у вас есть возвращаемый налоговый кредит в размере 500 долларов, но вы должны только 200 долларов в виде налогов, IRS отправит вам чек на 300 долларов. С другой стороны, если у вас есть невозмещаемый налоговый кредит на сумму 750 долларов, но вы должны только 250 долларов в виде налогов, вы, к сожалению, не получите чек на 500 долларов (остаток кредита, который вы не использовали).

Как работают налоговые вычеты?

При заполнении налоговой декларации есть два способа потребовать налоговые вычеты: возьмите стандартный вычет или и укажите свои вычеты . Вы должны выбрать один!

Стандартный вычет — это простой вариант, он как автоматическая налоговая халява. Если вы выберете стандартный вычет, ваш налогооблагаемый доход будет автоматически уменьшен на установленную сумму в зависимости от того, как вы подаете (например, совместная подача холостого, замужнего или женатого брака).Это снижает сумму налогов, которые вы должны платить. Не нужно копаться в квитанциях или банковских выписках!

Составление списков вычетов требует больше работы — вам нужно будет перечислить все вычеты по одному. И вам нужно будет заполнить форму Приложения А к своей налоговой декларации и просмотреть свои записи, чтобы подтвердить свои требования. 1

Да, составление списков — это немного хлопотно, но оно того стоит, если вы можете потребовать достаточно вычетов, чтобы уменьшить свой налогооблагаемый доход больше, чем стандартный вычет.

Как узнать, какой вариант лучше всего подходит для вас? Прежде чем принять решение в этом году, вам нужно знать несколько вещей.

Какой стандартный вычет за 2019 налоговый год?

Благодаря закону о налоговой реформе 2018 года , стандартный вычет почти удвоился по сравнению с тем, что было раньше. Это отличная новость для многих налогоплательщиков! В 2020 налоговом году стандартный вычет был немного скорректирован с учетом инфляции. Итак, если вы не замужем, стандартный вычет теперь составляет 12 400 долларов.Женаты и вместе подаете? Ваш стандартный вычет составляет 24 800 долларов США.

Статус подачи | 2020 Стандартный вычет |

Одноместный | $ 12 400 |

Подача документов в браке | 24 800 долл. |

Подача заявления в браке раздельно | $ 12 400 |

Глава домохозяйства | $ 18 650 |

Таблица: изменения в стандартном вычете 2

Важное примечание: Если вы или ваш супруг старше 65 лет или являетесь слепым по закону, вы можете получить более крупный стандартный вычет.Но если вы состоите в браке и подаете отдельно, вы являетесь иностранцем-нерезидентом или иностранцем с двойным статусом, или кто-то другой заявляет, что вы являетесь иждивенцем после их возвращения, ваш стандартный вычет может быть меньше. Обязательно обратитесь к налоговому профи, если у вас возникнут вопросы. 3

Какие расходы подлежат налогообложению?

Во-первых, давайте посмотрим, что вы можете списать с налогов. Вот некоторые из наиболее распространенных вычетов, которыми могут воспользоваться многие налогоплательщики:

Благотворительные пожертвования

Чем больше вы дадите, тем больше вы сможете удержать из своих налогов! Любая сумма, которую вы пожертвовали своей церкви, альма-матер или любимым благотворительным организациям, может быть списана с ваших налогов. В большинстве лет вы можете вычесть любую сумму благотворительных пожертвований до 60% вашего налогооблагаемого дохода. 4 Но благодаря закону CARES вы можете вычесть из всех ваших благотворительных взносов в 2020 году. 5 Хорошо!

В большинстве лет вы можете вычесть любую сумму благотворительных пожертвований до 60% вашего налогооблагаемого дохода. 4 Но благодаря закону CARES вы можете вычесть из всех ваших благотворительных взносов в 2020 году. 5 Хорошо!

Но даже если вы не указали свои вычеты, Закон о CARES также позволяет вам делать вычеты «сверх черты» (которые уменьшают размер налогооблагаемой суммы вашего дохода) в размере до 300 долларов на благотворительность. 6

Медицинские расходы

У вас есть медицинская страховка, но вы платите из своего кармана медицинские или стоматологические расходы? IRS позволяет вычесть медицинские расходы, превышающие 7.5% вашего налогооблагаемого дохода за такие вещи, как встречи с медицинскими работниками или стоматологами, лекарства, отпускаемые по рецепту, контактные линзы или очки, а также взносы на медицинское страхование (оплачиваются в долларах после уплаты налогов и не возмещаются вашим работодателем), и это лишь некоторые из них! 7

В разбивке: если ваш скорректированный валовой доход составляет 50 000 долларов, то 7,5% от этой суммы составляют 3750 долларов. Итак, если у вас есть 5000 долларов медицинских расходов, из которых не были покрыты вашей медицинской страховкой, вычтите из них 3750 долларов, и вы получите 1250 долларов в качестве налогового вычета.

Итак, если у вас есть 5000 долларов медицинских расходов, из которых не были покрыты вашей медицинской страховкой, вычтите из них 3750 долларов, и вы получите 1250 долларов в качестве налогового вычета.

Государственные и местные налоги

Многие забывают об этом! IRS позволяет вам выбрать для вычета государственного и местного налога с продаж или подоходного налога, а также некоторых иностранных налогов. Если вы живете в штате, где нет подоходного налога, или вы сделали несколько крупных покупок, таких как новый автомобиль или набор мебели для гостиной, вычет из налога с продаж является правильным решением. А если вы домовладелец, вы также можете вычесть налог на недвижимость из своего налогового счета.

Новый налоговый закон ограничивает общую сумму, которую вы можете вычесть из налога на прибыль, с продаж и налога на имущество, до 10 000 долларов. 8 , 9

Проценты по студенческой ссуде

Если вы так много платили студенческими ссудами, что Салли Мэй кажется той вонючей соседкой по комнате в колледже, которая просто никуда не денется, утешитесь тем фактом, что вы можете потребовать вычет процентов по студенческой ссуде в размере до 2500 долларов. 10

10

Проценты по ипотеке

Ах, радости домовладения! Вот большой задний двор, белый забор, ваши выплаты по ипотеке.. . ладно, может быть, не в последней части. Но, по крайней мере, вы можете вычесть проценты, уплаченные по ипотечному долгу на сумму до 750 000 долларов. 11

Пенсия и инвестирование

Если у вас есть традиционный IRA, эти взносы, скорее всего, не облагаются налогом. Но ваш вычет может быть ограничен в зависимости от вашего дохода и наличия у вас (или вашего супруга, если вы состоите в браке) пенсионного плана на вашем рабочем месте. 12

Но вот загвоздка: вам придется платить налоги с денег, которые вы получаете из своего традиционного IRA при выходе на пенсию. Уф. Вот почему мы рекомендуем вместо этого инвестировать в Roth IRA. Конечно, сейчас вы не сможете вычесть взносы Roth из ваших налогов. Но кого это волнует? Вы будете слишком заняты, наслаждаясь безналоговым ростом и снятием средств на пенсии позже. Будущее вам спасибо!

Будущее вам спасибо!

Взносы в ваш традиционный 401 (k) до налогообложения также снижают сумму вашего налогооблагаемого дохода, потенциально переводя вас в более низкую налоговую категорию и экономя ваши деньги на налогах в этом году.Но вам также придется платить налоги, когда вы снимаете эти деньги при выходе на пенсию. Так что имейте в виду

Вычет из домашнего офиса

Если вы превратили часть своего дома в собственное рабочее место, используемое только для бизнеса, вы можете списать связанные с работой расходы, такие как аренда, коммунальные услуги и расходы на обслуживание. 13

Детализация по сравнению со стандартным вычетом: что выбрать?

Вот в чем дело: с увеличением стандартного вычета автоматический вычет будет иметь смысл для большего числа налогоплательщиков, чем раньше.Но все же важно сложить детализированные вычеты, прежде чем вы примете это решение.

Возьмите, к примеру, Линду и Эрика. Они женаты и подают документы вместе, поэтому автоматически получают право на стандартный вычет в размере 24 800 долларов — и они очень рады такой огромной сумме!

Они женаты и подают документы вместе, поэтому автоматически получают право на стандартный вычет в размере 24 800 долларов — и они очень рады такой огромной сумме!

Но на всякий случай они просматривают свои записи, чтобы найти все налоговые вычеты, на которые они могут претендовать, если захотят перечислить. Сэкономят ли они таким образом деньги?

Сложив свои детализированные вычеты, они видят, что могут вычеркнуть более 28 000 долларов из своего налогооблагаемого дохода, потенциально сэкономив им сотни долларов на уплате налогов.

Как вы думаете, Линда и Эрик сожалеют о том, что просмотрели все свои квитанции, файлы и банковские выписки? Ни единого шанса!

Тем не менее, для многих других налогоплательщиков новый стандартный вычет — безусловно лучший вариант.

Знакомьтесь, Шон. Он одинокий парень, который только начинает свою карьеру. Он тратит безумные часы на бухгалтерскую работу и снимает небольшую квартирку, пытаясь справиться со своим долгом, как снежный ком. Поскольку у него не так много вычетов расходов, стандартный вычет дает гораздо большую налоговую скидку, чем при разбивке по статьям.Это и ежу понятно!

Поскольку у него не так много вычетов расходов, стандартный вычет дает гораздо большую налоговую скидку, чем при разбивке по статьям.Это и ежу понятно!

Что касается налогов, то у всех разные ситуации. Не существует универсального решения! Если вы домовладелец или владелец бизнеса, вы сделали много благотворительных пожертвований или заплатили из своего кармана огромные медицинские расходы, то составление списков может быть лучшим шагом для вас.

Но если вы планируете использовать стандартный вычет или решите подавать документы самостоятельно, Ramsey SmartTax упрощает уплату налогов по номерам и без каких-либо скрытых комиссий.Это то, что мы называем беспроигрышным вариантом!

Получите максимальный возврат с помощью опытного налогового консультанта

В нижней строке? Вы хотите быть уверены, что получаете максимальную отдачу от всех этих налоговых вычетов. Всего один пропущенный вычет может стоить вам намного больше, чем гонорар профессионала.

Вот почему, если у вас есть сомнения, вам следует обратиться к налоговому консультанту. Имея за плечами многолетний опыт, их богатые знания помогут избежать уплаты налогов наугад, защитив вас и ваш кошелек.

Чем раньше вы свяжетесь с профессионалом, тем раньше вы сможете исключить налоги из своего списка дел. Найдите налогового эксперта сегодня!

Определение налогового вычета

Что такое налоговый вычет?

Налоговый вычет — это вычет, который снижает налоговые обязательства человека или организации за счет снижения их налогооблагаемого дохода. Вычеты, как правило, представляют собой расходы, которые налогоплательщик несет в течение года, которые могут быть применены к его валовому доходу или вычтены из его валового дохода, чтобы определить размер причитающегося налога.

Ключевые выводы

- Налоговый вычет — это вычет, который снижает налоговые обязательства лица или организации за счет снижения их налогооблагаемого дохода.

- Вычеты обычно представляют собой расходы, которые налогоплательщик несет в течение года, которые могут быть применены к его валовому доходу или вычтены из его валового дохода, чтобы определить размер причитающегося налога.

- Налогоплательщики имеют возможность использовать стандартный вычет или детализировать вычеты (если налогоплательщик решает детализировать вычеты, вычеты производятся только для любой суммы, превышающей стандартный предел вычета).

Налоговые вычеты Vs. Налоговые льготы

Что такое налоговые вычеты

В разных регионах действуют разные налоговые коды, которые позволяют налогоплательщикам вычитать различные расходы из налогооблагаемого дохода. Налоговые кодексы различаются на федеральном уровне и уровне штата. Одной из форм может быть 2106-EZ, но она может не применяться в некоторых местах Налоговые органы федерального правительства и правительства штатов ежегодно устанавливают стандарты налогового кодекса. Налоговые вычеты, устанавливаемые государственными органами, часто используются для того, чтобы побудить налогоплательщиков участвовать в программах общественных работ на благо общества. Налогоплательщики, которые осведомлены о соответствующих налоговых вычетах на федеральном уровне и уровне штата, могут ежегодно получать большую выгоду как от налоговых вычетов, так и от деятельности, ориентированной на оказание услуг. В Соединенных Штатах возможны налоговые вычеты по федеральным налогам и налогам штата.