В чем разница между государственным пенсионным фондом и негосударственным?

Как выбрать управляющую компанию или негосударственный пенсионный фонд для формирования накопительной пенсии?

В чем разница между государственным пенсионным фондом и негосударственным? М. Монгуш, Кызыл

Отвечает руководитель группы по инвестированию пенсионных накоплений ОПФР по Республике Тыва Чимис Эрес-ооловна Монгуш.

Вы можете спросить «Зачем мне слушать про пенсию сейчас, когда мне всего 20,30 или 40лет и до нее еще, ох, как далеко?!» Но не торопитесь отмахиваться от этой темы. Это здорово, что вам до пенсии пока далеко! Ведь, чем раньше начнете задумываться о будущей пенсии, тем больше успеете сделать, чтобы увеличить ее размер.

- Для этого необходимо контролировать платит ли работодатель взносы за Вас в ПФР.

- Грамотно управлять своими пенсионными накоплениями.

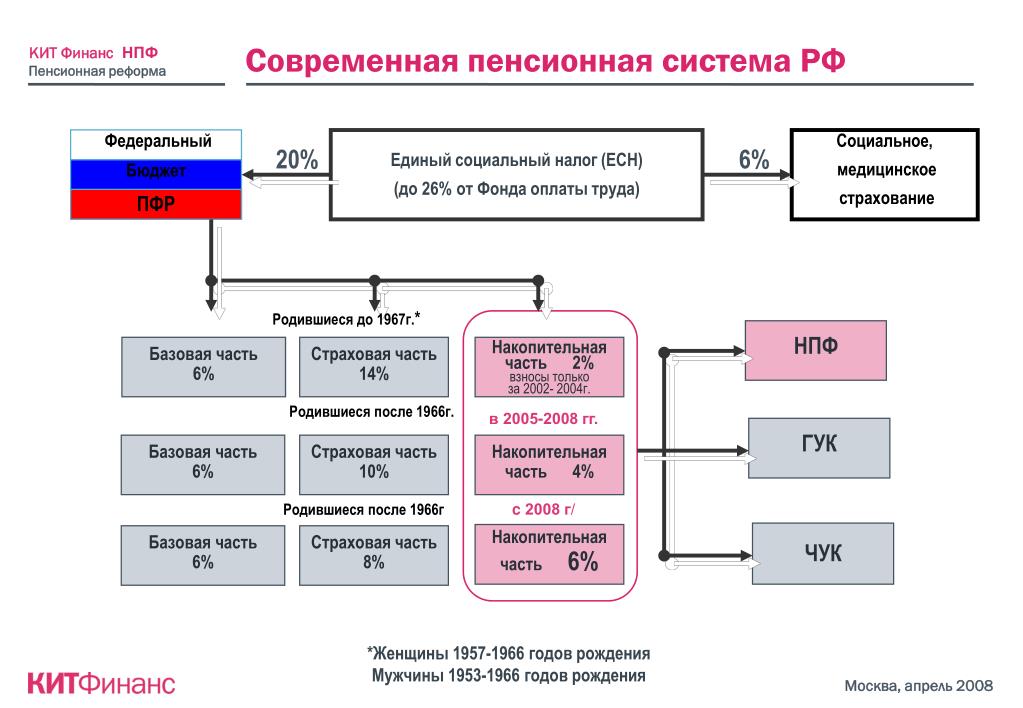

Система обязательного пенсионного страхования (ОПС) действует в России с 2002 года и базируется на страховых принципах: основой будущей пенсии гражданина являются страховые взносы, которые уплачивают за него работодатели в течение всей трудовой жизни.

Чтобы стать участником системы ОПС и формировать свои пенсионные права, нужно быть зарегистрированным в системе индивидуального (персонифицированного) учета ПФР. В этой системе в течение всей трудовой деятельности гражданина фиксируются данные, необходимые для назначения, выплаты и перерасчета пенсии: о стаже, периодах трудовой деятельности и местах работы, и в первую очередь – о страховых взносах, поступивших в фонд его будущей пенсии.

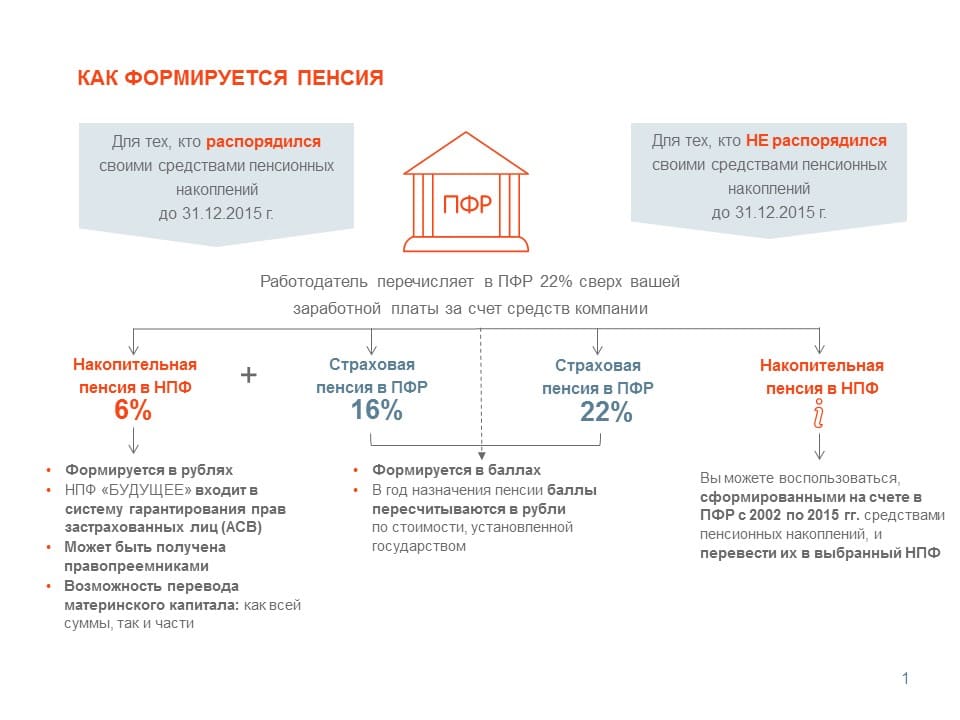

Страховые взносы в ОПС работодатели платят по тарифу 22% от фонда оплаты труда работника. Из них 6% тарифа могут идти на формирование пенсионных накоплений, а 16% – на формирование страховой пенсии, а могут, по выбору гражданина, все 22% идти на формирование страховой пенсии.

Важно знать! В 2014 — 2019 годах по решению государства все средства страховых взносов на обязательное пенсионное страхование, уплачиваемые работодателями за своих работников, направляются на формирование страховой пенсии, т. е. все 22% идут на формирование только страховой пенсии.

е. все 22% идут на формирование только страховой пенсии.

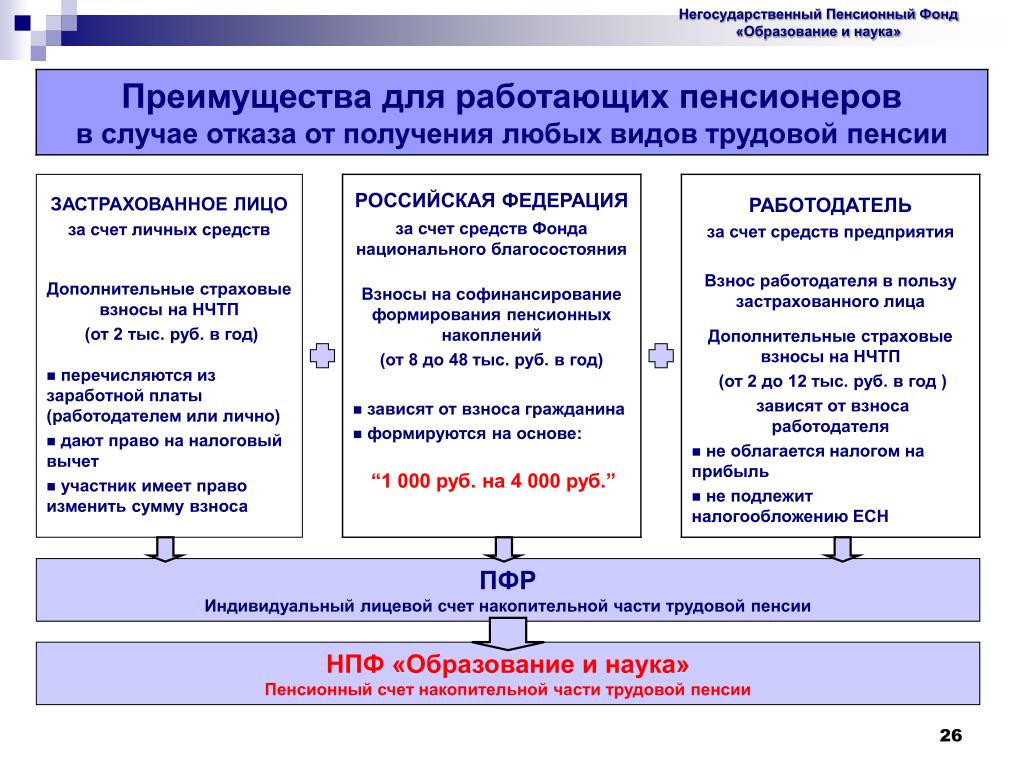

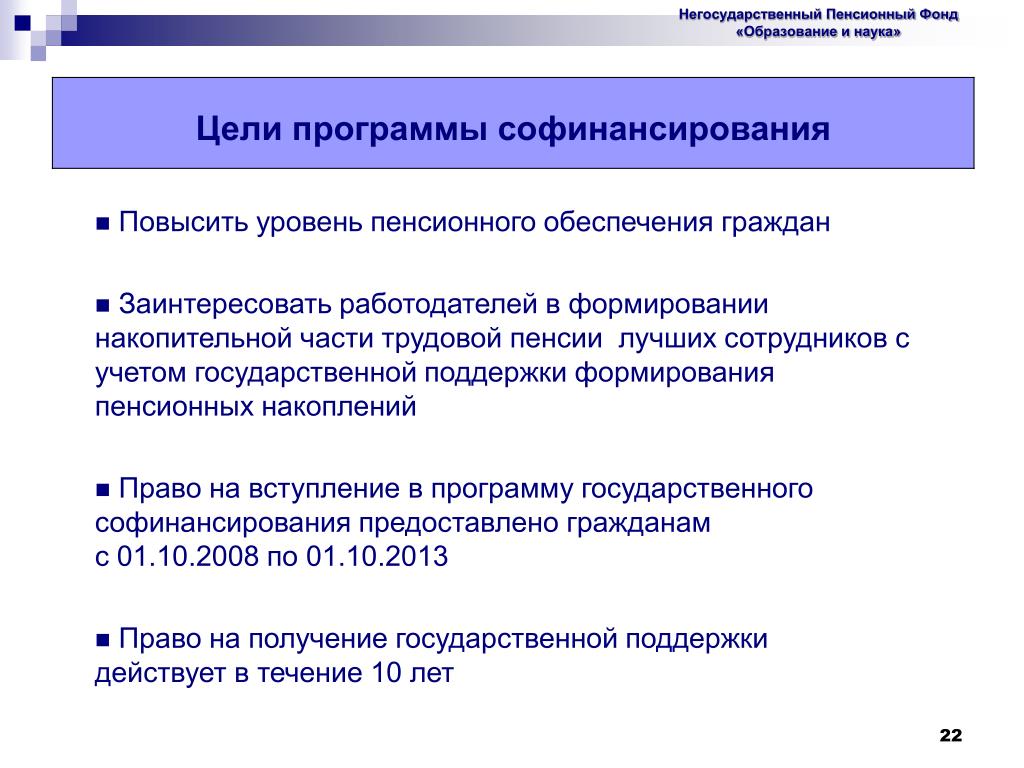

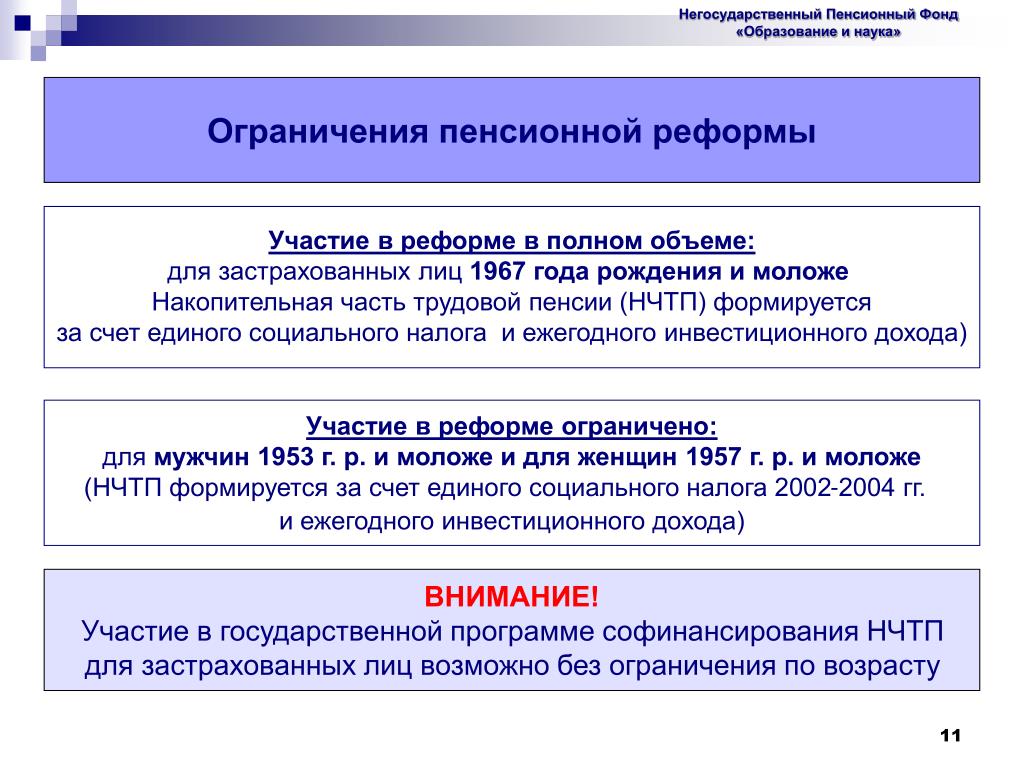

Накопительная часть будущей пенсии формируется у работающих граждан 1967 года рождения и моложе, а также у участников Программы государственного софинансирования пенсий, уплачивающих дополнительные страховые взносы.

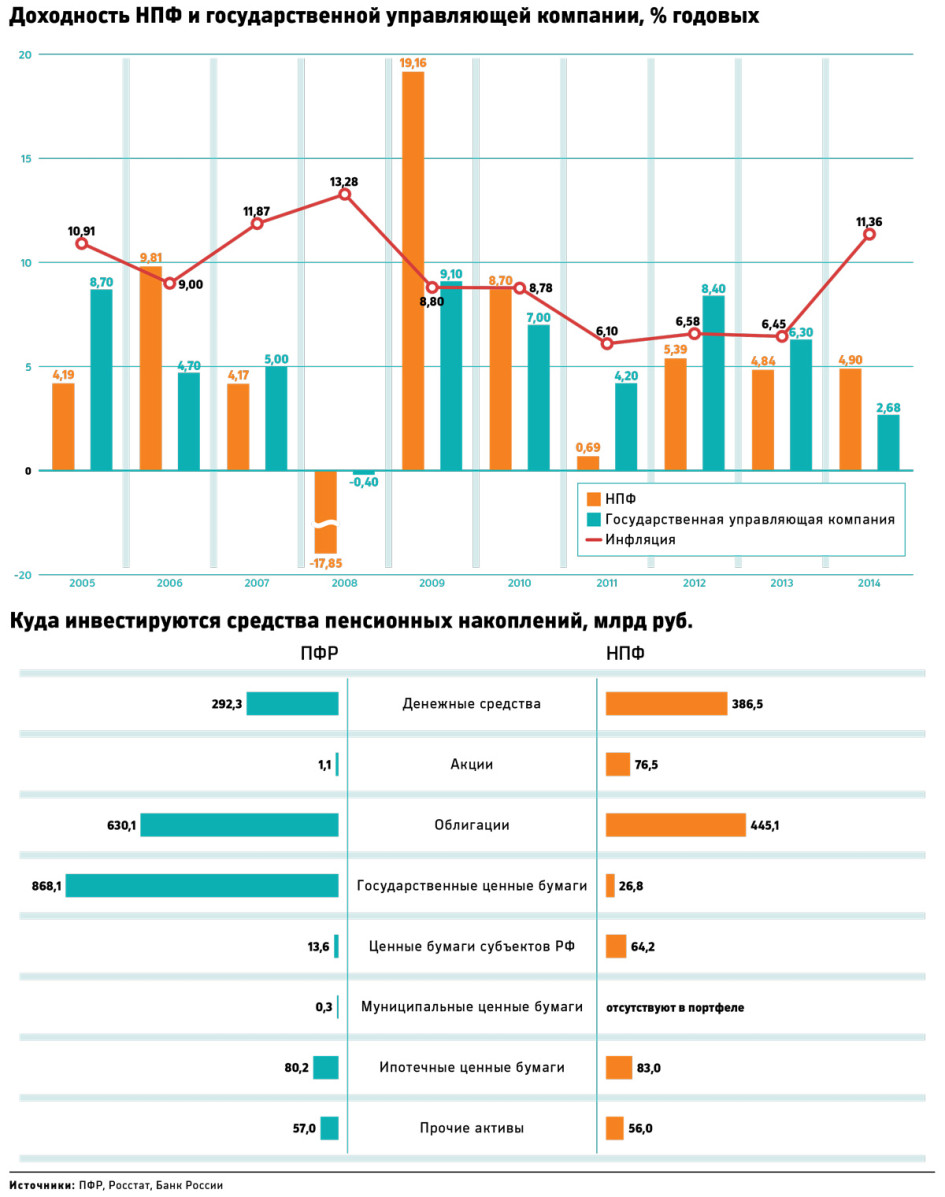

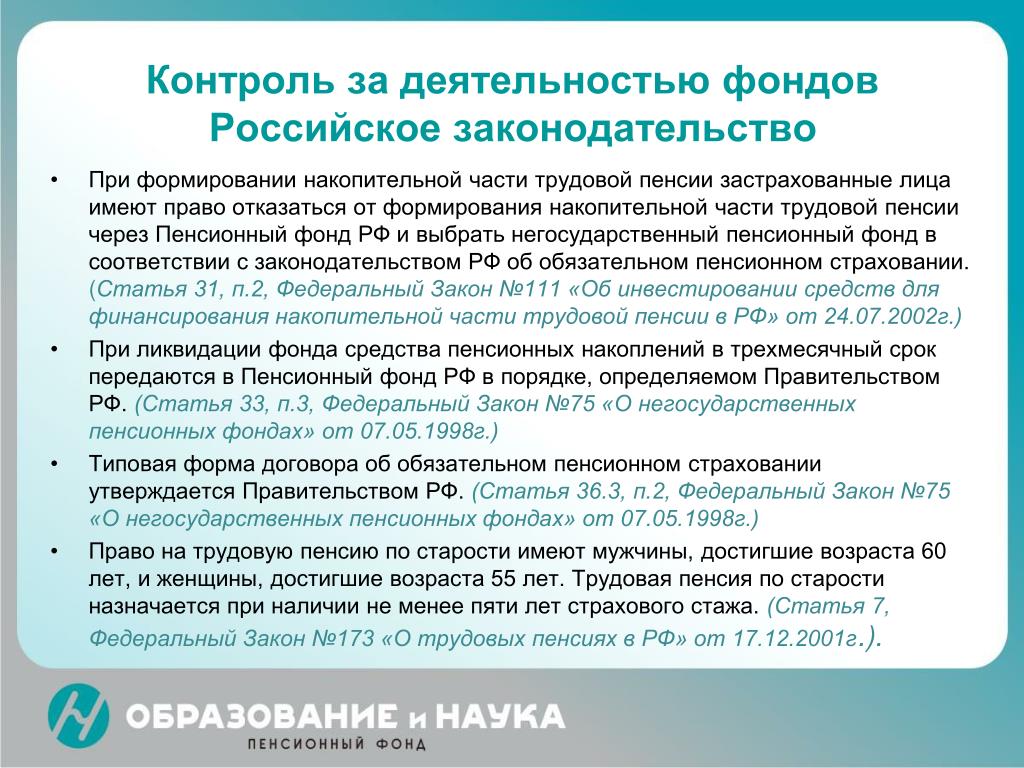

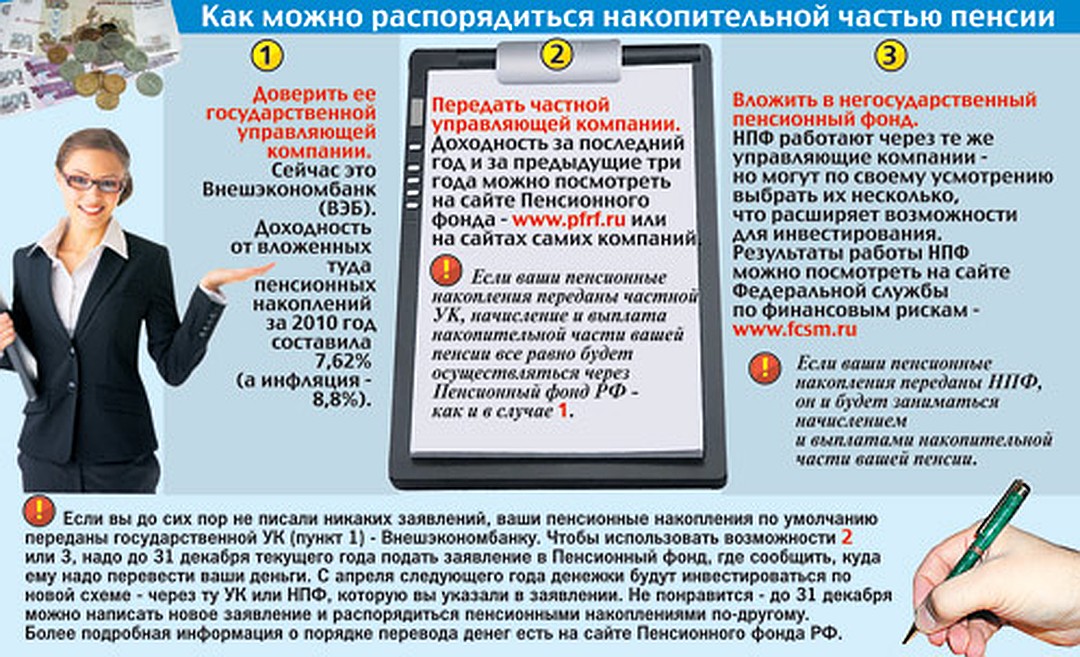

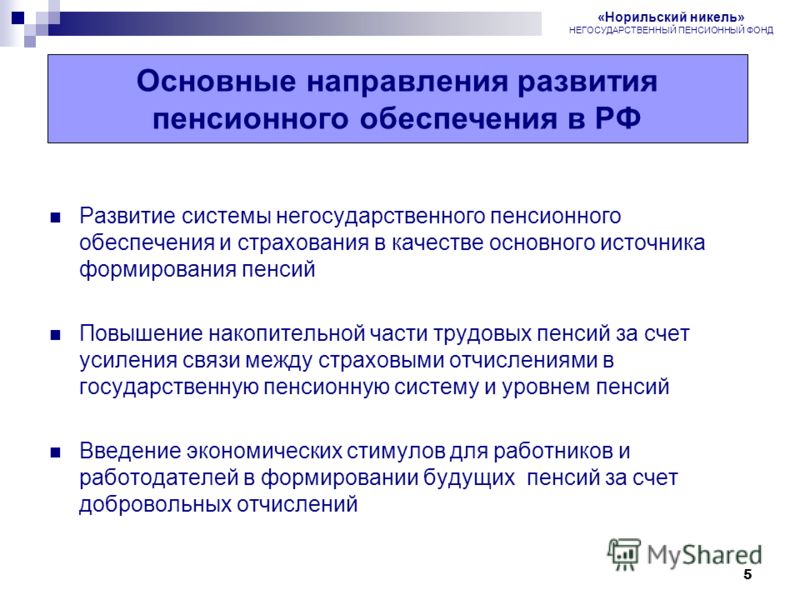

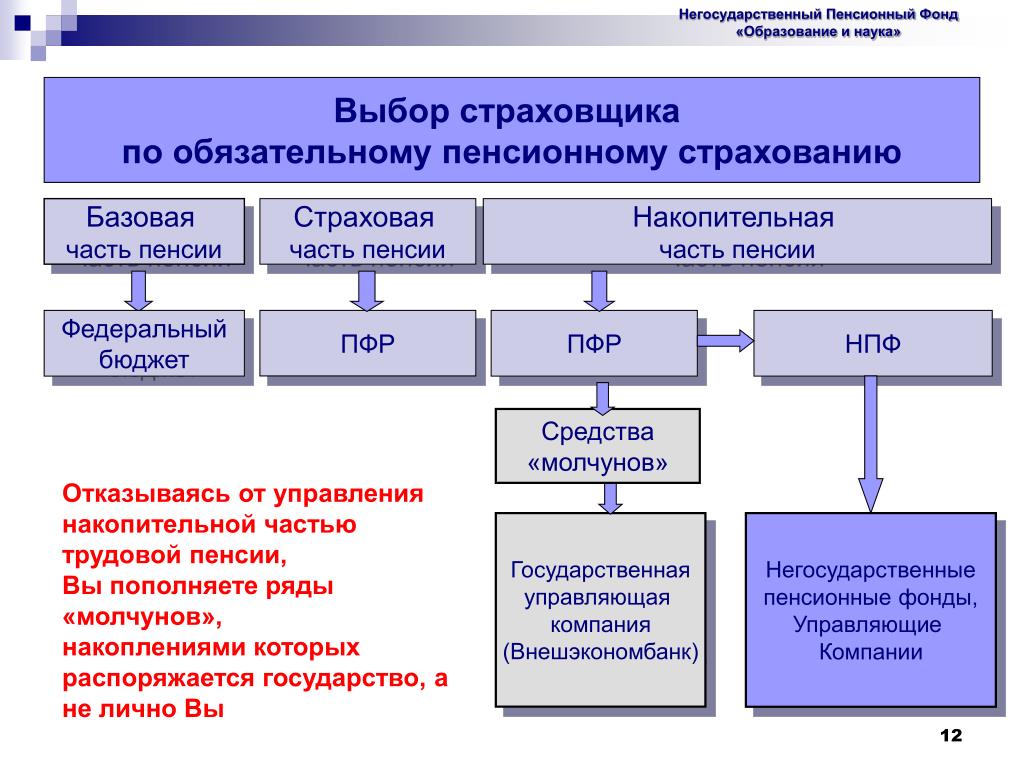

Граждане, у которых формируются средства пенсионных накоплений в системе ОПС, вправе передавать эти средства страховщику для инвестирования на финансовом рынке государственной или частными управляющими компаниями. Страховщиком пенсионных накоплений может быть Пенсионный фонд России или негосударственный пенсионный фонд, входящий в систему гарантирования прав граждан. ПФР инвестирует пенсионные накопления через государственную управляющую компанию «Внешэкономбанк» и частные управляющие компании.

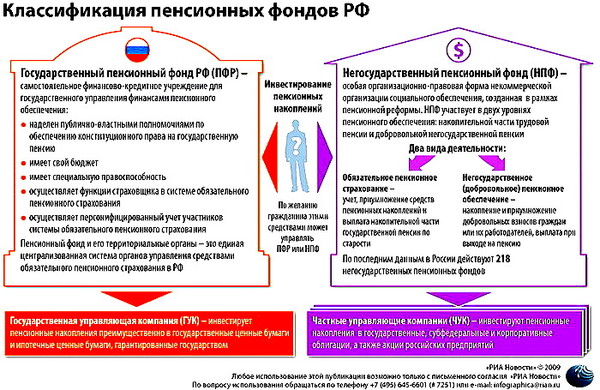

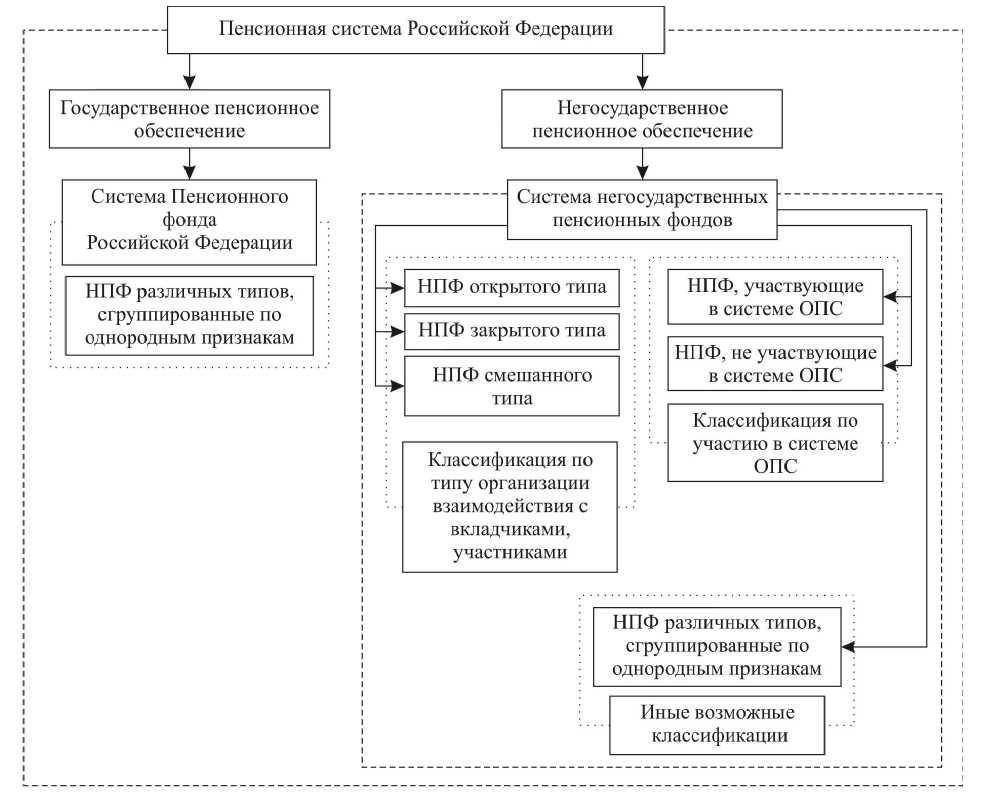

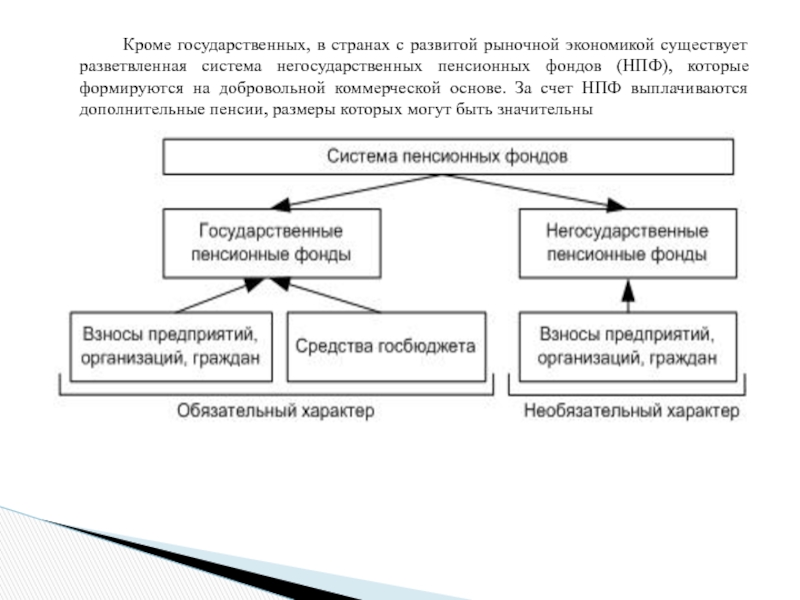

В Российской Федерации есть два типа пенсионных фондов — государственный (ПФР) и негосударственные (НПФ).

Государственный пенсионный фонд

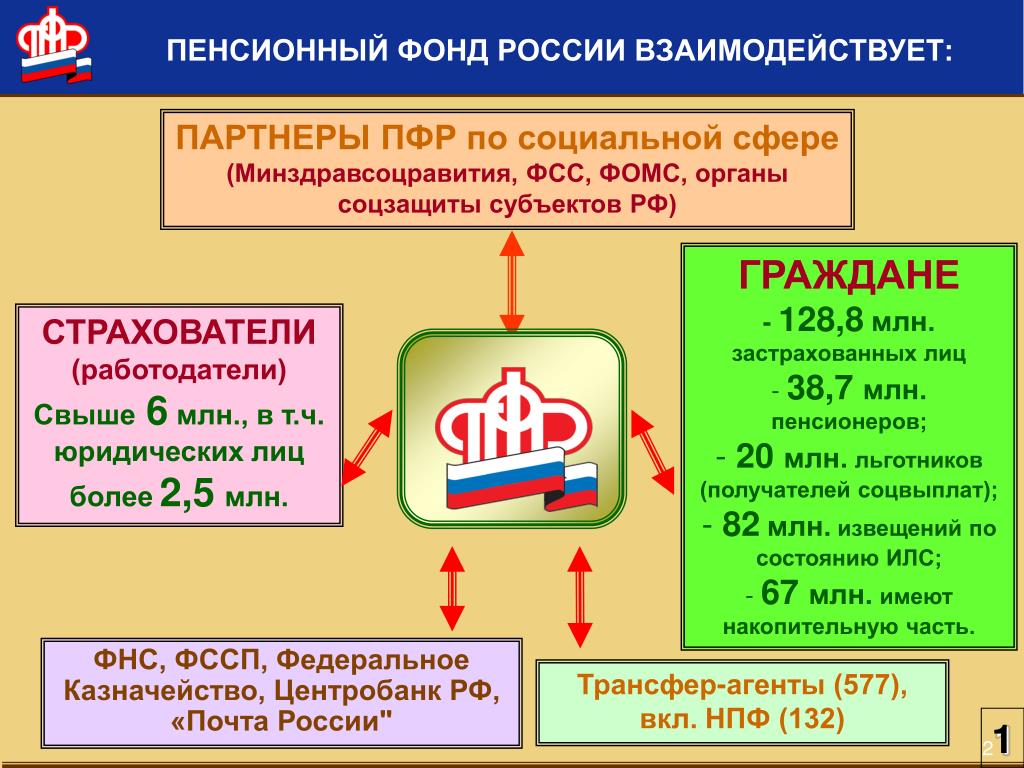

В России на данный момент работает только один государственный пенсионный фонд — Пенсионный фонд Российской Федерации (ПФР). ПФР является крупнейшей федеральной системой оказания государственных услуг в области социального обеспечения в России. Пенсионный фонд России входит в бюджетную систему страны и выполняет широкий круг социально значимых задач, связанных с пенсионным обеспечением и пенсионным страхованием граждан РФ.

ПФР является крупнейшей федеральной системой оказания государственных услуг в области социального обеспечения в России. Пенсионный фонд России входит в бюджетную систему страны и выполняет широкий круг социально значимых задач, связанных с пенсионным обеспечением и пенсионным страхованием граждан РФ.

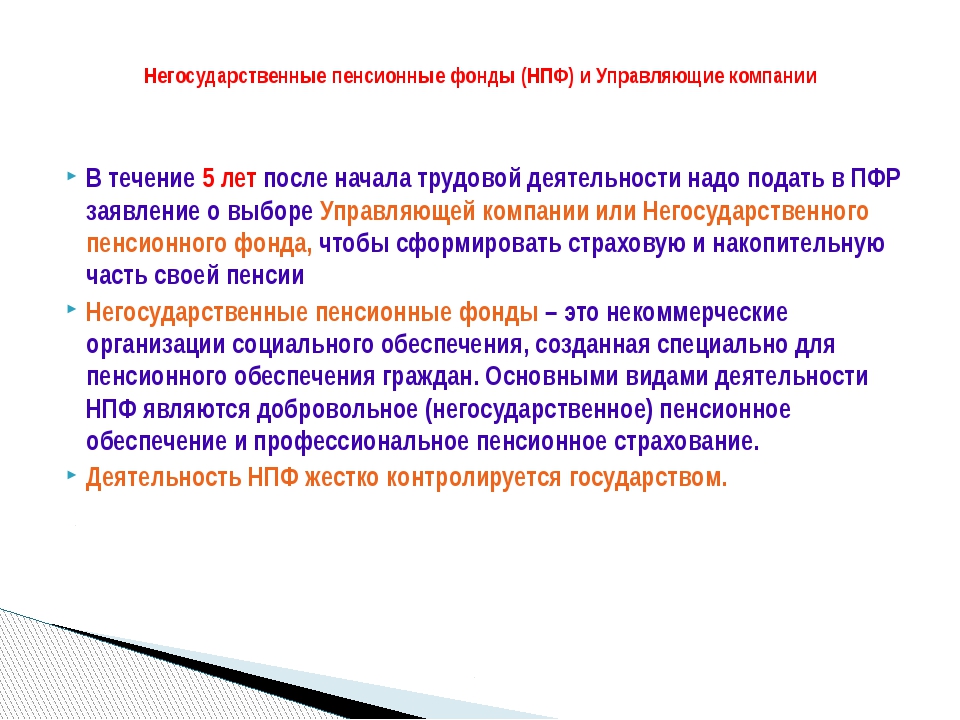

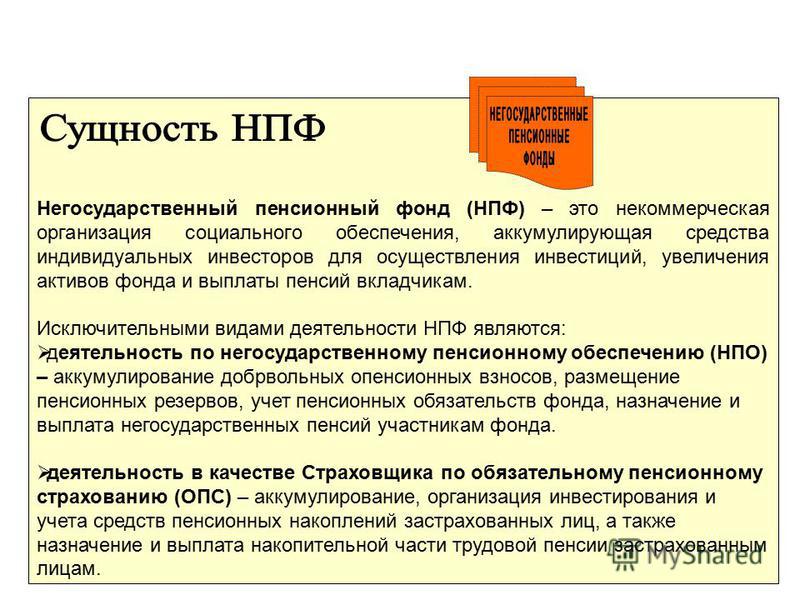

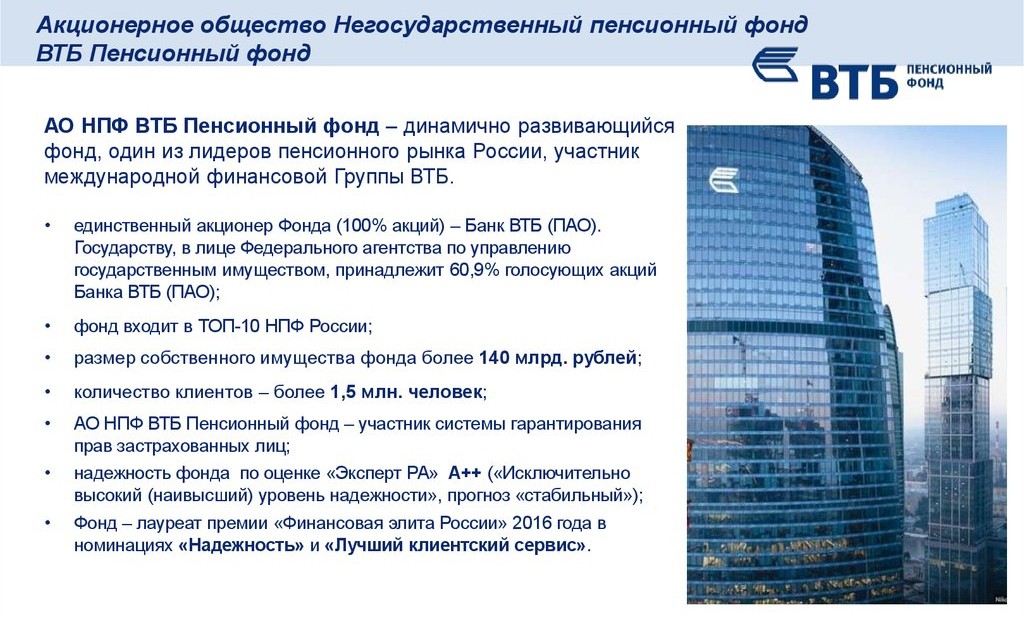

Негосударственные пенсионные фонды (НПФ)

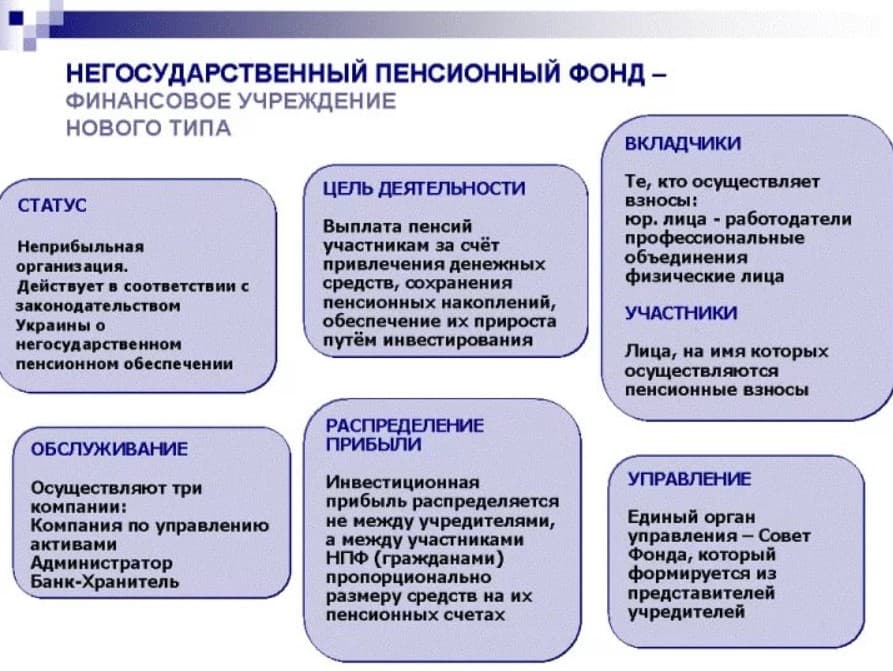

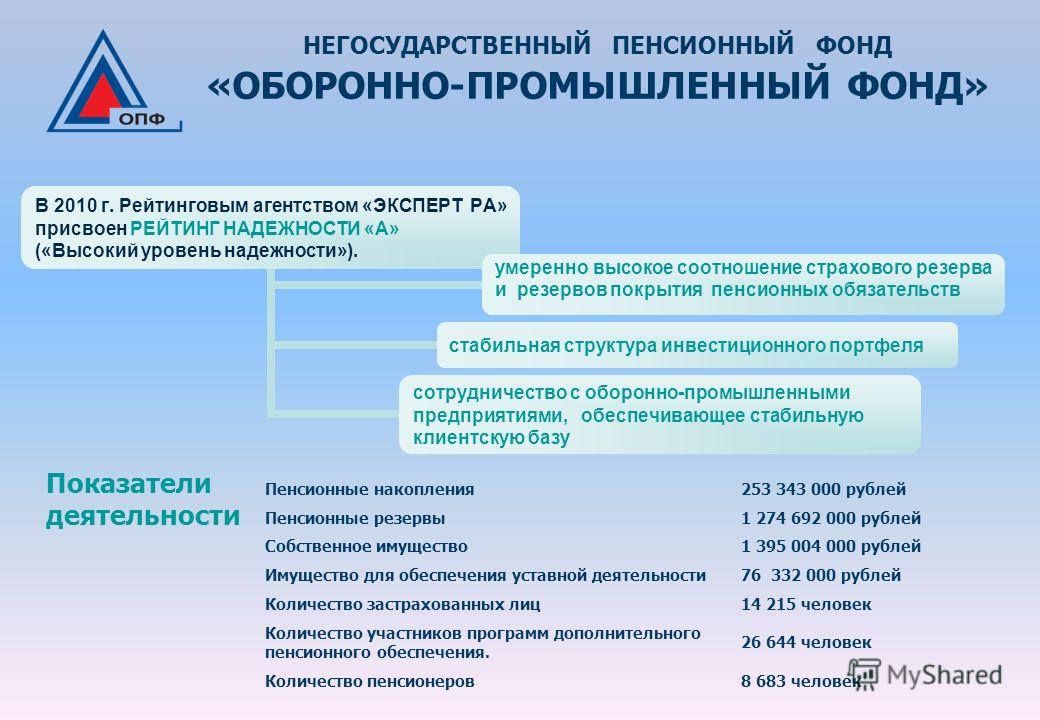

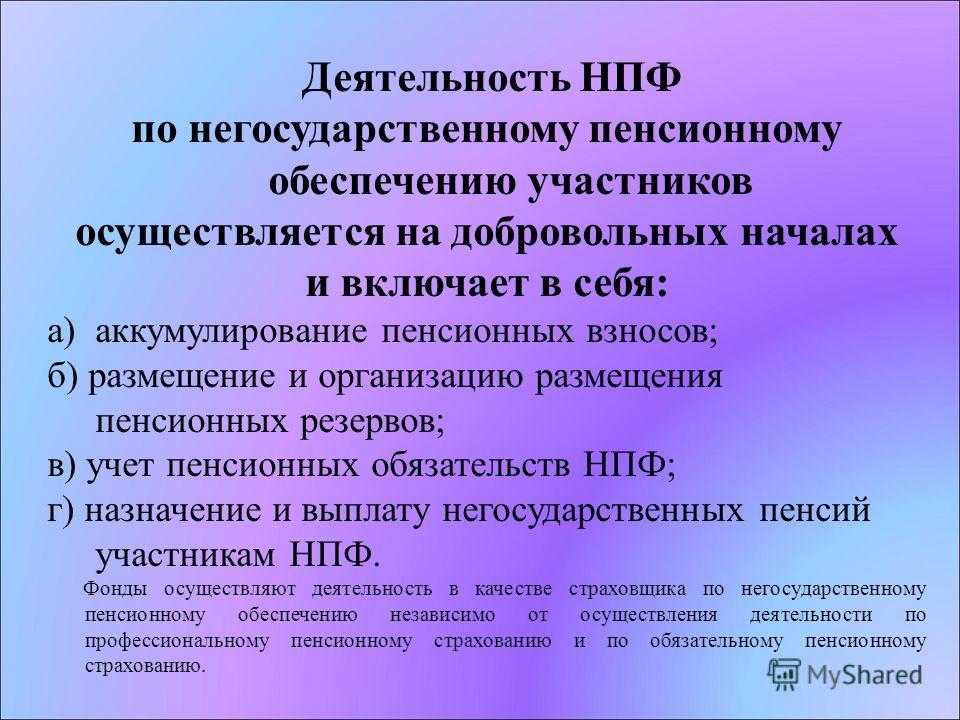

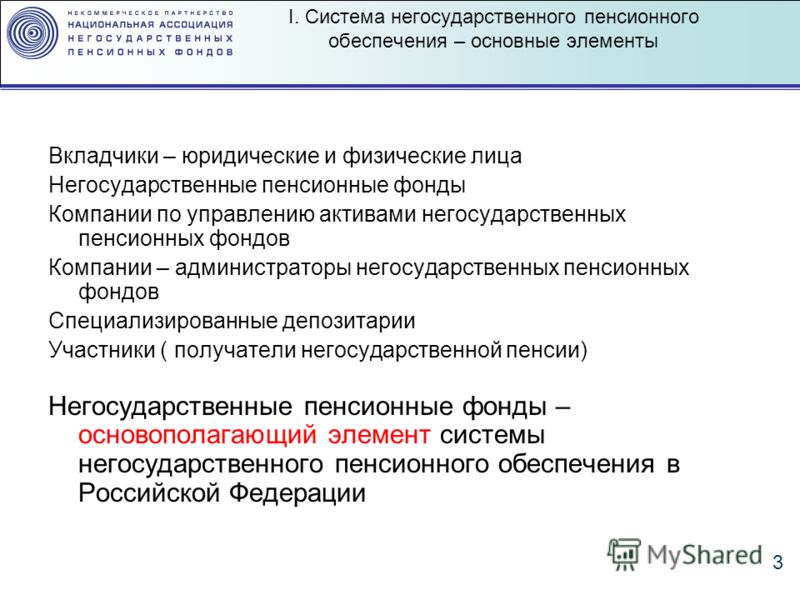

Негосударственный пенсионный фонд – некоммерческая организация социального обеспечения. На рынке пенсионного страхования НПФ осуществляют несколько видов деятельности, в том числе деятельность по негосударственному пенсионному обеспечению участников НПФ в соответствии с договорами негосударственного пенсионного обеспечения. НПФ, как и ПФР, может выступать страховщиком гражданина в части его пенсионных накоплений. По достижении человеком пенсионного возраста НПФ обязан выплачивать накопительные пенсии, исходя из размера накоплений гражданина, сформированных на его счете в НПФ.

Главное отличие государственного пенсионного фонда от негосударственного в том, что ПФР включен в бюджетную систему и полностью подотчетен государству, а НПФ —не входит в бюджетную систему РФ и является частной компанией.

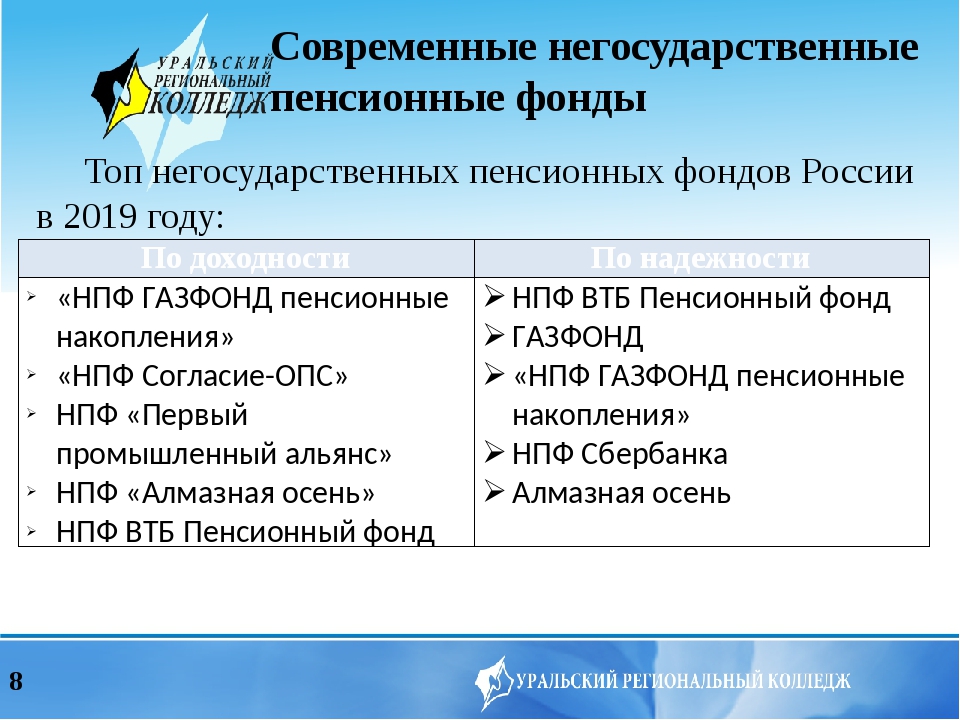

Выбор НПФ только за Вами

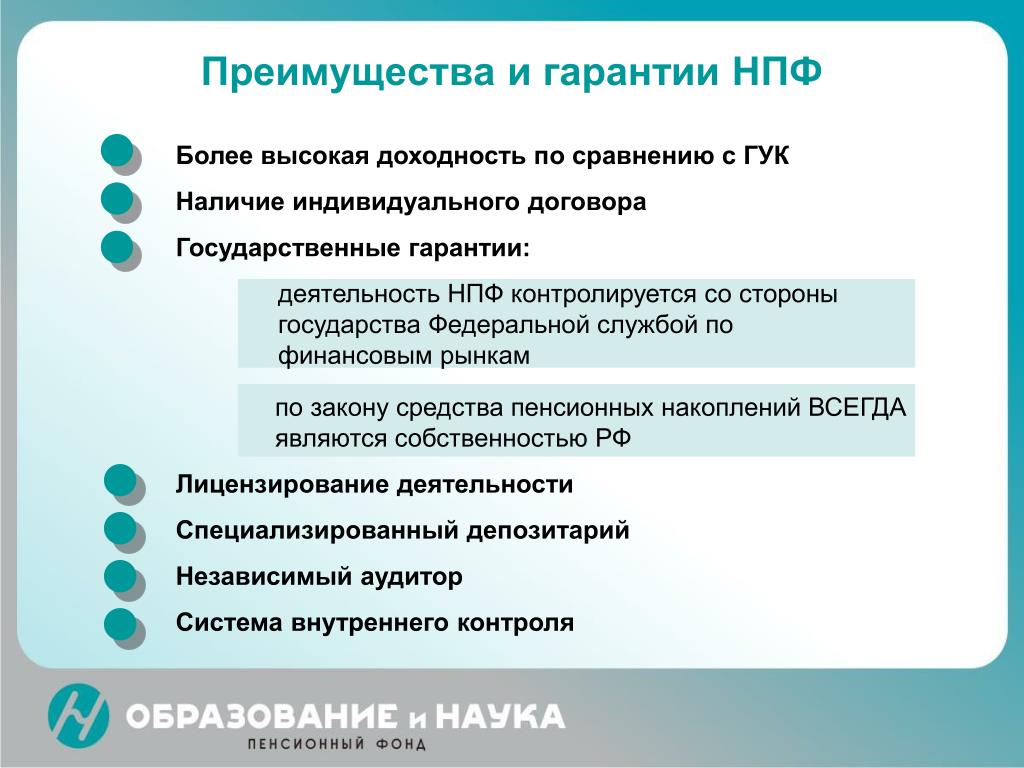

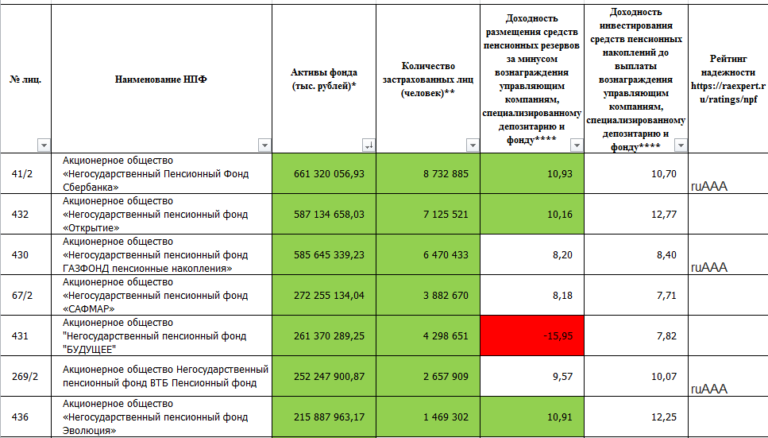

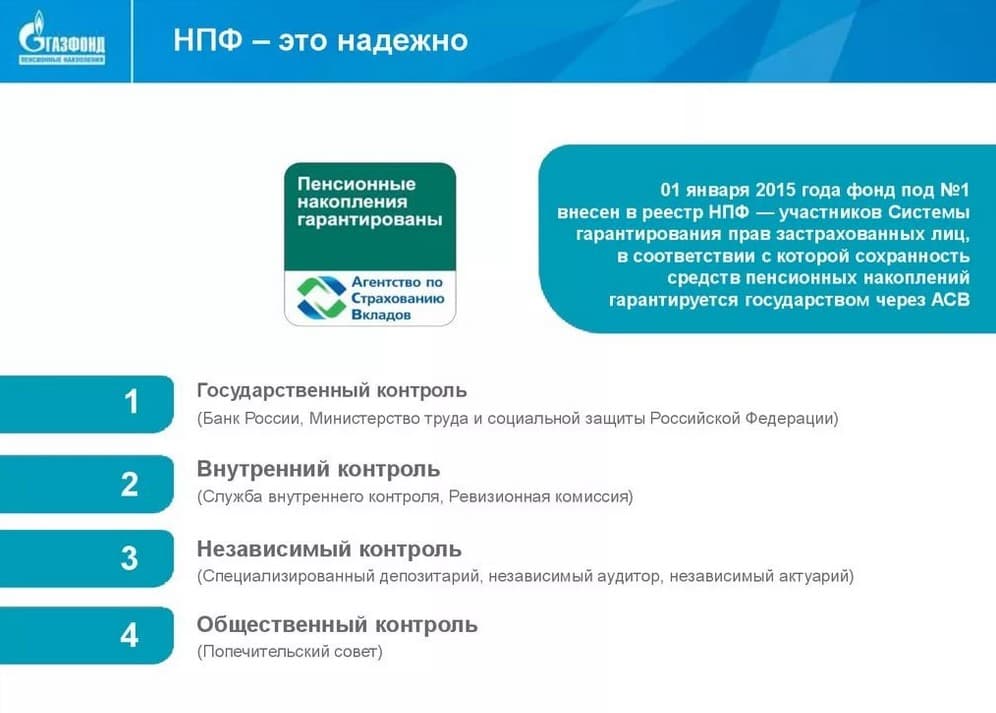

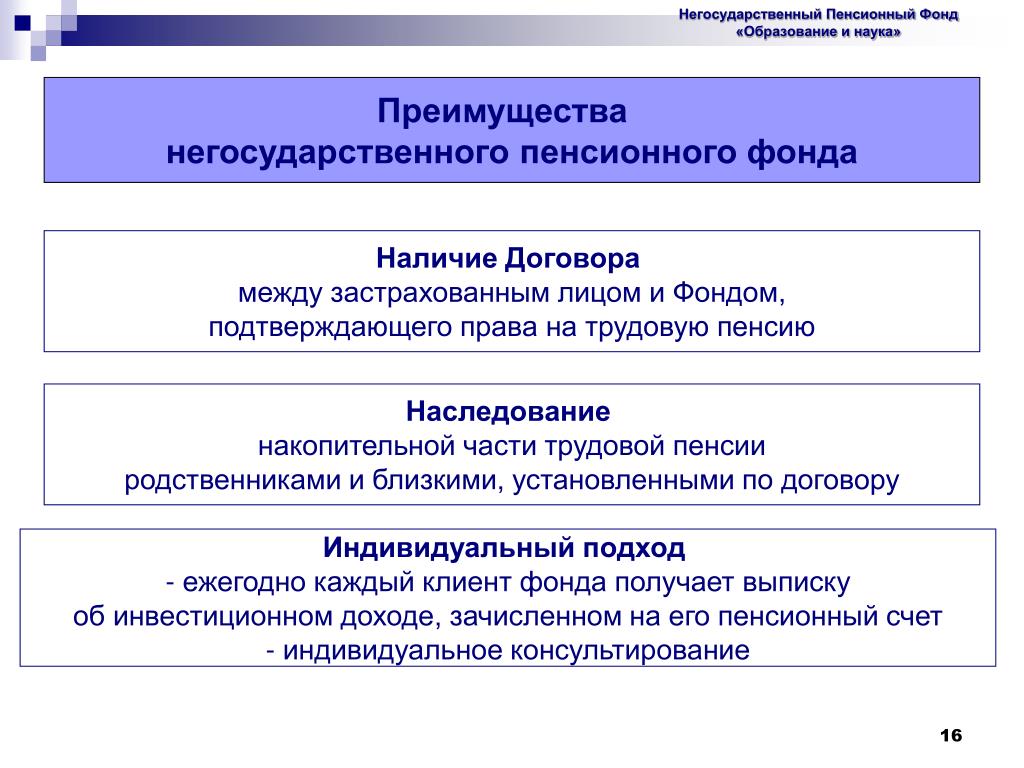

Необходимо внимательно подходить к выбору негосударственного пенсионного фонда (НПФ), принимать во внимание опыт, репутацию НПФ и показатели доходности от инвестирования пенсионных накоплений. Полная информация о негосударственных пенсионных фондах размещена на сайте Банка России и на сайтах самих НПФ. Список негосударственных пенсионных фондов, которые вошли в систему гарантирования прав застрахованных лиц, размещен на сайте Банка России и Агентства по страхованию вкладов.

Выбор страховщика – это личное решение гражданина. Требовать перевода средств пенсионных накоплений в НПФ не имеют права ни работодатель, ни агентства по трудоустройству, ни коммерческие банки при кредитовании.

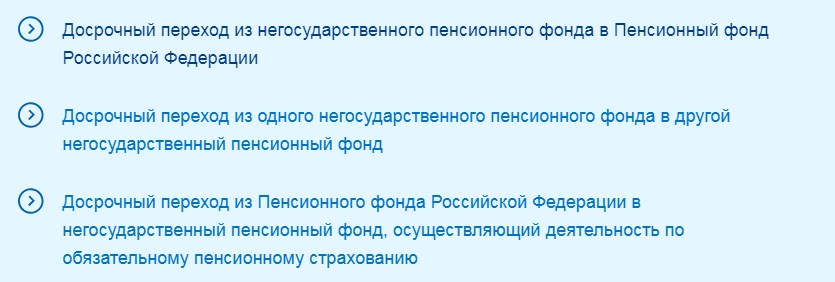

Варианты подачи заявлений о переводе пенсионных накоплений в УК и НПФ:

Через клиентскую службу ПФР или МФЦ

- Заявление можно подать как лично, так и через представителя.

Через интернет

- Подать электронное заявление можно через Единый портал государственных услуг или Личный кабинет гражданина на сайте ПФР. И в том, и в другом случае электронное заявление должно быть подписано усиленной квалифицированной электронной подписью.

По почте

- В этом случае установление личности гражданина и проверка подлинности его подписи осуществляется нотариусом или в установленном законодательстве порядке.

СОВЕТ!

Такой переход повлечет за собой уменьшение суммы пенсионных накоплений гражданина.

Такой переход повлечет за собой уменьшение суммы пенсионных накоплений гражданина.

В случае возникновения дополнительных вопросов Вы можете обратиться в Отделение Пенсионного фонда Российской Федерации по Республике Тыва по адресу: г.Кызыл, ул.Кочетова, д.18, каб. 308, тел. (394 22) 9-61-20.

Поделиться новостью

Государственная и негосударственная пенсия: в чем отличия

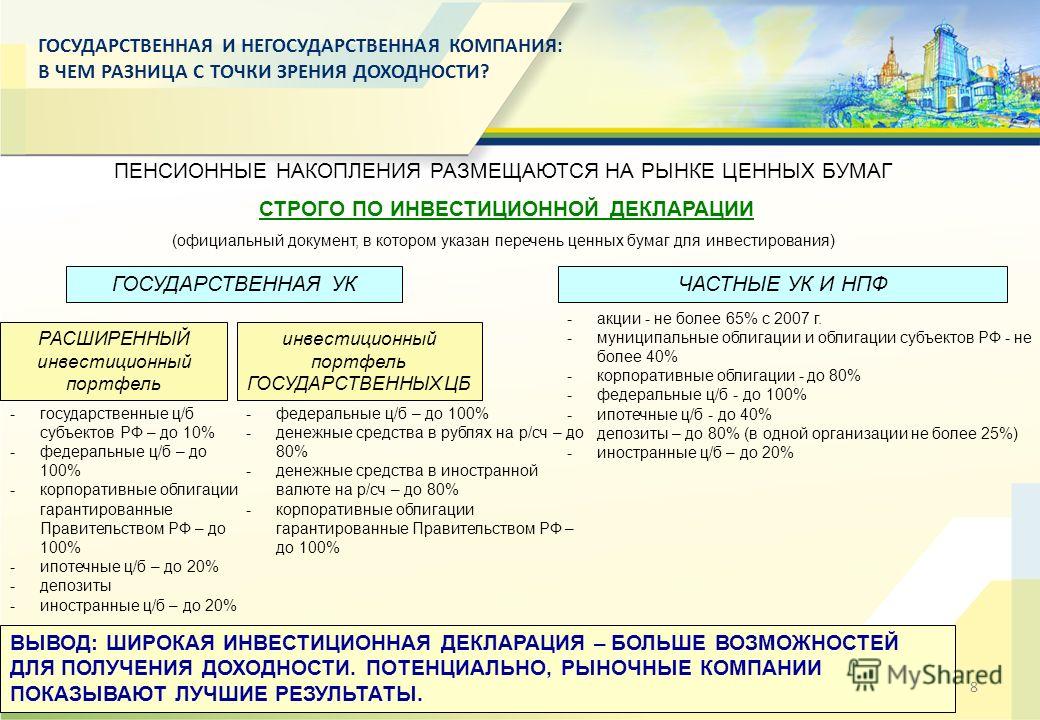

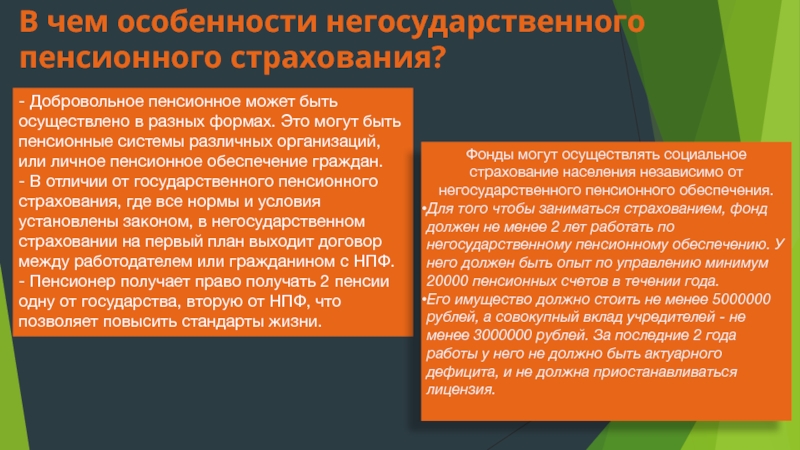

Главное отличие состоит в том, что деятельность фондов по ОПС жестко зарегулирована Центробанком, а НПО чуть более свободно от ограничений.

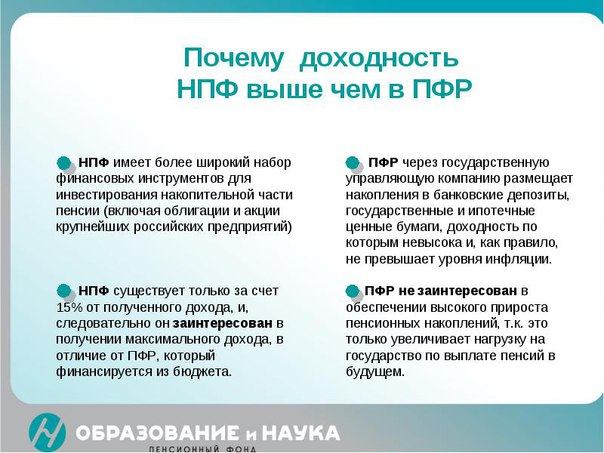

Начнем с того, что размер государственной пенсии сейчас во многом зависит от официального трудового стажа и решений правительства, а выплаты по НПО — скорее от размера и периодичности самостоятельных взносов гражданина, а также от состава инвестиционного портфеля и рыночной конъюнктуры.

При оформлении договора НПО можно выбрать удобные для себя условия: самостоятельно определить комфортный размер и периодичность взносов, вид пенсионной выплаты, правила перевода пенсионных накоплений в другой фонд и порядок передачи сбережений по наследству.

Ввиду заморозки накопительной пенсии средства на ОПС будут теперь расти только за счет инвестиционного дохода. А на НПО можно добавлять деньги сколько угодно и вдобавок получать налоговый вычет.

Инвестиционные стратегии по ОПС и НПО тоже обычно разные, потому что Центробанк установил разные ограничения по инвестиционному портфелю. Доходность, соответственно, тоже различается.

Фонды обязаны инвестировать не менее 90% пенсионных накоплений в финансовые инструменты с минимальным риском, доходность которых сравнительно невысока. А НПФ могут предлагать на выбор как консервативные, так и агрессивные стратегии инвестирования — более рискованные, но в перспективе приносящие больший доход.

Пенсионные накопления, с которыми клиент вступил в фонд, гарантируются законом. Допустим, страховщик по результатам инвестирования за 5 лет действия договора уменьшил эти накопления или потерял лицензию. В таком случае при срочном переходе (через пять лет) согласно закону средства будут восполнены из пенсионных резервов до гарантируемой суммы.

В таком случае при срочном переходе (через пять лет) согласно закону средства будут восполнены из пенсионных резервов до гарантируемой суммы.

Добровольные же отчисления пока что не страхуются государством, (отраслевые ассоциации НПФ сейчас ведут соответствующие переговоры с Центробанком). Если фонд обанкротится, нет гарантии, что вы вернете свои сбережения.

Зато если вы захотите забрать накопленные на НПО деньги раньше выхода на пенсию, такая возможность есть, в отличие от ОПС. В договоре с НПФ обязательно будет указан порядок расчета выкупной суммы, то есть денег, которые вам вернут, если вы захотите прекратить договор с фондом.

Чем отличается ПФР от НПФ? — НАФИ

По данным исследования НАФИ, проведенного в декабре 2007, более половины (53%) россиян ничего не знают о НПФ. В данном исследовании ставилась задача определить, в чем видят россияне различия между государственными и негосударственными пенсионными фондами.*

С этой целью был предложен вопрос о том, чем, по мнению респондентов, отличается государственный пенсионный фонд от негосударственного. Респондентам предлагалось 3 варианта ответа: 1) государственный пенсионный фонд имеет лицензию, а негосударственный — нет, 2) негосударственный пенсионный фонд работает только с юридическими лицами, а государственный — со всеми, 3) негосударственный пенсионный фонд работает с добровольными взносами граждан, а государственный — только со средствами обязательных отчислений работодателей.

Респондентам предлагалось 3 варианта ответа: 1) государственный пенсионный фонд имеет лицензию, а негосударственный — нет, 2) негосударственный пенсионный фонд работает только с юридическими лицами, а государственный — со всеми, 3) негосударственный пенсионный фонд работает с добровольными взносами граждан, а государственный — только со средствами обязательных отчислений работодателей.

Менее половины опрошенных (43%) верно определили отличие государственного и негосударственного пенсионных фондов. Каждый десятый респондент уверен в том, что НПФ работают только с юридическими лицами, а ПФР — со всеми. А 18% опрошенных уверены в том, что в отличие от государственного пенсионного фонда, негосударственный не имеет лицензии.

Респонденты с более высоким уровнем материального положения чаще верно определяют различия государственного и негосударственного пенсионных фондов. Опрошенные с низкой субъективной оценкой материального положения чаще затруднялись с ответом на предложенный вопрос.

«В чем отличие негосударственного пенсионного фонда от государственного?», % респондентов

|

|

Всего, % |

| Государственный пенсионный фонд имеет лицензию, а негосударственный — нет | 18 |

| Негосударственный пенсионный фонд работает только с юридическими лицами, а государственный — со всеми | 10 |

| Негосударственный пенсионный фонд работает с добровольными взносами граждан, а государственный — только со средствами обязательных отчислений работодателей | 43 |

| Затруднились ответить | 29 |

«В чем отличие негосударственного пенсионного фонда от государственного?», в зависимости от субъективной оценки материального положения, % респондентов

|

|

Мы едва сводим концы с концами, денег не хватает даже на продукты питания | На продукты денег хватает, но покупка одежды вызывает финансовые трудности | Денег хватает на продукты и на одежду, но покупка вещей длительного пользования вызывает трудности | Мы можем без труда приобретать вещи длительного пользования |

| Государственный пенсионный фонд имеет лицензию, а негосударственный — нет | 16 | 23 | 16 | 18 |

| Негосударственный пенсионный фонд работает только с юридическими лицами, а государственный — со всеми | 5 | 10 | 10 | 8 |

| Негосударственный пенсионный фонд работает с добровольными взносами граждан, а государственный — только со средствами обязательных отчислений работодателей | 33 | 33 | 47 | 49 |

| Затруднились ответить | 46 | 34 | 27 | 25 |

*Исследование проводилось 10-11 мая 2008 г. Опрошено 1600 человек в 153 населенных пунктах в 46 областях, краях и республиках России. Статистическая погрешность не превышает 3,4%.

Опрошено 1600 человек в 153 населенных пунктах в 46 областях, краях и республиках России. Статистическая погрешность не превышает 3,4%.

Россияне штурмуют негосударственные пенсионные фонды

У россиян осталось меньше недели, чтобы сохранить накопительную часть пенсии. До конца этого года граждане должны или оставить ее в государственном Пенсионном фонде, или перевести в НПФ. Если решение принято не будет, все отчисления автоматически отправятся в страховую часть. Самый популярный у населения НПФ — Сбербанк. Его клиентами стали уже 3 млн россиян. Однако в последние дни из-за наплыва клиентов в отделениях плохо работает система цифровой подписи, с помощью которой оформляют перевод накопительной части пенсии. Советник президента Национальной ассоциации негосударственных пенсионных фондов Валерий Виноградов обсудил тему с ведущим «Коммерсантъ FM» Алексеем Корнеевым.

— По вашим наблюдениям, действительно к концу года происходит некая активизация наших граждан, и все начали переводить накопительную пенсию в негосударственный фонд?

— Это традиционно к концу года. Последние месяцы года — это самый активный период, когда люди переводят свои накопительные пенсии из Пенсионного фонда в негосударственные пенсионные фонды. Сейчас действительно наблюдается совершенно удивительный ажиотаж буквально во всех негосударственных пенсионных фондах, и это вполне объяснимо, потому что, напомню, в прессе, в социальных сетях самый последний, можно сказать, даже анекдот, звучит следующим образом: «С боем курантов ваши живые деньги, живые деньги вашей накопительной пенсии превратятся в баллы». Это действительно очень серьезно, и люди это поняли и сейчас пошли в негосударственные пенсионные фонды очень активно.

Последние месяцы года — это самый активный период, когда люди переводят свои накопительные пенсии из Пенсионного фонда в негосударственные пенсионные фонды. Сейчас действительно наблюдается совершенно удивительный ажиотаж буквально во всех негосударственных пенсионных фондах, и это вполне объяснимо, потому что, напомню, в прессе, в социальных сетях самый последний, можно сказать, даже анекдот, звучит следующим образом: «С боем курантов ваши живые деньги, живые деньги вашей накопительной пенсии превратятся в баллы». Это действительно очень серьезно, и люди это поняли и сейчас пошли в негосударственные пенсионные фонды очень активно.

— То есть не очень верят государству, что там они задумали, и решение принимают все-таки…

— Верить государству, особенно в последние буквально три года, очень сложно, потому что те радикальные изменения, которые происходят в последние три года вообще в пенсионной системе и прежде всего эта последняя пенсионная реформа, которая именно деньги превратила в баллы, непонятные никому, их еще называют «трудоднями», — это действительно людям не нравится. Это объективно, об этом говорят абсолютно все социологические опросы.

Это объективно, об этом говорят абсолютно все социологические опросы.

— Но все-таки решение принимают в пользу накопительной части, хотя принято решение заморозить ее в следующем году, не ясны перспективы, что там будет в 2017 году, и все-таки идут туда именно.

— Люди в последние годы стали больше, конечно, разбираться во всех перипетиях пенсионной реформы и во всем, что связано с накопительной частью пенсии.

Заморозка только подстегнула граждан, потому что нужно очень хорошо понимать, что заморозка — это только прекращение поступлений новых пенсионных взносов на счета граждан, то есть все предыдущие накопления, естественно, остаются в полном объеме, и, соответственно, граждане принимают решение перевести весь объем за все предыдущие годы накопительной пенсии именно в частные пенсионные структуры.

— А что вообще нужно сделать для того, чтобы сделать перевод из государственного Пенсионного фонда в НПФ, это хлопотная процедура или нет?

— Это не совсем хлопотная процедура. Для начала человек должен определиться, какой негосударственный пенсионный фонд его устраивает. На сегодняшний день 33 негосударственных пенсионных фонда вступили в систему гарантирования средств пенсионных накоплений, то есть эти фонды абсолютно прозрачны и абсолютно надежны, о чем говорил и основной регулятор в лице Центрального банка, и в том числе об этом говорил буквально в среду и господин Моисеев из Министерства финансов, то есть эти фонды в структуре, весь объем пенсионных накоплений в этих фондах полностью застрахован, он защищен государством.

Для начала человек должен определиться, какой негосударственный пенсионный фонд его устраивает. На сегодняшний день 33 негосударственных пенсионных фонда вступили в систему гарантирования средств пенсионных накоплений, то есть эти фонды абсолютно прозрачны и абсолютно надежны, о чем говорил и основной регулятор в лице Центрального банка, и в том числе об этом говорил буквально в среду и господин Моисеев из Министерства финансов, то есть эти фонды в структуре, весь объем пенсионных накоплений в этих фондах полностью застрахован, он защищен государством.

Соответственно, из этого списка 33 фондов люди вполне могут выбирать негосударственный пенсионный фонд, а дальше они могут выбирать, какую доходность на протяжении последних пяти лет показывал каждый конкретный негосударственный пенсионный фонд, как встретили человека в этом фонде, как ему объяснили, как с ним говорили, соответственно, человек уже после этого принимает решение. Это не так сложно.

— Не так сложно, но возникают, видите, технические проблемы, как у Сбербанка, в частности.

— Технические проблемы говорят о том, что люди пошли, и люди идут в очень большом количестве. В том, что техническая проблема возникает, ничего удивительного нет.

На самом деле, практически абсолютное большинство крупных негосударственных пенсионных фондов имеет такую опцию, как перевод накоплений с использованием электронно-цифровой подписи, то есть человек заключает договор с негосударственным пенсионным фондом, а после этого ему не нужно идти самостоятельно и писать заявление в любое отделение Пенсионного фонда Российской Федерации, то есть прямо в негосударственном пенсионном фонде с помощью электронно-цифровой подписи он может оформить договор и верифицировать заявление. Это очень удобно.

— Да, но если есть такой наплыв желающих, то эта система не срабатывает, и происходит это наверняка не только в Сбербанке.

— Я подозреваю, что это не только в Сбербанке, но я думаю, что технические службы решат эту проблему, и люди еще успеют заключить договора с НПФами.

Снижается возраст, дающий право назначения негосударственной пенсии

Государственная Дума приняла во втором чтении поправки в статью 10 Федерального закона «О негосударственных пенсионных фондах» по вопросам назначения негосударственных пенсий».

«Этим законопроектом мы снижаем возраст, дающий право

назначения негосударственной пенсии, с 60 до 55 лет для женщин и с 65 до 60 лет для мужчин. Кроме того, в соответствии с проектом закона, льготные

категории, например, северяне, педагоги, врачи, многодетные матери, смогут

получить негосударственную пенсию еще раньше. Наличие страхового стажа как

условие для получения такой пенсии будет необязательным», — сказал

Председатель ГД Вячеслав Володин Володин

Вячеслав Викторович

Председатель Государственной Думы Федерального Собрания Российской Федерации седьмого созыва. Избран депутатом в составе федерального списка кандидатов, выдвинутого Всероссийской политической партией «ЕДИНАЯ РОССИЯ»

.

Избран депутатом в составе федерального списка кандидатов, выдвинутого Всероссийской политической партией «ЕДИНАЯ РОССИЯ»

.

«Инициатива, с одной стороны, повышает интерес и доверие граждан к негосударственным пенсиям. Она позволит НПФ запустить программы поддержки, рассчитанные на определенный возраст или льготные категории. Предлагаемое правило может стать интересно и для новых категорий вкладчиков – военнослужащих, бюджетников», — отметил он.

«Но главное, — подчеркнул Вячеслав Володин, — данная

норма станет дополнительной мерой поддержки людей предпенсионного возраста,

поможет улучшить их финансовое положение. Например, негосударственную

пенсию мужчина с пенсионными накоплениями начнет получать в 60 лет, а страховую

«государственную» — в 65 лет. Выплаты из НПФ в течение 5 лет до выхода на государственную пенсию станут хорошим подспорьем и дополнением к зарплате, тем

более что при недостаточно большой сумме накоплений выплату из НПФ можно

получить единовременно, целиком».

Законопроектом также уточняются основания для получения пенсии, такие как наличие страхового стажа и порядок обращения за негосударственной пенсией. Это привлечет в негосударственные пенсионные фонды самозанятых лиц, иностранных граждан и т. д., уверен соавтор законопроекта, заместитель Председателя ГД Петр Толстой Толстой

Петр Олегович

Депутат Государственной Думы избран по избирательному округу 0199 (Люблинский – г.Москва)

.

Как пояснил Петр Толстой, «мы приняли это решение потому, что клиенты негосударственных пенсионных фондов, заключившие договоры после 1 января 2019 года, ставятся в неравные условия с теми, кто сделал это ранее».

Он уточнил, что такое решение позволит в целом улучшить финансовое положение лиц предпенсионного возраста, а работодателям даст дополнительный инструмент для поощрения и стимулирования своих сотрудников.

Что должен знать гражданин о переводе своей накопительной пенсии в негосударственный пенсионный фонд

Вне зависимости от того, где у человека формируется накопительная пенсия, а это может быть как Пенсионный фонд РФ, так и негосударственный фонд, его накопления инвестируются и будут ему выплачиваться после выхода на пенсию. Но при этом есть определённая доля риска. Если управляющая компания сработает плохо, то можно получить не только прибыль, но и убытки, которые потом могут отразиться на размере накопительной пенсии и общем размере пенсионных выплат. Поэтому относиться к выбору фонда нужно максимально ответственно, учитывая последствия своих шагов. Переводить свои накопления в негосударственный пенсионный фонд или не переводить – право самого человека. Он сам должен решить, кому в части будущей пенсии он больше доверяет – государству (его представитель — Государственная корпорация развития «ВЭБ.РФ») либо частным компаниям – негосударственным пенсионным фондам. Все они прошли процедуру акционирования, проверку Банка России и вступили в систему гарантирования прав застрахованных лиц. Результаты их деятельности опубликованы на сайте www.cbr.ru

Все они прошли процедуру акционирования, проверку Банка России и вступили в систему гарантирования прав застрахованных лиц. Результаты их деятельности опубликованы на сайте www.cbr.ru

Перевод накоплений в НПФ может быть опасен потерей инвестиционного дохода. С 2015 года законодательством установлены новые правила перехода из фонда в фонд. Есть два варианта. Первый – срочный, когда заявление гражданина рассматривается через пять лет с года подачи заявления. В этом случае инвестиционный доход не теряется. Второй — досрочный, когда гражданин подал заявление о своем переходе ранее установленного срока (рассмотрение заявления и передача пенсионных накоплений новому страховщику осуществляется в следующем году), в этом случае гражданин может потерять инвестиционный доход, полученный у текущего страховщика. Прежде, чем подписывать какие-либо документы для представителей НПФ, проконсультируйтесь в Пенсионном фонде

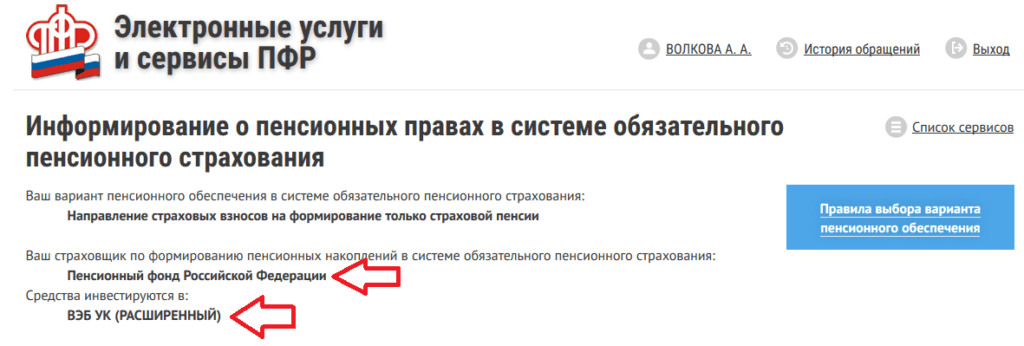

ПАМЯТКАУзнайте о размере своих пенсионных накоплений- Сведения о состоянии индивидуального лицевого счета застрахованного лица можно получить через Единый портал государственных и муниципальных услуг и с помощью электронного сервиса «Личный кабинет гражданина» на сайте Пенсионного фонда Российской Федерации (www.

pfr.gov.ru). Для этого первоначально следует зарегистрироваться на портале, создав свой личный кабинет. Запрос формируется в разделе сайта Личный кабинет /Электронные услуги /ПФР. Доступ к электронному сервису «Личный кабинет гражданина» имеют все пользователи, зарегистрированные на сайте www.gosuslugi.ru. Также зайти в «Личный кабинет гражданина» можно с мобильной версии электронных услуг ПФР.

pfr.gov.ru). Для этого первоначально следует зарегистрироваться на портале, создав свой личный кабинет. Запрос формируется в разделе сайта Личный кабинет /Электронные услуги /ПФР. Доступ к электронному сервису «Личный кабинет гражданина» имеют все пользователи, зарегистрированные на сайте www.gosuslugi.ru. Также зайти в «Личный кабинет гражданина» можно с мобильной версии электронных услуг ПФР. - Кроме того, гражданин может лично обратиться с запросом о предоставлении сведений о состоянии индивидуального лицевого счета застрахованного лица в территориальный орган ПФР по месту жительства или работы, в многофункциональный центр предоставления государственных и муниципальных услуг, либо по почте. При личном обращении в органы Пенсионного фонда Российской Федерации, либо в МФЦ при себе необходимо иметь страховое свидетельство обязательного пенсионного страхования и документ, удостоверяющий личность. При направлении Запроса по почте дополнительно необходимо приложить копии страхового свидетельства обязательного пенсионного страхования и документа, удостоверяющего личность гражданина, заверенные в соответствии со ст.

37,77 Основ законодательства Российской Федерации.

37,77 Основ законодательства Российской Федерации.

- Обратиться или направить письменную претензию (в свободной форме) в негосударственный пенсионный фонд, в который были неправомерно переведены ваши пенсионные накопления и затребовать копию заключенного с вами договора об обязательном пенсионном страховании. НПФ обязан вам ответить на основании каких документов были переведены ваши пенсионные накопления.

- Если вы уверены, что не подписывали никакие документы для перевода средств пенсионных накоплений в негосударственный пенсионный фонд — обратиться в суд.

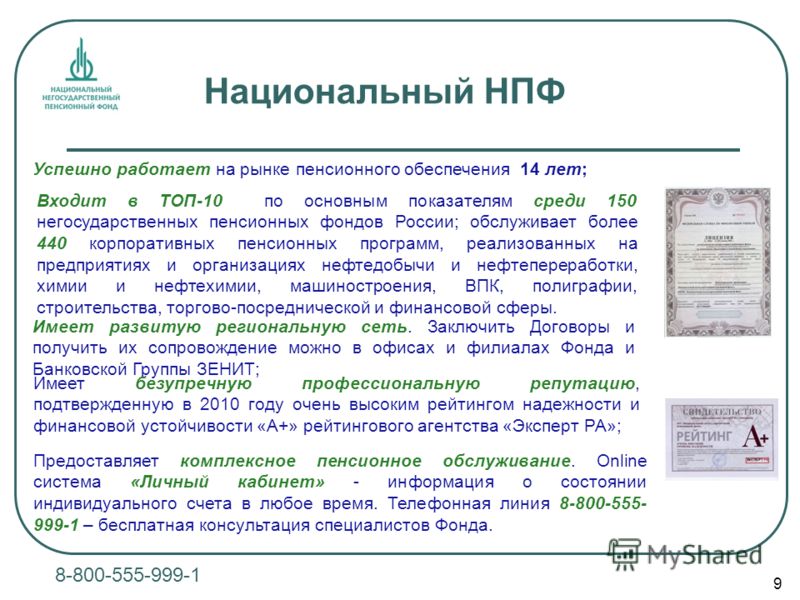

АО «НПФ Эволюция»

Акционерное общество «Негосударственный пенсионный фонд Эволюция» (далее Фонд) осуществляет деятельность по обязательному пенсионному страхованию (ОПС) и негосударственному пенсионному обеспечению (НПО), является участником системы гарантирования прав застрахованных лиц (АСВ).

22 августа 2019 года Фонд изменил свое название с АО «НПФ «НЕФТЕГАРАНТ» на АО «НПФ Эволюция».

Фонд имеет лицензию Министерства труда и социального развития Российской Федерации на деятельность по пенсионному обеспечению и пенсионному страхованию от 26.04.2004 № 344/2 без ограничения срока действия.

Фонд успешно работает на рынке пенсионных услуг более 20 лет и показывает стабильно высокие результаты доходности.

Миссия АО «НПФ Эволюция» заключается в повышении уровня социальной защиты работников Компании по окончании их трудовой деятельности. Мы работаем для клиентов, наши решения опираются на высокий уровень наших компетенций.

Ключевые принципы деятельности АО «НПФ Эволюция»

Фонд как надежный институт и консервативный инвестор

Являясь Фондом, который обеспечивает реализацию корпоративной пенсионной программы крупнейшей публичной нефтегазовой компании мира, мы работаем как высоконадежный институт и консервативный инвестор. В этом факте содержательное отличие нашего Фонда от многих других участников рынка.

В этом факте содержательное отличие нашего Фонда от многих других участников рынка.

Профессионализм и постоянное совершенствование

Фонд осуществляет деятельность на профессиональной основе, привлекая к работе специалистов высокой квалификации. Фонд принимает необходимые действия для поддержания и постоянного повышения уровня квалификации и профессионализма своих работников.

Безусловное обеспечение норм и требований

Действующее законодательство, равно как и нормативные акты Банка России, регулирующие деятельность негосударственных пенсионных фондов, устанавливают высокий уровень требований, соответствие которым является необходимым условием деятельности Фонда.

Информационная открытость

Фонд осуществляет раскрытие информации о своей деятельности в соответствии с законодательными нормативными актами Российской Федерации. Фонд выделяет значительные ресурсы на проведение информационно-разъяснительной работы, повышение уровня финансовой грамотности работников Компании. На сайте Фонда публикуется информация, необходимая клиенту для принятия решения о сотрудничестве с Фондом.

На сайте Фонда публикуется информация, необходимая клиенту для принятия решения о сотрудничестве с Фондом.

Справедливое отношение

Фонд обеспечивает справедливое и равное отношение ко всем вкладчикам и участникам Фонда. Права каждого клиента в равной степени защищены.

Позиции Фонда

Эффективное управление пенсионными резервами и пенсионными накоплениями, высокий уровень организации риск-менеджмента, устойчивая рыночная позиция, высокая деловая репутация и высокий уровень качества услуг отмечены ведущими рейтинговыми агентствами «НРА» и «Эксперт РА» присвоением Фонду максимальных рейтингов.

26 декабря 2019 года Национальное рейтинговое агентство (НРА) присвоило некредитный рейтинг надежности и качества услуг АО «НПФ Эволюция» по национальной шкале негосударственных пенсионных фондов для Российской Федерации на максимально высоком уровне «AAA|ru.pf|», прогноз по рейтингу – «Стабильный». Уровень «AAA|ru.pf|» означает максимальную степень надежности и качества услуг.

Положительными факторами, влияющими на рейтинг, также являются высокая деловая репутация и качество управления Фондом (включая актуарную службу), устойчивая рыночная позиция (Фонд входит в число 10 крупнейших НПФ России), следование стратегии умеренного роста и консервативной инвестиционной политике, а также адекватное качество оказываемых услуг.

Фонд удерживает ведущие позиции среди крупнейших НПФ в сегменте негосударственного пенсионного обеспечения по размеру пенсионных резервов и выплатам негосударственной пенсии.

Основной принцип инвестиционной политики АО «НПФ Эволюция» — получение долгосрочной стабильной доходности инвестирования при минимизации инвестиционных рисков.

Инвестиционная стратегия предусматривает разумное, добросовестное, низкорисковое размещение пенсионных резервов и пенсионных накоплений исключительно в интересах клиентов Фонда.

Фонд постоянно расширяет географию своей деятельности. Представительства Фонда открыты в Удмуртской Республике, Республике Башкортостан, Тюменской, Самарской, Оренбургской, Иркутской, Липецкой, Белгородской, Свердловской, Ленинградской областях, Краснодарском, Приморском, Алтайском и Красноярском краях, Ханты-Мансийском автономном округе.

Своей задачей Фонд видит постоянное совершенствование пенсионного обеспечения и повышение уровня социальной защищенности работников Компании.

Более подробно с информацией о Фонде можно ознакомиться на сайте АО «НПФ Эволюция» http://www.evonpf.ru.

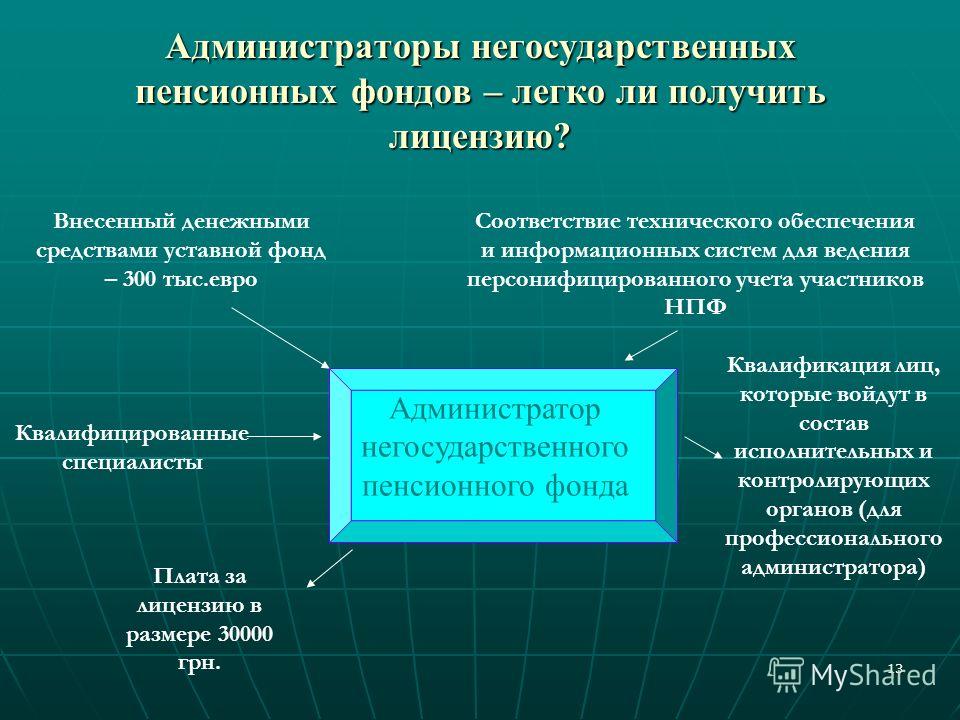

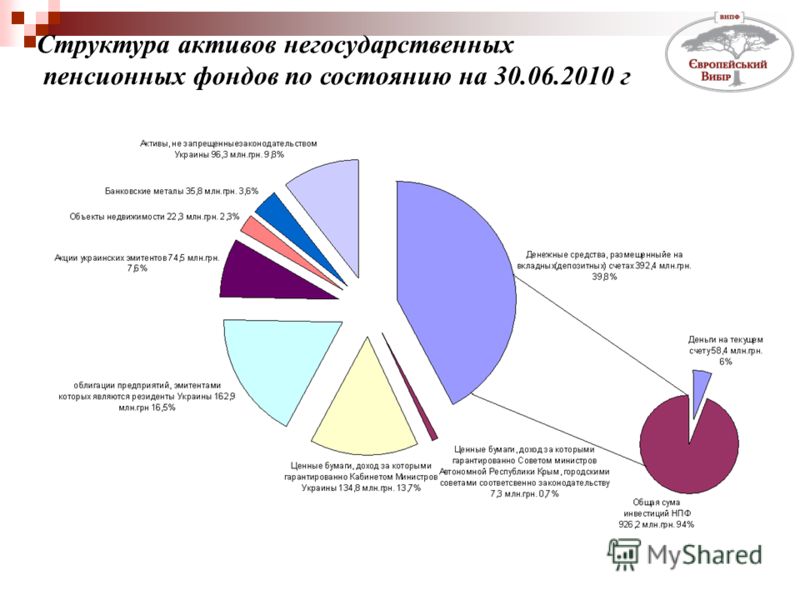

Перспективы бизнеса — Вложение активов негосударственных пенсионных фондов в облигации

Негосударственные пенсионные фонды играют важную роль в развитии экономики. Развитие системы негосударственного пенсионного обеспечения, в которую входят негосударственные пенсионные фонды, соответствует основным положениям Стратегии устойчивого развития Украина — 2020. Важность выбора областей инвестирования для негосударственных пенсионных фондов приводит к необходимости дальнейшего изучения и поиска способов улучшения инвестиционного процесса.Целью статьи является разработка теоретических и методологических аспектов инвестирования активов негосударственных пенсионных фондов в облигации. Объект исследования — инвестиционная деятельность негосударственных пенсионных фондов. Используются следующие методы: вертикальный и горизонтальный анализ, SWOT-анализ, регрессионный анализ, графические и табличные методы. Установлено, что эффективное инвестирование активов негосударственных пенсионных фондов обеспечивает увеличение стоимости активов, что, в свою очередь, позволяет участникам негосударственных пенсионных фондов повышать качество жизни.Вовлечение негосударственных пенсионных фондов на фондовый рынок и их взаимодействие с другими субъектами этого рынка проиллюстрировано на примере инвестиций в облигации. Проанализирован рынок облигаций Украины на 2013-2017 годы и определена тенденция к развитию. Обоснованы возможности и угрозы вложения средств негосударственных пенсионных фондов в облигации. Получил дальнейшее развитие подход к определению влияния факторов на доходность государственных облигаций, в частности облигаций внутренних государственных займов и облигаций предприятий.Этот подход, в отличие от существующих, предусматривает использование регрессионного анализа и учитывает изменения внешней среды по факторам (индекс потребительских цен и доход населения по государственным облигациям, количество предприятий и учетная ставка Национального банка Украина для облигаций предприятий).

Используются следующие методы: вертикальный и горизонтальный анализ, SWOT-анализ, регрессионный анализ, графические и табличные методы. Установлено, что эффективное инвестирование активов негосударственных пенсионных фондов обеспечивает увеличение стоимости активов, что, в свою очередь, позволяет участникам негосударственных пенсионных фондов повышать качество жизни.Вовлечение негосударственных пенсионных фондов на фондовый рынок и их взаимодействие с другими субъектами этого рынка проиллюстрировано на примере инвестиций в облигации. Проанализирован рынок облигаций Украины на 2013-2017 годы и определена тенденция к развитию. Обоснованы возможности и угрозы вложения средств негосударственных пенсионных фондов в облигации. Получил дальнейшее развитие подход к определению влияния факторов на доходность государственных облигаций, в частности облигаций внутренних государственных займов и облигаций предприятий.Этот подход, в отличие от существующих, предусматривает использование регрессионного анализа и учитывает изменения внешней среды по факторам (индекс потребительских цен и доход населения по государственным облигациям, количество предприятий и учетная ставка Национального банка Украина для облигаций предприятий). Это имеет практическое значение и позволит улучшить стратегию инвестирования активов НПФ в облигации.

Это имеет практическое значение и позволит улучшить стратегию инвестирования активов НПФ в облигации.

Дефицит государственного пенсионного обеспечения 2018

Обзор

По цене 1 доллар США.24 трлн, дефицит пенсионного финансирования 50 штатов — разница между активами государственной пенсионной системы и ее обязательствами — немного улучшился в 2018 году, в первую очередь благодаря высоким инвестиционным показателям. Однако после десятилетия восстановления экономики совокупный дефицит пенсионного финансирования остается исторически высоким и может увеличиться до 500 миллиардов долларов в зависимости от доходности рынка до марта 2020 года, включая недавние убытки, связанные с пандемией COVID-19. Кроме того, разрыв между хорошо финансируемыми и недостаточно финансируемыми государственными пенсионными системами больше, чем когда-либо.

Поскольку политики предвидят новую рецессию и усиление бюджетного давления, политика в отношении пенсий будет играть важную роль в определении того, насколько хорошо государства могут выдержать экономический спад. В этом кратком обзоре The Pew Charitable Trusts выявляет и изучает практики, которые могут помочь государственным служащим лучше подготовить свои пенсионные системы к рецессии и помочь им справиться с ней, уделяя особое внимание проверенной политике, которой следуют государства с самым большим финансированием. В частности, Pew обнаружил четыре метода управления пенсионными фондами, которые способствуют укреплению фискального положения:

В этом кратком обзоре The Pew Charitable Trusts выявляет и изучает практики, которые могут помочь государственным служащим лучше подготовить свои пенсионные системы к рецессии и помочь им справиться с ней, уделяя особое внимание проверенной политике, которой следуют государства с самым большим финансированием. В частности, Pew обнаружил четыре метода управления пенсионными фондами, которые способствуют укреплению фискального положения:

- Соблюдение политики финансирования, направленной на сокращение долга.

- Снижение предположений о доходности инвестиций.

- Принятие политики совместного несения затрат и разработки планов.

- Проведение пенсионного стресс-тестирования.

В этом обзоре оценивается эффективность этих практик с использованием данных по 50 штатам из 230 государственных пенсионных систем, охватывающих учителей, работников общественной безопасности и других государственных и местных государственных служащих. Выводы основаны на тенденциях, существовавших до Великой рецессии, а также за пятилетний период с 2014 года, когда Государственный совет по стандартам бухгалтерского учета (GASB) ввел новые стандарты отчетности, которые позволяют проводить сопоставимый анализ финансирования и движения денежных средств по государственной пенсии. планы. 1

Выводы основаны на тенденциях, существовавших до Великой рецессии, а также за пятилетний период с 2014 года, когда Государственный совет по стандартам бухгалтерского учета (GASB) ввел новые стандарты отчетности, которые позволяют проводить сопоставимый анализ финансирования и движения денежных средств по государственной пенсии. планы. 1

Ключевые термины и понятия

- Актуарный взнос : Используя собственные экономические и демографические предположения плана, расчет актуарного взноса включает ожидаемую стоимость выплат за текущий год и сумму для покрытия нефинансируемых обязательств. Согласно прежним правилам бухгалтерского учета, актуарно требуемый взнос был обязательным раскрытием в государственной финансовой отчетности для всех спонсоров государственных пенсионных планов.Но начиная с 2014 года у штатов появилась возможность сообщать актуарно определяемый взнос работодателя.

- Предполагаемая норма доходности : Ожидаемая норма доходности, которую пенсионный фонд оценивает в отношении своих инвестиций на основе прогнозов экономического роста, инфляции и процентных ставок.

- Функции разделения затрат : Формальные механизмы, которые распределяют риски и / или непредвиденные затраты между работодателями, сотрудниками и пенсионерами, как правило, посредством соглашений о переменных выплатах или взносах.

- Ставка дисконтирования: Ставка дисконтирования используется для выражения будущих пенсионных обязательств в сегодняшних долларах. Большинство государственных пенсионных фондов определяют свою учетную ставку на основе предполагаемой нормы прибыли. Снижение учетной ставки плана ведет к увеличению расчетных обязательств.

- Взнос работодателя : Государственные пенсионные планы обычно финансируются за счет взносов участвующих работодателей, которые могут включать само государство, а также местные органы власти, государственные университеты, школьные округа и другие государственные учреждения.

- Ставка взноса работодателя: Взносы работодателя часто выражаются как процент от покрытого фонда заработной платы для распределения необходимых взносов между различными участвующими работодателями и, в некоторых случаях, для определения актуарного взноса.

Этот расчет также позволяет сравнить размер пенсионных расходов работодателей в государственных и местных органах власти разного размера.

Этот расчет также позволяет сравнить размер пенсионных расходов работодателей в государственных и местных органах власти разного размера. - Коэффициент покрытия: Стоимость активов плана пропорционально пенсионным обязательствам.Это годовой показатель на определенный момент времени на отчетную дату. В анализе Pew применяется рыночная стоимость активов и пенсионных обязательств, представленная штатами в соответствии с действующими государственными стандартами бухгалтерского учета.

- Контрольный показатель чистой амортизации: Сумма взносов работодателей и спонсоров планов, которая была бы достаточной для предотвращения роста нефинансируемых обязательств, если бы все актуарные допущения — в первую очередь инвестиционные ожидания — были выполнены за год. Контрольный показатель рассчитывается как стоимость новых вознаграждений, заработанных в данном году, плюс проценты по пенсионному долгу за вычетом ожидаемых взносов сотрудников.

- Чистое пенсионное обязательство: Пенсионный долг за текущий год, рассчитанный как разница между общей стоимостью пенсионных выплат, причитающихся текущим и вышедшим на пенсию сотрудникам или иждивенцам, и имеющимися активами плана. Пенсионные планы, активы которых превышают накопленные обязательства, имеют профицит.

Политика финансирования, направленная на сокращение долга, необходима для планирования устойчивости

Как бы просто это ни звучало, путь к улучшению финансового состояния государственных пенсионных планов начинается с внесения взносов, достаточных для сокращения нефинансируемых пенсионных обязательств с течением времени.И хотя политики финансирования и их применение сильно различаются в разных штатах — некоторые делают взносы каждый год на основе фиксированного процента от фонда заработной платы, в то время как другие следуют политике актуарного финансирования, которая регулярно корректирует уровни взносов на основе опыта — планы, каждый из которых выплачивает часть долга год являются одними из самых надежных.

Показатель чистой амортизации Pew измеряет, обеспечивают ли планы достаточный уровень взносов для уменьшения долга, если предположения плана выполняются.Он обеспечивает простой и последовательный эталонный тест для оценки эффективности различных политик финансирования для повышения уровня финансирования и повышения устойчивости в условиях экономического спада. Все семь штатов с коэффициентом финансирования не менее 90% в 2018 году придерживались последовательной и достаточной политики финансирования, в отличие от девяти штатов с коэффициентом финансирования менее 60%.

Анализ показателя чистой амортизации за 2018 год показывает значимое улучшение: количество штатов, достигших положительной амортизации, увеличилось с 16 до 25.Это означает, что если планы достигнут целевого показателя доходности инвестиций — в настоящее время в среднем 7,2% — половина штатов продолжит сокращать пенсионный долг и улучшать уровни финансирования. И хотя фонды, скорее всего, опубликуют дефицит инвестиций в текущем финансовом году, государства, которые сокращают пенсионный долг, имеют больше возможностей для преодоления экономической неопределенности. Для 25 штатов, пенсионная задолженность которых продолжает расти, замедление темпов роста экономики — сочетание более низкой доходности инвестиций или убытков с более низкими доходами государства — значительно затруднит наверстывание упущенного.

Для 25 штатов, пенсионная задолженность которых продолжает расти, замедление темпов роста экономики — сочетание более низкой доходности инвестиций или убытков с более низкими доходами государства — значительно затруднит наверстывание упущенного.

И при рассмотрении через призму пятилетних данных важность удовлетворения требований к финансированию становится очевидной. 20 штатов, которые продемонстрировали положительную амортизацию с 2014 по 2018 год (то есть внесли достаточно, чтобы выплатить хотя бы один доллар пенсионного долга), снизили свои нефинансируемые обязательства в совокупности на 11 миллиардов долларов. И наоборот, остальные 30 штатов сообщили об увеличении нефинансируемых обязательств на 281 миллиард долларов.

Поскольку растущая пенсионная задолженность ведет к более высоким расходам, государства с плохо финансируемыми планами были вынуждены увеличить свои пенсионные взносы.А более высокая стоимость выплаты пособий может повлиять на способность штатов финансировать другие основные государственные услуги и вытеснить другие важные государственные инвестиции.

Напротив, штаты, такие как Мэн и Западная Вирджиния, которые исторически были серьезно недофинансированы, но впоследствии приняли жесткую политику финансирования, поддерживали стабильные расходы и сокращение пенсионного долга в период Великой рецессии.

Снижение целевых показателей доходности и ставок дисконтирования снижает риск

За последние пять лет средняя предполагаемая доходность вложений государственного пенсионного фонда снизилась с 7.От 6% в 2014 году до 7,2% в 2018 году. Эта корректировка основана на ожидании того, что более низкий экономический рост приведет к снижению будущих инвестиционных показателей. 2 Например, за 20 лет до Великой рецессии многие планы приносили доход в 8%; однако большинство экспертов в настоящее время прогнозируют долгосрочную доходность типичного портфеля государственных планов на уровне около 6,5%. Признавая этот новый экономический ландшафт, 42 штата снизили свои учетные ставки — показатель, используемый для выражения будущих обязательств в сегодняшних долларах — с 2014 года, в том числе 23 штата, которые сделали это в 2018 году.

Снижение предполагаемой нормы прибыли может помочь планам снизить риск невыполнения целевых показателей доходности и возникновения непредвиденных расходов во время рыночных спадов. Однако, поскольку приведенная стоимость будущих обязательств обычно рассчитывается с использованием предполагаемой нормы прибыли в качестве ставки дисконтирования, снижение ставки дисконтирования также имеет непосредственный эффект в виде увеличения расчетных обязательств и взносов, требуемых из государственного бюджета. Но есть свидетельства того, что планы могут использовать более разумные предположения о доходности без ущерба для кредитных рейтингов или банкротства.

Например, Коннектикут снизил предполагаемую норму прибыли (и ставки дисконтирования) для своей пенсионной системы государственных служащих и пенсионной системы учителей с 8% до 6,9% в 2017 и 2019 годах, соответственно, но одновременно государство приняло политику финансирования и амортизации, которая стабилизирует ставки долгосрочных взносов. 3 В совокупности эти политики помогают смягчить влияние волатильности рынка на финансовые показатели планов и государственный бюджет, а также положительно влияют на оценку рейтинговых агентств. 4

3 В совокупности эти политики помогают смягчить влияние волатильности рынка на финансовые показатели планов и государственный бюджет, а также положительно влияют на оценку рейтинговых агентств. 4

Установка реалистичных предположений о доходности имеет решающее значение для планирования финансового благополучия, учитывая важность инвестиционных доходов — они составляют более 60% доходов государственного пенсионного плана. 5 Однако корректировка предположений о доходности — не единственный инструмент, имеющийся в распоряжении политиков для снижения экономического риска. Другая стратегия — принять формальную политику разделения затрат, которая распределяет непредвиденное увеличение затрат — затраты, возникающие в результате краткосрочных или долгосрочных отклонений от ожиданий плана — между работодателями и участниками плана.

Обеспечение предсказуемости затрат за счет совместного несения затрат

Данные за пять лет также демонстрируют роль, которую положения плана распределения затрат могут сыграть в обеспечении предсказуемости затрат. В частности, Теннесси, Висконсин и Южная Дакота сообщают о стабильных и последовательных бюджетных расходах на пятилетнем временном горизонте, при этом оставаясь на уровне или почти полностью профинансированном. Фактически, эти три штата — единственные, в которых накопительный статус оставался выше 90%, в то время как ставки пенсионных взносов варьировались менее чем на 1% от фонда заработной платы за пять лет, закончившихся в 2018 году.

В частности, Теннесси, Висконсин и Южная Дакота сообщают о стабильных и последовательных бюджетных расходах на пятилетнем временном горизонте, при этом оставаясь на уровне или почти полностью профинансированном. Фактически, эти три штата — единственные, в которых накопительный статус оставался выше 90%, в то время как ставки пенсионных взносов варьировались менее чем на 1% от фонда заработной платы за пять лет, закончившихся в 2018 году.

Этот высокий уровень предсказуемости затрат отражает влияние различных функций распределения затрат, которые каждый штат использует в рамках плана выплат, в дополнение к постоянному ежегодному внесению полных актуарных взносов. Южная Дакота и Висконсин имеют долгую историю использования переменных взносов сотрудников или корректировок стоимости жизни пенсионеров (COLA) для разделения затрат, связанных с нехваткой инвестиций, или преимуществами сильных финансовых рынков, с сотрудниками и пенсионерами. Теннесси принял гибридный план с политикой разделения затрат после того, как пережил Великую рецессию.

Для сравнения, хорошо финансируемые планы без функций совместного несения затрат не позволяли обеспечить как постоянные затраты, так и поддержание уровней финансирования в течение пятилетнего периода, заканчивающегося в 2018 году. Например, в Нью-Йорке коэффициент финансирования в период с 2014 по В 2018 году наблюдались колебания расходов работодателя в процентах от фонда заработной платы почти на 6 процентных пунктов. Данные за 2008 год показывают еще большую нестабильность затрат: ставки взносов работодателей в штате варьировались от 8% до почти 22% от фонда заработной платы.В Северной Каролине, хорошо финансируемом штате без совместного несения затрат, расходы значительно выросли в течение более длительных периодов времени, примерно на 6 процентных пунктов в течение 10-летнего периода, а коэффициент финансирования системы снизился на 10 процентных пунктов — с 99% в 2014 году до 89% в 2018 г.

На приведенном ниже графике показано, как в Нью-Йорке и Северной Каролине, двух хороших примерах хорошо финансируемых планов без функций разделения затрат, в долгосрочной перспективе наблюдается большая неустойчивость затрат по сравнению с тремя штатами с разделением затрат: Висконсин, Теннесси и Северная Дакота. Эти штаты были выбраны потому, что все пять входят в число восьми наиболее финансируемых штатов, поэтому различия, которые мы видим здесь, в первую очередь связаны с различиями в функциях разделения затрат, а не с различиями в платежах для покрытия нефинансируемых обязательств.

Эти штаты были выбраны потому, что все пять входят в число восьми наиболее финансируемых штатов, поэтому различия, которые мы видим здесь, в первую очередь связаны с различиями в функциях разделения затрат, а не с различиями в платежах для покрытия нефинансируемых обязательств.

Pew также рассматривает ожидаемые затраты работодателя в будущем, чтобы определить, могут ли меры по разделению затрат дополнительно защитить государственные бюджеты. Например, на Рисунке 4 показан показатель изменчивости затрат работодателя — как прогнозируется изменение затрат работодателя в процентах от фонда заработной платы при сценарии с низкой доходностью — для пяти штатов. 6 Хорошо финансируемые планы с функциями разделения затрат, как правило, работают лучше: в Южной Дакоте, Висконсине и Теннесси расходы работодателя будут нулевыми или небольшими, в то время как Северная Каролина и Нью-Йорк испытают гораздо больший рост при том же сценарии низкой доходности .

Хотя функции разделения затрат не требуются для полного финансирования, во многих штатах приняты переменные взносы сотрудников или переменные COLA, чтобы снизить нестабильность затрат работодателя и ограничить специальные изменения в льготах. После Великой рецессии многие штаты решили задним числом разделить риск пенсионного плана с участниками, включая в некоторых случаях сокращение COLA для пенсионеров или увеличение взносов для нынешних работников. Включение разделения затрат в план льгот может уменьшить количество случаев, когда работники осознают, что они несут риск после того, как экономический спад или другое негативное событие уже произошли. 7

После Великой рецессии многие штаты решили задним числом разделить риск пенсионного плана с участниками, включая в некоторых случаях сокращение COLA для пенсионеров или увеличение взносов для нынешних работников. Включение разделения затрат в план льгот может уменьшить количество случаев, когда работники осознают, что они несут риск после того, как экономический спад или другое негативное событие уже произошли. 7

Стресс-тестирование становится эффективным инструментом управления рисками

Многие штаты могут быть не готовы к тому, как экономический спад может повлиять на стоимость их пенсионных систем.Изменения 2014 года в требованиях к отчетности GASB включали требование о том, чтобы планы отчитывались об анализе чувствительности в отношении доходности инвестиций. Но требование ограничивается отчетностью об обязательствах в пределах узкого диапазона альтернативной доходности инвестиций +/- 1% в один момент времени. Кроме того, он не требует перспективных прогнозов, учитывающих более широкие колебания доходности инвестиций или риск того, что взносы не достигнут уровней, требуемых собственной политикой государства. 8

8

Опыт последних 20 лет показывает, что государствам необходимо более полно учитывать оба этих фактора риска.Чтобы лучше понять риски, с которыми сталкиваются государственные пенсионные планы и, в конечном итоге, государственные бюджеты, политики обращаются к стресс-тестированию — и принятию новых актуарных стандартов, которые способствуют его использованию, — для оценки и управления инвестиционным риском и риском взносов.

Стресс-тестирование включает моделирование ряда экономических сценариев и доходности инвестиций для определения их потенциального воздействия на будущие пенсионные расходы и обязательства. Основываясь на существующих актуарных прогнозах, комплексное стресс-тестирование может стать мощным инструментом для директивных органов, чтобы понять, как будут выглядеть пенсионные балансы и государственные бюджеты во время экономического спада или в период более низкого, чем ожидалось, роста.Это также позволяет государствам оценивать влияние предложений по реформе или изменений в политике.

Четырнадцать штатов приняли или рассматривают возможность принятия требований к стресс-тестированию. А результаты стресс-тестов в Колорадо, Коннектикуте и Гавайях показывают, что это не академическое упражнение.

В Колорадо в ходе стресс-теста 2015 года был сделан вывод о том, что у штата есть шанс 1 из 4, что активы основного фонда пенсионной ассоциации государственных служащих будут исчерпаны в течение 25–30 лет.Это открытие привело к реформам, которые были выявлены — посредством дальнейшего стресс-тестирования — для снижения риска банкротства. В Коннектикуте проведенный в 2018 году стресс-тест показал, что, хотя реформы системы пенсионного обеспечения государственных служащих улучшили финансовое состояние системы, необходимы дополнительные изменения в системе учителей, чтобы избежать существенного увеличения затрат. В результате, политики провели реформы, направленные на устранение этих рисков. А на Гавайях, где с 2017 года публикуются ежегодные отчеты о стресс-тестах, политики использовали анализ, чтобы продемонстрировать, что недавние реформы государственной политики в отношении взносов улучшили финансовое положение плана.

Мы ожидаем, что тенденция к принятию публичной отчетности о рисках и стресс-тестированию сохранится по мере того, как государственные пенсионные системы будут внедрять Актуарный стандарт практики № 51, принятый Советом по актуарным стандартам в сентябре 2017 года. Новые стандарты требуют, чтобы плановые актуарии регулярно проводили оценку инвестиционных, вкладных и других рисков.

Эти актуарные исследования могут предоставить всестороннюю оценку ряда факторов риска, включая риск инвестиций, вклада и долголетия.Но отчеты предназначены в первую очередь для доверенных лиц плана, а не для более широкого круга заинтересованных сторон. Фонд Pew по отчетности о рисках государственных пенсий, выпущенный в ноябре 2018 года в сотрудничестве с Центром бизнеса и правительства им. Моссавара-Рахмани при Гарвардской школе Кеннеди, был разработан для использования этих данных в стандартной форме, ориентированной на влияние на налогоплательщиков и государственный бюджет. должностные лица. 9 Учитывая влияние COVID-19 на финансовые рынки и пенсионные балансы, штаты уже применяют принципы отчетности о рисках Pew и центра.

9 Учитывая влияние COVID-19 на финансовые рынки и пенсионные балансы, штаты уже применяют принципы отчетности о рисках Pew и центра.

Например, в Монтане отчет о стресс-тесте, посвященный сценарию шока активов, со значительными потерями по плану инвестиций, аналогичными недавнему спаду, начавшемуся в марте 2020 года, был использован для оценки достаточности политики финансирования государства в условиях рецессии. Результаты показывают, что директивным органам предстоит принять трудные решения в отношении увеличения пенсионного обеспечения, в то время как доходы, согласно прогнозам, сократятся. Хотя эти решения непросты, стресс-тест дал разработчикам политики четкое представление о целях пенсионной реформы.

Отчетность о рисках государственных пенсий должна быть доступна для всех заинтересованных сторон и предназначена для информирования при планировании и принятии решений, а также для оказания помощи государственным чиновникам и другим лицам в оценке потенциального воздействия следующей рецессии. Его можно использовать для количественной оценки потенциальной стоимости инвестиционного риска для государственных бюджетов, оценки воздействия риска взносов на финансовое положение пенсионной системы и обеспечения основы для оценки предложений по политике, направленных на укрепление финансового здоровья государства.

Его можно использовать для количественной оценки потенциальной стоимости инвестиционного риска для государственных бюджетов, оценки воздействия риска взносов на финансовое положение пенсионной системы и обеспечения основы для оценки предложений по политике, направленных на укрепление финансового здоровья государства.

Заключение

Хотя многие государственные и местные пенсионные планы по-прежнему уязвимы перед рыночной волатильностью и рецессией, другие хорошо пережили прошлые экономические спады. В ближайшей перспективе официальные лица штата и местные власти будут продолжать уделять внимание пандемии COVID-19, преодолевая при этом целый ряд бюджетных проблем, включая снижение доходов и возросшую потребность в программах социальной защиты. По мере того, как лица, принимающие решения, сталкиваются с этими проблемами, тщательная оценка успешной политики систем выявляет общие практики, которые могут служить инструментами для политиков в укреплении пенсионных планов своих государств в долгосрочной перспективе. Всем штатам следует учитывать:

Всем штатам следует учитывать:

- Финансирование на уровнях, нацеленных на сокращение долга . Планы, которые постоянно производят ежегодные выплаты, достаточные для выплаты текущих пособий, а также сокращают часть пенсионного долга, с большей вероятностью быстро восстановятся после экономических спадов и рецессий с улучшением погоды.

- Уменьшение предполагаемой доходности и ставки дисконтирования . Прогнозы более низкого, чем исторический, экономического роста и доходности облигаций в ближайшие 10–20 лет приводят к растущему консенсусу в отношении того, что пенсионные фонды должны планировать более низкую доходность долгосрочных инвестиций, чем в прошлом.

- Обеспечение предсказуемости затрат . Планы с функцией разделения затрат были наиболее вероятными для быстрого восстановления после спадов первого десятилетия 2000-х годов и сохранения прочного финансового положения на протяжении всего периода восстановления.

- Использование стресс-тестирования и отчетности о публичных рисках . Государства, которые регулярно оценивают устойчивость текущей пенсионной политики на протяжении всего экономического цикла и имеют информацию, необходимую для обеспечения устойчивости пенсионных планов во время спадов.

Когда дело доходит до планирования структуры и дизайна, не существует универсального решения. Однако практика хорошо финансируемых планов всех типов показывает, что эти четыре политических предписания могут помочь в достижении и поддержании фискальной устойчивости пенсионных балансов и спонсирования государственных балансов, а также обеспечить выплату пособий работникам и пенсионерам, которые зависеть от них.

Приложение A: Методология

Все представленные цифры соответствуют официальным документам или официальным лицам плана.Основными используемыми источниками данных были всеобъемлющие годовые финансовые отчеты, составляемые каждым государством и пенсионным планом, актуарные отчеты и оценки, а также другие государственные документы, раскрывающие финансовые детали государственных пенсионных систем. Pew собрал данные более чем по 230 пенсионным планам.

Pew собрал данные более чем по 230 пенсионным планам.

Pew поделился собранными данными с должностными лицами плана, чтобы дать им возможность просмотреть их и предоставить дополнительную информацию. Эти отзывы были включены в данные, представленные в этом обзоре.

Из-за лагов в оценке многих государственных пенсионных планов были доступны только частичные данные за 2019 год, а 2018 финансовый год — это последний год, за который были доступны полные данные по всем 50 штатам. Данные по совокупным политическим подразделениям штата Теннесси за 2018 финансовый год были недоступны, поэтому данные были перенесены с 2017 года. Данные о подмножестве местных органов власти Калифорнии, участвующих в системе пенсионного обеспечения государственных служащих Калифорнии, не были доступны в совокупности и не были включены в наши данные .

Каждая государственная пенсионная система использует разные ключевые допущения и методы при представлении финансовой информации.

Pew не вносил корректировок или изменений в представление совокупных государственных данных по активам или обязательствам для данного обзора.

Допущения, лежащие в основе данных о финансировании каждого штата, включают предполагаемую норму прибыли на инвестиции и оценки продолжительности жизни сотрудников, пенсионного возраста, роста заработной платы, коэффициентов вступления в брак, коэффициентов удержания и других демографических характеристик.

Приложение C: Подробная информация о чистой амортизации, 2018 год

Скачать PDF

Приложение D: Подробная информация об изменениях в чистых пенсионных обязательствах, 2018 год

Скачать PDF

Приложение E: Драйверы долга

Улучшение финансового положения штатов в 2018 году было обусловлено высокой доходностью инвестиций (8,6% для тех, кто отчитывается за финансовый год, заканчивающийся 30 июня), что превышает плановые предположения. Сама по себе доходность инвестиций снизила совокупный дефицит финансирования более чем на 10 миллиардов долларов, хотя это сокращение было компенсировано недостаточными взносами. Средняя результативность в следующем финансовом году, закончившемся 30 июня 2019 г., была ниже 7% 10 . Экономические условия в третьем квартале 2020 финансового года указывают на невыполнение инвестиционных целей и увеличение нефинансируемых обязательств до 500 миллиардов долларов за девять месяцев финансового года.

Средняя результативность в следующем финансовом году, закончившемся 30 июня 2019 г., была ниже 7% 10 . Экономические условия в третьем квартале 2020 финансового года указывают на невыполнение инвестиционных целей и увеличение нефинансируемых обязательств до 500 миллиардов долларов за девять месяцев финансового года.

Государства не могут полагаться только на инвестиционный доход для погашения накопленной пенсионной задолженности. Pew собирал годовые финансовые данные по государственным пенсионным системам еще до рецессии.Но даже после десятилетия восстановления экономики штаты добились ограниченного прогресса в выплате пенсионного долга. Фактически, с 2007 года разница между фактическими взносами в государственные пенсионные планы и минимальными стандартами актуарного финансирования составила 200 миллиардов долларов. 11

Изменения в предположениях плана также снизили объявленные обязательства на 30 млрд долларов в 2018 г .; однако этот результат обусловлен Колорадо, Кентукки, Миннесота и Нью-Джерси, где улучшение финансируемого статуса позволило планам существенно повысить свои учетные ставки. Остальные 46 штатов сообщили об увеличении обязательств на 39 миллиардов долларов в результате изменения допущений.

Остальные 46 штатов сообщили об увеличении обязательств на 39 миллиардов долларов в результате изменения допущений.

Приложение F: Контрольный показатель чистой амортизации

Контрольный показатель рассчитывается путем суммирования стоимости услуг (актуарная стоимость выплат, полученных в 2018 году, также называемая нормальной стоимостью) и процентов по чистым пенсионным обязательствам на начало года (общие пенсионные обязательства каждого пенсионного плана и чистые пенсионные обязательства ежегодно увеличиваются с учетом предполагаемой нормы прибыли плана) и за вычетом взносов сотрудников.Взносы работодателей и сотрудников корректируются с учетом ожидаемых процентов. После вычета 43 миллиардов долларов, внесенных работниками по всей стране в 2018 году (включая проценты), работодатели должны были бы внести 126 миллиардов долларов, чтобы выполнить контрольный показатель чистой амортизации, чтобы предотвратить рост пенсионного долга. Чтобы действительно добиться прогресса в устранении дефицита финансирования, штаты должны будут постоянно превышать контрольный показатель взносов.

Примечания

- См. Приложение F для получения дополнительной информации о контрольном показателе чистой амортизации.

- Например, в США годовой рост валового внутреннего продукта (ВВП) с 1988 по 2007 год составил более 5,5%, в то время как Бюджетное управление Конгресса в настоящее время прогнозирует ежегодный рост всего на 4% на следующее десятилетие. См. Бюджетное управление Конгресса, «Бюджет и экономические перспективы: 2019–2029» (2019), https: //.www.cbo.gov/sstem/files/2019-03/54918-Outlook-3.pdf.

- См. Соглашение SEBAC 2017, http://aftct.org/sites/aftct.org/files/sebac_2017_ta_signed.pdf, для получения подробной информации о пенсионных реформах системы пенсионного обеспечения служащих штата Коннектикут (SERS).

- См. Fitch Ratings, «Пенсия учителей в Коннектикуте дорого меняет, но снижает фискальные риски», 28 февраля 2019 г., https://www.fitchratings.com/site/pr/10064878.

- Национальная ассоциация государственных пенсионных администраторов, «Краткое изложение проблемы NASRA: предположения о доходности инвестиций государственного пенсионного плана» (обновлено в апреле 2014 г.

), http://www.nasra.org/files/Issue%20Briefs/NASRAInvReturnAssumptBrief.pdf.

), http://www.nasra.org/files/Issue%20Briefs/NASRAInvReturnAssumptBrief.pdf. - Сценарий низкой доходности предполагает доходность 5%.

- К. Брейнард и А.Браун, «Подробно: разделение рисков в государственных пенсионных планах» (Национальная ассоциация государственных пенсионных администраторов, 2018).

- Положение 67 GASB «О финансовой отчетности для пенсионных планов» также требует корректировки допущений по ставке дисконтирования, что приводит к более высокому объему пенсионных обязательств в отчетности, если текущая политика в отношении взносов считается недостаточной. Однако по состоянию на отчет за 2018 год только девять из 100 крупнейших планов в 50 штатах должны были внести эту корректировку, по сравнению с 15 в 2017 году.

- The Pew Charitable Trusts, «Фонд отчетности о рисках государственных пенсий» (2018), https://www.hks.harvard.edu/sites/default/files/centers/mrcbg/programs/Foundation%20for%20Pensions%20Risk% 20Отчет% 20 (Strawman) .

pdf.

pdf. - Wilshire Trust Universe Comparison Service и Wilshire TUCS являются знаками обслуживания Wilshire Associates Inc. («Wilshire») и были лицензированы для использования The Pew Charitable Trusts. Все содержимое Wilshire TUCS является собственностью Wilshire Associates Inc., 2019., все права защищены.

- Стандарты бухгалтерского учета изменились в 2014 году. С 2007 по 2013 год разница рассчитывается между актуарным рекомендованным взносом и фактическим взносом работодателя. С 2014 по 2018 год дефицит представляет собой разрыв между эталонным показателем чистой амортизации и взносами работодателей.

Развитие негосударственного пенсионного обеспечения в Украине

Автор

Аннотация

В статье исследуется эволюция подходов к построению многоуровневой модели пенсионного обеспечения, предлагаемых ведущими международными финансовыми институтами и организациями.Эта модель должна соответствовать критериям достаточности, рентабельности, устойчивости и надежности. Это лежит в основе концепции пенсионной реформы в Украине, которая предполагает реализацию мероприятий параметрического и системного характера. Негосударственное пенсионное обеспечение, как составная часть пенсионной системы, предназначено для добровольного накопления накоплений на дополнительную пенсию. Основное законодательство о негосударственном пенсионном обеспечении вступило в силу в Украине в 2004 году, однако объем средств, привлеченных негосударственными пенсионными фондами, в настоящее время остается незначительным.До 2008 года наблюдался экстенсивный рост рынка негосударственного пенсионного обеспечения: на фоне низкой базы стоимость активов негосударственных пенсионных фондов фактически увеличилась вдвое, количество негосударственных пенсионных фондов, их вкладчиков и количество участников динамично увеличивалось. После кризиса 2008-2009 годов годовые темпы прироста активов негосударственных пенсионных фондов стабилизировались на уровне 25-30%, составив на конец 2014 года 2 469,2 млн грн, при этом количество вкладчиков и участников осталось.

Это лежит в основе концепции пенсионной реформы в Украине, которая предполагает реализацию мероприятий параметрического и системного характера. Негосударственное пенсионное обеспечение, как составная часть пенсионной системы, предназначено для добровольного накопления накоплений на дополнительную пенсию. Основное законодательство о негосударственном пенсионном обеспечении вступило в силу в Украине в 2004 году, однако объем средств, привлеченных негосударственными пенсионными фондами, в настоящее время остается незначительным.До 2008 года наблюдался экстенсивный рост рынка негосударственного пенсионного обеспечения: на фоне низкой базы стоимость активов негосударственных пенсионных фондов фактически увеличилась вдвое, количество негосударственных пенсионных фондов, их вкладчиков и количество участников динамично увеличивалось. После кризиса 2008-2009 годов годовые темпы прироста активов негосударственных пенсионных фондов стабилизировались на уровне 25-30%, составив на конец 2014 года 2 469,2 млн грн, при этом количество вкладчиков и участников осталось. практически не изменилась, а количество негосударственных пенсионных фондов стало сокращаться, что объясняется началом консолидации на этом рынке.В результате кризиса 2014–2015 годов произошла декапитализация негосударственных пенсионных фондов, и их совокупные активы на начало 2016 года снизились до 1980,0 млн грн. Двумя основными формами декапитализации были чистый отток капитала (превышающий размер пенсионных выплат над суммой пенсионных взносов) и убыточная деятельность (обесценивание ценных бумаг, потеря вкладов в банках и активов в Крыму и на востоке страны). страна). В 2016 году, несмотря на то, что чистый отток капитала продолжился, процесс роста активов негосударственных пенсионных фондов возобновился.Двумя основными категориями вкладчиков негосударственных пенсионных фондов являются физические лица (домохозяйства) и корпорации (работодатели). До 2015 года в общей сумме взносов доля первых составляла от 3 до 6%, а вторых — от 94 до 97% (феномен роста доли физических лиц в 2016 году в общей сумме взносов до 16,4% требует дополнительное исследование, но есть высокая вероятность, что такой рост произошел под влиянием работодателей, которые побудили сотрудников софинансировать корпоративные пенсионные схемы).

практически не изменилась, а количество негосударственных пенсионных фондов стало сокращаться, что объясняется началом консолидации на этом рынке.В результате кризиса 2014–2015 годов произошла декапитализация негосударственных пенсионных фондов, и их совокупные активы на начало 2016 года снизились до 1980,0 млн грн. Двумя основными формами декапитализации были чистый отток капитала (превышающий размер пенсионных выплат над суммой пенсионных взносов) и убыточная деятельность (обесценивание ценных бумаг, потеря вкладов в банках и активов в Крыму и на востоке страны). страна). В 2016 году, несмотря на то, что чистый отток капитала продолжился, процесс роста активов негосударственных пенсионных фондов возобновился.Двумя основными категориями вкладчиков негосударственных пенсионных фондов являются физические лица (домохозяйства) и корпорации (работодатели). До 2015 года в общей сумме взносов доля первых составляла от 3 до 6%, а вторых — от 94 до 97% (феномен роста доли физических лиц в 2016 году в общей сумме взносов до 16,4% требует дополнительное исследование, но есть высокая вероятность, что такой рост произошел под влиянием работодателей, которые побудили сотрудников софинансировать корпоративные пенсионные схемы). Согласно социологическим опросам, только 10% домохозяйств в Украине сохранили часть своего дохода, отдавая предпочтение краткосрочным инвестициям, а около 40% домохозяйств указали, что они были вынуждены направлять весь полученный доход на текущие нужды. Статистические данные из других стран подтверждают тезис о прямой зависимости доходов домохозяйств от их склонности экономить на дополнительной пенсии. Корпорации (работодатели) рассматривают введение дополнительных пенсионных схем как проявление корпоративной социальной ответственности и как эффективный кадровый инструмент.Как правило, к таким программам прибегают корпорации тех секторов экономики, где более высокий уровень конкуренции на рынке труда (спрос на рабочую силу), и есть необходимость в расширении инструментов стимулирования персонала через социальный пакет. : финансовый сектор, телекоммуникации, фармацевтическая промышленность и др. Сравнения между странами позволяют сделать вывод о том, что другие мотивационные факторы и стимулы, такие как использование пенсионных активов в качестве источников инвестиционных ресурсов и создание благоприятного налогового режима, имеют ограниченное влияние на участие работодателя в программах дополнительного пенсионного обеспечения.

Согласно социологическим опросам, только 10% домохозяйств в Украине сохранили часть своего дохода, отдавая предпочтение краткосрочным инвестициям, а около 40% домохозяйств указали, что они были вынуждены направлять весь полученный доход на текущие нужды. Статистические данные из других стран подтверждают тезис о прямой зависимости доходов домохозяйств от их склонности экономить на дополнительной пенсии. Корпорации (работодатели) рассматривают введение дополнительных пенсионных схем как проявление корпоративной социальной ответственности и как эффективный кадровый инструмент.Как правило, к таким программам прибегают корпорации тех секторов экономики, где более высокий уровень конкуренции на рынке труда (спрос на рабочую силу), и есть необходимость в расширении инструментов стимулирования персонала через социальный пакет. : финансовый сектор, телекоммуникации, фармацевтическая промышленность и др. Сравнения между странами позволяют сделать вывод о том, что другие мотивационные факторы и стимулы, такие как использование пенсионных активов в качестве источников инвестиционных ресурсов и создание благоприятного налогового режима, имеют ограниченное влияние на участие работодателя в программах дополнительного пенсионного обеспечения. Следовательно, перспективы развития негосударственного пенсионного обеспечения в первую очередь связаны с увеличением доходов и усилением конкуренции на рынке труда (спроса на рабочую силу). Участие домашних хозяйств в негосударственном пенсионном обеспечении возможно только в долгосрочной перспективе, после достижения приоритетных инвестиционных целей, таких как сбережения «на черный день», покупка дорогих товаров длительного пользования и т. Д. Усиление конкуренции на рынке труда будет поощрять работодателей к использованию ряда инструментов управления персоналом, включая социальный пакет с дополнительным пенсионным обеспечением.

Следовательно, перспективы развития негосударственного пенсионного обеспечения в первую очередь связаны с увеличением доходов и усилением конкуренции на рынке труда (спроса на рабочую силу). Участие домашних хозяйств в негосударственном пенсионном обеспечении возможно только в долгосрочной перспективе, после достижения приоритетных инвестиционных целей, таких как сбережения «на черный день», покупка дорогих товаров длительного пользования и т. Д. Усиление конкуренции на рынке труда будет поощрять работодателей к использованию ряда инструментов управления персоналом, включая социальный пакет с дополнительным пенсионным обеспечением.

Предлагаемое цитирование

Скачать полный текст от издателя

Исправления

Все материалы на этом сайте предоставлены соответствующими издателями и авторами. Вы можете помочь исправить ошибки и упущения.При запросе исправления укажите идентификатор этого элемента: RePEc: eip: journl: y: 2017: i: 3: p: 31-50 . См. Общую информацию о том, как исправить материал в RePEc.

Вы можете помочь исправить ошибки и упущения.При запросе исправления укажите идентификатор этого элемента: RePEc: eip: journl: y: 2017: i: 3: p: 31-50 . См. Общую информацию о том, как исправить материал в RePEc.

По техническим вопросам, касающимся этого элемента, или для исправления его авторов, названия, аннотации, библиографической информации или информации для загрузки, обращайтесь: (Ирина Бажал). Общие контактные данные провайдера: http://eip.org.ua/ .

Если вы создали этот элемент и еще не зарегистрированы в RePEc, мы рекомендуем вам сделать это здесь.Это позволяет связать ваш профиль с этим элементом. Это также позволяет вам принимать возможные ссылки на этот элемент, в отношении которого мы не уверены.

Если CitEc распознал ссылку, но не связал с ней элемент в RePEc, вы можете помочь с этой формой .

Если вам известно об отсутствующих элементах, цитирующих этот элемент, вы можете помочь нам создать эти ссылки, добавив соответствующие ссылки таким же образом, как указано выше, для каждого элемента ссылки. Если вы являетесь зарегистрированным автором этого элемента, вы также можете проверить вкладку «Цитаты» в своем профиле RePEc Author Service, поскольку там могут быть некоторые цитаты, ожидающие подтверждения.

Если вы являетесь зарегистрированным автором этого элемента, вы также можете проверить вкладку «Цитаты» в своем профиле RePEc Author Service, поскольку там могут быть некоторые цитаты, ожидающие подтверждения.

Обратите внимание, что исправления могут занять пару недель, чтобы отфильтровать различные сервисы RePEc.