Выгодно ли пользоваться кредитной картой от Сбербанка и как?

Та или иная кредитная карта Сбербанка дает клиенту дополнительные возможности, которыми многие спешат воспользоваться, даже не разобравшись в деталях. В результате, кредитки используются неправильно, и клиенту приходится переплачивать, буквально на ровном месте. Чтобы подобных прецедентов больше не возникало, новоиспеченный обладатель кредитки должен четко представлять, выгодно ли пользоваться данным продуктом, а самое главное как пользоваться им. Давайте разбираться вместе.

Та или иная кредитная карта Сбербанка дает клиенту дополнительные возможности, которыми многие спешат воспользоваться, даже не разобравшись в деталях. В результате, кредитки используются неправильно, и клиенту приходится переплачивать, буквально на ровном месте. Чтобы подобных прецедентов больше не возникало, новоиспеченный обладатель кредитки должен четко представлять, выгодно ли пользоваться данным продуктом, а самое главное как пользоваться им. Давайте разбираться вместе.

Как рассчитывать беспроцентный период?

Перед оформлением кредитной карты, клиенту Сбербанка внушают, что он может пользоваться заемными денежными средствами в течение льготного периода совершенно бесплатно. Если верить рекламе, то по кредитке с льготным периодом в 50 дней он может совершить покупку и рассчитаться с банком спустя 49 дней. Здесь то и скрывается главная ошибка, которая приводит клиента к необходимости платить проценты, а все потому, что от него скрыли, как правильно рассчитывается льготный период по кредитке.

Вся необходимая информация касающаяся того или иного кредитного продукта, содержится в договоре, поэтому читать его нужно очень внимательно.

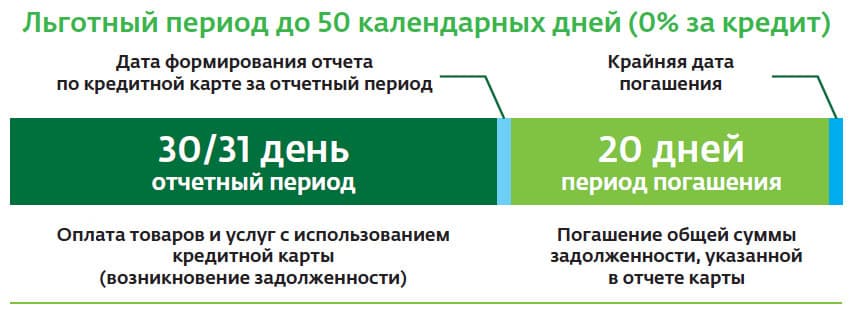

Дело в том, что льготный период кредитки неоднороден. Он разбит на отчетный период и платежный период. Если клиент совершил покупку в конце отчетного периода, то рассчитаться ему придется в течение 20 дней, несмотря на то, что весь льготный период составляет 50 дней. Как это работает?

- Предположим, что клиент оформил кредитную карту в Сбербанке 31 октября, в тот же день активировал ее и начал пользоваться.

- В день активации будет составлен первый отчет и с этой даты начнет течь срок отчетного периода, который составляет 1 месяц.

- Если клиент совершает покупку сразу же, например, на следующий день 1 ноября, тогда у него в запасе 49 дней для того чтобы рассчитаться с банком (оставшиеся 29 дней отчетного периода, плюс 20 дней платежного периода).

- Если клиент совершает покупку с помощью кредитки не 1 ноября, а скажем, 10 ноября, то рассчитаться он должен уже в течение 40 дней.

Зная указанную зависимость, посчитать несложно, когда выгоднее всего совершать покупку, а когда этого лучше не делать. Проблема заключается в том, что клиент, оформляя кредитку, не знает точное начало отчетного периода, и банк этим пользуется.

Стоит ли снимать наличные?

Снимать наличные с любой кредитной карты, не только с карты Сбербанка следует только в самом крайнем случае, когда нет другого выхода. И, разумеется, в самое ближайшее время нужно снятые средства вернуть вместе с процентами. Проблема заключается в том, что в случае снятия наличных с кредитки клиентом, некоторые льготы по карте аннулируются, например, льготный период. Проценты будут начисляться с первого дня, а это крайне невыгодно.

Кроме того, за снятие наличных с кредитки придется заплатить в виде процентов от снятой суммы. Размер процентов зависит от типа карты, лишь в редких случаях они не взимаются. К счастью, владелец карты в большинстве случаев может оплатить ту или иную срочную покупку напрямую кредиткой, не снимая с нее деньги. Что убережет его от непомерных дополнительных трат.

Как правильно вернуть деньги?

Выгодное использование кредитки предполагает то, что клиент успевает гасить кредит, взятый по ней. И дело здесь не только в том, чтобы помнить о своем долге и собрать в срок необходимую сумму. Дело в том, чтобы технически успеть своевременно, внести платеж. Сбербанк дает клиентам кучу разных вариантов внесения денежных средств на кредитную карту.

- Можно перечислить деньги через онлайн-сервис с дебетовой карты Сбербанка на кредитную.

- Можно забросить нужную сумму через банкомат.

- Можно сделать банковский перевод или внести деньги через кассу банка.

Приемлемых способов довольно много и все их перечислять нет нужды. Главное помнить о времени зачисления денег. Какие-то способы предполагают мгновенный перевод нужной суммы на кредитку, а при каких-то нужно ждать до 5 рабочих дней. Может получиться так, что клиент сделает платеж слишком поздно и деньги не успеют прийти на карту. В результате банк наложит санкции, которые оспорить будет очень сложно. Согласитесь, обидно будет попасть впросак в ситуации, когда вы совершили все то, что от вас требовалось.

Дольше всего идет банковский перевод, особенно если вы сделали его со счета стороннего банка.

Чтобы избежать подобного развития событий, специалисты рекомендуют вносить платеж заблаговременно, имея необходимый запас времени, для того чтобы деньги точно пришли на карту. Кроме того, очень важно всегда иметь под рукой документальное подтверждение того, что деньги вы все-таки перевели, поэтому на всякий случай сохраняйте чеки.

Кредит или кредитка, что лучше?

Этот вопрос звучит довольно часто, причем клиенты задают его на полном серьезе, даже не вдумываясь в его суть. Как можно рассуждать что выгодней, ведь кредитная карта, как и обыкновенный потребительский кредит – это разные банковские продукты с различным назначением. Каждый из этих продуктов хорош в той или иной ситуации и спрашивать: что лучше кредит или кредитная карточка, это все равно, что спросить: что лучше шариковая ручка или письменный стол?

Обыкновенный кредит хорош тогда, когда человеку нужно занять крупную сумму на длительное время, возможно на какую-то конкретную цель, при этом сразу рассчитаться он не может. Сбербанк, при определенных условиях, предоставит ему эту сумму, а заемщик будет постепенно рассчитываться с кредитной организацией. Кроме основной суммы долга, заемщик заплатит еще и проценты за использование денег, зато он получит возможность исполнить свою мечту сразу, не занимаясь длительным накоплением средств.

Брать взаймы надолго с помощью кредитки крайне невыгодно. Зато перехватить деньги на короткий срок очень даже можно, например, в краткосрочной поездке. Заемщик тратит деньги в поездке с кредитки, а по возвращении гасит долг в полном объеме. Если он успевает уложиться в льготный период, то за пользование деньгами заемщик не заплатит ни копейки.

Итак, ответили мы на основной вопрос или нет, решать вам. Но нам совершенно точно «по пути» удалось раскрыть массу «подводных камней», которые Сбербанк «раскидал» для доверчивых клиентов. Используя любой банковский продукт, будьте предельно внимательны и осторожны, старайтесь не попадаться на уловки кредитной организации и берегите свой кошелек. Удачи!

Кредитная карта Сбербанка отзывы клиента

02 мая 2018 года Petr 40863 12

Мой опыт приобретения кредитной карты Сбербанка

Кредитная карта с льготным периодом на

В зависимости от величины дохода и объема денежных средств, проходящих по счетам, от чистоты кредитной истории для каждого индивидуально определяется размер кредитного лимита. Не буду погружаться в историю создания и введения в обиход кредиток в нашей стране, это будет слишком долго.

Кредитная карта Сбербанка отзывы души

Кредитную карту сегодня можно самостоятельно оформить различными способами, в том числе и в онлайн режиме. Существуют банки, которые оформляют кредитные карты только с помощью интернета. Но рекламные службы коммерческих банков, в том числе Сбербанка, настойчиво проводят рекламные компании с помощью рекламы по телефону. Кто из клиентов Сбербанка может утверждать, что не получал телефонных звонков с рекламой кредитной карты? Думаю, не найдется ни одного.

Вот на такую рекламу по телефону однажды поддался и я. Оформление кредитной карты Сбербанка на мое имя заняло полчаса. При получении кредитки я попытался выяснить правильность пользования временными льготными промежутками, чтобы вовремя рассчитываться по кредитным займам с кредитной карты. Поскольку хотел понять, как выдается кредитная карта Сбербанка на 50 дней условия отзывы и рекомендации по эксплуатации пластика.

С удивлением констатировал, что ни один оператор Сбербанка, к которому я обращался после получения кредитки, не смог внятно объяснить порядок использования карты с льготным периодом кредитования (50 дней). Оператор, который оформлял кредитную карту, тоже не смог. Даже в таком серьёзном вопросе, как льготный период, сквозит явная некомпетентность. Казалось бы, занимаешься оформлением подобных карт, в твои обязанности входит разъяснение правил и порядка пользования ими. Разберись досконально. Сделай небольшую табличку с указанием:

- сроков возможных погашений заемных средств,

- объяснений клиентам на стандартные вопросы,

- рекомендаций чего нельзя делать, дабы не аннулировать грейс-период.

Даже до такой малости додуматься проблематично. А вот нарушать закон, запрещающий рекламу по телефону – это запросто.

Сбербанк кредитная карта на 50 дней пользуюсь наугад

Пришлось разбираться в этом вопросе самостоятельно. Обычным народным «методом тыка». Попробовал оплатить картой Сбера покупку в магазине. Оплата прошла успешно. Уже через несколько дней я получил СМС с напоминанием возврата занятой суммы. Дата возврата никак не совпадала с моими расчетами на основании данных разъяснений банковскими работниками. Пришлось изыскать средства, чтобы не попасть в зависимость от полученного кредита.

Хочу отметить, что проценты по займам с помощью кредитной карты совсем немаленькие. Значительно выше, чем по обычному потребительскому кредиту наличными. Вероятно, что этим объясняется навязчивость операторов, рекламирующих заём по кредиту с помощью кредитных карт. Ну да ладно, вернемся к вопросу беспроцентного срока.

Методом «научного тыка», я добрался до заветной информации, которую искал. Вот что говорит сам Сбербанк на своем официальном сайте в разделе с выбором кредитных карт.

Нажимаю посмотреть, открывается новая страница, а там масса ненужной информации:

- «Сколько можно потратить по кредитной карте?»

- «Какой у нее кредитный лимит»

- «Как узнать размер свое лимита»

- «Что можно оплачивать кредитной картой»

- «Выберите нужную услугу и следуйте инструкциям на экране»

- «Снимайте наличные в любом банкомате»

И почти в самом низу я нахожу пункт: «Как не платить проценты и не допустить просрочку? Пользуйтесь кредитом без процентов до 50 дней.» Отлично! Ну, теперь то мне станет понятно! Но не тут то было. Там просто приведен 1 пример.

- Например, если дата отчета — 1 октября, то 2 октября начинается льготный период. Допустим, вы сделали покупку 2 октября. У вас есть 50 дней на погашение кредита без процентов — до 21 ноября. Если совершить покупку 20 октября, то до 21 ноября остается 32 дня на погашение полной суммы задолженности без процентов.

Прочли? Вам все стало понятно? Мне нет. Где информация о типах покупок? Будет ли работать грейс-период при снятии денег в банкомате Сбербанка или стороннего банка? Будет ли он работать, если я переведу деньги на другую карту? Работает ли это на оплату коммунальных платежей, штрафов, кредитов, пополнение мобильного телефона и так далее…

Кредитная карта Сбербанк отзывы стоит ли открывать?

Прошло несколько месяцев, и я на практике научился пользоваться кредитной картой со льготным периодом. Сделал для себя вывод: в большинстве случаев это намного выгоднее, чем делать периодические займы у друзей и знакомых при кратковременной нехватке средств.

Частые вопросы

Несмотря на все отрицательные стороны кредитных карт, считаю, что их нужно использовать. А от навязчивой рекламы всегда можно «отбиться». С условиями пользования кредитки Сбера удалось разобраться. Существует период покупки – 30 дней, и отрезок для погашения который входит в 50-дневный срок. Но это только на покупки, перевод денег на другую карту – равно снять их в банкомате.

Глядя на кредитные карты Сбербанка и отзывы клиентов понимаешь, что далеко не все граждане в силах разобраться с платежным инструментом. Основная ошибка клиента – снятие наличных в банкомате после получения карты. Как только ты снимаешь наличку, льготный период сгорает. Стоит ли открывать карточку в Сбербанке – решайте сами.

Оксана г.Москва

4.991712707

Как пользоваться кредитной картой Сбербанка максимально выгодно

Сбербанк России отличается строгими требованиями к заемщикам и скрупулезным подходом к проверкам при одобрении займа. Но если знать, как грамотно пользоваться кредитной картой Сбербанка, то занимать деньги у него можно даже бесплатно.

Правила пользования картой: преимущества и ограничения

Менеджер, рекламирующий пакет, детально рассказывает, как правильно пользоваться кредитной картой Сбербанка. Акцент делается на потребительское направление такого кредитования. Инструмент позволяет делать покупки, рассчитываться в магазинах и интернет-аналогах, расплачиваться за услуги салонов, автомастерских и других предприятий обслуживания. Снять с нее наличные или перевести их на другой счет, схитрив и сделав несколько промежуточных манипуляций, тоже можно, но для таких операций предусмотрена значительная комиссия. Также обличивший кредитку узнает, что беспроцентный период в 50 дней на такие транзакции не распространяется.

Пользующийся кредитной картой Сбербанка должен знать, инструмент не позволяет:

- напрямую переводить деньги на другой счет;

- платить за услуги ЖКХ;

- пополнять счет мобильника;

- гасить штрафы ГИБДД;

- оплачивать государственные пошлины.

Расчетный и льготный периоды: подводные камни

Еще одна тонкость, способная разочаровать в продукте, — путаница в понятиях льготный период и расчетный.

Объясняющий, как пользоваться кредиткой Сбербанка, операционист акцентирует внимание на сроке в 50 дней. Требование погасить задолженность значительно раньше может застать врасплох. Проблема в сложной системе калькуляции обязательных платежей. Что надо помнить использующему кредитную карту главного банка страны:

- При оформлении назначается день формирования отчета. Срок от времени использования средств до этой даты называется льготным.

- В этот день каждый месяц система проверяет баланс и назначает обязательный платеж, высчитав комиссию за пользование средствами.

- Дата обязательного платежа наступит через 20 дней после дня формирования отчета. Это расчетный период. Чтобы не платить проценты, кредитный счет к этому моменту необходимо закрыть. О других картах с возможностью бесплатного займа можно узнать тут.

Этим объясняется, почему беспроцентный период истек так быстро: автоматика не различает, были сняты средства за 29 суток до дня формирования отчета или накануне. Она выставит пользователю счет в срок.

Чтобы обеспечить максимально продолжительный льготный срок пользования средствами с кредитки, нужно планировать крупные покупки на дни сразу после даты отчета.

При неполном погашении часть средств, кроме снятого банком обязательного процента, будет доступна уже на следующий день после пересчета, но процент на нее начислен не будет. Достаточно максимально пополнять кредитку к этому дню, чтобы пользоваться заимствованными деньгами на выгодных условиях.

Вся информация по операциям наглядно представлена в личном онлайн-кабинете клиента. Там же отражено состояние счета с бонусами “Спасибо”.

Кредитная карта Сбербанка. Почему не стоит брать и какая кредитка лучше?

Кредитная карта Сбербанка стоит ли оформлять? Брать или не брать, вот в чём вопрос!

1. Как получить кредитную карту Сбербанка?

Стоит ли брать кредитную карту сбербанка? Это можно понять сравнив условия по кредиткам разных банков. Для начала сравним кредитную карту Сбербанка с кредиткой онлайн банка Тинькофф по критерию их получения и посмотрим насколько сложнее получить кредитную карту Сбербанка онлайн чем в Тинькофф.

Оформить сбербанковскую кредитку онлайн, конечно, дело простое. НО, заполнить нужные поля — это одно, а получить одобрение на карту, а потом потратить время на посещение банка для получения карты, а потом узнать о том, что это было жутко невыгодно по сравнению с кредитками других банков — это совершенно ДРУГОЕ дело.

Кредитная карта Сбербанк условия получения здесь 👇

Чтобы оформить кредитную карту сбербанка онлайн, даже с моментальным решением, вам необходимо соответствовать определенным требованиям, а именно:

- а) Возраст не менее 21 и не более 65 лет

- б) Хорошая кредитная история. Многим отказывают в кредитке из-за банального отсутствия кредитной истории. Воспользуетесь услугами организаций из статьи о быстрых займах. и у вас будет хорошая кредитная история

- в) постоянная регистрация по месту обращения, не говоря уже о гражданстве.

- г) вы обязаны иметь хотя бы один год рабочего стажа в течении последних пяти лет и отчёт о доходах за последние пол года.

Кроме того, даже если вы оформляли заявку онлайн с моментальным решением (не путать с картой моментальной выдачи), то, в случае одобрения, вам нужно будет проехать в офис банка и постоять в очереди. Опять же, не говоря уже о том, что моментально вам, скорее всего, откажут. Опыт есть 😁.

А через какое-то время, когда вы уже оформите кредитку или кредит в другом банке, а потом расплатитесь с ним, вам, наоборот, пришлют смс о том, что вам одобрена кредитная карта в Сбербанке. Ну, не обязательно, конечно, а скорее всего. У меня именно так и было.

Оформление кредитной карты в Тинькофф банке. Сроки и условия выдачи.

Возьмём другой банк, а именно Тинькофф. Как и на каких условиях он выдаёт кредитки? Здесь совсем другая история:

- а) оставляете заявку на сайте, мгновенно вам приходит смс о том, что ваша заявка принята и в течение 3 дней карта будет доставлена на дом.

- б) из документов нужен только паспорт.

- в) для подтверждения места работы нужен только телефон работодателя, а для подтверждения вашей личности ещё какой-нибудь номер телефона.

- г) сначала вам дают карту с небольшим лимитом, примерно 30 000, а потом, видя, что вы регулярно закрываете хотя бы минимальную сумму, вам увеличат кредит. Если и дальше будете умело пользоваться, то можете написать заявление о повышении кредитного лимита. Пишите всё онлайн, в личном кабинете.

- д) банку Тинькофф не важно, чтобы вы проживали именно там где прописаны. Можете проживать в одном месте, а быть прописанным в другом. Сегодня это очень распространённое явление и людям важен банк, который обслуживает вас в любом месте, где бы вы ни находились.

Заявка на кредитную карту Сбербанк и Тинькофф/ сравнение

Взять кредитную карту в сбербанке конечно можно, но зачем, если это не так уж и выгодно по сравнению с другими картами? Давайте теперь сравним кредитки Сбербанка и Тинькофф банка по другому критерию, а именно: «оформление» и «сроки выполнения заявки».

Кредитная карта Сбербанка онлайн заявка.

Конечно, такая услуга, как онлайн заявка в Сбербанке имеется. Можете заполнить форму на сайте. Но, всё же в офис за картой прийти/приехать придётся. Примерно через две или три недели, таков срок выпуска стандартной карты. Кредитной карты моментальной выдачи не существует ни в одном банке. Для современного темпа жизни ждать выдачи кредитки больше 2 недель это очень долго, катастрофически долго. А зачем столько ждать, если есть продвинутые и высокоскоростные банки онлайн?

Действительно, зачем всё это, если кредитку Тинькофф Платинум выдадут вам в течении трёх дней. Причём, вам никуда не придётся идти!

Вы много работаете и домой попадаете поздно? Не беда, курьеры Тинькофф банка привезут вам кредитную карту на работу. Если не хотите на работу, то могут привезти домой, или даже в гости. Где будете вы, туда и привезут. Главное, будьте там, где пообещали быть. Всё очень просто. Но, лучше дома, чтобы курьер подсказал как оформить личный кабинет на сайте. Обратите внимание — только подсказал! Старайтесь к компьютеру не подпускать. Не нужно, чтобы кто-то посторонний видел ваши пароли. Либо после ухода курьера сразу же меняйте пароль.

Оформление кредитной карты Сбербанка связано, как с большим количеством ограничений по данным заявителя, так и по времени ожидания выпуска карты. Любой другой банк делает всё гораздо проще и быстрее, не говоря уже про Тинькофф.

Сравним: кредитные карты Сбербанка с льготным периодом и кредитки Тинькофф банка с льготным периодом

Вообще, у всех кредитных карт есть льготный период, в течении которого у вас не будут высчитывать проценты за использование кредитных средств.

Интересно, что практически во всех банках льготный период по кредитным картам составляет 55 дней, и только сбербанк кредитная карта на 50 дней.

Всего лишь 50 дней! Это самый маленький и соответственно самый невыгодный грейс период. Ведь, кроме привычного, стандартного периода в 55 дней в других банках, есть такие кредитки, у которых льготный период и 60 и 100, и аж 120 дней!

Также, ко всем этим перечисленным плюсам, по другим кредиткам начисляют ещё и кэшбэк в виде бонусов, который потом можно вернуть на карту деньгами! Это, кстати, всё есть в кредитке Тинькофф Платинум. Так зачем же тогда кредитка сбербанка с маленьким периодом в 50 дней, маленьким бонусом, который принимают далеко не везде, отсутствием рассрочки и быстрой связи с банком?

Кредитная карта Сбербанка стоит ли оформлять решать, конечно вам. Делайте свой выбор.

Как правильно пользоваться кредитной картой Сбербанка

Как пользоваться кредитной картой сбербанка и условия пользования кредитной картой Сбербанка зависят от своевременной уплаты денег. Более подробно о пользовании кредиткой мы писали в отдельной статье. Там основная информация и общие принципы для всех ⇑ кредитных карт.

Нередко читателей волнует тема: кредитная карта Сбербанк онлайн пользования. Всё онлайн пользование сводится к использованию личного кабинета, пароль от которого можно получить в любом терминале.

Если теорию понимаете сложно и с интернетом особо не дружите, то на первый раз лучше подойдите к консультанту в офисе сбербанка и попросите помощи.

Если вы с интернетом «на ты», то заходите на официальную страницу Сбербанка, вводите логин и пароль с чека, который вам выдал банкомат и попадёте в свой личный кабинет, с большим количеством информации и по вашим финансам, и по продуктам сбербанка.

Тема «как пользоваться кредитной картой сбербанка» включает в себя обязательный платёж по кредитной карте сбербанка. Поскольку банковская кредитная карта сбербанка не особо отличается от остальных, то и обязательный платёж зависит, как и у всех от размера остатка по задолженности за месяц.

Чтобы вы сами не заморачивались над этой темой по минимальному платежу, Сбербанк его высчитывает и присылает смс-кой на телефон. Также эта информация есть в личном кабинете.

Кредитная карта сбербанк условия пользования проценты

Условия пользования кредиткой сбербанка довольно простые:

- Плати во время и не будешь переплачивать

- Плати как можно больше, чтобы начислялось как можно меньше процентов

- Просрочка по кредитной карте сбербанка влечёт за собой штраф. Будут просрочки, значит будут штрафы и пеня за каждый просроченный день. Каждый следующий штраф, выше предыдущего.

- Чтобы быть в курсе счетов, чаще заглядывай в свой личный кабинет.

- Потерял кредитку, сразу блокируй с помощью звонка в банк или через личный кабинет.

- Хочешь иметь выгодную кредитку, НЕ бери кредитную карту сбербанка. Другие гораздо выгоднее. Пользуйся тем, что банки конкурируют между собой и борются за привлечение клиентов.

Проценты по кредитной карте могут быть разными. Зависят от категории карты и от вашей кредитной истории и финансового положения. О том какую именно кредитку вам одобрили, на каких условиях и с какими процентами вы можете уточнить у консультантов по телефону или в чате через личный кабинет, или у консультанта в офисе.

Кредитная карта Сбербанка отзывы, стоит ли оформлять?

Кроме моих личных впечатлений и отзывов которые есть в этой статье выше, можно посмотреть и другие отзывы на Банки ру.

На мой личный взгляд и по моему опыту: кредитка Сбербанка условия; обслуживание кредитной карты Сбербанка; кредитная карта сбербанк условия пользования, проценты и уровень обслуживания…. По всем этим критериям, а также по выгоде в путешествиях 👇, Сбербанк проигрывает другим банкам, особенно Тинькофф. Так кроме перечисленных выше плюсов по кредитке Тинькофф Платинум, у тех, кто впервые заказывает эту карту есть возможность выгодного объединения всех кредитов с разных кредиток в один.