Уплатить налоги можно за третьих лиц

Управление ФНС России по Новгородской области напоминает, что за третье лицо можно заплатить любые налоги (кроме НДФЛ за налогового агента), а также пени и штрафы по ним. Оплатить задолженность можно как за текущий период, так и за прошлые периоды.

Уплата налогов за третье лицо была разрешена иным лицам Федеральным законом от 30.11.2016 № 401-ФЗ, который внес изменения в положения ст. 45 Налогового кодекса РФ.

Эта норма расширила права плательщиков, разрешив выполнять налоговые обязательства женам за мужей, детям за родителей и т.п. Юридические лица также могут перечислять налоги со своего счета за другие организации, а руководители вправе погашать налоговые обязательства компании за счет своих средств.

Также не важны и причины, по которым плательщик решил заплатить «не свои» налоги.

Уплатить за третье лицо можно и страховые взносы (кроме взносов на травматизм). Порядок их уплаты такой же, как и при перечислении налога.

По общему правилу уплатить налог за третье лицо можно в безналичной форме за счет собственных средств, которые находятся на счете.

Что касается возможности уплатить «не свои» налоги наличными, то это зависит от того, кто и за кого их платит:

- если вы физлицо (в том числе индивидуальный предприниматель — ИП) и уплачиваете налог за другое физлицо или ИП, то никаких ограничений нет, вы вправе уплатить налог наличными;

- если вы организация, то уплатить налог наличными нельзя независимо от того, за кого его платите — за физлицо, ИП или другую организацию;

- если вы физлицо и уплачиваете налог за организацию, то уплатить его наличными нельзя, вы должны перечислить налог в безналичной форме.

Отметим, что если у вас есть излишне уплаченные или взысканные налоги, пени, штрафы, то зачесть их в счет оплаты налоговых обязательств третьего лица вы не сможете.

Единственное условие при оплате налогов за третьих лиц — правильное указание реквизитов в платежных документах.

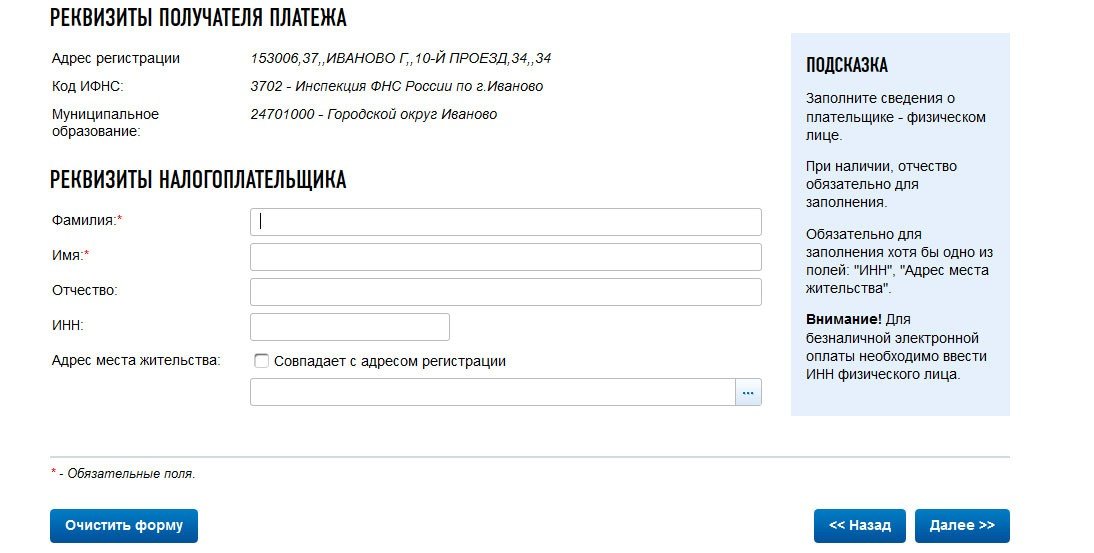

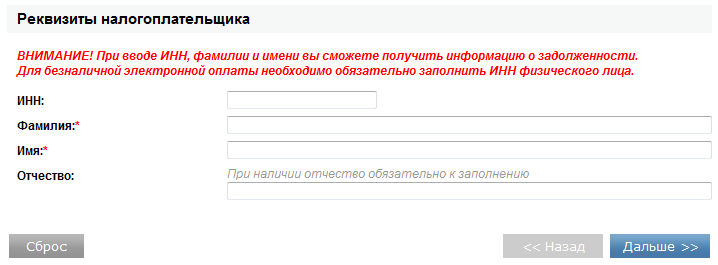

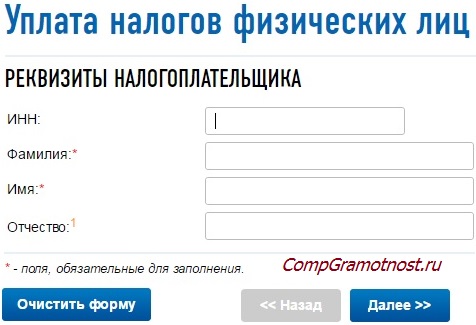

Так, при оформлении расчетных документов на уплату за третьих лиц необходимо указывать непосредственно данные этих лиц с целью корректного учета налоговых платежей в бюджетную систему РФ.

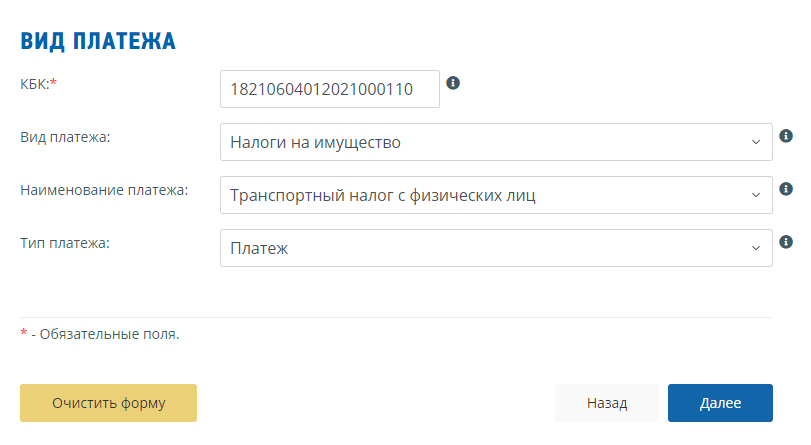

Также необходимо учитывать следующее: в поле «ИНН» указывается ИНН плательщика, чья обязанность по уплате налогов исполняется. В случае отсутствия у плательщика — физического лица ИНН — указывается ноль («0»). При этом в поле «Код» необходимо указать Уникальный идентификатор начисления (индекс документа). В поле «Плательщик» указывается информация о плательщике, чья обязанность по уплате налога исполняется: фамилия, имя, отчество (при его наличии) физического лица».

Образцы заполнения платежных документов:

Образец заполнения ПП ЮЛ за ЮЛ

Образец заполнения ПП ФЛ за ФЛ

Образец заполнения ПП ФЛ за ЮЛ

Образец заполнения ПП ЮЛ за ФЛ

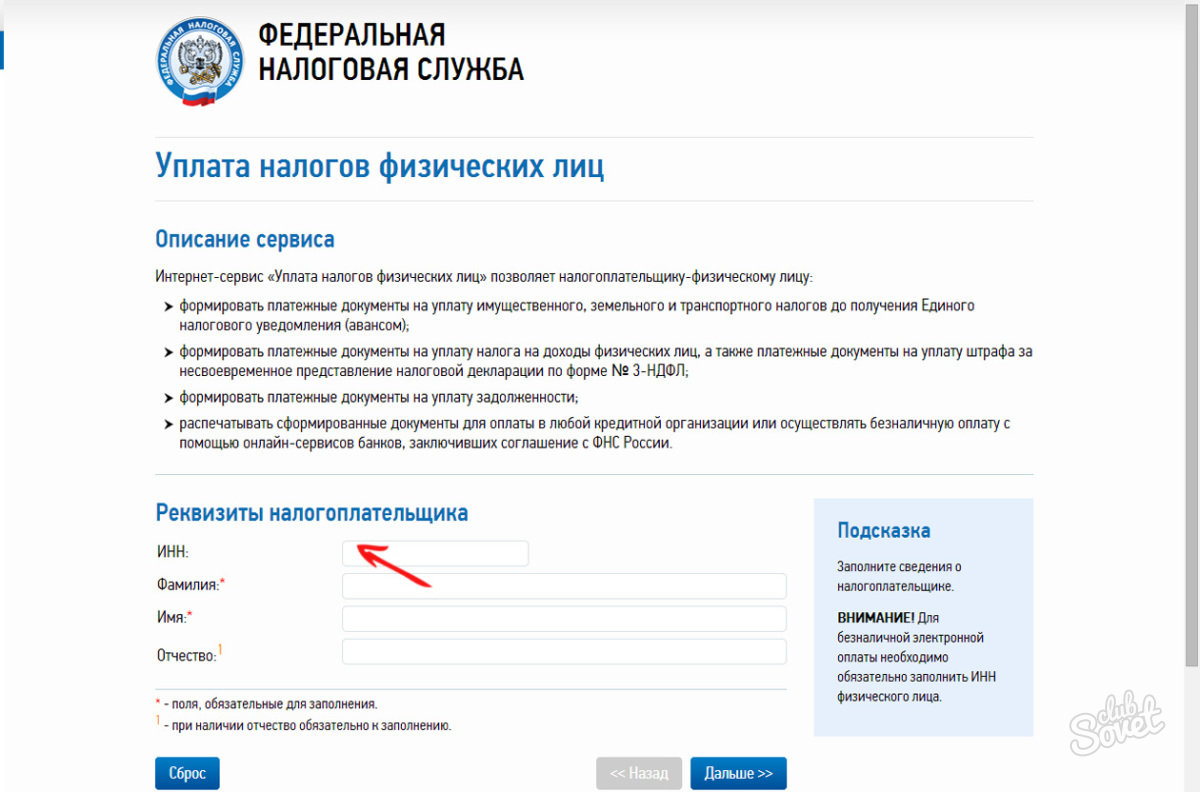

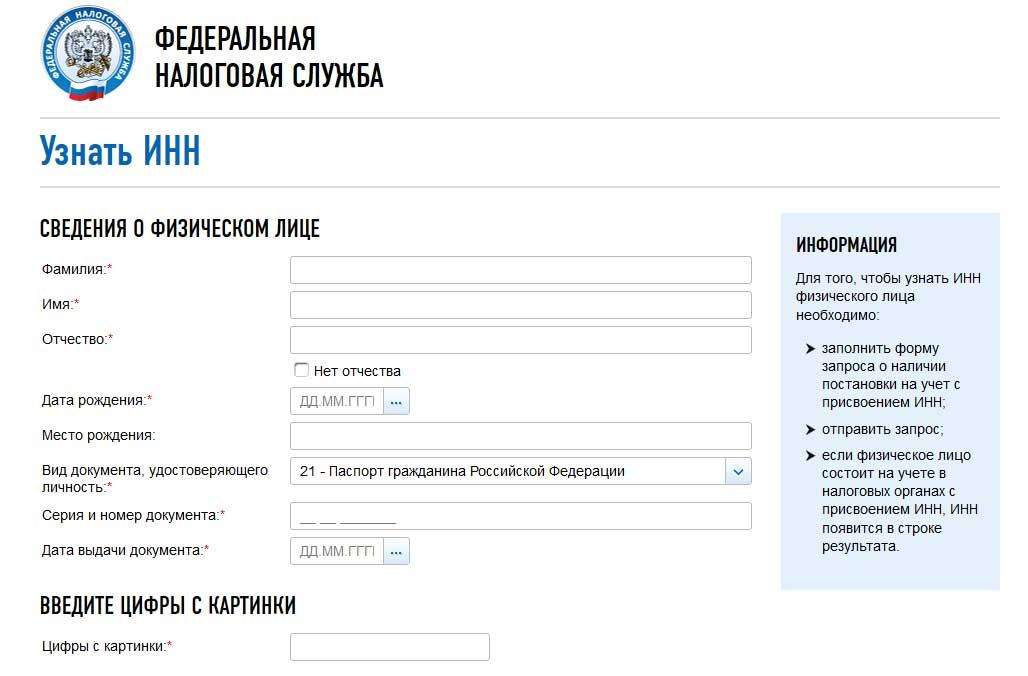

Заполнить платежное поручение на уплату налогов за третье лицо можно на сайте ФНС России с помощью сервиса «Уплата налогов, страховых взносов физических лиц» (http://service.nalog.ru/payment-pick.html?payer=fl). Сервис максимально автоматизирован и содержит информационные подсказки, позволяющие корректно заполнить платежку и своевременно уплатить налоги.

Внимание! Иное лицо не вправе требовать возврата из бюджетной системы Российской Федерации уплаченного за налогоплательщика налога. Поэтому, если вы уплатите больше, чем нужно, за возвратом переплаты вправе обратиться только то лицо, чью обязанность вы исполнили.

Уплатить налоги необходимо до 1 декабря 2020 года

Земельный и транспортный налог за 2019 год, а также налог на имущество физических лиц необходимо уплатить в срок до 1 декабря 2020 года.

Уплатить налоги можно наличными средствами в отделениях банков и почты России, в электронном виде — на сайте ФНС России и на портале Госуслуг.

Уплатить налоги на сайте ФНС России можно в личном кабинете налогоплательщика

или с помощью электронного сервиса «Уплата налогов и пошлин».

Личный кабинет налогоплательщика для физических лиц позволяет оплачивать налоги, контролировать состояние расчетов с бюджетом, получать налоговые уведомления и актуальную информацию о задолженности по налогам перед бюджетом, заполнять декларацию 3-НДФЛ в режиме онлайн, направлять её в налоговый орган, подписав электронной подписью, а также обращаться в налоговые органы без личного визита.

Получить доступ к личному кабинету можно в любой налоговой инспекции при предъявлении паспорта и свидетельства об ИНН. Войти в личный кабинет можно и с подтвержденным паролем портала Госуслуг.

Уплатить задолженность можно и в мобильном приложении «Личный кабинет налогоплательщика для физических лиц». Приложение доступно пользователям смартфонов на платформах Андроид и IOS. Найти его можно в App Store и Google-Play по названию «Налоги ФЛ».

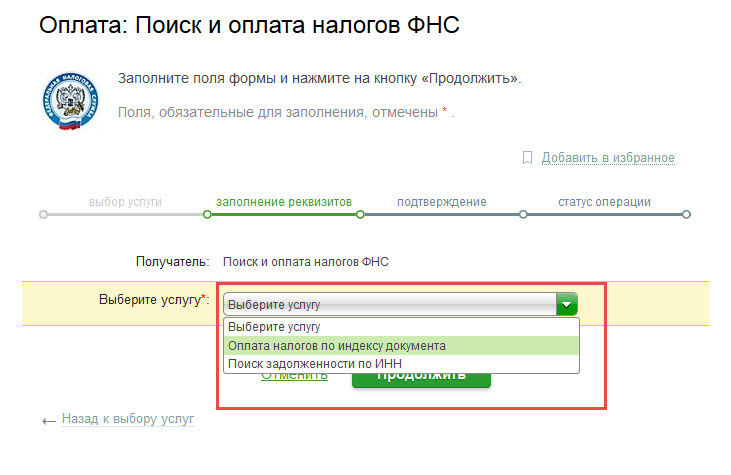

Сервис «Уплата налогов и пошлин» позволяет уплачивать налоги в режиме онлайн и формировать платежные документы для уплаты наличными средствами. В этом сервисе можно уплатить налоги за себя и за третьих лиц, уплатить единым платежом по всем налогам, раздельно по каждому налогу, используя индекс документа из налогового уведомления либо самостоятельно заполнить все платежные реквизиты.

Клиенты ПАО «Сбербанк» могут оплатить налоги и задолженность через банкоматы или через мобильное приложение «Сбербанк-онлайн».

Если налоговое уведомление не получено, то необходимо обратиться в любую налоговую инспекцию.

Телефон Контакт — Центра ФНС России: 8-800-222-22-22

Сайт ФНС России http:www.nalog.ru

Администрация Октябрьского района в социальных сетях:

Фейсбук: https://www.facebook.com/octr.izh

ВКонтакте: https://vk.com/octr_izh

Приглашаем Вас подписаться на страницы Администрации Октябрьского района в социальных сетях и войти в число наших друзей!

Оплата налогов в пользу УФНС по ХМАО через банкомат

Налоговые платежи в пользу УФНС по ХМАО через банкомат

Сургутнефтегазбанк предоставляет удобную услугу для жителей ХМАО – Югры — возможность узнать и оплатить в банкоматах банка задолженность по следующим налоговым обязательствам (сумма налога и/или пеня):

- транспортный налог;

- налог на имущество;

- земельный налог;

- налог на доходы физических лиц.

Держатели банковских карт международных платежных систем MasterCard Worldwide и Visa International любого банка могут погасить налоговую задолженность за прошлые налоговые периоды.

Информация о задолженности по налоговым платежам предоставляется в банкоматах Сургутнефтегазбанка в следующие сроки:

| Вид налога | 2006 и предшествующие годы | Последующие годы * | |||||

| Транспортный налог | Информация доступна | После 15 сентября 2008г. | После 15 сентября года, следующего за отчетным годом | ||||

| Налог на имущество | Информация доступна | После 15 сентября и 15 ноября 2008г. | После 15 сентября и 15 ноября года, следующего за отчетным годом | ||||

| Земельный налог | Информация доступна | После 15 сентября и 15 ноября (в Сургуте – после 15 сентября) 2008г. | После 15 сентября и 15 ноября года (в Сургуте – после 15 сентября), следующего за отчетным годом | ||||

| Налог на доходы физических лиц | Информация доступна | После 15 июля 2008г. | После 15 июля года, следующего за отчетным годом |

*— срок предоставления информации может быть изменен в случае изменения норм налогового законодательства РФ.

Порядок оплаты задолженности по налоговым платежам в пользу управления федеральной налоговой службы (УФНС) по ХМАО посредством банкоматов ЗАО «СНГБ» физическими лицами — держателями пластиковых карт международных платежных систем MasterCard Worldwide и Visa International любого банка:

- Вставьте карту Visa, MasterCard, Cirrus Maestro в банкомат;

- Нажмите клавишу, расположенную напротив надписи «Русский язык»;

- Выберите пункт меню «Оплата услуг»;

- Выберите пункт «Оплата налогов и сборов в бюджет РФ»;

- Выберите пункт «ХМАО»;

- Введите Ваш ПИН–код и нажмите клавишу «ВВОД»;

- Введите ваш ИНН и нажмите клавишу «Подтвердить»;

- Обязательно проверьте введенные данные, если информация, указанная на экране верна, нажмите клавишу «Продолжить»;

- Перед вами список налогов, по которым у вас есть задолженность.

Выберите с помощью клавиши, расположенной напротив надписи, интересующий вас вид налога;

Выберите с помощью клавиши, расположенной напротив надписи, интересующий вас вид налога; - Перед вами список ваших задолженностей по выбранному вами налогу. Выберите с помощью клавиши, расположенной напротив надписи, задолженность которую Вы желаете оплатить;

- Проверьте введенные данные, если информация, указанная на экране верна, нажмите клавишу «Подтвердить»;

- Для оплаты задолженности по другим видам налога, нажмите клавишу «Продолжить», для завершения операции, нажмите клавишу «Возврат карты»;

- В подтверждение операции банкомат выдает чек со всеми реквизитами платежа.

Плата за услугу взимается в соответствии с Тарифом Сургутнефтегазбанка (раздел «Дополнительные услуги по операциям с банковскими картами»).

Дополнительную информацию по услуге приема платежей через банкомат можно получить в информационно-справочной службе Сургутнефтегазбанка по телефонам (3462) 39-88-04.

Оплата налогов ИП с расчетным счетом в банке и без него

Коротко о главном:В статье разберем способы оплаты налогов ИП с расчетного счета. Узнаем, можно ли индивидуальному предпринимателю оплатить налоги без открытия расчетного счета в банке, а также рассмотрим, как заплатить ЕНВД и налоги за себя как физическое лицо.

Как оплачивать налоги с расчетного счета ИП

ИП, имеющий расчетный счет, может заплатить с него налоги двумя способами:

- Перевести деньги через интернет-банк или мобильное приложение банка. Нужно зайти в одну из программ под своим логином и паролем, выбрать вкладку «Платежи» или «Оплатить услуги» (это зависит от того, программой какого банка вы пользуетесь), перейти в раздел «Налоги, штрафы», выбрать вкладку «Налоги ФНС». Далее необходимо внимательно заполнить все поля предложенной формы. На заключительном этапе проверяем введенные данные, отправляем в банк, в качестве подтверждения наших действий вводим СМС-код.

- Сформировать платежку в специальной программе типа 1С. Можно воспользоваться шаблоном, но в программе удобней, так как она на каждом этапе заполнения делает подсказки. Главное, корректно заполнить поля формы, чтобы был погашен определенный налог. Платежку распечатываем в 3-х экземплярах, подписываем ее, ставим печать на 1-ом экземпляре. Если ИП работает без печати, то на ее месте пишем «б/п». Особое внимание обращаем на подпись, она должна быть идентична той, которую оставляли в образцах подписей в банке. Платежку относим в банк. Операционист, проверив правильность заполнения платежки, на одном из экземпляров ставит отметку о принятии.

Рекомендуем прочитать: Где открыть расчетный счет для ИП и ООО: сравнение тарифов и отзывы.

Как платить налоги ИП без расчетного счета

Если у ИП нет расчетного счета, то произвести уплату налогов можно без него:

- Оплатить налоги без открытия расчетного счета можно через онлайн-банк или мобильное приложение вашего банка, в котором у вас есть дебетовая карта (следуя вышеприведенной инструкции).

- Отправить платеж через личный кабинет на сайте налоговой.

- Погасить задолженность через портал Госуслуг.

При втором и третьем способе — заходим на официальный сайт налоговой, нажимаем вкладку «Физические лица». Выбираем, как мы хотим авторизоваться — при помощи портала Госуслуг или личного кабинета. Вводим логин и пароль. В верхнем поле появляется сумма задолженности по налогам. Выбираем, как мы будем платить и с помощью чего. Проверяем все данные и отправляем платеж.

- Отправить налоговый перевод через отделение банка. Самый трудоемкий процесс. Нужно вручную написать платежное извещение и главное — не ошибиться с кодами. В поле «Плательщик» пишем свою фамилию, имя, отчество, к примеру, «Ильин Сергей Константинович», аббревиатуру «ИП» не пишем, так как банки могут принимать наличные платежи только от физ.

лиц.

лиц. - Оплатить налоги при помощи электронных кошельков, например, Webmoney, QIWI, Яндекс.Деньги. Заходим в один из них, выбираем вкладку «Налоги». Затем пользуемся поиском по УИН, вводим 20 цифр (подходит, когда есть налоговое извещение), или по ИНН. Дальше корректно заполняем все поля предлагаемой формы.

Как ИП заплатить ЕНВД без расчетного счета

Всеми рассмотренными выше способами ИП может погасить задолженность по ЕНВД. К ним можно добавить еще один — посетить ближайшую налоговую инспекцию и взять извещение на платеж. С ним пойти в банк и отправить платеж либо через терминал, либо через операционное окно. Плюс этого перевода в том, что не нужно вручную заполнять бланк платежа.

Рекомендуем прочитать: Рейтинг банков для малого бизнеса с выгодным РКО для ИП и ООО.

Может ли ИП заплатить налоги за себя, как физ. лицо, с расчетного счета

ИП, которому нужно оплатить налоги за себя, как за физическое лицо (транспортный, земельный, имущественный налог), может оплатить их с расчетного счета, из остатка собственных средств. Законом это не запрещено.

Сделать это можно в интернет-банке или мобильном приложении, сформировав платежку, а в назначении платежа указав, за кого производится платеж (пишем ФИО). Далее отражаем наименование налога и период, за который мы вносим задолженность.

Рекомендуем прочитать: Рейтинг банков с бесплатным РКО и расчетным счетом для ИП и ООО.

Как заплатить налоги за другого человека? — Урай.ру

О том как оплатить налоги либо имеющуюся налоговую задолженность расскажет заместитель начальника Межрайонной ИФНС России № 2 по ХМАО – Югре Виктория Ткаченко

По закону можно платить налоги за кого угодно. Есть несколько способов, как это сделать.

С 2016 года можно платить налоги не только за себя, но и за третьих лиц. Например, дети могут платить за родителей, а муж — за жену. Если один человек платит за другого и правильно указывает данные платежа, то платеж зачтут не тому, кто платит, а тому, за кого платят.

Если один человек платит за другого и правильно указывает данные платежа, то платеж зачтут не тому, кто платит, а тому, за кого платят.

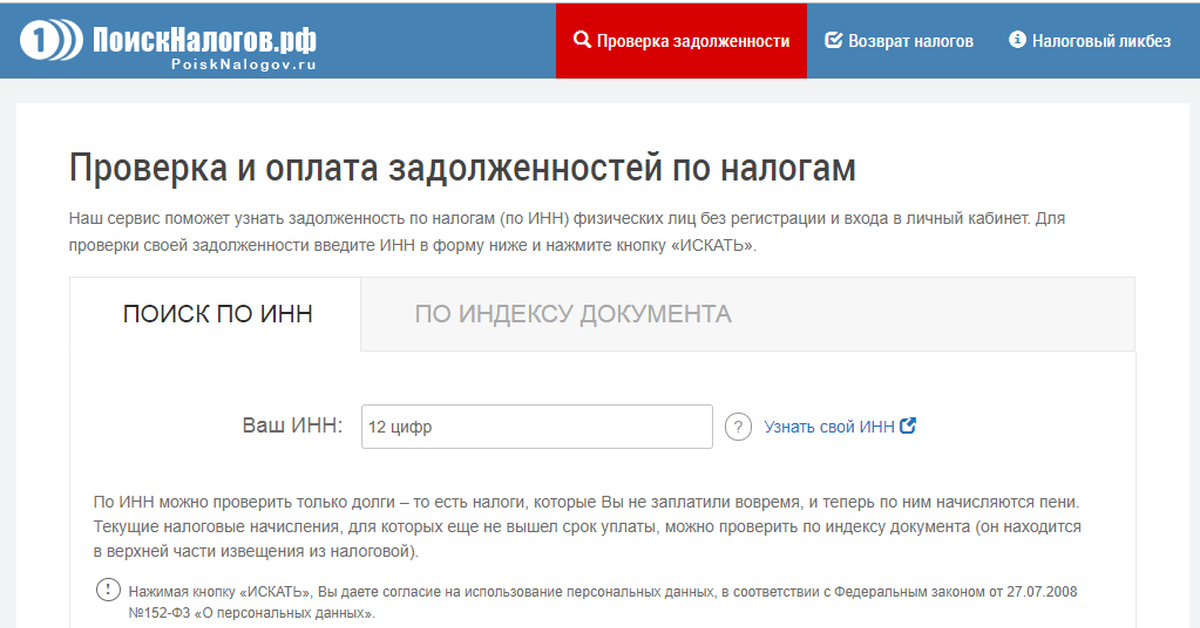

По индексу документа (УИН)

Индекс документа или УИН — это длинный код, который есть на квитанции. Если известен этот код, больше вообще ничего не нужно. Его можно продиктовать, сфотографировать и переслать в виде смс. Платить по УИН можно на портале Госуслуг и на сайте nalog.ru. Для оплаты через портал нужно авторизоваться — то есть иметь учетную запись тому, кто платит налоги за кого-то другого.

Используйте любой вариант:

Если есть индекс документа, можно заплатить налоги за кого угодно: суммы попадут по назначению. Даже если деньги уйдут с вашей карты, но УИН будет с квитанции родителей, бабушки или коллеги, платеж погасит именно их задолженность.

По квитанции или данным налогоплательщика

Этот способ подойдет тем, у кого нет личного кабинета или нужно заплатить налоги наличными. Можно взять квитанцию родственника и оплатить за него любые суммы. Деньги могут дать они или вы заплатите своими — для налоговой это не имеет значения. Квитанции приходят вместе с налоговым уведомлением. Или их можно распечатать из личного кабинета на сайте nalog.ru. Там есть авторизация через Госуслуги.

С квитанцией можно сходить в банк или на почту. Там оформят платеж: он погасит задолженность того человека, который указан в квитанции.

Заполнить платежные документы самостоятельно

Если вы хотите заплатить налоги со счета в банке, но не по индексу документа и не по квитанции, можно заполнить данные по реквизитам. Важно правильно оформлять платежное поручение, чтобы деньги попали по назначению. ФНС составила инструкцию по заполнению реквизитов — там много нюансов.

Если не уверены, что сможете правильно оформить платежное поручение, обратитесь в банк или узнайте УИН и платите через Госуслуги.

Что нужно знать при уплате налогов за третьих лиц?

По закону можно платить налоги за кого угодно. Но так можно не со всеми налогами, а иногда уплата приводит к образованию выгоды и начислению дополнительных налогов. Все имущественные налоги по уведомлению можно платить без проблем.

Но так можно не со всеми налогами, а иногда уплата приводит к образованию выгоды и начислению дополнительных налогов. Все имущественные налоги по уведомлению можно платить без проблем.

Еще можно переплатить, а вернуть деньги не получится. Если платите за других, учтите такие нюансы из Налогового кодекса и писем Минфина:

- Платить можно за другого человека. Но вернуть переплату или зачесть ее в счет другого налога может только тот, за кого платили. Тот, кто платил, не может потребовать деньги из бюджета назад или как-то ими распорядиться.

2. Если муж заплатил налог за жену, у нее при этом не возникает доход, облагаемый НДФЛ. Так со всеми физлицами, которые платят налоги за других людей.

3. Если организация или ИП заплатят налоги за физлицо, то у этого физлица возникает налогооблагаемый доход. Придется начислить НДФЛ.

Нужно ли показывать паспорт того, за кого платят налоги?

Нет, Минфин объяснял, что паспорт показывать не нужно. Если муж платит налог на имущество за жену, то паспорт жены в банке или на почте просить не должны. Доверенность тоже не нужна.

За каких родственников можно платить налоги?

Платить налоги можно за кого угодно. Родственные или гражданско-правовые отношения не имеют значения и подтверждать их не нужно.

Налоги по ИНН физического лица

Российская ФНС сообщила, что наши соотечественники, оплачивая налоги, могут не указывать собственный ИНН из религиозных убеждений. Нововведение действует с 13 декабря, затрагивая частных лиц и предпринимателей.

налоги по инн

Речь идет об оплате установленных бюджетных платежей на основании поступивших из налоговых служб квитанций. Наличие у наших соотечественников соответствующих религиозных взглядов, не позволяющих использовать личный ИНН,предоставляет им возможность самостоятельно оплатить налоги в банковском учреждении. При заполнении квитанции необходимо указать все остальные реквизиты без указания ИНН. Банки обязаны принять платеж без него.

Банки обязаны принять платеж без него.

Действующее законодательство позволяет также не приводить ИНН, если будет указан сформированный налоговыми службами уникальный идентификатор начисления (УИН). Его также указывают в присланном плательщику уведомлении. Многим предпринимателям, оказывающим интеллектуальные услуги, разрешается при заключении договоров с клиентами указывать их УИН.

Российским гражданам также не требуется указывать ИНН при подаче декларации в налоговые службы, заявлений и иных документов. Предприниматели не имеют возможности поступать аналогичным образом.

Не указывать инн при оплате налогов

В налоговом ведомстве страны подчеркивают, что ИНН не считается информацией персонального значения. Он используется исключительно для систематизации плательщиков и ускорения процесса обработки поступающих платежей.

При этом аннулировать, отказаться или уничтожить присвоенный ИНН по религиозным убеждениям российские граждане не имеют права. Допускается его признание недействительным, если человек:

- обладает двумя ИНН;

- умирает.

Метки: ИНН, налог

Если Вы заметили на сайте опечатку или неточность, выделите её |

инструкция – Запсибкомбанк в Тюмени

Оплатить налог максимально просто и удобно возможно с помощью сервиса «Интернет-Банк»и его Мобильных приложений!

Для оплаты доступны любые налоги, начисленные физическому лицу на территории всей Российской Федерации.

Для этого после входа в сервис необходимо выбрать вкладку «Платежи и переводы» -> «Платежи в бюджет» -> «Налоги».

Далее необходимо выбрать способ оплаты (по индексу документа или по ИНН) и ввести номер выбранного документа.

При наличии налога в базе нужно проверить правильность данных, после их подтверждения Вы совершаете оплату.

Прием платежей в пользу УФНС России осуществляется во всех банкоматах и инфокиосках Запсибкомбанка.

Для оплаты налога необходимо:

— в меню банкомата выбрать раздел «Платежи, переводы», далее — «Налоги».

— в меню инфокиоска выбрать раздел «Платежи» — «Платежи в бюджет», далее — «Налоги».

Для оплаты начислений текущего года Вам необходимо нажать кнопку «Индекс документа (УИН)», ввести индекс документа, состоящий из 20 цифр (он содержится в квитанции на оплату налога) и проверить информацию, которая будет отражена на экране:

-

ИНН

-

сумма налога

-

вид налога

Для оплаты задолженности (в том числе пеней и штрафов) Вам необходимо нажать кнопку «Идентификационный номер налогоплательщика (ИНН)», ввести Ваш ИНН, состоящий из 12 цифр, и просмотреть список Ваших задолженностей.

После выбора задолженности, которую Вы хотите оплатить, на экране будут отражены:

- индекс документа

- вид налога

- сумма налога

После проверки правильности данных и их подтверждения Вы совершаете платеж и получаете чек.

При проведении данных операций в банкоматах и инфокиосках Запсибкомбанка, посредством сервиса «Интернет-Банк» и его Мобильных приложений комиссия с плательщиков не взимается!

Посредством сервиса «Интернет-Банк» и его Мобильных приложений, а также в банкоматах и инфокиосках Запсибкомбанка Вы можете оплатить любой налог, который может быть начислен физическому лицу, а обмен информацией напрямую с Государственной системой ГИС ГМП обеспечивает наивысший уровень качества нашего сервиса!

Идентификационный номер налогоплательщика (ИНН) Определение

Что такое идентификационный номер налогоплательщика (ИНН)?

Идентификационный номер налогоплательщика (ИНН) — это уникальный девятизначный номер, используемый для идентификации физического лица, предприятия или другого юридического лица в налоговых декларациях и других документах, поданных в Налоговое управление США (IRS). ИНН обычно представляет собой либо номер социального страхования, либо идентификационный номер работодателя (EIN), в зависимости от организации, которой он выдается. ИНН также известен как номер 95 или идентификационный номер налогоплательщика.

ИНН обычно представляет собой либо номер социального страхования, либо идентификационный номер работодателя (EIN), в зависимости от организации, которой он выдается. ИНН также известен как номер 95 или идентификационный номер налогоплательщика.

Большинство людей предпочитают использовать свой номер социального страхования в качестве ИНН. Индивидуальные предприниматели, у которых нет сотрудников, могут использовать либо свои номера социального страхования, либо EIN. Корпорации, товарищества, трасты и поместья должны использовать EIN, присвоенный IRS.

Ключевые выводы

- Идентификационный номер налогоплательщика (ИНН) — это общий термин, который охватывает несколько типов девятизначных идентификационных номеров, используемых физическими и / или юридическими лицами для подачи налоговой декларации в Налоговое управление США (IRS).

- Для большинства индивидуальных налогоплательщиков и многих индивидуальных предпринимателей их номер социального страхования является идентификационным номером налогоплательщика.

- Большинство предприятий обязаны использовать тип идентификационного номера налогоплательщика, выданный IRS, который называется идентификационным номером работодателя (EIN).

Как работает идентификационный номер налогоплательщика

ИНН для физического лица форматируется так же, как и номер социального страхования: xxx-xx-xxxx. Для большинства людей их номер социального страхования будет их идентификационным номером налогоплательщика.Для предприятий IRS присваивает ИНН в следующем формате: xx-xxxxxxx. Компании и любые другие организации, которые не могут использовать номер социального страхования в качестве ИНН, должны получить EIN в IRS.

ИНН — это общий термин, который может относиться к любому из пяти основных типов идентификационных номеров налогоплательщиков:

- Номер социального страхования (SSN)

- Идентификационный номер работодателя (EIN)

- Индивидуальный идентификационный номер налогоплательщика (ИНН)

- Идентификационный номер налогоплательщика при усыновлении (ATIN)

- Регистрационный номер налогоплательщика (PTIN)

Администрация социального обеспечения выдает номера социального страхования U. С. граждане и квалифицированные иностранцы. Некоторые иностранцы-резиденты и нерезиденты, которые не имеют права на получение номеров социального страхования, могут подать форму W-7 в IRS, чтобы получить ITIN. IRS уполномочивает агентов по приему, таких как колледжи, финансовые учреждения и бухгалтерские фирмы, помогать заявителям в получении ITIN.

С. граждане и квалифицированные иностранцы. Некоторые иностранцы-резиденты и нерезиденты, которые не имеют права на получение номеров социального страхования, могут подать форму W-7 в IRS, чтобы получить ITIN. IRS уполномочивает агентов по приему, таких как колледжи, финансовые учреждения и бухгалтерские фирмы, помогать заявителям в получении ITIN.

IRS требует использования идентификационных номеров налогоплательщиков во многих налоговых документах. Эти документы включают налоговые декларации, заявления и отчеты. Банки и другие предприятия используют номера ИНН при взаимодействии с другими организациями.

Идентификационный номер налогоплательщика должен быть указан во всех материалах, представленных в IRS для подачи заявления на налоговые льготы или исключения, или для уплаты налогов. Например, налогоплательщики, подающие ежегодные налоговые декларации, должны указывать ИНН в декларации, а работодатели, сообщающие о заработной плате, выплаченной сотрудникам, должны предоставлять ИНН сотрудников.

Особые соображения

IRS иногда выдает идентификационный номер налогоплательщика (ATIN) для ребенка, который находится в процессе усыновления U.С. налогоплательщики. В этих случаях номер носит временный характер и будет заменен, когда ребенок будет иметь право на получение номера социального страхования.

IRS требует, чтобы составители платных налоговых деклараций указывали налоговый идентификационный номер (PTIN) во всех налоговых декларациях или претензиях на возмещение, которые они готовят (в основном или полностью). Налоговые инспекторы могут подать заявку на получение этих номеров по почте или через Интернет. К иностранным составителям налоговой отчетности, которые не могут получить номера социального страхования, применяются особые правила.

ИНН vs.EIN

Идентификационные номера работодателя (EIN) — это один из видов TIN. Иногда EIN также называют федеральным идентификационным номером работодателя. IRS требует, чтобы компании, включая корпорации и товарищества, а также некоторые трасты и владения, использовали EIN.

IRS требует, чтобы компании, включая корпорации и товарищества, а также некоторые трасты и владения, использовали EIN.

IRS рекомендует ответственным сторонам обеспечить юридическое оформление бизнеса до получения EIN. Как правило, новый EIN должен быть получен при изменении формы собственности или структуры бизнеса. Документ, присваивающий EIN, должен храниться у предприятия или физического лица, которому он назначен.

Индивидуальные предприниматели, у которых нет сотрудников, могут использовать EIN или номер социального страхования. Индивидуальный предприниматель, у которого есть хотя бы одно физическое лицо, должен получить EIN от IRS.

Владельцы малого бизнеса и частные предприниматели могут подать онлайн-заявку на получение EIN.

Кроме того, IRS требует, чтобы определенные организации использовали EIN для своего TIN, если они подпадают под определенные категории. Примеры включают любые организации, у которых есть план Keogh, или любые организации, которые подают декларации, связанные с продажей алкоголя, табака или огнестрельного оружия.

Зарегистрировать бизнес в Вирджинии

Как правило, если вы ведете бизнес в Содружестве Вирджиния, вам необходимо зарегистрировать свой бизнес в Налоге Вирджинии.

Новые предприятия

Перед регистрацией у нас большинству новых предприятий потребуется получить федеральный идентификационный номер работодателя (EIN) от IRS, а некоторым необходимо будет зарегистрироваться в Комиссии государственной корпорации .

- Если вы планируете нанимать сотрудников , вы можете зарегистрироваться в Комиссии по трудоустройству штата Вирджиния (VEC) одновременно с регистрацией в налоговой службе штата Вирджиния, если вы зарегистрируетесь онлайн.VEC отвечает за сбор налогов по безработице.

- Вы можете начать процесс регистрации, сохранить черновик и вернуться позже, чтобы завершить регистрацию. Только не забудьте сохранить свой идентификатор пользователя и пароль, чтобы снова войти в систему.

Воспользуйтесь нашим контрольным списком , чтобы убедиться, что у вас есть все необходимое, прежде чем начать регистрацию.

Зарегистрируйте свой бизнес сейчас

Когда вы заполните регистрацию онлайн, вы сразу же получите номер своего налогового счета Вирджинии для каждого типа налога, свидетельство о регистрации в налоге с продаж (если вы зарегистрировались для сбора розничных продаж или налога на использование) и документы, которые помогут вам в следующем. шаги (что нужно вернуть в файл, когда в файл и т. д.). Вы также автоматически регистрируетесь в учетной записи бизнес-онлайн-сервисов, где в будущем вы сможете подавать и платить налоги, отправлять нам электронные письма и управлять своим налоговым счетом Вирджинии.

Если вы не можете зарегистрироваться онлайн, загрузите регистрационную форму Business Registration Form (R-1) , чтобы отправить ее по почте или факсу.

Новые бизнес-ресурсы:

Домашние работодатели

Если вы нанимаете домашних работников и обязаны удерживать подоходный налог штата Вирджиния из своей заработной платы, вам может потребоваться зарегистрироваться в качестве домашнего работодателя как в Вирджинском налоге, так и в VEC.

Узнайте больше о Требованиях домашнего работодателя к удержанию налогов и о том, кому необходимо регистрироваться.

Миннесота Требования к налоговому идентификатору | Налоговое управление Миннесоты

field_block: node: page: title

field_block: node: page: body

Идентификационный номер налогоплательщика штата Миннесота — это семизначное число, используемое для отчетности и уплаты налогов на предприятия штата Миннесота.Если он вам нужен, вы можете подать заявление через налоговую регистрацию.

field_block: node: page: field_paragraph

- Осуществлять налогооблагаемые продажи или аренду в Миннесоте

- Предоставлять налогооблагаемые услуги в Миннесоте

- Удерживать подоходный налог штата Миннесота из заработной платы сотрудников

- Сделать расчетные налоговые платежи с предприятий

- Подать налоговую декларацию корпорации Миннесота, корпорации S или партнерства

- Подавать фидуциарные налоговые декларации о доходах в качестве наследника, траста или личного представителя

- Заполнить или уплатить налоги MinnesotaCare или специальные налоги, такие как налоги на алкоголь, табак или страховые взносы

- Имейте налог на использование для отчетности (для предприятий см. Информационный бюллетень по налогу с продаж 146; для физических лиц см. Информационный бюллетень по налогу с продаж 156)

- Имейте в наличии налоги на обращение с твердыми отходами (SWM) для отчетности по налогу с продаж и налогу за использование вне сети

- Ваш бизнес меняет свою юридическую организацию

- Вам необходимо подать заявление на получение нового федерального идентификационного номера работодателя .

- Подать заявление в качестве некоммерческой организации на освобождение от налога с продаж штата Миннесота

- Подать заявку на получение статуса освобожденной от уплаты федерального налога в качестве некоммерческой организации в соответствии с разделом 501 (c) (3) Налогового управления США

- Откройте банковский счет для своего бизнеса

Часто задаваемые вопросы по уплате подоходного налога с физических лиц

Как долго я получу возмещение?

Усиленные меры безопасности OTR для защиты налоговых долларов и борьбы с кражей личных данных / мошенничеством с возвратом налогов могут привести к увеличению времени обработки некоторых налоговых деклараций и связанных с ними возмещений.Обработка выбранных налоговых деклараций займет до шести недель.

Кому я должен произвести оплату?

Выплатите чек или денежный перевод «казначею округа Колумбия». Не отправляйте наличные. Напишите свой номер социального страхования, номер телефона в дневное время, налоговый год декларации и тип декларации (D-40, D-40EZ и т. Д.) На платеже.

Что делать, если я не могу полностью оплатить свой налоговый счет?

Если вы не можете полностью оплатить свой налоговый счет, все равно подайте налоговую декларацию, оплатите все, что вы можете, а затем немедленно свяжитесь с нами, чтобы мы помогли вам выполнить ваши налоговые обязательства.Позвоните нам по телефону (202) 727-4TAX, напишите нам или посетите наш центр обслуживания клиентов, чтобы объяснить нам, как вы планируете выплатить остаток. Если ваш план приемлем, мы продлим срок оплаты. Если мы не получим от вас известий, мы должны предположить, что вы отказываетесь платить, и мы должны выполнить свои обязательства по обеспечению сбора вашего налога.

Как меня могут оштрафовать, если я не оплачиваю свой налоговый счет?

Обратите внимание, что перед тем, как мы предпримем какие-либо действия, перечисленные ниже, мы пытаемся связаться с вами и дать вам возможность произвести оплату добровольно.Однако, если вы не будете сотрудничать с нами, мы можем предпринять любые или все следующие действия: подать налоговое удержание; арестовать имущество, такое как заработная плата, банковские счета и инвестиции; или конфисковывать и продавать автомобили, недвижимость и коммерческую собственность.

Есть ли номер телефона, по которому я могу позвонить, чтобы проверить возврат средств?

Пока ваша налоговая декларация обрабатывается, вы можете позвонить по телефону (202) 727-4TAX, чтобы узнать статус вашего возмещения. Вы можете проверить статус возврата онлайн в Центре обслуживания электронных налогоплательщиков.

человек | Департамент налогов

Как подать

В зависимости от вашего статуса проживания и вашей личной ситуации вам могут потребоваться дополнительные формы и графики.

Есть три способа подачи заявки:

- Приобретите программное обеспечение для подготовки налогов или, при наличии возможности, используйте Free File

- Подача бумажной декларации

- Воспользуйтесь услугами налогового специалиста или волонтера, чтобы подготовить и подать налоговую декларацию

Вермонт подоходный налог взимается с физических и юридических лиц (налогоплательщиков), размер которого зависит от прибыльного дохода (налогооблагаемого дохода) налогоплательщика.Отдельные налоги, такие как подоходный налог и налог на имущество, начисляются в отношении каждого налогоплательщика, отвечающего определенным минимальным критериям.

Подоходный налог с населения

Подоходным налогом облагается налогооблагаемый доход штата Вермонт, который определяется как валовой доход от физического лица, из которого были вычтены стандартные вычеты и другие льготы. Этот налогооблагаемый доход штата Вермонт — это сумма вашего дохода, облагаемая подоходным налогом.

Декларация усадьбы

Декларация усадьбы должна подаваться каждым домовладельцем, постоянно проживающим в штате Вермонт, по своему основному месту жительства ежегодно до крайнего срока подачи заявок на апрель.Усадьба — это основное жилище и земельный участок, окружающий жилище, принадлежащий и занятый резидентом в качестве места жительства лица. Если имущество не декларируется как усадьба, оно будет облагаться налогом по внебамильной ставке. Нежуточное имущество — это имущество, используемое в коммерческих целях или второй дом, палаточный лагерь, дачный участок. Все имущество считается неучастником, если оно не задекларировано как усадьба. Вы, как владелец собственности, обязаны заявить права собственности в качестве усадьбы, если вы соответствуете или ожидаете выполнения следующих требований:

- Вы проживаете в штате Вермонт

- По состоянию на 1 апреля вы являетесь владельцем и проживаете в усадьбе как по месту жительства.

Обратите внимание: Если вы соответствуете этим требованиям, за исключением того, что ваша усадьба сдается арендатору 1 апреля, вы все равно можете претендовать на нее как на усадьбу, если она не сдается в аренду более 182 дней в календарном году.

Налог на имуществоНалог на имущество взимается на муниципальном уровне, при этом недвижимое имущество перечисляется зарегистрированному владельцу с 1 апреля. Оценочная стоимость имущества определяется местными специалистами по оценке, называемыми списками или оценщиками.Законодательный орган города (выбранная доска или доска из ольхи) устанавливает налоговую ставку для сбора денег на дороги и городские расходы. Что касается финансирования образования, вся недвижимость классифицируется как приусадебная или нехозяйственная. На эти два класса собственности взимается налог на образование в масштабах штата по разным ставкам. Основанием для этой классификации является Хомстедская декларация. Ставка налога на приусадебное образование в каждом муниципалитете зависит от местных расходов на ученика, при этом ставки корректируются в соответствии с местным общим уровнем оценки.

Налоговый кредит на имущество

В зависимости от дохода семьи домовладельцы Вермонта могут иметь право на получение кредита в счет их годового налога на недвижимость Вермонта. Домовладелец может иметь право на получение кредита по трем причинам. Они должны были подать декларацию Homestead о своей собственности в качестве основного места жительства 1 апреля того же года, проживали в Вермонте весь предыдущий календарный год и не были заявлены как иждивенцы другим налогоплательщиком за предыдущий налоговый год.

Заявление о возмещении арендатора

Скидка арендатора выплачивается правомочным домовладельцам штата Вермонт на основе той части их уплаченной арендной платы, которая превышает установленный процент дохода семьи.Арендаторы в Вермонте могут иметь право на скидку в зависимости от дохода их семьи и размера налога на недвижимость, который они уплатили через арендную плату по своему основному месту жительства.

Чтобы иметь право на получение скидки арендатора, вы должны быть законным резидентом штата Вермонт в течение всего календарного года, не быть заявленным в качестве иждивенца другого налогоплательщика, иметь семейный доход, не превышающий 47000 долларов, и вы являетесь единственным лицом в домохозяйство, подающее арендатору требование о скидке.

Налог на использование

Этот налог требует уплаты налога на налогооблагаемые покупки, если продавцы не взимают налог с продаж, например, с покупок, сделанных в Интернете, из каталогов или в другом штате, которые нужно доставить домой.

Торговцы вне штата не обязаны по закону взимать налог с продаж штата Вермонт, если они не имеют физического присутствия в штате Вермонт, но налог с продажи все равно подлежит уплате. Чтобы уплатить налог на использование штата Вермонт, запишите свои налогооблагаемые покупки и отправьте платеж при заполнении формы IN-111, налоговой декларации штата Вермонт. Если вы не заполняете налоговую форму штата Вермонт, но ваша покупка доставлена в штат Вермонт, вы можете заполнить форму SU-452 «Налоговая декларация за использование штата Вермонт».

Налог на прибыль (сотрудники) | Сервис

Срок сдачи

Ежеквартально плюс ежегодная сверка.

Конкретные сроки указаны ниже.

Ставка налога

3,8712%

для резидентов и 3,5019% для нерезидентов

Кто платит налог

Налог на прибыль — это налог на заработную плату, комиссионные и другие компенсации, выплачиваемые лицу, которое работает или живет в Филадельфии.

Вы должны платить налог на прибыль, если вы:

- Резидент Филадельфии с налогооблагаемым доходом, у которого не удерживается городской налог на заработную плату из вашей зарплаты.

- Нерезидент, который работает в Филадельфии и не удерживает городской налог на заработную плату из вашей зарплаты.

Наиболее распространенная ситуация для подачи и уплаты налога на прибыль — это когда житель Филадельфии работает на работодателя за пределами штата. Работодатели за пределами штата не обязаны удерживать налог на заработную плату в Филадельфии, если они не имеют физического местонахождения в Пенсильвании или не облагаются налогом на доходы и поступления от предпринимательской деятельности.Если налог на заработную плату не удерживается, жители Филадельфии должны подавать и платить налог на прибыль самостоятельно.

Город Филадельфия не является стороной каких-либо соглашений о взаимном налогообложении с другими муниципалитетами. Жителей Филадельфии, работающих за пределами штата, могут потребовать подать и уплатить местный подоходный налог в этой юрисдикции в дополнение к налогу на прибыль Филадельфии. Нерезиденты Пенсильвании не могут претендовать на налоговую льготу по налогу на прибыль Филадельфии в отношении подоходного налога, уплаченного в пользу любого другого штата или политического подразделения.

Если вы работаете не по найму, вы платите следующие налоги вместо Налог на прибыль:

Если вам необходимо изменить налоговую декларацию о доходах, заполните новую декларацию с обновленной суммой. Поместите «X» в поле, которое указывает, что форма является измененной декларацией. Неполучение налоговой декларации не освобождает вас от ответственности за ее своевременную подачу и уплату налога. Вы можете оплатить налог на прибыль в электронном виде и распечатать свою налоговую декларацию.

Важные даты

Налог на прибыль необходимо подавать и уплачивать ежеквартально вместе с ежегодной выверкой в конце каждого календарного года.

На 2021 год квартальные сроки погашения:

- 1 квартал: 30 апреля 2021 г.

- Q2: 2 августа 2021 г.

- Q3: 2 ноября 2021 г.

- Q4: 1 февраля 2022 г.

Срок годовой выверки на 2020 год — 15 апреля 2021 года.

Срок годовой выверки для 2021 года — 15 апреля 2022 года.

Налоговые ставки, пени и сборы

Сколько это стоит?

Действует с 1 июля 2020 г.

3.8712% (резидент)

3,5019% (нерезидент)

Действует с 1 июля 2019 г.

3,8712% (резидент)

3,4481% (нерезидент)

Действует с 1 июля 2018 г.

3,8809% (резидент)

3,4567% (нерезидент)

Действует с 1 июля 2017 г.

3,8907% (резидент)

3,4654% (нерезидент)

Что будет, если не заплатить вовремя?

Если вы не заплатите вовремя, к сумме вашей задолженности будут добавлены пени и штрафы.

Для получения дополнительной информации о ставках см. Нашу страницу «Проценты, штрафы и сборы».

Скидки и льготы

Имеете ли вы право на скидку?

Скидки по налогу на прибыль не предоставляются.

Возврат налога на прибыль

Если вы одобрены для освобождения от уплаты налогов в соответствии с графиком SP Пенсильвании 40, вы можете иметь право на возмещение налога на прибыль в зависимости от вашего дохода. Люди, соответствующие критериям, могут получить возмещение до 0.5% от городского налога на заработную плату, который их работодатель удерживает из их зарплаты или которые они перечисляют ежеквартально в своих налоговых декларациях.

Как применить уменьшение

Чтобы иметь право на получение ставок, основанных на доходе, вы должны приложить заполненное расписание SP Пенсильвании к своему ходатайству о возмещении или годовую сверку налоговой декларации о доходах сотрудников. Город Филадельфия проверит, соответствует ли ваше расписание SP данным штата.

Резиденты, не проживающие в Пенсильвании, которые работают в Филадельфии, но не подают декларацию о доходах в Пенсильвании, должны приложить подписанную копию декларации о доходах штата, чтобы иметь право на использование ставок, основанных на доходах.

Можно ли освободить вас от уплаты налога?

Вам не нужно платить налог на прибыль, если вы:

- Удерживайте городской налог на заработную плату из вашей зарплаты.

- Являются физическим лицом или частью партнерства, которое регистрирует и платит налог на чистую прибыль.

Как платить

Для подачи и оплаты налога на прибыль по почте:

1

Заполните форму заявления на получение налоговой декларации.

Форма заявки на создание учетной записи включена в ссылки на ресурсы на этой странице.

2

Отправьте форму заявки по адресу:

Налоговое управление Филадельфии

1401 John F. Kennedy Blvd.

Филадельфия, Пенсильвания

19102

3

Файл возвращает и отправляет ежеквартальные платежи на:

Департамент Филадельфиивыручки

P.O. Box 1648

Philadelphia, PA

19105–1648

4

Подайте и оплатите годовую выверку, отправив ее по адресу:

Департамент доходов Филадельфии,

P.O. Box 1648

Philadelphia, PA

19105–1648

Верх

Свяжитесь с нами — Налоговая комиссия штата Айдахо

Свяжитесь с нами

налог.idaho.gov/contact

Наш офис в Бойсе переехал по адресу 11321 W. Chinden Blvd.

Если вам необходимо встретиться с сотрудником налоговой комиссии, позвоните ему напрямую, чтобы записаться на прием.

УВЕДОМЛЕНИЕ ОТНОСИТЕЛЬНО ЭЛЕКТРОННОЙ ПОЧТЫ. Налоговая комиссия штата Айдахо не может гарантировать конфиденциальность любой информации, отправленной по электронной почте. Добавьте нас в свою адресную книгу, чтобы быть уверенным, что вы получите наш ответ.

Что нам нужно для обсуждения налогового учета

Налоговая комиссия штата Айдахо обязуется защищать вас и вашу информацию.Мы делаем это, передавая вашу конфиденциальную информацию только вам или вашему законному представителю. Чтобы гарантировать, что мы передаем ваши данные должным образом, мы запросим информацию — помимо номера социального страхования (SSN), идентификационного номера работодателя (EIN) или индивидуального идентификационного номера налогоплательщика (ITIN) — которая позволит подтвердить вашу личность.

Вы получите более быстрое обслуживание, если у вас будет следующая информация и документы, доступные при обращении к нам по телефону, электронной почте или лично:

- Государственное удостоверение личности с фотографией — водительские права, паспорт, удостоверение личности

- Номер счета, выданного Налоговой комиссией

- Номер корреспонденции / документ, соответствующий письму, которое мы вам отправили

- Имя, указанное в налоговой декларации, и адрес из последней подачи

- Ваше имя, если вы представляете налогоплательщика

- Статус подачи при последней поданной декларации

- SSN супруга

- Номер разрешения (если применимо, т.е.грамм. номер счета продажи или удержания)

- Доверенность

- Сумма возврата

Общие вопросы

Специализированная помощь

Налог на имущество

Связанные страницы

Общие налоговые вопросы

Если на нашем веб-сайте нет ответа на ваш вопрос, напишите нам по адресу [email protected]. Чтобы помочь нам найти вашу учетную запись, укажите свое полное имя и адрес, а также номер разрешения (если применимо) или последние четыре цифры вашего EIN или номера социального страхования.Пожалуйста, не указывайте полный EIN или номер социального страхования.

Чтобы запросить копии вашей собственной налоговой декларации s, используйте форму STC-06.

Почта

ВОЗВРАТ по налогу на прибыль (физический или юридический)

Налоговая комиссия штата Айдахо

PO Box 56

Boise ID 83756-0056

ПЛАТЕЖИ по налогу на прибыль (

, если отправлено по почте отдельно от декларации; пожалуйста, приложите купон для идентификации) Налоговая комиссия штата Айдахо

PO Box 83784

Boise ID 83707-3784

Другой вид налога ВОЗВРАТ и ПЛАТЕЖИ (разрешенные счета, такие как продажи, удержание, топливо и т. Д.)

Налоговая комиссия штата Айдахо

PO Box 76

Boise ID 83707-0076

Общая

перепискаВключая: Запросы информации, запросы о взыскании и выплаты, протесты и апелляции, налог на имущество, ответы на запросы информации

Налоговая комиссия штата Айдахо

PO Box 36

Boise ID 83722-0410

Позвоните

Позвоните нам по телефону (208) 334-7660 в районе Бойсе или по бесплатному телефону (800) 972-7660.

Для звонящих с нарушениями слуха воспользуйтесь службой ретрансляции Айдахо (TDD) по телефону (800) 377-3529.

Свяжитесь с нашим отделом по сбору платежей по телефону (208) 334-7633 в районе Бойсе или по бесплатному телефону (855) 556-4230.

Статус возврата

Для информации о статусе возврата подоходного налога:

Система статуса возврата онлайн предоставляет самую свежую информацию. Это та же самая информация, которую наши представители Службы налогоплательщиков могут предоставить вам по телефону.

Электронная подача справки или электронные платежи

Вопросы по использованию TAP? Посетите страницу справки TAP.

- TAP — Не могу зарегистрироваться, не могу подать возврат или не могу произвести платеж:

- TAP — Слишком много попыток ввода пароля, проблема с кодом авторизации или невозможно загрузить файл:

Если вам необходимо зарегистрироваться с помощью ACH Credit и вам нужна дополнительная форма, посетите нашу страницу услуг электронных платежей.

Файл «не найден»

Если вы находитесь на странице с сообщением «файл не найден» или связанными с этим ошибками, напишите по электронной почте webdev @ налог.idaho.gov.

Контактная информация для СМИ

Посетите наш отдел новостей по адресу tax.idaho.gov/news.

Кража личных данных

Если вам нужно сообщить, что вы стали жертвой кражи налоговой информации, напишите по адресу [email protected] или позвоните нам (пн-пт с 8:00 до 17:00) по телефону (208) 334-7660 в В районе Бойсе или по бесплатному телефону (800) 972-7660. Звонящие с нарушениями слуха обращаются в службу ретрансляции Айдахо по телефону (800) 377-3529.

CP2000

Если у вас есть вопросы по поводу информации на нашей странице CP2000, вы можете отправить электронное письмо cp2000 @ tax.idaho.gov.

Налоговое мошенничество

Если у вас есть вопросы по поводу информации на нашей странице о налоговом мошенничестве, вы можете позвонить нам по номерам, указанным выше.

Вы можете сообщить о мошенничестве несколькими способами :

Коллекция

Если у вас есть задолженность по налогам, вам могут позвонить из нашего отдела телефонного питания по телефону (855) 556-4230. Вы можете перезвонить на этот бесплатный номер или позвонить по нему, если у вас возникнут вопросы о сумме вашей задолженности.

Схема платежей

Почтовый адрес

Attn: Служба плана платежей, отдел инкассо

Налоговая комиссия штата Айдахо

PO Box 36

Boise ID 83722-0036

Налоговые залоги

Если в вашем кредитном отчете содержится неизвестное налоговое удержание, вы можете запросить поиск залогового удержания.Пожалуйста, укажите номер досье или регистрационный номер. Вы можете позвонить нам по телефону (208) 334-7716 или написать нам по адресу [email protected].

Забыл подать налоговую декларацию

Если вы опоздали с подачей заявки более чем на год, а наша страница «Забыли файл» не предоставила вам необходимую информацию, напишите нам по адресу [email protected] или позвоните нам:

- Для получения налоговых деклараций индивидуальных звоните по телефону (208) 332-6641 в районе Бойсе или по бесплатному телефону (800) 972-7660, доб. 6641.

- Для получения налоговых деклараций Business звоните по телефону (208) 954-8861 в районе Бойсе или по бесплатному телефону (800) 972-7660, доб. 8861.

- Для получения информации о недавних нарушениях, пожалуйста, свяжитесь с нашим офисом по обслуживанию налогоплательщиков по телефону (208) 334-7660 в районе Бойсе или по бесплатному телефону (800) 972-7660.

Соглашения о добровольном раскрытии информации

Если на ваш вопрос не ответили на нашей странице Соглашения о добровольном раскрытии информации или вы хотите связаться с нами по поводу этой программы, отправьте электронное письмо по адресу VolptedDisclosure @ tax.idaho.gov.

Почтовый адрес

Attn: Tax Discovery Bureau

Налоговая комиссия штата Айдахо

PO Box 36

Boise ID 83722-0036

Разработчики программного обеспечения

Модернизированная электронная папка

Если вы разработчик программного обеспечения и вам нужна дополнительная информация об этой программе, напишите по адресу [email protected].

Служба поддержки замещающих форм

Если вам нужна дополнительная информация об этой программе, напишите по адресу [email protected].

Налог на топливо

- Перейти в раздел контактов IFTA.

- Отчетность и ведение документации дистрибьютора топлива: [email protected]

- Электронная регистрация, включая информацию о том, как получить бесплатное программное обеспечение IdaFuel или спецификации XML: [email protected] или позвоните нам (208) 332-6632 в районе Бойсе или по бесплатному телефону (800) 972-7660, доб. 6632.

- Требования к лицензированию дистрибьютора топлива в Айдахо: [email protected]

- Сообщить о несоблюдении: [email protected]

- Возврат налога на моторное топливо: позвоните Кевину Дэвису по телефону (208) 334-7601 или Морин Грегори по телефону (208) 334-7666.

- Форма 75 по вопросам налогообложения топлива: [email protected] или позвоните нам по телефону (208) 334-7773 или (208) 334-7830 в районе Бойсе или по бесплатному телефону (800) 972-7660, доб. 7773 или (800) 972-7660, доб. 7830

- Налоговая политика в отношении топлива: [email protected] или позвоните нам по телефону (208) 334-7855 в районе Бойсе или по бесплатному телефону (800) 972-7660, доб. 7855

Налог на имущество

Подразделение по налогу на имущество Налоговой комиссии наблюдает за местными процедурами налогообложения собственности, чтобы обеспечить их соответствие законам штата Айдахо.По любым вопросам, связанным с вашим счетом, обращайтесь к официальным лицам вашего округа.

Технические услуги для округов

(208) 334-7750

Генеральная оценка имущества

- Программа по лесному хозяйству / древесине: напишите по электронной почте Роду Бревигу или позвоните по телефону (208) 334-7737.

- Недвижимость, оцениваемая на месте: электронная почта Мэтт Вирджил или звоните (208) 403-7850.

- Личное имущество: напишите по электронной почте Джиму Пауэллу или позвоните по телефону (208) 334-7740.

Операционная (централизованная) недвижимость

- Начальник бюро: электронная почта Джеротт Радд или звоните (208) 334-7723

- По вопросам требований к отчетности, вопросам подачи документов и предварительной или окончательной стоимости эксплуатационной собственности: электронная почта Jerott Rudd или звоните (208) 334-7723

Отображение

Образовательная программа по налогу на имущество

Консультации оценщиков по округу

| District 1 Bonner, Boundary, Kootenai, Shoshone | Мэтт Вирджил Начальник отдела | (208) 403-7850 |

| District 2 Adams, Benewah, Clearwater, Idaho, Latah, Lewis, Nez Perce | Брэд Броеннеке | (208) 310-6007 |

| District 3 Ada, Boise, Canyon, Elmore, Gem, Payette, Valley, Вашингтон | Шаунна Робер | (208) 949-6858 |

| District 4 Blaine, Camas, Cassia, Gooding, Jerome, Lincoln, Minidoka, Owyhee, Twin Falls | Роберт Риос | (208) 731-2304 |

| District 5 Bannock, Bear Lake, Bonneville, Caribou, Franklin, Madison, Oneida, Power | Джейс Кандик | (208) 851-0766 |

| District 6 Bingham, Butte, Clark, Custer, Fremont, Jefferson, Lemhi, Teton | Лесли Варнберг | (208) 360-0383 |

Снижение налога на имущество (автоматический выключатель) или отсрочка

- Программа снижения налога на имущество (автоматический выключатель): напишите письмо Пэм Уотерс или позвоните по телефону (208) 334-7736.

- Отсрочка налога на имущество: напишите письмо Пэм Уотерс или позвоните по телефону (208) 334-7736.

Политика, правила, бюджет и сборы по налогу на имущество

IFTA

Помощь с лицензиями IFTA, наклейками, возвратами

[email protected]

Звоните: (208) 334-7806 Бойсе — или бесплатно: (800) 972-7660, доб. 7806

Факс: (208) 334-7650

Вопросы по форме 75 (если они поданы вместе с декларацией IFTA) также можно отправлять по телефону:

Звоните: (208) 334-7806 — или бесплатно: (800) 972-7660, доб.7806

Единица сбора IFTA

Звоните: (208) 334-7648 Бойсе — или бесплатно: (800) 972-7660, доб. 7648

Факс: (208) 334-7678

Аудиторское подразделение IFTA

Звоните: (208) 334-7601 Бойсе — или бесплатно: (800) 972-7660, доб. 7601

Звоните: (208) 332-4081 Бойсе — или бесплатно: (800) 972-7660, доб. 4081

Факс: (208) 332-6619

Налоговая политика в отношении топлива

[email protected]

Звоните: (208) 334-7855 Бойсе — или бесплатно: (800) 972-7660, доб.7855

Факс: (208) 334-7844

Топливо закуплено в резервации штата Айдахо, Индия

Звоните: (208) 334-7855 Бойсе — или бесплатно: (800) 972-7660, доб. 7855

Звоните: (208) 332-4081 Бойсе — или бесплатно: (800) 972-7660, доб. 4081

IFTA: Другие государственные агентства

Транспортный департамент Айдахо

Звоните: (208) 334-8000 Бойсе

trucking.idaho.gov

Звоните: (208) 334-8611 Бойсе

Факс: (208) 334-2006

Название машины

Звоните: (208) 334-8663 Бойсе

Факс: (208) 334-8658

Айдахо Порты въезда

Звоните: (208) 334-8688 Бойсе

Факс: (208) 334-8696

Отдел коммерческого транспорта, Полиция штата Айдахо

Звоните: (208) 884-7220 Boise

Факс: (208) 884-7192

IFTA: Федеральные агентства

Федеральное управление шоссейных дорог

Звоните: (208) 334-1843 Бойсе

Факс: (208) 334-1691

Федеральное управление безопасности автотранспортных средств

Звоните: (208) 334-1842 Бойсе

Факс: (208) 334-1691

Адреса основных контактных лиц IFTA в Айдахо

Формы и публикации IFTA

Налоговая комиссия штата Айдахо

PO Box 36

Boise ID 83722-0410

Обслуживание коммерческих автомобилей

Транспортный отдел Айдахо

PO Box 7129

Boise ID 83707-7129

Административные контакты

Последнее обновление 13 октября 2020 г.

Выберите с помощью клавиши, расположенной напротив надписи, интересующий вас вид налога;

Выберите с помощью клавиши, расположенной напротив надписи, интересующий вас вид налога;

лиц.

лиц.