Frank RG назвала самые выгодные вклады без снятия и пополнения — Frank RG

ТОП-10 безопционных вкладов с самыми высокими ставками: рейтинг Frank RG

Frank Media продолжает публиковать рейтинг вкладов и накопительных счетов, составляемый аналитиками Frank RG. Каждую неделю мы выбираем 10 самых доходных продуктов в различных категориях у ТОП-30 банков по портфелю.

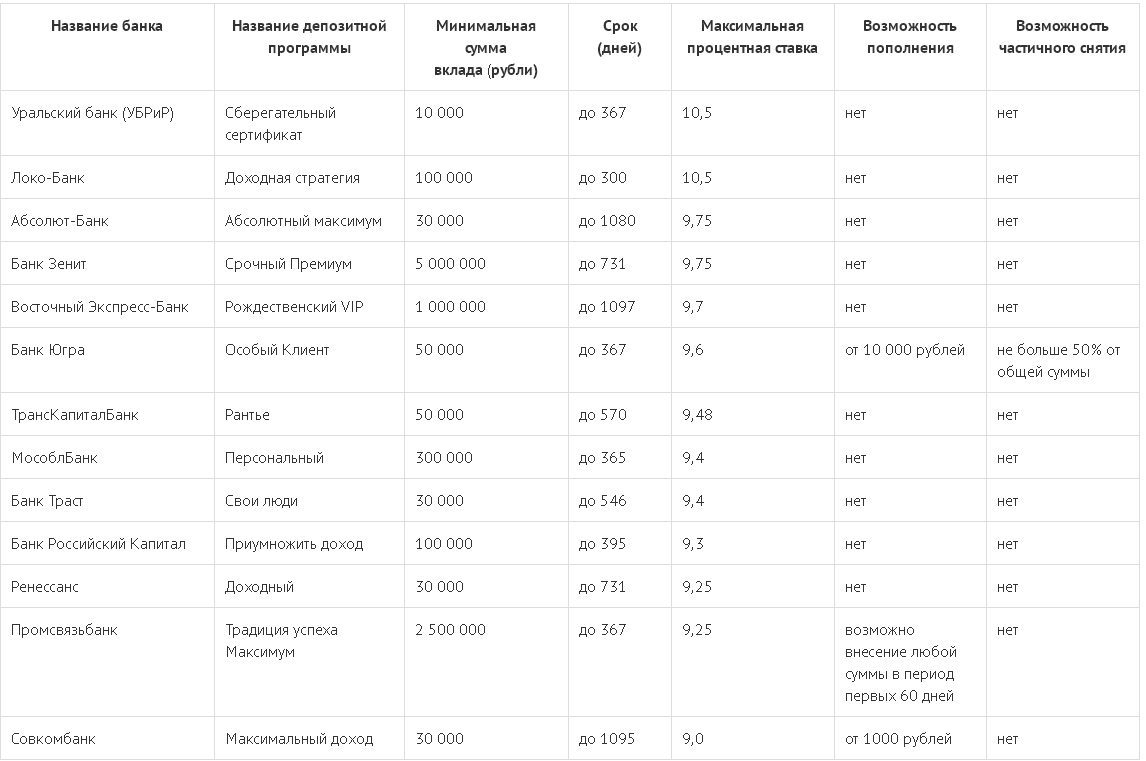

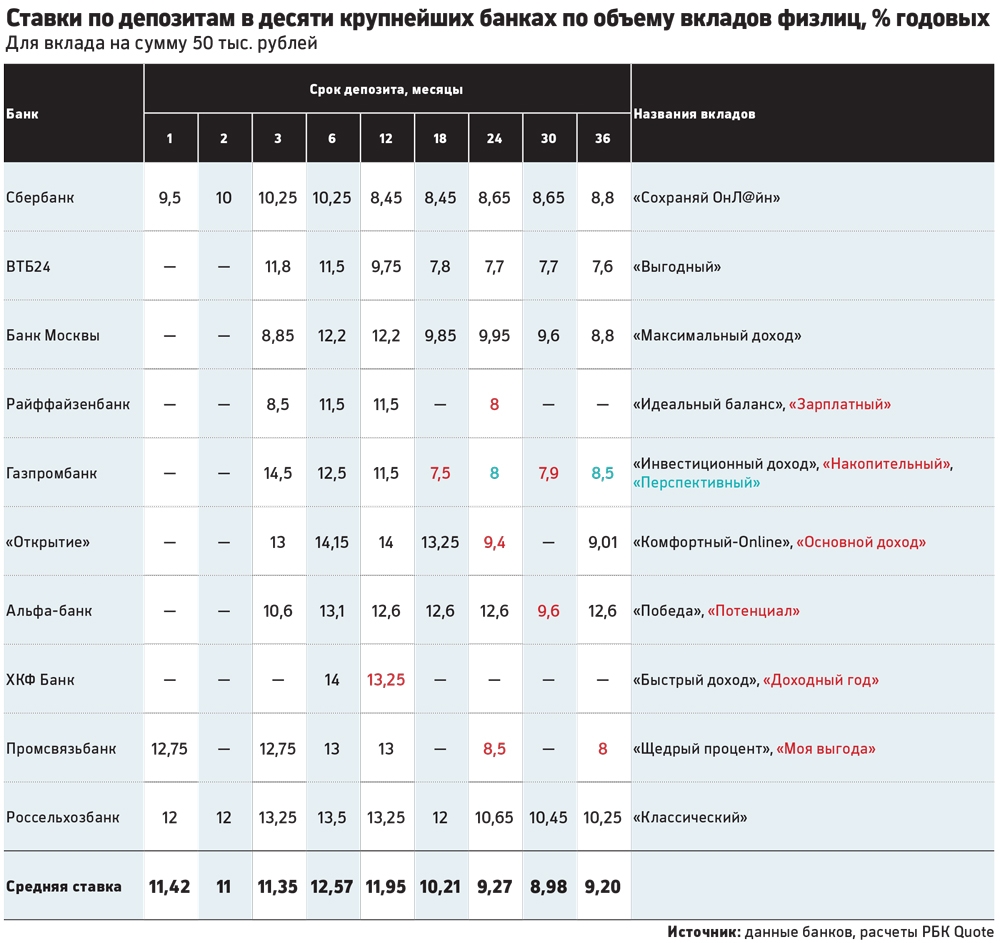

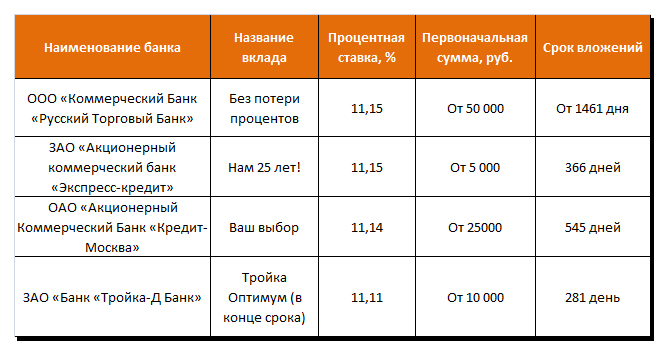

Новый рейтинг — ТОП-10 депозитов без возможности снятия и пополнения с самыми высокими ставками. В исследование включены рублевые вклады банков из ТОП-30 по объему депозитного портфеля на 1 января 2021 года для массового сегмента. Целевые и комплексные депозиты (с оформлением страховых, инвестиционных или других продуктов) были исключены из рейтинга. В таблице указаны максимальные номинальные ставки, без учета капитализации процентов.

Аналитика по теме

Мониторинг объемов рынка банковской розницы

Ежемесячная оценка объемов рынка по всем банковским продуктам для физлиц.

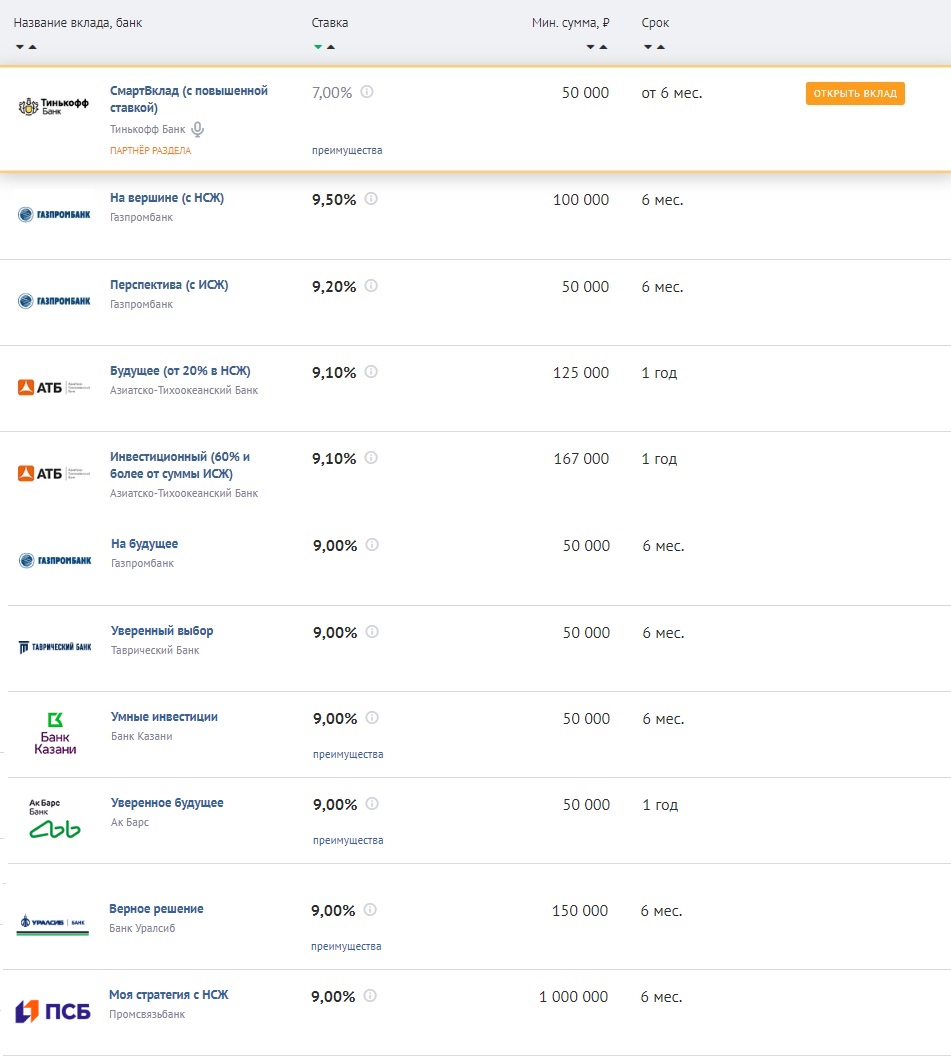

Доходность вкладов без опций снятия и пополнения обычно выше, чем управляемых вкладов. Так, в начале марта, максимальную ставку по управляемым вкладам предлагал Совкомбанк — доходность вклада «Удобный» составляла 4,6%.

Во времена финансовых кризисов банкирам важно оставаться в курсе текущих новостей. Подпишись на наш телеграм – канал Frank RG (https://t.me/frank_rg) чтобы оперативно получать данные о ситуации в банках и экономике. Не пропусти, когда начнется!

Не пропусти, когда начнется!

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

какой банковский вклад наиболее выгоден для физических лиц?

С онлайн-вкладом «Клик Депозит» вы получаете повышенную процентную ставку и экономите время.

Подробнее…

Текущий счет «Клик» — это возможность получать доход до 5% годовых в рублях на остаток ваших средств ежедневно на всю сумму остатка.

Подробнее о вкладе…

Рассчитать доход от предлагаемого вклада можно самостоятельно в пару кликов — с помощью онлайн-калькулятора на сайте банка.

Рассчитать…

Банковский вклад — это самый надежный и безопасный способ сохранения и преумножения денег. Для открытия вклада не требуется никаких особенных экономических знаний, риск минимален, а доход пусть и не особенно велик, но стабилен.

Каждый, кто планирует открыть счет в банке, в первую очередь задает себе вопрос: «Какой вклад выгоднее?». Любой банк предлагает множество разнообразных депозитов, однако их условия значительно различаются. Чтобы найти по-настоящему выгодные вклады, нужно изучить рынок и понять, что, кроме процентов, отличает одно предложение от другого.

Любой банк предлагает множество разнообразных депозитов, однако их условия значительно различаются. Чтобы найти по-настоящему выгодные вклады, нужно изучить рынок и понять, что, кроме процентов, отличает одно предложение от другого.

Условия выгодного вклада в банке

Все банковские вклады делятся на три основные группы в зависимости от срока (вклады «до востребования» и срочные вклады), от возможности пополнения (пополняемые и непополняемые), а также частичного снятия денежных средств и, наконец, от вида валюты (рублевые, валютные и мультивалютные вклады). Немаловажно узнать и условия досрочного расторжения договора.

Зачастую люди, выбирая выгодные вклады, обращают внимание лишь на проценты, считая, что чем они выше, тем условия депозита выгоднее. Однако все не так просто. Чтобы депозит приносил реальный доход, нужно оценить все условия.

Вклады в какой валюте выгоднее?

При выборе между вкладом в евро, долларах и рублях эксперты рекомендуют отдавать предпочтение национальной валюте, особенно если речь идет о краткосрочных вкладах. Мультивалютные депозиты позволяют активно управлять капиталом и извлекать выгоду из колебаний валют, однако это путь для тех, кто действительно хорошо разбирается в финансовых инструментах и внимательно следит за международной экономической обстановкой. Обычно вкладчики не имеют ни времени, ни желания, ни специального образования для подобных финансовых игр. И, наконец, многие, глядя на нестабильный курс иностранной валюты, предпочитают не рисковать и хранить деньги в рублях. К тому же на сегодняшний день ставки по рублевым вкладам более выгодны — 7–8% в год против 0,2–3,5% по валютным депозитам.

Мультивалютные депозиты позволяют активно управлять капиталом и извлекать выгоду из колебаний валют, однако это путь для тех, кто действительно хорошо разбирается в финансовых инструментах и внимательно следит за международной экономической обстановкой. Обычно вкладчики не имеют ни времени, ни желания, ни специального образования для подобных финансовых игр. И, наконец, многие, глядя на нестабильный курс иностранной валюты, предпочитают не рисковать и хранить деньги в рублях. К тому же на сегодняшний день ставки по рублевым вкладам более выгодны — 7–8% в год против 0,2–3,5% по валютным депозитам.

Выгодные проценты по вкладам

Казалось бы, здесь все элементарно: высокие проценты — выгодные вклады. Но значение имеет не только сам процент. Гораздо важнее, как именно эти проценты выплачиваются.

Последний вариант означает, что проценты за определенный период прибавляются к сумме вклада, и в следующем периоде они начисляются уже на актуальную, а не на первоначальную сумму. Вклады с капитализацией обычно имеют невысокий процент, однако в итоге они нередко оказываются выгоднее всех остальных.

Вклады с капитализацией обычно имеют невысокий процент, однако в итоге они нередко оказываются выгоднее всех остальных.

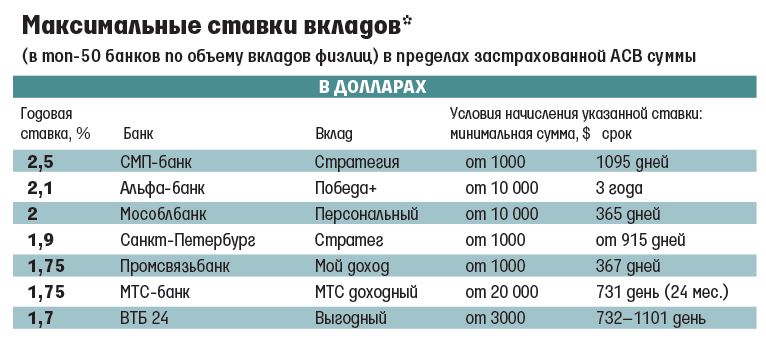

В договоре всегда указываются годовые проценты, вне зависимости от срока вклада. Их размер варьируется от банка к банку, но в среднем ставка по рублевым вкладам сегодня составляет 7–8%[1], по долларовым — 2,5–3,5%[2], по вкладам в евро — 1–2%[3].

В каком банке самые выгодные сберегательные вклады?

Лучшие ставки при открытии вклада как в отделении, так и онлайн предлагает Bank RBK. Депозит Safe без пополнения от Bank RBK предусматривает сразу 13,6% вознаграждения при открытии на год и 11,3% — на два года. Вклад Grand от Bank RBK допускает пополнение, ставки по нему — также максимальные в секторе: 11,8% на год и 9,5% — на два года.

Вклады населения к весне достигли уже

11,33 трлн тенге — на 4,1% больше, чем месяцем ранее, и сразу на 19% больше, чем

год назад. В совокупном портфеле вкладов БВУ РК розничные депозиты составили

51,3%, преобладая над корпоративными.

В совокупном портфеле вкладов БВУ РК розничные депозиты составили

51,3%, преобладая над корпоративными.

Самые выгодные вклады — сберегательные: если по гибким вкладам ставки держатся в районе 8–9% годовых, то по сберегательным с фиксированным сроком можно получить заметно больше. Сберегательные вклады населению предлагают 13 БВУ, наиболее выгодные сберегательные депозиты без пополнения — 10 БВУ. Из них в 6 БВУ можно открыть депозит онлайн. Предлагаемые банками сроки варьируются от 3 до 36 месяцев. В обзоре мы рассмотрели ставки по вкладам на популярные сроки в 1 и 2 года.

При открытии вклада как в отделении, так и онлайн лучшие ставки предлагает Bank RBK: для депозитов без пополнения — 13,6% на год и 11,3% на два года (вклад Safe), для депозитов с возможностью пополнения — 11,8% на год и 9,5% на два года (вклад Grand).

При открытии вклада в отделении такие же высокие

проценты, как у Bank RBK, предлагает Нурбанк, однако онлайн эти продукты

недоступны.

Со своей стороны Банк Хоум Кредит, напротив, предлагает аналогичные максимальные ставки именно при онлайн-открытии депозита, при этом при открытии вклада в отделении ставки будут уступать не только Bank RBK, но и двум другим фининститутам.

Для сравнения: по гибким вкладам

максимальная ставка от КФГД — лишь 9%. Впрочем, для многих клиентов гибкий

депозит со свободными пополнением и снятием средств до предельной суммы —

наиболее комфортный вариант. Такие вклады предлагают практически все работающие

с розничными клиентами банки на рынке РК.

К примеру, у лидирующего по условиям сберегательных депозитов Bank RBK есть также гибкий вклад Depositum, доступный в четырёх валютах, с ГЭСВ до 9%.

Партнерский материал

При работе с материалами Центра деловой информации Kapital.kz разрешено использование лишь 30% текста с обязательной гиперссылкой на источник. При использовании полного материала необходимо разрешение редакции.

Какие банки предлагают самые выгодные ставки | Курсив

Судя по динамике депозитов физлиц, текущий кризис не ухудшил благосостояние той категории казахстанцев, которые и до пандемии зарабатывали больше, чем тратили. По расчетам «Курсива», вклады населения в банковской системе РК с начала года выросли на сумму, эквивалентную примерно $700 миллионам.

В чем хранить

По данным Нацбанка, совокупный объем вкладов физлиц в казахстанских банках второго уровня за девять месяцев текущего года вырос с 9,31 трлн до 10,36 трлн тенге, или на 11,3%. Сразу подчеркнем, что данная статистика включает в себя не только депозиты в строгом смысле слова (подразумевающие выплату вознаграждения), но и вклады до востребования, а также средства на текущих и карточных счетах.

Сразу подчеркнем, что данная статистика включает в себя не только депозиты в строгом смысле слова (подразумевающие выплату вознаграждения), но и вклады до востребования, а также средства на текущих и карточных счетах.

Если говорить именно о депозитах населения, то их объем за три квартала увеличился с 8,0 трлн до 8,8 трлн тенге, то есть ровно на 10%. В том числе тенговые срочные вклады выросли с 4,4 трлн до 4,85 трлн (+10,1%), валютные – с 3,61 трлн до 3,94 трлн тенге (+9,2%). Однако рост последних происходит только на бумаге в силу того, что статистика ведется в нацвалюте. Официальный курс доллара в стране вырос с 381,2 тенге (на 31 декабря 2019 года) до 429,5 тенге (на 30 сентября 2020 года), или на 12,7%. Пересчет по соответствующим курсам показывает, что объем валютных вкладов с начала года уменьшился на $300 млн, или на 3,1%.

Это вовсе не означает, что указанная сумма утекла из банковской системы. Деньги могли быть просто переконвертированы, тем более что уровень долларизации за рассматриваемый период пусть немного, но сократился (с 45,1 до 44,8%). С другой стороны, тенговые депозиты, если пересчитать их в долларовом выражении, выросли на $1,05 млрд. Следовательно, в целом по системе вклады с начала года демонстрируют приток (включая накопленное вознаграждение), эквивалентный примерно $700 млн.

С другой стороны, тенговые депозиты, если пересчитать их в долларовом выражении, выросли на $1,05 млрд. Следовательно, в целом по системе вклады с начала года демонстрируют приток (включая накопленное вознаграждение), эквивалентный примерно $700 млн.

Курсовая переоценка, возникающая вследствие ослабления тенге в этом году, оказала сильное влияние не только на бумажную статистику депозитов, но и на их относительную доходность. Поскольку нацвалюта за три квартала девальвировалась на 12,7%, для того чтобы тенговый вклад, открытый в начале года, хотя бы сохранил свой долларовый эквивалент, он должен был иметь годовую доходность не менее 16,9%. Заработать так много на депозите, не меняя валюту вклада, невозможно. Максимальная ставка в казахстанских банках – 14%, ставка по самым популярным гибким депозитам (с пополнениями и снятиями без ограничений) на конец 2019-го не превышала 9,8%. Таким образом, стратегия хранения сбережений в долларах в текущем году пока выигрывает.

Игроки и ставки

«Курсив» систематизировал актуальные ставки по разным типам вкладов в нацвалюте, охватив 13 универсальных банков, являющихся основными игроками на рынке депозитов физлиц.

Эффективная ставка по гибким вкладам (по классификации КФГД они называются «несрочными») в большинстве банков составляет максимально разрешенные 9%. Три банка (БЦК, Сбербанк и Альфа) предлагают вознаграждение существенно ниже, если депозит будет открыт в отделении. При открытии онлайн ставки в БЦК и Альфе возрастают до максимальных, в Сбербанке – до 8,3%.

Самую высокую доходность дают размещаемые на один год сберегательные депозиты без права пополнения и частичного снятия. В трех банках (Хоум Кредит, Алтын и Нурбанк) ставка по ним составляет максимально разрешенные 14%. Столько же предлагает БЦК при открытии вклада онлайн. Самая низкая ставка – у Сбербанка (10,8%). У трех банков (Kaspi, Forte и Альфа) этот продукт отсутствует в принципе.

Максимальное вознаграждение по долларовым вкладам составляет 1% годовых. Такую ставку предлагают девять банков по несрочным депозитам, а также Forte на условиях срочности. По несрочным вкладам ставка в Forte составляет 0,8%, в Нурбанке – 0,5%. Самые низкие долларовые ставки – у Сбербанка и Альфы (0,3%).

Такую ставку предлагают девять банков по несрочным депозитам, а также Forte на условиях срочности. По несрочным вкладам ставка в Forte составляет 0,8%, в Нурбанке – 0,5%. Самые низкие долларовые ставки – у Сбербанка и Альфы (0,3%).

Так можно было

Депозит считается самым пассивным видом инвестирования, однако высокая волатильность тенге дает вкладчику возможность поэкспериментировать со своими деньгами. «Курсив» приблизительно подсчитал (без учета сложных процентов), сколько мог заработать за последний год гипотетический вкладчик, которому удавалось точно предсказывать поведение обменного курса.

Изначальный капитал инвестора составлял $10 тыс.

1 ноября прошлого года вкладчик конвертировал эту сумму в нацвалюту (получив 3,9 млн тенге по курсу 390) и открыл несрочный депозит по номинальной ставке 9,4%. 4 марта текущего года накопленную сумму (4,022 млн) необходимо перевести в доллары – получается $10 562 по курсу 380,8. 26 марта валюту следует продать по курсу 445 и получить 4,7 млн тенге. Следующая конвертация производится 8 июня по курсу 400, в результате сумма вклада достигает $11 935. Наконец, 29 октября деньги опять переводятся в нацвалюту по курсу 432 (возможно, это ошибочное решение, но что будет с обменным курсом дальше, наш гипотетический инвестор не знает). Финальный размер депозита по состоянию на 1 ноября текущего года достигает 5,18 млн тенге. Годовая доходность вклада при такой идеальной стратегии составила бы 33% в тенге и 20% в долларах.

26 марта валюту следует продать по курсу 445 и получить 4,7 млн тенге. Следующая конвертация производится 8 июня по курсу 400, в результате сумма вклада достигает $11 935. Наконец, 29 октября деньги опять переводятся в нацвалюту по курсу 432 (возможно, это ошибочное решение, но что будет с обменным курсом дальше, наш гипотетический инвестор не знает). Финальный размер депозита по состоянию на 1 ноября текущего года достигает 5,18 млн тенге. Годовая доходность вклада при такой идеальной стратегии составила бы 33% в тенге и 20% в долларах.

Читайте «Курсив» там, где вам удобно. Самые актуальные новости из делового мира в Facebook и Telegram

Самые высокие депозитные ставки: что предлагают банки Украины

Обзор депозитных ставок

Журналисты 24 канала рассчитали среднюю депозитную ставку на основе предложений 10 крупнейших банков Украины. Перечень банков и программ, приводим в конце материала.

Перечень банков и программ, приводим в конце материала.

К теме Какой банк самый прибыльный в Украине: свежие данные Минфина

Чем длиннее срок депозита, тем выгоднее он для вкладчиков. Средняя ставка по депозитному счету на более чем год – 7,18% годовых. Зато наименее прибыльными являются депозиты на 1 – 3 месяца – всего 6,21% годовых.

Самые выгодные депозитные ставки

Самое выгодное предложение в Универсал Банке. Депозитная линия без права досрочного возврата предлагает ставку 9,5% годовых на срок от 271 до 735 дней. Условно на срок 9 – 24 месяца. К слову, monobank является проектом Универсал Банка – там депозитная ставка несколько выше сроком на год – 10%.

Высокие относительно конкурентов депозитные ставки предлагает Альфа-Банк: 8,5% годовых на депозиты сроком от 6 до 12 месяцев и 9% годовых на вклады продолжительностью 18 – 24 месяца.

Депозитные ставки в крупнейших банках Украины ощутимо различаются / Фото Unsplash

Третье место по выгодности депозитных ставок разделяют Укрэксимбанк – 7,2% годовых на депозиты сроком от 3 месяцев без досрочного погашения. Укргазбанк предлагает аналогичную ставку, но только на депозиты сроком свыше 1 года. Депозиты на короткое время в этом банке менее выгодны, зато депозиты на 18 – 24 месяца предлагают со ставкой 7,7% годовых.

Укргазбанк предлагает аналогичную ставку, но только на депозиты сроком свыше 1 года. Депозиты на короткое время в этом банке менее выгодны, зато депозиты на 18 – 24 месяца предлагают со ставкой 7,7% годовых.

Почему процентные ставки падают

В начале 2020 года индекс UIRD по депозитам на 12 месяцев в гривне составил 15,18% годовых, а по состоянию на 25 мая – 8,08%.

Индекс UIRD

Для расчета индекса используют номинальные ставки банка по «классическому» депозиту (новый вкладчик, без права пополнения, с выплатой процентов в конце срока). Индекс UIRD рассчитывается на основании депозитных ставок, которые объявляются банками на сроки 3, 6, 9 и 12 месяцев в таких валютах: украинская гривна, доллары США, Евро.Учетная ставка

Учетная ставка – это один из монетарных инструментов Национального банка Украины, который в том числе имеет последствия для депозитов. Чем выше учетная ставка – тем выше депозиты.

Чем выше учетная ставка – тем выше депозиты.

В течение 2021 года Нацбанк дважды повышал учетную ставку / Фото НБУ

В течение 2020 года НБУ стремительно снижал учетную ставку, доведя ее до рекордного минимума в 6% в июне. Однако в апреле НБУ вернул учетную ставку до 7,5%, чтобы сдержать инфляцию.

Обратите внимание НАБУ сообщило 7 новых подозрений по делу банка Бахматюка

Ликвидность банков

Еще одной причиной падения депозитных ставок является рост ликвидности банков, ведь объемы депозитных вкладов росли. В 2020 году общая сумма депозитов физлиц в банках-участниках ФГВФЛ увеличилась на 133,12 миллиарда гривен или на 28,1%. И в 2021 году эта сумма растет с каждым месяцем. Поэтому по последним данным ФГВФЛ, украинцы держали на депозитных счетах 621,65 миллиард гривен в начале мая.

Обзор проводился на основе предложения от 10 банков Украины с самой высокой капитализацией: Приватбанк, Укрэксимбанк, Альфа-Банк, Укргазбанк, ПУМБ, Райффайзен Банк Аваль, УкрСиббанк, Универсал Банк, Credit Agricole, ОТП Банк. А именно классических депозитов (без досрочного возврата денег и с выплатой процентов в конце).

А именно классических депозитов (без досрочного возврата денег и с выплатой процентов в конце).вклады, кредиты, ипотека, ПИФы. Рейтинг банков

Банки Омска: предоставление финансовых услуг

На сегодняшний день банки Омска представлены иностранными, федеральными и региональными кредитными учреждениями. Филиалы, представительства и кредитно-кассовые офисы различных банков находятся в Омской области. Непосредственно в Омске официально зарегистрировано немало таких учреждений , среди них: «Омск-Банк», «Сибирский купеческий банк», «Мираф банк» и другие.

Банки Омска предлагают клиентам широкий выбор финансовых услуг, среди наиболее популярных операций можно выделить: потребительские кредиты, депозитные вклады и работа с пластиковыми картами. Кроме того, омские банки, активно развивают сеть банкоматов. Благодаря непрерывно развивающемуся сервису и индивидуальному подходу к клиентам, многие из таких финансовых организаций заслужили доверие клиентов и уважение со стороны коммерческих предприятий.

На нашем сайте вы сможете ознакомиться с информацией и подробным перечнем финансовых услуг, которые предоставляют клиентам банки города Омска. Здесь также собрана информация обо всех филиалах и отделениях компаний: телефоны, адреса, период обслуживания и другие, немаловажные для клиента данные.

Вы без труда сможете сориентироваться в многообразии банковских продуктов и выбрать то, что вам действительно необходимо: вклады, оформление карт, потребительские кредиты, либо автокредиты, или даже ипотека. Информация будет особенно полезной в связи с тем, что различными банками кредиты выдаются на различных условиях, а также под разные процентные ставки и сроки погашения. Для принятия правильного решения вам просто необходима подробная информация о каждом из банков города Омска.

Это поможет также сократить время на поиск и подобрать наиболее оптимальный вариант кредита, либо депозитного вклада под проценты. Для того чтобы заемщик смог выбрать выгодный способ кредитования, наш сайт предлагает его вниманию подробный список, где представлены все омские банки и их кредитные программы.

признаки проблемного банка перечислили финансовые эксперты

Не всякому банку стоит доверять сбережения. Клиентам финансовых организаций стоит внимательно изучать информацию о них, следить за состоянием и быть готовыми вовремя забрать деньги, чтобы потом не пришлось их получать через Агентство страхования вкладов.

Юристы и финансисты поделились с «Прайм» несколькими признаками, по которым рядовой россиянин может вычислить проблемный банк. На них стоит обращать внимание еще до заключения договора.

Подозрительное поведение

Существует ряд общих признаков того, что банк может испытывать проблемы, отмечают эксперты. На что стоит обратить внимание?

- сокращение времени работы отделений или их закрытие;

- сложности с дозвоном в контактный центр;

- задержки по выплатам вкладов.

Слишком высокие проценты по вкладам

«Если банк предлагает очень выгодные условия, это значит, что ему срочно нужны деньги – у него не хватает собственных средств, и он старается как можно скорее найти их на рынке. На профессиональном сленге такой способ поиска денег называется «пылесосить рынок». Возможно, ситуация у банка наладится, и он вернет ваш вклад с обещанными процентами. Но это не точно», – предупреждает юрист Кирилл Данилов.

На профессиональном сленге такой способ поиска денег называется «пылесосить рынок». Возможно, ситуация у банка наладится, и он вернет ваш вклад с обещанными процентами. Но это не точно», – предупреждает юрист Кирилл Данилов.

Инвестиционный эксперт Алексей Кричевский объясняет, что банкам, при необходимости, проще занимать деньги у Центробанка, чем у россиян. Слишком высокие проценты по вкладам означают или их скорое резкое падение, или невозможность получить заем у Банка России или других коммерческих кредитных структур.

Низкая оценка рейтинговых агентств

Простой способ оценки надежности банка – посмотреть его рейтинги от российских и международных агентств. Если в них фигурируют буквы C и D, доверять такому банку не следует, советует доцент кафедры теории кредита и финансового менеджмента экономического факультета СПбГУ Александр Казанский.

Внезапная смена руководства

Перед обращением в банк эксперты советуют узнать, не менялось ли в последнее время руководство банка. «Если все руководство вдруг ушло в отставку, то это повод задуматься, а не спасаются ли руководители и топ-менеджеры в преддверии банкротства банка», – предупреждает Данилов.

«Если все руководство вдруг ушло в отставку, то это повод задуматься, а не спасаются ли руководители и топ-менеджеры в преддверии банкротства банка», – предупреждает Данилов.

Негативный новостной фон

Доцент кафедры финансового менеджмента РЭУ им. Г.В. Плеханова Аяз Алиев рекомендует вкладчикам следить за новостным фоном вокруг банка. Информация об уголовных делах против руководителей банка или о крупных судебных исках в их адрес, предписания Центробанка в адрес кредитной организации, новости о закрытии филиалов и сокращении сотрудников – повод отказаться от услуг банка.

Плохая отчетность

Вкладчики могут посмотреть на сайте Центробанка отчеты коммерческих банков. Невыполнение нормативов Банка России – тревожный сигнал о возможном отзыве лицензии. «Так, Центробанк обязан отозвать лицензию в случае, если достаточность капитала становится меньше 2%, или если капитал опустился ниже минимально допустимого уровня», – предупреждает Данилов.

Ранее «Профиль» писал, что россияне могут потерять деньги даже в надежных банках. Специалист по инвестициям объяснил, в каких случаях это может произойти.

Специалист по инвестициям объяснил, в каких случаях это может произойти.

10 лучших инвестиционных вариантов в Индии

Большинство инвесторов хотят делать инвестиции таким образом, чтобы получить заоблачный доход как можно быстрее без риска потери основной суммы. Это причина, по которой многие всегда ищут лучшие инвестиционные планы, где они могут удвоить свои деньги за несколько месяцев или лет с небольшим риском или без него.Однако высокодоходной комбинации с низким уровнем риска в инвестиционном продукте, к сожалению, не существует. Может быть, в идеальном мире, но не сейчас.В действительности риск и доходность напрямую связаны, они идут рука об руку, т.е. чем выше доходность, тем выше риск и наоборот.

При выборе направления инвестирования вы должны сопоставить свой собственный профиль рисков с соответствующими рисками продукта перед инвестированием. Некоторые инвестиции сопряжены с высоким риском, но могут принести более высокую доходность с поправкой на инфляцию, чем другие классы активов, в долгосрочной перспективе, в то время как некоторые инвестиции имеют низкий риск и, следовательно, более низкую доходность.

Инвестиционные продукты делятся на две группы: финансовые и нефинансовые активы. Финансовые активы можно разделить на рыночные продукты (например, акции и паевые инвестиционные фонды) и продукты с фиксированным доходом (например, Государственный резервный фонд, фиксированные банковские депозиты). Нефинансовые активы — многие индийцы инвестируют через этот способ — это физическое золото и недвижимость.

Вот 10 возможностей инвестирования, на которые индийцы смотрят, экономя на финансовые цели.

1.Прямой капитал

Инвестирование в акции может быть не для всех, так как это нестабильный класс активов и нет гарантии возврата. Кроме того, сложно не только выбрать правильную акцию, но и рассчитать время входа и выхода. Единственная положительная сторона заключается в том, что в течение длительных периодов капитал был способен обеспечивать более высокую доходность, чем скорректированную на инфляцию, по сравнению со всеми другими классами активов.

В то же время риск потери значительной части или даже всего вашего капитала высок, если только кто-то не выберет метод стоп-лосса для сокращения убытков.Стоп-лосс — это предварительный заказ на продажу акций по определенной цене. Чтобы снизить риск до определенной степени, вы можете диверсифицировать по секторам и рыночной капитализации. Чтобы напрямую инвестировать в капитал, нужно открыть демат счет.

Банки также разрешают открытие счета 3-в-1. Вот как открыть один для инвестирования в акции.

2. Долевые паевые инвестиционные фонды

Долевые паевые инвестиционные фонды преимущественно инвестируют в акции. В соответствии с действующим Положением об инвестиционных фондах Совета по ценным бумагам и биржам Индии (Sebi), схема паевых инвестиционных фондов должна инвестировать не менее 65 процентов своих активов в долевые инструменты и инструменты, связанные с долевыми инструментами.Фондом акций можно активно или пассивно управлять.

В активно торгуемом фонде доходность во многом зависит от способности управляющего фондом генерировать доходность. Индексные фонды и биржевые фонды (ETF) управляются пассивно, и они отслеживают базовый индекс. Схемы акционерного капитала классифицируются в зависимости от рыночной капитализации или секторов, в которые они инвестируют. Они также делятся на категории по тому, являются ли они внутренними (инвестирование в акции только индийских компаний) или международными (инвестирование в акции зарубежных компаний).Узнать больше о

паевые инвестиционные фонды.

Индексные фонды и биржевые фонды (ETF) управляются пассивно, и они отслеживают базовый индекс. Схемы акционерного капитала классифицируются в зависимости от рыночной капитализации или секторов, в которые они инвестируют. Они также делятся на категории по тому, являются ли они внутренними (инвестирование в акции только индийских компаний) или международными (инвестирование в акции зарубежных компаний).Узнать больше о

паевые инвестиционные фонды.

3. Долговые паевые инвестиционные фонды

Долговые паевые инвестиционные фонды подходят для инвесторов, которые хотят стабильной прибыли. Они менее волатильны и, следовательно, считаются менее рискованными по сравнению с фондами акций. Долговые паевые инвестиционные фонды в основном инвестируют в ценные бумаги с фиксированной процентной ставкой, такие как корпоративные облигации, государственные ценные бумаги, казначейские векселя, коммерческие ценные бумаги и другие инструменты денежного рынка.

Однако эти паевые инвестиционные фонды не являются безрисковыми. Они несут риски, такие как процентный риск и кредитный риск. Поэтому перед инвестированием инвесторы должны изучить связанные с этим риски. Узнать больше о

долговые паевые инвестиционные фонды.

Они несут риски, такие как процентный риск и кредитный риск. Поэтому перед инвестированием инвесторы должны изучить связанные с этим риски. Узнать больше о

долговые паевые инвестиционные фонды.

4. Национальная пенсионная система (НПС)

Национальная пенсионная система — это инвестиционный продукт, ориентированный на долгосрочный выход на пенсию, управляемый Управлением по регулированию и развитию пенсионных фондов (PFRDA). Минимальный годовой взнос (апрель-март) для того, чтобы аккаунт NPS Tier-1 оставался активным, был снижен с 6000 до 1000 рупий.Это сочетание акционерного капитала, срочных вкладов, корпоративных облигаций, ликвидных средств и государственных средств, среди прочего. Исходя из вашего аппетита к риску, вы можете решить, какую часть своих денег можно инвестировать в акции через NPS. Узнать больше о

NPS.

5. Государственный резервный фонд (PPF)

Государственный резервный фонд — это продукт, к которому обращаются многие люди. Поскольку PPF действует в течение 15 лет, эффект от начисления необлагаемых налогом процентов огромен, особенно в последние годы. Кроме того, поскольку полученные проценты и инвестированная основная сумма обеспечены государственной гарантией, это делает их безопасным вложением.Помните, что процентная ставка по PPF пересматривается правительством каждый квартал. Узнать больше о

PPF здесь.

Поскольку PPF действует в течение 15 лет, эффект от начисления необлагаемых налогом процентов огромен, особенно в последние годы. Кроме того, поскольку полученные проценты и инвестированная основная сумма обеспечены государственной гарантией, это делает их безопасным вложением.Помните, что процентная ставка по PPF пересматривается правительством каждый квартал. Узнать больше о

PPF здесь.

6. Банковский фиксированный депозит (FD)

Банковский фиксированный вклад считается сравнительно более безопасным (чем акции или паевые инвестиционные фонды) для инвестирования в Индию. В соответствии с правилами Корпорации по страхованию вкладов и кредитных гарантий (DICGC), каждый вкладчик в банке застрахован на сумму до 5 тысяч рупий начиная с 4 февраля 2020 года как на сумму основного долга, так и на сумму процентов.

Ранее покрытие составляло не более 1 лакха как на основную сумму, так и на процентную сумму. При необходимости можно выбрать ежемесячный, квартальный, полугодовой, годовой или накопительный процентный доход. Заработанная процентная ставка добавляется к доходу и облагается налогом в соответствии с таблицей дохода. Узнать больше о срочный банковский вклад.

7. Схема сбережений пенсионеров (SCSS)

Вероятно, первый выбор для большинства пенсионеров. Схема сбережений пенсионеров является обязательной в их инвестиционных портфелях.Как следует из названия, инвестировать в эту схему могут только пожилые люди или досрочные пенсионеры. SCSS может получить любой человек старше 60 лет в почтовом отделении или в банке.

SCSS имеет пятилетний срок пребывания в должности, который может быть продлен еще на три года после завершения срока действия схемы. Верхний предел инвестиций составляет 15 лакхов, и можно открыть более одного счета. Процентная ставка по SCSS выплачивается ежеквартально и полностью облагается налогом. Помните, что процентная ставка по схеме подлежит пересмотру и пересмотру каждый квартал.

Однако после того, как в схему были сделаны инвестиции, процентная ставка останется неизменной до срока погашения схемы. Пенсионер может потребовать удержания до 50 000 рупий в финансовом году в соответствии с разделом 80 ТБ на проценты, полученные от SCSS. Узнать больше о Схема сбережений пенсионеров.

8. Прадхан Мантри Вая Вандана Йоджана (PMVVY)

PMVVY предназначен для пожилых людей в возрасте 60 лет и старше, чтобы обеспечить им гарантированный возврат 7.4 процента годовых. Схема предлагает пенсионный доход, выплачиваемый ежемесячно, ежеквартально, раз в полгода или ежегодно по выбору. Минимальный размер пенсии составляет 1 000 рупий в месяц, а максимальный — 9 250 рупий в месяц. Максимальная сумма, которую можно вложить в схему 15 лакхов. Срок действия схемы — 10 лет. Схема действует до 31 марта 2023 года. По истечении срока сумма вложения возвращается пенсионеру. В случае смерти пенсионера деньги будут выплачены номинальному лицу. Узнать больше о

PMVVY.

9. Недвижимость

Дом, в котором вы живете, предназначен для личного потребления и никогда не должен рассматриваться как инвестиция. Если вы не собираетесь в нем жить, вторая недвижимость, которую вы купите, может стать вашей инвестицией.

Местоположение собственности является самым важным фактором, определяющим стоимость вашей собственности, а также размер арендной платы, которую она может заработать. Инвестиции в недвижимость приносят доход двумя способами — приростом капитала и сдачей внаем. Однако, в отличие от других классов активов, недвижимость крайне неликвидна.Другой большой риск связан с получением необходимых разрешений регулирующих органов, которые в значительной степени были устранены после прихода регулятора в сфере недвижимости.

Подробнее о

недвижимость.

10. Золото

Обладание золотом в виде украшений имеет свои собственные проблемы, такие как безопасность и высокая стоимость. Затем есть «сборы за изготовление», которые обычно составляют от 6 до 14 процентов от стоимости золота (и могут доходить до 25 процентов в случае специальных конструкций). Для тех, кто хочет купить золотые монеты, есть возможность.

Сейчас многие банки продают золотые монеты. Альтернативный способ владения золотом — бумажное золото. Инвестиции в бумажное золото более рентабельны и могут осуществляться через золотые ETF. Такое инвестирование (покупка и продажа) происходит на фондовой бирже (NSE или BSE) с золотом в качестве базового актива. Инвестирование в суверенные золотые облигации — еще один вариант владения бумажным золотом. Инвестор также может инвестировать через золотые паевые инвестиционные фонды. Узнать больше о суверенные золотые облигации.

Налоговые облигации RBI

Ранее RBI выпускал 7.Сберегательные (облагаемые налогом) облигации 75% как вариант инвестирования. Однако центральный банк прекратил выпуск этих облигаций с 29 мая 2020 г. Эти облигации были выпущены путем замены бывших 8% -ных (налогооблагаемых) облигаций 2003 г. сберегательными (налогооблагаемыми) облигациями на 7,75% с 10 января. 2018. Срок обращения облигаций — 7 лет.

Центральный банк с 1 июля 2020 г. ввел в обращение сберегательные облигации с плавающей ставкой, 2020 г. (облагаемые налогом). Самая большая разница между более ранними версиями 7.75% сберегательных облигаций и недавно выпущенной облигации с плавающей ставкой заключается в том, что процентная ставка по недавно выпущенной сберегательной облигации подлежит изменению каждые шесть месяцев. По облигациям 7,75% процентная ставка была фиксированной на весь срок инвестирования. В настоящее время процентная ставка по облигациям составляет 7,15% годовых. Следующее изменение процентной ставки состоится 1 июня 2021 года. Подробнее о Облигации RBI с плавающей ставкой.

Что вам следует делать

Некоторые из вышеперечисленных инвестиций имеют фиксированный доход, а другие привязаны к финансовому рынку.Инвестиции с фиксированным доходом и рыночные инвестиции играют определенную роль в процессе создания богатства. Инвестиции, привязанные к рынку, обладают потенциалом высокой доходности, но также несут высокие риски. Инвестиции с фиксированным доходом помогают сохранить накопленное богатство для достижения желаемой цели. Для достижения долгосрочных целей важно максимально эффективно использовать оба мира. Имейте разумное сочетание инвестиций, учитывая риски, налогообложение и временные рамки.

(при участии Прити Мотиани)

Да, вклады могут быть прибыльными, если.. .

Раньше банковское дело было простым. Инвестируйте в основные возможности, такие как отделения, банкоматы и платформы для управления денежными средствами. Собирайте стабильные недорогие депозиты. Ссужайте деньги с чистой процентной маржей. Добавьте комиссионный доход. Промыть и повторить.

Финансовый кризис изменил эту формулу. Повышение уровня депозитов и слабый рост кредитов вызвали приливную волну ликвидности. В то же время падение процентных ставок и рост комиссий привели к снижению маржи по этим растущим портфелям ликвидности почти до нуля.А влияние Закона Додда-Франка, Базеля III и других нормативных изменений еще больше снизит прибыльность депозитных отношений.

Неудивительно, что некоторые банкиры теперь спрашивают: «Неужели мы даже хотим депозитов?»

Ответ — «да», но с одной важной оговоркой: банки должны быть более разборчивыми при сборе вкладов.

Используя более глубокое понимание поведения клиентов, банки могут создать более прибыльную и стабильную депозитную базу, в то же время структурируя более эффективные денежные портфели, опирающиеся на эту усиленную способность к финансированию.

Есть три действия, которые банки могут предпринять прямо сейчас, чтобы построить более прибыльный депозитный бизнес:

1. Получите более точное представление о сроках депозита. После финансового кризиса казначеи банков, по понятным причинам, предпочли прибегать к ошибкам при инвестировании вкладов. Применяя общие и чрезмерно пессимистические предположения о том, как долго клиенты будут хранить свои деньги на счете, банки сохранили короткие сроки и избегали менее ликвидных и высокодоходных инструментов. Но с ликвидностью на рекордном уровне, много денег остается на столе для банков, которые неправильно понимают эти предположения.

Расширенная аналитика, основанная на более точной сегментации и потоках на уровне аккаунта, может обеспечить более точное представление. Например, путем более точного измерения истинной основной денежной составляющей депозитных счетов для определенных клиентских сегментов и рынков банки обычно обнаруживают, что большая часть их клиентов вряд ли позволит их депозитным остаткам опуститься ниже минимального базового уровня, необходимого для управления своими клиентами. денежные средства.

2. Будьте внимательны при ценообразовании. Снижение процентных расходов даже на несколько базисных пунктов может значительно увеличить доход от спреда при текущих процентных ставках.Обсуждая ставки по депозитам с ключевыми клиентами, банки справедливо проявляют гибкость и нацеленность на общую прибыльность отношений. Однако менеджеры по продажам и службы ценообразования часто неверно оценивают чувствительность этих клиентов к ставкам и переплачивают.

Учреждения, использующие продвинутые модели ценообразования на основе эластичности, выявляют различия в чувствительности к ставкам и условиях конкуренции между сегментами клиентов, рынками, профилями использования продуктов и уровнями баланса.

Учет этих различий в эластичности за счет дифференцированных предложений продуктов и согласованных правил ценообразования позволит банку прямо сейчас компенсировать дополнительный спред, при этом позиционируя себя для еще большей прибыли при повышении ставок.

3. Ищите стабильные вклады. Не все депозиты одинаковы. Понимая чувствительность к ставкам клиентов и липкость депозитов, банки могут адаптировать целевые стратегии продуктов и продаж.

Например, тщательная оценка сегмента малого бизнеса может выявить, что непрофильные клиенты очень чувствительны к ставкам и требуют рекламной ставки, чтобы привлечь их, но могут создать более привлекательный профиль при перекрестной продаже определенных продуктов с добавленной стоимостью. . С коммерческой точки зрения находчивые банки открыли нишевые сегменты рынка с очень стабильными вкладчиками, а затем разработали продукты, стратегии ценообразования и продаж, чтобы выиграть на этих рынках.

Чтобы все это произошло, необходимы инвестиции в инструменты и персонал. Кроме того, более эффективная связь сбора депозитов и управления балансом требует устранения разрозненности, отделяющей казначейскую функцию в банке от сфер деятельности. Наконец, более централизованные, но гибкие процессы управления имеют решающее значение для улучшения возможностей ценообразования.

Все это непросто. Но более строгий подход к управлению депозитным портфелем принесет значительную пользу в сложной банковской среде.

Шьям Венкат — руководитель консультационной практики PricewaterhouseCooper в области финансовых услуг в Нью-Йорке. Стивен Бэрд — директор практики в Чикаго.

Стоят ли компакт-диски? — NerdWallet

Депозитные сертификаты традиционно имели самые высокие процентные ставки среди банковских счетов, при этом лучшие ставки однажды достигли 2–3% за последнее десятилетие. Но многие ставки CD упали в 2020 году, и некоторые банки снизили ставки CD ниже, чем ставки их сберегательных счетов.

Стоит ли компакт-диск в этой низкоскоростной среде? Ответ: это зависит от ваших краткосрочных сбережений. Вот обзор плюсов и минусов компакт-дисков, а также когда они могут вам подойти.

Плюсы к инвестированию в компакт-диски

1. Компакт-диски — это безопасное вложение. Как и другие банковские счета, компакт-диски имеют федеральное страхование вкладов на сумму до 250 000 долларов (или 500 000 долларов на совместном счете для двух человек). Риск потерять деньги на компакт-диске отсутствует, за исключением случаев, когда вы снимаете деньги раньше срока.

2.У компакт-дисков фиксированная процентная ставка и предсказуемая доходность. Как только вы открываете компакт-диск, вы фиксируете ставку. Это позволяет вам точно знать, сколько денег вы заработаете в течение срока действия CD, будь то месяцы или годы. Напротив, банки и кредитные союзы могут изменять ставки по обычным сберегательным счетам по своему желанию.

3. Компакт-диски содержат множество условий, которые могут предложить структуру для целей сбережений. Срок действия CD обычно составляет от трех месяцев до пяти лет, поэтому они могут быть инструментами, позволяющими отложить часть ваших сбережений для будущих покупок в течение этого периода времени.Как правило, чем дольше срок, тем выше ставка CD. И чем короче срок, тем чаще у вас появляется возможность отозвать или продлить компакт-диск.

SavingsCash ManagementCDCheckingMoney MarketСберегательный счет — это место, где вы можете безопасно хранить деньги, получая при этом проценты.

Сберегательный счет — это место, где вы можете надежно хранить деньги, получая при этом проценты.

Axos Bank® High Yield Savings

По всей стране Мои сбережения

APY0,20% Заработайте до 0.30% APY с My Savings, когда вы открываете счет My Checking и настраиваете прямой депозит в размере 1000 долларов США. Вы все равно можете зарабатывать 0,20% APY с учетной записью My Savings, если вы не готовы к учетной записи My Checking.

Депозиты застрахованы FDIC

Сберегательный счет Varo

Мин. баланс для APY$ 0,01

Эти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам. Счета для управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

Эти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам. Счета для управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

Comenity Direct CD

Discover Bank CD

APYГодовая процентная доходность (APY) 0,50% по состоянию на 24.11.2020

Текущие счета используются для ежедневных депозитов и снятия наличных.

Текущие счета используются для ежедневного внесения и снятия наличных.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Axos Bank® High Yield Money Market

Откройте для себя банковский счет денежного рынка

Недостатки вложения средств в компакт-диски

1. Вы теряете доступ к деньгам на компакт-диске. Вы можете думать о компакт-дисках как о запертых ящиках для хранения части ваших денег. После того, как вы поместите единовременную выплату на компакт-диск на фиксированный срок, вы не сможете добавлять или удалять какие-либо из них до истечения срока, известного как дата погашения.Если вы сломаете замок раньше, это может дорого обойтись. (Для получения дополнительной информации см., Как работают компакт-диски.)

2. Компакт-диски имеют штрафы за досрочное изъятие. Взлом компакт-диска до его созревания обычно приводит к штрафу, который может составлять от нескольких месяцев до года. В некоторых случаях штраф может включать часть изначально внесенных вами денег. (См. Некоторые примеры в нашей статье «Штрафы за CD по банкам».)

3. Фиксированная ставка может означать упущенные возможности. Наличие компакт-диска может означать сохранение высокой ставки даже тогда, когда банки снижают ставки по сберегательным счетам и предлагают новые компакт-диски, но обратная сторона — застревание с низкой доходностью компакт-дисков по мере роста ставок.Фиксированная ставка может быть благословением или проклятием в зависимости от того, как будут колебаться ставки в будущем.

3 ситуации, когда лучше всего работают компакт-диски

Компакт-диски исторически предлагали одни из самых высоких гарантированных доходов среди банковских счетов, но это не делает их автоматически лучшим домом для ваших сбережений или инвестиций.

«Вы можете играть в гольф с бейсбольной битой, но она не работает так же хорошо, как клюшки», — говорит Дерек Брейнард, директор образовательных услуг Центра образования и финансовых возможностей в AccessLex Institute.Точно так же «многие люди думают о компакт-дисках для инвестиционных целей, но они могут быть не самыми подходящими».

Компакт-дискимогут хорошо работать в следующих трех сценариях:

1. Сохранение сбережений для покупки в ближайшем будущем Это может включать сбережения на первоначальном взносе на дом или машину, которые вы планируете купить в течение пяти лет. Какой бы ни была цель, деньги не будут использоваться, пока вы не будете готовы и не сможете безопасно хранить компакт-диски вне досягаемости. (Если у вас есть сберегательные цели, но вы не хотите терять доступ к своим деньгам, лучше подумайте о высокодоходных сберегательных счетах.)

2. Создание краткосрочного богатства перед инвестированием Компакт-диски с короткими сроками, например от трех месяцев до двух лет, могут сослужить вам хорошую службу, если вы планируете позже вложить эти деньги. Например, некоторые инвесторы используют стратегию, называемую усреднением стоимости в долларах, которая включает в себя распределение покупок акций или фондов во времени. В таком сценарии деньги, ожидающие инвестирования, можно было бы хранить на компакт-дисках, чтобы потенциально заработать больше процентов, чем на обычном сберегательном счете.

3. Обеспечение доходности без рыночного риска Инвестирование в компакт-диски, не думая о будущей покупке, может иметь смысл для тех, кто не хочет рисковать своими деньгами на фондовом рынке.

Но помните, что компакт-диски предназначены больше для краткосрочной безопасности, чем для долгосрочного роста. Что касается пенсионных сбережений, финансовые консультанты часто предлагают распределение активов, которое включает в себя хранение большего количества акций, чем облигаций или CD, когда до выхода на пенсию еще десятилетия, и переход к большему количеству облигаций или CD по мере приближения выхода на пенсию, чтобы минимизировать риск потери денег.

Часто задаваемые вопросыЭто в основном зависит от ваших сбережений. Высокая ставка может помочь заключить сделку, если вы уже находитесь на рынке компакт-дисков, но их стало труднее найти.Если вам нужны сопоставимые ставки с компакт-дисками, а также легкий доступ к средствам, лучшим вариантом может быть высокодоходный сберегательный счет. Сравните лучшие тарифы на компакт-диски с лучшими тарифами сбережений.

Ставки CD повышаются или понижаются?

В основном вниз. В январе 2020 года лучшие ставки CD были выше 2% годовой процентной доходности на годовой и пятилетний периоды, в то время как в январе 2021 года вам будет сложно найти 1% годовых на любой срок, согласно NerdWallet анализирует более 20 финансовых учреждений с одними из самых конкурентоспособных высокодоходных компакт-дисков.

Следует ли открывать компакт-диск во время пандемии?

Это зависит от обстоятельств, но спросите себя, понадобится ли вам доступ к этим деньгам в течение следующего года или около того. Если это кажется вероятным, придерживайтесь обычных сберегательных счетов.

Компакт-диски — хорошая инвестиция?

Цены не такие высокие, как год назад, но компакт-диск может иметь смысл для вас, если вы ищете безопасное место для некоторой экономии по фиксированной ставке. Более стратегический подход к инвестированию в компакт-диски состоит в том, чтобы разделить одно вложение на несколько частей и сразу вложить в несколько компакт-дисков с разным сроком действия.Когда заканчивается каждый компакт-диск, реинвестируйте эту сумму в новый компакт-диск на более длительный срок. Это называется CD-лестницей (см. Подробнее, как работают CD-лестницы).

FD против RD — Знайте, какой вариант лучше

На рынке доступно множество вариантов инвестирования для людей, желающих вложить свои деньги. Однако им следует сначала изучить различные варианты инвестирования, сравнить их, а затем выбрать тот, который им больше всего подходит. Срочные вклады — самые известные, предпочтительные и популярные варианты инвестирования в Индии.Люди предпочитают эти инвестиционные инструменты, потому что их деньги в банке в безопасности. Кроме того, они получают проценты от своих инвестиций.

Существует два типа срочных вкладов, а именно, периодический депозит (RD) и фиксированный депозит (FD).

Давайте узнаем подробнее, что такое периодические депозиты и фиксированные депозиты.

Что такое срочный депозит?

Срочный вклад — это один из срочных вкладов, предлагаемых банками. Это самый безопасный и популярный вариант инвестирования.В соответствии с этим необходимо единовременно вложить в банк единовременную сумму. Нет необходимости открывать отдельный счет для фиксированного депозита, но его можно привязать к уже существующему сберегательному счету. Срок полномочий FD и проценты, которые будет выплачиваться банком, будут определены во время открытия счета FD.

Что такое периодический депозит?

Периодические депозиты — еще один популярный вариант инвестирования, предлагаемый банками. Как и FD, RD тоже безопасны.Однако он лучше всего подходит для людей с окладом и с низким годовым доходом. Согласно этому варианту инвестирования, физическое лицо должно ежемесячно вносить фиксированную сумму своего дохода в течение заранее определенного срока. По истечении срока погашения основная сумма возвращается вместе с начисленными процентами. Необходимость регулярно вносить деньги также помогает развить привычку откладывать.

Периодические депозиты и фиксированные депозиты: давайте изучим различия между РД и ФД

Срочный депозит | Периодический депозит |

1.Сумма инвестирования: | |

Если человек намеревается вложить единовременную сумму, то он может сделать это с помощью фиксированного депозита, предоставляемого любым банком или финансовым учреждением. | Человек, который может позволить себе вкладывать небольшую фиксированную сумму денег каждый месяц, может делать это в Периодические депозиты в любом банке или финансовом учреждении. |

2. Срок владения: | |

Здесь срок владения колеблется от 7 дней до 10 лет.Срок пребывания в должности зависит от человека. | Срок полномочий составляет от 6 месяцев до 10 лет. Человек должен выбрать период владения. |

3. Сумма процентов: | |

Сумма процентов, полученных в конце срока погашения Срочного депозита, выше, чем проценты, полученные по RD. | Сумма полученных процентов меньше, чем проценты, полученные по FD. |

4. Проценты: | |

Проценты начисляются ежеквартально / ежемесячно или по истечении срока | Проценты, полученные по RD, выплачиваются по наступлении срока погашения вместе с суммой капитала. |

5. Кредитная линия: | |

Человек может воспользоваться ссудой под свои фиксированные депозиты. Сумма кредита может быть разной, а максимальный лимит может составлять 90% от суммы Срочного депозита. | Кредитная линия также доступна для периодических депозитов. Максимальный лимит составляет до 90% от суммы депозита. |

6. Мотивирующий фактор: | |

Лицо с избыточной суммой может инвестировать в срочный депозит и зарабатывать деньги в качестве процентов. | Периодический депозит позволяет человеку инвестировать фиксированную сумму денег через регулярные промежутки времени. Это автоматически прививает человеку привычку экономить. |

7. Оговорка о невыполнении обязательств: | |

Лицо не может просрочить платеж, так как вначале это делается единовременно с единовременной суммой. | Если лицо не производит рассрочку платежа в течение шести месяцев подряд, банк имеет право закрыть такой счет Периодического депозита. |

Итак, теперь, когда вы знаете, что такое периодические депозиты и фиксированные депозиты, в какой из них вы будете инвестировать?

Подробнее о разнице между периодическими депозитами и фиксированными депозитами можно прочитать здесь.

Хотите подать заявку на возвратный депозит? Нажмите, чтобы начать!

* Действуют положения и условия. Информация, представленная в этой статье, носит общий характер и предназначена только для информационных целей. Это не заменяет конкретный совет в ваших собственных обстоятельствах.

Фиксированный депозит — откройте счет FD онлайн в Индии по лучшим процентным ставкам

Groww — это инвестиционная платформа, где пользователи могут найти лучшие паевые инвестиционные фонды для инвестирования и без проблем инвестировать свои деньги.Groww дает объективную оценку паевых инвестиционных фондов и не дает советов и рекомендаций по паевым инвестиционным фондам или портфелям. Инвестор вкладывает средства по своему усмотрению. Groww не гарантирует возврата и сохранности капитала.

Groww помогает инвесторам следующим образом.

· Предоставляя объективную оценку продуктов, доступных на Groww

· Поднимая красные флажки, если таковые имеются, связанные с продуктами. Однако Groww не гарантирует выявление всех красных флажков

· Прозрачность в отношении комиссий и сборов, связанных с инвестированием в продукт

· Четкое представление риска, связанного с покупкой продукта

БЕЗОПАСНЫЕ ОПЕРАЦИИ НА РОСТЕ

Все транзакции на Groww безопасны и надежны.Пользователи могут инвестировать через SIP или единовременно, используя Интернет-банкинг, через все поддерживаемые банки. Он использует BSE Star MF (с кодом участника 11724) в качестве платформы транзакций.

ВЗАИМНЫЕ ФОНДЫ SAHI HAI

Инвестиции в паевые инвестиционные фонды очень популярны среди индивидуальных инвесторов из-за тех преимуществ, которые они предоставляют. Среди множества преимуществ наиболее важными факторами, побуждающими инвесторов к взаимным фондам, является то, что инвесторы могут

— начать с любой суммы (от 500)

— диверсифицировать между несколькими акциями и другими инструментами, такими как долговые обязательства, золото и т. Д.

— Начать автоматические ежемесячные инвестиции (SIP)

— Инвестировать без открытия счета DMAT

На Groww доступны все типы паевых инвестиционных фондов.

ИНВЕСТИЦИИ В ПОРТФЕЛИ ВЗАИМНЫХ ФОНДОВ

Портфель — это совокупность паевых инвестиционных фондов, разработанная для достижения ваших инвестиционных целей. Инвестирование в портфели паевых инвестиционных фондов помогает диверсифицировать ваши инвестиции и снижает риск. Портфели также помогают вам в определении инвестиционных целей и упрощают накопление и достижение ваших целей.Вы можете создать портфолио самостоятельно или попросить эксперта составить его для вас.

ВНИМАНИЕ ИНВЕСТОРАМ

1. Для биржевых брокерских транзакций «Предотвратите несанкционированные транзакции в своей учетной записи — & gt. Обновите свои мобильные номера / идентификаторы электронной почты у своих биржевых брокеров. Получайте информацию о ваших транзакциях прямо с Exchange на свой мобильный телефон / электронную почту в конце дня … Выпущено в интересах инвесторов.

2. Для депозитарных операций «Предотвратите несанкционированные операции в своем демат-счете — & gt. Обновите свой номер мобильного телефона, указав участника депозита.Получайте уведомления на свой зарегистрированный мобильный телефон обо всех дебетовых и других важных транзакциях на вашем демат-счете напрямую от CDSL / NSDL в тот же день … Выпущено в интересах инвесторов.

3. KYC — это единовременное упражнение при работе на рынках ценных бумаг — после того, как KYC выполняется через зарегистрированного посредника SEBI (брокера, DP, паевого инвестиционного фонда и т. Д.), Вам не нужно снова проходить тот же процесс, когда вы обращаетесь к другому посреднику.

4. Если вы подписываетесь на IPO, выписывать чек не нужно.Пожалуйста, напишите номер банковского счета и подпишите форму заявки на IPO, чтобы разрешить вашему банку произвести платеж в случае выделения средств. В случае нераспределения средства останутся на вашем банковском счете.

· Инвесторы должны с осторожностью относиться к нежелательным электронным письмам и SMS с советами покупать, продавать или держать ценные бумаги и торговать только на основе осознанного решения. Инвесторам рекомендуется инвестировать после проведения соответствующего анализа соответствующих компаний и не слепо следовать необоснованным слухам, советам и т. Д.Кроме того, вас также просят поделиться своими знаниями или доказательствами систематических нарушений, потенциальных мошенничеств или неэтичного поведения через анонимный портал, представленный на веб-сайте BSE и NSE.

· Информация о правилах сбора маржи

1. Биржевые маклеры могут принимать ценные бумаги в качестве маржи от клиентов только в качестве залога в депозитарной системе, т. Е. 1 сентября 2020 г.

2. Обновите свой номер мобильного телефона и идентификатор электронной почты у своего биржевого брокера / участника депозитария и получите одноразовый пароль прямо из депозитария на свой идентификатор электронной почты и / или номер мобильного телефона для создания залога.

3. Внесите авансовую маржу в размере 20% от стоимости сделки для торговли в сегменте наличного рынка.

4. Инвесторы могут обращаться к Часто задаваемым вопросам (FAQ) Биржи, издаваемым с помощью циркулярных ссылок NSE / INSP / 45191 от 31 июля 2020 года и NSE / INSP / 45534 от 31 августа 2020 года, а также к другим руководящим указаниям, выпускаемым время от времени. в этой связи.

5. Проверяйте свои Ценные бумаги / МФ / Облигации в консолидированной выписке по счету, выпускаемой NSDL / CDSL каждый месяц.

Выпущено в интересах инвесторов

ОТКАЗ ОТ ОТВЕТСТВЕННОСТИ

NextBillion Technology Private Limited является членом NSE и BSE с регистрационным номером SEBI: INZ000208032, участником-депозитарием депозитария CDSL с регистрационным номером SEBI: IN-DP-417-2019 и паевым инвестиционным фондом дистрибьютор с регистрационным номером AMFI: ARN-111686.Зарегистрированный офис и корреспондентский офис — № 11, 2-й этаж, 80 FT Road, 4-й блок, ST Bed, Корамангала, Бангалор — 560034. По любым жалобам, связанным с брокерской деятельностью / DP, пишите на [адрес электронной почты защищен], пожалуйста, убедитесь, что вы внимательно прочтите Документ о раскрытии рисков, как предписано SEBI. Процедура подачи жалобы на SEBI SCORES: Зарегистрируйтесь на портале SCORES. Обязательные реквизиты для подачи жалобы на SCORES: имя, PAN, адрес, номер мобильного телефона, E-mail ID. Преимущества: эффективное общение, быстрое рассмотрение жалоб.NextBillion Technology Private Limited не дает никаких гарантий или заявлений, явных или подразумеваемых, в отношении продуктов, предлагаемых через платформу. Он не несет ответственности за любые убытки или убытки, даже если они возникли в связи с использованием или надежностью его продукта или связанных услуг. Если не указано иное, все доходы, коэффициент расходов, чистая чистая стоимость и т. Д. Являются историческими и предназначены только для иллюстративных целей. Будущее будет сильно различаться и зависит от личных и рыночных обстоятельств. Информация, представленная в нашем блоге, носит исключительно образовательный характер и не является инвестиционным или налоговым советом.

Инвестиции в паевые инвестиционные фонды подвержены рыночным рискам. Пожалуйста, внимательно прочтите все документы, связанные со схемой, перед инвестированием. Эффективность схем в прошлом не является ни индикатором, ни гарантией будущих результатов.

Действуют положения и условия веб-сайта / приложения. Действует политика конфиденциальности веб-сайта.

Депозиты и сбережения

В нашей корзине фруктов есть ряд привлекательных депозитов и сберегательных планов на разные периоды времени.

Мы будем рады предложить вам наиболее подходящий план вкладов и сбережений по телефону * 8860 для инвестиций.

Вышеуказанное регулируется условиями, изложенными в формах депозита, и условиями планов депозита.

Ананас (Грейпфрут):

Среднесрочный депозит для клиентов, желающих инвестировать на срок от 3 до 6 лет и получать привлекательные процентные ставки, сохраняя при этом ликвидность или продолжая сберегать и получать выгоду от повышения процентной ставки.

Помелит (Помело):

Среднесрочный депозит для клиентов, желающих инвестировать от 1 до 5 лет в ряд связанных депозитных каналов с возможностью сбережения для определенной цели в определенное время в будущем.

Петель (Малина):

Срочные вклады для клиентов, желающих инвестировать в краткосрочной перспективе до принятия решения о долгосрочном вложении, или инвестировать средства для определенной цели. Для некоторых типов депозитов есть возможность автоматического продления плана депозита.

Афарсемон (хурма):

Краткосрочные депозиты для клиентов, желающих инвестировать на короткий срок (от 3 месяцев до 1 года) или на промежуточный период до принятия решения о долгосрочном вложении.

Анавим (Виноград):

Накопление прямым дебетом для клиентов, желающих сэкономить на покупку автомобиля, отдыха, детской квартиры или на другие цели.

Личи (Личи):

Градуированные депозиты для клиентов, желающих среднесрочные и долгосрочные инвестиции, где процентная ставка определяется заранее и увеличивается с течением времени, но, кроме того, имеет возможность снимать средства по ходу дела.

Кокус (кокосовый орех):

Долгосрочные вклады.Кокосовые депозиты не только защищают деньги в долгосрочной перспективе, но и обеспечивают особенно прибыльную стоимость в конце периода. Для тех, кто заинтересован в накоплении на срок от 5 лет.

Римоним (Грейпфруты):

Ликвидные депозиты для клиентов, желающих получить среднесрочные инвестиции с высокой доступностью средств в течение периода.

Питанго (фрукт Питанго):

Двухдневные депозиты для клиентов, желающих получить среднесрочные инвестиции, с возможностью заработка за счет комбинации нескольких различных треков привязки к индексу в одном депозите, что позволяет вам как распределить свой риск, так и получить выгоду от возможностей диверсифицированных инвестиционных треков.

Дувдеван (Вишня):

Депозиты с ежемесячным доходом. Для клиентов, которые получили большую сумму денег и желают получать «ежемесячный доход», или тех, кто имеет большие инвестиции и хочет пользоваться «плодами своих денег», то есть из текущей процентной ставки в течение периода.

Сабры (опунция):

Долгосрочные ликвидные депозиты. Для клиентов, желающих долгосрочные инвестиции и желающих извлечь выгоду из ликвидности и заранее известной привлекательной процентной ставки.

Тапуз (оранжевый):

Краткосрочный или среднесрочный ликвидный депозит. Для тех клиентов, которые предпочитают оставаться в безопасности и не желают закрывать деньги на длительный период, если им понадобятся деньги для каких-либо целей.

Тут (клубника):

Срочный вклад на 4 года для клиентов, желающих инвестировать одновременно в два трека и получить выгоду от более выгодного из них при снятии средств, в точках выхода или в день выплаты.

(PDF) Связь между банковскими депозитами и прибыльностью коммерческих банков

Международный журнал инноваций, творчества и перемен.www.ijicc.net

Том 13, выпуск 7, 2020 г.

233

ССЫЛКИ

Ахтар, Б., Ахтер, В., и Шахбаз, М. (2017). Детерминанты депозитов в традиционном и

исламском банкинге: пример развивающейся экономики. Международный журнал развивающихся рынков

, 12 (2), 296-309.

Амми, К., Бухени, Ф. Б., и Леви, А. (2016). Банковское управление, результаты и риски —

Принимая: обычные банки против исламских банков (No.халшс-01336723).

Айеле, Х. Н. (2012). Детерминанты банковской прибыльности: эмпирическое исследование частных коммерческих банков Эфиопии

. Неопубликованный проект MBA, Университет Аддис-Абебы.

Битти А. и Ляо С. (2014). Финансовый учет в банковской сфере: обзор эмпирической литературы

. Бухгалтерский и экономический журнал, 58 (2-3), 339-383.

Биккер, Дж. А., & Герритсен, Д. Ф. (2018). Детерминанты процентных ставок по срочным депозитам и сберегательным счетам

: макрофакторы, банковский риск и особенности счета.Международный обзор

финансов, 18 (2), 169-216.

Казу Б., Жирардон К. и Молинье П. (2006). Введение в банковское дело (Том 10). Пирсон

образование.

Чоудри, М. (2011). Введение в банковское дело: управление риском ликвидности и активами-пассивами

(Том 30). Джон Вили и сыновья.

Флайих, Х. Х., Аль-Муфраджи, С. Х., и Алхелле, М. Х. (2019). Исламские банки: основные концепции

и практические примеры.