что делать после отказа в переводе накопительной пенсии :: Финансы :: РБК

Как действовать в каждом из этих случаев?

Заявление о переходе в НПФ, который не вступил в систему гарантирования

Отказ в переводе: 1,3 млн заявлений

Читайте на РБК Pro

Есть всего два варианта: либо фонд обманул своего клиента, не проинформировав его об этой ситуации, либо НПФ подал заявку на вступление в систему гарантирования пенсий АСВ и ждет решения, объяснила отказы по этой причине пресс-служба НПФ Сбербанка. В во втором случае в конечном счете переход состоится, как только НПФ станет членом системы гарантирования. «Практика прошлого года доказывает, что заявление не будет удовлетворено, пока не будет принято решение о вступлении фонда в систему гарантирования», — вспоминает директор НПФ «КИТ Финанс» Иван Евстифеев. Если в итоге фонд не примут в систему гарантирования, накопления останутся в ПФР, замечает он.

Если клиент был неправильно информирован НПФ, юристы советуют обращаться к нему с иском. При этом фонд должен будет доказать, что не ввел вас в заблуждение и четко разъяснил ситуацию с системой гарантирования, говорит председатель Московской коллегии адвокатов «Арбат» Наталья Никольская. «Доказывать должен именно НПФ, потому что подтвердить отрицательный факт — «меня не проинформировали» — попросту невозможно», — поясняет она. Никольская говорит, что оценить шансы на победу в суде сейчас очень сложно, поскольку нет соответствующей судебной практики. Однако Никольская советует в любом случае оспаривать решение ПФР.

А вот адвокат компании «Деловой фарватер» Антон Соничев, напротив, сомневается, что идти в суд на самом деле стоит. Тяжба может длиться слишком долго и обойдется недешево, поясняет он. Кроме того, шансы на выигрыш почти нулевые: причина отказа законна, поскольку пенсия действительно может быть передана лишь в те НПФ, которые вошли в систему гарантирования пенсий.

ЦБ отозвал лицензию у выбранного НПФ

Отказ в переводе: 1,1 млн заявлений

Тут важно понять, в какой момент НПФ лишился лицензии. Если это произошло до того, как вы написали заявление, тогда сделать ничего нельзя: по закону об НПФ перевести накопительную пенсию можно только в лицензированный фонд, считает Зиневич из IPM Consulting. Если же лицензию отозвали после написания заявления — ситуация другая, говорит он.

Если это произошло до того, как вы написали заявление, тогда сделать ничего нельзя: по закону об НПФ перевести накопительную пенсию можно только в лицензированный фонд, считает Зиневич из IPM Consulting. Если же лицензию отозвали после написания заявления — ситуация другая, говорит он.

В такой ситуации очевидно, что обстоятельства от вас не зависели. По словам Зиневича, сначала нужно написать заявление в ПФР с просьбой дать вам возможность сохранить накопительную пенсию в другом фонде. В заявлении нужно упирать на статью 7.2 закона об НПФ, где говорится, что с момента отзыва лицензии фонд не может заключать договоры об обязательном пенсионном страховании, советует Зиневич.

Неверно указан фонд, из которого надо забрать накопления

Отказ в переводе: 410 тыс. заявлений

Важно, почему вы ошиблись, считает Чуйкова из «НПФ Электроэнергетики». Если человек уже переводил средства накопительной части пенсии и просто забыл, где они находятся, то тут ничего не поделаешь, убеждена она. Директор НПФ «КИТ Финанс» Иван Евстифеев тоже считает, что проверка данных при оформлении документов — ответственность заявителя. «Даже если вы забыли, в каком НПФ находится ваша накопительная пенсия, это можно легко выяснить через сайт госуслуг или личный кабинет на сайте ПФР», — считает он.

Однако если средства оказались в другом фонде из-за недобросовестных действий НПФ, есть смысл идти в суд, считает Чуйкова. Действовать нужно, как и в предыдущем случае: не вы должны доказывать, что НПФ или его агент вас обманули, а они должны убедить суд, что вы сами дали согласие на перевод накоплений в этот фонд, подчеркивает Никольская из коллегии адвокатов «Арбат».

Разные данные

Хотя среди причин, перечисленных ПФР, эта не упоминается, она также может привести к отказу, считает Биезбардис из «Пенсионных и актуарных консультаций». По его словам, на отрицательном решении ПФР могла сказаться даже ошибка в одной букве в поданных документах. «Если вы не подавали заявление на замену СНИЛС (например, при смене фамилии), то в базе данных ПФР вы будете числиться под старой фамилией. В итоге, когда вы будете подавать в ПФР любое заявление, будет явное несоответствие в персональных данных», — говорится в комментарии пресс-службы ПФР.

«Если вы не подавали заявление на замену СНИЛС (например, при смене фамилии), то в базе данных ПФР вы будете числиться под старой фамилией. В итоге, когда вы будете подавать в ПФР любое заявление, будет явное несоответствие в персональных данных», — говорится в комментарии пресс-службы ПФР.

Скорее всего, в этом случае оспорить решение ПФР будет довольно сложно, считает Чуйкова из «НПФ Электроэнергетики». Проверять свои персональные данные при заполнении документов и сообщать ПФР об из изменении — обязанность самого гражданина, отмечает она. Зиневич из IPM Consulting также убежден, что за достоверность персональных данных должен отвечать их носитель.

Впрочем, он все же допускает, что в суде можно будет оспорить вердикт ПФР. Например, если отказ произошел из-за несовпадения одной-двух букв, можно апеллировать к тому, что в ПФР по всем остальным данным очевидно поняли, кто автор заявления. Также стоит упомянуть, что возможность сохранить накопительную пенсию — это ваше законное право, рекомендует Зиневич. Впрочем, он советует не питать чрезмерных надежд: четкую линию защиты в такой ситуации продумать сложно, пока нет судебных прецедентов.

Накопительная часть пенсии: оставлять или нет?

Вслух.ру

25 ноября 2013, 12:35

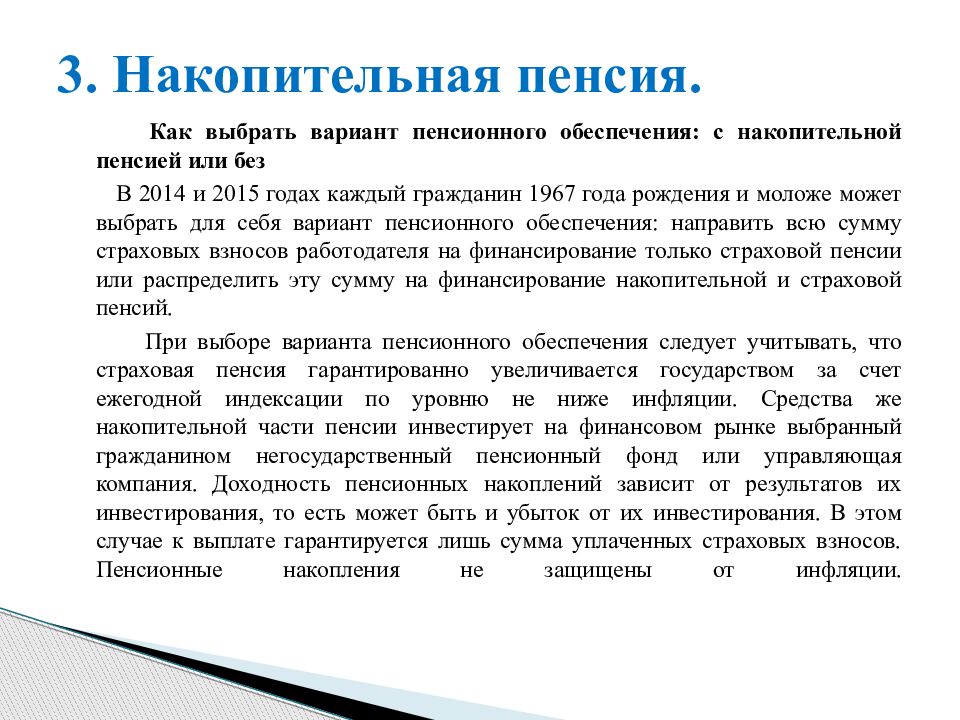

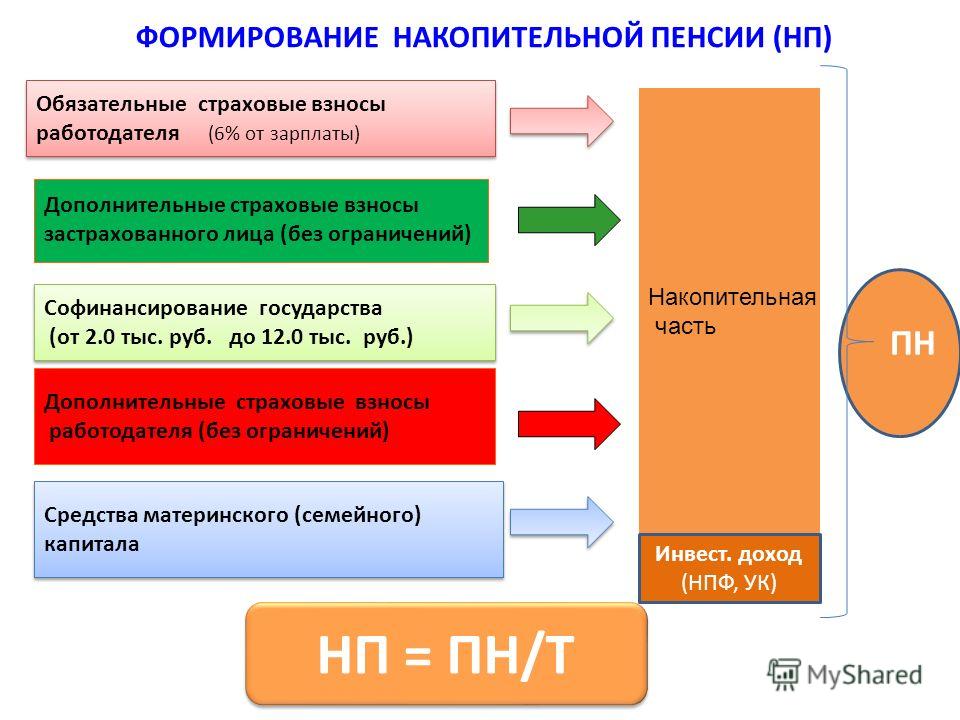

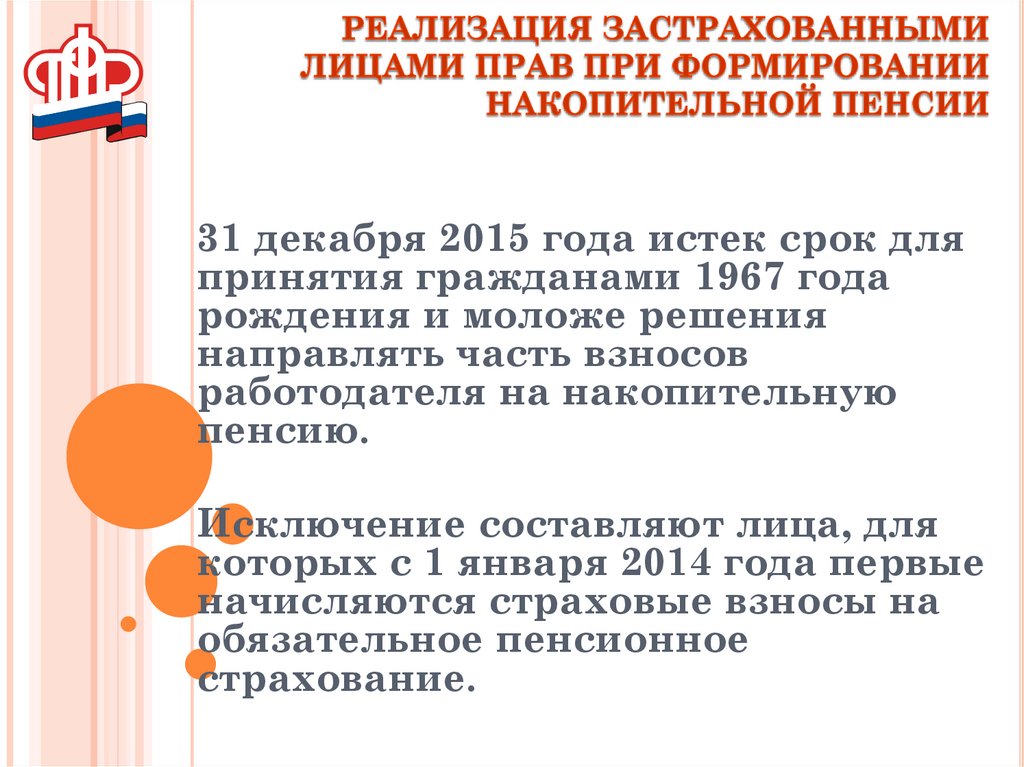

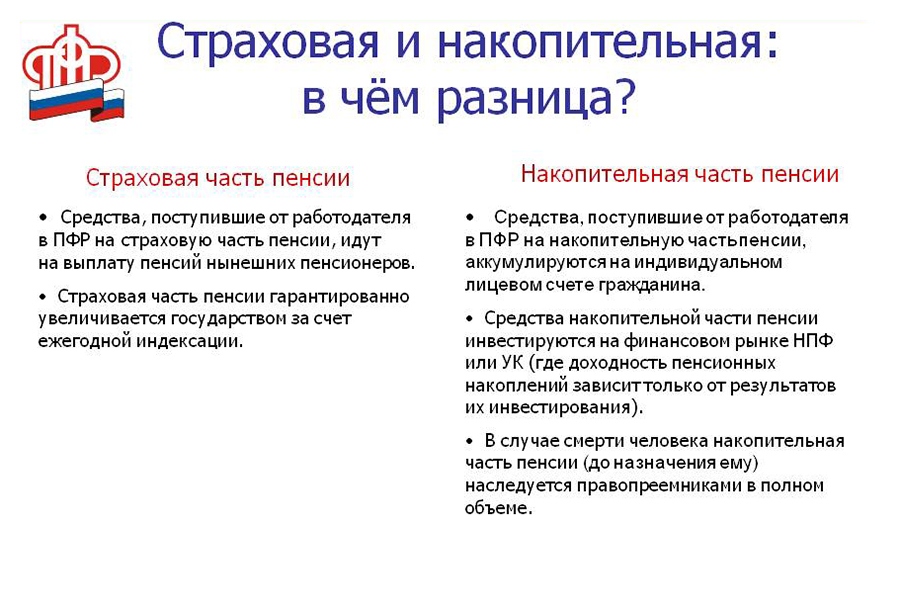

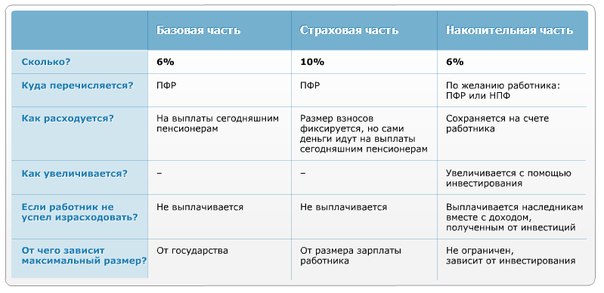

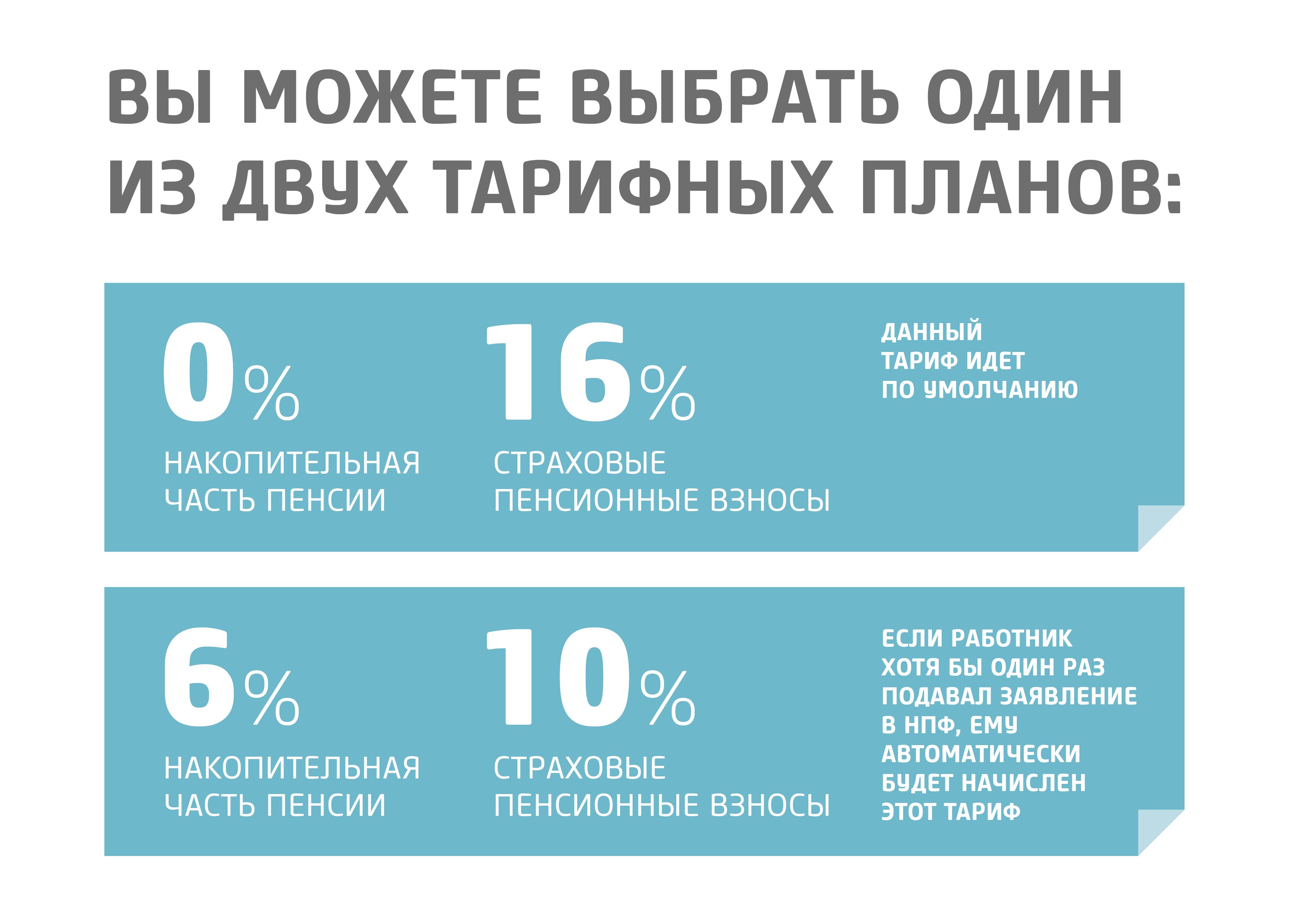

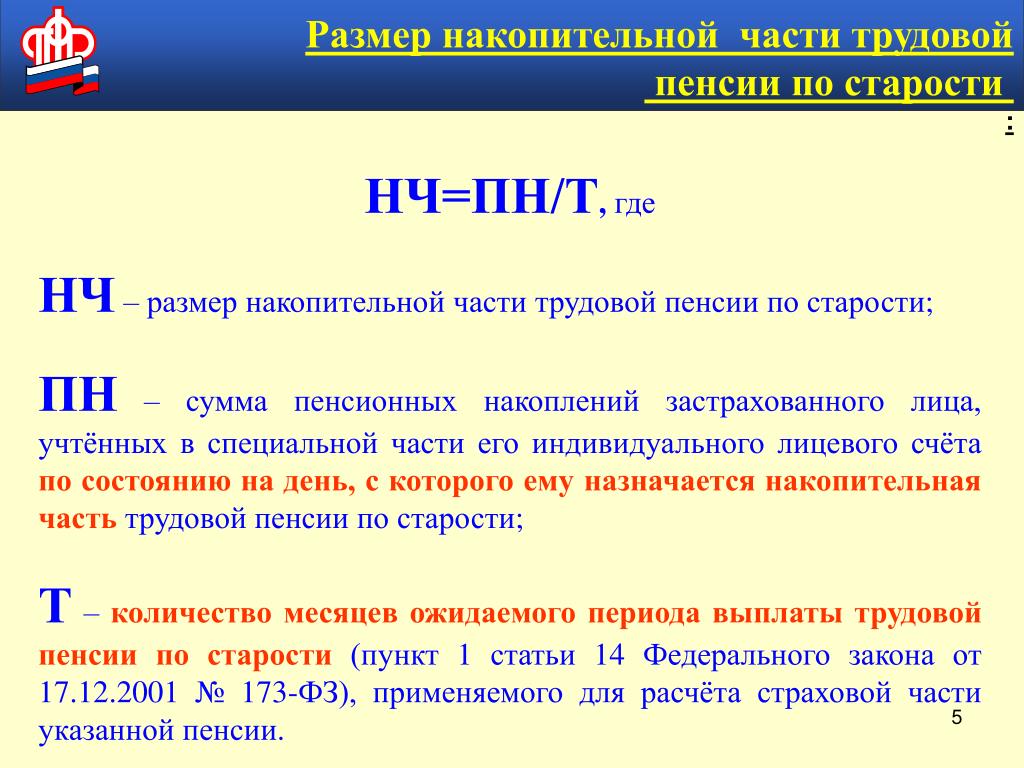

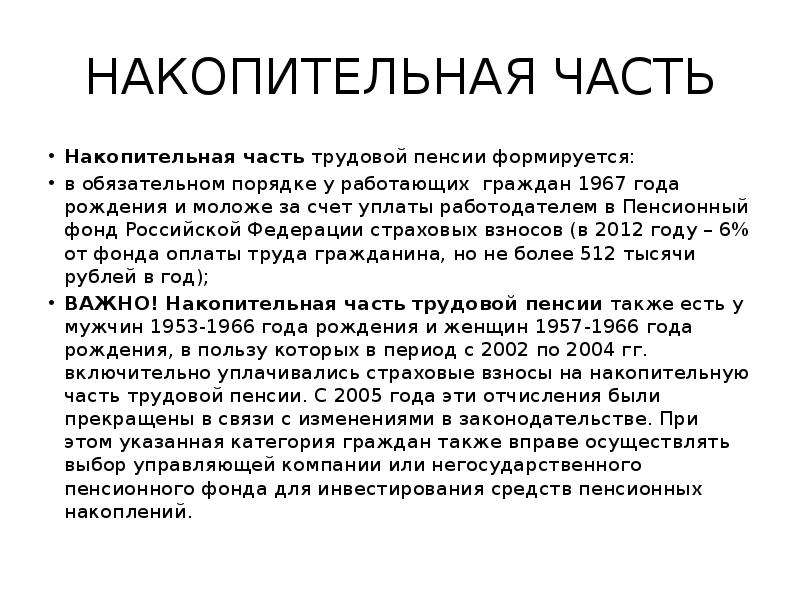

Граждане 1967 года рождения и моложе в 2014—2015 годы могут выбрать тариф на накопительную часть трудовой пенсии: либо оставить 6% как сегодня, либо отказаться от дальнейшего формирования накопительной части пенсии, тем самым увеличив тариф на страховую часть пенсии с 10% до 16%, напоминают в отделении ПФР по Тюменской области.

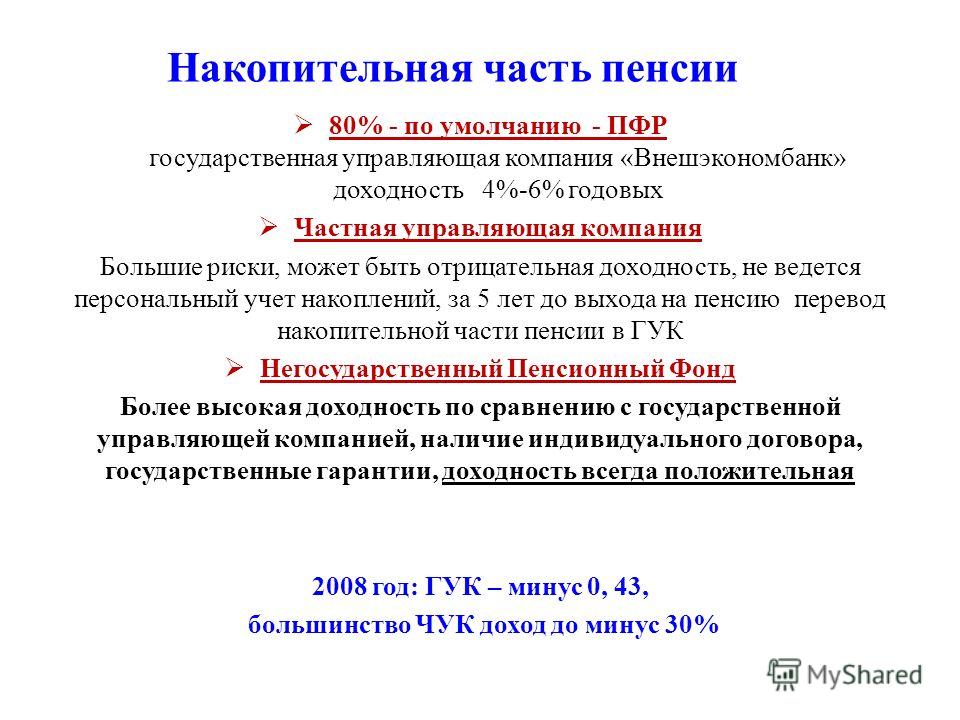

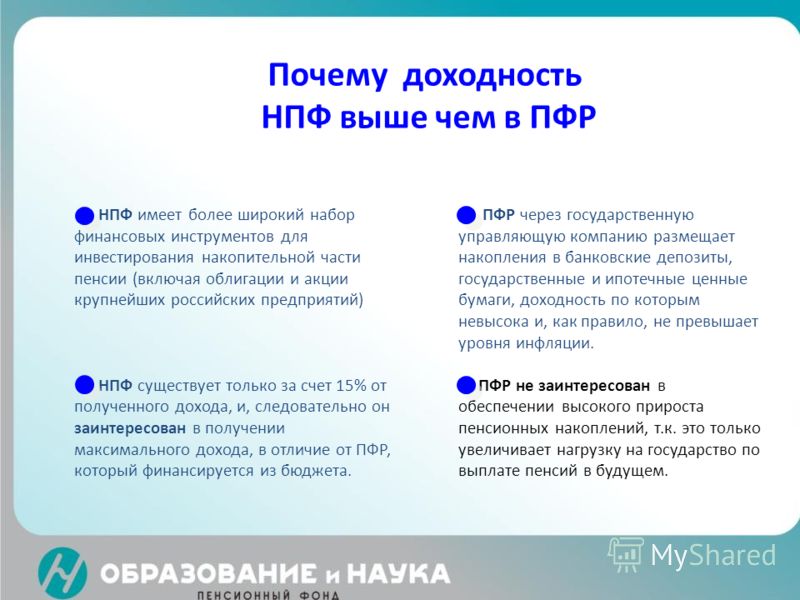

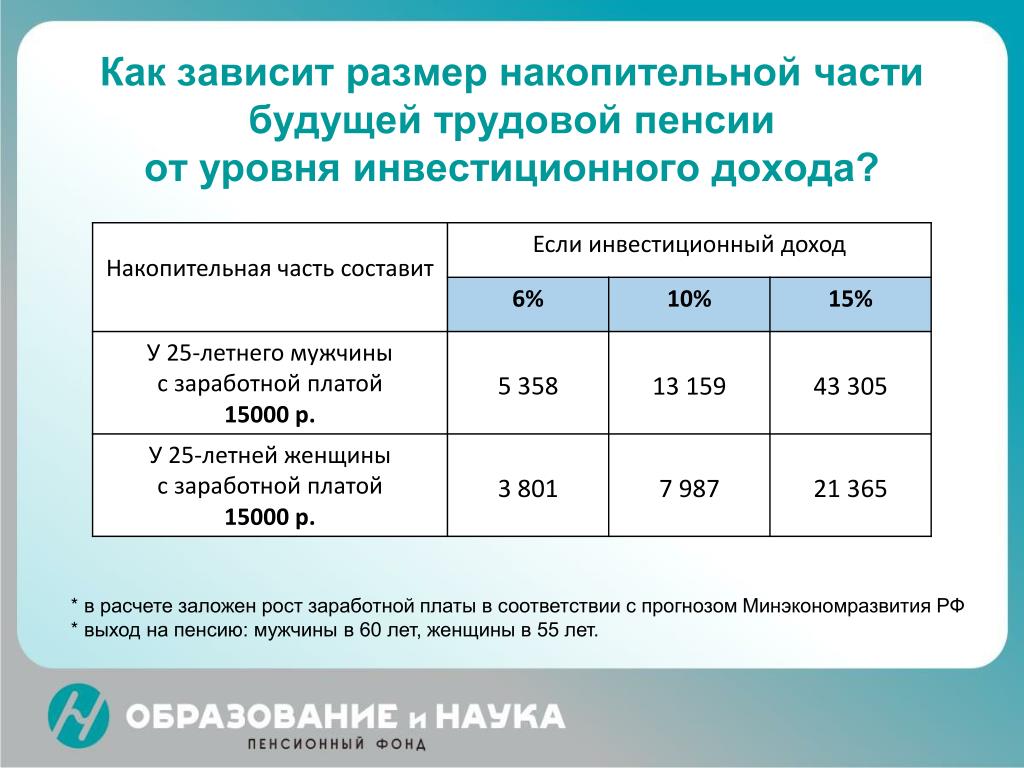

При принятии решения следует обращать внимание на минусы и плюсы. Например, минус накопительной пенсии в том, что средства, вложенные в Управляющую компанию (УК) или Негосударственный пенсионный фонд (НПФ), могут принести как прибыль, так и убытки.

Однако, если гражданин отказывается от формирования пенсионных накоплений (продолжает оставаться «молчуном» или напишет заявление о переводе накопительной части в государственную управляющую компанию «Внешэкономбанк»), то у него будет формироваться только страховая пенсия.

На выбор дается два года, то есть с решением можно подождать до 31 декабря 2015 года. Но перевести свои пенсионные накопления в УК или НПФ можно и до 31 декабря текущего года. В этом случае деньги будут инвестироваться по-новому уже с апреля 2014 года.

Отметим, что в 2013 году 74 276 жителей Тюменской области определились с выбором: 936 человек выбрали частную управляющую компанию, 56 981 человек выбрал Негосударственный Пенсионный Фонд, 15 338 человек сменили один НПФ на другой, 1021 человек вернулся из НПФ в ПФР (в ГУК «Внешэкономбанк»).

Жители нашего региона в 2012—2013 годах чаще всего доверяли свои пенсионные накопления «НПФ Росгосстрах», «Оборонно-промышленный НПФ», «НПФ «Промагрофонд».

_Как выбирать УК или НПФ:_

_Уточнить наличие офиса в вашем городе или районе; посмотреть рейтинг, отзывы других клиентов и доходность за 5 лет работы, в т. ч. в кризисный период. Получить более подробную информацию (перечень УК или НПФ, о способах управления пенсионными накоплениями, о выплате пенсионных накоплений правопреемникам и др.) можно на сайте ПФР в разделе «О пенсионных накоплениях» www.pfrf.ru/non_state_pension_funds/, по телефону 8−800−510−5555 (звонок по России бесплатный) или по телефону горячей линии Отделения ПФР по Тюменской области: 270−840._

Никакого спама, только самое интересное!

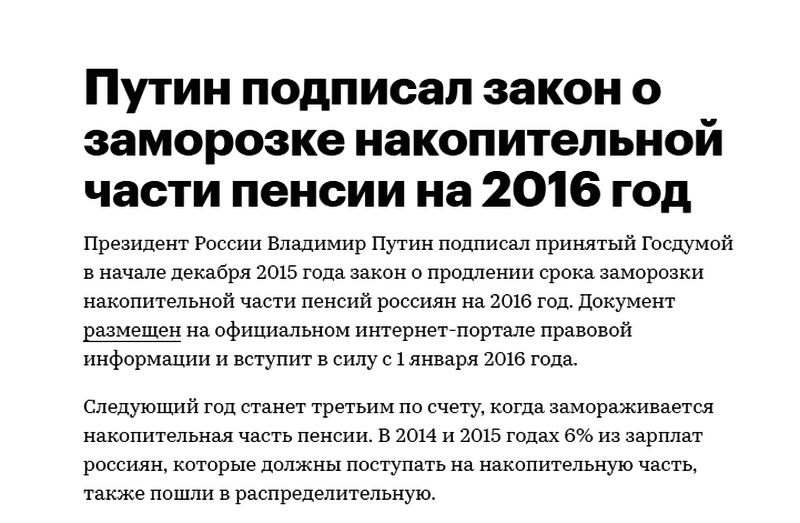

Накопительные пенсии предложили отменить — Ведомости

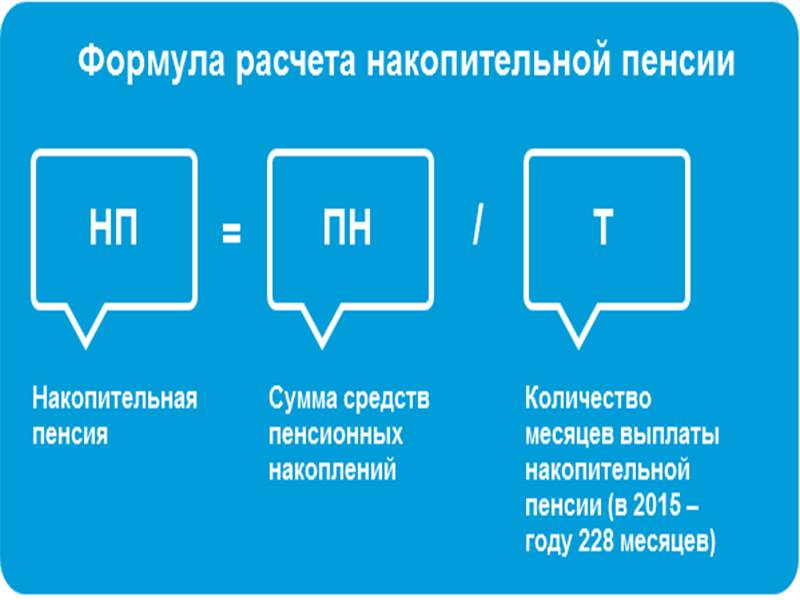

Федерация независимых профсоюзов России предложила исключить накопительную пенсию из системы государственного обязательного пенсионного страхования (ОПС). Соответствующая инициатива сформулирована в письме, направленном в адрес премьер-министра Михаила Мишустина. Увеличение ожидаемого периода выплаты накопительной пенсии предложено прекратить, радикально решив тем самым проблему с заморозкой накопительной части пенсии. Напомним, с 2014 г. все 22% страховых взносов направляются на формирование страховой пенсии, которая идет на выплаты нынешним пенсионерам. Ранее на накопительную пенсию шло 6% из 22%.

Соответствующая инициатива сформулирована в письме, направленном в адрес премьер-министра Михаила Мишустина. Увеличение ожидаемого периода выплаты накопительной пенсии предложено прекратить, радикально решив тем самым проблему с заморозкой накопительной части пенсии. Напомним, с 2014 г. все 22% страховых взносов направляются на формирование страховой пенсии, которая идет на выплаты нынешним пенсионерам. Ранее на накопительную пенсию шло 6% из 22%.

Эксперты новую инициативу профсоюзов оценили весьма скептично. «Во-первых, они уже не в первый раз это предлагают; во-вторых, такие вопросы должны рассматриваться в рамках всей реорганизации обязательного пенсионного страхования, а это сейчас не в приоритетах правительства», – убежден Антон Табах, управляющий директор по макроэкономическому анализу и прогнозированию агентства «Эксперт РА».

Более того, сформулированная в письме идея выглядит незавершенной. «Не очень понятен смысл этого предложения в части того, что это реально может дать пенсионерам и пенсионной системе, – считает Юрий Горлин, заместитель директора по науке Института социального анализа и прогнозирования РАНХиГС. – Новые поступления страховых взносов на формирование накопительной пенсии последние шесть лет отсутствуют. Сформированные к настоящему времени пенсионные накопления управляются НПФ и ГУК в соответствии с правилами инвестирования для ОПС. От того, где будет этот компонент, мало что поменяется».

Если же правительство решит пойти навстречу профсоюзам и начнет серьезно рассматривать вопрос об отмене накопительной части пенсии, ситуация окажется на грани социального взрыва. «Для населения, которое привыкло в основном класть деньги на депозит, отмена возможности формировать пенсию существенно повлияет на уровень жизни в будущем, – отмечает Александр Баранов, директор департамента риск-менеджмента «Ай кью джи управление активами». – Если вместо пенсии предложить людям ИИС (индивидуальные инвестиционные счета) или другие инвестиционные инструменты, многие просто этого не поймут. Потребуется дорогостоящий и длительный финансовый ликбез, переделка сознания обывателя, который не готов к отказу от накопительных пенсий».

Потребуется дорогостоящий и длительный финансовый ликбез, переделка сознания обывателя, который не готов к отказу от накопительных пенсий».

По мнению эксперта, предложение профсоюзов выглядит нелогичным хотя бы потому, что принципиально меняет саму идею пенсии и возвращает нас в некотором роде к советской модели, когда пенсия была пособием по безработице и старости и формировалась исключительно на основе бюджетных выплат. «Нынешняя интерпретация термина «пенсия» – это скорее выплата по утраченному заработку, которая может формироваться как из бюджета, так и из иных источников, – объясняет Баранов. – Сейчас у большинства граждан пенсия формируется из пенсионных взносов. Профсоюзы, предлагая отказаться от накопительной части пенсии, рассматривают эти деньги скорее как депозит, что никак не соотносится с идеей формирования ресурсов для замены утраченного заработка».

Табах допускает, что при отмене накопительной части будущие поколения пенсионеров, возможно, и получат выгоду, но только не те, кому сейчас пытаются навязать такое решение. «Если накопления переведут в разумную систему добровольных накоплений с налоговыми стимулами и софинансированием работодателями, то это будет плюс и выгода», – предложил свой вариант решения проблемы Табах.

Между тем ряд экспертов видит здравое зерно в позиции профсоюзов. «Предложение исключить из системы государственного обязательного пенсионного страхования накопительный компонент, вероятнее всего, свидетельствует о желании упростить систему исчисления пенсионных накоплений и сделать ее прозрачнее и понятнее, – предполагает Алексей Коренев, аналитик ГК «Финам». – Так как единых норм, регулирующих порядок начисления накопительной пенсии, до сих пор не существует и для каждого элемента применяются разные подходы, здесь сейчас царит неразбериха».

Министр финансов России Антон Силуанов в среду заявил, что отменять накопительную часть пенсии нужно только после создания в стране системы добровольных пенсионных накоплений. По его словам, людям нужно сначала «создавать возможности, чтобы они накапливали себе на пенсию и имели после выхода на пенсию минимальное сокращение своих доходов».

По его словам, людям нужно сначала «создавать возможности, чтобы они накапливали себе на пенсию и имели после выхода на пенсию минимальное сокращение своих доходов».

Деньги из второй пенсионной ступени можно будет снять в течение двух лет после заявления | Эстония

«У людей появится выбор. Если они доверяют и хотят остаться в сегодняшней системе, возможность останется. Но если сегодняшняя система их не устраивает и они хотят решать сами и больше, то такая возможность также появится. У нас в обществе точно есть люди, которые могут управлять своими деньгами или инвестировать», — пояснил 8 апреля в интервью «Актуальной камере» председатель партии «Отечество» Хелир-Валдор Сеэдер, по инициативе которого этот пункт был включен в коалиционный договор.

У людей появится возможность самостоятельно инвестировать средства накопительной пенсии в ценные бумаги или недвижимость. Кроме того, уплатив подоходный налог, можно будет просто забрать накопленные деньги, вообще отказавшись от участия во второй пенсионной ступени. В таком случае средства будут перечислены на банковский счет в течение двух лет после подачи заявления.

Сеэдер напомнил, что выплаты во вторую ступень в действительности уменьшают размер государственной пенсии, которая частично зависит от размера уплачиваемого за человека социального налога. Поскольку к 2% от зарплаты, поступающим в накопительную пенсию, государство дополнительно вносит вдвое больше из уплачиваемого за человека социального налога, то сумма, эквивалентная 4% зарплаты, не учитывается при расчете размера государственной пенсии.

«Конечно, пенсия по старости будет больше, чем [сейчас], когда часть денег из государственной пенсии помещается во вторую ступень и начинает регулироваться государством. Каждый будущий пенсионер будет в выигрыше, если наше предложение пройдет», — считает Сеэдер.

Специалисты разъясняют, что для тех людей, которые решат выйти из второй пенсионной ступени, будут действовать такие же правила, как и для тех, кто никогда к ней не присоединялся.

«При выходе из второй ступени делается выплата, и в дальнейшем всё также, как и для не присоединявшихся. Они не платят 2% от зарплаты в накопительную пенсию, а 4% останутся в пенсии по старости», — отметил старший научный сотрудник института общественных наук Таллиннского университета Лаури Леппик.

Если коалиция центристов, консерваторов и отечественников сформирует правительство и законопроект получит одобрение Рийгикогу, то изменения в пенсионном законодательстве должны вступить в силу с 1 января 2020 года.

Кудрин против отказа от накопительной пенсии

По словам главы Комитета по финансовому рынку нижней палаты парламента, председателя Совета Ассоциации банков России Анатолия Аксакова, скорость совершенствования нормативной базы продиктована динамичным развитием цифровых финансовых технологий. О своем видении будущего банковской системы, о цифровом рубле, истинной роли криптовалюты и политике Банка России, своевременно подхватившего знамя цифровизации, г-н Аксаков рассказал «Финансовой газете».

– Анатолий Геннадьевич, расскажите о последних законодательных инициативах Комитета Госдумы по финансовому рынку. Каковы приоритеты в работе по совершенствованию нормативной базы?

– Приоритеты связаны прежде всего с развитием цифровых технологий, поскольку именно финансовую сферу они трансформируют заметнее всего. Нижняя палата парламента приняла закон о цифровых финансовых активах, рассмотрела проект закона, позволяющего с помощью биометрических данных получать финансовые услуги удаленно.

В ближайшее время мы должны рассмотреть законопроект о цифровом профиле. Он позволит с помощью данных из общедоступных источников, полученных с согласия клиента, формировать его профиль. Причем не только физического, но и юридического лица. И, исходя из этого профиля, предлагать клиенту продукты. Чем выше будет качество профиля, тем более благоприятные условия будут предлагаться потребителю по финансовому продукту.

Будем работать и над законом о цифровых архивах, что позволит финансовым институтам освободиться от нагрузки в виде помещений, в которых хранятся бумажные документы, зачастую не востребованные ни организациями, которые их хранят, ни теми, кто мог бы затребовать эти документы. Такими бумагами забиты огромные площади, что очень непроизводительно. Всю эту информацию можно перенести на цифровые носители и серверы, освободить помещения и не тратить бумагу, значительно уменьшив издержки финансовых институтов, а это снизит и стоимость продуктов, которые они предлагают потребителям.

Такими бумагами забиты огромные площади, что очень непроизводительно. Всю эту информацию можно перенести на цифровые носители и серверы, освободить помещения и не тратить бумагу, значительно уменьшив издержки финансовых институтов, а это снизит и стоимость продуктов, которые они предлагают потребителям.

Планируем совершенствовать законодательство, связанное с цифровой подписью. Здесь необходим порядок: никаких подделок, подписей-двойников. В то же время цифровая подпись должна активно использоваться во внутрикорпоративном обороте (и не только) и стать привычным атрибутом в жизни людей и компаний.

Ряд законопроектов связан с защитой прав потребителей – физических лиц. Сейчас мы работаем над правилами продаж и более жесткой категоризацией инвесторов. Практика показывает, что отдельные финансовые институты продают гражданам сложные финансовые продукты, не разъясняя им все риски, которые эти продукты в себе несут. Подготовлен законопроект, устанавливающий более жесткие требования при продаже финансовых продуктов. Он предусматривает обязательное информирование о сложности продукта и возможных рисках для клиента. Если же потребитель не будет должным образом проинформирован, то Центральный банк может потребовать применить процедуру buyback. Тестирование неквалифицированных инвесторов, которое планировалось начать с 1 апреля 2022 года, мы предложили перенести на 1 октября 2021 года. На основе результатов тестирования будут определяться возможности инвестора и перечень финансовых продуктов, которые он сможет приобретать, исходя из своей квалификации.

И наконец, мы работаем над законопроектом о банковских рейтингах. Сейчас доступ банков к различным государственным программам определяется исходя из размера капитала финансовой организации. Но размер капитала не всегда определяет устойчивость банка, а рейтинг – это более качественный показатель. Мы считаем, что доступ к государственным, муниципальным и негосударственным программам правильнее осуществлять на основе рейтинга.

Вот такая у нас программа действий. Полагаю, что десятка два (а то и три) законопроектов будут приняты в весеннюю сессию.

– Цифровизация отрасли, рейтинги и жесткая категоризация расширяют возможности кредитно-финансовых организаций, контролирующих органов, но в то же время, как считают некоторые эксперты, это может ограничить доступ к финансовым услугам отдельных категорий потребителей.

– Это неверный посыл. Сейчас с помощью приложений в мобильном телефоне можно покупать ценные бумаги, управлять своим финансовым портфелем. Можно открывать счета, получать кредиты и другие услуги. Банки, страховые компании, негосударственные пенсионные фонды, брокеры заинтересованы в том, чтобы их предложение доходило до самого, скажем так, маленького инвестора, потому что уже есть понимание: маленькие деньги, объединившись вместе, превращаются в широкую реку.

К сожалению, компании, предлагающие финансовые продукты, не всегда добросовестны. Маленький инвестор, как правило, неискушенный и неквалифицированный. Его заманивают в финансовые сети, продавая сложные финансовые продукты. Вот в этом и заключаются риски, а не в том, что кто-то сможет благодаря цифре получить услугу, а кто-то нет. К примеру, старшее поколение, как правило, менее искушено в цифровых вопросах, оно работает с вкладами в основном, но иной раз пенсионеры приобретают сложные финансовые инструменты, думая, что оформляют вклады, а потом удивляются, что им не платят страховку, когда у финансовой организации отзывают лицензию. Страховка в таких ситуациях не предусмотрена. Есть письмо Центрального банка, в котором рекомендуется не продавать сложные финансовые продукты некоторым категориям потребителей. Допускаю, что это правильно.

В целом же я уверен, что «цифра» более демократична в плане оказания финансовых услуг и расширения связанных с этим возможностей.

– Профильный комитет Госдумы рекомендовал нижней палате парламента принять в первом чтении поправки в Налоговый кодекс, связанные с оборотом криптовалют. Как скоро криптовалюта станет полноценным платежным средством?

Как скоро криптовалюта станет полноценным платежным средством?

– Криптовалюта изначально создавалась как платежное средство. Но в последнее время фактически превратилась в финансовый инструмент для инвестирования. Люди зарабатывают не на том, чтобы использовать ее как платежное средство, а на курсовой разнице, которая формируется на рынке. Если говорить о российском правовом пространстве, то мы законодательно прописали, что цифровая валюта (а речь идет как раз о криптовалюте) не может использоваться как средство платежа на территории Российской Федерации. Да и в Конституции у нас закреплена норма о том, что единственным платежным средством на территории страны является рубль.

Но этот инструмент действительно позволяет зарабатывать, многие владеют криптовалютой, и поскольку они получают доход, то очевидно должны платить налог. Более того, многие крупные владельцы давно ставили вопрос о легализации криптовалюты, и мы ее фактически легализовали законом о цифровых финансовых активах и цифровой валюте. Те же самые люди теперь говорят, что готовы платить налоги с дохода, который получают благодаря этим финансовым инструментам.

Считаю, что мы нашли очень взвешенное решение. С одной стороны, мы не признаем криптовалюту как платежное средство, с другой – не запрещаем ее. Более того, государство может на ней заработать, получая налоги.

– А как обстоят дела с внедрением цифрового рубля? Не кажется ли вам, что мы немного отстаем здесь, например, от Китая?

– Китай и ряд других стран, например Венесуэла, приступили к созданию своей цифровой валюты раньше России, но ничего драматичного здесь нет. В КНР цифровую валюту сейчас только тестируют. Центральный банк России в прошлом году опубликовал доклад о цифровом рубле. Сейчас идет дискуссия, и думаю, что в ближайшее время будет подведен итог и создан прототип цифрового рубля, который будет тестироваться. Полагаю, что это произойдет ближе к концу текущего года. Дальше – внедрение его в жизнь.

Нам в этом плане даже удобно: мы будем смотреть, что происходит в Китае, и работать дальше, учитывая их ошибки. Мы здесь немного отстаем от Китая и некоторых других стран. Венесуэльский опыт, как мы видим, не был особенно успешным, о китайском пока еще рано говорить. Они планируют запустить этот проект у себя на Олимпиаде в 2022 году.

– Банковское сообщество консервативно и, как говорят, не было в восторге от перспектив цифровизации. Скажите, сопротивляются ли банкиры цифровым новшествам?

– Сопротивление ментальное – да. Оно было, причем я его ощущал от Центрального банка. Сначала там очень настороженно относились к цифровому рублю, но сейчас сами фактически возглавили процесс его разработки и внедрения. Коммерческие банки и сейчас с тревогой к нему относятся, опасаясь, что произойдет вымывание ликвидности из банковских балансов, поскольку цифровой рубль должен учитываться на балансе Центрального банка. Деньги могут перекочевать из коммерческих банков на счета в Центральном банке. Такие опасения существуют, и, естественно, банки предлагают свои варианты решения этой проблемы. В некоторых из них считают, что могли бы имитировать цифровой рубль, обеспеченный депозитом в кредитной организации. То есть у банка есть определенный объем ликвидности и под депозит этого объема они могли бы тоже выпускать цифровые рубли. Для того, чтобы обеспечивать оборот, экономический процесс, например, в блокчейне.

Эта дискуссия идет между коммерческими банками и Центральным банком, обсуждается в экспертном сообществе – нормальный процесс. Думаю, что в течение этого года дискуссия приведет нас к определенным выводам. Будут приняты выверенные решения.

Если говорить о консервативности системы, то самым консервативным по идее должен быть Центральный банк. Коммерческие банки по своей природе менее консервативны. У нас так сложилось, что они являются локомотивами цифровизации не только экономики, но и вообще всей нашей жизни. Центральный банк это знамя тоже подхватил и уже даже соревнуется с коммерческими банками в том, кто предложит более радикальный вариант цифрового развития финансовой сферы.

Считаю, что наши ведущие коммерческие банки, к примеру Сбербанк, ВТБ, Альфа-банк, Тинькофф, демонстрируют очень быстрый темп цифровизации и постоянно предлагают новые идеи. Есть, конечно, и такие, кто проповедует консерватизм. Но в целом все понимают, что это объективное явление, от этого никуда не уйти, поэтому лучше возглавить процесс, для того чтобы не потерять в доходах в будущем, когда цифра вытеснит традиционные формы обслуживания людей и бизнеса.

– Говоря о политике Банка России, нельзя не упомянуть решение о снижении ключевой ставки до 4,25%, которое в целом было воспринято позитивно. Удается ли регулятору поддерживать баланс, сложившийся на сегодняшний день в финансовой сфере?

– Сейчас ключевая ставка находится на адекватном уровне – 4,25%. Это отражает ситуацию в экономике, в финансовой сфере, должным образом реагирует на уровень инфляции. В конце 2020 года был всплеск инфляции, но фундаментальные факторы сигнализируют о том, что инфляция, скорее всего, будет угасать. У Центрального банка потенциально может появиться возможность даже снизить ключевую ставку, для того чтобы дезинфляционные факторы не набирали темп в нашей экономике. Но в целом баланс, который сложился, говорит о том, что ключевая ставка будет примерно вот в этих пределах в течение года по крайней мере – 3,75–4,25%, то есть около 4%. Это и есть ключевой показатель по инфляции, на который ориентируется регулятор.

Сейчас уровень инфляции около 5%, и повлияли на это факторы, связанные со снижением курса рубля в прошлом году и подорожанием импорта. Был разовый всплеск цен на зерно, на подсолнечное масло, на сахар, то есть на те товары, которые резко подорожали на мировых рынках и начали уходить за пределы страны, возник дефицит. Правительство предприняло необходимые шаги, и мы видим, что цены стабилизируются. Центральный банк прогнозирует, что в течение года цены продолжат выравниваться и даже снизятся. Целевой показатель на конец года – 3,5–4%. Я с этой оценкой согласен, но ведь в жизни всякое бывает. Например, цена на нефть на мировых рынках упадет. Сейчас она растет, курс доллара падает по отношению к рублю, курс евро падает, соответственно, импорт начинает дешеветь. Это способствует снижению цен на внутреннем рынке, и этот дезинфляционный фактор будет стимулировать Центральный банк к снижению ключевой ставки.

Например, цена на нефть на мировых рынках упадет. Сейчас она растет, курс доллара падает по отношению к рублю, курс евро падает, соответственно, импорт начинает дешеветь. Это способствует снижению цен на внутреннем рынке, и этот дезинфляционный фактор будет стимулировать Центральный банк к снижению ключевой ставки.

О выборе тарифа страхового взноса на накопительную часть трудовой пенсии

Минтруд России внес в Правительство РФ законопроект, касающийся выбора тарифа страхового взноса на накопительную часть трудовой пенсии.

Гражданам 1967 года рождения и моложе, зарегистрированным в системе обязательного пенсионного страхования, с 2014 года предоставлена возможность выбора тарифа страхового взноса на накопительную часть трудовой пенсии: либо оставить 6%, как сегодня, либо отказаться от дальнейшего формирования накопительной части пенсии, тем самым увеличив тариф на страховую части пенсии с 10% до 16%.

Таким образом, если гражданин отказывается от формирования пенсионных накоплений, тариф страховых взносов его работодателя в Пенсионный фонд России – в размере 16% – будет направляться на формирование его страховой части пенсии. Важно отметить, что даже в этом случае все сформированные на этот момент пенсионные накопления граждан будут по-прежнему инвестироваться и выплачены в полном объеме, с учетом инвестиционного дохода, когда граждане получат право выйти на пенсию и обратятся за ее назначением.

Отказаться от формирования накопительной части пенсии можно как в 2013 году, так и в течение 2014-2015 гг. Выбор в течение 2013-2015 гг. можно сделать только единожды.

Если граждане, которые никогда не подавали заявление о выборе управляющей компании (УК), включая «Внешэкономбанк», или негосударственного пенсионного фонда (НПФ), так называемые «молчуны», желают, чтобы и в последующие годы по-прежнему направлялось на формирование накопительной части трудовой пенсии 6% тарифа, им следует подать заявление о выборе УК либо НПФ. При этом, как и раньше, при переводе пенсионных накоплений в негосударственный пенсионный фонд гражданину необходимо заключить с выбранным НПФ соответствующий договор об обязательном пенсионном страховании.

При этом, как и раньше, при переводе пенсионных накоплений в негосударственный пенсионный фонд гражданину необходимо заключить с выбранным НПФ соответствующий договор об обязательном пенсионном страховании.

Таким образом, выбор 6% тарифа накопительной части пенсии в любом случае сопряжен с выбором управляющей компании или негосударственного пенсионного фонда.

У тех, кто заявление в 2013 году не подаст и останется так называемым «молчуном», пенсионные накопления перестают формироваться и 16% страховых взносов с 2014 года направляются на формирование страховой части пенсии.

Для граждан, которые в предыдущие годы хотя бы единожды подавали заявление о выборе УК, включая «Внешэкономбанк», либо НПФ, и оно было удовлетворено, с 2014 года на накопительную часть пенсии будет по-прежнему перечисляться 6% тарифа. При этом дополнительного заявления для перечисления 6% на накопительную часть пенсии им подавать не придется. В то же время эта категория граждан имеет возможность с 2014 года отказаться от дальнейшего формирования накопительной части пенсии, для чего необходимо подать соответствующее заявление.

Важно отметить, что у граждан, которые в течение 2013 года подали заявления о выборе государственной управляющей компании «Внешэкономбанк» с тарифом 2%, с 2014 года по умолчанию накопительная часть не формируется: их страховая часть увеличивается на 6 % (подача заявления не требуется). Если эти граждане подадут заявление о выборе УК либо НПФ в течение 2014-2015 годов, то тогда они продолжат формировать накопительную часть в размере 6%.

Письменное заявление о выборе страховщика по обязательному пенсионному страхованию, как и раньше, можно подать как в территориальный орган ПФР, так и через любого трансферагента ПФР, то есть организацию, с которой у ПФР заключены соглашения о взаимном удостоверении подписей. Заявление также можно подать по почте или с курьером; при этом установление личности и проверку подлинности подписи гражданина осуществляет нотариус. На момент подачи заявления гражданину должно исполниться 14 лет.

На момент подачи заявления гражданину должно исполниться 14 лет.

Уточнить, какой страховщик сегодня формирует ваши пенсионные накопления, можно, получив выписку из вашего индивидуального лицевого счета в ПФР, обратившись в клиентскую службу ПФР или через сайт www.gosuslugi.ru.

Что касается граждан, которые начнут свою трудовую деятельность уже после 2014 года, планируется, что им будет предоставлен пятилетний период, в течение которого они смогут определиться с выбором тарифа формирования накопительной части пенсии.

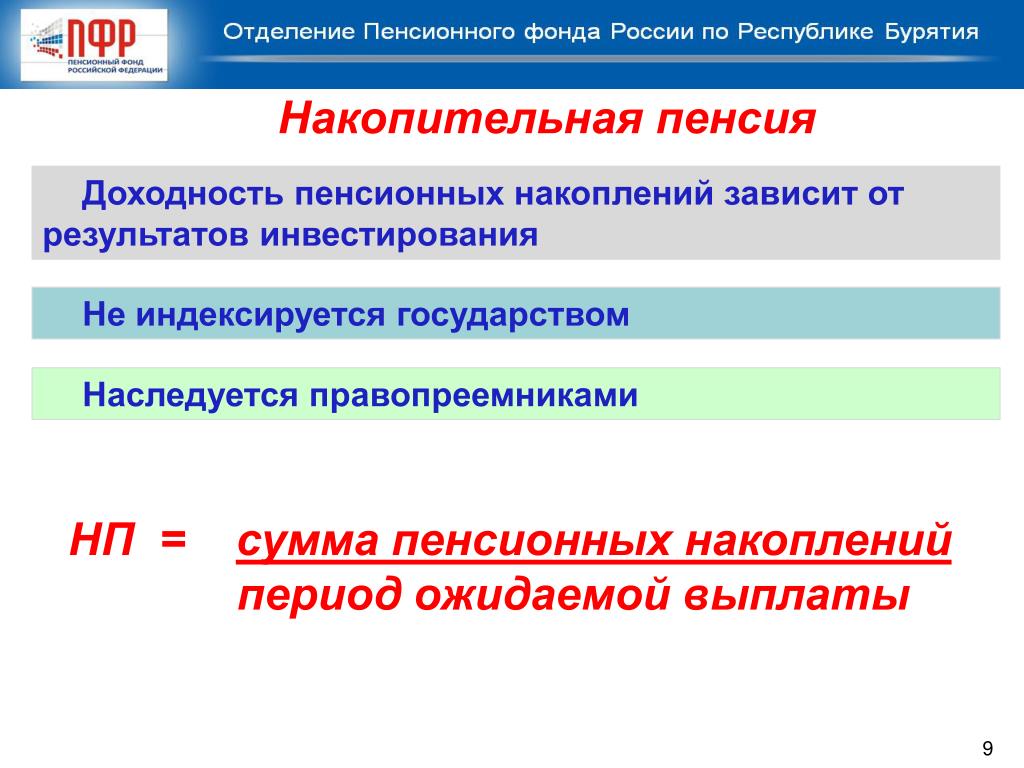

При выборе соотношения процентов формирования страховой и накопительной части пенсии следует помнить о том, что страховая часть гарантированно увеличивается государством за счет ежегодной индексации по уровню инфляции и с учетом индекса роста доходов ПФР в расчете на одного пенсионера. Средства же накопительной части пенсии инвестирует на финансовом рынке выбранный гражданином негосударственный пенсионный фонд или управляющая компания. Доходность пенсионных накоплений зависит от результатов их инвестирования.

Плюсы и минусы пенсии

Не все согласны с тем, что пенсия — лучший способ накопить на пенсию. Здесь мы рассмотрим некоторые плюсы и минусы пенсии.

Если вы не уверены в своих пенсионных планах, мы постарались помочь вам в принятии решения, перечислив основные плюсы и минусы пенсии.

Как бы то ни было, мы в loveMONEY всегда были большими поклонниками инвестирования в пенсионную схему как метод накопления на пенсию.

Но мы знаем, что это не для всех.

Итак, мы рассмотрим некоторые из основных преимуществ пенсии, а также ее недостатки.

Преимущества пенсии

1. Налоговые льготы

Первым важным преимуществом пенсии является то, что вы можете получить налоговые льготы по своим взносам.

Если вы платите в пенсионную программу по профессиональным или государственным услугам, ваш работодатель обычно вычитает ваши пенсионные взносы из вашей заработной платы до вычета налога.

После этого вы платите налог только с оставшейся части вашей зарплаты, поэтому вы не будете платить налог с вашего пенсионного взноса.

Если вы выплачиваете личную пенсию, вы платите подоходный налог со своего заработка до того, как вносите пенсионный взнос.

Затем пенсионный фонд требует возврата этого налога от правительства. Если вы являетесь налогоплательщиком по базовой ставке в размере 20%, на каждые 80 фунтов стерлингов, которые вы вносите в свою пенсию, 100 фунтов стерлингов поступают в вашу пенсионную корзину. Так что это действительно огромное преимущество!

Если вы платите налог по более высокой ставке, вы можете потребовать разницу в налоговой декларации, позвонив или написав в HMRC.

А если вы налогоплательщик по дополнительной ставке, вам нужно будет запросить разницу в своей налоговой декларации.

2. Сложные проценты

Еще одно преимущество — сложные проценты. Чем раньше вы начнете инвестировать в пенсию, тем больше вы от этого выиграете.

Короче говоря, когда вы вкладываете деньги в пенсию, вы получаете их доход. В следующем году вы вернете как свою первоначальную сумму, так и прибыль за первый год.

На третий год вы вернете свои первоначальные инвестиции плюс два года прибыли — и это будет продолжаться до тех пор, пока вы не достигнете пенсионного возраста.

Итак, вы будете получать прибыль от предыдущих доходов, что поможет вам накопить приличный размер пенсионной корзины. Чем раньше вы начнете, тем больше у вас будет времени, чтобы сложные проценты работали в вашу пользу!

Более того, поскольку вы получаете налоговые льготы по этим инвестициям, экономия, которую вы получите, будет выше, чем если бы вы, например, просто вложили свои деньги в ISA.

Хотя когда вы снимаете деньги с ISA, это не облагается налогом, но взносы, которые вы вносите в ISA, поступают из вашего чистого дохода.

Пенсии против МСА против собственности: лучший способ сэкономить на пенсии

3. Взносы работодателей

Если вам повезет, ваш работодатель будет ежемесячно выплачивать вам пенсионные взносы до определенного уровня.

Итак, это означает, что вы можете каждый месяц удваивать сумму денег, идущую на пенсию, и, в конечном итоге, у вас будет еще большая пенсионная корзина, которой вы сможете наслаждаться в конце.

4. Гарантированный доход в конце

После выхода на пенсию вы можете купить аннуитет, который обеспечит вам регулярный доход.

Аннуитеты могут быть адаптированы для обеспечения фиксированного дохода, который увеличивается в соответствии с инфляцией или увеличивается на фиксированный процент каждый год. Узнайте больше в разделе Как купить аннуитет.

Конечно, аннуитет покупать не обязательно. При желании вы можете получать доход из своего пенсионного фонда, пока он остается инвестированным на фондовом рынке.Это означает, что ваша пенсия может (потенциально) расти.

Недостатки пенсии

1. Недоступность

Главный недостаток пенсий для многих — отсутствие доступа. Хотя пенсионные свободы улучшили ситуацию, вы все еще не можете получить доступ к своим пенсионным фондам, пока вам не исполнится 55 лет.

По этой причине многие люди предпочитают полагаться на инвестиции ISA для выхода на пенсию, потому что таким образом они могут получить доступ к деньгам, когда захотят (если ISA не имеет ограничений доступа).

2. Риск низкой доходности

Учитывая, что ваша пенсия будет инвестирована в акции и акции, это будет сопряжено с определенным риском.

Конечно, если ваши пенсионные вложения действительно какое-то время приносят ужасные результаты, хорошая новость заключается в том, что если вы все еще далеки от пенсии, у этих инвестиций еще много времени, чтобы окупиться.

Более того, вы сможете приобрести больше акций за свои деньги на падающем рынке. Так что это может сработать в ваших интересах.

Но если вы приближаетесь к выходу на пенсию, а ваша пенсионная схема работает плохо, это может быть очень тревожным.

Тем не менее, в большинстве пенсионных схем используется «образ жизни» — процесс, при котором ваши пенсионные деньги автоматически переводятся из акций в менее рискованные инвестиции, такие как облигации с фиксированной процентной ставкой и / или денежные средства, когда вы приближаетесь к пенсионному возрасту.

Некоторые люди предпочитают полагаться на собственность, чтобы пережить пенсию, но, как многие из нас знают, инвестирование в недвижимость сопряжено с риском.

3. Слишком сложно

Наконец, многие люди считают пенсию сложной.

В конце концов, когда вы приблизитесь к пенсионному возрасту, вам будет предоставлена возможность получить до 25% вашей пенсионной корзины в качестве не облагаемой налогом единовременной выплаты.

Тем не менее, поступив так, вы уменьшите сумму, которая остается для обеспечения регулярного дохода. Будет ли это лучше, зависит от того, как долго вы живете.

Вас также спросят, хотите ли вы брать аннуитет, и если да, то хотите ли вы взять его со своим поставщиком услуг или с кем-то еще.

Многим не нравится идея аннуитета, поскольку ставки аннуитета в настоящее время низкие. Если вы все же решите взять аннуитет, тогда вам нужно будет решить, хотите ли вы единовременную или совместную пожизненную ренту, и хотите ли вы уровень или увеличивающуюся ренту.

В качестве альтернативы, как мы упоминали ранее, вы можете вместо этого получать доход из своего пенсионного фонда, пока он остается инвестированным.

Итак, действительно нужно принять множество решений, и для некоторых это может быть немного непосильно.Если вы запутались, рекомендуется обратиться за советом к финансовому консультанту.

Если вы хотите узнать больше, прочтите наше подробное руководство по пенсионному обеспечению .

Инвестиционный риск недофинансируемых пенсионных планов

Ведутся большие споры о том, какой инвестиционный риск, если таковой имеется, связан с недостаточным финансированием пенсий. Непонятный учет и ограниченное раскрытие информации затрудняют оценку этого риска инвесторами. Вот вопросы, связанные с пенсионным риском, и то, как к ним следует подходить инвесторам.

Ключевые выводы

- Только пенсионные планы с установленными выплатами могут подвергаться риску недофинансирования, поскольку инвестиционный риск в пенсионных планах с установленными взносами несет работник, а не работодатель.

- Недофинансирование означает, что обязательства по выплате пенсий превышают активы, которые компания должна покрыть для этих выплат; компания должна увеличить свой вклад в свой пенсионный портфель — обычно в форме денежных средств.

- Может быть трудно определить, происходит ли недофинансирование, потому что пенсионные обязательства предназначены для будущих выплат, и компании могут делать излишне оптимистичные предположения о долгосрочных нормах прибыли на инвестиции.

Определение пенсионного риска

С точки зрения инвестора, пенсионный риск — это риск для прибыли компании на акцию (EPS) и финансового состояния, возникающего из-за недостаточного финансирования пенсионного плана с установленными выплатами. Обратите внимание, что пенсионный риск возникает только в случае планов с установленными выплатами.

Пенсионный план с установленными выплатами обещает выплачивать конкретное (установленное) вознаграждение пенсионерам. Чтобы выполнить это обязательство, компания должна инвестировать с умом, чтобы у нее были средства для выплаты обещанных выгод.Компания несет инвестиционный риск, поскольку она обещает выплатить сотрудникам фиксированное вознаграждение и должна компенсировать любые инвестиционные убытки.

Планы с установленными взносами

Напротив, в плане с установленными взносами, который иногда может быть планом распределения прибыли, сотрудники несут инвестиционный риск. Компания вносит определенную сумму на пенсионные счета сотрудников вместо выплаты фиксированных пособий непосредственно вышедшим на пенсию сотрудникам. Следовательно, любые прибыли или убытки от этих пенсионных инвестиций принадлежат сотрудникам.

Хотя количество планов с установленными выплатами сократилось, они все еще существуют, и наибольший риск подвергаются объединенным в профсоюзы компаниям.

Оценка риска начинается с знания того, насколько полностью финансируются пенсионные обязательства компании. «Недофинансирование» означает, что обязательства — обязательства по выплате пенсий — превышают активы (инвестиционный портфель), накопленные для финансирования этих требуемых выплат. Эти активы представляют собой сочетание вложенных корпоративных взносов и прибыли от этих инвестиций.

В соответствии с действующей налоговой службой (IRS) и правилами бухгалтерского учета пенсии могут финансироваться за счет денежных взносов и акций компании, но количество акций, которые могут быть внесены, ограничено процентной долей от общего портфеля. Компании обычно вносят столько акций, сколько могут, чтобы минимизировать свои денежные взносы. Однако это плохое управление портфелем, поскольку в результате фонд «чрезмерно инвестирует» в работодателя. Портфель чрезмерно зависит от финансового здоровья работодателя как в плане будущих взносов, так и в плане хорошей доходности акций работодателя.

Если в течение трех лет подряд стоимость пенсионных активов финансируется менее чем на 90% — или если в какой-либо год активы финансируются менее чем на 80% — компания должна увеличить свой взнос в пенсионный портфель, который обычно имеет форму наличными.Необходимость произвести этот денежный платеж может существенно снизить прибыль на акцию и собственный капитал. Уменьшение капитала может вызвать дефолты по корпоративным кредитным соглашениям, что обычно имеет серьезные последствия, начиная от более высоких процентных ставок и заканчивая банкротством.

Уменьшение капитала может вызвать дефолты по корпоративным кредитным соглашениям, что обычно имеет серьезные последствия, начиная от более высоких процентных ставок и заканчивая банкротством.

Это была простая часть. Теперь все начинает усложняться.

Риск недостачи

Чтобы определить, имеет ли компания пенсионный план с недостаточным финансированием, достаточно просто сравнить справедливую стоимость активов плана, которая включает текущую стоимость активов плана, которые, по оценке компании, у нее будут в будущем, с обязательствами по накопленным выплатам, которые включает текущую и будущую задолженность пенсионерам.

Если справедливая стоимость активов плана меньше обязательства по выплате пенсий, возникает дефицит пенсии.Компания обязана раскрывать эту информацию в сноске в годовом финансовом отчете компании за 10 тыс.

Однако это простое сравнение является обманчивым процессом, поскольку маловероятно, что компании действительно придется выплатить полную сумму в относительно короткие сроки. Компания должна определить текущую стоимость пособий, которые будут выплачиваться только через несколько лет в будущем, а затем сравнить это число с текущей стоимостью пенсионных активов.

Другими словами, это похоже на сравнение ипотечного кредита на недавно приобретенный дом со своим сберегательным счетом.Разрыв в настоящее время очень велик, но вы ожидаете выплату из будущих доходов. Было бы трудно оценить «реальный» риск невыполнения обязательств по ипотеке, проводя такое сравнение.

профсоюзов компаний подвержены наибольшему риску недофинансирования пенсий работникам.

Предполагаемый риск

Риск допущений возникает, когда компании используют допущения, чтобы уменьшить потребность в добавлении денежных средств в свои пенсионные фонды. Поскольку мы имеем дело с долгосрочными обязательствами и неопределенностями, необходимы допущения для оценки как накопленных выгод, так и суммы, которую компания должна инвестировать для обеспечения этих выгод. Эти предположения могут быть сделаны добросовестно или использоваться для сведения к минимуму любого неблагоприятного воздействия на корпоративную прибыль. Существует вполне реальный риск того, что компании скорректируют свои предположения, чтобы минимизировать дефицит и необходимость внесения дополнительных денег в пенсионный фонд.

Эти предположения могут быть сделаны добросовестно или использоваться для сведения к минимуму любого неблагоприятного воздействия на корпоративную прибыль. Существует вполне реальный риск того, что компании скорректируют свои предположения, чтобы минимизировать дефицит и необходимость внесения дополнительных денег в пенсионный фонд.

Компания может, например, предположить, что долгосрочная норма доходности составит 9,5%, что увеличит ожидаемый вклад от инвестиций и, таким образом, уменьшит потребность в добавлении денежных средств. Это предположение, однако, выглядит излишне оптимистичным, если учесть, что долгосрочная доходность акций составляет около 7%, а доходность облигаций еще ниже.Также разумно предположить, что у пенсионного фонда будет некоторое количество облигаций для выполнения краткосрочных обязательств по выплатам.

Другой способ, которым компании могут манипулировать пенсионными обязательствами, — это принять более высокую ставку дисконтирования.Накопленное пенсионное обязательство — это чистая приведенная стоимость (NPV) будущего потока ожидаемых выплат. Более высокая ставка дисконтирования приведет к снижению обязательств по выплате пособий. Инвесторам необходимо проанализировать допущения компании относительно текущих экономических тенденций и ожиданий, чтобы оценить, насколько они разумны.

Итог

Риск недофинансирования пенсий реален и продолжает расти. Недостаточно финансируемая пенсия и стареющая рабочая сила представляют собой очень реальный риск для компаний и инвесторов, но риски нехватки и допущения могут быть очень трудными для оценки.

Пенсионный доходпри выходе на пенсию, часть 1: плюсы и минусы этой все более редкой выплаты

от профессиональных финансовых решений | 7 марта 2019 г. | Выплаты при пенсии, накопления на пенсию За последние несколько десятилетий государственные и частные работодатели сместили свои пенсионные выплаты с упора на пенсии (также известные как планы с установленными выплатами) на планы с установленными взносами, такие как 401 (k) и 403 (b). планы.Однако сотрудники некоторых крупных корпораций, а также государственные служащие (например, службы экстренного реагирования, учителя, государственные служащие) по-прежнему имеют право на пенсионный доход при выходе на пенсию, и многие государственные служащие обязаны вносить в пенсионный план ежемесячные выплаты из своей зарплаты. Эта тенденция отказа от пенсий — включая возможность для некоторых пенсионеров получать единовременную выплату вместо своих пенсий — кажется, мотивирована в основном желанием снизить риски и обязательства для работодателя, но она также может иметь преимущества для работника.Мы обсуждаем плюсы и минусы пенсий в Части 1 этой статьи (ниже), и мы обсудим перспективы сотрудников, ожидающих получения пенсионного дохода при выходе на пенсию, в Части 2.

планы.Однако сотрудники некоторых крупных корпораций, а также государственные служащие (например, службы экстренного реагирования, учителя, государственные служащие) по-прежнему имеют право на пенсионный доход при выходе на пенсию, и многие государственные служащие обязаны вносить в пенсионный план ежемесячные выплаты из своей зарплаты. Эта тенденция отказа от пенсий — включая возможность для некоторых пенсионеров получать единовременную выплату вместо своих пенсий — кажется, мотивирована в основном желанием снизить риски и обязательства для работодателя, но она также может иметь преимущества для работника.Мы обсуждаем плюсы и минусы пенсий в Части 1 этой статьи (ниже), и мы обсудим перспективы сотрудников, ожидающих получения пенсионного дохода при выходе на пенсию, в Части 2.

Плюсы. Очевидным преимуществом пенсии является постоянный поток доходов пенсионеров (и, возможно, их супругов) на протяжении всей их жизни. Он защищает от риска долголетия — вероятности того, что вы проживете дольше, чем ожидалось, и переживете свои активы. Это также защищает вас от рыночных колебаний, поскольку пенсионное пособие определяется факторами, внешними по отношению к рынку (обычно вашей заработной платой и стажем работы), а пенсия освобождает вас от необходимости полагаться на инвестиции для получения всего вашего пенсионного дохода.Это значительные льготы и часто обеспечивают комфорт получателям пенсий, поскольку они меньше зависят от своего инвестиционного портфеля по сравнению с теми, чей единственный источник дохода при выходе на пенсию — это социальное обеспечение.

Минусы. Однако по сравнению со сбережениями (и потенциально получением соответствия работодателя) по 401 (k) или 403 (b) участие в пенсионном плане имеет некоторые недостатки.

- Риски для бенефициаров. Получатели пенсии обычно могут выбрать определенный уровень пособия по случаю потери кормильца (например,грамм. 50%, 75% или 100% от суммы ежемесячной пенсии) для их супруга / супруги в случае их смерти.

Для этой защиты пенсионеры сокращают размер своего ежемесячного пособия. Если пенсионеры не выберут 100% -ное пособие по случаю потери кормильца (что приведет к наибольшему сокращению их ежемесячного пособия), их супруга по-прежнему сталкивается с некоторым риском потери дохода в случае смерти. Кроме того, если пенсионер остается холостым на момент его смерти или если оба супруга умирают в непосредственной близости, пенсионный актив полностью исчезает без какой-либо дополнительной выгоды для наследников получателя.В отличие от этого, активы пенсионного плана полностью переходят к супругу или наследникам.

Для этой защиты пенсионеры сокращают размер своего ежемесячного пособия. Если пенсионеры не выберут 100% -ное пособие по случаю потери кормильца (что приведет к наибольшему сокращению их ежемесячного пособия), их супруга по-прежнему сталкивается с некоторым риском потери дохода в случае смерти. Кроме того, если пенсионер остается холостым на момент его смерти или если оба супруга умирают в непосредственной близости, пенсионный актив полностью исчезает без какой-либо дополнительной выгоды для наследников получателя.В отличие от этого, активы пенсионного плана полностью переходят к супругу или наследникам. - Негибкость дохода. Обратной стороной «стабильного потока пенсионных доходов» является то, что вы не можете выбрать время, когда их получать. С активами пенсионного плана вы можете снимать больше или меньше в течение определенного года, в зависимости от ваших потребностей. При пенсионном доходе нет возможности уменьшить текущие выплаты (например, для целей налогообложения) или использовать будущие выплаты (если вы не занимаете средства и не используете пенсию для погашения долга).Например, вы не можете получить доступ к большей части своего пенсионного актива для оплаты непредвиденных медицинских расходов, свадьбы ребенка или других единовременных расходов.

- Отсутствие контроля за инвестициями. Доллары, которые вы вносите в пенсию во время работы, инвестируются в пенсионный фонд, и вы не можете контролировать, как эти доллары инвестируются. Ваш работодатель несет ответственность за управление фондом для выполнения своих обязательств, хотя не все работодатели могут это сделать (см. Ниже). Кроме того, вы не получаете никакой выгоды от положительных колебаний на рынке.Для сравнения, с пенсионным планом вы можете столкнуться с спадом на рынке, но нет никаких ограничений на потенциал роста ваших инвестиций.

- Инфляционный риск. В то время как большинство государственных пенсий включают ежегодное повышение стоимости жизни, размер пособия для частных пенсий обычно остается неизменным с течением времени.

Таким образом, инфляция с каждым годом снижает покупательную способность вашего пенсионного дохода.

Таким образом, инфляция с каждым годом снижает покупательную способность вашего пенсионного дохода.

Таким образом, хотя обещание пенсионного дохода действительно дает пенсионерам чувство защищенности при выходе на пенсию, у этого актива есть некоторые недостатки по сравнению со сбережениями пенсионного плана.Если вы имеете право на пенсию и сталкиваетесь с решениями, связанными с пенсией, свяжитесь с нами, чтобы мы помогли вам взвесить все «за» и «против» в ваших конкретных обстоятельствах.

Лучший выбор пенсионных пособий для пар

Когда вы выходите на пенсию и получаете право на участие в пенсионном плане с установленными выплатами, установленным вашим работодателем, вам нужно будет выбрать, как вы хотите получать свои пенсионные пособия. Если вы состоите в браке, важно понимать, какие льготы вы и ваш супруг имеете право на каждую структуру выплат, чтобы вы могли решить, какой вариант пенсии лучше всего подходит для ваших совместных финансовых потребностей.

Виды пенсионных выплат

В рамках пенсионного плана с установленными выплатами пенсионеры могут выбрать получение выплат от плана в виде аннуитета (ежемесячные выплаты) или единовременной выплаты (единовременный платеж всей суммы вашей задолженности).

В целом аннуитеты предпочтительнее для пенсионеров, которые считают, что они и их супруга будут превышать среднюю продолжительность жизни. Это потому, что они уверены, что доживут до будущих выплат пенсии.

Напротив, единовременная выплата может быть хорошим вариантом для людей, которые не верят, что доживут до среднего возраста, обычно из-за проблем со здоровьем. Получение всех денег вперед может уменьшить беспокойство о том, что пенсионер не доживет до будущих выплат.

Варианты распределения аннуитета

Есть несколько типов выплат аннуитетной пенсии, которые следует учитывать, каждый из которых имеет свои плюсы и минусы.

Выберите план на одну жизнь. Этот аннуитет обычно приводит к самой высокой ежемесячной выплате.Но выплаты прекращаются после вашей смерти, и пережившему супругу не предоставляются льготы. Ваш супруг окажется в тяжелом финансовом положении, если он зависит от дохода, что делает этот вариант неподходящим для пенсионеров, приоритетом которых является обеспечение доходов их супруга.

Этот аннуитет обычно приводит к самой высокой ежемесячной выплате.Но выплаты прекращаются после вашей смерти, и пережившему супругу не предоставляются льготы. Ваш супруг окажется в тяжелом финансовом положении, если он зависит от дохода, что делает этот вариант неподходящим для пенсионеров, приоритетом которых является обеспечение доходов их супруга.

Выбираю план на одну жизнь с определенным сроком. По этому аннуитету вы получаете выплаты как минимум в течение заранее установленного количества лет, но они продолжаются до тех пор, пока вы живете. Если вы умрете до установленного срока, ваши бенефициары получат ваши выплаты за оставшийся срок.Это может быть подходящим вариантом, если ваш супруг (а) значительно старше вас.

Выберите план совместного выживания на 50%. С этим аннуитетом вы будете получать выплаты на протяжении всей вашей жизни. После вашей смерти ваша супруга будет получать выплаты до конца своей жизни, но они будут составлять только 50% от вашего первоначального платежа. Ежемесячные выплаты ниже, чем при единовременной аннуитете, потому что вы покрываете и вас, и вашего супруга. Тем не менее, вы получаете душевное спокойствие, зная, что у вашего супруга будет какой-то доход после вашей смерти.

Выберите план на 100% совместными усилиями. Ваша ежемесячная выплата будет самой низкой с этим аннуитетом, который будет выплачиваться вам на протяжении всей вашей жизни. После вашей смерти выживший супруг получит 100% вашей выплаты пожизненно. Этот аннуитет обеспечивает максимальную уверенность в том, что ваш переживший супруг (а) получит стабильный доход после выхода на пенсию.

Пример выбора пенсионных выплат

Этот пример выбора пенсионного обеспечения пенсионера может помочь вам определить, какой вариант пенсии лучше всего подходит для вас:

Пенсионерка Сара: женщина 62 года, стаж работы 30 лет

- Одна жизнь: 1741 долл.

- холостая жизнь с определенным сроком в 10 лет: $ 1,620

- 50% совместное и оставшееся в живых: $ 1,560

- 100% совместное и оставшееся в живых: $ 1,414

- Единовременная выплата: 256 660 долл. США

Если Сара выберет вариант одиночной жизни, она будет получать 1741 доллар в месяц на протяжении всей жизни.Но ежемесячная выплата прекратится, когда она умрет, поэтому, если она проживет всего один год, никаких дополнительных средств выплачиваться не будет. Кроме того, если она замужем, ее супруг не будет получать пособие по случаю потери кормильца.

Если Сара выберет план на одну жизнь с определенным сроком в 10 лет, ежемесячный платеж в размере 1620 долларов будет гарантированно выплачиваться в течение как минимум 10 лет и будет продолжаться, пока живет Сара. Это означает, что если Сара скончалась через год, выплаты супруге или бенефициару продолжатся в течение 10-го года, как измеряется с момента первого платежа.

Если Сара выберет 50% аннуитет по совместительству и потере кормильца, она будет получать 1560 долларов в месяц на протяжении всей жизни. После ее смерти ее супруг будет получать половину этой суммы — 780 долларов в месяц — до тех пор, пока он жив.

Если Сара выберет 100% аннуитет по совместительству и потере кормильца, она и ее супруг будут получать 1414 долларов в месяц, пока они живы. При таком варианте Сара будет получать на 327 долларов меньше в месяц, чем при одноместном варианте. Это снижение пособия на 327 долларов в месяц аналогично покупке страховки жизни для ее супруга, чтобы он продолжал получать доход после ее смерти.

Сара также могла выбрать единовременную выплату в размере 256 660 долларов вместо одного из вариантов аннуитета. Но прежде чем сделать это, она должна учесть ожидаемую продолжительность жизни для нее и ее супруга и сравнить единовременную выплату с совокупными выплатами, которые она получит с разными аннуитетами. Если Сара проживет 20 лет, она одна получит в общей сложности 374 400 долларов (1 560 долларов, умноженные на 240 месяцев) на 50% -ную ренту по совместительству и потере кормильца, что на 117 000 долларов больше, чем единовременная выплата.

Если Сара проживет 20 лет, она одна получит в общей сложности 374 400 долларов (1 560 долларов, умноженные на 240 месяцев) на 50% -ную ренту по совместительству и потере кормильца, что на 117 000 долларов больше, чем единовременная выплата.

Если ваша ожидаемая продолжительность жизни выше средней, вы можете получить значительно меньше совокупных выплат за годы, если возьмете единовременную выплату.

Оценка аннуитета совместного и оставшегося в живых по сравнению со страхованием жизни

Если вы хотите гарантировать, что у вашего супруга будет доход после вашей смерти, возможно, вы не захотите выбирать традиционный вариант холостяка. Однако, если есть ежемесячные инвестиционные затраты на сотрудников, связанные с использованием пенсионного плана для предоставления аннуитета ее супругу, вы можете получить расценки на страхование жизни, чтобы сравнить ежемесячные затраты на использование пенсионного плана с затратами на покупку собственного. вне страхования жизни.

Несмотря на то, что вы можете быть здоровы и застрахованы, покупка стороннего страхования жизни сопряжена с большим риском, чем пенсия, даже если может быть достигнута некоторая экономия средств. Вы можете пропустить страховые взносы из-за болезни, переезда и / или возрастного когнитивного снижения. Страхование жизни могло быть аннулировано в случае неуплаты. Когда человек умирает, страховка, необходимая супругу, не предоставляется. Страхование, которое часто встроено в пенсионный план, может предложить большую безопасность при рассмотрении таких рисков, как снижение когнитивных функций и болезнь.Взаимодействие с другими людьми

Если вы все же изучаете страхование жизни, получите расценки по страхованию жизни в Интернете, поговорите с агентом по страхованию жизни или воспользуетесь услугами платного агента по страхованию жизни или платного финансового консультанта. Если вы работаете с агентом, помните, что агент не может предоставить объективный анализ.

Итог

При принятии решения о том, какой вариант выплаты пенсии лучше всего подходит для вас и вашего супруга, учитывайте ожидаемую продолжительность вашей жизни, потенциальных бенефициаров (и их ожидаемую продолжительность жизни), а также ваши потребности в доходе при выходе на пенсию, чтобы определить, какой пенсионный план или единовременная выплата лучше поддержат вашу пенсию.

Если вы выбираете аннуитет, оцените плюсы и минусы индивидуальной жизни по сравнению с аннуитетом по совместительству. Традиционная пожизненная рента не принесет выгоды пережившему насилие, что делает его плохим выбором, если вашей целью является обеспечение дохода супругу после вашей смерти. Тем не менее, аннуитет с определенным периодом жизни на один или несколько лет может привести к тому, что доход перейдет к бенефициарам, чтобы они имели доход, от которого они могут зависеть после выхода на пенсию.

Эксперты разделились во мнениях относительно того, является ли аннуитет хорошей идеей.

Если вы думаете, что республиканцы и демократы не могут сходиться во взглядах в наши дни, попробуйте посидеть в комнате с финансовыми профессионалами, которые за и против аннуитета.

Неспособность договориться реальна. И обе стороны твердо стоят на своих позициях.

Аннуитеты — это страховые или инвестиционные контракты, по которым инвесторам предоставляются регулярные выплаты в обмен на единовременную выплату аванса.

Однако некоторые финансовые профессионалы утверждают, что они прибывают с высокими комиссиями и непрозрачным раскрытием информации. По их словам, поскольку это ставит индивидуальных инвесторов в невыгодное положение, некоторые поклялись их продавать.

Еще из Personal Finance:

Почему выход на пенсию в 65 лет может уйти в прошлое

Незнание этих истин Рота IRA может стоить вам

Конгресс одобряет серьезные изменения в том, как вы откладываете на пенсию

Еще другие, включая ученых, отстаивать аннуитеты как решение, которое поможет решить дилемму, с которой сталкиваются многие пенсионеры: как превратить денежный пул в постоянный поток доходов.

Аннуитетные продажи составили 174,3 миллиарда долларов за первые девять месяцев 2019 года, по данным Института застрахованных пенсий. Это на 7,5% больше, чем за тот же период 2018 года, когда продажи составили 162,2 миллиарда долларов.

Теперь одна отраслевая группа под названием «Альянс за пожизненный доход» подливает масла в огонь аргументу, что эти варианты заслуживают места в повседневной пенсионной стратегии американцев. Чтобы донести суть дела до конца, прошлым летом они донесли это послание до тура Rolling Stones в качестве его единственного спонсора.

Их мнение: «Вы можете получить то, что вам нужно, если у вас есть рента».

Мик Джаггер выступает на музыкальном фестивале Rock in Rio Lisbon 2014 в Лиссабоне, Португалия, 29 мая 2014 года. (Фото Педро Фиузы / NurPhoto через Getty Images)

NurPhoto | НурФото | Getty Images

Почему оппонентов не уговорить

В мае арбитражная комиссия при Управлении по регулированию финансовой отрасли, независимой регулирующей организации, присудила 3,2 миллиона долларов семье из северной части штата Нью-Йорк, которая утверждала, что стала жертвами переменной ренты и схема продаж страхования жизни.

Продукты были проданы бывшим финансовым консультантом AXA, за которым у фирмы были «все основания для усиленного надзора», по словам адвоката Джейсона Дж. Кейна, партнера юридической фирмы Peiffer Wolf Carr & Kane, представлявшего интересы истцов. Джеймс и Сандра Фицпатрик из Уайтсвилля, штат Нью-Йорк, и их сын Керри.

«Он буквально не мог платить налоги», — сказал Кейн о советнике. «Соблазн больших комиссионных был слишком заманчивым для него, потому что это было решение его финансовых проблем.«

аннуитетов в целом и переменных аннуитетов в частности продолжают вызывать арбитражные иски. В 2019 году по состоянию на ноябрь в арбитраж было направлено 93 дела об аннуитетах, по данным FINRA, и 103 дела с переменными аннуитетами. Это потому, что аннуитеты часто включают в свои контракты обязательные арбитражные оговорки, не позволяющие обиженным потребителям подавать иски.

Проблемы с аннуитетами побудили некоторых финансовых консультантов, таких как Рик Эдельман, основатель Edelman Financial Engines, отказаться продавать их клиентам.

«Одна из проблем многих современных продуктов состоит в том, что они до смешного сложны и сложны», — сказал Эдельман. «У них есть функции и райдеры, которые бесполезны для потребителя, которые сбивают с толку, ограничивают и очень дороги».

Почему некоторые видят в аннуитетах ответ

С другой стороны, растет поддержка предложения аннуитетов пенсионерам или будущим пенсионерам.

Частично это связано с огромным размером населения бэби-бумеров: 10 000 человек в день исполняется 65 лет.

Еще одна причина — долголетие. Чем дольше вы живете, тем больше у вас должно быть денег для покрытия ваших нужд.

И третья причина — математика, — сказал Майкл Финке, профессор управления капиталом Американского колледжа финансовых услуг, на недавнем пресс-мероприятии, посвященном аннуитетам.

«Для экономиста аннуитет — самый эффективный способ получения дохода при выходе на пенсию», — сказал Финке.

… Экономисты сбиты с толку отказом от аннуитирования. У вас может быть более рискованная пенсия, и она будет стоить дороже, или у вас может быть более безопасная пенсия, и она будет стоить меньше.

Майкл Финке

профессор управления капиталом в Американском колледже финансовых услуг

По расчетам Финке, для здоровой 65-летней женщины, чтобы получить 20 000 долларов дохода в год в течение 30 лет, это обойдется в 414 222 доллара. купить лестницу облигаций, т. е. серию инвестиций с низким уровнем риска с различными сроками погашения. Это не включает плату за управление активами.

Чтобы получить такой же доход от покупки аннуитета, это будет стоить намного меньше: 349 135 долларов, по оценке Финке.По словам Финке, это основано на среднем значении пяти основных котировок на покупку так называемого немедленного аннуитета с единой премией.

И вместо 30-летнего дохода от облигаций вы будете пожизненно обеспечены аннуитетом.

«Вот почему экономисты сбиты с толку отказом от аннуитирования», — сказал Финке. «У вас может быть более рискованная пенсия, и она будет стоить дороже, или у вас может быть более безопасная пенсия, и она будет стоить меньше».

«У вас может быть более рискованная пенсия, и она будет стоить дороже, или у вас может быть более безопасная пенсия, и она будет стоить меньше».

Кроме того, у некоторых финансовых консультантов могли быть скрытые мотивы для отказа от продуктов, сказал Дэвид Лау, основатель и генеральный директор DPL Financial Partners, поставщика аннуитетов без комиссии.

Это потому, что изъятие части денег из портфеля клиента может значительно снизить вознаграждение консультанта, если они взимают плату на основе общей суммы активов клиента.

«Это огромный потенциальный упущенный доход, поэтому они так долго яростно боролись с аннуитетами», — сказал Лау.

Комиссионные по многим годам ренты, как правило, приводят к росту цен, снижению стимулов к продажам и созданию плохих продуктов, — сказал Лау. Его компания пытается привлечь зарегистрированных инвестиционных консультантов для продажи аннуитетов без комиссии.Правда, по его словам, предложения с комиссионным вознаграждением по-прежнему составляют примерно 95% рынка.

Джин Статлер, исполнительный директор Alliance for Lifetime Income, сказала, что со временем можно платить меньше с помощью единовременной аннуитета с низкой комиссией.

Конечно, есть те, кто воспользовался комиссионной структурой. «Мы должны отсеять плохих актеров», — сказал Стэтлер.

С этой целью Альянс работает с потребителями и страховыми компаниями для повышения осведомленности.

Это включает в себя усилия по оптимизации языка продаж, чтобы люди могли лучше понимать, что они покупают. Это также означает предоставление потребителям списка вопросов, которые они должны задать перед подпиской на аннуитет.

Это включает в себя, кто и что получает, разницу между одним продуктом и другими, а также объем выгод с течением времени.

Хорошо осведомленный потребитель станет гораздо лучшим инвестором и будет принимать более правильные решения, если будет задавать правильные вопросы.

Джин Статлер

исполнительный директор Alliance for Lifetime Income

«Знающий потребитель станет гораздо лучшим инвестором и будет принимать более правильные решения, если будет задавать правильные вопросы», — сказал Статлер.

Некоторые финансовые консультанты также начинают уделять больше внимания аннуитетам при финансовом планировании.

Сюда входит Меган Горман, управляющий партнер Checkers Financial Management в Сан-Франциско. Одна из причин этого — возможность с помощью некоторых предложений добавить не облагаемые налогом выплаты для долгосрочного ухода.

«Для меня это очень интересный вариант», — сказал Горман.

Идея заключается в том, что, в отличие от страхования на случай длительного ухода, при котором вы платите за полис, которым вы, возможно, никогда не воспользуетесь, этот тип аннуитета дает вам возможность создать поток пенсионных доходов, подобных пенсионному.

Аннуитеты могут быть разумными инвестициями, если они используются и структурированы надлежащим образом, сказал Горман. Также важно, чтобы покупатель знал о компромиссах.

«Мы говорим о том, что в портфеле это будет самый дорогой товар», — сказал Горман.«Мы действительно создаем ощущение прозрачности».

Отказ от стимулирующих фондов Плюсы и минусы

С рекордными 12,5 миллионами американцев на линии безработицы и бюджетами штатов, истекающими миллиардами долларов, может показаться политическим самоубийством, что некоторые губернаторы-республиканцы хотят отказаться от полной доли своих штатов в федеральном пакете экономических стимулов.

Марк Сэнфорд из Южной Каролины, пожалуй, самый заметный член группы, в которую также входят правительства.Боб Райли из Алабамы, Сара Пэйлин из Аляски, C.L. «Бутч» Оттер из Айдахо, Тим Поленти из Миннесоты, Хейли Барбор из Миссисипи и Бобби Джиндал из Луизианы.

Сэнфорд, штат которого имеет один из самых быстрорастущих уровней безработицы в стране, лоббировал пакет мер стимулирования и отказывается принять 700 миллионов долларов из 8 миллиардов долларов в виде пособий, которые Южная Каролина имеет право получить. Деньги помогут финансировать школы и общественную безопасность.

Деньги помогут финансировать школы и общественную безопасность.

«Если мы собираемся тратить деньги, которых у нас нет на федеральном уровне, тем важнее, чтобы баланс нашего штата находился в хорошем состоянии, особенно если это затяжной спад.Но многие люди не понимают, что деньги на стимулирование закончатся через 24 месяца — и в этот момент Южная Каролина будет вынуждена найти новый источник финансирования для поддержания нового уровня расходов или резко сократить », — сказал губернатор. Обзорная статья, опубликованная 21-22 марта в номере Wall Street Journal.

Политические аналитики говорят, что действия Сэнфорда и других призваны дать им политическое определение. Они говорят, что некоторые придерживаются давних взглядов на ограниченное правительство и более низкие налоги, а другие, с прицелом на будущие выборы, вычищают имидж фискальных консерваторов в то время, когда Республиканская партия ищет новое национальное руководство.

«Пока Республиканская партия пытается выяснить, куда она пойдет в будущем, учитывая проигрыши на промежуточных выборах 2006 года и президентских выборах 2008 года, губернатор Сэнфорд предлагает партии корабль, на котором она может стоять с точки зрения приверженности ее основным республиканским ценностям. и принципы «, — сказал Брюс Рэнсом, профессор политологии Университета Клемсона.

Другие эксперты предупреждают, что отказ от стимулирующих денег может иметь неприятные последствия для избирателей, страдающих от экономического спада, и законодателей, которые их представляют.Действительно, многие из соратников-республиканцев Сэнфорда в Палате представителей Южной Каролины и Сенате, контролируемых Республиканской партией, хотят принять деньги. Они планируют разработать два госбюджета — один с полными стимулирующими расходами, а другой без них. Некоторые считают, что дело будет рассмотрено в суде.

В недавнем отчете поднимается вопрос, не переступил ли Конгресс США свои границы, позволив законодательным собраниям штатов фактически преодолеть отказ губернатора от федеральных стимулирующих долларов и подать заявку на его получение самостоятельно. «Хотя формулировка… в значительной степени двусмысленна, маловероятно, что она была предназначена для значительного перераспределения полномочий между законодательным собранием штата и исполнительной властью штата», — говорится в юридическом исследовании Конгресса США.

«Хотя формулировка… в значительной степени двусмысленна, маловероятно, что она была предназначена для значительного перераспределения полномочий между законодательным собранием штата и исполнительной властью штата», — говорится в юридическом исследовании Конгресса США.

, Южная Каролина, Газета State процитировала сенатора от республиканского штата Хью Лезермана, который сказал, что Сэнфорд навлекает хаос. «Отмена вашего решения может привести к хаосу в судах. Неспособность отменить ваше решение, несомненно, приведет к хаосу в бюджете», — сказал бизнесмен из Флоренции в письме губернатору.

В Техасе решение губернатора Рика Перри отклонить 555 миллионов долларов из федеральных стимулирующих денег, которые позволили бы расширить государственные пособия по безработице для работников, занятых неполный рабочий день, становится вопросом кампании переизбрания Перри.Сенатор США Кей Бейли Хатчинсон, которая, как ожидается, будет оспаривать повторное назначение губернатора на республиканских праймериз 2010 года, не одобряет его позицию.

«Лидер найдет время, чтобы рассмотреть все аспекты и предложить лучшее решение», — сказала она, согласно Dallas Morning News. «Я надеюсь, что он (Перри) ищет новаторские способы избежать отказа налогоплательщиков Техаса в размере 555 миллионов долларов».

Политическое давление заставило одного республиканского критика пакета экономических стимулов отступить.Губернатор Невады Джим Гиббонс, охваченный политическими скандалами и крупнейшим бюджетным дефицитом любого штата, превышающим 38 процентов его общего бюджета фонда, первоначально отказался от федеральных выплат по безработице, сославшись на прилагаемые к нему условия.

В то время как Гиббонс отказался 25 марта и принял деньги, дебаты «могут действительно помочь [Гиббонсу] с самой консервативной базой», — сказал Эрик Херзик, заведующий кафедрой политологии Университета Невады в Рино.

«Это популистское, анти-вашингтонское, анти-великое правительство хорошо работает в Неваде, — сказал Герцик.

Фонд конституционных прав

Швеция начала строить свое государство всеобщего благосостояния в начале 20 века и значительно расширила его в период с 1945 по 1975 год. Вплоть до 1970-х годов «шведская модель» была успешной по нескольким причинам. Во-первых, в этот период шведская экономика стабильно росла. Во-вторых, Швеция не участвовала во Второй мировой войне, и поэтому, в отличие от других европейских стран, ей не пришлось болезненно оправляться от войны. В-третьих, его оборонный бюджет был небольшим. В-четвертых, стране не пришлось сталкиваться с иммиграционными проблемами.В Швеции было небольшое население с общим культурным прошлым. Шведы гордились тем, что их маленькое демократическое общество, казалось, нашло «середину» между социализмом и капитализмом.

Построение государства всеобщего благосостояния

Государство всеобщего благосостояния — это концепция Шведской социал-демократической партии (СДП), основанной в 1889 году. Созданная промышленными рабочими, эта политическая партия отвергла насильственную революцию (как в России) в пользу демократических социальных реформ.Программа SDP была направлена на создание системы, которая обеспечила бы рабочих (а позже и всех шведов) медицинским страхованием, пенсиями по старости, защитой от безработицы и другими социальными пособиями, финансируемыми за счет налогов для рабочих и работодателей. СДП назвала свое видение социального государства «народным домом».

СДП получила контроль над правительством в 1930-х годах и оставалась у власти большую часть следующих 60 лет. В 1937 году шведский парламент, получивший название Riksdag , создал национальную программу пенсионного обеспечения по старости, которая остается основой государства всеобщего благосостояния по сей день.