Порядок действий гражданина по факту перевода средств пенсионных накоплений в ПФР или НПФ без его согласия

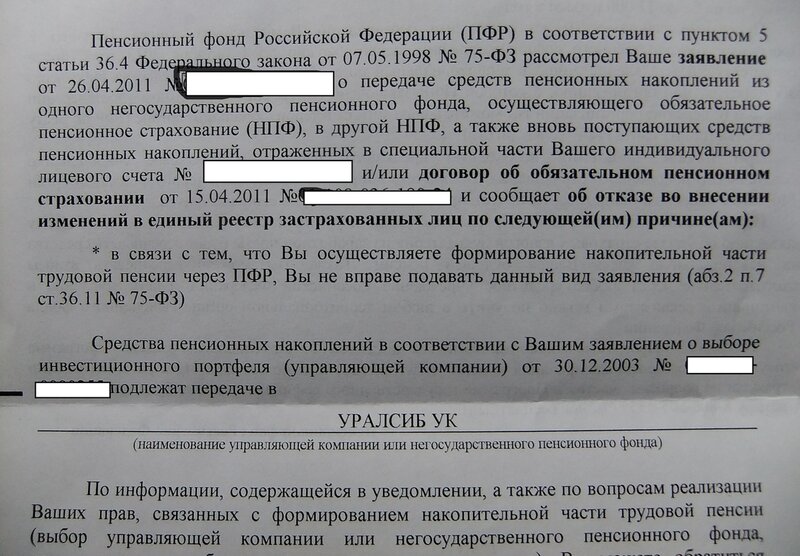

В случае, если Вы считаете, что средства Ваших пенсионных накоплений переведены из ПФР (государственной управляющей компании «ВЭБ.РФ» или одной из частных управляющих компаний) или из одного НПФ в другой НПФ неправомерно, без Вашего на это согласия, Вы можете поступить следующим образом.

Обратиться в любой территориальный орган Пенсионного фонда Российской Федерации. Специалисты ПФР разъяснят Ваши права по управлению Вашими пенсионными накоплениями, в том числе по переводу Ваших пенсионных средств обратно в ПФР или в НПФ по Вашему выбору.

Если после консультации со специалистами ПФР вы решили перевести Ваши средства из НПФ обратно в ПФР (в государственную управляющую компанию «ВЭБ.РФ» или в одну из частных управляющих компаний), Вам необходимо написать соответствующее заявление о переводе средств.

Вы так же можете перевести средства в НПФ по Вашему выбору.

При подаче заявления о досрочном переходе Ваши средства пенсионных накоплений будут переведены в ПФР или НПФ по Вашему выбору в марте года, следующего за годом подачи заявления. При подаче заявления о переходе средства пенсионных накоплений будут передаваться в марте года, следующего за годом, в котором истекает пятилетний срок, исчисляющийся начиная с года подачи такого заявления.

При этом следует учитывать, что переводить накопления из НПФ в ПФР и обратно, менять один НПФ на другой без потери инвестиционного дохода можно не чаще одного раза в 5 лет.

Пенсионный фонд Российской Федерации рекомендует помимо обращения в ПФР, обратиться в НПФ, в котором в настоящее время находятся Ваши пенсионные накопления.

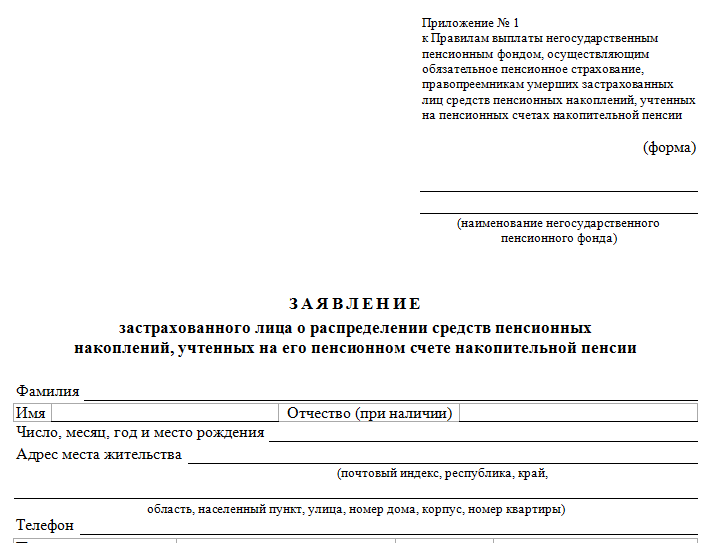

Текст претензии о незаконном переводе средств пенсионных накоплений составляется в свободной форме. НПФ обязан проинформировать Вас, на основании чего Ваши пенсионные накопления были переведены в данный НПФ, а также по Вашему требованию представить копию договора об обязательном пенсионном страховании.

НПФ обязан проинформировать Вас, на основании чего Ваши пенсионные накопления были переведены в данный НПФ, а также по Вашему требованию представить копию договора об обязательном пенсионном страховании.

Помните, у Вас всегда есть право обратиться в суд по месту Вашего жительства с требованием к НПФ перевести средства пенсионных накоплений обратно в ПФР (в государственную управляющую компанию «ВЭБ.РФ» или в одну из частных управляющих компаний) или в НПФ, который прежде управлял Вашими пенсионными накоплениями.

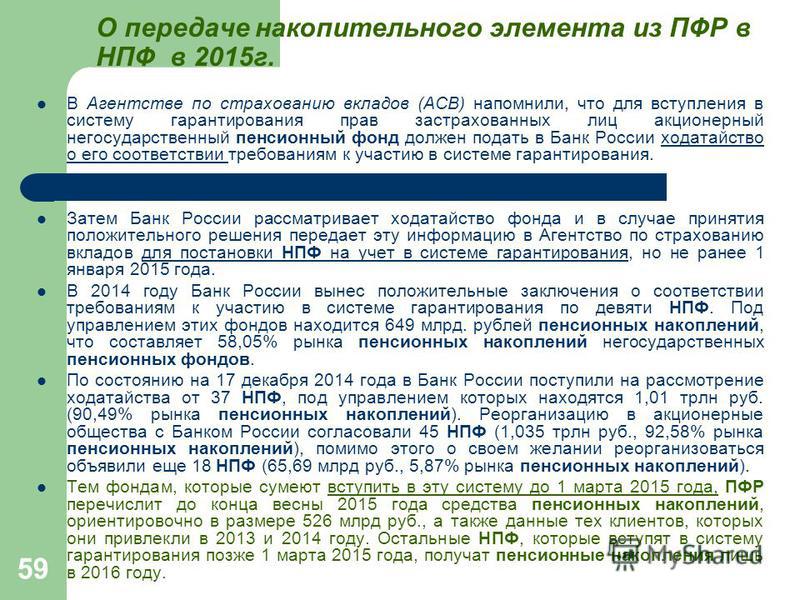

Новый порядок смены пенсионного фонда с 2019 года

С января 2019 года действуют новые правила досрочного перевода накопительного пенсионного счета в негосударственный пенсионный фонд (НПФ) или Пенсионный фонд России (ПФР).

Досрочный переход означает, что перевод счета пройдет не за пять лет (это стандартный, срочный переход), а в течение одного года.

Дело в том, что накопления, которые находятся в одном фонде пять лет (и весь доход, заработанный за этот срок), фиксируются на счете и гарантируются государством. Если сменить фонд в середине этого пятилетнего срока, гарантия будет действовать на сумму, которую зафиксировали в прошлый раз.

По закону о негосударственных пенсионных фондах №75-ФЗ при досрочном переходе вам обязаны сообщить, что вы можете потерять инвестиционный доход.

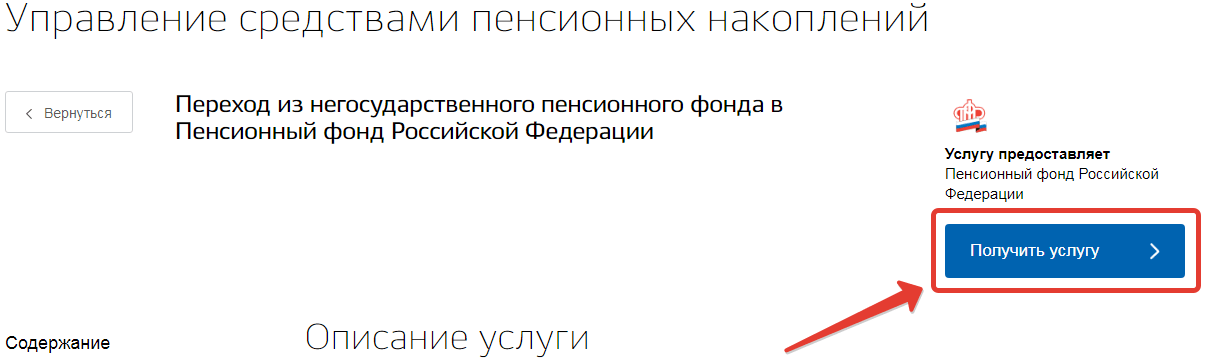

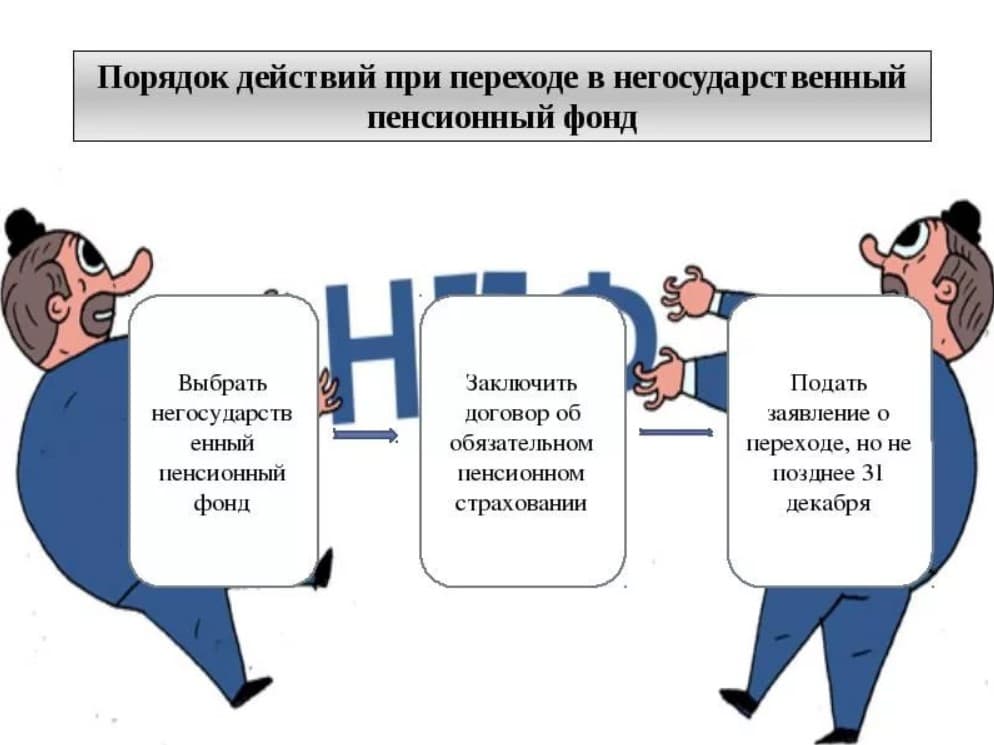

Чтобы сменить негосударственный пенсионный фонд, перейти из ПФР или вернуться в ПФР из НПФ, нужно заключить договор об обязательном пенсионном страховании (если у вас его еще нет) и подать заявление о переходе. Заявление о срочном переходе в следующем году принимают до 1 декабря текущего года.

Заявление можно подать:

- через единый портал государственных услуг gosuslugi.ru;

- лично в территориальных отделениях ПФР;

- через представителя на основании нотариальной доверенности.

В день подачи заявления о переходе информация о заявлении размещается на сайте госуслуг в вашем личном кабинете. ПФР в течение одного рабочего дня после подачи заявления сообщит об этом и вашему текущему, и новому страховщику.

Если вы передумаете менять фонд, от смены страховщика можно отказаться. Для этого нужно до 31 декабря текущего года (при переходе в новый НПФ в следующем году) отправить уведомление об отказе от перехода. Это тоже можно сделать как через сайт госуслуг, так и в ПФР лично или через представителя на основании нотариальной доверенности.

Если новый страховщик не подал уведомление о заключенном договоре об обязательном пенсионном страховании или подал его с нарушением установленного порядка, такое заявление также остается без рассмотрения.

Весь обмен информацией о переходах между ПФР и НПФ проходит через защищенную систему межведомственного электронного взаимодействия (СМЭВ).

Незаконный перевод средств пенсионных накоплений в НПФ

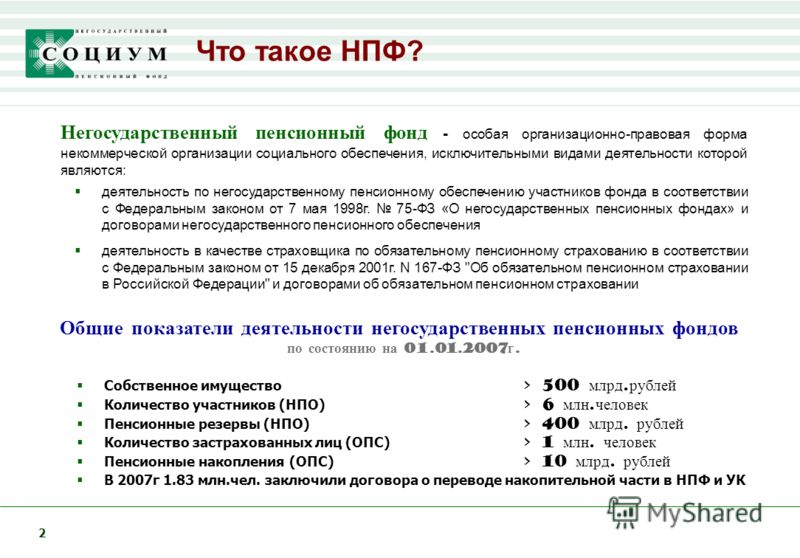

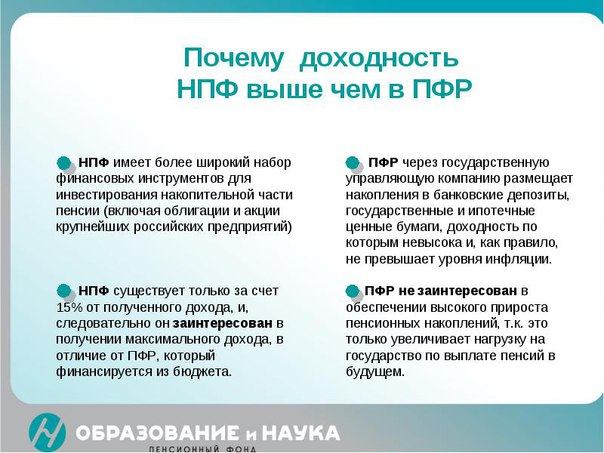

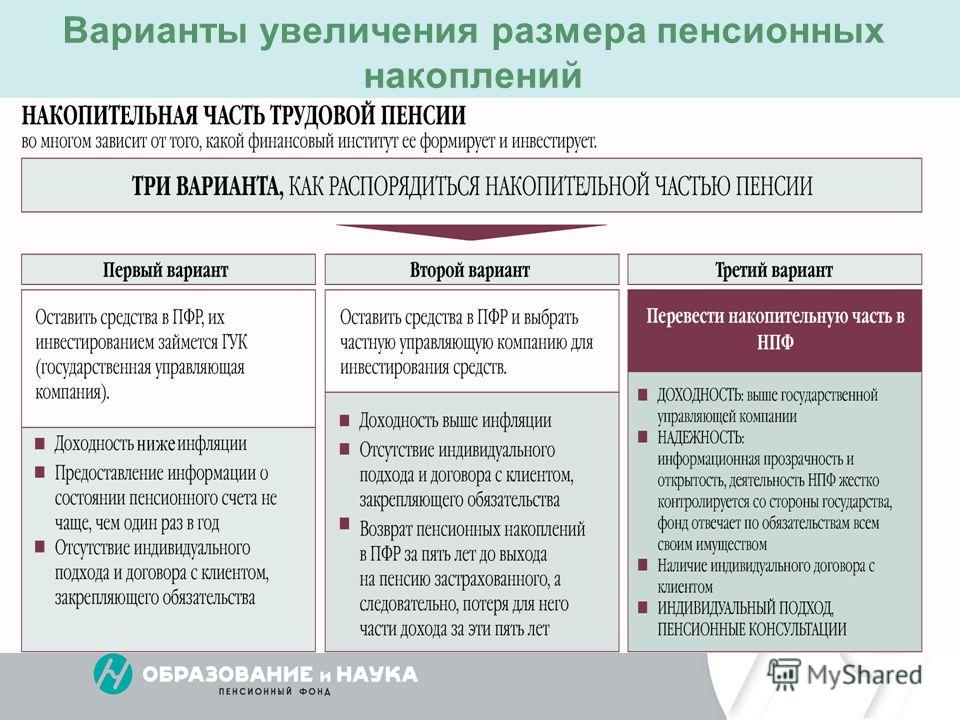

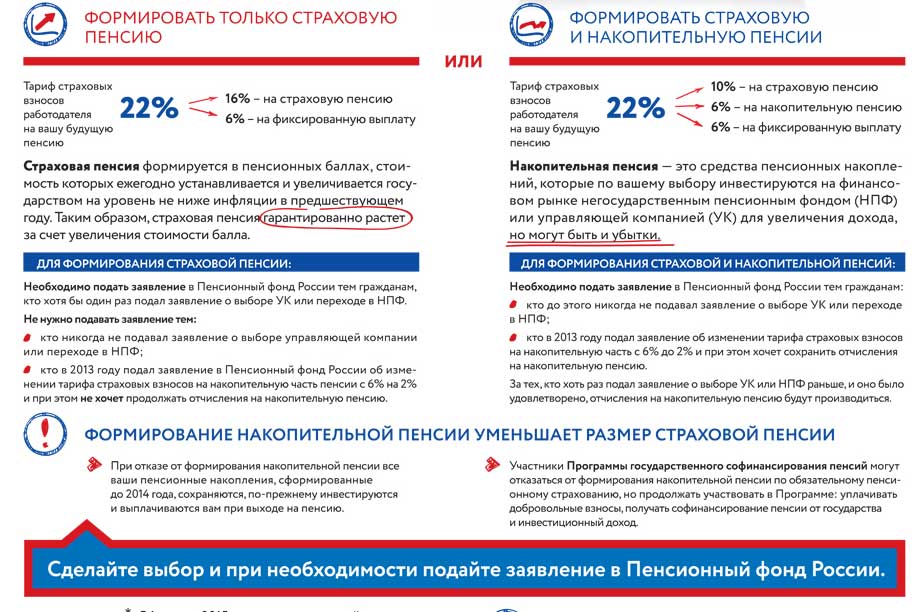

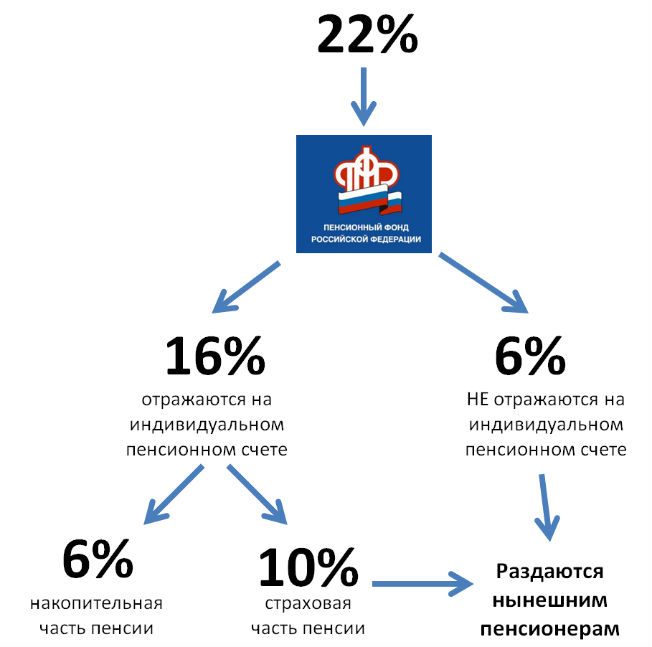

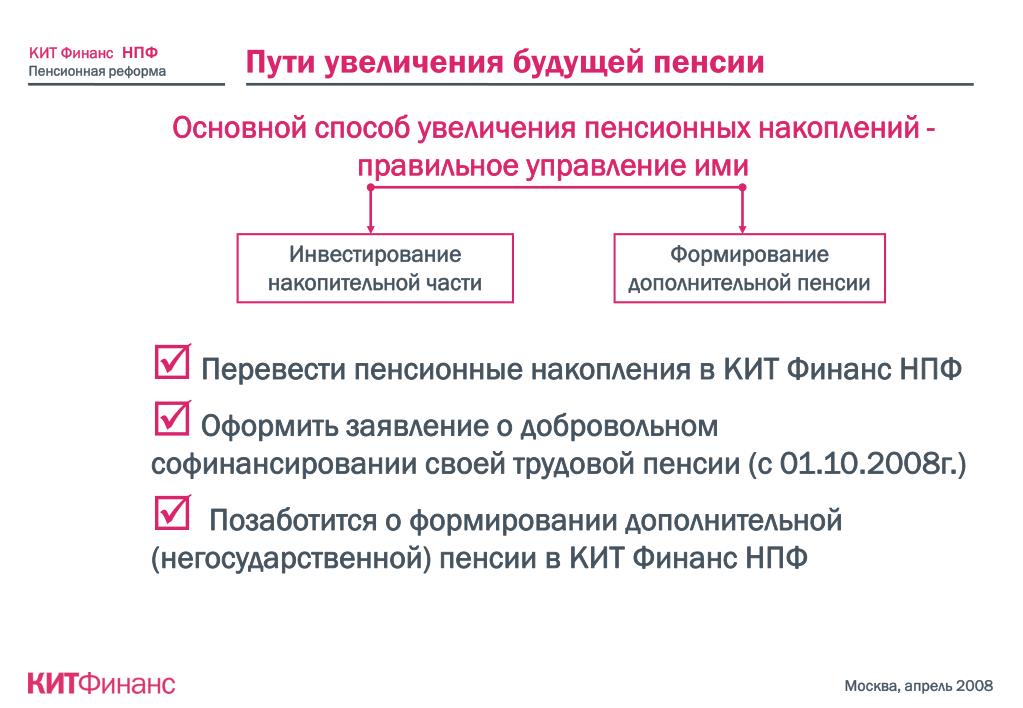

Для формирования средств пенсионных накоплений граждане имеют право выбора формировать их в Пенсионном фонде Российской Федерации, выбрав одну из управляющих компаний, в том числе Государственную управляющую компанию (Внешэкономбанк), либо в негосударственном пенсионном фонде.

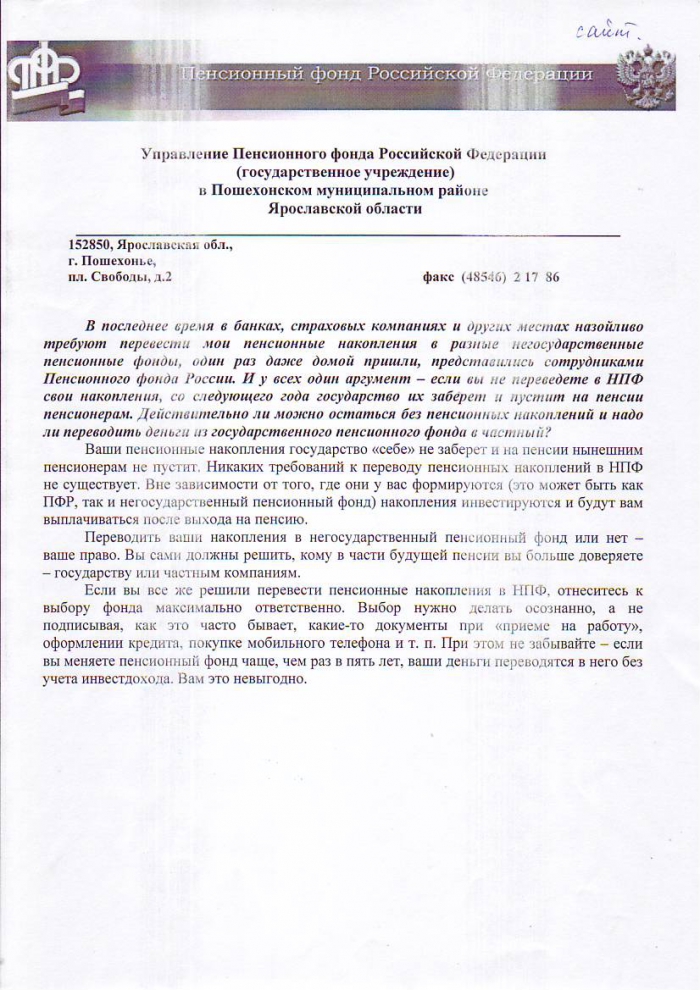

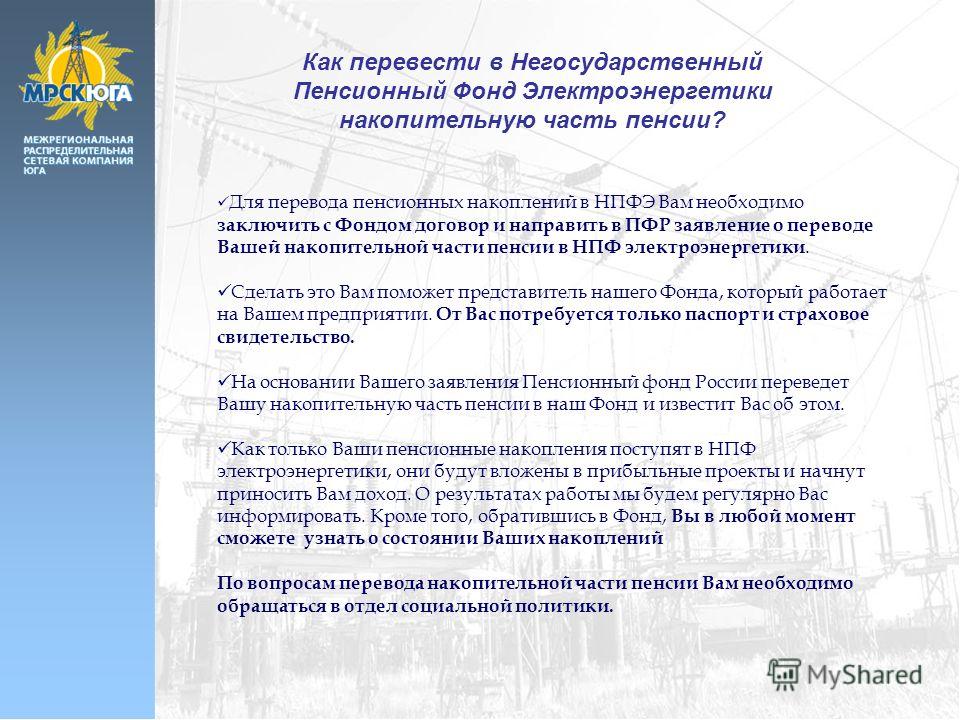

Одной из форм взаимодействия негосударственных пенсионных фондов с гражданами является поквартирный обход и посещение предприятий (организаций). Цель — разъяснение специалистами негосударственных пенсионных фондов прав застрахованных лиц при формировании накопительной части трудовой пенсии, агитация перевода средств пенсионных накоплений в негосударственные пенсионные фонды и заключение договоров об обязательном пенсионном страховании.

Если Вас посетил сотрудник негосударственного пенсионного фонда, необходимо:

- требовать предъявление документов (паспорт, доверенность, удостоверение и т. д.) для выяснения организации, представителем которой он является;

- внимательно ознакомиться с документами, которые представитель негосударственного пенсионного фонда предлагает Вам подписать и обдумать принятое решение.

Не принимать необдуманных решений в отношении перевода средств пенсионных накоплений и интересоваться у представителя НПФ информацией о фонде, а именно:

- местом размещения официального представительства в г.

Кирове и контактными телефонами;

Кирове и контактными телефонами; - доходностью инвестирования средств пенсионных накоплений представляемого фонда.

Обращаем Ваше внимание, что обход квартир граждан не входит в обязанности сотрудников государственного пенсионного фонда!

Если вы обнаружили, что Ваши пенсионные накопления оказались переведены в какой — либо НПФ без вашего ведома, необходимо:

- Обратиться или направить письменную претензию (в свободной форме) в негосударственный пенсионный фонд, в который были неправомерно переведены Ваши пенсионные накопления и затребовать копию заключенного с вами договора об обязательном пенсионном страховании. НПФ обязан Вам ответить на основании каких документов был осуществлен перевод.

- Если Вы уверены, что не подписывали документы для перевода средств пенсионных накоплений в негосударственный пенсионный фонд — обратиться в правоохранительные органы, суд.

Отделение ПФР по Кировской области призывает граждан внимательно относиться к выбору организации, которая будет управлять Вашими пенсионными накоплениями.

Не выгодно переводить пенсионные накопления чаще, чем раз в 5 лет

05 ноября 2019 12:14

Отделение ПФР по Чеченской Республике напоминает гражданам, что переходить из ПФР в негосударственные пенсионные фонды (НПФ) и обратно, а также менять один НПФ на другой без потерь инвестиционного дохода можно не чаще одного раза в пять лет.

Такие рекомендации направлены на снижение количества частых переходов из фонда в фонд, способствуют расширению возможностей и повышению доходности инвестирования накоплений.

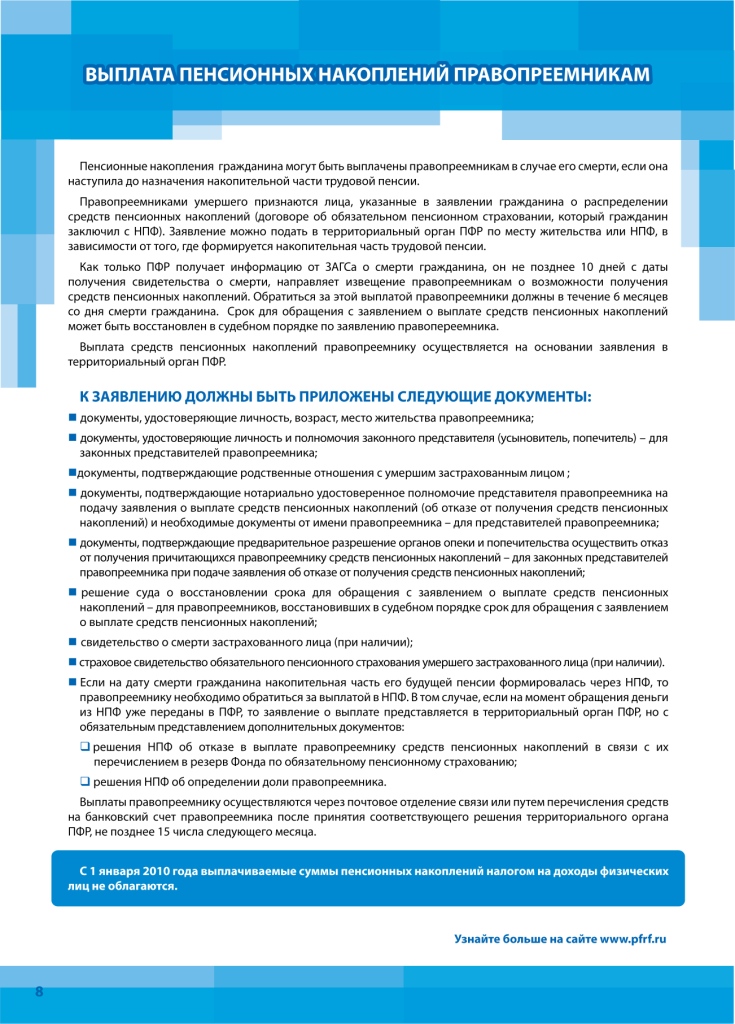

Напомним, пенсионные накопления формируются:

— у работающих граждан 1967 г.р. и моложе за счет уплаты работодателями страховых взносов на накопительную пенсию;

— у мужчин 1953 – 1966 г.р., женщин 1957 -1966 г.р. за счет отчислений работодателей с 2002 по 2004 гг., после чего отчисления были прекращены в связи с изменениями в законодательстве;

— у всех участников Программы софинансирования пенсий — за счет добровольных взносов;

— за счет средств материнского семейного капитала, направленного на финансирование пенсии мамы.

Что должен знать гражданин, решивший перевести накопления в текущем году?

Во-первых, необходимо знать, где сейчас находятся средства пенсионных накоплений. Если информация требует уточнения, ее можно получить с помощью электронных сервисов (например, на Едином портале государственных услуг, либо на сайте ПФР), а также в любом территориальном органе ПФР.

Во-вторых, важно определить страховщика, которому хотите доверить управление средствами будущей накопительной пенсии. Таким страховщиком может быть Пенсионный фонд Российской Федерации или один из негосударственных пенсионных фондов. Если выбран один из НПФ, дополнительно поинтересуйтесь, является ли фонд участником системы гарантирования прав застрахованных лиц. Это важно, так как включение НПФ в данную систему является условием для перевода средств. Кроме того, с фондом потребуется заключить договор об обязательном пенсионном страховании.

Если выбран ПФР, подумайте, какую из управляющих компаний определить – государственную, либо одну из частных.

Следующий шаг – выбрать срок, в течение которого должно быть рассмотрено заявление. От этого зависит не только срок передачи средств, но и размер инвестиционного дохода, и гарантия сохранности средств!

Теперь все заявления о переходах от одного страховщика к другому делятся на две категории — заявления о переходе («срочные» заявления) или о досрочном переходе («досрочные» заявления).

По «срочному» заявлению переход осуществляется в году, следующем за годом, в котором истекает пятилетний срок с года подачи такого заявления. То есть, если в 2019 году было подано заявление о переходе из ПФР в НПФ, пенсионные накопления будут переданы в НПФ в первом квартале 2025 года. При этом гражданину гарантируется вся сумма пенсионных накоплений, независимо от убытков на финансовом рынке, и сохраняется весь инвестиционный доход. Если в течение такого длительного периода выбор изменится, можно будет подать уведомление о замене страховщика.

По «досрочному» заявлению переход осуществляется в году, следующем за годом подачи такого заявления. Например, заявление о досрочном переходе 2019 года будет рассмотрено в 1 квартале 2020 года. Однако, в таком случае застрахованное лицо несет риски потери инвестиционного дохода. Более того, в случае получения убытка от инвестирования средств полученный результат будет зафиксирован и сумма накоплений уменьшится. Таким образом, досрочный переход имеет два существенных риска – невыплата инвестиционного дохода, и отсутствие гарантии на сохранение «номинала» уплаченных взносов. Но досрочного перехода не надо пугаться, необходимо подходить к нему осознанно. Если вы меняли страховщика в 2015 году, например, перешли в НПФ в 2015 году и хотите сменить страховщика на другой НПФ или вернуться в ПФР, то в случае написания заявления в 2020 году, передача средств будет осуществлена в 2021 году без потерь инвестиционного дохода.

Например, заявление о досрочном переходе 2019 года будет рассмотрено в 1 квартале 2020 года. Однако, в таком случае застрахованное лицо несет риски потери инвестиционного дохода. Более того, в случае получения убытка от инвестирования средств полученный результат будет зафиксирован и сумма накоплений уменьшится. Таким образом, досрочный переход имеет два существенных риска – невыплата инвестиционного дохода, и отсутствие гарантии на сохранение «номинала» уплаченных взносов. Но досрочного перехода не надо пугаться, необходимо подходить к нему осознанно. Если вы меняли страховщика в 2015 году, например, перешли в НПФ в 2015 году и хотите сменить страховщика на другой НПФ или вернуться в ПФР, то в случае написания заявления в 2020 году, передача средств будет осуществлена в 2021 году без потерь инвестиционного дохода.

Полная информация о негосударственных пенсионных фондах размещена на сайте Банка России и на сайтах НПФ.

В случае необходимости получения дополнительной информации Отделение ПФР по Чеченской Республике рекомендует обращаться на номер колл-центра — +7(800)250-62-95; «WhatsApp консультант» — перейди по ссылке wa. me/79604400014

me/79604400014

Переход из одного НПФ в другой опять ограничивают

Пенсионный фонд России (ПФР) разработал проект уведомления, с помощью которого граждане смогут установить запрет на переход из одного негосударственного пенсионного фонда (НПФ) в другой через Единый портал государственных услуг (ЕПГУ), сообщили в ПФР. После этого уведомления о переходе будут приниматься исключительно в клиентских службах ПФР и только при личном обращении.

В сообщении ПФР подчеркивается, что нововведение дополнительно защитит граждан от неправомерного перевода пенсионных накоплений. Ведь до недавнего времени мошенники, каким-либо путем получив персональные данные гражданина, имели возможность подать от его имени заявление через ЕПГУ. Теперь такую возможность можно заблокировать.

«Данная мера вместе с планируемым введением запрета на заключение договоров об ОПС (обязательное пенсионное страхование. – «Ведомости») агентами позволит повысить защиту граждан от неправомерного перевода их средств», – отмечают в Банке России. При этом, по данным ЦБ, личная подача заявления на смену страховщика по ОПС была наиболее востребованным у граждан способом подачи таких заявлений даже в условиях антиковидных ограничений. «В 2020 г. посредством личного обращения в территориальные органы ПФР было подано 70 900 заявлений о досрочном переходе, или 60% от общего количества поданных заявлений о досрочном переходе. В отношении срочных заявлений эта доля составляет 94%», – сообщили в Банке России «Ведомостям».

При этом, по данным ЦБ, личная подача заявления на смену страховщика по ОПС была наиболее востребованным у граждан способом подачи таких заявлений даже в условиях антиковидных ограничений. «В 2020 г. посредством личного обращения в территориальные органы ПФР было подано 70 900 заявлений о досрочном переходе, или 60% от общего количества поданных заявлений о досрочном переходе. В отношении срочных заявлений эта доля составляет 94%», – сообщили в Банке России «Ведомостям».

Нынешнее ограничение на переводы средств из одного НПФ в другой далеко не первое. С 2019 г. заявления о переходе перестали приниматься по почте и через многофункциональные центры. В то же время граждане получили возможность отзывать заявления о переходе в новый фонд, а НПФ обязали извещать будущего пенсионера о потере инвестдохода при досрочной смене фонда. Благодаря этим мерам, как отмечают в ПФР, значительно сократились потери граждан и были снижены риски незаконного перевода средств. По оценкам Национальной ассоциации негосударственных пенсионных фондов (НАПФ), количество заявлений о смене фонда по итогам 2019 г. сократилось вшестеро, а по итогам 2020-го – с 345 000 до 128 500. «Тенденция к сокращению числа переходов в новые фонды продолжится в 2021 г., – считает президент НАПФ Константин Угрюмов. – Все идет к тому, что в итоге возможным станет только сознательный переход застрахованных лиц из фонда в фонд – без помощи разного рода посредников, подделывающих документы или вынуждающих подписать договор об ОПС при предоставлении совсем других финансовых услуг».

сократилось вшестеро, а по итогам 2020-го – с 345 000 до 128 500. «Тенденция к сокращению числа переходов в новые фонды продолжится в 2021 г., – считает президент НАПФ Константин Угрюмов. – Все идет к тому, что в итоге возможным станет только сознательный переход застрахованных лиц из фонда в фонд – без помощи разного рода посредников, подделывающих документы или вынуждающих подписать договор об ОПС при предоставлении совсем других финансовых услуг».

Путин подписал закон о запрете на посредников при переводе пенсий в НПФ — Экономика и бизнес

МОСКВА, 30 декабря. /ТАСС/. Президент России Владимир Путин подписал закон о защите пенсионных накоплений граждан, запрещающий привлекать агентов-посредников при переводе пенсий в негосударственные пенсионные фонды (НПФ). Документ опубликован в среду на официальном портале правовой информации.

Сейчас гражданин может менять организацию, управляющую его пенсионными накоплениями, — Пенсионный фонд России (ПФР) или негосударственный пенсионный фонд — один раз в пять лет. Если это происходит досрочно, то накопленный с момента предыдущего перехода доход теряется. Закон обязывает предупреждать людей о таком риске, однако агенты, которые работают на НПФ, этой обязанностью часто пренебрегают. В результате граждане, решаясь на досрочный перевод средств, несут убытки.

Если это происходит досрочно, то накопленный с момента предыдущего перехода доход теряется. Закон обязывает предупреждать людей о таком риске, однако агенты, которые работают на НПФ, этой обязанностью часто пренебрегают. В результате граждане, решаясь на досрочный перевод средств, несут убытки.

Доля заявлений о досрочном переходе по состоянию на 1 июля 2019 года составила 98% от общего количества подаваемых. «Одной из причин этого является финансовая заинтересованность представителей (агентов), привлекаемых негосударственными пенсионными фондами на основании гражданско-правовых договоров. При этом, как следует в том числе из обращений (жалоб) граждан, допускаются случаи как введения в заблуждение, так и фальсификации договоров и заявлений застрахованных лиц о досрочном переходе к другому страховщику», — отмечалось в опубликованной ранее пояснительной записке.

Закон вводит прямой запрет на привлечение посредников (в том числе агентов, поверенных) в целях заключения ими договоров об обязательном пенсионном страховании между застрахованным лицом и НПФ от имени негосударственного пенсионного фонда.

Документ также содержит норму о том, что гражданин имеет право запретить Пенсионному фонду рассматривать заявления на перевод накоплений, поданные любым способом, за исключением личного визита в ПФР.

Закон детально расписывает механизм проверки Пенсионным фондом подлинности нотариально удостоверенной доверенности — через единую информационную систему нотариата будет направляться запрос нотариусу. Идентификация личности нотариусом может происходить удаленно: она может быть проведена с помощью усиленной квалифицированной электронной подписи либо единой системы идентификации и аутентификации биометрических данных. Соответствующие изменения вносятся и в основы законодательства РФ о нотариате. Документ наделяет Банк России правом устанавливать дополнительные требования к порядку заключения договоров по обязательному пенсионному страхованию, а также к лицам, которые имеют право заключать такие соглашения от имени НПФ.

Порядок действий при обнаружении факта неправомерного перевода средств пенсионных накоплений в НПФ

Если Вы считаете, что ваши пенсионные накопления переведены в негосударственный пенсионный фонд неправомерно, без Вашего на это согласия, Вы можете:

а) обратиться в Пенсионный фонд Российской Федерации по месту Вашего жительства или по месту Вашего фактического пребывания. Специалисты ПФР разъяснят Ваши права по управлению Вашими пенсионными накоплениями, в том числе по переводу Ваших пенсионных средств обратно в ПФР или НПФ по Вашему выбору. Вам необходимо будет подать письменное заявление-жалобу (в свободной форме). Специалисты ОПФР по месту жительства проинструктируют Вас подробно.

Специалисты ПФР разъяснят Ваши права по управлению Вашими пенсионными накоплениями, в том числе по переводу Ваших пенсионных средств обратно в ПФР или НПФ по Вашему выбору. Вам необходимо будет подать письменное заявление-жалобу (в свободной форме). Специалисты ОПФР по месту жительства проинструктируют Вас подробно.

б) направить письменную жалобу в Пенсионный фонд Российской Федерации по адресу: 119991, г. Москва, ул. Шаболовка, д. 4. Такую же жалобу можно направить через официальный сайт www.pfrf.ru. На уведомлении у Вас указан электронный адрес, куда можно написать в ПФР.

Для того чтобы пенсионные накопления уже в этом году вернуть обратно, необходимо подать иск в суд на НПФ.

Вы можете подать иск в суд на НПФ по месту Вашего жительства:

— с требованием признать договор обязательного пенсионного страхования недействительным, сфальсифицированным,

— и требованием к НПФ перевести пенсионные накопления обратно в ПФР (в государственную управляющую компанию – Внешэкономбанк, или в одну из частных управляющих компаний) или в НПФ, который прежде управлял Вашими пенсионными накоплениями.

Также у Вас есть право обратиться в НПФ, в который были переведены Ваши средства, с претензией о незаконном переводе средств пенсионных накоплений. ПФР рекомендует помимо обращения в ПФР, написать заявление в НПФ, в котором в настоящее время находятся Ваши пенсионные накопления. Текст претензии составляется в свободной форме. НПФ обязан Вас проинформировать на основании чего Ваши пенсионные накопления были переведены в данный НПФ. В частности, НПФ должен располагать договором с Вами о переводе Ваших пенсионных накоплений в НПФ. Его копию Вам необходимо запросить у НПФ.

Преобразование из npf в pfr. Как перечислить из НПФ в Пенсионный фонд: порядок, перевод средств

Когда речь идет о способах обеспечения достойной старости? Несомненно, этот вопрос сегодня является приоритетным для людей среднего возраста. И определенная часть из них совершенно не питает иллюзий, что государство окажет посильную помощь в решении этой проблемы. Да, в сложных с экономической точки зрения условиях силовые структуры декларируют социальные гарантии, но людям все равно нужно заранее подготовить почву, чтобы не испытывать нужды, отправляясь на заслуженный отдых.Но как это сделать?

Да, в сложных с экономической точки зрения условиях силовые структуры декларируют социальные гарантии, но людям все равно нужно заранее подготовить почву, чтобы не испытывать нужды, отправляясь на заслуженный отдых.Но как это сделать?

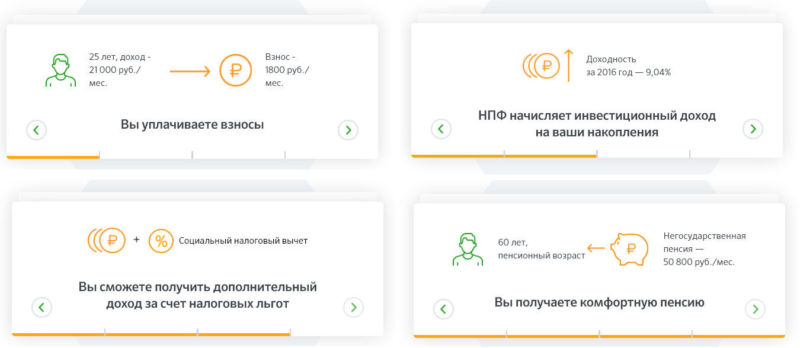

Один из вариантов решения проблемы

В целях повышения благосостояния пожилых граждан они созданы. Конечно, они появились не вчера, и многие из нас знают о существовании таких.

В свое время даже была запущена масштабная рекламная кампания, целью которой было привлечь как можно больше инвестиций в вышеперечисленные структуры. Люди начали стучать в двери пенсионеров и предлагать им стать участниками новой программы.Тут-то и возник вопрос: «А стоит ли ехать?» Чтобы разобраться, сначала определимся, что это за сущность.

Concept

Как известно, сберегательный счет создается для каждого человека. Работаем, получаем за это вознаграждение, часть которого идет в ПФ, который распределяет материальный актив, опять же, частично накапливая его на накопительную часть пенсии. Таким образом, человек своими силами обеспечивает свою старость.

Таким образом, человек своими силами обеспечивает свою старость.

НПФ — это юридическая структура, находящаяся под пристальным контролем государства.Причем все попадающие в него вклады застрахованы. Поэтому, если вдруг произойдет исчезновение НПФ с рынка, их денежные средства автоматически перейдут на депозиты Государственного пенсионного фонда. Однако следует учитывать следующее: НПФ осуществляет грамотное инвестирование средств вкладчиков в ценные бумаги, государственные корпорации, банковские вклады, счета в кредитных организациях и т. Д.

Естественно, что в результате этого гражданин становится богаче. вложения.

Быть или не быть?

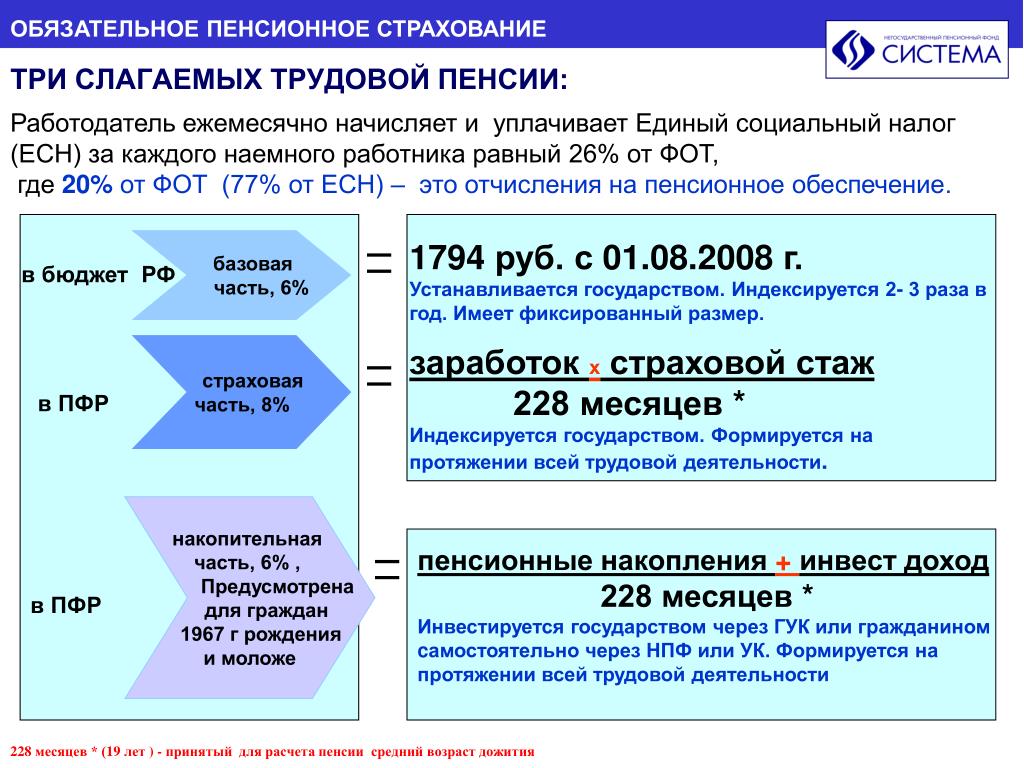

Рассматривая вопрос о том, стоит ли в нее переезжать, важно понимать следующее: размер социальных пособий для людей, которые в будущем отправятся на заслуженный отдых, состоит из трех частей. Базовая (6%) — формирует льготы пожилым гражданам (мужчинам старше 60 лет и женщинам старше 55 лет). Страховка (14%) — накапливается на лицевом счете сотрудника, но со временем «съедается» инфляцией. Накопительный (2%) — направлен на обеспечение будущего пенсионера качественной материальной базой.Первостепенное значение имеет последняя из перечисленных выше частей социальных выплат. Естественно, что ставки в 2% явно недостаточно, чтобы человек чувствовал себя финансово уверенным, когда отправляется на заслуженный отдых. Что касается НПФ, то ставка базовой части составляет не 2%, а 6%. Конечно, эта деталь проясняет вопрос, стоит ли переходить в негосударственный пенсионный фонд. И все же в ее решении есть плюсы и минусы. Перечислим основные.

Накопительный (2%) — направлен на обеспечение будущего пенсионера качественной материальной базой.Первостепенное значение имеет последняя из перечисленных выше частей социальных выплат. Естественно, что ставки в 2% явно недостаточно, чтобы человек чувствовал себя финансово уверенным, когда отправляется на заслуженный отдых. Что касается НПФ, то ставка базовой части составляет не 2%, а 6%. Конечно, эта деталь проясняет вопрос, стоит ли переходить в негосударственный пенсионный фонд. И все же в ее решении есть плюсы и минусы. Перечислим основные.

плюсы

Некоторые специалисты, когда их спрашивают: «Стоит ли идти в НПФ?», Уверенно заявляют: «Да!» Зачем?

Во-первых, ежемесячная сумма выплат будет складываться не только из взносов физических лиц, но и из доходной части, которую формируют активы, полученные за счет инвестиций.денежная масса … Однако, решая, стоит ли переходить в НПФ и какие выгоды от этого можно получить, важно учитывать следующее: в договоре в редких случаях фиксируется размер прибыли, поскольку предсказать, по какому сценарию будет развиваться экономика на мировом рынке, и каков будет исход биржи, можно предсказать очень сложно.

Важным преимуществом рассматриваемой программы старости является то, что она обеспечивает сохранность вложенных средств: если какие-то проекты окажутся убыточными, это не приведет к уменьшению денег на счетах клиентов, так как структура компенсирует ущерб от собственный резерв.

Сомневаетесь, переходить ли на NFP? Возможно, вас убедит то, что в случае каких-либо изменений на финансовом рынке структура не проигнорирует это и скорректирует инвестиционный план на год с учетом возникающих тенденций.

Минусы

Однако есть и доля экспертов, которые отвечают на вопрос: «Нужно ли мне переводить в негосударственный пенсионный фонд?» Не долго думая, ответьте отрицательно. Зачем?

Во-первых, если финансовый год окажется неблагоприятным, то ни о какой стабильности доходов говорить не приходится.

Во-вторых, если указанная структура по какой-либо причине лишается лицензии, то прерогатива перевода денег в другой НПФ и финансирование этой процедуры ложится на плечи инвестора. Да, эти недостатки нельзя назвать существенными, и все же они доставляют некоторый дискомфорт, но плюсов все же больше. Конечно, вопрос о том, нужно ли переводить в негосударственный пенсионный фонд, каждый должен решать в индивидуальном порядке.

Да, эти недостатки нельзя назвать существенными, и все же они доставляют некоторый дискомфорт, но плюсов все же больше. Конечно, вопрос о том, нужно ли переводить в негосударственный пенсионный фонд, каждый должен решать в индивидуальном порядке.

Особенности процедуры

Для многих остается неясным вопрос: «Является ли перевод ПФР в НПФ правом или обязанностью?» Естественно, никто не может никого принуждать к этой процедуре, так как она носит добровольный характер.Более того, вы можете написать соответствующее заявление о переходе в негосударственную структуру в любое время года, это делается раз в 12 месяцев. В документе обязательно должно быть указано юридическое лицо, на котором будет накапливаться накопительная часть пенсии.

Процедура выполнения процедуры

Не знаю, как перейти в негосударственный режим Вам необходимо сделать следующее:

1. Определите структуру, которой вы больше всего доверяете. Проанализируйте отзывы людей, вложивших деньги в тот или иной НПФ, проверьте, сколько лет он существует на рынке, и ознакомьтесь с титульной документацией компании.

2. Заключить договор об обязательном пенсионном страховании и подробно изучить его текст. В документе должно быть четко указано, в каком размере и с какой периодичностью необходимо делать взносы. Перед подписанием документа будет не лишним разработать индивидуальный пенсионный план с работниками, в котором будут отмечены приблизительные цифры с возможностью их корректировки в зависимости от материальных возможностей будущего пенсионера. Гибкое пополнение накоплений — одно из самых выгодных условий для клиента.

4. Дождитесь письменного уведомления о своем решении.

Теперь вы имеете представление, как перейти в негосударственный пенсионный фонд.

Способы подачи документации

Вы можете лично передать заявление сотруднику ПФР. Обязательно возьмите с собой СНИЛС и паспорт. И не забудьте потребовать соответствующую расписку при приеме документации.

Также можно отправить заявку на перевод в НПФ через систему МФЦ.

Пересылка указанного документа по почте не запрещается. В этом случае вам придется воспользоваться услугой заказного письма с приложением и уведомлением.

В этом случае вам придется воспользоваться услугой заказного письма с приложением и уведомлением.

В конверт нужно будет запечатать заявление, заполненное на специальной форме, ксерокопии СНИЛС и паспорт.

Заключение

Многих интересует: а будет ли оформлять пенсию в НПФ хлопотно и сложно? Игра стоит свеч? Вот что беспокоит других пенсионеров.Относительно первого можно с уверенностью сказать, что переходный процесс не отнимет у клиента много сил и нервов. Что касается второго, то каждый должен решить для себя, предварительно проанализировав все за и против.

Мнения специалистов по этому поводу разделились: некоторые утверждают, что НПФ — отличный вариант, чтобы заложить хороший материальный фундамент на старость. Сложность лишь в том, чтобы найти надежную компанию, которая грамотно распоряжалась бы вашими финансами. В противном случае пенсия не будет обеспечена.Другие рекомендуют не торопиться и рассмотреть другие варианты вложения средств, которых сегодня много. Например, вы можете инвестировать денежные средства в ценные бумаги, недвижимость, использовать памм-счет и так далее. Перенести или не переводить пенсию в НПФ? Решайте сами!

Например, вы можете инвестировать денежные средства в ценные бумаги, недвижимость, использовать памм-счет и так далее. Перенести или не переводить пенсию в НПФ? Решайте сами!

Каждого человека беспокоит тревожное будущее. В наше время государство довольно часто вносит реформы и новые нормативные правовые акты. Поэтому всегда нужно быть в курсе всех изменений, ведь они напрямую влияют на нашу жизнь.Когда вступила в силу пенсионная реформа и вступил в силу закон, регулирующий вопросы накопительной пенсии, людям, имеющим страховой полис, была предоставлена возможность выбирать, как они хотят формировать пенсию для себя. Все это должно быть решено в сроки, предусмотренные законом. Прежде чем решиться сделать выбор, необходимо ознакомиться с тем, как перевести сбережения из Пенсионного фонда России в НПФ, а также как перевести из НПФ в ПФР обратно.Государство дает право выбора каждому застрахованному — негосударственный или государственный фонд.

Здесь вопрос решается индивидуально, исходя из целей и интересов каждого застрахованного.

В случае, если вы решите, что хотите получать накопительную пенсию для себя, вам придется побеспокоиться о том, кто будет участвовать в ее формировании. Это может сделать Пенсионный фонд или НПФ. Стоит отметить, что вы всегда имеете право изменить решение о том, как будет формироваться пенсионное накопление и какие органы будут за это отвечать.А забегая вперед, стоит отметить, что орган, контролирующий экономию, можно изменить. Как перейти из НПФ обратно в Пенсионный фонд России, подробнее разберемся дальше.

Пенсионный фонд России

Куда обратиться за получением накопительной пенсии

Если вы решили определиться с пенсионными накоплениями, то вы можете рассмотреть для себя следующие варианты:

- ПФР и вам нужно будет выбрать УК.Он может действовать от имени государства или быть частным.

- Также можно обратиться в НПФ.

Когда ваши сбережения будут переданы в управляющую компанию, то выплата накопительной пенсии будет происходить через Пенсионный фонд РФ, но если вы обратитесь в НПФ, то он это сделает.

Накопления формируются за счет обязательных страховых взносов, которые каждый работодатель обязан перечислять за каждого своего сотрудника, за счет добровольных взносов или путем инвестирования этих средств.Если говорить о страховых взносах, то их работодатель перечисляет 22% от заработной платы, получаемой работником. Этому условию должны соответствовать все законопослушные работодатели в нашей стране.

Общие вопросы

На законодательном уровне в 2014 году было принято решение о необходимости «притормозить» формирование накопительных пенсионных выплат за счет страховых взносов. Это говорит о том, что любые взносы переводятся только на счет страховой пенсии. То есть можно сделать вывод, что остается только возможность дополнительных добровольных взносов.

Стоит отметить, что ранее людям, родившимся в 1967 году и позже, была предоставлена возможность выбора сбережений. Людям 1966 года рождения и ранее такой выбор не предоставлялся. Но с 2014 года они получили такое право поправками в законодательство.

Алгоритм формирования накопительной пенсии имеет некоторые отличия от страхования пенсионных выплат:

- например, в накопительной пенсии нет пенсионных баллов; Накопительная пенсия

- не индексируется, но вы все равно будете получать гарантии от государства в случае аннулирования лицензии НПФ или возникновения убытков.Лицо, имеющее страховку, сохраняет сумму уплаченных премий, но при этом инвестиционный доход не учитывается.

При возникновении форс-мажорных обстоятельств, например, смерти застрахованного лица, все накопленные средства переходят по наследству и выплачиваются родственникам. При составлении договора или написании заявления гражданин также указывает лицо, которое может получить выплату в случае возникновения непредвиденной ситуации.

Перевод из НПФ в Пенсионный фонд

Как вернуться в Пенсионный фонд из НПФ.Основные вопросы

Если вы хотите быть уверенным в надежности своих пенсионных взносов и получать максимально возможную прибыль от того, что вы в них инвестируете, вам необходимо правильно и рационально подойти к вопросу выбора НПФ. Чтобы понять суть и принципы работы фонда, лучше обратиться в авторитетные рейтинговые агентства или посетить сайт ЦБ РФ. Там вы можете увидеть все необходимые данные, отображающие информацию о доходности НПФ.Кроме того, там вы можете проверить, действительна ли лицензия выбранного вами фонда. Если вы приняли решение, что хотите отказаться от формирования пенсионных накоплений, то вы можете сделать это в любое удобное время.

Чтобы понять суть и принципы работы фонда, лучше обратиться в авторитетные рейтинговые агентства или посетить сайт ЦБ РФ. Там вы можете увидеть все необходимые данные, отображающие информацию о доходности НПФ.Кроме того, там вы можете проверить, действительна ли лицензия выбранного вами фонда. Если вы приняли решение, что хотите отказаться от формирования пенсионных накоплений, то вы можете сделать это в любое удобное время.

Вы можете решить направлять свои взносы только на счет пенсионного страхования. Это будет досрочный переход от НПФ к Пенсионному фонду Российской Федерации. В этой ситуации средства, которые были зачислены на счет до этого момента, остаются. Они будут полностью выплачены своему вкладчику.Кроме того, человек со страховкой может продолжать управлять своими средствами. Гражданин может по желанию переводить свои средства из ПФР в НПФ и наоборот. Главное, соблюдать все правила и сроки в соответствии с действующим законодательством РФ.

Процесс перевода накоплений в ПФР

Согласно действующему законодательству РФ, накопленные средства могут переводиться из НПФ в Пенсионный фонд и наоборот один раз в год. Но следует сказать, что в случае, когда страховщика меняют чаще, чем раз в 5 лет, то может быть потеря инвестиционного дохода, полученного предыдущим страховщиком. Чтобы избежать ежегодного убытка, необходимо изменить Уголовный кодекс.

Но следует сказать, что в случае, когда страховщика меняют чаще, чем раз в 5 лет, то может быть потеря инвестиционного дохода, полученного предыдущим страховщиком. Чтобы избежать ежегодного убытка, необходимо изменить Уголовный кодекс.

Выход из НПФ и перевод имеющихся накоплений в Пенсионный фонд имеет некоторые особенности:

- Прежде всего, вам необходимо определить для себя управляющую компанию, которой вы поручите управление своими инвестициями.ПФР заключает полные соглашения об управлении. Ознакомиться со списком управляющих компаний можно через официальный сайт;

- важным моментом является объявление о переводе между фондами.

О сроках и возможностях подачи заявления о переводе сбережений

Документы на перевод денежных средств между фондами должны быть представлены в срок, строго регламентированный на законодательном уровне. Тип перехода тоже играет роль.В случае досрочного перехода перевод средств осуществляется только с начала нового года, если переход нормальный, то через год после пятилетнего срока с даты подачи заявки:

- Типичная форма заявки доступна в виде загружаемого файла на веб-сайте PFR или в региональных офисах.

Его можно скачать и заполнить онлайн.

Его можно скачать и заполнить онлайн. - Есть несколько способов подачи апелляции: это может быть личное обращение; через доверенного представителя; онлайн или через партнерские организации.

- Также стоит проинформировать НПФ о расторжении договора и переводе денежных средств.

Соблюдение этих простых правил поможет вам сделать все быстро и без лишних забот.

Какие дополнительные документы могут понадобиться

Всегда стоит помнить, что есть дополнительные требования и пожелания. Естественно, первым и обязательным документом является выписка, но дополнительно необходимо иметь паспорт и справку об обязательном пенсионном страховании… Помните, что к концу года, а именно 31 октября, вы можете изменить свое мнение о выборе страховщика и изменить свое решение. Вы можете просто подать заявку повторно или сообщить о желании сменить страховщика. Информация, которую вы отправляете последней, будет зарегистрирована. После поступления в пенсионный фонд представленных документов дается срок их рассмотрения до 1 марта года, в котором планируется перевод между фондами. До этого срока необходимо принять положительное или отрицательное решение.

До этого срока необходимо принять положительное или отрицательное решение.

При одобрении заявления гражданина, ровно в это же время вносятся необходимые изменения в СР застрахованных лиц, и до 31 марта застрахованное лицо и НПФ получают уведомление о переводе его сбережений.

Если решение отрицательное, то ПФР выдает уведомление, но тогда никаких изменений в ЕП не вносится. Кроме того, срок действия договора, заключенного с негосударственным фондом, не истекает.

Каковы обязанности Национального координатора по переводу средств в ПФР

Когда принимается решение об одобрении заявления гражданина, то договор между ним и НПФ автоматически истекает, и последний обязан перечислить накопления на счет Пенсионного фонда.Согласно действующему законодательству, каждый НПФ обязан перечислить средства застрахованного гражданина в Пенсионный фонд в следующих случаях:

- У НПФ может быть недействительная лицензия.

- Смерть застрахованного гражданина.

- Если поступило уведомление из Пенсионного фонда РФ об отказе застрахованного гражданина от накопления материнского капитала.

- В ситуации, когда договор GPT был расторгнут в результате решения суда о его недействительности.

- Если суд признает фонд НПФ банкротом.

- Когда НПФ возбудили дело о банкротстве.

Это форс-мажорные ситуации, о которых вам нужно знать, чтобы иметь возможность защитить себя в непредвиденной ситуации.

В случае расторжения договора с негосударственным фондом и застрахованным гражданином фонд обязан направить ему уведомление и предоставить выписку с индивидуального лицевого счета, средства с которого будут переведены в пенсионный фонд РФ.Этот отдел также уведомляет человека о поступлении средств на его счет.

Если вы перечислили пенсионные накопления в негосударственный фонд, вы всегда можете вернуть их в Пенсионный фонд

Что можно сказать в заключение

Рано или поздно каждому человеку придется задуматься о спокойной старости и о пенсии, которую он будет получать. Правительство на государственном уровне постоянно решает эти вопросы. Теперь есть несколько вариантов, как поддержать себя в будущем.Прежде чем сделать такой важный выбор, каждый человек должен ознакомиться с основными положениями законодательства, регулирующего эти вопросы. Мы рассмотрели и разобрали основные моменты формирования сбережений в фондах различных видов собственности. Также был затронут вопрос перевода средств между НПФ и ПФР и наоборот, об условиях, регулирующих эти процессы.

Правительство на государственном уровне постоянно решает эти вопросы. Теперь есть несколько вариантов, как поддержать себя в будущем.Прежде чем сделать такой важный выбор, каждый человек должен ознакомиться с основными положениями законодательства, регулирующего эти вопросы. Мы рассмотрели и разобрали основные моменты формирования сбережений в фондах различных видов собственности. Также был затронут вопрос перевода средств между НПФ и ПФР и наоборот, об условиях, регулирующих эти процессы.

Главное — помнить, что важно вникать в предлагаемые варианты, условия, знакомиться с основной информацией от рейтинговых агентств и на официальных сайтах.И помните, что у вас всегда есть возможность совершить переход между средствами и перевести свои денежные сбережения без потерь.

Дополнительную информацию всегда можно найти в сети Интернет, прочитав Федеральный закон «О накопительной пенсии», на официальных сайтах пенсионных фондов и рейтинговых агентств. Таким образом, вы сможете разложить для себя всю необходимую информацию на полках, разобраться в ней и не ошибиться в своем выборе.

Помните, что здравый смысл и расчет избавят вас от ошибок и лишних проблем.

Страховщиками пенсионных накоплений в системе обязательного пенсионного страхования являются негосударственные пенсионные фонды (НПФ) и Пенсионный фонд России. Основными функциями страховщиков являются:

Персонализированный учет денежных средств и личных данных для каждого клиента;

Управление пенсионными накоплениями клиентов;

Начисление и выплата пенсионных накоплений в виде накопительной пенсии, единовременной или срочной выплаты.

Пенсионные накопления клиентов ПФР и НПФ управляются через сторонние структуры, которые аккредитованы и имеют лицензию на управление пенсионными фондами.К ним относятся государственная управляющая компания (ВЭБ) и частные управляющие компании.

Формирование пенсий и НПФ

После реформирования системы пенсионного обеспечения в 2002 году начали формироваться все граждане, зарегистрированные в этой системе. Изначально все средства для его финансирования направлялись в Пенсионный фонд РФ и инвестировались через назначенную государством управляющую компанию — ВЭБ. Однако при этом каждый участник системы получил право управлять своими сбережениями путем их размещения в специальных структурах — НПФ и управляющих компаниях (управляющих компаниях).

Изначально все средства для его финансирования направлялись в Пенсионный фонд РФ и инвестировались через назначенную государством управляющую компанию — ВЭБ. Однако при этом каждый участник системы получил право управлять своими сбережениями путем их размещения в специальных структурах — НПФ и управляющих компаниях (управляющих компаниях).

Все граждане, которые этого не сделали, «молчаливые» — категория неактивных собственников. Их средства по-прежнему формируются в Пенсионном фонде РФ, а вкладываются в GAM — «расширенный» инвестиционный портфель.

Если лицо ранее воспользовалось этим правом и перевело свои пенсионные накопления в негосударственный пенсионный фонд, заключив договор ОПС с одним из частных фондов и подав заявление в ПФР, то он вышел из разряда «молчаливых».Чтобы снова вернуться в ПФР, клиенту НПФ необходимо будет перейти из негосударственного пенсионного фонда в государственный.

Как перевести из НПФ в Пенсионный фонд

Для перевода из негосударственного пенсионного фонда в государственный необходимо написать заявление о смене страховщика в местное отделение Пенсионного фонда Российской Федерации (ст. 36.10 гл. 10 Федерального закона № 75 от г. 07.05.1998), с личным обращением или отправив нотариально заверенное заявление по почте.Для возврата накопительной пенсии руководству Пенсионного фонда РФ из НПФ заявление о расторжении договора негосударственного пенсионного обеспечения (НПИ) не требуется.

36.10 гл. 10 Федерального закона № 75 от г. 07.05.1998), с личным обращением или отправив нотариально заверенное заявление по почте.Для возврата накопительной пенсии руководству Пенсионного фонда РФ из НПФ заявление о расторжении договора негосударственного пенсионного обеспечения (НПИ) не требуется.

Заявление о смене страховщика может быть одного из двух типов: срочное или досрочное. Когда клиент подает срочное заявление, его сбережения снова будут перечислены в Пенсионный фонд России после пяти лет пребывания в НПФ. В этом случае доход от инвестиционной деятельности НПФ будет зачислен на его пенсионный счет в полном объеме.Если клиент напишет в ПФР заявление о досрочной смене страховщика, он сможет осуществить перевод из негосударственного пенсионного фонда в государственный буквально через год после подачи заявления. Однако это более рискованный переход, поскольку, если год, следующий за отчетным годом при переходе, не является последним пятилетним периодом пребывания клиента в НПФ, то средства будут переведены в Пенсионный фонд без учета доход.

Перевод пенсионных накоплений из НПФ в Пенсионный фонд

При переводе пенсионных накоплений из НПФ в ПФР человек должен выбрать инвестиционный портфель.Они различаются инвестиционной стратегией и политикой, бывают консервативными (через государственные ценные бумаги) и «расширенными».

Также человек может самостоятельно выбрать любой другой УК, а не только УК из списка ПФР. В этом случае ПФР по-прежнему будет выступать в качестве страховщика клиента.

Если человек ранее подавал (или подаст сейчас) заявление в Пенсионный фонд с целью выбора инвестиционного портфеля в ГУК или выбора управляющей компании, не меняя страховщика, то он уже не «молчаливый» (или потеряете этот статус).

Многие люди хотят в будущем увеличить свой финансовый доход после выхода на пенсию. В то же время негосударственные пенсионные фонды (НПФ) могут предложить гораздо более выгодные условия получения таких выплат по достижении соответствующего возраста. И на данный момент есть четкий ответ на вопрос, как перейти из государственного пенсионного фонда в негосударственный — законодательством предусмотрена возможность передачи части пенсионных накоплений в негосударственные организации.

Особенности формирования пенсии в пенсионных фондах

Рекомендуем прочитать:Современная российская пенсия, согласно закону, состоит из двух частей — страховой и накопительной.В этом случае страховая часть пенсии выплачивается исключительно государством в лице Пенсионного фонда России и не может быть передана на попечение сторонних организаций. При этом граждане вправе самостоятельно и по своему усмотрению распоряжаться накопительной частью своих пенсионных взносов, поручив ее как ПФР, так и сторонним НПФ.

Важный факт

Право на формирование накопительной пенсии распространяется исключительно на граждан 1967 года рождения и позднее.Все лица 1966 года рождения и ранее имеют право исключительно на страховую пенсию, поэтому не могут переводить свои сбережения в НПФ.

При первом исчислении страховых взносов и в течение пяти лет после него гражданин вправе самостоятельно выбрать подходящий для него режим исчисления пенсии — считать только страховую часть, либо страхование и накопление отдельно. Если гражданин не изъявляет желания накапливать свои средства исключительно в виде страховой пенсии, то по умолчанию 27.5% его пенсионных взносов будет направлено на формирование накопительной части.

Если гражданин не изъявляет желания накапливать свои средства исключительно в виде страховой пенсии, то по умолчанию 27.5% его пенсионных взносов будет направлено на формирование накопительной части.

Следует отметить, что страховая пенсия более выгодна людям с небольшим общим стажем работы и низким доходом, так как она гарантируется государством. При этом, если заработок человека превышает минимальную заработную плату, то формирование накопительной части пенсии даже без обращения в НПФ будет более выгодным и эффективным.

Как рассчитывается пенсия в НПФ

Каждый конкретный НПФ может устанавливать свои условия и коэффициенты пенсионных выплат.При этом отпадает необходимость в лишних договорах и бюрократических процедурах для отправки накопительной части пенсии в НПФ — отчисления производятся работодателем через Пенсионный фонд России или непосредственно предпринимателем, если Речь идет о начислении пенсии лицу, занимающемуся предпринимательской деятельностью.

Условия получения пенсии через НПФ предусматривают возможность выплаты всей накопительной пенсии с учетом дополнительных процентов по достижении пенсионного возраста или их части.При этом такая возможность может отсутствовать в пользу последующих постоянных периодических пенсионных накоплений, которые также могут осуществляться как ежемесячно, так и по любому другому графику, в зависимости от конкретных условий, предлагаемых НПФ.

В любом случае лицо, имеющее достаточное количество так называемых пенсионных баллов и достаточный страховой стаж, помимо выплат из НПФ, будет также получать установленную законом пенсию по страхованию по старости. Лицо, не имеющее достаточного страхового стажа для получения страховой пенсии, по-прежнему имеет право на получение своей части накопительной пенсии в соответствии с ее размером, а также может ходатайствовать о государственной социальной пенсии по достижении соответствующего возраста.

Порядок перевода из ПФР в НПФ

Для перевода имеющейся накопительной части пенсии из ПФР в НПФ необходимо подготовить определенный пакет документов и обратиться в территориальное подразделение ПФР или в МФЦ, работающий по месту жительства. . Для перевода денежных средств необходимо оформить заявление по форме, а также предоставить сотрудникам ПФР или МФЦ следующие документы:

. Для перевода денежных средств необходимо оформить заявление по форме, а также предоставить сотрудникам ПФР или МФЦ следующие документы:

- СНИЛС;

- Документ, удостоверяющий личность;

- Копия договора обязательного пенсионного страхования, заключенного с выбранным НПФ, или оригинал.

Вышеуказанные документы также можно подавать по почте или электронной почте. В этом случае отправляются нотариально заверенные копии документов или цифровые копии, подтвержденные электронной подписью. На данный момент также есть возможность подачи заявления о переводе накопительной пенсии в Пенсионный фонд через официальный интернет-портал госуслуг.

Важный факт

Через ПФР или МФЦ накопительная часть пенсии при необходимости также переводится со счетов одного НПФ на счета другого НПФ.Таким же образом можно подать заявление о переводе накопительной части пенсии в страховую часть или просто на счета Пенсионного фонда. Возможность смены счетов, на которых будет начисляться накопительная пенсия, и контрагентов предоставляется один раз на пятилетний период.

Некоторые пенсионные фонды также могут предлагать свои услуги в качестве представителей в ПФР и МФЦ, избавляя своих клиентов от необходимости самостоятельно завершать процесс перевода. Однако вы должны максимально ответственно относиться к оформлению доверенности на такие действия и в обязательном порядке требовать копии всех документов, которые будут сопровождать перевод пенсии.

Важный факт

Расходы, связанные с переводом накопительной части пенсии, несет непосредственно лицо, осуществляющее перевод, и автоматически вычитаются из суммы пенсионных накоплений.

Особенности получения пенсии через НПФ

Если накопительная часть пенсии гражданина зачисляется на счета НПФ, то такой фонд получает право распоряжаться средствами по своему усмотрению и направлять их для инвестирования.Благодаря активному использованию средств граждан накопительная часть пенсии в данном случае позволяет пенсионному фонду получать дополнительный доход, и, соответственно, начислять вкладчикам дополнительные проценты. Благодаря такой инвестиционной деятельности обеспечивается повышенная доходность накопительной пенсии.

Благодаря такой инвестиционной деятельности обеспечивается повышенная доходность накопительной пенсии.

Важный факт

Даже если негосударственный пенсионный фонд не был выбран гражданином, его накопительная часть пенсии все равно будет использоваться контрагентом ПФР. В настоящий момент ГП «Внешэкономбанк» занимается инвестиционным управлением накопительной частью пенсий лиц, не заключивших договор с НПФ.

Следует отметить, что до 2019 года действует мораторий на накопительную часть пенсии — все средства, которые должны быть направлены на нее, изымаются государством, но учитываются на счетах НПФ как пенсионные права их клиентов. Таким образом, действующий мораторий не должен влиять на формирование будущих пенсионных выплат, однако по сути он влияет на реальный уровень доходов НПФ и обеспечивает существенное снижение доходности сбережений, а также невозможность получения выплат по накопительная часть пенсии.

Сегодня в Российской Федерации действуют десятки негосударственных пенсионных фондов, каждый из которых позиционирует себя как надежный и обещает высокую доходность. Многие граждане верят в реальность таких обещаний, но впоследствии не все из них оказываются реальными. Поэтому у людей возникает вопрос: как перевести в Пенсионный фонд из НПФ?

Многие граждане верят в реальность таких обещаний, но впоследствии не все из них оказываются реальными. Поэтому у людей возникает вопрос: как перевести в Пенсионный фонд из НПФ?

Государственный фонд или НПФ

Россиянам предоставлена возможность формировать накопительную пенсионную долю в государственном фонде (ПФР) или коммерческой структуре (НПФ).Бытует мнение, что средства в госорганизации защищены более надежно, однако подобное утверждение безосновательно.

Большинство негосударственных фондов исполняют свои обязательства в полном объеме. К тому же их деятельность находится под контролем государства, а все направления работы четко регламентированы.

Важно! Основное отличие НПФ в том, что здесь средства вкладываются в инструменты с высокой доходностью. Дополнительные выплаты пенсионерам формируются за счет прибыли, полученной от инвестирования в активы.

Если задуматься о формировании накопительной пенсии за 10-15 лет до пенсионного порога, то размер накоплений можно значительно увеличить. Однако для этого деньги нужно разместить в НПФ, который их вкладывает с помощью управляющих компаний.

Однако для этого деньги нужно разместить в НПФ, который их вкладывает с помощью управляющих компаний.

Если человек не обращался в НПФ и не подавал заявку на членство, его пенсия автоматически формируется в государственном фонде.

Некоторые люди опасаются доверять свои деньги негосударственным структурам из-за их ненадежности.Ведь время от времени тот или иной НПФ лишают лицензии или объявляют себя банкротом.

Однако даже при таком печальном раскладе участники фонда получают обратно все свои вложенные средства. Правда, им не выплачивается инвестиционный доход в виде обещанных процентов.

Полезная информация! Пенсия государственной организации не облагается налогом. В коммерческом фонде деньги контролируются налоговыми органами.

Отказ НПФ в пользу госфонда

Каждый гражданин имеет право не только выбрать фонд для формирования своих сбережений, но и впоследствии изменить свое решение.Например, возможен перевод в Пенсионный фонд из НПФ, но здесь есть свои особенности:

- Законодательство разрешает переводить денежные средства не чаще одного раза в год;

- Без потери инвестиционного дохода можно переводить деньги не чаще одного раза в 5 лет;

- Управляющую компанию или инвестиционный портфель можно менять каждый год при сохранении окупаемости вложений.

Соответственно, прежде чем покинуть НПФ и перейти в Пенсионный фонд, нужно взвесить все за и против.В противном случае вам позже придется снова переводить деньги, теряя инвестиционную прибыль.

Важно! Накопления могут быть только в одной структуре. Часть денег нельзя перевести в Приволжский федеральный округ, а остальное оставить в НПФ.

Для перехода в госфонд необходимо выбрать управляющую компанию и один из ее инвестиционных портфелей. Это обязательно должен быть Уголовный кодекс, с которым сотрудничает ПФР. Список таких компаний опубликован на сайте организации.

Заявление о переводе денежных средств

- Если перевод из НПФ в ПФР осуществляется в срочном порядке, фактически он будет произведен через пять лет после подачи заявки;

- Если речь идет о досрочном переводе, то деньги будут переведены в начале года, следующего за годом обращения.

При этом вы можете сообщить в НПФ о расторжении договора.

Форма заявки доступна для скачивания на Интернет-портале ПФР.Вы также можете заполнить его в местном офисе фонда. Связаться с организацией можно любым способом:

- Личное посещение филиала или представительства;

- Через многофункциональный центр;

- Через портал госуслуг;

- В партнерских организациях.

ПФР должно предоставить СНИЛС и паспорт. Госфонд рассматривает документы до 1 марта и принимает решение о переводе. При положительном результате до 31 марта застрахованному будет отправлено соответствующее уведомление, и данные внесены в реестр.

Сотрудники Фонда обязаны выдать квитанцию, подтверждающую получение заявки, при личной расписке. Неважно, сдал ли документ гражданин, агент или сотрудник организации.

Важно! В случае принятия отрицательного решения госфонд также информирует заявителя и объясняет причины отказа. При этом данные в реестр не вносятся, и договорные отношения с НПФ не прекращаются.

Перевод средств в государственный фонд

Если гражданин принял решение о переходе из НПФ в пенсионный фонд Российской Федерации, и ответ из государственного фонда был положительным, коммерческая структура перестает действовать.

ПФР направляет в эту организацию уведомление, согласно которому пенсионные накопления переводятся в ПФР. Переезд осуществляется не позднее 31 марта года, следующего за годом подачи заявления.

Существует несколько ситуаций, при которых каждый НПФ обязан перечислить пенсионные накопления в Пенсионный фонд:

- Лишение коммерческого фонда права на проведение соответствующих операций;

- Смерть лица, осуществившего перевод материнского капитала в НПФ для формирования накопительной пенсии;

- Отказ гражданина направить на эти цели средства материнского капитала;

- Признание судом договора ОПС недействительным;

- Банкротство фонда по решению арбитражного суда.

Если НПФ расторгает договор с гражданином, ему необходимо направить уведомление. К документу прилагается выписка из лицевого счета, средства с которой будут отправлены в ПФР. Тогда госфонд обязан сообщить гражданину о поступлении денег на его счет.

К документу прилагается выписка из лицевого счета, средства с которой будут отправлены в ПФР. Тогда госфонд обязан сообщить гражданину о поступлении денег на его счет.

При смене НПФ проценты теряются. Как перевести пенсионные накопления из одного НПФ в другой

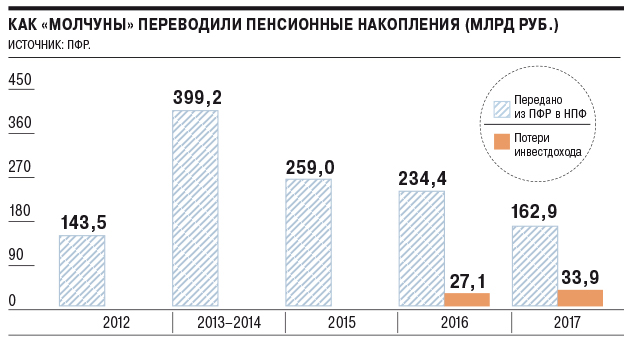

С начала года около 6 миллионов россиян подали заявки на перевод пенсионных накоплений.Что нужно знать, чтобы не потерять часть инвестиционного дохода.

Как перевести пенсионные накопления

С 2015 года пенсионные накопительные средства могут быть переведены другому страховщику (НПФ или ПФР) одним из двух способов.

Первый — по истечении пяти лет с года подачи заявления о переводе (в данном случае называется срочным). При этом средства пенсионных накоплений и доход от их вложений перейдут к новому страховщику. При подаче такой заявки в 2016 году переход фактически произойдет только в 2021 году.

Второй вариант — досрочный перевод. В этом случае в следующем году у нового страховщика будут пенсионные накопления. Причем будет потеряна часть инвестиционного дохода — все, что было получено после даты последнего расчета гарантированной суммы накопительных пенсионных фондов. Причем выпускается раз в пять лет.

В этом случае в следующем году у нового страховщика будут пенсионные накопления. Причем будет потеряна часть инвестиционного дохода — все, что было получено после даты последнего расчета гарантированной суммы накопительных пенсионных фондов. Причем выпускается раз в пять лет.

Кому может быть выгодна досрочная смена НПФ

Убытки в случае досрочного перевода зависят от двух обстоятельств — срока нахождения ваших пенсионных накоплений у действующего страховщика и прибыльности его вложений в прошлые годы.Из числа граждан, подавших заявления о досрочном переходе в 2016 году, те, кто начал формировать пенсионные накопления в этом негосударственном пенсионном фонде (или в ПФР) в 2012 году, находятся в лучшем положении.

Для них 31 декабря 2016 года состоится первый расчет гарантированной суммы пенсионных накоплений. В случае досрочного перевода их новый страховщик получит все ранее полученные сбережения и доход. А если в 2015-16 годах был получен убыток — ему будет гарантирована компенсация.

Выгодно ли переходить досрочно, если НПФ не менялся более 5 лет

Для тех, кто не менял страховщика с 2011 года и ранее, пятилетний расчет гарантированной суммы экономии уже прошел — 31 декабря 2015 года. Это была не лучшая дата для такого расчета, поскольку 2014-15 годы были непростыми для пенсионных фондов и управляющих компаний.

В этом году в большинстве своем успешно окупают отставание от инфляции тех лет.Однако тем, для кого фиксация гарантированной суммы произошла в 2015 году, это поможет только в случае срочного перевода.

Ранний вариант, выбранный в этом году теми, кто долгое время не менял НПФ, приведет к перечислению фиксированной суммы и накоплений, полученных с тех пор не более года назад. Размер последних может уменьшиться, если по итогам 2016 года вложение в пенсионные накопления станет убыточным. Однако в случае с прибылью такой возможности нет.

Кто больше теряет при досрочном переводе пенсионных накоплений

Если пенсионные накопления формируются у этого страховщика с 2013 года или позже, то их ранний перевод приводит к очевидным убыткам. Если результат вложения пенсионных накоплений вдруг окажется отрицательным, то это полностью отразится на переводимой сумме. Но если инвестиционный доход был получен в 2015-16 годах, это совершенно не поможет — сбережения будут переводиться без учета.

Если результат вложения пенсионных накоплений вдруг окажется отрицательным, то это полностью отразится на переводимой сумме. Но если инвестиционный доход был получен в 2015-16 годах, это совершенно не поможет — сбережения будут переводиться без учета.

По текущим результатам НПФ и управляющих компаний, в ряде случаев «недобор» может составлять порядка 20-30%.Для тех, кто пришел к действующему страховщику только в этом году, учитывается только 2016 год, но это в большинстве случаев сулит ощутимые убытки.

Три года назад я перевел накопительную пенсию из государственного пенсионного фонда в НПФ. Сейчас я перешел на работу в другую организацию, и мои коллеги рекомендуют мне передать накопительную часть в другой негосударственный пенсионный фонд, в котором все сотрудники сохраняют свои пенсии. Как я могу перевести пенсионные накопления в другой негосударственный пенсионный фонд?

Вы имеете право переводить пенсионные накопления из одного негосударственного пенсионного фонда в другой, но это можно делать не чаще одного раза в год (п. 1 ст.11, абзац второй абзаца 1 статьи 36.6, абзац второй абзаца 2 статьи 36.5 Закона от 07.05.1998 N 75-ФЗ; подпункта «а» пункта 2 Правил, утвержденных постановлением Правительства Российской Федерации от 6 февраля 2004 г. N 55).

1 ст.11, абзац второй абзаца 1 статьи 36.6, абзац второй абзаца 2 статьи 36.5 Закона от 07.05.1998 N 75-ФЗ; подпункта «а» пункта 2 Правил, утвержденных постановлением Правительства Российской Федерации от 6 февраля 2004 г. N 55).

При этом предыдущий НПФ переводит во все вновь приобретенные НПФ все пенсионные накопления (включая начисленный доход от их инвестирования, а также сумму пополнения гарантии, если результат инвестирования ваших пенсионных накоплений окажется отрицательным), которые То есть все средства, которые были учтены на вашем (п.2 статьи 36.6, абзац первый статьи 36.6-1, абзац четвертый статьи 36.12 Закона от 05.07.1998 N 75-ФЗ; абзаца пунктов 3, 4 Правил).

Для перевода пенсионных накоплений из одного НПФ в другой рекомендуем придерживаться следующего алгоритма.

Выберите новый НПФ, соответствующий вашим требованиям

НПФ должен соответствовать требованиям, установленным законодательством, в частности, иметь лицензию на пенсионное страхование, регистрировать правила страхования в Банке России и входить в систему гарантирования прав застрахованных лиц (ст. 36.1 Закона от 07.05.1998 N 75-ФЗ).

36.1 Закона от 07.05.1998 N 75-ФЗ).

Примечание. Список негосударственных пенсионных фондов, которым вы можете доверить свои пенсионные накопления, находится на сайте ПФР (путь: Главная — Для граждан — Будущие пенсионеры — О пенсионных накоплениях — Список негосударственных пенсионных фондов и Великобритании). Проверить наличие у выбранного НПФ действующей лицензии можно на сайте Банка России (путь: Главная — Финансовые рынки — Надзор за участниками финансового рынка — Субъекты рынка коллективного инвестирования — Реестр лицензий негосударственных пенсионных фондов).

Связаться с выбранным НПФ для заключения договора обязательного пенсионного страхования

С вновь выбранным НПФ необходимо заключить договор об обязательном пенсионном страховании (п.1 ст. 36.11 Закона от 05.07.1998 N 75-ФЗ). Требования к такому соглашению установлены п.1 ст. 36.3 Закона от 07.05.1998 N 75-ФЗ.

Новый договор обязательного пенсионного страхования вступает в силу в день, когда пенсионные накопительные средства, переведенные предыдущим негосударственным пенсионным фондом, будут зачислены на счет нового негосударственного пенсионного фонда (пункт 3 статьи 36. 4 Закона от 07.05.1998 N 75-ФЗ).

4 Закона от 07.05.1998 N 75-ФЗ).

До 31 декабря 2015 года направить заявление о переводе из одного НПФ в другой в отделение ПФР по месту жительства

О желании перевести пенсионные накопления из одного НПФ в другой в следующем году необходимо объявить до 31 декабря текущего года. Например, до 31 декабря 2015 года необходимо заявить о переводе пенсионных накоплений в другой негосударственный пенсионный фонд с 2016 года.В последующие годы пенсионные накопления могут быть переведены обратно в Пенсионный фонд или в другой негосударственный пенсионный фонд (пункт 3 статьи 36.11 Закона от 05.07.1998 N 75-ФЗ; подпункт 3 пункта 1 статьи 31 Закона от 24.07.1998 г. .2002 N 111-ФЗ).

Для этого заявление о переводе из одного НПФ в другой необходимо подать в отделение ПФР по месту жительства (пп. 1, 3 статьи 36.11 Закона от 05.07.1998 N 75-ФЗ). Можно сделать:

- лично;

- через Интернет, отправив заявку в виде электронного документа;

- через MFC.

Филиал ПФР должен выдать вам квитанцию для подачи заявления.

Получить уведомление о решении от ПФР

Уведомить вас и оба негосударственных пенсионных фонда (предыдущие и вновь избранные) о решении, принятом ПФР, до 31 марта года, следующего за годом подачи заявления (п. 6, 7 п. 5 статьи 36.4, п. 4 статьи 36.11 Закона от 07.05.1998 N 75-ФЗ). Вы можете лично обратиться в отдел ПФР для уточнения результатов заявки.

Примечание. Если ПФР неправомерно отказало в переводе из одного НПФ в другой (или оставило заявление без рассмотрения), вы можете подать жалобу (на бумажном носителе или в электронном виде) в отделение ПФР, которое отказало в удовлетворении заявления. (который оставил его без рассмотрения), либо в вышестоящую ветвь ПФР (пункт 1 статьи 4, статьи 2, 7, 8 Закона от 02.05.2006 N 59-ФЗ). Подразделение ПФР должно ответить в течение 30 дней с даты регистрации вашего письменного запроса.В исключительных случаях срок может быть продлен не более чем на 30 дней (части 1, 2 статьи 12 Закона от 02. 05.2006 N 59-ФЗ; п. 3.1 Инструкции, утвержденной Решением Правления ПФР от 02.11. .2007 N 275с). Кроме того, по результатам рассмотрения апелляции отдел ПФР должен принять меры в случае нарушения Ваших прав (п. 3 ч. 1 ст. 10 Закона от 05.02.2006 N 59-ФЗ). Также вы имеете право обратиться в НПФ с просьбой (старой, новой или сразу и то, и другое).НПФ ответит на запрос в сроки, установленные внутренними правилами. Закон не устанавливает срок, в течение которого НПФ должен отвечать на запросы граждан.

05.2006 N 59-ФЗ; п. 3.1 Инструкции, утвержденной Решением Правления ПФР от 02.11. .2007 N 275с). Кроме того, по результатам рассмотрения апелляции отдел ПФР должен принять меры в случае нарушения Ваших прав (п. 3 ч. 1 ст. 10 Закона от 05.02.2006 N 59-ФЗ). Также вы имеете право обратиться в НПФ с просьбой (старой, новой или сразу и то, и другое).НПФ ответит на запрос в сроки, установленные внутренними правилами. Закон не устанавливает срок, в течение которого НПФ должен отвечать на запросы граждан.

Ждать уведомлений от предыдущего и нового НПФ

Если отделение ПФР одобрило ваше заявление, то предыдущий негосударственный пенсионный фонд должен (абзац 3 статьи 36.6 Закона от 07.05.1998 N 75-ФЗ; абзацы «а» абзац 2 абзацы 5, 6 закона Правила):

- в течение месяца со дня получения сообщения ПФР уведомить вас о расторжении договора обязательного пенсионного страхования;

- до 31 марта года, следующего за годом подачи заявления, перевести пенсионные накопления, учитываемые на пенсионном счете накопительной пенсии, во вновь выбранный НПФ;

- отправить вам по почте (вручить) справку о состоянии вашего пенсионного счета и о том, сколько пенсионных накоплений было переведено в другой негосударственный пенсионный фонд.

Вновь выбранный НПФ в течение одного месяца со дня зачисления в него пенсионных накоплений уведомит вас о размере начисленных пенсионных накоплений (п.6 Правил).

Получать ежегодные уведомления о сумме пенсионных накоплений от нового НПФ

После перевода средств вновь выбранный НПФ обязан ежегодно по вашему запросу информировать вас о размере ваших пенсионных накоплений и результатах их инвестирования.Для этого в течение 10 дней с момента подачи заявки НПФ должен направить вам уведомление в виде электронного документа, а также иным способом, в том числе по почте (п. 2 ст. 36.2 Закона № 05 / 07/1998 75-ФЗ).

Банк России зафиксировал всплеск мошенничества на пенсионном рынке. За последние четыре месяца количество жалоб на незаконный перевод пенсионных накоплений из одного НПФ в другой увеличилось на 60 процентов, сообщил Лафу Службе Банка России по защите прав потребителей финансовых услуг и миноритарных акционеров.Всего на регулятор поступила 591 жалоба, но это только верхушка айсберга, по данным ЦБ: многие просто еще не поняли, что именно будет делать случайно поставленная подпись на документе, который ему подсунули под тем или иным предлогом. привести к. И что он при этом теряет. Ведь по закону инвестиционный доход фиксируется только раз в пять лет, и без потерь деньги могут быть переведены из одного НПФ в другой только после этой фиксации.

привести к. И что он при этом теряет. Ведь по закону инвестиционный доход фиксируется только раз в пять лет, и без потерь деньги могут быть переведены из одного НПФ в другой только после этой фиксации.

В противном случае передается только «тело» накоплений без получения дохода.По данным ИПФ, за последний год 2,5 млн человек уже досрочно сменили НПФ. С учетом среднего пенсионного счета 62,8 тыс. Руб. И доходности 10,8% годовых только в прошлом году «мигранты» потеряли не менее 15 млрд руб. Возможных доходов.

В этом году, по состоянию на 1 ноября, 2,4 миллиона человек уже перевели из одного НО в другой, из которых более 90% — «досрочно работающие». При том, что средняя доходность за 9 месяцев уже составила 10.6% годовых, в этом году ожидают аналогичные убытки. В то же время ЦБ отмечает, что при подписании заявления о переводе своих сбережений многие люди не осознают, что теряют деньги.

Понятно, что самому НПФ плевать, потеряете вы доход при переводе или нет. Для них главное — получить свой капитал и заработать, управляя им. Поэтому для получения своих накоплений многие негосударственные пенсионные фонды идут на мелкие, а то и на большие уловки, а иногда и на откровенное мошенничество.

Для них главное — получить свой капитал и заработать, управляя им. Поэтому для получения своих накоплений многие негосударственные пенсионные фонды идут на мелкие, а то и на большие уловки, а иногда и на откровенное мошенничество.

Есть три основных способа НПФ, после которых ваши сбережения заменят управляющая компания, вы потеряете деньги, но, скорее всего, ничего не заметите.

Все методы незаконного перехода рассчитаны на невнимательность и доверчивость граждан, поэтому необходимо проявлять бдительность, — предупреждает официальный представитель Банка России.

Способ №1. Фальшивая «служба занятости»

Марина Анохина месяц назад потеряла работу и, наконец, увидела в интернете интересную вакансию, позвонила, пригласила на собеседование, просила обязательно взять СНИЛС и ИНН, так как если все пойдет хорошо, то сразу устроятся на работу .

Подойдя к офисному зданию в центре города и направившись к нужному офису с надписью «отдел кадров», она была удивлена очередью соискателей — пострадавших было около 20, которым уже обещали работу. Девушка-менеджер рассказала Марине, что она была в «почти государственной службе занятости», которая работает только на благо населения, а не на прибыль, в которой много замечательных вакансий с хорошими зарплатами, и работодатели ждут ее срочного приезда.

Девушка-менеджер рассказала Марине, что она была в «почти государственной службе занятости», которая работает только на благо населения, а не на прибыль, в которой много замечательных вакансий с хорошими зарплатами, и работодатели ждут ее срочного приезда.

Одна мелочь — чтобы получить контакты работодателей, нужно заключить договор .. И не со «службой занятости», а с неким негосударственным пенсионным фондом, который тоже «почти как государственный, только лучше». » Излишне говорить, что после подписания контракта все вакансии либо были заняты, либо вообще не существовали.

То есть, если вы ищете работу, вы сами, не ожидая этого, можете найти себе новый пенсионный фонд. Эта схема также широко распространена по всей России.Бывает, что в обычных кадровых агентствах агенты NFP подрабатывают, но чаще агенты NFP просто маскируются под кадровые агентства. В соцсетях можно найти множество таких случаев.

Способ №2. «Квартира»

Что на сленге агентов NFP означает обход квартир с «предложением» передать сбережения в НПФ. Однажды они ходили по квартирам с чудодейственными пылесосами и пропаривали их за большие деньги людям, запугивая их с ужасными клещевыми сапрофитами.

Однажды они ходили по квартирам с чудодейственными пылесосами и пропаривали их за большие деньги людям, запугивая их с ужасными клещевыми сапрофитами.

Сейчас запугивают постоянно горящие пенсии в ПФР, которые постоянно приходят в ближайшее время, обещают золотые горы в виде увеличения накопительной пенсии в несколько раз, и люди подписывают все, что им дают. Однако иногда новоиспеченные клиенты даже не понимают, что переходят из ПФР в негосударственный фонд, и не знают его названия, поскольку «собственники квартир» оказываются просто «сотрудниками пенсионного фонда». или, в частности, сотрудников PFR, и их просят в обязательном порядке подписывать определенные бумаги, в то же время говоря о блестящих будущих перспективах.

Способ №3. Пришел за карточкой, ушел как клиент НПФ

Безусловно, такие фонды, которые принадлежат крупным банкам, облегчают привлечение клиентов: у них большая клиентская база, которую можно уговорить перевести в свой фонд.

Но уговорами дело не ограничивается, поскольку их менеджеры получают бонусы и бонусы за привлеченных клиентов НПФ, они часто не гнушаются прямым обманом клиентов — хотя такое поведение строго запрещено руководством этих компаний.

Обычно предлагают поменять негосударственные пенсионные фонды и добровольно, сообщая, что перевод в негосударственные пенсионные фонды обязателен при работе на желаемом месте и получении зарплатной карты. Однако не только зарплата.

При выдаче обычных дебетовых и кредитных карт сотрудники банка очень активно предлагают перейти в различные негосударственные пенсионные фонды, тайком рассказывают страшную новость о том, что через пол года «все пенсии сгорят», нужно куда-то в обязательном порядке ехать , и только они будут иметь накопительный вклад в безопасность и приумножение.И иногда новые клиенты НПФ обнаруживают, что среди подписанных бумаг на кредитную карту договор с НПФ был, только дома, когда получают, так сказать, поздравительное извещение об успешном переводе в НПФ.

Форумы пестрят такими историями, а почтовые ящики банков — жалобами.

Попался наживку? Жалоба в Пенсионный фонд

Служба защиты прав потребителей финансовых услуг и миноритарных акционеров Банка России рекомендует при обнаружении мошенничества писать не на форумах, а срочно исправить ситуацию.

Итак, если обнаруживается, что договор был заключен в том же году, что и договор датирован, вам следует немедленно связаться с НПФ в письменной форме, чтобы объявить договор недействительным, а также обратиться в ПФР с просьбой о замене страховщика до тех пор, пока 31 декабря. Должностные лица ПФР и руководители НПФ расторгают случайно подписанный контракт. Если с момента обнаружения вами подделки прошел уже год, придется обращаться в суд. Необходимо признать договор недействительным в судебном порядке, после чего в письменной форме обратиться в фонд с просьбой вернуть пенсионные накопления предыдущему страховщику.

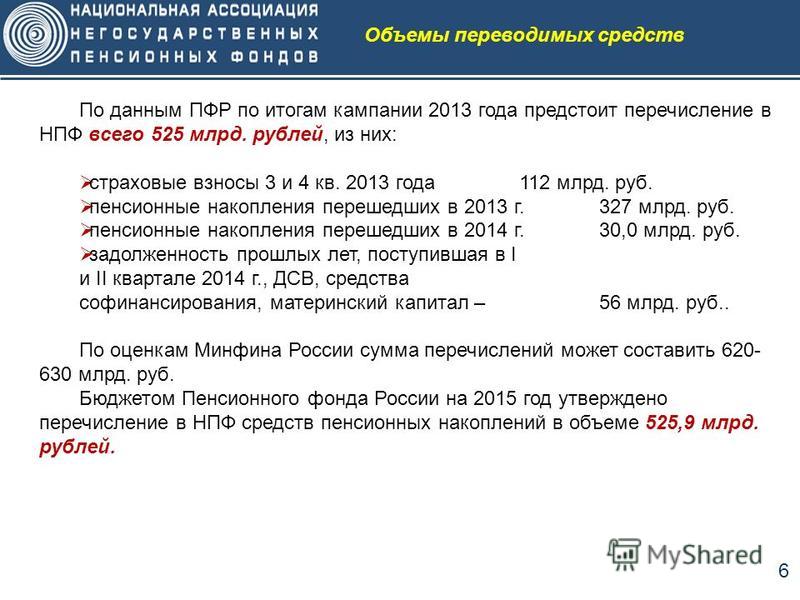

негосударственных пенсионных фондов опередили аналогичные государственные пенсионные фонды по размеру активов в 2016 году, а к 2020 году будут превосходить их по количеству полисов

Прогноз подготовлен в соответствии с Общими принципами прогнозирования социально-экономических показателей.