Первоначальный взнос – сколько взяток на мизере? — Ипотека и финансы

Обычно заемщик должен включить в ипотечную сделку первоначальный взнос не менее 20% от стоимости жилья. За более низкие взносы последние пару лет непримиримо преследовал банкиров Банк России. Преследовал, наказывал и, похоже, смирился.

Нет взяток – не вистуй

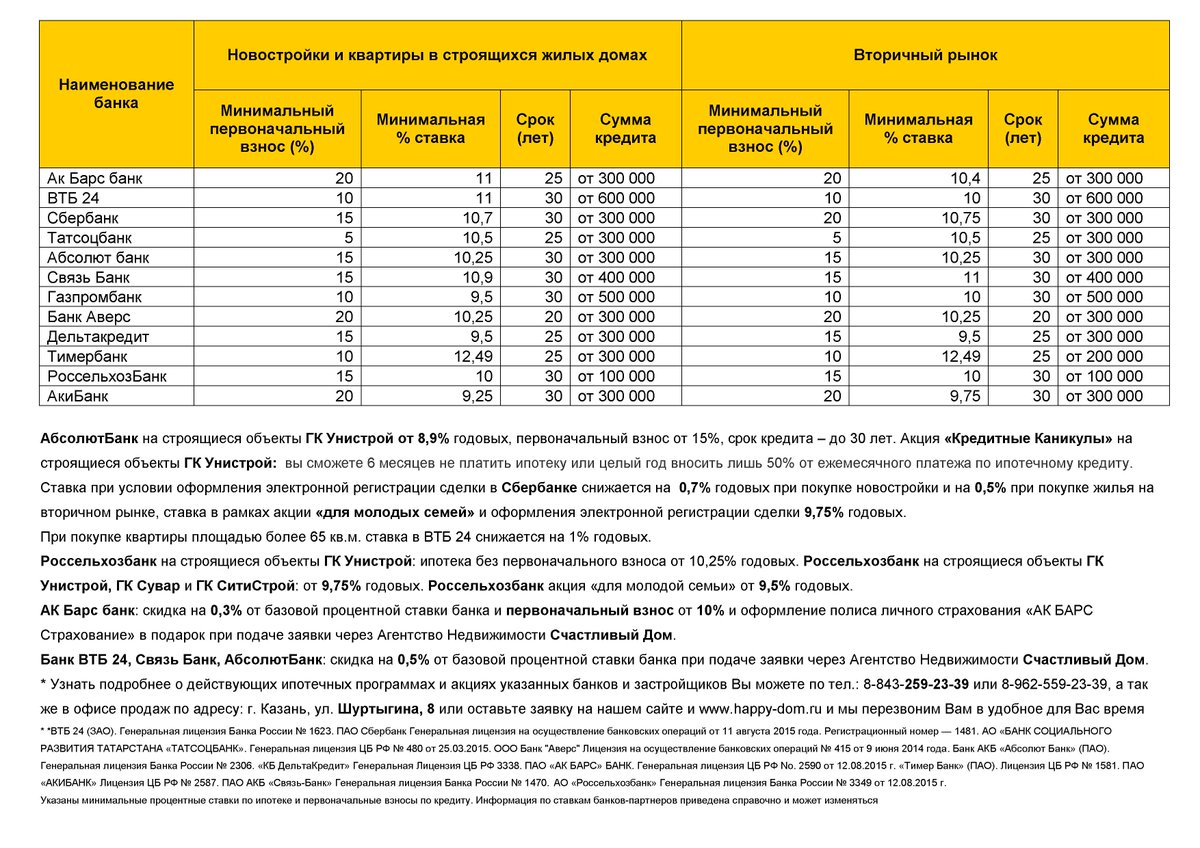

Нынешним летом ведущие банки продемонстрировали разные подходы к одной из краеугольных характеристик ипотечного продукта – первоначальному взносу.

Сразу во избежание путаницы оговоримся, что речь идет не о субсидируемой государством ставке 6,5% по ипотеке.

Напомним: в июне требования к минимальному взносу по госпрограмме было снижено с 20 до 15%, и большинство банков просто «перепостило» данное решение. Согласно оценке гендиректора «Дом.рф» Виталия Мутко, по льготной программе на первичке сейчас выдается свыше 70% кредитов.

Но еще 30% ипотеки на первичку и вся ипотека на вторичку выдается по базовым ставкам. И мы говорим именно об этой ипотеке.

И мы говорим именно об этой ипотеке.

Итак, с апреля по июль несколько ведущих игроков увеличили минимальный первоначальный взнос по определенным или же по всем сразу ипотечным сегментам.

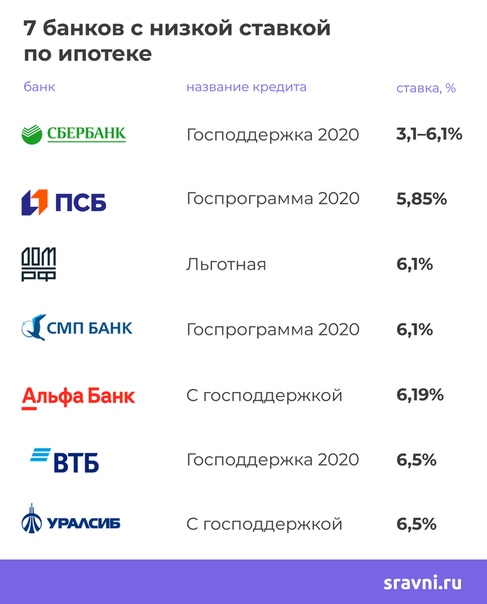

Альфа-банк поднял взнос с 15 до 20% для вторички. Банк «Открытие» выровнял взнос по всем массовым продуктам на горизонте 20%, хотя прежде был шанс получить услугу со взносом в 10%. Райффайзенбанк и Совкомбанк подняли «шлагбаум» до 20% на первичном и вторичном рынках недвижимости. А Промсвязьбанк не только по массовым продуктам поднял взнос до 15%, но и свернул самостоятельную программу с нулевым взносом…

Причем сегодня для заемщиков вопрос о параметрах первоначального взноса стоит более остро, чем, например, год назад. «Чем ниже ключевая ставка, тем ниже ставки не только по кредитам, но и по вкладам и накопительным счетам. А это означает увеличение сроков по накоплению средств на первоначальный взнос», – констатирует вице-президент Ассоциации банков России Алексей Войлуков.

В то же время можно понять и опасения банкиров. Ведь не секрет, что правильный заемщик не пожалеет на первоначальный взнос последнюю рубаху. Больше сразу заплатишь – получишь кредит под более щадящие проценты. Если же у потенциального заемщика нет хоть какой-то разумной суммы, то нет к такому клиенту и доверия. Не умеющий копить человек вряд ли сможет исправно тянуть долговую лямку.

Ведь не секрет, что правильный заемщик не пожалеет на первоначальный взнос последнюю рубаху. Больше сразу заплатишь – получишь кредит под более щадящие проценты. Если же у потенциального заемщика нет хоть какой-то разумной суммы, то нет к такому клиенту и доверия. Не умеющий копить человек вряд ли сможет исправно тянуть долговую лямку.

Не добавляют банкирам оптимизма и проблемы с доходами будущих должников, которые привнес на рынок коронакризис. Да и снижение собственно ипотечных ставок только усиливает риски, ведь «мизерные» ставки оживили интерес к ипотеке граждан с более низкими доходами. В банковской классификации – лиц, не особо умеющих зарабатывать.

«Снижение ипотечной ставки может привести к росту неблагонадежных заемщиков, – сообщила на конференции ИК „Финам“ генеральный директор АН «Бон тон» Наталия Кузнецова. – Но банки применяют риск-процедуры, которые не позволяют брать ипотечные кредиты заемщикам с высокой долговой нагрузкой».

Хода нет – ходи с бубей

В общем, с весны часть банков просто ужесточили рассмотрение ипотечных заявок, а часть – дополнительно защитили себя пересмотром условий выдачи ипотеки. «Как и во многих банках, у нас были несколько скорректированы подходы к расчету лимитов кредитования и показатели долговой нагрузки, а также отменены преференции для ряда заемщиков относительно величины первоначального взноса, – объясняет начальник управления «Росбанк Дом» по Северо-Западному федеральному округу Ирина Илясова. – В основном отказы связаны с трудностями при прогнозировании трудоустройства и уровня дохода потенциального клиента в краткосрочной и среднесрочной перспективе».

«Как и во многих банках, у нас были несколько скорректированы подходы к расчету лимитов кредитования и показатели долговой нагрузки, а также отменены преференции для ряда заемщиков относительно величины первоначального взноса, – объясняет начальник управления «Росбанк Дом» по Северо-Западному федеральному округу Ирина Илясова. – В основном отказы связаны с трудностями при прогнозировании трудоустройства и уровня дохода потенциального клиента в краткосрочной и среднесрочной перспективе».

Впрочем, эксперты подсчитали, что продукты со взносом до или в 10% от стоимости приобретаемого жилья остались более чем у половины банков из первой тридцатки. А в первой десятке сохранили такие предложения банки «Дом.рф», «ВТБ», «Газпромбанк» и «Санкт-Петербург».

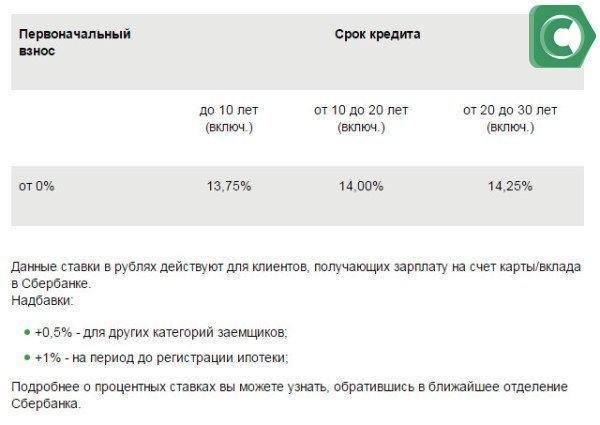

Да что там говорить, повышавший для своих зарплатных клиентов первоначальный взнос в марте с 10 до 15% Сбербанк одумался и в июле вернул всё как было. «Многие клиенты откладывали покупку недвижимости именно из-за необходимости накопления собственных средств. При том что остальные условия ипотечных программ им подходили, – заявил в оправдание директор дивизиона «ДомКлик» Сбербанка Николай Васев. – Мы надеемся, что снижение первоначального взноса позволит нашим клиентам быстрее обзавестись собственным жильем уже сейчас на выгодных условиях».

При том что остальные условия ипотечных программ им подходили, – заявил в оправдание директор дивизиона «ДомКлик» Сбербанка Николай Васев. – Мы надеемся, что снижение первоначального взноса позволит нашим клиентам быстрее обзавестись собственным жильем уже сейчас на выгодных условиях».

Более того, если очень поискать, можно найти и чудом выжившую ипотеку с нулевым взносом.

В частности, предоставляют такие кредиты СМП Банк, банк «Россия» или Сургутнефтегазбанк… Правда, проценты по «обнуленному» жилищному кредитованию еще как кусаются: у того же банка «Россия» минимальная ставка 12%.

Первым делом посмотри карты соседа

Увы, клиенту, если он выберет ипотеку с первым взносом ниже 20%, придется раскошеливаться. Даром такой подарок никто из банков не сделает, кроме Промсвязьбанка.

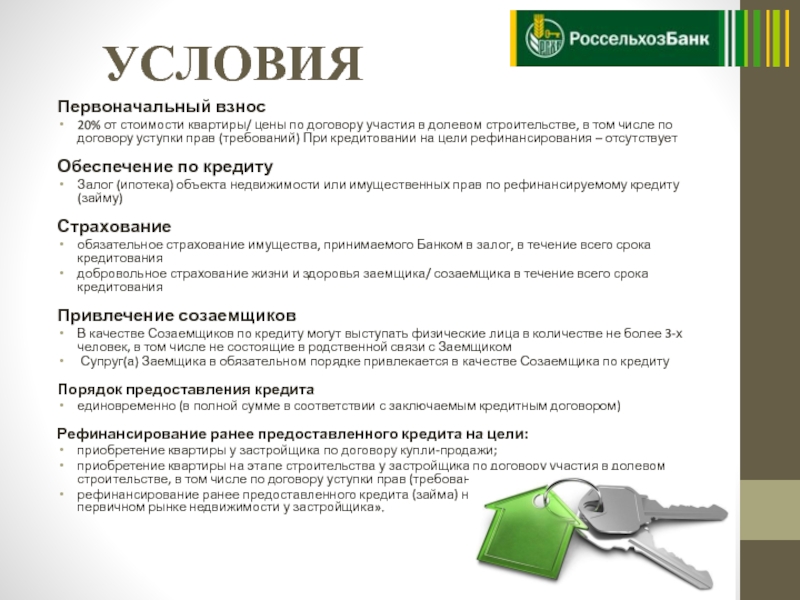

Но кредиторы могут взять по минимуму. Например, Россельхозбанк при взносе в 15% вместо стандартных 20% повысит ставку всего на 0,25 п.п. А вот рекордсменом выступает «Дом. рф» – здесь аналогичная разница в ставках обойдется клиенту в 1,2 п.п.

рф» – здесь аналогичная разница в ставках обойдется клиенту в 1,2 п.п.

И, на наш взгляд, банки накручивают высокие проценты на низкий взнос необоснованно. Не так уж они рискуют, как говорят.

Причина в другом. «С 2018 года ЦБ регулярно повышал требования для расчета нормативов достаточности по ипотеке с низким первоначальным взносом. При этом для кредитов со взносом менее 10%, по существу, ввели заградительный тариф», – напоминает Алексей Войлуков.

Ну а банки традиционно переложили это финансовое бремя на плечи заемщиков, следуя пословице «Если нельзя, но очень хочется, то – можно».

Впрочем, уже и сам ЦБ подумывает красиво выйти из непростой ситуации. В июле стало известно, что Банк России вскоре снизит коэффициенты риска по ипотеке. И уже написан проект соответствующего приказа.

В июле стало известно, что Банк России вскоре снизит коэффициенты риска по ипотеке. И уже написан проект соответствующего приказа.

Текст: Игорь Чубаха Фото: ru.freepik.com

Россияне все чаще берут кредит на первоначальный взнос по ипотеке

Среди потенциальных уязвимостей кредитного рынка Банк России называет тенденцию к увеличению числа заемщиков, которые берут кредит на первоначальный взнос по ипотеке. И хотя регулятор считает, что вопрос пока не требует принятия специальных мер, эксперты опасаются, что в будущем это может вылиться в серьезные проблемы для самих заемщиков.

Проанализировав динамику долговой нагрузки в IV квартале 2019 г. и I квартале 2020 г., Банк России отметил, что доля ипотечных кредитов, первоначальный взнос по которым мог осуществляться за счет потребительского кредита, выросла до 5,5% 2020 г.

и I квартале 2020 г., Банк России отметил, что доля ипотечных кредитов, первоначальный взнос по которым мог осуществляться за счет потребительского кредита, выросла до 5,5% 2020 г.

«Использование потребительских кредитов в качестве первоначального взноса по ипотеке может означать, что заемщик испытывает трудности со сбережением средств, в том числе из-за того, что существенная часть доходов направляется на потребление товаров и услуг, – отмечают эксперты Банка России. – Такие заемщики характеризуются повышенным уровнем кредитного риска, о чем свидетельствует зависимость между частотой дефолтов по кредитам и величиной первоначального взноса».

Сам по себе тренд, отмеченный Банком России, при небольшой доле таких кредитов вряд ли сможет серьезно обострить ситуацию на рынке ипотечного кредитования в ближайшее время, указывают эксперты. «Роста объема таких кредитов ждать не стоит, поскольку их ограничивает расчет долговой нагрузки, который учитывает совокупный объем задолженности потенциального заемщика, – убеждена младший директор по банковским рейтингам агентства «Эксперт РА» Ксения Балясова. – В росте количества кредитов на одного заемщика также нет ничего страшного, важно отношение совокупной задолженности по всем кредитам к доходу заемщика».

– В росте количества кредитов на одного заемщика также нет ничего страшного, важно отношение совокупной задолженности по всем кредитам к доходу заемщика».

Однако другие эксперты относятся к этой тенденции настороженно. Чаще всего кредитоваться под получение ипотеки рискуют те, кто опасается ухудшения своего финансового положения и знает, что в будущем взять кредит на жилье у него не получится. Льготная ипотека и снижающиеся в целом ставки по кредитам сейчас подстегивают именно таких, потенциально неплатежеспособных заемщиков обзаводиться жильем.

«Цифра в 5,5% не является критичной, хотя она может свидетельствовать о проблемах у отдельных заемщиков. Снижающиеся проценты банков за пользование кредитами неизбежно будут стимулировать людей к принятию рискованных финансовых решений. Они будут за счет потребительских кредитов не только оплачивать первоначальный взнос по ипотеке, но и, например, приобретать акции. Рост подобных операций говорит и о слабости кредитного скоринга банков при выдаче тех или иных кредитов», – поясняет заведующий лабораторией анализа институтов и финансовых рынков Института прикладных экономических исследований (ИПЭИ) РАНХиГС Александр Абрамов.

Но тот факт, что банки допускают рост числа таких кредитов, объясняется легко. «Разумеется, крупные банки, выдавая ипотечные займы, имеют возможность оценивать кредитную нагрузку своих заемщиков. Но некоторые из них закрывают на это глаза, так как договор ипотеки страхует их риски: в ситуации неплатежей они защищены залогом», – поясняет директор департамента риск-менеджмента УК «Ай кью джи управление активами» Александр Баранов. А вот заемщик в первые 3–5 лет ипотеки, для которой брался кредит на первоначальный взнос, оказывается особенно уязвимым. «Потребительский кредит сам по себе более дорогой, чем и ипотека, и сравнительно короткий, – указывает Баранов. – Когда у заемщика возникает неопределенность с доходами, возникает высокий риск его дефолта. Я склонен считать, что Банк России обеспокоен не столько возможными проблемами ипотечных банков, сколько проблемой целого пласта заемщиков, которые могут оказаться в тяжелой ситуации: без жилья и с потребительским кредитом».

При этом рост числа заемщиков, готовых брать кредит ради кредита, эксперт объясняет тем, что у людей иссякли накопления. «Растет число людей, которые могут хоть сколько-нибудь значимую покупку сделать только за счет кредитных ресурсов. Это принципиально меняет платежеспособный спрос в данном сегменте», – говорит Баранов.

«Растет число людей, которые могут хоть сколько-нибудь значимую покупку сделать только за счет кредитных ресурсов. Это принципиально меняет платежеспособный спрос в данном сегменте», – говорит Баранов.

Худший вариант развития тренда – появление нового класса высокорисковых заемщиков, что неизбежно отразится на общих условиях кредитования, полагают эксперты. «При значительном росте числа потребительских кредитов, использованных для формирования первоначального взноса по ипотеке, рынок ипотечного кредитования может получить новый класс недостаточно платежеспособных заемщиков, – поясняет генеральный директор БКИ «Эквифакс» Олег Лагуткин. – Как следствие, вырастет уровень риска по ипотечным кредитам. Тогда банки будут вынуждены увеличивать ставки». Вряд ли стоит говорить о дефиците качественных заемщиков в ближайшее время, подчеркивает эксперт, но в среднесрочной перспективе на фоне низкого роста доходов потребителей такая ситуация вполне может возникнуть.

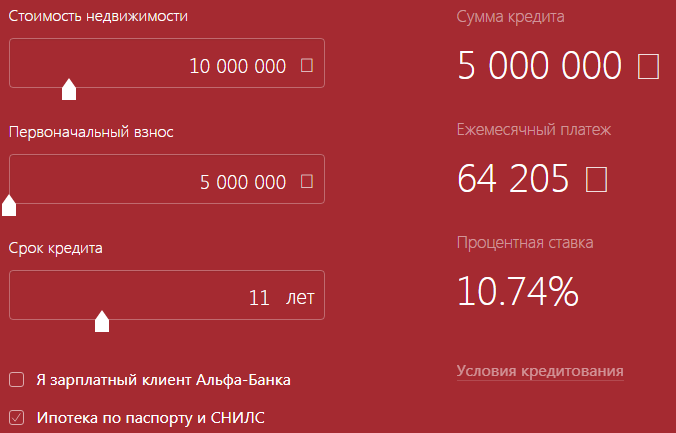

Ипотека с первоначальным взносом 🏠| Альфа-Банк

Заполните заявку и получите одобрение онлайн

0.1″>Базовая процентная ставка по ипотеке по готовому и строящемуся жилью:Первичный рынок:

При первоначальном взносе от 10% — 9,29%

При первоначальном взносе от 20% — 8,79%

Вторичный рынок:

При первоначальном взносе от 15% — 9,69%

При первоначальном взносе от 20% — 9,19%

Что уменьшает ставку (скидка от базовой ставки, скидки не суммируются):

—

0.1″>-0,3% Покупка недвижимости у ключевого партнера Альфа-Банка—

-0,4% Покупка недвижимости у Exclusive-партнера Альфа-Банка

—

-0,7% Зарплатным клиентам Альфа-Банка

—

-0,7% Клиентам A-Private

—

-0,4% за выход на сделку в течение 30 календарных дней после одобрения кредита (суммируется с остальными скидками)

Увеличивает (надбавки к базовой ставке, могут суммироваться):

—

+0,5% — ипотека по 2-м документам.

—

0.1″>+0,5% — для ИП и собственников бизнеса.—

+2% — отказ от страхования жизни.

—

+2% — отказ от страхования титула

—

+4% — отказ от страхования жизни и титула

—

+1% — ипотека на жилой дом и земельный участок

Получите предварительно одобрение сразу в личном кабинете, заполнив только паспортные данные.

Заполнить заявкуТри способа найти деньги на первоначальный взнос по ипотеке

15 ноября 2017 г.

Каждая семья мечтает о собственной уютной квартире. Но, к сожалению, не у всех есть на это средства. Удобный и популярный способ приобрести квартиру — взять ипотечный кредит.

Однако, сразу возникает вопрос — где взять денег на первоначальный взнос? Что делать?

Напомним, что первоначальный взнос — это определенная сумма (обычно выражается в процентах от стоимости приобретаемого товара, объекта недвижимости), которую заемщик обязан уплатить до заключения с банком кредитного договора. При этом, как правило, приобретаемый товар передается в залог по оформленному кредиту.

Итак, какие же есть источники нахождения средств для оплаты первоначального взноса. Разбираемся в ситуации и ищем способы.

1.Накопить нужную сумму

Стоит адекватно взвесить ваши возможности. Необходимо учесть два момента — количество денег, которые вы могли бы откладывать каждый месяц и время, которое вам потребуется. Здесь обычно приходиться искать вариант дополнительного дохода, либо начинать над чем-то экономить. Минус такого решения только в том, что с покупкой жилья придется подождать до тех пор, пока не накопиться определенная сумма. Весомый аргумент — после оформления ипотечного кредита, вы не будете иметь других обязательств, кроме платежей по ипотеке.

2.Помощь государства

Сейчас есть возможность оплатить первоначальный взнос по ипотеке с помощью материнского капитала.

Есть варианты программ государственной поддержки россиян. Например, военная ипотека — льготная система ипотечного кредитования для военных-контрактников, которая значительно облегчает проблему “квартирного вопроса” у большого количества семей.

Также существует программа “Молодая семья”, которая помогает получить государственную субсидию, сумма которой рассчитывается исходя из количества членов семьи. Такой выплаты вам будет достаточно, чтобы погасить первоначальный взнос. Чтобы стать участником программы, вам необходимо подать в уполномоченные органы заявление и собрать пакет документов.

Главный минус данных социальных программ — длительное рассмотрение документов.

3.Взять кредит в банке

Сейчас есть возможность получить кредит в банке, на сумму достаточную для внесения первоначального взноса.

Однако, в таком варианте тоже есть как свои плюсы, так и минусы. Из плюсов — взяв такой кредит, вам не придется долго откладывать собственные средства и так вы сможете получить ипотеку и квартиру быстрей. Но стоит учесть, что появиться большая закредитованность, так как придется оплачивать долг сразу по нескольким кредитам. Кроме того, некоторые банки могут не предоставить ипотечный кредит по уже действующему, так как ваш доход будет ограничен и есть риск, что выплачивать по всем кредитам вам будет не по силам.

Нужна консультация? Позвони нам: +7(383)-233-234-0

Ипотека без первоначального взноса. Ипотека и субсидии. Статьи о недвижимости, строительстве и ремонте. СИБДОМ

В одном из прошлых номеров мы писали о причинах отмены первоначального взноса по ипотеке, в этом — продолжая тему, рассмотрим, почему многие банки все-таки не решаются работать с «нулевыми» кредиторами.

Росбанк: первоначальный взнос — это уверенность в надежности клиента

Самое главное, что дает первоначальный взнос, — это уверенность в надежности и целеустремленности клиента.

– Первоначальный взнос при выдаче кредита на покупку квартиры подтверждает серьезность намерений клиента и является своего рода доказательством того, что кредит берется клиентом осознанно, ведь он уже накопил определенную сумму для решения своей жилищной проблемы. Размер первоначального взноса зависит от выбранной программы кредитования. В Росбанке действуют следующие программы: «Стандартный»

Также в Росбанке существуют льготы для корпоративных клиентов.

Также в Росбанке существуют льготы для корпоративных клиентов.«Уралсиб» согласен с Росбанком

Такой же позиции придерживается банк «Уралсиб»

Что выбирает банк: риск или уверенность?

При введении подобных программ очень важно, насколько банк сможет быстро и правильно оценить платежеспособность нового клиента, в частности его умение копить деньги и жить в кредит. Люди, которые не вложили ни копейки в приобретаемую по ипотеке квартиру, по своей психологии больше похожи на арендаторов, а не на реальных покупателей — тех, кто вложил, например, 20%.

В качестве банковского продукта ипотека с нулевым первым взносом связана с довольно высокими для банка рисками по сравнению со стандартной ипотекой еще и потому, что цены на жилье не фиксированы и в течение времени могут меняться. «При ипотечном кредитовании первоначальный взнос выступает для банка в роли «страховки» от падения цен на недвижимость, — объясняет

Конечно, каждый банк сам выбирает условия кредитования своих клиентов, и, несмотря на сложившуюся тенденцию, каждый решает, что предпочесть, риск или уверенность.

Что делать?

На сегодняшний день многие кредиторы снизили размер первоначального взноса при ипотечном кредитовании. Минимально он теперь составляет от 7 до 10 %. К сожалению, далеко не у всех, тем более у молодых семей, есть даже такие суммы (учитывая возрастающую стоимость жилья на рынке). Как можно поступить в таком случае?

Действительно, можно надеяться на наличие жилой недвижимости у родителей или ближайших родственников, которые готовы отдать в залог свою квартиру, дабы обеспечить жильем своих детей. Такой кредит действительно может стать источником первоначального взноса при покупке квартиры за счет средств ипотечного кредита. Второй вариант, это получить стандартный кредит на собственные нужды в любом банке и его использовать в качестве первоначального взноса. Но при этом нельзя забывать, что при оценке платежеспособности на получение ипотечного кредита это будет учитываться.

Поэтому стоит объективно подойти к своему финансовому состоянию. Вместе с тем в Фонде, больший акцент делается не на платежеспособность, а на объективность оценки предмета залога и его ликвидность. Ведь, по сути, в залог отдается квартира, которая будет домом на многие годы для семьи и, естественно, мотивация возврата ипотечного кредита очень высока.

Лариса МАЙСНЕРИпотека без первоначального взноса в 2017 году в Санкт-Петербурге

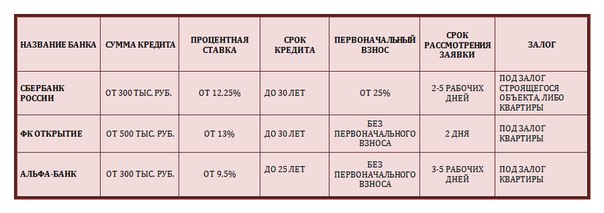

Сегодня банки предлагают широкий выбор программ ипотечного кредитования, которые рассчитаны на разные категории заемщиков. Предусмотрены разные процентные ставки, сроки кредитования, даже разный пакет документов в зависимости от условий. Однако требование первоначального взноса остается у всех банков – сегодня это не менее 20% стоимости недвижимости. Купить квартиру без первого взноса в ипотеку возможно, если вам положена субсидия. Это может быть жилищный сертификат или материнский капитал. Важно понимать, что условия кредитования для разных типов субсидий отличаются.

Важно понимать, что условия кредитования для разных типов субсидий отличаются.

Как взять ипотеку без первоначального взноса

Шаг первый

Если вы являетесь городским очередником, то есть состоите на учете как нуждающийся в улучшении жилищных условий по одной из федеральных или региональных программ, то вы можете рассчитывать на предоставление безвозмездной субсидии от государства. Программ в Санкт-Петербурге действует несколько. Это федеральная программа «Жилище», программа «Молодежи – доступное жилье» и «Развитие долгосрочного жилищного кредитования». Они отличаются условиями и направлены на разные слои населения, но сумма выплаты является одинаковой для всех очередников. Сегодня это 30% от стоимости квартиры. Сегодня по многим условиям кредитования минимальный первоначальный взнос по ипотеке составляет от 20%. Поэтому размера выплаты вполне хватит, чтобы приобрести новую квартиру в строящемся доме.

После получения подтверждения, что субсидия одобрена, заемщикам предстоит определиться с застройщиком и банком.

Шаг второй

Какие банки дают ипотеку без первоначального взноса можно узнать в многофункциональном центре, расположенном в вашем районе. Также непосредственно у застройщика или брокера недвижимости – они предоставят информацию по конкретному дому, где вы хотите купить квартиру. Здесь есть два решения: отталкиваться от банка-оператора субсидии и выбирать из тех объектов, с которыми он работает, или обратиться в компанию по продаже недвижимости и выбрать из тех объектов, которые имеют соответствующую аккредитацию.

Шаг третий

Собрать необходимый пакет документов, получить подтверждение от фонда или сертикат, если у вас материнский капитал, обратиться в банк, дождаться подтверждения, что кредит одобрен, оформить договор долевого участия и ипотечный договор. После оформления сделки остается только дождаться момента сдачи дома и получить долгожданные ключи от собственной квартиры!

Что делать, если нет субсидии

Получить субсидию – непросто. Помимо больших требований к очередникам и длинных листов ожидания, заемщикам предстоят процедуры согласования и оформления. Да и не каждый житель России может рассчитывать на такую выплату от государства. Поэтому во многих банках предусмотрена ипотека с минимальным первоначальным взносом. Кредитование в таком случае ведется на особых условиях. Также благодаря специальным программам от банков совместно с брокерами и застройщиками можно существенно снизить и сумму первого взноса, и ежемесячный платеж по кредиту.

Помимо больших требований к очередникам и длинных листов ожидания, заемщикам предстоят процедуры согласования и оформления. Да и не каждый житель России может рассчитывать на такую выплату от государства. Поэтому во многих банках предусмотрена ипотека с минимальным первоначальным взносом. Кредитование в таком случае ведется на особых условиях. Также благодаря специальным программам от банков совместно с брокерами и застройщиками можно существенно снизить и сумму первого взноса, и ежемесячный платеж по кредиту.

Банки снижают размер первоначального взноса по ипотеке с господдержкой

Снизить первоначальный взнос по ипотеке с господдержкой с 20% до 15% предложил в начале июня Минфин.

Некоторые банки, не дожидаясь постановления правительства о внесении изменений в программу, объявили о приеме заявок на льготную ипотеку со сниженным взносом. Между тем постановление правительства до сих пор не подписано. А поскольку предложения банков не полностью соответствуют утвержденной программе, на субсидирование низкой ставки из бюджета они формально претендовать не могут. При этом банки надеются, что власти «задним числом» все-таки дадут им возможность получать компенсации.

При этом банки надеются, что власти «задним числом» все-таки дадут им возможность получать компенсации.

«Мы ожидаем, что изменения по программе льготного кредитования будут распространяться на ранее выданные кредиты», — говорит руководитель центра разработки ипотечных продуктов «Промсвязьбанка» Марина Заботина. Сейчас минимальный первоначальный взнос по ипотеке на покупку как готового, так и строящегося жилья в банке составляет 15%, и банк рассматривает возможность снижения первоначального взноса до 10%. В пресс-службе Росбанка сообщили, что минимальный размер первоначального взноса в банке — от 5% (если покупка производится с учетом средств маткапитала) до 15%. Но по госпрограммам семейной, дальневосточной ипотеки и ипотеки на новостройки по госпрограмме минимальный взнос — от 20%, в соответствии с их официальными условиями.

В ВТБ размер первого взноса в рамках программы «Ипотека с господдержкой 2020» с 10 июня составляет 15%. «Мы приняли решение снизить размер первоначального взноса до выхода постановления, чтобы обеспечить максимальную доступность этой программы для населения», — сообщила пресс-служба банка. Сейчас банк не получает субсидию по кредитам, выданным со сниженным первоначальным взносом, ожидая внесения изменений в условия госпрограммы. «На ипотечные кредиты заемщиков это никак не влияет: кредит выдается на условиях, которые фиксируются в договоре», — подчеркнули в банке.

Сейчас банк не получает субсидию по кредитам, выданным со сниженным первоначальным взносом, ожидая внесения изменений в условия госпрограммы. «На ипотечные кредиты заемщиков это никак не влияет: кредит выдается на условиях, которые фиксируются в договоре», — подчеркнули в банке.

Намерение дать «обратную силу» правилу о низком первоначальном взносе подтверждает Минфин. В начале июня ведомство внесло в правительство проект постановления, предусматривающего в том числе снижение до 15% минимального размера первоначального взноса при предоставлении жилищных кредитов, выданных гражданам в 2020 году по ставке до 6,5% годовых. Также в проекте документа предусмотрено совершенствование порядка взаимодействия заемщиков, кредиторов и ДОМ.РФ и упрощение процедуры получения льготного кредита.

«Проектом постановления предлагается распространить изменения на кредиты, выданные с 17 апреля 2020 года», — подчеркивает пресс-служба Минфина. То есть субсидирование ставки будет законным для кредитов, выданных при низком первоначальном взносе с момента, когда было объявлено об условиях ипотеки с господдержкой.

Определение авансового платежа

Что такое авансовый платеж?

Первоначальный взнос — это вид платежа, часто наличными, который производится на ранних этапах покупки дорогих товаров или услуг. Оплата представляет собой процент от полной стоимости покупки. В некоторых случаях первоначальный взнос не возвращается, если сделка сорвана по вине покупателя. В большинстве случаев покупатель принимает меры для покрытия оставшейся суммы, причитающейся продавцу.

Ключевые выводы:

- Авансовый платеж — это платеж, осуществляемый в рамках крупной покупки на ранних этапах соглашения о финансировании.

- Чем выше первоначальный взнос, тем меньше процентные платежи по оставшейся части кредита.

- Кредиторы могут потребовать различную сумму в качестве первоначального взноса (от 3,5% до 50% в США) в зависимости от заемщика и покупки.

Например, многие покупатели жилья вносят первоначальный взнос в размере от 5% до 25% от общей стоимости дома, а банк или другое финансовое учреждение покрывает оставшуюся часть расходов за счет ипотечной ссуды. Аналогичным образом действуют авансовые платежи при покупке автомобиля.

Аналогичным образом действуют авансовые платежи при покупке автомобиля.

Первоначальный взнос может также называться депозитом, особенно в Англии, где для некоторых покупателей нередко бывает закладная под залог от 0% до 5%.

Как работают авансовые платежи

Авансовые платежи уменьшают сумму процентов, выплачиваемых в течение срока ссуды, снижают ежемесячные платежи и обеспечивают кредиторам определенную степень безопасности.

Покупки на дому

В Соединенных Штатах 20% первоначальный взнос за дом является стандартом для кредиторов.Однако есть способы купить дом всего на 3,5% ниже, например, с помощью ссуды Федерального управления жилищного строительства (FHA).

Ситуация, при которой может потребоваться более крупный первоначальный взнос, возникает при покупке в кооперативной собственности, что является обычным явлением во многих городах. Поскольку покупатель кооперативной квартиры на самом деле покупает акции корпорации, которая дает им право на соответствующий дом, многие кредиторы будут настаивать на 25% скидке. Некоторые элитные кооперативные объекты могут даже потребовать 50% первоначального взноса, хотя это не является нормой.

Некоторые элитные кооперативные объекты могут даже потребовать 50% первоначального взноса, хотя это не является нормой.

Первоначальный взнос в размере 20% или более может снизить процентную ставку по автокредиту.

Авто закупок

При покупке автомобиля первоначальный взнос в размере 20% или более может облегчить покупателю получение более выгодных ставок, условий или одобрения кредита. Некоторые дилеры могут предлагать некоторым покупателям скидку в размере 0%, что означает, что первоначальный взнос не требуется, хотя обычно это означает, что кредитор взимает довольно высокую процентную ставку по ссуде.

Проценты

Когда заемщик вносит первоначальный взнос при покупке и использует ссуду для оплаты оставшейся суммы, заемщик мгновенно уменьшает сумму процентов, подлежащих уплате в течение срока действия ссуды.Например, если 100 000 долларов взяты в счет ссуды с процентной ставкой 5%, задолженность по процентам составит 5000 долларов только за первый год.

Однако если первоначальный взнос составляет 20 000 долларов, необходимо взять в долг только 80 000 долларов. В результате в течение первого года процентная ставка составляет всего 4000 долларов, а в первый год экономия составляет 1000 долларов. Таким образом, выгодно иметь значительный первоначальный взнос по ипотеке, потому что это может сэкономить тысячи долларов процентов в течение срока действия кредита. Ипотечные калькуляторы полезны при расчете процентов и общей стоимости кредита с различными первоначальными взносами.

Ежемесячные платежи

Авансовые платежи также уменьшают ежемесячные платежи по кредитам в рассрочку. Например, если заемщик берет автокредит на сумму 15 000 долларов с процентной ставкой 3% и сроком на четыре года, ежемесячные платежи составляют 332 доллара. Однако при первоначальном взносе в размере 3000 долларов покупателю необходимо занять только 12000 долларов, а ежемесячные платежи упадут до 266 долларов. Это экономия 66 долларов в месяц или 3168 долларов в течение 48-месячного срока ссуды.

Страхование ипотеки

В большинстве случаев заемщики, которые вкладывают менее 20% при покупке дома, должны приобрести частную ипотечную страховку (PMI).PMI выплачивается частной страховой компании, а ежемесячные платежи называются премиями PMI. Если FHA обеспечивает ипотеку, заемщик оплачивает страховку через FHA. Однако, если заемщик вносит 20% первоначальный взнос, он может избежать уплаты взносов по ипотечному страхованию.

Особые соображения

Авансовые платежи предлагают кредиторам определенную степень уверенности. Если заемщик вложил средства в первоначальный взнос, вероятность дефолта по кредиту снижается. Из-за этого предположения ипотечные кредиторы, в частности, могут предлагать более низкие процентные ставки заемщикам с большими первоначальными взносами.

Сколько первоначального взноса нужно для покупки дома?

Получение достаточного количества денег для первоначального взноса на покупку дома является самым большим препятствием для большинства потенциальных покупателей жилья. Но сколько вам действительно нужно? Давайте взглянем.

Но сколько вам действительно нужно? Давайте взглянем.

NerdWallet Руководство по COVID-19

Получите ответы на вопросы об ипотеке, поездках, финансах и сохранении душевного спокойствия.

Что такое авансовый платеж?

Авансовый платеж — это наличные, которые вы вносите авансом при совершении крупной покупки, например автомобиля или дома, и выражается в процентах от цены.Первоначальный взнос в размере 10% на дом за 350 000 долларов составит 35 000 долларов.

При подаче заявления на ипотеку для покупки дома первоначальный взнос является вашим вкладом в покупку и представляет собой вашу первоначальную долю владения в доме. Остальные деньги кредитор предоставляет на покупку недвижимости.

Кредиторы требуют предоплаты по большинству ипотечных кредитов. Однако есть исключения, такие как ссуды VA и ссуды USDA, которые поддерживаются федеральным правительством и обычно не требуют первоначальных платежей.

Требования к минимальному первоначальному взносу

Внесение не менее 20% стоимости дома увеличит ваши шансы получить одобрение на получение ипотеки по приличной ставке и позволит вам избежать страхования ипотеки.

Но можно поставить меньше 20%. Минимальный первоначальный взнос, необходимый для дома, варьируется в зависимости от типа ипотеки:

Ссуды FHA, которые поддерживаются Федеральной жилищной администрацией, требуют всего лишь 3,5%.

Займы VA, гарантированные Министерством по делам ветеранов США, обычно не требуют первоначального взноса. Ссуды VA предоставляются действующим и ветеранам военной службы, а также имеющим право на проживание супругам.

Ссуды USDA, поддерживаемые Программой развития сельских районов Министерства сельского хозяйства США, также не требуют первоначального взноса. Ссуды Министерства сельского хозяйства США предназначены для покупателей домов в сельской и загородной местности, которые соответствуют пределам доходов программы и другим требованиям.

Некоторые обычные ипотечные кредиты, такие как Fannie Mae HomeReady и Freddie Mac Home Possible, требуют выплаты всего 3%.Обычные ссуды не поддерживаются государством, но следуют инструкциям по первоначальному взносу, установленным спонсируемыми государством предприятиями Fannie Mae и Freddie Mac.

Требования к первоначальному взносу также могут различаться в зависимости от кредитора и кредитной истории заемщика. Минимальный первоначальный взнос для ссуды FHA составляет всего 3,5% при кредитном рейтинге 580 или выше, например, но минимальный — 10% при кредитном рейтинге от 500 до 579.

Преимущества более крупного первоначального взноса

Чтобы сэкономить деньги, нужно время, поэтому требование о нулевом или низком первоначальном взносе может ускорить вашу покупку дома.Но внесение более крупного первоначального взноса имеет преимущества, которые включают:

Более низкие авансовые и текущие сборы.

Больше справедливости в вашем доме сразу же.

Меньший ежемесячный платеж по ипотеке.

Меньший первоначальный взнос делает ссуду более рискованной в глазах кредитора. Поддерживаемые государством ипотечные программы, такие как ссуды FHA, VA и USDA, снижают риск, гарантируя часть ссуд. Если заемщик не выполняет свои обязательства по одному из этих займов, соответствующее государственное агентство возмещает кредитору задолженность заемщика.

Если заемщик не выполняет свои обязательства по одному из этих займов, соответствующее государственное агентство возмещает кредитору задолженность заемщика.

Готовитесь купить дом? Мы найдем для вас кредитора с высоким рейтингом всего за несколько минут.

Введите свой почтовый индекс, чтобы начать индивидуальную подборку кредиторов.

Сколько стоит положить на дом?

Оптимальная сумма первоначального взноса будет зависеть от ваших целей и финансового положения. Более крупный авансовый платеж будет означать меньший ежемесячный счет по ипотеке, но слишком большая сумма может привести к тому, что вы будете привязаны к наличным деньгам после въезда.

Чтобы помочь вам определить правильную сумму первоначального взноса:

Используйте ипотечный калькулятор, чтобы увидеть как размер первоначального взноса влияет на ежемесячную сумму ипотеки.

Установите бюджет и убедитесь, что у вас достаточно наличных денег для ремонта дома и на случай чрезвычайных ситуаций.

Избегайте использования всех сбережений в качестве первоначального взноса. После покупки дома вам понадобятся наличные.

Наконец, присмотритесь к магазинам. Сравните ставки по ипотечным кредитам и программы, предлагаемые кредиторами, и проверьте комиссию, чтобы получить лучшее предложение.

Что такое первоначальный взнос на дом?

Когда вы покупаете дом, вы, скорее всего, вносите первоначальный взнос при покупке, то есть сумму, которую вы не финансируете с помощью ипотеки.Вот все, что вам нужно знать о внесении первоначального взноса за дом, в том числе минимальный размер первоначального взноса для различных типов ипотеки.

Что такое первоначальный взнос за дом?

Первоначальный взнос за дом — это просто часть покупной цены дома, которую вы платите авансом, и не поступает от ипотечного кредитора через ссуду.

Предположим, вы хотите купить дом по цене 100 000 долларов. Если вы положите 3000 долларов на покупную цену, или на 3 процента ниже, вы получите ипотечный кредит на оставшиеся 97000 долларов. Если бы вы вложили 20 000 долларов, ваша ипотека была бы теперь на 80 000 долларов, а ваш первоначальный взнос составил бы 20 процентов от покупной цены.

Если бы вы вложили 20 000 долларов, ваша ипотека была бы теперь на 80 000 долларов, а ваш первоначальный взнос составил бы 20 процентов от покупной цены.

Ипотечные кредиторы часто называют процент от покупной цены, которую они финансируют, как отношение кредита к стоимости, или LTV. Используя приведенные выше примеры:

- Когда вы кладете 3000 долларов (3 процента) на дом за 100 000 долларов, ваш LTV составляет 97 процентов.

- Когда вы кладете 20 000 долларов (20 процентов) на дом за 100 000 долларов, ваш LTV составляет 80 процентов.

LTV важен, поскольку именно так кредиторы описывают максимальный размер кредита, который они предоставят.

Вообще говоря, более крупный первоначальный взнос может облегчить вам получение одобрения для получения ипотеки и позволить вам купить больше дома за тот же ежемесячный платеж или даже меньше. Вот пример:

Меньший первоначальный взнос против большего | ||||||

|---|---|---|---|---|---|---|

| Финли | $ 167 667 | 5000 долларов США | 3% | 776 долларов. 60 60 | $ 149,11 | $ 925,71 |

| Керри | 200 000 долл. США | 20 000 долл. США | 10% | $ 859,35 | $ 66 | $ 925,35 |

Примечание. В этом примере предполагается, что процентная ставка составляет 4 процента. Источники: Bankrate, Расчет ипотечного страхования Radian

Обратите внимание, что существует компромисс между вашим первоначальным взносом и кредитным рейтингом. Более крупные авансовые платежи могут компенсировать (до некоторой степени) более низкий кредитный рейтинг.Более высокий кредитный рейтинг может компенсировать (до некоторой степени) более низкий первоначальный взнос. Это баланс.

Для многих новых покупателей первоначальный взнос является самым большим препятствием для приобретения жилья. Вот почему они часто обращаются к ссудам с меньшим минимальным первоначальным взносом. Однако многие из этих кредитов требуют, чтобы заемщики приобрели какую-либо форму ипотечного страхования. Как правило, кредиторы потребуют страхование ипотеки, если вы выложите менее 20 процентов.

Как правило, кредиторы потребуют страхование ипотеки, если вы выложите менее 20 процентов.

Однако ипотечное страхование не обязательно плохо, если оно приводит вас в дом и открывает путь к созданию собственного капитала.Подумайте об этом: если вы откладываете 250 долларов в месяц, вам потребуется более 12 лет, чтобы накопить 40 000 долларов, необходимых для 20-процентного первоначального взноса за дом в 200 000 долларов.

Почему ипотечные кредиторы требуют первоначального взноса

Очень немногие ипотечные программы допускают 100-процентное или нулевое финансирование. Причина, по которой требуется внесение первоначального взноса за дом, заключается в том, что это снижает риск для кредитора несколькими способами:

- Домовладельцы с вложенными собственными деньгами с меньшей вероятностью не выполнят (прекратят платить) по своим ипотечным кредитам.

- Если кредитор должен лишить права выкупа и продать недвижимость, он не будет на крючке из-за всей покупной цены, что может ограничить его потенциальные убытки, если дом будет продан за меньшую сумму, чем оставшийся остаток по ипотеке.

- Сохранение авансового платежа требует дисциплины и составления бюджета. Это может настроить заемщиков на успешное домовладение.

Есть два займа, обеспеченных государством, не требующих первоначального взноса: ссуды VA для военнослужащих и ветеранов и ссуды USDA для правомочных покупателей в сельской местности.

Источники первоначального взноса

Есть много способов внести первоначальный взнос для покупки дома. Для постоянных покупателей, которые имеют положительную долю капитала в своем нынешнем доме, часто выручка от продажи этого дома помогает внести первоначальный взнос за другой. Другие источники включают:

Однако некоторые источники первоначального взноса не разрешены кредиторами. К ним относятся ссуды или подарки от любого, кто выиграет от сделки, например, от продавца дома, агента по недвижимости или кредитора.

Почему первоначальные взносы хороши для покупателей жилья

Если у вас никогда не было дома, накопление на первоначальный взнос является хорошей практикой для домовладения.

Предположим, вы сейчас снимаете дом за 800 долларов в месяц, а плата за дом, который вы хотите купить, составит 1200 долларов в месяц. Вы можете «попрактиковаться» в домовладении, вложив разницу в 400 долларов в сбережения. Это позволяет достичь трех целей:

- Ваша экономия на первоначальном взносе растет.

- Вы привыкли тратить меньше денег.

- Вы можете избежать дорогостоящей ошибки, если поймете, что не сможете обработать более крупный платеж.

Многие финансовые эксперты сходятся во мнении, что наличие первоначального взноса — хороший знак того, что вы готовы к приобретению жилья. Если вы сможете пойти на необходимые жертвы, чтобы накопить первоначальный взнос, вы, вероятно, сможете управлять расходами, связанными с владением домом, включая ежемесячные платежи по ипотеке, расходы на обслуживание и налоги на недвижимость.

Какой минимальный первоначальный взнос на дом?

Большинство покупателей, впервые покупающих жилье, хотят знать минимальный первоначальный взнос за дом. Это зависит от ипотечной программы, типа недвижимости, которую вы покупаете, и цены дома, но обычно колеблется от нуля до 20 процентов для большинства типов ипотеки.

Это зависит от ипотечной программы, типа недвижимости, которую вы покупаете, и цены дома, но обычно колеблется от нуля до 20 процентов для большинства типов ипотеки.

Типы первоначального взноса: обычный, FHA, VA и USDA

Вы можете быть удивлены, обнаружив, что некоторые ипотечные программы имеют низкие требования к первоначальному взносу.

Большинство обычных ссуд имеют руководящие принципы, установленные либо Freddie Mac, либо Fannie Mae, которые допускают меньший первоначальный взнос. Однако, чтобы компенсировать риск такого низкого первоначального взноса, обычные кредиторы требуют, чтобы заемщики приобретали частную ипотечную страховку, или PMI, когда они вкладывают менее 20 процентов.С PMI вы можете занять до 97 процентов от покупной цены дома — или, другими словами, отложить всего 3 процента. Для некоторых типов недвижимости, таких как дуплексы, кондоминиумы или промышленные дома, требуется минимум 5 процентов.

Некоторые ипотечные программы, требующие минимальных первоначальных взносов, являются ссуды, обеспеченные государством: FHA, VA и USDA.

- Ссуды FHA требуют снижения на 3,5 процента для заемщиков с кредитным рейтингом 580 или выше. Заемщики с более низким кредитным рейтингом (от 500 до 579) должны вложить минимум 10 процентов.

- Правомочные заемщики ссуды VA могут получить ипотечные ссуды с нулевой вычетом (100% LTV).

- Соответствующие критериям заемщики ссуды USDA также могут занимать 100 процентов.

Ссуды, обеспеченные государством, требуют, чтобы заемщики также оплатили определенную форму ипотечного страхования. В случае ссуд FHA и USDA это называется MIP, или взносы по ипотечному страхованию. Для ссуд VA это называется комиссией за финансирование.

Эта страховка покрывает потенциальные убытки, понесенные ипотечными кредиторами в случае дефолта заемщика.Поскольку страхование защищает кредиторов от убытков, они готовы предоставить небольшой первоначальный взнос.

Авансовый платеж на дом: когда больше — не лучше

Хотя внесение большего первоначального взноса дает много преимуществ, это не всегда правильное решение..jpg) Обычно:

Обычно:

- Не расходуйте свои сбережения на случай чрезвычайной ситуации для увеличения первоначального взноса. Вы оставляете себя уязвимым перед финансовыми кризисами.

- Неразумно вкладывать сбережения в более крупный первоначальный взнос, если у вас есть долг под высокие проценты, например кредитные карты.Вы обезопасите себя и будете платить меньше процентов, уменьшив задолженность перед сохранением первоначального взноса.

- Может быть ошибкой откладывать покупку дома на долгие годы, чтобы сэкономить большой первоначальный взнос. Пока вы откладываете свой первоначальный взнос, цена этого дома, вероятно, будет расти. Хотя повышение курса не гарантируется, цены на жилье в США исторически росли каждый год.

Размер вашего первоначального взноса по ипотеке, очевидно, является очень личным решением. Такие инструменты, как калькулятор доступности Bankrate или калькулятор авансового платежа, могут помочь вам определить правильную сумму, как и проверенный профессионал по ипотеке. В конечном итоге решение сводится к вашему желанию, вашей дисциплине и вашим ресурсам.

В конечном итоге решение сводится к вашему желанию, вашей дисциплине и вашим ресурсам.

Подробнее:

Определите ваш первоначальный взнос | Бюро финансовой защиты прав потребителей

Что делать сейчас

Определите, сколько денег вы можете заранее потратить на покупку дома

- Соберите отчеты о своих сбережениях и инвестициях и сложите общие доступные средства.

- Решите, сколько вы хотите выделить для других целей экономии, транспортных расходов и любых ремонтных работ в вашем новом доме.Вычтите эти суммы.

- Теперь вычтите дополнительную сумму на запасную подушку. Хорошее эмпирическое правило — затраты на минимум от трех до шести месяцев.

- В результате вы получите максимальную сумму наличных денег для закрытия сделки — сумму, которую вы можете внести из своего кармана в момент закрытия ссуды.

Оцените свои затраты на «закрытие»

В дополнение к вашему первоначальному взносу существует много затрат, связанных с «закрытием» или окончательным оформлением вашего кредита и покупкой дома. Затраты на закрытие зависят от многих факторов — от цены дома, который вы покупаете, суммы вашего первоначального взноса, затрат кредитора, типа ссуды, которую вы выбираете, и местоположения вашего нового дома. Поскольку вы еще только начинаете процесс, на данном этапе сложно дать точную оценку.

Затраты на закрытие зависят от многих факторов — от цены дома, который вы покупаете, суммы вашего первоначального взноса, затрат кредитора, типа ссуды, которую вы выбираете, и местоположения вашего нового дома. Поскольку вы еще только начинаете процесс, на данном этапе сложно дать точную оценку.

- Вы можете сделать приблизительную оценку прямо сейчас, используя цену дома, которая типична для района, в котором вы хотели бы жить. Вернитесь и уточните свою оценку по мере продвижения вперед и сбора дополнительной информации.

- Обычно стоимость закрытия (не включая ваш первоначальный взнос) составляет от 2 до 5% от покупной цены дома.

Определите свой авансовый платеж

Вычтите оценку затрат на закрытие из имеющихся денежных средств на закрытие, чтобы определить максимальный авансовый платеж.

Что нужно знать

Отложите немного денег на покрытие начальных расходов на дом

Новые домовладельцы часто находят вещи, которые нужно отремонтировать, или обнаруживают, что им нужна дополнительная мебель, чтобы новый дом работал для их семьи. Также могут увеличиться расходы на переезд и установку коммунальных услуг.Размышляя о том, сколько вы можете позволить себе внести первоначальный взнос, не забудьте выделить немного денег на покрытие этих расходов.

Также могут увеличиться расходы на переезд и установку коммунальных услуг.Размышляя о том, сколько вы можете позволить себе внести первоначальный взнос, не забудьте выделить немного денег на покрытие этих расходов.

Сумма авансового платежа влияет на тип ссуды, которую вы можете получить, процентную ставку и стоимость ссуды.

В целом, чем выше ваш первоначальный взнос, тем меньше, вероятно, будет стоить ваша ссуда.

- В большинстве случаев вам необходим первоначальный взнос в размере не менее 3 процентов от вашей целевой цены на жилье. Многие типы ссуд и кредиторы требуют 5% и более.

- Вы часто можете сэкономить, если заплатите не менее 10 процентов от стоимости дома, и вы сэкономите больше всего, если заплатите не менее 20 процентов.

- Когда кредиторы определяют процентную ставку и стоимость кредита, которые они предлагают вам, они обычно смотрят на ваш первоначальный взнос с шагом в 5 процентов. Накладывать «почти» нужную сумму обычно не получается.

Например, если у вас достаточно сбережений для первоначального взноса, скажем, в 8 процентов от целевой цены дома, подумайте, можете ли вы сэкономить немного больше перед покупкой, или выберите дом немного дешевле, чтобы вы могли сэкономить 10 отметка процента. Если вы не знаете, что делать, подумайте о том, чтобы поговорить с консультантом по жилищным вопросам, сертифицированным HUD.

Например, если у вас достаточно сбережений для первоначального взноса, скажем, в 8 процентов от целевой цены дома, подумайте, можете ли вы сэкономить немного больше перед покупкой, или выберите дом немного дешевле, чтобы вы могли сэкономить 10 отметка процента. Если вы не знаете, что делать, подумайте о том, чтобы поговорить с консультантом по жилищным вопросам, сертифицированным HUD.

Вам могут быть доступны варианты оплаты с минимальным или нулевым первоначальным взносом

Вложение денег в дом означает, что они недоступны для других целей

При принятии решения о том, сколько денег положить, имейте в виду, что как только вы положите деньги в свой дом, его непросто вернуть обратно. Если вам нужны деньги для других крупных расходов, таких как оплата колледжа или медицинские расходы, вы можете обнаружить, что у вас нет возможности получить доступ к этим деньгам. Хотя ссуды под залог собственного капитала или кредитные линии позволяют домовладельцам брать взаймы под свой капитал, обычно вам нужно владеть своим домом в течение нескольких лет и накопить значительный капитал, чтобы соответствовать требованиям. Заимствование под собственный капитал также не является бесплатным — вы платите проценты по ссуде.

Заимствование под собственный капитал также не является бесплатным — вы платите проценты по ссуде.

Как избежать ловушек

Придумайте себе подушку

На данном этапе ни одно из чисел, с которыми вы работаете, не является точным. Хорошая идея — немного подстраховаться в своих оценках, чтобы, если ваши затраты окажутся выше ожидаемых, вам не пришлось бороться за деньги.

Не забывайте другие цели сбережений

Рассматривая, сколько сбережений у вас есть для первоначального взноса, не забывайте о своей пенсии и других сбережениях.

Сколько необходимо внести первоначальный взнос, чтобы купить дом

Наша цель — дать вам инструменты и уверенность, необходимые для улучшения ваших финансов. Хотя мы получаем компенсацию от наших кредиторов-партнеров, которых мы всегда будем указывать, все мнения принадлежат нам. Credible Operations, Inc. NMLS # 1681276 упоминается здесь как «Надежный».

Для большинства покупателей жилья первоначальный взнос является самым большим препятствием. Конечно, у вас может быть несколько тысяч накопленных на банковском счете, но десятки тысяч? Возможно нет.

Конечно, у вас может быть несколько тысяч накопленных на банковском счете, но десятки тысяч? Возможно нет.

Попытка выяснить, какой первоначальный взнос за дом вам понадобится, может показаться непосильной задачей, но мы можем помочь. Для многих крупный первоначальный взнос не является необходимым. Фактически, в зависимости от вашего финансового профиля и программ кредитования, на которые вы имеете право, они могут вам вообще не понадобиться.

Вот как определить, сколько вам потребуется для первоначального взноса за дом:

Что такое авансовый платеж?

Первоначальный взнос — это, по сути, деньги, которые вы кладете на дом.Чем больше вы вкладываете, тем большей частью дома вы технически владеете и тем меньше будет остаток по вашей ипотечной ссуде.

Как правило, более крупный первоначальный взнос дает вам право на более выгодные условия и процентные ставки по ссуде. Это также будет означать более низкий ежемесячный платеж и меньшие проценты, выплачиваемые в течение срока действия вашей ипотеки.

Узнайте: Как получить лучшую ставку по ипотеке

Какой размер первоначального взноса нужно для покупки дома?

Нет точного номера телефона, который вам понадобится для первоначального взноса.На самом деле это зависит от того, на какой тип кредитного продукта вы претендуете, вашего бюджета и цены на дом, который вы ищете.

Давайте рассмотрим несколько факторов, которые следует учитывать при определении суммы первоначального взноса.

На какие ссуды вы имеете право?

Первое, что вам нужно знать, это то, на какие ипотечные ссуды вы имеете право. Вот некоторые из основных типов ипотеки и то, как вы можете получить на нее право:

- Обычная ссуда: Если у вас хороший кредитный рейтинг, вы можете иметь право на получение обычной ссуды, которая требует для некоторых заемщиков только 3% -ную скидку.Но на конкурентном внутреннем рынке продавцы обычно предпочитают 20% первоначальный взнос.

- Ссуда FHA: Если вы впервые покупаете жилье или у вас невысокая кредитоспособность, ссуда FHA может быть лучшим выбором. Эти ссуды требуют минимум от 3,5% до 10%, в зависимости от вашего кредитного профиля.

- Кредит VA: Это для ветеранов и военнослужащих (и вам может вообще не потребоваться авансовый платеж).

- Кредит USDA: Это для покупки дома в сельской местности (и вам может вообще не потребоваться первоначальный взнос).

Варианты минимального и нулевого первоначального взноса

Может возникнуть соблазн воспользоваться упомянутыми выше вариантами низких платежей и платежей без предоплаты, но важно помнить о последствиях внесения минимального минимума при покупке дома.

С одной стороны, это будет означать более высокий остаток по ссуде, более крупный ежемесячный платеж и более высокую процентную ставку — и, в конечном итоге, все это означает более высокие проценты, выплачиваемые в долгосрочной перспективе. Кроме того, вам может потребоваться ипотечная страховка, если ваш первоначальный взнос слишком низкий.Это может добавить как предоплату при закрытии, так и сумму ваших ежемесячных выплат по ипотеке.

Кроме того, вам может потребоваться ипотечная страховка, если ваш первоначальный взнос слишком низкий.Это может добавить как предоплату при закрытии, так и сумму ваших ежемесячных выплат по ипотеке.

Первоначальный взнос в размере 20% необязателен, но может быть разумным.

Многие утверждают, что 20% первоначальный взнос является обязательным при покупке дома, но, как вы можете видеть из предыдущих разделов, это неправда. Однако это не означает, что 20% -ный первоначальный взнос — это неразумно.

Если вы можете это сделать, 20% первоначальный взнос может помочь вам как домовладельцу. Это означает:

- Без ипотечного страхования (обычно 0.От 5% до 1% вашей ипотеки)

- Остаток по малому кредиту

- Пониженная процентная ставка

- Меньшие ежемесячные платежи

- Минус проценты, уплаченные с течением времени

Более крупный первоначальный взнос также означает, что в первый день у вас будет большая доля в капитале. По сути, если бы вы развернулись и продали собственность, вы бы заработали больше (при условии, что собственность не теряет в стоимости).

По сути, если бы вы развернулись и продали собственность, вы бы заработали больше (при условии, что собственность не теряет в стоимости).

Допустим, вы покупаете дом за 250 000 долларов под 4% годовых. В сценарии А вы вкладываете 3% вниз (7500 долларов). В сценарии B вы кладете 20% (50 000 долларов). Вот как выглядят ваши общие расходы:

- Сценарий A: ежемесячный платеж в размере 1158 долларов США; 174 284 долл. США общая сумма процентов, выплаченных с течением времени

- Сценарий B: Ежемесячный платеж 955 долларов США; $ 143 739 общая сумма процентов, выплаченных с течением времени

Это разница более чем на 30 000 долларов в течение 30-летнего кредита (или примерно на 1000 долларов в год).

Итак, какой первоначальный взнос вы можете себе позволить?

Настоящий вопрос, на который вам нужно ответить, — это сколько вы можете себе позволить. Вот пара вещей, о которых следует помнить:

Вот пара вещей, о которых следует помнить:

- Ежемесячный платеж: Определите, с каким ежемесячным платежом по ипотеке вы можете комфортно справиться с учетом текущего долга и дохода семьи. В этом может помочь хороший калькулятор ипотеки. Помните, что чем больше вы вкладываете, тем меньше будут ваши платежи, а меньшие первоначальные взносы увеличивают их.

- Сборы и расходы: Убедитесь, что у вас достаточно средств на дополнительные расходы. В дополнение к первоначальному взносу у вас также будут расходы на закрытие дома, которые обычно составляют от 2% до 5% от общей стоимости покупки дома. У вас также будет плата за осмотр дома, расходы на переезд и другие расходы, и вы также захотите сэкономить средства на техническое обслуживание и ремонт дома.

Подробнее: Первый раз покупатель жилья? Вот как получить деньги для первоначального взноса

Определение необходимого размера первоначального взноса за дом

При определении того, что поставить на дом, нужно учесть многое. Если вы не уверены, что лучше всего подходит для ваших финансов, подумайте о том, чтобы поговорить с кредитным специалистом, ипотечным брокером или финансовым консультантом. Они могут помочь вам взвесить плюсы и минусы каждого варианта и указать правильное направление.

Если вы не уверены, что лучше всего подходит для ваших финансов, подумайте о том, чтобы поговорить с кредитным специалистом, ипотечным брокером или финансовым консультантом. Они могут помочь вам взвесить плюсы и минусы каждого варианта и указать правильное направление.

Убедитесь, что вы также получили предварительное одобрение на ипотеку, прежде чем начинать поиск жилья. Это может дать вам преимущество перед другими заемщиками и помочь вам установить более точный бюджет покупки жилья.

Credible позволяет мгновенно создать упрощенное письмо с предварительным одобрением.Вы даже можете вносить изменения в свой первоначальный взнос, сумму ссуды и адрес собственности, не вводя каждый раз свою информацию. Таким образом, вы можете быстро создать новое письмо с предварительным одобрением, когда оно вам понадобится.

Credible упрощает получение ипотеки- Фактические персонализированные ставки: Через 3 минуты вы получите фактические ставки предварительной квалификации, не влияя на ваш кредитный рейтинг

- Smart Technology: Мы оптимизируем вопросы, на которые вам нужно ответить, и автоматизируем процесс загрузки документов

- Сквозной опыт: Завершите весь процесс от сравнения рейтингов до закрытия всего на Credible

Найти цены сейчас

Об авторе

Али Дж. Йельский университет

Йельский университет

Эли Дж. Йель — агентство по ипотеке и недвижимости, спонсор Credible. Ее работы появлялись в Forbes, Fox Business, The Motley Fool, Bankrate, The Balance и других.

Прочитайте большеГлавная »Все» Ипотека » Сколько авансового платежа необходимо для покупки дома

Что такое первоначальный взнос?

Первоначальный взнос — это деньги, которые вы вносите авансом при покупке, которую вы в противном случае финансируете из заемных средств.Кредиторы часто требуют значительных первоначальных платежей по ипотеке, автокредитам и другим финансируемым товарам и услугам (бытовая техника, ремонт дома и т. Д.).

Крупный авансовый платеж демонстрирует кредиторам, что вы достаточно дисциплинирован, чтобы сэкономить много денег, и дает уверенность в том, что вы, заемщик, инвестируете в покупку. Логика гласит, что если у вас есть «шкура в игре», у вас будет меньше шансов отказаться от ссуды, не вернув ее.

Кредиторы (особенно автофинансирующие организации) время от времени рекламируют ссуды, которые не требуют первоначального взноса, но они, как правило, зарезервированы для заемщиков с отличной кредитной историей, предпочтительно включающей длинный послужной список успешных погашений ссуд.

Если вы являетесь заемщиком с невысокой кредитной историей, подумайте о том, чтобы предложить первоначальный взнос, превышающий тот, который требуется по «обычной» ссуде, доступной заемщикам с хорошей кредитной историей. Это может побудить осторожного кредитора работать с вами.

Как работают авансовые платежи?

Требования к первоначальному взносу варьируются от кредитора к кредитору и от типа ссуды к типу ссуды. Обычно они выражаются в процентах от покупной цены — например, 15%, 20% или 25% — и должны быть оплачены во время покупки.

Например, ипотека дома стоимостью 200 000 долларов с 20% первоначальным взносом в размере 40 000 долларов приведет к финансированию в размере 80% от покупной цены — 160 000 долларов.

Поскольку кредиторы рассматривают первоначальные платежи как признаки добросовестности заемщиков и хеджирования рисков неплатежа, требования к первоначальному взносу могут варьироваться в зависимости от кредитного профиля соискателей кредита. Кредиторы могут потребовать более высокие авансовые платежи от заемщиков с более низким кредитным рейтингом, что может указывать на короткие кредитные истории, прошлые случаи просроченных или пропущенных платежей или даже более серьезные негативные кредитные события, такие как невыполнение кредита, потеря права выкупа или банкротство.

Когда вы подаете заявку на ссуду, требующую первоначального взноса, в предложении ссуды будет указана сумма требуемого первоначального взноса вместе с процентной ставкой и любыми применимыми комиссиями. Как и другие условия кредита, сумма первоначального взноса может быть предметом переговоров; вы можете заставить кредитора согласиться на более низкий первоначальный взнос в обмен на более высокую процентную ставку. (Это увеличивает ваши общие затраты по займам двумя способами — за счет увеличения суммы, которую вы заимствуете, и процентов, которые вы платите на заемную сумму.) И наоборот, вы часто можете договориться о более низких процентных ставках или сборах в обмен на более крупный первоначальный взнос — практика, также называемая «выкупом баллов».

(Это увеличивает ваши общие затраты по займам двумя способами — за счет увеличения суммы, которую вы заимствуете, и процентов, которые вы платите на заемную сумму.) И наоборот, вы часто можете договориться о более низких процентных ставках или сборах в обмен на более крупный первоначальный взнос — практика, также называемая «выкупом баллов».

Ипотечные кредиторы обычно требуют, чтобы первоначальные платежи производились в форме заверенного чека. Автофинансисты также могут потребовать сертифицированные чеки, но некоторые принимают электронные переводы, платежи по дебетовым картам или личные чеки. Продавцы бытовой техники, мебели и других крупных товаров могут принимать авансовые платежи любым из этих методов или в виде платежей по кредитной карте.

Что такое типичный первоначальный взнос на дом?

В рамках регулируемых лимитов ипотечные кредиторы имеют широкую свободу действий при установлении требований к первоначальному взносу для пользователей с разной кредитной квалификацией, так же как они это делают в отношении процентных ставок и комиссий. Но федеральные жилищные программы и отраслевые руководящие принципы делают некоторые общие практики почти универсальными для жилищных кредиторов США:

Но федеральные жилищные программы и отраслевые руководящие принципы делают некоторые общие практики почти универсальными для жилищных кредиторов США:

- Хотя они регулярно принимают авансовые платежи в размере менее 20%, ипотечные кредиторы почти все требуют, чтобы заемщики приобретали частную ипотечную страховку (PMI) по таким кредитам. .Кредиторы требуют PMI, потому что они считают рискованным предоставлять ссуду на сумму более 80% от рыночной стоимости дома. Если по вашей ипотеке требуются премии PMI, они увеличат ваши ежемесячные выплаты по ипотеке, но вы можете их отменить, как только вы выплатите 20% основной суммы по ипотечному кредиту. По этой причине рекомендуется попытаться внести первоначальный взнос по ипотеке как можно ближе к 20%.

- Те, кто впервые покупает жилье с FICO ® с оценкой ☉ из 580 или выше, могут внести первоначальный взнос от 3.5% по ипотеке, обеспеченной Федеральной жилищной администрацией — ссудой FHA. Заемщики с кредитным рейтингом от 500 могут претендовать на ссуду FHA с 10% первоначальным взносом.

- Соответствующие требованиям ветераны, военнослужащие и оставшиеся в живых супруги могут покупать дома без первоначального взноса за счет кредита VA, поддерживаемого Министерством по делам ветеранов США.

Что такое хороший первоначальный взнос за автомобиль?

Автокредиторы обычно требуют более низкие авансовые платежи, чем ипотечные кредиторы, причем авансовые платежи по автокредиту в размере 10% являются довольно распространенным явлением.Хотя возможны более низкие первоначальные платежи, есть веские причины для внесения авансового платежа, который покрывает более 10% стоимости автомобиля, не в последнюю очередь то, что более крупный первоначальный взнос обычно означает меньшие ежемесячные платежи по вашему кредиту:

- Остерегайтесь предложений ссуды, особенно на новые автомобили, в которых более низкий первоначальный взнос заменяется более длительным периодом погашения. Увеличение срока ссуды со стандартного четырехлетнего или даже пятилетнего периода погашения до шести лет предлагает более низкие ежемесячные платежи, но также значительно увеличивает общую стоимость автомобиля.

- Для большинства новых автомобилей, которые быстро теряют стоимость при перепродаже в первые год или два в пути, первоначальный взнос менее 10% и продленный срок кредита могут повысить вероятность того, что вы окажетесь «под водой» по кредиту. — то есть должны больше, чем стоит машина.

Возмещает ли большой первоначальный взнос плохой кредит?

Если у вас плохой кредит, можно убедить кредитора выдать вам ссуду, которую он в противном случае не сделал бы, если вы предложите больший первоначальный взнос, чем обычно требуется.Например, предложение поставить 25% на автомобиль может склонить финансового сотрудника автосалона рассмотреть вопрос о предоставлении вам в кредит оставшиеся 75% от покупной цены.

Нет никаких гарантий, что такой подход будет работать, но стоит попробовать, если вы можете позволить себе первоначальный взнос и в противном случае не имеете права на получение ссуды.

Если вы обнаружите, что ваш кредит является препятствием для получения кредита (или получения кредита по выгодным процентным ставкам), следует рассмотреть другой подход — принять меры для улучшения ваших кредитных рейтингов и положения. Нет мгновенных исправлений для некачественной кредитной истории, но принятие мер сегодня может привести к значительному улучшению кредитных рейтингов в течение периода от шести до 12 месяцев.

Нет мгновенных исправлений для некачественной кредитной истории, но принятие мер сегодня может привести к значительному улучшению кредитных рейтингов в течение периода от шести до 12 месяцев.

Если вы ищете возможность повысить баллы FICO ® на основе кредитных данных Experian, рассмотрите возможность совместного использования информации о вашем мобильном телефоне и коммунальных платежах с помощью программы Experian Boost ™ † , чтобы ваши действия могли отражаться в ваших данных. кредитный рейтинг.

Авансовый платеж — Что такое авансовый платеж?

Покупка дома часто является одним из самых дорогих дел на протяжении всей жизни, поэтому неудивительно, что сбережения на первоначальный взнос остаются серьезным препятствием для многих американцев на пути к домовладению.Но хотя 20-процентный первоначальный взнос считается идеальным, на самом деле это не так часто, как вы думаете, и при этом не является необходимостью для покупки дома.

Согласно отчету Zillow Group Consumer Housing Trends Report 2018, большинство (52 процента) покупателей вкладывают менее 20 процентов в свой новый дом.

Как правило, вам нужно снизить от 3 до 20 процентов продажной цены вашего дома наличными, чтобы претендовать на получение обычного кредита (фиксированная ипотека на 30 лет), но есть исключения.Если вы соответствуете критериям отбора, вы можете претендовать на получение жилищного кредита с нулевым первоначальным взносом в рамках программ по делам ветеранов (ссуды VA) или Министерства сельского хозяйства (ссуда USDA).

Что такое авансовый платеж?

Первоначальный взнос — это сумма денег, которую вы тратите авансом на покупку дома, и обычно она сочетается с жилищной ссудой для оплаты общей стоимости покупки дома. Кроме того, сумма вашего первоначального взноса, ваш кредитный рейтинг, кредитная история, общий долг и годовой доход будут влиять на размер кредита, на получение которого вы можете претендовать.

Отличный инструмент, чтобы узнать, сколько вы можете себе позволить, исходя из вашего первоначального взноса и годового дохода, — это наш калькулятор доступности. Он также будет учитывать ваши ежемесячные долги, процентную ставку по вашему долгу, срок кредита и многие другие параметры, которые вы можете персонализировать, чтобы получить более точный результат по цене дома.

Он также будет учитывать ваши ежемесячные долги, процентную ставку по вашему долгу, срок кредита и многие другие параметры, которые вы можете персонализировать, чтобы получить более точный результат по цене дома.

Почему 20 процентов считаются идеальными

Если вам удастся внести 20-процентный первоначальный взнос, вы получите немало преимуществ. Снижение этой большей суммы позволяет вам избежать оплаты частного ипотечного страхования (PMI), это может помочь вам получить право на более низкую процентную ставку (что может помочь вам сэкономить тысячи в течение срока действия вашего кредита), это быстрее даст вам больше капитала, и это приведет к меньшему ежемесячному платежу по ипотеке.В зависимости от того, где вы собираетесь купить дом, более крупный первоначальный взнос также может помочь вам стать конкурентоспособным покупателем и выделиться среди продавца, если на дом будет несколько предложений.

Хотя 20 процентов не является обязательным условием для приобретения жилья, многие покупатели все же кладут эту сумму, а затем и другие. Более крупные авансовые платежи более распространены для покупателей на Западе (47 процентов вносят 20 процентов и более) и Северо-Востоке (52 процента вносят 20 процентов и более). Это связано с более узкими рынками и необходимостью представить продавцу более конкурентоспособное предложение, чтобы выиграть дом.

Более крупные авансовые платежи более распространены для покупателей на Западе (47 процентов вносят 20 процентов и более) и Северо-Востоке (52 процента вносят 20 процентов и более). Это связано с более узкими рынками и необходимостью представить продавцу более конкурентоспособное предложение, чтобы выиграть дом.

Получить первоначальные платежи сложно

Тот факт, что некоторые покупатели могут вкладывать более 20 процентов, не означает, что они не испытывают затруднений с выделением денег. Согласно опросу Zillow, 68 процентов арендаторов называют экономию на первоначальном взносе самым большим препятствием при покупке дома.

Около трети покупателей (29 процентов) с трудом откладывают деньги на первоначальный взнос. Большинство (53 процента) делают это по старинке. Но почти четверть (24 процента) проявляют более творческий подход и объединяют два или более источника для финансирования своего первоначального взноса.

Некоторым покупателям посчастливилось использовать более творческие способы финансирования своего первоначального взноса, получая подарки от семьи или друзей, продавая акции или другие инвестиции, используя пенсионные фонды, прося ссуду у семьи и друзей или используя остатки денег от продажи дома. предыдущий дом.

предыдущий дом.

Поскольку постоянные покупатели часто могут вкладывать часть денег от предыдущей продажи дома в счет первоначального взноса, они с большей вероятностью, чем покупатели впервые, внесут более крупные единовременные суммы. Однако покупатели, впервые покупающие товары, с большей вероятностью откладывают от 3 до 9 процентов.Согласно опросу Zillow, только 37% впервые покупающих платят 20% и более.

Ссуды со спадом менее 20 процентов

Хотя получить ссуду с нулевым первоначальным взносом сложно, и вы должны соответствовать строгому набору критериев, существуют и другие программы, предлагающие низкие первоначальные платежи, которые могут быть более достижимыми.

Одной из самых популярных ссуд с низкой первоначальной оплатой является ссуда Федерального жилищного управления (FHA), которая позволяет вносить первоначальный взнос в размере 3,5%. Однако одним из недостатков этой программы является то, что вам все равно придется платить взносы по ипотечному страхованию, чтобы защитить кредитора в случае невыполнения обязательств по ссуде.

Покупатели также воспользовались двумя предложениями Fannie Mae; Обычная ипотека 97 и HomeReady, которые предусматривают минимальный первоначальный взнос всего в 3 процента. Ипотечные кредиты HomeReady предназначены для кредитоспособных заемщиков с низким и средним доходом, с расширенным правом на финансирование домов в определенных сообществах с низким доходом, меньшинствах и пострадавших от стихийных бедствий сообществах. Обычные ипотечные кредиты 97 предназначены для того, чтобы помочь кредитоспособным покупателям жилья, которые в противном случае имели бы право на получение ипотеки, но могут не иметь ресурсов для более крупного первоначального взноса.

Помимо этих типов ссуд Fannie Mae, FHA, VA и USDA, существуют государственные и местные программы помощи, которые могут помочь вам получить жилье с минимальным первоначальным взносом. Есть также города, которые предлагают стимулы для переезда туда, от прощения студенческих ссуд до бесплатных участков земли для строительства.

-768x432.jpg) Например, если у вас достаточно сбережений для первоначального взноса, скажем, в 8 процентов от целевой цены дома, подумайте, можете ли вы сэкономить немного больше перед покупкой, или выберите дом немного дешевле, чтобы вы могли сэкономить 10 отметка процента. Если вы не знаете, что делать, подумайте о том, чтобы поговорить с консультантом по жилищным вопросам, сертифицированным HUD.

Например, если у вас достаточно сбережений для первоначального взноса, скажем, в 8 процентов от целевой цены дома, подумайте, можете ли вы сэкономить немного больше перед покупкой, или выберите дом немного дешевле, чтобы вы могли сэкономить 10 отметка процента. Если вы не знаете, что делать, подумайте о том, чтобы поговорить с консультантом по жилищным вопросам, сертифицированным HUD.