Можно ли погасить ипотеку материнским капиталом в Сбербанке в 2020

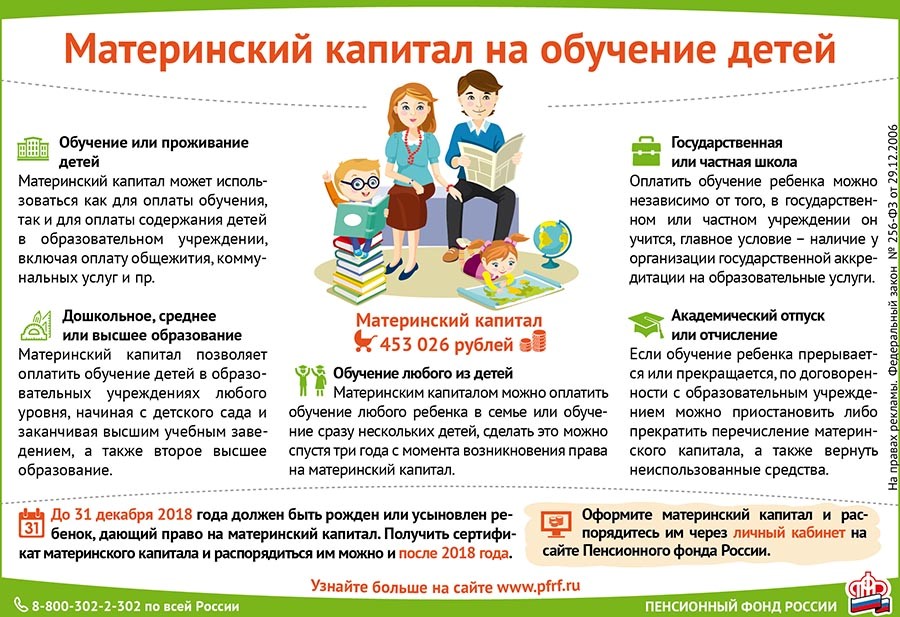

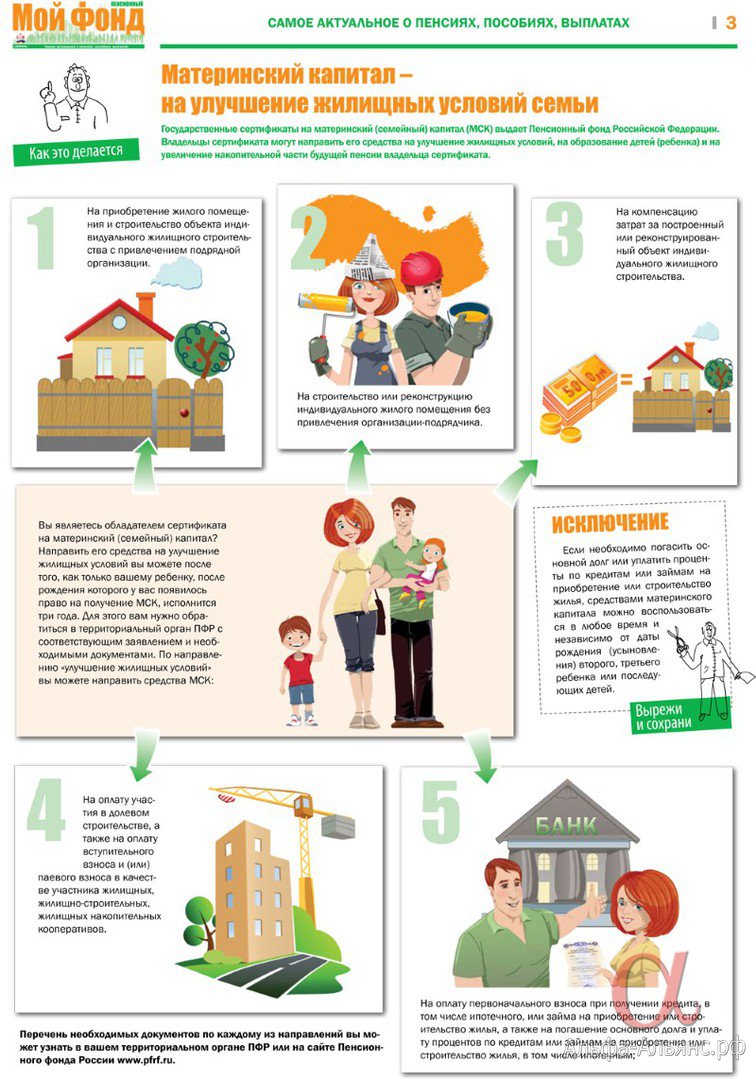

Перед молодыми российскими семьями с двумя и более детьми очень остро стоит вопрос об улучшении и расширении жилья. Получая сертификат на материнский капитал, родители приобретают шанс использовать бюджетные средства для решения подобной проблемы. Сегодня законодательством разрешено применять маткапитал можно только в качестве разовых выплат –начального платежа при оформлении ипотечного займа или его погашения (оплата тела кредита и процентов). Государство с этого готово изменить существующие правила: ведется разработка нового закона и благодаря этому у заемщика появится возможность применить семейный доход для ежемесячных платежей.

В последнее время кредитозаемщиков часто интересует, как погасить ипотеку материнским капиталом в СбербанкеИпотека с господержкой от 1,2% — условия акционной программы получения кредита на жилье для семей с несколькими детьми.

Специальная программа с поддержкой семей, которые имеют 2 и более детейПогашение ипотеки материнским капиталом в Сбербанке

Банковским учреждением реализуются специальные кредитные программы для молодых родителей, желающих применить полученный сертификат. Как рационально и правильно оплатить заемщику ипотеку маткапиталом в Сбербанке?

Частично или полностью первоначальный взнос можно погасить детскими деньгамиЕсли жилищный займ оформлен, а в семье родился ребенок, то госсубсидию по действующему законодательству можно внести как часть средств для досрочной или частичной выплаты. По наблюдениям специалистов, что применить субсидию в качестве выплаты жилищного займа намного проще, чем оформить новый. Схема достаточно простая. После подачи в ПФР заявления с его счета средства перечисляются на банковский счет.

Процентные ставки и виды программ

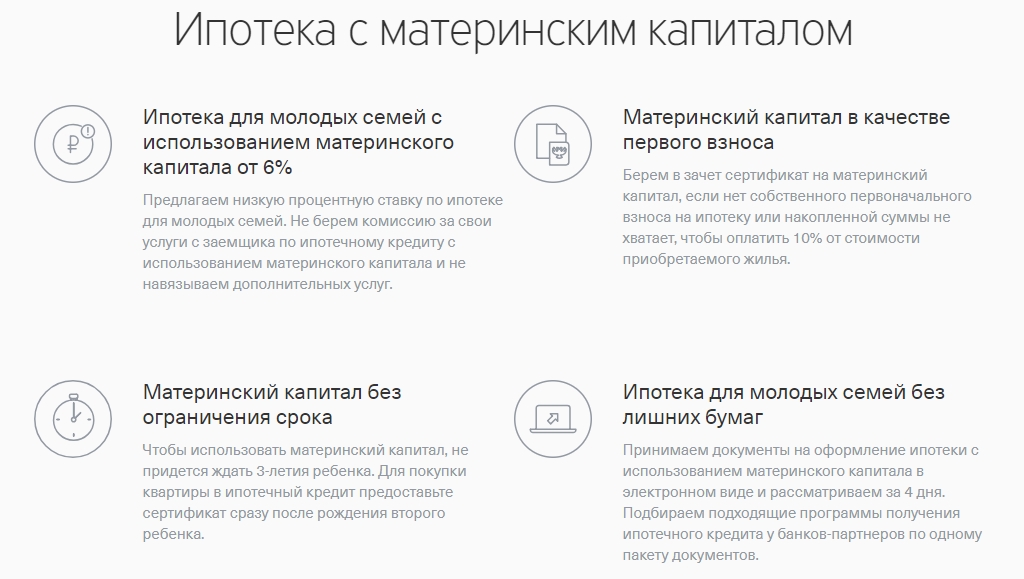

Преимуществом кредитов, где можно применить субсидию, являются достаточно лояльные проценты по сравнению с предложениями других кредиторов. Особые условия предоставляются зарплатным клиентам и сотрудникам учреждения: для них ставка снижается на 1-2%.

Владельцы сертификатов могут стать участниками специальной кредитной линии «Молодая семья», где предусмотрена низкая ставка по кредиту – от 7,3%. Немного больше придется платить тем, кто берет заемные средства для индивидуального строительства – 8,8%. Жилищный кредит может вырасти на 1% в случае отказа клиента от личной страховки. Залоговое недвижимое имущество в любом случае страхуется.

Если одному из супругов меньше 35 лет, то пара имеет право на особые льготные условияПогашение кредита на жилье

Погашение ипотеки с применением материнского капитала в Сбербанке – это наиболее выгодное вложение бюджетной субсидии. Родители могут оформить договор, не дожидаясь 3-х лет после появления ребенка. По законодательству обналичить средства до истечения этого срока можно лишь на жилищное кредитование: в качестве начального взноса или окончательных выплат.

Обратиться в ПФР с заявлением о распоряжении денег нужно не позже, чем через полгода после оформления ссуды.

Условия приобретения нового жильяЕще одно условие – оформление долевой собственности всех членов семьи на квартиру.

Заемщику необходимо знать, что при наличии детского капитала при погашении ипотеки в Сбербанке, по условию клиент получает право на налоговый вычет. Он составляет 13% выплаченной ссуды. Для получения вычета необходимо посетить налоговую инспекцию, собрав нужные документы:- заявление,

- декларация 3-НДФЛ;

- справка 2-НДФЛ

- справка, подтверждающая расходы на покупку жилья.

Порядок погашения ипотеки материнским капиталом

Если у заемщика с получением сертификата на маткапитал появилось желание частично или полностью закрыть жилищный кредит, ему нужно пройти несколько этапов.

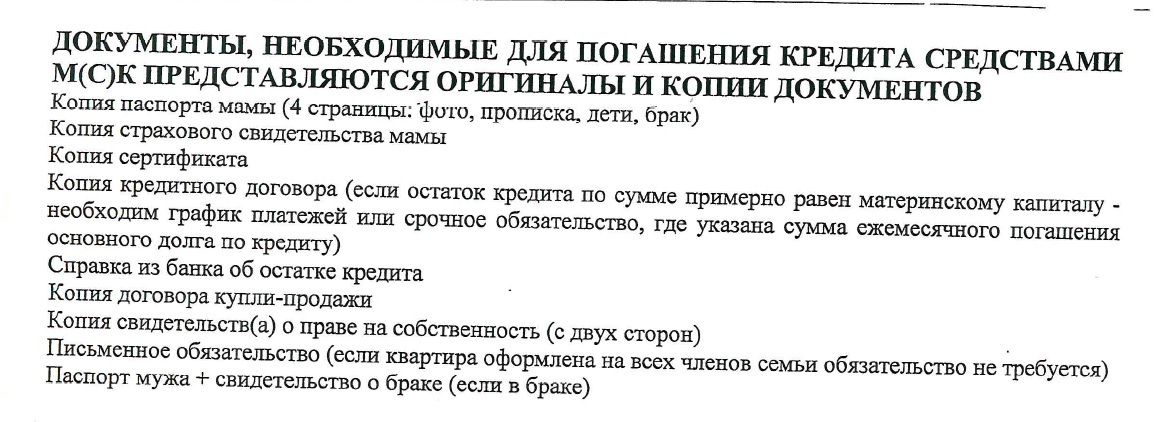

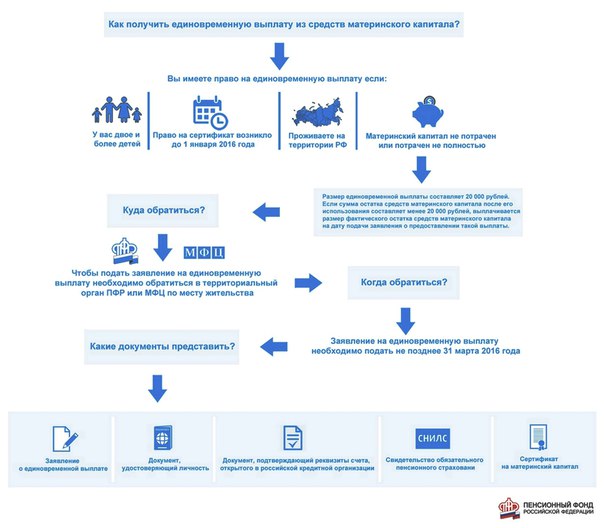

1 этап — обратиться в отделение, где оформлялся займ, и написать заявление. К нему потребуются приложить пакет документов:

- паспорт титульного заемщика,

- сертификат.

Кредитор выдает клиенту справку о задолженности (размер тела кредита и процентов).

2 этап — посетить ПФР. При себе иметь следующую документацию:

- паспорт владельца сертификата;

- сертификат;

- справку кредитора о задолженности;

- право собственности на объект недвижимости;

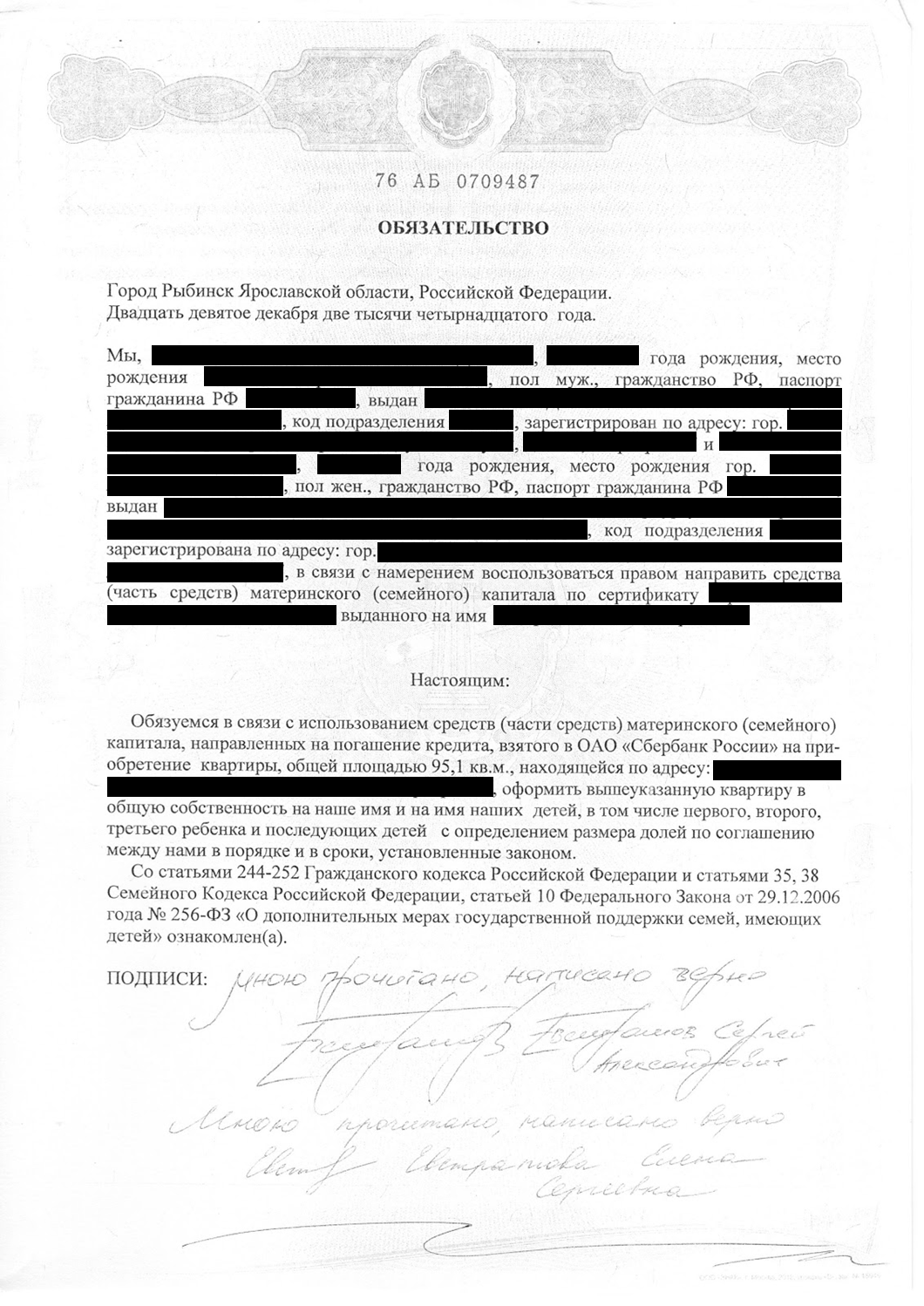

- если на членов семьи не выделены доли, то потребуется оформить нотариальное обязательство о выделении на детей и второго супруга долей в течение полугодия после закрытия кредита.

3 этап – заемщик с разрешением от ПФ посещает банк.

4 этап – в течение 30 дней средства от ПФ поступают кредитору. После их зачисления в банке рассматривается новый график выплат (уменьшается ежемесячный платеж или длительность кредитного договора) или полностью закрывается кредит (это зависит от суммы задолженности). Взять справку о закрытии кредита.

5 этап — в течение полугода после закрытия займа и снятие его через Росреестр выполнить выделение долей, если это требуется. Это может быть оформлено соглашением о распределении долей или договором дарения.

В 2020 году во многих программа появилась опция — 0,1 % на первый годЗаключение

Погашение ипотеки материнским капиталом в Сбербанке, по отзывам клиентов – простая процедура. К тому же, не потребуется предоставлять значительный пакет документов, их количество минимально. Предоставление государством помощи и рост выделяемых средств, позволяет предположить, что много молодых семей с детьми смогут решить свою жилищную проблему.

- Поделиться

- Нравится

- Твитнуть

- Класс!

- Нравится

Покупка квартиры с материнским капиталом

15. 06.2020

06.2020

Для большинства российских семей материнский капитал становится неплохим дополнительным финансовым подспорьем при покупке квартиры. Но, как и у любой формы государственной поддержки семей, и у материнского капитала есть свои нюансы. Ниже я расскажу вам о некоторых из них.

Покупка квартиры с материнским капиталом

- Материнский сертификат и ипотека. При ипотеке использовать материнский сертификат в качестве первоначального взноса можно. Многие банки разрешают использовать материнский капитал в качестве первоначального взноса, но как правило в дополнении к наличным денежным средствам. Одно из главных условий –– это размер первоначального взноса за квартиру, как правило он должен быть не менее 20% от стоимости квартиры. То есть, материнский капитал и наличные денежные средства должны вместе составлять 20% от стоимости квартиры, т.е в примерном соотношении 10 на 10%. Некоторые банки (а таких мало) позволяют использовать только материнский капитал в качестве первоначального взноса, но и в этом случае размер материнского капитала должен быть не менее 20% от стоимости приобретаемой квартиры. Помимо этого, материнским капиталом можно погасить частично или полностью действующий ипотечный кредит. Для этого просто обратитесь в ваш банк и банк объяснит какие бланки и заявления и в какие сроки вам необходимо будет заполнить или написать и после этого можно отправляться писать заявление в ПФР, приложив весь необходимый список документов в копиях.

- Материнский сертификат и покупка квартиры у юридического лица без ипотеки. В этом случае оформляется договор рассрочки. То есть большая часть денежных средств вносится наличными, а средства материнского капитала считаются деньгами в рассрочку, так как ПФР переведет их не сразу, а в течение 2-3 месяцев по результатам проверки документов. Практически все застройщики легко соглашаются работать по этой схеме, ведь объект до полного исполнения обязательств находится в залоге у юридического лица и только после полного погашения стоимости, переходит к покупателю.

- Материнский сертификат и покупка квартиры у физического лица без ипотеки. Такой вариант тоже возможен, но как правило между хорошо знакомыми друг другу людьми (друзьями, родственниками) или же это очень и очень неликвидный объект, где продавец готов будет ждать 2-3 месяца до полного расчета. Соответственно, все нюансы должны быть прописаны в договоре, который в обязательном порядке должен быть зарегистрирован в Росреестре. То есть примерно по аналогии с покупкой квартиры у юридического лица.

- Порядок оформления.

4.1. Заказ справки об остатке средств материнского капитала на дату. Справка заказывается либо через МФЦ, либо через ПФР – все через личное присутствие. Онлайн заказать пока, к сожалению, нельзя. Срок исполнения справки – 10 рабочих дней.

4.2. Если материнский капитал планируется к использованию в дополнении к средствам в качестве первоначального взноса, то просто приложите сам сертификат и справку из ПФР об остатке. И после одобрения и выдачи ипотечного кредита на квартиру, обязательно (как можно быстрее) напишите заявление в ПФР об использовании материнского капитала для получения ипотечного кредита. До тех пор, пока средства материнского капитала не поступят на счет банка, ваш ежемесячный платеж по ипотеке будет выше. После получения банком средств материнского капитала, ваш ежемесячный платеж станет меньше.

4.3. При использовании средств материнского капитала в дополнении к наличным денежным средствам при покупке квартиры у юридического или физического лица, схема выглядит так же. То есть заключается договор (в данном случае рассрочки) и пишется заявление в ПФР о перечислении средств материнского капитала в счет погашения оставшейся части стоимости квартиры.

Во всех случаях необходимо прикладывать копии договоров, расписок и прочих документов, подтверждающих факт приобретения квартиры. После проверки всех документов, ПРФ переводит денежные средства материнского капитала на счет продавца или банка.

Во всех случаях необходимо прикладывать копии договоров, расписок и прочих документов, подтверждающих факт приобретения квартиры. После проверки всех документов, ПРФ переводит денежные средства материнского капитала на счет продавца или банка. - Помните, что материнский капитал обязует вас обеспечить метражом (т.е выделить доли) в приобретаемой квартире как на детей, так и на супругу, если она по каким-то причинам не указана в договоре купли-продажи квартиры.

Покупка квартиры с материнским капиталом

Это лишь некоторые моменты при покупке квартиры с помощью средств материнского капитала. Надеюсь, что статья была полезной и поможет вам купить заветные метры при помощи этой программы.

Об авторе

Каляева Анна

Учредитель Петербургского агентства недвижимости

Жилищныйброкер.рф

Каляева Анна

|

Цель кредита |

|

|

Целевая аудитория |

Физические лица граждане РФ – семьи, имеющие средств «Материнского (семейного) капитала». |

|

Сумма кредита |

640 000 руб |

|

Срок кредита |

6 месяцев |

|

Ставка кредитования |

— 17% — на приобретение квартиры, жилого дома с земельным участком — 19% — на приобретение доли в квартире, доли в жилом дома с земельным участком — 17,5% — на строительство жилого дома |

|

Обеспечение |

|

|

Порядок погашения кредита |

С отсрочкой оплаты основного долга сроком на 3 месяца |

|

Требования к заемщику |

Дееспособное физическое лицо в возрасте от 21 года Наличие сертификата на материнский капитал |

|

Прочие условия |

|

Глоссарий ипотечных кредитов, Глоссарий ипотеки и собственности

Покупаете ли вы дом или занимаетесь рефинансированием, подача заявки на ипотеку — большой шаг. Используйте наш Глоссарий условий ипотеки, чтобы понять каждый этап процесса. В нашем глоссарии терминов по ипотечным кредитам дается определение множества терминов, используемых кредитными специалистами и специалистами по недвижимости. Добавьте наш Глоссарий условий ипотеки в Избранное для быстрого поиска в процессе подачи заявки на ипотеку.

#

Стоимость фондов 11-го округа — Ежемесячный индекс стоимости фондов (COFI), отражающий средневзвешенную процентную ставку, выплачиваемую сберегательными учреждениями 11-го округа федерального банка жилищного кредитования для сберегательных и текущих счетов.11-й округ охватывает Аризону, Калифорнию и Неваду. Индекс публикуется в последний день месяца и отражает стоимость средств за предыдущий месяц.

А

Оговорка об ускорении — Оговорка об ипотеке или доверительном управлении, в которой оговаривается, что весь долг подлежит немедленной оплате, если залогодержатель не выполняет свои обязательства в соответствии с условиями договора.

Стоимость приобретения — По ссуде FHA, покупная цена или оценочная стоимость собственности плюс предполагаемые затраты на закрытие.

Ипотека с регулируемой процентной ставкой (ARM) — Ипотека, по которой процентная ставка периодически корректируется на основе индекса. Также называется ипотекой с переменной процентной ставкой.

Adjustment_date — Дата изменения процентной ставки по ARM (ипотеке с регулируемой ставкой).

Интервал корректировки — Для ипотеки с регулируемой процентной ставкой — время между изменениями взимаемой процентной ставки. Наиболее распространенные интервалы корректировки — один, три или пять лет.

Скорректированная балансовая база — Цена покупки недвижимости плюс любые капитальные улучшения за вычетом начисленной амортизации, если таковая имеется, на дату продажи.

Амортизация — Буквально, чтобы «убить» (root: mort) непогашенный остаток ссуды, производя равные платежи по регулярному графику (обычно ежемесячно). Платежи структурированы таким образом, что заемщик выплачивает и проценты, и основную сумму с каждым равным платежом.

Годовая процентная ставка (APR) — Цифра, которая указывает общую годовую стоимость ипотеки, выраженную фактической процентной ставкой.Годовая процентная ставка включает базовую процентную ставку, баллы и любые другие дополнительные комиссии и расходы по кредиту. В результате годовая процентная ставка неизменно выше для процентной ставки, которую кредитор назначает для ипотеки, но дает более точную картину вероятной стоимости ссуды. Однако имейте в виду, что большинство ипотечных кредитов удерживаются не на полные 15 или 30 лет, поэтому эффективная годовая процентная ставка выше, чем указанная годовая процентная ставка, потому что баллы и комиссии по ссуде распределяются на меньшее количество лет.

Аннуитет — Серия выплат доходов или поступлений в течение нескольких лет.

Заявление — Заявление на ипотеку требует от заемщиков предоставить информацию о своих доходах, сбережениях, активах, долгах и многом другом.

Плата за подачу заявления — Комиссия, взимаемая кредитором с заемщика за подачу заявки на ссуду. Уплата этого сбора не гарантирует одобрения займа. Некоторые кредиторы могут относить стоимость сбора за подачу заявления к определенным затратам на закрытие сделки.

Appraisal — Определение стоимости недвижимости на основе информации о последних продажах аналогичной недвижимости.

Оценка — Определение стоимости имущества для целей налогообложения.

Предполагаемый заем — Эти займы могут быть переданы от продавца дома покупателю. Покупатель «берет на себя» все невыплаченные платежи.

Покупатель «берет на себя» все невыплаченные платежи.

Допущение — Покупка недвижимости и принятие на себя ответственности по существующей ипотеке.

Оценка — Увеличение стоимости недвижимости из-за колебаний на рынке, инфляции и др.

Актив — Ценные предметы, обремененные или необремененные, принадлежащие физическому, юридическому или юридическому лицу.

Assumable Mortgage — Ипотека, которая позволяет покупателю «принять на себя» все невыплаченные платежи при продаже дома. Чтобы взять ссуду, покупатель обычно должен соответствовать квалификационным стандартам.

В

Balloon Mortgage — Действует как ипотека с фиксированной процентной ставкой на определенное количество лет (обычно пять или семь), а затем должна быть полностью выплачена одним «воздушным» платежом. Воздушные ссуды популярны среди тех, кто планирует продать или рефинансировать свою собственность в течение определенного периода времени.

Выплата воздушным шаром — Последняя единовременная сумма, которая выплачивается в конце срока ипотеки.

Банкротство — Тактика, которую люди используют, чтобы освободить себя от долгов и / или обязательств, когда они больше не могут их выплатить. Наиболее распространенной формой индивидуального банкротства является Глава 7, когда человек освобождается от большей части своих долгов. Заемщики, подвергшиеся банкротству, обычно не могут претендовать на получение бумажных ссуд категории «А» до истечения двух лет после объявления и восстановления кредита.

Best Faith Estimate — Оценка общих затрат на обеспечение ссуды на недвижимость, которая предоставляется заемщикам до закрытия.

Купчая — Письменный документ, передающий право собственности на личную собственность.

Двухнедельная ипотека — Платежи по ипотечной ссуде, которые требуют выплаты два раза в месяц, что дает тринадцать платежей в год вместо двенадцати. Это значительно сокращает время выплаты основной суммы долга.

Это значительно сокращает время выплаты основной суммы долга.

Общая ипотека — Ипотека, обеспеченная залогом более чем одного имущества или залога.

Балансовая стоимость — Затраты на приобретение за вычетом начисленной амортизации.

Брокер — Физическое лицо, оказывающее помощь в организации финансирования или заключении контрактов для клиента, но не ссужающее деньги сам. Брокеры обычно взимают комиссию или получают комиссию за свои услуги.

Промежуточный заем — Заем в виде долевого участия, обеспеченный для решения проблемы краткосрочного финансирования.

Бюджетная ипотека — Ипотека, которая включает часть налогов и страхования, а также основной суммы и процентов.

Buydown — Позволяет предоставлять ссуды по процентным ставкам ниже рыночных за счет выплаты предварительных скидок. Процентная ставка снижается на временный период, обычно от одного до трех лет. Чтобы получить эту скидку, выплачивается единовременная сумма, которая хранится на счете, используемом для дополнения ежемесячного платежа заемщика. По истечении периода скидки оплата рассчитывается как процентная ставка.

С

Дебиторская задолженность — Долговая ценная бумага, в которой эмитент имеет право выкупить ценную бумагу по указанной цене в указанную дату или после нее, но до указанной окончательной даты погашения.

Caps — Установленная процентная сумма, на которую ипотека с регулируемой ставкой может корректировать каждый период корректировки. Для регулируемых ссуд предельные значения обычно указываются двумя числами, как в 2/6. Первое число указывает, насколько ссуда может корректироваться в каждый период корректировки, а второе число указывает, насколько ссуда может корректироваться в течение срока ее действия.

Ссуды, подобные регулируемым 3/1 и 5/1, которые имеют начальный фиксированный период, котируются с 3 числами, как в 3/2/6, что означает, что первая корректировка может составлять до 3%, последующие корректировки ограничены до По 2% каждый, а ограничение на срок составляет 6%.

Двухэтапные ссуды котируются с единым пределом, который представляет собой сумму, на которую ссуда может быть скорректирована на дату единой корректировки.

Заем с переносом — Заем, в котором продавец соглашается профинансировать покупателя для завершения продажи недвижимости.

Свидетельство о праве на участие — Свидетельство ветерана о праве на ссуду, гарантированную VA.

Сертификат разумной стоимости (CRV) — Оценка собственности, которая выплачивается по ссуде VA.После оценки объекта Управление по делам ветеранов выдает CRV.

Четкое право собственности — Право собственности, свободное от залогового удержания или каких-либо юридических вопросов относительно права собственности на собственность.

Закрытие — Заключительные договоренности о передаче права собственности, а также распределении сборов и кредитов.

Затраты на закрытие — Затраты на закрытие — это комиссионные, уплачиваемые заемщиком при покупке или рефинансировании недвижимости. Понесенные расходы включают плату за выдачу кредита, дисконтные баллы, плату за оценку, поиск по названию, страхование титула, обследование, налоги, плату за регистрацию документов и сборы за отчет о кредитных операциях.Все затраты на закрытие делятся на «единовременные» и «предоплаченные». Единовременные платежи — это любые элементы, которые оплачиваются только один раз в связи с получением ссуды или приобретением собственности, например, комиссия за выдачу ссуды. Предоплаченные платежи — это те, которые повторяются с течением времени, например, страхование и налоги на имущество. Они суммированы в Оценке добросовестности.

Cloud — Неурегулированная претензия или обременение, которые, если они действительны, могут повлиять или нанести ущерб праву собственности владельца.

Залог — Имущество, недвижимое или личное, заложенное в качестве обеспечения для подтверждения обещания.В жилищном кредите имущество считается залогом, который может быть аннулирован, если ссуда не погашена в соответствии с условиями ипотеки или доверительного договора.

Обязательства — Письменное письмо-соглашение с подробным описанием условий, на которых кредитор будет предоставлять ссуду, а заемщик будет занимать средства для финансирования дома.

Соответствующий заем — Заем на сумму до 417 000 долларов США включительно в континентальных Соединенных Штатах (лимиты на Аляске и Гавайях выше).

Строительный заем — Краткосрочный заем для финансирования стоимости строительства. Кредитор ссужает застройщику средства по мере выполнения работ.

Обычная ипотека — Ипотечный заем, полученный без каких-либо дополнительных гарантий возврата, таких как страхование FHA, гарантии VA или частное страхование. Обычно это соотношение составляет 80% от стоимости кредита.

Преобразование — Право заемщика конвертировать регулируемую или увеличенную ссуду в фиксированную ссуду.Столбец «Вариант преобразования » в балансовых таблицах Moving.com указывает право заемщика конвертировать этот балансовый заем. Возможные варианты:

Нет в наличии

Заемщик не может конвертировать данную ссуду.

Требуется повторная аттестация

Заемщик может произвести конвертацию, но должен пройти повторную аттестацию. Комиссия за преобразование применяется

Авто-квалификация

Заемщик может конвертировать и автоматически квалифицируется. Комиссия за преобразование применяется

Кредитная ссуда — Кредитная ссуда — это ипотека, которая выдается только под финансовую устойчивость заемщика без особого учета залога.

Коэффициент кредитных убытков — Отношение убытков, связанных с кредитованием, к долларовой сумме непогашенных кредитов MBS и общей суммы ипотечных кредитов, принадлежащих корпорации.

Кредитный рейтинг — Заемщики оцениваются кредиторами в соответствии с кредитоспособностью или профилем риска заемщика. Кредитные рейтинги выражаются в буквенных обозначениях, например A-, B или C +. Эти рейтинги основаны на различных факторах, таких как история платежей заемщика, потери права выкупа, банкротства и списания. Не существует точной науки для оценки кредита заемщика, и разные кредиторы могут присваивать разные оценки одному и тому же заемщику.

Эти рейтинги основаны на различных факторах, таких как история платежей заемщика, потери права выкупа, банкротства и списания. Не существует точной науки для оценки кредита заемщика, и разные кредиторы могут присваивать разные оценки одному и тому же заемщику.

Расходы по кредитам — Сумма изъятых имущественных расходов плюс резерв на потери.

Убытки, связанные с кредитом — Сумма расходов на отчужденное имущество плюс списания.

Кредитный отчет — Отчет потенциальному кредитору о кредитоспособности потенциального заемщика. Используется для определения кредитоспособности. Здесь появится информация о просроченных платежах, невыполнении обязательств или банкротстве.

D

Отношение долга к доходу (DTI) — Отношение совокупного ежемесячного долга к совокупному ежемесячному доходу.

Акт — Юридический документ, который влияет на передачу права собственности на недвижимость от продавца к покупателю.

Доверительный акт — Синоним ипотеки. В зависимости от штата, в котором будет проживать заемщик, оформляется договор доверительного управления или ипотека.

Дефолт — Неплатежи по кредиту.

Просрочка — Просрочка или невыплата основной суммы, процентов, налогов или страховки.

Залог — Единовременная выплата в качестве залога.Всегда выплачивается залог в размере большей суммы, которая будет выплачена в будущем. В терминах ипотеки и недвижимости это называется «задаток».

Амортизация — В условиях недвижимости и ипотеки снижение стоимости имущества.

Скидка — Разница между номинальной стоимостью векселя или ипотеки и ценой, по которой инструмент продается на вторичном рынке.

Дисконтные баллы — Термин, используемый в субсидируемых государством ссудах, таких как ссуды FHA и VA.Относится к любым «пунктам» (один процент от суммы кредита), выплачиваемым в дополнение к комиссии за выдачу кредита в один процент.

Первоначальный взнос — Деньги, уплачиваемые покупателем из собственных средств, в отличие от той части покупной цены, которая финансируется.

E

Залог — Залог, вносимый потенциальным покупателем дома, чтобы показать, что он серьезно относится к покупке недвижимости.

Esement — Предоставление доступа к собственности другим лицам, кроме собственника.

Eminent Domain — Право государства брать частную собственность в общественное пользование зависело от оплаты ее справедливой рыночной стоимости.

Обременение — Любое залоговое право собственности или любое ограничение ее использования, например сервитут; право или интерес в собственности, принадлежащей тому, кто не является законным владельцем.

Закон о равных возможностях кредитования (ECOA) — Закон, провозглашающий устранение дискриминации по признаку возраста, пола и расы в финансах.

Собственный капитал — Разница между текущей рыночной стоимостью собственности и основной суммой всех непогашенных кредитов.

Оговорка об эскалаторах — Оговорка о ссуде, предусматривающая увеличение платежей или процентов на основе заранее определенных графиков или определенного экономического индекса, такого как индекс потребительских цен.

Escrow — Агент третьей стороны, который получает, хранит и / или распределяет определенные средства или документы при выполнении определенных условий.Например, задаток помещается на условное депонирование до закрытия транзакции. Только после этого продавец может получить залог.

Счет условного депонирования (счет конфискации) — Счет, который заемщик может держать у кредитора после закрытия транзакции покупки. Это требует, чтобы заемщики ежемесячно платили больше, чем основную сумму долга и проценты. Избыточная сумма переводится на условное депонирование, которое кредитор использует для оплаты таких предметов, как налоги на недвижимость и страхование домовладельцев, когда они наступают. Это исключает фактическое количество платежей, о которых домовладелец должен беспокоиться, но не сумму, которая фактически должна быть выплачена.

Это исключает фактическое количество платежей, о которых домовладелец должен беспокоиться, но не сумму, которая фактически должна быть выплачена.

Анализ условного депонирования — Анализ, проводимый кредитором каждый год для владельцев счетов условного депонирования, чтобы убедиться, что собрана правильная сумма денег для покрытия ожидаемых платежей.

Комиссия за условное депонирование — Эти расходы покрывают подготовку и передачу всех документов и средств, связанных с приобретением дома. Комиссия за условное депонирование варьируется от нескольких сотен до более тысячи долларов в зависимости от покупной цены вашего дома. Не во всех штатах требуется, чтобы средства помещались на счета условного депонирования для закрытия.

Estate — Доля собственности физического лица в недвижимом имуществе. Это также общая сумма всего недвижимого и личного имущества, принадлежащего человеку на момент смерти.

Выселение — Законное выселение лиц, занимающих недвижимое имущество, за незаконные действия, совершенные этими лицами.

Ф

Закон о справедливой кредитной отчетности — Закон, защищающий потребителей, который регулирует отчетность агентств о потребительских кредитах и устанавливает процедуры исправления ошибок в индивидуальной записи.

Fannie Mae (FNMA) — Федеральная национальная ипотечная ассоциация — это зарегистрированная Конгрессом компания, принадлежащая акционерам. Эта организация является крупнейшим в стране поставщиком ипотечных жилищных фондов.

Программа для покупателей жилья Fannie Mae — Программа, предлагающая гибкие правила андеррайтинга для субсидирования покупки дома семьей с низким и средним уровнем дохода. Программа обычно уменьшает общую сумму денег, необходимую для покупки дома.

Федеральное жилищное управление (FHA) — Агентство при Министерстве жилищного строительства и городского развития (HUD), оно страхует ссуды, предоставленные утвержденными кредиторами квалифицированным заемщикам в соответствии со своими правилами.

Комиссионные — Авансовые расходы, связанные с ссудой. При нажатии на слово ВИД, показанное в столбце «Сведения о комиссиях» на странице результатов котировок, отобразится подробная информация о сборах финансового учреждения и требованиях, относящихся к этой ставке.

Fee Simple — Лучшее звание, которое можно получить; неквалифицированный и передает высший пакет прав.

Заем FHA — Ипотечный заем, обеспеченный государством, поддерживаемый FHA и Министерством жилищного строительства и городского развития (HUD).

Финансовые сборы — Общая сумма в долларах, которую вам будет стоить ваш заем. Он включает в себя все процентные платежи в течение срока ссуды, любые проценты, выплачиваемые при закрытии, вашу комиссию за выдачу кредита и любые другие сборы, уплачиваемые кредитору и / или брокеру.Плата за аттестацию, кредитный отчет и поиск по названию не включается в расчет финансовых сборов.

Твердое обязательство — Соглашение кредитора о предоставлении ссуды конкретному заемщику на определенное имущество.

Первая ипотека — Ипотека, имеющая приоритет над другими ипотечными кредитами.

Ипотека с фиксированной ставкой — Ипотека, по которой процентная ставка не меняется в течение срока ссуды.

Float — Между моментом подачи заявки и закрытием заемщик может сделать ставку на снижение процентных ставок, выбрав плавающую ставку.По сути, плавающий — это решение не фиксировать процентную ставку. Поскольку заемщик несет ответственность за фиксацию своей ставки до (или во время) закрытия, решение о размещении считается рискованным и может привести к более высокой процентной ставке. Запросите у своего кредитора информацию о процедурах блокировки.

Воздержание — Отсрочка на ограниченный срок части или всех платежей по ссуде, когда заемщик просрочен.

Взыскание залога — Юридическая процедура, при которой недвижимость продается кредитором в счет погашения долга заемщика, нарушившего свои обязательства.

401 (k) / 403 (b) — Инвестиционный план, спонсируемый работодателем, который позволяет физическим лицам откладывать отсроченный налог на прибыль для выхода на пенсию или в чрезвычайных целях. 401 (k) применяется к частным корпорациям, а 403 (b) применяется к некоммерческим организациям.

Ссуда 401 (k) / 403 (b) — Ссуда, которая может быть взята против суммы, накопленной в планах 401 (k) / 403 (b), если это разрешено администратором плана. Ссуды под эти планы являются приемлемым источником первоначального взноса для большинства других ссуд.

г

Оценка добросовестности — Оценка расходов, которые заемщик может понести в связи с закрытием ссуды.

Государственная ссуда — Тип ипотеки, застрахованной FHA (Федеральное жилищное управление), VA (Управление ветеранов) или RHS (Управление сельского жилищного строительства).

Государственная национальная ипотечная ассоциация (Джинни Мэй) — Предоставляет средства для государственных займов и берет на себя специальные функции по оказанию помощи и ликвидации Fannie Mae.

Льготный период — Время, разрешенное, обычно 15 дней, для просроченных платежей без штрафа.

получатель гранта — Лицо, которому передается интерес к недвижимому имуществу.

праводатель — Лицо, выражающее заинтересованность в недвижимом имуществе.

Ежемесячный валовой доход — Общая сумма, которую заемщик зарабатывает в месяц, без учета налогов и расходов. Часто используется в расчетах, чтобы определить, имеет ли заемщик право на получение той или иной ссуды.

H

Ипотечный кредит — Кредит наличными заемщику.

Страхование от рисков — Форма страхования, при которой страховая компания защищает застрахованного от определенных убытков, таких как пожар, вандализм, штормы и некоторые другие естественные причины.

Ипотека с конвертацией собственного капитала (HECM) — Также известна как обратная аннуитетная ипотека. Эта ипотека предусматривает, что вместо выплат кредитору кредитор производит платежи физическому лицу.Таким образом, пожилые домовладельцы могут конвертировать собственный капитал в наличные в виде ежемесячных платежей. Заемщики квалифицируются не на основе дохода, а на основе стоимости его или ее дома. Такой заем не подлежит погашению до тех пор, пока заемщик не перестанет владеть недвижимостью.

Эта ипотека предусматривает, что вместо выплат кредитору кредитор производит платежи физическому лицу.Таким образом, пожилые домовладельцы могут конвертировать собственный капитал в наличные в виде ежемесячных платежей. Заемщики квалифицируются не на основе дохода, а на основе стоимости его или ее дома. Такой заем не подлежит погашению до тех пор, пока заемщик не перестанет владеть недвижимостью.

Кредитная линия собственного капитала — Ипотечный заем на втором месте, который позволяет заемщику получить денежные средства в счет собственного капитала в размере до определенной суммы.

Домашний осмотр — Тщательная профессиональная оценка структурного и механического состояния собственности.

Страхование домовладельца — Страховой полис, сочетающий страхование личной ответственности и страхование от рисков дома и его содержимого.

Гарантия домовладельца — Страховой полис, приобретаемый покупателем и покрывающий определенные ремонты, если они понадобятся в течение определенного периода.

Housing Ratio — Отношение ежемесячной жилищной выплаты к общему валовому ежемесячному доходу. Также называется отношением платежа к доходу или коэффициентом начального платежа.

HUD — Департамент жилищного строительства и городского развития; регулирует Fannie Mae и Ginny Mae.

Гибридное финансирование — Объединение двух форм финансирования, таких как объединение конвертируемой ссуды с ссудой с долевым участием, в соответствии с которой кредитор имеет право по истечении срока ссуды преобразовать долг в 50-процентную долю владения недвижимостью.

Я

Index — Опубликованная процентная ставка, по которой кредиторы измеряют разницу между текущей процентной ставкой по ипотеке с регулируемой ставкой и процентной ставкой, полученной от других инвестиций (таких как одно-, трех- и пятилетние U.S. Доходность казначейских ценных бумаг, среднемесячная процентная ставка по ссудам, закрытым сберегательными и ссудными учреждениями, и среднемесячная стоимость средств, понесенных по сбережениям и ссудам), которая затем используется для корректировки процентной ставки по регулируемой ипотеке в сторону увеличения. или вниз.

или вниз.

Проценты — Вознаграждение в форме денег, уплачиваемых за использование денег, обычно выражаемое в виде годовых процентов. Также право, доля или титул собственности.

Только проценты — Соглашение о срочной ссуде, предусматривающее выплату только процентов, без учета основной суммы.

Процентная ставка — Процент денежной суммы, уплаченной за ее использование в течение определенного периода времени.

Своп процентных ставок — Сделка между двумя сторонами, в которой каждая из сторон соглашается обменять платежи, привязанные к разным процентным ставкам или индексам, в течение определенного периода времени.

Среднесрочная ипотека — Ипотечная ссуда с заявленным сроком погашения на момент покупки, равным или менее 20 лет.

Дж

Судебное обращение взыскания — Судебная процедура, используемая кредиторами для обеспечения беспрепятственного владения недвижимостью по невыплаченной ссуде на недвижимость.

Jumbo Loan — Кредит на сумму 417 001 доллар или более в континентальных Соединенных Штатах (лимиты на Аляске и Гавайях выше). Эти лимиты устанавливаются Федеральной национальной ипотечной ассоциацией и Федеральной ипотечной корпорацией по жилищному кредитованию. Поскольку эти два агентства не могут профинансировать крупные ссуды, они обычно имеют более высокую процентную ставку.

л

Последнее обновление — Столбец «Последнее обновление» в таблице результатов котировок сообщает вам, когда в последний раз информация была предоставлена кредитором нашему сайту.Мы всегда размещаем новые списки в верхней части каждой таблицы, чтобы вы, заемщик, могли сразу получить доступ к самой своевременной информации. Все часы указаны по восточному поясному времени.

аренда — Письменное соглашение между владельцем собственности и арендатором, в котором оговариваются платежи и условия, на которых арендатор может владеть недвижимостью в течение определенного периода времени.

Leasehold Estate — Имущество на фиксированный срок, установленное, когда домовладелец передает недвижимость арендатору, давая арендатору справедливую долю в собственности, как это определено условиями аренды.

Вариант аренды — Договор аренды, указывающий на возможность арендатора приобрести недвижимость. Ежемесячные платежи состоят не только из арендной платы, но и излишка, который может быть использован в качестве первоначального взноса на уже установленную сумму.

Кредитор — Банк, ипотечная компания или ипотечный брокер, предлагающий ссуду. Многие учреждения только «выдают» ссуды, а затем перепродают обязательства третьим сторонам.

Кредитное плечо — Использование чужих денег для покупки недвижимости.

Страхование ответственности — Страхование, которое защищает владельцев собственности от претензий, связанных с небрежностью или ненадлежащими действиями, которые привели к телесным повреждениям или повреждению имущества другой стороны.

LIBOR — Индекс лондонской межбанковской ставки предложения (LIBOR) представляет собой среднее значение процентных ставок, которые крупные международные банки взимают друг с друга за заимствования долларов США на денежном рынке Лондона. Подобно индексам CD в казначействе США, LIBOR имеет тенденцию довольно быстро изменяться и приспосабливаться к изменениям процентных ставок.

Залог — Судебный иск одной стороны против собственности другой в качестве обеспечения долга. Должен быть оплачен при продаже недвижимости. Ипотека или первый договор доверительного управления являются залогом.

Ограничение срока действия ссуды — Максимальная процентная ставка, которая может взиматься в течение срока ссуды. Также называется Lifetime Cap. Это значение часто выражается как приращение сверх начальной ставки по ссуде. Например, ссуда с регулируемой процентной ставкой с начальной ставкой 7,25% и максимальным сроком действия 6% никогда не будет корректироваться выше ставки 13. 25% (7,25 + 6,0).

25% (7,25 + 6,0).

Заем — Основная сумма или общая сумма заемных денег, которая погашается с процентами.

Сумма займа — Сумма денег, которую вы собираетесь взять в кредит в финансовом учреждении для покупки дома. Вычтем первоначальный взнос из покупной цены дома, и вы получите сумму кредита.

Кредитование — Как называется процесс получения новых кредитов.

Обслуживание ссуд — Услуга, предоставляемая кредитором для защиты ипотечных вложений, включая сбор ежемесячных платежей от заемщиков и работу с просрочками.

Отношение ссуды к стоимости — Отношение между суммой ипотечной ссуды и оценочной стоимостью имущества, выраженное в процентах. Коэффициент LTV, равный 90, означает, что заемщик берет в долг 90% стоимости недвижимости и вносит 10% в качестве первоначального взноса. Для покупок предполагается, что стоимость имущества равна покупной цене, для рефинансирования стоимость определяется оценкой.

Замок существительное — Период, выраженный в днях, в течение которого кредитор будет гарантировать процентную ставку.Некоторые кредиторы блокируют ставки во время подачи заявки, в то время как другие позволяют заемщику фиксировать ставку после того, как заявка будет принята. Запросите у своего кредитора информацию о процедурах блокировки.

Блокировка глагол — Акт совершения залога по ставке. Это действие, предпринимаемое заемщиком через некоторое время между датой подачи заявки и датой закрытия, иногда сопровождается платежом заемщика кредитору.

Оговорка о блокировке — Оговорка в кредитном соглашении, которая гласит, что заемщик не может погасить ссуду до указанной даты.

м

Маржа — Сумма, которую кредитор добавляет к котируемой индексной ставке для ссуды с регулируемой ставкой, чтобы определить новую процентную ставку.

Срок погашения — «Дата погашения» ссуды.

Объединенный кредитный отчет — Кредитный отчет, содержащий данные из двух или более крупных кредитных репозиториев.

Минимальный кредит — В этом поле в таблице указывается минимальный кредитный рейтинг, который должен иметь заемщик, чтобы претендовать на указанный кредит.

Изменение — Любое изменение первоначальных условий ипотеки.

Ежемесячные расходы на жилье — Общая сумма основного долга, процентов, налогов и страховки, выплачиваемых заемщиком на ежемесячной основе. Используется с валовым доходом для определения доступности.

Ипотека — Юридический документ, который передает в залог имущество кредитору для погашения ссуды и является термином, используемым для описания самой ссуды. Некоторые штаты используют термин First Trust Deeds для обозначения ипотечных ссуд.

Залогодержатель — Кредитор по ипотечному договору.

Ипотечный банкир — Финансовый посредник, который выдает или финансирует ссуды, собирает платежи, проверяет собственность и в случае необходимости лишает права выкупа. Основное различие между ипотечным банкиром и кредитным специалистом заключается в том, что банкир финансирует свои собственные ссуды и продает их на вторичном рынке, обычно Fannie Mae, Freddie Mac или Ginny Mae.

Ипотечный брокер — Ипотечная компания, выдающая ссуды, объединяющая заемщика и кредитора для получения ссуды на недвижимость, получая комиссию за размещение.

Константа ипотечного кредита — Коэффициент, используемый для быстрого расчета годового платежа, необходимого для погашения кредита.

Страхование ипотеки — Страхование, которое покрывает кредитора от убытков, понесенных в результате невыполнения обязательств по жилищному кредиту. Обычно это требуется для всех ссуд, у которых стоимость ссуды превышает восемьдесят процентов. Ипотечные кредиты с 80% LTV, не требующие страхования ипотечного кредита, имеют более высокие процентные ставки. Затем кредиторы сами оплачивают ипотечную страховку.Кроме того, ссуды FHA и некоторые программы для начинающих покупателей требуют ипотечного страхования независимо от стоимости ссуды.

Залогодатель — Заемщик по ипотечному договору.

Многоквартирные дома — Объекты недвижимости, которые предоставляют отдельные жилые единицы для более чем одной семьи, хотя предоставляется только одна ипотека.

N

Отрицательная амортизация — По сути, происходит, когда заемщик производит минимальный платеж, который может не покрывать причитающиеся проценты.В результате остаток ссуды увеличивается.

Чистая эффективная прибыль — Валовая прибыль за вычетом федерального подоходного налога.

Рефинансирование без выплаты наличных — Операция рефинансирования, которая не предназначена для передачи наличных денег заемщику, а вместо этого рассчитывает новый баланс для покрытия остатка, причитающегося по текущей ссуде, и любых затрат, связанных с получением новой ипотеки.

Бесплатная ссуда — Бесплатная ссуда может быть либо: 1) ссудой, не связанной с «расходами кредитора», либо, 2) ссудой, которая также покрывает расходы на закупки или рефинансирование, которые могут быть понесены в покупка дома, получение и / или рефинансирование ссуды, но не взимаются напрямую кредитором.Процентная ставка по этому виду кредита выше.

Примечание — Юридический документ, обязывающий заемщика выплатить ипотечный кредит по заявленной процентной ставке в течение определенного периода времени.

Ставка по векселю — Заявленная процентная ставка по ипотечному векселю.

O

Комиссия за оформление — Комиссия, взимаемая кредитором для покрытия определенных расходов на обработку в связи с предоставлением ссуды. Обычно процент от суммы кредита.

Финансирование собственника — Покупка недвижимости, которая частично или полностью финансируется продавцом.

Политика правового титула собственника — Политика, защищающая покупателя в размере покупной цены в случае будущего спора о праве собственности.

-П

Пакетная ипотека — Ипотека, которая / включает оборудование и приборы, расположенные в помещениях, в дополнение к самой недвижимости.

Частичное право — По кредитам VA, сумма гарантии, доступная ветерану, имеющему на это право, который использовал свое предыдущее право.

частичный платеж — Платеж, которого недостаточно для покрытия ежемесячного платежа. Во время экономических трудностей заемщик может обратиться с этим запросом в отдел взыскания ссуды.

Участие в финансировании — Заем, по которому более одного залогодержателя или более одного залогодателя имеют проценты. Это также может быть кредит, по которому залогодержатель получает частичное право собственности на финансируемое имущество.

Дата изменения платежа — Дата, когда новая сумма ежемесячного платежа вступает в силу для ипотеки с регулируемой ставкой (ARM) или ипотеки с постепенными выплатами (GPM).Дата изменения платежа наступает в месяце сразу после даты корректировки процентной ставки.

Периодический предел выплат — Ограничение суммы, на которую платежи могут увеличиваться или уменьшаться в течение любого периода корректировки для ипотеки с регулируемой ставкой (ARM), когда процентная ставка и основная сумма колеблются независимо друг от друга.

Periodic Rate Cap — Предел суммы, на которую платежи могут увеличиваться или уменьшаться в течение любого периода корректировки в ARM (ипотека с регулируемой ставкой), независимо от того, насколько высоко или низко колеблется индекс.

Личное имущество — Движущееся имущество, не подпадающее под определение недвижимости.

Телефон — В таблице указаны правильные номера телефонов для доступа в кредитный отдел каждого учреждения.

PITI — PITI означает основную сумму, проценты, налоги и страхование. «Конфискованная» ссуда означает, что ежемесячный платеж покрывает все это, а также, возможно, ипотечную страховку, если этого требует ваша ссуда. Если у кого-то нет «конфискованного» счета, то кредитор все равно рассчитывает эти суммы отдельно и использует их как часть определения отношения долга к доходу..jpg)

Резервы PITI — Сумма денежных средств, которая должна быть у заемщика после внесения первоначального взноса и оплаты всех затрат на завершение покупки дома. PITI (основная сумма, проценты, налоги и страхование) должен равняться сумме, которую заемщик должен был бы заплатить за PITI в течение определенного количества месяцев.

Планируемая застройка объекта (PUD) — Тип собственности, при котором отдельные лица фактически владеют зданием или единицей, в которых они проживают, но совместно используемые участки находятся в совместной собственности с другими участниками застройки или созданной ассоциации.

Ипотека залогового счета (PAM) — Объединяет GPM (ипотека с постепенными выплатами) с субсидируемым сберегательным счетом, чтобы предоставить заемщику план низких платежей, кредитору — амортизационные платежи, а продавцу — наличные деньги.

Сайт позволяет кредиторам размещать ставки через точечные диапазоны. На сайте начисляются баллы на Скидку и Ориентацию. Определения для каждого следующие:

- Пункты дисконтирования = Процентные сборы, выплачиваемые авансом, когда заемщик закрывает ссуду.Балл равен 1 проценту от суммы кредита (например, 1,5 балла по ипотеке на 100 000 долларов обойдутся заемщику в 1500 долларов). Как правило, уплачивая больше баллов при закрытии сделки, заемщик снижает процентную ставку по ссуде и, следовательно, будущие ежемесячные платежи.

- Пункты происхождения = Комиссия, взимаемая кредитором для покрытия определенных расходов на обработку в связи с предоставлением ссуды на недвижимость. Обычно процент от суммы ссуды, например, один процент.

Предварительное одобрение — Термин, используемый для обозначения того, что заемщик заполнил заявку на ссуду и предоставил информацию о долге, доходах и сбережениях, которая была рассмотрена и предварительно одобрена андеррайтером.

Продажа перед выкупом права выкупа — Процедура, при которой заемщику разрешается продать свою собственность на сумму, меньшую, чем причитающаяся по ней сумма, во избежание потери права выкупа, полностью погасив задолженность заемщика.

Предоплата — Расходы, такие как налоги, страхование и начисленные взносы, которые выплачиваются досрочно и пропорционально при закрытии.

Предоплата — Любая сумма, выплачиваемая для уменьшения основной суммы до наступления срока платежа.

Штраф за досрочное погашение — Кредиторы, которые налагают штрафы за досрочное погашение, будут взимать с заемщиков комиссию, если они хотят погасить часть или всю свою ссуду досрочно.

Предварительная квалификация — После того, как кредитный специалист наведет справки о долге, доходах и сбережениях заемщика, он или она может написать письменное заявление (предварительная квалификация) о шансах заемщика получить право на жилищный заем.

Prime Rate — Проценты, взимаемые финансовыми учреждениями с заемщиков с высокой ставкой.

Основная сумма — Сумма оставшейся задолженности без учета процентов по ссуде.

Частное страхование ипотеки (PMI) — Выплачивается заемщиком для защиты кредитора в случае неисполнения обязательств. PMI обычно взимается с заемщика, когда отношение ссуды к стоимости превышает 80%.

Проекции — Распределение расходов и кредитов между соответствующими сторонами при продаже недвижимости и / или закрытии ссуды при продаже недвижимости и / или закрытии ссуды.

Вексель — Письменное обещание выплатить определенную сумму в течение определенного периода времени.

Договор купли-продажи — Письменный договор, подписанный покупателем и продавцом, в котором указываются условия продажи недвижимости.

Ипотека на покупку недвижимости — Ипотека, предоставленная заемщиком продавцу как часть покупной цены собственности.

Сделка купли-продажи — Приобретение имущества путем выплаты денег или их эквивалента.

квартал

Квалификационный коэффициент — Отношение фиксированных ежемесячных расходов заемщика к его валовому ежемесячному доходу. Коэффициенты выражаются двумя числами, например 28/36, где 28 — это коэффициент внешнего интерфейса, а 36 — коэффициент внутреннего интерфейса>.

Коэффициенты выражаются двумя числами, например 28/36, где 28 — это коэффициент внешнего интерфейса, а 36 — коэффициент внутреннего интерфейса>.

Коэффициент начального финансирования — это процент от валового ежемесячного дохода заемщика (до уплаты налогов), который покроет стоимость PITI (основной платеж по ипотеке P + ипотечный платеж I процентный платеж + недвижимость T осей + домовладельцы Я nsurance).В случае начального коэффициента 28% заемщик мог бы соответствовать требованиям, если предлагаемые ежемесячные выплаты PITI составляли 28% или меньше валового ежемесячного дохода заемщика.

Back-End Ratio — это процент от совокупного ежемесячного дохода заемщика, который покроет стоимость PITI плюс любые другие ежемесячные платежи по долгам, такие как автомобильные или личные ссуды и задолженность по кредитной карте.

Обратите внимание, что квалификационные коэффициенты являются лишь приблизительным ориентиром при определении кредитоспособности потенциального заемщика. Многие факторы, такие как отличная или плохая кредитная история, сумма первоначального взноса и размер ссуды, будут влиять на решение одобрить или отклонить конкретную ссуду.Moving.com призывает всех заемщиков обсудить их конкретную ситуацию с квалифицированным кредитором, независимо от результата любого упражнения по самооценке.

Акт о прекращении права требования — Акт, по которому передаются без гарантии любые права или права собственности, которые могут быть у лица, предоставившего право, в момент передачи.

R

Блокировка ставки — Обязательство, выданное кредитором заемщику или другому инициатору ипотеки, гарантирующее определенную процентную ставку на определенный период времени по определенной цене.

Недвижимость — Часть земной поверхности, простирающаяся вниз к центру до Земли и вверх в космос, включая все вещи, постоянно прикрепленные к ней природой или человеком, и все законные права на них.

Агент по недвижимости — Лицо, имеющее лицензию на ведение переговоров и операции по продаже недвижимости.

Закон о процедурах расчетов с недвижимым имуществом (RESPA) — Закон, требующий раскрытия всех затрат, связанных с закрытием недвижимого имущества, для всех участников.

Недвижимость — См. Недвижимость.

Риэлтор — Агент по недвижимости, брокер или партнер, который является активным членом местного совета по недвижимости, входящего в Национальную ассоциацию риэлторов.

Recast — Для преобразования существующего остатка ссуды в новую ссуду на тот же или более длительный период, чтобы сократить выплаты и помочь проблемному заемщику.

Выверка — Определение окончательной оценки стоимости путем взвешивания результатов различных подходов к оценке.

Оговорка о повторной передаче — Оговорка в трастовом договоре, которая возвращает право собственности заемщику после полной выплаты ссуды.

Запись — Официальная подача документов, влияющих на право собственности на недвижимость.

Положение Z — Положение о правдивом кредитовании, которое требует от кредиторов раскрывать фактическую стоимость заимствования.

Рефинансирование — Процесс выплаты одной ссуды за счет средств от новой ссуды с использованием того же имущества в качестве обеспечения.

Страхование потери арендной платы — Страхование, которое защищает арендодателя от потери арендной платы или стоимости аренды в результате пожара или других несчастных случаев, в результате которых арендатор освобождается от уплаты арендной платы.

План погашения — Соглашение между кредитором и просроченным заемщиком в отношении платежей по ипотеке, в котором заемщик соглашается произвести дополнительные платежи для погашения просроченных сумм, продолжая при этом производить плановые платежи.

Остаточная квалификация — По ссуде VA с использованием определенных жилищных расходов для получения права на выплату ссуды.

Ограничения — Правила, налагаемые на использование недвижимости в целях сохранения стоимости собственности.

Обратная аннуитетная ипотека (RAM) — Система, разработанная для пожилых владельцев недвижимости, в которой регулярные ежемесячные платежи могут быть получены от кредитора. Когда общая сумма достигает заранее определенной суммы, владелец начинает выплачивать ссуду или продает недвижимость.

Оборотная задолженность — Кредитное соглашение, которое позволяет клиенту брать займы под предварительно утвержденную кредитную линию, используемую для покупки товаров и услуг.Заемщик несет ответственность за выплату фактически взятой суммы плюс причитающиеся проценты.

Право преимущественной покупки — Положение, в котором говорится, что недвижимость сначала должна быть предложена определенному лицу, прежде чем ее можно будет предложить на продажу или в аренду другим сторонам.

Заем с пролонгацией — Заем, который / включает дату отзыва, предшествующую его обычному периоду погашения.

Правило 78 — Рассчитывает пропорциональную сумму процентов, причитающихся по ссуде, полностью выплачиваемой до наступления срока ее погашения.

S

Продажа-обратный выкуп — Соглашение о финансировании, при котором инвестор покупает недвижимость у застройщика и немедленно продает ее обратно в соответствии с долгосрочным договором купли-продажи, в котором инвестор сохраняет юридический титул.

Продажа с обратной арендой — Соглашение о финансировании, при котором инвестор приобретает недвижимость, принадлежащую бизнес-корпорации и используемую ею, а затем сдает ее обратно в аренду бизнесу.

Вторичный рынок ипотечного кредитования — Рынок, на котором создатели ипотечных кредитов могут продавать их, высвобождая средства для продолжения кредитования и распределяя ипотечные фонды на национальном уровне из богатых денег в бедные районы.

Вторая ипотека — Ипотека, имеющая право удержания, подчиненное первой ипотеке.

Заем под обеспечение — Заем, обеспеченный залогом.

Обеспечение — Что-то переданное, депонированное или заложенное для обеспечения выполнения обязательства, обычно это погашение долга.

Продавец Carry-Back — Соглашение, по которому владелец недвижимости предоставляет финансирование, часто в сочетании с предполагаемой ипотекой.

Первичный заем — Кредит на недвижимость с приоритетом первой очереди.

Servicer — Организация, которая собирает основную сумму и процентные платежи от заемщиков и управляет счетами условного депонирования заемщиков. Обслуживающая компания часто обслуживает ипотечные кредиты, которые были приобретены инвестором на вторичном ипотечном рынке.

Обслуживание — Взыскание ипотечных платежей с заемщиков и связанные с этим обязанности кредитного обслуживающего лица.

Затраты на расчет — См. Затраты на закрытие.

Фонд погашения — Денежные средства, внесенные авансом в ожидании погашения долга в будущем.

Дата прекращения — Дата срочной ссуды, когда наступает срок выплаты балансового платежа.

Субординированное финансирование — Любая ипотека или иное залоговое право, имеющее более низкий приоритет, чем приоритет первой ипотеки или преимущественной ссуды. См. Вторую ипотеку.

Survey — Чертеж или карта показывают точные юридические границы собственности, расположение улучшений, сервитутов, права проезда, посягательства и другие физические особенности.

Sweat Equity — Увеличение стоимости имущества за счет улучшения собственниками.

т

Takeout Mortgage — Постоянная ипотека, полученная по предварительной договоренности между застройщиком и финансовым учреждением, для выплаты временному залогодержателю по завершении строительства.

Налоговое удержание — Претензия к недвижимости в отношении суммы неуплаченных налогов.

Стороннее создание — Процесс, при котором кредитор использует другую сторону для полного или частичного создания, обработки, андеррайтинга, закрытия, финансирования или упаковки ипотечных кредитов, которые он планирует предоставить на вторичный ипотечный рынок.

Заголовок — Юридический документ, подтверждающий право лица или владение имуществом.

Титульная компания — Компания, специализирующаяся на проверке и страховании прав собственности на недвижимость.

Страхование титула — Страхование титула обычно страхует покупателя жилья от любых ошибок или ошибок при поиске титула, а также от потерь из-за споров по поводу собственности. Страхование титула может дополнительно предложить кредитору защиту при аналогичных обстоятельствах.Стоимость страхования титула обычно устанавливается в расчете на тысячу долларов от общей суммы кредита.

Поиск титула — Проверка записей титула, чтобы убедиться, что продавец является фактическим законным владельцем собственности, и что нет никаких залогов или других неурегулированных претензий.

Общий коэффициент долга — Ежемесячные выплаты долга и жилищных платежей, деленные на валовой ежемесячный доход. Также известен как Back-End Ratio.

Передача права собственности — Способ перехода права собственности на собственность.Примеры таких включают покупку собственности, «подлежащей» ипотеке, принятие ипотечного долга в результате покупки собственности и любой обмен владения собственностью по договору купли-продажи земли или любому другому устройству земельного траста.

Налог на передачу — Государственный или местный налог, подлежащий уплате, когда право собственности переходит от одного владельца к другому.

Закон о правде в кредит — Положение, которое требует от кредиторов раскрывать фактическую стоимость заимствования.

Двухэтапная ипотека — Заем, процентная ставка которого фиксируется на первые семь лет, а затем корректируется один раз на остаток периода ссуды.

В

Заем VA — Ипотечный заем, обеспеченный государством, при поддержке Управления по делам ветеранов США.

Ипотека с переменной процентной ставкой — См. Ипотека с переменной процентной ставкой.

Vested — Означает, что у человека есть право использовать часть фонда, например, пенсионный фонд физического лица.

Z

Финансирование под нулевой процент — Заем без процентов по контракту. IRS вменяет 10 процентов как заемщику, так и кредитору.

Зонирование — Право общины, находящейся под властью полиции, диктовать использование собственности в пределах своих границ.

Информация об ответственности наследника обратной ипотечной ссуды и правила

Как вы, возможно, уже знаете, обратная ипотека, также известная как ссуда HECM, позволяет пожилым людям получать дополнительный доход за счет преобразования собственного капитала в их доме в наличные деньги. Заемщик должен сначала соответствовать ряду требований, таких как владение значительным процентом дома, который служит его или ее основным местом жительства, и должен быть не моложе 62 лет.Срок погашения ссуды наступает только тогда, когда наступает срок погашения: заемщик умирает, продает дом или больше не живет в собственности.

Итак, что происходит с обратной ипотекой наследники, когда заемщик уходит из жизни и наступает срок погашения кредита? Обратная ипотека Ответственность наследников за ссуду HECM зависит от нескольких факторов. Существует срок, в течение которого наследники должны принимать решения относительно наследства и могут либо погасить остаток по кредиту, либо продать дом, либо передать дом кредитору, чтобы выполнить обязательство по ипотеке.

Ниже приведены обязанности

наследники дома с обратной ипотекой при наступлении срока погашения ссуды. Навигация

прямо в раздел, имеющий отношение к вам, или просто продолжайте читать, чтобы

всесторонний обзор информации об обратной ипотеке для наследников.

Навигация

прямо в раздел, имеющий отношение к вам, или просто продолжайте читать, чтобы

всесторонний обзор информации об обратной ипотеке для наследников.

Когда срок погашения обратной ипотечной ссуды?

При обычной ипотеке заемщик выплачивает ссуду, месяц за месяцем, и увеличивает капитал дома с каждым оплата. Однако при обратной ипотеке заемщик конвертирует капитал в их дом в наличные.Поступления от обратного ипотечного акта в качестве дополнительного дохода для пожилых людей, которым может потребоваться оплатить медицинские расходы или если они хотите отложить получение пособия по социальному обеспечению. Никаких других платежей не требуется. помимо налогов на недвижимость, платы за обслуживание и страховых выплат.

Интересно, как обратный ипотека работает при наступлении срока погашения?

Обратный ипотечный кредит или ссуда HECM подлежат погашению и подлежат выплате, если заемщик не соблюдает налоги на имущество, ремонт и техническое обслуживание.Если заемщик постоянно выезжает из дома или умирает, ссуда также подлежит выплате. Если ссуда считается подлежащей выплате в связи со смертью заемщика, наследникам необходимо будет связаться с кредитором, чтобы определить свои действия в отношении наследственного имущества.

Что происходит с недвижимостью с реверсом ипотека после смерти владельца?

Заем считается подлежащим выплате после смерти заемщика. При обратной ипотеке кредитор не владеет недвижимостью, поэтому кредитное учреждение не может продавать дом после уведомления о смерти заемщика или смерти последнего правомочного супруга, не являющегося заемщиком.Заемщик всегда сохраняет за собой право собственности на дом. С учетом сказанного, наследникам необходимо будет решить, как они хотели бы поступить с наследством в течение установленного периода времени.

Если в доме проживает не-заемщик, который не является супругом, которому разрешено оставаться в доме, когда заемщик умирает или уезжает, ссуда все еще подлежит выплате. В этом случае другим жильцам может потребоваться приспособиться к другой жизненной ситуации. Узнайте больше об обратной ипотеке, перейдя по ссылке ниже.

В этом случае другим жильцам может потребоваться приспособиться к другой жизненной ситуации. Узнайте больше об обратной ипотеке, перейдя по ссылке ниже.

Ответственны ли наследники за обратное ипотечный долг?

Нет, наследники по обратной закладной не обязаны брать на себя оставшуюся часть ссуды и не несут ответственности за выплату ссуды.

Если остаток по кредиту превышает оценочную стоимость дома, наследникам не придется платить разницу. Это связано с тем, что обратная ипотека известна как ссуда без права регресса. Вместо этого страхование Федерального жилищного управления покрывает эти дополнительные расходы.Заемщик платит в этот федеральный страховой фонд во время закрытия ссуды, а также каждый месяц.

Каков график событий, когда обратная ипотечная ссуда становится подлежащей выплате?

30 днейКредиторы следят за базами данных для отслеживания свидетельств о смерти. В течение 30 дней после получения уведомления о смерти заемщика кредитор отправляет в собственность извещение о сроке и оплате. Уведомление содержит информацию о том, как наследники могут действовать:

- Погасить остаток кредита HECM

- Продать недвижимость не менее 95% оценочной стоимости

- Предоставить кредитору альтернативный договор взыскания

Наряду с этой информацией о обратный заем, кредитор также отправит список требований на отсрочку.

60 днейНаследники должны получить оценку дома не позднее, чем через 30 дней после отправки уведомления, подлежащего оплате. Если есть переживший супруг (а), не имеющий отношения к займу, он или она может подать заявление об отсрочке, если соблюдены требования, изложенные HUD.

2-6 месяцев В течение этого срока наследники должны

решить, хотят ли они продать дом, чтобы погасить ссуду HECM.

Помните: в течение этого времени по кредиту будут продолжать начисляться проценты.

В течение шести месяцев после прохождения заемщиком кредитор может начать процесс обращения взыскания для погашения ссуды, если не будут предприняты никакие действия по погашению HECM.

12 месяцевНаследники могут иметь право на получение двух трехмесячных продлений на выплату обратного остатка по ипотеке при условии одобрения HUD. Это дает наследникам до полного года после смерти заемщика для выплаты остатка по кредиту или продажи дома.

Какие варианты есть у наследников в отношении обратная ипотека заемщика?

Как наследник обратной ипотеки, у вас будет 30 дней для принятия решения о своих действиях после получения уведомления «Срок погашения» и от 3 до 12 месяцев для выплаты остатка по ссуде.Некоторые кредиторы предлагают до шести месяцев для определения финансирования, но условия различаются.

Помните: Наследник по обратной закладной ответственность включает в себя как можно скорее связаться с кредитором HECM, чтобы выяснить следующие шаги. Кроме того, неплохо было бы поговорить с любой семьей. члены, у которых есть обратный ипотека, чтобы обсудить варианты заранее.

Сохранить дом: Чтобы сохранить дом, наследники по обратной ипотеке должны выплатить полную сумму кредита, но не более 95% оценочной стоимости недвижимости.Вы также должны будете оплатить все связанные с этим комиссионные и начисленные проценты.

- Рефинансирование : Наследники по обратной ипотеке обычно не могут рефинансировать ссуду HECM. Возможно, вам придется найти специального кредитора или финансовое учреждение для рефинансирования, потому что многие обычные кредиторы не предоставят ссуду тому, чье имя не указано в названии дома. Рефинансирование обычно может осуществляться только домовладельцем, который первоначально подал заявку на обратную ипотеку.

Продам дом: Если дом стоит больше, чем

суммы кредита, наследники могут продать дом, погасить остаток по кредиту и забрать

все, что осталось от продажи в наследство.

Короткая продажа: Наследники могут продать 95% оценочной стоимости дома в ходе короткой продажи, чтобы погасить HECM. Однако наследникам может потребоваться оценка дома FHA, прежде чем будет одобрена короткая продажа.

Разрешить обращение взыскания: Наследники не несут ответственности за обратная ипотечная ссуда и может уйти из собственности без задолженности что-нибудь. Как упоминалось ранее, если дом стоит меньше суммы кредита, это ответственность кредитора, и почему заемщик платит федеральному страховой фонд.

Акт потери права выкупа : Подписывая этот документ, наследники по закону передают право собственности на имущество кредитору. На этом этапе дом перейдет к потере права выкупа. Затем имущество используется для погашения ссуды.

Примечание: Наследники обратного ипотечного заемщика следует связаться с кредитором, чтобы официально обсудить вопрос о погашении. Наследники должны выбрать между продажей дома, уходом из дома или поиском финансирования для сохранения имущество. Если обратный ипотечный кредит не будет погашен путем продажи дома, может быть продолжена процедура обращения взыскания.

Взыскание взыскания на дом залогодателя не оказывает негативного влияния на кредитные отчеты наследников или другие финансовые последствия, потому что это считается добровольным.

Обратная ответственность наследников по ипотеке

Когда любимый с реверсом ипотека прекращается, у наследников есть несколько вариантов, которыми они могут воспользоваться в отношении судьба дома. Наследники могут сохранить собственность, договорившись финансирование для погашения кредита HECM. Они также могут продать дом и оставить себе оставшаяся выручка от продажи, которая не идет на обратный ипотечный кредит погашение.

В качестве альтернативы наследники могут выбрать

уйти без какого-либо негативного воздействия на их кредитную историю или подписать

Акт потери права выкупа закладной для погашения ссуды. Чтобы обработать реверс

ипотечная ссуда после наступления срока погашения, важно, чтобы наследники действовали быстро и

быть информированным об их выборе.

Чтобы обработать реверс

ипотечная ссуда после наступления срока погашения, важно, чтобы наследники действовали быстро и

быть информированным об их выборе.

Если ваш родитель или близкий человек хочет начать обратный процесс подачи заявки на ипотеку, наши эксперты по ссуде готовы помочь вам и ответить на ваши вопросы об обслуживании ссуды или любом событии срока погашения, в результате которого ссуда становится подлежащей выплате.

Что делать с обратной ипотекой в случае смерти владельца

Обратная ипотека — это ссуда с федеральным страхованием, которая обеспечивает домовладельцам ежемесячные денежные выплаты в зависимости от суммы капитала, который они создали в собственности. Хотя это может быть отличным инструментом для пенсионеров, которые хотят получить дополнительный доход, это может создать проблемы для тех, кто унаследует собственность после смерти первоначального владельца.

Воспользуйтесь нашим калькулятором ипотечного кредита.

Правила возврата обратной ипотекиНесмотря на то, что обратная ипотека является ссудой, вы не обязаны ее возвращать, если вы используете дом в качестве основного места жительства. Единственный раз, когда требуется полная выплата, — это если вы выезжаете, продаете собственность, чтобы купить новый дом, или скончались, не оставив в живых со-подписавшего. Если вы женаты и ваш супруг (а) все еще живет в доме, погашение может быть отложено до его смерти.

Так что это значит для тех, кто наследует дом по обратной ипотеке? По сути, получатель будет на крючке для получения полного остатка по кредиту. Неважно, планировали они жить в доме или нет. Кредитор по-прежнему будет ожидать, что они выплатят обратную ипотеку и любые проценты, капитализированные в течение срока ссуды.

Какие у вас есть варианты? Когда после смерти родителя или близкого человека у вас остается обратное обязательство по ипотеке, у вас есть четыре способа справиться с этим.

Вы можете выставить дом на продажу, чтобы погасить ссуду. Если стоимость собственности выше, чем остаток по кредиту, вы сможете использовать оставшиеся средства на другие расходы. Когда ссуда превышает стоимость собственного капитала дома, вы несете ответственность только за то, чтобы оплатить его реальную стоимость.

Вы также можете погасить ссуду, чтобы сохранить дом. Если вы не унаследовали крупную сумму наличных вместе с домом, вам, скорее всего, придется профинансировать погашение ссуды.В этом сценарии вам нужно будет выполнить определенные требования по кредитованию в отношении вашего кредита, дохода и долгов, чтобы претендовать на новую ипотеку.

Третий вариант — вернуть собственность кредитору. Это в основном способ избежать потери права выкупа. Кредитор становится владельцем недвижимости, и наследники не несут никакой дальнейшей финансовой ответственности за дом.

Возврат собственности имеет некоторые преимущества по сравнению с четвертым вариантом, когда просто уйти от дома.Если кредитор откажется от права выкупа и дом будет продан на аукционе, имущество домовладельца все равно может нести ответственность за выплату ссуды.

Надежный профессионал может оказать вам большую услугу в этих сложных вопросах обратной ипотеки, и вы можете использовать инструмент сопоставления SmartAsset SmartAdvisor, чтобы найти специалиста, который сможет удовлетворить ваши конкретные потребности.

Знай свои праваЕсли вы обнаружите, что держите в руках сумку для обратной ипотеки, важно помнить, что у вас есть определенные права.Например, каждый раз, когда домовладелец умирает при наличии обратной ипотеки, кредитор должен официально уведомить наследников о том, что ссуда подлежит выплате. Бенефициарам дается 30 дней на то, чтобы решить, что делать дальше.

После того, как вы решили продать или погасить ссуду, у вас будет шесть дополнительных месяцев для завершения сделки. В некоторых случаях вы можете получить продление на шесть месяцев для завершения сделки. Знание действующих правил может уберечь вас от принятия неверных решений при попытке решить проблему с помощью обратной ипотеки.

В некоторых случаях вы можете получить продление на шесть месяцев для завершения сделки. Знание действующих правил может уберечь вас от принятия неверных решений при попытке решить проблему с помощью обратной ипотеки.

Фотография предоставлена: © iStock.com / DragonImages, © iStock.com / cnythzl, © iStock.com / 4774344sean

Ребекка Лейк Ребекка Лейк — эксперт по пенсиям, инвестициям и планированию недвижимости, которая уже десять лет пишет о личных финансах. Ее опыт в финансовой нише также распространяется на покупку жилья, кредитные карты, банковское дело и малый бизнес. Она работала напрямую с несколькими крупными финансовыми и страховыми брендами, включая Citibank, Discover и AIG, и ее статьи были опубликованы в Интернете в U.S. News and World Report, CreditCards.com и Investopedia. Ребекка — выпускница Университета Южной Каролины, а также училась в Чарльстонском Южном университете в качестве аспиранта. Родом из центральной Вирджинии, сейчас она живет на побережье Северной Каролины вместе со своими двумя детьми.Что должны знать наследники и семья.

Похоже, что один из самых популярных вопросов, который мы получаем:

Что произойдет с моей обратной ипотекой и моим домом после смерти?

Обратная ипотека предназначена для того, чтобы стать последней ссудой, которая когда-либо понадобится заемщикам, поэтому это вопрос, который думают многие домовладельцы и их наследники, поскольку многие из них намерены сохранить ссуду и дом на всю жизнь.

Если они все же получат обратную ипотеку, и это позволит им жить в своих домах, не выплачивая ипотечные платежи до конца своей жизни

Большинство заемщиков знают, что размер пособия или правомочный лимит основной суммы основан на возрасте самого молодого заемщика (помимо стоимости дома лимиты кредитования HUD и процентные ставки , действующие в то время).

Те, кто провел свое исследование и знают этот факт, обеспокоены любыми изменениями в их ссуде, когда один заемщик, старше или моложе, переходит первым.

Они хотят знать, может ли оставшийся супруг остаться в доме, будут ли в результате какие-либо изменения в ссуде, как это повлияет на наследников и т. Д.

И действительно, все заемщики, у которых есть наследники, всегда справедливо обеспокоены тем, что происходит с их домами и ипотекой после их ухода.

Первое, что успокаивает всех, — это то, что после закрытия ссуды условия не меняются.

Если в ссуде участвует более одного заемщика, и один из них уступает другому или должен покинуть дом, независимо от возраста оставшихся заемщиков, условия не меняются.

Обратная ипотека мало чем отличается от традиционной

Точно, как следует из названия — в отличие от традиционной или «форвардной» ипотеки.

По обратной ипотеке ежемесячные платежи в счет основной суммы или процентов не взимаются.

По ссуде начисляются проценты и другие сборы, которые не подлежат выплате до тех пор, пока последний заемщик окончательно не покинет дом (12 месяцев или более).

Таким образом, вместо того, чтобы платить ежемесячный платеж для уменьшения суммы вашей задолженности по ссуде, вы получаете средства по ссуде (ежемесячно, в виде кредитной линии, крупными суммами или комбинацией некоторых или всех этих вариантов) и Ваш остаток задолженности со временем увеличивается по мере того, как вы начисляете проценты и занимаете деньги.

И хотя платеж по обратной ипотеке никогда не производится, штраф за досрочное погашение также отсутствует, поэтому заемщики могут выбрать , чтобы произвести платеж в любой сумме в любое время без штрафа, но не обязаны делать это до тех пор, пока дом продается или они постоянно выезжают из собственности.

Однако заемщики по-прежнему несут ответственность за уплату налогов и страховку, а также за содержание своих домов.

Это то же требование, что и для форвардной ипотеки, и невыплата этих взносов является дефолтом по условиям ссуды, поэтому это важно помнить.

Как начисляются проценты

Проценты начисляются на деньги, которые вы фактически заимствуете.

Заемщики обратной ипотечной ссуды утверждаются на максимальную сумму кредита или основной лимит, но то, как вы возьмете деньги и как быстро вы начнете получать проценты по программе, полностью зависит от вас.

Чем больше денег вы занимаетесь и чем раньше вы занимаете ссуду, тем больше процентов будет начисляться по ссуде.