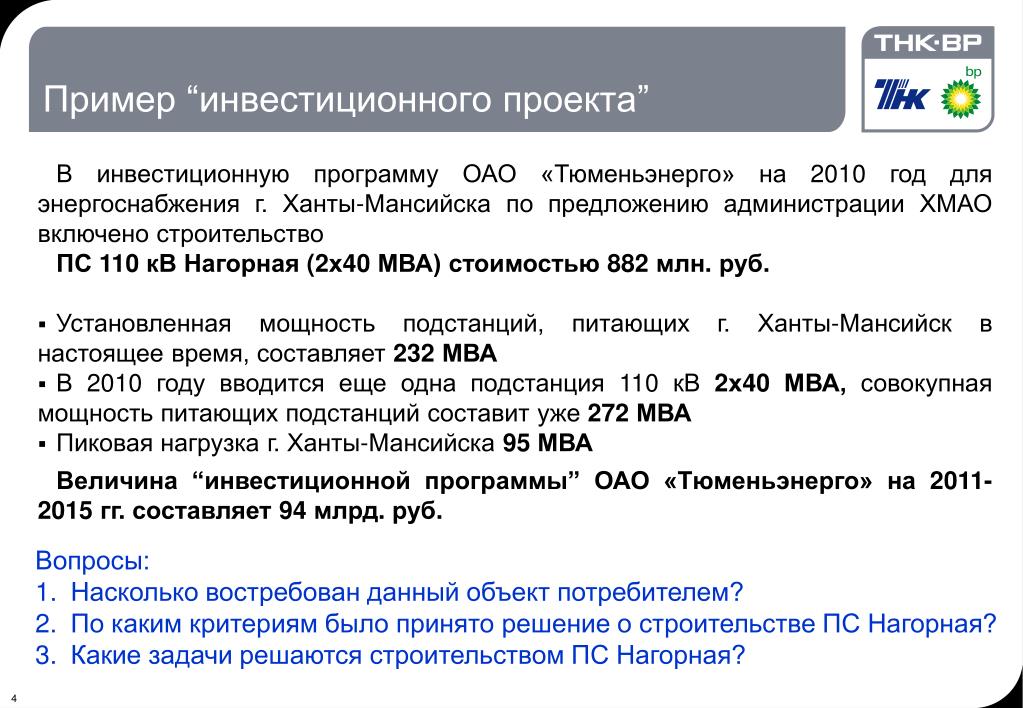

Пример инвестиционного проекта с подробным описанием

Понятие «инвестиционный проект» — это развернутая во времени система мероприятий для существенного обновления или создания принципиально новых отдельных компонентов деятельности предприятия. Составные части любого инвестиционного проекта, это непосредственные участники (физическое/юридическое лицо), организация либо группа лиц заинтересованная в нем. Последнее звено этой структуры может относится как к макроэкономическому уровню, так и к мезоуровню, а также к микроэкономическому уровню.

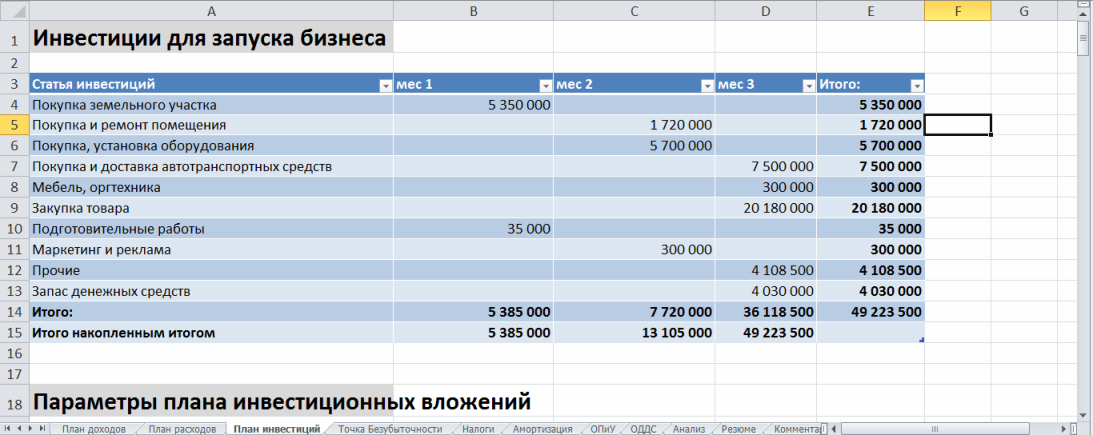

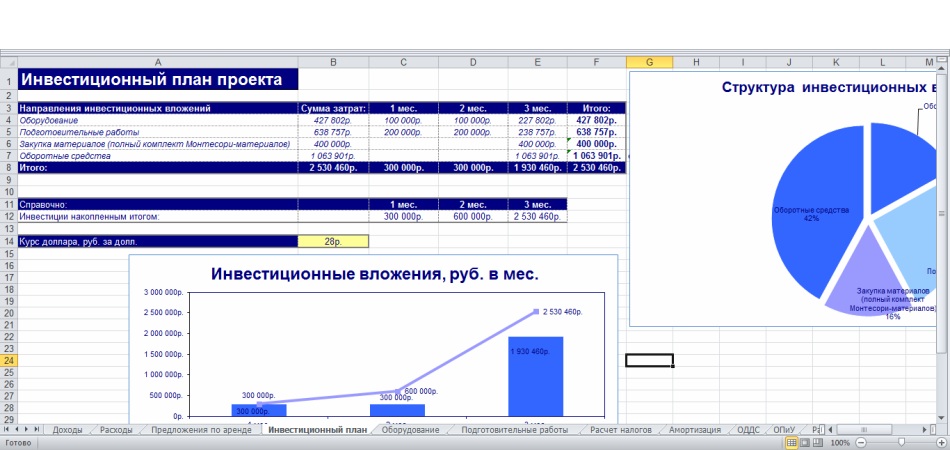

По этой ссылке можно скачать наиболее полный инвестиционный проект (пример с расчетами в Excel). Результаты расчетов доступны для тестирования, формулы «видны» (легко проверить, какая именно формула использовалась, на какие данные ссылается).

Проекту необходимо создать схему структуры примерно таким образом:- автор идеи;

- автор содержания;

- инвесторы;

- предприятие (группа предприятий), на который направлен проект;

- потребители, на которых был направлен проект.

- поддержка принятия решений для разработки и выбора;

- оптимального плана развития бизнеса; создания финансовых планов и инвестиционных проектов;

- моделирования деятельности предприятий разных форм и структур.

Составляем инвестиционный проект на примере

| Название: | «Создание животноводческого хозяйства полного производственного цикла». |

| Документация: | бизнес план, маркетинговое исследование рынка сельскохозяйственной отрасли. |

| Проектный бюджет : | 40 000 USD. |

| Сфера деятельности: | сельское хозяйство. |

| Источники финансирования: | личные средства, кредитные средства. |

| Целеопределение: | создание животноводческого хозяйства полного, производственного цикла на базе существующего сельскохозяйственного предприятия. |

| Направление: | коммерческое. |

- исходные данные,

- оценка рынка,

- финансовые активы

- производства,

- кадровые ресурсы,

- территориальное размещение объектов инвестиций,

- проектная документация,

- организация и расходы,

- сроки реализации планов,

- бизнес-оценка эффективности.

Оформление структуры инвестиционному проектуa

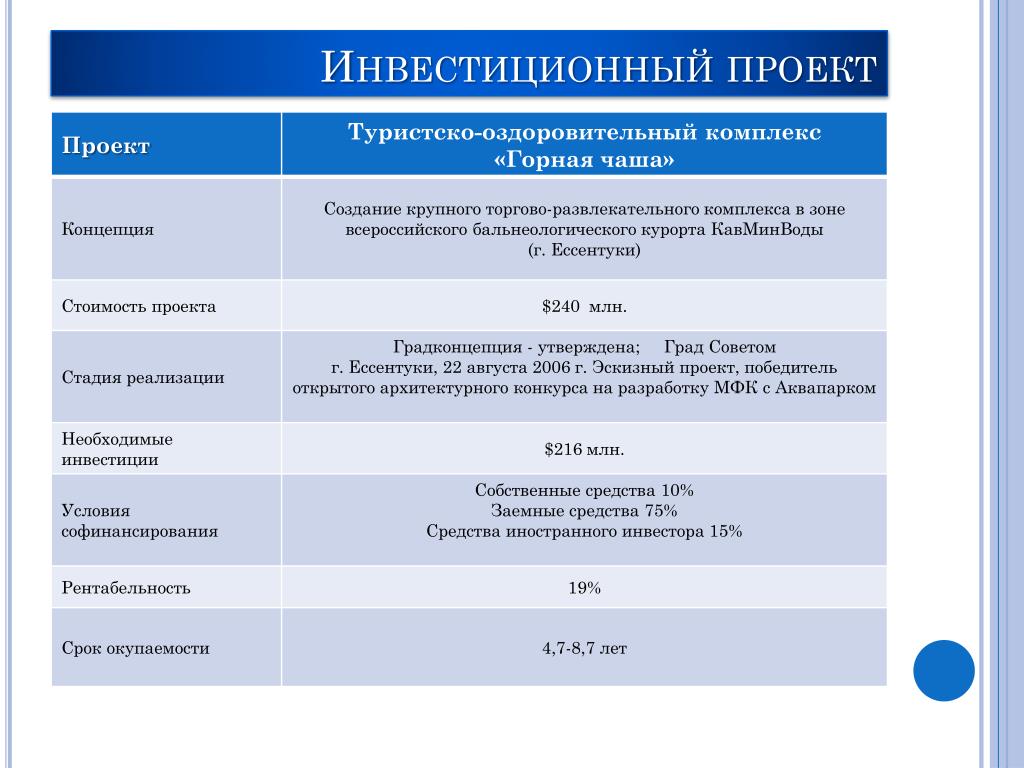

Еще одним примером оформленным инвестиционным проектом может выступать такая структура:- предприятие,

- концептуальная суть,

- план капитальных вложений (технические и разрешительные документации, затраты на развертывание сети и т.д.),

- даты производства,

- сроки реализации,

- пути реализации и сбыта, материалы и комплектующие,

- общие издержки и план персонала,

- финансирование.

Структура должна зависеть напрямую от специфики инвестиционного объекта, сферы реализации и т.д. Данные примеры инвестиционных проектов не учитывают финансовую сторону бизнес-проектов. Важно, что текущее финансовое состояние

определяет проекту баланс даты запуска. Этот фактор непосредственно

влияет на величину и направление денежных потоков.

Скачать анализ инвестиционного проекта в Excel

Бизнесмен размышляет неторопливо, но действует решительно.

Новости

COVID-19: best practices and CSR

Share the information2021

February

- Feb 12, 2021 Dentons publishes Global Employment Lawyer Quarterly Review Dentons

2021

January

2020

September

Show allMembers help members

2020

July

- Jul 24, 2020

In2Matrix.

- Jul 16, 2020 22 July, 14:00, WEBINAR «HR Crash Course over a Cup of Coffee: Working in the “New Normal»» Bryan Cave Leighton Paisner (Russia) LLP, Russian branch

Disclaimer

The information on this site is intended solely for the personal non-commercial, non-medical or personal hygiene use of the user who accepts full responsibility for its use.

While we have taken every precaution to ensure that the content of this site is both current and accurate, errors can occur. The information contained in this site is general in nature and should not be considered to be legal, healthcare, epidemic, tax, accounting, consulting or any other professional advice. In all cases you should consult with professionals familiar with your particular factual situation for advice concerning specific matters before making any decisions. The materials of AEB information partners and the data on hyperlink websites may not reflect opinions of AEB. AEB is not liable and will not accept any responsibility with regard to any action or abstention from action related to information contained in this site.

Бизнес-план инвестиционного проекта: разработка структуры (пример)

Современные темпы развития технологий и глобализация обуславливают необходимость быстрой и качественной организации собственного бизнеса. Чаще всего невозможно развить определенный проект без соответствующих капиталовложений, и в таких случаях на помощь приходят инвестиции. В современном мире инвестиционные проекты являются своеобразным гарантом значительного увеличения конкурентоспособности предприятия и его конечной рыночной ценности.

Чаще всего невозможно развить определенный проект без соответствующих капиталовложений, и в таких случаях на помощь приходят инвестиции. В современном мире инвестиционные проекты являются своеобразным гарантом значительного увеличения конкурентоспособности предприятия и его конечной рыночной ценности.

Содержание статьи

Инвестиционные проекты и бизнес-план: главные особенности

Инвестиционный проект — это совокупность всей документации, которая характеризует определенный проект от самого начала (идеи) до конечной реализации (достижения определенных в документах показателей эффективности бизнеса). Как правило, такой проект охватывает несколько стадий реализации — прединвестиционную, непосредственно инвестиционную, стадию эксплуатации и ликвидации.

Чаще всего инвестиционные проекты являются таковыми, что предусматривают необходимость капиталовложений с последующим доходом от бизнеса. Проекты разнятся в зависимости от заданного объекта, скорости выполнения задачи и размера капиталовложений. Сюда можно отнести и создание новых юридических лиц и их подразделений, и вовлечение необходимых технических средств, и выпуск новых товаров и услуг, и реконструкция бизнеса.

Сюда можно отнести и создание новых юридических лиц и их подразделений, и вовлечение необходимых технических средств, и выпуск новых товаров и услуг, и реконструкция бизнеса.На уровне определенного производства чаще всего выполняются инновационные проекты, представляющие собой комплекс нововведений, необходимых для постоянного совершенствования экономической системы. С помощью инвестиционных проектов можно реализовывать стратегические задачи производства. Отметим, что большинство таких проектов отличаются продолжительностью и высоким риском.

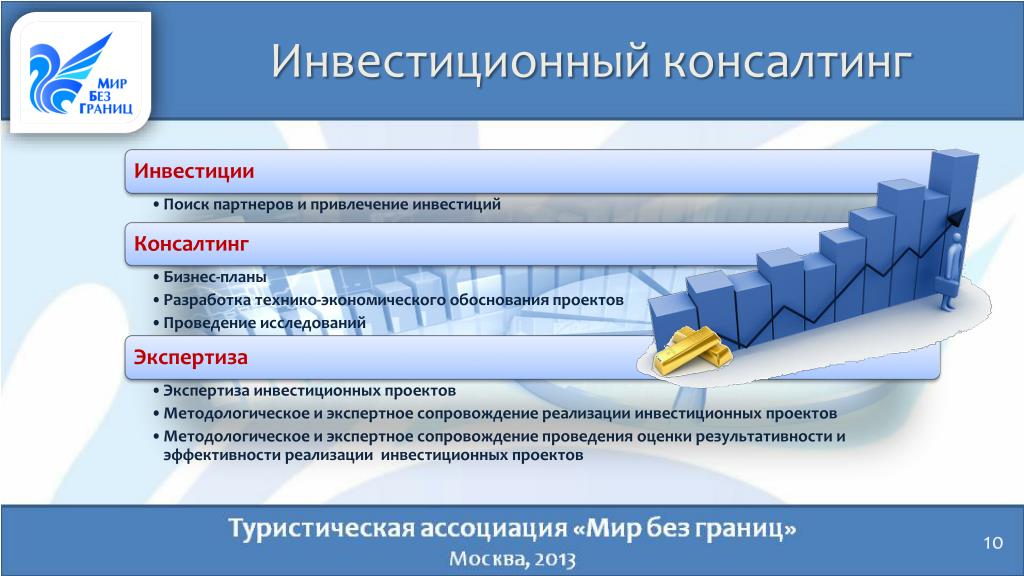

Подробное техническое и экономическое обоснование необходимости инвестиций излагается в соответствующем плане. Бизнес-план инвестиционного проекта имеет такую характерность, как формирование и подача инвесторам идеи, которая тщательно разрабатывается и обосновывается в плане, а на практике реализуется посредством необходимых капиталовложений.

Что представляет собой бизнес-план для инвестиционного проекта?

Бизнес-план для инвестора представляет собой экономико-техническое обоснование необходимости капиталовложений. В обязательном порядке предусматривается анализ эффективности рассматриваемого комплекса мероприятий, оценку действительности и необходимости инвестиций и разрешение проблем, которые появляются при непосредственной реализации и использовании идеи.

В обязательном порядке предусматривается анализ эффективности рассматриваемого комплекса мероприятий, оценку действительности и необходимости инвестиций и разрешение проблем, которые появляются при непосредственной реализации и использовании идеи.

Бизнес-план создается для мотивирования следующих позиций:

- Степень стабильности и экономической ликвидности проекта.

- Возможность получения средств, в случае ликвидации проекта — их возврата.

- Предложений организации совместных производств.

- Необходимости комплекса мер, обеспечиваемых в рамках поддержки со стороны государственных органов.

- Ориентации в дальнейшем развитии реализуемого проекта.

Бизнес-план — это самый важный пакет документов как для потенциальных кредиторов, так и для самого бизнесмена. От составления плана напрямую зависит возможность реализации идеи и ее дальнейшая экономическая жизнеспособность.

От составления плана напрямую зависит возможность реализации идеи и ее дальнейшая экономическая жизнеспособность.

Как составить инвестиционный бизнес-план?

Разработка бизнес-плана инвестиционного проекта предусматривает точное, полное, грамотное и структурированное изложение всего материала, который всесторонне характеризует предлагаемую инвесторам бизнес-модель. Текст обязательно должен быть максимально легким и содержать понятную и достоверную информацию для вкладчиков.

Важное условие — это логическая структурированность всего плана.

При составлении плана необходимо руководствоваться следующими принципами:

- Достоверность и точность информации.

- Избежание некорректных формулировок, а также выражений, которые несут в себе двоякое, противоречивое понимание ситуации.

- Использование достаточного количества цифр, фактов и информации для логического обоснования всех действий на каждом шаге проекта.

- Использование кратких и исключительно необходимых данных.

- Избежание информационных данных, которые излишне подчеркивают преимущества и пропускают существующие недостатки проекта.

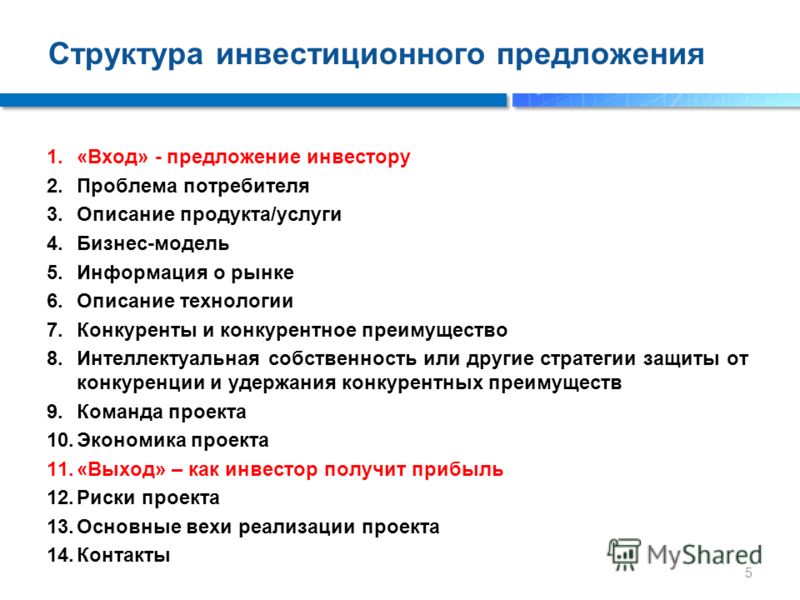

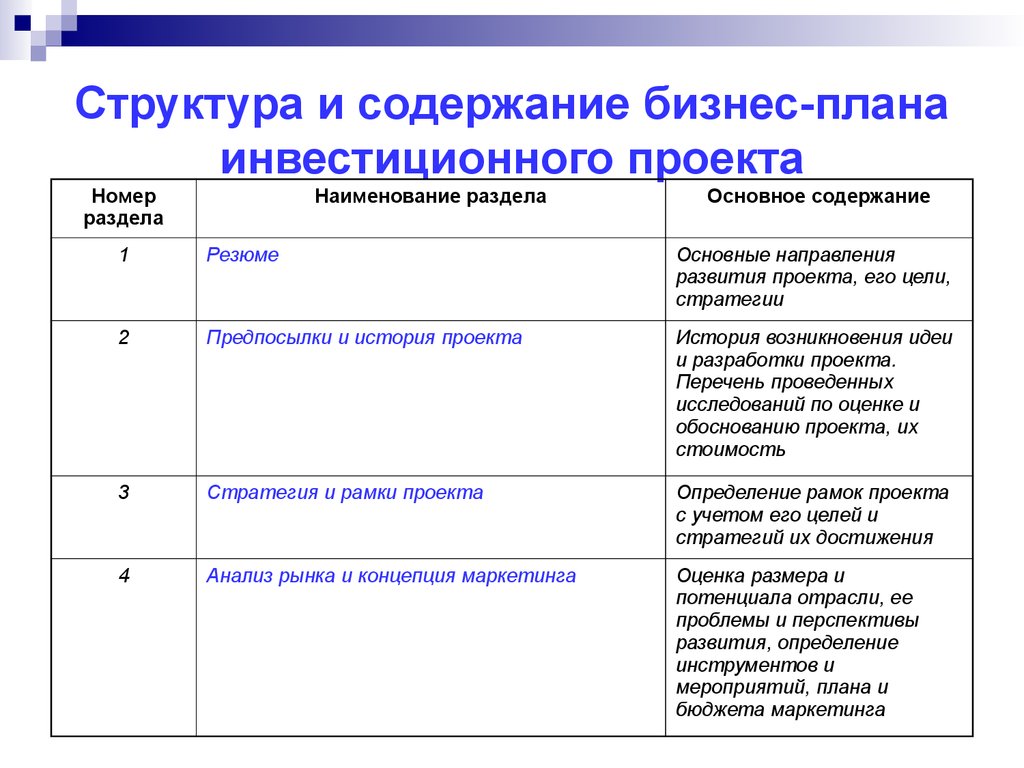

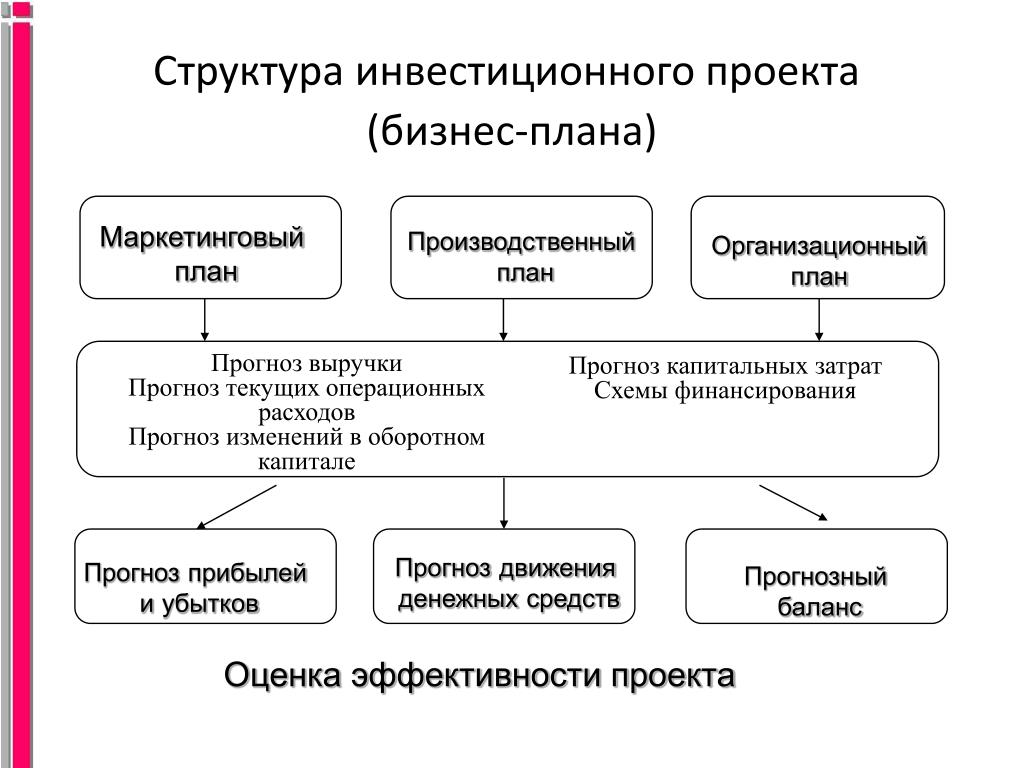

Структура бизнес-плана инвестиционного проекта включает в себя две части: вступление (краткое резюме всего бизнес-плана, с которым в первую очередь ознакомятся инвесторы) и основная часть. В свою очередь, основная часть предусматривает наличие следующей структуры:

- Общая характеристика предприятия и предполагаемая стратегия его развития.

- Описание товаров или услуг. Также данный пункт плана носит название «Характеристика отрасли». В данном случае рассматривается общее положение всей отрасли на рынке и положение предприятия (реализуемых товаров и услуг) в частности.

На данном этапе рассматривается уже предлагаемый товар или услуга, которая сравнивается с товаром или услугой, предлагаемой после инвестирования.

На данном этапе рассматривается уже предлагаемый товар или услуга, которая сравнивается с товаром или услугой, предлагаемой после инвестирования. - Маркетинговая стратегия, рассмотрение потенциальных рынков сбыта. Детально рассматриваются ключевые моменты, направленные на достижение высоких объемов продаж и оптимальных путей доведения товаров и услуг для потребителя;

- Производственный и организационный план (могут быть в отдельных разделах). Рассматривается существующая техническая база, которая позволяет выпускать продукцию, а также существующая организационная упорядоченность на предприятии.

- План технической и экономической реализации проекта. До ведома вкладчиков доводится план с возможностью реализовать заявленное количество продукции на основании имеющейся материальной базы.

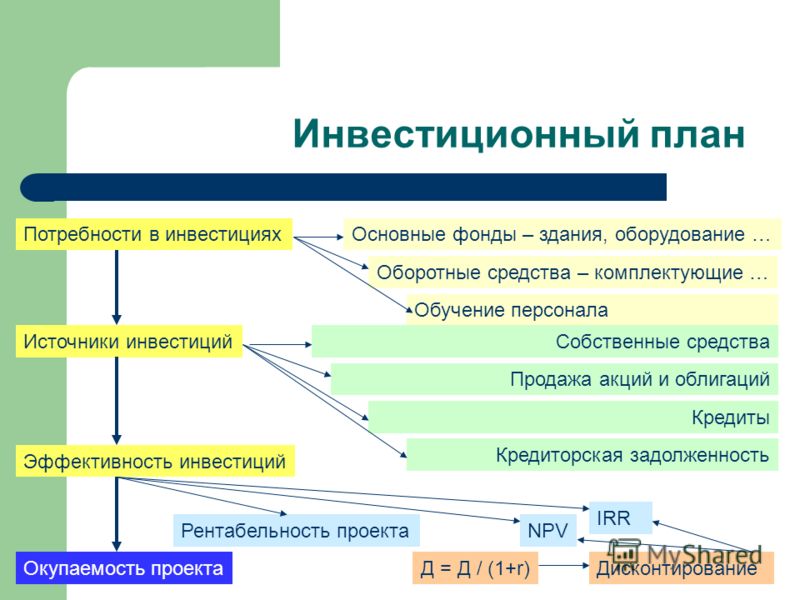

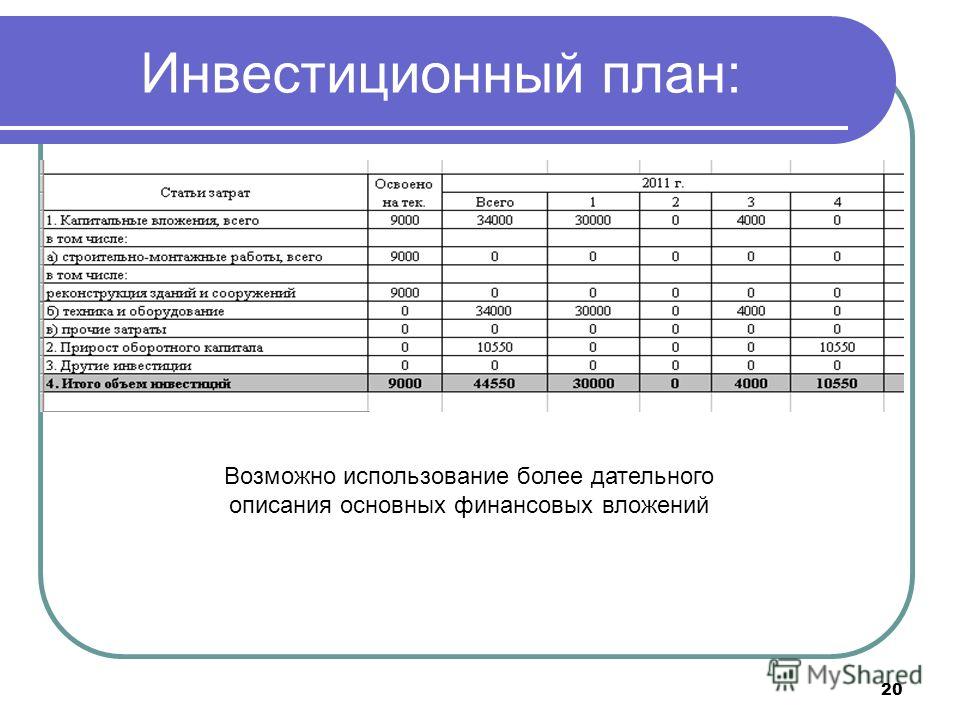

- Инвестиционный план.

- Прогнозы касательно дальнейшей финансовой и хозяйственной деятельности.

- Обоснованные показатели потенциальной эффективности. В данном случае предприниматель обосновывает эффективность собственной идеи, которая требует средств вкладчиков.

Иначе говоря, предприниматель должен убедить потенциальных инвесторов в том, что его идеи действительно способна приносить прибыль.

Иначе говоря, предприниматель должен убедить потенциальных инвесторов в том, что его идеи действительно способна приносить прибыль. - Оценки риска. Рассматриваются основные проблемы, с которыми может столкнуться предприятие на любом этапе производства и реализации продукции или услуг.

- Юридический план.

- Данные о лице, которое разработало проект.

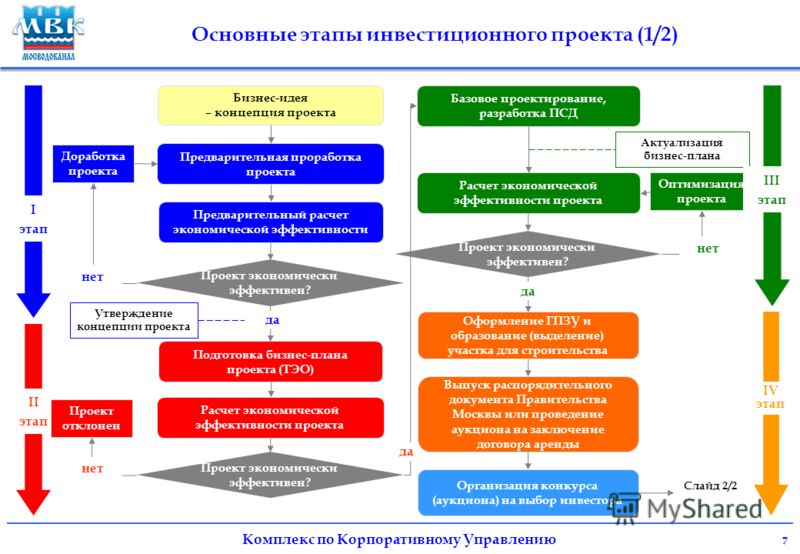

Также рассматриваются и этапы реализации инвестиционного проекта в рамках указанной структуры. Другими словами, бизнес-план содержит не только описание бизнес-идеи по разделам, но и возможности пошаговой реализации, начиная от разработки и заканчивая фактической реализацией идеи на практике.

Бизнес-план инвестиционного проекта является официальной документацией и выполняется согласно с требованиями, которые предъявляются инвесторами.

Как инвесторы оценивают бизнес-план?

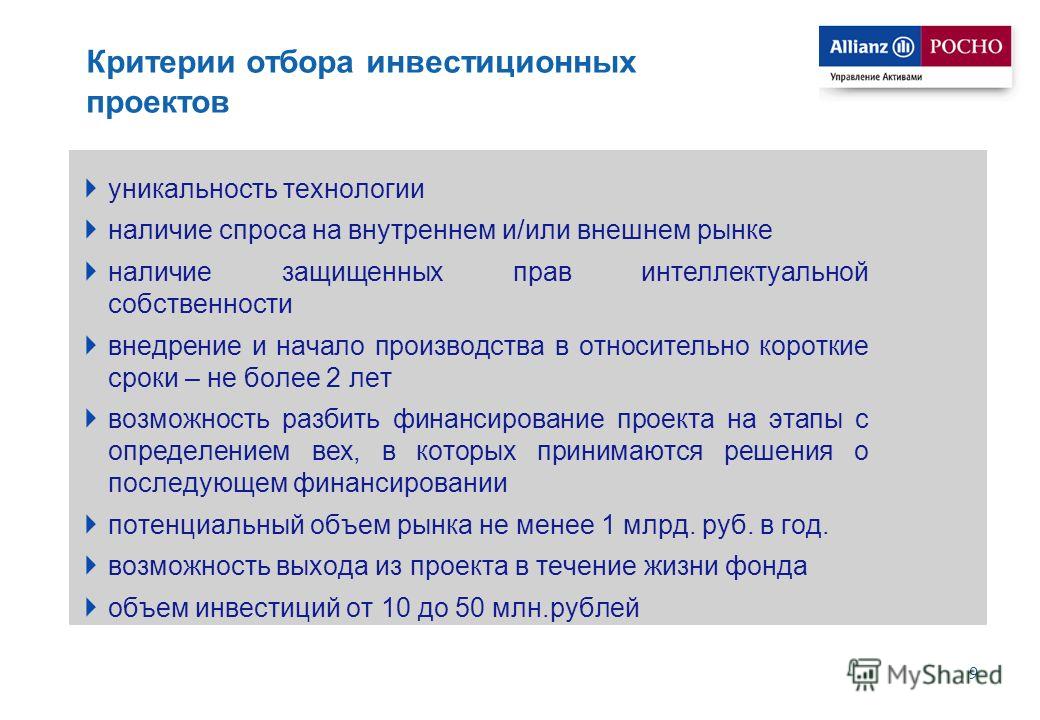

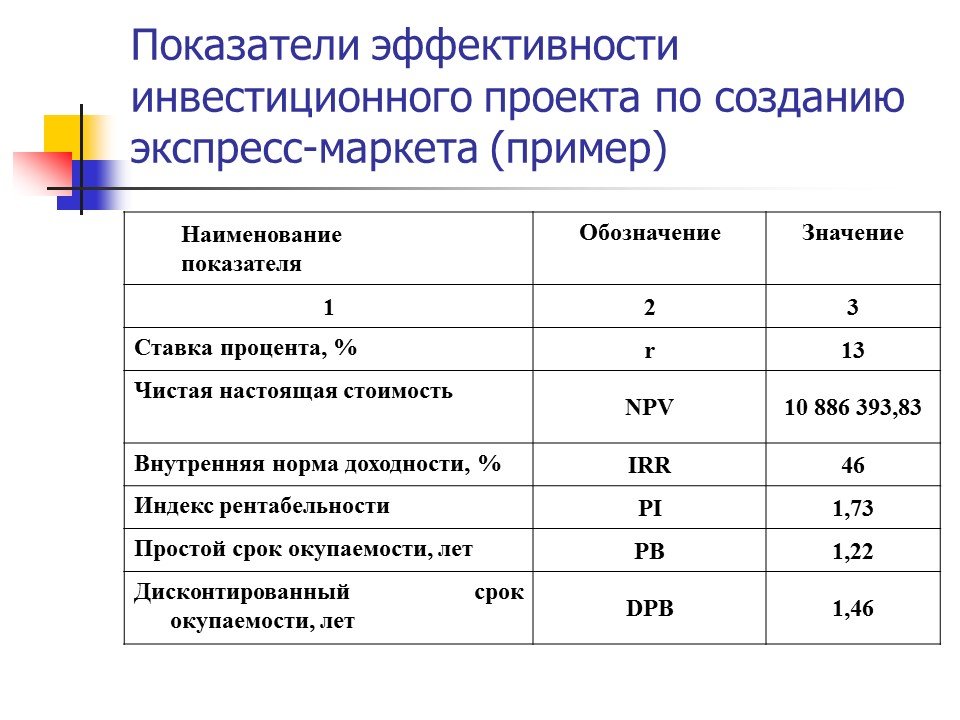

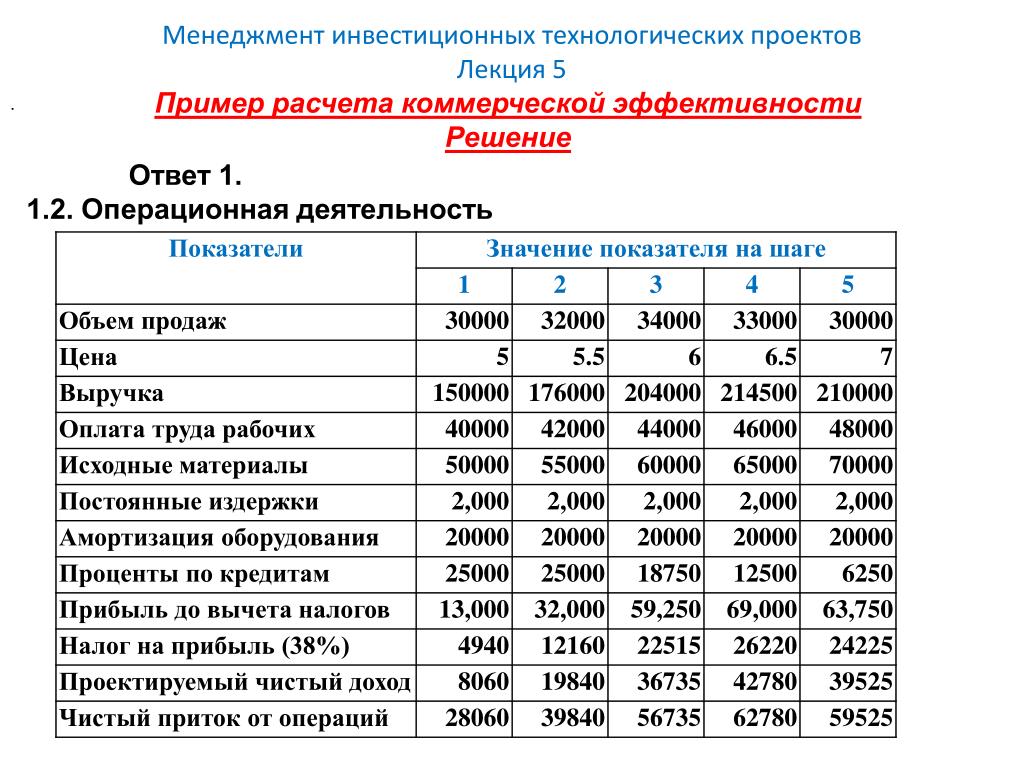

Оценка эффективности плана характеризуется совокупностью показателей, которые представляют собой отношение капиталовложений к получаемым результатам. Беря во внимание существующие типы инвесторов, рассматривают три вида показателей:

Беря во внимание существующие типы инвесторов, рассматривают три вида показателей:

- Финансовые показатели эффективности, включая фактические финансовые последствия для инвесторов.

- Показатели эффективности по существующему бюджету, в случае капиталовложений со стороны бюджетов в пределах города, региона или государства.

- Показатели эффективности по экономическим факторам, включая всевозможные виды затрат (такие, что не являются прямыми интересами инвесторов).

Отметим, что бизнес-план инвестиционного проекта оценивается по следующим показателям:

- Скорость окупаемости.

- Индекс доходности бизнеса.

- Чистые доходы от ведения бизнеса.

- Внутренние показатели нормы доходности.

Целесообразность определенного размера капиталовложений определяется соотношением получаемой чистой прибыли и величиной капитала, который инвестируется в организацию предприятия.

На основании проведенных вычислений инвесторы решают, целесообразно ли вкладывать в бизнес ту сумму денег, которую требует предприниматель.

Мы рассмотрели пример бизнес-плана инвестиционного проекта по основным моментам, которые необходимы для успешной реализации идеи на практике. Отметим, что предприниматель должен строго придерживаться всего бизнес-плана, начиная с рассмотрения отрасли и текущего положения предприятия на рынке (при наличии такового) до оценки максимальной прибыли, которую получат инвесторы после капиталовложений. Необходимо помнить, что вкладчики — это люди, которых интересует ваш бизнес только с точки зрения прибыльности. Именно поэтому все действия, рассматриваемые в бизнес-плане, должны быть направлены на решение данной первостепенной задачи. Правильная реализация плана обеспечит фактический успех для бизнеса.

Основные показатели эффективности и привлекательности инвестиционных проектов.

Что это за орган и как он работает в крупных компаниях. Отличия совета по инвестиционной политике от комитета.

Расчет чистой стоимости, срока окупаемости и показателя эффективности инвестиционного проекта.

Критерии эффективности инвестиционных проектов в денежном выражении.

Презентация для инвестора: примеры, цена

Когда вам нужна презентация для инвесторов

Инвестиционная презентация необходима, когда есть идея, просчитан бизнес-план, определена целевая аудитория и собраны документальные и статистические обоснования востребованности проекта. Когда вся подготовительная работа сделана, на сцену выступает презентация для спонсоров — она же презентация для инвестиций.

Именно такой формат подачи информации сумеет заинтересовать получателей, не перегрузив их информацией; даст понимание того, что предлагают инвесторам и на какие нужды будут израсходованы спонсорские средства. Без начальной заинтересованности, которую обеспечивает инвестиционная презентация, представлять многостраничный бизнес-план малоперспективно.

Что обязательно должно присутствовать в презентации для инвесторов

Обязательные составляющие презентации инвестиционного проекта — исходя из нашего опыта, это ответы на следующие вопросы:

- В чем — если формулировать коротко — заключается суть проекта?

- Почему авторы считают, что он будет востребованным и успешным?

- Кто авторы и есть ли у них успешный опыт реализации подобных проектов?

- Что уже сделано по проекту?

- В каком объеме инвестиций нуждается проект?

- Куда будут направлены средства?

- За какой срок окупятся инвестиции и насколько они будут прибыльными в дальнейшем?

Убедительно упаковав ответы на эти вопросы, мы поможем вам привлечь инвест-партнеров и воплотить задумки в реальность.

Ошибки в инвестиционных презентациях

Мы определили топ-5 ошибок, способных убить инвестиционную презентацию и погубить проект. Вот эти ошибки:

- Презентация инвестиционного проекта ничего не говорит про инициаторов.

- У заказчиков презентации для инвестора нет никакой базы, никакой проделанной по проекту работы — только идеи.

- Заказчики не определились с целевой аудиторией и не могут пояснить, кто будет пользоваться результатами реализации инвестиционного проекта.

- Нет точного понимания срока, на который привлекаются сторонние инвестиции, источников получения прибыли, доходности инвестиций для спонсоров.

- В презентации из контактов — только мобильные телефоны.

Примеры презентаций для инвесторов

В портфолио мы размещаем наиболее успешные, эффективно решившие задачи заказчиков примеры презентаций для спонсоров. Вы можете посмотреть их и оценить подачу информации, объемы и логику текстового контента, качество и специфику дизайна.

Наше портфолио инвестиционных презентация постоянно пополняется новыми примерами — следите за обновлениями!

Пример инвестиционного проекта, сумма инвестиций 558 000 USD

Для расчета окупаемости проекта на данном участке земли мы взяли проект виллы с 4 спальнями.

Характеристики виллы:

- 4 спальни и 5 ванных комнат

- Внутренняя площадь — 240 м 2

- Внешняя площадь — 100 м 2

- Бассейн — 40 м 2

- Вилла полностью оборудована всем необходимым, кроме мебели

Строительство виллы начнется предположительно через два месяца после начала реализации проекта.

Оплата строительства виллы инвестором проводится поэтапно согласно графика (если инвестор не внес средства единым платежом), согласованного со строителем в договоре. Чаще всего платежи разбиваются таким образом: 30 – 20 – 20 – 20 – 5 – 5 % от суммы строительства.

Строительство данной виллы обойдется в 11 920 000 THB.

Срок строительства данной виллы на предложенном участке займет от 10 до 12 месяцев. Эти сроки будут зафиксированы в договоре и строго соблюдаются.

Мы работаем с крупными, хорошо зарекомендовавшими себя на острове Самуи строительными компаниями с европейским руководящим составом. Эти строительные фирмы обеспечивают европейские стандарты строительства, требуемые для объектов класса «премиум». Компания гарантирует соблюдение всех обязательств, принятых на себя в договоре строительства.

Сначала мы подведем итоговую сумму, инвестируемую в данный проект. Она составляет 19 240 000 THB или примерно 558 000 USD. И, как мы уже указывали, – ее можно вносить частями.

Расчет возврата инвестиционных средств мы будем приводить в долларах США, так как вилла сдается в аренду в указанной валюте. Это еще один небольшой плюс для инвестирования – стабильная валюта.

Существует два основных сезона при сдаче вилл – низкий и высокий. Они примерно равны по продолжительности, каждый по 6 месяцев.

Они примерно равны по продолжительности, каждый по 6 месяцев.

Низкий сезон

Стоимость аренды виллы в данный сезон равна 700 USD в день

14 700 USD — сумма от аренды в месяц с занятостью 70%

5 880 USD – общие затраты в месяц

8 820 USD – прибыль за месяц

Высокий сезон

Стоимость аренды виллы в данный сезон равна 900 USD в день.

18 900 USD — сумма от аренды в месяц с занятостью 70%

7 560 USD – общие затраты в месяц

11 340 USD – прибыль за месяц

Итого:

Прибыль за один год составляет 120 960 USD

4,61 года – ROI. Он основан исключительно на доходах от аренды.

21,68% в год от инвестированных средств

Прибыль при продаже виллы в районе 100%

Наша фирма берет на себя обязательства максимально быстро и с максимально возможной прибылью для инвестора использовать полученные от него средства. Однако, просим обратить внимание на то, что мы не можем на 100% гарантировать описанный выше вариант, так как он является примерным расчетом.

Однако, просим обратить внимание на то, что мы не можем на 100% гарантировать описанный выше вариант, так как он является примерным расчетом.

Резюме инвестиционного проекта | Составление резюме | Образец

Содержание статьи:

- Что такое резюме инвестиционного проекта?

- Структура резюме (образец)

- Как правильно составить?

Лучший инвестиционный брокер в мире! Советник по сбору инвестиционного портфеля! Индивидуальный инвестиционный счет! |

Авторам бизнес и инвестиционных идей при поиске инвесторов и привлечении инвестиций необходим документ способный в краткой, понятной форме ответить на все основные и наиболее актуальные вопросы, которые могли бы возникнуть у потенциальных инвесторов.

Резюме инвестиционного проекта (Executive Summary) это именно тот документ, который способен решить поставленные задачи:

Резюме инвестиционного проекта это небольшой по объёму четко структурированный документ, в котором отражена вся актуальная и достоверная информация о проекте или идеи, его суть, направления и способы развития. Плюс там есть информация, интересующая инвесторов: уровень рентабельности, инвестиционные риски.

Схожее по теме: Бизнес-план инвестиционного проекта

Лучше чтобы резюме по инвестиционному проекту было как можно компактнее и информативние и насчитывало от одной (в идеале) до пяти, шести страниц максимум. В современном мире, где на счету каждая минута, главную роль играет первое впечатление и именно поэтому резюме должно быть максимально ёмким, информативным и интересным.

Структура резюме: образец

Структура резюме для инвестиционного проекта это последовательность тем, раскрываемых в документе, связанная логически и удобная в восприятии.

Это очень важно, так как в случае возникновения недопонимания в каком-либо моменте потенциальный инвестор может отложить инвестиционный проект или идею и более его не рассматривать.

Примерная структура резюме (образец):

- титульный лист

- информация об авторе/компании (необходимо отразить организационно правовую форму компании, продукты и услуги ею выпускаемые, информацию о персонале, о прибылях, а также отличительную информацию о компании)

- информация о проекте или идеи (описываются технико-экономические показатели проекта, процесс извлечения прибыли, общая коммерческая привлекательность. Также оговаривается общий объём необходимых инвестиций для реализации проекта, его жизненный цикл и географию применения)

- цели проекта (краткое описание основных стратегических целей бизнеса и путей их достижения)

- описание рынка сбыта, потенциальных клиентов, конкуренции (информация о запланированном рынке сбыта, описание его особенностей и конъюнктуры, прогноз развития его потребностей и путей благодаря которым эти потребности будут удовлетворены)

- описание производимой продукции либо услуги (информативное описание конкурентных преимуществ вашей продукции либо её производства)

- инвестиционные риски (описываются факторы способные помешать воплощению в жизнь инвестиционной идеи)

- расчет основных финансовых показателей (оценка эффективности инвестиций)

- инвестиционные предложения

- способы, формы и сроки выхода инвесторов из проекта

- описание топ менеджмента компании (опыт и результаты работы)

- другая необходимая дополнительная информация по проекту.

Как правильно составить резюме

Два главных вопроса, которые волнуют инвестора при рассмотрении поступившего к нему инвестиционного предложения это размер прибыли и риск её получения.

Именно на эти вопросы должно отвечать инвестиционное резюме проекта, дабы привлечь внимание инвестора.

В рассмотренном примере резюме есть пункт «расчёт финансовых показателей», именно в нём необходимо отобразить понятный и достоверный расчёт финансовых показателей, которые дадут ответ инвестору о размере прибыли, которую он сможет получить в результате участия в проекте:

- дисконтированный и обычный срок окупаемости

- чистая стоимость проекта

- внутренняя норма доходности

- ставка дисконтирования.

Обосновывая риски, необходимо рассказать обо всех трудностях и проблемах, которые могут встретиться на каждом этапе реализации инвестпроекта в отдельности. Другими словами, что может пойти не так на этапе запуска, эксплуатации и ликвидации производства.

Это позволит потенциальным инвесторам более широко познакомиться и понять вашу идею. Также это в некой степени убережёт вас от будущих трудностей в отношениях с вашими вкладчиками.

Также резюме не должно содержать лишней не относящейся к проекту информации, непонятное или сложной терминологии, недостоверных сведений. Наоборот, для удобства восприятия используйте наглядные схемы, инфо графику, иллюстрации. Проявляйте открытость и заинтересованность во всех вопросах, которые интересуют ваших будущих партнёров.

способы и методы оценки, пошаговый пример расчета

Рад снова видеть вас на моем блоге и еще больше тому, что вам интересна тема инвестиций не только в теории, но и на практике. Сегодня поговорим, зачем же нужна оценка инвестиционных проектов и как она проводится. Также вас ждет мой авторский чек-лист «Как оценить эффективность инвестиционного проекта» с практическими примерами. Приступим.

Также вас ждет мой авторский чек-лист «Как оценить эффективность инвестиционного проекта» с практическими примерами. Приступим.

Что такое оценка инвестпроектов и зачем она нужна?

Оценка проекта может решать сразу две задачи — насколько в целом инвестиции могут быть эффективными и насколько они соответствуют целям инвестора, например, терпимости к риску. В крупных компаниях эта процедура занимает не один месяц с привлечением множества специалистов. Она позволяет увидеть как сильные стороны инвестиционного предложения, так и его подводные камни.

Другими словами оценку проекта еще называют оценкой эффективности инвестиций — это система показателей, которые влияют на принятие решения о выборе для реализации того или иного инвестиционного проекта. Часто бывает ситуация, когда нужно выбрать одну из альтернатив и немаловажным тут является не только возможная прибыль, рентабельность, но и сроки окупаемости инвестиционного проекта. Об этом чуть позже.

Что будет, если неправильно оценить проект?

Будет беда. А именно — инвестор может не просто не получить запланированную прибыль, но и потерять до 100% своих вложений, время и репутацию. Это явление, когда деньги отвлекались под неприбыльный проект, называется “утраченные возможности” или “утраченная выгода”.

А именно — инвестор может не просто не получить запланированную прибыль, но и потерять до 100% своих вложений, время и репутацию. Это явление, когда деньги отвлекались под неприбыльный проект, называется “утраченные возможности” или “утраченная выгода”.

По каким показателям проводят оценку эффективности

Для начала расскажу, что вообще мы оцениваем. Проектом может называться как организация нового производства, так и вложения в совершенствование существующего. Процессы будут существенно отличаться. Например, нужно оценить эффективность инвестиций в организацию ИТ-компании или приобретение уже существующей серверов на ту же сумму.

Конечно, в первом варианте об экономической устойчивости пока не может быть и речи. Что же тогда оценивать? На примерах рассмотрим показатели эффективности инвестиций.

Чистый доход

Чистый доход — вещь хорошая, но его размер сам по себе ни о чем не говорит. Он служит базой для расчета других показателей (свободного денежного потока, например), о которых мы будем говорить далее. Сейчас нам важно понять, как же получить размер чистого дохода.

Сейчас нам важно понять, как же получить размер чистого дохода.

В зарубежных источниках net income или disposable income — выручка от реализации продукции за вычетом ее себестоимости и налоговых платежей, входящих в цену продукции. К таким платежам относится налог на добавленную стоимость, акцизы, таможенные пошлины и прочее. Не стоит данный показатель путать с чистой прибылью.

Внутренняя норма доходности

Внутренняя норма доходности проекта (англ. internal rate of return, далее IRR) — одна из основных метрик при оценке рентабельности потенциальных инвестиций. Что же это за чудо-юдо?

Если вы хоть немного знакомы с экономической теорией, знаете, что со временем стоимость денег уменьшается в силу инфляции. Сто долларов сегодня и сто долларов через 10 лет — не одно и то же, покупательская способность их будет намного ниже. Поэтому строя прогноз доходов на 10 лет вперед в итоге мы их дисконтируем, то есть приводим к теперешней стоимости. Самый простой пример: Ваша зарплата сегодня составляет 100 долларов и через 10 лет она не увеличилась. Раньше на эти деньги вы могли купить, допустим, 20 чизбургеров. К 2028 стоимость чизбургера выросла в 2 раза. Значит, инфляция в среднем была около 7% — это и есть наша ставка дисконтирования:

Раньше на эти деньги вы могли купить, допустим, 20 чизбургеров. К 2028 стоимость чизбургера выросла в 2 раза. Значит, инфляция в среднем была около 7% — это и есть наша ставка дисконтирования:

100/(1+7%) 10 = 50

То есть ваши 100 долларов на момент когда вы их получите в будущем на сегодняшний момент равны 50 долл.

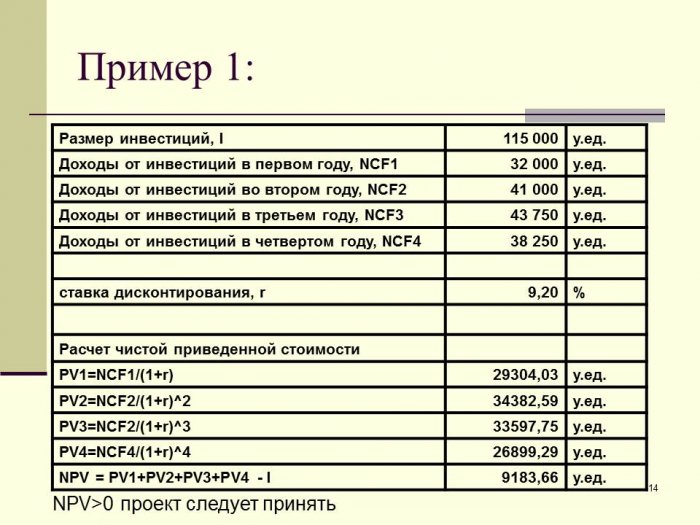

Для бизнес-проектов делаются такие же допущения, только дисконтируются все денежные потоки по годам. Чистая приведенная стоимость (NPV) представляет собой разницу между текущей стоимостью потока денег и текущей стоимостью инвестированных средств в течение определенного периода времени. NPV используется для анализа рентабельности прогнозируемых инвестиций или проекта.

Для расчета NPV используется следующая формула:

Где:

- Ct = чистый денежный поток (ЧДП) в период t

- Co = сумма первоначальных инвестиций

- r = ставка дисконтирования

- t = количество периодов

Положительная чистая приведенная стоимость инвестиций NPV указывает, что прогнозируемая прибыль, полученная от проекта (в текущих деньгах), превышает ожидаемые затраты (также в текущих деньгах). Как правило, инвестиции с положительной NPV будут прибыльными, а инвестиции с отрицательной NPV приведут к чистым убыткам. Эта концепция является основанием для правила чистой текущей стоимости, которое диктует, что единственными инвестициями, которые должны реализовываться, являются те, у которых положительные значения NPV.

Как правило, инвестиции с положительной NPV будут прибыльными, а инвестиции с отрицательной NPV приведут к чистым убыткам. Эта концепция является основанием для правила чистой текущей стоимости, которое диктует, что единственными инвестициями, которые должны реализовываться, являются те, у которых положительные значения NPV.

Для того, чтобы провести дисконтирование денежных потоков нам нужно определить ставку, которую мы будем использовать. Это очень важный этап. Тут используется несколько общепринятых подходов. Самыми распространенными являются:

- Средневзвешенная стоимость капитала WACC — weighted average cost of capital.

- Capital Asset Pricing Model (CAPM) — модель ценообразования капитальных активов.

Многие компании используют средневзвешенную стоимость капитала (WACC), если профиль риска проекта аналогичен профилю компании. Если профиль риска проекта существенно отличается, часто используется модель ценообразования капитальных активов (CAPM).

Первая модель применяется большинством компаний и при правильном использовании достаточно эффективна, поэтому остановимся именно на ней.

Все источники финансирования включены в расчет WACC — это собственный и заемный капитал.

Формула для взвешенной средней стоимости капитала (WACC)

Где:

- Re = стоимость капитала

- Rd = стоимость долга

- E = рыночная стоимость капитала фирмы

- D = рыночная стоимость долга фирмы

- V = E + D = общая рыночная стоимость финансирования фирмы (собственный капитал и задолженность)

- E / V = процент финансирования, который равен

- D / V = процент финансирования, который является долгом

- Tc = ставка налога на прибыль

Приведу простой пример.

Допустим, стоимость акционерного капитала — 30 млн. долл., кредиты составляют 10 млн. долл. Ожидаемая доходность акционеров 15%, ставка по кредиту 10%. Налог на прибыль — 25%.

Итак, согласно формуле:

WACC = 30/(30+10) *15% + 10/(30+10)*10%*(100%-25%) = 11. 75%

75%

Но есть несколько оговорок. Стоимость собственных средств (Re) бывает сложно оценить поскольку акционерный капитал технически не имеет определенной стоимости. Когда компании берут в долг, процентная ставка фиксируется договором.

Она зависит от размера и длительности займа. Поскольку акционеры ожидают получить определенную доходность от своих инвестиций в компанию, требуемая норма прибыли акционеров — это сумма, которую компания должна потратить, чтобы поддерживать цену акций, которая удовлетворит своих инвесторов. Потому что, если компания не заработает эту ожидаемую прибыль, акционеры просто распродадут свои акции, что приведет к снижению их цены и стоимости компании.

Второй момент — налоговые вычеты по процента — сумма, которую по сути компания сэкономила на налогах (они уменьшают сумму чистой прибыли). Вот почему стоимость долга после уплаты налогов составляет Rd (1 — ставка корпоративного налога).

Посмотрим как же будет рассчитываться NPV на основании предыдущих тезисов.

Допустим, компания планирует инвестировать 100 млн. долл., WACC мы оценили в 11,75%, каждый год (5 лет) свободный денежный поток составит 30 млн. долл. Какое NPV мы получим?

| Период | 1 | 2 | 3 | 4 | 5 |

| ЧДП | 30 | 30 | 30 | 30 | 30 |

| Ставк адисконтирования | 11.5% | 11.5% | 11.5% | 11.5% | 11.5% |

| ЧПДП | 27 | 24 | 22 | 19 | 17 |

NPV = 109 — 100 = 9

Как определить 9 млн. долл. за 5 лет достаточно ли для инвестора? Для этого существует та самая ставка IRR.

Внутренняя норма прибыли — это ставка дисконтирования, которая может привести к увеличению NPV инвестиций. Когда IRR имеет только одно значение, этот критерий становится более интересным для сравнения рентабельности различных инвестиций.

Посмотрим на следующий пример. Внутренняя норма возврата инвестиций № 1 составляет 48%, а для инвестиций №2 — 80%. Это означает, что в случае инвестиций № 1, которые составят 2000 долларов в 2013 году, инвестиции приносят годовой доход в размере 48%. Инвестиции № 2 в размере 1000 долларов США в 2013 году обеспечат доходность в 80%.

Это означает, что в случае инвестиций № 1, которые составят 2000 долларов в 2013 году, инвестиции приносят годовой доход в размере 48%. Инвестиции № 2 в размере 1000 долларов США в 2013 году обеспечат доходность в 80%.

Потребность в дополнительном финансировании

В теории считается, что проект не должен на 100% финансироваться за счет собственных средств, иначе пропадает тот самый налоговый рычаг, который позволяет снизить стоимость капитала. Но на практике, особенно в странах СНГ, где ставки по кредитам уж никак не низкие, займы могут напротив существенно снижать доходность проекта. Поэтому очень важно рассчитать все возможные факторы при оценке стоимости капитала.

Индексы доходности затрат и инвестиций

Оценщики используют и другие показатели, хотя их значения используются,скорее, как справочные:

- Индекс доходности затрат — отношение суммы денежных поступлений и затрат на их получение.

- Индекс доходности дисконтированных затрат — отношение суммы дисконтированных доходов к сумме дисконтированных денежных оттоков.

- Индекс доходности инвестиций — отношение денежного потока от операционной деятельности к сумме денежного потока от инвестиционной деятельности.

Дисконтированный срок окупаемости

Дисконтированный период окупаемости (DPBP) — один из главных показателей эффективности проекта, который представляет собой количество лет необходимых для покрытия первоначальных инвестиций с учетом изменения стоимости денег во времени. Мы рассмотрим данный показатель в последнем примере.

Принципы и способы оценки

К счастью, нет смысла изобретать велосипед. Разработано несколько паттернов (если проще — шаблонов), с помощью которых можно оценить альтернативные инвестиции.

Метод сравнения

Первый этап состоит в составлении финансового плана предприятия после внедрения проекта, а затем описываются перспективы действующего производства без проекта. На основе этого проводится оценка финансовой состоятельности предприятия, осуществляющего инвестиционный проект. Сравниваются доходы предприятия с проектом и доходы без его реализации.

Сравниваются доходы предприятия с проектом и доходы без его реализации.

Полезные статьи

Метод условного выделения

Используется, когда проект физически не связан с компанией и может рассматриваться отдельно. Для этого его представляют как отдельное юридическое лицо со своими активами и пассивами, выручкой и затратами. Метод позволяет оценить эффективность проекта.

Метод наложения

Суть метода состоит в составлении баланса всех денежных потоков предприятия с учетом инвестиционного проекта. На основании бюджета принимается решение, стоит ли данной компании вкладывать средства в развитие или, например, финансовую санацию.

Метод анализа изменения

Тут важно, какие изменения вносит проект в показатели деятельности компании. Метод хорош тем, что если проект заключается в модернизации или расширении производства.

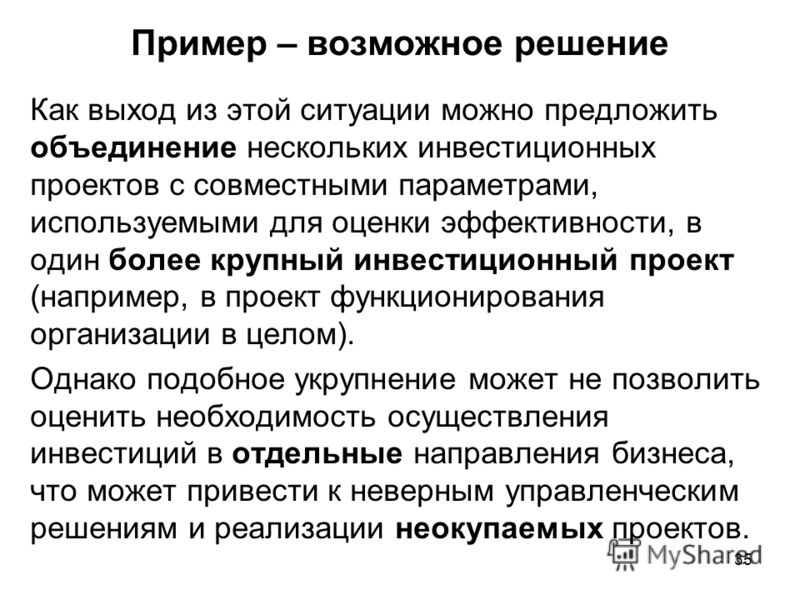

Метод объединения

Метод похож на метод наложения, когда масштабы компании сопоставимы с масштабами модернизации производства. Нужно построить финансовых план всей компании с учетом проекта.

Нужно построить финансовых план всей компании с учетом проекта.

Чеклист «Как оценить эффективность инвестиционного проекта»

Итак, мы подошли к самому интересному. Пройдемся по всем основным пунктам с примерами.

Спрогнозируйте доход проекта

У нас есть два альтернативных проекта — ферма по производству криптовалют и покупка серверов для существующей ИТ-компании. Начальные инвестиции в обоих случаях составят 50 млн. долл. Нужно для начала спрогнозировать доход минимум на 5 лет. Допустим, что он составит 30 и 25 млн. долл. и будет расти на 15% и 12% ежегодно соответственно.

Чистый доход, млн. долл.

| Проект/год | 1 | 2 | 3 | 4 | 5 |

| Ферма | 30 | 35 | 40 | 46 | 52 |

| Ит-компания | 25 | 28 | 31 | 35 | 39 |

Проанализируйте все текущие траты

Операционные расходы будут вычитаться из чистого дохода для получения суммы денежного потока. Обычно, мы прогнозируем эту статью исходя из исторических данных либо средних данных по отрасли. Допустим, в этой сфере операционные расходы составляют 50% от чистого дохода.

Обычно, мы прогнозируем эту статью исходя из исторических данных либо средних данных по отрасли. Допустим, в этой сфере операционные расходы составляют 50% от чистого дохода.

Какие инвестиции могут понадобиться в будущем?

Не редко бывает, что по ходу реализации проекта возникают дополнительные расходы. Допустим, для 1 проекта потребуются вложения в размере 2 млн. долл. на третий год реализации.

Распишите все источники финансирования

Источники финансирования делятся на:

- Собственные (акции — простые и привилегированные, паи и т.д).

- Заемные (кредиты, облигации).

Этот момент особенно важен при выборе ставки дисконтирования, о которой мы говорили выше. Допустим, наши проекты финансируются 50 на 50 за счет собственного и заемного капитала. Стоимость первого — 25%, второго — 12%. В 2018 году ставка налога на прибыль составляет 18%.

WACC = 50%*25%+50%*12%*(1-0,18) = 17,42%

Не забудьте про налоги

Помимо налогов, которые входят в стоимость продукции и налога на прибыль, помните про отчисления на имущество, землю и прочее.

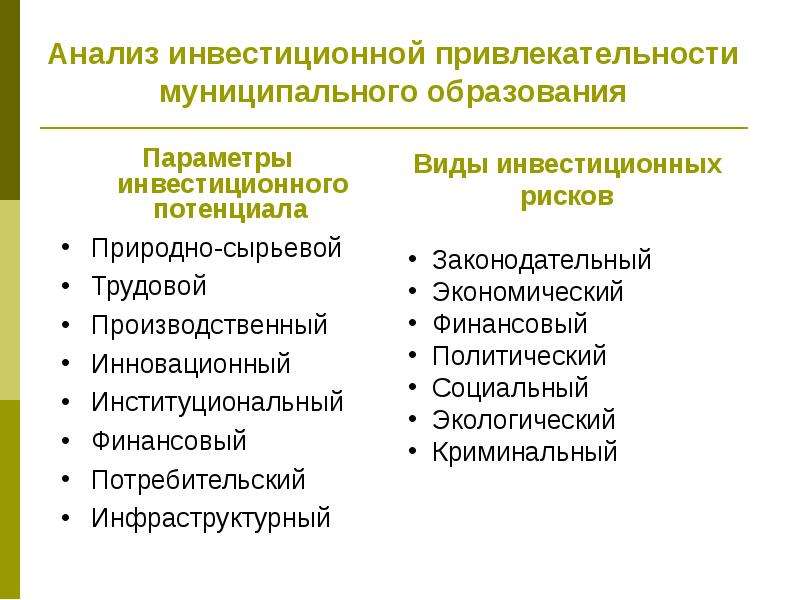

Просчитайте риски

Предупреждён — значит вооружён. Оценить риски бывает не так просто, но всегда лучше смотреть на проект пессимистично, нежели слишком оптимистично.

Риски разделяют на несистематические (например, недостаток управленческого опыта) и систематические:

- Политические (общая ситуация в стране и социально-экономической сфере).

- Природные (стихийные бедствия и экология).

- Юридические (несовершенство правового поля).

- Экономические (девальвация валюты, ставки налогов, санкции).

Обычно, систематические риски заложены в ставку дисконтирования, однако для определенных проектов (например, инновационных) дополнительно к ней суммируют процент нерыночного риска.

Пример расчета

Итак, вернемся к нашим ИТ-проектам. Итоговая таблица эффективности инвестиций, в том числе дисконтированный срок окупаемости DPP, будет выглядеть следующим образом:

Проект 1

| Период | 0 | 1 | 2 | 3 | 4 | 5 |

| Чистый доход | 30 | 35 | 40 | 46 | 52 | |

| Опреационные расходы | 15 | 17 | 20 | 23 | 26 | |

| Инвестиции | 50 | 2 | ||||

| ЧДП | -50 | 15 | 17 | 18 | 23 | 26 |

| Ставка дисконта | 17% | 17% | 17% | 17% | 17% | |

| Дисконтированный ЧДП | -50 | 13 | 13 | 11 | 12 | 12 |

| NPV | 10 | |||||

| IRR | 25% | |||||

| DPP | 4 года 2 мес. |

Проект 2

| Период | 0 | 1 | 2 | 3 | 4 | 5 |

| Чистый доход | 28 | 31 | 35 | 39 | 44 | |

| Операционные расходы | 14 | 16 | 18 | 20 | 22 | |

| Инвестиции | 50 | |||||

| ЧДП | -50 | 14 | 16 | 18 | 20 | 22 |

| Ставка дисконта | 17% | 17% | 17% | 17% | 17% | |

| Дисконтированный ЧДП | -50 | 12 | 11 | 11 | 10 | 10 |

| NPV | 4 | |||||

| IRR | 21% | |||||

| DPBP | 4 года 7 мес. |

Итак, исходя из 3 показателей первый проект эффективней, чем второй.

4 полезных лайфхака для начинающего инвестора

Изложенное выше касается долгосрочных капитальных вложений. Но если вы располагаете небольшой суммой и хотите ее инвестировать — вот несколько советов, как выбрать перспективный совместный проект.

Но если вы располагаете небольшой суммой и хотите ее инвестировать — вот несколько советов, как выбрать перспективный совместный проект.

Оцените оригинальность идеи проекта

Оригинальность — не столько в новизне, сколько в подаче идеи. Как говориться — “дьявол в деталях”. Подумайте, захотели бы вы купить данный продукт, какова его ценность для конечного потребителя, какую цену вы готовы за него заплатить.

Присмотритесь к рекламной кампании проекта

Все о том же. Если люди не узнают о товаре, как они смогут его приобрести? Что бы привлекло ваше внимание при покупке и смогли ли маркетологи угадать желание клиентов?

Проанализируйте динамику роста

Очень хорошо, когда у проекта есть история и статистика прошлых лет. Это облегчает прогнозирование будущих потоков, хотя их и не гарантирует. Динамика может быть полезна на начальных этапах анализа, пока вы еще не до конца погрузитесь в суть бизнеса.

Поищите отзывы других инвесторов

Сарафанное радио — очень полезная вещь для начинающего инвестора. Но не стоит увлекаться — часто компании злоупотребялют отзывами на своих сайтах и страницах в соцсетях, так же дела обстоят и с инвестиционными проектами. В погоне за наживой пирамиды, МЛМ и прочие товарищи голосами клиентов обещают сверхприбыли.

Но не стоит увлекаться — часто компании злоупотребялют отзывами на своих сайтах и страницах в соцсетях, так же дела обстоят и с инвестиционными проектами. В погоне за наживой пирамиды, МЛМ и прочие товарищи голосами клиентов обещают сверхприбыли.

ТОП-4 оценочные компании

Помимо мелких компаний по оценке, существует несколько гигантов (большая четверка), на чьи практики опираются многие инвесторы и оценщики:

- Deloitte

- PricewaterhouseCoopers

- Ernst & Young (E&Y)

- Klynveld Peat Marwick Goerdeler (KPMG)

Хоть фирмы и аудиторские, но главным направлением все-таки является консалтинг, в том числе так называемый Due Diligence (всесторонняя оценка инвестиционного проекта).

Заключение

На прощание хочется привести цитату “Будьте осторожны с инвестициями, которые вызывают аплодисменты. Лучшие инвестиции вызывают зевоту”. Оценка проектов — это большой труд, требующий не только опыта и знаний, но и дотошности и усердия. Если вы не готовы учиться — бросайте это дело прямо сейчас. А если готовы — подписывайтесь на мой блог, дальше будет много полезного.

Инвестиционный проект

Что такое инвестиционный проект

Инвестиционный проект — это подробное предложение о расходовании ликвидных ресурсов с целью принятия мер, которые приведут к будущей прибыли.

— Инвестиционный проект создается до самой инвестиции.

— Инвестиции подразумевают расходование ресурсов, но это не обязательно означает, что эти ресурсы являются нашими собственными ресурсами: многие инвестиции осуществляются за счет заимствования денег.

— Существует временная разница между расходами и получением прибыли. Получение прибыли происходит дальше по времени. Это важный факт, который необходимо учитывать при составлении бюджета капиталовложений.

Это важный факт, который необходимо учитывать при составлении бюджета капиталовложений.

— Инвестиции будут направлены на изменение будущей реальности, например, на удовлетворение определенных потребностей людей.

— Инвестиционный проект требует тщательного планирования и включает подробное описание расходов и доходов (источники и ожидаемые суммы).Обычно инвестиционные проекты также включают оценку прибыльности с показателями капитального бюджета, такими как чистая приведенная стоимость (NPV) и внутренняя норма доходности (IRR), а также описание инвестиционных рисков.

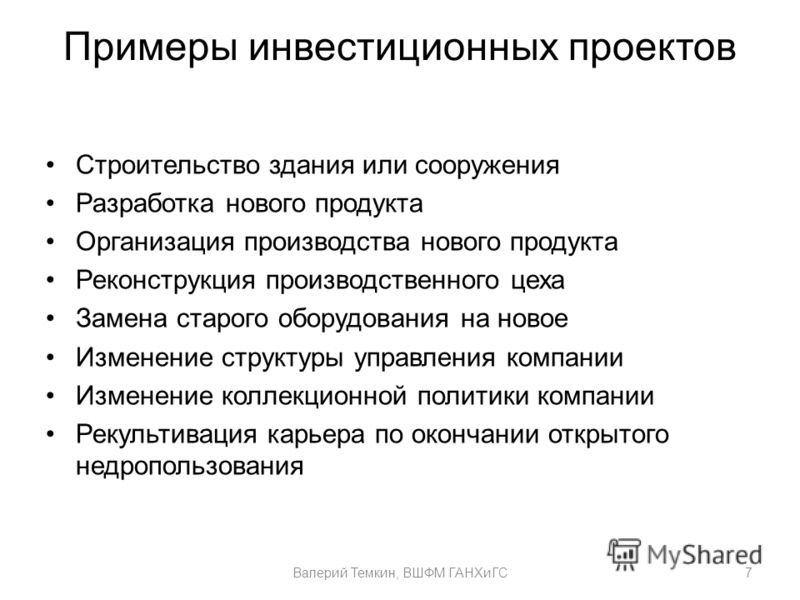

Примеры инвестиционных проектов

— Построить мост, который позволит людям путешествовать из одного сектора города в другой, чтобы сэкономить время в пути.

— Построить жилой дом для 10 семей.

— Купить судно для перевозки грузов из Китая в США и из США в Китай.

— Построить гостиницу.

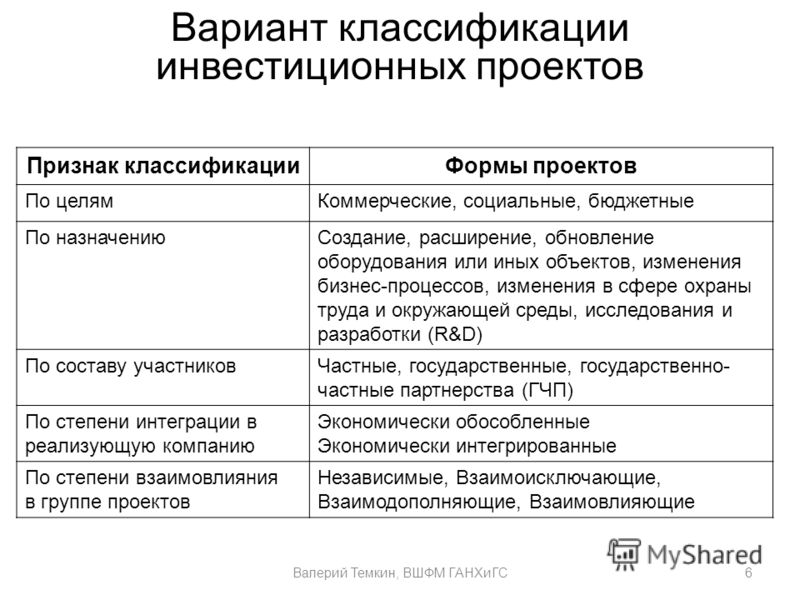

Классификация инвестиционных проектов

— Государственные инвестиции: когда капитал поступает из государственной казны (они могут осуществляться правительством или частной компанией. Частные инвестиции: когда капитал поступает от частных инвесторов или частных компаний.

Частные инвестиции: когда капитал поступает от частных инвесторов или частных компаний.

— В соответствии с вовлеченным риском: инвестиции с высоким риском против инвестиций с низким риском.

— В зависимости от вида товара или услуг, которые они будут предоставлять:

— Товары

- Промышленное

- Сельское хозяйство

- Лесное хозяйство

- Рыболовство

Услуги

- Транспорт

- Торговля

- Связь

- Финансы

- Здравоохранение

- И т. Д.

Изображение рук, передающих деньги для инвестирования. Автор 401 (K) 2012 [CC BY-SA 2.0 (http://creativecommons.org/licenses/by-sa/2.0)]

Источник: https://www.flickr.com/photos/68751915@N05/6848822477

Определение капитального проекта

Что такое капитальный проект?

Капитальный проект — это долгосрочный капиталоемкий инвестиционный проект, целью которого является развитие, добавление или улучшение капитального актива. Капитальные проекты отличаются большим масштабом и высокой стоимостью по сравнению с другими инвестициями, требующими меньшего планирования и ресурсов.

Капитальные проекты отличаются большим масштабом и высокой стоимостью по сравнению с другими инвестициями, требующими меньшего планирования и ресурсов.

Ключевые выводы

- Капитальный проект — это часто дорогостоящий долгосрочный проект, который предназначен для расширения, обслуживания или улучшения значительной части собственности, принадлежащей компании.

- Капитальный проект отличается от других проектов компании тем, что он крупномасштабный, высокозатратный и требует значительного планирования по сравнению с другими инвестициями.

- Под капитальными проектами часто подразумевается инфраструктура, такая как автомобильные или железные дороги, или, в случае корпорации, развитие производственного предприятия или офиса.

Понимание капитальных проектов

Капитальный проект — это проект, в котором стоимость продукта капитализируется или амортизируется. Наиболее распространенными примерами капитальных проектов являются такие инфраструктурные проекты, как железные дороги, дороги и плотины. Кроме того, эти проекты включают такие активы, как метро, трубопроводы, нефтеперерабатывающие заводы, электростанции, землю и здания.

Кроме того, эти проекты включают такие активы, как метро, трубопроводы, нефтеперерабатывающие заводы, электростанции, землю и здания.

Капитальные проекты также распространены в корпорациях. Корпорации выделяют большие объемы ресурсов (финансового и человеческого капитала) на создание или поддержание основных фондов, таких как оборудование или новый производственный проект.В обоих случаях капитальные проекты обычно планируются и подробно обсуждаются, чтобы выбрать наиболее эффективный и изобретательный план выполнения.

Примеры капитальных проектов

Регулярные капитальные вложения, такие как новые объекты, структуры или системы, могут потребоваться для ускорения роста внутри компании или правительства. Например, если компания хочет построить новый склад или приобрести новое производственное оборудование, чтобы повысить эффективность производственной линии. Чтобы получить финансирование, капитальные проекты обязаны доказать, как инвестиции обеспечивают улучшение (дополнительные мощности), новые полезные функции или выгоду (снижение затрат).

Капитальные проекты должны управляться соответствующим образом, поскольку они требуют значительных затрат ресурсов и времени компании. Проект предполагает рассчитанный риск с ожиданием того, что основной актив окупится. Управление рисками — ключевой фактор успешной разработки и реализации капитального проекта.

Капитальный проект, финансируемый за счет государственных средств, часто направлен на строительство, ремонт или покупку оборудования, собственности, помещений и парков; инфраструктура и системы информационных технологий должны использоваться в качестве общественного достояния или в интересах общества.

Особые соображения

Дополнительные источники финансирования для этих проектов включают облигации, гранты, банковские ссуды, существующие денежные резервы, операционные бюджеты компаний и частное финансирование. Эти проекты могут потребовать долгового финансирования для обеспечения финансирования. Кредитное финансирование может также потребоваться для инфраструктуры, такой как мосты. Однако мост не может быть конфискован, если застройщик не выплатит ссуду. Долговое финансирование гарантирует, что финансист может вернуть средства, если застройщик не выплатит ссуду.

Однако мост не может быть конфискован, если застройщик не выплатит ссуду. Долговое финансирование гарантирует, что финансист может вернуть средства, если застройщик не выплатит ссуду.

Экономические условия и изменения в законодательстве могут повлиять на начало или завершение капитальных проектов, как в случае Brexit, который привел к отмене или задержке некоторых проектов в Великобритании. В США Конгресс отвечает за финансирование капитальных проектов, таких как строительство дорог, линий электропередач, мостов и плотин.

Как написать шаблон инвестиционного предложения с примерами

Предпринимательский успех часто достигается, когда различные факторы работают рука об руку, чтобы создать хорошие условия для процветания бизнеса.И один из этих важных факторов — наличие или изобилие денег или, говоря бизнес-языком, инвестиционного капитала.

И очень часто бизнес-идеи не реализуются из-за нехватки капитала или вложений. Но если вы серьезно настроены начать или модернизировать свой бизнес, вам сначала нужно создать надежный бизнес-план и соединить его с не менее убедительным инвестиционным предложением.

В этой статье мы поможем вам создать лучшее инвестиционное предложение для вашего бизнеса, поделившись наиболее важными составляющими инвестиционного предложения.Кроме того, мы также включили примеры нескольких бесплатных шаблонов предложений, чтобы вы имели представление о том, как они выглядят, и использовали эти фактические печатные шаблоны для своего собственного бизнес-предложения.

Хотите знать, что нужно делать вашему бизнесу, чтобы пережить кризис COVID-19? Прочтите наш План выживания малого бизнеса в связи с COVID-19

, чтобы точно узнать, что делать.

Что такое инвестиционное предложение?

В предпринимательском мире предложение — это документ, в котором подробно описаны предложения и план действий для достижения определенной цели или задачи.И когда предложение написано, чтобы привлечь внимание инвесторов, кредиторов и финансовых учреждений и получить от них денежную поддержку, чтобы профинансировать и посеять начало или продолжающуюся деятельность бизнес-идентичности, собственности, активов или других законных способов получения денег. схем это предложение называется инвестиционным предложением.

схем это предложение называется инвестиционным предложением.

Как написать инвестиционное предложение

Наиболее убедительное инвестиционное предложение — это документ, который кратко и точно информирует потенциального инвестора о том, что в нем есть для него или нее, если он или она решит профинансировать указанный проект.И чтобы убедиться, что ваше инвестиционное предложение отражает эти характеристики, мы создали список наиболее важных частей или частей информации, которые должны быть включены в ваше письменное инвестиционное предложение. Узнайте, что это ниже…

1. Описание предлагаемого инвестиционного проекта

Все инвестиционные предложения должны начинаться с краткого описания предлагаемого инвестиционного проекта или идеи. Именно в этой части вашего предложения вы можете поделиться с миром своей бизнес-идеей.Или, если вам нужно больше средств для уже запущенного бизнеса, вам нужно написать о том, что вы хотите сделать, чтобы вдохнуть новую жизнь в свой бизнес.

Помните, что эта часть вашего предложения — первое, что увидят и прочитают потенциальные инвесторы, поэтому убедитесь, что первые несколько абзацев написаны хорошо. Не бойтесь перефразировать и создать несколько проектов введения этого предложения, чтобы вы могли сделать свое предложение как можно более убедительным.

Шаблон простого предложения для печати

Скачать бесплатно

2.Финансовый отчет и результаты деятельности компании

Еще один обязательный раздел в любое инвестиционное предложение — это раздел о результатах деятельности и финансовом положении вашей компании. Если у вас уже есть основанная компания, можно очень легко включить в этот раздел моментальный снимок вашей деловой документации (например, финансовый отчет компании) и достижений.

С другой стороны, если вы еще не открыли свой бизнес, вы можете заменить этот раздел информацией о себе (владельце бизнеса), о том, как вы пришли к бизнес-идее или проекту и что вы собираетесь делать с этим бизнесом. как только вы получите все необходимое финансирование.

как только вы получите все необходимое финансирование.

Шаблон простого инвестиционного предложения

Скачать бесплатно

3. Планируемый маркетинг и метод продаж

Еще один важный компонент инвестиционного предложения — это исследование рынка и ваши планы действий по доминированию на вашем рынке. Чтобы проиллюстрировать это, тщательное исследование рынка позволит вам узнать, кто ваши конкуренты в выбранной вами области или отрасли. Изучив результаты этого исследования, вам нужно придумать различные стратегии, которые вы можете реализовать, чтобы сохранить или получить лидерство на рынке.И вам необходимо перечислить все эти запланированные планы действий в своем инвестиционном предложении.

Хорошее инвестиционное предложение будет включать информацию о запланированных маркетинговых и рекламных стратегиях, моделях ценообразования, процессе привлечения сотрудников, источниках продуктов и т. Д. Ваше предложение должно включать как можно больше информации, чтобы помочь любому потенциальному инвестору лучше оценить ваш бизнес. потенциал.

потенциал.

4. Управление техническими операциями бизнеса

Инвесторы захотят узнать все о предлагаемой вами бизнес-идее или проекте, прежде чем они станут полноправными инвесторами.Вот почему вам необходимо также включить все технические и операционные аспекты вашего запланированного бизнеса.

Это означает, что ваше предложение должно включать информацию о людях, которых вы собираетесь нанять для бизнеса, местонахождении бизнеса, эксплуатационных расходах, поставщиках оборудования, источниках сырья, людских ресурсах и других расходах.

Шаблон бизнес-предложения для инвесторов

Скачать бесплатно

5. Финансирование проекта

Инвестиционные предложения не обходятся без раздела о финансировании проекта.Это особенно важно для потенциальных инвесторов, поскольку в нем будет указано, что любой инвестор получит от финансирования вашей бизнес-идеи или проекта.

Информация, такая как источник средств, возврат инвестиций, прогнозируемые прибыли и убытки, прибыльность бизнеса, возможные ссуды и другие варианты финансирования, должна быть четко указана в инвестиционном предложении. Это даст инвесторам четкое представление о том, насколько их деньги или ресурсы могут помочь вашему бизнесу и сколько они получат взамен.

Это даст инвесторам четкое представление о том, насколько их деньги или ресурсы могут помочь вашему бизнесу и сколько они получат взамен.

Также убедитесь, что вы не представляете ложно свой бизнес, делая непроверенные утверждения по этому разделу вашего предложения. Инвесторы могут проверять биографические данные или пересчитывать ваши финансовые прогнозы. И когда они узнают, что вы приукрасили некоторые части своего предложения, вы, возможно, не только потеряли потенциального инвестора, но и это может повлиять на вашу репутацию как предпринимателя.

Шаблон инвестиционного предложения в акции

Скачать бесплатно

6.График проекта

График бизнеса или проекта также должен быть включен в ваше инвестиционное предложение, потому что это позволит потенциальным инвесторам узнать срок их соглашения с вами (владельцем бизнеса). Это также важно для владельцев бизнеса, поскольку расписание позволяет им идти в ногу со своими бизнес-целями.

7. План выхода

Хороший план выхода из инвестиций — еще один важный компонент инвестиционного предложения. Как следует из названия, этот раздел вашего предложения должен включать информацию о том, как инвесторы могут отказаться от своих инвестиций в ваш бизнес или компанию.Планы выхода также должны включать информацию о том, как ваш бизнес будет справляться с бизнес-неудачами.

Шаблон инвестиционного предложения в сфере недвижимости

Скачать бесплатно

И все! Это семь наиболее важных компонентов инвестиционного предложения. Оптимизируйте свое предложение для них и не забывайте использовать действенное словоблудие во всем описании предложения. Таким образом, у вас будет очень привлекательное и убедительное предложение, которое привлечет столько инвесторов, сколько захотите.

Кстати, не забудьте использовать любой из бесплатных шаблонов предложений, включенных в эту статью, в качестве руководства при создании лучшего инвестиционного предложения для вашей компании.

Инвестиционный проект — CEOpedia | Управление онлайн

Инвестиционный проект можно определить как набор взаимозависимых задач и действий, предпринимаемых компанией для достижения определенных экономических или финансовых целей. Инвестиционный проект должен включать информацию о цели планируемого инвестирования, необходимых для его реализации расходах, финансировании, критериях и методах оценки эффективности и рисков участников инвестиционного процесса и желаемых эффектов (результатов).

Виды инвестиционных проектов

Инвестиционные проекты можно разделить по целям и функциям на несколько типов.

- Расширенные инвестиционные проекты — это те, целью которых является выход на неизведанные ранее рынки или разработка продуктов на текущих рынках. В случае проектов, результатом которых является расширение существующих рынков, компания обычно открывает новые торговые точки и новые каналы сбыта. Эти проекты требуют стратегического анализа спроса и обычно связаны с высокими маркетинговыми расходами.

Они одни из самых рискованных. По этой причине менеджеры требуют от своих проектов высокой минимальной нормы прибыли. Масштабные проекты носят развивающий характер.

Они одни из самых рискованных. По этой причине менеджеры требуют от своих проектов высокой минимальной нормы прибыли. Масштабные проекты носят развивающий характер. - Инвестиционные проекты для сохранения или замены текущих ведущих направлений деятельности или снижения затрат. Такой проект относится к наиболее распространенным инвестиционным решениям, поскольку предполагает потребление машин и оборудования, используемых в производстве. Если компания решает, что она будет разрабатывать текущую технологию, менеджеры проводят оценку заявок, представленных поставщиками машин и оборудования.Во втором случае менеджеры могут обнаружить, что оборудование, используемое для производства, устарело, и его дальнейшая эксплуатация может привести к снижению прибыли. В этом случае компания должна провести детальный анализ затрат. Примеры действий, направленных на снижение затрат: удешевление полуфабрикатов, прямая крупность, количество отходов.

- Доработка инвестиционных проектов — акцент на адаптации бизнеса к новым правовым нормам, касающимся защиты окружающей среды.

При принятии решения об адаптации большое значение имеют социальные ограничения. Инвестиционный проект должен соответствовать установленным стандартам, и это основная цель менеджеров. Максимизация прибыли от этих проектов не является приоритетом компании, она ориентирована на выполнение определенных требований.

При принятии решения об адаптации большое значение имеют социальные ограничения. Инвестиционный проект должен соответствовать установленным стандартам, и это основная цель менеджеров. Максимизация прибыли от этих проектов не является приоритетом компании, она ориентирована на выполнение определенных требований. - Инновационные инвестиционные проекты — предполагают использование новых технологий и, таким образом, помогают поддерживать сильные позиции компании в долгосрочной перспективе. Эти проекты касаются внедрения новых продуктов или услуг (продуктовые инновации), а также внедрения нового процесса, который направлен на удовлетворение потребностей новых клиентов.

Риски инвестиционных проектов

Риск инвестиционных проектов можно разделить на несколько критериев. По фазе инвестиционного риска могут быть:

- риск фазы подготовки,

- рисков, связанных с приобретением и выбором подходящего финансирования проекта,

- риск реализации проекта,

- риск эксплуатации,

- риск ликвидации.

Прочие риски:

- риск спонсора,

- риск источников финансирования,

- риск перерасхода средств.

См. Также:

Список литературы

- Hellgren, B., & Stjernberg, T. (1995). Разработка и реализация крупных инвестиций — проектно-сетевой подход . Скандинавский журнал менеджмента, 11 (4), 377-394.

- Керцнер, Х. Р. (2013). Управление проектами: системный подход к планированию, календарному планированию и контролю . Джон Вили и сыновья.

- Мередит, Дж. Р. и Мантел-младший, С. Дж. (2011). Управление проектами: управленческий подход .Джон Вили и сыновья.

- Рафтери, Дж. (2003). Анализ рисков в управлении проектами . Рутледж.

Финансирование инвестиционных проектов: введение

Введение в финансирование за счет заемных средств и капитала.

Щелкните, чтобы увидеть стенограмму Debt and Equity Financing .

МЭТТ АЛАНИС: Добро пожаловать в Академию бизнеса Аланис. Я Мэтт Аланис. И это введение в заемное и долевое финансирование.

Я Мэтт Аланис. И это введение в заемное и долевое финансирование.

Финансы — это функция, отвечающая за определение лучших источников финансирования фирмы, а также за то, как наилучшим образом использовать эти средства.Эти средства позволяют фирмам, среди прочего, выполнять обязательства по выплате заработной платы, погашать долгосрочные ссуды, платить налоги и приобретать оборудование. Хотя существует множество различных методов финансирования, мы классифицируем их по двум категориям: долговое финансирование и долевое финансирование.

Чтобы понять, почему у фирм есть два основных источника финансирования, мы должны взглянуть на уравнение бухгалтерского учета. Уравнение бухгалтерского учета утверждает, что активы равны обязательствам плюс собственный капитал. Это уравнение остается постоянным, потому что фирмы обращаются к заемным средствам, также известным как обязательства, или деньгам инвестора, также известным как собственный капитал, для управления своей деятельностью.

Теперь давайте обсудим некоторые характеристики заемного финансирования. Долговое финансирование — это долгосрочные займы, предоставляемые не собственниками, то есть физическими лицами или другими фирмами, не имеющими доли владения в компании. Кредитное финансирование обычно принимает форму получения кредитов и продажи корпоративных облигаций. Для получения дополнительной информации об облигациях щелкните ссылку выше, чтобы просмотреть видео «Как работают облигации». Использование заемного финансирования дает фирмам несколько преимуществ. Во-первых, процентные платежи не облагаются налогом.Так же, как проценты по ипотечной ссуде не облагаются налогом для домовладельцев, фирмы могут уменьшить свой налогооблагаемый доход, если они выплачивают проценты по ссудам. Хотя вычет не полностью компенсирует процентные платежи, он, по крайней мере, уменьшает финансовые последствия привлечения денег за счет заемного финансирования. Еще одно преимущество долгового финансирования состоит в том, что фирмы, использующие эту форму финансирования, не обязаны публично раскрывать свои планы в качестве условия финансирования. Это позволяет фирмам сохранять некоторую степень секретности, чтобы конкуренты не знали о своих планах на будущее.Последнее преимущество долгового финансирования, которое мы обсудим, заключается в том, что оно позволяет избежать так называемого размывания собственности. Мы поговорим больше о размывании собственности, когда будем обсуждать долевое финансирование.

Это позволяет фирмам сохранять некоторую степень секретности, чтобы конкуренты не знали о своих планах на будущее.Последнее преимущество долгового финансирования, которое мы обсудим, заключается в том, что оно позволяет избежать так называемого размывания собственности. Мы поговорим больше о размывании собственности, когда будем обсуждать долевое финансирование.

Хотя долговое финансирование, безусловно, имеет свои преимущества, как и все остальное, у привлечения денег за счет заемного финансирования есть некоторые отрицательные стороны. Первый недостаток заключается в том, что фирма, использующая заемное финансирование, обязуется производить фиксированные платежи, которые включают проценты. Это уменьшает денежный поток фирмы.Фирмы, которые в значительной степени полагаются на долговое финансирование, могут столкнуться с проблемами движения денежных средств, которые могут поставить под угрозу их финансовую стабильность. Следующим недостатком долгового финансирования является то, что ссуды могут иметь определенные ограничения. Эти ограничения могут включать такие вещи, как обеспечение, которое требует от фирмы залога актива под ссуду. Если фирма не выполняет платежи, то эмитент может арестовать актив и продать его, чтобы вернуть свои инвестиции. Еще одно ограничение — это завет. Ковенанты — это оговорки или условия, налагаемые на ссуду, которые фирма должна соблюдать в качестве условия ссуды.Ковенанты могут включать ограничения на дополнительное финансирование, а также ограничения на выплату дивидендов.

Эти ограничения могут включать такие вещи, как обеспечение, которое требует от фирмы залога актива под ссуду. Если фирма не выполняет платежи, то эмитент может арестовать актив и продать его, чтобы вернуть свои инвестиции. Еще одно ограничение — это завет. Ковенанты — это оговорки или условия, налагаемые на ссуду, которые фирма должна соблюдать в качестве условия ссуды.Ковенанты могут включать ограничения на дополнительное финансирование, а также ограничения на выплату дивидендов.

Теперь, когда мы рассмотрели различные характеристики долгового финансирования, давайте обсудим долевое финансирование. Финансирование акционерного капитала предполагает получение средств от владельцев, которые также известны как акционеры. Финансирование акционерного капитала обычно включает выпуск обыкновенных акций для публичного и вторичного размещения или использование нераспределенной прибыли. Для получения информации об обыкновенных акциях щелкните ссылку выше, чтобы перейти к видео «Обыкновенные и привилегированные акции». «Преимущество использования долевого финансирования заключается в гибкости, которую оно обеспечивает по сравнению с долговым финансированием. Акционерное финансирование не сопровождается тем же обеспечением и условиями, которые могут быть наложены с долговым финансированием. Еще одним преимуществом долевого финансирования является то, что оно не увеличивает риск фирмы дефолта, как это происходит с долговым финансированием. Фирма, которая использует долевое финансирование, не выплачивает проценты. И хотя многие фирмы выплачивают дивиденды своим инвесторам, они не обязаны это делать.

«Преимущество использования долевого финансирования заключается в гибкости, которую оно обеспечивает по сравнению с долговым финансированием. Акционерное финансирование не сопровождается тем же обеспечением и условиями, которые могут быть наложены с долговым финансированием. Еще одним преимуществом долевого финансирования является то, что оно не увеличивает риск фирмы дефолта, как это происходит с долговым финансированием. Фирма, которая использует долевое финансирование, не выплачивает проценты. И хотя многие фирмы выплачивают дивиденды своим инвесторам, они не обязаны это делать.

Обратной стороной долевого финансирования является то, что оно не дает налоговых льгот и размывает собственность существующих акционеров.Разведение собственности означает, что доля владения существующих акционеров уменьшается по мере того, как фирма решает выпустить дополнительные акции. Например, предположим, что вы владеете 50 акциями компании ABC. А в обращении находится 200 акций. Это означает, что вам принадлежит 25% акций компании ABC. Имея такой большой процент владения, вы, безусловно, можете повлиять на принятие решений. Для привлечения дополнительного финансирования компания ABC принимает решение о выпуске 200 дополнительных акций. Вы по-прежнему владеете теми же 50 акциями компании.Но сейчас в обращении находится 400 акций, что означает, что теперь вы владеете 12 и 1/2% акций компании. Таким образом, ваша собственность была размыта из-за выпуска дополнительных акций. Яркий пример размывания собственности произошел в середине 2000-х, когда соучредитель Facebook Эдуардо Саверин сократил свою долю владения путем выпуска дополнительных акций.

Имея такой большой процент владения, вы, безусловно, можете повлиять на принятие решений. Для привлечения дополнительного финансирования компания ABC принимает решение о выпуске 200 дополнительных акций. Вы по-прежнему владеете теми же 50 акциями компании.Но сейчас в обращении находится 400 акций, что означает, что теперь вы владеете 12 и 1/2% акций компании. Таким образом, ваша собственность была размыта из-за выпуска дополнительных акций. Яркий пример размывания собственности произошел в середине 2000-х, когда соучредитель Facebook Эдуардо Саверин сократил свою долю владения путем выпуска дополнительных акций.

Это было введение в долговое и долевое финансирование. Чтобы получить доступ к дополнительным видео по финансам, обязательно подпишитесь на Alanis Business Academy.А также не забудьте поставить лайк и поделиться этим видео со своими друзьями. Спасибо за просмотр.

4 отличных примера, которые показывают, какое именно влияние оказывает инвестирование

Импакт-инвестирование можно рассматривать как процесс использования ваших денег таким образом, чтобы он помог достичь чего-то положительного для общества. Это может включать в себя постоянно растущий список видов деятельности, включая доступ к образованию, энергии, воде или здравоохранению; доступное жилье; Возобновляемая энергия; и микрофинансирование.

Это может включать в себя постоянно растущий список видов деятельности, включая доступ к образованию, энергии, воде или здравоохранению; доступное жилье; Возобновляемая энергия; и микрофинансирование.

Но растет понимание того, что инвестиционное инвестирование не ограничивается теми областями, где социальная выгода очевидна и прямая.Также возможно социально ответственное инвестирование в менее очевидные области, но там, где долгосрочное социальное воздействие может быть очень полезным.

Таким образом, импакт-инвестирование может также относиться к предприятиям или проектам, которые обеспечивают занятость и обучение или подрывают сложившийся сектор на благо общества в целом.

Мы уделяем особое внимание нашим инвестиционным возможностям в GrowthFunders. Мы гордимся тем, что участвовали в ряде проектов и компаний, которые точно демонстрируют, какое влияние может иметь инвестирование сегодня:

1.Проект строительства жилой недвижимости в графстве Дарем

В 2018 году мы получили финансирование в размере 400 000 фунтов стерлингов на новаторское строительство качественных семейных домов в Чилтоне, недалеко от епископа Окленда в графстве Дарем. Проект в партнерстве с ведущей национальной закупочной организацией и социальным предприятием Fusion21 включает в себя три дома CoreHaus, построенных с использованием модульного ядра, которое позволяет возводить дома на 50% быстрее, чем традиционные методы строительства, и с меньшим количеством строительного мусора.

Проект в партнерстве с ведущей национальной закупочной организацией и социальным предприятием Fusion21 включает в себя три дома CoreHaus, построенных с использованием модульного ядра, которое позволяет возводить дома на 50% быстрее, чем традиционные методы строительства, и с меньшим количеством строительного мусора.

Благодаря развитию было создано около 50 рабочих мест как напрямую, так и в рамках цепочки поставок, а также предоставлены возможности для обучения. Там, где это возможно, мы активно поддерживаем местную цепочку поставок и участвовали в тендерах с местными поставщиками на протяжении всего этого развития.

Подробнее:

В рамках этого проекта были созданы качественные дома в районе, где есть спрос, улучшился район и обеспечен актив для местной экономики. На национальном уровне он также напрямую решает проблему хронической нехватки жилья, которая вызывает ряд социальных проблем, таких как более высокая арендная плата, что означает уменьшение располагаемого дохода, что, в свою очередь, оказывает серьезное сдерживающее воздействие на экономику, затрагивая всех. Немногие инвестиции, как кирпичи и строительный раствор, оказывают такое продолжительное воздействие.

Немногие инвестиции, как кирпичи и строительный раствор, оказывают такое продолжительное воздействие.

2. Hive.HR

Еще одним успешным сбором средств GCV стал облачный бизнес Hive.HR, предлагающий «программное обеспечение как услугу». Hive помогает организациям улучшить финансовые показатели, повысить производительность, привлечь и удержать талантливых сотрудников, сократить количество болезней или прогулов и повысить удовлетворенность клиентов за счет повышения вовлеченности сотрудников.

Стремясь собрать 150 000 фунтов стерлингов, они привлекли почти вдвое больше — 298 000 фунтов стерлингов.Это позволило Hive значительно вырасти, работая с голубыми фишками, чтобы сделать их рабочие места более счастливыми и продуктивными (и в июле 2018 года Hive вернулась на платформу для следующего раунда инвестиций).

3. Intelligence Fusion

Technology Business Intelligence Fusion (IF) растет в геометрической прогрессии после успешной работы с GCV по сбору 487 000 фунтов стерлингов для дальнейшего развития своей глобальной онлайн-платформы аналитики и управления рисками

IF предоставляет ведущую в отрасли платформу, помогающую специалистам в области безопасности и глобальным компаниям управлять рисками и проблемами безопасности путем сбора, анализа и распространения информации в массовом масштабе.

Компания из графства Дарем, основанная в 2014 году, использует собранные средства для углубления своих технологий, используя искусственный интеллект для обеспечения глобального интеллекта с большей скоростью, широтой, глубиной и точностью в рамках своих планов стать лидер мировой разведки за пять лет.

Партнерство с университетами за последние несколько лет для создания сети из более чем 200 человек, которые помогли создать глобальную аналитическую картину компании посредством регистрации инцидентов.Затем эти инциденты обрабатываются, проверяются и анализируются опытными аналитиками, которые добавляют бизнесу дополнительный контекст, необходимый для более эффективной защиты своих сотрудников и активов.

4. Б-Север

В GCV мы недавно работали с B-North (стартап, цель которого изменить способ предоставления кредитов МСП).

Привлекая начальный капитал в размере более 4 миллионов фунтов стерлингов, включая шестизначные инвестиции Объединенного управления Большого Манчестера, B-North использовал его для создания основной команды, разработки прототипа платформы кредитования и портала брокера, а также для значительного развития банковской лицензии. процесс.

процесс.

В конце 2019 года B-North дополнительно привлекла более 2,8 миллиона фунтов стерлингов через платформу соинвестиций GrowthFunders, что превысило свою первоначальную цель в 2 миллиона фунтов стерлингов.

Его семилетняя цель — привлечь 2300 клиентов малого и среднего бизнеса с общим кредитным портфелем в 2,3 миллиарда фунтов стерлингов.

Расположенный в Лидсе бизнес возглавляет опытная и амбициозная команда с впечатляющим послужным списком в сфере банковских услуг для малого и среднего бизнеса и розничных клиентов. Они привержены созданию банка, ориентированного на бизнес, который сочетает в себе лучшие на рынке индивидуальные услуги, лучшие в своем классе услуги и исключительную скорость финансирования.Оптимизируя процесс кредитования, он будет стремиться обслуживать бизнес-клиентов таким образом, который не может сравниться с традиционными банками.

Стремясь оказать преобразующее влияние на бизнес, наняв тысячи людей и поддерживая экономику, B-North поможет революционизировать и оживить весь банковский сектор МСП.

Подробнее.

Характеристика и классификация инвестиционных проектов