Принципы формирования инвестиционного портфеля — Finova.ru

Любой инвестор, а в особенности начинающий, интересуется вопросом: как правильно составить эффективный инвестиционный портфель? Не менее важно разобраться и с тем, какие активы держать в портфеле и в каком количестве распределять собственные ресурсы между ними.

Сегодняшняя статья даст ответы на все вопросы, но прежде необходимо более подробно ознакомится с понятием инвестиционного портфеля, выяснив для чего он нужен инвестору.

Инвестиционный портфель — это набор активов, приносящих доход владельцу, управление которыми происходит как единым целым. В качестве активов могут выступать фондовые паи, облигации, акции, валюта, недвижимость и многие другие финансовые или реальные инвестиции. В случае, когда инвестор осуществляет капиталовложения в сети, его портфель по большей части состоит из ПАММ-счетов, ХАЙП-проектов и фондов доверительного управления. Главная задача, ради которой создают совокупность ценных активов, состоит в максимальной степени защити эксплуатируемых денежных средств

Принципы формирования инвестиционного портфеля:

1. Включение как можно большего количество активов, приносящих стабильный доход.

Количество включаемых в портфель активов напрямую зависит от количества денег, выделенных на инвестирование, и размера суммы для входа в тот или иной проект. Согласно рекомендациям, инвестиционный портфель следует составлять из пяти-десяти активов. Чем меньшее количество активов находится в портфеле инвестора, тем большая вероятность потерять деньги при неблагоприятной финансовой ситуации.

К примеру, если инвестор приобрел только один вид активов, допустим драгоценные бумаги, то риск банкротства равен 100%. Однако, распределив средства на три части, можно уменьшить риск потери до 33%. В случае прогорания одного актива два других компенсируют утраченные деньги за период, длительность которого зависит от их доходности.

2. Выбор качественных активов

Количество активов во многом определяется их качеством, следовательно, важно изучить инвестицию, проанализировав ее доходность, а уже затем принимать решение. Данный принцип важно соблюдать по отношению к любому инвестиционному активу.

3. Грамотное управление портфелем

Инвестиционные портфели показывают разную статистику и имеют различную доходность, что объясняется выбором стратегии, которой придерживается вкладчик. Один портфель приносит прибыль в размере 60%-120%, а другой — 5%-15%. Когда инвестор четко определился с активами, он обязан знать, что существует пять видов портфелей:

• Портфели сохранения капитала (консервативные), основывающиеся на степени надежности и приносящие небольшой доход, но ограничивающие возможные риски. Средняя годовая прибыльность — от 30% до 60%. Преимущество — максимальная защищенность от инфляции.

• Портфели агрессивного роста, выделяющиеся высокой доходностью и в то же время большими рисками. Приблизительная прибыль по окончанию года составляет более 100%. Преимущество — огромный доход.

• Портфели текущего дохода (умеренные), включающие в себя стабильные активы, в следствии чего приносящие средний доход, который колеблется от 50% до 100% за год. Преимущество — баланс надежности и прибыли.

• Портфели приумножения капитала, подходящие для долгосрочных инвестиций на срок от 5 до 10 лет. Преимущество — потенциал доходности больше за рост уровня инфляции.

• Портфели умеренного роста (сбалансированные), представляющие из себя сочетание консервативных, умеренных и агрессивных портфелей. Прибыльность зависит от пропорции различных активов, их стабильности и степени возможного риска.

Заключение

Большинство инвесторов формируют свои портфели, делая упор на активы, которые держат стабильную ценовую политику. Но не стоит пренебрегать рискованными, но потенциально выгодными инвестициями. Последним можно уделить от 10% до 30%, получив доход, соизмеримый с прибылью от остальной части портфеля.

Создание инвестиционного портфеля зависит от процесса капиталовложения и разработанного финансового плана. После выяснения итоговой цели, стоит составить грамотную схему действий, определив период инвестирования в каждый из активов.

Загрузка…

Загрузка…Формирование инвестиционного портфеля. Этапы, стратегии, принципы формирования инвестиционного портфеля

Составление инвестиционного портфеля позволяет эффективно сохранять и приумножать денежные средства инвесторов. Но для достижения максимального эффекта необходимо соблюдать ряд принципов составления и управления портфелем. К примеру, многие слышали о необходимости диверсификации и управления рисками. Но как это сделать грамотно? В этой статье мы расскажем обо всех основных принципах формирования инвестиционного портфеля и тонкостях управления им.

Этапы формирования инвестиционного портфеля

Составление любого портфеля включает в себя три основных этапа:

- Отбор компаний — начальный этап формирования любого портфеля, причем этот этап не должен прекращаться никогда;

- Портфелирование — приобретение ценных бумаг при сопутствующих фундаментальных и технических факторах;

- Управление — постоянная замена одних элементов портфеля другими с целью максимизации доходности и минимизации риска.

Принципы отбора компаний для включения в инвестиционный портфель

Диверсификация. Для снижения уровня риска недостаточно просто набрать много бумаг в портфель — нужно сделать это грамотно. Иными словами, диверсифицировать необходимо не только по количеству, но и по качеству.

В первую очередь следует диверсифицировать свой портфель по отраслям. Причем желательно выбирать для вложения отрасли, которые показывают хорошую сопротивляемость снижениям индексов и опережающий рост при рыночных подъемах — это удобно отслеживать по отраслевым индексам. Также необходимо понимать, что существует ряд холдинговых компаний, чьи «дочки» присутствуют на биржевых торгах — к примеру, АФК «Система». Соответственно, диверсифицировать нужно так, чтобы компании были минимально взаимосвязаны в плане рыночных движений. Кроме того, не следует отводить на один актив свыше 10%. Если все эти правила соблюдены — значит портфель хорошо диверсифицирован. Причем для достижения лучшей диверсификации следует рассматривать для включения в портфель не только инструменты фондового рынка (акции, облигации, паи), но и срочного (фьючерсы и опционы), и валютного, а также прочие биржевые инструменты.

Рис. 1. Динамика отраслевых индексов в сравнении с индексом ММВБ

Постоянный анализ бумаг. Даже когда все денежные средства запортфелированы, отбор бумаг не прекращается. Инвестор продолжает изучать фундаментальные показатели, проводить технические исследования, выявляя потенциально интересные акции для инвестирования. Также он наблюдает, как именно бумаги, находящиеся в портфеле, достигают своих ценовых целей, и может принять решение об их замене на более предпочтительные для инвестирования. Этот процесс не заканчивается — рыночные фавориты и аутсайдеры постоянно сменяют друг друга, поэтому грамотный портфельный инвестор обязан быть постоянно «на гребне рыночной волны».

Принципы портфелирования при формировании инвестиционного портфеля

Постепенный набор. Многие начинающие инвесторы, желая сформировать инвестиционный портфель, приобретают бумаги ежемоментно, что нельзя назвать грамотным биржевым поведением. Бумаги нужно включать в портфель постепенно, в те моменты, когда и индекс, и интересующая бумага подходят к своим поддержкам и начинают показывать тенденцию к росту. Причина проста — подобное поведение снижает риск свободных колебаний цены акции внутри тренда. То есть бумаги следует покупать не именно в момент составления портфеля, а при наличии сигналов на их покупку. То есть методы классического технического анализа могут помогать и портфельному аналитику.

Рис. 2. Покупки акций на поддержке при восходящем тренде по индексу РТС

Совмещение длинных и коротких позиций. В момент включения длинных позиций в инвестиционный портфель желательно на определенную долю добавлять еще и шорты по слабым бумагам (тем, которые более склонны к падению даже во времена роста индексов). Причем шортить можно не только акции, но и фьючерсы на акции, так как при коротких продажах фьючерсных контрактов не взимается плата за маржинальную торговлю. Этот принцип позволяет портфелю приносить доходность более плавно, поскольку во времена рыночных снижений «шортовая» часть портфеля начинает генерировать прибыль, пока «лонговая» не показывает роста. Реализация этого принципа важна в условиях нестабильного роста индексов и высоких внешних рисков. Более приоритетно добавлять шорты от локальных максимумов.

Рис. 3. Уровни добавления коротких позиций в акциях по Индексу РТС

Принципы управления инвестиционным портфелем

Контроль риска. Многие трейдеры задаются вопросом, как лучше контролировать риски инвестиционного портфеля — выставлением стоп-заявок по каждой входящей в портфель бумаге, разбавлением длинных позиций короткими или опционными позициями? При составлении портфеля часто используются бумаги «второго эшелона» — на их графиках много резких ценовых отклонений, которые могут «подрезать стопы». Именно поэтому использование стоп-заявок при портфелировании не всегда эффективно. В целях контроля риска лучше определить, насколько сформированный портфель коррелирует с индексами — в большинстве случаев между ними будет большая или меньшая синхронность — и хеджировать его индексными опционами пут, которые способны перечислением положительной вариационной маржи сглаживать кривую доходности портфеля. Опционы способны выполнять роль некой биржевой страховки, действуя в течение определенного срока (в большинстве случаев, месяца), имея свою стоимость (около 3% стоимости индекса) и компенсируя просадку при нисходящих индексных тенденциях. Еще один эффективный метод — включение в портфель коротких продаж, что позволяет относиться к риску портфеля не как к риску отдельно взятых бумаг, а комплексно.

Рис. 4. Пример резких ценовых отклонений по акциям Дикси

Смена составляющих портфеля. Цены активов и рыночные условия постоянно изменяются. Некоторые активы достигают своих целевых уровней, и их дальнейшее движение становится маловероятным. Другие, напротив, не показывают движения в планируемом направлении, поэтому их дальнейшее нахождение в портфеле нецелесообразно. Всё это приводит к необходимости замены составляющих портфеля. В моменты хороших индексных трендов в портфеле превалируют акции, в моменты рыночной неопределенности — облигации, и со временем они сменяют друг друга. Но пока какая-то из тенденций движется в своем развитии, инвестор выполняет первоначальную задачу — отбирает бумаги для осуществления вложений. Таким образом, процесс начинается вновь, принося всё больше прибыли по мере роста опыта инвестора.

Вывод

Стратегии формирования инвестиционного портфеля могут различаться по своей механике, но в основе каждой из них будут в той или иной форме присутствовать приведенные принципы. Инвестор при этом находится в процессе постоянного анализа финансовых инструментов и рыночных трендов, совершая активные действия не слишком часто, но обдуманно.

Инвестиционный портфель – что это такое. Формирование и управление инвестиционного портфеля

Что такое инвестиционный портфель? Этот вопрос в основном задают себе все начинающие инвесторы, которые хотят получить максимум дохода от инвестирования, уменьшив при этом риски потерь. К тому же, формирование и управление инвестиционным портфелем – это важная, необходимая и первостепенная задача всех инвесторов, от которой, в первую очередь, зависит размер их дохода. Поэтому, от того на сколько вы грамотно создадите инвестиционный портфель, будет зависеть судьба ваших вложений.

И, если вы хотите знать, как правильно формировать инвестиционный портфель, прочитайте эту статью до конца. Из нее вы узнаете все необходимые сведения, касаемые инвестиционного портфеля. Начиная от того, что такое инвестиционный портфель, его типы, виды и квалификация, заканчивая – как его оптимизировать и эффективно им управлять.

Содержание

Что такое инвестиционный портфель

Преимущества и недостатки формирования инвестиционного портфеля

Виды инвестиционных портфелей

1.Консервативный инвестиционный портфель (сниженный риск + надежный доход)

2.Агрессивный инвестиционный портфель (максимальный доход + высокий риск)

3.Комбинированный смешанный или умеренный инвестиционный портфель

4.Малоэффективный инвестиционный портфель (высокий риск + небольшой доход)

Типы инвестиционного портфеля

Принципы формирования инвестиционного портфеля

1.Целевая направленность

2.Баланс рисков и доходности

3.Ликвидность

4.Диверсификация

Из чего может формироваться инвестиционный портфель

Формирование инвестиционного портфеля – пошаговая инструкция для новичков

Шаг 1. Ставим правильную инвестиционную цель

Шаг 2. Выбираем инвестиционную стратегию

Шаг 3. Выбираем брокера

Шаг 4. Проводим анализ рынка и выбираем объекты инвестирования

Шаг 5. Проводим оптимизацию инвестиционного портфеля

Шаг 6. Получаем прибыль

Управление инвестиционным портфелем

1.Активный метод управления инвестиционным портфелем

2.Пассивное управление инвестиционным портфелем

Оптимизация инвестиционного портфеля

1.Диверсификация инвестиционного портфеля

2.Вложение денег в банк

3.Вложения в недвижимость

Вместо заключения

Что такое инвестиционный портфель

Для того, чтоб было больше понятно о чем идет речь в этой статье, разберемся в том, что такое инвестиционный портфель.

Инвестиционный портфель – это набор различных инвестиционных активов, в которые вкладывает свои денежные средства инвестор с целью получения прибыли.

Портфельными инвестициями могут быть ценными бумагами, товарами, недвижимостью, золотом, опционами и другими финансовыми активами, которые подбираются в зависимости от срока инвестирования и модели формирования портфеля инвестиций.

Основная и главная задача инвестиционного портфеля – это принести прибыль своему владельцу. Причем, просто находясь в этом портфеле.

Основной особенностью инвестиционного портфеля является то, что:

- инвестор в любое время может перевести инвестиционные активы в деньги;

- и низкий уровень риска: в случае потери каптала в одном инвестиционном инструменте, останутся другие.

Не смотря на это, полностью исключить инвестиционные риски просто невозможно. И самыми распространенным из таких рисков являются:

- Неправильно выбран инвестиционный инструмент. Что, в первую очередь, связано с вложением в активы сомнительных компаний или компании с сомнительными перспективами.

- Не учтена инфляция

- Неправильный выбор времени приобретения инвестиционных активов. Например, опытные инвесторы покупают акции тогда, когда все их продают, а не наоборот, как делают многие.

Как бы то не было, у каждого опытного инвестора имеется свой подход к формированию инвестиционного портфеля. И руководствуются они собственными нажитыми с течением времени правилами и принципами. Вот, как например, Уоррен Баффетт приобретал те акции, которые остальные инвесторы считали бесперспективными. И, как часто бывало, оказывался прав и получал с таких акций приличную прибыль.

Преимущества и недостатки формирования инвестиционного портфеля

К преимуществам формирования инвестиционного портфеля можно отнести:

- Ликвидность

По большей части, инвесторы вкладывают свои средства в высоколиквидные инвестиционные активы, что дает им возможность быстро их продать без особых потерь. Даже получается и так, что с хорошей прибылью.

Правда, не все инвестиционные активы можно быстро продать. Например, акции малоизвестных компаний реализовать сложнее, так как к ним инвесторы относятся с опаской. Но, как правило, такие вложения приносят зачастую неплохую прибыль.

- Открытость

Сегодня фондовый рынок достаточно открыт для любого желающего инвестировать свои средства в акции. К тому же, уже не нужно изучать и искать необходимую информацию, все находится в открытом доступе на сайте биржи.

Именно из-за такой публичности информации даже самый незнающий человек может получить всю необходимую для себя информацию, начиная от динамики цен от периода к периоду, заканчивая объемом вложений в ту или иную ценную бумагу и спред.

- Доходность

Как правило, у большинства инвесторов инвестиционный портфель состоит из ценных бумаг, которые относятся к высокодоходным инвестиционным активам. К тому же, акции могут принести доход в двух случаях: первый – в виде дивидендов, второй – когда ценные бумаги увеличиваются в цене.

- Простота в управлении

В случаи покупки ценных бумаг, то их можно приобрести и забыть о них на какое-то время. Покупаешь – и получаешь дивиденды, а в случае грамотного управления инвестициями можно их доходность увеличить в разы.

К недостаткам инвестиционного портфеля относятся:

- Рискованность

Этот минус, правда, относительный. И, в основном, зависит от того, из каких инвестиционных активов вы будете формировать свой инвестиционный портфель. Если инвестиционный портфель будет состоять только из высокодоходных активов, то и риски потерять все и сразу будет очень высоким. А, если вы грамотно и правильно распределите свои средства по различным инвестиционным инструментам, то заметно снизите риски потерять свои вложения.

- Наличие необходимых знаний

Начинать инвестировать, не имея определенных и специальных знаний, нет никакого смысла. Даже начинающий инвестор должен знать, что такое инвестиции, знать принципы инвестирования и уметь просчитывать риски. Иначе, вы не только останетесь без дохода, но и потеряете весь ваш вложенный капитал.

- Умение проводить анализ

Неумение анализировать может привести к очень печальным последствиям. Инвестор без этого навыка просто очень рискует потерять свой капитал. При инвестировании не столько важным является иметь огромные знания и умения, гораздо важнее уметь правильно выставлять причинно-следственные связи. Грамотно проведенный анализ может заранее выявить негативную тенденцию на рынке, минимизировать риски и получить даже при очень неблагоприятных условиях прибыль.

Виды инвестиционных портфелей

Виды инвестиционных портфелей – это та информация, которую должен знать любой инвестор, особенно новичок. Именно эти знания заложены в основу формирования собственных принципов инвестирования.

А теперь, рассмотрим общую и основную квалификацию инвестиционных портфелей.

1.Консервативный инвестиционный портфель (сниженный риск + надежный доход)

Данный инвестиционный портфель характеризуется минимальными рисками и гарантированным средним доходом. Основными инвестиционными активами данного портфеля являются высоконадежные ценные бумаги с медленным ростом курсовой стоимости. Как правило, это акции крупных компаний, ценные бумаги, выпущенные государством, облигации эмитентов с большой степенью надежности и давно присутствующих на рынке.

Консервативный портфель в основном формируют люди, которым легче недополучить деньги, чем их совсем потерять. Также, с формирования такого портфеля начинают новички, не имеющие достаточно необходимых знаний и опыта. А вот как раз данный инвестиционный портфель позволяет всего этого набраться без огромных потерь.

2.Агрессивный инвестиционный портфель (максимальный доход + высокий риск)

Как правило, данный вид инвестиционного портфеля состоит из высокодоходных инвестиционных активов. А, как уже известно, где больше предполагаемый доход, там выше риск потери капитала. Как правило, такой портфель состоит из акций и ценных бумаг с большими колебаниями курса за небольшой период, что обеспечивает высокую прибыль от процентов или дивидендов.

Агрессивный инвестиционный портфель подходит для опытных инвесторов, которые имеют достаточно знаний и опыта. А также те, которые умеют анализировать ситуацию на рынке и могут предсказать его поведение. Новичкам данный вид портфеля лучше не использовать.

3.Комбинированный смешанный или умеренный инвестиционный портфель

Это такой инвестиционный портфель, где риски и доходность находятся на одном уровне. Как правило, это долговременные выгодные инвестиции с учетом их роста, к которым относятся большая часть ценных бумаг: акции и облигации надежных эмитентов, давно присутствующих на рынке.

Как торговать на фондовом рынке, можете прочитать в этой статье.

4.Малоэффективный инвестиционный портфель (высокий риск + небольшой доход)

Данный вид портфеля из-за своей непопулярности редко где упоминается. Обычно такой портфель формируется только начинающими инвесторами или инвесторами, которые занимаются инвестированием нерегулярно, без мониторинга рынка, анализа новостей. Ценные бумаги и другие активы в этом случае выбираются произвольно, без плана и стратегии.

Как уже давно было замечено экспертами по инвестированию, возраст инвестора имеет прямое отношение на формирование инвестиционного портфеля. Более молодое поколение обычно формирует свой портфель высокодоходных и наиболее рискованных инвестиционных активов. А люди более старшего возраста наоборот, предпочитают вкладывать свои средства в долгосрочные, стабильные проекты с меньшим риском и, как следствие, — меньшей доходностью.

Типы инвестиционного портфеля

По способу получения дохода модно выделить следующие типы:

- Портфель роста – это инвестиционный портфель, направленный на покупку инвестиционных активов, стоимость которых должна расти.

- Портфель дохода – направлен на покупку инвестиционных активов, которые принесут доход (от погашения, дивиденды и пр.).

- Краткосрочный портфель – направлен на покупку высоколиквидных инвестиционных активов, чтоб в последующем их продать.

- Долгосрочный портфель – направлен на приобретение инвестиционных активов (вне зависимости от их ликвидности) для получения стабильного дохода.

- Региональный портфель – это приобретение ценных бумаг одного конкретного региона, позволяющий сконцентрироваться на более узком сегменте рынка.

- Отраслевой портфель — приобретение инвестиционных активов одной отрасли для сужения поля инвестиций.

Знать классификацию инвестиционных портфелей знать должен любой инвестор, в независимости от того новичок он или нет. Это позволит лучше ориентироваться на инвестиционном рынке и поможет сделать более правильный выбор.

Принципы формирования инвестиционного портфеля

Помимо знания квалификации, для грамотного формирования инвестиционного портфеля необходимо хорошо разбираться в принципах портфельного инвестирования. Самые основные и важные приведены ниже.

1.Целевая направленность

Это самый важный и главный принцип, касаемый, вообще, всего инвестирования в целом. Суть данного принципа заключается в том, что:

Прежде, чем вкладывать свои денежные средства, необходимо знать для чего это вам нужно.

Целей вложения своих денежных средств существует множество, к самым распространенным из которых относятся:

- сохранение денег, индексация на инфляцию;

- получение большого дохода;

- получения опыта в инвестировании и приобретение навыков анализа в реальном времени;

- создание пассивного дохода;

- и т. д., целей вложения много, и у каждого они свои.

Главное, ваши цели должна быть точными, четкими и конкретными. Их может быть много, но они должны быть обязательно.

2.Баланс рисков и доходности

Это именно тот момент, споры по поводу которого не прекращаются по сей день. Одни считают, что более важно получить высокий доход, имея при этом высокие риски потери капитала. Другие считают, что главное это стабильный, хоть и не большой, но все-таки доход.

Здесь каждый сам для себя должен решить соотношение риска и доходности, не опираясь на мнение других, пусть даже очень опытных, инвесторов. То есть, человек для себя должен сам решить какую сумму он психологически готов потерять при соответствующей имеющимся риску и доходу.

3.Ликвидность

Это очень важный показатель, на который необходимо делать упор при формировании инвестиционного портфеля. Он, как правило, создается из таких инвестиционных активов, которые можно регулярно покупать и продавать. Именно это делает их очень привлекательными, особенно, для опытных инвесторов.

Правда, существуют и такие низко ликвидные активы, которые, в конечном итоге, приносят свои владельцам огромную прибыль. Здесь все относительно. Поэтому, так важно иметь аналитический склад ума, чтобы уметь предугадывать поведение инвестиционных активов на изменение экономической обстановки на финансовом рынке.

4.Диверсификация

Вот без чего, но без диверсификации инвестиционных активов практически невозможно снизить риски потери своего капитала. Поэтому, формируя инвестиционный портфель, необходимо так распределить свой капитал в инвестиционные активы, чтобы в случае убыточности одного актива остались другие, с которых вы смогли бы получить прибыль. Тогда потеря капитала не будет восприниматься очень болезненно, и вы не потеряете все свои денежные средства.

Из чего может формироваться инвестиционный портфель

При формировании портфеля инвестиций необходимо, чтобы он соответствовал следующим требованиям:

- приносить максимум прибыли;

- иметь наименьшие риски;

- все активы должны быть ликвидными, чтобы обеспечить быстрый выход из позиции в случае необходимости.

К самым распространенным и популярным составляющим инвестиционного портфеля относятся:

Акции – рисковые ценные бумаги, которые могут принести очень большую прибыль, не которые из которых за короткий срок могут сделать человека богатым.

Облигации – это более консервативный вид ценных бумаг, которые не подходят для краткосрочных вложений. Рассчитаны на пассивных инвесторов. которые предпочитают получать прибыль медленно но верно.

Фьючерсы и опционы – это такой вид вложений на РЦБ, который по-другому можно обозвать, как ставки на экономические события в стране. При таких вложениях обязательно необходимо иметь специальные знания и умения. Но, не смотря на это, данный способ инвестирования является прекрасным вариантом для новичков.

Банковские депозиты и вклады. Вложение денег в банк, как было, так и остается самым надежным способом инвестирования своих денежных средств. Здесь вкладчик практически гарантированно получит обратно вложенную сумму с небольшим доходом, только покрывающим инфляцию.

Данный финансовый инструмент идеально подходит для накопления необходимой суммы денежных средств и для создания «подушки безопасности».

Валюта других стран. Здесь необходимо уметь трезво оценивать экономическую обстановку в стране, в валюту которой собираетесь вкладывать свои средства, и ее дальнейшие перспективы. То есть, вкладчик должен хорошо разбираться в экономике, уметь анализировать и делать дальнейшие прогнозы. Новичкам, не имеющим достаточных для этого знаний и умений, здесь делать нечего.

Вложения в драгоценные металлы. Драгоценные металлы на протяжении нескольких столетий является такой валютой, которая гарантированно приносит своим вкладчикам хороший доход. Правда, чтобы получить ощутимую прибыль, необходимо вкладывать свои средства на относительно длительное время.

Как правильно инвестировать в золото, можете прочитать в этой статье.

Особое внимание здесь заслуживает ОМС (обезличено — металлический счет) – очень интересный инвестиционный инструмент, при котором вкладчику выдается на руки сертификат о владении определенным количеством драгоценных металлов. На них начисляются проценты, которые вместе с вложенной суммой можно забрать в любой момент. А при увеличении стоимости металла, ваш счет будет увеличиваться соответственно.

Реальные инвестиции – это инвестирование своих денежных средств в недвижимость, бизнес, долю стартапа и другие подобные активы. То есть, в то, что хоть как-то можно потрогать.

Это основной и самый распространенный набор финансовых инструментов, в которые инвесторы вкладывают свои средства. Правда, конкретного и определенного набора активов, из которых формируется инвестиционный портфель, не существует. Каждый выбирает их для себя сам. Но, все же, основой большинства портфелей инвестиций являются ценные бумаги, преимущественно облигации. А у более консервативных инвесторов львиную долю составляют вклады в банки.

Как открыть вклад в банке, можете прочитать в этой статье, а открытие онлайн — вклада — в этой.

Формирование инвестиционного портфеля – пошаговая инструкция для новичков

С теорией мы разобрались, теперь можно перейти к практическим действиям. А именно, рассмотрим пошаговый план формирования инвестиционного портфеля.

Шаг 1. Ставим правильную инвестиционную цель

Любой инвестор всегда должен знать, зачем он вкладывает свои денежные средства в тот или иной инвестиционный инструмент, и, что он в конечном итоге хочет получить. Чем четче и конкретнее будет цель, тем эффективнее будет его инвестиционная деятельность. Если у инвестора в голове расплывчатые соображения, и он точно не знает, чего хочет, то и его действия будут соответствующие: расплывчатые, неточные и невнятные.

К тому же, ваша инвестиционная цель обязательно должна быть реальной. То есть, не нужно «прыгать выше головы» и пытаться достичь недосягаемое, все равно не допрыгнете, только надорветесь и разочаруетесь.

Новичкам лучше обратиться за помощью к профессиональному консультанту, слушать мудрые советы опытных инвесторов и следовать им.

Шаг 2. Выбираем инвестиционную стратегию

Инвестиционная стратегия выбирается исходя из личных соображений самого инвестора и того, что в конечном итоге он хочет достичь.

На самом деле, существует три основных инвестиционных стратегии:

- Агрессивная стратегия — это стратегия, которая предполагает получение большого дохода за короткие сроки. Инвестор при такой стратегии должен быть активным, постоянно покупать. продавать и реинвестировать. Данная стратегия требует времени, знаний и средств.

- Консервативная стратегия – это стратегия, которая предполагает пассивный подход к инвестированию, то есть выжидание. Ее цель – получение стабильного дохода при минимуме риска. в основном выбирают люди, не желающие рисковать своими средствами, и новички без необходимых знаний и умений.

- Умеренная стратегия предполагает комбинирование агрессивной и консервативной стратегии. Здесь риски и доходность находится на одном уровне. Как правило. это вложения в долгосрочные инвестиции.

Шаг 3. Выбираем брокера

Лучше буде, если вы выберете себе надежного брокера, который будет вам помогать и направлять на правильный путь. Для этого проведите анализ деятельности нескольких брокерских компаний, почитайте о них отзывы и поспрашивайте у опытных инвесторов.

Шаг 4. Проводим анализ рынка и выбираем объекты инвестирования

Здесь вам будет необходимо провести анализ рынка и выбрать инвестиционные активы, соответствующие вашим инвестиционным целям и выбранной стратегии.

Для начала вам будет необходимо получить всю необходимую информацию о имеющихся объектах инвестирования: почитайте специализированные сайты, статьи, книги и т.д.. После того, как вы начнете в них разбираться, и отличать их друг от друга, можно будет переходить к практике.

Особенно на самом начале своей инвестиционный деятельности, портфель инвестиций лучше формировать преимущественно из консервативных инвестиционных активов. Для новичков их доля должна быть около 50%. По мере повышения своей финансовой грамотности и получения необходимого опыта, можно будет сократить долю консервативных инвестиций, постепенно увеличивая умеренные и агрессивные.

В любом случае, выбирать необходимо только те инвестиционные объекты, в которых вы хоть немного разбираетесь. А на себя необходимо брать только те риски в виде потери капитала, которые вы психологически готовы перенести.

Шаг 5. Проводим оптимизацию инвестиционного портфеля

Сформировать инвестиционный портфель мало, его еще нужно постоянно оптимизировать. Например, если в нем находятся акции компании, показатели которой регулярно падают, от них нужно избавляться. Можно, конечно, их и оставить, но здесь нужно иметь твердую веру в то, что они снова поднимутся в цене.

В любом случае, каждый инвестор сам выбирает, как часто ему оптимизировать свой портфель. Консерваторы, например, редко меняют свои объекты инвестирования, а вто агрессивные инвесторы делают это с завидной регулярностью.

Шаг 6. Получаем прибыль

Получение прибыли – это конечная цель любого инвестора. Каждый инвестор вправе сам для себя решать, как ею распорядиться. Кто-то использует ее, как постоянный источник пассивного дохода, а кто-то направляет на расширение инвестиционного портфеля.

Управление инвестиционным портфелем

Грамотно сформированный инвестиционный портфель при эффективном его управлении может принести владельцу внушительную прибыль. Правда, для этого необходимо понимать, что из себя представляет эффективное управление инвестиционным портфелем. А теперь попробуем разобраться в этом по порядку.

Управление инвестиционным портфелем – это совершение ряда последовательных действий, направленные на сохранение и преумножение, вложенного в инвестиционные активы, капитала.

Причем, эти действия должны способствовать снижению уровню риска потери вложенных средств и содействовать увеличению дохода.

На сегодняшний день существует два метода управления инвестиционным портфелем:

- активный;

- пассивный.

1.Активный метод управления инвестиционным портфелем

Данный метод предусматривает постоянный анализ инвестиционного рынка с целью покупку выгодных активов и продажи низкодоходных. Таким образом, инвестор постоянно мониторит, наблюдает и приобретает наиболее интересные предложения по различным инвестиционным активам, что приводит к быстрому и резкому изменению в зависимости от состояния рынка инвестиций состава инвестиционного портфеля.

Существует три основных способа активного управления инвестиционным портфелем:

- сравнение прибыли старых инвестиций с новыми;

- продажа нерентабельных активов и покупка прибыльных;

- постоянное обновление инвестиционного портфеля, его реструктуризация.

Общий смысл активного управления заключается в том, что инвестор должен непрерывно отслеживать экономическую обстановку в стране, мониторить финансовый рынок, анализировать котирвки, курсы акций и предполагать возможные изменения.

Вот и получается, что данный метод управления требует обширных знаний, приличного опыта и понимания законов экономики.

2.Пассивное управление инвестиционным портфелем

Данный метод предполагает формирование инвестиционного портфеля с использованием диверсификации и учетом возможных рисков. В таком портфеле редко, когда происходит изменение его состава.

Пассивное управление включает в себя:

- диверсификация инвестиционного портфеля;

- определение минимума прибыльности активов;

- подбор инвестиционных активов с учетом диверсификации и доходности;

- формирование инвестиционного портфеля;

- осуществление контроля за доходностью активов, и обновление инвестиционного портфеля в случае уменьшения доходности его минимума.

Таким образом, при пассивном управления инвестор заранее составляет хорошо защищенный от рисков, диверсифицированный портфель и обновляет или собирает активы в новый портфель лишь в случае большого падения доходности ценных бумаг и других инвестиционных инструментов.

Оптимизация инвестиционного портфеля

Чтоб сформированный инвестиционный портфель оказался доходным и приносил прибыль его владельцу, необходимо обязательно регулярно его оптимизировать. Способов оптимизации существует много. Ниже будут рассмотрены основные и наиболее действенные.

1.Диверсификация инвестиционного портфеля

Это самое важное и главное правило инвестора. По-другому еще говорят : «Не кладите все яйца в одну корзину». Если яиц много, то и корзина должна быть не одна. Чем больше инвестиционных активов находится в инвестиционном портфеле, тем ниже будут риски. Правда, его доходность необходимо рассчитать так, чтобы она перекрывала существующую инфляцию.

Примерно диверсификацию инвестиционного портфеля можно показать следующим образом:

- 50-70% — это низкорисковые инвестиции;

- до 20% — высокодоходные инвестиции с высокой степенью риска;

- остальное идёт на резервные нужды и помещается на банковские депозиты или, например, на обезличенные металлические счета.

Это классический состав инвестиционного портфеля. Может быть и по-другому. Каждый инвестор вправе сам формировать его структуру.

2.Вложение денег в банк

Вложение денежных средств в банковские депозиты – это способ подходит тем, кто предпочитает более надежное инвестирование. Можно распределить свои денежные средства по самым крупным банкам страны.

К тому же, сегодня многие банки предлагают своим клиентам открытие инвестиционных вкладов и индивидуального инвестиционного счета. У них и надежность приближена к банковским депозитам, и доходность выше.

3.Вложения в недвижимость

Инвестиции в недвижимость было, есть и скорее всего будет практически самым надежным способом вложения своих средств (помимо банковских вкладов, конечно). Здесь инвестор практически гарантированно получает приличный доход. По крайней мере, уровень инфляции точно перекроется.

Вместо заключения

Теперь вы знаете, что такое инвестиционный портфель, как его формировать, оптимизировать и управлять. Если вам это кажется очень сложно выполнимым, не стоит отчаиваться и бояться браться за это дело. Помните – знания и опыт формируются только при осуществлении определенных действий и приложении усилий. Лень и бездействие еще никого богатым не сделали. Главное пытайтесь, пробуйте и начните что-то делать – и у вас обязательно все получится!

Если вам понравилась статья, и вы считаете ее полезной, ПОЖАЛУЙСТА поделитесь ею с друзьями и знакомыми!!!

Также, вы можете высказать свое мнение о статье и о самом сайте в комментариях, указать недочеты данного ресурса.

Сайт MyRublik будет вам очень ПРИЗНАТЕЛЕН.

Как составить инвестиционный портфель | Fin-plan.org

В этой статье мы рассмотрим, как правильно сформировать сбалансированный и диверсифицированный инвестиционный портфель.

Для этого мы по шагам рассмотрим, как формируется полноценный инвестиционный портфель:

-

Основные принципы формирования инвестиционного портфеля.

-

Выбор активов с фиксированной доходностью для инвест-портфеля.

-

Выбор рисковых активов для портфеля.

-

Принципы работы с рисковыми и безрисковыми инструментами в портфеле.

-

Реальное моделирование инвестиционного портфеля с полным перекрытием рисков по нему.

Принципы портфельного инвестирования

Одна из основных задач инвестирования – это получения стабильной и прогнозируемой доходности инвестиционного портфеля, и для этих целей у инвестора есть различные инструменты.

Реализовать эту задачу с помощью лишь только одного какого-то инструмента, будь то самая привлекательная акция или самая стабильная и высокодоходная облигация, невозможно. Здесь нужен систематизированный подход построения инвестиционного портфеля, где каждый тип активов играет свою собственную роль в общем результате портфеля.

С этой точки зрения нужно выделить принципиальные типы инвестиционных активов, которые как раз помогают решить сложную задачу в инвестиционном портфеле, это обеспечение более стабильной инвестиционной доходности, которая значительно превосходит наиболее распространенную форму сбережений – это банковские депозиты.

Инструменты портфельного инвестирования

Все инвестиционные активы можно разделить на несколько разных групп, которые отличаются друг от друга характером денежного потока, который способны приносить активы этих групп:

Активы с фиксированной доходностью

Основной критерий для подобных инструментов – это то, что доходность по ним можно с точностью просчитать, и она является неизменной к определенной дате по времени. Чтобы не случилось, инвестор, при условии, что он выбрал качественный и надежный актив, получает сумму запланированной доходности. Поэтому, так же данные инструменты еще называют безрисковыми, так как можно считать, что доходность по ним гарантирована, если эмитент надежен и не допускает дефолтов. В первую очередь к таким инструментам относятся облигации с фиксированным или постоянным купоном. Так же к данному классу инструментов, безусловно, относятся и банковские депозиты, но их мы в рамках нашей сегодняшней статьи подробно рассматривать не будем, так как это наиболее примитивный инструмент, который по всем ключевым инвестиционным параметрам уступает облигациям.

Облигации с фиксированным купоном характерны тем, что конкретная ставка купонного дохода по ним известна до момента их погашения, а погашение, если эмитент не допускает дефолта, всегда проходит по 100% от номинала.

Так же к классу инструментов с фиксированной доходностью можно отнести облигации с переменным и плавающим купоном. Облигации с переменным купоном обеспечивают фиксированную доходность до даты оферты и их, по сути, можно использовать как облигацию с фиксированным купоном, но не к дате погашения, а к дате оферты. Более подробно о том, что такое оферта по облигациям и как работать с облигациями по которым есть оферта, читайте в нашей статье «Оферта по облигациям».

Облигации с плавающим купоном занимают отдельное место. С одной стороны, это все же инструмент с фиксированной доходностью, но с некоторой степенью неопределенности, так как точная ставка будущего купона по ним не известна, она привязана, как правило, к тому или иному макроэкономическому или рыночному индикатору. Чаще всего это индекс потребительских цен или же ставка RUONIA, или же непосредственно учетная ставка ЦБ.

В любом случае, здесь можно сказать, что данные облигации в инвестиционном портфеле выполняют специфическую защитную функцию – это защита от конкретного вида рыночного риска, например, инфляционного риска или же процентного риска. Более подробно о том, как правильно использовать облигации подобного типа, вы можете прочитать в нашей статье «Облигации с переменным купоном».

В целом же инструменты с фиксированной доходностью играют важнейшую роль в инвестиционном портфеле, так как они выполняют роль базы или фундамента всего инвестиционного портфеля, обеспечивая его незыблемую фиксированную часть прироста, и при этом данная прибыль должна компенсировать риски по другим, более рискованным инструментам в портфеле. Поэтому, если инвестор придерживается стратегии разумного инвестирования, то инструменты с фиксированной доходностью должны строго обязательно присутствовать в его инвестиционном портфеле. И более того, они должны составлять его большую часть, чтобы при текущих уровнях доходностей на рынке, обеспечивать эффективную защиту от рисков. Так же стоит отметить, что на текущий момент на инструментах фиксированной доходности не лежит задача обеспечения высокой, сверхнормативной доходности инвестиционного портфеля, эта задача лежит на рисковых инструментах портфеля. Задача же безрисковых инструментов – это обеспечение базовой стабильности и сохранности инвестиционного портфеля, а также перекрытие рисков.

Активы с условно постоянной доходностью

По сути, это промежуточный класс инструментов, между инструментами с фиксированной доходностью и рисковыми инструментами. Так же часто такие инструменты называют, как «Квазиоблигации». То есть по своей сути, они способны приносить фиксированный денежный поток, но по принципу, по которому они его генерируют, они принципиально отличаются от облигаций.

В первую очередь к таким инструментам стоит отнести дивидендные акции со стабильной дивидендной доходностью и прозрачной и определенной дивидендной политикой. Однако, стоит понимать, что по своей природе, это все же не облигация и той степени гарантии и стабильности денежного потока, который есть у облигаций, у этого инструмента нет. К тому же котировки акций значительно более волатильны, чем облигации и непредсказуемы в своих движениях, поэтому наряду со стабильным денежным потоком в виде дивидендов, такие акции параллельно могут приносить убытки по курсовой стоимости. Дивидендная политика, это тоже не обязательство компании, а лишь официальное намерение, которое повышает привлекательность компании в глазах инвесторов. Поэтому дивидендные выплаты, даже если ни исторически были всегда стабильны, можно признать лишь условно постоянными.

Так же к данной группе инструментов можно отнести и структурные облигации, правда характер этих инструментов немного другой. Они способны обеспечить пороговый минимальный уровень фиксированной доходности, который в целом можно признать, фактически равен просто безубыточности данных бумаг в портфеле. Но при этом, при стечении благоприятных условий, такие структурные продукты могут принести дополнительную доходность. Более подробнее о том, как работать со структурными облигациями читайте в нашей статье «Структурные облигации».

В целом же данный класс инструментов с условно постоянной доходностью может присутствовать в инвестиционном портфеле инвестора, но он не может адекватно заменить классические инструменты с фиксированной доходностью, такие как облигации. Данный класс инструментов может лишь служить дополнением к блоку инструментов с фиксированной доходностью и дополнительно усиливать защитные качества инвестиционного портфеля.

Рисковые активы

Так же часто данный класс инструментов называют более «мягким» образом – инструменты с высоким уровнем неопределенности. Это прежде всего акции. Суть данного инструмента заключается в том, что он обладает спекулятивной природой и очень большой и резкой амплитудой колебаний котировок. Причем, в краткосрочной и среднесрочной перспективе – это непредсказуемый процесс колебаний, который может приносить как прибыль, так и убыток. Но в работе с такими инструментами мы можем опираться на долгосрочные, фундаментальные факторы, которые определенно имеют влияние на формирование долгосрочных трендов по акциям. В этом плане мы рассчитываем на то, что чем больше проходит времени, тем появляется большая вероятность того, что сработают именно значимые фундаментальные факторы и котировки значительно изменятся именно под их влиянием.

В целом же поведение акции на краткосрочных и среднесрочных горизонтах мало предсказуемо и акция может оказаться в любой точке диапазона. От области рисков и убытков, до области прибыли.

Сказать в какой конкретной точке диапазона цены окажутся бумаги на том или ином промежутке времени невозможно, но инвесторы оперируют долгосрочными фундаментальными факторами, которые помогают определять потенциалы роста и уровень риска по каждой отдельно взятой акции, и фактором времени. Так как чем больше проходит время, тем больше становится вероятность того, что акция окажется у верхней границы своего диапазона потенциального роста. В нашем сервисе Fin-plan Radar подобные диапазоны просчитаны по всем акциям.

Задача данных инструментов в инвестиционном портфеле инвестора – это обеспечение повышенной, сверх нормативной доходности, которая в разы должна опережать доходность по инструментам с фиксированной доходностью. За счет этого общая доходность инвестиционного портфеля оказывается значительно выше других доступных альтернатив размещения капитала и в первую очередь банковских депозитов.

Диверсификация инвестиционного портфеля

Многие начинающие инвесторы задаются очень простым вопросом, а зачем в принципе формировать инвестиционный портфель? Ведь есть же группа привлекательных активов, а среди этой группы есть самый наиболее привлекательный актив. Почему не покупать этот единственный и самый сильный актив? Но тут все упирается в риски. Именно от рисков отталкивается принцип портфельного инвестирования, от их контроля и их минимизации.

Покупая один единственный актив, инвестор полностью берет на себя его риски, как риски конкретно этой компании, так и риски всей данной отрасли, а также глобальные макроэкономические и финансовые риски. Покупая уже несколько активов, влияние рисков отдельно взятой компании в портфеле уменьшается, а также снижаются и отраслевые и секторальные риски. В итоге на портфеле инвестора, который купил достаточное количество активов риски отдельно взятого актива и даже различных отраслей влияют куда меньше, что повышает устойчивость инвестиционного портфеля к различным характерам колебаний в разы.

Это «золотое» правило инвестирования используют не только частные инвесторы, но и все без исключения крупнейшие мировые инвестиционные фонды. Некоторые фонды стратегию максимально широкой диверсификации делают своей основной и приоритетной стратегией, доводя диверсификацию до экстремально широкого охвата, как по географии инструментов, так и по их типам и количеству. В знаменитом инвестиционном фонде Рэя Далио «BridgeWater» ширина диверсификации инвестиционных портфелей доходит до более 1000 различных активов.

При этом диверсификация инструментов в инвестиционном портфеле должна быть не слепой, а осуществляться по принципу подбора активов, которые имеют наименьшую корреляцию между собой. Чем больше таких активов и чем меньше между ними корреляция, тем более стабильным и устойчивым становится инвестиционный портфель.

Так же на практике для этих целей наряду с коэффициентом корреляции инвесторами используется β-коэффициент, который по своей сути является модифицированным коэффициентом корреляции и отражает не только степень корреляции отдельного актива к портфелю в целом, но и его чувствительность колебаний.

При этом диверсификация инвестиционного портфеля должна проводиться в разных направлениях, как с точки зрения значительного количества активов, так и с точки зрения различных типов и классов инструментов.

В нашей личной инвестиционной практике, мы так же активно применяем принципы широкой количественной и качественной диверсификации инвестиционного портфеля.

Пример широкой диверсификации публичного инвестиционного портфеля компании Fin-Plan в рамках услуги «Годовое сопровождение аналитикой»:

В данном примере в нашем публичном портфеле в рамках доли акций нами реализована широкая количественная диверсификация, портфель включает в себя на текущий момент 34 позиции по рисковым активам, а также реализована качественная диверсификация, по различными инвестиционным характеристикам и показателям инструментов, а так же по их способности генерировать денежный поток. В портфель входят различные инвестиционные идеи стоимостной недооценки, инвестиционные идеи долгосрочного роста и развития, а также бумаги, генерирующие условно-постоянный денежный поток и бумаги компенсирующие валютные риски.

Так же по портфелю осуществлена широкая секторальная диверсификация, что в значительной мере позволяет снизить отраслевые и секторальные риски.

Принципы портфельной механики

Итак, подводя итоги теоретической части нашей статьи можно сказать, что у любого инвестиционного портфеля есть задача получения сверхнормативной прибыли, которая была бы выше, чем по доступным альтернативам вложения капитала, а с другой стороны – снижение уровня риска. При этом на решение и первой, и второй задачи у инвестора есть конкретные практические инструменты.

Для целей получения доходности, превышающей доступные альтернативы, инвестор должен использовать проверенное и изученные механизмы выбора надежных защитных активов и недооцененных и перспективных рисковых активов. Причем, делаться это должно не интуитивно, а по определенным четким критериям и технологиям. Как это делать, более по дробно мы обучаем на наших курсах по профессиональному инвестированию «Школа разумного инвестирования».

Для целей же контроля и снижения риска на 100% используется механизм портфельного инвестирования. Если разобраться, на инвестиционный портфель действуют три основных типа риска:

-

риск отдельно взятой компании в инвестиционном портфеле, еще этот риск называют несистематический;

-

риск отдельно взятой отрасли или сектора компании – это отраслевой риск;

-

риск глобальной внешней и внутренней ситуации на рынках, с которыми взаимодействует компания. Долговой рынок, рынок капитала, денежный рынок, товарный рынок и так далее. Такие риски еще называют систематическими, так как они затрагивают всю экономическую систему в целом и влияют на все компании.

Риски отдельно взятой компании в инвестиционном портфеле или даже отдельно взятого сектора эффективно нейтрализуются путем диверсификации инвестиционного портфеля. Если что-то случается с одним эмитентом, то это не влияет принципиально на весь инвестиционный портфель. Потери по одному инструменту в разы перекрываются результатами по остальным инструментам в портфеле. То же самое касается и отдельно взятой отрасли или сектора компаний. Во-первых, обще секторальные риски действуют не на все компании сектора одинаково, так как мы выбираем компании, которые незначительно коррелируют между собой. Во-вторых, потери по одной отрасли компенсируются положительными результатами по другим отраслям и секторам. В этом случае логично, чем шире степень диверсификации, как отраслевой, так и в целом количественной диверсификации по всему инвестиционному портфелю, тем меньшее влияние оказывают риски отдельно взятой компании и риски целой отрасли.

Систематический риск или можно его охарактеризовать, как общерыночный уже невозможно нейтрализовать никакой степенью диверсификации. Это риски глобальной системы, и они влияют на большинство рынков и большинство компаний. Это тот случай, когда уже не работают ни принципы корреляции различных активов, ни максимально широкая диверсификация. Это те экстремальные внешние условия, в которых падают все рынки и снижаются все активы. Наиболее яркий пример последнего десятилетия – это мировой финансовый кризис 2008 года.

От такого риска инвестиционный портфель способна защитить только доля инструментов с фиксированной доходностью. Данные инструменты используются нами к датам погашения или же оферты и если эмитент выбран качественно и имеет достаточный запас финансовой прочности, то облигации приносят свою запланированную доходность и обеспечивают денежный поток, а значит они компенсируют риски по рисковым инструментам, вне зависимости от того, насколько серьезен рисковый случай. Риски компенсируются даже при самых негативных сценариях падения всех активов. При этом крайне важно соотношение доли рисковых и безрисковых инструментов в инвестиционном портфеле, и она должна быть выстроена таким образом, чтобы доходность доли безрисковых активов эффективно компенсировала риски, по рисковой части в соответствии с допустимым риском по инвестиционному портфелю в целом.

Рассмотрим, как перекрытие рисков на практике осуществляется в широко диверсифицированном инвестиционном портфеле.

Для этих целей мы воспользуемся сервисом Fin-PlanRADAR, где возможно быстро составить широко диверсифицированный инвестиционный портфель и оценить его профиль риска и доходности.

В целом портфель состоит из 15 позиций по рисковым активам (акциям) и 61 позиции по активам с фиксированной доходностью (облигации).

В долю портфеля из акций мы включили акции компаний, которые имеют хорошие финансовые показатели. Выручка за последний год по этим компания выросла более чем на 10%, а прибыль так же выросла более чем на 10%. Рентабельность собственного капитала этих компаний больше, чем ставка альтернативной доходности, то есть больше, чем текущая средняя доходность по ОФЗ. И при этом эти компании являются недооцененными. То есть их текущая рыночная стоимость меньше, чем справедливая стоимость, рассчитанная по методу дисконтированных денежных потоков. Доля акций в данном инвестиционном портфеле составляет 33,7%.

Доля облигаций инвестиционного портфеля состоит из 61 облигационной позиции. Доля облигаций в структуре всего инвестиционного портфеля составляет 65,9%, доля кэша в инвестиционном портфеле составляет 0,4%. В состав облигационной доли портфеля мы включили наиболее стабильные и надежные бумаги: это ОФЗ, субъекты федерации и муниципальные бумаги, а также корпоративные облигации крупнейших компаний РФ, которые являются качественными и надежными заемщиками.

При данном соотношении рисковых и безрисковых активов в инвестиционном портфеле, мы получаем то, что даже с условием реализации систематических рисков, что все акции в портфеле одновременно упадут на величину своих расчетных просадок, доходность облигационной части портфеля, за счет того, что она гарантирована и фиксированная, обеспечит полное перекрытие рисков по портфелю и обеспечение безубыточности инвестиционного портфеля. При этом стоит понимать, что такой вариант, когда риски по всем акциям сбудутся одновременно носит достаточно малую вероятность. И даже этот низко-вероятный риск в таком портфеле будет перекрыт.

Это является одним из основных и ключевых принципов портфельного инвестирования. При этом за счет изменения баланса долей рисковых и безрисковых инструментов в портфеле, можно регулировать общий профиль риска/доходности по всему инвестиционному портфелю и настраивать его под конкретные персональные цели каждого инвестора. Для кого-то актуально формирование инвестиционного портфеля, который на 100% защищен от риска, а некоторые инвесторы готовы мириться с небольшими временными отрицательными просадками капитала, ради большей потенциальной доходности. Это каждый сможет решить самостоятельно.

Выводы

Успешное инвестирование базируется на двух основных принципах работы – это применение в работе портфельных методов инвестирования, что прежде всего позволяет сокращать риски и держать их под контролем. А также на принципе выбора качественных активов, для облигаций это в первую очередь надежность и стабильность эмитента, а для акций это текущая рыночная недооценка бумаг, а также дальнейшие перспективы и потенциалы роста.

Как выбирать качественные надежные облигации и перспективные акции с высоким потенциалом роста мы учим на нашей программе обучения с нуля и до профессионального уровня. Начать обучение можно с бесплатного вводного вебинара. Записаться можно по ссылке – mk.fin-plan.org.

Удачных вам инвестиций!

Принципы формирования инвестиционного портфеля –основа финансового успеха

Инвестиционный бизнес, в том числе и связанный с финансовыми рынками, ценными бумагами, является одним из системообразующих секторов мировой экономики, определяя движение и распределение финансовых потоков в направлении наиболее эффективных и конкурентоспособных сфер бизнеса или отдельных компаний.

Существует множество положительных примеров того, как успешные управляющие частных инвестиционных (Black Rock и его хедж фонд iShares), социальных (фонд Нобелевского Комитета) и благотворительных фондов и корпораций добились значительных успехов, инвестируя как личные, так и капиталы своих клиентов. Наиболее яркими и, можно сказать, легендарными историями могут служить деятельность Уоррена Баффета (Berkshire Hathaway) , Джорджа Сороса (фонд Quantum), личного фонда Линды и Билла Гейтс и прочих.

Совет. Чтобы полнее и конкретнее разобраться в портфельном инвестировании, начинающему инвестору следует взять за правило, всегда оформлять свои финансовые цели четким и ясным образом, применяя опыт тех, кто уже добился успехов на этом пути.

На чем основан успех портфельного инвестирования, на каких принципах он должен формироваться, чтобы приносить ощутимый доход своим владельцам, невзирая на кризисы, экономические и социальные потрясения, и ускорение вхождения человечества в постиндустриальную эпоху?

В этой статье будет рассказано о том, что такое принципы формирования инвестиционного портфеля и об основных методах их воплощения в конкретную стратегию.

Содержание статьи

Источники и основоположники экономической категории «инвестиционный портфель» — понятие, принципы и этапы формирования

За предыдущие 200 лет мировым финансовым сообществом выработано и применяется множество различных способов управления капиталом как в реальном секторе экономике, так и финансовыми инструментами (помимо акций и облигаций существует более 1200 различных видов финансовых активов). Основоположником теории эффективного портфеля является Гарри Марковиц, который в середине 20 в. разработал общую модель построения портфеля ценных бумаг с применением подходов корреляционной зависимости.

За что он, собственно, и получил Нобелевскую премию по экономике. Его последователи, такие как Уильям Шарп, Стиглиц и другие также внесли существенный вклад в понятие инвестиционного портфеля принципы и этапы формирования.

Стоит вспомнить и знаменитого инвестора послевоенных лет У. Грэхема и его известную книгу «Разумный Инвестор», оказавшую влияние на многих портфельных и инвестиционных управляющих всего мира.

Инвестиционный портфель и принципы его формирования

Суммируя весь накопленный практический опыт и знания, касающиеся инвестирования, основные принципы формирования портфеля инвестиций выглядят следующим образом:

- Принцип постоянной доходности. Основная цель инвестора – это получение заданной нормы прибыли на выбранном им промежутке времени. Надо сказать, что от того, какая конкретная финансовая цель выбрана и в течение какого периода времени планируется ее достижение, во многом зависит выбор используемых финансовых инструментов, а значит, и степень прибыльности инвестиций. Например, цель пенсионного фонда — обеспечить уровень доходности на уровне достаточном, чтобы периодически (15-20 лет как период смены поколений) производить пенсионные отчисления своим клиентам. Соответственно, уровень дохода такого портфеля должен полностью к заданному сроку обеспечить достаточную капитализацию. Для этого, естественно, подбираются мало рискованные и надежные финансовые активы с постоянным (фиксированным) процентом — типа облигаций государственных органов (ОФЗ, американские Treasures или Eurobonds.). Если говорить о частном фонде, таких как, к примеру, хедж-фонд, то используются более рискованные активы с применением сложных стратегий и методов хеджирования, на достаточно коротких периодах инвестирования.

- Защищенность от риска. Второй по значимости принцип или фактор при формировании и управлении портфелем ценных бумаг. Предполагает систему страхования (или хеджирования) вложенных инвестором капиталов от рисков, связанных как с самими выбранными в портфель инструментами, так и от волатильности на финансовых рынках, экономических и социально-политических кризисов и потрясений. Для этого применяются различные методы страхования и защиты: использование производных финансовых инструментов (деривативов), сложных схем своп — контрактов, РЕПО и т.д. Чем рискованнее инвестиционный портфель и инвестиционная стратегия, тем больше применяются элементы хеджирования, тем более высоким должен быть профессионализм управляющих и трейдеров.

- Диверсификация портфеля. Также системный принцип, определяющий как саму структуру портфеля, так и его доходность. В зависимости от поставленных целей, уровня инвестируемого капитала портфель инвестора может быть диверсифицирован различными способами и методами. Начиная от элементарного подбора акций компаний разных секторов экономики до супер сложных стратегий, включающих аналитические, статистические и технические инструменты анализа и принятия решения. Сам принцип основан на том, что в разных экономических нишах, компаниях происходят не синхронные колебания стоимости, кредитного цикла, смены поколений технологий, рыночного спроса и т.д. Соответственно, подбирая в свой портфель финансовые активы, не имеющие связи между собой (низко коррелируемые), удается достичь общей устойчивости стоимости портфеля к различным кратковременным конъектурным колебаниям и даже ее стабильного роста. Например, акции банковского сектора и золотодобывающего имеют разнонаправленный характер стоимости на рынке. В кризис акции банков падают самые первые, одновременно растет спрос на золото как актив-убежище. На практике хорошо диверсифицированный портфель имеет уровень прибыли в пределах 20-30 %% годовых, при относительно низком соотношении показателя риск/доходность.

- Принцип управляемости или ликвидности. Принцип основан на обеспечении полной управляемости активами, входящими в его состав. Базовым условием является:

- качество его активов (ликвидность),

- тщательность анализа их стоимости во времени (независимо от горизонта инвестирования),

- способность управляющего (инвестора) принимать своевременные решения по оптимизации портфеля.

Ликвидность активов зависит от многих факторов, но, прежде всего, от того, насколько они оцениваются самим рынком – ценой и тем, сколько они действительно стоят – реальной стоимостью.

В дополнение к сказанному: доходность инвестиционного портфеля, принципы формирования которого основаны на вышеприведенных положениях, не гарантируется реальным рынком автоматически. Кроме всего прочего, необходим определенный уровень компетентности инвестора (так и его управляющего) не только в том, что такое инвестиционный портфель, принципы формирования и типы портфелей (см. Классификация инвестиционных портфелей), но и в той сфере экономики или бизнеса, куда вкладываются его деньги.

Это не означает профессиональной компетенции инвестора в каждом конкретном бизнесе (это не возможно и не нужно), поскольку в портфеле могут находиться сотни активов разной природы. В данном случае под компетентностью понимается, что инвестор имеет представление о том, какие процессы происходят в бизнесе.

Особенно, как на них влияют внешние и внутренние факторы (например, цены на сырье, уровень инфляции, потребительский спрос), с тем, чтобы, с одной стороны, не потерять общей картины своего инвестиционного плана и стратегии, а с другой — принимать инвестиционные решения с позиции практического здравого смысла.

Принципы инвестиционного портфеля. Диверсификация. Стратегия У. Баффета

Опишем принципы инвестиционного портфеля, методы уменьшения риска, стратегию инвестирования У. Баффета, типы стратегий управления и современные тенденции формирования портфеля.

Цели и принципы инвестиционного портфеля

Инвестиционный портфель представляет собой комбинацию различных видов активов, реализующих цели инвестора. Основными параметрами инвестиционного портфеля являются риск и доходность. Выделим несколько принципов формирования и управления инвестиционным портфелем:

Принцип инвестиционного портфеля #1. Диверсификация портфеля

Диверсификация портфеля – распределение капитала инвестора по различным видам активам, слабо экономически связанных между собой. К примеру, портфель, состоящий только из акций, имеет степень диверсификации ниже, нежели портфель, включающий различные финансовые инструменты: акции, облигации, опционы и фьючерсы. Диверсификация представляет собой стратегию инвестора направленную на минимизацию риска.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Цель диверсификации инвестиционного портфеля – снижение влияния систематических (рыночных рисков) за счет «размывания» капитала. Диверсификация может достигаться различными способами:

- Распределение инвестиционного капитала по различным типам финансовых инструментов (акции, облигации, фьючерсы, опционы и т.д.)

- Распределение инвестиционного капитала по различным типам активов: ценные бумаги, недвижимость и бизнес.

- Распределение капитала между экономическими секторами, вложение в акции компаний различных отраслей: нефтедобывающей, газовой, тяжелой промышленной, торговой, транспортной, электроэнергетики, легкой промышленности и т.д.

- Распределение капитала между активами с различными стратегиями развития. К примеру, вложение в акции телекоммуникационной компании, занимающейся развитием национальной сети, и в компанию политика которой направленная на вхождение иностранный рынок.

На рисунке ниже представлена схема возможной диверсификации портфеля по различным признакам.

Типы диверсификации инвестиционного портфеля

Диверсификация инвестиционного портфеля в современной экономике. Стратегия У. Баффета

Следует заметить, что чрезмерная диверсификация усредняет доходности инвестиционного портфеля с обще рыночной тенденцией. Подход диверсификации активно использовался в период эффективного рынка капитала 50-80е годы двадцатого века. В настоящее время финансовая ситуация на фондовом рынке не имеет должной устойчивости из-за частых кризисов.

Так У. Баффет придерживается стратегии обратной диверсификации – концентрации. Необходимо не распределять свой капитал по различным видам активов, а сфокусироваться на одном или нескольких активов и оперативно управлять их уровнем доходности и риска. Как мы видим, пассивное управление портфелем и следование за индексом рынка остается в прошлом, многие отечественные паевые инвестиционные фонды (ПИФы) в периоды кризиса потеряли более 70% своего капитала. Сейчас именно фокусирование и мастерство управления 1-2 активами позволяют увеличить доходность от инвестиций и снизить риски.

Принцип инвестиционного портфеля #2. Оптимальное соотношение риск-доходности инвестиционного портфеля

При формировании инвестиционного портфеля инвестору необходимо определить допустимый уровень доходности и риска. Под доходностью понимают меру эффективности портфеля, его прибыльность на вложенный капитал. Риск отражается как возможные будущие финансовые потери. Следует заметить, что между доходностью и риском тесная связь так, чем выше риск, тем выше доходность портфеля. На практике выделяют различные типы стратегий управления инвестиционным портфелем (виды инвестиционных портфелей).

| Тип управления | Описание | Риск | Доходность |

| Активный | Использование методов анализа рынка для получения сверхприбыли | Высок | Высока |

| Пассивный | Следование за рынком. Составление инвестиционного портфеля на основе акций, входящих в рыночный индекс (РТС, ММВБ) | Низок | Низка |

Соотношение доходность/риск определяется каждый инвестором индивидуально и отражает в большей степени его способность адекватно управлять портфелем при выбранном уровне риска.

Более подробно изучить методы составления инвестиционного портфеля, подходы к оценке риска и доходности акций вы можете в статье: “Формирование инвестиционного портфеля Марковица в Excel“.

Принцип инвестиционного портфеля #3. Ликвидность активов

Ликвидность портфеля показывает скорость, с которой может быть проведена реструктуризации инвестиционного портфеля. Ликвидность отражает, как быстро могут быть проданы имеющиеся в портфеле активы. Каждый вид актива имеет различную ликвидность. Рассмотрим рейтинг ликвидности начиная от самых ликвидных:

- Фьючерсы на финансовые инструменты имеют наивысшую степень ликвидности.

- Акции «голубых фишек». Акции компаний входящие в рыночный индекс (РТС, ММВБ) имеют максимальную степень ликвидности на фондовом рынке.

- Облигации и евробонды.

- «Акции второго эшелона». Акции компаний обращающихся на фондовом рынке, но имеющие меньшую капитализацию и привлекательность для инвестирования.

- Опционы. В России рынок опционов слабо развит, ликвидностью обладают только опционы на ключевые акции.

- Недвижимость. Актив, имеющий низкую степень ликвидности, средний период его реализации составляет от 6 месяцев до 2 лет.

- Бизнес. Низколиквидный актив, так как требует как значительного капитала на приобретение, так и наличие навыков управления им.

- Экзотические инвестиции. Вложения в антиквариат, картины и другие исторические ценности.

Принцип инвестиционного портфеля #4. Оценка эффективности управления инвестиционным портфелем

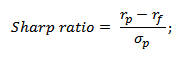

Инвестиционный портфель формируется на определенный отрезок времени, называемый периодом. По истечению срока, стратегия управления оценивается, и вносятся корректировки по переформированию долей активов и их видов. Для оценки эффективности управления используют различные коэффициенты, один из самых распространенных критериев – коэффициент Шарпа. Показатель представляет собой следующую формулу:

где:

где:

rp – средняя доходность инвестиционного портфеля;

rf – средняя доходность безрискового актива;

σp – мера риска инвестиционного портфеля, рассчитанное как стандартное отклонение доходностей входящих в него активов.

На основе показателя Шарпа можно сделать вывод об эффективности управления по доходности/риску.

| Критерий доходность/риск | Стратегия управления инвестиционным портфелем |

| Коэффициент Шарпа> 1 | Стратегия управления эффективна. Доходность портфеля превышает доходность по безрисковому активу и превышает уровень риска. |

| 1 > Коэффициент Шарпа> 0 | Стратегия управления не эффективна. Риск портфеля превышает его доходность, необходимо реструктурировать и диверсифицировать портфель |

| Коэффициент Шарпа < 0 | Неэффективная стратегия управления. Доходность по инвестиционному портфелю ниже, чем доходность по безрисковому активу |

Помимо коэффициента Шарпа существуют другие показатели эффективности управления портфелем: альфа Йенсена, коэффициент Модильяни, показатель Трейнора и Сортино, коэффициент бета и т.д. Данные показатели и их практическое построение вы можете изучить в моей статье: “Оценка эффективности инвестиций, инвестиционного портфеля, акций на примере в Excel“.

Резюме

Рассмотренные принципы являются ключевыми для формирования любого инвестиционного портфеля. Необходимо всегда проводить мониторинг уровень риска и проводить оперативную реструктуризацию портфеля в соответствии с рыночными и экономическими условиями, быстрота реагирования будет максимальна при наличии ликвидности у финансовых инструментов. Широкая диверсификация инвестиционного портфеля в настоящее время не эффективна, так как капитал сильно усредняется. Концентрация капитала в четко выбранные активы и оперативное управление портфелем позволит значительно увеличить доходность. С вами был Иван Жданов, спасибо за внимание.

Автор: к.э.н. Жданов Иван Юрьевич

14 Сущность инвестиционного портфеля принципы и этапы его формирования

Инвестиционный портфель — целенаправленно сформированная совокупность объектов реального и финансового инвестирования, предназначенная для реализации инвестиционной политики предприятия в предстоящем периоде (в более узком, но наиболее часто употребляемом значении — совокупность фондовых инструментов, сформированных инвестором).

Главной целью формирования инвестиционного портфеля является обеспечение реализации основных направлений инвестиционной деятельности предприятия путем подбора наиболее доходных и безопасных объектов инвестирования. С учетом сформулированной главной цели строится система конкретных локальных целей формирования инвестиционного портфеля, основными из которых являются:

а) обеспечение высоких темпов роста капитала в предстоящей долгосрочной перспективе;

б) обеспечение высокого уровня дохода в текущем периоде;

в) обеспечение минимизации инвестиционных рисков;

г) обеспечение достаточной ликвидности инвестиционного портфеля.

Перечисленные конкретные цели формирования инвестиционного портфеля в значительной степени являются альтернативными. Так, обеспечение высоких темпов роста капитала в долгосрочной перспективе в определенной степени достигается за счет снижения уровня текущей доходности инвестиционного портфеля (и наоборот). Темпы роста капитала и уровень текущей доходности инвестиционного портфеля находятся в прямой зависимости от уровня инвестиционных рисков. Обеспечение достаточной ликвидности может препятствовать включению в портфель инвестиционных проектов, обеспечивающих высоких прирост капитала в долгосрочном периоде. Учитывая альтернативность целей формирования инвестиционного портфеля, каждый инвестор сам определяет их приоритеты.

Альтернативность целей формирования инвестиционного портфеля определяет различия политики финансового инвестирования предприятия, которая в свою очередь предопределяет конкретный тип формируемого инвестиционного портфеля.

Формирование портфеля ценных бумаг включает определение конкретных активов для вложения средств, а также пропорций распределения инвестируемого капитала между активами. При этом инвестор сталкивается с проблемами селективности, выбора времени операций и диверсификации. Селективность, называемая также микропрогнозированием, относится к анализу ценных бумаг и связана с прогнозированием динамики цен отдельных видов бумаг. Выбор времени операций, или макропрогнозирование, включает прогнозирование изменения уровня цен на акции по сравнению с ценами для фондовых инструментов с фиксированным доходом, такими как корпоративные облигации. Диверсификация заключается в формировании инвестиционного портфеля таким образом, чтобы при определенных ограничениях минимизировать риск.

15). Факторы, влияющие на инвестиционную среду.

На основе обобщения литературных источников, а также личных исследований автора все факторы, влияющие на эффективность инвестиций, можно классифицировать по следующим признакам.

В зависимости от масштабности влияния их можно разделить на три уровня:

факторы, влияющие на эффективность инвестиций на макроуровне;

факторы, влияющие на эффективность инвестиций на региональном уровне;

факторы, влияющие на эффективность инвестиций на уровне предприятия (организации).

Рассмотрим эту классификацию факторов более подробно.

К факторам, влияющим на эффективность инвестиций на макроуровне, можно отнести:

эффективность проводимой государством экономической и социальной политики;

инвестиционный риск;

совершенство налоговой системы;

уровень инфляции;

политическая и социальная обстановка в стране;

ставка рефинансирования ЦБ РФ и процентная ставка коммерческого банка;

инвестиционная привлекательность;

совершенство нормативной базы в области инвестиционной деятельности;

степень совершенства инвестиционной инфраструктуры;

созданные условия для привлечения иностранных инвестиций;

эффективность проводимой государством инвестиционной политики и др.

Факторами, влияющими на эффективность инвестиций на региональном уровне, признаготся:

эффективность проводимой экономической и социальной политики;

инвестиционная привлекательность региона;

созданные условия для привлечения иностранных инвестиций;

совершенствование налоговой системы на региональном уровне;

эффективность проводимой региональной инвестиционной политики;

степень совершенства региональной инвестиционной инфраструктуры;

уровень инвестиционного риска и др.

Факторами, влияющими на эффективность инвестиций на уровне предприятия (организации), являются:

эффективность проводимой предприятием экономической и социальной политики;

наличие эффективной инвестиционной политики;

качество и конкурентоспособность выпускаемой продукции;

уровень использования основных производственных фондов и производственных мощностей;

степень рациональности использования имеющихся ресурсов на предприятии;

компетентность руководителей предприятия и степень совершенства управления предприятием;

качество и эффективность реализуемых инвестиционных проектов и др.