Как рефинансировать ипотеку — Парламентская газета

Сократить выплаты граждан по ипотечным кредитам и упростить процедуру рефинансирования — проработкой этих вопросов в ближайший месяц займутся вице-премьеры Андрей Белоусов и Марат Хуснуллин вместе с главой Центробанка Эльвирой Набиуллиной. Такое поручение им дал премьер-министр Михаил Мишустин по итогам заседания Правительства в минувший четверг, свои предложения они должны представить к 16 марта. Что может сделать ипотеку не столь обременительной для граждан и как сменить условия кредитования на более выгодные, разбиралась «Парламентская газета».

Ипотека всё ещё остаётся бременем

Низкие ипотечные ставки — это национальная цель развития, так как это помогает людям улучшать свои жилищные условия. С этого тезиса премьер-министр Михаил Мишустин начал заседание кабмина 13 февраля.

Он отметил, что за последние несколько лет ставки постепенно снижались — если когда-то ипотека под 15 процентов считалась нормой, то уже в декабре прошлого года средняя ставка составила девять процентов.

Однако в планах Правительства — снижать не только ставки, но и выплаты по жилищным кредитам. «Ипотека — это комплексный продукт, который зависит от стоимости земли, затрат на строительство, а также от процентной ставки», — назвал премьер основные аспекты снижения ипотечного бремени.

Для удешевления строительства следует применять современные технологии, полагает Мишустин. Также нужно создавать дополнительные стимулы для развития жилищного строительства, в том числе активнее привлекать пустующие земли под застройку.

И мало сделать ипотеку доступной — нужно доходчиво рассказать гражданам о льготах, о том, что они могут перейти на более выгодные условия, добавил глава кабмина. Наладить систему информирования клиентов банков о таких возможностях он поручил вице-премьеру

Требуйте пересмотра условий

Ипотека ещё долгое время будет востребована среди граждан, и Михаил Мишустин, как премьер, абсолютно прав, что акцентирует внимание на том, чтобы все процедуры в этой сфере были надёжными и максимально упрощёнными, сказал «Парламентской газете» первый зампред Комитета Совета Федерации по бюджету и финансовым рынкам Сергей Рябухин.

Маржинальность ипотечного кредитования не должна превышать 2,5-3 процентов. И если ключевую ставку установили в шесть процентов, тогда банки должны делать ипотечные ставки по 8-8,5 процента.

Всё это вселяет оптимизм и обнадёживает, отметил Рябухин.

Всё это вселяет оптимизм и обнадёживает, отметил Рябухин.«Я думаю, что граждане на основании инструкции Центрального банка вправе требовать в тех банках, где они кредитуются, пересмотреть условия кредитования, — считает парламентарий. — Маржинальность ипотечного кредитования не должна превышать 2,5-3 процентов. И если ключевую ставку установили в шесть процентов, тогда банки должны делать ипотечные ставки по 8-8,5 процента».

Маткапитал перестанет мешать рефинансированию

В настоящее время больше всего сложностей с рефинансированием ипотеки возникает у граждан, которые оформили её с использованием средств материнского капитала, рассказал глава Комитета Госдумы по финансовому рынку Анатолий Аксаков.

«Если маткапитал используется для покупки жилья, то часть этого жилья фиксируется на ребёнка. На этапе рефинансирования нужно передать залог другому банку, который даёт более выгодный кредит. Но чтобы передать в залог жильё, нужно получить согласие органов опеки.

На эти трудности ранее также обратила внимание вице-спикер Госдумы Ирина Яровая. Она указывала на ещё одну трудность: на этапе перекредитования требуется выделить реальные доли в общей недвижимости, «что практически невозможно в условиях ещё непостроенного жилья».

Устранению всех перечисленных барьеров посвящён законопроект, который Ирина Яровая внесла в Госдуму 13 января. Документ отменяет необходимость получать согласие органов опеки для рефинансирования кредита, а также переносит процедуру выделения долей: вместо этапа рефинансирования предлагается делать это в течение шести месяцев после погашения полной стоимости кредита. В настоящее время законопроект готовится к первому чтению.

Что касается всех остальных заёмщиков, то у них особых проблем с рефинансированием ипотеки нет, убеждён Анатолий Аксаков. «Просто информации должно быть больше о том, что они имеют право погашать кредиты досрочно. Никаких других сигналов от граждан мы, по крайней мере, не получали», — сказал он «Парламентской газете».

Четыре шага к более дешёвой ипотеке

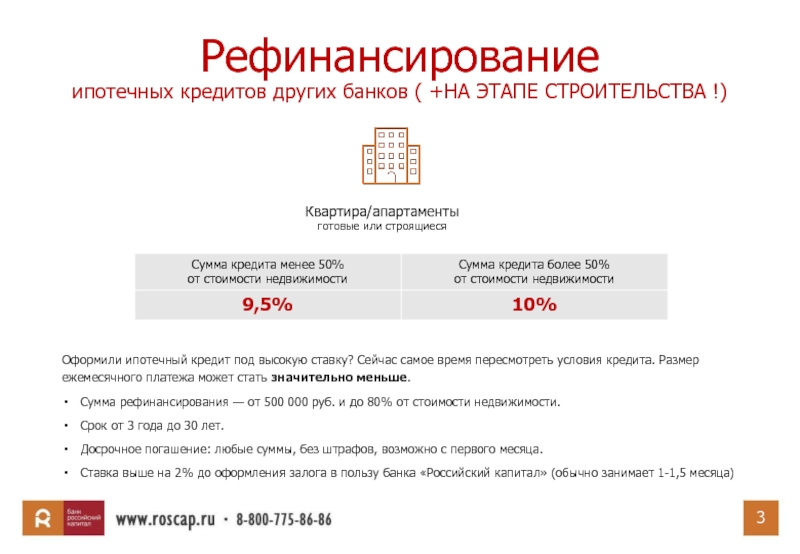

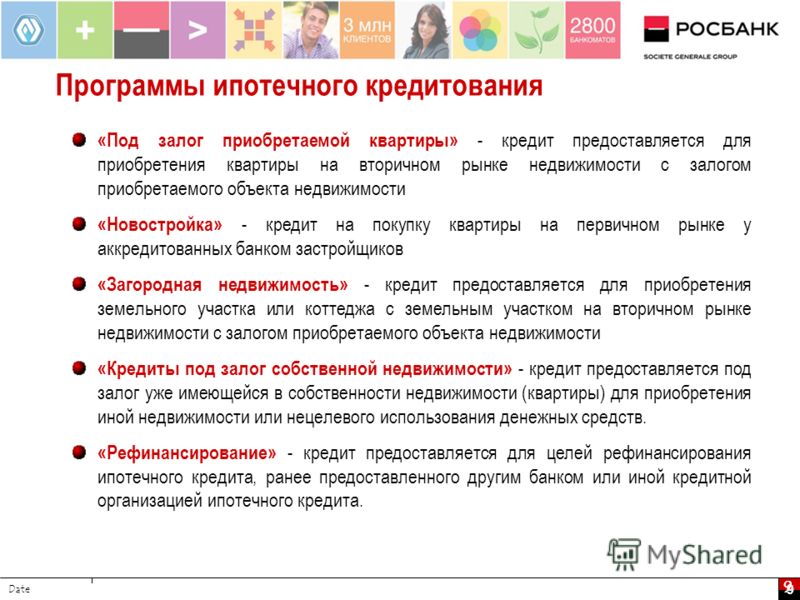

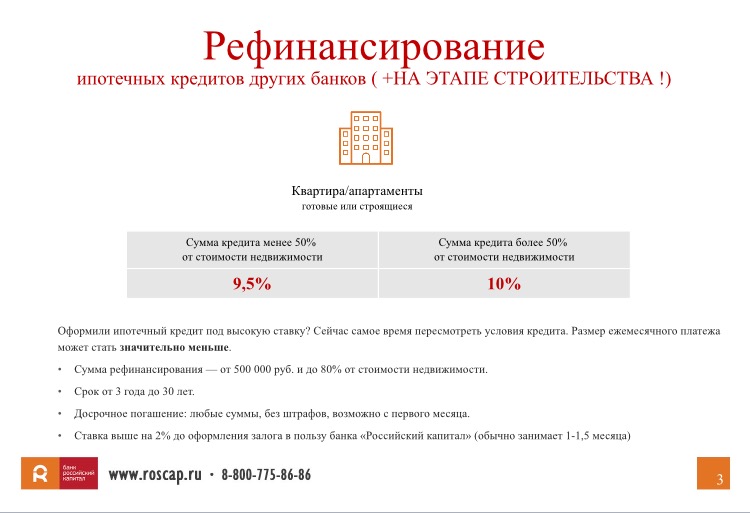

Рефинансирование ипотеки — это получение нового кредита с более выгодными условиями для погашения действующей ипотеки. Выгодно оно, например, для тех, кто в 2016 году оформил ипотеку под 15 процентов, а в этом году может получить займ под 9,5 процента.

Изменить условия кредита он может двумя способами. Первый — обратиться к своему кредитору с просьбой о пересмотре условий. Второй — обратиться за рефинансированием в другую кредитную организацию.

Изменить условия кредита он может двумя способами. Первый — обратиться к своему кредитору с просьбой о пересмотре условий. В идеале в текущем договоре должен быть прописан такой пункт на случай снижения ключевой ставки Центральным банком. Если прямого указания нет, то, по наблюдению экспертов, банки с неохотой соглашаются на снижение ставки по действующему кредиту, ведь им это невыгодно.

Зато банку выгодно привлечь к себе нового клиента. Поэтому второй способ решения — обратиться за рефинансированием в другую кредитную организацию. За счёт новой ссуды можно погасить кредит в старом банке, а дальше выплачивать оставшийся долг по новым, более экономным условиям.

За счёт новой ссуды можно погасить кредит в старом банке, а дальше выплачивать оставшийся долг по новым, более экономным условиям.

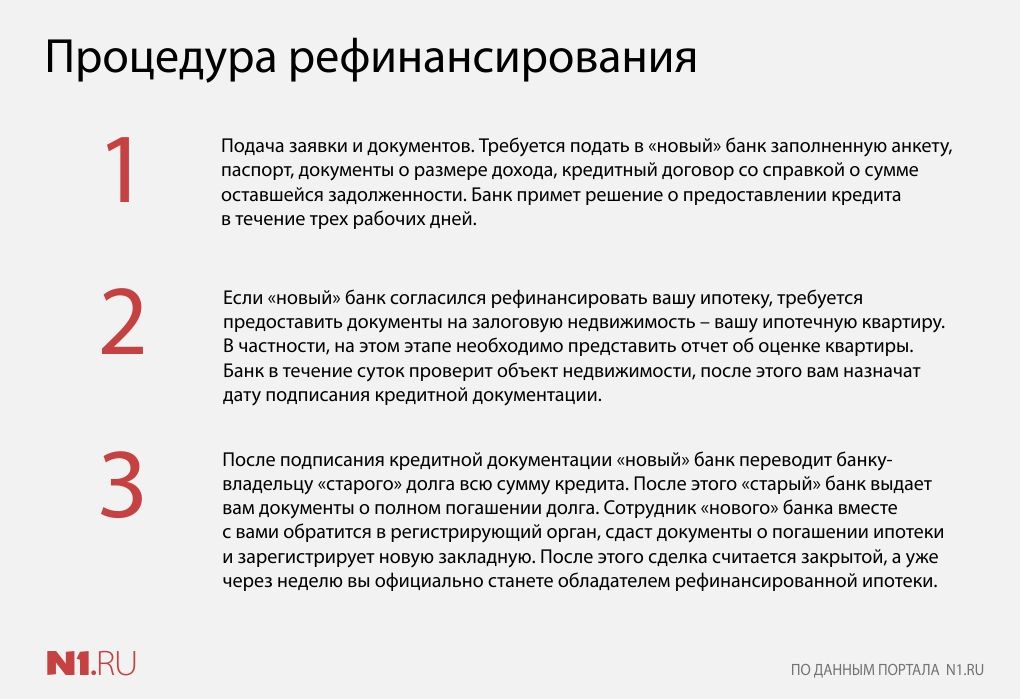

Для этого нужно выполнить несколько шагов:

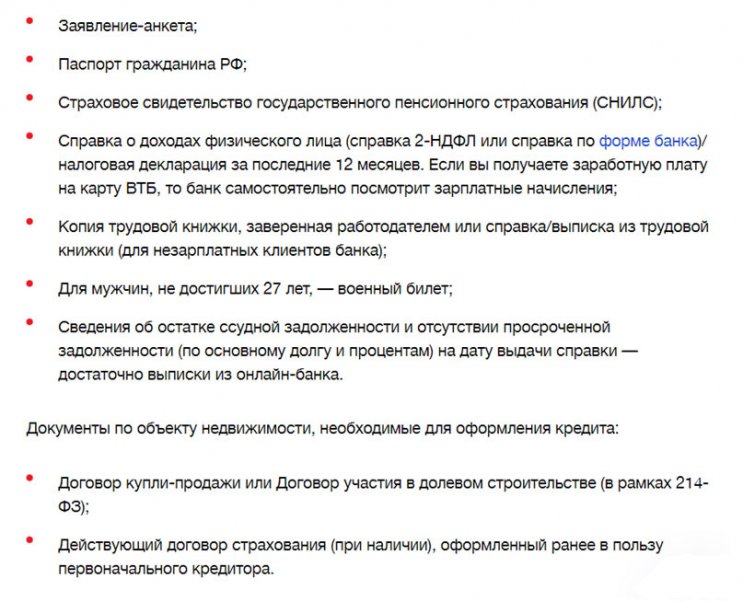

- Подать заявку в новый банк. По ней банк оценит надёжность и платёжеспособность заявителя. Также компания проверит кредитную историю, в том числе своевременность выплат по текущему кредиту. В числе нужных документов: документ, подтверждающий доходы, договор со старым банком и график платежей, паспорт, СНИЛС и прочее.

- Получить одобрение квартиры. Для этого нужно предоставить набор документов (выписку из ЕГРН, техпаспорт, договор страхования, справку об отсутствии долгов по коммуналке и так далее), а также провести оценку жилья на предмет его соответствия рыночной стоимости.

- Погасить старый долг. После одобрения кредита и квартиры новый банк выдаёт клиенту деньги, которыми он досрочно гасит долг в старом банке. Важно при этом получить справку о том, что кредит закрыт.

- Передать квартиру в залог новому банку.

После погашения старого кредита нужно получить у прежнего кредитора закладную с отметкой об исполнении обязательств и передать её новому банку. Заявление на снятие обременения и наложении нового можно заполнить в МФЦ, при этом придётся заплатить госпошлину. Помните, что с момента выдачи кредита и до регистрации залога ипотека в новом банке считается необеспеченной, а значит, по ней действуют повышенные ставки. Поэтому важно как можно быстрее выполнить эту процедуру.

После погашения старого кредита нужно получить у прежнего кредитора закладную с отметкой об исполнении обязательств и передать её новому банку. Заявление на снятие обременения и наложении нового можно заполнить в МФЦ, при этом придётся заплатить госпошлину. Помните, что с момента выдачи кредита и до регистрации залога ипотека в новом банке считается необеспеченной, а значит, по ней действуют повышенные ставки. Поэтому важно как можно быстрее выполнить эту процедуру.

Только достоверная информация о новых законах — в нашем канале в Telegram.

Что нужно для рефинансирования ипотеки?

Под рефинансированием понимают оформление нового ипотечного договора на иных условиях и закрытие первого займа.Для того, чтобы рефинансировать ипотеку необходимо:

ШАГ 1. Выбрать банк и подать туда заявку.

ШАГ 2. Собрать документы и сделать оценку квартиры.

ШАГ 3.

Досрочно погасить ипотеку в первом банке.

Досрочно погасить ипотеку в первом банке.ШАГ 4. Поменять залогодателя.

Рефинансирование должно быть выгодным. Целью может быть снижение процентной ставки или платежа, упрощение процесса платежей или же выбор более надежного банка.

Стоит внимательно отнестись к процессу выбора нового банка. Быстро сравнить условия банков можно с помощью специальных сервисов. Один из наиболее популярных – Сравни.ру, он поможет быстро сравнить процентные ставки, сроки и условия кредитования в различных банках.

После можно подавать заявку в выбранный банк, к ней нужно приложить список документов (в разных банках список может отличаться). Как правило это можно сделать в электронном виде. На данном этапе важным фактором будет являться ваша кредитная история.

Далее проводится оценка квартиры, для этого следует обратиться к эксперту. Оценка необходима для того, чтобы выяснить в каком состоянии сейчас квартира, нет ли занижения стоимости и двойных продаж.

Если вам одобрят рефинансирование, то банк будет заключать с вами 2 договора – на выдачу кредита и на залог квартиры.

Новый кредит необходим, чтобы закрыть обязательства перед первым банком. Перед этим вы должны написать заявление о досрочном погашении ипотеки.

Новый кредит необходим, чтобы закрыть обязательства перед первым банком. Перед этим вы должны написать заявление о досрочном погашении ипотеки.Сумму задолженности и реквизиты нужно передать в банк, где будет происходить рефинансирование, затем банк переводит деньги. Пока происходит переоформление может начисляться небольшая сумма по процентам. Эту разницу придется оплатить самостоятельно и затем получить справку об отсутствии задолженности.

Получить справку о смене залогодателя можно в МФЦ или Росреестре. Это займет 2-4 недели. Сначала нужно сдать в центр справку о закрытии кредита и закладную и написать 2 заявления: о снятии обременения и его наложении вновь.

Как мы видим, рефинансирование – это довольно хлопотный процесс, тем не менее, данная процедура позволяет вам существенно сэкономить на выплатах по кредиту.

Получите консультацию в нашем отделе продаж:

☎ 703-307

Помощь в рефинансировании ипотеки кредитным брокером в Москве

Рефинансирование ипотеки

Собственное жилье – мечта любого человека. Современные банковские продукты позволяют реализовать её значительно быстрее с помощью кредитования. Однако, в ходе выплаты кредита могут произойти непредвиденные обстоятельства, которые существенно изменят ваше материальное положение. В этом случае будет актуальным процедура рефинансирования ипотеки. Оформить ее помогут специалисты нашей компании.

Современные банковские продукты позволяют реализовать её значительно быстрее с помощью кредитования. Однако, в ходе выплаты кредита могут произойти непредвиденные обстоятельства, которые существенно изменят ваше материальное положение. В этом случае будет актуальным процедура рефинансирования ипотеки. Оформить ее помогут специалисты нашей компании.

Если у вас есть действующий ипотечный кредит, условия которого вас больше не устраивают, либо же вы не можете выплачивать сумму в соответствии с долговыми обязательствами, обращайтесь! Мы гарантируем квалифицированную информационную поддержку на любом этапе сотрудничества и максимально быстрое решение проблемы без скрытых доплат и комиссий.

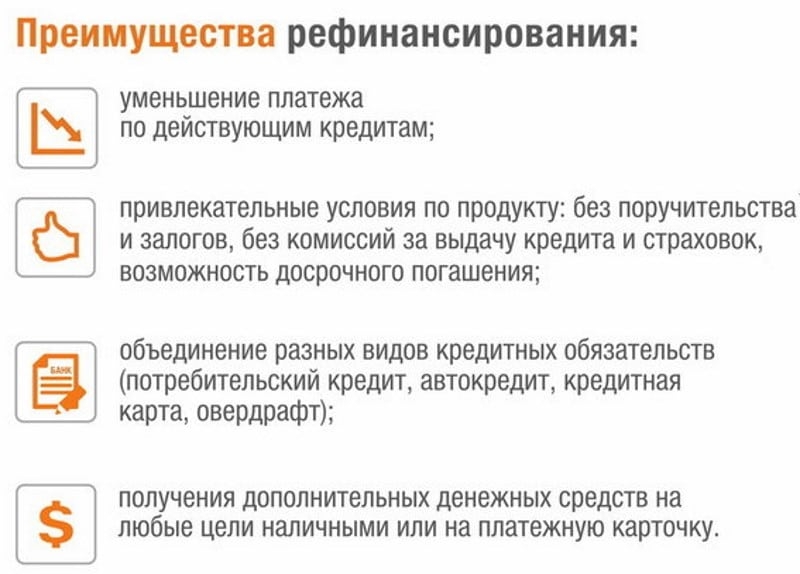

Преимущества процедуры

Рефинансирование открывает возможность получить лучшее предложение по условиям кредитования. Кроме того, это процедура предполагает даже смену финансовой структуры, осуществляющей кредитование.

Этот многофункциональный банковский продукт способен решить сразу множество проблем, ключевыми из которых являются:

- Существенное снижение процентной ставки.

Рефинансирование в любом случае производится на более выгодных для молодой семьи условиях.

Рефинансирование в любом случае производится на более выгодных для молодой семьи условиях. - Регулировка или установка нового графика платежей с комфортной суммой ежемесячных взносов.

- Необходимость пересмотреть условия. Например, при рождении второго ребёнка может быть доступен более низкий процент по кредитованию. И чтобы оплата квартиры не «съедала» львиную часть семейного бюджета, лучше решить проблему сразу, не доводя до просрочек и штрафов.

- Возможно сменить валюту кредитования. Для семейной ипотеки в 2019 году это крайне животрепещущая тема. Особенно, если кредит был взят в долларах несколько лет назад. И выросший в несколько раз курс просто не дает возможность сводить концы с концами и выплачивать ипотеку. С нашей помощью будет оформлено оптимальное рефинансирование для физических лиц с самой низкой ставкой. А для многодетных банки предусматривают различные программы лояльности.

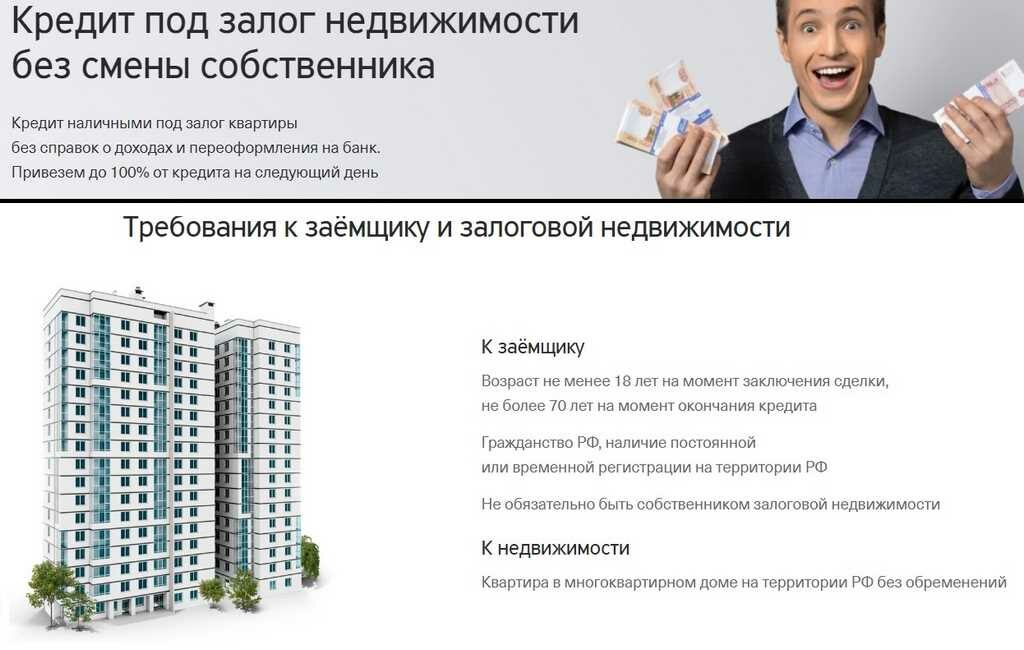

Что вам потребуется

Чтобы улучшить условия кредитования и получить самые низкие ставки, вам необходимо обратиться в нашу компанию. Мы работаем с заемщиками возрастом от 21 до 65 лет. При этом, они должны быть гражданами Российской Федерации. Обратите внимание, что срок самой ипотеки не может быть меньше 3 месяцев.

Мы работаем с заемщиками возрастом от 21 до 65 лет. При этом, они должны быть гражданами Российской Федерации. Обратите внимание, что срок самой ипотеки не может быть меньше 3 месяцев.

В первую очередь вам необходимо оставить заявку на нашем сайте, после чего в сжатые сроки с вами свяжется консультант. Мы предлагаем заключение официального договора, регламентирующего права и обязанности каждой из сторон. После его подписания наши специалисты всего за сутки помогут вам составить правильное заявление, рассчитать посильный ежемесячный взнос и обратиться в банк рефинансированием. Мы подберем для вас лучшее предложение. Кроме того, специалисты хорошо ориентируется в действующих специальных программах по кредитования, например, при рождении ребёнка можно получить квартиру с минимальной процентной ставкой.

Обратите внимание, что в случае неодобрения процедуры рефинансирования, наши работы нет необходимости оплачивать. Ведь мы работаем в строгом соответствии с договором и взимаем плату только по факту успешной реализации сделки.

Почему именно мы

Работая в данной сфере деятельности далеко не первый год, мы сумели создать оптимальный алгоритм обслуживания клиентов. Мы сотрудничаем с лучшими проверенными банками нашей страны. Процедура рефинансирования ипотеки будет произведена с гарантией в 99%.

Можно выделить ряд преимуществ сотрудничество с нами:

- Минимальный набор документов. Вам понадобится лишь паспорт и СНИЛС.

- Возможность уже сегодня снизить годовую процентную ставку вплоть до четырёх с половиной процентов.

- Увеличение суммы ипотечного кредита.

- Мы можем сократить размер ежемесячных выплат.

- Мы готовы работать с клиентами из Москвы и других городов с любой кредитной историей и даже с безработными.

- Мы можем отменить страхование кредита, что сэкономит около 20 процентов суммы.

- Мы осуществляем рефинансирование первичной и вторичной ипотеки.

Чтобы рассчитать ориентировочный процент и выбрать оптимальное предложение, воспользуйтесь специальным онлайн калькулятором на нашем сайте. Уберегите себя от лишней кредитной волокиты. Обратитесь к нам за помощью. Мы подойдём к процессу выбора нового кредитора максимально внимательно и подарим вам возможность стабилизировать финансовое положение и наслаждаться полученным результатом.

Уберегите себя от лишней кредитной волокиты. Обратитесь к нам за помощью. Мы подойдём к процессу выбора нового кредитора максимально внимательно и подарим вам возможность стабилизировать финансовое положение и наслаждаться полученным результатом.

Подавайте заявку на сайте прямо сейчас. Будьте уверены в нашей порядочности. Это подтверждают сотни положительных отзывов наших клиентов, которые получили рефинансирование ипотеки на первичном и вторичном рынке.

ВТБ пилотирует онлайн-рефинансирование ипотеки

Краснодар, 17 сентября – Юг Times. ВТБ тестирует новый формат сделок дистанционного рефинансирования ипотеки, который в перспективе позволит отказаться от посещения офиса банка.

Заявку на рефинансирование клиент может направить онлайн через сайт. На сделке заемщик получит электронную подпись, которой удаленно подпишет документы, после чего сотрудник ВТБ сам направит их на регистрацию. Пока клиентам потребуется один раз посетить офис банка, но в перспективе сделка будет оформляться полностью дистанционно.

Пилот проходит в 11 регионах России – Санкт-Петербурге, Республиках Чувашия, Карелия, Саха (Якутия), в Пермском, Красноярском и Алтайском краях, Костромской, Новосибирской, Самарской, Архангельской областях. На данный момент свой платеж по ипотеке таким образом снизили более 200 клиентов.

«Многие заемщики хотят улучшить условия по ипотеке, снижая размер ежемесячных платежей, но опасаются сложной процедуры рефинансирования. ВТБ создает 100% цифровой клиентский путь для всех ипотечных продуктов. В этот раз мы пилотируем максимально быстрое и простое рефинансирование. Пока для этого нужен один визит в банк, в перспективе весь процесс будет дистанционным. Сейчас мы тестируем сервис в ряде регионов, но уже до конца года планируем запустить его по всей стране. Это позволит клиентам перевести ипотеку в наш банк и намного проще снижать свои платежи по ней», – комментирует Михаил Сероштан, начальник управления «Ипотечное кредитование» – вице-президент ВТБ.

В ВТБ рефинансирование ипотеки другого банка, выданной на покупку готового или строящегося жилья, можно оформить по ставке 7,4% семьям, у которых с 1 января 2020 г. родился второй или последующий ребенок. В рамках государственной поддержки семей с детьми заемщикам доступно рефинансирование под 5%. Для клиентов, получающих зарплату в ВТБ, ставка составит 8%, для заемщиков других банков – 8,2%.

ПАО Банк ВТБ, 190000, г. Санкт-Петербург, ул. Большая Морская, д. 29, ОГРН 1027739609391.

За главными новостями следите на наших страницах во «ВКонтакте» и Facebook

Оценка недвижимости для ипотеки

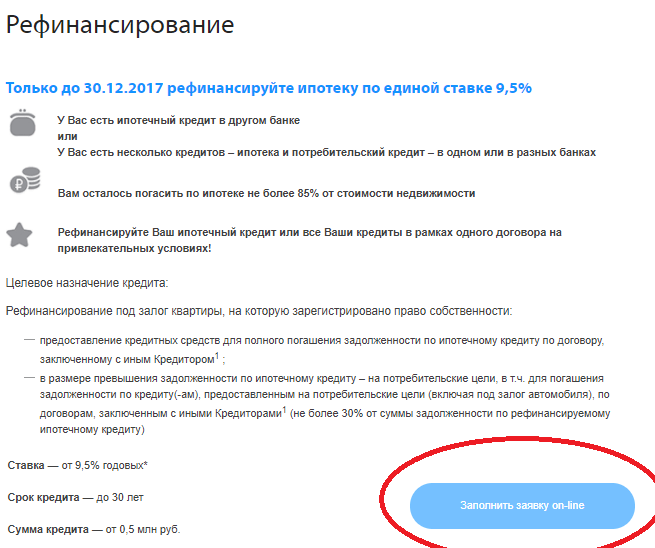

Ставки по ипотечному кредитованию постепенно снижаются. Если в 2009-м году средняя ставка по ипотеке составляла 14,6%, то в 2017-м — уже 11,7%. При этом отдельные предложения могут быть еще более выгодными. В начале 2018-го года Сбербанк и Газпромбанк установили процентные ставки на уровне 9,2-9,5%. Правительством РФ заданы тренды на снижение ипотечной ставки до 7% годовых. Это повышает привлекательность рефинансирования ипотеки — оно позволяет снизить размер ежемесячного платежа или сократить сроки погашения займа.

Это повышает привлекательность рефинансирования ипотеки — оно позволяет снизить размер ежемесячного платежа или сократить сроки погашения займа.

Процедура рефинансирования схожа с оформлением ипотечного кредита. В банк представляются следующие сведения:

- о заемщике — трудовая занятость, доход, семейное положение, адрес постоянной регистрации и пр.;

- об объекте недвижимости — правоустанавливающие, технические документы, справка из БТИ и пр.

Дополнительно передаются документы, сведения о рефинансируемом кредите: копия кредитного договора, справка об остатке суммы задолженности и пр.

Для рефинансирования обязательно проводят оценку недвижимости, которая будет использоваться в качестве залога по кредиту. Заказать ее можно в «Инвест Консалтинг».

Процедура оценки

Оценка проводится с обязательным осмотром недвижимости, в отдельных случаях возможно составление отчета по документам на квартиру. Для расчета ее цены эксперту потребуются:

- правоустанавливающие документы;

- паспорт БТИ с экспликацией, поэтажным планом;

- паспорт заказчика.

Точный перечень зависит от вида объекта. Так, для дома с земельным участком дополнительно потребуются документы на землю. Если оценивается строящийся жилой дом, предоставляется разрешение на строительство, проект, сметная документация, акты о приемке выполненных работ, другие сведения.

На основе документов и результатов осмотра эксперт рассчитывает актуальную стоимость недвижимости. Результаты расчетов вносят в отчет об оценке, который направляют банк вместе с другими документами на квартиру или дом.

Нужна ли оценка при рефинансировании ипотеки? Нет, если заемщик обращается в тот же банк, который выдавал первый ипотечный кредит. При смене банка проведение оценки является необходимым.

Заказать оценку стоимости недвижимости для ипотеки.

или позвоните по номеру +7 (495) 255-08-90

Нажимая кнопку «Отправить», вы автоматически выражаете согласие на обработку своих персональных данных и принимаете условия Пользовательского соглашения.

Требования к отчету об оценке недвижимости для рефинансирования ипотеки

Общие требования к содержанию и оформлению. Такой отчет составляется стандартным образом, в нем приводятся данные о недвижимом имуществе, описывается порядок расчета цены, указываются сведения об экспертной организации, оценщике.

Актуальность сведений. Отчет должен быть составлен не ранее, чем за полгода до обращения в банк. Некоторые кредитные организации ограничивают «срок действия» отчета тремя месяцами.

Соответствие внутренним стандартам банка. При рефинансировании кредитные организации принимают отчеты любых независимых оценщиков. Тем не менее, результат рассмотрения заявки зависит от того, как выполнена оценка, какая организация ее проводила. Компания «Инвест Консалтинг» аккредитована для проведения оценки недвижимости в Сбербанке и Газпромбанке. Мы составляем отчеты с учетом требований этих банков, что повышает шансы на положительное решение по рефинансированию.

Оценка для рефинансирования ипотеки в «Инвест Консалтинг»

Компания «Инвест Консалтинг» выполняет оценку недвижимости для рефинансирования ипотеки:

- квартир из вторичного жилого фонда, в новостройках, строящихся домах;

- индивидуальных жилых домов, земельных участков, на которых они расположены;

- строящихся жилых домов.

Срок подготовки отчета — несколько рабочих дней. Он зависит от того, будет ли проводиться осмотр квартиры или дома. Процедура проводится по требованиям банка, который будет рефинансировать ипотеку. «Инвест Консалтинг» входит в число аккредитованных Сбербанком и Газпромбанком компаний для оценки жилья в Москве и Московской области.

Условия рефинансирования ипотеки в 2021: банки, ставки

Средняя продолжительность договора ипотеки по статистике составляет 15 лет. За такой длительный период многое меняется – экономическая ситуация в стране стабилизируется, снижается ключевая ставка Центрального банка. В 2016 году средняя величина процентной ставки по жилищным кредитам составляла 12%, на сегодняшний день среднерыночным является показатель 9%. Для заемщиков, выплачивающих ссуды стоимостью выше рынка, разрабатываются специальные программы перекредитования. В сегодняшнем посте рассмотрим условия рефинансирования ипотеки в ведущих банках, пошагово разберем алгоритм проведения процедуры.

В 2016 году средняя величина процентной ставки по жилищным кредитам составляла 12%, на сегодняшний день среднерыночным является показатель 9%. Для заемщиков, выплачивающих ссуды стоимостью выше рынка, разрабатываются специальные программы перекредитования. В сегодняшнем посте рассмотрим условия рефинансирования ипотеки в ведущих банках, пошагово разберем алгоритм проведения процедуры.

Что такое рефинансирование и зачем оно нужно

Рефинансирование – это получение новой ссуды с лучшими условиями для погашения существующей задолженности перед банком. Потребность в процедуре возникает, если параметры действующей ипотеки значительно отличаются от текущих рыночных предложений. Перевод долга в другую кредитную организацию позволит снизить нагрузку на семейный бюджет и уменьшить конечную переплату.

Рефинансирование ипотеки для физических лиц может быть двух видов:

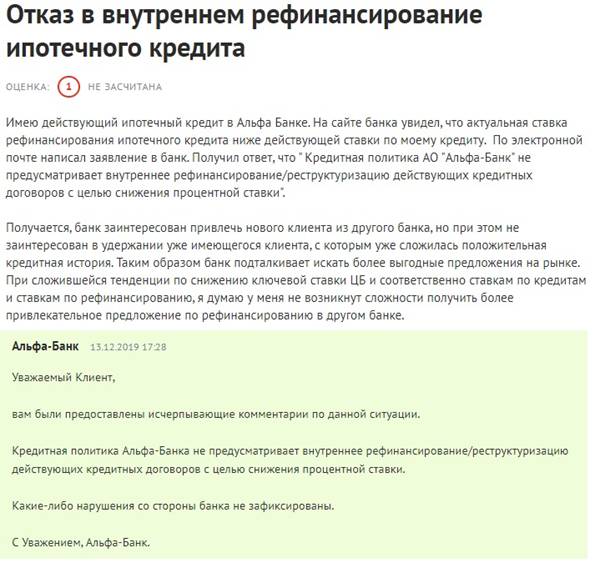

- Внутреннее. В этом случае клиенту предлагается оформить новый договор на более выгодных условиях у действующего кредитора.

Такой вариант имеет несомненное преимущество, ведь предмет залога не потребуется передавать в другой банк.

Такой вариант имеет несомненное преимущество, ведь предмет залога не потребуется передавать в другой банк. - Внешнее. Это получение новой ипотеки в другом банке под залог того же объекта.

Важно! Какой бы вид рефинансирования ни выбрал заемщик, ему потребуется подготовить комплект документов для одобрения квартиры. Даже при внутреннем перекредитовании необходимо заказывать новый отчет об оценке недвижимости.

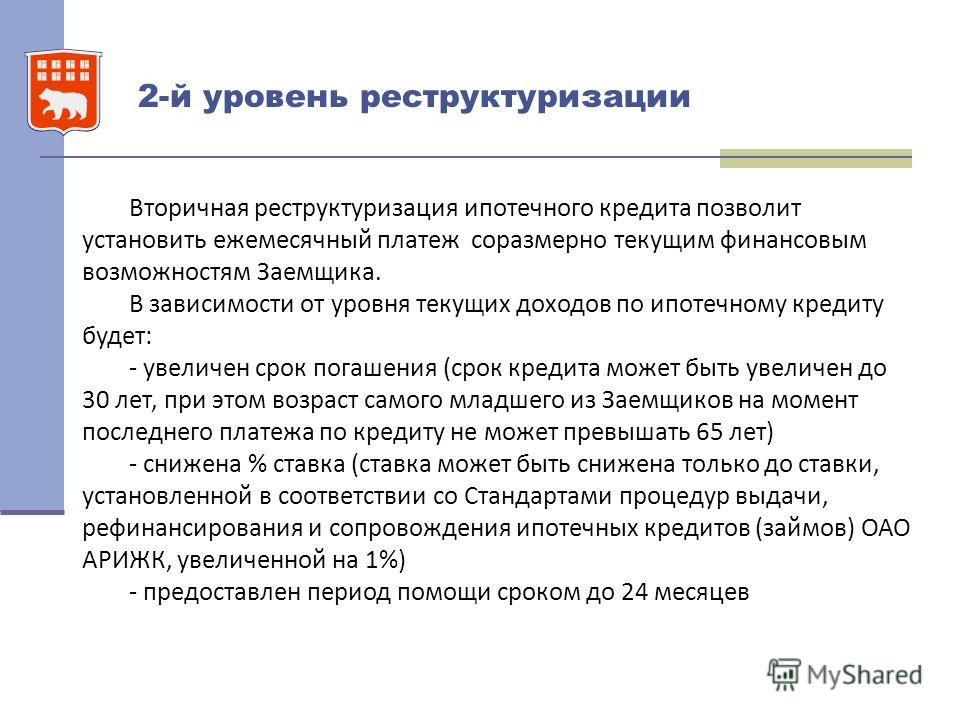

Безусловно, получение нового кредита у действующего кредитора – процедура менее трудозатратная. Нет необходимости переоформлять обременение, банк уже знает заемщика как клиента и может оценить его дисциплинированность в части внесения платежей. Однако кредиторы неохотно идут на подобные операции. Например, в банке ВТБ и Сбербанке рефинансирование действующей ипотеки по новым условиям не предусмотрено. Кредитная организация предлагает заключить дополнительное соглашение о снижении процентной ставки. Решение о возможности подписания такого документа банк принимает единолично, клиент не может на него повлиять. Такая политика кредитной организации имеет простое объяснение – банку невыгодно проводить полную процедуру внутреннего рефинансирования, в первую очередь кредитная организация заинтересована в привлечении новых заемщиков из числа клиентов других банков.

Такая политика кредитной организации имеет простое объяснение – банку невыгодно проводить полную процедуру внутреннего рефинансирования, в первую очередь кредитная организация заинтересована в привлечении новых заемщиков из числа клиентов других банков.

Рефинансирование в другом банке позволит:

- Снизить процентную ставку.

- Изменить срок кредитования – уменьшить или увеличить период в зависимости от текущего финансового положения.

Основные проблемы при рефинансировании

Перекредитование – хороший способ уменьшить финансовую нагрузку или получить более выгодные условия. Однако этот процесс достаточно трудоемкий. Потребуется подготовить два комплекта документов – для заемщика и по объекту недвижимости. Помимо этого, могут возникнуть дополнительные трудности, связанные с параметрами текущей ссуды.

Если был использован маткапитал

Основная проблема при рефинансировании возникает у семей, использовавших семейный сертификат для оплаты первичного взноса или погашения части долга. В этом случае заемщик подписывает нотариальное обязательство о наделении долями несовершеннолетних после погашения ипотеки. Это условие является обязательным при использовании субсидии. Таким образом, при досрочном погашении родители должны исполнить обязательство. Это делает затруднительным передачу залога другому банку.

В этом случае заемщик подписывает нотариальное обязательство о наделении долями несовершеннолетних после погашения ипотеки. Это условие является обязательным при использовании субсидии. Таким образом, при досрочном погашении родители должны исполнить обязательство. Это делает затруднительным передачу залога другому банку.

Здесь подробнее о выделении детских долей при ипотеке.

Реализовать залог с долей ребенка в случае, если клиенты перестанут выполнять свои обязательства достаточно проблематично. Многие крупные организации, такие как Райффайзенбанк, Сбербанк, Росбанк, Промсвязьбанк, ВТБ банк, просят заемщиков внести изменения в обязательство. В этом случае вопросов по залогу не возникает. Здесь подробнее об этом документе.

Передача залога другому кредитору

Рефинансирование ипотеки по новым условиям подразумевает передачу объекта недвижимости другому банку. Для это необходимо:

- Получить одобрение залога.

- Подписать договор ипотеки и погасить обязательства по текущей ссуде.

- Снять обременение первичного кредитора.

- Оформить залог в пользу нового.

Переоформление может занять несколько месяцев.

Важно! На период, пока ипотека в новом банке не обеспечена залогом, устанавливается повышенная процентная ставка.

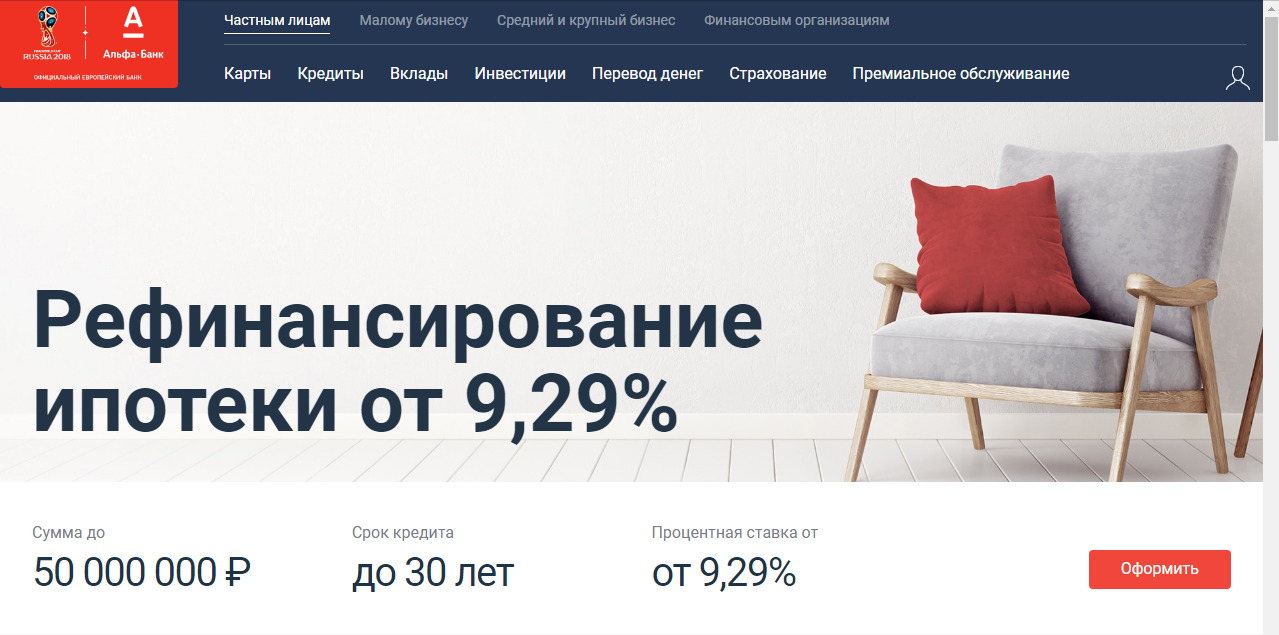

Можно подавать документы на снятие и установление нового обременения одновременно. Однако, в случае ошибок или несоответствий, регистрация приостанавливается на 30 дней. Все это время придется выплачивать новую ссуду по повышенной ставке. Величина надбавки зависит от кредитной организации. Например, при рефинансировании ипотеки в Газпромбанке и Альфа банке на период переоформления залога ставка повышается на 2 пункта.

Разные требования к страхованию

Согласно законодательству, ипотечная квартира должна быть обязательно застрахована. Финансовая защита жизни и здоровья является добровольным, однако, влияет на размер процентной ставки. Защита титула (потери права собственности) также остается на усмотрение заемщика.

Защита титула (потери права собственности) также остается на усмотрение заемщика.

У кредиторов разные требования к наличию договоров страхования. Например, при рефинансировании ипотеки в ВТБ отсутствие финансовой защиты титула не влияет на процентную ставку. В свою очередь, стоимость ипотеки Альфа банка повышается на 2 процента при отказе от этого вида страхования. Эти нюансы могут повлечь за собой дополнительные расходы на оформление договоров.

Другим моментом, связанным со страхованием, является отказ некоторых компаний переоформить действующие договора на нового кредитора. В этом случае имеет смысл аннулировать старый полис и приобрести новый. Здесь больше об ипотечном страховании.

Когда рефинансирование выгодно, а когда лучше не делать

Основной целью рефинансирования является улучшение текущих условий кредитования. Существует несколько нюансов, влияющих на конечный результат, которые обязательно следует учесть при принятии решения:

- Величина процентной ставки.

Рефинансирование будет выгодным, если в результате стоимость снизится минимум на 1 процент. В остальных случаях расходы на переоформление документов окажутся выше полученной выгоды.

Рефинансирование будет выгодным, если в результате стоимость снизится минимум на 1 процент. В остальных случаях расходы на переоформление документов окажутся выше полученной выгоды. - Возможность переоформления действующих договоров страхования на нового выгодоприобретателя.

- Период, прошедший с момента получения ипотеки. Если до конца договора осталось менее половины, следует тщательным образом провести расчеты, прежде чем принять решение о рефинансировании. При аннуитетных платежах проценты выплачиваются в первые несколько лет в большем объеме, авансом за весь период. Именно поэтому

- Требования нового кредитора к страхованию. В некоторых кредитных организациях на величину процентной ставки влияет не только защита жизни и здоровья, но и титула. Банк Открытие предлагает ставку 8,25 только в случае страхования риска потери права владения. При рефинансировании ипотеки в Сбербанке покупать полис титульного страхования не требуется.

- Возможность консолидировать несколько обязательств в одно.

Некоторые банки предлагают под залог квартиры, если позволяет ее рыночная стоимость, получить дополнительные средства на погашение других обязательств. Намного удобнее вносить один платеж по одному кредиту в одно время, чем выплачивать несколько займов разным кредиторам.

Некоторые банки предлагают под залог квартиры, если позволяет ее рыночная стоимость, получить дополнительные средства на погашение других обязательств. Намного удобнее вносить один платеж по одному кредиту в одно время, чем выплачивать несколько займов разным кредиторам.

Важно! Финансовая защита от потери права собственности оформляется только на объекты, приобретенные на вторичном рынке. Квартиры, купленные по договору долевого участия у застройщика-юридического лица страховать от этого риска не требуется.

Выгодным будет рефинансирование ипотеки под 6 процентов в рамках реализации государственной субсидии. Воспользоваться предложением могут семьи, ставшие во второй раз родителями в 2018 – 2022 годах. Здесь подробнее.

Многие кредитные организации предлагают еще более выгодные условия, чем закрепленные законодательно и предлагают рефинансирование ипотеки под 5 процентов и ниже. В основном это крупнейшие игроки на рынке финансовых услуг. Здесь можно почитать про условия рефинансирования ипотеки в Россельхозбанке для семей с детьми.

Здесь можно почитать про условия рефинансирования ипотеки в Россельхозбанке для семей с детьми.

Не стоит затевать процедуру перекредитования в том случае, когда затраты на переоформление превышают выгоду. При расчетах следует принимать во внимание сумму уже уплаченных процентов по действующему займу.

Условия, проценты и банки

| Банк | Ставка, % от |

|---|---|

| Альфа банк | 8,99 |

| Газпромбанк | 8,9 |

| Абсалютбанк | 8,74 |

| Возрождение | 8,25 |

| Банк Открытие | 8,4 |

| ВТБ | 8,5 |

| Уралсиб | 8,99 |

| Сбербанк | 8,5 |

| Райффайзенбанк | 8,99 |

| Россельхозбанк | 8,5 |

| ДОМ.РФ | 7,6 |

| Ак Барс | 8,9 |

| Промсвязьбанк | 8,5 |

| Транскапиталбанк | 9,49 |

В таблице приведены условия перекредитования ипотеки в 2021 году.

Здесь подробнее о рефинансировании ипотеки в ВТБ. А здесь подробнее о переоформлении ипотеки в Россельхозбанке в 2021 году.

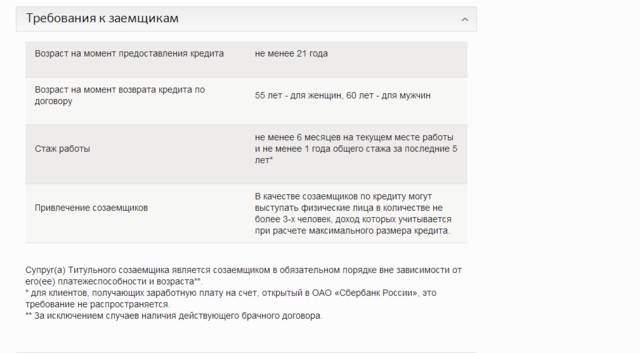

Требования к заемщику

В таблице представлены основные требования крупнейших кредиторов к претендующим на рефинансирование.

Важно! Помимо требований к заемщику существуют требования к действующей ипотеке. Они могут отличаться в зависимости от выбранного банка. Однако общим условием всех кредиторов является отсутствие текущей просроченной задолженности.

Калькулятор

Провести расчет экономической эффективности рефинансирования поможет наш ипотечный калькулятор. Помимо параметров новой ссуды следует также рассчитать размер оплаченных по текущему займу процентов.

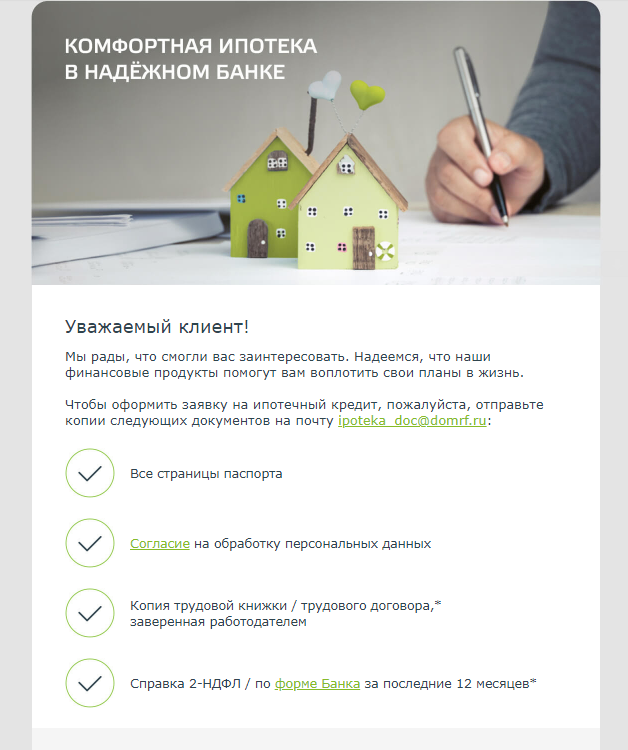

Какие документы нужно подготовить

Для проведения процедуры рефинансирования потребуется подготовить два комплекта документов – по заемщику для одобрения суммы ипотеки и по объекту недвижимости.

Для заемщика

Нужны будут следующие бумаги:

- Удостоверяющие личность.

- Анкета.

- Подтверждение дохода и занятости.

- Кредитный договор по действующей ипотеке.

- Справка об остатке долга от текущего кредитора.

- Реквизиты счета для погашения ипотеки на бланке банка-кредитора.

Важно! Сумма новой ипотеки не может превышать остаток ссудной задолженности. Исключение составляют программы, предусматривающие консолидацию нескольких обязательств.

По объекту недвижимости

Для квартиры на вторичном рынке потребуется:

- Отчет об оценке, составленный не позднее полугода назад.

- Справка о зарегистрированных или выписка из домовой книги.

- Технические документы – паспорт объекта, составленный кадастровым инженером, или выписка из него, заверенная управляющей компанией или застройщиком. Документ должен в обязательном порядке содержать адрес объекта и информацию о его составителе. Обязательно должен содержать экспликацию и поэтажный план.

- Основания возникновения собственности и подтверждение регистрации права.

Это может быть ДКП или ДДУ, если первоначально объект приобретался на первичном рынке, но на момент обращения за рефинансированием уже введен в эксплуатацию. Обязательным условием для объектов, зарегистрированных с 2016 года, является предоставление выписки из единого реестра, полученной в момент регистрации собственности. До 2016 года – свидетельство.

Это может быть ДКП или ДДУ, если первоначально объект приобретался на первичном рынке, но на момент обращения за рефинансированием уже введен в эксплуатацию. Обязательным условием для объектов, зарегистрированных с 2016 года, является предоставление выписки из единого реестра, полученной в момент регистрации собственности. До 2016 года – свидетельство. - Подтверждение внесения оплаты и передачи объекта продавцом.

Для строящегося объекта потребуется предоставление договора долевого участия.

Пошаговая инструкция

Далее рассмотрим алгоритм действий для получения ипотеки по новым условиям.

Шаг 1. Выбор кредитора.

На этом этапе следует изучить предложения разных банков, уточнить важные нюансы и требования.

Шаг 2. Подача заявки на рефинансирование.

После выбора кредитора необходимо пройти первый этап одобрения. Многие банки позволяют подавать заявку на ипотеку дистанционно. Все документы при этом либо загружаются в электронном виде, либо передаются в отделение.

Шаг 3. Одобрение залога.

На этом этапе происходит подготовка и передача в банк документов по квартире. Комплект можно отправить дистанционно или передать лично в зависимости от условий конкретного кредитора.

Шаг 4. Оформление страхования.

После одобрения залога заемщик выбирает подходящую страховую компанию и оформляет необходимые договора. Также некоторые страховщики позволяют сменить выгодоприобретателя по уже действующему полису.

Шаг 5. Сделка.

После одобрения объекта залога и покупки страховки заемщик приезжает в банк на подписание документов. Комплект состоит из кредитного договора, договора ипотеки, поручительства. После подписания на реквизиты, предоставленные ранее, перечисляется сумма ипотеки. Заемщик самостоятельно проводит досрочное погашение. Это можно сделать в банк-клиенте дистанционно или в дополнительном офисе.

Шаг 6. Переоформление залога в пользу нового кредитора.

После досрочного погашения ипотеки заемщик получает у предыдущего кредитора закладную с отметкой об исполнении обязательств и обращается в МФЦ для снятия обременения. По завершении процедуры потребуется повторное обращение к регистратору для установления залога в пользу нового кредитора.

Процесс переоформления залога самый длительный во всей процедуре рефинансирования. Заемщик может подавать одновременно два комплекта документов – на снятие и установление нового обременения. Чем быстрее завершится процедура регистрации, тем лучше. По условиям кредитного договора на период переоформления залога ставка по ипотеке повышается в среднем на 1,5-2 пункта.

Выводы

Кратко резюмируем изложенную информацию:

- Условия рефинансирования в 2021 году позволяют сделать выплаты наиболее комфортными. В зависимости от ситуации заемщик может уменьшить или увеличить срок новой ссуды.

- Семейная ипотека под 5 процентов – хороший способ для семей с детьми снизить нагрузку на семейный бюджет.

- Прежде чем решиться на рефинансирование, следует тщательно изучить условия, посчитать расходы на проведение процедуры и сопоставить их с возможной выгодой.

- Перекредитование выгодно проводить, если ставка в результате снизится более чем на один процент и если с момента начала выплат не прошло более половины срока.

Остались вопросы? Ответы на них поможет найти дежурный юриста портала.

Подробнее про рефинансирование ипотеки под 5-6 процентов, читайте далее.

Военная ипотека — оформить военную ипотеку в банке, ипотечное кредитование для военнослужащих на выгодных условиях в «Промсвязьбанк»

Фамилия

Имя

Отчество

Дата рождения

МоскваСанкт-ПетербургАлтайский край, БарнаулАмурская область, БлаговещенскАрхангельская область, АрхангельскАстраханская область, АстраханьБелгородская область, БелгородБелгородская область, Старый ОсколБрянская область, БрянскВладимирская область, ВладимирВладимирская область, Гусь-ХрустальныйВладимирская область, КовровВладимирская область, МуромВолгоградская область, ВолгоградВолгоградская область, ВолжскийВолгоградская область, КамышинВолгоградская область, МихайловкаВологодская область, ВологдаВологодская область, ЧереповецВоронежская область, ВоронежЕврейская автономная область, БиробиджанЗабайкальский край, БорзяЗабайкальский край, ЧитаИвановская область, ИвановоИвановская область, КинешмаИркутская область, АнгарскИркутская область, ИркутскИркутская область, Усть-КутКалининградская область, КалининградКалужская область, КалугаКемеровская область, КемеровоКемеровская область, Ленинск-КузнецкийКемеровская область, НовокузнецкКировская область, КировКостромская область, КостромаКраснодарский край, АрмавирКраснодарский край, КраснодарКраснодарский край, НовороссийскКраснодарский край, СочиКрасноярский край, ЕнисейскКрасноярский край, ЖелезногорскКрасноярский край, КрасноярскКрасноярский край, МинусинскКурская область, КурскЛенинградская область, КиришиЛипецкая область, ЛипецкМосковская область, БалашихаМосковская область, Власиха (поселок)Московская область, ВоскресенскМосковская область, ДмитровМосковская область, ЖелезнодорожныйМосковская область, ЗеленоградМосковская область, КоломнаМосковская область, КоролевМосковская область, КрасногорскМосковская область, КраснознаменскМосковская область, ЛюберцыМосковская область, Наро-ФоминскМосковская область, ОдинцовоМосковская область, ПодольскМосковская область, РеутовМосковская область, Сергиев ПосадМосковская область, СерпуховМосковская область, СолнечногорскМосковская область, ХимкиМосковская область, ШаховскаяМосковская область, ЩелковоМосковская область, ЭлектростальМурманская область, МурманскНижегородская область, АрзамасНижегородская область, БорНижегородская область, ДзержинскНижегородская область, КстовоНижегородская область, Нижний НовгородНижегородская область, СаровНовгородская область, Великий НовгородНовосибирская область, НовосибирскОмская область, ОмскОренбургская область, БузулукОренбургская область, ОренбургОренбургская область, ОрскОренбургская область, Соль-ИлецкОренбургская область, ЯсныйОрловская область, ОрелПензенская область, ПензаПермский край, ПермьПриморский край, ВладивостокПриморский край, НаходкаПриморский край, УссурийскПсковская область, ПсковРеспублика Адыгея, МайкопРеспублика Башкортостан, СтерлитамакРеспублика Башкортостан, УфаРеспублика Бурятия, Улан-УдэРеспублика Дагестан, МахачкалаРеспублика Кабардино-Балкария, НальчикРеспублика Карачаево-Черкесия, ЧеркесскРеспублика Карелия, ПетрозаводскРеспублика Коми, СыктывкарРеспублика Марий Эл, Йошкар-ОлаРеспублика Саха (Якутия), ЯкутскРеспублика Северная Осетия-Алания, ВладикавказРеспублика Татарстан, АльметьевскРеспублика Татарстан, КазаньРеспублика Татарстан, Набережные ЧелныРеспублика Татарстан, НижнекамскРеспублика Тыва (Тува), КызылРеспублика Удмуртия, ИжевскРеспублика Хакасия, АбаканРеспублика Чечня, ГрозныйРеспублика Чувашия, НовочебоксарскРеспублика Чувашия, ЧебоксарыРостовская область, БатайскРостовская область, ГуковоРостовская область, Каменск-ШахтинскийРостовская область, НовочеркасскРостовская область, Ростов-на-ДонуРостовская область, ТаганрогРостовская область, ШахтыРязанская область, КасимовРязанская область, РязаньСамарская область, НовокуйбышевскСамарская область, СамараСамарская область, СызраньСамарская область, ТольяттиСаратовская область, СаратовСаратовская область, ЭнгельсСвердловская область, ЕкатеринбургСвердловская область, Каменск-УральскийСвердловская область, Нижний ТагилСмоленская область, СмоленскСтавропольский край, ПятигорскСтавропольский край, СтавропольТамбовская область, ТамбовТверская область, ТверьТомская область, СеверскТомская область, ТомскТульская область, НовомосковскТульская область, ТулаТюменская область, ТюменьУльяновская область, ДимитровградУльяновская область, УльяновскХабаровский край, Комсомольск-на-АмуреХабаровский край, ХабаровскХанты-Мансийский автономный округ, НижневартовскХанты-Мансийский автономный округ, СургутЧелябинская область, ЗлатоустЧелябинская область, КарталыЧелябинская область, КопейскЧелябинская область, КоркиноЧелябинская область, КыштымЧелябинская область, МагнитогорскЧелябинская область, МиассЧелябинская область, ЧелябинскЧелябинская область, ЮжноуральскЯмало-Ненецкий автономный округ, Новый УренгойЯмало-Ненецкий автономный округ, Тарко-СалеЯрославская область, РыбинскЯрославская область, Ярославль Регион, город

Мобильный телефон +7

Номер заявки

6 шагов по рефинансированию ипотеки

Сати Рой, лицензированный эксперт по ипотеке в Better Mortgage, дает обзор процесса рефинансирования.

Думаете о рефинансировании? Этот процесс очень похож на тот, когда вы впервые получили ипотеку. Если все это кажется размытым, не волнуйтесь. На нашем онлайн-портале Better Mortgage вы точно узнаете, что будет дальше в вашем списке дел по рефинансированию, и мы поможем вам на каждом этапе этого пути. Вот пошаговая временная шкала того, чего вы можете ожидать.

1. За покупками

Первый шаг — найти лучший кредит и кредитора для ваших нужд. Вот несколько вещей, которые следует учитывать при изучении вариантов рефинансирования:

- Тип рефинансирования: Ставка и срок или обналичивание являются наиболее распространенными (подробнее здесь)

- Тип ссуды: большинство кредиторов предлагают ипотечные ссуды с регулируемой или фиксированной ставкой

- Срок: Срок вашей новой ипотеки

- Ставка: Здесь вы можете проверить текущие ставки и узнать, сколько вы можете сэкономить с помощью этого калькулятора рефинансирования.

- Кредиты против баллов: Вы можете взять кредиты для компенсации затрат на закрытие или выплатить баллы вперед, чтобы снизить ставку.

- Затраты на закрытие: Как и в случае с исходной ипотечной ссудой, у вас будут взиматься комиссии третьих сторон, имущественные и кредитные организации. (Better не взимает комиссию с кредиторов, но многие другие кредиторы это делают.)

Прежде чем переходить к любому кредитору, вы должны получить официальную смету ссуды (LE), которая представляет собой стандартный документ, содержащий четкое и краткое изложение всех характеристик, затрат и рисков, связанных с вашей новой ипотекой.В этом посте объясняется, как сравнить LE, которые вы получаете от разных кредиторов.

2. Заблокируйте свой тариф

После того, как вы выбрали кредитора, следующим шагом будет заблокировать ставку. Это означает, что ваш кредитор обязуется соблюдать текущие варианты ставок, даже если ставки позже вырастут. Процентные ставки по ипотеке могут колебаться ежедневно в зависимости от состояния рынка, поэтому фиксация ставки защищает вас от этих колебаний в будущем.

Процентные ставки по ипотеке могут колебаться ежедневно в зависимости от состояния рынка, поэтому фиксация ставки защищает вас от этих колебаний в будущем.

Хотя это может показаться ограничением, фиксирование ставки с помощью Better Mortgage на самом деле не помешает вам.Вы по-прежнему сможете:

- Выберите другой тип ссуды. Когда вы блокируете, вы, по сути, запрашиваете, чтобы мы удерживали все ставки, доступные вам для всех наших продуктов на этот день. Так, например, если позже вы решите перейти с фиксированной ставки на ипотеку с регулируемой ставкой, мы сохраним исходную дневную ставку для любого типа ссуды, который вы выберете.

- Измените свое мнение о начислении кредитов и выплате баллов. Когда вы блокируете свою ставку, вы также блокируете все баллы и варианты кредита, связанные с этой ставкой.Так, например, если позже вы решите, что хотите заплатить больше баллов за более низкую ставку, мы сделаем это вычисление на основе исходной ставки, которую вы заблокировали.

- Внесите изменения в заявку , например измените сумму кредита или добавьте созаемщика (имейте в виду, что подобные действия могут изменить ваши варианты ставок, но они все равно будут зависеть от дня, когда вы заблокировали свою ставку).

3. Подать документы

Затем мы попросим вас загрузить финансовые документы.Обычно вас просят предоставить:

- Налоговые декларации физических лиц за 2 года

- Налоговая декларация бизнеса за 2 года (если вы владеете более 25% бизнеса)

- 2 года W-2 или 1099

- Выписки по счету за 2 месяца

- Подтверждение наличия алиментов или выплаты алиментов

Если вы рефинансируете с помощью Better Mortgage, у вас будет возможность связать свои банковские счета и загрузить документы в цифровом виде.

4. Андеррайтинг и последующие действия

Как только мы получим от вас все необходимое, наша команда андеррайтеров рассмотрит все, как правило, в течение 3 дней или меньше. Вам будет назначен кредитный инспектор, который будет работать с вами, чтобы ответить на вопросы и убедиться, что у нас есть все документы, которые нам нужны, исходя из вашего конкретного финансового положения. Вы также можете войти в систему в любое время, чтобы увидеть, какая информация от вас еще нужна нам и где вы находитесь в процессе.

Вам будет назначен кредитный инспектор, который будет работать с вами, чтобы ответить на вопросы и убедиться, что у нас есть все документы, которые нам нужны, исходя из вашего конкретного финансового положения. Вы также можете войти в систему в любое время, чтобы увидеть, какая информация от вас еще нужна нам и где вы находитесь в процессе.

5. Окончательное утверждение

После того, как вся окончательная документация готова, мы проводим заключительную проверку, чтобы убедиться, что все в порядке. Затем мы сообщим вам, что андеррайтинг завершен и пора назначить дату закрытия.

6. Закрытие и финансирование

Как только ваш кредит будет завершен, мы отправим вам на рассмотрение заключительную информацию (которая включает окончательные сторонние расходы, остаток по ипотеке и предоплаченные расходы). Мы будем работать с вами, чтобы запланировать закрытие и подписать все необходимые документы.

Вот и все! Имейте в виду, что если скорость является для вас приоритетом, у вас есть возможность задать темп. Чем быстрее вы сможете загрузить документы и ответить на запросы, тем быстрее вы перейдете финишную черту рефинансирования.Онлайн-приложение Better Mortgage открыто круглосуточно и без выходных, что означает, что вы можете работать над делами по своему собственному графику. Начните свое путешествие по рефинансированию с Better Mortgage!

Чем быстрее вы сможете загрузить документы и ответить на запросы, тем быстрее вы перейдете финишную черту рефинансирования.Онлайн-приложение Better Mortgage открыто круглосуточно и без выходных, что означает, что вы можете работать над делами по своему собственному графику. Начните свое путешествие по рефинансированию с Better Mortgage!

Что следует знать о процессе рефинансирования ипотеки

Если большая часть вашего ежемесячного платежа по ипотеке идет на проценты, а не на основной баланс, возможно, вы хотите рефинансировать. Рефинансирование — это распространенный способ, которым пользуются многие домовладельцы для снижения ежемесячных выплат по ипотеке, поскольку это позволяет им получить новую ипотеку с более низкой процентной ставкой.

Рефинансирование также может помочь вам быстрее построить собственный капитал в вашем доме. С такими преимуществами вы можете задать себе один важный вопрос: сколько времени длится рефинансирование? Согласно отчету Origination Insight Reports Элли Мэй, одной из крупнейших компаний страны, которая помогает кредиторам выдавать ипотечные кредиты, среднее время, необходимое для рефинансирования дома в 2020 году, составляет от 35 до 50 дней . Хотя это всего лишь средний показатель, он может служить хорошими временными рамками для рефинансирования ипотеки, которые помогут вам в планировании.

Хотя это всего лишь средний показатель, он может служить хорошими временными рамками для рефинансирования ипотеки, которые помогут вам в планировании.

Начиная свое путешествие по рефинансированию, важно понимать, что входит в процесс рефинансирования жилья. Ниже мы рассмотрим этапы рефинансирования, более подробно рассмотрим, сколько времени занимает рефинансирование дома, и дадим несколько советов, как ускорить процесс рефинансирования. Прочтите, чтобы узнать о каждом этапе процесса рефинансирования и о том, сколько времени занимает каждый этап, или используйте список ниже, чтобы перейти к нужному разделу.

Процесс рефинансирования ипотеки

При рефинансировании вы следуете тем же шагам, что и при получении первоначального жилищного кредита.Это причина, по которой рефинансирование вашего дома может занять от 35 до 50 дней. Хотя от нескольких недель до месяца может показаться мучительно долгим ожиданием новой ипотеки, большую часть времени уходит на ожидание оформления ваших документов, а это означает, что с вашей стороны не будет тяжелой работы.

Шаги к рефинансированию

Ниже приведены шаги по рефинансированию дома.

1. Найдите разных кредиторов

Как и при любом важном финансовом решении, важно провести свое исследование.На рынке существует множество кредиторов, стремящихся привлечь новых клиентов для получения прибыли. Как потенциальный клиент, вы можете выбрать кредитора, который работает на вас и учитывает ваши интересы. Вот некоторые вещи, на которые следует обратить внимание при изучении различных кредиторов:

- Насколько они коммуникативны

- Их процентные ставки и условия

- Обзоры и характеристики размещены в Интернете

- Служба поддержки клиентов

- Сколько времени обычно занимает процесс рефинансирования

При изучении кредиторов всегда стоит проконсультироваться с вашим текущим ипотечным кредитором, поскольку у них уже есть ваша информация в файле, что может ускорить процесс.Ваш текущий кредитор также может пожелать отказаться от комиссии за рефинансирование, что сэкономит вам деньги на заключительных расходах.

Чтобы упростить процесс исследования, составьте электронную таблицу или диаграмму для каждого кредитора, с которым вы контактируете. Запишите их контактную информацию, цены, которые они предлагают, и любую другую важную информацию. Хороший кредитный специалист также поможет вам ответить на важные вопросы, например: «Следует ли вам рефинансировать ипотеку при снижении процентных ставок?» и «какой тип рефинансирования мне больше всего подходит?» Время, которое потребуется для этого шага, полностью зависит от вас — вы можете потратить несколько часов на поиски кредитора или несколько дней или недель.

2. Заполните заявку на кредит

После того, как вы нашли кредитора, самое время заполнить заявку на получение кредита. Этот процесс обычно занимает несколько часов, но его можно ускорить, если вы организованы и подготовили всю информацию. Если у вас есть надежный кредитный специалист, он, как правило, сделает этот шаг максимально простым и обеспечит вам всю документацию, необходимую для успешного заполнения заявки на рефинансирование. Некоторые из документов, которые могут вам понадобиться для заполнения заявки на кредит, включают:

Некоторые из документов, которые могут вам понадобиться для заполнения заявки на кредит, включают:

- Подтверждение дохода: Квитанции о заработной плате, банковские выписки, налоговые декларации, налоговые формы (W-2, 1099), выписки с пенсионных счетов

- Страхование: Страхование домовладельцев и страхование титула

- Подтверждение личности: Номер социального страхования, свидетельство о рождении, водительские права, номер телефона, адрес электронной почты

- Выписки о долге: Студенческие ссуды, оплата автомобилей, текущая ипотека, выписки по кредитным картам

- Кредитная информация: Кредитный рейтинг, кредитный отчет, пояснительное письмо

3.Получите ссуду эстимейт

После того, как вы подадите заявку на получение кредита, у кредиторов есть три рабочих дня, чтобы предоставить вам оценку кредита. Оценка кредита не подтверждает и не отклоняет ваш кредит, но предоставляет вам важную информацию, если кредит будет одобрен. Информация о ссуде включает:

Информация о ссуде включает:

- Расчетная процентная ставка

- Ежемесячный платеж

- Итого закрывающие расходы

- Ориентировочная стоимость налогов и страховки

- Как процентные ставки могут измениться в будущем

- Штрафы за досрочное погашение кредита (если применимо)

- Отрицательная амортизация (если применимо)

После того, как вы проверите оценку своей ссуды, вы сможете принять решение о том, хотите ли вы продолжить работу с этим кредитором.Все кредиторы должны использовать одинаковые формы оценки кредита, чтобы заемщики могли легко сравнивать условия, предоставляемые разными кредиторами.

4. Оценка дома

В некоторых случаях кредиторы могут запросить оценку дома, если этого требует ваш кредит. Как правило, старые дома требуют новой оценки, потому что стоимость вашего дома может измениться в течение длительного периода времени. Новые дома обычно не требуют аттестации. Оценка дома определяет, сколько стоит ваш дом, поэтому вы хотите, чтобы он выглядел наилучшим образом в день оценки. Если вы получите низкую оценку, это может негативно повлиять на условия вашего кредита.

Если вы получите низкую оценку, это может негативно повлиять на условия вашего кредита.

Чтобы ускорить этот процесс, убедитесь, что вы готовы к оценке вашего дома как можно скорее и готовы к любым затратам. В среднем оценка дома стоит от 300 до 400 долларов. Однако стоимость может меняться в зависимости от множества факторов, таких как место проживания и размер вашей собственности. Кроме того, некоторые ссуды, например, предоставленные USDA, VA и FHA, не требуют оценки жилья.

5. Андеррайтинг

Андеррайтинг — обычно самый длительный этап процесса рефинансирования, который занимает от пяти до восьми дней или даже нескольких недель. На этом этапе вам нечего делать, кроме как терпеливо сидеть и ждать. Во время андеррайтинга ваш кредитор изучит вашу финансовую историю, чтобы убедиться, что вы сможете позволить себе новую ипотеку и произвести полную и своевременную оплату. Информация, которая будет рассмотрена, включает ваш кредитный рейтинг, кредитный отчет, банковские выписки, активы, доход, результаты оценки жилья и задолженность.

Чтобы этот шаг прошел гладко и быстро, убедитесь, что все документы, которые вы должны подать вместе с заявкой на получение кредита, точны и полностью заполнены. Это гарантирует отсутствие или минимальные задержки, которые помешают вам получить новый жилищный заем.

6. Проверьте свое заключительное раскрытие

Заключительное раскрытие будет опубликовано после того, как ваш кредитор завершит андеррайтинг. Ваше заключительное раскрытие будет заключительной формой, в которой перечислены комиссии и расходы, которые должны быть оплачены при закрытии, а также информация о вашей новой ссуде, например, ваш ежемесячный платеж и годовая процентная ставка.На этом этапе обязательно внимательно ознакомьтесь с заключительным раскрытием информации, чтобы избежать неожиданностей.

7. Закройте ссуду

Последний и последний шаг — закрыть ваш новый кредит. После того, как вы ознакомитесь с новыми условиями и положениями своего кредита и будете довольны результатами, подпишитесь на пунктирной линии и сделайте это официальным. Заключительное собрание обычно длится несколько часов, так как ваш кредитор рассмотрит договор и его условия.

Заключительное собрание обычно длится несколько часов, так как ваш кредитор рассмотрит договор и его условия.

Сколько времени нужно, чтобы рефинансировать дом?

Итак, сколько времени нужно, чтобы рефинансировать ипотеку? Рефинансирование дома занимает от 35 до 50 дней .Однако время, необходимое для рефинансирования вашего дома, может зависеть от нескольких факторов, таких как ваша организация, коммуникация и кредитор, с которым вы работаете.

Как ускорить процесс рефинансирования

В некоторых случаях вы можете захотеть как можно скорее рефинансировать свой дом. Если у вас не хватает времени, есть несколько способов ускорить процесс рефинансирования. Вот несколько советов по рефинансированию, которые могут сэкономить ваше время:

- Организуйте все свои документы и документы перед рефинансированием: Сохраняйте организованность очень важно, если вы хотите получить рефинансирование как можно скорее.

Отсутствие документа или невыполнение каждой строки заявки на получение кредита может привести к длительным задержкам.

Отсутствие документа или невыполнение каждой строки заявки на получение кредита может привести к длительным задержкам. - Постоянный контакт с вашим кредитным специалистом или андеррайтером: Общение имеет ключевое значение, особенно если вы хотите быстро рефинансировать. Все мы были в ситуациях, когда сроки не соблюдались из-за того, что кто-то не предоставлял информацию достаточно быстро. Убедитесь, что вы отвечаете на все электронные письма, текстовые сообщения и звонки своевременно, чтобы помочь вашему кредитору ускорить процесс.

- Поиск своевременного кредитора: Не все кредиторы одинаковы, поэтому вам может потребоваться поискать кредиторов, которые быстро обрабатывают рефинансирование. Однако то, что они могут утвердить вам рефинансирование в короткие сроки, не означает, что условия являются благоприятными. Относитесь серьезно к процессу исследования и ищите кредиторов, которые пунктуальны и предлагают привлекательные ставки и условия.

- Подпись раскрытий и документов сразу после их получения: Исходя из шагов, которые необходимо предпринять для рефинансирования дома, вы можете сказать, что вам нужно подписать множество форм и документов.

Чем быстрее вы прочитаете, подпишите и отправите обратно эти формы, тем быстрее вы сможете рефинансировать ипотечный кредит.

Чем быстрее вы прочитаете, подпишите и отправите обратно эти формы, тем быстрее вы сможете рефинансировать ипотечный кредит. - Понимание всех затрат, связанных с рефинансированием: Неожиданные расходы, указанные в вашей форме раскрытия информации, могут помешать вашим планам. Чтобы избежать этой ситуации, убедитесь, что вы знаете обо всех расходах, связанных с рефинансированием, таких как затраты на закрытие, плата за оценку жилья, сборы за отчет о кредитных операциях, сборы за андеррайтинг и гонорары адвокатов.

Облегчение процесса Refi с мятой

Не секрет, что рефинансирование дома может быть головной болью.Выполнение перечисленных выше шагов может занять некоторое время, не считая времени, которое может потребоваться на то, чтобы провести собственное исследование и собрать собственные документы, прежде чем обращаться к ипотечному кредитору. Фактор хлопот может стать серьезным сдерживающим фактором для некоторых заемщиков.

Вот почему Mint рад представить новый опыт рефинансирования ипотеки, доступный через приложение Mint. Вместо того, чтобы тратить время на сбор информации для приложения — иногда даже не зная, какой может быть ваша ставка — новая функция Mint позволяет вам заполнить и отправить полностью цифровое приложение, предварительно заполненное данными, прямо из самого приложения.Это означает, что больше не нужно возиться в поисках старых W2.

Вместо того, чтобы тратить время на сбор информации для приложения — иногда даже не зная, какой может быть ваша ставка — новая функция Mint позволяет вам заполнить и отправить полностью цифровое приложение, предварительно заполненное данными, прямо из самого приложения.Это означает, что больше не нужно возиться в поисках старых W2.

Mint заключил партнерское соглашение с Rocket Mortgage by Quicken Loans, чтобы помочь пользователям получить необходимые им варианты рефинансирования как можно быстрее, эффективнее и действеннее. Обработка заявки может занять менее часа, и в большинстве крупных банков ваша ставка будет заблокирована после того, как вы отправите заявку. Просто перейдите на вкладку Marketplace в своем приложении Mint, чтобы начать работу.

Заключение: сколько времени занимает процесс рефинансирования?

В среднем от начала до конца рефинансирование вашего дома может занять от 35 до 50 дней.При рефинансировании необходимо предпринять множество шагов, каждый из которых занимает много времени. От поиска различных кредиторов до заполнения заявки на получение кредита и получения оценки жилья до ожидания андеррайтинга — это лишь некоторые из шагов, которые требуют времени в процессе рефинансирования жилья. Знание того, сколько времени занимает рефинансирование жилья, может помочь вам соответствующим образом спланировать, чтобы вы могли получить новый жилищный заем, когда он вам понадобится.

От поиска различных кредиторов до заполнения заявки на получение кредита и получения оценки жилья до ожидания андеррайтинга — это лишь некоторые из шагов, которые требуют времени в процессе рефинансирования жилья. Знание того, сколько времени занимает рефинансирование жилья, может помочь вам соответствующим образом спланировать, чтобы вы могли получить новый жилищный заем, когда он вам понадобится.

От бюджетов и счетов до бесплатного кредитного рейтинга и т. Д. —

вы откроете для себя простой способ всегда оставаться на вершине.

Подробнее о безопасности

СвязанныеКак рефинансировать ипотеку во время пандемии коронавируса

Курт Пикенс | Getty Images

Женщина, которая подошла к нашему порогу в понедельник утром, была в маске, ее глаза изо всех сил старались улыбнуться, приветствуя. Она сжимала папку и пачку бумаг.

Я придержал для нее дверь, но не протянул ей руку, чтобы она пожала. И она тоже, как она представилась.

И она тоже, как она представилась.

«Это должно быть так странно для тебя», — сказал я. Мой голос был приглушен тканью, закрывающей большую часть моего лица.

Агент по оформлению ссуды, она была в нашем доме, чтобы я мог подписать множество документов, необходимых для завершения рефинансирования нашей ипотеки. Я подал заявку целую жизнь назад — 27 февраля — через Rocket Mortgage от Quicken Loan. Ровно через два месяца после моего заявления процесс подходил к концу в духе коронавируса: маски, дополнительное пространство между агентом и мной.

Хотя я периодически в течение последних 60 дней беспокоился о том, что экономические проблемы страны или ужесточение стандартов кредиторов каким-то образом перевернут четырехлетнюю цель рефинансирования нашей частной ипотечной ссуды, этого не произошло.

Закрытие прошло успешно (подробнее об этом ниже). И я рада, что рефинансирование, наконец, завершено — мы с мужем сэкономим около 450 долларов в месяц.

Процесс был растянут из-за некоторых сбоев, в том числе из-за проблемы получения документов и информации от нашего частного держателя ипотеки, который недавно переехал за границу.

Также неожиданно: моя работа была подтверждена незадолго до закрытия. Билл Банфилд, исполнительный вице-президент Quicken по рынкам капитала, сказал мне, что это связано с текущей экономической ситуацией.

Каждый кредитор, в том числе и мы, хочет помочь людям воспользоваться преимуществами сегодняшних низких ставок, но нам нужно как можно ближе к завершению сделки убедиться, что люди все еще работают.

Билл Бэнфилд

исполнительный вице-президент по рынкам капитала Quicken Loans

«У нас 26 миллионов человек заявили о безработице за пять недель», — сказал Банфилд. «Каждый кредитор, в том числе и мы, хочет помочь людям воспользоваться преимуществами сегодняшних низких ставок, но нам нужно как можно ближе к завершению сделки убедиться, что люди по-прежнему работают.»

(Примечание: я случайно выбрал Quicken из списка ипотечных онлайн-кредиторов, таких как SoFi или Bank of America. И никто в Quicken не знал, что я собираюсь написать о своем опыте. Мы с Банфилдом поговорили через несколько дней после получения кредита закрыто.)

Мы с Банфилдом поговорили через несколько дней после получения кредита закрыто.)

Я также столкнулся с некоторыми другими вещами, которыми стоит поделиться со всеми, кто исследует онлайн-ипотеку или рефинансирование.

Знайте свой кредитный рейтинг

Есть сайты, которые позволяют вам ввести свой кредитный рейтинг, чтобы узнать, какой тип рефинансирования условия, на которые вы можете претендовать.Однако, если вы не введете свою «классическую» оценку FICO, которую большинство ипотечных кредиторов используют при принятии решений, результат может быть неприменим к вам.

Вообще говоря, оценка многих потребителей отличается от классической оценки FICO. Это означает, что может быть разница между баллом, за которым вы следите, и баллом, используемым вашим кредитором. Хотя я знал об этом явлении, я не знал, увижу ли я большую разницу.

В моем случае мой VantageScore (доступный на Credit Karma) приближался к 800.Фактическая оценка Quicken была чуть меньше 750. Хотя я не могу с уверенностью сказать, насколько это повлияло на условия моего предложения рефинансирования от Quicken, отличные кредитные рейтинги — 760 или выше для ипотечных кредитов — обычно дают лучшие предложения. Мы зафиксировали 3,5%, хотя мы также заплатили за это два дисконтных пункта (один балл равен 1% от суммы кредита).

Хотя я не могу с уверенностью сказать, насколько это повлияло на условия моего предложения рефинансирования от Quicken, отличные кредитные рейтинги — 760 или выше для ипотечных кредитов — обычно дают лучшие предложения. Мы зафиксировали 3,5%, хотя мы также заплатили за это два дисконтных пункта (один балл равен 1% от суммы кредита).

Еще из Personal Finance:

Готовите еще в карантине? Как сократить свои расходы

Вот что происходит с невыплаченными долгами, когда вы уходит из жизни

Подбор дополнительных денег для вашей пандемии

Кроме того, когда вы начинаете процесс подачи заявки, кредитор попросит тщательно изучить ваш кредитный отчет .Это действие может временно повредить ваш счет. Однако хорошей новостью является то, что у вас есть 10 дней, чтобы подать заявку на лучшие условия в другом месте без дополнительных запросов, которые еще больше повлияют на ваш счет.

Я не видел лучших предложений где-либо еще — кроме того, в США начиналась экономическая неопределенность, и я боялся начинать процесс заново, поэтому я остановился на Quicken.

Откопайте документы

Чем быстрее вы предоставите своему новому кредитору все запрошенные документы, тем быстрее вы сможете приступить к закрытию сделки, даже в эти нечетные времена.

60 дней, которые потребовались для закрытия моей ссуды, являются необычными, сказал Банфилд. «Когда вы дадите нам необходимые документы, это займет в среднем 27 дней», — сказал он. «И 35% рефинансирования происходит менее чем за 15 дней».

Документы, которые запрашивал Quicken, включали мои две последние квитанции о заработной плате, копию моей страницы страховых деклараций домовладельцев, мои документы W-2 за 2019 и 2018 годы (которые показывают доход, который я получил от своего работодателя), а также подтверждение годовой стоимости платежей моему текущему кредитору.

Остерегайтесь PMI

Как правило, вы оплачиваете частную ипотечную страховку (PMI) по ссудам, которые составляют более 80% от стоимости дома. Когда у вас есть по крайней мере 20% собственного капитала в доме, исходя из его текущей стоимости, вы можете перестать платить PMI.

Из-за несколько заниженной, чем ожидалось, оценки нашего дома и из-за моего просчета относительно включения затрат на закрытие в новую ипотеку, мы должны платить около 16 долларов в месяц в виде PMI. Заключительные документы показывают, что в декабре мы сможем попросить об отмене этой комиссии, если мы получим еще одну оценку (которая будет стоить денег), и она вернется с указанием, по крайней мере, той же стоимости, которая использовалась для рефинансирования.

В некоторых случаях, в зависимости от того, как долго, как ожидается, продлится этот PMI, вы можете предоплатить его при закрытии и избежать процесса его удаления в будущем, сказал Аль Бингхэм, кредитный эксперт и специалист по ипотечным кредитам с Momentum Loans в Сэнди, Юта.

«Посмотрим, сможешь ли ты выкупить это», — сказал Бингхэм. «В зависимости от ежемесячной стоимости по сравнению с единовременной оплатой, это может иметь смысл».

Связь

Каждый раз, когда я общался с Quicken с вопросом о моем refi, ответ давался довольно быстро. Однако каждый раз отвечал другой человек. Меня это вообще не беспокоило. Однако, если вы рассчитываете на построение отношений, не выбирайте онлайн.

Однако каждый раз отвечал другой человек. Меня это вообще не беспокоило. Однако, если вы рассчитываете на построение отношений, не выбирайте онлайн.

Я также предпочитал общаться по электронной почте, а не по телефону, чтобы избежать звонков, которые могут занять много времени или быть несвоевременными. И, за исключением, возможно, некоторых ошибок недопонимания, этот метод меня устроил.

Закрытие

В зависимости от того, где вы живете, вы можете выполнить некоторые или все части закрытия онлайн, сказал Банфилд из Quicken.Однако в некоторых штатах удержание любого вида закрытия может быть сложнее из-за отключений, связанных с коронавирусом.

В моем случае все документы подписывались лично, за моим кухонным столом. И заключительный агент, и я оставались замаскированными на протяжении всего процесса, поскольку мы просматривали страницы, и я подписывал или ставил инициалы там, где это было необходимо.

Я получил электронную копию заключительных документов, поэтому накануне я просмотрел их, внимательно читая определенные части, чтобы убедиться, что я знаю, чего ожидать. (Там же я узнал о процессе избавления от PMI в декабре.)

(Там же я узнал о процессе избавления от PMI в декабре.)

После подписания всех документов агент собрала свои вещи. Когда она подошла к двери, я заметил, что у нее в руке была дезинфицирующая салфетка. Я смотрел, как она осторожно повернула ручку и открыла дверь.

И внезапно я подумал о том, насколько это должно быть не просто «странно» для нее — моя первая реакция, когда она впервые появилась, — а просто страшно.

Когда она вошла в дверной проем, я сказал ей, что ценю ее готовность продолжать бороться с пандемией коронавируса и вносить свой вклад, чтобы все двигалось.Я могу только представить, как это должно быть тяжело для нее и ее сверстников.

Она казалась искренне благодарной. Мы болтали сквозь маски с расстояния не менее 10 футов еще на мгновение, щебечущие птицы, казалось, были безразличны к странному человеческому взаимодействию среди них.

Хотя мы с агентом сидели за столом напротив друг друга около 30 минут, я не уверен, что мы узнаем друг друга, если когда-нибудь снова пересечемся.

Когда она ушла, я снял маску и вымыл руки.Затем я пошла поделиться с мужем хорошей новостью: мы, наконец, успешно рефинансировали, несмотря на Covid-19.

Подпишитесь на CNBC на YouTube.

Пошаговое руководство по процессу рефинансирования ипотеки

Планируете рефинансирование, но не знаете, как это сделать? Рефинансирование может принести домовладельцам определенные финансовые выгоды. Некоторые домовладельцы считают рефинансирование болезненным процессом, но в конечном итоге он может частично облегчить вашу финансовую боль.

Очень важно проконсультироваться с ипотечным экспертом перед рефинансированием жилищного кредита. Эксперты по ипотеке могут помочь вам решить, является ли рефинансирование жилищного кредита правильным выбором для вас. Перед рефинансированием вы должны знать преимущества рефинансирования по отношению к вашим целям. Сначала задайте себе эти вопросы:

- Хотите снизить существующую процентную ставку и ежемесячный платеж?

- Хотите сократить срок ипотечного кредита?

- Хотите перейти с ипотеки с регулируемой ставкой на ипотеку с фиксированной ставкой?

Определив свои цели, проконсультируйтесь с сотрудником по ипотечным кредитам для получения профессионального совета. Это может помочь снизить процентную ставку, срок кредита или перейти с ипотеки с регулируемой ставкой на фиксированную.

Это может помочь снизить процентную ставку, срок кредита или перейти с ипотеки с регулируемой ставкой на фиксированную.

Рефинансирование может помочь вам сэкономить деньги, но только в том случае, если вы найдете правильный рефинансирование жилищного кредита. Если вы выберете правильный рефинансируемый жилищный кредит, который полностью соответствует вашим финансовым условиям, вы получите чистую ощутимую выгоду, такую как более низкая процентная ставка или уменьшенный срок кредита. Хотя рефинансирование выгодно для заемщика, оно сопряжено с определенными расходами.

Сегодня доступно множество ипотечных продуктов, и если вы попытаетесь разобраться во всех из них самостоятельно, вы можете запутаться.Мы советуем вам обратиться за помощью к специалисту по ипотечным кредитам, который поможет вам определить наиболее подходящую вам программу ипотечного кредитования. Вы можете полностью положиться на ипотечного эксперта, который предложит вам подходящие ссуды для рефинансирования, исходя из ваших целей, вашей квалификации и вашего комфорта.

Некоторые из самых популярных программ рефинансирования включают:

Некоторые из этих программ рефинансирования не предлагают оценку и страхование ипотеки.

Как только вы выберете программу рефинансирования и решите двигаться дальше, ваш эксперт по ипотеке подтвердит вашу программу рефинансирования и процентную ставку.Это важный шаг, потому что именно тогда ваша процентная ставка будет привязана к вашему контракту.

После того, как вы зафиксировали программу рефинансирования и процентную ставку, вы получите подробный список требований, которые необходимо отсканировать, отправить по электронной почте или по факсу, чтобы можно было проверить вашу информацию. Чтобы получить одобрение займа как можно быстрее, вам нужно будет предоставить все необходимые документы в течение определенного периода времени, а также подписать свое первоначальное раскрытие информации. Ваша оценка будет запланирована (при необходимости), и с вами свяжутся, чтобы назначить фиксированную дату и время проверки. График быстрой оценки поможет избежать задержек с закрытием.

График быстрой оценки поможет избежать задержек с закрытием.

После подачи всех документов начинается их обработка, андеррайтинг и оформление документов. В этом процессе обычно участвуют обработчик, андеррайтер, кредитор, титульная компания и страховой агент. После этого ваш доход, активы и все сторонние объекты будут проверены. Затем обработчик соберет все ваши данные и отправит ваши кредитные заявки и сопутствующие документы андеррайтеру для утверждения.Здесь утверждается ваше рефинансирование. Если андеррайтер потребует дополнительную информацию, он отправит вам запрос с указанием требований. Убедитесь, что вы предоставили всю необходимую информацию вовремя для быстрого закрытия. Когда вы выполните все вышеперечисленные условия, вы получите запрос на окончательное одобрение. Теперь ваши кредитные документы отправлены поверенному по недвижимости для подготовки к закрытию.

«Закрытие» — последний этап процесса рефинансирования.Закрытие состоится в офисе адвоката, у вас дома или в любом другом удобном месте. Перед завершением процесса рефинансирования ваш консультант по ипотеке рассмотрит заявление об урегулировании HUD-1, которое покрывает расходы на закрытие (если таковые имеются). Во время закрытия вы также рассмотрите и подпишете несколько кредитных документов. Заключительный представитель четко объяснит каждый документ и ответит на любые ваши вопросы. После завершения подписания кредитор рассмотрит все заключительные документы.Обычно примерно через три рабочих дня ваш рефинансирование становится официальным.

Перед завершением процесса рефинансирования ваш консультант по ипотеке рассмотрит заявление об урегулировании HUD-1, которое покрывает расходы на закрытие (если таковые имеются). Во время закрытия вы также рассмотрите и подпишете несколько кредитных документов. Заключительный представитель четко объяснит каждый документ и ответит на любые ваши вопросы. После завершения подписания кредитор рассмотрит все заключительные документы.Обычно примерно через три рабочих дня ваш рефинансирование становится официальным.