Как погасить просроченный кредит – разбираемся в ситуации со специалистами ЭОС

Большинство людей хотя бы иногда имели дело с кредитами. Этот инструмент используют для серьезных покупок или решения финансовых проблем. Конечно, при оформлении кредита никто не хочет сталкиваться с просроченной задолженностью или штрафами, но, к сожалению, в жизни случается разное. Бывает такое: человек попадает в сложную жизненную ситуацию, теряет возможность платить, банк начисляет ему штрафы и пени. Выплачивать становится все сложнее, и в конечном итоге он теряется. Начинает уклоняться от выплат и избегать общения с кредитором, даже когда деньги на оплату появляются. Возобновить оплату становится психологически сложно из-за необходимости начать контактировать с кредитором, но побег от ситуации не меняет ее, а задолженность со временем оборачивается проблемами. Исправить ситуацию можно! Главное не опускать руки и подойти к вопросу здраво. Разберемся, как это сделать и погасить просроченный кредит.

Содержание статьи

Как банки работают с задолженностью

Если заемщик перестает вносить платежи, возможно несколько вариантов развития событий. В этой ситуации банк может:

- попытаться разобраться с проблемой самостоятельно. Для этого человеку будут звонить и отправлять сообщения сотрудники банка;

- воспользоваться услугами коллекторского агентства по агентскому договору. Это значит, что коллекторы будут звонить заемщику от имени банка, пытаться связаться с ним и договориться;

- переуступить задолженность коллекторскому агентству по договору цессии. Это значит, что новым кредитором становится агентство, а заемщик сможет договориться о выплате задолженности уже с ним;

- обратиться в суд. В таком случае, если кредитор выиграет судебное заседание, ему выдадут исполнительный документ. Тот отправляется банк или по месту работы должника, а взысканием задолженности начинают заниматься приставы.

Как узнать, что с кредитом

Разумеется, мало кому хочется доводить дело до суда. Исполнительное производство связано со множеством неудобств: счета могут арестовать, а из дохода удержать до 50 % получаемых денег. Погасить просроченную задолженность по кредиту, не дожидаясь судебного разбирательства, — наиболее оптимальный вариант. Но для этого надо сначала разобраться, что происходит с займом, у кого сейчас находится право взыскания, не возбуждено ли исполнительное производство. К счастью, в этом могут помочь сервисы соответствующих служб.

Исполнительное производство связано со множеством неудобств: счета могут арестовать, а из дохода удержать до 50 % получаемых денег. Погасить просроченную задолженность по кредиту, не дожидаясь судебного разбирательства, — наиболее оптимальный вариант. Но для этого надо сначала разобраться, что происходит с займом, у кого сейчас находится право взыскания, не возбуждено ли исполнительное производство. К счастью, в этом могут помочь сервисы соответствующих служб.

Сайт ФССП России. Первое, что можно сделать, причем довольно быстро, — узнать, не возбуждено ли исполнительное производство. Эта информация находится в свободном доступе на сайте Федеральной службы судебных приставов. Бесплатно и без регистрации можно узнать, есть ли у гражданина задолженности, просто запустив поиск по его Ф.И.О. Сайт показывает только задолженности (исполнительные листы и судебные приказы), в отношении которых возбуждено исполнительное производство. Если имени заемщика на сайте нет, то возможны два варианта:

- суда не было, равно как и исполнительного производства, кредит все еще у банка или продан другому кредитору;

- суд был, но исполнительный лист не передан в ФССП, а еще находится у кредитора. В таком случае заемщику понадобится договариваться с ним.

Если оказывается, что задолженностью занимаются приставы, рекомендуется связаться с ФССП и постараться договориться о выгодных Вам условиях.

Кредитная история. Каждый банк по закону обязан передавать сведения о займах своих клиентов хотя бы в одно БКИ — бюро кредитных историй. Но банк может сотрудничать и с несколькими бюро. Всего в России их несколько десятков, наиболее известны четыре: НБКИ, ОКБ, «Эквифакс» и «Русский стандарт». Велика вероятность, что Ваша кредитная история будет храниться в одном из них. Каждый гражданин имеет право обратиться в любое БКИ и запросить информацию о своей кредитной истории. Дважды в год это делается бесплатно. Отправить запрос обычно можно через сайт: для этого потребуется регистрация и подтвержденный профиль на Портале госуслуг.

Что нужно сделать для погашения

Если Вы действительно хотите погасить задолженность, первое, о чем стоит подумать, — в каком темпе и какими объемами Вам удобнее будет это делать. Финансовая ситуация может не позволять погасить всю сумму сразу — это нормально. Возможно, Вам стоит погашать кредит по частям. Продумайте, какой график будет удобнее, и сообщите об этом банку или коллекторскому агентству, когда свяжетесь с ним. Велика вероятность, что Вам пойдут навстречу: кредитору выгоднее клиент, который регулярно выплачивает задолженность по частям, чем тот, кто не платит по обязательствам вообще.

- После того как Вы с кредитором договоритесь о графике выплат, Вас сориентируют, каким образом выплачивать обязательства. Останется аккуратно придерживаться правил и стараться не допускать новых просрочек.

- Когда кредит будет погашен в полном объеме, Вы можете запросить у кредитора справку об отсутствии задолженности.

Это рекомендуется делать всегда, чтобы застраховаться на случай ошибки в документах.

Это рекомендуется делать всегда, чтобы застраховаться на случай ошибки в документах.

Что делать, если Вы просрочили платеж

Бывает, что людям не звонят и не пишут о просрочке, и они поначалу вообще о ней не знают либо думают, что ее никто не заметил. Это не так: просроченные платежи негативно отражаются на кредитной истории, Вам могут отказать в новом кредите, а со временем после суда будет возбуждено исполнительное производство. Поэтому, если такое произошло, свяжитесь с кредитором и договоритесь о выплате. Если задолженности уже не один год, лучше сначала проверить ее состояние в одном из бюро кредитных историй и на сайте ФССП. Так Вы сможете убедиться, что кредит не просужен и не передан в руки приставов, узнать его точную сумму и актуального кредитора.

Как подготовиться к разговору с кредитором

Необходимость позвонить кредитору может вызывать смешанные эмоции. Но лучше не откладывать звонок. Вам помогут простые советы:

- заранее продумайте, что Вы хотите сказать, о каких условиях договориться;

- держите в голове, что кредитору будет выгоднее предложить Вам посильные условия, чем требовать невозможного;

- разговаривайте вежливо и спокойно, это поможет Вам чувствовать ситуацию под контролем.

Не переживайте. Тем, кто хочет сотрудничать, обычно идут навстречу и предлагают выгодные для обеих сторон условия погашения.

Просроченные долги ушли на каникулы – Газета Коммерсантъ № 84 (6805) от 15.05.2020

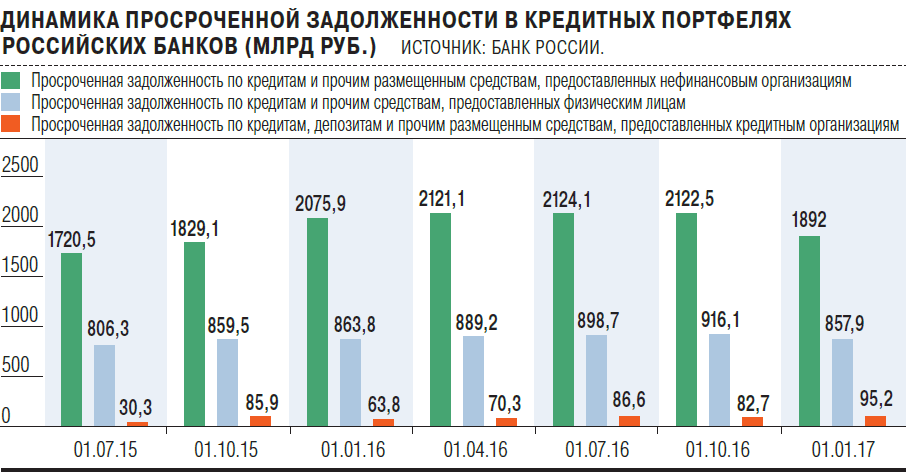

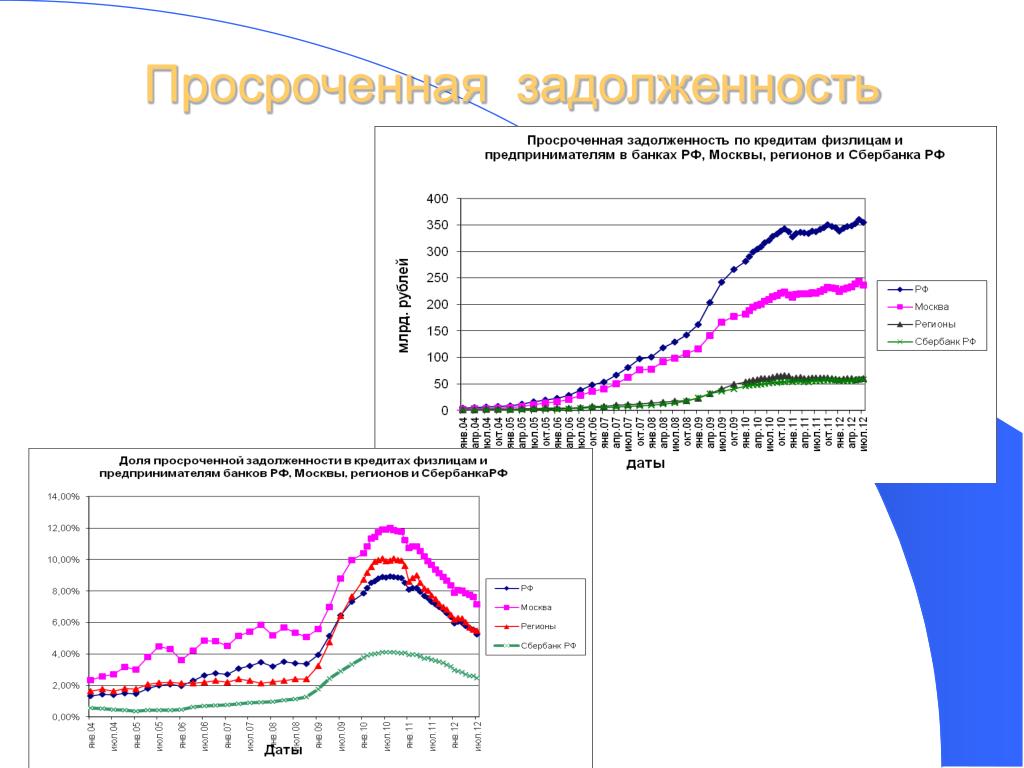

Вопреки ожиданиям, по итогам апреля доля просроченной задолженности по кредитам физических лиц значительно сократилась. Улучшение показателя произошло в условиях сложной экономической ситуации на фоне пандемии. Эксперты объясняют происходящее предоставлением кредитных каникул населению, но не верят в долгосрочность тенденции и ждут уже через несколько месяцев резкого роста плохих долгов.

По итогам апреля 2020 года произошло снижение доли просроченных более чем на 30 дней кредитов во всех сегментах розничного кредитования.

При этом за 12 месяцев просроченная задолженность снизилась по всем обеспеченным сегментам: по автокредитам на 1,4 п. п., по ипотеке — на 0,3 п. п., по кредитным картам — на 0,7 п. п. По ипотеке и автокредитам показатель оказался самым низким за этот период.

Вместе с тем доля просрочки по необеспеченным кредитам выросла на 0,9 п. п.

Основной причиной снижения просрочки в апреле могли стать программы реструктуризации задолженности граждан перед банками (см. “Ъ” от 14 мая). Режим самоизоляции, а также экономическая ситуация в стране и мире в марте—апреле, несомненно, должны были бы привести к росту «плохих» долгов. «Однако действия государства и банков пока смогли нивелировать последствия эпидемии и мероприятий по борьбе с ней для розничного кредитования»,— отмечает директор по маркетингу НБКИ Алексей Волков. Речь идет о решениях по введению льготного периода с отсрочкой погашения суммы основного долга и уплаты процентов по кредитам — кредитных каникулах, а также по собственным программам реструктуризации банков, указывает эксперт.

Эти программы «позволили снизить долговую нагрузку на клиентов и не позволили перейти в просрочку более 30 дней», соглашается директор департамента аналитического менеджмента и развития отношений с клиентами Росбанка Екатерина Алиева.

Вместе с тем, по мнению экспертов, не стоит ожидать, что снижение уровня просрочки продолжится долго. По словам старшего менеджера департамента управления рисками Deloitte Дениса Гаврилина, в дальнейшем тренд на снижение просроченной задолженности видится крайне маловероятным из-за снижения платежеспособности субъектов, падения деловой активности и спада экономики. Гендиректор БКИ «Эквифакс» Олег Лагуткин считает, что рост показателей просрочки «более вероятен ближе к концу года, когда наиболее ярко дадут о себе знать последствия текущего кризиса». Как отмечает директор направления «Финансовые институты» S&P Сергей Вороненко, банки начали 2020 год с наиболее низкой за последнее десятилетие долей проблемных кредитов — около 4,3%. При этом, по его оценке, темпы роста кредитования в 2020 году сократятся до 8–10%, в то время как по мере вызревания кредитного портфеля будут увеличиваться и потери по кредитам. В результате, считает господин Вороненко, в целом по итогам года доля проблемных кредитов в розничном сегменте может вырасти до 6–8%.

Гендиректор БКИ «Эквифакс» Олег Лагуткин считает, что рост показателей просрочки «более вероятен ближе к концу года, когда наиболее ярко дадут о себе знать последствия текущего кризиса». Как отмечает директор направления «Финансовые институты» S&P Сергей Вороненко, банки начали 2020 год с наиболее низкой за последнее десятилетие долей проблемных кредитов — около 4,3%. При этом, по его оценке, темпы роста кредитования в 2020 году сократятся до 8–10%, в то время как по мере вызревания кредитного портфеля будут увеличиваться и потери по кредитам. В результате, считает господин Вороненко, в целом по итогам года доля проблемных кредитов в розничном сегменте может вырасти до 6–8%.

Впрочем, существуют и более пессимистичные оценки. По мнению Дениса Гаврилина, «вероятно, уже по итогам июня мы увидим начало роста по этому показателю V-образной кривой, причем темп роста предполагается значительный». По его оценке, летом доля просрочки может достигнуть 8–9% в среднем по совокупному портфелю физлиц, а на максимуме она может незначительно превысить 10%.

Светлана Самусева, Ольга Шерункова

Как работает антивирусная отсрочка платежей по кредитам

Читать далее

О порядке возврата (погашения) задолженности по кредитным договорам

Порядок возврата (погашения) кредита и уплаты процентов за пользование им регламентирован Банковским кодексом Республики Беларусь, Инструкцией о порядке предоставления денежных средств в форме кредита и их возврата (погашения), утвержденной постановлением Правления Национального банка Республики Беларусь от 29 марта 2018 г. № 149.

Заключив кредитный договор, кредитополучатель обязуется возвратить (погасить) кредит и уплатить проценты за пользование им.

Необходимо учитывать, что возвращать кредит и уплачивать проценты за пользование им необходимо не позднее сроков, установленных кредитным договором. При этом следует понимать, что дата осуществления безналичного платежа может не совпадать с датой зачисления денежных средств на счет кредитодателя, что может стать причиной образования просроченной задолженности.

Согласно статье 150 Банковского кодекса банк обязан без взимания вознаграждения (платы) уведомить физическое лицо об образовании просроченной задолженности не позднее 30 дней со дня ее образования, а поручителя – не позднее 60 дней в порядке, установленном кредитным договором.

Физическое лицо вправе получать по запросу по меньшей мере один раз в месяц без уплаты банку вознаграждения (платы) информацию о задолженности по кредитному договору в порядке и сроки, установленные договором.

Такой информацией являются сведения о сумме задолженности по кредиту, процентам за пользование им, а также о просроченной задолженности по кредиту, просроченным процентам, иным обязательствам (при их наличии).

В кредитном договоре устанавливается порядок предоставления и возврата кредита с указанием возможных способов его предоставления и возврата. Без взимания вознаграждения (платы) должен осуществляться по меньшей мере один из способов предоставления и возврата кредита.

Также физическое лицо имеет право досрочно возвратить полностью или частично кредит на потребительские нужды с уплатой процентов за срок пользования кредитом без предварительного уведомления кредитодателя. При этом взимание штрафных санкций за досрочный возврат кредита не допускается.

При недостаточности средств для полного исполнения обязательств по кредитному договору:

- в первую очередь погашаются издержки банка по исполнению обязательств;

- во вторую очередь погашаются последовательно:

- просроченная задолженность по основной сумме долга по кредиту;

- просроченная задолженность по процентам за пользование кредитом;

- задолженность по основной сумме долга по кредиту за текущий период платежей;

- задолженность по процентам за пользование кредитом за текущий период платежей;

- в третью очередь исполняются иные обязательства, вытекающие из кредитного договора, если иное не предусмотрено Президентом Республики Беларусь.

Банки в России ждут роста просроченной задолженности по кредитам. До сих пор она снижалась

26 июня 2019

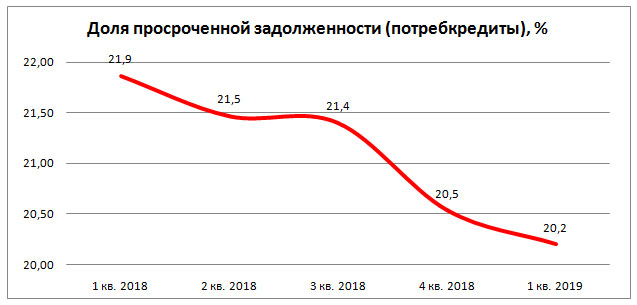

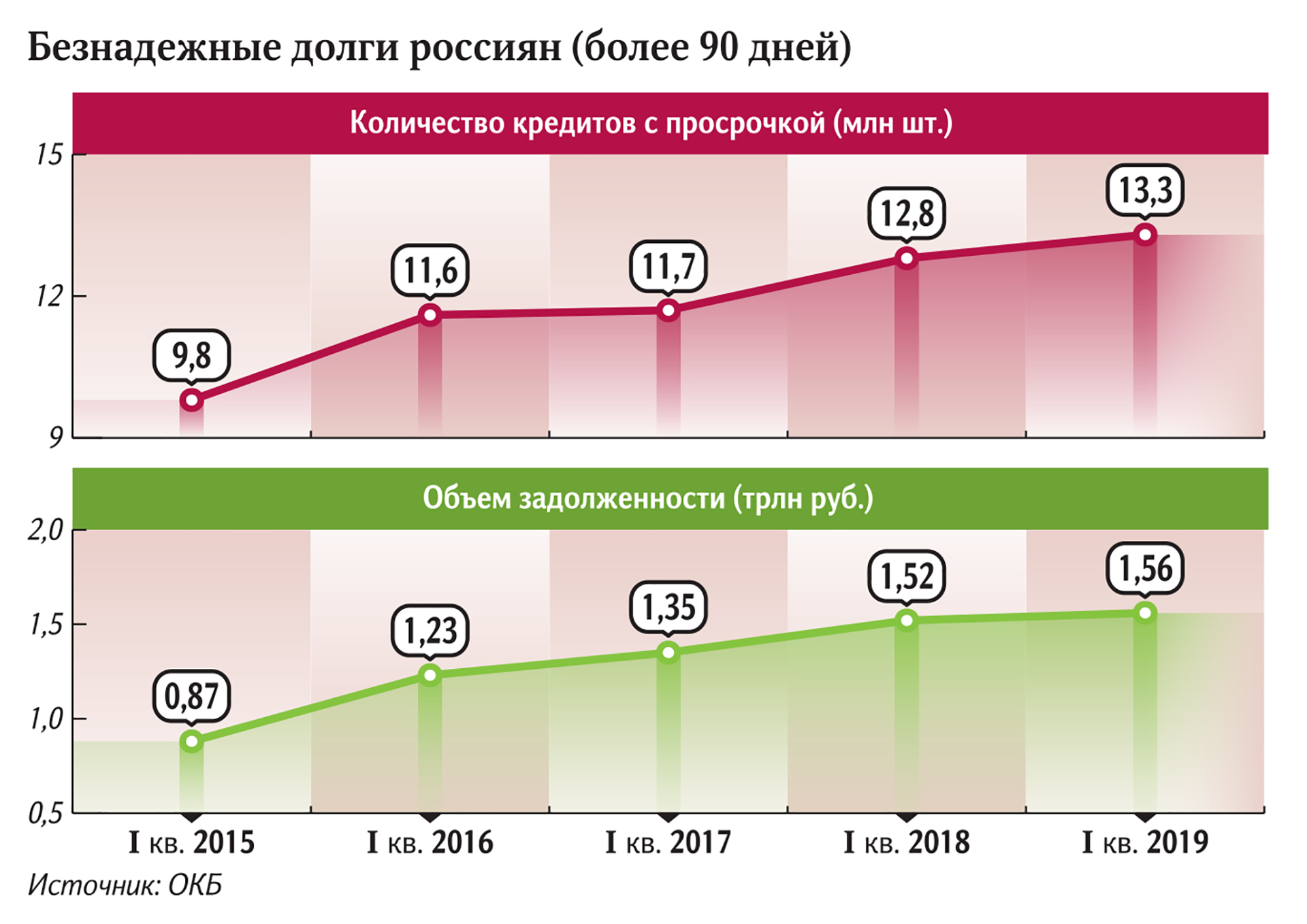

Последний год уровень просроченной задолженности россиян перед банками сокращался, но в ближайшие месяцы возможен разворот — просрочка начнет расти. Именно этого ожидают в нескольких крупных российских банках.

«Просрочка по кредитам без обеспечения перестала снижаться и, скорее всего, начнет возрастать уже во втором полугодии», — сказал первый заместитель председателя правления Совкомбанка Сергей Хотимский. Он объясняет это ростом соотношения сумм кредитов к доходам. В Росбанке видят рост средней суммы кредита, которая попадает в просроченную задолженность, а также объема просроченных кредитов в других банках, рассказывает заместитель директора департамента по работе с просроченной задолженностью Росбанка Евгений Сеньковский. «Тенденция связана с общим уровнем долговой нагрузки клиентов, особенно в сегментах потребительских кредитов и кредитных карт», — сказал Сеньковский.

Источник в Альфа-банке рассказал Би-би-си, что сейчас уровень просроченной задолженности находится на низком уровне и продолжает снижаться, но в банке ждут разворота на рынке в ближайшие месяцы: «просрочка» может постепенно начать расти. Это опять же связывают с общей закредитованностью населения. «Розничный кредитный портфель в последние годы растет очень высокими темпами — свыше 20%. У отдельных банков рост более 50%. Реальные располагаемые доходы населения при этом не растут. Это означает, что возрастает долговая нагрузка: люди отдают в погашение кредитов все большую часть своих доходов», — сказал начальник управления кредитных рисков розничного сегмента Райффайзенбанка Алексей Крамарский. По его словам, доля плохих кредитов по рынку в целом сейчас находится на исторически минимальном уровне. «Есть вероятность, что бурный рост портфеля отчасти скрывает рост неплатежей», — полагает он. В «Тинькофф» и Россельхозбанке заявили, что уровень просрочки по кредитам сокращается, в этих банках не ответили на вопрос об их ожиданиях относительно будущего. В Сбербанке, крупнейшем банке по объему выданных кредитов в России, не видят признаков ухудшения качества обслуживания долга. Там полагают, что качество кредитов даже улучшается благодаря хорошему росту номинальных зарплат — на 9,9% в 2018 году и на 6,6% за первые четыре месяца 2019 года.

В «Тинькофф» и Россельхозбанке заявили, что уровень просрочки по кредитам сокращается, в этих банках не ответили на вопрос об их ожиданиях относительно будущего. В Сбербанке, крупнейшем банке по объему выданных кредитов в России, не видят признаков ухудшения качества обслуживания долга. Там полагают, что качество кредитов даже улучшается благодаря хорошему росту номинальных зарплат — на 9,9% в 2018 году и на 6,6% за первые четыре месяца 2019 года.

В Объединенном кредитном бюро зафиксировали рост просроченных кредитов в абсолютных значениях: в мае 2019 году всего было просрочено 12 млн 335 тысяч кредитов, а в мае 2018 года 11 млн 882 тысячи кредитов.

Если говорить про уровень просрочки, то доля кредитов, просроченных на 90 дней и более, в общем объеме кредитования снизилась — до 11,9% в мае 2019 года с 12,6% в мае 2018 года. Доля просроченных кредитов наличными выросла снизилась с 18,4% в мае 2018 года до 17,5% в этом году. На кредиты наличными приходится чуть менее половины всей просроченной задолженности.

Президент России Владимир Путин в ходе «Прямой линии» на прошлой неделе затронул проблему потребительского кредитования. Он заявил, что банки предоставляют кредиты «под залог 40% заработной платы», что, по его мнению, довольно рискованно. «ЦБ должен обратить на это внимание, потому что нам не нужно в экономике надувать этих «пузырей», — заявил Путин. Увеличением кредитной нагрузки Путин также объяснил и падение реальных доходов населения. Они в январе-мае этого года снизились на 2,3% по сравнению с аналогичным периодом прошлого года. Незадолго до выступления Путина о проблемах кредитования заявил первый вице-премьер и министр финансов Антон Силуанов. По его словам, рост потребительского кредитования негативно влияет на динамику реальных располагаемых доходов населения: население все большую часть своих доходов отдает на погашение кредитов. А министр экономического развития Максим Орешкин на Международном экономическом форуме в Санкт-Петербурге заявил, что из-за неконтролируемого роста потребительского кредитования российская экономика может оказаться в рецессии в 2021 году. «Конечно, потребительское кредитование растет высокими темпами, и мы его пытаемся охладить. Совершенно ложно и неправильно считать, что сейчас уже есть риски финансовой стабильности или риски пузыря», — заявила в ответ Орешкину глава ЦБ Эльвира Набиуллина.

«Конечно, потребительское кредитование растет высокими темпами, и мы его пытаемся охладить. Совершенно ложно и неправильно считать, что сейчас уже есть риски финансовой стабильности или риски пузыря», — заявила в ответ Орешкину глава ЦБ Эльвира Набиуллина.

В последние несколько лет ЦБ действительно принимает меры по охлаждению рынка кредитования. С 1 октября ЦБ собирается вводить в регулирование показатель долговой нагрузки и полной стоимости кредита. От них будут зависеть коэффициенты риска по кредитам. Это означает, что для банков обслуживание таких кредитов будет дороже. С 1 апреля этого года ЦБ уже повысил коэффициенты риска по потребительским кредитам на 30%. По данным ЦБ, на начало мая годовой прирост розничного кредитования составил 23,8%. Он обогнал по темпам роста ипотечный портфель. Потребкредитование обогнало ипотеку впервые с 2013 года, уточнил РБК главный экономист «ВТБ Капитала» по России и СНГ Александр Исаков. Из доклада регулятора следует, что постепенно происходит «насыщение» населения кредитами, а значит, что рост кредитования к концу года будет замедляться.

Коллекторы пока не видят, что объем просроченных долгов у банков ухудшается, рассказал Би-би-си глава «Национальной ассоциации коллекторских агентств» Эльман Мехтиев. По его словам, банки обычно работают по модели, когда часть портфеля они отдают коллекторам, а часть оставляют себе. Это, по его словам, стимулирует конкуренцию между агентствами и внутренними службами, что заставляет их лучше работать. У большинства банков, опрошенных Би-би-си, есть собственная служба взыскания. В большинстве случаев усиливать ее банки не собираются. Если «просрочка» по кредитам действительно повысится, то со временем часть ее банки могут отдать коллекторам, ждет Мехтиев. «Любой кредитор сначала пытается сам разобраться, что происходит, и считает, что сам он сможет решить. И только со временем он понимает, что нет ничего нового под Луной, а с теми проблемами, с которыми сталкивается этот банк, уже какой-то банк уже столкнулся», — объясняет он.

Просроченная задолженность по ипотечным кредитам достигла рекорда

Лауреатами премии по итогам 2020 года в десяти подгруппах, охватывающих различные отраслевые сегменты, стали самые успешные, стратегически эффективные и современные предприятия российского финансового рынка. Пандемия коронавируса, являющаяся по-прежнему актуальной повесткой на протяжении уже более года, повлияла и на оценку итогов работы российского финансового сектора. Среди победителей премии банки и компании, которые смогли в условиях мирового финансового кризиса показать блестящие результаты работы вопреки сложным и неоднозначным условиям. Наградами были особенно отмечены социальная ответственность лауреатов и их всесторонняя поддержка клиентов в этот критический момент, а также оперативный и качественный перевод в онлайн ключевых бизнес-процессов.

Награды вручали на ставшей уже традиционной площадке премии в Культурном центре МИД России. Среди гостей церемонии первые лица и руководители ключевых подразделений банков, страховых компаний, управляющих, инвестиционных, брокерских, лизинговых, компаний, НПФ, МФО, члены Оргкомитета премии и СМИ. Вели церемонию вручения премии Александра Суворова и Юрий Богданов, ведущие телеканала «Россия 24».

Представители Экспертного и Попечительского советов премии, а также авторитетные персоны российского делового сообщества вручали награды победителям. Среди них вице-президент Ассоциации банков России А.А. Войлуков, Вице-Президент ВСС В.В. Дубровин, Помощник председателя Комитета Госдумы по финансовому рынку, главный редактор портала Finversia.ru Я.А. Арт, Генеральный директор НРА А.В. Розенцвет, Генеральный директор Аналитического центра «БизнесДром», Председатель комитета по финансовым рынкам «ОПОРА РОССИИ» П.А. Самиев, Генеральный директор агентства «Национальные Кредитные Рейтинги» К.А. Лукашук, Заместитель директора по развитию АРФГ Е. С. Лазарева, Директор Национальной Ассоциации специалистов финансового планирования А.В. Паранич, Издатель и Генеральный директор журнала «Банковское обозрение» Д.А. Равкин, Председатель Совета директоров Национальной Инвестиционной Платформы С.А. Безделов, Директор СРО «МиР», директор РМЦ, вице-президент НАУМИР Е.С. Стратьева.

С. Лазарева, Директор Национальной Ассоциации специалистов финансового планирования А.В. Паранич, Издатель и Генеральный директор журнала «Банковское обозрение» Д.А. Равкин, Председатель Совета директоров Национальной Инвестиционной Платформы С.А. Безделов, Директор СРО «МиР», директор РМЦ, вице-президент НАУМИР Е.С. Стратьева.

Открыл церемонию вручения наград Помощник председателя Комитета Госдумы по финансовому рынку, Главный редактор информационного портала Finversia.ru Ян Арт. В своем вступительном слове он сказал: «В этом году премии исполнилось шестнадцать лет, и я могу сказать, что в течение этого периода финансовый рынок трансформировался во что-то более социальное, учитывающее настоящие потребности людей. За это время получилось сделать не все, но многое. Именно вирусный кризис внес окончательные изменения в наш рынок. Он придал ему значительный импульс и заставил обратится к самым насущным нуждам людей. Все наносное и внешнее окончательно уходит, уступая место настоящей работе не благодаря, а вопреки. Лозунг премии «Настало время для настоящих лидеров!» сейчас полностью соответствует моменту дня».

Павел Самиев, Генеральный директор Аналитического центра «БизнесДром», Председатель комитета по финансовым рынкам «ОПОРА РОССИИ» перед награждением лауреатов в подгруппах «Страховые компании» и «Страхование жизни» отметил: «Конечно, сейчас полным ходом идет цифровизация, и очень многие процессы уходят в онлайн, но не будем забывать, что за все этим стоят люди. Мы будем вручать награды тем, кто занимается развитием страховой отрасли, двигает ее вперед».

Лауреаты премии 2020 года в подгруппе «Персональные номинации»:

Жаркова Татьяна Александровна, генеральный директор Ассоциации Финтех – «За значимый вклад в развитие финансовых технологий в России»

Мальковская Мария Александровна, генеральный директор СК УРАЛСИБ Страхование и УРАЛСИБ Жизнь – «За вклад в трансформацию корпоративной культуры в России»

Лауреаты премии 2020 года в подгруппе «Банки»:

ПАО «Совкомбанк» – «Банковская карта года»

АО «ОТП Банк» – «Банк года в сфере потребительского кредитования»

ПАО «АК БАРС» БАНК – «Банк года в сфере кредитования малого и среднего бизнеса»

ПАО Банк ЗЕНИТ – «Банк года в сфере автокредитования»

ПАО «Банк «Санкт-Петербург» – «Банк года для ВЭД»

КБ «Ренессанс Кредит» (ООО) – «Старт года в сегменте сервисов для инвесторов»

АКБ «Абсолют Банк» (ПАО) – «Цифровые инновации в сервисах сегмента B2B»

ПАО Банк ЗЕНИТ – «Пресс-служба года в банковской сфере»

Лауреаты премии 2020 года в подгруппе «Страховые компании»:

ООО СК «Сбербанк страхование» – «Гран-при: страховая компания года»

«Совкомбанк страхование» (АО) – «Динамика развития»

САО «ВСК» – «Страховая компания года в сфере автострахования»

АО «МАКС» – «За многолетнюю безупречную репутацию»

Лауреаты премии 2020 года в подгруппе «Страхование жизни»:

ООО СК «Сбербанк страхование жизни» – «Гран-при: компания года в сфере страхования жизни»

ООО «Капитал Лайф Страхование Жизни» – «Гран-при: компания года по накопительному страхованию жизни (НСЖ)»

ООО СК «Росгосстрах Жизнь» – «Финансовая устойчивость и надежность»

ООО «СК «Ингосстрах-Жизнь» – «За социально значимые продукты в страховании жизни»

АО «СК Совкомбанк Жизнь» – «За высокое качество сервиса и признание клиентов»

ООО СК БКС Страхование жизни – «Команда года в инвестиционном и накопительном страховании»

Лауреаты премии 2020 года в подгруппе «Управляющие Компании»:

Акционерное общество «РЕГИОН Эссет Менеджмент» – «Гран-при: управляющая компания года»

ООО УК «Альфа-Капитал» – «Надежность»

ООО «АКЦЕНТ УПРАВЛЕНИЕ АКТИВАМИ» – «Динамика развития»

АО «Сбер Управление Активами» – «Цифровой инвестиционный сервис года»

Лауреаты премии 2020 года в подгруппе «Инвестиционные и брокерские компании»:

АО «Инвестиционная компания «ФИНАМ» – «Брокерская компания года»

АО «ИК «Ай Ти Инвест» – «Партнер года для банков среди инвестиционных компаний»

Лауреаты премии 2020 года в подгруппе «Негосударственные пенсионные фонды»:

АО НПФ ВТБ Пенсионный фонд – «За развитие продукта «Негосударственное пенсионное обеспечение»

АО «НПФ Сбербанка» – «Цифровая трансформация года на пенсионном рынке»

АО НПФ ВТБ Пенсионный фонд – «НПФ года в сфере развития технологий и инновационных проектов»

Лауреаты премии 2020 года в подгруппе «Лизинговые компании»:

АО «Газпромбанк Лизинг» – «Гран-при: лизинговая компания года»

Группа компаний Альфа-Лизинг – «Компания года в сфере автолизинга»

Лауреаты премии 2020 года в подгруппе «Микрофинансовые организации»:

ООО МКК «СимплФинанс» – «Микрофинансовая компания года в сфере поддержки МСБ»

Лауреаты премии 2020 года в подгруппе «Эмитенты»:

ПАО УК «Голдман Групп» – «Эмитент реального сектора на облигационном рынке»

Премия «Финансовая элита России» сопровождается широкой информационной поддержкой в ведущих деловых печатных и интернет-СМИ, а также в изданиях финансового сектора. Ежегодно рекламно-информационную поддержку премии оказывают порядка 50 отраслевых и профильных СМИ, ассоциаций и ведомств.

Ежегодно рекламно-информационную поддержку премии оказывают порядка 50 отраслевых и профильных СМИ, ассоциаций и ведомств.

Аналитический центр «БизнесДром» – Аналитический партнер премии.

Доля безнадежно просроченных кредитов упала до восьмилетнего минимума — Российская газета

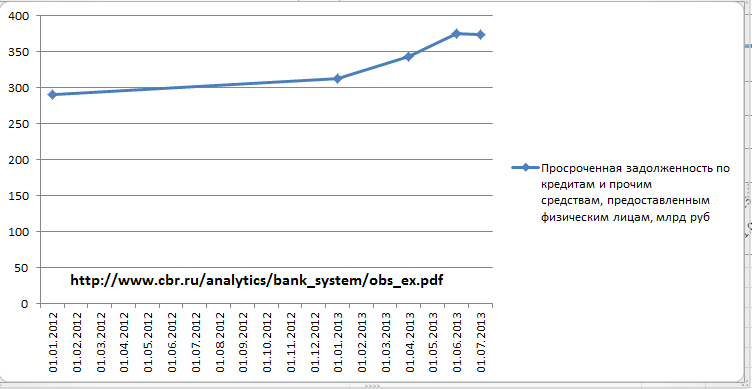

Доля розничных кредитов с просрочкой платежей свыше 90 дней упала в начале года до восьмилетнего минимума, следует из данных Банка России. При этом качество выданных кредитов пока не на высоте. Едва ли заемщики стали лучше платить по долгам — банки, вероятно, или списали совсем безнадежные кредиты, или продали их коллекторам.

Доля кредитов с просрочкой больше 90 дней составила к 1 января 2020 года, по данным ЦБ, 4,5% (в марте 2016 года, например, показатель составлял 10,9%, это был максимум). Сейчас доля кредитов с высокой просрочкой находится на минимуме за все время, которое Банк России составляет сводку, то есть с начала 2012 года.

Просрочка свыше 90 дней обычно классифицируется как безнадежная задолженность. Слишком высокий объем подобных долгов в портфеле невыгоден для банков, поэтому они ищут возможность тем или иным способом снизить этот показатель.

Поэтому судить о качестве ссуд по показателю просроченной задолженности по розничному портфелю довольно сложно — банки активно применяют практику продажи наиболее проблемных кредитов коллекторам, подчеркивает директор — руководитель направления банковских рейтингов агентства НКР Михаил Доронкин. Помимо этого, снижение доли просроченной задолженности несколько размылось на фоне высоких темпов роста объемов новых выдач, добавляет он. По данным Банка России, розничное кредитование в 2019 году выросло на 18,6%, хотя в 2018 году рост был выше -22,8%.

Едва ли дальше ситуация с безнадежными долгами будет развиваться по оптимистичному сценарию. По прогнозу Доронкина, можно ожидать роста стоимости риска (то есть отношения созданных резервов к среднему портфелю) в розничном кредитовании в 2020 году. Это, по мнению аналитика, произойдет из-за снижения объемов новых выдач в необеспеченной рознице и постепенного «вызревания» ранее выданных кредитов (когда старые кредиты уходят в просрочку более 90 дней, а новые выдачи уже ее не покрывают).

Это, по мнению аналитика, произойдет из-за снижения объемов новых выдач в необеспеченной рознице и постепенного «вызревания» ранее выданных кредитов (когда старые кредиты уходят в просрочку более 90 дней, а новые выдачи уже ее не покрывают).

Это способно привести к некоторому росту безнадежной задолженности как в абсолютном, так и в относительном выражении, отмечает аналитик. Несколько сгладить негатив может ипотека, которая сохранит высокие темпы роста при низком уровне наиболее проблемных кредитов (таких в ипотечном портфеле менее 2%), считает Доронкин. Также дальнейший уровень просрочки свыше 90 дней во многом будет зависеть от динамики продажи проблемных долгов и их списаний банками.

Тем временем

Правительство может изучить идею списания долгов по кредитам молодым семьям. Об этом говорится в поручении вице-премьера Татьяны Голиковой минфину и минэкономразвития, пишет РИА Новости.

Речь идет о проведении в Москве эксперимента по списанию долгов по кредитам семьям до 30 лет — такую идею ранее выдвинули в Госдуме. Подразумевается, что это может помочь погасить кредиты на получение образования, покупку квартиры или первую машину.

В середине января премьер-министр Михаил Мишустин, будучи еще кандидатом на эту должность, заявлял в выступлении в Госдуме, что выступает против списания долгов россиян по кредитным обязательствам. Мишустин подчеркивал, что это может привести к волне банкротств на финансовом рынке.

Инфографика «РГ»/ Александр Чистов/ Роман Маркелов

За год просроченная задолженность по кредитам выросла на 9,1%

На юрлица приходится 65,6% просрочек по займам

Автор: Анна Видянова

4410

АудиоФото: Валерия Змейкова

На

1 сентября этого года просроченная задолженность заемщиков перед банками составила

1 трлн 28 млрд тенге, хотя на ту же дату 2019 года этот показатель не превышал

942,7 млрд тенге. Таковы данные Национального банка РК.

Таковы данные Национального банка РК.

На начало сентября 2020 года 65,6% просрочек по займам приходилось на юридические лица. В основном она представлена в тенге. В топ-3 регионов по доле просроченной задолженности вошли Алматы (564,8 млрд тенге), Нур-Султан (130,6 млрд тенге) и Восточно-Казахстанская область (87,1 млрд тенге). Самый незначительный объем просроченной задолженности перед банками у заемщиков в Туркестанской (2,2 млрд тенге), Северо-Казахстанской (5,7 млрд тенге) и Западно-Казахстанской областей (9,4 млрд тенге).

Восточно-Казахстанская область, Нур-Султан и Атырауская область лидируют по годовому росту просроченной задолженности. По сравнению с началом сентября 2019 года объем просроченной задолженности в Восточно-Казахстанской области увеличился на 72,8% (+ 36,7 млрд тенге), в столице – на 36,9% (+35,2 млрд тенге), в Атырауской области – на 13,8% (+4,1 млрд тенге).

При работе с материалами Центра деловой информации Kapital.kz разрешено использование лишь 30% текста с обязательной гиперссылкой на источник. При использовании полного материала необходимо разрешение редакции.

Определение задолженности

Что такое задолженность?

Просроченная задолженность — это финансовый и юридический термин, который относится к статусу платежей по отношению к срокам их погашения. Это слово чаще всего используется для описания обязательства или обязательства, которое не получило платеж в установленный срок. Таким образом, срок просрочки относится к просроченному платежу. Если один или несколько платежей были пропущены, если по контракту требуются регулярные платежи, например, платежи по ипотеке или арендной плате, а также счета за коммунальные услуги или телефонные разговоры, значит, по счету имеется задолженность.Платежи, которые производятся в конце периода, также считаются просроченными. В этом случае ожидается, что оплата будет произведена после того, как услуга будет предоставлена или завершена, а не раньше.

В этом случае ожидается, что оплата будет произведена после того, как услуга будет предоставлена или завершена, а не раньше.

Понимание задолженности

Задолженность или в некоторых случаях просроченная задолженность может использоваться для описания платежей во многих различных частях юридической и финансовой отраслей, включая банковскую и кредитную отрасли, а также в мире инвестиций. Этот термин может иметь множество различных применений в зависимости от отрасли и контекста, в котором он используется.

Ключевые выводы

- Просроченная задолженность — это финансовый и юридический термин, который чаще всего описывает обязательство или обязательство, по которым не был получен платеж в установленный срок.

- Задолженность не может иметь отрицательного значения, как в случаях, когда платеж ожидается после того, как услуга будет предоставлена или завершена, а не раньше.

- Аннуитеты называются просроченными аннуитетами (или обычными аннуитетами), когда платежи подлежат оплате в конце периода.

- Задолженность относится к дивидендам, которые причитаются, но не выплачены держателям привилегированных акций.

Как отмечалось выше, просроченная задолженность обычно относится к любой просроченной сумме после срока платежа по таким счетам, как ссуды и ипотеки. Проще говоря, это означает, что ваш платеж просрочен. Счета также могут иметь задолженность по таким вещам, как автомобильные платежи, коммунальные услуги и алименты — каждый раз, когда у вас есть платеж, который вы пропустили.

Например, если ваш платеж по кредиту в размере 500 долларов должен быть произведен 15 января, а вы пропустили платеж, у вас есть задолженность в размере 500 долларов США на следующий рабочий день.Если вы продолжите производить регулярные платежи каждый месяц после этого, ваша задолженность по-прежнему будет составлять 500 долларов до того момента, когда вы оплатите пропущенный платеж. Точно так же, если вы заплатили 300 долларов из этого платежа 15 января, у вас будет задолженность в размере 200 долларов по состоянию на 16 января до того момента, когда вы выплатите его и обновите свою учетную запись.

Задолженность может иметь или не иметь негативный оттенок в зависимости от того, как используется этот термин. В некоторых случаях, например по облигациям, просроченная задолженность может относиться к платежам, которые производятся в конце определенного периода.Точно так же проценты по ипотеке выплачиваются в просрочку, то есть каждый ежемесячный платеж покрывает основную сумму и проценты за предыдущий месяц.

Авансовый платеж против просроченного платежа

Когда две стороны приходят к соглашению в контракте, оплата обычно производится до или после предоставления продукта или услуги. Оплата, производимая до предоставления услуги, обычно применяется при аренде, аренде, предоплаченных телефонных счетах, страховых взносах и счетах за интернет-услуги. Эти виды платежей называются предоплатой.Когда счет становится просроченным — скажем, через 30 дней после установленной даты платежа — по счету возникает просроченная задолженность, и владелец счета может получить позднее уведомление и / или штраф.

Бывают также случаи, когда счета или обязательства наступают после оказания услуги, например, счета за коммунальные услуги, налоги на имущество и заработную плату сотрудников. Эти платежи известны как просроченные платежи, происходят в конце периода и не классифицируются как просроченные. Однако они имеют задолженность, если вы не заплатите им в установленный срок.

Примеры задолженности

Просроченная задолженность также может применяться к инстанциям в банковской и кредитной сфере. Один из примеров — аннуитетные платежи. Аннуитет, такой как погашение кредита, представляет собой серию равных сумм платежей, которые происходят через равные промежутки времени — скажем, по 250 долларов в месяц в течение 10 лет. Если аннуитеты подлежат выплате в конце периода, например, выплаты по ипотеке, они называются обычным аннуитетом или просроченным аннуитетом.

Задолженность может иметь или не иметь негативный оттенок в зависимости от того, как используется этот термин.

По некоторым кредитам есть просроченные проценты. Это означает, что проценты должны быть выплачены в дату погашения ссуды, а не частями в течение срока ссуды, как аннуитетный платеж.

Задолженность также относится к дивидендам, которые причитаются, но не выплачены держателям привилегированных акций. Поскольку привилегированные акции имеют гарантированные дивиденды независимо от того, получает компания прибыль или нет, считается, что дивиденды просрочены, если компания пропускает выплату кумулятивных дивидендов.Просроченные дивиденды должны раскрываться в примечаниях к финансовому отчету. Компании также запрещается производить какие-либо выплаты дивидендов держателям обыкновенных акций до тех пор, пока она не оплатит счет к выплате дивидендов.

Между тем процентные платежи по облигациям обычно выплачиваются в просрочку. Когда эмитент выплачивает купон на 50 долларов раз в полгода, это означает, что проценты по облигации должны будут накапливаться в течение шести месяцев, прежде чем какая-либо выплата будет произведена держателям облигаций.

Задолженность FAQ

Часто задаваемые вопросы

Q) Что такое просроченная задолженность? Существует два типа просроченной задолженности: задолженность по процентам и основная задолженность.

Задолженность по процентам — это сумма процентов, которая накопилась на вашем счете с момента вашего последнего платежа. Проценты начисляются ежедневно исходя из остатка кредита. Если платеж пропущен, проценты по ссуде продолжают начисляться до тех пор, пока не будет произведен следующий платеж. Если проценты начисляются дольше согласованного срока погашения, это называется просрочкой по процентам.

Основная просроченная задолженность При использовании займа сумма займа, процентная ставка, срок и согласованный уровень платежей используются для создания «таблицы амортизации».Фактически это план того, как предполагается выплатить ссуду. Когда платежи пропускаются, фактический баланс отстает от точки, в которой баланс «планировал» быть на данный момент в ссуде. Это называется основной задолженностью.

Это называется основной задолженностью.

В) Я выплачиваю ссуду, но остаток не уменьшается? Если вы пропустите платежи в соответствии с вашим соглашением, проценты будут продолжать начисляться. Это может привести к тому, что процентная ставка вырастет до суммы, превышающей сумму вашего погашения.Когда это произойдет, ваш следующий платеж будет сначала зачислен на счет процентов. После погашения всей задолженности по процентам основной остаток по кредиту уменьшится.

Q) Почему моя задолженность не уменьшается, даже если я выплачиваю ссуду каждую неделю в соответствии с моим соглашением? Просроченная задолженность — это разница между тем, где должен быть остаток ссуды, и где он находится. Они произошли из-за того, что погашение (погашение) было пропущено. Эти пропущенные платежи привели к возникновению разрыва в просроченной задолженности.Возобновив выплаты, член может остановить рост разрыва, но по кредиту все равно останется просроченная задолженность. Единственный способ уменьшить просрочку — увеличить погашение до суммы, превышающей первоначально согласованную (постепенно уменьшать просрочку), или выплатить сумму, эквивалентную пропущенному платежу, вместе с любой дополнительной просрочкой по процентам (полностью погасить задолженность по кредиту)

В) Сколько я должен? Каждый раз, когда вы совершаете операцию с кредитным союзом, вы получаете выписку. Отчет будет содержать остаток по ссуде (основная сумма задолженности), непогашенный остаток по процентам (если применимо), а также будет отражать просрочку или предоплату, если применимо (предоплаты показаны как просроченные, но имеют отрицательный знак для отражения «отрицательной задолженности»).Если вы добавите остаток по ссуде плюс сумму непогашенных процентов, вы получите общую сумму, которую вы должны кредитному союзу.

В) Как пропущенные платежи влияют на мой кредитный рейтинг? В рамках процесса подачи заявки на ссуду Кредитный союз Килларни запрашивает у своих членов согласие на доступ к Ирландскому кредитному бюро для получения информации об их кредитной истории. В рамках этого согласия участники разрешают нам делиться информацией о вашей ссуде с бюро, если она предоставлена. Эта информация включала сумму заимствования и актуальный баланс за каждый месяц.Когда по кредиту возникает просроченная задолженность, об этом сообщается в ICB, и запись о просрочке будет отображаться в вашей кредитной истории в течение 24 месяцев после ее погашения.

В рамках этого согласия участники разрешают нам делиться информацией о вашей ссуде с бюро, если она предоставлена. Эта информация включала сумму заимствования и актуальный баланс за каждый месяц.Когда по кредиту возникает просроченная задолженность, об этом сообщается в ICB, и запись о просрочке будет отображаться в вашей кредитной истории в течение 24 месяцев после ее погашения.

В) Что мне делать, если мои обстоятельства меняются, и я не могу позволить себе ссуду? Коммуникация — ключ к успеху! Мы можем помочь только в том случае, если участники будут участвовать, поэтому, если вы обнаружите, что ваши обстоятельства изменились, и вы изо всех сил пытаетесь произвести платеж, позвоните в отдел кредитного контроля, и они рассмотрят ваши обновленные обстоятельства и объяснят доступные варианты.

В) Я был безработным и не выплачивал ссуду в течение нескольких месяцев. Если я вернусь к погашению ссуды, смогу ли я снова взять ссуду в кредитном союзе в будущем? Кредитный союз — это общественная организация, и решения об андеррайтинге принимаются на местном уровне. В наших критериях андеррайтинга наибольшее внимание уделяется способности и готовности платить. Если вы вернетесь к погашению ссуды, когда ваши обстоятельства изменятся к лучшему, именно этот факт запомнится вам из вашего периода в отделе кредитного контроля.Когда ваши обстоятельства ухудшатся, вас не будут оценивать на основании пропущенных платежей, а оценивать вас будут на основании того, как вы участвовали в процессе кредитного контроля и сотрудничали с ним.

В) Что будет дальше? Назначьте встречу с кем-нибудь из нашего отдела кредитного контроля по телефону 064 663 1344. Мы поможем вам заполнить семейный бюджет, если у вас возникнут проблемы, и мы можем определить области, в которых можно было бы сэкономить. Мы рассмотрим, носят ли изменившиеся обстоятельства временный или постоянный характер, и предложим соответствующие варианты, которые применимы к вам.

Скачать форму домашнего бюджета. Эта форма поможет участникам суммировать свои доходы и расходы, их активы и обязательства. В резюме приводится список большинства общих расходов, которые будут иметь члены и которым необходимо будет определить приоритеты. Все цифры следует привести к месячным эквивалентам (например, если ваша заработная плата еженедельная: умножьте на 52 и разделите на 12, чтобы получить ежемесячную цифру). Только когда вы поймете, на что тратите свои деньги, вы сможете расставить приоритеты и обеспечить выполнение важных счетов.

Как рассчитать процент по ипотеке по жилищному кредиту

Все домовладельцы должны знать, как рассчитывать проценты по ипотеке. Независимо от того, финансируете ли вы покупку дома или рефинансируете существующую ипотечную ссуду с помощью новой ссуды, вы выплачиваете проценты досрочно.

От суммы предоплаты будет зависеть, когда вы хотите начать свой первый регулярный платеж.Многие заемщики предпочитают вносить ипотечный платеж первого числа каждого месяца. Некоторые предпочитают 15-е. Иногда кредиторы выбирают эту дату платежа за вас, поэтому спросите, есть ли у вас предпочтения.

Проценты по ипотеке выплачены в задолженность

В Соединенных Штатах проценты выплачиваются в просрочку. Это означает, что ваш основной платеж и проценты будут выплачивать проценты за 30 дней, непосредственно предшествующих дате платежа. Например, если вы продаете свой дом, ваш агент по закрытию закажет бенефициарное требование, которое также будет взимать неуплаченные проценты. Давайте рассмотрим подробнее.

Например, предположим, что ваш платеж в размере 599,55 долларов должен быть произведен 1 декабря. Остаток по вашему кредиту составляет 100 000 долларов, процентная ставка составляет 6% годовых и амортизируется в течение 30 лет.Выплачивая платеж до 1 декабря, вы платите проценты за весь ноябрь, все 30 дней.

Если вы закрываете ссуду 15 октября, вы должны досрочно выплатить проценты кредитору с 15 по 31 октября.

Может показаться, что вы получаете 45 дней бесплатно до того, как первый платеж должен быть произведен 1 декабря, но это не так. Вы будете платить проценты за 15 дней до закрытия и еще за 30 дней при внесении первого платежа.

Определение невыплаченного остатка основного долга

Если вы хотите знать свой невыплаченный остаток по основной сумме кредита, который остается после того, как вы совершите первый платеж по ипотеке, это легко вычислить.Во-первых, возьмите остаток основного долга в размере 100 000 долларов и умножьте его на годовую процентную ставку в размере 6%. Годовая процентная ставка составляет 6000 долларов США. Разделите годовую процентную ставку на 12 месяцев, чтобы получить ежемесячную процентную ставку. Это число составляет 500 долларов.

Поскольку ваш амортизированный платеж от 1 декабря составляет 599,55 долларов, для расчета основной части этого платежа вы должны вычесть ежемесячную процентную ставку (500 долларов) из основной суммы и процентного платежа (599,55 долларов). В результате вы получите 99,55 доллара США, что составляет основную часть вашего платежа.

Теперь вычтите уплаченную основную часть в размере 99,55 долларов из неоплаченного основного остатка в размере 100 000 долларов. Это число составляет 99 900,45 долларов США, что представляет собой оставшуюся невыплаченную сумму основного долга по состоянию на 1 декабря. Если вы выплачиваете ссуду, вы должны добавлять ежедневные проценты к невыплаченному остатку до дня, когда кредитор получит сумму выплаты.

Теперь вы знаете, что ваш невыплаченный основной остаток после декабрьского платежа составит 99 900,45 долларов США. Чтобы рассчитать остаток на балансе после платежа 1 января, вы рассчитаете его, используя новый невыплаченный остаток:

- 99 900 долларов США.45 x 6% годовых = 5 994,03 долларов США ÷ за 12 месяцев = 499,50 долларов США по процентам за декабрь.

- Ваш платеж за январь совпадает с платежом за 1 декабря, поскольку он амортизируется.

Это 599,55 доллара. Вы вычтите из своего платежа проценты, причитающиеся за декабрь, в размере 499,50 долларов США. Остается 100,05 доллара на выплату основной суммы кредита.

Это 599,55 доллара. Вы вычтите из своего платежа проценты, причитающиеся за декабрь, в размере 499,50 долларов США. Остается 100,05 доллара на выплату основной суммы кредита. - Ваш баланс на 1 декабря составляет 99 900,45 долларов США, из которых вы вычитаете основную часть платежа 1 января в размере 100,05. Это равняется 99 800,40 долларов США в качестве вашего нового невыплаченного основного баланса.

С каждым последующим платежом ваш невыплаченный основной остаток будет уменьшаться на немного большую сумму уменьшения основной суммы по сравнению с предыдущим месяцем.

Это связано с тем, что, хотя невыплаченный остаток рассчитывается с использованием одного и того же метода каждый месяц, ваша основная часть ежемесячного платежа будет увеличиваться, а процентная часть станет меньше.

Расчет ежедневных процентов по ипотеке

Чтобы рассчитать ежедневные проценты для выплаты ссуды, возьмите сумму основного долга, умноженную на процентную ставку, и разделите на 12 месяцев, что даст вам ежемесячный процент.Затем разделите ежемесячный процент на 30 дней, что равняется дневному проценту.

Скажем, например, что ваш дядя дает вам 100000 долларов в новогодний подарок, и вы решаете выплатить свою ипотеку 5 января. Вы знаете, что с 1 января вы будете должны 99 800,40 долларов. Но вы также должны будете выплатить проценты за пять дней. Сколько это стоит?

- 99 800,40 долл. США x 6% = 5 988,02 долл. США. Разделите на 12 месяцев = 499 долларов. Разделите на 30 дней = 16,63 доллара на 5 дней = 83,17 доллара на проценты за пять дней.

- Вы должны отправить кредитору 99 800,40 долларов плюс 83,17 доллара на проценты на общую сумму 99 883,57 долларов.

На момент написания статьи Элизабет Вайнтрауб, CalBRE # 00697006, является партнером-брокером в Lyon Real Estate в Сакраменто, Калифорния.

Определение просроченного платежа — AccountingTools

Что такое просроченный платеж?

Просроченный платеж произошел, когда платеж был произведен поставщику позже, чем условия соглашения, по которому товары или услуги должны были быть приобретены у поставщика. Сумма просроченной задолженности — это сумма кредиторской задолженности, которая должна была быть выплачена на более ранний срок. Например, ABC International выплачивает долгосрочную задолженность ежемесячными платежами в размере 1000 долларов США. Из-за ошибки в отделе кредиторской задолженности февральский платеж не был произведен, хотя все последующие платежи в размере 1000 долларов были произведены. С точки зрения кредитора, у ABC остается просроченная задолженность в размере 1000 долларов США по самой последней причитающейся сумме, поскольку кредитор, вероятно, применяет каждый платеж в размере 1000 долларов США к самой старой причитающейся сумме.

Сумма просроченной задолженности — это сумма кредиторской задолженности, которая должна была быть выплачена на более ранний срок. Например, ABC International выплачивает долгосрочную задолженность ежемесячными платежами в размере 1000 долларов США. Из-за ошибки в отделе кредиторской задолженности февральский платеж не был произведен, хотя все последующие платежи в размере 1000 долларов были произведены. С точки зрения кредитора, у ABC остается просроченная задолженность в размере 1000 долларов США по самой последней причитающейся сумме, поскольку кредитор, вероятно, применяет каждый платеж в размере 1000 долларов США к самой старой причитающейся сумме.

Любой просроченный платеж может быть признаком финансовых трудностей, которых кредитору или инвестору следует опасаться, поскольку он может указывать на умышленное намерение не платить. Продолжающаяся структура просроченных платежей, вероятно, вызовет какие-то ограничительные меры, такие как досрочное погашение кредита, повышение процентной ставки, сокращение сроков платежа, сокращение кредита или отзыв кредита. Ситуация, когда один платеж просрочен, но затем оплачен, с большей вероятностью будет указывать на одну из следующих причин:

Возник спор относительно предоставленных товаров или услуг

Поставщик не выставил счет-фактуру

Поставщик отправил счет не в то место

Покупатель потерял или неправильно зарегистрировал счет во внутренней системе

Покупатель перешел на новую систему учета и не зарегистрировал кредиторскую задолженность в новой системе

Альтернативное определение термина заключается в том, что платеж планируется выплачивать в конце периода, а не в начале периода.В таком случае просроченный платеж не считается просроченным платежом. Например, зарплата обычно выплачивается в конце цикла расчета заработной платы за уже выполненную работу.

Еще одна разновидность концепции — это когда компания задерживает выплату дивидендов, подлежащих выплате по соглашению о привилегированных акциях. Эти дивиденды будут по-прежнему классифицироваться как просроченные до тех пор, пока компания не выплатит дивиденды.

Эти дивиденды будут по-прежнему классифицироваться как просроченные до тех пор, пока компания не выплатит дивиденды.

Сопутствующие курсы

Управление кредиторской задолженностью

Как рефинансировать жилищный заем

Варианты погашения задолженности по жилищному кредиту в связи с COVID-19

Многие домохозяйства испытывают трудности с финансами и выплатами по ипотеке из-за экономического шока, вызванного пандемией коронавируса.

Если вы домовладелец, столкнувшийся с финансовыми трудностями из-за COVID-19, существуют различные варианты льгот по ипотеке.

Большинство кредиторов предлагают отсрочку погашения или каникулы на срок до шести месяцев.

Чтобы получить дополнительную информацию о кризисе COVID-19, посетите нашу страницу обновлений о коронавирусе.

Могу ли я рефинансировать свой жилищный кредит?

Да, вы можете рефинансировать ипотечный кредит в просрочку.

Рефинансирование может осуществляться по более высокой процентной ставке, и как только у вас будет хорошая история погашения (обычно в течение 1 года), мы рефинансируем крупному кредитору.

Если у вас есть дефолты по вашему кредитному файлу, мы можем рефинансировать вас более дешевому специализированному кредитору, а затем крупному кредитору, как только ваша кредитная история станет чистой.

Проще рефинансировать крупному кредитору, если вы сможете доказать, что у вас безупречная история погашения кредита и у вас чистый кредит.

Следовательно, вы платите более высокую процентную ставку только на короткий период времени.

Если у вас есть один или два просроченных платежа на несколько дней, то мы могли бы прямо сейчас рефинансировать крупному кредитору с конкурентным интересом.

Позвоните нашим ипотечным брокерам по телефону 1300 889 743 или узнайте в Интернете, чем мы можем помочь!

Что такое просроченная ипотека?

Просроченная ипотека — это когда вы не выполнили необходимые платежи по жилищному кредиту.

Сюда входят:

- Просроченные платежи

- Просроченные и просроченные платежи

Обычно люди оказываются в таком финансовом положении из-за жизненных обстоятельств, таких как болезнь, потеря работы, развод или ситуации, которые являются неожиданными и, безусловно, незапланированными.

Если вы не можете произвести выплаты по жилищному кредиту, банк может вернуть ваше жилище

Пропущенный платеж или просроченный платеж?

Если вы совершили несколько просроченных платежей или пропустили платежи по ипотеке, вероятно, вам будет сложно подать заявку на получение ссуды через крупные банки и кредиторов.

Это связано с тем, что они могут видеть информацию об истории погашения в вашем кредитном файле и не хотят одобрять ссуду заемщику, который не имеет возможности производить регулярные выплаты вовремя.

Вы должны знать, что наличие пропущенного платежа и неуплата вовремя — это две очень разные ситуации:

- Пропущенный платеж — это платеж, который вы полностью пропустили и так и не оплатили.

- Просроченный платеж — это платеж, который вы не оплатили вовремя, но в конечном итоге погасили его.

При внедрении положительной кредитной отчетности вы всегда должны стараться производить выплаты вовремя и полностью знать дату ежемесячного платежа, особенно если выплаты производятся прямым дебетом.

Как рефинансировать, если у вас есть просроченная задолженность?

Подайте заявку, как только вы поймете, что не можете справиться со своими выплатами. Специалисты кредиторов рассмотрят вашу ситуацию.

Обратите внимание, что рефинансирование просроченной ипотеки будет происходить только в том случае, если вы получите выгоду от перехода к новому кредитору.

В большинстве случаев кредиторы будут иметь в наличии варианты помощи в трудных условиях, которые помогут вам не отставать от выплат.

Какова процентная ставка за просрочку / просрочку?

Если вы задерживаете свои платежи, кредитор взимает с вас процентную ставку по умолчанию или пеню. Обычно это взимается с просроченной суммы. Однако в некоторых случаях это будет взиматься со всей суммы кредита.

Обычно это взимается с просроченной суммы. Однако в некоторых случаях это будет взиматься со всей суммы кредита.

Вот почему так важно, чтобы вы производили выплаты вовремя — вы избежите риска списания ссуд в случае невыполнения обязательств по кредиту.

Каковы плюсы и минусы рефинансирования просроченной ипотеки?

Преимущества рефинансирования просроченной ипотеки:

- Вы можете перейти на беспроцентную ссуду, чтобы помочь вам управлять своим денежным потоком.

- Вы сохраняете свой дом, так как он не будет возвращен в собственность банка.

- Вы можете рефинансировать, чтобы консолидировать свои долги, чтобы ваши выплаты были управляемыми.

- Это открывает двери для переговоров по сроку ссуды с вашим кредитором. Вы можете договориться о графике погашения, сумме и т. Д.

Недостатками рефинансирования ипотеки в просрочку являются:

- С вас может взиматься более высокая процентная ставка, что означает, что ваша выплата будет выше. Если вы не можете управлять выплатами после рефинансирования, вы можете попасть в долговую спираль.

- Если вы заимствуете более 80%, вам придется заплатить комиссию LMI вместе с другими сборами, связанными с рефинансированием, такими как сборы за оценку, сборы за подачу заявления, сборы за расчет и т. Д.

- Способом сократить выплаты может быть продление срока кредита, но в конечном итоге вы будете платить больше процентов в течение срока действия кредита.

Какие действия предпримут банки?

В худшем случае банки выселят вас и заберут ваш дом.

Однако ваш банк или кредитор предпримет несколько шагов, прежде чем произойдет возврат права собственности:

- Ваш кредитор свяжется с вами по поводу пропущенных платежей по электронной почте, телефону или письмом.

- Затем вы получите уведомление по умолчанию, информирующее вас о том, что у вас есть до 30 дней, чтобы наверстать упущенные выплаты.

В течение этого времени вы можете поговорить со своим кредитором о вариантах погашения и подать заявление в случае финансовых затруднений.

В течение этого времени вы можете поговорить со своим кредитором о вариантах погашения и подать заявление в случае финансовых затруднений. - Если вы по-прежнему не можете произвести выплаты после окончания периода по умолчанию, начинается процесс выселения.

- Кредитор получит постановление суда, и вы получите письмо о выселении.

- Затем банк возвращает ваш дом в собственность и может продать его, чтобы вернуть сумму кредита.

Сколько времени осталось до того, как ваш банк примет меры?

Банки примут меры, когда увидят, что по вашему жилищному кредиту имеется постоянная просроченная задолженность.

- Высокий LVR более 80% — обычно 2 пропущенных платежа.

- Низкая LVR меньше 80% — как правило, 3 или более пропущенных платежа. В этой ситуации банки будут скорее работать с вами, чем владеть вашим домом.

Некоторые кредиторы склонны принимать меры быстрее, чем другие, в зависимости от своей политики в отношении трудностей.Важно поговорить со своим кредитором и работать с ним, а не прятаться, и искать стратегию выхода, такую как продажа дома, рефинансирование или консолидация долгов.

Как я могу подать заявление на рефинансирование просроченного жилищного кредита?

Если вы задержали выплаты по жилищному кредиту и хотите его рефинансировать, немедленно обратитесь к специалисту-кредитору или к ипотечному брокеру.

Ипотечный брокер, как и специалисты по жилищным кредитам, будет иметь доступ к группе специализированных кредиторов, которые могут помочь в ваших обстоятельствах.

Мы знаем подходящих кредиторов, которые могут одобрить жилищный заем или консолидацию долга.

Наши ипотечные брокеры являются кредитными специалистами и тщательно оценят вашу ситуацию, чтобы повысить ваши шансы на рефинансирование просроченного жилищного кредита.

Позвоните нам по телефону 1300 889 743 или заполните нашу бесплатную форму оценки.

Что произойдет, если у вас возникнет задолженность по погашению кредита?

Исследование, проведенное Банком Англии в 2017 году, выявило наибольшее количество клиентов, не выполняющих платежи по кредитам, с начала финансового кризиса.Это тревожная статистика как для кредиторов, так и для потребителей. Это также означает, что для многих заемщиков осознание того, как может возникнуть ситуация с потенциальной просрочкой, — каковы ее последствия и как с этим бороться — может быть важным знанием.

Как возникает просроченная задолженность по кредиту?

Если вы пропустите погашение личного кредита, вы окажетесь в просрочке. Для этого может быть любое количество причин, например, вы можете потерять работу или испытать изменение образа жизни, что означает уменьшение располагаемого дохода.У вас может быть даже всего один месяц плохого бюджета. Но как бы то ни было, результаты будут такими же — вы будете считаться просроченными с выплатами по личному кредиту.

В чем разница между просрочкой и дефолтом?

Это два отдельных этапа в процессе невыплаты платежей по ссуде физических лиц. Письмо о просрочке обычно является первым этапом процесса. Это будет действовать как способ уведомить вас о том, что вы пропустили погашение или погашение своей личной ссуды.В письме обычно указывается дата пропущенного платежа, а также сумма и то, что вам нужно сделать, чтобы исправить ситуацию. По умолчанию это означает, что кредитор подошел к стадии предположения, что кредитное соглашение, которое вы оба подписали, теперь нарушено. Невыполнение платежа является более серьезным, чем простая задолженность , которую можно исправить, просто выплатив свою задолженность, что может быть всего одним или двумя платежами. Когда происходит дефолт, поставщик кредита может предпринять более серьезные действия, в том числе потребовать погашения всей ссуды или принять юридические меры. Наличие просроченной задолженности по вашему кредитному файлу приведет к тому, что у вас будет так называемая «плохая кредитная история» со всем, что подразумевает получение дальнейших ссуд и кредитов.

Наличие просроченной задолженности по вашему кредитному файлу приведет к тому, что у вас будет так называемая «плохая кредитная история» со всем, что подразумевает получение дальнейших ссуд и кредитов.

Как поступить с просрочкой

Если вы получили письмо о просрочке платежа по почте от кредитора, у которого вы взяли взаймы, самое важное — как можно скорее принять меры. Хотя просроченная задолженность по кредиту, скорее всего, будет отображаться в вашем кредитном отчете, если вы сможете быстро исправить ситуацию, вы сможете предотвратить серьезный ущерб .Свяжитесь с кредитором и сообщите ему, почему вы пропустили причитающиеся платежи. В большинстве случаев кредиторы стремятся обеспечить, чтобы заемщики продолжали производить выплаты. Итак, если есть другой способ сделать это, например, продлить срок ссуды, они могут быть готовы помочь вам.

Что происходит в ситуации по умолчанию

Ситуации по умолчанию, как правило, возникают не сразу. Если вы пропустили от трех до шести платежей, вы можете получить письмо по умолчанию, но обычно не раньше этого момента.Неисполнение обязательств может быть выдано только для долгов, охватываемых Законом о потребительском кредите (это будет включать большинство личных кредитов), и важно отметить, что вы должны быть уведомлены о невыполнении обязательств в письменной форме. Вы по-прежнему можете остановить эскалацию ситуации по умолчанию на , даже после того, как вы получили уведомление по умолчанию. Первое, что нужно сделать, это связаться с кредитором и объяснить вашу ситуацию — вы можете попытаться внести предложения о том, как лучше всего решить эту проблему, чтобы узнать, согласен ли кредитор помочь вам.Однако, как только вы попадаете в ситуацию невыполнения обязательств, невозможно избежать того факта, что это оставит след в вашем кредитном отчете. Фактически, дефолт остается в вашей кредитной истории в течение шести лет после того, как он произошел . В течение этого времени ваш кредитный рейтинг будет ниже, и вам может быть сложнее получить новый кредит.

В течение этого времени ваш кредитный рейтинг будет ниже, и вам может быть сложнее получить новый кредит.

Что делать, если вы считаете, что у вас просроченная задолженность или дефолт

- Оцените ситуацию . Определите, сколько именно вы должны и почему это произошло.Ищите возможности погасить задолженность или невыполнение обязательств — отдавайте предпочтение этому по сравнению с другими расходами, если необходимо.

- Поговорите с кредитором. Большинство кредиторов ценят, что с ними связываются, прежде чем они столкнутся с проблемой отправки письма о просрочке или невыполнения обязательств, и могут быть более готовы помочь вам реструктурировать свое кредитование, чтобы оно стало более доступным.

- Обратитесь за консультацией к специалисту по долговым обязательствам . Если вы действительно боретесь со своими долгами и не видите способа выплатить то, что вы должны, всегда стоит поговорить с экспертами.Специалист по долгам сможет оценить вашу ситуацию опытным взглядом и предложить решения, а также заверить вас в том, что вы всегда можете что-то сделать.

Похожие статьи

Алекс ХартлиАлекс Хартли — активный сторонник совершенствования навыков личных финансов. Она работает в Solution Loans с 2014 года и написала сотни статей о том, как люди могут лучше управлять своими деньгами. Ее интерес к личным финансам восходит к…Подробнее о Alex Hartley

Что такое задолженность? | Jargon Buster

Что такое …

В вашем кредитном отчете: просроченная задолженность — это последовательные пропущенные платежи в течение двух или более месяцев. «Просроченный» часто представляет собой статус, предшествующий уведомлению о невыполнении обязательств, которое само выдается кредитором, если он считает, что у него мало шансов вернуть причитающуюся сумму.

Если вы пропустите платежи по кредитному счету, он считается просроченным на сумму, которую вы не заплатили. Задолженность может быть выражена суммой задолженности или количеством месяцев, за которые вы пропустили платеж, например, «50 фунтов стерлингов» или «3 месяца просрочки».

Задолженность может быть выражена суммой задолженности или количеством месяцев, за которые вы пропустили платеж, например, «50 фунтов стерлингов» или «3 месяца просрочки».

Как мне узнать, есть ли у меня задолженность?

Просрочка может отображаться в вашем Кредитном отчете с пометкой «2», «3», «4», «5» или «6», что означает количество месяцев, в течение которых по счету имеется задолженность. Это позволяет легко проверить, какие счета оплачиваются в актуальном состоянии, а какие просрочили платеж.

Ваш мультиагентский кредитный отчет является наиболее подробным в Великобритании, предоставляя вам полный доступ к информации вашего кредитного отчета от Equifax, Experian, TransUnion и Crediva, гарантируя, что вы ничего не пропустите.

Вы можете попробовать checkmyfile бесплатно в течение 30 дней, а затем всего за 14,99 фунтов стерлингов в месяц. Отмена происходит быстро и легко онлайн, и наша команда экспертов готова помочь Secure Message, если у вас возникнут какие-либо вопросы.

Как просрочка влияет на мой кредитный рейтинг?

В зависимости от серьезности просроченной задолженности они могут по-разному влиять на ваш кредитный рейтинг и вашу последующую способность получить кредит. Периодическая просрочка платежа является обычным явлением в большинстве кредитных историй, и кредиторы ожидают ее увидеть — при условии, что просроченный платеж не превышает одного месяца, отрицательное воздействие обычно минимально.Однако это будет зависеть от конкретного отношения и критериев кредитования вашего кредитора.

Платежи с двухмесячной просрочкой платежа окажут заметное влияние на ваш кредитный рейтинг, и любые последующие платежи будут рассматриваться как серьезная задолженность. Если просроченная задолженность по счету составляет два месяца или более, она обрабатывается отделом взыскания задолженности кредитора с целью как можно скорее вернуть все в нормальное русло.

Выплаты с серьезной задолженностью часто могут привести к невыполнению обязательств и, возможно, к дальнейшим судебным действиям.

Это 599,55 доллара. Вы вычтите из своего платежа проценты, причитающиеся за декабрь, в размере 499,50 долларов США. Остается 100,05 доллара на выплату основной суммы кредита.

Это 599,55 доллара. Вы вычтите из своего платежа проценты, причитающиеся за декабрь, в размере 499,50 долларов США. Остается 100,05 доллара на выплату основной суммы кредита. В течение этого времени вы можете поговорить со своим кредитором о вариантах погашения и подать заявление в случае финансовых затруднений.

В течение этого времени вы можете поговорить со своим кредитором о вариантах погашения и подать заявление в случае финансовых затруднений.