Рыночный риск банка — Студопедия

Рыночный риск определяется как вероятность возникновения у банка потерь (убытков) от изменения стоимости финансовых инструментов. Возникновение таких потерь может быть вызвано изменением рыночных цен на финансовые инструменты и товары, а также изменение курсов национальных валют, рыночных процентных ставок и других факторов. Финансовые инструменты – это денежные или расчетные документы, в соответствии с которыми возникают финансовые активы (требования) у одной стороны и финансовые пассивы (обязательства) у другой.

Торговый портфель представляет собой совокупность финансовых инструментов (долговых обязательств, фондовых ценностей), приобретенных банком с целью их дальнейшей перепродажи. К фондовым ценностям относятся акции, депозитные расписки, другие ценные бумаги, которые могут быть обменены на указанные выше ценные бумаги.

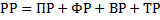

Размер рыночного риска рассчитывается по формуле:

где ПР – процентный риск – риск возникновения убытков вследствие неблагоприятного изменения процентных ставок по активам, пассивам и внебюджетным инструментам банка. Процентный риск состоит из специального и общего рисков. Специальный риск – вероятность возникновения потерь от изменения стоимости финансовых инструментов торгового портфеля вследствие факторов, взаимосвязанных с эмитентом. Общий риск — вероятность возникновения потерь от изменения стоимости финансовых инструментов торгового портфеля вследствие изменения рыночных процентных ставок.

ФР – фондовый риск – вероятность возникновения потерь от изменения стоимости позиций банка, номинированных в иностранной валюте вследствие изменения курсов иностранных валют.

Показатели процентного и фондового рисков рассчитываются в следующих случаях:

1)совокупная балансовая стоимость торгового портфеля банка по состоянию на отчетную дату больше или равна 5%от величины его балансовых активов.

2) по состоянию на отчетную дату совокупная балансовая стоимость торгового портфеля превышает 200% от величины собственных средств банка.

3) по состоянию на отчетную дату банк имеет отрицательное значение собственного капитала.

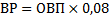

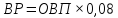

ВР – валютный риск – возможность денежных потерь в результате колебаний валютных курсов. Размер валютного риска определяется на основании позиций банка, номинированных в иностранной валюте, драгоценных металлах и рассчитывается по формуле:

,

,

где ОВП – суммарная открытая валютная позиция,

0,08 – число, установленное Национальным банком Республики Беларусь.

ТР – товарный риск — вероятность возникновения потерь от изменения стоимости товаров. Под товарами понимается любое движение имущества, которое может являться предметом купли-продажи, за исключением иностранной валюты, драгоценных металлов и основных средств.

4. Рыночный риск банка

Торговый портфель представляет собой совокупность финансовых инструментов (долговых обязательств, фондовых ценностей), приобретенных банком с целью их дальнейшей перепродажи. К фондовым ценностям относятся акции, депозитные расписки, другие ценные бумаги, которые могут быть обменены на указанные выше ценные бумаги.

Размер рыночного риска рассчитывается по формуле:

,

где ПР – процентный риск – риск возникновения убытков вследствие неблагоприятного изменения процентных ставок по активам, пассивам и внебюджетным инструментам банка. Процентный риск состоит из специального и общего рисков. Специальный риск – вероятность возникновения потерь от изменения стоимости финансовых инструментов торгового портфеля вследствие факторов, взаимосвязанных с эмитентом. Общий риск — вероятность возникновения потерь от изменения стоимости финансовых инструментов торгового портфеля вследствие изменения рыночных процентных ставок.

ФР – фондовый риск – вероятность возникновения потерь от изменения стоимости позиций банка, номинированных в иностранной валюте вследствие изменения курсов иностранных валют.

Показатели процентного и фондового рисков рассчитываются в следующих случаях:

1)совокупная балансовая стоимость торгового портфеля банка по состоянию на отчетную дату больше или равна 5%от величины его балансовых активов.

2) по состоянию на отчетную дату совокупная балансовая стоимость торгового портфеля превышает 200% от величины собственных средств банка.

3) по состоянию на отчетную дату банк имеет отрицательное значение собственного капитала.

ВР – валютный риск – возможность денежных потерь в результате колебаний валютных курсов. Размер валютного риска определяется на основании позиций банка, номинированных в иностранной валюте, драгоценных металлах и рассчитывается по формуле:

,

,

где ОВП – суммарная открытая валютная позиция,

0,08 – число, установленное Национальным банком Республики Беларусь.

ТР – товарный риск — вероятность возникновения потерь от изменения стоимости товаров. Под товарами понимается любое движение имущества, которое может являться предметом купли-продажи, за исключением иностранной валюты, драгоценных металлов и основных средств.

5. Анализ достаточности капитала банка

Анализ достаточности собственного капитала банка проводится в следующей последовательности:

1 этап. Проводится расчет и анализ активов банка для определения достаточности капитала в зависимости от степени риска вложений. С этой целью активы банка подразделяются на семь групп, для которых устанавливаются соответствующие степени рисков (0, 20, 35, 50, 75, 100 и 150%). Расчетные данные заносятся в таблицу и определяются изменения. Делаются выводы.

2 этап. Проводится расчет и анализ внебалансовых обязательств банка для определения достаточности нормативного капитала по уровню кредитного риска. С этой целью внебалансовые обязательства делятся на 4 группы в зависимости от степени риска (1; 0,5; 0,2; 0). Расчетные данные заносятся в таблицу и определяются изменения.

3 этап. Проводится анализ динамики достаточности нормативного капитала банка, определяются изменения и темпы роста. Данные анализа заносятся в таблицу, содержащую следующие показатели:

— основной капитал банка;

— дополнительный капитал банка;

— активы, взвешенные с учетом риска;

— внебалансовые обязательства, взвешенные с учетом риска;

— рыночный риск;

— операционный риск;

— достаточность нормативного капитала.

На основании анализа данных таблицы делаются выводы и предложения.

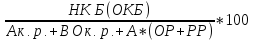

4 этап. Проводится факторный анализ достаточности нормативного капитала с использованием следующей модели:

ДК

=

5 этап. Проводится расчет резервов роста достаточности капитала и разрабатываются мероприятия, обеспечивающие реализацию выявленных резервов.

7

Определим, какие виды банковских рисков присущи активным операциям с ценными бумагами, и ранжируем их по степени значимости.

Классификация рисков по активным операциям с ценными бумагами

Основным видом риска, возникающим у банка при осуществлении им вложений в акции и облигации, является рыночный риск, параметры которого определяются Положением Банка России от 14 ноября 2007 года № 313-П «О порядке расчета кредитными организациями величины рыночного риска» (далее – Положение № 313-П).

Рыночный риск, с точки зрения Банка России, распространяется не на весь портфель ценных бумаг, а только на его часть. Перечень финансовых инструментов, по которым определяется рыночный риск, установлен пунктом 1.1. Положения № 313-П.

Остальные ценные бумаги портфеля подвержены риску, который в Положении Банка России от 20 марта 2006 года № 283-П «О порядке формирования кредитными организациями резервов на возможные потери» (далее – Положение № 283-П) именуется риском понесения потерь.

Сопутствующими (второстепенными) рисками активных операций с ценными бумагами будем считать:

— операционный риск;

— риск ликвидности;

— правовой риск;

— риск потери деловой репутации;

— стратегический риск;

— страновой риск.

О «второстепенных» рисках, присущих активным операциям банка, достаточно много сказано в части 8.3. данного цикла, поэтому подробно останавливаться на них не будем. Существенных различий между процедурами оценки и управления этими рисками по кредитам и ценным бумагам, в общем, нет.

Рыночный риск

Рыночный риск определяется по следующим видам ценных бумаг:

— долговые и долевые бумаги, имеющие текущую (справедливую) стоимость и приобретенные кредитной организацией с целью продажи в краткосрочной перспективе (предназначенные для торговли) или имеющиеся в наличии для продажи;

— ценные бумаги, номинированные в иностранной валюте;

— ценные бумаги в российских рублях, вели

Рыночный риск — Карта знаний

- Рыночный риск (англ. Market risk) — риск снижения стоимости активов вследствие изменения рыночных факторов.

Рыночный риск имеет макроэкономическую природу, то есть источниками рыночных рисков являются макроэкономические показатели финансовой системы — индексы рынков, кривые процентных ставок и т. д.

Существует четыре стандартных формы рыночных рисков:

Фондовый риск — риск снижения цены акций;

* Процентный риск — риск изменения процентных ставок;

* Валютный риск — риск изменения курсов валют;

Товарный риск — риск изменения цен товаров.Часто фондовый и товарный риски объединяются в одну категорию — ценовой риск.

Для оценки рыночных рисков широко применяется методика оценки рисков VAR.

Для ограничения рыночных рисков используются позиционные лимиты и лимиты на VAR портфеля. Позиционные лимиты позволяют ограничить позицию по определённым инструментам.

Источник: Википедия

Связанные понятия

Фина́нсовый риск — риск, связанный с вероятностью потерь финансовых ресурсов (денежных средств). Хвостовой риск или остаточный риск (англ. tail risk) — риск того, что цена актива или портфеля активов изменится больше, чем на три стандартных отклонения от текущей цены. При этом большинство управляющих активами контролируют только риск убытков, то есть риск снижения цены более чем на три стандартных отклонения ниже текущей цены. Теория арбитражного ценообразования (arbitrage pricing theory (APT)) в финансовой науке является общей теорией ценообразования активов, которая утверждает, что можно смоделировать ожидаемую доходность финансовых активов в виде линейной функции различных макроэкономических факторов и рыночных индикаторов, в которой уровень чувствительности к изменению каждого фактора выражена бета-коэффициентом, зависимым от конкретного фактора. Процентный риск или риск процентной ставки (англ. Interest rate risk) — риск (возможность) возникновения финансовых потерь (убытков) из-за неблагоприятных изменений процентных ставок. Процентный риск может быть обусловлен несовпадением сроков востребования (погашения) требований и обязательств, а также неодинаковой степенью изменения процентных ставок по требованиям и обязательствам. Количественное смягчение (англ. Quantitative easing, QE) — монетарная политика, используемая центральными банками для стимулирования национальных экономик, когда традиционные монетарные политики в связи с рядом факторов являются неэффективными или недостаточно эффективными. При количественном смягчении центральный банк покупает или берёт в обеспечение финансовые активы для впрыска определённого количества денег в экономику, тогда как при традиционной монетарной политике ЦБ покупает или продаёт государственные…Упоминания в литературе

По результатам стресс-теста основные потери (71 %) связаны с доформированием резервов в связи с возможной реализацией кредитного риска. Около 15 % потерь приходится на рыночный риск, где по-прежнему процентный риск является наиболее значимым (около 60 % от совокупного объема рыночного риска). Новацией текущего стресс-теста стал учет реализации «процентного риска по балансу» – около 12 % потерь. Итоговым результатом стресс-тестирования является падение достаточности капитала в целом по банковскому сектору с 8,2 до 6,3 % (базовый капитал), основного капитала – с 8,5 до 6,8 %, совокупного капитала – с 12,7 до 10,7 %. Дополнительно в сценарии 2015 г., как и ранее, учитывался риск заражения на межбанковском рынке («эффект домино»), при этом Банк России раскрыл применяемый алгоритм проводимого анализа. Подобно модели оценки финансовых активов, модель арбитражной оценки начинает с разделения риска на специфический риск фирмы и рыночный риск. Как и в модели оценки финансовых активов, специфический риск фирмы охватывает информацию, которая влияет в основном на саму фирму. Рыночный риск касается многих или всех фирм и предполагает непредвиденные изменения в определенном числе экономических переменных, включая ВВП, инфляцию и процентные ставки. Включив оба типа риска в модель доходности, мы получаем: Общий риск состоит из двух частей: 1) рыночный риск (систематический риск) – связан с риском рыночного портфеля и поэтому не может быть устранен путем диверсификации; 2) собственный риск (нерыночный риск) – не связан с изменениями в рыночном портфеле и может быть устранен с помощью диверсификации. Следовательно, делаем вывод, что в данном случае также наблюдается разница в структуре рисков предприятий и рынков ценных бумаг. Предприятие уделяет операционным рискам меньше внимания. При этом предприятия, выступая инвесторами, вынуждены перекладывать свои относительно невысокие рыночные и кредитные риски на профессиональных участников фондовых рынков, тем самым увеличивая их операционные и рыночные риски. Инвесторы, имеющие дело с акциями и долговыми инструментами, знают, что между риском и доходностью существует прямая зависимость. Обычно, когда спрашивают, насколько рискованно то или иное капиталовложение, подразумевают рыночный риск – вероятность падения цены (а значит, и доходности на инвестированный капитал). Рыночный риск складывается из таких элементов, как кредитный риск (зависящий от кредитоспособности эмитента), страновой риск (производная от стабильности правительства и экономики страны, определяющая стабильность ее рынков акций и облигаций) и отраслевой риск (отражающий, насколько, например, неустойчиво какое-либо конкретное производство или служба).Связанные понятия (продолжение)

Инвестиционная стратегия — формирование системы финансовых мер для достижения долгосрочных стратегических целей бизнеса через комбинирование неизменных параметров инвестиционного проекта или бизнеса, в том числе подготовкой документов по проекту, подтверждающих документов, обеспечения по проекту, оценка эффективности каждой стратегии и выбор стратегии, максимально совпадающей с долгосрочными стратегическими целями бизнеса в показателях повышенной приоритетности. Ликви́дность (от лат. liquidus «жидкий, перетекающий») в экономике — свойство активов быть быстро проданными по цене, близкой к рыночной. Ликвидный — обращаемый в деньги. Социальная ставка дисконтирования — это альтернативные возможности использования обществом ресурсов либо между двумя периодами времени, либо между различными вариантами инвестирования. В первом случае, социальная ставка дисконтирования определяется как ставка, своего рода «цена», по которой общество готово отказаться от сегодняшнего потребления ради завтрашнего, которая отражает социальную норму временного предпочтения. Во втором — социальная ставка дисконтирования отражает альтернативные издержки… Банковский риск — присущая банковской деятельности возможность (вероятность) понесения кредитной организацией потерь и (или) ухудшения ликвидности вследствие наступления неблагоприятных событий, связанных с внутренними факторами (сложность организационной структуры, уровень квалификации служащих, организационные изменения, текучесть кадров и т.д.) и (или) внешними факторами (изменение экономических условий деятельности кредитной организации, применяемые технологии и т.д.). Стоимостное инвестирование — стратегия инвестирования, основанная на выявлении недооценённых ценных бумаг путём фундаментального анализа. Основы стратегии предложили в 1928 году Бен Грэм и Дэвид Додд — преподаватели бизнес-школы Колумбийского университета. Примером недооценённых ценных бумаг могут служить акции публичных компаний, торгуемые ниже балансовой стоимости, имеющие высокую дивидендную доходность, низкий показатель цена/прибыль (P/E ratio) или коэффициент P/B. Кривая (бескупонной) доходности (англ. (zero-coupon) yield curve) или срочная структура процентных ставок (англ. term structure of interest rates) — зависимость (кривая зависимости) доходности однородных финансовых инструментов от их сроков (дюрации). Базовая кривая доходности строится по государственным ценным бумагам (G-кривая, G-Curve) различной срочности (в России — по ОФЗ). Также можно построить собственную кривую доходности конкретной организации по стоимости привлеченных ресурсов в зависимости… Ликвидность банка (англ. bank liquidity) — способность банка обеспечить своевременное и полное исполнение своих обязательств. Фондирование — это привлечённые ресурсы, используемые банком для обеспечения своей основной деятельности. Скальпинг (от англ. scalping — снимать скальп, срезать верхнюю часть), пипсовка — сленговое название одной из стратегий внутридневных спекулятивных операций на фондовом, валютном, товарном рынках, особенностью которой является закрытие сделки при достижении небольшой прибыли в несколько пунктов («пипсов»). Как правило, сделка при этом совершается в небольшой промежуток времени, типичной длительностью от нескольких минут в конце XX века до долей секунды в XXI веке. Ба́зель II — принятый в 2004 году документ Базельского комитета по банковскому надзору «Международная конвергенция измерения капитала и стандартов капитала: новые подходы», содержащий методические рекомендации в области банковского регулирования. Главной целью соглашения «Базель II» является повышение качества управления рисками в банковском деле, что в свою очередь должно укрепить стабильность финансовой системы в целом. Конъюнкту́ра ры́нка — экономическая ситуация, складывающаяся на рынке и характеризующаяся уровнями спроса и предложения, рыночной активностью, ценами, объёмами продаж, движением процентных ставок, валютного курса, заработной платы, дивидендов, а также динамикой производства и потребления.Конъюнктурный рынок зависит от действий факторов, основными из которых являются: денежные доходы потребителей, цены на товары, соотношение спроса и предложения ценных бумаг, их доходность.Рыночная конъюнктура определяет… Подход внутреннего измерения (IMA-англ. Internal Measurement Approach) — один из продвинутых подходов (AMA) к оценке операционного риска, предложенный Базельским комитетом по банковскому надзору. Подход основан на утверждаемых надзорными органами гамма-коэффициентах для перевода ожидаемых операционных потерь в требований к капиталу. Оценка стоимости недвижимости — процесс определения стоимости объекта или отдельных прав в отношении оцениваемого объекта недвижимости. Оценка стоимости недвижимости включает: определение стоимости права собственности или иных прав, например, права аренды, права пользования и т. д. в отношении различных объектов недвижимости. Индексный фонд (англ. index fund или англ. index tracker) — вид паевого инвестиционного фонда или торгуемого на бирже фонда (англ. ETF), организованный таким образом чтобы по некоторым заданным правилам следовать за определённым набором базовых инструментов. Правила могут включать отслеживание биржевых индексов, таких как, S&P 500 или Доу-Джонс и других, отсюда и название «индексный фонд». Ловушка ликвидности — макроэкономическая ситуация в кейнсианской теории, когда монетарные власти не имеют инструментов для стимулирования экономики ни через понижение процентных ставок, ни через увеличение денежного предложения. Кейнсианцы утверждают, что ловушка ликвидности обычно возникает, когда ожидания негативных событий (дефляции, слабого совокупного спроса, гражданской или мировой войны) заставляют людей увеличивать их предпочтение ликвидности. Хеджи́рование (от англ. hedge — ограда, изгородь) — открытие сделок на одном рынке для компенсации воздействия ценовых рисков равной, но противоположной позиции на другом рынке. Обычно хеджирование осуществляется с целью страхования рисков изменения цен путём заключения сделок на срочных рынках. Ценообразование — установление цены на товар или услугу. Различают две основные системы ценообразования: рыночное ценообразование на основе взаимодействия спроса и предложения и централизованное государственное ценообразование на основе назначения цен государственными органами. Структура капитала – это способ финансирования компанией своих операций и обеспечения ее роста путем использования различных источников финансирования. Охватывает как финасирование за счет собственных (долевое финансирование), так и за счет заемных (долговое финансирование) средств. Долговое финансирование осуществляется путем выпуска долговых инструментов, в то время как долевое финансирование — за счет привлечения собственных средств акционеров (дольщиков) путем расширения собственников компании… Ценовая стабильность (англ. price stability) или стабильность цен — достижение и поддержание центральным банком устойчивой и низкой инфляции в долгосрочном периоде. Нейтральность к риску (англ. Risk neutral preferences). В экономике и финансах нейтральные по отношению к рискам предпочтения — это предпочтения, которые не склонны ни к неприятию риска, ни к поиску риска. На решение нейтральной нейтральной стороны риска не влияет степень неопределенности в совокупности результатов, поэтому нейтральная сторона риска безразлична между выборами с равными ожидаемыми выплатами, даже если один из вариантов является более рискованным. Например, если вы предлагаете 50 или… Коэффициент Тобина (q) — отношение рыночной стоимости компании к восстановительной стоимости активов компании. Это соотношение было разработано в 1969 году американским экономистом Джеймсом Тобином. Алгоритмическая торговля, или Алгоритмический трейдинг (англ. Algorithmic trading) — это метод исполнения большой заявки (слишком большой, чтобы быть исполненной за раз), когда с помощью особых алгоритмических инструкций большая заявка (parent order) делится на несколько под-заявок (child orders) со своими характеристиками цены и объёма и каждая из под-заявок отправляется в определённое время на рынок для исполнения. Такие алгоритмы были придуманы для того, чтобы трейдерам не приходилось постоянно… Соотношение заемного капитала к собственному (англ.debt-to-equity ratio, D/E) – финансовый индикатор, показывающий относительное соотношение собственного капитала дольщиков (акционеров) и заемных средств, используемые для финансирования текущих активов компании. Также известен в разных литературах как «коэффициент риска» (risk ratio), «кредитное плечо», «финансовый рычаг» (gearing) или «коэффициент левериджа» (leverage ratio). Обычно рассчитывается из данных бухгалтерского баланса или отчета о финансовом… Ры́ночная цена́ — средняя арифметическая цена предложенного товара или услуги на определённом рынке (например, за конкретный промежуток времени). Рационирование (также нормирование, фондирование, распределение) в экономике — это административно-командная мера регулирования товарного оборота с целью ограничения потребительского спроса, борьбы со спекуляцией (и, соответственно, с инфляцией). Вводится тогда, когда рыночный механизм не работает, например, во время войн. Уравнение Дюпон (также модель Дюпон или формула Дюпон) является модифицированным факторным анализом, позволяющим определить, за счёт каких факторов происходило изменение рентабельности. Макроэкономическая политика — государственная политика, целью которой является ограничение уровней безработицы и инфляции, поддержка роста экономики, предотвращение экономических кризисов, обеспечение стабильного функционирования экономики. В макроэкономической политике выделяют, в частности, налогово-бюджетную, денежно-кредитную и внешнеэкономическую политики. Ипотечное страхование (англ. mortgage insurance) — это страхование риска убытков у кредиторов, которые могут возникнуть в случае дефолтов ипотечных заёмщиков и последующей реализации заложенного имущества (недостаток средств от реализации заложенного имущества и невозможность довзыскать с заёмщика остаток средств). Системный риск (англ. systemic risk) — риск, при котором неспособность выполнить свои обязательства одного из участников системы расчётов или финансового рынка вызывает неспособность других участников или финансовых учреждений выполнить свои обязательства (включая обязательства по осуществлению расчетов в системах перевода средств) должным образом. Системный риск — это риск краха всей финансовой системы или всего финансового рынка в отличие от риска, связанного с каким-либо участником финансового… Кредитный скоринг — система оценки кредитоспособности (кредитных рисков) лица, основанная на численных статистических методах. Как правило, используется в потребительском (магазинном) экспресс-кредитовании на небольшие суммы. Также возможно его использование в бизнесе сотовых операторов, страховых компаний и т. д. Скоринг заключается в присвоении баллов по заполнению некой анкеты, разработанной оценщиками кредитных рисков андеррайтерами. По результатам набранных баллов системой принимается решение… Инфля́ция (лат. inflatio «вздутие») — повышение общего уровня цен на товары и услуги на длительный срок. При инфляции на одну и ту же сумму денег по прошествии некоторого времени можно будет купить меньше товаров и услуг, чем прежде. В этом случае говорят, что за прошедшее время покупательная способность денег снизилась, деньги обесценились — утратили часть своей реальной стоимости. «Нейтральная» или «естественная» процентная ставка (англ. neutral interest rate) — значение реальной процентной ставки денежно-кредитной политики (процентной ставки центрального банка), при которой обеспечивается достижение целевого ориентира инфляции и полная загрузка производственных мощностей (нулевой гэп выпуска продукции). При достижении нейтральной процентной ставки денежно-кредитная политика не оказывает ни сдерживающего, ни стимулирующего влияния на экономику. Правило Тейлора (англ. Taylor rule) — правило монетарной политики, которое определяет соответствие номинальной процентной ставки изменениям ВВП, темпов инфляции и других макроэкономических показателей. Правило, на основе которого центральный банк (в конкретных изученных примерах — ФРС США) изменяет учётную ставку. Мера риска — это функция, которая позволяет получить оценку финансового риска для некоторого портфеля активов в количественном выражении (чаще всего денежном). Мера риска используется для того, чтобы определить размер резервного капитала необходимого для удовлетворения требований регулятора. Монетизация экономики — характеристика системы национальной экономики, которая отражает её насыщенность ликвидными активами. Уровень монетизации определяется развитием финансовой системы и экономики в целом. Также монетизация экономики определяет свободу движения капитала. Финансовая математика — раздел прикладной математики, имеющий дело с математическими задачами, связанными с финансовыми расчётами. В финансовой математике любой финансовый инструмент рассматривается с точки зрения генерируемого этим инструментом некоторого (возможно случайного) денежного потока. Паритет процентных ставок (англ. interest rate parity), либо процентный паритет — условие отсутствия арбитража, представляющее собой равновесное состояние, где инвесторы воспринимают банковские вклады под процент в двух разных странах как одинаково привлекательные, то есть безразличны между этими инвестициями. Невыполнение данного условия позволяет инвесторам зарабатывать на непокрытом процентном арбитраже. Концепция паритета опирается на два допущения: мобильность капитала и совершенная взаимозаменяемость… Рыночная капитализация (англ. market capitalization) — стоимость объекта, рассчитанная на основе текущей рыночной (биржевой) цены. Этот финансовый показатель используют для оценки совокупной стоимости рыночных инструментов, субъектов и рынков. В частности, выделяются… Внутренняя норма доходности (англ. internal rate of return, общепринятое сокращение — IRR (ВНД)) — это процентная ставка, при которой чистая приведённая стоимость (чистый дисконтированный доход — NPV) равна 0. NPV рассчитывается на основании потока платежей, дисконтированного к сегодняшнему дню. Фиаско рынка (провал рынка, несостоятельность рынка, изъян рынка) — это такая рыночная ситуация, при которой равновесие на рынке не является эффективным по Парето, то есть механизм рыночного регулирования, «невидимая рука рынка», не срабатывает (например, загрязнение окружающей среды, восстановление почвы после добычи полезных ископаемых). Таким образом, «провалы» (фиаско) обычно подразумевают необходимость административного регулирования экономики и экономических отношений, с целью сглаживания или… В экономике и бухгалтерском учете, стоимость капитала – стоимость средств компании (как заемного, так и собственного капитала), или с точки зрения инвестора «норма доходности ценных бумаг портфеля компании».» Она используется для оценки новых проектов компании. Представляет собой минимальную норму доходности, которую инвесторы ожидают получить за вложенный в компанию капитал, то есть порог, который должен удовлетворять новый проект.Подробнее: Стоимость капитала

Процентный своп (англ. interest rate swap, IRS) — производный финансовый инструмент в форме соглашения между двумя сторонами о том, что в определенную дату одна сторона заплатит второй стороне фиксированный процент на определенную сумму и получит платеж на сумму процента по плавающей ставке (например по ставке LIBOR) от второй стороны. Фактически, это соглашение о замене одной формы процентных платежей на другую. На практике такие платежи неттингуются. Эффект Кейнса — термин, используемый в экономической науке для описания ситуации, когда изменение процентной ставки влияет на расходы больше, чем на сбережения.Упоминания в литературе (продолжение)

Различают три типа ценовых рисков: рыночный риск, валютный риск, риск ставки процента. В общей сложности система использует 47 показателей, связанных с факторами риска и доходности. В их числе выделяется 19 показателей для оценки кредитного риска, 16 – рыночного риска, два показателя – для оценки ликвидности, десять коэффициентов – для оценки рентабельности. Все показатели в рамках системы являются равнозначимыми. Полученные результаты представляют справедливую рыночную стоимость компании как автономного бизнеса и одну или более инвестиционных стоимостей для стратегических покупателей. Все стоимости показываются как обоснованные текущие величины, учитывающие рыночные риски и ожидаемые поступления чистых денежных потоков в пользу собственников капитала. – рыночный риск, связанный с возможными колебаниями рыночных процентных ставок, национальной денежной единицы или зарубежных курсов валют30. 4) коэффициент β, характеризующий предельный вклад данной акции в риск рыночного портфеля, под которым понимается портфель, состоящий из инвестиций во все котирующиеся на рынке ценные бумаги, причем пропорция вложения в конкретную бумагу равна ее доле в общей капитализации рынка, в среднем для рынка β = 1. Для ценной бумаги, более рисковой по сравнению с рынком, β > 1; для ценной бумаги, менее рисковой по сравнению с рынком, β Д. В. Шармин, Ценообразование в розничной торговлеУправление рыночными рисками

Рыночный риск включает в себя риск финансовых потерь в результате изменения рыночных цен. Рыночный риск оценивается на основании, помимо прочего, оценки следующих факторов оценки:

- Чувствительность прибыли финансового учреждения или экономической стоимости его капитала к неблагоприятным изменениям процентных ставок, курсов иностранных валют, цен на сырьевые товары или цен на акции.

- Способность руководства выявлять, измерять, отслеживать и контролировать подверженность рыночному риску с учетом размера, сложности и профиля риска учреждения.

- Характер и сложность подверженности риску изменения процентной ставки, возникающей из неторговых позиций.

- Где это уместно, характер и сложность рыночного риска, возникающего в результате торговых и иностранных операций.

В этой теме также приводятся конкретные рекомендации по риску изменения процентных ставок, которые представляют собой подверженность текущему и будущему доходу и капиталу банка в результате неблагоприятного изменения процентных ставок, а также правило капитала для рыночного риска, которое устанавливает нормативные требования к капиталу для банковских холдинговых компаний и банки-члены со значительной подверженностью определенным рыночным рискам.

Письма о политике

Рыночный рискФедеральный экзаменационный совет по финансовым учреждениям опубликовал совместное заявление об управлении переходом LIBOR

Межведомственные часто задаваемые вопросы (ЧЗВ) о праве регулятивного капитала

Руководство по модели управления рисками

Применение правила рыночного риска в банковских холдинговых компаниях и банках-участниках

Опция справедливой стоимости и применимость рыночного рискового капитала Правило

Межведомственная политика в отношении банков / благотворительных организаций, оказывающих финансовую поддержку фондам, рекомендованная банковской организацией

Управление рисками и оценка активов по обслуживанию ипотечных кредитов, возникающих в результате деятельности по ипотечному кредитованию

Надзорное руководство по комплексным оптовым заимствованиям

Управление рисками и оценка оставшихся интересов, возникающих в результате деятельности по секьюритизации

Межведомственное руководство по общим вопросам о применении пересмотренной рейтинговой системы CAMELS

Единая система рейтинга финансовых учреждений

Оценка адекватности процессов управления рисками и внутреннего контроля в государствах-банках-членах и банковских холдинговых компаниях

Процентный рискКомиссия по торговле товарными фьючерсами (CFTC) Правила клиринга свопов

Вопросы и ответы по межведомственным Консультирование по управлению рисками процентных ставок

Межведомственное консультирование по риску процентных ставок

Совместный агентский консалтинг по депозитам, чувствительным к ставкам

Совместное заявление о политике по процентному риску

Private Equity и Merchant BankingРуководство по надзору за инвестициями в акционерный капитал и торгово-банковской деятельностью

Торговая деятельностьОбработка нормативного капитала некоторых централизованно очищенных деривативных контрактов в соответствии с Правлением капитала Совета директоров

Процедуры для банковского учреждения с просьбой о продлении однолетнего периода посева для Покрытого фонда

Первоначальные экзамены на соответствие минимальным вариационным маржинальным требованиям для не очищенных свопов и не очищенных свопов на основе безопасности

Комиссия по торговле товарными фьючерсами (CFTC) Правила клиринга свопов

Межведомственное руководство по управлению кредитным риском контрагента

Руководство по надзору за изменением допустимой деятельности по ценным бумагам банков-участников государства

Основы надзора за финансовым холдингом

Надежное управление кредитным риском и использование внутренних рейтингов кредитного риска в крупных банковских организациях

Заявление о политике FFIEC в отношении операций с ценными бумагами и производными инструментами для конечных пользователей

Дочерние компании Раздела 20 — Дополнительное разъяснение теста дохода Обработка процентного дохода

Экспертиза управления рисками и внутреннего контроля за торговой деятельностью банковских организаций

Процедуры проверки для «Дочерних обществ раздела 20»

Дополнительные ресурсы

- Материалы по рыночным рискам в рамках Базельской системы

- Положения

Справочные руководства

- Банк Холдинговая Компания Руководство по надзору

- Раздел 2126.0, «Модель управления рисками»

- Раздел 2126.1, «Инвестиционные ценные бумаги и операции с производными конечными пользователями»

- Раздел 2126.3, «Надзор за рисками (Системы управления кредитными рисками контрагента)»

- Раздел 2127.0, «Риск изменения процентных ставок (Управление рисками и внутренний контроль)»

- Раздел 4060.3, «Консолидированный капитал (Руководство экспертов по оценке достаточности капитала БХК)»

- Коммерческий банк Руководство по экзаменам

- Раздел 2020.1, «Инвестиционные ценные бумаги и деятельность конечных пользователей»

- Раздел 4027.1, «Модель управления рисками»

- Раздел 4090.1, «Управление риском изменения процентных ставок»

- Раздел 7100.1, «Международная валютная биржа»

- Раздел A.5020.1, «Состояние банка: единая система рейтинга финансовых учреждений»

- Руководство по торговле и рынкам капитала

- Раздел 2010.1, «Рыночный риск»

- Раздел 3010.1, «Управление риском изменения процентных ставок»

- Раздел 3040.1, «Инвестиции в акционерный капитал и банковская деятельность»

Последнее обновление: 24 июля 2020 г.

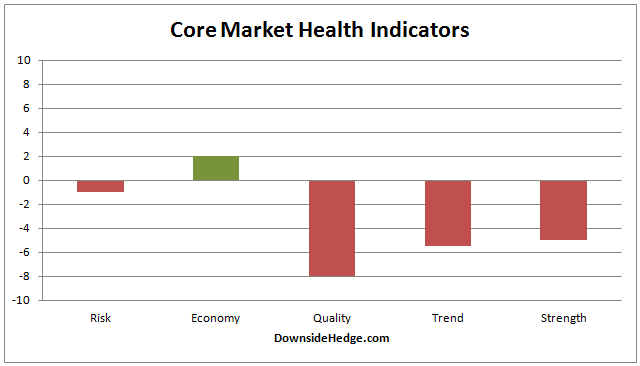

,Мой индикатор рыночного риска на этой неделе снял предупреждение. В результате хеджирование волатильности будет длиться 100%. Кроме того, основные портфели устранят свою агрессивную хеджирование и заменят ее короткой позицией. Все мои показатели состояния рынка улучшились, за исключением качества рынка. Мои показатели экономики достаточно улучшились, чтобы стать положительными, что изменит распределение основного портфеля следующим образом.

Длинный / Денежный портфель: 20% длинных и 80% денежных средств

Длинный / короткий портфель: 60% длинных бета-акций высокого уровня и 40% короткого индекса S & P 500 (или используйте ETF SH)

Волатильность Хеджированный портфель: 100% в длину

График основных показателей здоровья рынка

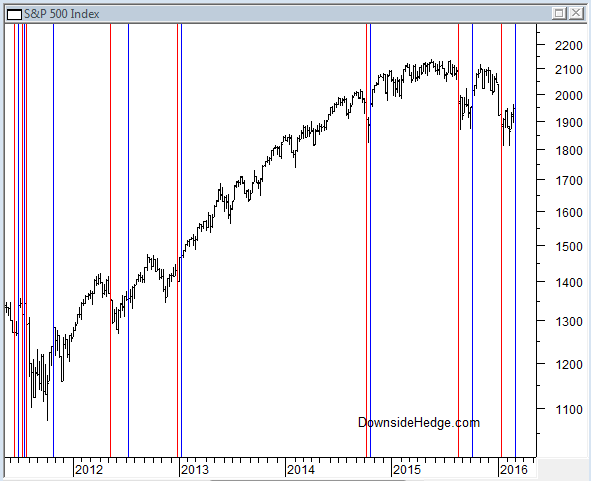

Ниже представлен график последних сигналов индикатора рыночного риска. Как я отмечал в январе, индикатор рыночного риска сигнализирует о точках перегиба, когда рынок либо быстро возвращается вверх, либо ускоряется вниз.Этот сигнал имеет тот же внешний вид, что и сигналы 2012 и 2015 годов, когда рынок торговался немного ниже после сигнала, но предупреждение не исчезло, пока цены не повысились. В зависимости от того, какой продукт волатильности вы использовали (NYSE: или NYSE :), у вас был небольшой выигрыш или небольшой убыток (немного заплатили за страховку от катастрофической потери) по этому сигналу.

Индекс S & P 500

Отказ от ответственности: Fusion Media хотел бы напомнить вам, что данные, содержащиеся на этом сайте, не обязательно являются в реальном времени и точными.Все CFD (акции, индексы, фьючерсы) и цены на Форекс предоставляются не биржами, а маркет-мейкерами, поэтому цены могут быть неточными и могут отличаться от реальной рыночной цены, то есть цены являются ориентировочными и не подходят для торговых целей. Поэтому Fusion Media не несет никакой ответственности за любые торговые убытки, которые вы можете понести в результате использования этих данных.Fusion Media или любое другое лицо, связанное с Fusion Media, не будет нести никакой ответственности за потери или ущерб в результате использования информации, включая данные, котировки, графики и сигналы покупки / продажи, содержащиеся на этом веб-сайте.Пожалуйста, будьте полностью осведомлены о рисках и расходах, связанных с торговлей на финансовых рынках, это одна из самых рискованных форм инвестиций.

Deutsche Bank Годовой отчет 2016

Подавляющее большинство наших предприятий подвержены рыночному риску, определяемому как возможность изменения рыночной стоимости наших торговых и инвестиционных позиций. Риск может возникнуть в результате изменений процентных ставок, кредитных спредов, курсов валют, курсов акций, цен на сырьевые товары и других соответствующих параметров, таких как волатильность рынка и вероятности подразумеваемого рыночного дефолта.

Одной из основных задач управления рыночными рисками, являющейся частью нашей независимой функции управления рисками, является обеспечение того, чтобы подверженность наших бизнес-подразделений риску соответствовала утвержденному аппетиту в соответствии с его определенной стратегией.Для достижения этой цели Управление рыночными рисками работает в тесном сотрудничестве с лицами, принимающими риски («бизнес-единицы») и другими группами контроля и поддержки.

Мы различаем три существенно различных типа рыночного риска:

- Торговый рыночный риск возникает главным образом из-за рыночных действий Подразделения глобальных рынков. Это включает в себя позиции в долгах, акциях, иностранной валюте, других ценных бумагах и товарах, а также в эквивалентных деривативах.

- Риск торговли по умолчанию, возникающий из-за дефолтов и рейтинговых миграций, связанных с торговыми инструментами.

- Неторговый рыночный риск возникает из-за движений рынка, главным образом вне деятельности наших торговых подразделений, в нашей банковской книге и из забалансовых статей. Это включает риск изменения процентных ставок, риск кредитного спрэда, инвестиционный риск и валютный риск, а также рыночный риск, возникающий в связи с нашими пенсионными схемами, гарантированными средствами и компенсацией капитала. Неторговый рыночный риск также включает в себя риск от моделирования клиентских депозитов, а также сберегательных и кредитных продуктов.

Управление рыночными рисками разработано и создано для содействия надзору за всеми рыночными рисками, эффективному принятию решений и своевременному переходу к высшему руководству.

Управление рыночными рисками определяет и внедряет структуру для систематического выявления, оценки, мониторинга и отчетности о наших рыночных рисках. Менеджеры по рыночным рискам идентифицируют рыночные риски посредством активного анализа портфеля и взаимодействия с бизнес-сферами.

,