Такс-фри шаговой доступности – Деньги – Коммерсантъ

Любители зарубежного шоппинга редко упускают возможность воспользоваться системой такс-фри. Но далеко не все знают: чтобы вернуть часть денег, которые вы заплатили за границей, необязательно выстаивать очередь в кассу перед вылетом из зарубежного аэропорта. Вернуть НДС можно в уполномоченном банке уже на территории России.

ЮЛИЯ САВИНА

В марте Ростуризм предложил ввести в России систему такс-фри — возвращения физическим лицам, гражданам иностранных государств, налога на добавленную стоимость с товаров, вывозимых из нашей страны. Эта система давно широко распространена в Европе, некоторых странах Южной Америки, в Австралии — всего 41 страна, включая Украину и Белоруссию, практикуют возврат НДС туристам.

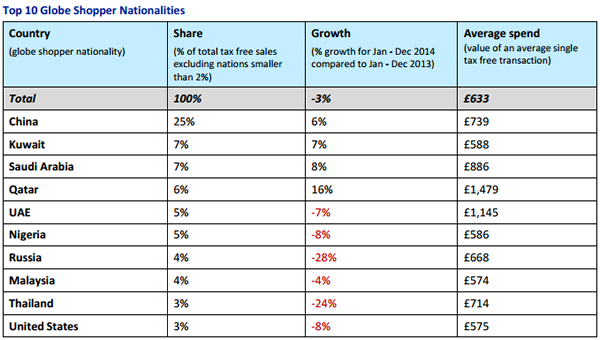

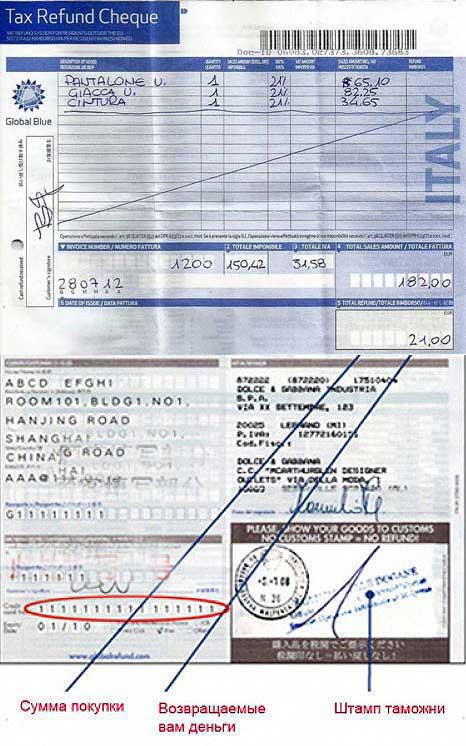

Россияне готовы часами стоять в очередях в аэропорту, чтобы вернуть часть потраченного на отпускной шоппинг, допустим, в Милане. Сумма такс-фри, которую можно получить, разнится от 7% до 22% стоимости вывозимого товара, в зависимости от его категории и страны, в которой совершены покупки.

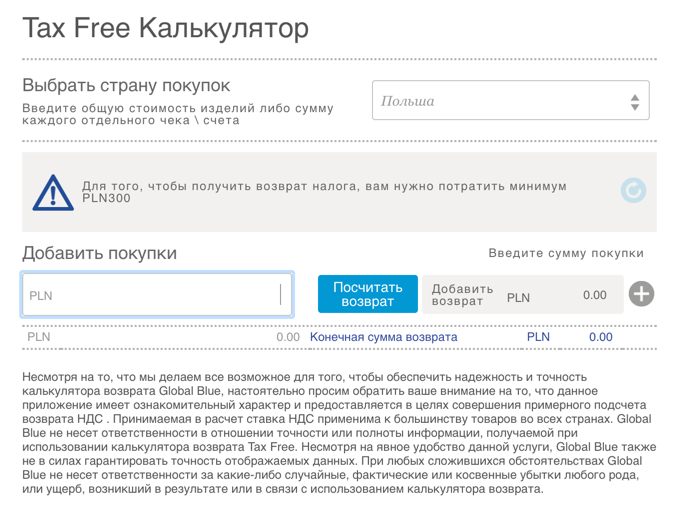

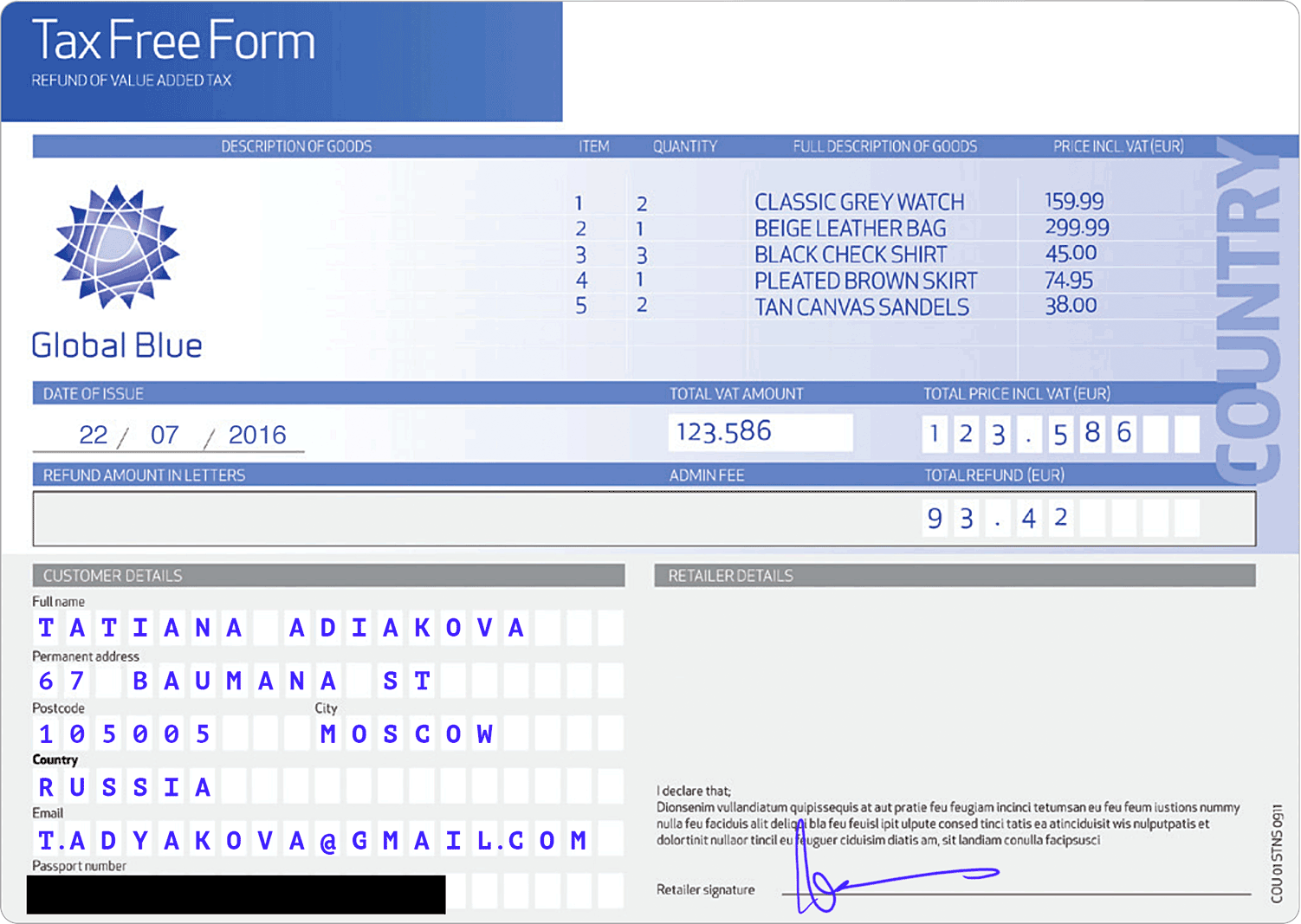

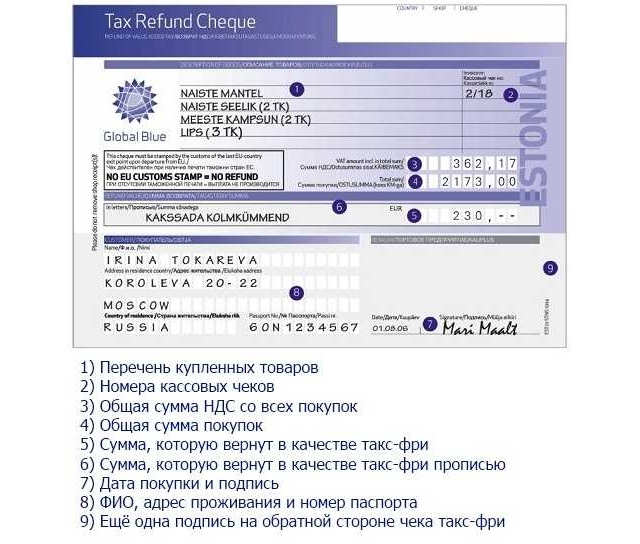

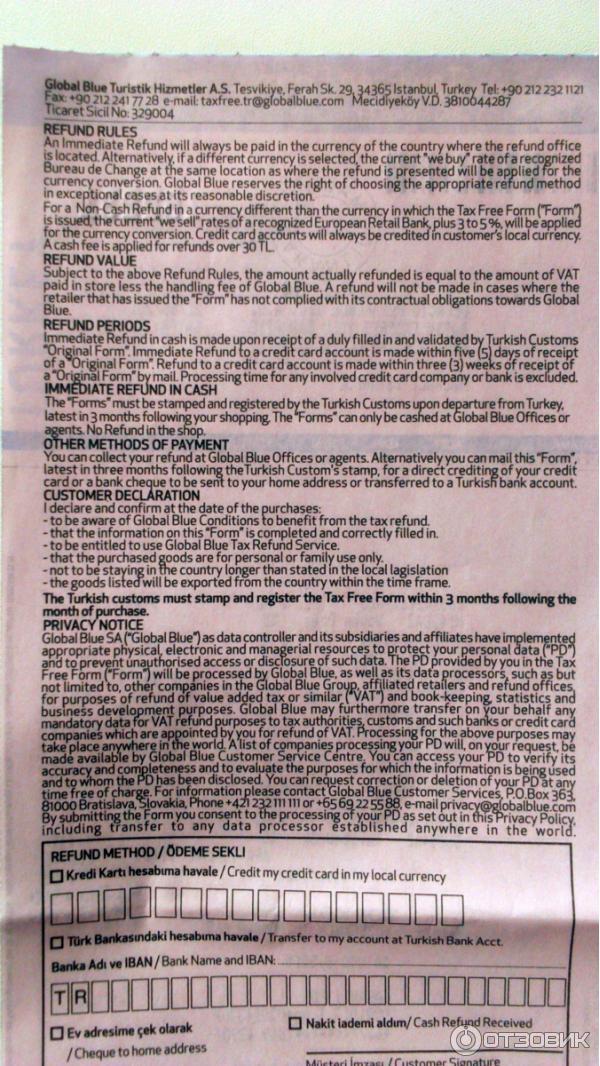

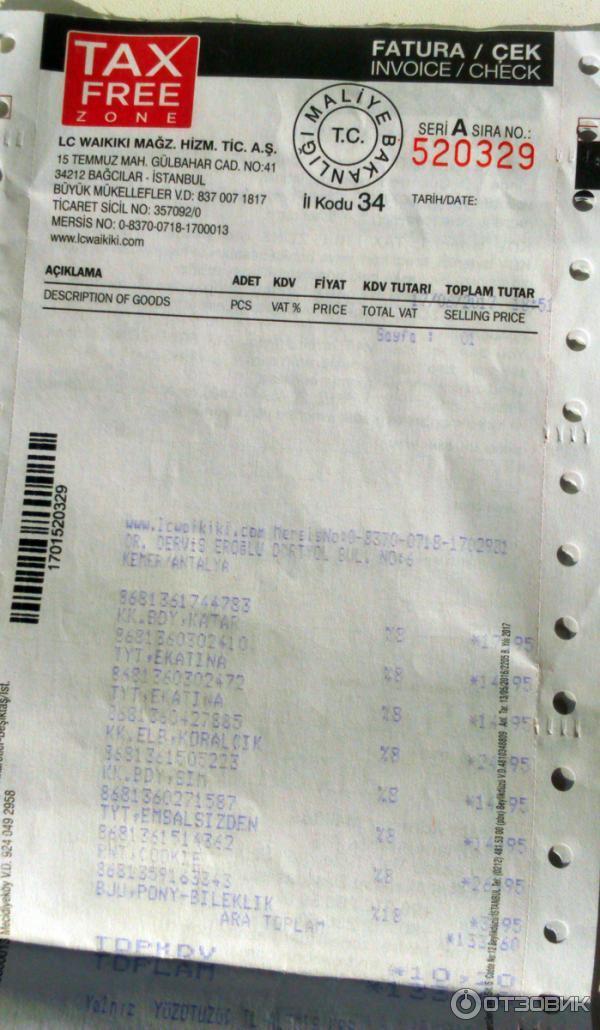

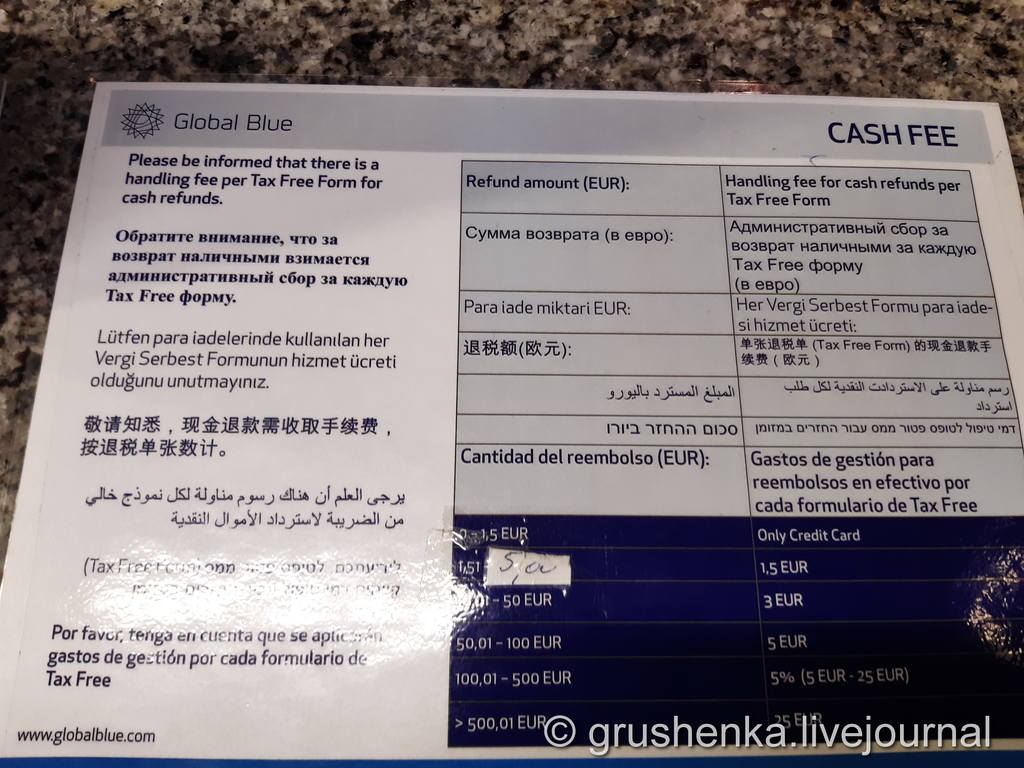

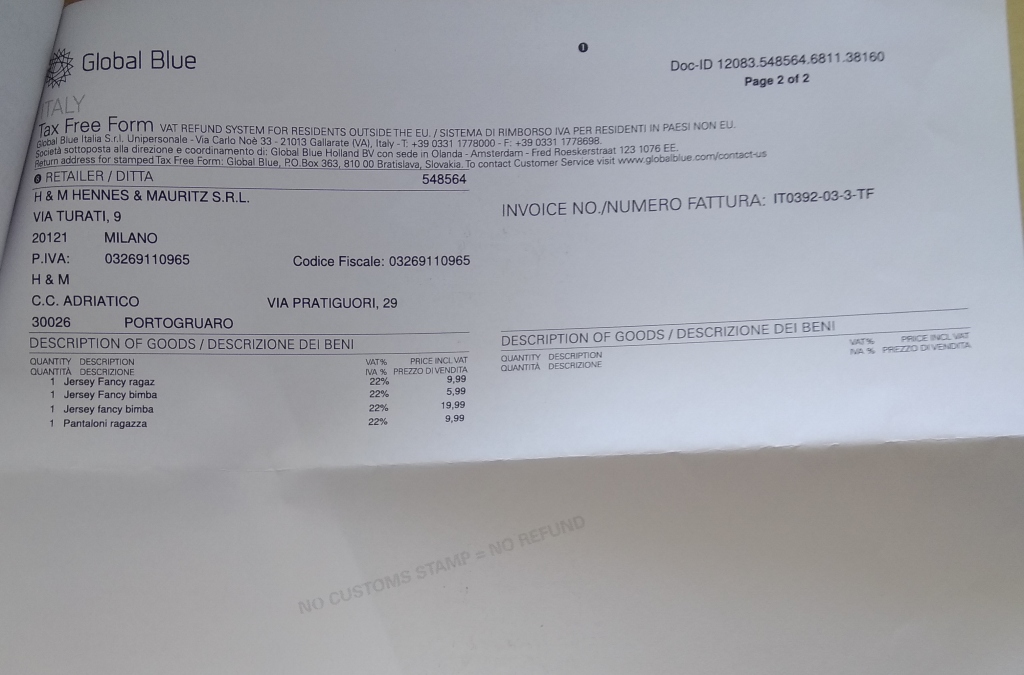

Возвратом такс-фри занимаются частные компании. Упомянем наиболее известные. Global Blue — самая популярная компания из тех, что помогают физическим лицам возвращать НДС. Ее чеки эмитируются во всех странах ЕС, Швейцарии, Норвегии, Аргентине, Турции, Исландии, Южной Корее, Ливане, Сингапуре. Логотип компании на витринах магазинов всегда привлекает туристов, которые хотят выгодно потратиться.

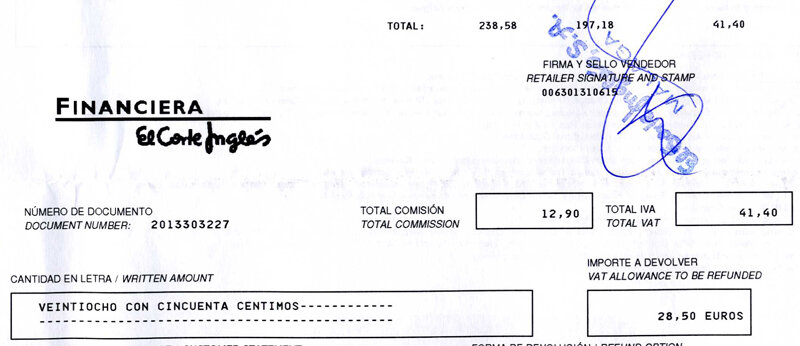

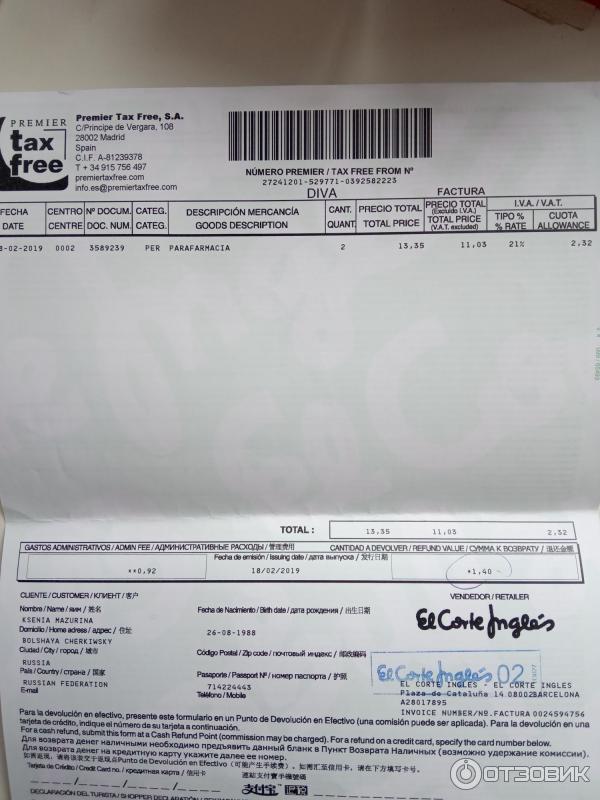

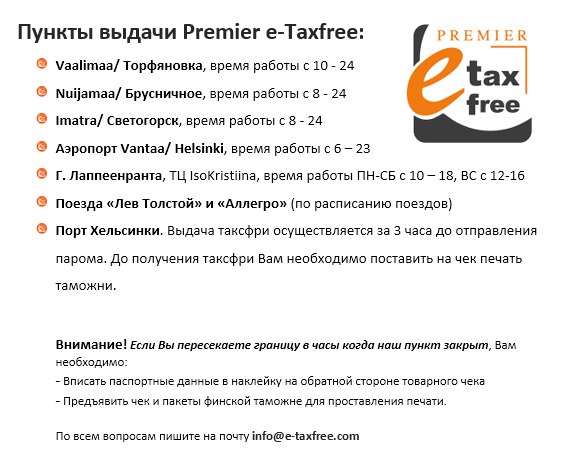

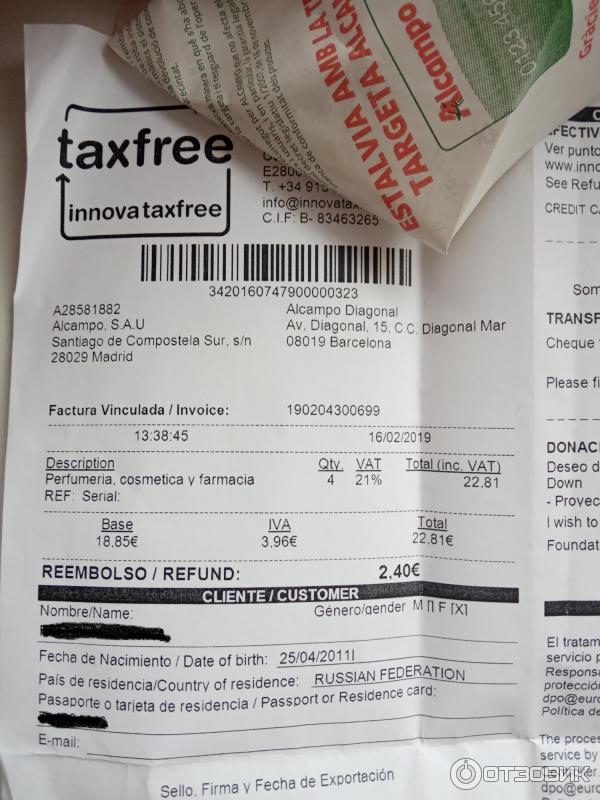

В магазинах люксовых брендов (Gucci, Ralph Lauren, Dior, Chopard, Omega, Breguet и др.) в странах ЕС предлагают чеки Premier taxfree и Taxfree worldwide. В Италии, Испании, Франции, Великобритании, Ирландии, Португалии возврат налога помогают оформить чеки компаний Innova tax free и El corte Ingles.

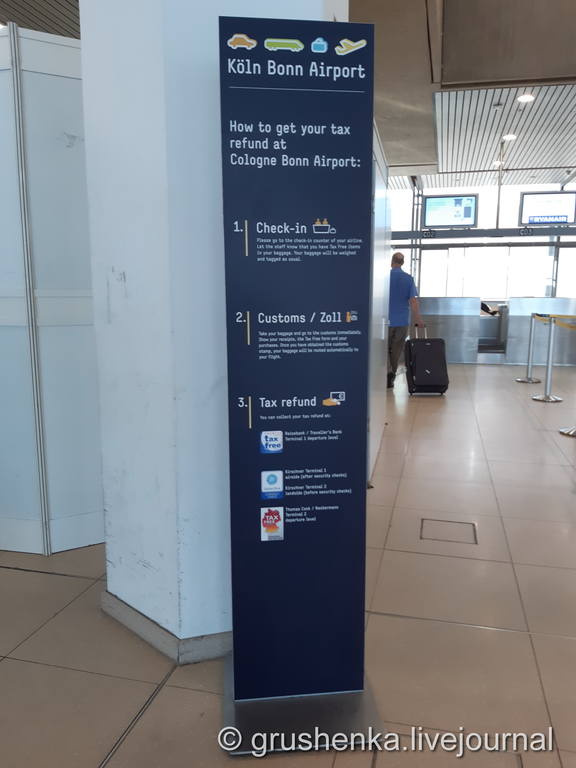

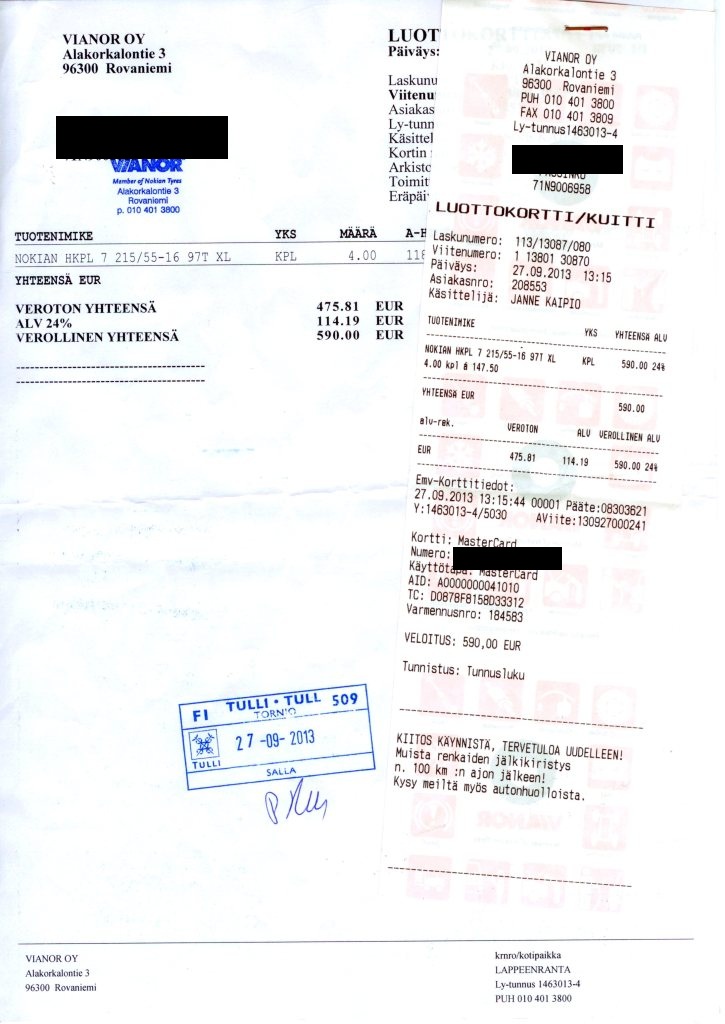

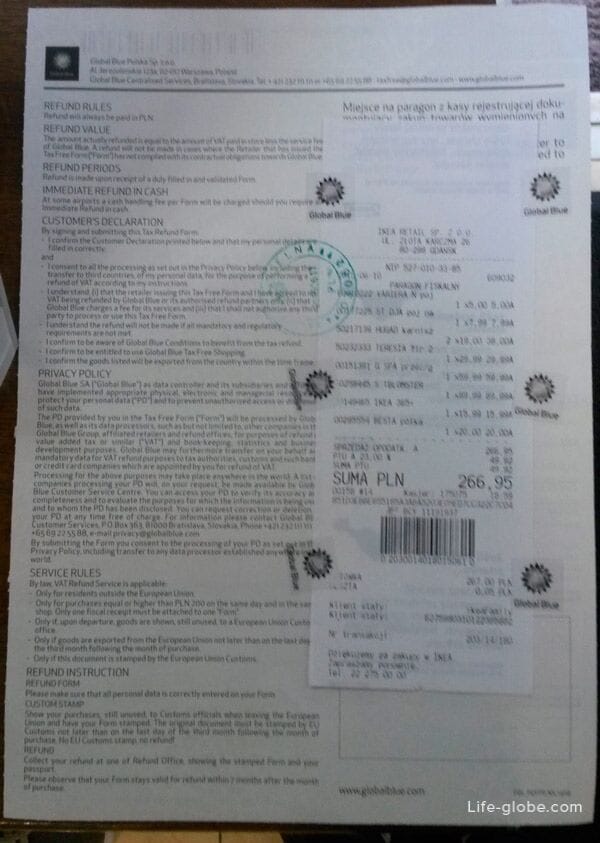

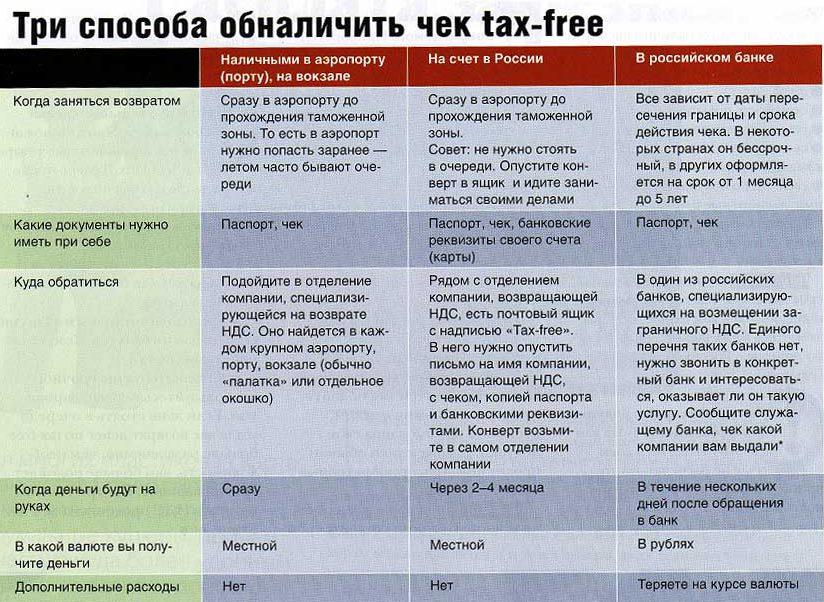

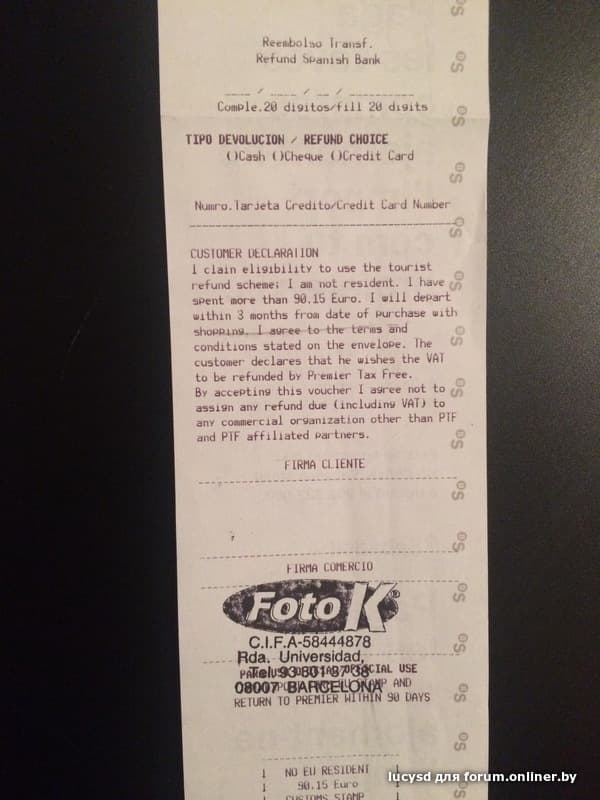

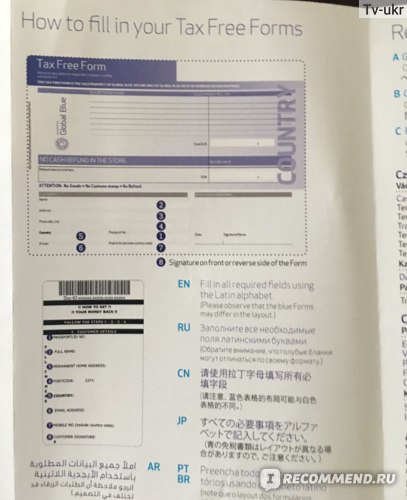

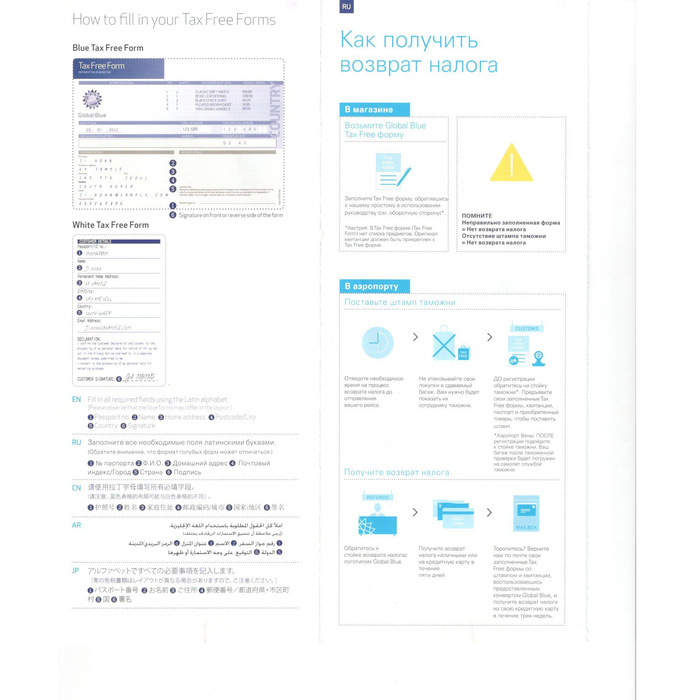

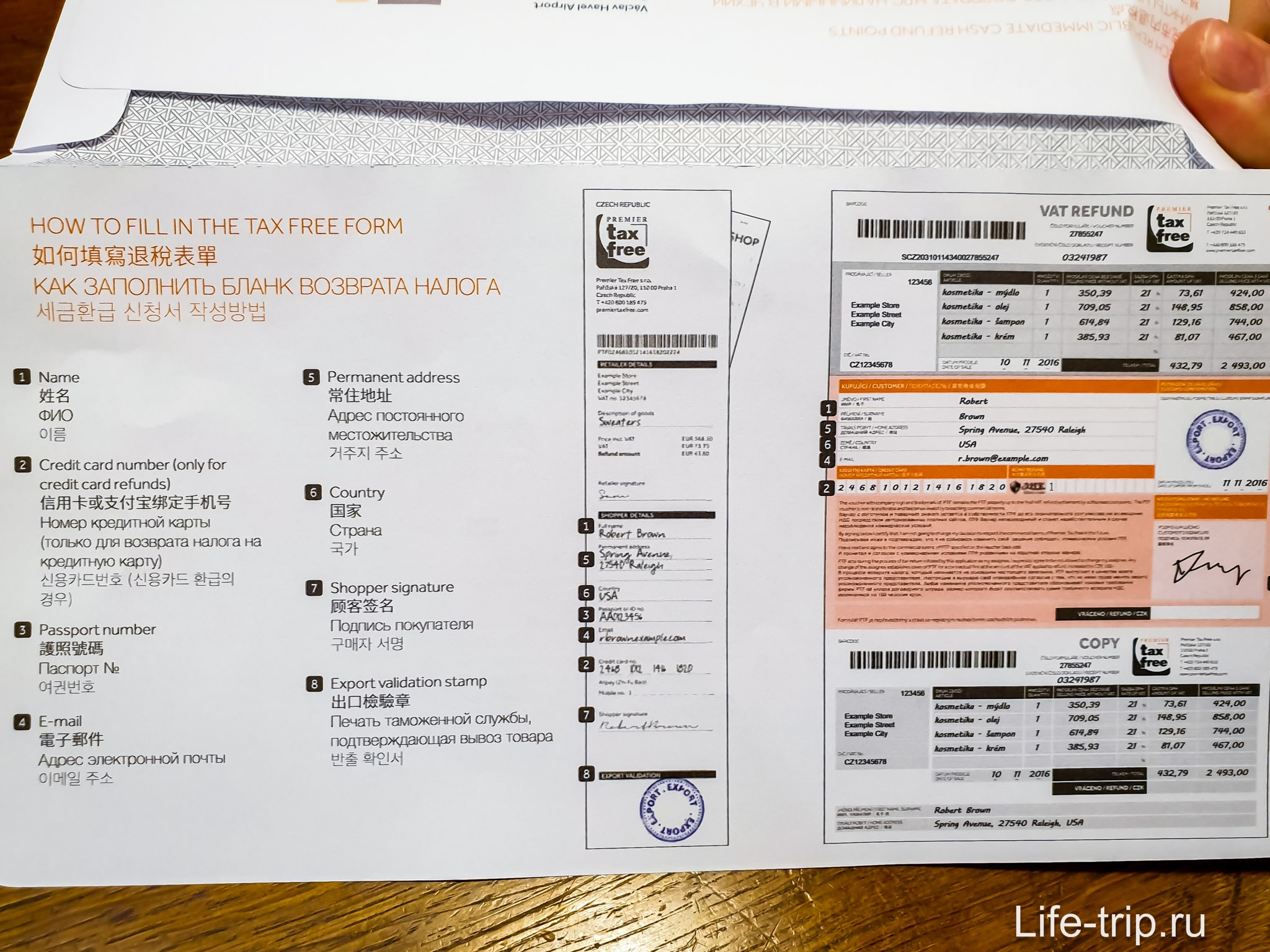

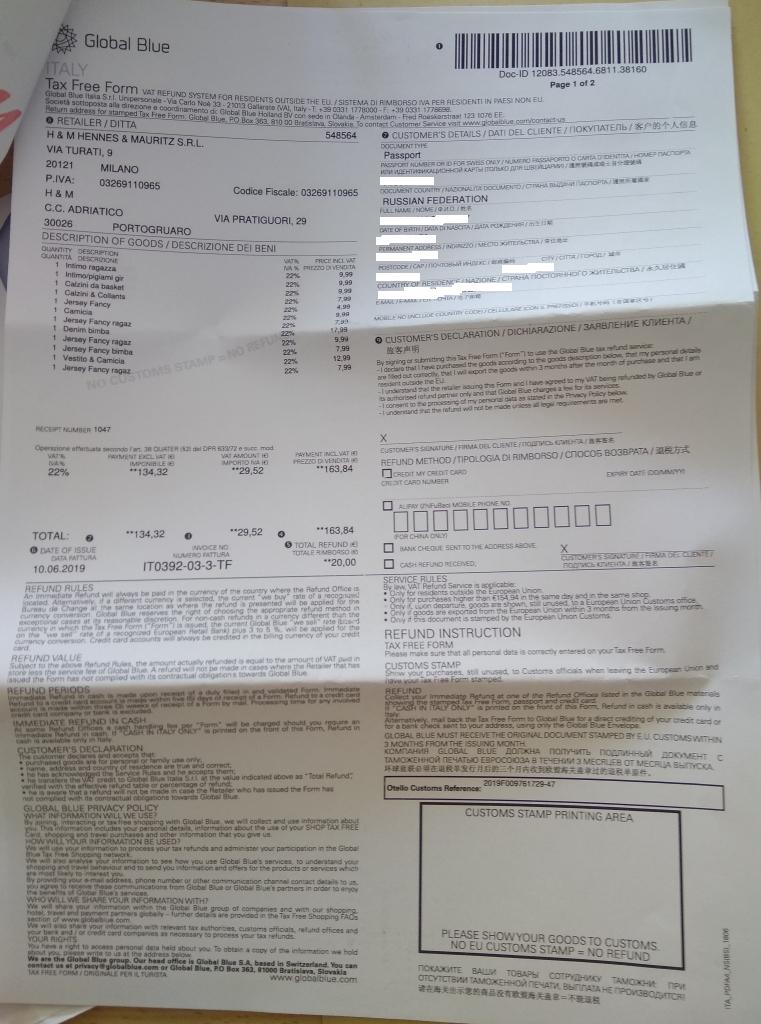

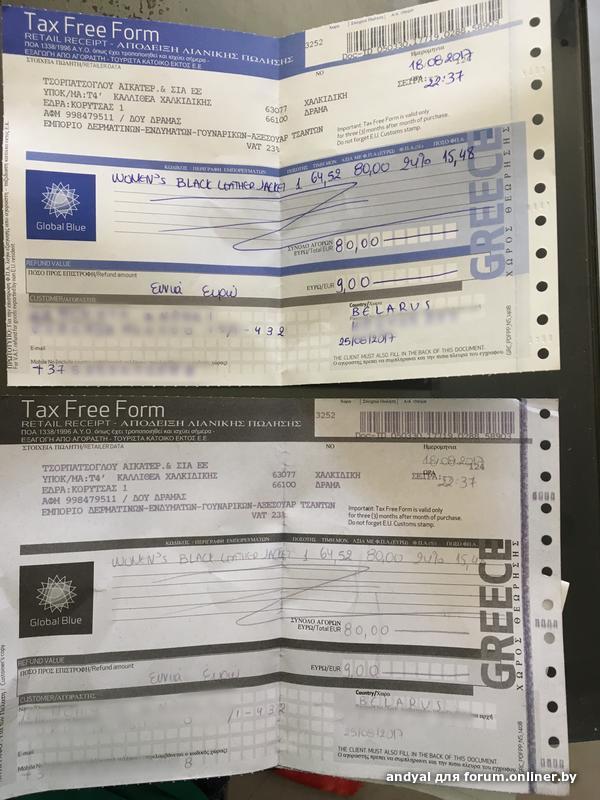

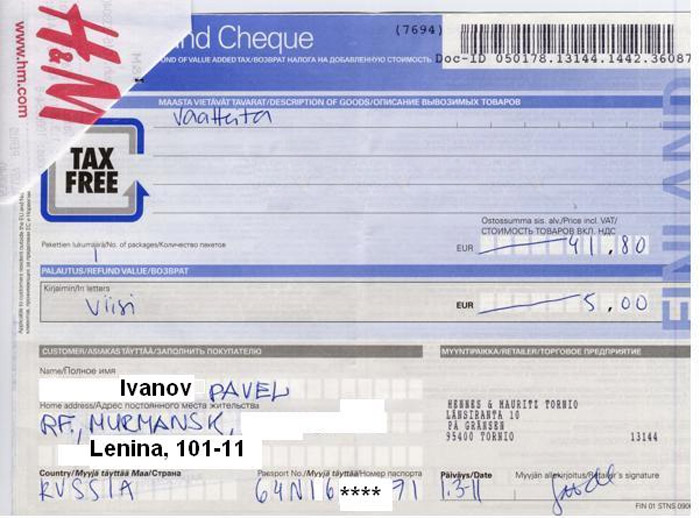

Получить назад НДС можно несколькими способами. Самый распространенный — в аэропорту вылета из страны, где были совершены покупки, или при вылете из еврозоны. Для этого нужно зарегистрироваться на рейс, пройти таможню и получить деньги в специальных кассах. На этапе прохождения таможни необходимо предъявить чек, оформленный в магазине (чек такс-фри). Обычно, выписывая этот документ, у покупателя просят загранпаспорт, вносят в чек такс-фри его данные, отмечая наименования покупок и сумму, которую можно вернуть на границе. Все эти данные нужно проверять, поскольку опечатки чреваты отказом в возмещении средств. Некоторые магазины выдают пустой бланк, прикрепляя к нему кассовый чек, бланк турист должен заполнить самостоятельно.

Самый распространенный — в аэропорту вылета из страны, где были совершены покупки, или при вылете из еврозоны. Для этого нужно зарегистрироваться на рейс, пройти таможню и получить деньги в специальных кассах. На этапе прохождения таможни необходимо предъявить чек, оформленный в магазине (чек такс-фри). Обычно, выписывая этот документ, у покупателя просят загранпаспорт, вносят в чек такс-фри его данные, отмечая наименования покупок и сумму, которую можно вернуть на границе. Все эти данные нужно проверять, поскольку опечатки чреваты отказом в возмещении средств. Некоторые магазины выдают пустой бланк, прикрепляя к нему кассовый чек, бланк турист должен заполнить самостоятельно.

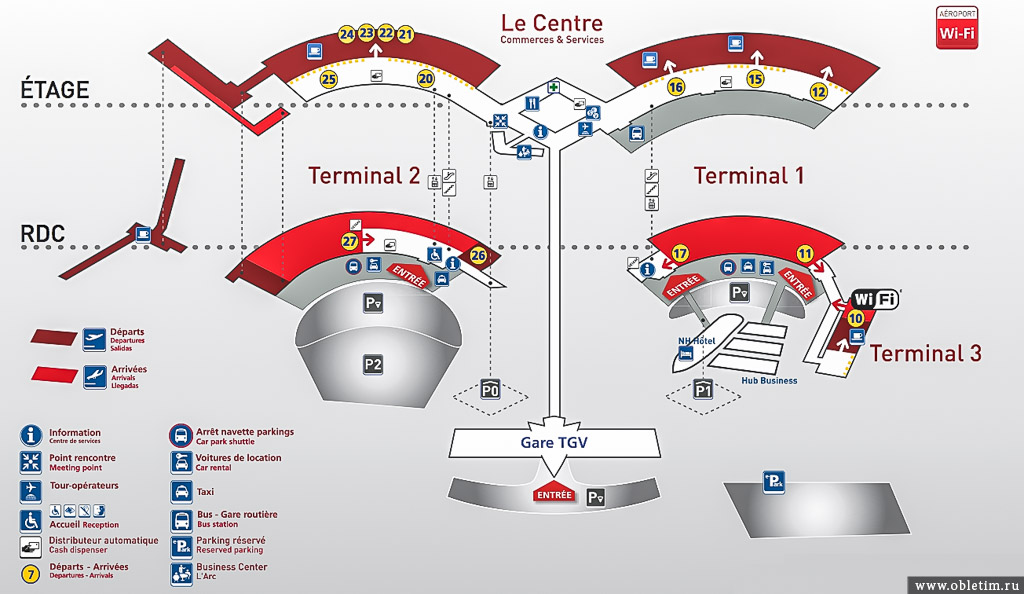

В крупных аэропортах возврат налога требует относительно много времени. Во-первых, касса по возврату средств может располагаться в отдаленном от вашего выхода на посадку месте. Перемещение из пункта А в пункт В может быть слишком долгим — есть шанс опоздать на рейс. Кроме того, количество желающих получить возврат в аэропорту, как правило, довольно велико, и возможность пропустить вылет своего самолета, застоявшись в очереди, вполне реальна.

Получение такс-фри в аэропорту проблематично также для туристов, вылетающих поздними вечерними, ночными и утренними рейсами: обычно кассы по возврату НДС начинают работать не раньше семи утра и заканчивают в 21:00. В больших аэропортах работает несколько касс (но все равно не круглосуточно), у всех разное расписание, и поиск открытой в данный момент может затянуться.

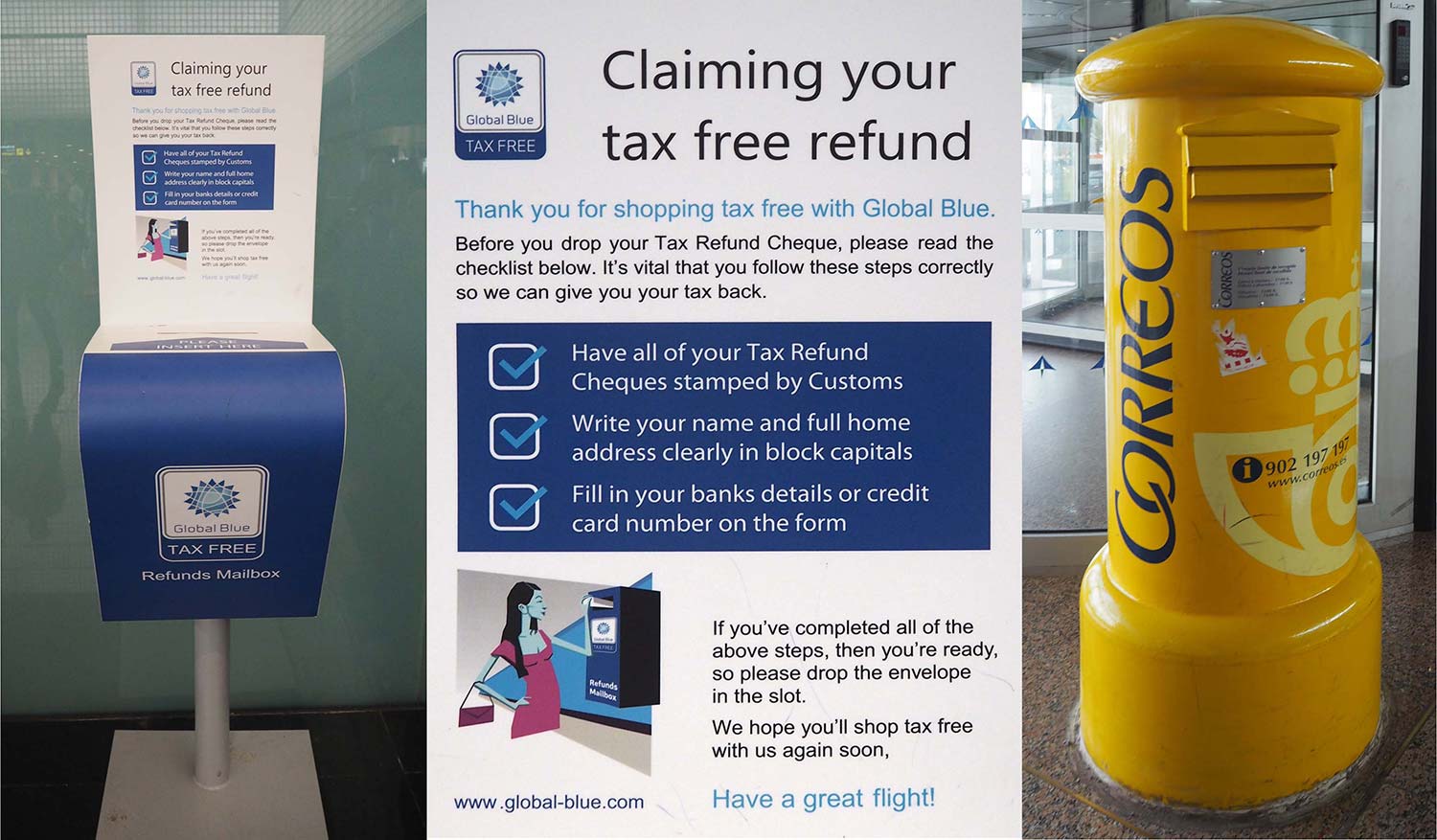

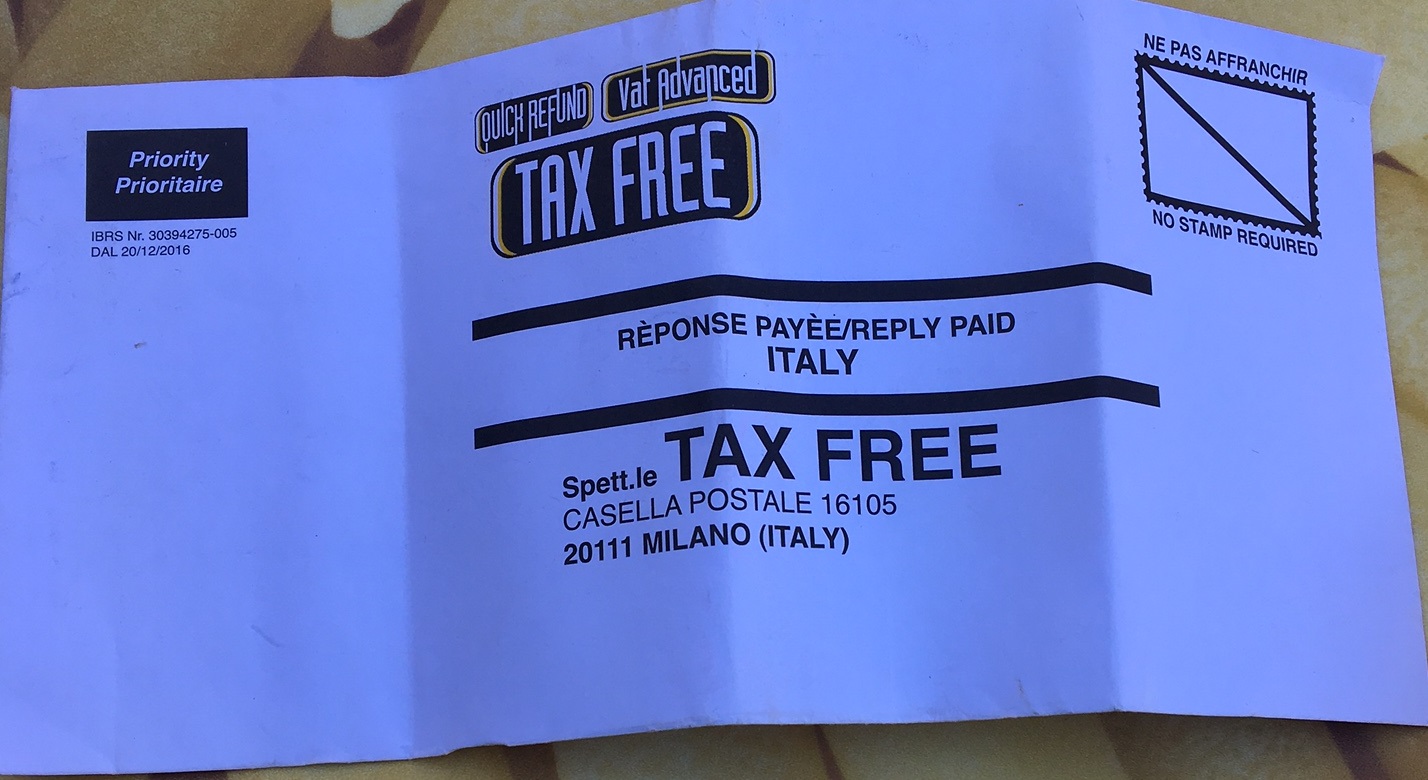

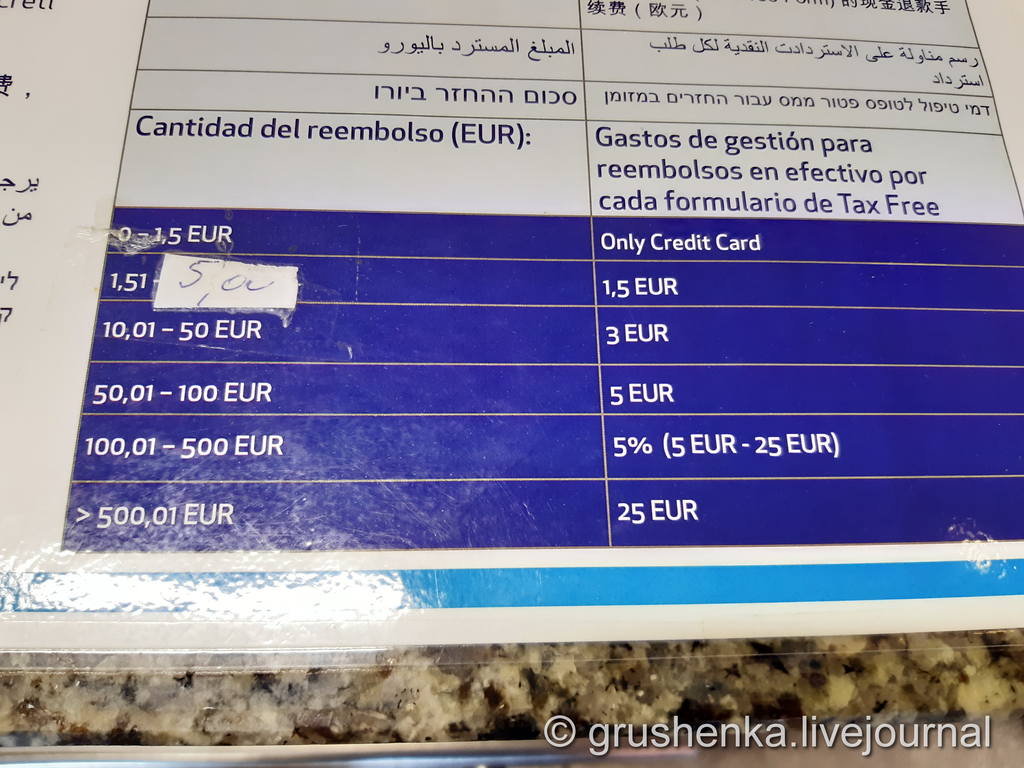

Избежать проблем с получением такс-фри в аэропорту помогут два варианта возврата средств. Первый — опустить все указанные выше документы в специальном конверте такс-фри в специальный почтовый ящик. Здесь возможна только безналичная система получения средств, сроки возврата такс-фри удлиняются, и появляется риск утери этих документов. Поэтому перед отправкой письма туристам из всех стран настоятельно рекомендуют сделать копии чеков такс-фри с печатями таможни. Деньги поступят на кредитную карту, номер которой нужно указать в документах. В отдельных случаях выписывается банковский чек в долларах или евро, который можно обналичить на территории РФ в течение 90 дней с момента подачи заявления в банк, комиссия по такой операции составляет, как правило, €5-20.

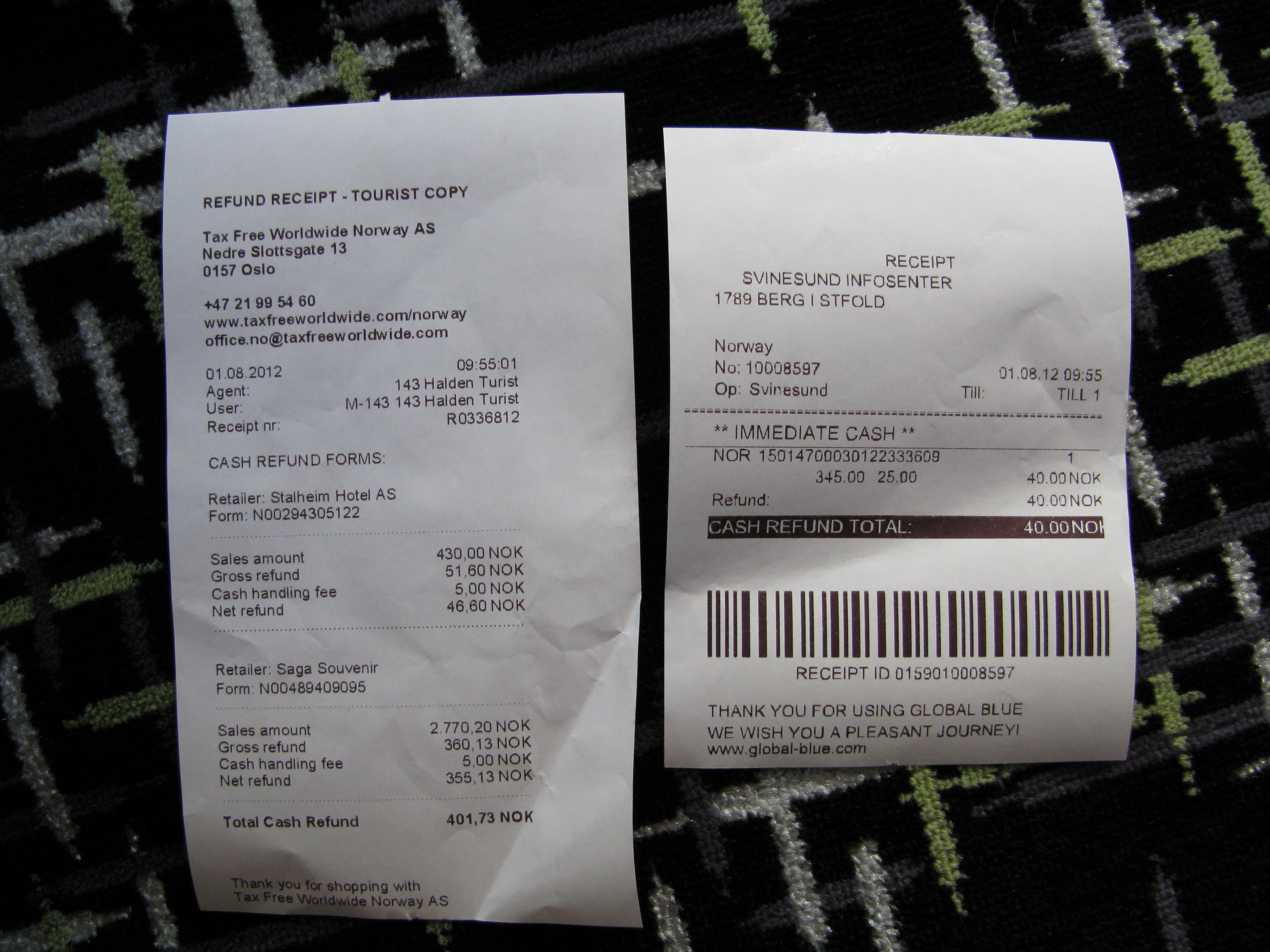

Второй вариант — получить деньги в уполномоченном банке уже в России. По сути это лучший способ, поскольку забрать деньги можно в удобное время, избегая возможных языковых трудностей. Документы те же: проштампованные чеки такс-фри, российский и заграничный паспорта.

В получении такс-фри через банк есть несколько плюсов. В аэропорту турист может попасть в ситуацию, когда «валюта закончилась». Допустим, возврат должны осуществить в евро, но операционист говорит, что остались только доллары. Можно отказаться или, если желание получить наличные прямо сейчас пересилит, согласиться на доллары. Тут действует свой курс конвертации, и кроме комиссии клиент вынужден будет потратиться еще и на нее.

Плюс возврата НДС через банки в том, что они всегда ориентированы на клиента и предлагают наиболее удобные опции такой операции. Например, Банк Российский Кредит (БРК) производит возврат не только в Москве, но также в Санкт-Петербурге и Калининграде. Планируется подключение к системе отделений в Новосибирске и других крупных городах Сибири — оттуда идет большой поток туристов в страны Азии, где при вывозе товаров для личных целей тоже полагается возврат НДС.

Заместитель председателя правления Банка Российский Кредит Сергей Гандзюк напоминает, что в документах на возврат НДС не должно быть никаких исправлений, поэтому туристам надо быть внимательными при заполнении всех форм и проверять их непосредственно в магазине при совершении покупок: «Не везде владеют языком, чтобы правильно заполнить русские фамилии, адрес проживания, даже номер паспорта. Будет лучше, если вы сами один раз аккуратно заполните специальную карточку (наподобие визитки), разборчиво печатными буквами указав там свои реквизиты, а потом будете давать ее продавцам на кассе. И конечно, нельзя забывать ставить печать на таможне при выезде».

Важно помнить, что вернуть деньги в России можно только с паспортом, подтверждающим, что вы гражданин Российской Федерации. То есть люди с двойным гражданством должны предъявлять при совершении покупок именно паспорт гражданина РФ. Резиденты других стран на возмещение по системе такс-фри в нашей стране претендовать не могут.

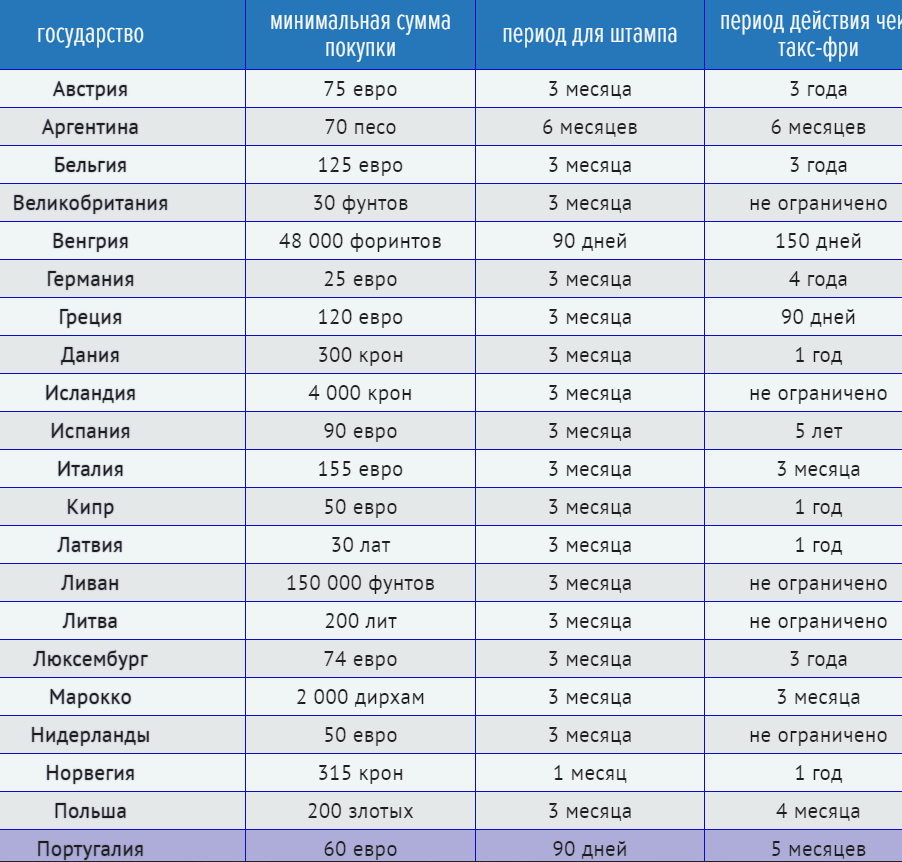

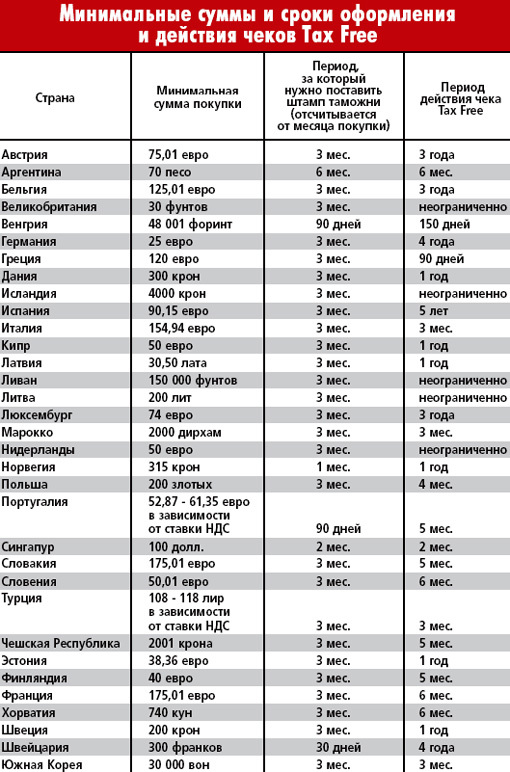

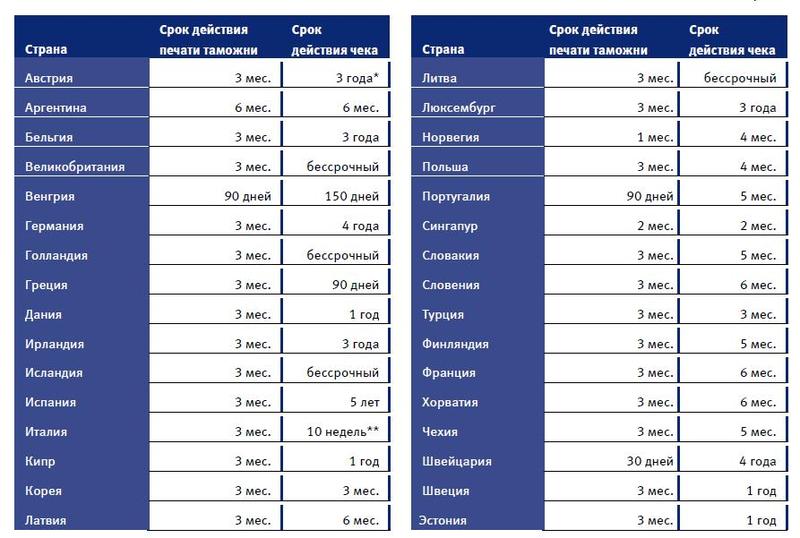

Важный момент — срок действия чека на возврат налога в разных странах. В Европе в основном придерживаются трехмесячного срока, в течение которого документы на возврат НДС должны быть проштампованы таможней. Тот же период установили, например, Южная Корея и Ливан.

Кстати, получить возмещение в России можно и по доверенности. Гражданам из городов, где нет касс, работающих с такс-фри, можно оформить доверенность; требования к оформлению необходимо уточнить в банке.

Путешественникам, которые хотят отправиться, например, в Канаду, надо знать, что там механизм такс-фри неприменим в принципе, поскольку налога на добавленную стоимость нет. А вот в некоторых штатах Америки и в Африке туристам предоставляют возможность возврата НДС.

В России НДС преимущественно составляет 18%. На товары для детей и медицинские препараты действует налоговая ставка 10%.

Однако в Минфине идею введения системы такс-фри завернули, сославшись на то, что возврат НДС повлечет потери для бюджета, необходимо будет менять налоговое законодательство. При этом чиновники считают, что количество привлеченных посредством введения такс-фри туристов будет несущественным.

Наталья Корниенко, заведующая лабораторией развития налоговой системы научного направления «Макроэкономика и финансы» Института экономической политики имени Е. Т. Гайдара, напомнила, что подключение к этой системе требует еще и времени: «Белоруссия несколько лет назад ввела систему такс-фри для физических лиц. По сведениям очевидцев, на деле эта система не работает так, как в Европе или в других странах. Будет ли эта система работоспособна и эффективна у нас — вопрос открытый». По словам эксперта, введение системы такс-фри не приведет к каким-то существенным потерям для бюджета, но может дать хороший геополитический эффект — внимательное отношение к физическим лицам приветствуется в Европе. Тем более что суммы, предъявленные к возврату, будут не столь значительными. Однако есть проблема: у нас до сих пор кое-где существует двойная бухгалтерия, и чеки, которые выдаются клиенту, не всегда идентичны чековым лентам, которые сдаются в налоговую инспекцию. «Очевидно, новый механизм потребует заполнения специальных форм и специальной отчетности и для торговых организаций,— говорит эксперт.— Захотят ли они это применять?» Основная проблема, по мнению Корниенко,— придется надстраивать систему налогового администрирования, контроля уплаты НДС торговыми организациями с тем, чтобы покупатель мог вернуть эти суммы наличными или на карту.

По сведениям очевидцев, на деле эта система не работает так, как в Европе или в других странах. Будет ли эта система работоспособна и эффективна у нас — вопрос открытый». По словам эксперта, введение системы такс-фри не приведет к каким-то существенным потерям для бюджета, но может дать хороший геополитический эффект — внимательное отношение к физическим лицам приветствуется в Европе. Тем более что суммы, предъявленные к возврату, будут не столь значительными. Однако есть проблема: у нас до сих пор кое-где существует двойная бухгалтерия, и чеки, которые выдаются клиенту, не всегда идентичны чековым лентам, которые сдаются в налоговую инспекцию. «Очевидно, новый механизм потребует заполнения специальных форм и специальной отчетности и для торговых организаций,— говорит эксперт.— Захотят ли они это применять?» Основная проблема, по мнению Корниенко,— придется надстраивать систему налогового администрирования, контроля уплаты НДС торговыми организациями с тем, чтобы покупатель мог вернуть эти суммы наличными или на карту.

«Создание системы отслеживания процесса уплачено/возвращено — дорогостоящая вещь. Хотя, безусловно, это плюс для реноме страны»,— полагает Наталья Корниенко.

Возврат такс фри в аэропорту Барселоны. Как вернуть НДС в Барселоне.

Все иностранцы или граждане Испании, не проживающие в Испании или в стране Европейского Союза, которые путешествуют в третью страну, имеют право на возврат налога на добавленную стоимость (НДС) на свои покупки, совершенные в Испании. Для этого нужно поставить штампы на Tax Free чеках в специальном офисе Civil Guard Invoice stamping office и пройти к офису возврата такс фри.

Для получения такс фри или возврата НДС вы должны выполнить следующие услвия

- Вы должны быть жить за пределами Европы

- У вас должен быть билет на прямой или транзитный рейс за пределы Европы

- Чеки и квитанции должны быть полностью заполнены вашими данными

- Вы должны предоставить товары указанные в чеках и накладных

Для возврата Tax Free (НДС) вам нужно иметь при себе: паспорт, чеки и конверты, авиабилеты, товары по которым получаете возврат НДС.

Способы получения возврата

Существует два способа получения возврата:

Для того чтобы получить Tax Free в аэропорту Барселоны на карту, вам необходимо заполнить все документы, поставить штампы и печати, указать реквизиты банковской карты, сложить все эти документы в специальный конверт и опустить в почтовый ящик перед выходом из таможни.

Civil Guard Invoice stamping office

Здесь вы можете проштамповать ваши чеки и квитанции на покупки, совершенные в Испании на сумму свыше € 90,15.

- Терминал Т1 Этаж Р3: зона регистрации пассажиров.

- Терминал Т2В Этаж Р0: зона Прибытие.

Часы работы: круглосуточно.

Global Blue

Возврат НДС только по квитанциям Global Blue.

http://www.globalblue.com/

[email protected]

Терминал Т1 Этаж Р1: Скай Центр, вылеты в страны Шенгена (Sky Center, Schengen departures)

Часы работы: с 06.00 до 21.30

+34 932 972 431

Терминал Т1 Этаж Р3: международные вылеты в страны не Шенгена (No Schengen international departures)

Часы работы: с 07.00 до 24.00

+34 932 972 430

Терминал Т2В Этаж Р0: зона Отправление

Часы работы: с 08.00 до 16.00 с воскресенья по пятницу, с 07.00 до 19.00 по субботам.

+34 932 983 265

Global Exchange

http://grupoglobalexchange.com

- Терминал Т1 Этаж Р1: Скай Центр (Sky Centre), зона Отправление в страны Шенгена

- Терминал Т1 Этаж Р3: зона регистрации

- Терминал Т1 Этаж Р3: выход D, зона Отправление в страны не Шенгена

- Терминал Т2В Этаж Р1: зона посадки модули М3 и М4.

Часы работы: круглосуточно.

+34 900 855 550

La Caixa

Принимают все квитанции и чеки, кроме Global Blue.

Терминал Т1 Этаж Р1: Зал Плаза (La Plaza).

Часы работы: с 07.30 до 22.00.Терминал Т2В Этаж Р0: зона Прибытие.

Часы работы: с 07.30 до 21.30.

Оформление Tax Free — NEC ULTRA PLUS

Наконец – то долгожданный отпуск!

Гулять вдоль моря, ступая босыми ногами на мокрый песок и ни о чем не думать. Бродить по улицам с расписными домами, любоваться узорами фасадов и пить вкусный, терпкий кофе на летней терраске в тени деревьев… Отпуск…

И безусловно, отдельное удовольствие — это ШОППИНГ . За последние годы, Барселона превратилась в один из крупнейших мировых центров шоппинг – туризма.

Заниматься шоппингом в Барселоне легко и удобно. В городе и окрестностях более 35.000т. магазинов, торговых центров и аутлетов, которые способны удовлетворить капризы, даже самых изысканных модниц.

А чтобы шоппинг доставлял еще больше удовольствия, советуем оформлять чеки Tax Free в каждом магазине, в котором потратишь более 90,15 евро в день.

Как правильно оформить возврат НДС ( IVA)

Совершая покупки на территории Евросоюза вы имеете право вернуть уплаченный Налог на Добавленную Стоимость, который в Испании составляет 21%.

Кто имеет право на возврат НДС ( IVA )

Граждане, не члены Евросоюза (не резиденты).

Студенты с визой типа «D».

С прямым, или транзитным рейсом.

Имеющие фактуры и чеки Tax Free заполненные должным образом.

Товары, НЕ подлежащие возврату НДС (IVA )

Счета за услуги: отели, рестораны, аренда автомобиля, покупки сделанные в коммерческих целях, товары, предназначенные для употребления внутри той страны, в которой были куплены.

Что нужно делать

ШАГ 1.

- Отправляясь за покупками рекомендуем иметь при себе копию паспорта.

- При входе в магазин, обратить внимание на наличие эмблемы « Tax Free », или поинтересоваться у продавца.

- При покупках свыше 90.16 евро ( даже, если покупки в этом магазине были совершены в разное время, но в один день), попросить чтобы вам оформили Такс Фри-форму должным образом. Необходимо проверить чтобы все поля были заполнены (это, вы можете сделать самостоятельно), должна быть указана страна куда отбывает товар!!! (например: Russian Federation) и сумма подлежащая возврату!!!

- Положите все чеки и квитанции в конверт, и отложите для следующего шага.

И так всегда, совершая те или иные покупки.

И так всегда, совершая те или иные покупки.

Повторяем! Для оформления Tax Free подлежат лишь новые, не использованные в путешествии товары!!!

О компаниях

В Барселоне работают две компании-агента оформляющие Tax Free — Premier Tax Free и Global Blue

Будьте внимательны обращаясь за возвратом НДС, потому как каждая из них, имеет свои пункты «Немедленной выплаты».

Пункты « Немедленной выплаты» Tax Free

Город

|

FNAC Triangle — Downtown

Адрес: Plaça Catalunya Nº 4 (Площадь Каталунии, 4) Прямо у oснования Las Ramblas.

Тел: + 34 93344 18 00 Веб: www.fnac.es

Расписание: Пн — Сб: с 10:00ч до 22:00ч Принимают чеки, только на товары купленные в Испании. |

FNAC Arenas – Downtown

В торговом центре Las Arenas на Площади Испании Адрес: Gran Via de les Corts Catalanes 373 — 385

Тел: + 34 93149 10 00 Веб: http://www.fnac.es/

Расписание: Пн — Сб: с 10:00ч по 22:00ч Принимают чеки, только на товары купленные в Испании. |

|

|

Офис BARCELONA TURISME (Premier Tax Free и Global Blue)

адрес: Passatge de la Concepció, 7 – 9

Расписание: Пн — Сб: с 15:00ч до 20:00ч

|

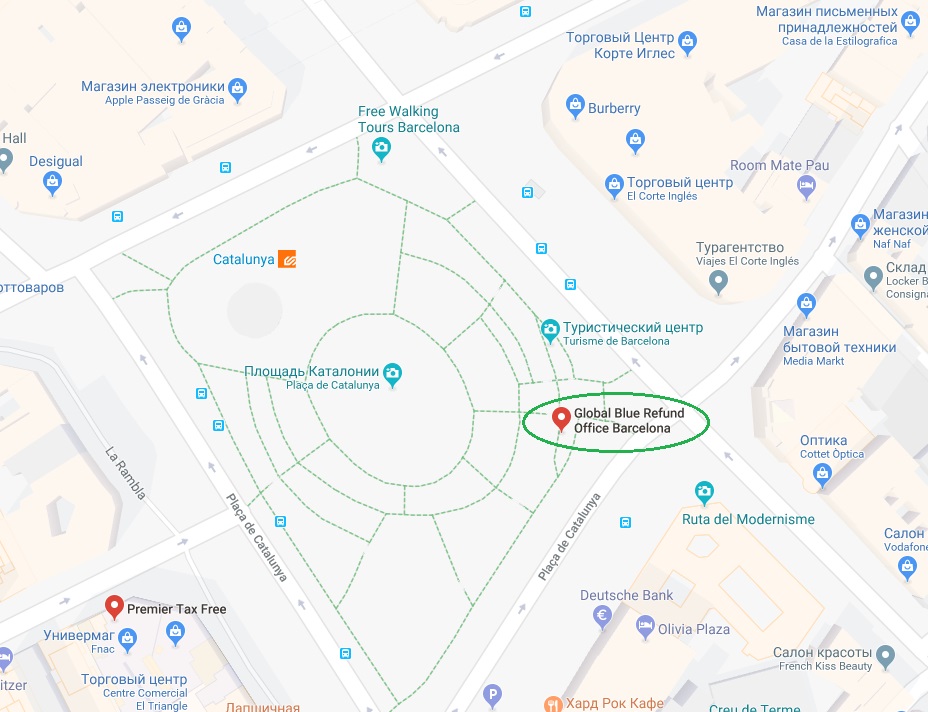

Офис BARCELONA TURISME (только Global Blue)

DTCR, Plaza de Catalunya, 17 – underground, Barcelona

Расписание: Пн – Пт : 8:30ч – 20:30ч, Сб: 15:00ч – 20:00ч, Вс: Выходной

|

|

Торговый центр El Corte Ingles

площадь Каталонии — Plaça Catalunya

Оформляет чеки Global Blue, только на товары купленные в торговом центре.

Расписание: Пн – Сб: с 10:00ч до 22:00ч

Аэропорт Терминал 1 – Т1

Компания Global Blue

Офис Global Blue

international Departures (зона вылета)

Расписание: Пн – Вс: с 7:00ч до 24:00ч

Важно! Офис находится внутри терминала, после прохождения всех контролей.

|

Аэропорт Терминал 1 – Т1

Компания Premier Tax Free International Departures (зона вылета)

|

Аэропорт Эль Прат Терминал – Т2 A,В

Premier Tax Free и Global Blue

|

|

ШАГ 2

Возврат налога в городе

Направляясь в пункты « Немедленной выплаты» необходимо иметь при себе:

1. Банковскую карту ( кредитка)

Банковскую карту ( кредитка)

2. Паспорт

3. Оформленные чеки – квитанции Такс Фри из магазинов

Вы предъявляете сотруднику все необходимые документы, оформляете соответствующие формы и вам, на месте выплачивают в наличных НДС.

Это будет полная сумма налога, за минусом комиссионных сборов компании. Так же вам будет выдан конверт c уже указанным адресом, со всеми чеками – квитанциями, который нужно будет опустить в почтовый ящик, в аэропорту, после прохождения таможни.

В случае не отправки этого конверта в аэропорту, выплаченная вам в наличных сумма, позже будет снята с вашего счета, плюс штраф.

Важно!

1. Выплата наличных сможет быть произведена только в случае, если ваш выезд из страны не позднее чем через 21 день!

2. Наличие кредитной карты! с окончанием срока годности не менее чем через 6 месяцев на момент оформления Tax Free.

В случае неимения или отсутствия банковской карты, вы сможете оформить Tax Free и получить налог лишь в аэропорту, вылетая из страны.

ШАГ 3

Вылет

Улетая из страны, в аэропорту до прохода регистрации и сдачи багажа направьтесь в отдел Aduanas (таможня), рекомендуем товары подлежащие возврату иметь отдельно в чемодане, это поможет вам сэкономить время и силы. На таможне, предъявите работнику Guardia Civil, ваш паспорт, чеки — фактуры и если попросят приготовьтесь показать покупки. На каждый чек, служащий должен поставить печать таможни!!!

Далее, пассажирам, получившим возврат налога в городе, остается лишь опустить конверт с чеками Tax Free в почтовый ящик и все.

Пассажиры желающие получить возврат НДС в аэропорту,

- с чеками от Premier Tax Free, пройдите в отделение банка La CAIXA.

- с чеками Global Blue нужно пройти в офис компании, который находиться в зоне вылета.

Находясь на месте, предъявите работнику кассы чеки с печатями и паспорт, если вы желаете вам выплатят наличными, переводом на кредитную карту ( если она есть), или высланы по почте на ваш точный адрес.

Вот и все. Желаем вам приятных и полезных покупок, и экономьте ваши деньги вместе с нашими полезными советами.

Оставляем пару полезных ссылок:

Официальный сайт Глобал Блю http://www.globalblue.com/ru/

Официальный сайт Премьер Такс Фри http://www.premiertaxfree.com/ru/index.php/tourist/

Аэропорт Барселоны http://www.aena-aeropuertos.es/csee/Satellite/Aeropuerto-Barcelona/en/Page/1045569607459/

Номера телефонов и расписания отделении платёжных систем такс фри в Аэропорту Барселоны Ел Прат

http://www.aena-aeropuertos.es/csee/Satellite/Aeropuerto-Barcelona/en/Page/1045569607459/

Предлагаем вам, наши шоппинг туры в Барселоне по очень доступным ценам!

(c)

Как вернуть налог VAT? | mundo.pro

Все граждане, проживающие за пределами Европейского Союза, имеют право вернуть налог НДС (VAT), уплаченный при покупке любых товаров купленных в Испании, если эти товары вывозятся из страны, при условии, что сумма налога входила в общую стоимость товара.

В крупных городах Испании, большая часть магазинов участвует в программе безналоговых покупок (приблизительно 90%). Эта программа кардинально облегчает возврат налога VAT на вещи, купленные в Испании. Многие магазины работают по программе TAX FREE (безналоговые покупки), но при этом не афишируют это наклейкой «Tax Free Shopping» в витринах, из-за чего многие туристы платят лишние 18%.

Лучше всего заранее уточнять в магазинах, являются ли они участниками программы TAX FREE прежде, чем совершать покупки. Как только вы узнаете, что магазин предоставляет такую услугу, вы может совершить покупку, а затем попросить чеки для возврата суммы налога, которые вам заполнят и вручат в магазине. Для этого, в магазине необходимо пройти в отдел «atención al cliente» и попросить оформить бумаги «para devolución de IVA».

Чеки необходимо будет взять с собой в аэропорт. Такие чеки надо брать во всех магазинах, где вы будете совершать покупки. Если вы оплачивали карточкой, то возврат идет на карточку, а если платили наличными, то в аэропорту, при выезде из Испании, вам вернут наличными деньгами. Возврат суммы налога.

Возврат суммы налога.

Приехав в аэропорт, следует предъявить чеки возврата налога на таможне заранее, до того, как вы сдадите свои вещи в багаж. Таможня, может потребовать предъявить купленные вещи, прежде, чем сделать отметки на ваших чеках. После того, как на таможне вам проштампуют чеки, вы можете их обналичить в пункте обмена валют, в любой валюте.

Если вы не хотите «таскаться», с купленными вещами, то можете попросить магазин, участвующий в программе безналоговых покупок, отправить их напрямую к вам домой, с помощью курьерской службы DHL. Все купленные и отправленные вами товары при этом будут автоматически застрахованы. Система возврата налога VAT в Испании, сотрудничает с компанией DHL, в которой оформят все бумаги, а также надежно запакуют и застрахуют ваш груз перед отправкой его к вам домой. Вам конечно же придется оплатить услуги доставки DHL, но они очень облегчат транспортировку покупок до дома.

Зачастую деньги, которые выплачиваются через испанскую систему возврата налога, с легкостью покрывают расходы на услуги по доставке. Эта услуга также хороша тем, что вам не надо собирать возвратные чеки потому, что сумма налога автоматически вычитается из итогового счета. Кроме этого, вы должны помнить, что если ваш багаж, при взвешивании в аэропорту, будет весить больше, чем разрешает бесплатно перевозить авиакомпания (обычно это 20 кг), то вам придется доплачивать за перегруз и за дополнительное место багажа.

Эта услуга также хороша тем, что вам не надо собирать возвратные чеки потому, что сумма налога автоматически вычитается из итогового счета. Кроме этого, вы должны помнить, что если ваш багаж, при взвешивании в аэропорту, будет весить больше, чем разрешает бесплатно перевозить авиакомпания (обычно это 20 кг), то вам придется доплачивать за перегруз и за дополнительное место багажа.

Выезд из Испании на машине, поезде или круизном корабле:

Если вы покидаете Испанию не на самолете, то процедура возврата суммы налога будет немного отличаться, потому что вы не можете обналичить чеки VAT в аэропорту. Если вы покидаете страну каким-либо другим видом транспорта, то попросите в магазине, где вы совершаете покупку, чтобы вам дали конверт для возврата VAT. По-испански он называется «Sobre». Затем, как обычно собирайте чеки VAT в других магазинах.

Перед выездом из Испании, например, на круизном корабле, зайдите на таможню в терминале порта (или на любой таможенный пункт при выезде из страны) и предъявите чеки VAT, которые они проштампуют. Сделать это надо до того, как вы покинете территорию ЕС.

Сделать это надо до того, как вы покинете территорию ЕС.

Когда вы вернетесь на родину, отошлите чеки VAT в Мадрид, в ведомство по возврату налога, положив их в конверт, который вы взяли в магазине. К сожалению, если вы не вылетаете из Испании, то просто так обналичить чеки в аэропорту нельзя. Обналичивание чеков VAT доступно только тем, кто покидает страну на самолете. Отослав конверт с чеками VAT, у вас будет несколько вариантов получить деньги. Вы можете выбрать получение чека, банковский перевод или денежный перевод. Выбор можно сделать, заполнив форму, которую вы отсылаете в ведомство по возврату VAT.

Лучше всего выбрать банковский перевод, так как большинство банков Испании берут существенную сумму за обналичивание международных чеков — около 30 евро.

На обработку вашей заявки и перечисление денег уйдет около 3-х месяцев. Если вы покидаете Испанию другим путем, например, на поезде или машине, то процедура возврата та же, что и для круизного корабля. Но в этих ситуациях отметки на ваших чеках ставятся на таможне до выезда из страны.

Подведем итоги:

- Вы имеете право потребовать возврат суммы VAT на товары, приобретенные в Испании, если это удовлетворяет следующим требованиям:

- Вы проживаете (постоянное место жительство) за пределами Европейского Союза;

- Вы потратили более 90 евро на покупки;

- Вы намереваетесь вывезти купленное к себе на родину;

- У вас правильно оформлены все документы;

- Вы следуете вышеуказанным инструкциям по возврату VAT до выезда из Испании.

Исключения: счета за ресторан, гостиницы и покупки продуктов питания.

Как оформить и получить Tax free в Испании | Все о жизни и для жизни

Возврат процента за покупки в Европе. Как это сделать правильно!

Итак, вы в Испании и очень хотите совершить поход в сеть магазинов El Corte Ingles (Эль Корте Инглес). Это правильная идея, ведь завершить отдых покупками — это практичное дополнение и особенно в такой огромной сети как El Corte Ingles.

10% от стоимости — подарок туристу. Преимущества El Corte Ingles (Эль Корте Инглес)

Преимущества El Corte Ingles (Эль Корте Инглес)Нет ничего выгоднее, чем совершать покупки в El Corte Ingles (Эль Корте Инглес), главное знать, как правильно это делать. Попробуем описать небольшой алгоритм действий для туристов из России.

Новый закон о Tax Free: Испания отменяет минимальную сумму покупки для оформления возврата НДС. Теперь Tax Free можно оформить с любой покупки.

Такс-Фри (Tax Free) и карта туриста с 10% скидкой — отличный подарок для любого шопинга

Как правильно оформлять и получать Такс-Фри (Tax Free) в Испании1. При входе в магазин вам необходимо найти информационную стойку, на которой всегда есть русскоговорящие консультанты. Во всех крупных города и крупных торговых центрах сети El Corte Ingles (Барселоны, Малаги, Валенсии, Аликанте, Мадрида и так далее) будет именно так — вам обязательно помогут и это преимущество №1

2. На этой информационной точке вам помогут оформить карту туриста, которая позволяет экономить 10% от стоимости любой покупки. Вы можете потратить накопленную сумму на любую покупку. Например, вы потратили 500 евро на покупку кожаной куртки, соответственно вы уже имеет 50 евро на карте туриста и можете забрать любую вещь из магазина, которая стоит 50 евро и ничего не платить. Причем с этой покупки вы еще сможете оформить Tax free

На этой информационной точке вам помогут оформить карту туриста, которая позволяет экономить 10% от стоимости любой покупки. Вы можете потратить накопленную сумму на любую покупку. Например, вы потратили 500 евро на покупку кожаной куртки, соответственно вы уже имеет 50 евро на карте туриста и можете забрать любую вещь из магазина, которая стоит 50 евро и ничего не платить. Причем с этой покупки вы еще сможете оформить Tax free

3. После всех покупок вы возвращаетесь к информационной стойке и передаете консультанту все чеки (включая чеки из El Corte Inglés de OUTLET) Обращаем на аутлеты особое внимание, там очень много брендовых вещей с хорошей скидкой. Советуем искать El Corte Inglés de OUTLET на Google картах, а оформлять Tax free в центральных магазинах El Corte Ingles (Эль Корте Инглес). Консультант оформляет вам пакет документов для дальнейшего получения возврата денежных средств в аэропортах Испании.

4. Итак, шаг №2 и вы уже в аэропорту Испании. Вам необходимо найти терминал для оформления Такс-Фри (Tax Free) или лучше отделение полиции, так как там живой человек. Да, процедуру оформления Такс-Фри (Tax Free) в аэропорту делаем до регистрации на рейс, так как могут потребовать показать купленные вещи (обычно не требует, но бывают разные случаи). Полицейский ставит особую отметку на ваши бумаги по Такс-Фри (Tax Free) и вы спокойно проходите регистрацию, сдаете свой багаж и проходите в аэропорт к магазинам Дьюти фри (Duty Free)

Вам необходимо найти терминал для оформления Такс-Фри (Tax Free) или лучше отделение полиции, так как там живой человек. Да, процедуру оформления Такс-Фри (Tax Free) в аэропорту делаем до регистрации на рейс, так как могут потребовать показать купленные вещи (обычно не требует, но бывают разные случаи). Полицейский ставит особую отметку на ваши бумаги по Такс-Фри (Tax Free) и вы спокойно проходите регистрацию, сдаете свой багаж и проходите в аэропорт к магазинам Дьюти фри (Duty Free)

5. Обычно возле магазинов Дьюти фри (Duty Free) имеются кассы, где вы обналичиваете готовые документы на живые деньги.

Нюансы по оформлению и получению Такс-Фри (Tax Free)Вам совсем не обязательно получать Такс-Фри (Tax Free) в аэропорту наличными, и вы можете перевести возврат НДС на свою карту, но для этого вам необходимо сообщить это на информационной стойки El Corte Ingles (Эль Корте Инглес) и они впишут вашу карту в документы (для этой схемы вы должны совершить покупку по этой карте).

Если вам подходит такой вариант, то после оформления Такс-Фри (Tax Free) в аэропорту вам необходимо бросить конверт (который подтвердил полицейский) в специальный почтовый ящик (они там желтого цвета и как правило находятся рядом с полицейским участком)

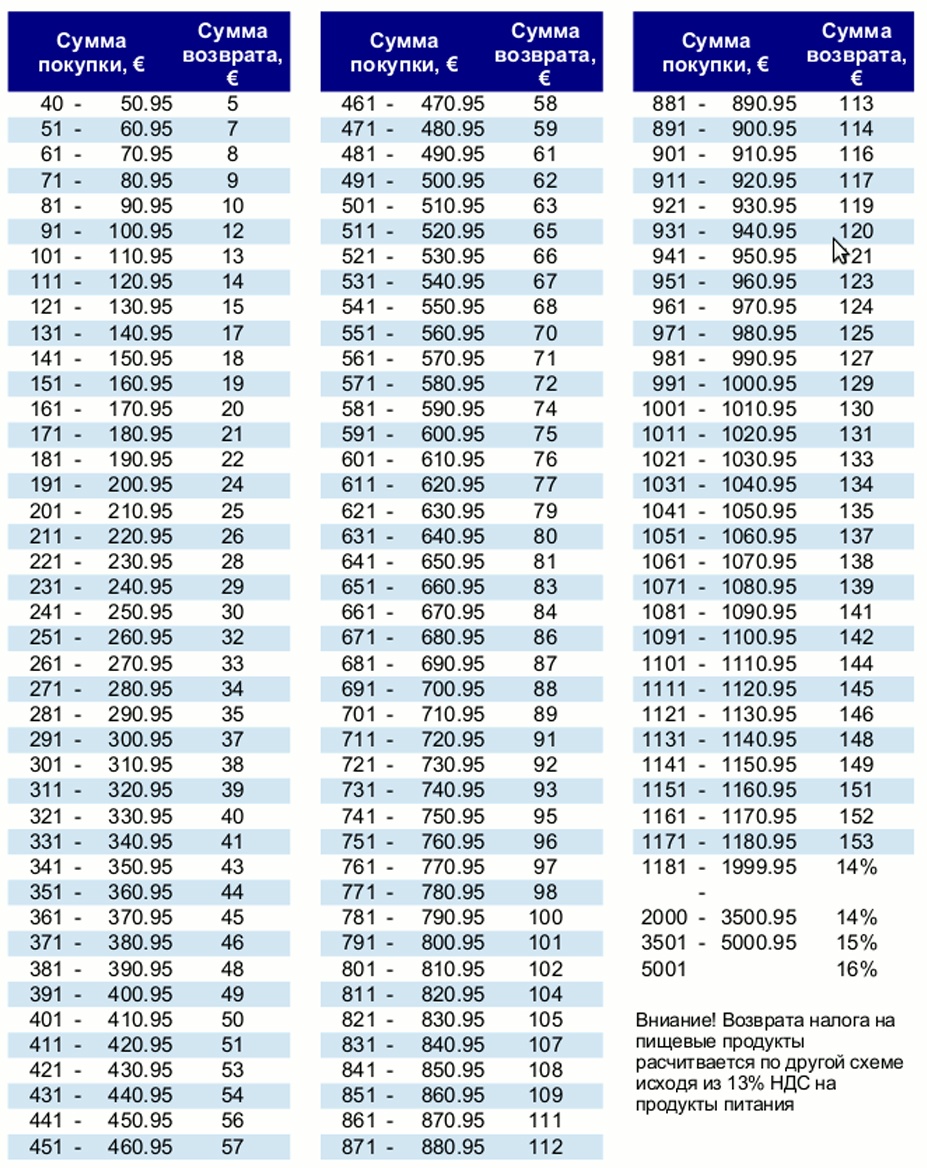

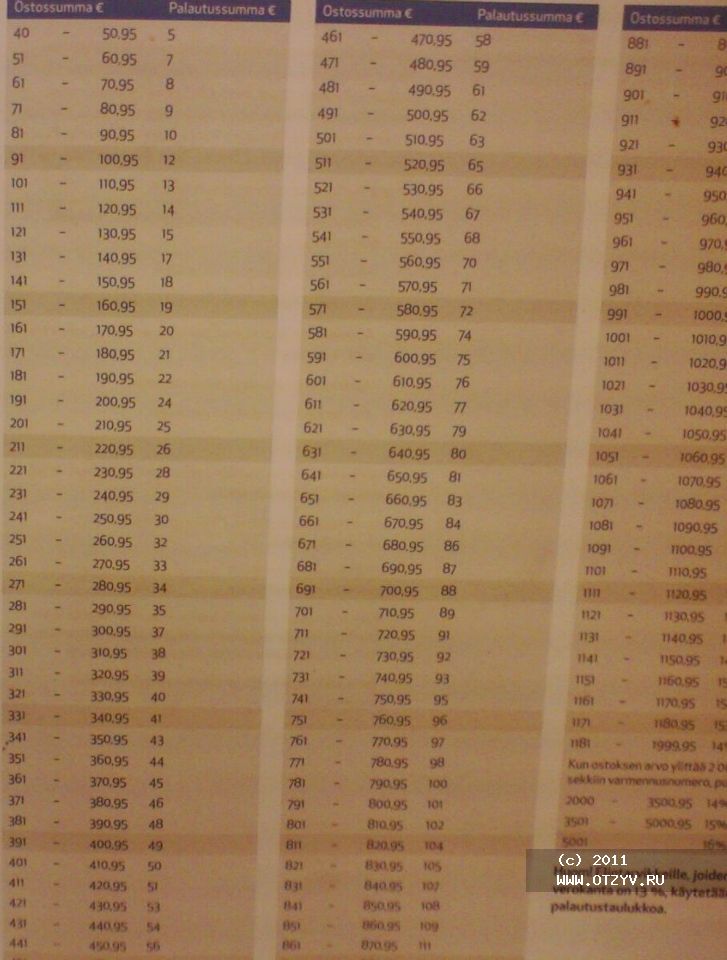

Какой процент возвращается за покупки в Испании Возврат НДС Такс-Фри (Tax Free)Ознакомьтесь с таблицей, и вы сможете понимать, какую сумму вам вернут за покупки в Испании в сети El Corte Ingles (Эль Корте Инглес)

до 100 евро — 10.50 евро

от 100 евро до 125 евро — 13 евро

от 125 евро до 150 евро — 16.50 евро

от 150 евро до 175 евро — 19.50 евро

от 175 евро до 200 евро — 22 евро

от 200 евро до 225 евро — 25 евро

от 225 евро до 250 евро — 28.50 евро

от 250 евро до 275 евро — 31.50 евро

от 275 евро до 300 евро — 34.50 евро

от 300 евро до 325 евро — 38 евро

от 325 евро до 350 евро — 41 евро

от 350 евро до 375 евро — 44 евро

от 375 евро до 400 евро — 48 евро

от 400 евро до 425 евро — 51 евро

от 425 евро до 450 евро — 53. 50 евро

50 евро

от 450 евро до 475 евро — 56.50 евро

от 475 евро до 500 евро — 60.00 евро

от 500 евро до 525 евро — 65.50 евро

от 525 евро до 550 евро — 69 евро

от 550 евро до 575 евро — 73 евро

от 575 евро до 600 евро — 75.50 евро

от 600 евро до 625 евро — 78.50 евро

от 625 евро до 650 евро — 82.50 евро

от 650 евро до 675 евро — 85.50 евро

от 675 евро до 700 евро — 89.50 евро

от 700 евро до 725 евро — 92 евро

от 725 евро до 750 евро — 95.50 евро

от 750 евро до 775 евро — 99 евро

от 775 евро до 800 евро — 102 евро

от 800 евро до 825 евро — 105.50 евро

от 825 евро до 850 евро — 109.50 евро

от 850 евро до 875 евро — 113.50 евро

от 875 евро до 900 евро — 116 евро

от 900 евро до 925 евро — 119.50 евро

от 925 евро до 950 евро — 122 евро

от 950 евро до 975 евро — 126 евро

от 975 евро до 1000 евро — 128.50 евро

Покупки с Такс-Фри (Tax Free) от 1000 евро до 5000 евроОт 1000 евро до 1500 евро — 13. 70% возврат НДС в аэропорту или на карту

70% возврат НДС в аэропорту или на карту

От 1500 евро до 2000 евро — 14.05% возврат НДС в аэропорту или на карту

От 2000 евро до 3000 евро — 14.50% возврат НДС в аэропорту или на карту

От 3000 евро до 4000 евро — 14.90% возврат НДС в аэропорту или на карту

От 4000 евро до 5000 евро — 15.30% возврат НДС в аэропорту или на карту

Вот такие приятные бонусы можно извлечь из покупок в Испании. На наш взгляд, самые хорошие покупки и самый хороший возврат НДС Такс-Фри (Tax Free) можно сделать в El Corte Ingles (Эль Корте Инглес).

Читайте наш блог о жизни и раздел о путешествиях. Добро пожаловать в солнечную Испанию.

Tax free в аэропорту барселоны терминал 1. Как получить такс фри в аэропорту барселоны

Вернуть Tax Free в Испании очень просто. Рассказываю, как я вернул часть суммы с покупок в Жироне.

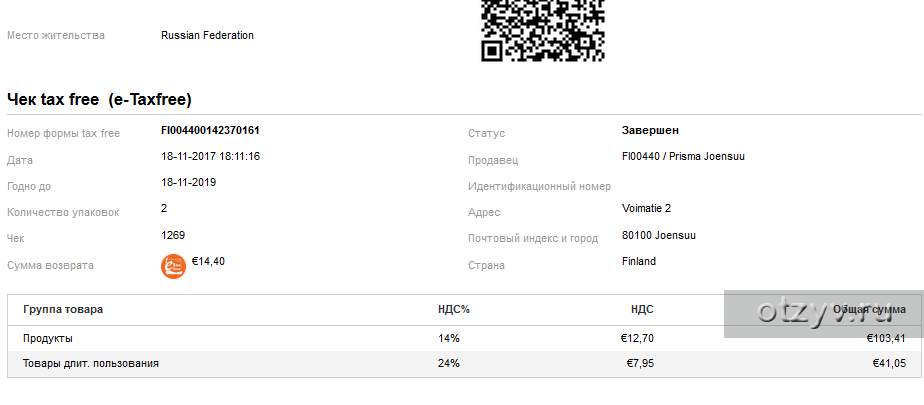

Если вы занимаетесь шоппингом, и сумма в чеке превышает €90.16, то просите оформить Tax Free на кассе. НДС в Испании на большинство товаров составляет 21%, но вернут не всю сумму.

Я сделал покупку в Декатлоне на €140,94. Налог IVA 21% составил €24,46, но вернули лишь €16,50 – это около 11%.

В магазине внимательно проверьте, как заполнили квитанцию. Обязательно иметь чек покупки и заполненный бланк. Разрешается суммировать чеки из одного магазина в течение одного календарного года.

Оформление Tax Free в аэропорту

А теперь самое важное. Оформляем всё правильно в аэропорту перед вылетом из Еврозоны.

Находим отдел таможни. Показываем таможеннику квитанции, показываем товар, если потребуется.

А самое главное – ставим печать. У меня еще попросили паспорт и билеты на самолет, я показал электронный посадочный на телефоне.

После этого смело сдаем товары в багаж и идем получать деньги. Ищите в аэропорту окошко Global Blue Tax Refund.

Я отдал квитанцию и чек. У меня попросили номер карточки, куда скинуть деньги.

Через неделю деньги пришли на карту.

Кстати, я советую по возможности получать деньги сразу наличными. Бывает, что чеки теряются и деньги не начисляют. Потом вы ничем не докажете, что отдали правильно заполненную квитанцию.

Бывает, что чеки теряются и деньги не начисляют. Потом вы ничем не докажете, что отдали правильно заполненную квитанцию.

Напишите в комментариях о своем опыте возврата Tax Free в Европе.

Как я экономлю на отелях?

Все очень просто – ищите не только на букинге. Я предпочитаю поисковик RoomGuru . Он ищет скидки одновременно на Booking и на 70 других сайтах бронирования.

Барселона относится к тем городам, где без шоппинга обычно не обходится. В этой статье мы расскажем о том, как с помощью системы Tax Free вернуть 13-15% от его стоимости, еще будучи в Барселоне.

Совершению покупок в Барселоне способствует большое количество торговых точек, где можно прикупить стоящую вещь по очень привлекательным ценам в сезон распродаж, который совпадает с пиком летнего туристического сезона. Истинные ценители этого вида шоппинга делают еще хитрее, отправляясь делать покупки в аутлет-деревню рядом с Барселоной. Там скидки на товары достигают 70%, но дополнительно к этому мы можете вернуть те деньги, которые вы платите в качестве налога на добавочную стоимость (21% от чека). Часть этой суммы заберет посредник, но нетрудно посчитать, что в аутлетах у вас будет реальная возможность закупиться со скидкой в 85%!

Часть этой суммы заберет посредник, но нетрудно посчитать, что в аутлетах у вас будет реальная возможность закупиться со скидкой в 85%!

Для частичного возврата НДС за покупки, совершенные в Барселоне, установлены определенные требования:

- заявитель не является гражданином Испании или другой страны, входящей в состав Евросоюза, и ему уже исполнилось 16 лет;

- регламентируемый минимум стоимости покупки – 90,16 евро, и она совершена в течение последних трех месяцев. Кроме того, существует условие, что время нахождения заявителя в Испании не превышает также трех месяцев;

- наличие чека и оформленной специальной формы – – обязательно, причем вторая без первого будет недействительной. В чеке в обязательном порядке должно быть указано наименование товара;

- товар не должен быть распечатан, иметь ярлыки либо этикетки. Приобретенный товар не должен быть использован на момент подачи документов.

Где можно вернуть деньги за покупки

Система Tax Free действует не во всех торговых точках Барселоны, но примерно 90% магазинов с ней работают. О том, что данная услуга оказывается, как правило, подскажет наклейка, которую вешают возле кассы, на витрине или в ином видном месте. На этом логотипе также будет указано, какой агент-посредник занимается возвратом. Если вдруг на глаза наклейка не попалась, всегда можно спросить об этом у продавцов.

О том, что данная услуга оказывается, как правило, подскажет наклейка, которую вешают возле кассы, на витрине или в ином видном месте. На этом логотипе также будет указано, какой агент-посредник занимается возвратом. Если вдруг на глаза наклейка не попалась, всегда можно спросить об этом у продавцов.

При покупке товара вам нужно будет попросить продавца заполнить форму для возврата налогов. Просто скажите «Такс фри, плиз» и вас поймут. НДС в Испании нынче равен 21%, однако это не значит, что заявитель получит всю сумму. Агент-посредник заберет свои комиссионные (около 30%). В Испании действует несколько посредников:

- Travel Tax Free

- Global Blue (самый популярный)

- Premier Tax Free и другие

Условия возврата у разных агентств могут отличаться, поэтому стоит быть внимательными при обращении.

В черте города

В городе оформить возврат средств можно в офисах Barcelona Tourisme . Они находятся рядом с крупными торговыми объектами в туристических районах города, что очень удобно.

По этим адресам можно возвратить НДС через оператора Global Blue :

- Plaza de Catalunya, 17 (напротив расположился El Corte Ingles), работает каждый день, режим – 8.30-20.30;

- Passatge de la Conсeptio, 7-9 (возле метро Диагональ), выходной — воскресенье, режим работы: 15.00 – 20.00.

В информационно-туристическом центре на Passatge de la Conсeptio работают со всеми ведущими операторами.

Если оператор Premier Tax Free , то за возвратом следует обратиться в специализированные центры, которые находятся:

- в магазине FNAC (Plaza de Catalunya), с 10 утра до 10 вечера;

- коммерческом центре ARENAS (Plaza Espanya), с 10 утра до 10 вечера.

Деньги за покупку можно вернуть как наличными, так и на кредитную, но не дебетовую карточку. Необходимые документы предъявляются в течение 10 дней.

В аэропорту

Если времени на оформление в центре не было, можно воспользоваться услугой непосредственно в аэропорту. Первое, что нужно сделать, это проставить штамп таможни. А уже потом в зависимости от агентства-посредника действовать по ситуации.

Первое, что нужно сделать, это проставить штамп таможни. А уже потом в зависимости от агентства-посредника действовать по ситуации.

Например, на территории аэропорта Барселоны есть офис Global Blue, который работает ежедневно. Он находится сразу после паспортного контроля в терминале 1. Время работы – 7.00 – 24.00.

Если же вылет производится через терминал 2, тогда в зале прилета можно обратиться в банк La Caixa, который является партнером Global Blue. Режим работы банка: будние дни – 7.30-21.00, выходные – 6.00-21.00.

При возврате НДС в аэропорту вид банковской карточки не имеет значения, ведь чеки Tax Refund Cheque забирают при оформлении.

По возвращению домой

Вернуть частично НДС можно и по возвращению домой. Обязательное условие – проставленные таможней Испании штамп. На Tax Refund Cheque нужно указать номер банковской карточки, и не имеет значения, кому она принадлежит. И, как при возвращении в информационно-туристском центре, вкладываете требуемые документы в конверт, что получили в магазине, и бросаете в почтовый ящик.

Система такс-фри – «Tax Free» в Испании — это отличная возможность путешественникам, приехавшим на отдых сюда, неплохо экономить на своих покупках, она предусматривает частичный возврат финансов, потраченных на различные памятные приобретения — сувениры, вещи, предметы. Испания славится великолепием природы, красотой городов, множеством достопримечательностей, чудесными приморскими курортами, а также незабываемым шоппингом. Особенно любят гости страны делать покупки в Барселоне — городе, за которым давно закреплено звание популярной торговой столицы Европы. Давайте познакомимся с рядом особенностей, присущих испанской системе такс-фри и важными пунктами, при соблюдении которых путешественники смогут гарантировано вернуть НДС за некоторые совершенные ими покупки.

Испанская система Tax Free дает шанс туристам-иностранцам осуществить возврат НДС на сумму от десяти до пятнадцати процентов их затрат на разные покупки. Такс-фри предусмотрена и в некоторых других государствах, гарантируя частичную выплату некой суммы от налога для физлиц.

Лица, которым положен возврат такс-фри в Испании?

1. Туристы-нерезиденты, без гражданства Испании и прочих государств Евросоюза, для этого списка исключением будут лица, живущие на территории Андорры, Гибралтара, Сеуты, Мелильи, Канар, которым НДС тоже оплачивается;

2. Гражданин, ожидающий возврат такс-фри, должен достичь шестнадцати лет.

Важные условия возврата такс фри в Испании:

Необходимо приобрести товары на сумму не менее девяносто евро шестнадцати центов, причем, сделать такое приобретение можно в магазинах, участвующих в соглашении по такс-фри.

Ведущая фирма-посредник по возврату такс-фри в Испании — «Глобал Блю» разрешает группировать разные чеки, дабы собрать озвученную сумму, но покупки нужно совершать в рамках одного магазина, правда, не в один день, но год на чеках должен быть одинаковым. При проставлении на чеках штампа на таможне, дата соотносится с той, когда сделали последнее приобретение.

Оператор «Premier Tax Free» запрещает собирать чеки для накопления нужной суммы, требуя единой покупки.

Планируя купить дорогой товар, за который было бы неплохо вернуть часть суммы, обязательно спросите у продавца, включена ли его торговая точка в системную программу такс-фри, хотя об этом вам скажет и характерный логотип «Tax Free», на магазинной витрине, помимо него там сообщается информация по фирме-посреднику, оформителю денежного возврата.

Чтобы вам вернули налог на добавленную стоимость серьезно отнеситесь к оформлению бланка, тогда деньги сможетет получить в аэропорту до вылета.

Возврат такс-фри в Испании невозможен без бланка-формы «Tax Refund Cheque», ее отдают покупателю в магазине с товаром. Данный бланк подписывается продавцом, к нему крепится товарный чек, без него форма не может вступить в действие. Продавец может помочь вам заполнить форму, только дайте ему загранпаспорт, чтобы он списал важные установочные данные. Но человек более или менее грамотный, легко сделает это самостоятельно, чтобы облегчить подобную задачу в испанских магазинах с системой такс-фри, наряду с бланком выдаются инструкции, прописывающие действия покупателя и готовый конверт для отправки оператору такс-фри.

В Испании функцию возврата налога на добавленную стоимость взяли на себя две крупные фирмы-операторы: «Global Blue»; «Premier Tax Free».

Ставка НДС на территории Испании – двадцать один процент, но такс-фри возвращается в размере от десяти до пятнадцати процентов от затрат, другая часть денег уходит на выплату комиссионных для компании, на обслуживание и проведение банками операций по безналу. А еще есть товары, возврат налога за которые, идет в усеченном проценте: покупка еды, оптических товаров предусматривают возврат десяти процентов, а лекарств, книжной и журнальной продукции – четыре процента.

Виды возврата такс-фри в Испании:

Вариантов тут всего три, выбирайте, что вам удобнее.

Возврат НДС в аэропорту подразумевает получение наличности, производится, путем обращения в контору «Tax Refund Office» в испанском аэропорту.

Вернуть такс-фри вполне возможно, находясь пока еще в Испании, стоит прийти в офис «City Refund», города, где вы отдыхаете, и там вам выдадут деньги наличкой, а также могут перекинуть посредством поступления на карту, но за это возьмут комиссию.

Получить НДС можно, находясь в России.

Где получить Tax Free в Барселоне?

Барселона радует гостей города своим чудесным шоппингом, кроме того, здесь легко вернуть деньги с НДС в одном из трех возможных городских центров выдачи.

Возврат такс-фри от «Global Blue» проходит в «Oficina d»Informacio de Turisme de Barcelona», офис ищите на Площади Каталонии, дом 17, поблизости стоит «El Corte Ingles». Офис работает с половины девятого утра до половины девятого вечера. Тут берут чеки лишь от «Глобал Блю».

Возврат такс-фри от оператора «Premier Tax Free» ищите в офисах, работающих при магазинах «FNAC», такие располагаются на Площади Каталонии, а еще на Площади Испании в торговом доме «Аренас». Рабочие часы: с десяти утра до десяти вечера.

Возврат такс-фри от операторов «Global Blue», «Premier Tax Free», «Travel Tax Free» идет в конторах «Turisme de Barcelona», что рядом с метро «Диагональ». Рабочие дни и часы: понедельник – суббота включительно, с трех часов после обеда до восьми часов вечера.

Дабы вернуть деньги за НДС в Барселоне, нужно не позже десяти дней после совершения покупки принести в перечисленные офисы такие документы: чек «Tax Refund Cheque», который покупатель заполняет на английском; заграничный паспорт туриста; кредитную карту, дебетовая не пройдет для выплаты. Важно, чтобы карта действовала еще не менее четырех месяцев от вашего посещения офиса.

Чтобы выплаты прошли без проблем, обязательно обратитесь к таможеннику в аэропорту для проставления на чеке штампа, он важен для произведения выплаты такс-фри на ваш карточный счет, потому что служит показателем отъезда иностранца.

Затем стоит положить чек в готовый для отправки конверт, полученный в магазине и отправить его по почте. Лучше всего сделать ксерокопию чеков, ведь письма теряются, а так вы всегда имеете возможность отправить чеки повторно.

Как вернуть Tax Free в главных аэропортах Испании?

Будьте в аэропорту заблаговременно, потому что перед регистрацией на авиарейс вам придется отстоять очереди в разные окна для возврата такс-фри, кстати, офисы компаний-операторов разбросаны по различным зонам аэропорта.

Сначала предстоит, отстояв очередь в окошко таможенной службы, подать заполненные бланки «Такс Рефунд Чек», сами чеки на совершенные покупки, свой посадочный талон на самолет, заграничный паспорт, таможенник проставит штамп об экспортируемом товаре. Затем нужно отправляться в офис такс-фри для получения наличных.

Аэропорт Барселоны

Таможенный отдел аэропорта Эль Прат обозначен табличкой «Guardia Civil», он размещен на территории первого терминала на третьем этаже и на территории второго терминала – на нулевом, работают отделы круглые сутки. Обязательно приходите сюда с товарами, перечисленными в чеках, так как редко, но туристов просят предъявить покупки, а если вы уже одевали эти вещи, то сохраняйте хотя бы ярлыки и упаковку с них.

Денежная компенсация на товары от «Глобал Блю» производится на территории первого терминала барселонского аэропорта около зоны контроля паспортов. Данный офис открывает свои двери для посетителей в семь утра и закрывается в полночь. Чеки такс-фри от прочих фирм-операторов оплачиваются в представительстве банка «La Caixa» на территории второго терминала, его рабочий график: понедельник – пятница включительно с половины восьмого утра до девяти вечера; суббота, воскресенье – с шести утра до девяти вечера. Для выплаты вам такс-фри покажите штампованные таможней чеки, загранпаспорт, карту банка можно дебетовую либо кредитную, без разницы. Чеки возьмут сразу и у вас отпадет нужда отправления через почту. Этот банк не работает с чеками от «Глобал Блю».

Чеки такс-фри от прочих фирм-операторов оплачиваются в представительстве банка «La Caixa» на территории второго терминала, его рабочий график: понедельник – пятница включительно с половины восьмого утра до девяти вечера; суббота, воскресенье – с шести утра до девяти вечера. Для выплаты вам такс-фри покажите штампованные таможней чеки, загранпаспорт, карту банка можно дебетовую либо кредитную, без разницы. Чеки возьмут сразу и у вас отпадет нужда отправления через почту. Этот банк не работает с чеками от «Глобал Блю».

Аэропорт Мадрида

Таможню в мадридском аэропорту Барахас ищите в первом терминале на первом этаже, около контроля паспортов, еще есть в четвертом терминале на втором этаже у зоны посадки — она круглосуточная, имеется офис у зоны досмотра. Два таможенных окна работают с семи утра до одиннадцати часов вечера.

Далее, идете в офис для выдачи такс-фри оператора в вашем чеке. В мадридском аэропорту есть представительство банка «La Caixa» на территории первого терминала на первом этаже, где обслуживают туристов, имеющих чеки от «El Corte Ingles», «Innova Taxfree», «Premier Tax Free». Офис начинает обслуживание в семь утра и не закрывается до одиннадцати часов вечера. Офисы по возврату такс-фри по чекам от «Глобал Блю» есть на первом этаже в первом терминале и в терминале четыре тоже на первом этаже, они открыты с семи часов утра до двенадцати ночи. Офисы компании «Global Exchange» — круглосуточно берут чеки «El Corte Ingles», «Innova Taxfree», «La Caixa», «Premier Tax Free», «Tax Free Worldwide».

Офис начинает обслуживание в семь утра и не закрывается до одиннадцати часов вечера. Офисы по возврату такс-фри по чекам от «Глобал Блю» есть на первом этаже в первом терминале и в терминале четыре тоже на первом этаже, они открыты с семи часов утра до двенадцати ночи. Офисы компании «Global Exchange» — круглосуточно берут чеки «El Corte Ingles», «Innova Taxfree», «La Caixa», «Premier Tax Free», «Tax Free Worldwide».

Возврат такс-фри по возврату в Россию:

Любой турист, не вернувший такс-фри в Испании, легко сделает это, вернувшись домой в Россию, но лишь в течении трех месяцев, пока действительна печать с таможни Испании, заверявшей бланк Tax Free. Деньги будут переведены на банковскую карту, как только турист вышлет уведомление об экспортации товара, со своим карточным счетом, куда придет возврат НДС. Деньги пополнят счет карты в срок до полутора-двух месяцев. Обналичку такс-фри в России производят ряд банков, из самых крупных — «ВТБ24».

Барселона –город, который привлекает своей богатой и насыщенной культурной жизнью, великолепным климатом, изумительной кухней и отличным шоппингом!

Привлекательными ценами Барселона радует не только в период распродаж, круглый год можно приобретать отличные товары по приемлемым ценам, а система возврата налога на добавленную стоимость делает шоппинг еще более выгодным.

Такс фри (tax free) – это система возврата на добавочную стоимость, которой могу воспользоваться туристы, не являющиеся гражданами или жителями EC.

Выплата такс фри предусмотрена только для физических лиц, старше 16 лет.

Ставка НДС в Испании составляет 21%, но возврат tax free составляет, как правило, 10-15% т.к свой процент и комиссию и административный сбор так же берут магазины, банки и компании – провайдеры.

Рассчитать сумму так фри можно при помощи этого калькулятора http://www.globalblue.com/tax-free-shopping/refund-calculator/

Возвращается налог только на те товары, которые вы вывозите из ЕС и которыми планируете пользоваться на родине. Когда вы оформляете так фри товар должен быть неиспользованным . Таможенная служба имеет право попросить предъявить вещь, на которую вы оформляете tax free. Товар должен быть в упаковке и со всеми бирками и этикетками. Не сдавайте эти вещи в багаж, пока не пройдете проверку. Так фри нельзя оформить на услуги туристического сектора. Поездки, перелеты, отели/апартаменты, рестораны и развлечения оплачиваются по полной стоимости.

Поездки, перелеты, отели/апартаменты, рестораны и развлечения оплачиваются по полной стоимости.

На предметы оптики и некоторые продукты возврат -10%

Фармацевтика и полиграфия -4%

Хорошая новость : раньше вернуть такс фри можно было только с определенной суммы, которая составляла 90,16€, но с июля 2018 года в Испании отменили минимальную сумму для возврата НДС. Это было сделано с целью привлекать больше иностранных туристов, которые были бы заинтересованы в шоппинге и чтобы поддержать малый бизнес в Испании. Теперь tax free можно оформить даже с покупки в 1€.

Как оформить tax freeВаша покупка должна быть выполнена в магазине, который поддерживает услуги оформления Так фри. Об этом вам подскажет логотип на входной двери или на кассе.

Барселонские магазины сотрудничают с разными операторами, самыми популярные это Global Blue и Premier Tax Free.

С января 2019 года торговых точках будет вводиться обязательное электронное подтверждение (DIVA) на возврат НДС. Туристам будет выдаваться специальное подтверждение с защитным штрих-кодом, в котором будет вся информация о покупке, что значительно ускорит процесс оформления возврата налога.

Туристам будет выдаваться специальное подтверждение с защитным штрих-кодом, в котором будет вся информация о покупке, что значительно ускорит процесс оформления возврата налога.

При покупке вы должны попросить специальную Tax Free форму (чек Tax Free Refound ), которую нужно будет заполнить. Помните, что чек Tax Free Refound без чека об оплате недействителен.

Обычно, в магазинах помогают заполнить эту форму, но продавец попросить вас предъявить паспорт. Если паспорта при себе на момент покупки у вас не оказалось, вам нужно будет заполнять эту форму самостоятельно.

К чеку прилагается буклет, где прописан порядок возврата и специальный предоплаченный конверт для писем в адрес оператора.

Чтобы вернуть Tax Free в Барселоне, вам нужно в течение 10 дней с момента покупки предъявить заполненный чек, паспорт и кредитную (не дебетовую) банковскую карту. Срок действия карты должен быть не менее чем 4-х месяца.

Часто задаваемые вопросы про tax free http://www. globalblue.com/customer-services/faqs/

globalblue.com/customer-services/faqs/

Возврат такс фри в городе

В Барселоне есть несколько пунктов немедленной выплаты такс фри

С заполненным бланком, загранпаспортом и чеком на покупку вы приходите в один из офисов немедленной выплаты такс-фри.

FNAC Triangle

Адрес: Plaza Cataluña 4, сверху от бульвара Las Ramblas.

Расписание:

Внимание здесь принимают только чеки Premier Tax Free.

FNAC Arenas

Расположен он в торговом центре Las Arenas на Площади ИспанииАдрес : Gran Via de les Corts Catalanes 373 – 385

Принимают только чеки от Premier Tax Free.

Расписание: с понедельника по субботу с 10:00 до 22:00

Внимание здесь принимают только чеки Premier Tax Free.

BARCELONA TURISME – туристический информационный центр на площади Каталонии.

Здесь можно оформить любые чеки.

Подземный офис находится на углу напротив ТЦ Корте Инглес.

Адрес: Plaza Cataluña, 17.

Расписание: Понедельник — пятница с 8:30 до 20:30, Суббота с 15:00 до 20:00

BARCELONA TURISME туристический информационный центр около метро Diagonal. Здесь принимают чеки от Innova Tax Free, Global Blue, Premier Tax Free и Travel Tax Free.

Адрес: Passatge de la Concepció, 7 – 9

Расписание: с понедельника по четверг с 09:00 до 14:30 и с 15:30 до 18:30, в пятницу работает с 09:00 до 15:00, в выходные офис закрыт.

Торговый центр El Corte Inglés на площади Plaza Cataluña.

Оформляют только чеки Global Blue и только на товары, купленные в этом же торговом центре.

Расписание: понедельник – суббота с 10:00 до 22:00

Не забудьте в аэропорту обязательно поставить штамп таможни на Tax Refund Cheque, положить его в конверт и бросить в почтовый ящик желтого цвета. Ящик находится рядом с отделением таможни.

Если оператор не получит ваши чеки или они не будут проштампованы, то с кредитной карты в пользу оператора будут снята та сумма, которая была вам перечислена.

Возврат так фри в аэропорту Барселоны

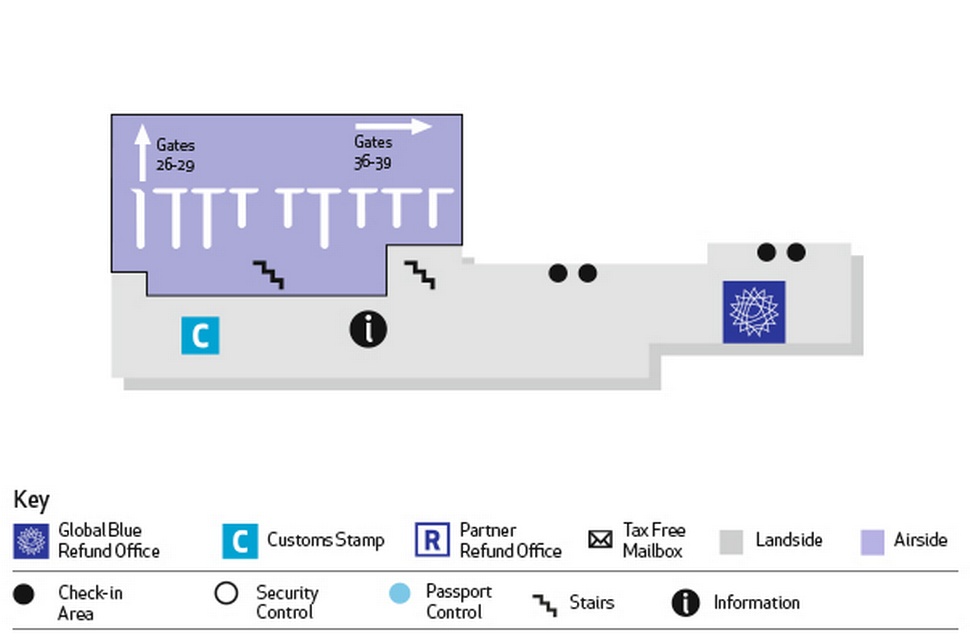

Печать нужно поставить непосредственно перед вылетом, в отделении полиции. В Терминале 1 оно находится в дальнем левом углу аэропорта.

Поднимитесь на 3-ий этаж и двигайтесь в левый угол зала вылета, ориентируйтесь на стойку регистрации номер 200. Двигайтесь прямо по коридору и налево. Вам нужно заранее приготовить все чеки Tax Free, паспорт и авиабилет. Штамп ставится на каждый чек.

Для получения средств на карту, либо наличные, офис Global Blue в Терминале 1 находится внутри аэропорта уже после прохождения паспортного контроля и таможни. Расписание с 7 утра и до 23-00.

Подробная инструкция по оформлению tax free Global Blue

http://www.globalblue.ru/tax-free-shopping/spain/barcelona-terminal-1

Все остальные операторы возвращают Tax free в аэропорту через банк La Caixa.

Он работает c 7-00 до 22-00, если у вас ранний или поздний вылет, вы не сможете завершить оформление процедуры.

Во втором терминале T 2, таможенная стойка находится, в самом левом крайнем углу на нулевом этаже. А кассы La Caixa — за памятником бронзовой лошади.

А кассы La Caixa — за памятником бронзовой лошади.

На карту дома

Если вы не успели оформить возврат в так фри в Барселоне или в аэропорту, тогда вы сможете получить их на карту Главное не забудьте проставить в аэропорту штамп и написать на чеке номер банковской карты. После этого положите документы о специальный конверт, который вам выдали в магазине, и бросьте его в желтый ящик почтовый ящик. Деньги придут в течение полутора-двух месяцев.

Такс фри и нужен для того что бы вернуть процент от суммы покупок совершенных за рубежом, но при соблюдении .

Основные условия получения такс фри в Барселоне

* С минимальной суммой есть один важный нюанс, он зависит от оператора, который будет возвращать НДС.

Например:

Global Blue разрешает суммировать чеки от разных покупок для достижения минимальной суммы, при условии, что они сделаны в одном и том же магазине .

Оператор Premier Tax Free, требует чтобы одна покупка было на сумму 90,15€ и выше должна быть осуществлена в один день и чеки не суммирует.

Совершая покупку, не забудьте оформить специальную форму (tax free refund cheque). К чеку прилагается конверт для писем в адрес оператора, осуществляющего возврат, и буклет с инструкцией.

Основные операторы по возврату такс фри это Global Blue, Premier, Travel офисы которых расположены в терминалах аэропорта (см. ниже).

Возврат Tax Free в Барселоне

Информационно-туристический центр на площади Каталунии, рядом с универмагом Corte Ingles.

- Адрес: Plaça de Catalunya, 17-S

- Расписание ежедневно с 8.30 до 20.30

- Принимают только чеки Global Blue

Центр неподалеку от метро Diagonal

- Адрес: Passatge de la Concepció, 7-9

- Расписание: с понедельника по субботу, с 15-00 до 20-00

- Принимают чеки Global Blue, Premier Tax Free y Travel Tax Free

Чеки нужно предъявлять не позднее 10 дней с момента покупки + паспорт и кредитная (не дебетовая) карта, действительная не менее 4-х месяцев.

Чтобы получить tax free, перед вылетом в аэропорту нужно на чеки поставить таможенный штамп и вместе с чеком бросить в почтовый ящик.

Чеки без штампа не принимаются на возврат.

Tax Free в аэропорту Барселоны

Расположение таможенного поста:

- Терминале Т1 http://goo.gl/qyTHHm

- Терминал T2 http://goo.gl/VdxLDh

В аэропорту прежде, чем сдать багаж, отправляйтесь на таможенный пост. Работает электронная очередь, вам нужно будет взять талончик с номером.

Для получения денег за tax free наличными в кассе, будьте готовы к тому, что в кассах может быть очередь. Правильно рассчитывайте время, чтобы не опоздать на рейс .

Возврат по чекам Global Blue возможен в зоне после прохождения предполетного досмотра.

Регистрируетесь на рейс, сдавайте багаж, проходите предполетный досмотр, проходите паспортный контроль, сразу после этого вы увидите офис Global Blue. Если вы летите рейсом через

Шенгенскую зону, вам нужно будет спустится на первый этаж и рядом с эскалатором найдете офис Global Blue

Время работы касс оформления такс фри

- Терминал Т1

- этаж 1 с 06:00 до 21:30

- этаж 3 с 07:00 до 24:00

- Терминал Т2В

Расписание работы возврата по чекам Tax Refund в банках в общих зонах до полетного досмотра, банк La Caixa:

С 07:30 до 22:00

При расчете tax free помните, что хоть НДС в Испании составляет 21%, но возврат таск-фри составит около 15% от суммы покупки. Это объясняется тем, что частично процент удерживается банками за безналичные операции по такс фри, определенный процент удерживается компанией-провайдером комиссии.

Это объясняется тем, что частично процент удерживается банками за безналичные операции по такс фри, определенный процент удерживается компанией-провайдером комиссии.

Как вернуть Tax Free с покупок в путешествии » Вид на жительство в Шенгене

Путешественники, совершающие покупки за рубежом, могут вернуть часть денег в рамках системы Tax Free. Но не все так просто. Страны устанавливают минимальные суммы покупок и, как правило, запрещают суммировать разные чеки, а чтобы задокументировать вывоз товаров, приходится постоять в очереди на таможне. Разобрались в тонкостях оформления Tax Free и узнали у путешественников, как это происходит на деле.Что это такое

Tax Free — международная система возврата налога на добавленную стоимость (НДС) туристам, которые совершают покупки за рубежом и не должны платить там налоги. Товаров может быть несколько, но оплатить их следует одним чеком. Продовольственные и непродовольственные товары при этом считаются отдельно. Некоторые крупные универмаги и торговые центры, например лондонский Harrods, считаются за один магазин. Условия Tax Freе в конкретном месте можно уточнить на сайте или у продавца перед покупкой.

Условия Tax Freе в конкретном месте можно уточнить на сайте или у продавца перед покупкой.

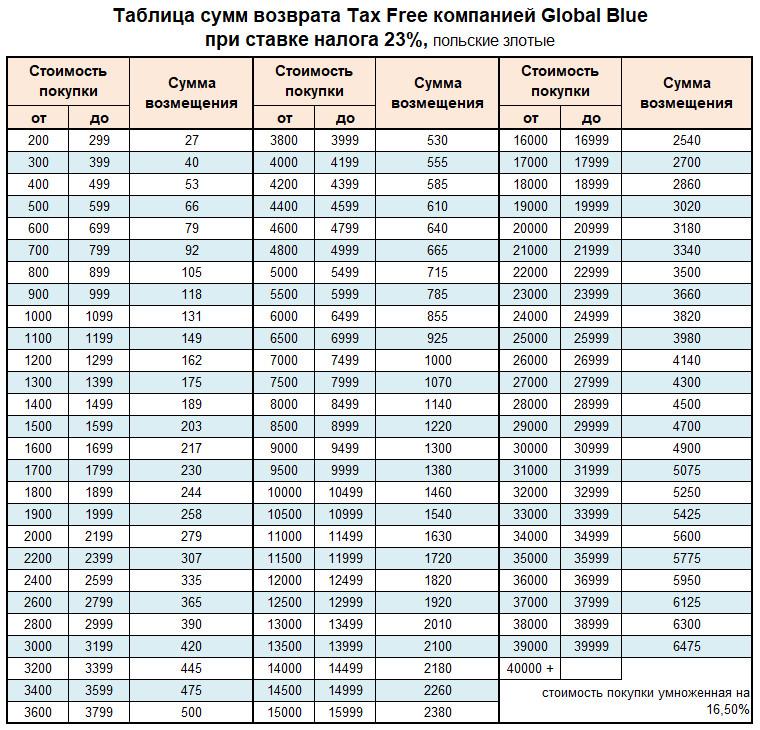

Система действует в 50 странах мира — в частности, налог можно вернуть в странах Евросоюза, Турции, Израиле, Аргентине, ЮАР, Сингапуре и Мексике. Каждое государство устанавливает минимальную сумму, которую нужно потратить, чтобы вернуть НДС. В Италии она составляет 155 евро, в Греции — 120 евро, в Испании — 90 евро, в Литве — 48 евро, в Германии — 25 евро. Размер налога также варьируется от страны к стране. Стоит также учитывать, что возвратом налогов занимается компания-оператор, которая берет за это комиссию. Крупнейший игрок на рынке — шведская Global Blue, есть также ирландская Premier Tax Free и другие, более мелкие компании. Узнать название оператора Tax Freе можно по наклейке в магазине или спросив у продавцов.

В итоге, купив товаров на 200 евро, в Испании можно вернуть 22 евро, в Нидерландах — 21 евро, а в Италии — 25 евро (для расчета есть калькулятор).Как получить деньги

1. После оплаты покупок на кассе попросите продавца оформить Tax Free. В небольшом магазине это случится там же. В торговых центрах есть специальные стойки. Там придется тщательно заполнить форму: ошибка в букве или цифре может послужить причиной отказа возврата денег. Иногда удобнее пользоваться специальной картой оператора Tax Free, где уже есть вся информация. В Европе покупки с Tax Free иногда опечатывают специальной лентой, не стоит ее срывать и распаковывать коробки.

После оплаты покупок на кассе попросите продавца оформить Tax Free. В небольшом магазине это случится там же. В торговых центрах есть специальные стойки. Там придется тщательно заполнить форму: ошибка в букве или цифре может послужить причиной отказа возврата денег. Иногда удобнее пользоваться специальной картой оператора Tax Free, где уже есть вся информация. В Европе покупки с Tax Free иногда опечатывают специальной лентой, не стоит ее срывать и распаковывать коробки.

2. На обратном пути приезжайте в аэропорт за несколько часов до рейса, зарегистрируйтесь, но не спешите сдавать багаж. Вам придется постоять в очереди в таможенную службу, чтобы поставить печати на квитанцию Tax Free и чеки из магазинов. Работники таможни могут попросить вас показать покупки, поэтому их нельзя сдавать в багаж. Оформлять Tax Free в Евросоюзе следует лишь один раз в последней стране. Обратите внимание, что разные страны установили различное время, за которое можно вывезти товары и поставить на них таможенные штампы (от трех месяцев в Италии и Чехии до пяти лет в Испании).

3. После этого у вас есть примерно три месяца, чтобы вернуть деньги. Их можно получить наличными в киосках оператора (Tax Free Cash Refund), обычно расположенных рядом с таможней. Комиссия составляет от 3 %, деньги возвращают в национальной валюте. Чтобы получить деньги на счет, надо положить форму Tax Free с чеком в специальный конверт оператора (попросите в магазине) — на него тоже следует поставить печать таможни. Конверт можно опустить в ящик в пункте возврата или отправить по почте из дома на адрес оператора. В некоторых городах можно вернуть Tax Free на счет, обратившись в банк, с которым сотрудничает конкретный оператор.

В редких случаях Tax Free готовы вернуть в магазине сразу после покупки и заполнения формы. Но ее все равно нужно будет проштамповать на таможне и отправить из дома по почте обратно в магазин. Если вы этого не сделаете в установленный срок, с вашей карты спишут возвращенные деньги.

Когда нельзя вернуть налог

К невозвратным товарам относятся алкоголь и табак, лекарства, оружие, антиквариат, книги и сувениры, продукты питания, а также различные услуги. Точные списки отличаются в каждой стране. Кроме того, Tax Free нельзя вернуть за покупки в интернет-магазинах.

Точные списки отличаются в каждой стране. Кроме того, Tax Free нельзя вернуть за покупки в интернет-магазинах.

Помешать возмещению могут исправления в форме, нечитаемые таможенные печати, неправильные даты (как правило, форму Tax Free надо заполнить в день покупки, но в Исландии и Германии можно суммировать покупки в одном магазине в разные дни).

Вернуть деньги по Tax Free не могут люди, имеющие вид на жительство, разрешение на работу или просто живущие дольше трех-шести месяцев в стране совершения покупки.

Сколько удалось вернуть с покупок

ЕВГЕНИЙ ВАСЕНЁВ (UX-дизайнер):

Я возвращал Tax Free на фотокамеру в Сингапуре через Global Blue. Камера дорогая — 4 222 сингапурских доллара (или 3 100 американских). Поэтому и возврат налогов получился весомым — 182 доллара США (ставка — 7 %). Поискал информацию в интернете, связался с магазином и уточнил, делают ли они возврат. При покупке у меня попросили паспорт, которого с собой не оказалось, но выручил скан. Мне дали брошюру, где подробно описано, где и как получить возврат: в ней есть даже карта аэропорта, чтобы не искать пункт Tax Free. В Сингапуре киоск электронный, можно все сделать самому. Я отсканировал чек и паспорт, выбрал метод возврата: наличные или кредитная карта — очень удобно, не нужно менять местную валюту на доллары. Все заняло минут десять. Через десять дней мне должны вернуть деньги на карту. Расстроила только большая комиссия. На мой возврат — 30 долларов США.

Мне дали брошюру, где подробно описано, где и как получить возврат: в ней есть даже карта аэропорта, чтобы не искать пункт Tax Free. В Сингапуре киоск электронный, можно все сделать самому. Я отсканировал чек и паспорт, выбрал метод возврата: наличные или кредитная карта — очень удобно, не нужно менять местную валюту на доллары. Все заняло минут десять. Через десять дней мне должны вернуть деньги на карту. Расстроила только большая комиссия. На мой возврат — 30 долларов США.

Что показалось необычным: в Сингапуре не все товары проверяют, но мою камеру проверили: она лежала в рюкзаке, была распакована, я пользовался ею уже несколько дней. Но проверяли несильно — просто посмотрели, и все. Проверка была уже после таможни, в транзитной зоне.

ЕЛЕНА СЕРГЕЕВА (организатор фестиваля «Путевое дело»):

Однажды оформляла Tax Free на одежду и обувь в Испании. Сумма возврата должна была быть около 30–40 евро. Компанию не помню, но это точно была не Global Blue, киоски были красные, а не синие. Для возврата нужно было заполнить анкету, приложить квитанцию и чек, сложить все это в специальный конверт и кинуть в ящик у стойки — все это заняло минут пять.

Для возврата нужно было заполнить анкету, приложить квитанцию и чек, сложить все это в специальный конверт и кинуть в ящик у стойки — все это заняло минут пять.

Но деньги в итоге не вернули (хотя другие пассажиры предупредили меня сразу, что эта компания ничего не присылает, я решила попытать удачу — и, как выяснилось, зря). Представителей этой компании я нигде не встречала, у них обычно «молчаливые» пункты выдачи с ящичками, видимо, чтобы и вопросов ни у кого не возникало. Связаться с ними не пробовала, потому что непонятно, куда писать, контактов у меня не осталось. Теперь оформляю Tax Free в основном через Global Blue — получаю наличными в аэропорту или в России.

Источник: the-village.ru

Покупки без уплаты налогов в Барселоне, Испания

Мало кто знает, если вы живете за пределами Европейского Союза и приехали в Испанию с визитом, вы можете воспользоваться Tax Free покупками . Это означает экономию 21% от стоимости любых товаров, приобретенных во время отпуска в Испании, где общий счет превышает 90,15 евро. Но услуга применима только к предметам, которые вы собираетесь взять с собой в свою страну . Тем не менее, налоговая экономия составляет , а не применительно к ресторанам, счетам в гостиницах или продуктам питания, поскольку эти предметы не рассматриваются как экспортируемые, а скорее как расходные материалы.

Но услуга применима только к предметам, которые вы собираетесь взять с собой в свою страну . Тем не менее, налоговая экономия составляет , а не применительно к ресторанам, счетам в гостиницах или продуктам питания, поскольку эти предметы не рассматриваются как экспортируемые, а скорее как расходные материалы.

Так как же получить скидки? Прежде чем мы ответим на этот вопрос, давайте объясним, что такое налог.

Когда европейский гражданин покупает какие-либо товары в пределах ЕС, он автоматически платит налог, называемый НДС (что означает V alue A dded T ax, иначе известный как IVA в Испании). Этот налог невидим для покупателя, они просто платят цену за товар, выставленный в магазинах. Однако , большинство товаров имеют компонент НДС, который составляет 21% в Испании, за исключением некоторых специальных товаров, для которых ставка НДС составляет 10%.

Любой человек, проживающий за пределами ЕС, имеет право требовать возврата налога на добавленную стоимость с любых предметов, которые они покупают в Испании и которые они намереваются вывезти обратно в свои страны, — при соблюдении некоторых условий, которые мы приводим ниже.

Объяснение услуги Tax Free Shopping.

В Барселоне большинство магазинов зарегистрировались в службе Tax-Free Shopping Service (примерно 90%). Эта услуга предназначена для того, чтобы упростить возврат налога на добавленную стоимость, уплаченного вами за товары, приобретенные в Испании.Многие магазины используют услугу TAX-FREE, но не отображают логотип TAX-FREE SHOPPING в своих окнах, и в результате многие покупатели из стран, не входящих в ЕС, в конечном итоге платят на 21% больше, чем должны.

Лучше всего спросить в магазине, являются ли они участниками службы возврата TAX FREE Spain Refund, прежде чем покупать какие-либо товары.

Как только вы узнаете, что в магазине действует услуга беспошлинной торговли, вы можете приобрести свои товары, а затем запросить чеки для возврата налога, которые магазин заполнит за вас. Затем они представят вам чек на возврат налога, который вы возьмете с собой в аэропорт.Вы забираете эти чеки в каждом магазине, который посещаете при покупке товаров.

Как вернуть НАЛОГ

По прибытии в аэропорт вы должны предъявить на таможне чеки для возврата налогов, ПРЕЖДЕ чем сдать багаж. Таможня может потребовать проверить товары перед печатью на ваших чеках. После того, как ваши чеки будут проштампованы таможней, вы можете обналичить их в любом обменном пункте в выбранной вами валюте.

Если вы не хотите таскать с собой все купленные товары, вы даже можете запросить TAX FREE ЗАРЕГИСТРИРОВАТЬСЯ в магазинах, в которых вы приобрели свои товары, чтобы отправить их прямо к вам домой через службу доставки застрахованной, управляемую DHL.Система возмещения в Испании заключила специальное соглашение с DHL, которое будет оформлять за вас все документы, а также гарантировать, что ваши товары будут отправлены обратно к вам домой должным образом упакованными и застрахованными. Вы, конечно, должны будете заплатить за доставку DHL, но эта дополнительная услуга действительно упрощает транспортировку покупок домой. Часто возмещение, которое вы получаете от службы возврата в Испании, легко покрывает стоимость службы доставки. Служба доставки также дает дополнительное преимущество, заключающееся в том, что вам не нужно собирать чеки для возврата налога, поскольку налог автоматически вычитается из вашего окончательного счета.

Служба доставки также дает дополнительное преимущество, заключающееся в том, что вам не нужно собирать чеки для возврата налога, поскольку налог автоматически вычитается из вашего окончательного счета.

Вот что я называю шоппингом со стилем. Представьте, что вам даже не нужно будет выносить товар из магазина.

Выезд из Барселоны круизом, автомобилем или поездом.

Если вы не вылетаете из Барселоны самолетом, процедура возврата немного отличается, поскольку вы не можете обналичить чеки для возврата НДС в Барселоне.

Если вы уезжаете из Барселоны другим видом транспорта, попросите конверт для возврата НДС в магазине, в котором вы покупаете товары.Испанское название для этого — «Sobre». Затем вы получаете чеки НДС в магазинах в обычном порядке.

Перед отъездом из Барселоны, например во время круиза вы должны посетить таможню на терминале порта (или там, где находится таможенный пункт для вашего отправления из Испании) и предъявить им чеки НДС, и они проштампуют их для вас. Вы должны сделать это до того, как уедете из Европы. Когда вы вернетесь в свою страну, отправьте чеки обратно в офис приема заявок на добавленную стоимость в Мадриде в конверте, который вы получили в магазине (ах).

Вы должны сделать это до того, как уедете из Европы. Когда вы вернетесь в свою страну, отправьте чеки обратно в офис приема заявок на добавленную стоимость в Мадриде в конверте, который вы получили в магазине (ах).

К сожалению, если вы на самом деле не вылетаете из Барселоны, вы не можете просто пойти в аэропорт и обналичить чеки. Обналичивание чеков НДС в Барселоне — это услуга, доступная только тем, кто вылетает из Барселоны самолетом.

Когда вы отправляете обратно свою претензию по НДС, у вас есть несколько вариантов получения денег. Вы можете выбрать получение чека, банковский перевод или банковский перевод. Эти параметры доступны в форме, которую вы отправляете обратно в офис возврата НДС.Лучше всего выбрать прямой перевод на ваш счет, так как большинство банков взимают значительную комиссию за обналичивание международных чеков — около 30,00 евро в Испании.

На обработку вашего заявления и получение возмещения потребуется около 3 месяцев.

Вы следуете той же процедуре, что и в круизе, если вы покидаете Испанию любым другим способом, например поезд или автомобиль. Но в этих ситуациях ваши чеки ставятся штампом на таможне до того, как вы покинете Испанию.

Но в этих ситуациях ваши чеки ставятся штампом на таможне до того, как вы покинете Испанию.

Сводка

Вы имеете право требовать возмещения НДС за товары, приобретенные в Испании, если вы соответствуете следующим критериям.

1) Ваше постоянное место жительства (постоянное место жительства) находится за пределами Европейского сообщества).

2) Вы тратите на свои товары более 90,15 евро.

3) Вы собираетесь вернуть товары в свою страну. Таким образом, сюда не входят счета за ресторан и гостиницу, а также общие расходы на питание.

4) У вас есть все необходимые документы — это предоставляется магазинами, использующими схему беспошлинных покупок — поищите их логотип в витрине магазина или спросите в магазине (некоторые магазины не используют схему беспошлинной торговли). схема)

5) Вы следуете всем процедурам, описанным выше в нашей статье, для возврата НДС перед тем, как покинуть Испанию.

Удачных покупок.

Барселона 2021 — Беспошлинные покупки

. Многие магазины в Барселоне участвуют в программе Global Blue Tax Free Shopping. Это означает, что неевропейские граждане, посещающие Барселону, имеют право на возврат части испанского налога с продаж при выезде из Испании или Европы.Чтобы получить возврат испанского налога с продаж, при выезде из Европы посетители должны предъявить таможне квитанции о покупке вместе с квитанциями о возмещении Global.

В Испании налог с продаж или НДС (налог на добавленную стоимость) называется IVA.Стандартная ставка налога с продаж в Испании в настоящее время составляет 21%.

Однако вам не возвращается полная сумма, и сумма возмещения зависит от суммы, которую вы потратили.

Воспользуйтесь калькулятором Global Blue Tax Refund, чтобы рассчитать, сколько возмещения налога с продаж вы получите в Барселоне, Испания.

Если вы живете за пределами Европейского Союза, вы можете требовать часть налога с продаж на ваши покупки.

Обратите внимание, что минимальная сумма покупки для Испании составляет 90 евро.16, что означает, что он должен был потратить больше этой суммы, чтобы претендовать на возврат налога.

Также обратите внимание на то, что налог с продаж не возмещается за отели, аренду автомобилей, туры и т. Д. Или за отгруженные товары. Возврат Global Blue распространяется только на товары, купленные в магазинах и отправленные в вашем багаже.

См. Дополнительные ответы на часто задаваемые вопросы о возврате налога с продаж Global Blue.

Не все магазины участвуют в программе Global Blue, поэтому, если вы делаете дорогие покупки в Барселоне и хотите получить возврат налога, найдите логотип Global blue star и спросите, участвует ли магазин в Global Blue.

Магазины Барселоны, торговые центры Барселоны и торговые центры Барселоны, которые часто продаются туристам, обычно имеют наклейку для покупок TAX FREE на дверях, и в этих магазинах вы можете попросить чеки Tax Free при покупке продукта.

Возврат НДС можно получить либо в аэропорту при выезде из ЕС, либо в бюро туристической информации Барселоны на площади Каталонии или по адресу. Если вы решите подать заявку в туристическом офисе, обратите внимание, что претензии Tax Free будут оплачиваться только в евро и принимаются только чеки Global Blue Tax Free.