Срок действия инвойсов в финляндии — Delologistic.ru

Инвойс в Финляндии

Сегодня стало актуально приобретать товары и одежду заграницей. Кто-то считает, что купленный товар в другой стране прослужит дольше, а другие считают, что присмотрев товар в странах Евросоюза можно значительно сэкономить средства. Так как Россия не является членом ЕС, то россиянам не нужно платить НДС на товары в этих странах.

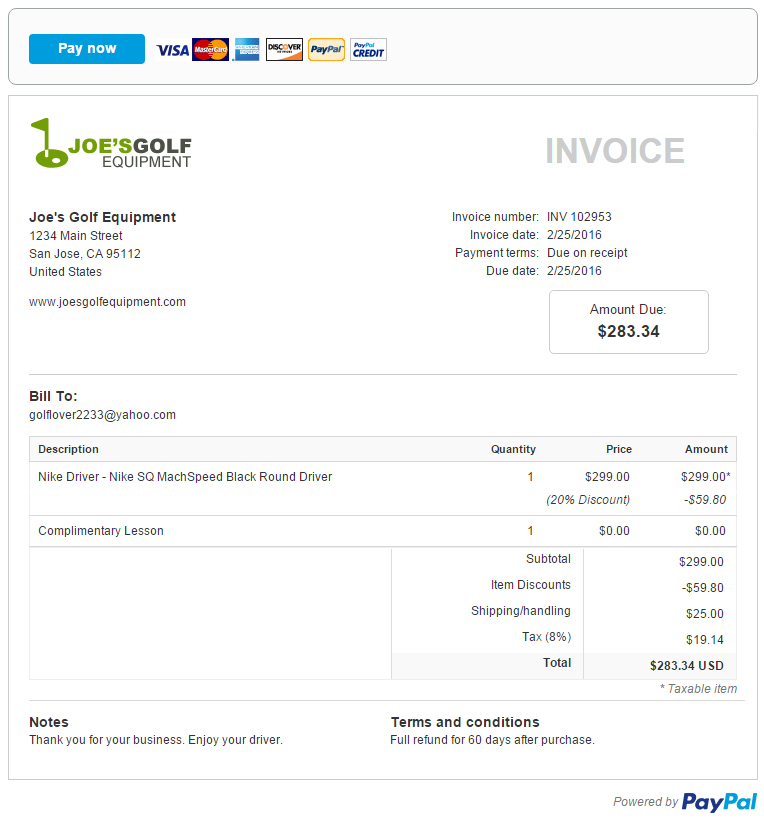

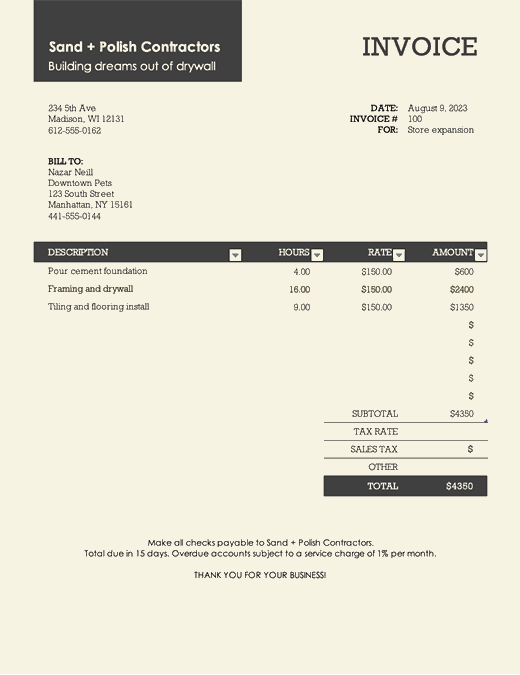

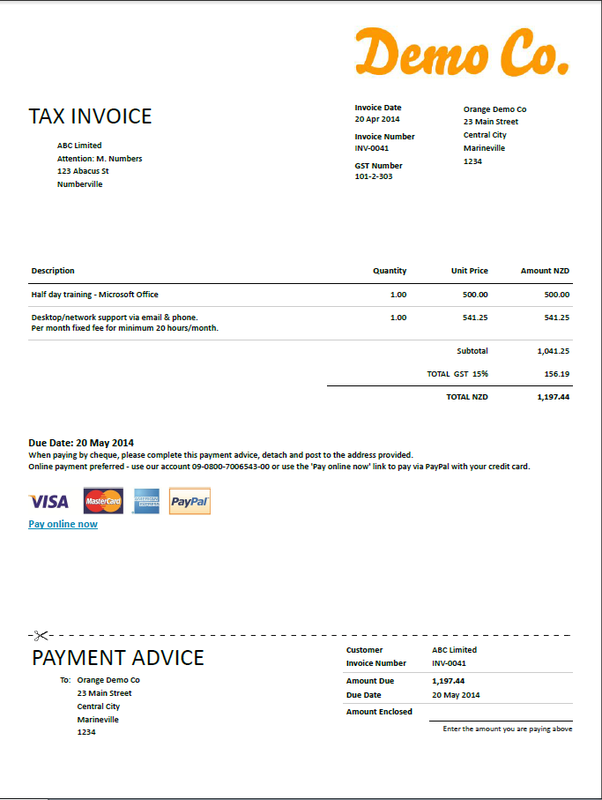

Маневр возврата денег (НДС) называется инвойс, в переводе с английского означает — счет, квитанция, выписывать счет. Как же эта система работает, и какое количество денег можно будет вернуть с покупки?

Россияне предпочитают пользоваться этой системой в Финляндии. Инвойс составляет примерно 20 % от стоимости приобретенного товара . В странах Евросоюза существует система такс-фри , по ней покупатель может вернуть до 13% от стоимости товара, но важно уточнить, так как выплата инвойс является более выгодной. Прежде чем совершить покупки в том или ином финском магазине, нужно обязательно уточнить у персонала — работают ли они по этой системе, и какова минимальная стоимость приобретаемого товара.

Принцип получения НДС следующий: сначала необходимо оплатить полную стоимость товара. Затем отправляетесь на таможню и на чек проставляете печать, это действие нужно выполнить до прохождения паспортного контроля. Еще очень важным моментом получением инвойса является то, что пакеты и коробки с приобретенными товарами нельзя вскрывать пока, не пересечена финская граница.

Сроки получения стоимости налога по системе инвойс

Получение денежных средств (НДС) обычно осуществляется с момента покупки до шести месяцев. Однако минимальную стоимость на покупку и выплату НДС устанавливают владельцы магазинов. Эту информацию стоит уточнять у сотрудников, так же приобретаемый товар упаковывается в магазине и в таком виде его нужно провезти через границу.

Приглашаем Вас также прокатать финскую визу. Мини-туры — » прокат визы от дома » представляют собой однодневные поездки в Финляндию на полдня, при этом наш транспорт забирает Вас прямо от Вашего дома и после поездки водитель доставляет Вас обратно.

Инвойс в Финляндии

Преимущества и недостатки инвойса

Инвойс – это один из способов возврата налога, размер которого входит в стоимость товара. Иностранные граждане не обязаны платить государству, в котором они гостят, этот налог, поэтому они могут вернуть себе эту сумму.

Преимущество инвойса по сравнению с tax free заключается в том, что сумма возврата будет больше: для его оформления не нужны услуги посредников, возврат осуществляет сам магазин, в котором вы покупаете товары. Если по системе tax free вы вернете себе 10-17% от покупки, то по инвойсу – около 20%.

Чтобы получить возврат по tax free, нужно купить товаров как минимум на 40 евро

Чтобы получить возврат по tax free, нужно купить товаров как минимум на 40 евро. Минимальную сумму для возврата по инвойсу каждый магазин устанавливает сам.

Минимальную сумму для возврата по инвойсу каждый магазин устанавливает сам.

Еще одно преимущество – вы можете вскрыть упаковку сразу после покупки. Если вы хотите вернуть деньги по системе tax free, вскрывать упаковку нельзя, пока не пересечена граница.

Недостаток возврата по инвойсу – вам придется приехать в этот магазин еще раз спустя определенное время после первой поездки, так как наличные выплачивает сам магазин. Еще один недостаток в том, что далеко не все магазины работают по системе Invoice, tax free встречается гораздо чаще.

Также, есть риск, особенно актуальный в связи с банкротствами магазинов в последнее время: если вы вернулись в супермаркет за своими деньгами, а он проводит финальную распродажу в связи с ликвидацией, шанс, что вам вернут деньги по инвойсу, ничтожно мал. Если это неприятное событие с магазином все же произошло, можно написать заявление на имя его директора с просьбой вернуть деньги по инвойсу. Возможно, вам пойдут навстречу.

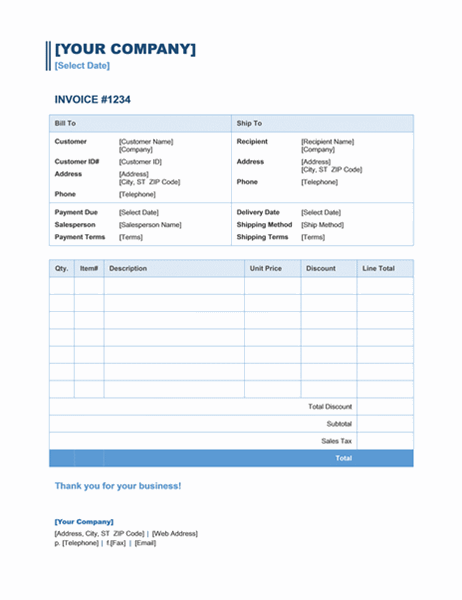

Как оформить инвойс в Финляндии: пошаговая инструкция

Как оформить инвойс

- В магазине Финляндии.

- На таможне Финляндии. При выезде из Финляндии на одном экземпляре инвойса вам необходимо будет поставить штамп финской таможни. Этот экземпляр вы забираете себе до следующей поездки в Финляндию. Второй экземпляр необходимо оставить в оранжевом почтовом ящике у здания финской таможни.

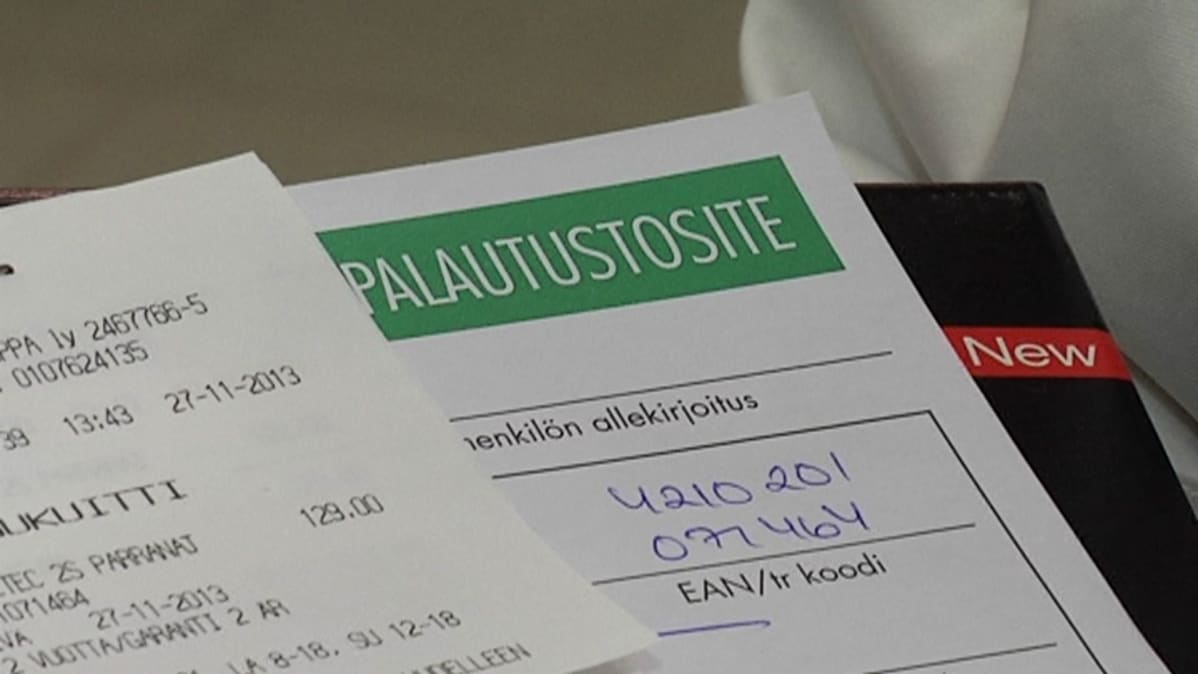

- Снова в магазине Финляндии. В рамках оговоренного правилами магазина срока вы возвращаетесь в магазин, обращаетесь в специальный офис с белой надписью на зеленом фоне Invoice. Здесь вы предъявляете инвойс со штампом таможни и получаете наличные.

Покупка через интернет-магазин и возврат налога

Покупка через интернет-магазин

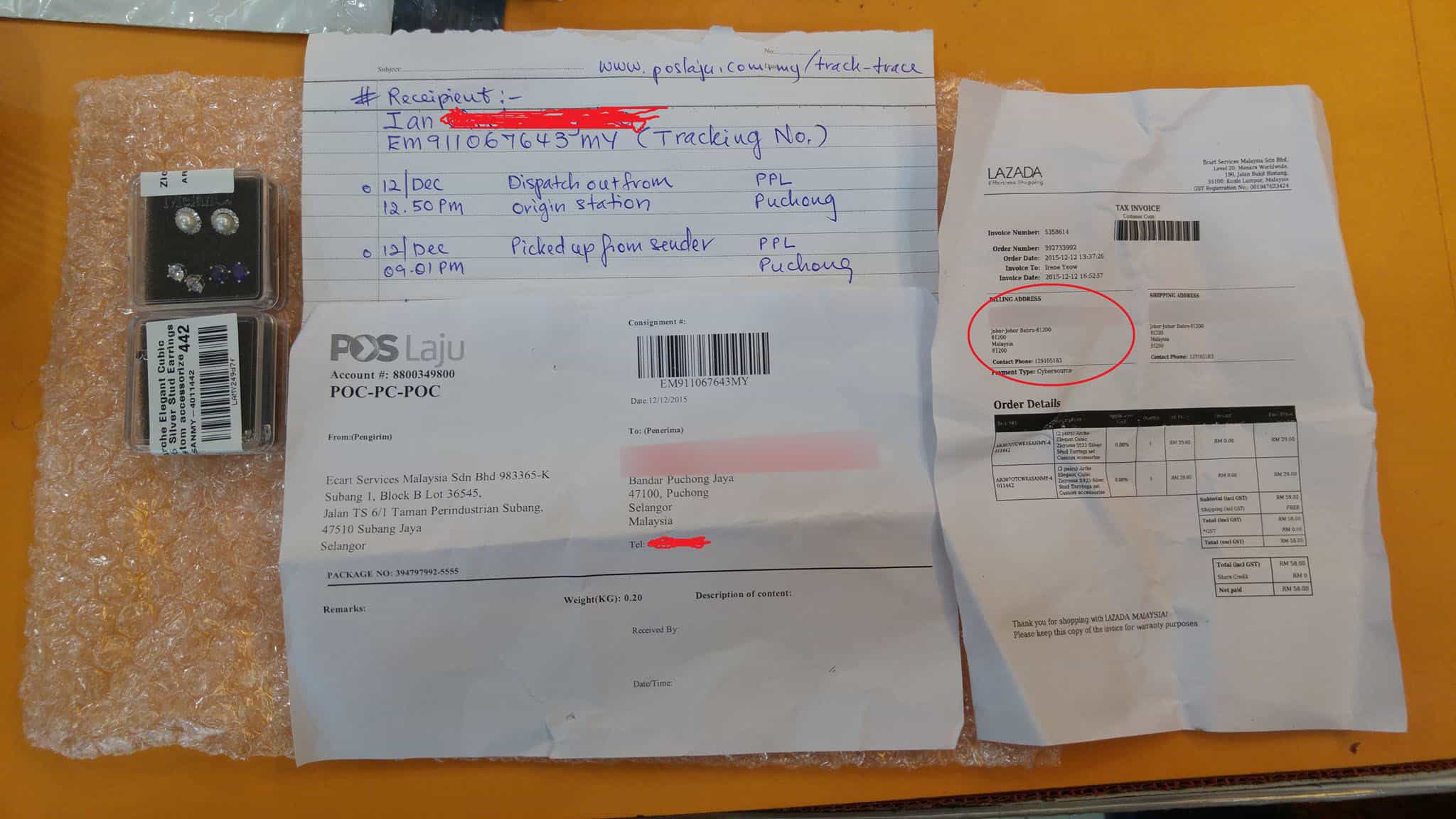

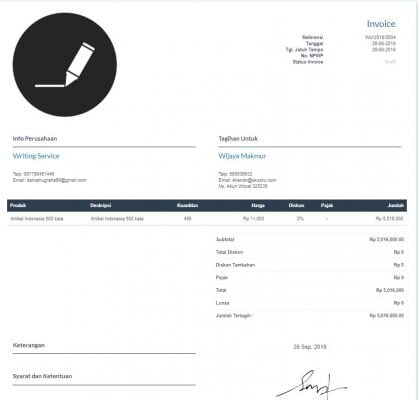

Если вы купили товар через финский интернет-магазин, вы тоже можете вернуть налог. Для этого вам нужно зарегистрироваться на сайте и оплатить товар. Дальше у вас два пути – получить товар в самом магазине (самовывоз) или по почте. В первом случае инвойс оформляется в магазине как обычно. Во втором случае посылка придет на ближайшее к границе финское почтовое отделение, к ней будет приложен инвойс. На нем не надо ставить штамп на таможне – таможенник просканирует его, чтобы отправить в магазин информацию о том, что товар вывезен за пределы Финляндии. Возврат денег в этом случае сделают либо на финский банковский счет, либо наличными из кассы.

Дальше у вас два пути – получить товар в самом магазине (самовывоз) или по почте. В первом случае инвойс оформляется в магазине как обычно. Во втором случае посылка придет на ближайшее к границе финское почтовое отделение, к ней будет приложен инвойс. На нем не надо ставить штамп на таможне – таможенник просканирует его, чтобы отправить в магазин информацию о том, что товар вывезен за пределы Финляндии. Возврат денег в этом случае сделают либо на финский банковский счет, либо наличными из кассы.

К сожалению, не все финские магазины практикуют оформление инвойса. Как правило, это магазины дорогой фирменной одежды и крупные магазины бытовой техники, но крупные продуктовые гипермаркеты тоже иногда возвращают налог по инвойсу.

Каждый магазин вправе устанавливать свои правила оформления инвойса и сроки возврата налога. Например, популярная у русских туристов Laplandia Market оформляет инвойс только тем покупателям, у которых есть карта постоянного покупателя стоимостью 2,5 евро.

В каком бы магазине вы ни делали покупки, перед оформлением инвойса поинтересуйтесь у продавца о правилах этого магазина.

Перед оформлением инвойса поинтересуйтесь у продавца о правилах этого магазина

Получать сумму НДС нужно тому человеку, на которого был оформлен инвойс, так как большинство финских магазинов сверяют паспортные данные. Если вы хотите, чтобы деньги по инвойсу за вас получил кто-то другой, уточните такую возможность при покупке товара. Но, скорее всего, вам придется оформлять доверенность.

Если вы оплачивали покупку наличными, то и возврат вам сделают наличными, если по карте – возврат осуществляется на карту.

Инвойс в Финляндии

Многие российские туристы обожают поездки в Финляндию не только из-за туристических достопримечательностей, но и за материальные выгоды. Инвойс в Финляндии позволяет частично вернуть НДС за купленные здесь товары. Не знаете, как оформить инвойс в Финляндии, думаете, на сколько процентов подешевеет купленный товар? Тогда вам непременно поможет прочтение этой статьи.

Не знаете, как оформить инвойс в Финляндии, думаете, на сколько процентов подешевеет купленный товар? Тогда вам непременно поможет прочтение этой статьи.

Оформление инвойса

Итак, как оформить инвойс в Финляндии, и что для этого необходимо знать? Для начала разберемся с размерами инвойса в Финляндии. На продукты питания он будет составлять приблизительно 12%, а на все остальные группы товаров – в районе 18%. Сам инвойс оформляется в большинстве магазинов Финляндии, обязательно уточните у продавца его срок действия. Для заполнения соответствующих бланков продавец с вас потребует паспортные данные, вашу фамилию, имя, отчество, а также точный домашний адрес. Обязательно предусмотрите, чтобы у вас с собой был паспорт.

С общими вопросами разобрались, теперь можно переходить к вопросу о том, как вернуть сумму инвойса на товары, купленные в Финляндии? Если вы – постоянный клиент магазина, то вам могут позволить оплатить покупку с учетом возврата денег. Если вы сюда приехали впервые, то вам нужен второй способ, как получить инвойс в Финляндии.

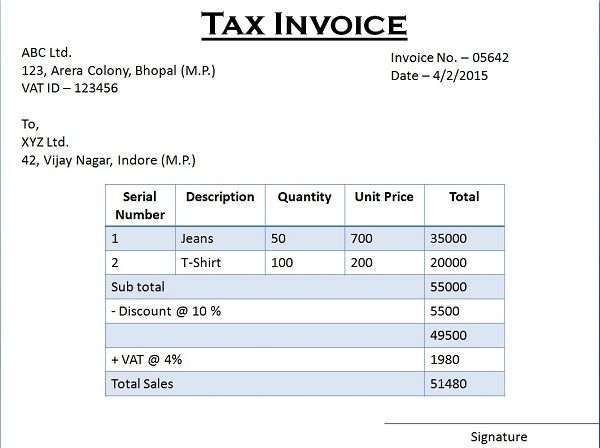

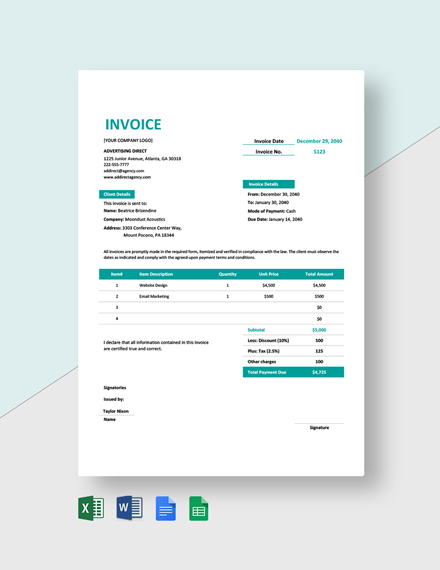

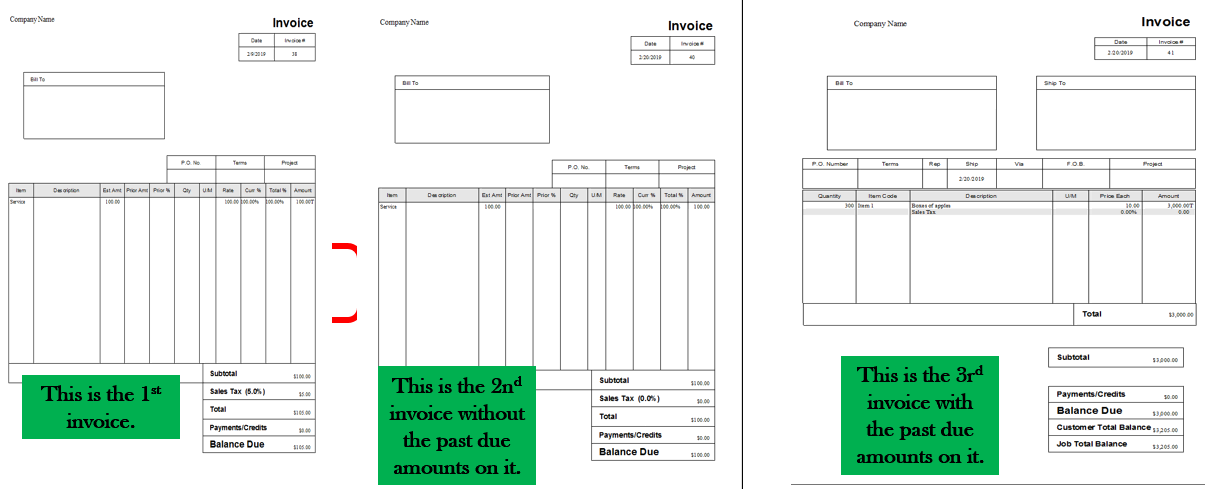

Система Tax free позволяет вернуть сумму налога НДС при выезде из страны. Покупки должны быть сделаны на сумму не менее 40 евро, причем продукты отдельно, другие группы товаров отдельно, также на 40 евро. На покупки, сделанные на меньшую сумму, Tax free не распространяется. Чтобы у вас не возникло накладок с возвратом денег на таможне, сразу обратите внимание на правильность составления чека продавцом. В формуляре должен быть записан номер бумажных пломб на ящике, обязательно наличие кассового чека. Помните, что Tax free не действует на такие товары, как табак и алкоголь.

Размер инвойса в Финляндии не отличается от Tax free, но он действует и на табачные, и на алкогольные изделия. Минус в том, что получить его можно только в том же самом магазине, где совершена покупка и строго в установленный срок.

У каждого из методов есть свои преимущества и недостатки, выбирать, какой из них более удобен в конкретном случае, выбирать исключительно вам.

Срок действия инвойсов в финляндии

ТУРЫ В ФИНЛЯНДИЮ

ТУРЫ В ПРИБАЛТИКУ

TAX FREE и INVOICE

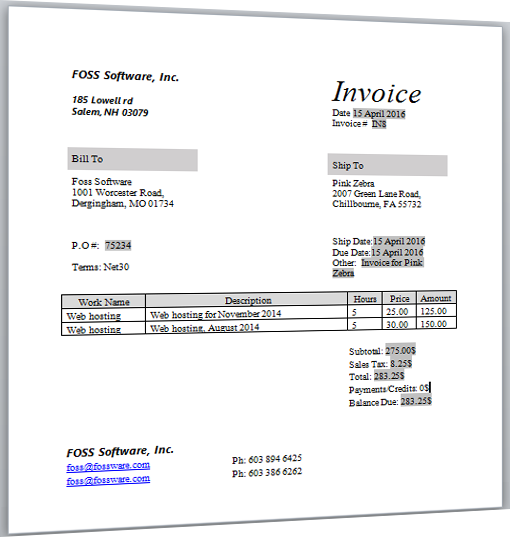

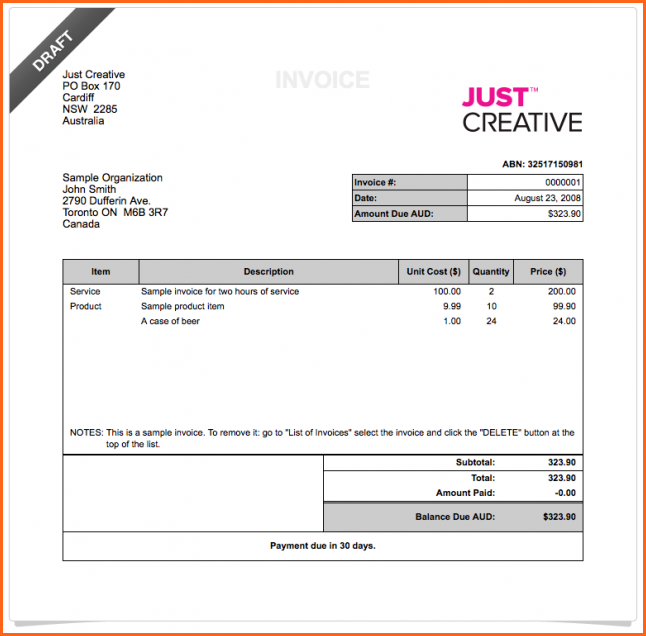

TAX FREE (такс-фри) – это целая система возврата денег за покупки, так называемого налога НДС, сделанные в странах Евросоюза. Её можно встретить практически повсеместно, поскольку это довольно сильно стимулирует покупательские способности иностранных туристов и особенно Россиян, которые отправляются в поездки в Финляндию за покупками. У этой системы есть два основных правила:

1. Вами должно быть куплено товара не менее чем на 40 евро (в одном чеке). Нужно отметить, что продовольственные и не продовольственные товары не объединяются в один чек. При этом Вы получите скидку до 10%.

При этом Вы получите скидку до 10%.

2. Товар, на который оформлен чек TAX FREE, не должен быть использован в пределах стран Шенгенского договора. То есть, если Вы совершили такую покупку, то купленный товар прямо в магазине Вам завернут в пакеты и заклеят специальными номерными лентами. При чем это сделают так, чтобы Вы не смогли воспользоваться товаром, не порвав наклейки. После прохождения таможни с Финской стороны, в специально отведенном месте, Вам предложат предъявить товар, на который у вас выписан чек TAX FREE, при этом тщательно проверят целостность упаковки. Если «Финки» (обычно этим занимаются женщины) не заподозрят Вас в использовании товаров, то поставят печать на чеке, с котором вы идете получать, как правило здесь же, Ваши сэкономленные деньги. Срок возврата по чеку — до 3 месяцев.

Есть очень удобный инструмент в этой системе — это карта Global Blue.

Через компанию Global Blue, занимающуюся возвратом налоговых платежей, Вы можете бесплатно оформить Карту Global Blue для более быстрого у удобного получения возврата Tax Free.

Во время регистрации вы привязываете к Карте Global Blue Ваши личные данные (ФИО, адрес, паспортные данные), которые должны быть заполнены в форме Tax Free при предъявлении на таможне. Карта используется Вами в магазинах-партнерах во время оплаты товара — она проводится через терминал оплаты и личные данные, указанные при регистрации, печатаются в форму Tax Free автоматически, тем самым избавляя Вас от заполнения бланков вручную.

Дополнительные привилегии Карты Global Blue?

• Экономия до 19% на покупках, совершенных за границей

• Личные данные печатаются в бланк возврата Tax Free автоматически

• Устранение языковых барьеров и ошибок

• Экономия времени в магазине, и у пункта возврата Tax Free

• Эксклюзивные скидки и предложения только для участников программы

• Доступ к более 270,000 магазинам-партнерам по всему миру.

Регистрируясь на сайте Global Blue, Ваша бесплатная Карта будет доставлена на указанный Вами почтовый адрес в течении двух недель. Вы также можете получить и оформить Карту Global Blue во время автобусной поездки в Финляндию организованной компанией Абис Тур.

Вы также можете получить и оформить Карту Global Blue во время автобусной поездки в Финляндию организованной компанией Абис Тур.

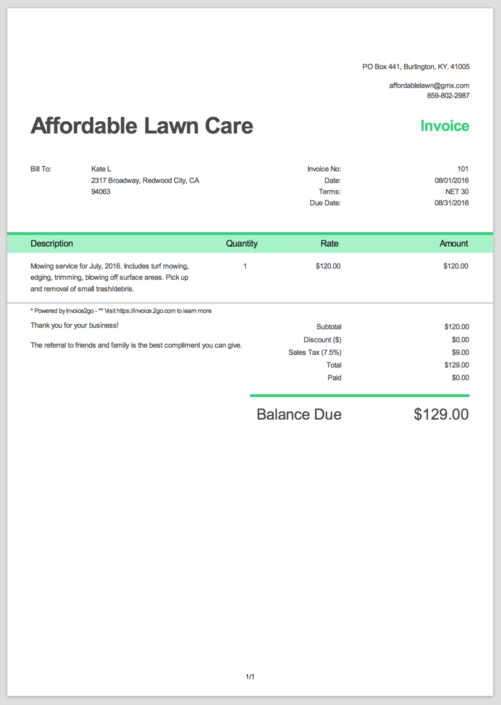

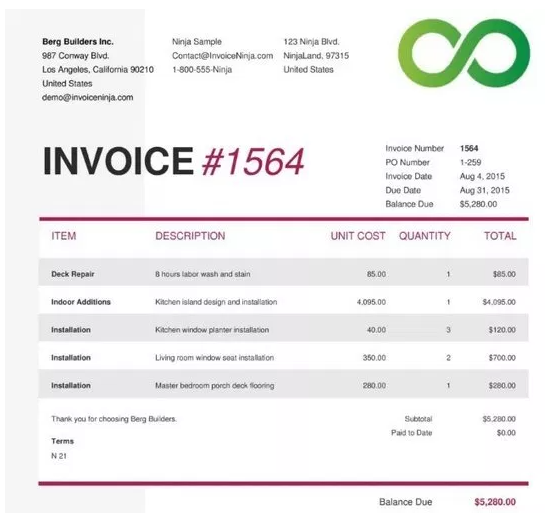

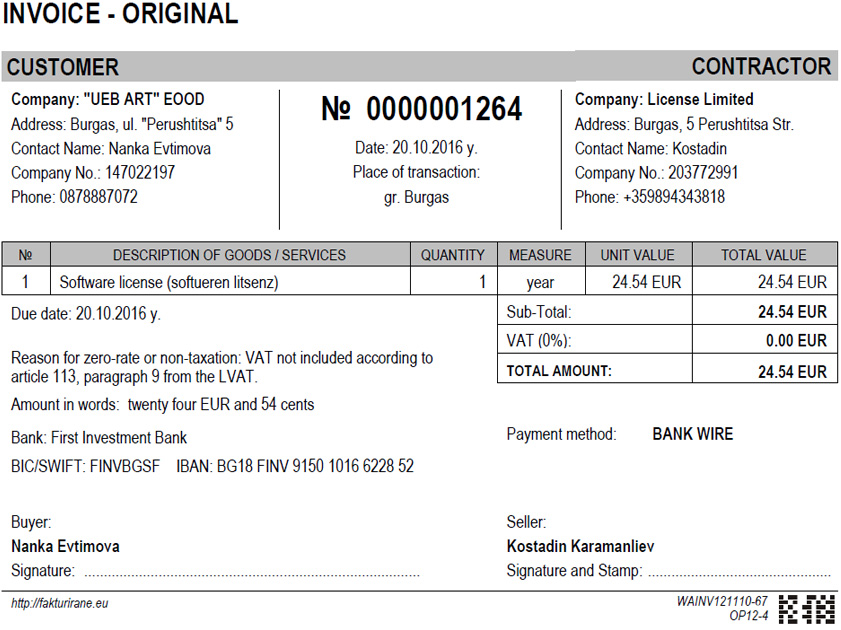

INVOICE (инвойс) — это такая же система возврата налога, как и TAX FREE, но немного отличающаяся по своим правилам.

1. При оформлении INVOICE купленный вами товар не запаковывается, и Вы по сути можете им пользоваться сразу.

2. Процент по нему несколько больше, чем у TAX FREE – до 19%.

3. На Финской границе, когда вам ставят штамп на чеке, очень редко просят показать вывозимый товар.

Вы спросите, зачем тогда нужен этот непонятный TAX FREE, если есть такой замечательный INVOICE? Все очень просто. Во первых INVOICE оформляется далеко не везде. Во вторых, сумма покупки должна быть больше (40 евро). И в третьих, чтобы вернуть деньги по этому чеку, Вам будет необходимо заехать еще как минимум один раз в этот магазин. Деньги можно вернуть только в том магазине, в котором Вы совершили покупку в предыдущий раз. Соответственно INVOICE интересен, как правило людям, которые постоянно посещают Финляндию, и передвигаются по ней одинаковыми маршрутами. Конечно, Вы сможете получить деньги по чеку и другим путем, не заезжая в магазин. По правилам большинства магазинов Вам придется найти человека, который сможет заехать в этот магазин, предварительно написав на него доверенность на получение денег по чеку. Понятно, что мало кто использует такой способ. Поэтому приходится выбирать – либо ездить редко и получать маленькую скидку, либо ездить часто и получать максимальную…

Конечно, Вы сможете получить деньги по чеку и другим путем, не заезжая в магазин. По правилам большинства магазинов Вам придется найти человека, который сможет заехать в этот магазин, предварительно написав на него доверенность на получение денег по чеку. Понятно, что мало кто использует такой способ. Поэтому приходится выбирать – либо ездить редко и получать маленькую скидку, либо ездить часто и получать максимальную…

Необходимо еще отметить, что чек INVOICE имеет срок действия. Магазины самостоятельно устанавливают сроки действия чеков. Поэтому мы настоятельно рекомендуем Вам уточнять эту информацию непосредственно в магазине, где производите покупки.

Также хотим напомнить, что » Абис Тур » по мимо туров в Финляндию, предлагает Вам однодневные и многодневные туры в Прибалтику.

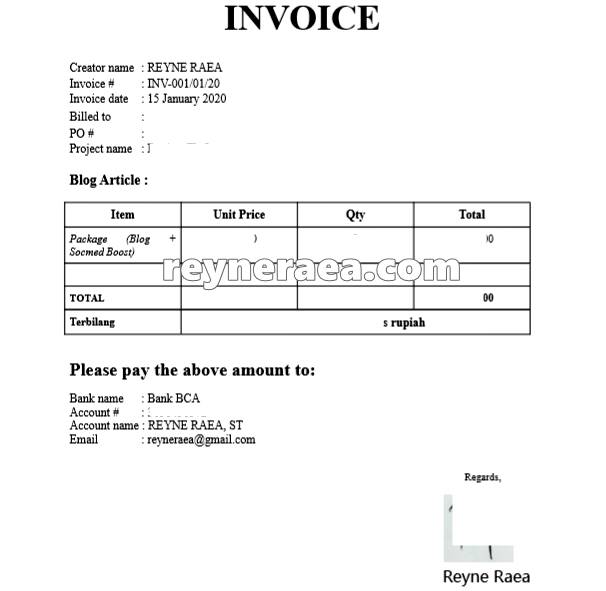

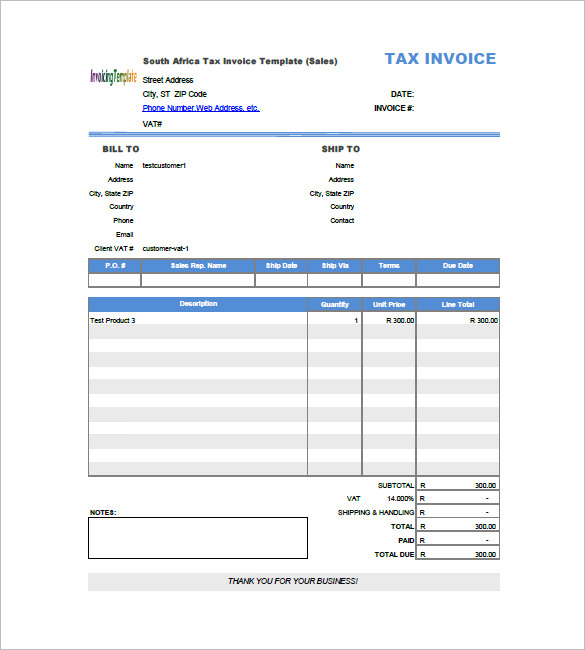

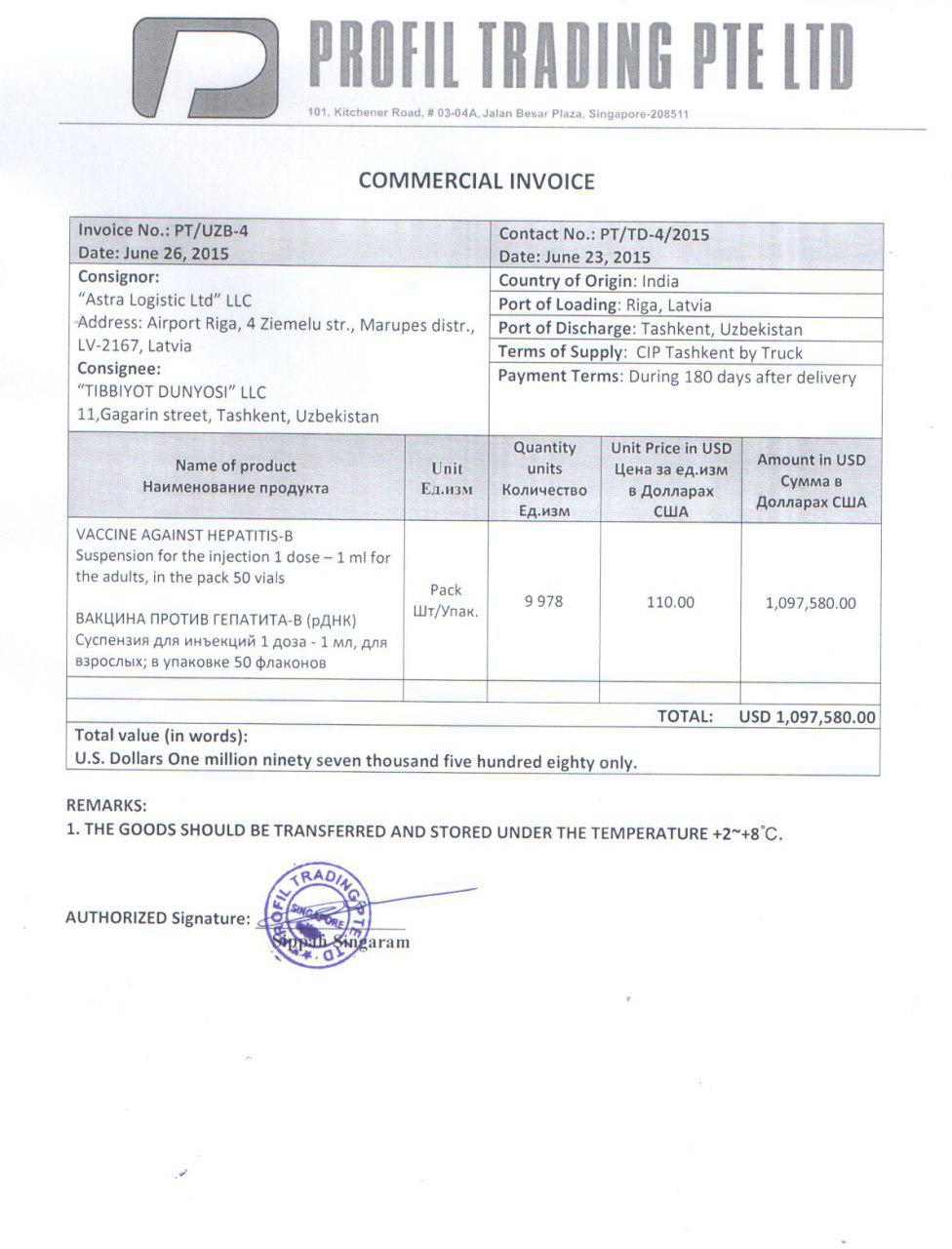

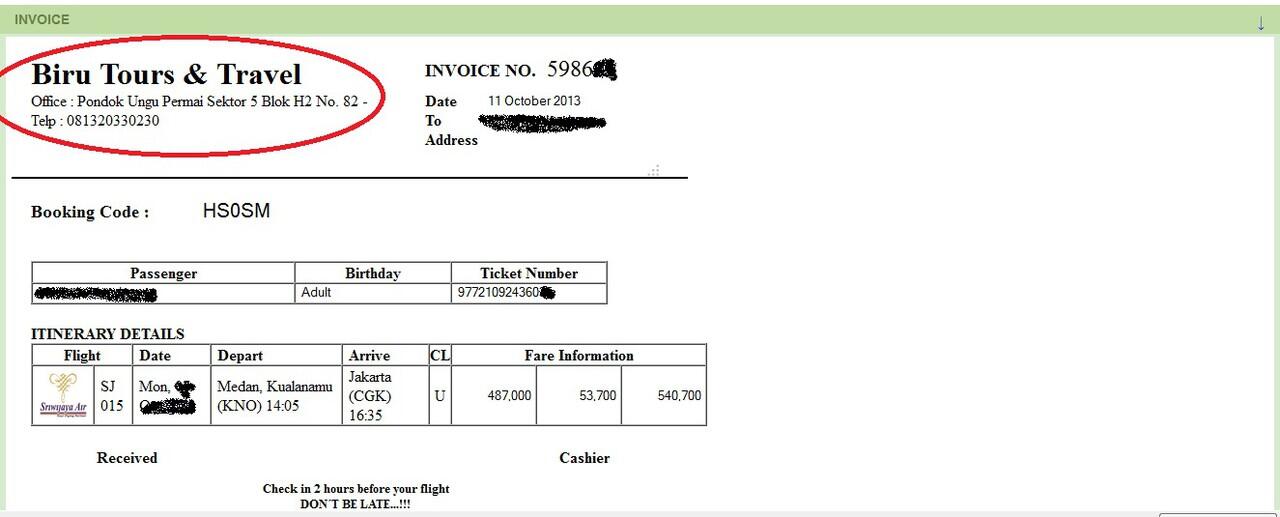

Инвойс — возврат НДС в Финляндии

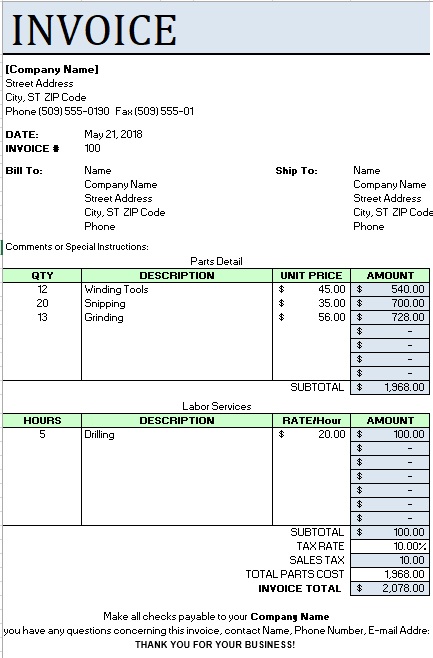

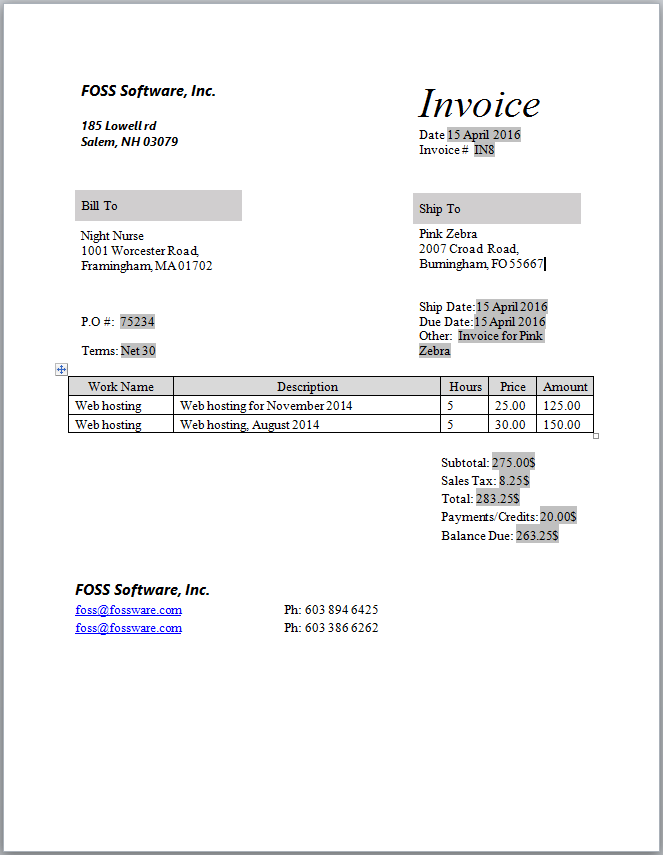

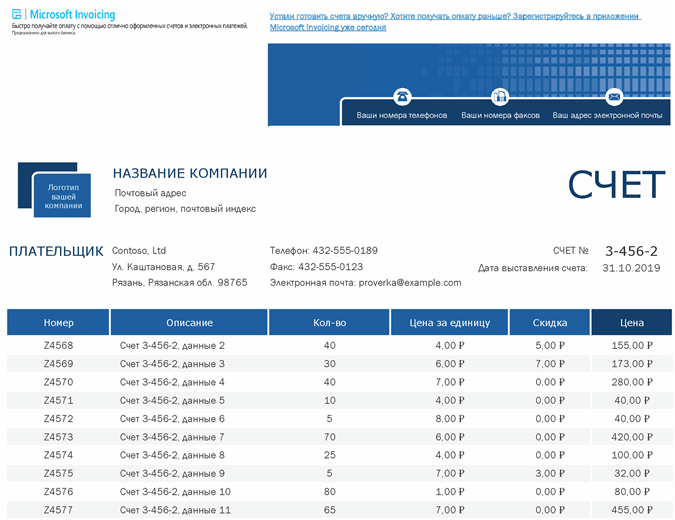

Для полного понимания ситуации разберем сначала, что такое инвойс (invoice). Это документ, применяемый в международной торговле. В нем продавец дает полную опись продукта, приобретаемого покупателем, его количественные и качественный характеристики (что, сколько, какого цвета и веса) и обязательно цену, ведь от нее мы и получаем возвратный налог на добавленную стоимость. Эта услуга предоставляется покупателям, которые посетили Евросоюз по шенгенской визе.

Эта услуга предоставляется покупателям, которые посетили Евросоюз по шенгенской визе.

Основным отличием от Такс-фри (Tax free) является то, что инвойс возвращается магазином, в котором была сделана покупка, а Такс-фри компенсируется компанией Global Blue, которая имеет с этого существенный процент, так как берет на себя труды всех юридических действий.

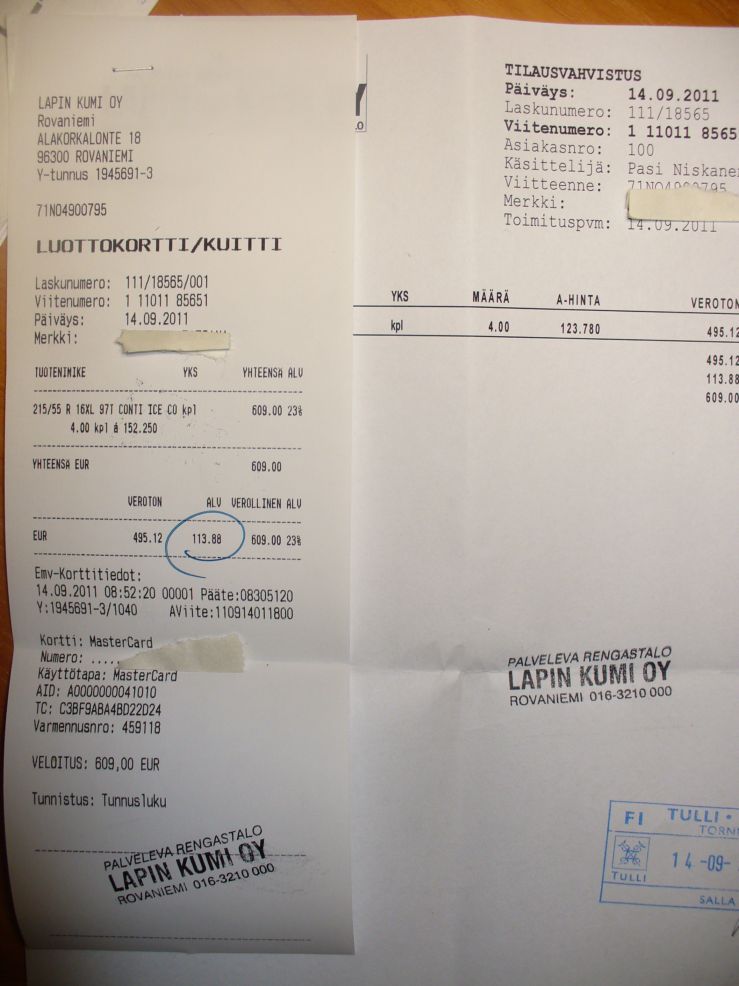

Возвращаемый в Финляндии налог на добавленную стоимость (НДС), который по-фински звучит arvonlisävero (ALV) на каждую категорию продуктов начисляется по-разному. Например, вам вернут до 12%, если вы купили что-нибудь из книг, лекарств или еды. В случае с одеждой, обувью или электротоварами вы можете рассчитывать на 22% от суммы, затраченной на приобретение этих полезных вещей.

Вам следует помнить, что не все магазины могут Вам оформить инвойс, поэтому перед покупкой стоит поинтересоваться у продавцом о возможном его оформлении. Как показывает практика затруднений у Вас не возникнет, если Вы отовариваетесь в магазине, торгующим дорогой одеждой, крупной бытовой техникой или автомобильными шинами. Получив документы на руки посмотрите какой срок действия инвойса указан, чтобы не пропустить сроки обналичивания.

Получив документы на руки посмотрите какой срок действия инвойса указан, чтобы не пропустить сроки обналичивания.

При оформлении инвойса, купленный товар вы можете начать эксплуатировать сразу после покупки, в отличии от Такс-фри, при котором работники таможни требуют, чтобы была неповрежденная упаковка, в которую заворачивают товар в магазине.

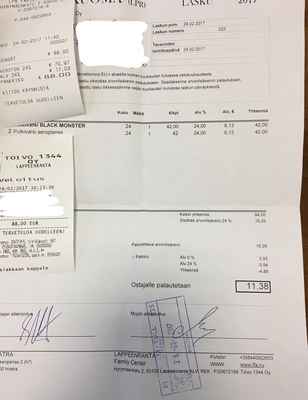

Сделав долгожданную покупку, вы предъявляете на кассе свой заграничный паспорт и вам оформляют два экземпляра документа. Затем, оказавший на финско-российской границе, вы, до паспортного контроля, просите сотрудника финской таможни проштамповать, выданные вам в магазине документы. Один из них вы опускаете в оранжевый почтовый ящик, который находиться рядом со зданием финской таможни, а второй оставляете у себя.

По окончанию всех этих процедур, в первый раз несколько суматошных, вы получите возвращаемый налог либо на свою банковскую карту, либо лично, во время своего следующего посещения Финляндии, предъявив инвойс в том магазине, где делали свои покупки.

Срок действия инвойсов в финляндии

Инвойс в Финляндии: что это такое и как его получить?

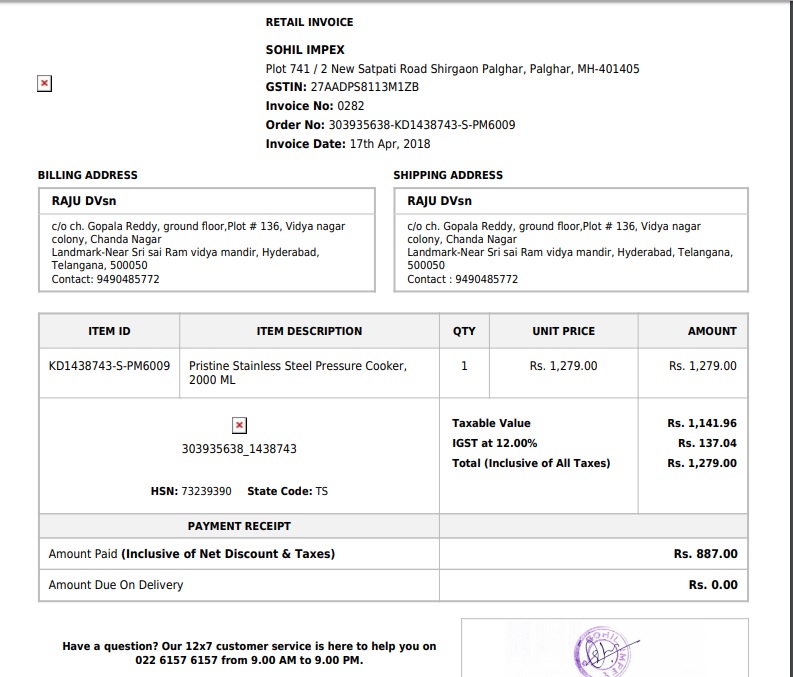

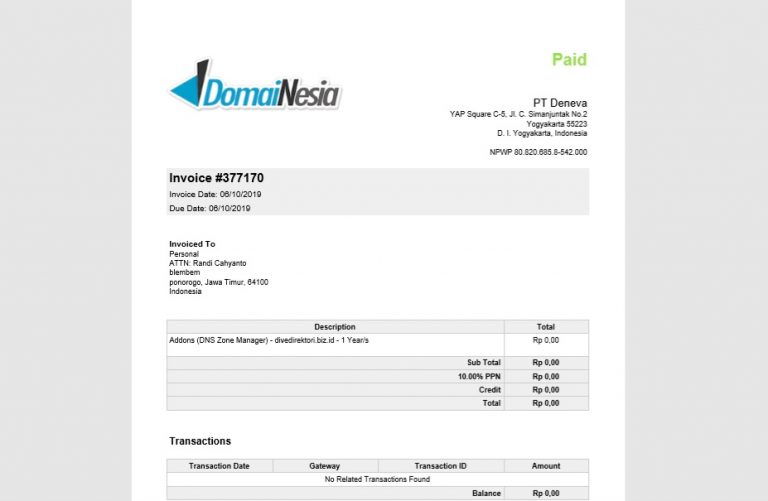

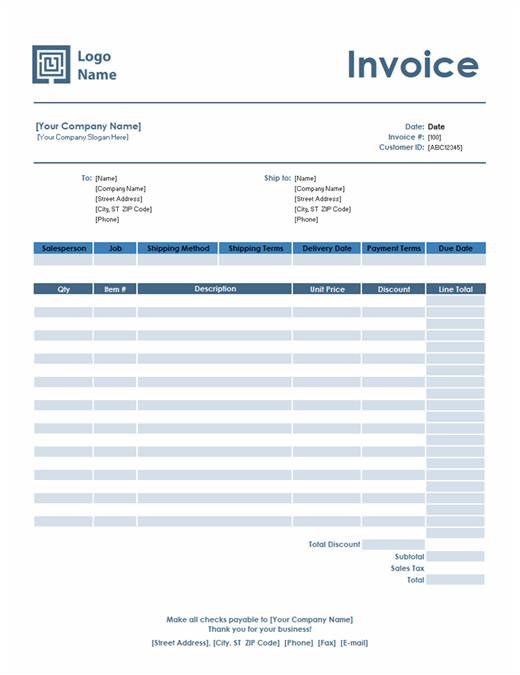

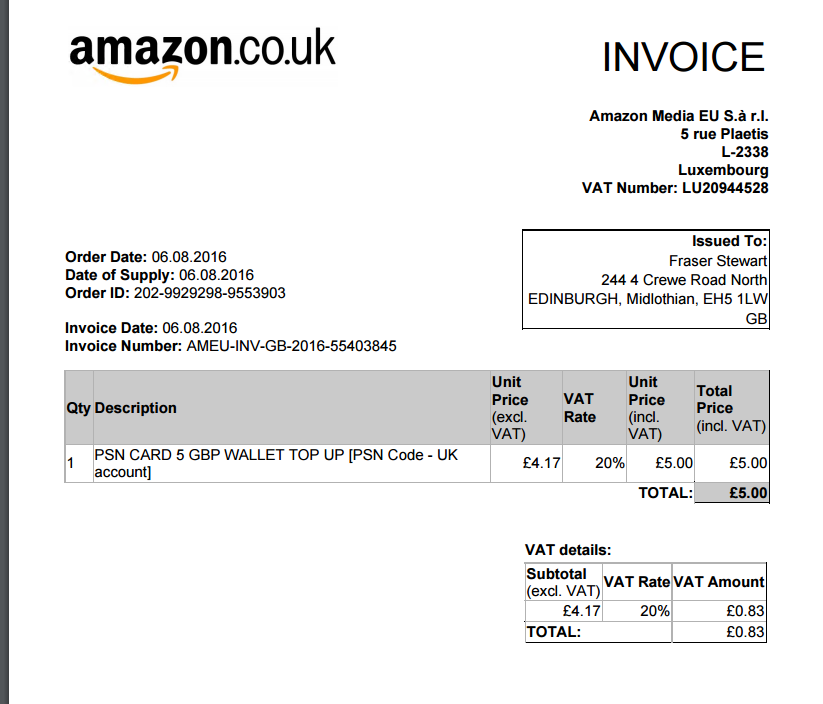

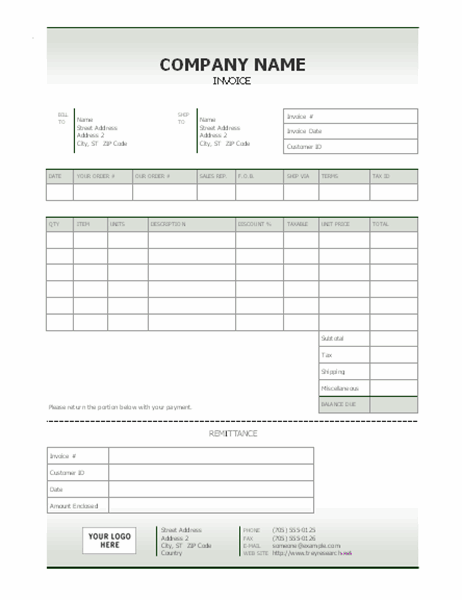

Для частных лиц, проживающих вне ЕС, существуют два способа покупки товаров без НДС: по инвойсу (Invoice) или по чеку Tax Free.

Совершая покупки в иностранных магазинах, вы имеете возможность получить обратно часть уплаченных за покупку денег, а именно сумму налога на добавленную стоимость (НДС).

В некоторых магазинах, в особенности в приграничных районах, очень распространена практика возврата налога НДС через оформление инвойса.

Давайте разберемся – что это такое, как его получить, в чем его преимущества и недостатки.

Чем Invoice отличается от Tax Free? Преимущества

Инвойс — это возврат НДС, только в отличие от Tax Free он составляет не 10-16%, а 19-24% от покупки, в этом его главное преимущество. В Финляндии НДС на продовольственные товары составляет 14%, непродовольственные — 24%.

Чтобы получить возврат по Tax Free, нужно купить товаров как минимум на 40 евро, а вот минимальную сумму для возврата по инвойсу каждый магазин устанавливает сам.

Еще одно преимущество – вы можете вскрыть упаковку сразу после покупки. Если вы хотите вернуть деньги по системе Tax Free, вскрывать упаковку нельзя, пока не пересечете границу.

Недостатки Invoice

Ощутимый недостаток возврата по инвойсу – вы не получите деньги сразу при выезде из Финляндии, придется еще раз вернуться в магазин, где была произведена покупка, так как возврат осуществляет сам магазин.

При этом важно не упустить время – срок возврата ограничен, при оформлении покупки обязательно уточните дату у продавца, в разных магазинах период возврата может отличаться. Обычно этот срок составляет 5-6 месяцев, а, например, гипермаркет Prisma предоставляет возможность вернуть деньги по инвойсу в течение двух лет.

Храните чеки аккуратно, так как в возврате инвойса вам могут отказать, если во время хранения чек испортился и данные на чеке стали не видны.

Второй недостаток — далеко не все магазины работают по инвойсу, Tax Free встречается намного чаще.

Еще один момент — некоторые магазины за оформление инвойса берут дополнительный сбор.

Процедура оформления и возврата Invoice

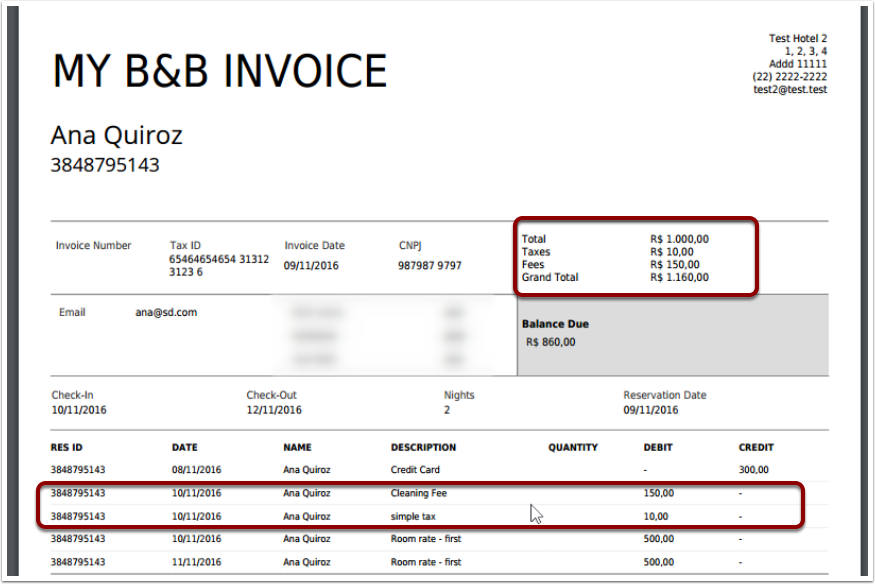

При оплате покупок попросите продавца оформить инвойс. Процедура оформления инвойса – продавец вносит ваши паспортные данные, наименования товаров и сумму возврата (НДС) в специальную форму и отдает инвойс вам.

При выезде из Финляндии вам будет необходимо поставить на инвойс штамп финской таможни. Сохраните инвойс с печатью таможни до следующей поездки в Финляндию. В следующий визит в магазин предъявите инвойс со штампом таможни и получите наличные или скидку на следующую покупку.

Услуга e-Invoice

Некоторые магазины, особенно в Юго-Восточной части Финляндии, предлагают своим клиентам услугу e-Invoice. Оформление происходит в электронном виде. Если вы планируете снова посетить тот же магазин, то вы можете оформить электронный инвойс и получить возврат в этом магазине во время следующего визита.

Не забудьте проштамповать чеки на таможне!

Premier e-Taxfree дает Вам время и гибкость в выборе между e-Taxfree и e-Invoice. При совершении покупки Вам не нужно спешно решать, где и как именно Вы хотите получить возврат. Оформляете один чек, и уже при выезде из страны в пункте возврата Premier e-Taxfree выбираeте, на какие из покупок хотите получить возврат немедленно (e-Taxfree), а какие оставить для получения в магазине, где была совершена покупка (e-Invoice).

При совершении покупки Вам не нужно спешно решать, где и как именно Вы хотите получить возврат. Оформляете один чек, и уже при выезде из страны в пункте возврата Premier e-Taxfree выбираeте, на какие из покупок хотите получить возврат немедленно (e-Taxfree), а какие оставить для получения в магазине, где была совершена покупка (e-Invoice).

Магазины, в которых можно оформить Invoice

- Гипермаркеты Prisma

- Сеть рыбных магазинов Disas Fish

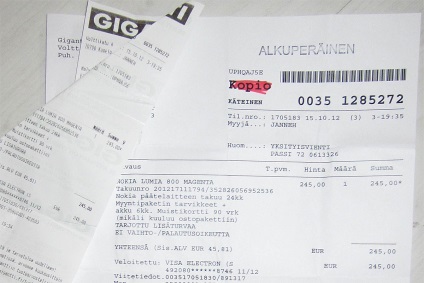

- Cеть магазинов электроники и бытовой техники Gigantti

- Сеть магазинов электроники iTronic

- Сеть магазинов по продаже запчастей, инструментов, хозтоваров, товаров для активного отдыха Biltema

- Сеть магазинов компьютерной техники и электроники Verkko

Список магазинов, оформляющих инвойс, расширяется. Уточняйте возможность оформления в конкретном магазине.

Инвойс в Финляндии

В этом материале мы расскажем вам, что такое инвойс в Финляндии, принципы его получения и где можно будет поставить печати на финской таможне. Если вы собрались отправиться за покупками в эту северную страну, то вам необходимо помнить, что приобретая различные товары вы можете существенно сэкономить. Многие из вас уже знают, что такое такс-фри, но делая покупки во многих магазинах Финляндии вы можете приобрести их по еще более низким ценам, воспользовавшись так называемой системой инвойс. По факту, это возврат налога на добавленную стоимость, но так как вы не являетесь жителем Евросоюза, то и платить этот налог российским туристам не нужно.

Если вы собрались отправиться за покупками в эту северную страну, то вам необходимо помнить, что приобретая различные товары вы можете существенно сэкономить. Многие из вас уже знают, что такое такс-фри, но делая покупки во многих магазинах Финляндии вы можете приобрести их по еще более низким ценам, воспользовавшись так называемой системой инвойс. По факту, это возврат налога на добавленную стоимость, но так как вы не являетесь жителем Евросоюза, то и платить этот налог российским туристам не нужно.

В итоге, получается хорошая скидка на те или иные товары. Инвойс, означает счет и обычно он составляет от 19% до 24% от уплаченной в магазине суммы, что согласитесь будет являться приличной скидкой, тем более, если ваша покупка не из дешевых. На кассе магазина вам нужно спросить у продавца оформляют ли они инвойс и какова минимальная сумма покупки. Если да, то предоставляете сотруднику свой заграничный паспорт и после совершения покупки он оформит необходимые документы, где будет указан размер НДС и ваши данные с загранпаспорта.

Если вы решите оформить инвойс, то за деньгами нужно будет повторно вернуться в магазин, где были приобретены товары. Все достаточно просто и особых проблем у наших туристов эта процедура не вызывает. Принцип такой, сначала вы оплачиваете в магазине полную стоимость товара, а затем получаете на руки счет. Нужно обратить внимание на самый важный момент в оформлении инвойса. На финской таможне вы должны поставить печать и сделать это нужно до прохождения паспортного контроля.

Фото: DarkoStojanovic / pixabay.com

Многие наши туристы задаются вопросом, где ставить печати на инвойс на границе в Иматре? Сделать это можно и на новом терминале таможни, где выходить из машины при прохождении паспортного контроля не нужно. Для этого нужно передать все ваши документы в окно сотруднику пограничной службы, а они поставят вам все необходимые штампы. Как мы уже отметили ранее, деньги возвращаются при повторном посещении магазина там, где был приобретен товар. Возвращаетесь в этот магазин и при предъявлении чека с печатью таможни и вашего загранпаспорта, продавец выдаст вам деньги. Напомним вам, что такс-фри составляет около 13% от суммы покупки. Так что получать инвойс в Финляндии конечно же выгоднее, чем пользоваться системой такс-фри.

Напомним вам, что такс-фри составляет около 13% от суммы покупки. Так что получать инвойс в Финляндии конечно же выгоднее, чем пользоваться системой такс-фри.

Существенный минус в том, что не все магазины в Финляндии работают по этой схеме. Большое количество торговых точек больше стараются оформлять только такс-фри. Получение возврата денежных средств обычно будет доступно в течении 6 месяцев со дня приобретения покупки. Минимальная сумма на покупку и срок возврата инвойса устанавливается по усмотрению продавца. Например, в магазине бытовой техники Гигантти он составляет 5 месяцев. Эту информацию всегда стоит узнавать у продавцов. В следующем нашем материале мы расскажем вам про качество финских товаров, где вы узнаете, что означают знаки на товарных упаковках.

Карта постоянного клиента — Rajamarket

Карта постоянного клиента стоит 10 €. Вы можете приобрести ее в наших магазинах.

Заявление о получении бонусной карты (pdf).

Бланк заявления для получения карты постоянного клиента можно заполнить и в наших магазинах. Добро пожаловать!

Добро пожаловать!

С картой Вас ждет облегченный вариант оформления tax-free и скидки на оптовые покупки.

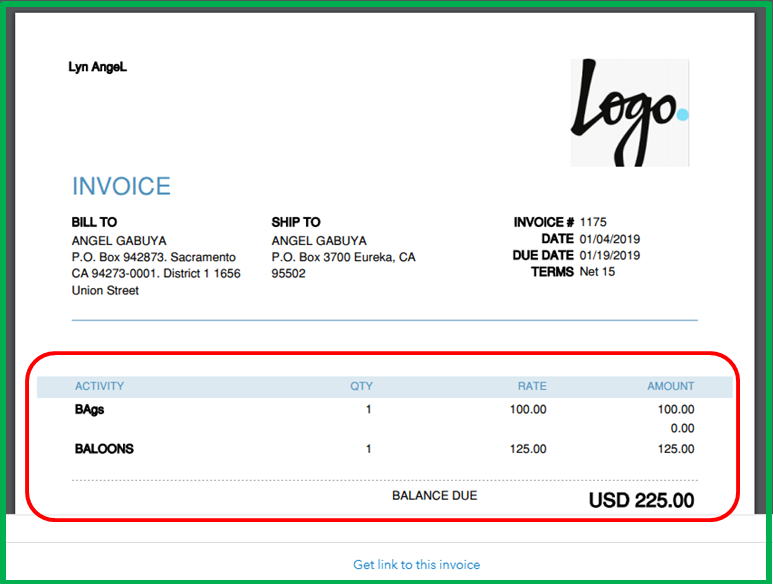

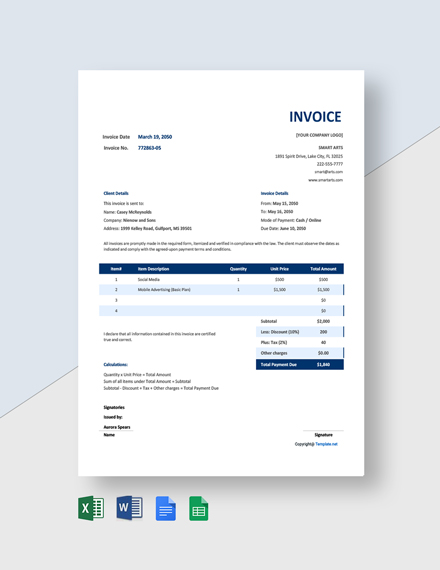

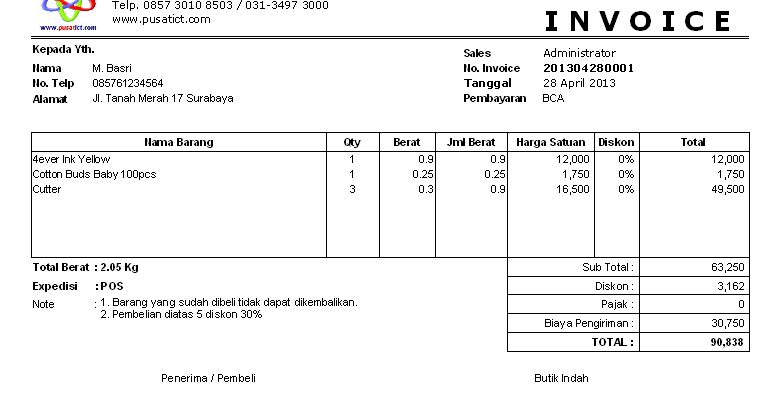

Инвойс: оформление и получение денег

- Инвойс оформляется на кассах магазина в процессе покупки, если общая сумма покупки по одному чеку составляет

42 Евро и более. - При вывозе товара из Финляндии Вам необходимо поставить на инвойс печать на Финской Таможне.

- Деньги (сумма указана в инвойсе) возвращаются на кассах нашего магазина в течение 6-х месяцев от даты оформления инвойса.

- Для получения денег Вам необходимо предъявить документ, удостоверяющий личность, и инвойс с отметкой Финской Таможни.

Если Вы лично не можете получить деньги по инвойсу, достаточно Вашей доверенности (в простой письменной форме)

на человека, которому Вы поручаете получение денег. - По инвойсу возвращается налог в полном объеме за исключением расходов продавца.

Tax free: оформление и получение денег

- Tax-Free оформляется в нашем магазине на стойке Tax Free INFO, если сумма покупки продуктов питания (группа 13%)

или промтоваров (группа 23%) по одному или нескольким чекам составляет 40 Евро и более.

- Для оформления Tax Free Вам необходимо предъявить чек, паспорт и купленный товар.

Товар будет упакован и опечатан и не может быть использован до пересечения границы. - Получение денег по Tax Free происходит на специализированных пунктах Tax Free Global Refund

(ближайший пункт находится через 250 метров после Финской Таможни с правой стороны). - Для получения денег Вам необходимо предъявить оформленную в магазине квитанцию и упакованный и опечатанный товар.

- По Tax Free налог возвращается частично.

Инвойс или Tax Free оформляется для покупателей с «туристической визой» (тип «С»).

Оформление и Инвойса и Tax Free на одну и ту-же покупку невозможно.

как вернуть налог с товаров ᐉ Прага Лайф

Туристов привлекает Финляндия не только из-за красивой природы, Северного сияния и первоклассных горнолыжных курортов. Многие спешат туда за покупками. Такс фри в Финляндии позволяет вернуть часть потраченных денег. Вот только не каждый знает, сколько процентов инвойс в Финляндии и как его получить.

Вот только не каждый знает, сколько процентов инвойс в Финляндии и как его получить.

Процент возврата варьируется от 6% до 16%. Если говорить о системе инвойс, то там условия выгоднее для покупателей. На финской территории можно приобрести качественные товары по умеренной цене, а в сезоны распродаж, цены бывают вообще смешными. В оформлении нет ничего сложного, если знать порядок, основные правила перевоза товаров через границу и пункты приема чеков за покупку.

Как оформить

Существует 2 способа возврата: через чеки Tax Free и по системе Invoice. Речь идет именно о гражданах, которые проживают на территории РФ и не входят в ЕС. Эти системы позволяют приобретать товар без НДС. По мнению туристов это очень удобно и справедливо. Чтобы быть уверенным в том, что магазин, в котором решено покупать товары, позволит получить возврат НДС, обращайте внимания на значки Tax Free Shopping и Global Blue. Если их нет, то стоит поинтересоваться у продавца.

Получить такс фри в СПб можно, но опытные туристы советуют решать такие вопросы на таможне в Финляндии. Самостоятельно подсчитать процент возврата сложно, потому что каждый товар облагается налогом по разным системам. Например, на продукты идет 17%, а на промышленные и хозяйственные товары 22%. Эти цифры не означают, что возврат будет рассчитываться в этом же эквиваленте. Расчет суммы происходит не от стоимости товара, а от суммы НДС за минусом сервисного сбора.

Самостоятельно подсчитать процент возврата сложно, потому что каждый товар облагается налогом по разным системам. Например, на продукты идет 17%, а на промышленные и хозяйственные товары 22%. Эти цифры не означают, что возврат будет рассчитываться в этом же эквиваленте. Расчет суммы происходит не от стоимости товара, а от суммы НДС за минусом сервисного сбора.

Чтобы не возникло проблем при оформлении возврата денежных средств, воспользуйтесь следующими рекомендациями:

- Минимальная сумма покупки не менее 40 евро по чеку и не важно, сколько наименований товара было приобретено.

- Если в чеки указано, что приобретены и продукты и одежда одновременно, но возврат не оформят, поэтому нужно осуществлять покупки раздельно. Каждая группа товаров – отдельные чеки.

- Если человек оформлял заказ по интернету и получил его с помощью курьерской службы, возврата не ждите.

- Нельзя вернуть НДС с табачной и алкогольной продукции, а также за оказание косметологических или парикмахерских услуг.

- Оформлением бланков и выдачей специальных чеков занимаются в магазине. Нужно будет заполнить бланк, предъявит удостоверение личности и подписать документ. Можно прибрести бесплатную карту TAX FREE SHOPPING. Она избавит от заполнения бланков в каждом магазине.

- Собирайте чеки, а потом обналичьте их на таможне, в аэропорту или уже по прилету в Россию в одном из пунктов, которые будут указаны ниже.

Если турист находится на территории Финляндии долгое время, то покупки лучше совершать перед объездом, потому что существуют сроки возврата такс фри. Помните, что получить возврат смоет только тот человек, который совершал покупку. Доверить эту процедуру третьим лицам не получится.

Что собой представляет система tax free

Английское выражение «tax free» в переводе означает «свободный от сборов». Это система, согласно которой можно вернуть сумму налога на добавленную стоимость (НДС) – от 7 до 25 % от суммы, уплаченной за товар. Она действительна для покупок, которые сделали иностранцы, пребывая в чужой стране, в тот момент, когда они пересекают границу в обратном направлении. Это возможно, поскольку гости страны не являются ее налогоплательщиками.

Она действительна для покупок, которые сделали иностранцы, пребывая в чужой стране, в тот момент, когда они пересекают границу в обратном направлении. Это возможно, поскольку гости страны не являются ее налогоплательщиками.

Такс фри действует не на все покупки, а только на определенные законодательством конкретной страны типы товаров. Система актуальна для большого количества стран: практически всей Европы, Кипра, Греции, Австралии, Мексики, Сингапура, Таиланда и др.

С 2020 года tax free вводится в отдельных городах Российской Федерации.

Срок действия

Срок действия чеков такс фри составляет 90 дней, поэтому не стоит опасаться, если не получилось обналичить их сразу. Помните, что без штампа на таможне, обналичить чеки не получится. Срок действия начинается с той даты, когда была совершена покупка. Если человек не имеет возможности посетить пункт возврата налога лично, он может отправить чеки по почте в офис компании Global Refund. Адрес указывается в чеке. В этом случае организация переведет средства на банковский счет, если, конечно, с документами все в порядке.

Кто может получить taxfree: условия возврата НДС

Вернуть часть стоимости покупки, совершенной в стране – участнице системы Tax Free Shopping, можно при одновременном соблюдении нескольких условий:

- отсутствие гражданства, статуса беженца, вида на жительство и разрешения на работу в государстве, где была сделана покупка;

- менее чем трехмесячное единовременное пребывание на территории страны;

- приобретение товаров на определенную сумму: нижний предел стоимости покупки, дающей право на получение такс фри, устанавливается государствами индивидуально (например, во Франции он составляет 175 евро, а в Германии – всего 25).

Важно: в большинстве стран НДС не облагаются продукты питания и прочие продовольственные товары, а также табачная, алкогольная, печатная продукция, драгоценные металлы и камни, транспортные средства. Поэтому на возвращение tax free при покупке сигарет, книг или автомобиля рассчитывать не приходится.

Программа Tax Free Shipping действует во всех странах, входящих в состав Европейского союза, а также в Беларуси, Аргентине, Великобритании, Турции, Иордании, Южной Корее, Марокко, Ливане, Израиле, ЮАР, Исландии и Уругвае. Россия к числу участников системы не относится.

Важно: система такс фри не распространяется на онлайн-покупки, даже если они были совершены в иностранном магазине.

Незабываем чеки

Люди, которые сталкиваются с возвратом налога, часто интересуются, как заполнить чек такс фри. В этом нет ничего сложного. Там указываются обычные данные: фамилия покупателя, паспортные данные и перечисляются предметы, приобретенные в данном магазине. После того, как продавец проставит общую стоимость товаров, туристу нужно расписаться в бланке.

При покупке товара в обязательном порядке требуйте от продавца специальный чек. Достаточно сказать сотруднику магазина фразу: «Такс Фри». Крупные магазины оборудованы специальными стойками, где отдельный сотрудник занимается оформлением данных чеков. Чтобы чек был полностью оформлен, сотрудник потребует предъявить загранпаспорт и обычный чек, полученный на кассе.

Чтобы чек был полностью оформлен, сотрудник потребует предъявить загранпаспорт и обычный чек, полученный на кассе.

В некоторых магазинчиках вместо налога дадут скидку

Во многих магазинах есть так называемый Instant Tax Refund — незамедлительный возврат налога. Это почти как скидка в предыдущем примере, но на этот раз полностью законная. Чтобы вам рассчитали tax free на месте и сделали скидку на сумму налога, возьмите с собой паспорт — он понадобится для оформления чека на рефанд. Насколько я понимаю, печать чека завязывается на неких данных паспорта — вы его всё равно будете предъявлять при выезде из страны. И если чек напечатан с паспортными данными, то возврат можно получить прямо в магазине. Если точнее, то возврат вы не получаете, а сразу же платите меньше. То есть это скидка, но легальная.

Отметки на таможне

Если турист не поставил на чеке такс фри отметку, то деньги потом получить не получится. Она ставится в контрольно-пропускном пункте, не важно, едет человек на своем транспорте или самолетом. Турист обязан предъявить:

Турист обязан предъявить:

- Чек на товар.

- Заполненный бланк такс фри.

- Паспорт.

- Не распакованный товар.

Если человек хотел вернуть деньги за купленную шубу, но уже надел ее на себя, в возмещении будет отказано. Такой же будет итог, если человек смог предъявить все чеки и документы, но при отсутствии товара.

Чтобы оформить возврат налога на месте нужен паспорт

При прочих условиях, в дополнение к обычному чеку о покупке вы получите чек на возврат налога. Там есть поля для заполнения: имя, фамилия, домашний адрес, номер паспорта и прочее. А главное — там есть несколько штрих-кодов, но об этом чуть позже. Запомните главное: сидеть и заполнять вручную каждый чек необязательно, если вы хотите получить возврат наличными. Кассовый чек в аэропорту предъявлять обычно не требуется — вам нужны только чеки на возврат налога.

Размеры возврата

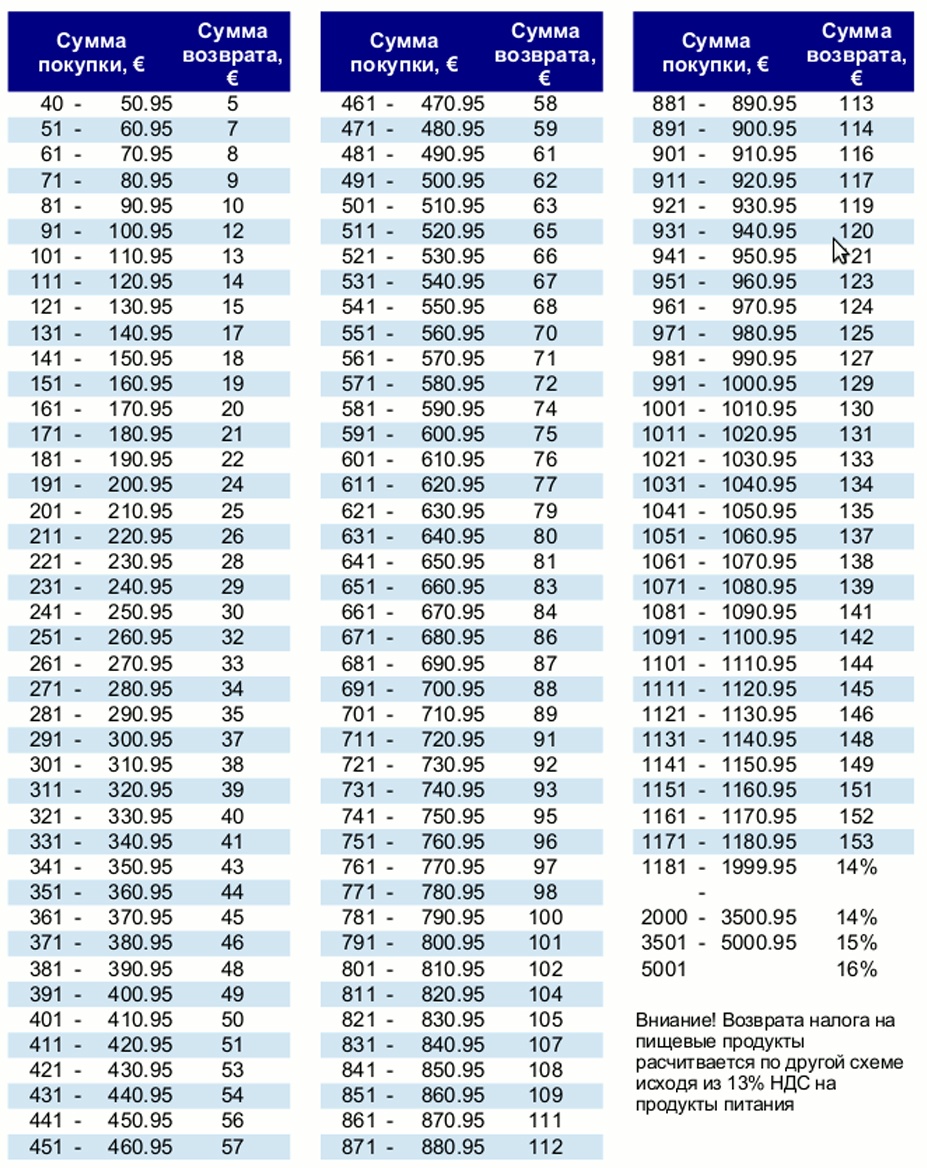

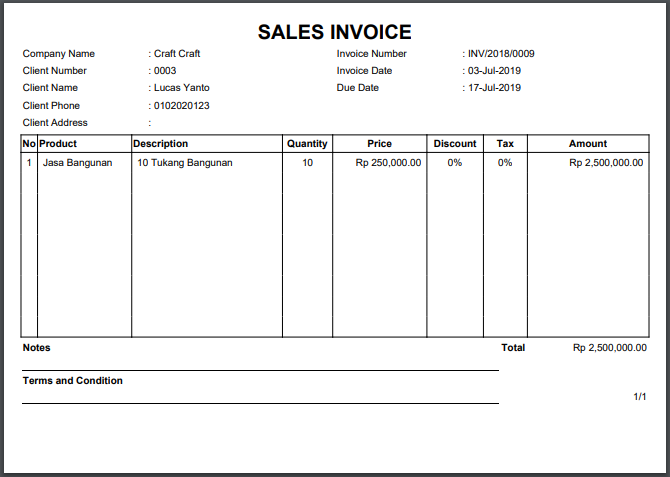

Сумму возврата денежных средств можно получить наличными или на банковский счет. Предварительный подсчет можно подсчитать самостоятельно с помощью калькулятора на сайте Global Blue или воспользуюсь таблицей такс фри в Финляндии:

Предварительный подсчет можно подсчитать самостоятельно с помощью калькулятора на сайте Global Blue или воспользуюсь таблицей такс фри в Финляндии:

| Сумма покупки | Возврат в евро | Возврат в процентах |

| От 40 до 71 | 3-5 | 6 |

| От 71 до 141 | 5-9 | 7 |

| От 141 до 890 | 10-65 | 8 |

| От 891 до 1090 | 65-95 | 9 |

| О 1091 до 2000 | 95-105 | 10 |

На заметку! Получить возврат можно и в Финляндии и в России. Ниже представлены адреса.

В аэропорту сканируйте чеки до прохождения контроля таможни

После прохождения таможенного контроля вы оказываетесь в транзитной зоне Международного аэропорта Инчхон. Здесь вам нужно отправиться к гейту номер 27 (последние два года, включая май 2020, это так) — рядом с гейтом будет эскалатор на второй этаж, где стоят инфокиоски и промоутеры помогают получить деньги. Здесь достаточно отсканировать паспорт и получить деньги наличными. Теперь вы можете их тратить в duty free или отложить до следующей поездки.

Здесь достаточно отсканировать паспорт и получить деньги наличными. Теперь вы можете их тратить в duty free или отложить до следующей поездки.

Напоследок хочу отметить главное: не старайтесь набрать товара на сумму получения налогового возврата. Не думайте, что это существенная скидка, нет! Это просто небольшой бонус за крупную покупку. При покупке на 30 тысяч KRW вы получите рефанд 1.5 тысяч вон — это 5% скидки. Не 10, не 20, не 50%, а всего лишь 5-6% максимум. То есть нет смысла покупать ненужную херню вещь за 8000 или 12000 вон, которых вам не хватает до 30000 и получения возврата несчастной полторашки. Просто не покупайте эту вещь и вы сэкономите лишние 8-12 тысяч корейских денег совершенно бесплатно и немедленно.

Здесь, например, потрачено 61К, получено 3.5К

Пункты возвраты

Расчет такс фри в Финляндии производится на месте, после предъявления вех документов. Рассмотримте пункты возврата в Финляндии:

- Валима-Торфяновка – рядом с таможенным пунктом.

- Нуйямаа-Брусничное – недалеко от финского паспортного контроля.

- Иматра-Светогорск – расположено за пограничным терминалом.

- Нийрала – офис АО Итяхуолинта.

- Салла – пункт расположен в отеле Такка-Валкеа.

Ищите знания с эмблемой GLOBAL REFUND. Без таможенной печати, сотрудники развернут обратно. Если человек покидает Финляндию на самолете, то обналичить чеки получится в зале аэропорта. Если уезжаете по морю, то в терминале порта.

Личный досмотр и интервью

После того, как вы поставили печати на чеки, обратите внимание на табло. Там будет указаны рейсы и буквы A, B, С. Буквы означают, что вам нужно стать в очередь на досмотр. Это, пожалуй, самая долгая процедура в аэропорту. Стоять с чемоданами в очереди — приятного мало. Когда подойдет очередь, таможенник задаст вам пару вопросов (обычно на английском языке). Я отдувалась за нас двоих одна. Контролер проверил паспорт и задал пару вопросов, где мы отдыхали, не подходил ли кто-нибудь к нашему багажу. Некоторые говорят, что таможенники заставляют открывать чемодан. Но нам повезло, боюсь мы бы его не закрыли больше.

Некоторые говорят, что таможенники заставляют открывать чемодан. Но нам повезло, боюсь мы бы его не закрыли больше.

Советы

Часто бывает, что турист спешит и ищет адреса, где можно вернуть такс фри в СПб. Рассмотрите все известные пункты в Санкт-Петербурге:

- АО Банк Интеза находится в СПб по адресу: улица Куйбышева, дом 15 Лит. А. Ищите помещение 2Н. оно находится рядом с метро Горьковская.

- Можно приехать на Гражданский проспект, дом 24, лит. А. Ищите помещение 3Н. Оно находится рядом с метро Академическая.

- Есть отделение на Московском проспекте, дом 125, лит. А, помещение 3Н.

- АКБ «Славия» находится в СПБ по адресу: переулок Гривцова 4/4.

- Или на улице Ленсовета 88/A.

Посещать эти офисы лучше в будние дни, в выходные они работают по сокращенной программе и собираются большие очереди. Чтобы возврат денежных средств прошел успешный, проанализируйте пошаговую инструкцию:

- Предъявите российский паспорт и загранпаспорт.

- Заполненные бланки с таможенными штампами.

- Товарные чеки.

Обратите внимание на другие рекомендации опытных туристов:

- Деньги выдаются лично покупателю товара.

- Если нет каких-то документов, то в выплате будет отказано.

- На таможне обращайте внимание на поставленные штампы, если они будут смазанные и не читаемые, то деньги тоже получить не удастся.

- Если в бланках будут зачеркивания или исправления, то даже не тратьте время на посещение офиса возврата.

- Если вещь приобретена в тех магазинах, на которых не распространен такс фри, то обмануть пункт обмена или таможни тоже не удастся.

- Чтобы сэкономить свое время, сразу узнайте у сотрудников аэропорта или морского вокзала, где находятся стойки такс фри. Помните, что там может быть очередь.

- Купленный товар нужно сдавать в багаж только после того, как таможня проставит все штампы. Никто не будет верить на слова, что покупки уже на борту самолета.

- Сотрудники на таможенном пункте тоже могут ошибаться, поэтому проверяйте заполненные бланки на наличие всех отметок.

- Сначала нужно получить возврат денег и только потом проходить на паспортный контроль. В противном случае возвратом придется заниматься уже на родине.

- Сотрудники будут интересоваться, в какой валюте турист желает получить компенсацию, требуйте в евро, тогда можно избежать комиссии за ее конвертацию.

Если турист покидает страну другим способом или собирается ехать не дамой, а продолжить путешествие в другой стране, то лучше заранее узнать обо всех пунктах, где можно получить возврат денежных средств. Ищите глазами таблички с надписями Cash refund или Tax refund. Бывает такое, что у сотрудника стойки не хватает наличности. В этом случае оформите перевод на свою банковскую карту. Только в этом случае деньги придут не сразу. Некоторые туристы говорили о том, что ждали возврата денег больше двух месяцев.

Если хотите получить возврат наличными, заполнять чеки не обязательно

Возврат налогов происходит в аэропорту и состоит из двух фаз: сканирования чеков до таможни и получения денег после таможни. В общей зоне Международного аэропорта Инчон сразу за рядами стоек регистрации есть несколько киосков Tax Refund. Обычно рядом с ними стоят промоутеры-консультанты, которые помогают разобраться с терминалом. Но, возможно, вам придётся действовать самостоятельно, это легко — можно выбрать русский язык на экране.

В общей зоне Международного аэропорта Инчон сразу за рядами стоек регистрации есть несколько киосков Tax Refund. Обычно рядом с ними стоят промоутеры-консультанты, которые помогают разобраться с терминалом. Но, возможно, вам придётся действовать самостоятельно, это легко — можно выбрать русский язык на экране.

(фото любезно предоставлено интернетом)

Сначала киоск предложит отсканировать ваш паспорт, а затем все чеки на возврат налога — на каждом чеке есть штрих-код, который и нужно показать машине. После сканирования всех чеков выберите вариант получения денег наличными, чтобы не возиться с банковскими переводами и получить деньги в тот же день. Делается это до прохождения таможенного контроля.

Практическая информация для въезжающих в Финляндию в период пандемии COVID-19

О страницеДанная страница содержит практическую информацию для путешественников, планирующих посещение Финляндии в период пандемии коронавируса COVID-19.

Сфера туризма в Финляндии четко следует указаниям и рекомендациям правительства страны, делая всё возможное для обеспечения безопасного и комфортабельного пребывания иностранных туристов.

Последние новости

Обновлено: 25.01.2021 в 13:30 по восточноевропейскому времени

22 января 2021 года правительство Финляндии приняло решение о продлении ограничений на въезд в Финляндию до 25 февраля 2021 года.

Туристические поездки разрешены между Финляндией и 7-ю странами.

В данный момент разрешены туристические поездки в Финляндию для лиц, проживающих в следующих странах: Ватикан, Австралия, Новая Зеландия, Руанда, Тайланд, Сингапур, Южная Корея. Путешественники, прибывающие в Финляндию из этих стран, не нуждаются в обязательном тестировании на COVID-19 и обязательном карантине.

В дальнейшем будут также разрешены туристические поездки в Финляндию для лиц, проживающих в Китайской Народной Республике и в особых административных регионах Гонконг и Макао, при условии подтверждения обоюдности Советом Европейского союза.

В данный момент разрешены исключительно поездки в Финляндию, классифицируемые как необходимые ( туристические поездки под подобную классификацию не подпадают ) для лиц, проживающих в Китайской Народной Республике и в особых административных регионах Гонконг и Макао.

Все лица, прибывающие в Финляндию из стран, где существует риск заражения коронавирусом, при въезде в Финляндию тестируются на COVID-19.

Читайте подробнее об ограничениях на въезд в Финляндию.

Также рекомендуем ознакомиться с сайтом FINENTRY, где вы сможете узнать полезную информацию о въезде и пребывании в Финляндии, тестировании на COVID-19 и других сопутствующих требованиях и ограничениях.

Органы здравоохранения Финляндии проводят регулярную оценку уровня заражения вирусом COVID-19 в мире. Институт здравоохранения Финляндии регулярно публикует свежую информацию о мерах и ограничениях связанных с въездом в Финляндию в период пандемии COVID-19.

Органы здравоохранения Финляндии начиная с 8 января 2021 года проводят обязательное тестирование на COVID-19 для всех лиц, прибывающих в аэропорт Хельсинки-Вантаа посредством международного авиасообщения.

Для получения более детальной официальной информации о порядке въезда в Финляндию и действующих ограничениях и рекомендациях, а также о ситуации с коронавирусом COVID-19, пожалуйста, ознакомьтесь с ссылками на источники, указанные в данной статье.

ТУРИСТИЧЕСКАЯ ИНДУСТРИЯ

Для получения более подробной информации о порядке снятия ограничений на туристические поездки в Финляндию в аспекте финской сферы туризма, пожалуйста, посетите наш сайт для представителей туристической индустрии: businessfinland.fi.

Официальные рекомендации и инструкцииОфициальные рекомендации и инструкции органов здравоохранения Финляндии относительно предохранения и снижения риска заболевания вирусом COVID-19 на территории Финляндии включают в себя избегание физических контактов с окружающими, соблюдение безопасной социальной дистанции и соблюдение тщательной гигиены рук и дыхательных органов. Органы здравоохранения Финляндии настоятельно рекомендуют использование защитных масок в общественном транспорте и в других общественных местах, где соблюдение социальной дистанции с окружающими людьми в 1-2 метра является затруднительным.

Органы здравоохранения Финляндии настоятельно рекомендуют использование защитных масок в общественном транспорте и в других общественных местах, где соблюдение социальной дистанции с окружающими людьми в 1-2 метра является затруднительным.

Если вы заболели, находясь в Финляндии

Если у вас возникли подозрения о том, что вы заразились или подверглись значительному риску заражения коронавирусом COVID-19, пожалуйста, в первую очередь по возможности воспользуйтесь распознавателем симптомов COVID-19 для предварительного определения вашего состояния. В случае, если распознаватель симптомов порекомендует вам обратиться к врачу, позвоните по телефону в ближайшую муниципальную поликлинику, отделение неотложной первой помощи при окружных или региональных больницах или на национальную линию медицинской помощи по номеру 116 117.

Находясь в Финляндии, пожалуйста, установите на ваш мобильный телефон приложение слежения за вирусом COVID-19 под названием Koronavilkku, созданное Институтом здравоохранения Финляндии (THL), чтобы иметь возможность следить за тем, подвергаетесь ли вы возможному риску заражения коронавирусом.

В случае, если ваш страховой полис включает в себя медицинскую страховку, пожалуйста, в первую очередь обратитесь за консультацией в компанию по оказанию медицинских услуг, означенной в вашем страховом полисе.

ЕДИНЫЙ НАЦИОНАЛЬНЫЙ НОМЕР СЛУЖБЫ ЭКСТРЕННОЙ ПОМОЩИ 112

Звонить в службу экстренной помощи рекомендуется только в случае крайней необходимости. Если вы нуждаетесь в экстренной помощи, она будет вам оказана независимо от того, проживаете вы в Финляндии или нет. Плата за расходы по оказанию вам экстренной помощи может быть впоследствии взыскана с вас. Звонки на единый номер службы экстренной помощи являются бесплатными с любого телефона, и не требуют набора регионального или международного кода – даже в случае, если сим-карта вашего мобильного телефона зарегистрирована за пределами Финляндии.

Оформление Tax-Free и Invoice • PunktPropuska.ru

Для частных лиц, проживающих вне ЕС, существуют два способа покупки товаров без НДС: по инвойсу (Invoice) или по чеку Tax Free.

Совершая покупки во многих странах за границей в некоторых магазинах, вы имеете возможность получить обратно часть оплаченных за покупку денег, а именно сумму налога на добавленную стоимость (НДС). К слову сказать возвращается не весь НДС. То есть нельзя рассчитывать на то, что совершив покупку, например, в Германии, где налог составляет 19%, вы сможете получить обратно те же 19% от суммы потраченного. Процент налога, подлежащего возврату зависит от страны, в которой сделана покупка, потраченной суммы, типа покупки и составляет примерно от 7 до 19 %. К тому же в случае с такс-фри свой небольшой процент забирает себе система, благодаря которой имеется возможность получить возврат налога. Самая распространенная и известная — шведская «Global Blue Refund». Существует ещё ирландская «Premier Tax Free». О них отдельно будет чуть ниже.

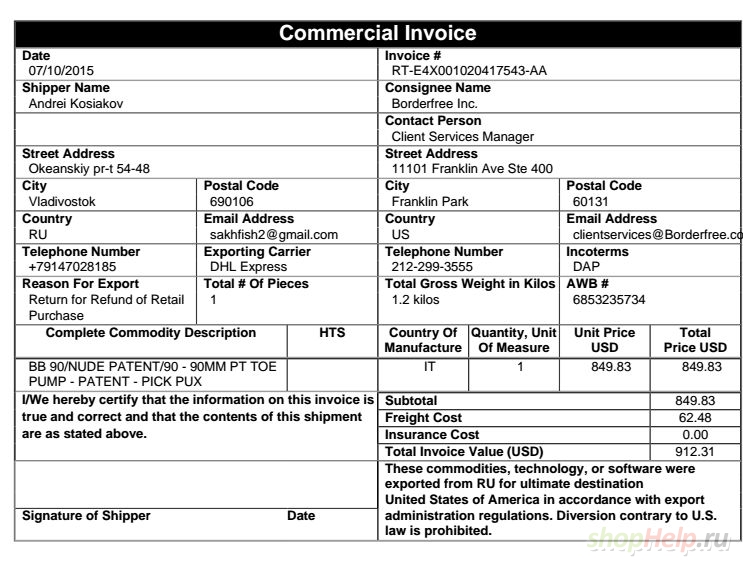

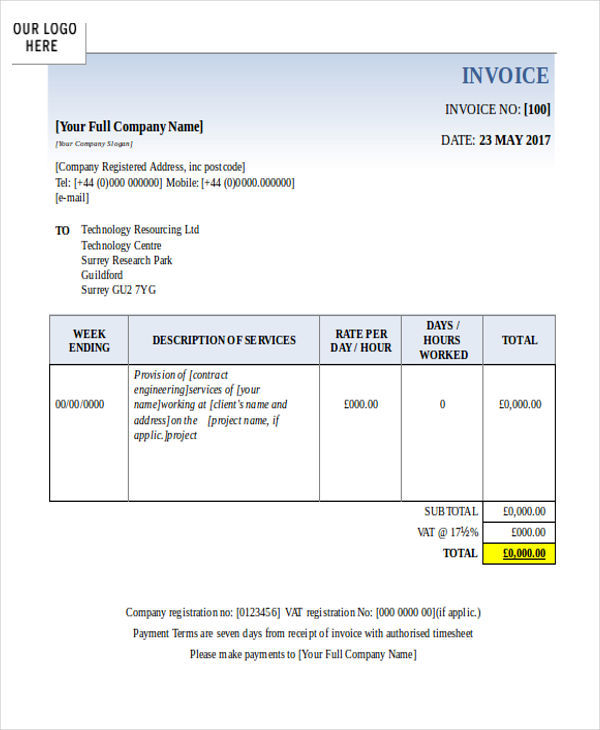

Давайте сначала выясним, что же такое Invoice (инвойс)

В некоторых магазинах в особенности в приграничных районах очень распространена практика возврата налога НДС через оформление инвойса. В инвойсе должны быть указаны данные покупателя, забирающего товар из магазина (полное имя, домашний адрес), и покупатель должен предъявить продавцу свой паспорт.

В инвойсе должны быть указаны данные покупателя, забирающего товар из магазина (полное имя, домашний адрес), и покупатель должен предъявить продавцу свой паспорт.

Существует два варианта возмещения этого налога:

Самый удобный и простой — вы оплачиваете товар сразу без налога. Продавец товара оформляет инвойс на вашу покупку, прикрепляет к нему чек и дает специальный конверт. При выезде из ЕС через красный коридор на таможне вы должны предъявить товар и обязательно поставить печать на этот инвойс с чеком. После чего опустить этот документ в специальный почтовый ящик там же на таможне. Этот вариант используется редко, видимо, продавцы не очень доверяют, что покупатель не забудет отправить конверт.

Второй вариант – при покупке товара вы оплачиваете его полностью. Продавец товара оформляет инвойс на вашу покупку, прикрепляет к нему чек. На этот документ вы должны обязательно поставить печать на таможне при выезде из ЕС и сохранить у себя. Во время вашего следующего визита к этому продавцу предъявляете ему свой экземпляр от предыдущей покупки и получаете либо наличные, либо скидку на свою следующую покупку. Срок действия возврата денег по инвойсу обычно до 3 месяцев, где-то до года. Лучше уточнить этот срок при оформлении у продавца.

Срок действия возврата денег по инвойсу обычно до 3 месяцев, где-то до года. Лучше уточнить этот срок при оформлении у продавца.

Теперь давайте разберёмся как совершать покупки по системе Tax free

Для начала надо сделать покупку в магазине со знаком Global Refund Tax Free Shopping.

Имейте ввиду, что для каждой страны своя минимальная сумма для оформления такс-фри в одном магазине. Это может быть одна или несколько вещей, но все эти покупки должны быть оплачены единым чеком. Например, в Финляндии она составляет 40 евро. Причём здесь можно получить возврат такс-фри и на продовольственные товары, сумма покупки которых также не должна быть меньше 40 евро. То есть если вы в супермаркете покупаете одновременно продовольственные и непродовольственные товары, то сумма покупки и тех, и других по отдельности должна быть не менее 40 евро. Квитанции такс-фри в этом случае вы получите две — по одной на каждую группу товаров.

Минимальные суммы для оформления такс-фри для разных стран можно посмотреть в этой таблице.

После оплаты вам надо попросить продавца оформить такс-фри на приобретенный вами товар. Можно сказать просто «tax free», продавцы поймут. В маленьких магазинах чек обычно выписывает продавец-кассир, в больших магазинах для этого может быть отведено отдельное место.

Для оформления такс-фри понадобится ваш заграничный паспорт. Продавец выпишет вам квитанцию на возврат налога, в которой будет указана стоимость покупки, сумму возврата, количество упаковок товара. Потом он передаст бланк вам, и вы впишете в него свой адрес и поставите подпись. К бланку квитанции прикалывается фискальный чек на ваши покупки.

После оформления квитанции продавец упакует ваши покупки, опечатает их специальной лентой и наклеит номер квитанции. Несмотря на то что во многих странах Европы товар не опечатывают, вы не должны распечатывать пакет или использовать приобретенный товар на территории ЕС, иначе потеряете право на возврат налога. Например, в Финляндии при выезде из страны в пунктах возврата такс-фри вас попросят предъявить невскрытую упаковку, и только убедившись, что товар вами не использовался, вернут наличные по квитанции.

При покупке не забывайте:

- Получить возврат налога может только нерезидент этой страны (не гражданин ЕС, если это в Европе), приехавший с непродолжительным визитом на срок не более 3 месяцев (без вида на жительство, не беженец, и не приехавший на работу на длительный срок).

- Такс-фри в большинстве стран не оформляется на любого вида услуги, а также на алкоголь, табачные изделия, книги, иногда на продукты питания.

- Чек такс-фри должен быть правильно оформлен продавцом в магазине, сумма возврата НДС должна быть проставлена сразу, а сумма покупки должна быть как в кассовом чеке. Естественно, что без кассового чека формуляр такс-фри не действителен. Номер товара на формуляре должен быть проставлен такой же, как и на бумажных ярлыках (пломбах), или на коробках.

- В большинстве стран чеки такс-фри действительны в течение 3 месяцев после месяца покупки. Безразлично, к примеру, когда вы сделали покупку — 1-го или 30-го, квитанция действительна в течение текущего месяца и трех следующих.

Исключение составляют Швейцария и Лихтенштейн, где срок действия 30 дней, а также Словения и Ирландия, где чек действителен строго 3 месяца со дня покупки.

Исключение составляют Швейцария и Лихтенштейн, где срок действия 30 дней, а также Словения и Ирландия, где чек действителен строго 3 месяца со дня покупки.

Получить деньги можно несколькими способами

Самый простой вариант – получить возврат НДС наличными в пунктах возврата наличных денег (Tax Free cash Refund), которые обычно находятся рядом с магазинами Duty Free на некоторых автомобильных пунктах пропуска.

При выезде из ЕС в специальных пунктах Global Blue вам вернут сумму налога по выданной квитанции наличными в евро. Для этого вы должны будете предъявить паспорт, квитанцию с чеком и запечатанные покупки в ненарушенной магазинной упаковке.

Если пункта такс-фри на пограничном посту нет или он не работает, не забудьте после прохождения паспортного контроля обязательно проштамповать ваши квитанции такс-фри у таможенника. Иначе как только вы покинете ЕС, ваша квитанция станет недействительной и про возврат денег можно будет забыть.

Также при наличии у вас карты Tax Free (немного подробнее о ней чуть ниже) можно получить деньги не наличными, а на номер счёта указанный при регистрации карты.

Ещё один более муторный вариант возврата НДС — запечатать документы в конверт Tax Free и опустить его в специальный ящик tax-free или отправить по адресу Global Refund из дома. В этом случае деньги поступят в течение 40-60 дней на ваш счёт, который указан в документах.

Также можно получить деньги в выбранном Вами уполномоченном банке России. Для этого необходимо после возвращения в Россию обратиться в этот банк с документами: паспорт РФ, загранпаспорт, Tax Free Cheque и копия, квитанция/товарный чек из магазина.

Чеки каждой из двух мировых систем такс-фри принимают разные банки. Надо знать, что многие банки берут от 1% до 3% за инкассо и до 2% за обналичивание суммы чека или выдают деньги только в определенной валюте и при этом применяют свои курсы валют, что немного снижает сумму выплат.

Карта tax free

Те кто часто совершает покупки за границей по системе такс-фри могут оформить именную карту, которая позволит упростить процедуру оформления документов для возврата уплаченного налога. В магазине вам не понадобится заполнять личную информацию на квитанции — достаточно предъявить эту карту и ваши данные будут автоматически распечатаны.

При выезде из страны в пункте Global Blue Refund Tax Free нужно будет подойти к специальному автомату, и вставить свою карту, тем самым подтверждая и оформляя вывоз приобретенных товаров из страны.

После этого сумма налога будет или возвращена вам наличными в пункте возврата платежей или же перечислена на банковский счет, указанный вами при оформлении карты. Правда не все магазины могут оформлять такс-фри с помощью этой карты.

Оформить карту не составляет труда. Заполняете форму на сайте Global Blue или прямо на пункте выдачи такс-фри. И через 2-3 недели после подачи заявки вы сможете получить карту на указанном вами при регистрации пограничном пункте в пункте выдачи Tax Free. О готовности карты вам придет извещение на электронную почту, указанную в заявке на карту.

О готовности карты вам придет извещение на электронную почту, указанную в заявке на карту.

Карты можно забрать только на пункте указанном при регистрации и только лично.

Как уже говорилось выше, существуют две крупные мировые системы возврата НДС. Что же они из себя представляют?

Первая и, наверное, самая распространённая — Global Blue Refund.

Получение денег по чеку Global Refund это непростое дело. После возвращения на родину надо зайти в один из работающих с Global Refund банков с загранпаспортом, обычным паспортом и самим чеком. Чем быстрее, тем лучше: у чеков есть свой «срок годности». Особенно быстро надо обналичивать чешские – они действуют всего четыре недели, чеки из остальных стран работают дольше – от трех месяцев до пяти лет и больше.

Деньги выдаются рублями по банковскому курсу, то есть вы потеряете еще некоторую сумму, как на обычном обмене. Если ваши чеки выписаны в евро или долларах – банковская наценка на них обычно минимальна. А вот если вы делали покупки в Чехии, Швейцарии или Аргентине, чьи валюты не ходят в России, курс обмена может оказаться просто невыгодным.

А вот если вы делали покупки в Чехии, Швейцарии или Аргентине, чьи валюты не ходят в России, курс обмена может оказаться просто невыгодным.

Иногда деньги выдаются наличными и сразу, но сумма от 153 до 1000 евро требует согласования с головной компанией (обычно это занимает день-два, иногда дольше). Суммы от 1000 евро можно обналичить только через Global Refund. Для этого вам нужно положить чек Tax Free в выданный в магазине конверт и отправить его (или заказным письмом) на адрес компании по почте. На дебетовые пластиковые карточки вроде MasterCard Maestro или Visa Electron возмещение не выплачивается. Если у вас нет кредитной карты – просите выслать вам банковский чек.

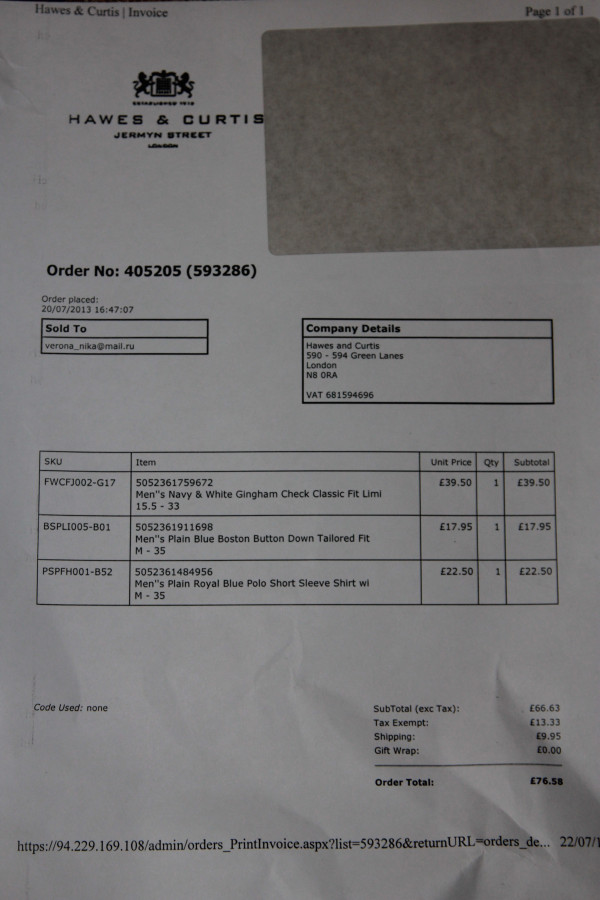

Ваша покупка не должна быть дешевле определенной суммы (они разные для разных стран). В таблице приведена минимальная сумма покупки (в местной валюте), максимально возможный процент возврата от суммы покупки, размер НДС (VAT) в данной стране, а также строк действия чека такс-фри для отдельных стран. :

:

| Страна | Минимальная сумма покупки в национальной валюте | Максимальный возврат, % | НДС в стране, % | Срок действия чека такс-фри |

| Австрия | EUR 75,01 | 15 | 21 | Без ограничения |

| Бельгия | EUR 125,01 | 5-15,5 | 21/6 | 3 месяца |

| Великобритания | GBR 30 | 14,9 | 14.89 | 3 месяца |

| Венгрия | HUF 45000 | 15 | 20/15/5 | 3 месяца |

| Германия | EUR 25 | 12,7 | 19 | 3 года |

| Голландия | EUR 50 | 14,97 | 19/6 | 3 месяца |

| Греция | EUR 120 | 13 | 19/13 | 3 месяца |

| Дания | DKK 300 | 19 | 25 | 3 месяца |

| Ирландия | Нет | 17 | 21 | 3 месяца со дня покупки |

| Исландия | ISK 4000 | 15 | 24,5/14 | 3 месяца |

| Испания | EUR 90,16 | 13,79 | 16/7/4 | Без ограничения |

| Италия | EUR 154,94 | 20 | 20/10/4 | 3 месяца |

| Латвия | LVL 29,5 | 3-12 | 18/5 | 3 месяца |

| Литва | LTL 200 | 12 | 18 | 3 месяца |

| Лихтенштейн | CHF 300 | 7 | 7,6 | 1 месяц |

| Люксембург | EUR 74 | 11,8 | 15 | 3 месяца |

| Норвегия | NOK 315 | 12-19 | 25 | 3 месяца |

| Польша | PLN 200 | 18 | 22/7/3 | 3 месяца |

| Португалия | EUR 60,35 | 10,5-12 | 21/15 | 3 месяца |

| Словакия | SKK 5000 | 14 | 19 | 3 месяца |

| Словения | EUR 50,01 | 15 | 20/8,5 | 3 месяца со дня покупки |

| Хорватия | HRK 501 | 16,5 | 22 | 3 месяца |

| Финляндия | EUR 40 | 10-16 | 22/17 | 3 месяца |

| Франция | EUR 175,01 | 12-13 | 19/6 | 6 месяцев |

| Чехия | CZK 2001 | 14 | 22 | 6 месяцев |

| Швейцария | CHF 300 | 7 | 7,6 | 1 месяц |

| Швеция | SEK 200 | 17,5 | 25 | 3 месяца |

| Эстония | EEK 2500,01 | 12 | 18 | 3 месяца |

Вторая, менее известная — Premier Tax Free (к ним присоединился CashBack).

- Их сайт в сети www.premiertaxfree.com

- Cистема работает более чем в 13 странах в 20000 магазинах.

- Штаб-квартира находится в Ирландии, а компания начала свою работу в 1985 году.

- Возврат НДС по выезду из ЕС. Список пунктов, где можно оформить вывоз выдается туристу.

Возврат наличными возможен не везде. - Сотрудничающие с ними магазины выдают покупателю два чека: розовый — его забирают на контроле при выезде из страны, и зеленый чек, который остаётся у туриста.

- Здесь можно найти информацию по пунктам возврата такс-фри Premier Tax Free.

Чеки Premier Tax Free принимают банки: «Промсвязьбанк», «РосЕвроБанк».

Покупка туриста также не должна быть дешевле определенной суммы, которая своя для разных стран. Эта сумма немногим отличается от Global Blue.

Апостиль и легализация документов в Финляндии

Компания Schmidt & Schmidt предлагает услуги легализации документов – апостилирования, выданных в Финляндии.

Для предъявления документов, выданных в Финляндии, в суды или иные государственные органы России необходимо провести процедуру легализации этих документов, в результате которой такой документ обретает на территории Российской Федерации юридическую силу.

Финляндия является участником Гаагской конвенции от 5 октября 1961 года, которая допускает процедуру упрощенной легализации документов через апостилирование. Финские документы, заверенные апостилем и имеющие заверенный нотариусом перевод, имеют в России юридическую силу аналогичную документам, выданным в РФ.

Финляндия присоединилась к Гаагской конвенции в 1965 году.

Уполномочены заверять документы апостилем в Финляндии магистраты местных отделений регистрации, которые также выполняют роль нотариусов. Как правило, заверение документов апостилем можно произвести в одном из 9 местных отделений регистрации, независимо от того, в каком регионе Финляндии был выдан документ.

Апостиль в Финляндии представляет собой четырехугольный штамп на финском и английском языке, содержащий обязательный заголовок «Apostille» и ссылку на Гаагскую конвенцию 1961 года на французском языке (Convention de La Haye du 5 octobre 1961).

Апостилем в Финляндии могут быть заверены

- Выписки из торгового реестра Финляндии

- Документы, выданные судами Финляндии: приговоры и судебные решения

- Переводы, сделанные судебным переводчиком

- Официальные документы, выданные органами власти Финляндии

- Документы об образовании: аттестаты, сертификаты и дипломы

- Доверенности, завещания, документы о дарении

- Иные документы государственного образца

Не подлежат апостилированию коммерческие договора, счета и инвойсы, а также таможенные, дипломатические, консульские документы и паспорта.

Наши преимущества:

- Персональный подход к каждому заказу

- Прозрачность

- Высокое качество обслуживания

- Быстрота оформления апостиля

- Оптимизация Ваших финансовых затрат

- Юридическая безупречность всех процедур

У нас вы можете заказать апостиль для выписок из торгового реестра Финляндии или других документов.

Как правило, заверение документов апостилем занимает около двух недель.

Кроме того, у нас вы можете заказать нотариальный перевод документов с финского языка на русский.

Экспресс доставка документов с апостилем из Финляндии оплачивается отдельно по тарифам служб доставки.

Апостилирование одного документа в Финляндии: от 200 EUR

Перевод документов с финского на русский: от 35 EUR

У вас есть вопросы о апостилировании, заверении и легализации документов в Финляндии? Позвоните или напишите нам и закажите бесплатную консультацию!

«Быстрее бы это закончилось». Как закрывают российско-финскую границу

С 18 марта Россия ограничивает въезд иностранцев и лиц без гражданства в страну в связи с распространением коронавируса. Запрет будет действовать до 1 мая. Финляндия вводит аналогичные меры в полночь 19 марта. Свободно пересекать госграницу теперь смогут только большегрузы.

В среду последние рейсы совершат поезда, связывающие Москву и Санкт-Петербург с Хельсинки, а также рейсовые автобусы. Корреспондент сайта Север.Реалии в последний день перед закрытием границ побывал в одном из пунктов пропуска в Карелии, чтобы узнать, как закрытие границы отразится на жизни людей.

Корреспондент сайта Север.Реалии в последний день перед закрытием границ побывал в одном из пунктов пропуска в Карелии, чтобы узнать, как закрытие границы отразится на жизни людей.

Закрыть границы

Российско-финляндская граница – одна из точек роста для малого бизнеса приграничных регионов: поток туристов рос на протяжении последних 30 лет, за исключением сложных для России кризисных годов – 1998-го, 2008-го и 2014-го. Вместе с ростом турпотока постепенно налаживался и связанный с границей малый, средний и крупный бизнес. Небольшие компании-перевозчики наладили транспортное сообщение, которое успешно конкурирует и с государственными гигантами, такими как РЖД, и с частными перевозчиками. Кафе, магазины, автосервисы, страховые компании и автозаправки конкурируют между собой.

Жесткие меры по ограничению путешествий воспринимаются многими как правильные и адекватные

В марте 2020 года коронавирус смог сделать то, что до сих пор не удавалось ни войнам, ни санкциям, ни даже миграционному кризису середины 2010-х, – закрыть европейские границы. Казавшиеся чрезмерными еще несколько дней назад, сегодня жесткие меры по ограничению путешествий воспринимаются многими как правильные и адекватные. Закрытие границы, пусть даже и на относительно короткий срок, ставит их стабильность, а может быть и выживание, под угрозу.

Казавшиеся чрезмерными еще несколько дней назад, сегодня жесткие меры по ограничению путешествий воспринимаются многими как правильные и адекватные. Закрытие границы, пусть даже и на относительно короткий срок, ставит их стабильность, а может быть и выживание, под угрозу.

Страдают и простые люди: кто-то привык ездить в Финляндию за более качественными и, несмотря на высокий курс евро, более дешевыми молочными продуктами, кто-то любит финские лыжные курорты или просто ездит на выходные в бассейн, у кого-то «на той стороне» остались пожилые родители, супруги и дети.

16 марта, 22:00–23:00, 25 часов до закрытия границы. Погранслужба и таможня: «Готовы закрыться в любой момент»

– Мы ждем указаний Министерства иностранных дел и готовы начать отказывать в пересечении границы в любой момент, если на то будут основания, – говорит офицер и протягивает паспорт. – А пока – ole hyvä, можете проезжать.

Финские полицейские проверяют паспорта и документы на автомобиль у всех пересекающих госграницу: работают без масок, но в перчатках. Впрочем, перчатки – часть ежедневной экипировки, а не средство борьбы с коронавирусом.

Впрочем, перчатки – часть ежедневной экипировки, а не средство борьбы с коронавирусом.

– Вообще-то нам только что поступила информация о том, что русские закроют границу в ночь 18 марта, то есть ровно через сутки, – уточняет его коллега, скучающая в соседнем окошке.

Если надо, закроем, конечно, какие проблемы

Такая осведомленность покажется довольно удивительной уже через несколько минут, когда российский таможенник, проверяющий декларации, с удивленным лицом заявляет: «Мы пока работаем в штатном режиме, нам никаких указаний не поступало, и по поводу закрытия границы 18-го числа слышу впервые. Но если надо, закроем, конечно, какие проблемы».

На российском погранично-таможенном терминале почти все сотрудники – в медицинских масках и одноразовых перчатках. Правда, маски у всех разные – кто-то ограничился самой обычной, голубенькой, которую невозможно купить в аптеке. А кто-то сидит в респираторе. Все это резко контрастирует с водителями, которые хоть и обсуждают коронавирус, но маски не надевают. Видимо, они внимательно слушали медиков, которые утверждают, что маски должен носить больной, а не здоровый человек.

Видимо, они внимательно слушали медиков, которые утверждают, что маски должен носить больной, а не здоровый человек.

В ночь на 17 марта у российских контролеров работы не много. Несмотря на то что днем в понедельник правительство Финляндии объявило о скором принятии экстренных мер по закрытию границ, на границе нет ажиотажа, которого стоило ожидать. Обычно финнов на пограничном пункте «Вяртсиля-Ниирала» много даже ночью. В том числе и потому, что ночью меньше простых путешественников и границу можно пересечь гораздо быстрее. А там – главная цель поездки для большинства финнов – круглосуточная заправка «Газпромнефть» с ценами на бензин примерно в три раза ниже финских.

16 марта, 23:30, сутки до закрытия границы. Автозаправка «Газпромнефть»: «Нам все равно, мы зарабатываем на дизеле»

– Нам вот только выдали перчатки, так что мы к коронавирусу готовы. Я даже сама выхожу и нажимаю кнопку на кофейном автомате, чтобы обезопасить наших клиентов, – говорит Наталья, оператор АЗС. «Haluatko kahvia?» (Желаете ли кофе? – СР) – продолжая обслуживание очередного клиента, спрашивает она на финском.

«Haluatko kahvia?» (Желаете ли кофе? – СР) – продолжая обслуживание очередного клиента, спрашивает она на финском.

По ее словам, отсутствие покупателей им не грозит, потому что бОльшую часть прибыли АЗС получает от продажи дизельного топлива грузовым автомобилям, а без частников вполне можно прожить.

Никто из финских автовладельцев разговаривать на тему закрытия границы не соглашается под предлогом незнания английского. Большинство «бензинщиков» – так русские называют финнов, пересекающих границу только для того, чтобы заправиться, – простые сельские жители, пенсионеры и фермеры и не говорят на английском настолько, чтобы обсуждать серьезные вопросы.

«Бензинщики» на заправке в РоссииА вот Вадим, русскоязычный житель финского города Йоэнсуу (70 км от границы. – СР), с готовностью отвечает, что узнал о закрытии границ только сегодня и возвращается за последние несколько часов второй раз: на разных машинах, чтобы успеть заправиться бензином и подольше продержаться во время карантина.

– Вон посмотрите, какие финны изобретательные, – показывает он на мужчину на фиолетовом внедорожнике. – Он привез с собой специально мини-подъемник и заехал на него одним колесом, чтобы побольше влезло. Но перед смертью не назаправляешься.

Вадиму весь вечер пишут друзья и знакомые из России и Финляндии, которые прочитали новости о закрытии границы и не знают, что теперь делать. Кто-то просит вывезти хотя бы через границу своих родственников, у которых заканчивается виза, другие спрашивают, можно ли завтра будет вернуться в Финляндию. Больше всего непонимания вызывает ситуация с карантином: если и разрешат проехать, не посадят ли сразу на две недели дома или в больнице, не запретят ли работать? Многие русские, говорит Вадим, работают неофициально и не смогут получить нормальных больничных, а значит, потеряют деньги.

17 марта. 00:00–01:00, сутки до закрытия границы. Российский приграничный бизнес: «Будем закрываться. Убытки – 100%»

Приграничное кафе «Колмас» – практически бренд если не Карелии, то уж точно – Сортавальского района для всех, кто когда-нибудь пересекал границу с Финляндией в пункте «Вяртсиля-Ниирала». В круглосуточном «Колмасе» можно быстро, вкусно, разнообразно и, главное, недорого, по финским меркам, поесть. В магазине можно закупиться тем, что в России дешевле, чем в Финляндии, – продуктами, алкоголем, автоаксессуарами, бытовой химией и прочей ежедневной мелочовкой. Продают и то, что в Финляндию провозить теперь запрещено, – фрукты-овощи, мясные продукты и полуфабрикаты. Видимо, многие рискуют и несмотря на запрет пробуют провезти «запрещенку», ведь проверки на финской границе случаются редко, а санкции за попытку провоза минимальные – изъятие запрещенных продуктов.

В круглосуточном «Колмасе» можно быстро, вкусно, разнообразно и, главное, недорого, по финским меркам, поесть. В магазине можно закупиться тем, что в России дешевле, чем в Финляндии, – продуктами, алкоголем, автоаксессуарами, бытовой химией и прочей ежедневной мелочовкой. Продают и то, что в Финляндию провозить теперь запрещено, – фрукты-овощи, мясные продукты и полуфабрикаты. Видимо, многие рискуют и несмотря на запрет пробуют провезти «запрещенку», ведь проверки на финской границе случаются редко, а санкции за попытку провоза минимальные – изъятие запрещенных продуктов.

Число туристов пошло на спад, признаются сотрудницы «Колмаса», и с каждым днем их все меньше и меньше.

– Думаю, многие боятся ехать в Финляндию из-за коронавируса, – говорит одна из сотрудниц магазина. – Потому что, по официальным данным, там больше заболевших, чем в России. Нам вот тоже выдали одноразовые перчатки, а масок, сказали, не достать. Но мы не коронавируса боимся, а того, что люди из-за него перестанут ездить. Кафе и магазин на время карантина закроются: работать в такой ситуации нет смысла.

Кафе и магазин на время карантина закроются: работать в такой ситуации нет смысла.

Примерно то же самое говорят сотрудники магазина беспошлинной торговли, расположенного между российской и финской частью таможенного терминала:

– Как, закрывают границу? Только вот в три часа сегодня финские и российские таможенники встречались в российском терминале, и нам сообщили, что работать будут в обычном режиме… А-а-а-а, президенты договорились, ну тогда понятно: если для обычных пассажиров границу закроют, то и мы закроемся вместе с ней, смысла работать не будет. У нас и так сейчас покупатели почти пропали. Так что впереди убытки и вынужденные отпуска.

В магазине Duty FreeЕще больше убытков – у частных перевозчиков из Карелии.

Мой бизнес напрямую зависит от открытых границ, и сейчас мы терпим колоссальные убытки

– Я понимаю, что это вынужденная мера. И как отец двоих детей скажу, что она правильная. Безопасность и здоровье людей важнее всего. Мои клиенты тоже с пониманием относятся к закрытию границ. Но все мы с нетерпением ждем разрешения этой ситуации и возобновления поездок между нашими странами, потому что это востребованная услуга. Мой бизнес, конечно, напрямую зависит от открытых границ, и сейчас мы уже терпим колоссальные убытки, – признается директор компании по перевозке пассажиров Fintaksi Александр Васильев.

Мои клиенты тоже с пониманием относятся к закрытию границ. Но все мы с нетерпением ждем разрешения этой ситуации и возобновления поездок между нашими странами, потому что это востребованная услуга. Мой бизнес, конечно, напрямую зависит от открытых границ, и сейчас мы уже терпим колоссальные убытки, – признается директор компании по перевозке пассажиров Fintaksi Александр Васильев.

Александр почти каждый день за рулем своего «Фольксвагена Каравелла» возит клиентов из Петрозаводска по всей Финляндии. «Маршрутка» – удобный и относительно недорогой способ добраться из карельского Петрозаводска, Питкяранта, Сортавалы в финский Йоэнсуу, Тампере, Хельсинки. Это в разы дешевле, чем проделать тот же маршрут на поезде или самолете, и удобнее, чем рейсовый автобус или Blablacar: водитель заберет из дома и доставит по адресу в другой стране, по пути даст советы по пересечению границы, развлечет водительскими байками, а по приезде – поможет донести сумку до подъезда тем, кому тяжело справиться самостоятельно. Поэтому такой способ предпочитают многие, в особенности – пожилые жители Финляндии, перебравшиеся в страну из России по программе репатриации граждан с ингерманландскими корнями в 1990-е и 2000-е годы.

Поэтому такой способ предпочитают многие, в особенности – пожилые жители Финляндии, перебравшиеся в страну из России по программе репатриации граждан с ингерманландскими корнями в 1990-е и 2000-е годы.

У многих из них в России живут родственники и друзья, к которым они привыкли ездить так часто, как захочется. По пути в Россию многие просят заехать в Тохмаярви, в 15 км от границы с Россией. Всем постоянным путешественникам известно, что в Тохмаярви есть магазин, ориентированный на российских покупателей.

17 марта, 11:00, 13 часов до закрытия границы. Магазин Tovaratori, Тохмаярви: «Готовимся к худшему»

– Спасибо вам, что сообщили в соцсетях, что границу закрывают! Мы как прочитали, так сразу решили поехать, а то когда же теперь в следующий раз? – говорят покупатели кассиру.