Как рефинансировать кредит? — Сбербанк

Рефинансирование кредита — это фактически смена одной кредитной организации на другую: должник берёт заём у другого банка, как правило, на более выгодных условиях, чтобы погасить имеющийся кредит.

Не стоит путать рефинансирование и реструктуризацию:

- при реструктуризации вы общаетесь с тем же банком, где взяли первый кредит, вам могут изменить условия займа или перевести на другой кредитный продукт;

- при рефинансировании кредит в одном банке полностью погашается деньгами, полученными в другом.

Первая причина — уменьшение процентной ставки. Так, ещё в 2015 году банки выдавали кредиты под 20–30 % годовых, а в 2019-м существуют программы под 9–10 %.

Есть и другие поводы поменять банк:

- снизить ежемесячный платёж, увеличив срок кредита;

- объединить несколько кредитов в один: так проще контролировать нагрузку на бюджет;

- изменить залоговый объект, например, если хотите продать его.

С вопросом о том, какие кредиты можно рефинансировать, а какие нет, нужно обращаться в выбранный банк. В законодательстве никаких ограничений и критериев в отношении должников нет.

Например, для участия в программах рефинансирования Сбербанка необходимо выполнить два требования:

- бизнесу не меньше 3 месяцев;

- для ИП: быть гражданином РФ;

- для ООО: доля резидентов РФ в уставном капитале — больше 80 %.

Рефинансируются целевые займы на покупку недвижимости и техники, кредиты на оборотные средства и доверительные займы — это когда банк выдаёт деньги предпринимателю с правом использовать их на любые цели (аналог обычного потребительского кредита).

Банки устанавливают алгоритм самостоятельно. Чаще всего процесс проходит в 4 этапа.

Среди банковских кредитных программ выберите подходящее вам предложение. Изучите как можно больше вариантов и уделите особое внимание условиям рефинансирования кредита: требованиям к заёмщикам, ставкам и сопутствующим платежам.

Определившись с программой, оставьте заявку на странице рефинансирования на сайте выбранного банка или зайдите в отделение и сообщите менеджеру, что хотите получить средства для погашения действующего кредита.

Для предварительного одобрения банк потребует пакет документов. Обычно это анкета с заявкой на заём, паспорт, СНИЛС, ИНН и учредительные документы юридического лица или ИП.

Дождитесь одобрения заявки. При необходимости донесите в отделение нужные документы (точный список зависит от кредитной программы).

Скорее всего, потребуется финансовая отчётность, чтобы подтвердить платёжеспособность. Специалисты кредитного учреждения могут устроить и выездную проверку. Тогда придётся предоставить и бухгалтерскую отчётность, и документы на право пользования помещениями для бизнеса.

Нужно передать новому банку все данные о старом кредите: оставшуюся сумму долга и реквизиты счёта для перечисления денег. После одобрения заявки и подписания договора банк зачислит деньги на указанный счёт. Затем нужно написать заявление на досрочное погашение.

Подтвердите, что деньги по новому кредиту пошли на рефинансирование. Для этого возьмите специальную справку в старом банке о том, что кредит погашен, и принесите её в новый.

В зависимости от условий займа может потребоваться перерегистрация залогового имущества. Это прописывается в анкете при обращении за новым кредитом. Сначала, после того, как старый кредит будет погашен, с имущества снимается обременение (оно выводится из залога), а затем снова становится залоговым — уже у нового банка.

Банку не обязательно аргументировать отказ в выдаче нового кредита. Вероятных причин две:

- Вы не соответствуете правилам нового кредитного продукта. Например, в случае с ИП это может быть слишком маленький оборот или отсутствие залогового имущества.

- У вас плохая кредитная история: были просрочки по выплатам. Проверить кредитную историю можно с помощью Госуслуг, на сайте ФССП или Сбербанка.

Банк может отказать в рефинансировании кредита на любом этапе до подписания нового кредитного договора. Так, даже получив предварительное одобрение, вы можете не пройти по условиям конкретной программы.

Если это произошло, попробуйте взять заём в том же банке, но по другой программе, с более мягкими требованиями и большей процентной ставкой. Или обратитесь в другое учреждение.

«Какие условия для рефинансирования ипотеки?» – Яндекс.Кью

Кредитный интернет сервис, помощь в оформлении кредитов · kredit-nsk.comПодписатьсяКакие 7%. В Сбере рефинансирование под 9,5%! Внизу фотка с этими же условиями.

Ещё 3 комментарияНаписать комментарий

Чтобы оформить рефинансирование кредита он должен соответствовать определенным требованиям: — С даты заключения кредитного договора и выдачи ссуды прошло более 180 дней. — До окончания срока действия кредитного договора осталось более 90 дней. — За время срока действия кредитного договора по нему ни разу не проводилась реструктуризация. — На момент подачи заявки на рефин… Читать далее

Написать комментарий

Официальный представитель сайта refinansirovanie-ipoteki.ru — все об ипотеке…

Подписаться> Термин «рефинансирование» означает перекредитование. Вы берете в другом банке новый заем и этими деньгами выплачиваете текущий кредит. Прежнему банку вы ничего уже не должны и рассчитываетесь с новым банком по более низкой процентной ставке. В данный момент предлагаются программы ипотеке под более привлекательный процент, чем несколько лет назад. Те, из нас, кто уже… Читать далее

ваш калькулятор не работает

Написать комментарий

Интересуюсь многим. Семья. Кулинария. Здоровое питание. Культура тела. Культура…

ПодписатьсяРефинансирование (перекредитование) ипотеки — это погашение кредита в одном банке с помощью нового займа в другом, как правило, с целью снижения процентной ставки и/или изменения валюты кредита. В каждом банке — свои условия рефинансирования ипотеки. В России в настоящее время эта услуга (в том числе с объединением ипотеки с другими кредитами) предлагается на условиях… Читать далее

Хороший ответ11Написать комментарий

Официальный представитель сервиса INGURU (страхование, финансы)

ПодписатьсяПрограммы рефинансирования ипотечных кредитов существуют у всех банков, занимающихся ипотекой, и условия по ним самые разные. Общее у этих программ в том, что банк оформляет вам кредит на сумму, необходимую для досрочного закрытия имеющегося ипотечного кредита (ну точнее, эти деньги уходят напрямую на счета «старого» банка). Предмет ипотеки переходит в залог к «новому»… Читать далее

1 · Хороший ответ13Написать комментар

Рефинансирование ипотеки в Сбербанке в 2019, году взятой в Сбербанке: условия, требования

Содержание статьи:

За последние годы Сбербанк уже несколько раз снижал процентные ставки по жилищным программам и активно рефинансирует ипотечные займы других банков. Но можно ли оформить рефинансирование ипотеки в Сбербанке в 2019 году, взятой ранее в самом Сбербанке? Об этом и многое другое можно узнать в этой статье.

Рефинансирование ипотечных кредитов

Процедура рефинансирования представляет собой получение нового кредита, направленного на погашение уже имеющихся задолженностей. Такой способ кредитования имеет положительные стороны для обеих сторон – заемщика и кредитора.

Заемщик получает возможность снизить свою кредитную нагрузку. Это достигается путем снижения процентной ставки (если рефинансирование оформляется на более выгодных условиях) и увеличения сроков полного погашения долга. К тому же, некоторые банки предлагают получить дополнительную сумму, которую можно потратить на личные нужды.

Выгода банка тоже очевидна. Он получает нового кредитного клиента, который будет выплачивать проценты по ипотеки. Ведь, как известно, именно проценты и комиссии составляют основную доходную часть банка от розничных клиентов.

Итог! Процедура рефинансирования является выгодной для банка только в одном случае – если заемщик хочет перевести кредит из другой кредитно-финансовой организации. В иных случаях банк будет стараться избегать действий, невыгодных для себя. В рефинансировании собственных ипотечных кредитов могут отказывать по совершенно разным причинам.

Если же вы решили испытать удачу и хотите перекредитовать имеющуюся ипотеку Сбербанка там же, рекомендуем внимательно ознакомиться с предлагаемыми условиями и особенностями.

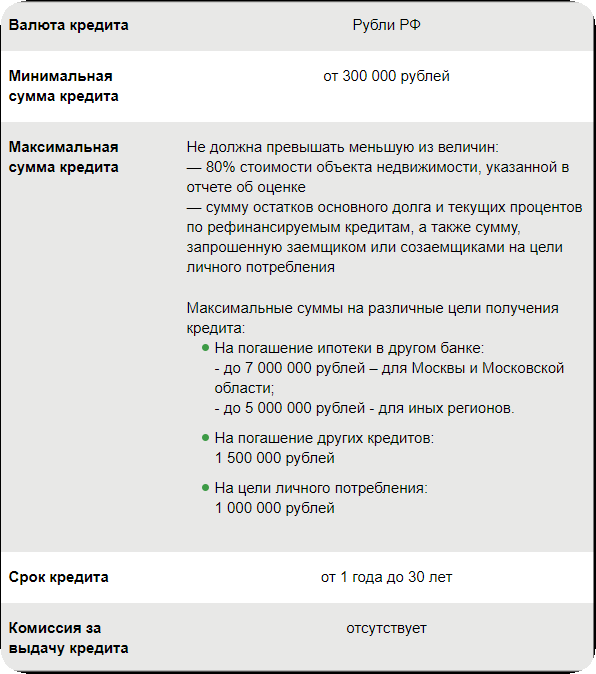

Условия кредитования

На сегодняшний день Сбербанк может оформить рефинансирование жилищных кредитов на таких условиях:

Также необходимо обратить внимание на требования, которые банк выдвигает по отношению к рефинансируемым кредитам. Помимо ипотечных программ допускается перекредитовывать и иные виды ссуд. Ими могут быть:

- Потребительские кредиты.

- Автокредиты.

- Кредитки и дебетовые карты с возможным овердрафтом.

- Потребительские кредиты и автокредиты Сбербанка.

В один кредит можно объединить не более пяти таких программ.

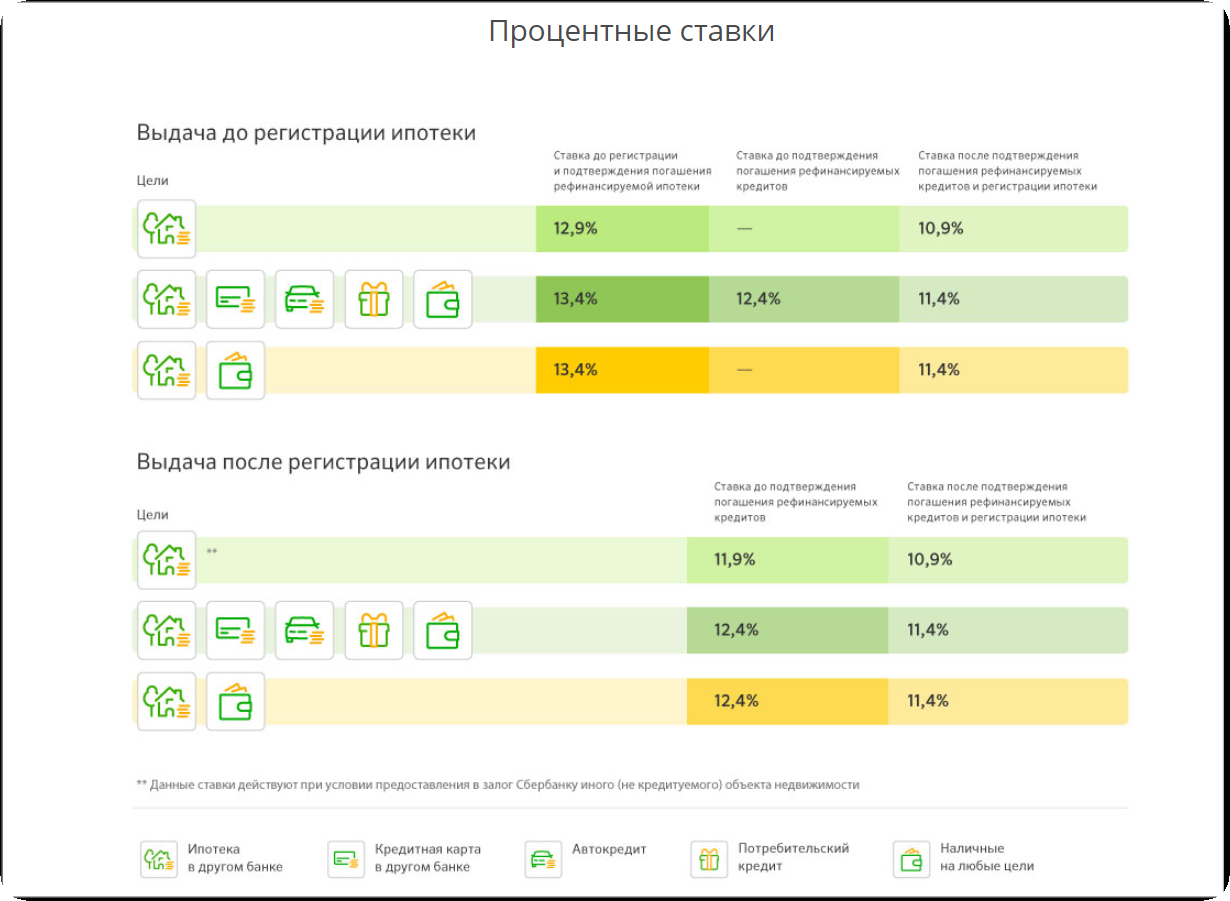

Для получения ипотеки необходимо наличие дополнительного обеспечения. В качестве залога выступает недвижимое имущество. Если заемщик предоставляет в качестве залогового имущества иное, не кредитуемое жилье, то банк может снизить процентную ставку по рефинансированию.

В качестве залога принимаются следующие объекты недвижимости:

- Квартира в многоквартирном доме.

- Жилой дом.

- Комната или несколько комнат в квартире или жилом доме.

- Жилое помещение с земельным участком.

Если жилье ранее находилось в залоге в другом банке, то после погашения ипотеки обременение снимается. Далее имущество перерегистрируется в пользу Сбербанка. Процентные ставки по рефинансируемым кредитам зависят от того, какое имущество предоставляется в залог и видов кредитов.

Требования к заемщикам

Каждый человек, планирующий оформить ссуду в Сбербанке, должен соответствовать его минимальным требованиям. Без выполнения этих требований заявка на кредит не будет рассматриваться. Основные требования банка следующие:

- Гражданство РФ.

- Возрастной диапазон — 21-75 лет.

- Трудовой стаж – более полугода на текущем месте трудоустройства и не менее одного года за последние пять лет.

- Если заемщик состоит в браке, то супруг или супруга становятся обязательными участниками договора в качестве созаемщиков. К ним предъявляются такие же требования, как и к основному заемщику.

Важно! Супруги не включаются в кредитный договор в роли созаемщиков в двух случаях – при отсутствии гражданства РФ и наличии брачного договора. В этом документе должно быть четкое разделение прав и ответственности за совместное имущество.

Необходимые документы

Чтобы ускорить процедуру рассмотрения заявки и оформления договора, необходимо заранее подготовиться. Для этого нужно собрать все документы, которые банк включает в базовый пакет. В него входят:

- Заполненное заявление-анкета установленного образца.

- Паспорт гражданина РФ с отметкой о действующей прописке. При отсутствии такой отметки необходим дополнительный документ, подтверждающий постоянное проживание по адресу.

- Информация о трудовой деятельности – копия трудовой книжки или договора, справка с места трудоустройства.

- Сведения о доходах – справка 2-НДФЛ, с места трудоустройства или по форме банка, выписка по банковскому счету, иные подтверждающие документы.

- Данные по рефинансируемым кредитам – номер договора и дата, срок погашения, размер и процентная ставка, ежемесячный платеж, реквизиты для совершения платежей. Как правило, достаточно кредитного договора и справки об остатке задолженности.

- Техническая и правовая документация на объект недвижимости, предоставляемой в залог.

- Отчет независимого оценщика для определения максимального размера кредита.

Требования к рефинансируемым кредитам

Сбербанк тщательно проверяет своих клиентов. Поэтому получить ссуду недобросовестным заемщикам очень сложно. Рефинансированию подлежат только те кредиты, которые пройдут следующие требования:

- Отсутствие действующих просрочек.

- Своевременное погашение за последний год.

- Срок действия – более полугода.

- Срок до окончания кредитного договора – не менее 3 месяцев.

- Полное отсутствие реструктуризации.

Получение и погашение задолженности

Для оформления кредитного договора необходимо обратиться в ближайшее отделение Сбербанка и заявить о своем желании. Если необходимые документы были собраны в достаточном количестве, то банк принимает их и заявление и начинает рассмотрение обращения. Срок рассмотрения документов с момента их принятия – до 8 дней.

После получения одобрительного решения, необходимо посетить офис и подписать кредитный договор. Только после его заключения денежные средства будут перечислены на расчетный счет предыдущего банка-кредитора. Остаток средств, если таковой был предусмотрен, можно получить в кассе банка.

Погашение долга осуществляется по аннуитетной схеме – равными платежами каждый месяц. Сотрудники банка составляют график платежей, с которым знакомят заемщика. При желании заемщик может погасить кредит досрочно частично или полностью. Для этого необходимо направить в отделение Сбербанка заявление, в котором будут указаны точные даты совершения платежа. Штрафов, комиссий и особых ограничений по досрочному погашению не предусмотрено.

При появлении просрочки на заемщика накладываются штрафные санкции. Штраф за просрочку взымается в размере ключевой ставки, действующей в момент заключения договора, от суммы ежемесячного платежа.

Refinancing- Text on Paper Sheet on Clipboard and Stationery on Office Desk. 3d Rendering. Toned and Blurred Image.

Как видно из изложенного выше, Сбербанк активно использует рефинансирование для привлечения новых клиентов. Однако получить рефинансирование ипотеки в Сбербанке в 2019 году, взятой в Сбербанке, сложно. Сотрудники организации стараются не идти на такой шаг без веской на то причины.

Материал подготовлен редакцией сайта pravila-deneg.ru

Через сколько можно подавать на рефинансирование кредита?

При рефинансировании банки выдвигают определенные требования не только к самому заемщику, но и к кредиту, который будет закрываться. Одно из важных требований — срок жизни ссуды. То есть нельзя сегодня оформить кредит в одном банке, а завтра прийти в другой за рефинансированием этого займа.

Через какое время можно оформить перекредитование — это лучше уточнять в банке, услуги которого вас интересуют. Стандартно указывается, что срок жизни кредита — минимум 3 или 6 месяцев. Например, Сбербанк указывает 180 дней, ВТБ аналогично — 6 месяцев, Открытие — 3 месяца.

Зачем банки указывают срок?

Рефинансированию подлежат только качественные кредиты, по которым нет просрочек. И именно для определения качества банку нужно время. Эти 3-6 месяцев наглядно покажут настрой заемщика. Если он не совершает просрочек, ему могут одобрить перекредитование.

Обратите внимание и на то, то есть требование по сроку до закрытия кредита по графику. Обычно это те же 3 или 6 месяцев. На небольшие периоды проводить рефинансирование банку просто не интересно.

Что касается выгоды

Подавляющее большинство банков рассчитывают график погашения по аннуитетной схеме. То есть первый платеж практически полностью состоит из процентов, в последующих процентов становится немного меньше. Фактически в начале выплат заемщик в большей части погашает проценты, концу — основной долг.

При таком раскладе, чем раньше вы обратитесь за рефинансированием, тем выгоднее. При перекредитовании будет фигурировать сумма основного долга.

Например, вы взяли потребительский кредит на сумму в 300 000 на срок 60 месяцев по ставке 18,5%. Платеж при этом — 7700. Сумма основного долга на седьмой месяц — 280 824. На тринадцатый — 259 806. При этом ежемесячными платежами за полгода вы отдали 46200 (а долг сократился только на 21000). Если бы вы сделали рефинансирование раньше, переплата за этот срок была бы гораздо ниже.

Так что, если в планах рефинансирование, лучше делать его сразу, как только ссуде «исполнилось» 3-6 месяцев.

Сбербанк возобновит рефинансирование своей ипотеки в 2020 году

СБ РФ ⭐⭐⭐ в 2020 году, скорее всего, реанимирует программы по рефинансированию ипотеки, выданной в самом Сбербанке. Об этом заявил председатель правления банка Герман Греф.

По словам Грефа, сейчас банк работает над этим продуктом, а ввести рефинансирование для своих клиентов планирует в 2020 году.

Отметим, что ранее в СБ РФ можно было перекредитовать ипотеку, выданную самим Сбером. Но в сентябре 2018 года эта практика приостановилась.

Сегодня в Сбере доступна только реструктуризация собственных ипотечных кредитов. Оно допускает отсрочку по уплате долга, отказ от взимания неустоек, увеличение срока кредита, а также индивидуальный график погашения долга.

А вот ипотеку других банков Сбер рефинансирует с радостью. Причем ставки недавно были снижены.

Выгодно ли Сбербанку рефинансировать собственную ипотеку?

Ответ простой. Конечно, нет. Ведь таким образом банк получит меньше денег с клиентов.

Если СБ РФ на самом деле вернет рефинансирование для своих же клиентов, то сделает это под давлением обстоятельств.

Если Греф на пойдет на это, то ипотечные заемщики, а они, как известно, самые добропорядочные плательщики, сбегут в другие банки. Например, в тот же ВТБ, который уже сегодня готов рефинансировать ипотеку Сбербанка под 9% годовых.

Для справки

Программами рефинансирования пользуются заемщики банков для того, чтобы уменьшить платежи по кредиту, выданному ранее по более высокой ставке.

Предыдущая программа снижения ставок по выданной ипотеке действовала в Сбербанке с июня 2017 года по сентябрь 2018 года. Как сообщает РИА Новости, ею воспользовались почти 800 тысяч заемщиков.

Сбербанк России

Официальный сайт: www.sberbank.ru

Телефон: 900, +7 (495) 500 5550.

Адрес: Москва, 117997, ул. Вавилова, 19.

Информация не является публичной офертой. Генеральная лицензия на осуществление банковских операций №1481