Переход налоговой через Альпы – Газета Коммерсантъ № 28 (6749) от 15.02.2020

Правительство одобрило проект изменений в соглашении между РФ и Швейцарией об избежании двойного налогообложения в отношении налогов на доходы и капитал. По сути, поправки призваны прекратить практику так называемого налогового шопинга — выбора более выгодного международного договора, позволяющего резиденту страны получать максимальные льготы и фактически двойное освобождение от налогов. По мнению юристов, в новой версии соглашения любая трансакция между финансовыми системами РФ и Швейцарии может быть оспорена, если налоговики двух стран заподозрят риск минимизации выплат: фактически речь идет о введении режима многосторонней конвенции BEPS в отношениях двух стран.

Российское правительство одобрило поправки к соглашению РФ и Швейцарской Конфедерации об избежании двойного налогообложения (СОИДН) от 15 ноября 1995 года. Поправки направлены не только на практику СОИДН, но и на устранение возможностей пониженного налогообложения «посредством избежания или уклонения от уплаты налогов (в том числе путем использования схем, направленных на получение косвенным образом резидентами третьих государств льгот по такому соглашению)», говорится в одной из первых статей поправок соглашения.

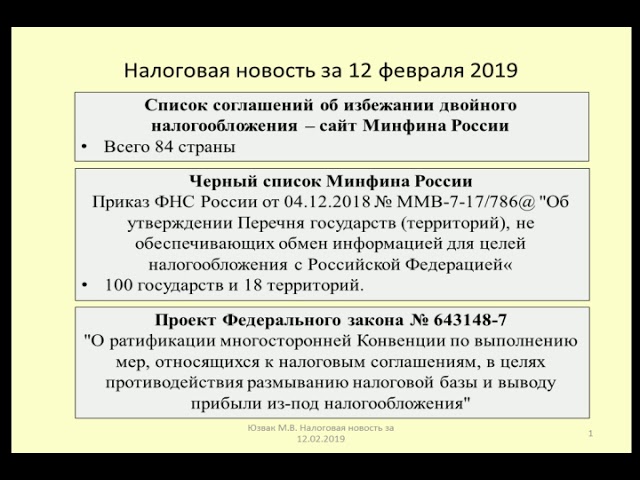

«Фактически стороны подчеркнули, что намерены бороться с размыванием налоговой базы и выводом прибыли,— ранее этого напрямую указано не было»,— комментирует партнер практики налоговых споров МЭФ PKF Александр Овеснов. Кроме того, по его словам, поправки позволят устранить «двойное освобождение» от налогообложения. «Ранее РФ присоединилась и ратифицировала Конвенцию по выполнению мер, относящихся к налоговым соглашениям, в целях противодействия размыванию налоговой базы и выводу прибыли из-под налогообложения. Текущие поправки связаны с тем, что при ратификации Конвенции ее условия не были заявлены по отношению к соглашению со Швейцарией»,— говорит он.

Кроме того, изменения вводят две новации:

- первая — проценты по кредитам и займам, выплаченные от российских компаний швейцарским, теперь смогут в полном объеме облагаться налогами по закону Швейцарии,

- вторая — при освобождении дохода от налогов в РФ или при применении льготной ставки налога на дивиденды такой доход не может быть полностью освобожден от швейцарских налогов.

«Поправки направлены на противодействие так называемому treaty shopping (налоговый шопинг.—

По статистике ЦБ, за семь месяцев 2019 года объем прямых негосударственных инвестиций из РФ в Швейцарию (участие в капитале и долговые инструменты) составил $414 млн. Отметим, система трансакций между российскими и швейцарскими компаниями почти всегда включает промежуточные юрисдикции (сейчас в основном включенные в конвенцию BEPS), цифры статистики вряд ли отражают реальные объемы финансовых потоков, на которые в итоге будут влиять изменения в российско-швейцарском СОИДН. Впрочем, судя по реакции юристов, радикальных и быстрых изменений в структуру международных трансакций российских корпораций и их собственников поправки к СОИДН не вносят, долгосрочное же развитие трендов будет зависеть в основном от активности российских налоговых структур в этой сфере.

Татьяна Гришина, Татьяна Едовина

Россия не направляла Гонконгу и Швейцарии предложения об изменении налоговых соглашений — Экономика и бизнес

НИКОСИЯ, 8 сентября. /ТАСС/. Россия пока не направляла Гонконгу и Швейцарии предложения об изменении налоговых соглашений, идет внутриправительственное согласование, заявил журналистам статс-секретарь — замминистра финансов РФ Алексей Сазанов.

«С голландцами мы сейчас ведем активные переговоры (по изменению налогового соглашения — прим. ТАСС). Мы направили свое предложение. Их позицию окончательную по нашим предложениям мы ожидаем до конца сентября», — сказал он.

По его словам, Гонконгу и Швейцарии пока предложения о внесении изменений в соглашение не направлялись. «Идет внутриправительственное согласование данного вопроса», — добавил замминистра.

Сазанов также сообщил, какой процент компаний сможет платить налог в размере не более 5%. По его данным, речь идет не более чем о 10% компаний. «Это по тому объему, который был в 2019 году с применением тех изъятий, которые мы сейчас предусмотрели», — отметил он.

В августе Минфин России сообщил о достижении договоренностей о повышении до 15% ставки налога на проценты и дивиденды с Кипром и Мальтой. Минфин РФ направил такие же запросы в Нидерланды и Люксембург. Вице-премьер РФ Алексей Оверчук заявлял также, что Россия может предложить Швейцарии и Гонконгу внести изменения в соглашения об избежании двойного налогообложения.

25 марта президент РФ Владимир Путин предложил повысить ставку налога с дивидендов, которые выводятся за рубеж в офшорные юрисдикции, с 2% до 15%. Указанная мера требовала корректировки соглашений об избежании двойного налогообложения с некоторыми странами. Глава государства поручил кабмину организовать такую работу. Путин предупредил, что Россия выйдет из подобных соглашений в одностороннем порядке, если заграничные партнеры не примут новые условия. Он пояснил, что начать следует с тех государств, через которые проходят значительные ресурсы российского происхождения.

Избежание двойного налогообложения в Швейцарии. Договора СИДН.

Договора об избежании двойного налогообложения в Швейцарии – один из факторов безусловного лидерства юрисдикции на рынке финансовых услуг, международного бизнеса и аккумулирования денежных потоков. Страна заключила более 80 договоров СИДН (DTA), основа 30 из них – правила / положения ОЭСР (OECD). Они позволяют полностью или частично избежать повторного налогообложения за товары / услуги, которые уже вошли в налогооблагаемую базу в другой юрисдикции.

Они позволяют полностью или частично избежать повторного налогообложения за товары / услуги, которые уже вошли в налогооблагаемую базу в другой юрисдикции.

Использовать договора СИДН (DTA) для размывания налоговой базы и уклонения от обязательных выплат в Швейцарии не получится, конвенция BEPS / MLI BEPS работает здесь в полном объёме. Но компании, ведущие честный, открытый и прозрачный бизнес, получили возможность не платить двойные налоги, благо соглашения DTA, снижающие налоговый пресс, исключили двойное налогообложение.

Базовые положения:

- Если соглашение СИДН отсутствует, при соблюдении ряда условий можно получить налоговый кредит в Швейцарии.

- Роялти (компенсация за использование авторских / патентных / смежных прав), если они выплачиваются в пользу бенефициара – налогового резидента другой страны, не облагаются налогом.

Внимание! Это не даёт легального права использовать DTA для

- Прибыль, поступающая на счёт материнской компании – нерезидента от филиала в Швейцарии, не облагается налогом, даже если соглашение об избежании двойного налогообложения не заключено.

- Положение договоров СИДН (DTA) не применяются к выплатам (проценты, дивиденды, роялти) в пользу некоторых европейских компаний (из Германии, Италии, Франции, Бельгии), если компания – налоговый резидент освобождена (частично, полностью) от кантональных налогов (действующих для некоторых типов компании). Это касается холдинговых, смешанных, вспомогательных и сервисных компаний.

Критерии «злоупотребления» налогового соглашения СИДН (DTA), возникают в случае, если юридическое лицо, контролируемое нерезидентом Швейцарии, не отвечает базовым критериям (действует правило логического «И» — необходимо соответствие ВСЕМ условиям):

- Разумное соотношение собственных / заёмных средств. Понятие несколько размытое, на практике оно означает, что общая сумма всех кредитных / заёмных средств компании не должна превышать размер уставного капитала более, чем в 6 раз.

- Суммы, выплачиваемые по кредитам, не должны быть чрезмерными. Обращаем Ваше внимание, что квалификационная, граничная сумма время от времени меняется, поэтому обязательно уточняйте актуальную налоговую информацию у экспертов портала Internationalwealth.info.

- Ограничения на выплаты нерезидентам. Чтобы соответствовать критериям «попадания» в соглашения об избежании двойного налогообложения, следует сохранять граничный порог на уровне менее 50%.

- Обязательное распределение четверти (25%) дохода или более в качестве дивидендов.

Внимание! Если хотя бы одно условие не выполнено, суммы, удерживаемые в качестве налога (и допускающие возврат по СИДН!), не учитываются!

Страны – подписанты договоров об избежании двойного налогообложения со Швейцарией

Информация, которую мы для Вас подготовили, является актуальной на середину ноября 2020 года. Мы не можем гарантировать, что со временем перечень стран не будет расширен, поэтому всегда спрашивайте последние изменения у наших экспертов.

Страны, подписавшие налоговые соглашения по предотвращению двойного налогообложения:

- Европа + «пограничные» (на стыке с Азией) юрисдикции: 41.

- Африка: 7.

- Северная / Южная Америка, страны Карибского региона: 11.

- Океания: 2.

- Азия, ближний / средний / дальний Восток: 26.

Внимание! Соглашения об избежании двойного налогообложения между Швейцарией и Коста-Рикой, Оманом и Зимбабве ожидают ратификации.

Взаимоотношения с ОЭСР, переходный период

OECD (Organisation for Economic Co-operation and Development) – солидная международная организация. Формально структура не является карательной / полицейской / контролирующей, но практика показывает, что пренебрежение стандартами ОЭСР ведёт к самым печальным последствиям. Поэтому нет ничего удивительного, что Швейцария в вопросах налогообложения ориентируется на «рекомендации» OECD.

Поэтому нет ничего удивительного, что Швейцария в вопросах налогообложения ориентируется на «рекомендации» OECD.

Наиболее важные моменты:

- 13 марта 2009 года. Подтверждены планы Швейцарии на имплементацию норм ОЭСР. Обратите внимание на формулировку – «для административной поддержки в налоговых вопросах» (здесь идёт речь о 26 статье типовой конвенции ОЭСР).

- Разрешён обмен данными с другими странами, но только по обоснованному и конкретному запросу.

- Поправка, декларирующая соответствующую оговорку (см. выше) и начало переговоров по изменению соглашения об избежании двойного налогообложения, была отозвана Федеральным Советом.

- Декларируется соблюдение банковской тайны.

- Права плательщиков налогов – резидентов Швейцарии, не ущемлены.

- Автоматический обмен информацией не применяется.

- Решение Совета Федерации требует внесения соответствующих изменений в соглашение с ЕС.

Особенности внутренней налоговой политики, которая будет проводиться в переходный период:

- Всесторонняя административная помощь (в отдельных случаях возможны ограничения, например, при fishing expeditions).

- Максимально продуманные решения на переходный период.

- Юридическое ограничение перечня налогов и сборов, подпадающих по нормы ОЭСР.

- Применение принципа субсидирования.

- Устранение любой дискриминации.

Британские счета

Применение соглашений об избежании двойного налогообложения сопряжено с трудностями, возникающими из-за статуса всемирного финансового центра. Совместить анонимность банковских аккаунтов и требования OECD крайне сложно. Поэтому неудивительно, что уже начали появляться проблемы, с которыми пока удаётся справиться.

Первым камнем преткновения стали счета британских налоговых резидентов, открытые в банках Швейцарии. Чтобы урегулировать потенциальный конфликт, в октябре 2010 года было подписано рамочное соглашение. Согласно документу, владельцы счетов будут выплачивать налоги, а финансовая / банковская информация по аккаунту будет включена в список данных, подлежащих обмену между двумя странами. Помимо этого, документ узаконил расширение сотрудничества двух стран в налоговых и финансовых вопросах. Окончательно соглашение было подписано 6 октября 2011 года, а расширенный протокол, разъясняющий сложные вопросы, 20 марта 2012 года.

Помимо этого, документ узаконил расширение сотрудничества двух стран в налоговых и финансовых вопросах. Окончательно соглашение было подписано 6 октября 2011 года, а расширенный протокол, разъясняющий сложные вопросы, 20 марта 2012 года.

Можно долго спорить о том, почему Швейцария подписала ограничивающий налоговый документ. Но спорить с тем, что новые реалии, ограничивающие анонимность и конфиденциальность, стали реальностью, уже нельзя. Даже если говорить о таком финансовом колоссе, как Швейцария.

Дополнительная информация:

- Основная версия принятия протокола – попытка договориться с функционерами ЕС и вывести британских держателей счетов из серой зоны неопределённости, что позволит нивелировать риски судебного оспаривания в суде Евросоюза.

- Страны окончательно прояснили вопросы налогообложения британских владельцев счетов в Швейцарии. Было решено, что лица, уже выплатившие налоги на основе требований Европейской Директивы, будут дополнительно обложены налогом в размере 13%, после чего их налоговые обязательства будут выполнены.

- Дополнительно документ прояснил моменты с наследованием. Бенефициар нераскрытого счёта в Швейцарии должен либо выплатить в полном объёме налог на наследство, либо подписать согласие на передачу информации финансовым / налоговым структурам Великобритании.

Борьба с двойным налогообложением в Швейцарии: последние изменения

Договора «первой волны» спасли репутацию страны как мирового финансового центра. Но многие из них были приняты в «аварийном порядке», их содержание не учитывало многие тонкости и особые случаи. Ещё один фактор, непосредственно влияющий на «качество» документов, касается устаревания налоговых соглашений по избежанию двойного налогообложения.

Поэтому существующие договоры постоянно дорабатываются, расширяются, уточняются. Это позволяет Швейцарии сохранять привлекательный налоговый климат для владельцев оффшорных счетов в рамках действующих нормативов и актуальность соглашений, позволяющих избежать двойного налогообложения.

Информация ниже представляет собой экспертную выжимку наиболее важных моментов, непосредственно влияющих на бизнес, направление финансовых потоков, налогообложение и легальность снижения налоговых выплат.

Швейцария – Великобритания

Были легализованы (вписаны в текст основного документа) поправки по инвестиционным инструментам, по взаимопониманию между странами, по пенсионным схемам (всё – 2008 г.). Также был дополнен протокол 2017 года и старая конвенция 1977 года, регулирующая вопросы налогообложения между двумя странами. Договор / соглашение по избежанию двойного налогообложения вступил в силу 6 апреля 2020 года.

Внесены актуальные поправки в протокол об избежании двойного налогообложения между странами. Среди прочего документ регулирует контроль со стороны регулятора над размыванием налоговой базы (вступление в силу – 16 июля 2019 года).

Подписание протокола DTA.

Швейцария – Эквадор

Подтверждено протокол к соглашению об избежании двойного налогообложения между странами (вступление в силу – 17 апреля 2019 года).

Ратификация Национальной ассамблеей Эквадора протокола к базовому договору СИДН.

Парламент Швейцарии получает на утверждение протокол к соглашению СИДН.

Швейцария – Украина

Подписание протокола / договора DTA (текст был утверждён 24 января 2019 года).

Швейцария – Пакистан

Вступление в силу базового соглашения об избежании двойного налогообложения между странами.

Федеральное собрание Швейцарии одобрило базовый договор СИДН.

Верхняя палата парламента Швейцарии ратифицирует соглашение СИДН.

Правительство Швейцарии получает право ратифицировать договор DTA.

Подписание TIEA (добавлена информация о банковских счетах).

Швейцария – Гана

Внесены изменения в договор об избежании двойного налогообложения между юрисдикциями.

Швейцария – Косово

Начал работать договор об избежании двойного налогообложения между странами (вступил в силу 10 октября 2018 года).

Федеральное собрание Швейцарии одобрило базовый договор СИДН.

Верхняя палата парламента Швейцарии ратифицирует соглашение СИДН.

Швейцария – Латвия

В соглашение DTA внесены важные изменения.

Верхняя палата парламента Швейцарии ратифицирует соглашение протокол к СИДН.

Швейцария – Швеция

Утверждена поправка по объёму срочного пенсионного фонда.

Швейцария – Иордания

Продолжение активных переговоров по условиям договора об избежании двойного налогообложения.

Швейцария – Бразилия

Внесение поправок в договор DTA (подписан 3 мая 2018 года).

Швейцария – Замбия

Парламент Швейцарии получает на утверждение новый договор об избежании двойного налогообложения.

Верхняя палата парламента Швейцарии ратифицирует соглашение СИДН.

Подписание основного договора об избежании двойного налогообложения.

Подписание СИДН.

Швейцария – Саудовская Аравия

Обновление договора DTA.

Подписание договора DTA

Удобрение договора об избежании двойного налогообложения кабинетом министров Саудовской Аравии.

Швейцария – Канада

Обновление базового договора.

Вступление в силу договора об автоматическом обмене налоговой информацией.

Швейцария – Белиз

Обновление договора СИДН.

Вступление в силу основного соглашения об избежании двойного налогообложения.

Швейцария – Гренада

Обновление договора СИДН.

Вступление в силу основного соглашения об избежании двойного налогообложения.

Швейцария – Албания

Обновление договора DTA.

Модифицированные соглашения СИДН вступили в силу.

Швейцария – Норвегия

Обновление договора СИДН.

Вступление в силу основного соглашения об избежании двойного налогообложения.

Швейцария – Чили

Подтверждение факта подписания договора DTA между двумя странами.

Соглашения об избежании двойного налогообложения в Швейцарии – эффективный и законный инструмент, позволяющий минимизировать налоговые выплаты. Ситуация в этой области постоянно меняется, поэтому новые данные в статью будет добавлена по мере её появления.

Источники дополнительной информации:

Швейцария – отличное место для ведения бизнеса, аккумулирования активов и управления капиталами. Искренне желаем Вам удачи во всех деловых начинаниях и предлагаем воспользоваться помощью наших опытных экспертов (e-mail для связи – [email protected])!

Интересует ВНЖ Швейцарии. Для жителей всех стран равные условия?

Увы, нет. Резиденты т. н. «третьих» юрисдикций подпадают под целый ряд запретов и ограничений. Но это не значит, что для них получение ВНЖ Швейцарии вообще невозможно. Наиболее существенные ограничения: 1) Получение предварительное разрешение на работу в миграционных органах конкретного кантона. 2) Безусловный приоритет местным рабочим. 3) Соблюдение жестких квот по рабочим разрешением (на 2020 год установлен лимит 4500). 4) Обязательное знание одного из государственных языков (немецкий, французский, итальянский, романшский). 5) Минимальная зарплата должна соответствовать общепринятым нормам. 6) Способность и возможность интегрироваться в швейцарское общество. Обратите внимание, что это именно базовые требования, есть и другие.

Возможно ли получение ВНЖ за инвестиции в Швейцарии?

Да, это возможно. Примерная очерёдность шагов (если реализацией Вашего заказа занимаются эксперты нашего портала) может быть следующей: 1) Общая проверка возможности получить ВНЖ за инвестиции в Швейцарии. Если она отсутствует (или вероятность крайне низкая), мы предложим несколько альтернативных вариантов. 2) Анализ требований клиента на предмет выбора наиболее подходящего кантона. 3) Подготовка заявки с учётом всех актуальных требований. 4) Переговоры с властями кантона. 5) Непосредственная подача заявки на ВНЖ в Швейцарии. После её одобрения на кантональном и федеральном уровнях Вы получаете национальную визу и документ о ВНЖ. Теперь можно начинать реализацию конкретного бизнес-проекта в Швейцарии.

После её одобрения на кантональном и федеральном уровнях Вы получаете национальную визу и документ о ВНЖ. Теперь можно начинать реализацию конкретного бизнес-проекта в Швейцарии.

Какие нужны документы, чтобы зарегистрировать компанию в Швейцарии?

Перечень необходимого может различаться в зависимости от профиля деятельности компании, кантона и множества других факторов. Минимальный набор без учёта названных тонкостей выглядит следующим образом: 1) Доверенность (апостиль, нотариальное заверение). 2) Образцы подписей всех лиц, имеющих право распоряжаться счётом. 3) Копия устава и учредительного договора (они будут подписаны у нотариуса). 4) Договор с одним / двумя резидентами Швейцарии. 5) Договор, подтверждающий наличие регистрационного адреса / рабочего места. 6) Доверенность на представление интересов в государственных службах. 7) Декларация по отсрочке годового аудита. 8) Формы для Due Diligence / KYC. 9) Типовое заявление (коммерческий реестр). 10) Личные документы. 11) Регистрационные документы, если один из учредителей – ЮЛ.

Метки: Налоги В Швейцарии Налоговые Соглашения Налогообложение В Швейцарии Швейцария

Россия повысит налоги на вывод капитала в Швейцарию и Гонконг

О том, что Россия может предложить Швейцарии и Гонконгу пересмотреть соглашения об избежании двойного налогообложения (СИДН), сообщил вице-премьер Алексей Оверчук на совещании президента с членами правительства. Такие же предложения уже получили Кипр, Мальта, Люксембург и Нидерланды, сообщают «Ведомости».

В этом сюжете10 августа, 15:59

3 августа, 13:49

16 июля, 9:36

В понедельник, 10 августа, Минфин сообщил о завершении переговоров и о согласии Кипра на пересмотр налогового соглашения для повышения налогов на дивиденды и проценты до 15%. При этом Кипр сохранил льготные ставки 0% и 5% для страховых компаний, пенсионных фондов и компаний, акции которых торгуются на бирже. Также не будут облагаться налогом у источника процентные платежи по облигациям, корпоративным и государственным.

Также не будут облагаться налогом у источника процентные платежи по облигациям, корпоративным и государственным.

Что касается Швейцарии и Гонконга, то эти юрисдикции в меньшей степени использовались для создания холдинговых структур и в большей степени – для активных торговых операций со специальными низкими режимами налогообложения, пишет издание. Эксперты отмечают, что пересмотр соглашений со Швейцарией будет происходить сложнее, чем с Кипром, поскольку пересмотр СИДН может затронуть крупнейших игроков целого ряда российских добывающих отраслей. В первую очередь пострадают экспортеры удобрений и нефти.

Владимир Путин заявил о пересмотре СИДН в своем обращении к россиянам в марте. По его словам, повышение налогов для тех, кто получает дивиденды или проценты от российских компаний, восстановит социальную справедливость, а вырученные от новых налогов средства будут направлены на лечение детей.

66 стран, с которыми исключено двойное налогообложение

Кипр продолжает работу по избежанию двойного налогообложения с другими странами. Соответствующие договоры подписаны с 66 государствами. На днях министр финансов Кипра Константинос Петридис и посол Швейцарии на Кипре Пьер-Ив Фю подписали протокол, который вносит изменения в соглашение об избежании двойного налогообложения и противодействии уходу от уплаты налогов.

Сейчас Кипр ведет переговоры с Россией, которая внезапно решила пересмотреть условия соглашения об избежании двойного налогообложения с зарубежными странами. Никосия в ответ на предложение Москвы увеличить действующие ставки предложила их сохранить, ужесточив при этом контроль за иностранными структурами российского бизнеса. Однако Москва настаивает на их повышении, угрожая денонсировать ныне действующий договор уже осенью.

Разрыв соглашений будет означать, что кипрские резиденты, владеющие долями в российских компаниях и получающие от них дивиденды, больше не смогут платить с них налоги в российский бюджет по льготной ставке 5% и 10% вместо стандартных для иностранцев 15%. Также ликвидируется льгота при уплате налога на прибыль с процентов по займам от российских должников — в соответствии с соглашением, ставка в России обнулялась.

Не нравится тихая «налоговая гавань» Кипра и Европейскому союзу – за низконалоговыми юрисдикциями за пределами сообщества наблюдают давно, но сейчас пришел черед членов блока: Люксембурга, Мальты, Нидерландов, Кипра и Ирландии. И это неудивительно, ведь примерно 50% мировых трансграничных активов и пассивов (21-32 трлн долларов) проходят через эти юрисдикции. И все это – «под носом» у остальных стран ЕС в сложное посткарантинное время, когда Еврокомиссия испытывает острую потребность в финансировании.

Подписывать в такой ситуации новое соглашение с Швейцарией – опасно ли это? Эксперты уверены – Кипру нечего бояться, потому что у страны – прозрачная и простая налоговая система без сложных схем. Кроме того, в результате предложений Еврокомиссии Кипр приступает к внесению поправок в свое налоговое законодательство, чтобы ввести инкорпорационный тест в качестве критерия налогового резидентства и удерживаемые налоги на платежи в государства, которые находятся в списке некооперативных стран.

Вот полный список, с которыми Кипр уже подписал соглашение об избежании двойного налогообложения.

1. Андорра

2. Сан-Марино

3. Азербайджан***

4. Египет

5. Эфиопия

6. Армения

7. Австрия

8. Бахрейн

9. Бельгия

10. Босния*

11. Болгария

12. Франция

13. Германия

14. Грузия

15. Дания

16. Швейцария

17. Греция

18. Эстония

19. Великобритания

20. ОАЭ

21. США

22. Тайланд

23. Индия

24. Иран

25. Ирландия

26. Исландия

27. Испания

28. Италия

29. Казахстан

30. Канада

Канада

31. Катар

32. Китай

33. Киргизстан***

34. Кувейт

35. Гернси

36. Латвия

37. Беларусь

38. Люксембург

39. Ливан

40. Литва

41. Мальта

42. Маврикий

43. Черногория*

44. Молдова

45. Барбадос

46. Норвегия

47. ЮАР

48. Венгрия

49. Узбекистан***

50. Украина***

51. Польша

52. Португалия

53. Румыния

54. Россия

55. Саудовская Аравия

56. Сербия*

57. Сейшельские острова

58. Сингапур

59. Словакия**

60. Словения*

61. Швеция

62. Швейцария

63. Сирия

64. Джерси

65. Чехия

66. Финляндия

* с этими странами продолжает действовать соглашение, заключенное между Республикой Кипр и Югославией

** с этими странами продолжает действовать соглашение, заключенное между Республикой Кипр и Чехословакией

*** с этими странами продолжает действовать соглашение, заключенное между Республикой Кипр и СССР

что делать с офшорами? — Право на vc.ru

Россия активно меняет налоговые соглашения с другими государствами: Кипр, Мальта и Люксембург уже приняли новые правила, Швейцария, Нидерланды и Гонконг в стадии переговоров. Что происходит, чем это грозит и как с этим справиться — кратко разбираем в этой заметке и чуть подробнее в путеводителе.

{«id»:155212,»url»:»https:\/\/vc.ru\/legal\/155212-nalogovye-izmeneniya-2020-chto-delat-s-ofshorami»,»title»:»\u041d\u0430\u043b\u043e\u0433\u043e\u0432\u044b\u0435 \u0438\u0437\u043c\u0435\u043d\u0435\u043d\u0438\u044f 2020: \u0447\u0442\u043e \u0434\u0435\u043b\u0430\u0442\u044c \u0441 \u043e\u0444\u0448\u043e\u0440\u0430\u043c\u0438?»,»services»:{«facebook»:{«url»:»https:\/\/www.facebook.com\/sharer\/sharer.php?u=https:\/\/vc. ru\/legal\/155212-nalogovye-izmeneniya-2020-chto-delat-s-ofshorami»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/legal\/155212-nalogovye-izmeneniya-2020-chto-delat-s-ofshorami&title=\u041d\u0430\u043b\u043e\u0433\u043e\u0432\u044b\u0435 \u0438\u0437\u043c\u0435\u043d\u0435\u043d\u0438\u044f 2020: \u0447\u0442\u043e \u0434\u0435\u043b\u0430\u0442\u044c \u0441 \u043e\u0444\u0448\u043e\u0440\u0430\u043c\u0438?»,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.com\/intent\/tweet?url=https:\/\/vc.ru\/legal\/155212-nalogovye-izmeneniya-2020-chto-delat-s-ofshorami&text=\u041d\u0430\u043b\u043e\u0433\u043e\u0432\u044b\u0435 \u0438\u0437\u043c\u0435\u043d\u0435\u043d\u0438\u044f 2020: \u0447\u0442\u043e \u0434\u0435\u043b\u0430\u0442\u044c \u0441 \u043e\u0444\u0448\u043e\u0440\u0430\u043c\u0438?»,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc.ru\/legal\/155212-nalogovye-izmeneniya-2020-chto-delat-s-ofshorami&text=\u041d\u0430\u043b\u043e\u0433\u043e\u0432\u044b\u0435 \u0438\u0437\u043c\u0435\u043d\u0435\u043d\u0438\u044f 2020: \u0447\u0442\u043e \u0434\u0435\u043b\u0430\u0442\u044c \u0441 \u043e\u0444\u0448\u043e\u0440\u0430\u043c\u0438?»,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect.ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/legal\/155212-nalogovye-izmeneniya-2020-chto-delat-s-ofshorami»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u041d\u0430\u043b\u043e\u0433\u043e\u0432\u044b\u0435 \u0438\u0437\u043c\u0435\u043d\u0435\u043d\u0438\u044f 2020: \u0447\u0442\u043e \u0434\u0435\u043b\u0430\u0442\u044c \u0441 \u043e\u0444\u0448\u043e\u0440\u0430\u043c\u0438?&body=https:\/\/vc.

ru\/legal\/155212-nalogovye-izmeneniya-2020-chto-delat-s-ofshorami»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/legal\/155212-nalogovye-izmeneniya-2020-chto-delat-s-ofshorami&title=\u041d\u0430\u043b\u043e\u0433\u043e\u0432\u044b\u0435 \u0438\u0437\u043c\u0435\u043d\u0435\u043d\u0438\u044f 2020: \u0447\u0442\u043e \u0434\u0435\u043b\u0430\u0442\u044c \u0441 \u043e\u0444\u0448\u043e\u0440\u0430\u043c\u0438?»,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.com\/intent\/tweet?url=https:\/\/vc.ru\/legal\/155212-nalogovye-izmeneniya-2020-chto-delat-s-ofshorami&text=\u041d\u0430\u043b\u043e\u0433\u043e\u0432\u044b\u0435 \u0438\u0437\u043c\u0435\u043d\u0435\u043d\u0438\u044f 2020: \u0447\u0442\u043e \u0434\u0435\u043b\u0430\u0442\u044c \u0441 \u043e\u0444\u0448\u043e\u0440\u0430\u043c\u0438?»,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc.ru\/legal\/155212-nalogovye-izmeneniya-2020-chto-delat-s-ofshorami&text=\u041d\u0430\u043b\u043e\u0433\u043e\u0432\u044b\u0435 \u0438\u0437\u043c\u0435\u043d\u0435\u043d\u0438\u044f 2020: \u0447\u0442\u043e \u0434\u0435\u043b\u0430\u0442\u044c \u0441 \u043e\u0444\u0448\u043e\u0440\u0430\u043c\u0438?»,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect.ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/legal\/155212-nalogovye-izmeneniya-2020-chto-delat-s-ofshorami»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u041d\u0430\u043b\u043e\u0433\u043e\u0432\u044b\u0435 \u0438\u0437\u043c\u0435\u043d\u0435\u043d\u0438\u044f 2020: \u0447\u0442\u043e \u0434\u0435\u043b\u0430\u0442\u044c \u0441 \u043e\u0444\u0448\u043e\u0440\u0430\u043c\u0438?&body=https:\/\/vc. ru\/legal\/155212-nalogovye-izmeneniya-2020-chto-delat-s-ofshorami»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

ru\/legal\/155212-nalogovye-izmeneniya-2020-chto-delat-s-ofshorami»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

2515 просмотров

В марте президент объявил о повышении налога на дивиденды и проценты, которые выплачиваются из России за рубеж в «офшорные» юрисдикции. Для этого России необходимо пересмотреть условия соглашений об избежании двойного налогообложения («СИДН») с другими странами которые устанавливают порядок уплаты и размер ставок.

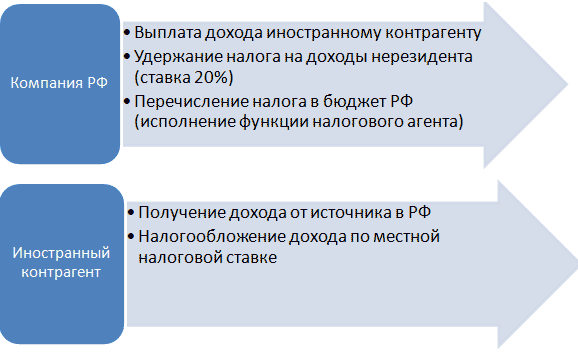

Пересмотр СИДН коснется всех российских корпоративных структур, в которых есть иностранные компании. В этой заметке мы рассмотрим самый простой кейс, где российская компания («РусКо») платит дивиденды и проценты по займам в пользу иностранной (материнской) компании («ИнКо»).

Теория

Допустим, РусКо платит дивиденды своему акционеру — ИнКо. Фактически РусКо отдает ИнКо доход, источником которого является заработанная в России прибыль, и на этом основании Россия может удерживать налог, который так и называется — налог у источника или “witholding tax”. Однако иностранное государство, в котором находится ИнКо, также скорее всего обложит дивиденды налогом как доход налогового резидента.

Очевидно, что в этом случае налог возникнет дважды, что не совсем справедливо экономически и не способствуют развитию международной торговли и привлечению иностранного капитала.

Чтобы исправить эту ситуацию и были придуманы СИДН. Они устанавливают правила налогообложения трансграничных выплат, в том числе льготные ставки налога у источника и правила зачета уже уплаченных с дохода налогов. Так, при выплате дивидендов налог может составить 5-10%, вместо 15% по общим правилам НК РФ, а по процентам ставка может быть снижена до 0% вместо 20%.

Применение льгот по СИДН возможно при соблюдении ряда правил и доступно только налоговым резидентам государств которые заключили СИДН.

При выплате в РФ правила будут применяться зеркально — налог у источника будет удерживать государство выплаты.

Buzko LegalСуществуют государства, с которыми обычно не заключают СИДН, так называемые «офшоры». Особенность этих стран — большое количество льгот для бизнеса. Регистрация компании в офшорах зачастую не требует существенных вложений, а информация о бенефициарах закрытая. Офшоры они находятся «вне» международных инициатив по борьбе с уклонением от уплаты налогов (например, автоматического обмена налоговой информацией и пр.).

Для перевода средств в офшоры используются «транзитные» страны, с которыми заключены СИДН и возможно применение налоговых льгот. Такие страны участвуют в международных инициативах, но могут предоставлять для бизнеса отдельные льготы внутри страны. Например у Кипра есть СИДН с Россией, при этом полученные дивиденды и проценты не облагаются на Кипре налогом на доход.

Например у Кипра есть СИДН с Россией, при этом полученные дивиденды и проценты не облагаются на Кипре налогом на доход.

Что делает Россия

Россия предлагает поднять ставку налога у источника в СИДН до 15%, что делает невыгодными выплаты за рубеж с целью исключительно налоговой экономии.

В отношении процентов, максимальный рост налоговой нагрузки может составить 15%. Сейчас проценты освобождены от налогообложения во многих СИДН. Buzko Legal

Если страны не примут предложение России, СИДН может быть расторгнут. Это грозит негативными последствиями не только для компаний, но и для физических лиц и увеличивает риск двойного налогообложения.

Что делать бизнесу

Для тех, кто владеет ИнКо в качестве личного холдинга или имеет ИнКо в корпоративной структуре, налоговая инициатива президента могла стать неожиданностью. Сейчас трудно предсказать как именно будет развиваться ситуация в целом, но для тех, кого коснется инициатива, есть несколько базовых вариантов действий:

- Ничего не делать.

Возможно, изменения не затронут ваш бизнес, или повышение ставки не будет для вас существенным

Возможно, изменения не затронут ваш бизнес, или повышение ставки не будет для вас существенным - Изменить структуру финансовых потоков и избежать выплаты дивидендов и процентов в спорные юрисдикции

- Ликвидировать иностранную компанию. Особенно актуально для исторически слоившихся компаний-рудиментов

- Перенести («редомицилировать») компанию:

- В другую иностранную юрисдикцию, или

- В Россию, в специальные административные районы («САР») с особыми условиями налогообложения (так называемые «российские офшоры»)

Наглядная иллюстрация возможных вариантов действий. Buzko Legal

Важно помнить, что все эти варианты имеют свои плюсы и минусы. Так, редомициляция может обойтись вам в несколько раз дороже, чем повышенная ставка налога, требования САР могут не подойти вашему бизнесу, а неверное изменение финансовых потоков только увеличит налоговую нагрузку. Прежде чем выбирать тот или иной вариант, стоит определить, как именно изменения СИДН скажутся на вашем бизнесе и какие варианты корпоративной реструктуризации существуют.

В целом сейчас самый подходящий момент провести аудит текущей структуры, почистить исторически сложившиеся элементы и адаптировать бизнес к изменившимся обстоятельствам и новым направлениям развития.

Подробнее о разных вариантах реструктуризации вы можете узнать в путеводителе.

Статья подготовлена Софьей Енгуразовой совместно с Романом Бузько из Buzko Legal.

Украина и Швейцария подписали Протокол о внесении изменений в Конвенцию об избежании двойного налогообложения

Реклама

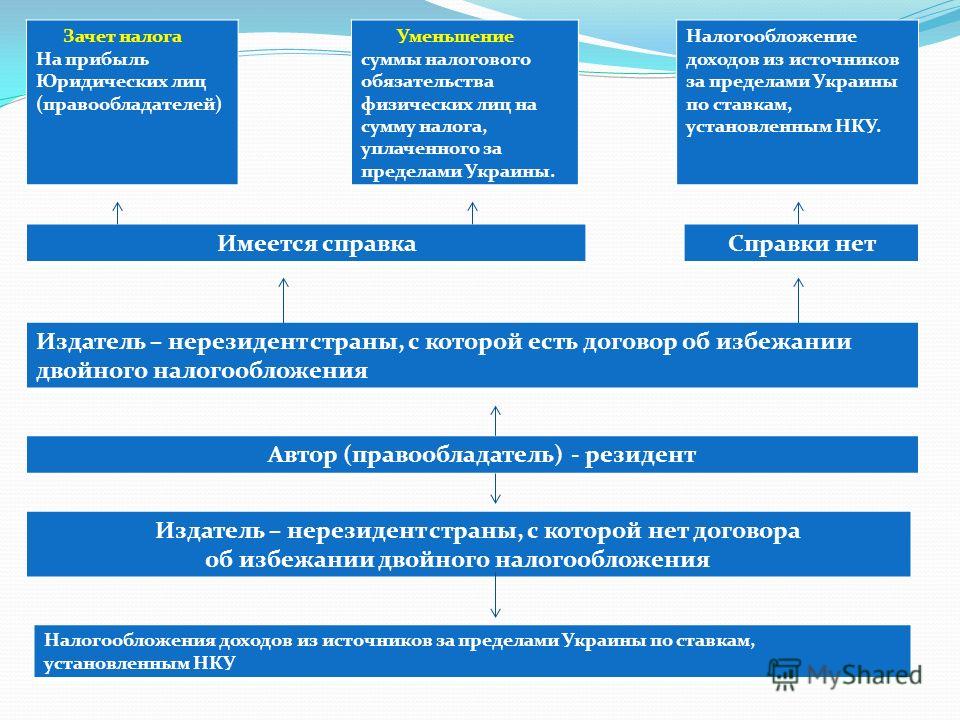

24 января 2019 года Министр финансов Оксана Маркарова и Президент Швейцарии Ули Маурер подписали Протокол о внесении изменений в Конвенцию между Правительством Украины и Швейцарской Конфедерацией об избежании двойного налогообложения относительно налогов на доходы и капитал.

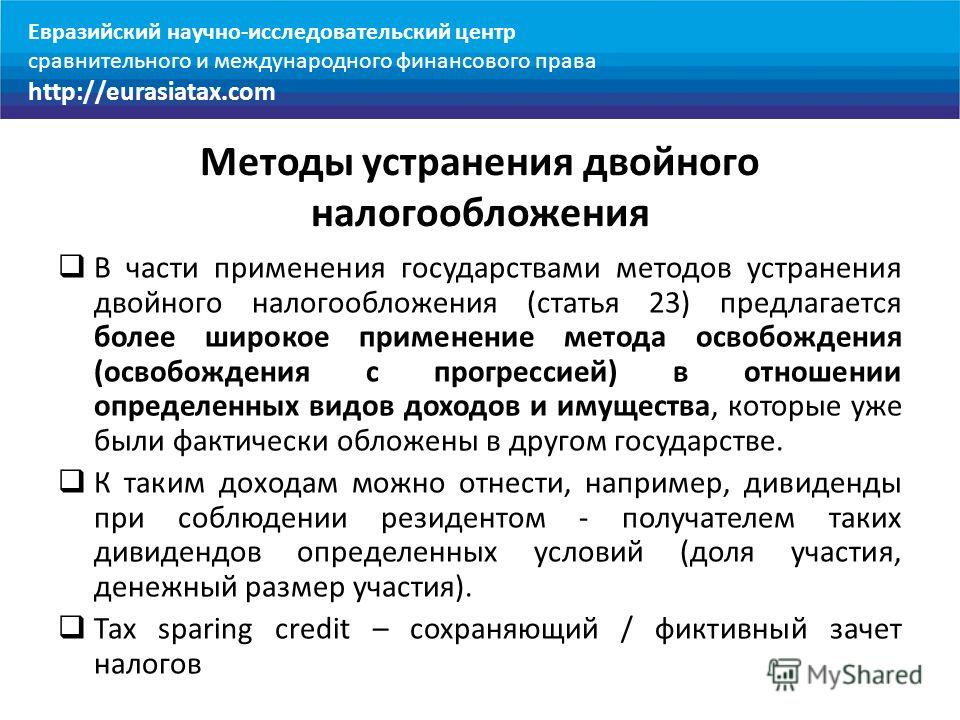

Заключение данного Протокола направлено на избежание двойного налогообложения доходов физических и юридических лиц, возникающих на территориях обеих стран. Это будет достигаться как путем распределения права налогообложения отдельных видов доходов между Украиной и Швейцарией в зависимости от места их возникновения, так и путем учета в налоговых обязательствах плательщика налога одного государства сумм налогов, уплаченных на территории другого государства.

Положения Протокола отвечают требованиям Модельной Конвенции ОЭСР и Плана действий BEPS (правилам противодействия размыванию базы налогообложения и выведению прибыли из-под налогообложения).

Подписанный Протокол между Украиной и Швейцарской Конфедерацией предусматривает:

— увеличение размера ставок налогообложения процентов и роялти — с 0 % до 5 %;

— дополнение новой статьей о совершенствовании процедуры взаимного согласования (разрешения налоговых споров) с помощью арбитража;

— новая редакция статьи об обмене информацией, которой предусматривается значительное расширение возможностей Договорных Государств по обмену налоговой информацией без оговорок относительно требований национального налогового интереса или банковской тайны;

— нормы о применении права на получение преимуществ — преимущества не будут предоставляться в отношении вида дохода или имущества, если одной из главных целей какой-либо договоренности или соглашения между субъектами хозяйственной деятельности было непосредственное или опосредствованное получение ими такого преимущества. Указанные ставки и положения отвечают общей практике заключения Украиной таких международных договоров об избежании двойного налогообложения и протоколов к ним с другими странами мира.

Указанные ставки и положения отвечают общей практике заключения Украиной таких международных договоров об избежании двойного налогообложения и протоколов к ним с другими странами мира.

После подписания Протокола Украина и Швейцария должны осуществить внутригосударственные процедуры, необходимые для ратификации Протокола.

Соглашения об избежании двойного налогообложения

Соглашения об избежании двойного налогообложения (СДН) предотвращают двойное налогообложение физических и юридических лиц с международными связями в области налогов на доход и капитал. Поэтому они являются важным элементом содействия международной экономической деятельности. В настоящее время Швейцария имеет соглашения об избежании двойного налогообложения с более чем 100 странами и стремится к дальнейшему расширению сети соглашений. Швейцария также имеет восемь соглашений об избежании двойного налогообложения в отношении налогов на наследство и наследство.

Тексты договоров: секретный сборник федерального законодательства

(на немецком языке)

Двойное налогообложение обычно происходит, когда два штата облагают налогом один и тот же доход или активы налогоплательщика. Большинство положений DTA посвящено предотвращению двойного налогообложения, предоставляя договаривающимся государствам право облагать налогом отдельные виды доходов и активов. Однако они просто ограничивают налоговое право договаривающихся государств.Основа для налогообложения лежит во внутреннем законодательстве договаривающихся государств.

Список лиц, которые могут получить выгоду от DTA, длинный и разнообразный и включает:

Лица, которые одновременно имеют постоянное место жительства в двух государствах;

Экспортные компании и группы с зарубежными дочерними предприятиями, защищенные от двойного налогообложения соглашением об избежании двойного налогообложения;

- Занятые лица, временно командированные за границу.

Соглашения об избежании двойного налогообложения дополнительно выполняют важную функцию для всех видов инвестиций за границу, поскольку они позволяют избежать двойного налогообложения прибыли и доходов от иностранных инвестиций.Более того, DTA обычно содержит определенные запреты на дискриминацию, механизм разрешения споров и пункт об обмене информацией по запросу.

DTA с Замбией и протоколы, вносящие поправки в DTA с Эквадором, Соединенным Королевством и США, вступили в силу с начала 2019 года. Кроме того, протоколы, изменяющие DTA с Бахрейном, Ираном, Ирландией, Кувейтом, Нидерландами, Подписаны Новая Зеландия, Норвегия, Южная Корея, Швеция и Украина.

Швейцария — Физические лица — Иностранные налоговые льготы и налоговые соглашения

Льгота по иностранному налогу

Если применяется DTT, невозмещаемые иностранные налоги на инвестиционный доход (проценты, дивиденды) обычно зачисляются на счет и в размере соответствующего фактического швейцарского налога на этот доход.Неиспользованные кредиты не переносятся.

Для всех других доходов и активов Швейцария применяет метод «освобождения с прогрессией» в отношении стран-участниц, чтобы избежать двойного налогообложения. Таким образом, Швейцария не будет предоставлять кредит на уплату иностранных налогов. Единственное исключение применяется в отношении договорных ставок по процентам, роялти и дивидендам из иностранного источника.

Подоходный налог и налоги на имущество, взимаемые в странах, с которыми Швейцария не заключила DTT, не могут быть зачтены в счет швейцарских налогов, а базовый доход или активы не освобождены от швейцарского налогообложения.Однако налогоплательщик может ходатайствовать о вычете до налогообложения суммы невозмещаемых иностранных налогов.

Налоговые соглашения

Швейцария имеет довольно обширную сеть договоров о подоходном налоге с более чем 80 юрисдикциями.

Большинство договоров, в принципе, следуют типовому договору ОЭСР. Как правило, двойного налогообложения можно избежать, применяя метод «освобождения с прогрессией», т.е. весь доход учитывается для определения применимой ставки налога, но с освобожденного дохода налоги фактически не взимаются.Безвозвратные иностранные налоги на инвестиционный доход (проценты, дивиденды) обычно зачисляются на счет и в размере соответствующего фактического швейцарского налога на этот доход. Неиспользованные кредиты не переносятся.

Подоходный налог и налоги на имущество, взимаемые в странах, с которыми Швейцария не заключила DTT, не могут быть зачтены в счет швейцарских налогов, а базовый доход или активы не освобождены от швейцарского налогообложения. Однако налогоплательщик может ходатайствовать о вычете до налогообложения суммы невозмещаемых иностранных налогов.

Страны, с которыми Швейцария заключила договор:

| Албания | Гонконг | Польша |

| Алжир | Венгрия | Португалия |

| Ангилья (2) | Исландия | Катар |

| Антигуа (2) | Индия | Румыния |

| Аргентина | Индонезия | Россия |

| Армения | Иран | Руанда |

| Австралия | Ирландия | Саудовская Аравия (1) |

| Австрия | Израиль | Сербия |

| Азербайджан | Италия | Сингапур |

| Бахрейн | Кот-д’Ивуар | Словакия |

| Барбадос (2) | Ямайка | Словения |

| Бангладеш | Япония | ЮАР |

| Беларусь | Казахстан | Испания |

| Белиз (2) | Корея (Южная) | Шри-Ланка |

| Бельгия | Косово | г. Китс и Невис (2) Китс и Невис (2) |

| Бразилия | Кувейт | Сент-Люсия (2) |

| Болгария | Кыргызстан | Сент-Винсент и Гренадины (2) |

| Канада | Латвия | Швеция |

| Чили | Лихтенштейн | Тайвань |

| Китай | Литва | Таджикистан |

| Колумбия | Люксембург | Таиланд |

| Хорватия | Северная Македония | Того |

| Кипр | Малави (2) | Тринидад и Тобаго (2) |

| Чешская Республика | Малайзия | Тунис |

| Дания | Мальта | Турция |

| Доминика (2) | Мексика | Туркменистан |

| Эквадор | Молдова | Украина |

| Египет | Монголия | Объединенные Арабские Эмираты |

| Эстония | Черногория | Соединенное Королевство |

| Фарерские острова (3) | Монтсеррат (2) | США |

| Финляндия | Марокко | Уругвай |

| Франция | Нидерланды | Узбекистан |

| Гамбия (2) | Новая Зеландия | Венесуэла |

| Грузия | Норвегия | Вьетнам |

| Германия | Оман | Британские Виргинские острова (2) |

| Гана | Пакистан | Замбия (2) |

| Греция | Перу | |

| Гренада (2) | Филиппины |

Примечания

- Договор еще не вступил в силу.

- Действует договор с Соединенным Королевством.

Соглашения о социальном обеспечении / соглашения о суммировании

Швейцария имеет сеть соглашений о социальном обеспечении с более чем 30 юрисдикциями. Швейцария также имеет двустороннее соглашение с Европейским союзом, охватывающее все 27 стран ЕС и адаптирующее более или менее правила, уже применяемые в Европейском союзе. Аналогичное соглашение существует со странами ЕАСТ. Применимо ли соглашение о социальном обеспечении или нет, часто зависит от гражданства человека.Если применимо, назначенные сотрудники обычно могут оставаться (на ограниченный срок) в системе социального обеспечения страны происхождения и освобождены от подчинения системе страны пребывания.

Швейцария также имеет двустороннее соглашение с Европейским союзом, охватывающее все 27 стран ЕС и адаптирующее более или менее правила, уже применяемые в Европейском союзе. Аналогичное соглашение существует со странами ЕАСТ. Применимо ли соглашение о социальном обеспечении или нет, часто зависит от гражданства человека.Если применимо, назначенные сотрудники обычно могут оставаться (на ограниченный срок) в системе социального обеспечения страны происхождения и освобождены от подчинения системе страны пребывания.

Соглашения о налоге на наследство и дарение

Швейцария заключила налоговые соглашения по налогам на наследство с десятью юрисдикциями (Австрия, Дания, Финляндия, Германия, Нидерланды, Норвегия, Швеция, Великобритания и США). Все эти договоры охватывают только налоги на наследство / наследство, в то время как налоги на дарение не охватываются ни одним из договоров.

Соглашения об обмене налоговой информацией (TIEA)

Швейцария заключила небольшое количество отдельных TIEA со странами, с которыми Швейцария не заключала обычное DTT. Для других стран эти вопросы рассматриваются в рамках конкретных DTT. Основываясь на последних международных событиях, Швейцария пересмотрела некоторые из СИД в отношении этих конкретных положений.

Соглашения об избежании двойного налогообложения в Швейцарии

Двойное налогообложение означает, что две страны одновременно взимают налоги с одной и той же компании.Такая ситуация часто возникает, когда у компаний есть дочерние компании или филиалы в разных странах. В Швейцарии действует система корпоративного налогообложения, при которой корпорация и ее акционеры или владельцы облагаются индивидуальным налогом, что приводит к двойному экономическому налогообложению.

Во избежание дублирования налогов для компаний Швейцария подписала соглашения об избежании двойного налогообложения с большинством промышленно развитых стран, включая США и страны Европейского Союза. Швейцария применяет стандарт Организации экономического сотрудничества и развития (ОЭСР) в своих договорах об избежании двойного налогообложения.

Швейцария также подписала соглашения об обмене налоговой информацией с 10 странами, целью которых является обмен налоговой информацией между Швейцарией и соответствующими странами.

Эти договоры охватывают следующие аспекты налогообложения:

- Освобождение прибыли от филиалов в Швейцарии

- Возврат исходных налогов

- Налогообложение роялти и лицензионных сборов

Общие последствия этих договоров для нерезидентов от договора страны заключается в том, что они могут получить полное или частичное возмещение налога, удержанного швейцарским платежным агентом.Кроме того, не взимается налог у источника с роялти, выплачиваемых иностранным бенефициарам. Прибыль, перераспределяемая за границу швейцарским филиалом или дочерней компанией, не требует удержания налогов, независимо от какого-либо соглашения об избежании двойного налогообложения.

Как избежать нарушения налоговых соглашений

В погашении удерживаемых налогов будет отказано, если юридические лица под иностранным контролем, ведущие бизнес в Швейцарии, не соблюдают следующие правила:

- Организация должна иметь разумную задолженность / равенство коэффициент, означающий, что общая сумма процентных ссуд не должна в разы превышать размер капитала компании;

- Предприятие не должно платить чрезмерную процентную ставку по долгу;

- Предприятие не должно выплачивать нерезидентам более 50% своего дохода на управленческие услуги, проценты или роялти;

- Предприятие должно распределять не менее 25% дохода, который также может быть распределен в качестве дивидендов.

Как получить выгоду от соглашений об избежании двойного налогообложения в Швейцарии

Швейцария постоянно адаптирует свою политику в отношении обмена информацией, налогового мошенничества и уклонения от уплаты налогов, поэтому во многие налоговые соглашения были внесены соответствующие поправки. Чтобы получить льготы в соответствии с одним из налоговых соглашений Швейцарии, плательщик дохода, получатель и налоговые органы страны-партнера по соглашению должны подписать форму, удостоверяющую место жительства получателя и подтверждающую точность информации о получателе. После этого форма отправляется в Федеральную налоговую администрацию до того, как будет произведена оплата.

После этого форма отправляется в Федеральную налоговую администрацию до того, как будет произведена оплата.

Ситуации, в которых положения договора не применяются

Положения договора не применяются к дивидендам, процентам или роялти, выплачиваемым швейцарской организацией немецким, итальянским, французским или бельгийским организациям, если швейцарская организация частично или полностью освобождена от кантональный налог в соответствии с налоговыми льготами, которые применяются к определенным типам компаний или отраслей, таким как домашние, вспомогательные, холдинговые, смешанные и обслуживающие компании.

Учитывая все эти аспекты, важно извлечь выгоду из соглашений об избежании двойного налогообложения, существующих между Швейцарией и ее странами-партнерами, поскольку они предоставляют прекрасную возможность для компаний, которые хотят избежать чрезмерных налогов или двойного налогообложения для своей прибыли.

Соглашения об избежании двойного налогообложения, подписанные Швейцарией

В рамках своей благоприятной системы налогообложения Швейцария подписала различные соглашения об избежании двойного налогообложения с большинством промышленно развитых стран мира.Соответствующие договоры следуют правилам и положениям, предусмотренным международным налоговым законодательством, но они также содержат конкретные положения в соответствии с налоговой системой каждого государства.

С начала 2019 года Швейцария подписала соглашение об избежании двойного налогообложения с Замбией и внесла некоторые поправки в протокол к соглашению об избежании двойного налогообложения с Эквадором. Кроме того, новые поправки к протоколу были также внесены в Соглашения об избежании двойного налогообложения, ранее подписанные с Новой Зеландией, Норвегией, Швецией, Ирландией, Нидерландами, Ираном, Южной Кореей и Украиной.

- В настоящее время Швейцария подписала :

Соглашения об избежании двойного налогообложения в соответствии со стандартом ОЭСР с : Албания, Аргентина, Австралия, Австрия, Бельгия, Болгария, Канада, Китай, Китайский Тайбэй , Кипр, Чешская Республика, Дания, Эквадор, Эстония, Фарерские острова, Финляндия, Франция, Германия, Гана, Великобритания, Греция, Гонконг, Венгрия, Исландия, Индия, Ирландия, Италия, Япония, Казахстан, Косово, Южная Корея, Латвия, Лихтенштейн, Люксембург, Мальта, Мексика, Нидерланды, Норвегия, Оман, Пакистан, Перу, Польша, Португалия, Катар, Румыния, Россия, Сингапур, Словакия, Словения, Испания, Швеция, Турция, Туркменистан, Объединенные Арабские Эмираты, США, Уругвай и Узбекистан.

Соглашения об избежании двойного налогообложения без стандарта ОЭСР были подписаны с: Алжир, Антигуа, Армения, Азербайджан, Бангладеш, Барбардос, Беларусь, Чили, Колумбия, Хорватия, Доминика, Египет, Гамбия, Грузия, Индонезия, Иран, Израиль , Кот-д’Ивуар, Ямайка, Кувейт, Кыргызстан, Литва, Македония, Малави, Малайзия, Молдова, Монголия, Черногория, Монтсеррат, Марокко, Новая Зеландия, Филиппины, Сербия, Южная Африка, Шри-Ланка, Сент-Кристофер, Невис и Ангилья, Св. .Люсия, Сент-Винсент, Таджикистан, Таиланд, Тринидад и Тобаго, Тунис, Украина, Венесуэла, Вьетнам, Виргинские острова и Замбия.

Швейцария также подписала соглашения об обмене налоговой информацией с Андоррой, Белизом, Бразилией, Гренадой, Гренландией, Гернси, островом Мэн, Джерси, Сан-Марино и Сейшельским

Для получения дополнительной информации и помощи в отношении договоров об избежании двойного налогообложения в Швейцарии , вы можете обратиться к нашим опытным консультантам. Наша высококвалифицированная и хорошо информированная команда готова ответить на все ваши вопросы и оказать вам всю необходимую помощь.

Налоги для экспатов — Налоговое соглашение между США и Швейцарией

29.06.2020

Налоговое соглашение между США и Швейцарией было подписано в 1996 году, с добавлением дополнительного протокола в 2009 году. Целью договора является предотвращение двойного налогообложения для американцев, проживающих в Швейцарии, и швейцарцев, проживающих в США, однако это не препятствует гражданам США. проживает в Швейцарии от необходимости подавать налоги в США.

Налоги США для экспатов в Швейцарии Налоги США, основанные на гражданстве, что означает, что все граждане США и держатели грин-карт, в том числе американские эмигранты, проживающие в Швейцарии, с мировым доходом более 12 200 долларов в год (в 2019 году), или всего 400 долларов дохода от самозанятости, или всего 5 долларов. дохода, если они состоят в браке, подающие отдельно с иностранцем, обязаны ежегодно подавать налоговую декларацию в США.

дохода, если они состоят в браке, подающие отдельно с иностранцем, обязаны ежегодно подавать налоговую декларацию в США.

Швейцария, с другой стороны, требует, чтобы американцы подали швейцарские налоги, если они проводят в Швейцарии не менее 30 дней или 90 дней в целом в году, или если их постоянный дом или центр их интересов находится в Швейцарии.

В результате многим американским эмигрантам, проживающим в Швейцарии, приходится подавать две налоговые декларации, а также подвергается риску двойного налогообложения.

эмигрантов получают автоматическое продление подачи налоговой декларации в США до 15 июня (15 июля в 2020 году), и они могут запросить дополнительное продление до 15 октября, если потребуется.Швейцарские налоговые декларации необходимо сдать до 31 марта.

эмигрантов из США в Швейцарии, возможно, также должны будут подать отчет о счете в иностранном банке (FBAR), если у них в любое время в течение года находится в общей сложности более 10 000 долларов на банковских, инвестиционных и других финансовых счетах за пределами США (включая любые учетные записи, которые они имеют право подписи или контролируют, даже если они не зарегистрированы на их имя).

Налоговое соглашение между США и Швейцарией«Швейцария полна ощущением благополучия, которое неразрывно связано с богатством, — от безупречного и пунктуального общественного транспорта до изобилия чистой питьевой воды.»- Business Insider

Налоговое соглашение между США и Швейцарией охватывает двойное налогообложение в отношении подоходного налога, налога на прибыль предприятий и налога на прирост капитала, однако в пункте (2) статьи 1 говорится, что «Соединенные Штаты могут облагать налогом своих граждан. (включая бывших граждан), как если бы эта Конвенция не вступила в силу ». Это означает, что эмигранты из США по-прежнему обязаны подавать в США налоги на свой глобальный доход.

Однако соглашение позволяет эмигрантам из США избегать двойного налогообложения своих доходов, облагаемых налогом в Швейцарии, позволяя им требовать налоговые льготы США, когда они подают свою налоговую декларацию в США на ту же сумму, что и швейцарский подоходный налог, который они уже заплатили, когда они подают их налоговая декларация в США.

В отношении дохода, полученного в США, американцы в Швейцарии могут потребовать швейцарские налоговые льготы против подоходных налогов США, уплаченных в IRS.

Чтобы потребовать налоговые льготы США против уплаченных швейцарских налогов, экспаты должны заполнить форму 1116 при подаче федеральной налоговой декларации. Таким образом, подавляющее большинство американских эмигрантов в Швейцарии не будут платить подоходный налог США.

. В качестве альтернативы, эмигранты могут потребовать еще одно освобождение, называемое «Исключение иностранного заработанного дохода», заполнив форму 2555, которая позволяет им просто исключить первые около 100 000 долларов своего заработанного дохода из налогообложения США.Какое исключение является наиболее выгодным, зависит от обстоятельств каждого эмигранта (например, их типа дохода, статуса резидента, уровня дохода, источника его дохода и т. Д.).

При некоторых обстоятельствах можно требовать и исключения из заработанного иностранного дохода, и иностранной налоговой льготы, хотя они не могут быть применены к одному и тому же доходу.

Налоговое соглашение между США и Швейцарией также позволяет швейцарскому правительству передавать налоговую информацию американских эмигрантов в Налоговое управление США, а также сведения об их счетах и балансах в швейцарских банках и инвестиционных счетах.

Некоторые американцы в Швейцарии, например студенты и вышедшие на пенсию эмигранты, могут иметь право требовать предоставления налогового соглашения между Соединенными Штатами и Швейцарией (помимо требования налоговых льгот в США). Эмигранты должны проконсультироваться у специалиста по налогам США для проверки. Иностранцы, которые могут требовать положения договора, могут сделать это, заполнив форму IRS 8833.

Эмигранты должны проконсультироваться у специалиста по налогам США для проверки. Иностранцы, которые могут требовать положения договора, могут сделать это, заполнив форму IRS 8833.

Соглашение об итогах между США и Швейцарией

Отдельное соглашение, называемое Соглашением о суммировании, помогает американским эмигрантам в Швейцарии не платить налоги на социальное обеспечение правительствам США и Швейцарии.Взносы экспатов, сделанные во время нахождения в Швейцарии, могут быть зачислены в любую систему. В какую страну они платят, зависит от того, как долго они будут жить в Швейцарии.

Догонятьэмигрантов в Швейцарии, которые не подали налоговую декларацию в США, потому что они не знали, что они должны были подавать из-за границы, могут наверстать упущенное, не подвергаясь штрафам в рамках программы амнистии IRS, называемой упрощенной процедурой, при условии, что они сделают это до того, как IRS свяжется с ними об этом.

сенатский комитет по международным отношениям | Congress.gov

Секция записи Конгресса Ежедневный дайджест Сенат дом Расширения замечаний

Замечания участников

Автор: Any House Member Адамс, Альма С.[D-NC] Адерхольт, Роберт Б. [R-AL] Агилар, Пит [D-CA] Аллен, Рик У. [R-GA] Оллред, Колин З. [D-TX] Амодеи, Марк Э. [R -NV] Армстронг, Келли [R-ND] Аррингтон, Джоди К. [R-TX] Auchincloss, Jake [D-MA] Axne, Cynthia [D-IA] Бабин, Брайан [R-TX] Бэкон, Дон [R -NE] Бэрд, Джеймс Р. [R-IN] Балдерсон, Трой [R-OH] Бэнкс, Джим [R-IN] Барр, Энди [R-KY] Барраган, Нанетт Диас [D-CA] Басс, Карен [ D-CA] Битти, Джойс [D-OH] Бенц, Клифф [R-OR] Бера, Ами [D-CA] Бергман, Джек [R-MI] Бейер, Дональд С., младший [D-VA] Байс , Стефани И. [R-OK] Биггс, Энди [R-AZ] Билиракис, Гас М.[R-FL] Бишоп, Дэн [R-NC] Бишоп, Сэнфорд Д., младший [D-GA] Блуменауэр, Эрл [D-OR] Блант Рочестер, Лиза [D-DE] Боберт, Лорен [R-CO ] Бонамичи, Сюзанна [D-OR] Бост, Майк [R-IL] Bourdeaux, Carolyn [D-GA] Bowman, Jamaal [D-NY] Бойл, Брендан Ф. [D-PA] Брэди, Кевин [R-TX ] Брукс, Мо [R-AL] Браун, Энтони Г. [D-MD] Браунли, Джулия [D-CA] Бьюкенен, Верн [R-FL] Бак, Кен [R-CO] Бакшон, Ларри [R-IN ] Бадд, Тед [R-NC] Берчетт, Тим [R-TN] Берджесс, Майкл С. [R-TX] Буш, Кори [D-MO] Бустос, Cheri [D-IL] Баттерфилд, GK [D-NC ] Калверт, Кен [R-CA] Каммак, Кэт [R-FL] Карбаджал, Салуд О.[D-CA] Карденас, Тони [D-CA] Карл, Джерри Л. [R-AL] Карсон, Андре [D-IN] Картер, Эрл Л. «Бадди» [R-GA] Картер, Джон Р. [ R-TX] Картрайт, Мэтт [D-PA] Кейс, Эд [D-HI] Кастен, Шон [D-IL] Кастор, Кэти [D-FL] Кастро, Хоакин [D-TX] Cawthorn, Мэдисон [R- NC] Шабо, Стив [R-OH] Чейни, Лиз [R-WY] Чу, Джуди [D-CA] Cicilline, Дэвид Н. [D-RI] Кларк, Кэтрин М. [D-MA] Кларк, Иветт Д. . [D-NY] Кливер, Эмануэль [D-MO] Клайн, Бен [R-VA] Клауд, Майкл [R-TX] Клайберн, Джеймс Э. [D-SC] Клайд, Эндрю С. [R-GA] Коэн, Стив [D-TN] Коул, Том [R-OK] Комер, Джеймс [R-KY] Коннолли, Джеральд Э.[D-VA] Купер, Джим [D-TN] Корреа, Дж. Луис [D-CA] Коста, Джим [D-CA] Кортни, Джо [D-CT] Крейг, Энджи [D-MN] Кроуфорд, Эрик А. «Рик» [R-AR] Креншоу, Дэн [R-TX] Крист, Чарли [D-FL] Кроу, Джейсон [D-CO] Куэльяр, Генри [D-TX] Кертис, Джон Р. [R- UT] Дэвидс, Шарис [D-KS] Дэвидсон, Уоррен [R-OH] Дэвис, Дэнни К. [D-IL] Дэвис, Родни [R-IL] Дин, Мадлен [D-PA] ДеФазио, Питер А.

[R-AL] Агилар, Пит [D-CA] Аллен, Рик У. [R-GA] Оллред, Колин З. [D-TX] Амодеи, Марк Э. [R -NV] Армстронг, Келли [R-ND] Аррингтон, Джоди К. [R-TX] Auchincloss, Jake [D-MA] Axne, Cynthia [D-IA] Бабин, Брайан [R-TX] Бэкон, Дон [R -NE] Бэрд, Джеймс Р. [R-IN] Балдерсон, Трой [R-OH] Бэнкс, Джим [R-IN] Барр, Энди [R-KY] Барраган, Нанетт Диас [D-CA] Басс, Карен [ D-CA] Битти, Джойс [D-OH] Бенц, Клифф [R-OR] Бера, Ами [D-CA] Бергман, Джек [R-MI] Бейер, Дональд С., младший [D-VA] Байс , Стефани И. [R-OK] Биггс, Энди [R-AZ] Билиракис, Гас М.[R-FL] Бишоп, Дэн [R-NC] Бишоп, Сэнфорд Д., младший [D-GA] Блуменауэр, Эрл [D-OR] Блант Рочестер, Лиза [D-DE] Боберт, Лорен [R-CO ] Бонамичи, Сюзанна [D-OR] Бост, Майк [R-IL] Bourdeaux, Carolyn [D-GA] Bowman, Jamaal [D-NY] Бойл, Брендан Ф. [D-PA] Брэди, Кевин [R-TX ] Брукс, Мо [R-AL] Браун, Энтони Г. [D-MD] Браунли, Джулия [D-CA] Бьюкенен, Верн [R-FL] Бак, Кен [R-CO] Бакшон, Ларри [R-IN ] Бадд, Тед [R-NC] Берчетт, Тим [R-TN] Берджесс, Майкл С. [R-TX] Буш, Кори [D-MO] Бустос, Cheri [D-IL] Баттерфилд, GK [D-NC ] Калверт, Кен [R-CA] Каммак, Кэт [R-FL] Карбаджал, Салуд О.[D-CA] Карденас, Тони [D-CA] Карл, Джерри Л. [R-AL] Карсон, Андре [D-IN] Картер, Эрл Л. «Бадди» [R-GA] Картер, Джон Р. [ R-TX] Картрайт, Мэтт [D-PA] Кейс, Эд [D-HI] Кастен, Шон [D-IL] Кастор, Кэти [D-FL] Кастро, Хоакин [D-TX] Cawthorn, Мэдисон [R- NC] Шабо, Стив [R-OH] Чейни, Лиз [R-WY] Чу, Джуди [D-CA] Cicilline, Дэвид Н. [D-RI] Кларк, Кэтрин М. [D-MA] Кларк, Иветт Д. . [D-NY] Кливер, Эмануэль [D-MO] Клайн, Бен [R-VA] Клауд, Майкл [R-TX] Клайберн, Джеймс Э. [D-SC] Клайд, Эндрю С. [R-GA] Коэн, Стив [D-TN] Коул, Том [R-OK] Комер, Джеймс [R-KY] Коннолли, Джеральд Э.[D-VA] Купер, Джим [D-TN] Корреа, Дж. Луис [D-CA] Коста, Джим [D-CA] Кортни, Джо [D-CT] Крейг, Энджи [D-MN] Кроуфорд, Эрик А. «Рик» [R-AR] Креншоу, Дэн [R-TX] Крист, Чарли [D-FL] Кроу, Джейсон [D-CO] Куэльяр, Генри [D-TX] Кертис, Джон Р. [R- UT] Дэвидс, Шарис [D-KS] Дэвидсон, Уоррен [R-OH] Дэвис, Дэнни К. [D-IL] Дэвис, Родни [R-IL] Дин, Мадлен [D-PA] ДеФазио, Питер А. [ D-OR] DeGette, Diana [D-CO] DeLauro, Rosa L. [D-CT] DelBene, Suzan K. [D-WA] Delgado, Antonio [D-NY] Demings, Val Butler [D-FL] DeSaulnier , Марк [D-CA] ДеДжарле, Скотт [R-TN] Дойч, Теодор Э.[D-FL] Диас-Баларт, Марио [R-FL] Дингелл, Дебби [D-MI] Доггетт, Ллойд [D-TX] Дональдс, Байрон [R-FL] Дойл, Майкл Ф. [D-PA] Дункан , Джефф [R-SC] Данн, Нил П. [R-FL] Эммер, Том [R-MN] Эскобар, Вероника [D-TX] Эшу, Анна Г. [D-CA] Эспайлат, Адриано [D-NY ] Эстес, Рон [R-KS] Эванс, Дуайт [D-PA] Фаллон, Пэт [R-TX] Feenstra, Рэнди [R-IA] Фергюсон, А. Дрю, IV [R-GA] Фишбах, Мишель [R -MN] Фицджеральд, Скотт [R-WI] Фитцпатрик, Брайан К. [R-PA] Флейшманн, Чарльз Дж. «Чак» [R-TN] Флетчер, Лиззи [D-TX] Фортенберри, Джефф [R-NE] Фостер, Билл [D-IL] Фокс, Вирджиния [R-NC] Франкель, Лоис [D-FL] Франклин, К.Скотт [R-FL] Фадж, Марсия Л. [D-OH] Фулчер, Расс [R-ID] Gaetz, Мэтт [R-FL] Галлахер, Майк [R-WI] Галлего, Рубен [D-AZ] Гараменди, Джон [D-CA] Гарбарино, Эндрю Р. [R-NY] Гарсия, Хесус Дж. «Чуй» [D-IL] Гарсия, Майк [R-CA] Гарсия, Сильвия Р. [D-TX] Гиббс, Боб [R-OH] Хименес, Карлос А. [R-FL] Гомерт, Луи [R-TX] Голден, Джаред Ф. [D-ME] Гомес, Джимми [D-CA] Гонсалес, Тони [R-TX] Гонсалес , Энтони [R-OH] Гонсалес, Висенте [D-TX] Гонсалес-Колон, Дженниффер [R-PR] Гуд, Боб [R-VA] Гуден, Лэнс [R-TX] Госар, Пол А. [R-AZ ] Gottheimer, Джош [D-NJ] Granger, Kay [R-TX] Graves, Garret [R-LA] Graves, Sam [R-MO] Green, Al [D-TX] Green, Mark E.[R-TN] Грин, Марджори Тейлор [R-GA] Гриффит, Х. Морган [R-VA] Гриджалва, Рауль М. [D-AZ] Гротман, Гленн [R-WI] Гость, Майкл [R-MS] Гатри, Бретт [R-KY] Хааланд, Дебра А. [D-NM] Хагедорн, Джим [R-MN] Хардер, Джош [D-CA] Харрис, Энди [R-MD] Харшбаргер, Диана [R-TN] Хартцлер, Вики [R-MO] Гастингс, Элси Л. [D-FL] Хейс, Джахана [D-CT] Херн, Кевин [R-OK] Херрелл, Иветт [R-NM] Эррера Бейтлер, Хайме [R-WA ] Хайс, Джоди Б. [R-GA] Хиггинс, Брайан [D-NY] Хиггинс, Клэй [R-LA] Хилл, Дж. Френч [R-AR] Хаймс, Джеймс А. [D-CT] Хинсон, Эшли [R-IA] Hollingsworth, Trey [R-IN] Horsford, Steven [D-NV] Houlahan, Chrissy [D-PA] Hoyer, Steny H.

[ D-OR] DeGette, Diana [D-CO] DeLauro, Rosa L. [D-CT] DelBene, Suzan K. [D-WA] Delgado, Antonio [D-NY] Demings, Val Butler [D-FL] DeSaulnier , Марк [D-CA] ДеДжарле, Скотт [R-TN] Дойч, Теодор Э.[D-FL] Диас-Баларт, Марио [R-FL] Дингелл, Дебби [D-MI] Доггетт, Ллойд [D-TX] Дональдс, Байрон [R-FL] Дойл, Майкл Ф. [D-PA] Дункан , Джефф [R-SC] Данн, Нил П. [R-FL] Эммер, Том [R-MN] Эскобар, Вероника [D-TX] Эшу, Анна Г. [D-CA] Эспайлат, Адриано [D-NY ] Эстес, Рон [R-KS] Эванс, Дуайт [D-PA] Фаллон, Пэт [R-TX] Feenstra, Рэнди [R-IA] Фергюсон, А. Дрю, IV [R-GA] Фишбах, Мишель [R -MN] Фицджеральд, Скотт [R-WI] Фитцпатрик, Брайан К. [R-PA] Флейшманн, Чарльз Дж. «Чак» [R-TN] Флетчер, Лиззи [D-TX] Фортенберри, Джефф [R-NE] Фостер, Билл [D-IL] Фокс, Вирджиния [R-NC] Франкель, Лоис [D-FL] Франклин, К.Скотт [R-FL] Фадж, Марсия Л. [D-OH] Фулчер, Расс [R-ID] Gaetz, Мэтт [R-FL] Галлахер, Майк [R-WI] Галлего, Рубен [D-AZ] Гараменди, Джон [D-CA] Гарбарино, Эндрю Р. [R-NY] Гарсия, Хесус Дж. «Чуй» [D-IL] Гарсия, Майк [R-CA] Гарсия, Сильвия Р. [D-TX] Гиббс, Боб [R-OH] Хименес, Карлос А. [R-FL] Гомерт, Луи [R-TX] Голден, Джаред Ф. [D-ME] Гомес, Джимми [D-CA] Гонсалес, Тони [R-TX] Гонсалес , Энтони [R-OH] Гонсалес, Висенте [D-TX] Гонсалес-Колон, Дженниффер [R-PR] Гуд, Боб [R-VA] Гуден, Лэнс [R-TX] Госар, Пол А. [R-AZ ] Gottheimer, Джош [D-NJ] Granger, Kay [R-TX] Graves, Garret [R-LA] Graves, Sam [R-MO] Green, Al [D-TX] Green, Mark E.[R-TN] Грин, Марджори Тейлор [R-GA] Гриффит, Х. Морган [R-VA] Гриджалва, Рауль М. [D-AZ] Гротман, Гленн [R-WI] Гость, Майкл [R-MS] Гатри, Бретт [R-KY] Хааланд, Дебра А. [D-NM] Хагедорн, Джим [R-MN] Хардер, Джош [D-CA] Харрис, Энди [R-MD] Харшбаргер, Диана [R-TN] Хартцлер, Вики [R-MO] Гастингс, Элси Л. [D-FL] Хейс, Джахана [D-CT] Херн, Кевин [R-OK] Херрелл, Иветт [R-NM] Эррера Бейтлер, Хайме [R-WA ] Хайс, Джоди Б. [R-GA] Хиггинс, Брайан [D-NY] Хиггинс, Клэй [R-LA] Хилл, Дж. Френч [R-AR] Хаймс, Джеймс А. [D-CT] Хинсон, Эшли [R-IA] Hollingsworth, Trey [R-IN] Horsford, Steven [D-NV] Houlahan, Chrissy [D-PA] Hoyer, Steny H. [D-MD] Хадсон, Ричард [R-NC] Хаффман, Джаред [D-CA] Хьюизенга, Билл [R-MI] Исса, Даррелл Э. [R-CA] Джексон, Ронни [R-TX] Джексон Ли, Шейла [D-TX] Джейкобс, Крис [R-NY] Джейкобс, Сара [D-CA] Jayapal, Pramila [D-WA] Джеффрис, Хаким С. [D-NY] Джонсон, Билл [R-OH] Джонсон, Дасти [R-SD] Джонсон, Эдди Бернис [D-TX] Джонсон, Генри К. «Хэнк» младший [D-GA] Джонсон, Майк [R-LA] Джонс, Mondaire [D-NY] Джордан, Джим [R-OH] Джойс, Дэвид П. [R-OH] Джойс, Джон [R-PA] Кахеле, Кайали [D-HI] Каптур, Марси [D-OH] Катко, Джон [R-NY] Китинг , Уильям Р.[D-MA] Келлер, Фред [R-PA] Келли, Майк [R-PA] Келли, Робин Л. [D-IL] Келли, Трент [R-MS] Кханна, Ро [D-CA] Килди, Дэниел Т. [D-MI] Килмер, Дерек [D-WA] Ким, Энди [D-NJ] Ким, Янг [R-CA] Кинд, Рон [D-WI] Кинзингер, Адам [R-IL] Киркпатрик, Энн [D-AZ] Кришнамурти, Раджа [D-IL] Кустер, Энн М. [D-NH] Кустофф, Дэвид [R-TN] Лахуд, Дарин [R-IL] Ламальфа, Дуг [R-CA] Лэмб, Конор [D-PA] Лэмборн, Дуг [R-CO] Ланжевен, Джеймс Р. [D-RI] Ларсен, Рик [D-WA] Ларсон, Джон Б. [D-CT] Латта, Роберт Э. [R-OH ] Латернер, Джейк [R-KS] Лоуренс, Бренда Л.[D-MI] Лоусон, Эл, младший [D-FL] Ли, Барбара [D-CA] Ли, Сьюзи [D-NV] Леже Фернандес, Тереза [D-NM] Леско, Дебби [R-AZ] Левин , Энди [D-MI] Левин, Майк [D-CA] Лью, Тед [D-CA] Лофгрен, Зои [D-CA] Лонг, Билли [R-MO] Лоудермилк, Барри [R-GA] Ловенталь, Алан С. [D-CA] Лукас, Фрэнк Д. [R-OK] Люткемейер, Блейн [R-MO] Лурия, Элейн Г. [D-VA] Линч, Стивен Ф. [D-MA] Мейс, Нэнси [R -SC] Малиновски, Том [D-NJ] Маллиотакис, Николь [R-NY] Мэлони, Кэролин Б. [D-NY] Мэлони, Шон Патрик [D-NY] Манн, Трейси [R-KS] Мэннинг, Кэти Э. .[D-NC] Мэсси, Томас [R-KY] Маст, Брайан Дж. [R-FL] Мацуи, Дорис О. [D-CA] МакБэт, Люси [D-GA] Маккарти, Кевин [R-CA] МакКол , Майкл Т. [R-TX] Макклейн, Лиза К. [R-MI] МакКлинток, Том [R-CA] МакКоллум, Бетти [D-MN] МакИчин, А. Дональд [D-VA] Макговерн, Джеймс П. [D-MA] МакГенри, Патрик Т. [R-NC] МакКинли, Дэвид Б. [R-WV] МакМоррис Роджерс, Кэти [R-WA] Макнерни, Джерри [D-CA] Микс, Грегори В. [D- NY] Мейер, Питер [R-MI] Мэн, Грейс [D-NY] Meuser, Daniel [R-PA] Mfume, Kweisi [D-MD] Миллер, Кэрол Д.

[D-MD] Хадсон, Ричард [R-NC] Хаффман, Джаред [D-CA] Хьюизенга, Билл [R-MI] Исса, Даррелл Э. [R-CA] Джексон, Ронни [R-TX] Джексон Ли, Шейла [D-TX] Джейкобс, Крис [R-NY] Джейкобс, Сара [D-CA] Jayapal, Pramila [D-WA] Джеффрис, Хаким С. [D-NY] Джонсон, Билл [R-OH] Джонсон, Дасти [R-SD] Джонсон, Эдди Бернис [D-TX] Джонсон, Генри К. «Хэнк» младший [D-GA] Джонсон, Майк [R-LA] Джонс, Mondaire [D-NY] Джордан, Джим [R-OH] Джойс, Дэвид П. [R-OH] Джойс, Джон [R-PA] Кахеле, Кайали [D-HI] Каптур, Марси [D-OH] Катко, Джон [R-NY] Китинг , Уильям Р.[D-MA] Келлер, Фред [R-PA] Келли, Майк [R-PA] Келли, Робин Л. [D-IL] Келли, Трент [R-MS] Кханна, Ро [D-CA] Килди, Дэниел Т. [D-MI] Килмер, Дерек [D-WA] Ким, Энди [D-NJ] Ким, Янг [R-CA] Кинд, Рон [D-WI] Кинзингер, Адам [R-IL] Киркпатрик, Энн [D-AZ] Кришнамурти, Раджа [D-IL] Кустер, Энн М. [D-NH] Кустофф, Дэвид [R-TN] Лахуд, Дарин [R-IL] Ламальфа, Дуг [R-CA] Лэмб, Конор [D-PA] Лэмборн, Дуг [R-CO] Ланжевен, Джеймс Р. [D-RI] Ларсен, Рик [D-WA] Ларсон, Джон Б. [D-CT] Латта, Роберт Э. [R-OH ] Латернер, Джейк [R-KS] Лоуренс, Бренда Л.[D-MI] Лоусон, Эл, младший [D-FL] Ли, Барбара [D-CA] Ли, Сьюзи [D-NV] Леже Фернандес, Тереза [D-NM] Леско, Дебби [R-AZ] Левин , Энди [D-MI] Левин, Майк [D-CA] Лью, Тед [D-CA] Лофгрен, Зои [D-CA] Лонг, Билли [R-MO] Лоудермилк, Барри [R-GA] Ловенталь, Алан С. [D-CA] Лукас, Фрэнк Д. [R-OK] Люткемейер, Блейн [R-MO] Лурия, Элейн Г. [D-VA] Линч, Стивен Ф. [D-MA] Мейс, Нэнси [R -SC] Малиновски, Том [D-NJ] Маллиотакис, Николь [R-NY] Мэлони, Кэролин Б. [D-NY] Мэлони, Шон Патрик [D-NY] Манн, Трейси [R-KS] Мэннинг, Кэти Э. .[D-NC] Мэсси, Томас [R-KY] Маст, Брайан Дж. [R-FL] Мацуи, Дорис О. [D-CA] МакБэт, Люси [D-GA] Маккарти, Кевин [R-CA] МакКол , Майкл Т. [R-TX] Макклейн, Лиза К. [R-MI] МакКлинток, Том [R-CA] МакКоллум, Бетти [D-MN] МакИчин, А. Дональд [D-VA] Макговерн, Джеймс П. [D-MA] МакГенри, Патрик Т. [R-NC] МакКинли, Дэвид Б. [R-WV] МакМоррис Роджерс, Кэти [R-WA] Макнерни, Джерри [D-CA] Микс, Грегори В. [D- NY] Мейер, Питер [R-MI] Мэн, Грейс [D-NY] Meuser, Daniel [R-PA] Mfume, Kweisi [D-MD] Миллер, Кэрол Д. [R-WV] Миллер, Мэри Э. [ R-IL] Миллер-Микс, Марианнетт [R-IA] Мооленаар, Джон Р.[R-MI] Муни, Александр X. [R-WV] Мур, Барри [R-AL] Мур, Блейк Д. [R-UT] Мур, Гвен [D-WI] Морелль, Джозеф Д. [D-NY ] Моултон, Сет [D-MA] Мрван, Фрэнк Дж. [D-IN] Маллин, Маркуэйн [R-OK] Мерфи, Грегори [R-NC] Мерфи, Стефани Н. [D-FL] Надлер, Джерролд [D -NY] Наполитано, Грейс Ф. [D-CA] Нил, Ричард Э. [D-MA] Негусе, Джо [D-CO] Нелс, Трой Э. [R-TX] Ньюхаус, Дэн [R-WA] Ньюман , Мари [D-IL] Норкросс, Дональд [D-NJ] Норман, Ральф [R-SC] Нортон, Элеонора Холмс [D-DC] Нуньес, Девин [R-CA] О’Халлеран, Том [D-AZ] Обернолти, Джей [R-CA] Окасио-Кортес, Александрия [D-NY] Омар, Ильхан [D-MN] Оуэнс, Берджесс [R-UT] Палаццо, Стивен М.[R-MS] Паллоне, Фрэнк, младший [D-NJ] Палмер, Гэри Дж. [R-AL] Панетта, Джимми [D-CA] Паппас, Крис [D-NH] Паскрелл, Билл, мл. [D -NJ] Пейн, Дональд М., младший [D-NJ] Пелоси, Нэнси [D-CA] Пенс, Грег [R-IN] Перлмуттер, Эд [D-CO] Перри, Скотт [R-PA] Питерс, Скотт Х. [D-CA] Пфлюгер, Август [R-TX] Филлипс, Дин [D-MN] Пингри, Челли [D-ME] Пласкетт, Стейси Э. [D-VI] Покан, Марк [D-WI] Портер, Кэти [D-CA] Поузи, Билл [R-FL] Прессли, Аянна [D-MA] Прайс, Дэвид Э. [D-NC] Куигли, Майк [D-IL] Радваген, Аумуа Амата Коулман [R- AS] Раскин, Джейми [D-MD] Рид, Том [R-NY] Решенталер, Гай [R-PA] Райс, Кэтлин М.[D-NY] Райс, Том [R-SC] Ричмонд, Седрик Л. [D-LA] Роджерс, Гарольд [R-KY] Роджерс, Майк Д. [R-AL] Роуз, Джон В. [R-TN ] Розендейл старший, Мэтью М. [R-MT] Росс, Дебора К. [D-NC] Роузер, Дэвид [R-NC] Рой, Чип [R-TX] Ройбал-Аллард, Люсиль [D-CA] Руис , Рауль [D-CA] Рупперсбергер, Калифорния Датч [D-MD] Раш, Бобби Л. [D-IL] Резерфорд, Джон Х. [R-FL] Райан, Тим [D-OH] Саблан, Грегорио Килили Камачо [ D-MP] Салазар, Мария Эльвира [R-FL] Санчес, Линда Т. [D-CA] Сан-Николас, Майкл FQ [D-GU] Сарбейнс, Джон П. [D-MD] Скализ, Стив [R-LA ] Скэнлон, Мэри Гей [D-PA] Шаковски, Дженис Д.[D-IL] Шифф, Адам Б. [D-CA] Шнайдер, Брэдли Скотт [D-IL] Шрейдер, Курт [D-OR] Шриер, Ким [D-WA] Швейкерт, Дэвид [R-AZ] Скотт, Остин [R-GA] Скотт, Дэвид [D-GA] Скотт, Роберт С.

[R-WV] Миллер, Мэри Э. [ R-IL] Миллер-Микс, Марианнетт [R-IA] Мооленаар, Джон Р.[R-MI] Муни, Александр X. [R-WV] Мур, Барри [R-AL] Мур, Блейк Д. [R-UT] Мур, Гвен [D-WI] Морелль, Джозеф Д. [D-NY ] Моултон, Сет [D-MA] Мрван, Фрэнк Дж. [D-IN] Маллин, Маркуэйн [R-OK] Мерфи, Грегори [R-NC] Мерфи, Стефани Н. [D-FL] Надлер, Джерролд [D -NY] Наполитано, Грейс Ф. [D-CA] Нил, Ричард Э. [D-MA] Негусе, Джо [D-CO] Нелс, Трой Э. [R-TX] Ньюхаус, Дэн [R-WA] Ньюман , Мари [D-IL] Норкросс, Дональд [D-NJ] Норман, Ральф [R-SC] Нортон, Элеонора Холмс [D-DC] Нуньес, Девин [R-CA] О’Халлеран, Том [D-AZ] Обернолти, Джей [R-CA] Окасио-Кортес, Александрия [D-NY] Омар, Ильхан [D-MN] Оуэнс, Берджесс [R-UT] Палаццо, Стивен М.[R-MS] Паллоне, Фрэнк, младший [D-NJ] Палмер, Гэри Дж. [R-AL] Панетта, Джимми [D-CA] Паппас, Крис [D-NH] Паскрелл, Билл, мл. [D -NJ] Пейн, Дональд М., младший [D-NJ] Пелоси, Нэнси [D-CA] Пенс, Грег [R-IN] Перлмуттер, Эд [D-CO] Перри, Скотт [R-PA] Питерс, Скотт Х. [D-CA] Пфлюгер, Август [R-TX] Филлипс, Дин [D-MN] Пингри, Челли [D-ME] Пласкетт, Стейси Э. [D-VI] Покан, Марк [D-WI] Портер, Кэти [D-CA] Поузи, Билл [R-FL] Прессли, Аянна [D-MA] Прайс, Дэвид Э. [D-NC] Куигли, Майк [D-IL] Радваген, Аумуа Амата Коулман [R- AS] Раскин, Джейми [D-MD] Рид, Том [R-NY] Решенталер, Гай [R-PA] Райс, Кэтлин М.[D-NY] Райс, Том [R-SC] Ричмонд, Седрик Л. [D-LA] Роджерс, Гарольд [R-KY] Роджерс, Майк Д. [R-AL] Роуз, Джон В. [R-TN ] Розендейл старший, Мэтью М. [R-MT] Росс, Дебора К. [D-NC] Роузер, Дэвид [R-NC] Рой, Чип [R-TX] Ройбал-Аллард, Люсиль [D-CA] Руис , Рауль [D-CA] Рупперсбергер, Калифорния Датч [D-MD] Раш, Бобби Л. [D-IL] Резерфорд, Джон Х. [R-FL] Райан, Тим [D-OH] Саблан, Грегорио Килили Камачо [ D-MP] Салазар, Мария Эльвира [R-FL] Санчес, Линда Т. [D-CA] Сан-Николас, Майкл FQ [D-GU] Сарбейнс, Джон П. [D-MD] Скализ, Стив [R-LA ] Скэнлон, Мэри Гей [D-PA] Шаковски, Дженис Д.[D-IL] Шифф, Адам Б. [D-CA] Шнайдер, Брэдли Скотт [D-IL] Шрейдер, Курт [D-OR] Шриер, Ким [D-WA] Швейкерт, Дэвид [R-AZ] Скотт, Остин [R-GA] Скотт, Дэвид [D-GA] Скотт, Роберт С. «Бобби» [D-VA] Сешнс, Пит [R-TX] Сьюэлл, Терри А. [D-AL] Шерман, Брэд [D -CA] Шерилл, Мики [D-NJ] Симпсон, Майкл К. [R-ID] Sires, Альбио [D-NJ] Slotkin, Элисса [D-MI] Смит, Адам [D-WA] Смит, Адриан [R -NE] Смит, Кристофер Х. [R-NJ] Смит, Джейсон [R-MO] Смакер, Ллойд [R-PA] Сото, Даррен [D-FL] Спанбергер, Эбигейл Дэвис [D-VA] Спарц, Виктория [ R-IN] Шпейер, Джеки [D-CA] Стэнтон, Грег [D-AZ] Стаубер, Пит [R-MN] Стил, Мишель [R-CA] Стефаник, Элиза М.[R-NY] Стейл, Брайан [R-WI] Steube, В. Грегори [R-FL] Стивенс, Хейли М. [D-MI] Стюарт, Крис [R-UT] Стиверс, Стив [R-OH] Стрикленд , Мэрилин [D-WA] Суоззи, Томас Р. [D-NY] Swalwell, Эрик [D-CA] Такано, Марк [D-CA] Тейлор, Ван [R-TX] Тенни, Клаудия [R-NY] Томпсон , Бенни Г. [D-MS] Томпсон, Гленн [R-PA] Томпсон, Майк [D-CA] Тиффани, Томас П. [R-WI] Тиммонс, Уильям Р. IV [R-SC] Титус, Дина [ D-NV] Тлаиб, Рашида [D-MI] Тонко, Пол [D-NY] Торрес, Норма Дж. [D-CA] Торрес, Ричи [D-NY] Трахан, Лори [D-MA] Трон, Дэвид Дж. .[D-MD] Тернер, Майкл Р. [R-OH] Андервуд, Лорен [D-IL] Аптон, Фред [R-MI] Валадао, Дэвид Г. [R-CA] Ван Дрю, Джефферсон [R-NJ] Ван Дайн, Бет [R-Техас] Варгас, Хуан [D-CA] Визи, Марк А. [D-TX] Вела, Филемон [D-TX] Веласкес, Нидия М. [D-Нью-Йорк] Вагнер, Энн [R -MO] Уолберг, Тим [R-MI] Валорски, Джеки [R-IN] Вальс, Майкл [R-FL] Вассерман Шульц, Дебби [D-FL] Уотерс, Максин [D-CA] Уотсон Коулман, Бонни [D -NJ] Вебер, Рэнди К., старший [R-TX] Вебстер, Дэниел [R-FL] Велч, Питер [D-VT] Венструп, Брэд Р. [R-OH] Вестерман, Брюс [R-AR] Векстон, Дженнифер [D-VA] Уайлд, Сьюзан [D-PA] Уильямс, Nikema [D-GA] Уильямс, Роджер [R-TX] Уилсон, Фредерика С.[D-FL] Уилсон, Джо [R-SC] Виттман, Роберт Дж. [R-VA] Womack, Стив [R-AR] Райт, Рон [R-TX] Ярмут, Джон А. [D-KY] Янг , Дон [R-AK] Зельдин, Ли М. [R-NY] Любой член Сената Болдуин, Тэмми [D-WI] Баррассо, Джон [R-WY] Беннет, Майкл Ф. [D-CO] Блэкберн, Марша [ R-TN] Блюменталь, Ричард [D-CT] Блант, Рой [R-MO] Букер, Кори А. [D-NJ] Бузман, Джон [R-AR] Браун, Майк [R-IN] Браун, Шеррод [ D-OH] Берр, Ричард [R-NC] Кантуэлл, Мария [D-WA] Капито, Шелли Мур [R-WV] Кардин, Бенджамин Л.