Справка о доходах для получения ипотеки

Банки одобряют ипотеку только тем заемщикам, которые документально доказали свою платежеспособность. К рассмотрению принимаются справки, разные по форме, но близкие по содержанию (2-НДФЛ, по форме банка, по форме работодателя, о заявленном доходе).

Одно из основных требований банков к ипотечным заемщикам — подтвердить свою платежеспособность с помощью справки о доходах. От того, какие документы предоставит клиент, зависит размер кредита и некоторые другие условия.

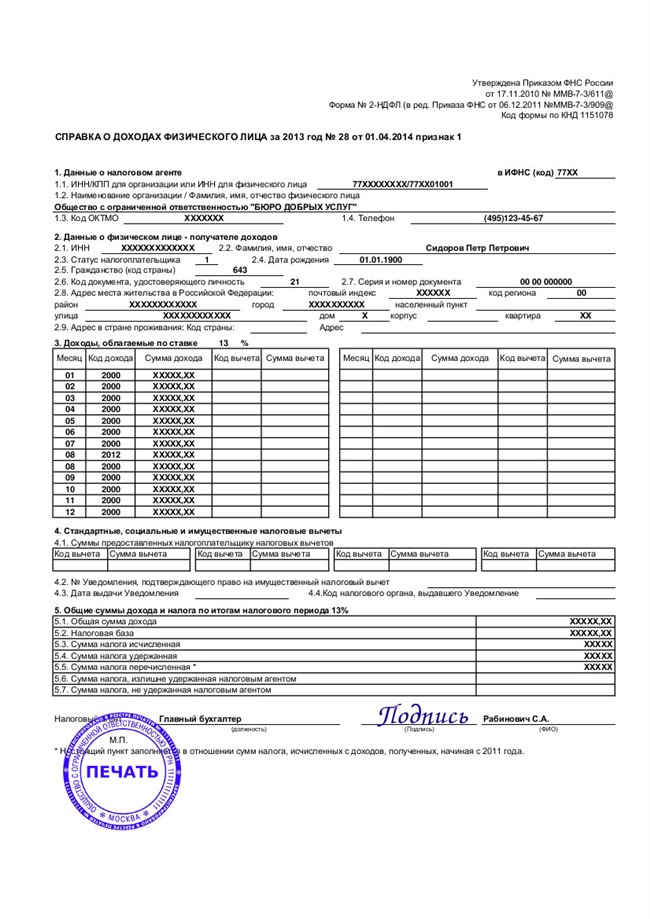

Проще всего, если вы работаете на одном месте и получаете полностью «белую» зарплату. В этом случае от вас потребуется справка по форме 2-НДФЛ (о налоге на доходы физических лиц), выданная в бухгалтерии предприятия и отражающая все ваши доходы за последний год. Служба безопасности тщательно проверит предоставленный документ в вашей бухгалтерии, налоговых органах и пенсионном фонде.

Проще всего, если вы работаете на одном месте и получаете полностью «белую» зарплату. В этом случае от вас потребуется справка по форме 2-НДФЛ (о налоге на доходы физических лиц), выданная в бухгалтерии предприятия и отражающая все ваши доходы за последний год. Служба безопасности тщательно проверит предоставленный документ в вашей бухгалтерии, налоговых органах и пенсионном фонде.

Справка о доходах для получения ипотеки

На многих предприятиях зарплату полностью или частично выдают в конвертах. В таких условиях подтвердить доход справкой 2-НДФЛ либо нереально, либо нецелесообразно, поскольку в ней будет отражена лишь часть зарплаты. Специально для таких случаев существуют справки о доходах в свободной форме – по форме банка или по форме предприятия. Они также выдаются в бухгалтерии, имеют печать организации, визу руководителя и содержат сведения о деятельности компании и должностных обязанностях сотрудника.

Если руководитель не готов выдать такую справку, потенциальному заемщику следует поискать банк, готовый на устное подтверждение его доходов работодателем. Однако в этом случае процентная ставка поднимется на несколько пунктов.

Некоторые клиенты банков работают сразу в нескольких местах. Подтвердить это можно, предоставив в банк справку о доходах или трудовой контракт со второго и прочих мест работы. Поможет декларация о доходах (если она подавалась в налоговые органы). Главное, чтобы дополнительный доход был достаточно стабилен.

При выдаче ипотеки банки готовы рассматривать и другие виды доходов – проценты по депозитам и ценным бумагам, арендную плату при сдаче недвижимости внаем и т.д. Важно, чтобы поступления были регулярными и имели документальное подтверждение.

Ипотека — подтверждение дохода помимо работы

Кроме того, большим плюсом для заемщика и косвенным подтверждением наличия стабильных доходов может стать его собственность – недвижимость, авто, банковские счета и другие активы. Банк также может принять к рассмотрению документально подтвержденные доходы поручителей и членов семьи заемщика.

Индивидуальные предприниматели предоставляют в банк декларации о доходах за оговоренный период с пометкой налоговой инспекции.

Адвокаты и нотариусы подтверждают свои доходы справкой по форме 3-НДФЛ за предшествующий год и заверенную собственной печатью справку о доходах (с подтверждающими документами) за текущий год.

Ипотека без справки о доходах Следующая статья

Дополнительные доходы для оформления ипотеки

2-НДФЛ, по форме банка, по форме работодателя

К рассмотрению принимаются справки, разные по форме, но близкие по содержанию (2-НДФЛ, по форме банка, по форме работодателя, о заявленном доходе). Каждая из них имеет свои плюсы и минусы.

Банки выдают ипотеку только тем заемщикам, которые способны документально доказать наличие у них доходов, позволяющих вовремя вернуть заемные средства. Для отражения финансового состояния клиентов было разработано несколько форм документов, носящих как официальный, так и полуофициальный характер. Платежеспособность принято подтверждать следующими справками:

- 2-НДФЛ и 3-НДФЛ,

- по форме банка,

- по форме работодателя,

- о заявленном доходе.

Аббревиатура НДФЛ расшифровывается как «налог на доходы физических лиц». Документ выдается в бухгалтерии предприятия, где работает заемщик, и содержит сведения обо всех выплатах и удержанных налогах и вычетах за определенный период времени (как правило, за год). Форма визируется руководителем и скрепляется печатью организации.

Справка 2-НДФЛ — самый предпочтительный для банка способ подтверждения платежеспособности. Она доказывает наличие постоянного официального дохода и (косвенным образом) стабильность организации-работодателя. Подлинность справки можно проверить в налоговых органах. Поэтому наличие документа практически всегда открывает доступ к заемным средствам. Правда, при одном условии – если размер указанных доходов соотносится с размером ипотеки.

Единственный минус формы 2-НДФЛ – то, что она не всегда отражает истинный уровень заработной платы. Поскольку во многих организациях используются «серые» схемы расчетов, реальный доход часто не соответствует заявленному в справке, что может снизить сумму ипотечного кредита.

Индивидуальные предприниматели подтверждают свои доходы формой 3-НДФЛ

Справка по форме банка

Это второй по распространенности документ, с помощью которого заемщик может подтвердить свою платежеспособность. Он актуален для клиентов, которым заработную плату частично или полностью выдают, что называется, в конверте. Каждый банк самостоятельно разрабатывает форму и определяет, какие данные должен предоставить заемщик. Как правило, в справке содержатся сведения о его должности, стаже, общем доходе; реквизиты предприятия-работодателя; подписи руководителя и главного бухгалтера; печать организации.

Несомненным плюсом такого способа подтверждения финансовой состоятельности является то, что справка по форме банка включает все виды доходов, в том числе и «серые», что может увеличить сумму кредита.

Но есть и минусы: не все руководители соглашаются подписывать документы, подтверждающие нарушение законодательства, опасаясь последствий. Кроме того, поскольку подлинность доходов, указанных в справке, проверить невозможно, банк может отнести заемщика к категории ненадежных и увеличить проценты по ипотеке.

Справка по форме работодателя

Далеко не все кредитные организации соглашаются на такой способ подтверждения платежеспособности, поскольку эту справку обычно выдают предприятия, которые по разным причинам отказываются заполнять форму, предложенную банком. Тем не менее, документ содержит основные сведения по доходу сотрудника, предполагает подпись руководителя и печать.

Справка выдается в максимально короткие сроки, и это, собственно, и является ее главным преимуществом.

Минусы гораздо существенней. Как уже говорилось, не все банки принимают справки по форме работодателя к рассмотрению, поскольку они могут содержать не все сведения, нужные для проверки кредитоспособности. Впрочем, если все необходимые позиции заполнены, по какой форме выполнен документ – банка или работодателя – существенной роли не играет.

Справка о заявленном доходе

Этот документ заемщик заполняет самостоятельно, заверяя его лишь собственной подписью, и волен поставить любую сумму. Однако следует приготовиться к тому, что банк потребует представить дополнительные доказательства вашей финансовой состоятельности. В качестве доказательств подойдут заверенные копии трудовой книжки или трудового договора, выписки с банковских и электронных счетов (для фрилансеров).

Кроме зарплаты банк может учитывать и другие источники дохода (регулярное поступление арендной платы от сдаваемой внаем недвижимости, дивиденды, проценты от депозитов), главное доказать, что поступления не разовые, а постоянные. Подтверждением платежеспособности станут документы на движимое и недвижимое имущество, ценные бумаги самого заемщика, созаемщиков и поручителей и т.д.

Неудобство этого способа в том, что каждый банк выставляет свои условия. Кроме того, чтобы собрать пакет документов, придется попотеть. Например, акционеру потребуется собрать копии учредительных документов и доказать, что его компания приносит прибыль, предоставив налоговую отчетность. А доходы от сдачи в аренду недвижимости будут учитываться только при их документальном подтверждении и уплате всех налогов.

условия, отзывы и как взять

В статье рассмотрим, в каких банках можно взять ипотеку со справкой по форме банка. Узнаем, как выглядит документ и какие данные в нем должны быть. Мы подготовили для вас требования банков к недвижимости и собрали отзывы.

Какие банки дают ипотеку без 2-НДФЛ?

Тинькофф Банк

от 6% ставка в год

- Сумма: от 200 тыс. до 99 млн р.

- Ставка: 6 — 14,5%.

- Срок: до 25 лет.

- Первоначальный взнос: от 10%.

- Одобрение по двум документам.

- Оформление за 1 визит в банк.

Сбербанк

от 6% ставка в год

- Сумма: от 300 тыс. до 30 млн р.

- Ставка: 6 — 11,5%.

- Срок: от года до 30 лет.

- Возраст: 21 — 75 лет.

- Первоначальный взнос: от 15%.

от 6% ставка в год

- Сумма: от 600 тыс. до 60 млн р.

- Ставка: 6 — 11,1%.

- Срок: от года до 30 лет.

- Первоначальный взнос: от 10%.

- Можно привлечь до 4 созаёмщиков.

- Можно подтвердить доход справкой по форме банка.

Альфа-Банк

от 8,9% ставка в год

- Сумма: от 600 тыс. до 50 млн р.

- Ставка: 8,9 — 13,29%.

- Срок: от года до 30 лет.

- Возраст: 21 — 70 лет.

- Первоначальный взнос: от 15%.

Открытие

от 8,7% ставка в год

- Сумма: от 500 тыс. до 30 млн р.

- Ставка: 8,7 — 14,45%.

- Срок: от 5 до 30 лет.

- Возраст: 18 — 65 лет.

- Первоначальный взнос: от 10%.

- Принимают справки о доходах по форме банка.

Совкомбанк

от 6% ставка в год

- Сумма: от 300 тыс. до 100 млн р.

- Ставка: 6 — 15,5%.

- Срок: от года до 30 лет.

- Возраст: от 20 до 85 лет.

- Можно подтвердить доход справкой по форме банка.

Ипотека в СКБ-банке

от 8,75% ставка в год

- Сумма: от 350 тыс. до 20 млн р.

- Ставка: 8,75 — 16%.

- Срок: от 3 лет до 30 лет.

- Возраст: от 23 до 65 лет.

- Можно подтвердить доход справкой по форме банка.

- Срок одобрения — от 1 дня.

Кредит Европа Банк

от 6% ставка в год

- Сумма: от 500 тыс. до 20 млн р.

- Ставка: 6 — 17,5%.

- Срок: от 3 до 30 лет.

- Первоначальный взнос: от 10%.

- Можно подтвердить доход справкой по форме банка.

Ипотека в МТС Банке

от 5,8% ставка в год

- Сумма: до 25 млн р.

- Ставка: 5,8 — 14,2%.

- Срок: до 25 лет.

- Возраст: от 18 до 65 лет.

- Можно подтвердить доход справкой по форме банка.

- Решение в течение двух дней.

Кому выгодна ипотека со справкой по форме банка?

Многие банки предлагают оформить ипотеку по двум документам, в которые не входит справка о подтверждении занятости и дохода от работодателя — 2-НДФЛ.

Такое предложение подойдет вам, если вы:

- хотите получить ипотечный кредит в короткий срок и не располагаете временем для сбора всех необходимых документов;

- обладаете недостаточным уровнем дохода для оформления ипотеки;

- работаете без официального трудоустройства.

Но при получении такого кредита придется согласиться на менее выгодные условия покупки жилья.

Что это за справка и как она выглядит?

Справка выглядит как обычный бланк, в котором отражаются сведения о заемщике и работодателе. В ней прописывается ФИО, должность, доход, трудовой стаж. Относительно работодателя указывается наименование организации, ИНН, ОГРН, контактные данные.

Чтобы сделать справку, необходимо обратиться к своему работодателю, потому что на документе должны быть проставлены подписи главного бухгалтера и руководителя, а также печать организации.

Как подать онлайн-заявку в банк?

Для подачи онлайн-заявки зайдите на официальный сайт выбранного банка, найдите раздел с анкетой и заполните ее. В ней указываются данные из паспорта, сведения о занятости, доходе, семейном положении, наличии детей, а также желаемые параметры ипотечного кредита.

Условия ипотеки со справкой по форме банка

При оформлении ипотеки без 2-НДФЛ условия кредитования менее выгодные, так как банк рискует, выдавая денежные средства на приобретение жилья.

Заключается это в следующем:

- Увеличение размера первоначального взноса.

- Повышенная процентная ставка.

- Ограничение кредитного лимита.

- Уменьшение срока кредитования.

К примеру, Сбербанк повышает процент по ипотеке до 10-11% годовых, а величину первого взноса — до 50%.

Требования к заемщику

Стандартный перечень требований банка следующий:

- Возраст — от 21 года.

- Трудовой стаж — от полугода на текущем месте.

- Российское гражданство.

- Прописка в регионе нахождения банка.

- Достаточный доход (точную сумму вам назовут в банке).

Большое внимание уделяется и кредитной истории. Если в прошлом были просрочки, в ипотеке могут отказать.

Требования к недвижимости

К жилью предъявляются следующие требования:

- Отсутствие аварийного состояния.

- Наличие бетонного, кирпичного или каменного фундамента.

- Год постройки — не старше 90-х годов.

- Развитость инфраструктуры.

- Отсутствие обременения, например, квартира не находится в залоге.

- Наличие всех необходимых коммуникаций.

Выбранное жилье обязательно согласовывается с банком, который проверяет его на соответствие указанным критериям.

Какие ещё документы нужны?

Для подачи заявки на ипотеку необходимы следующие бумаги:

- Паспорт РФ.

- Второй документ, который подтверждает личность, например, водительские права.

- Справка о доходе и занятости.

- Свидетельство о заключении или расторжении брака.

- Свидетельства о рождении ребенка.

Отзывы о получении ипотеки со справкой по форме банка

Виктория Данилова:

«Оформляла ипотеку со справкой по форме банка в ВТБ24. Одобрили без проблем, условия не слишком плохие, немного повысили ставку и размер первоначального взноса, но не критично».

Иван Салихов:

«Сейчас почти все банки выдают ипотеку без 2-НДФЛ. Я пробовал оформлять, одобрило несколько банков, но условия мне не понравились. Поэтому я привел в порядок свое материальное положение, устроился на работу, потом занялся оформлением ипотеки, предоставив 2-НДФЛ. Условия намного выгоднее получаются».

Справка по форме банка в Сбербанке для ипотеки: образец

Во время оформления ипотечного кредита, клиентам банка Сбербанка требуется предоставить большое количество документов. Среди них встречается много справок, в том числе и о доходе. Они необходимы по той причине, что платежеспособность заемщика является одним из основных требований предоставления ипотеки. В качестве подтверждения своего уровня заработка заемщику часто нужно оформить 2-НДФЛ. Но иногда случаются такие ситуации, когда организация не может выдать такой документ сотруднику. В этом случае используется справка о доходах по форме банка.

Основные сведения о справке о доходах

Справка по форме банка Сбербанка практически ничем не отличается от документа по доходам 2-НДФЛ в плане содержащейся в ней информации. В документе содержатся сведения о заработке заемщика, о работодателе. Отличительная черта двух таких справок кроется в том, кто предоставляет информацию. В бумаге, оформленной по формату, установленному Сбербанком, сведения предоставляются работодателем. А в справке о доходе 2-НДФЛ информация выдается налоговой службой России. Поэтому такой документ кредитором всегда принимается.

Справка по форме банка представляет собой специальный бланк, у которого есть определенное название «Справка для оформления кредита/поручительства». Она используется в тех случаях, когда кредитополучатель не может при оформлении ипотеки подтвердить свои доходы, предъявив бумагу государственного образца. В Сбербанке специалисты прекрасно понимают, что многие граждане получают часть своей заработной платы неофициально или же на их рабочем месте не имеется возможности оформления 2-НДФЛ. Поэтому чтобы оценить финансовое состояние клиентов была создана возможность получить справку по форме банка. И важно производить ее заполнение внимательно, чтобы она была принята.

Читайте также: Реальные отзывы о рефинансировании ипотеки в Сбербанке

Для чего необходима справка по форме Сбербанка

Есть множество ситуаций, когда в Сбербанке может потребоваться предъявление справок о доходах по форме банка:

- Показатель официального дохода кредитополучателя ниже фактической, что является препятствием для оформления ипотеки;

- Заемщик ведет неофициальную трудовую деятельность;

- Кроме официального заработка имеются другие источники дохода, которые необходимо подтвердить для получения кредита от банка;

- Компания, где работает заемщик, не имеет возможности обеспечить получение 2-НДФЛ для банка.

Справку по форме Сбербанка нужно получать в случаях оформления любого типа ссуды, в том числе и ипотеки. Сбербанком рассматриваются заявки на кредит только при наличии такого документа.

Преимущества и недостатки бумаги по форме банка Сбербанка

В банке имеется возможность оформить документ для подтверждения своей платежеспособности. У него есть, как плюсы, так и минусы. Среди преимуществ документа о подтверждении доходов выделяются следующие:

- Даже сотрудники с неофициальным заработком получают возможность получить кредит в банке;

- Справку принимают сотрудники в банке даже при получении заемщиком ипотечного займа.

Но у бумаги подтверждения уровня доходов по форме кредитного учреждения есть и недостатки:

- Получить справку для банка такого формата от работодателя практически не представляется возможным. Указанный заработок человека в таком случае будет считаться доказательством нарушения им закона. Ведь при этом работодатель производит скрытие доходов и не совершает налоговые платежи в полном объеме;

- Сбербанком такие бумаги о подтверждении уровня зарплаты клиента воспринимаются как рисковые. Это является основной причиной, почему заемщику банком не будут предоставлены особые условия в рамках кредитования;

- В случае, если в Сбербанк справка такого формата передается для получения ипотечного кредита, то банком тщательным образом производится проверка предоставленных клиентом сведений о своей платежеспособности.

Читайте также: Ипотека Сбербанка по двум документам

Как выглядит образец документа в Сбербанке

В настоящее время при оформлении ипотечных займов, клиентам приходится сталкиваться с оформлением большого числа справок. Для подтверждения платежеспособности у документа по требованиям банка имеются свои особенности. И для того чтобы его правильно оформить Сбербанком предоставляется образец. В отделениях или на сайте банка он представлен в форме стандартного бланка для заполнения. При получении такого примера можно гарантированно оформить справку правильным образом, чтобы заявка на кредит была рассмотрена Сбербанком. Для корректного заполнения имеется возможность скачать образец на официальном сайте банка.

В нем указываются следующие данные:

- Дата создания документа;

- Полное название офиса, в котором Сбербанком клиенту была выдана бумага;

- Фамилия, имя, отчество заемщика;

- Длительность работы получателя бумаги на одном рабочем месте;

- Полное название компании, в которой работает кредитополучатель;

- Сведения об организации, где трудоустроен заемщик;

- Должность кредитополучателя;

- Зарплата за месяц лица, обратившегося за справкой;

- Удержание обязательных государственных выплат с сотрудника предприятия за полгода;

- Подпись руководителя компании;

- Подпись главного бухгалтера;

- Печать организации, в которой трудоустроен заемщик.

При наличии такого образца для заполнения клиенты финансового учреждения смогут внести свои данные и предоставить правильно составленный документ для оформления ипотечного займа.

Читайте также: Образец закладной по ипотеке Сбербанка

Скачать приложение Домклик на android

Скачать приложение Домклик на android Скачать приложение Домклик на iPhone

Скачать приложение Домклик на iPhone