От чего зависит процентная ставка на потребительский кредит

Процентная ставка — один из основных критериев, по которым потенциальные заемщики оценивают кредитные предложения. Зачастую клиенты банков ориентируются на наименьшую ставку, но это не всегда верно. Предлагаем разобраться, от чего зависит процентная ставка на потребительский кредит и как выбрать оптимальную кредитную программу.Факторы, которые влияют на ставки по кредитам, условно можно разделить на несколько категорий:

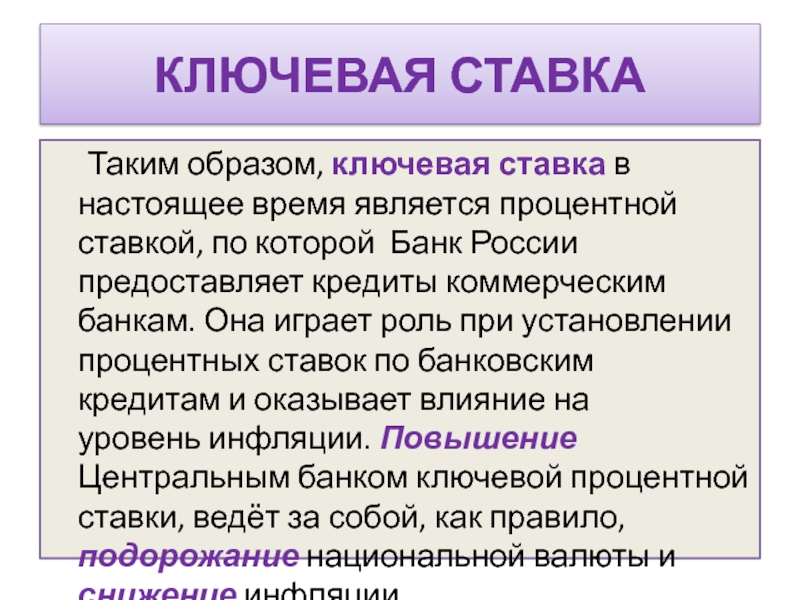

- общая экономическая ситуация, а также ключевая ставка Центрального банка Российской Федерации;

- кредитная стратегия каждого отдельного банка;

- выбранные параметры кредитной программы;

- финансовые обстоятельства заемщика.

Экономические факторы

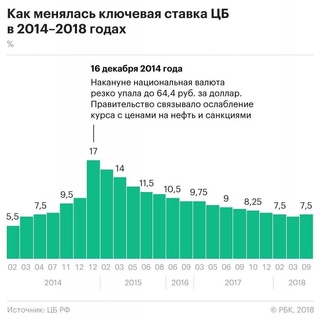

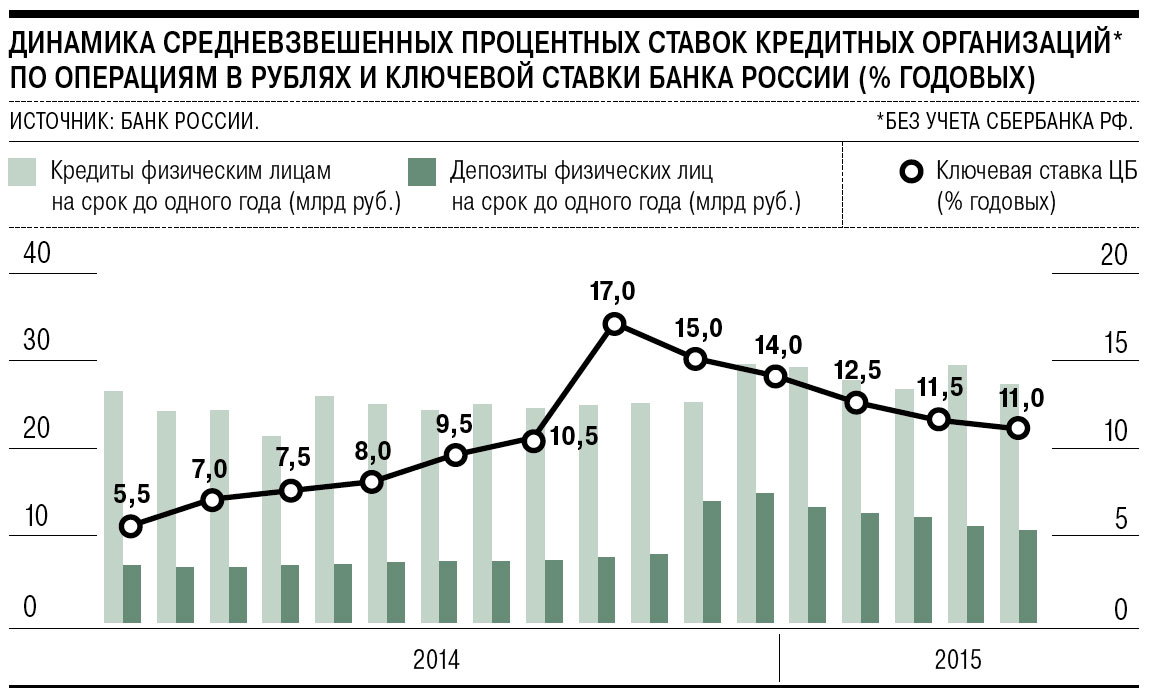

Ключевая ставка Центробанка РФ — это инструмент регулирования в финансовой системе страны. Последние несколько лет ключевая ставка находилась на уровне 6-8%.

Стратегия банка

Также процентная ставка на потребительский кредит зависит от стратегии, принятой в банке. Некоторые кредитно-финансовые организации нацелены на увеличение кредитного портфеля, поэтому активно привлекают клиентов и нередко снижают требования к заемщикам. Другие банки могут быть заинтересованы в привлечении депозитов и ограничивают выдачу кредитов через установление консервативных условий и более высоких ставок.

Кредитные параметры

В большинстве случаев процентная ставка на потребительский кредит также зависит от суммы и сроков кредитования. В банке долгосрочный крупный кредит может выдаваться под меньшую ставку, чем небольшой краткосрочный. Перед оформлением договора имеет смысл уточнить, как меняются проценты по кредиту с учетом сроков и сумм. В отдельных случаях, чтобы получить выгодную ставку, может оказаться разумным взять чуть больший кредит, чем планировалось изначально, с возможностью погашать его досрочно.

В банке долгосрочный крупный кредит может выдаваться под меньшую ставку, чем небольшой краткосрочный. Перед оформлением договора имеет смысл уточнить, как меняются проценты по кредиту с учетом сроков и сумм. В отдельных случаях, чтобы получить выгодную ставку, может оказаться разумным взять чуть больший кредит, чем планировалось изначально, с возможностью погашать его досрочно.

Финансовые обстоятельства заемщика

Стоит отметить, что процентная ставка на потребительский кредит определяется индивидуально для каждого клиента. При этом банк учитывает много факторов:

- кредитную историю заемщика;

- факт трудоустройства и наличие постоянного дохода;

- соотношение доходов и расходов;

- наличие движимого и недвижимого имущества в собственности;

- наличие в семье заемщика детей и взрослых на иждивении;

- возможность предоставить залог или пригласить поручителей;

В виду того, что каждому заемщику процентная ставка на потребительский кредит утверждается персонально, не имеет особо смысла сравнивать минимальные ставки в разных банках. Гораздо эффективнее обратиться за консультацией в интересные вам банки и попросить сделать предварительный расчет с учетом вашей финансовой ситуации. Это позволит более точно оценить доступные вам программы кредитования и выбрать наиболее подходящую.

Гораздо эффективнее обратиться за консультацией в интересные вам банки и попросить сделать предварительный расчет с учетом вашей финансовой ситуации. Это позволит более точно оценить доступные вам программы кредитования и выбрать наиболее подходящую.

Поделиться с друзьями:

Процентная ставка по кредиту — читайте от Финэксперт

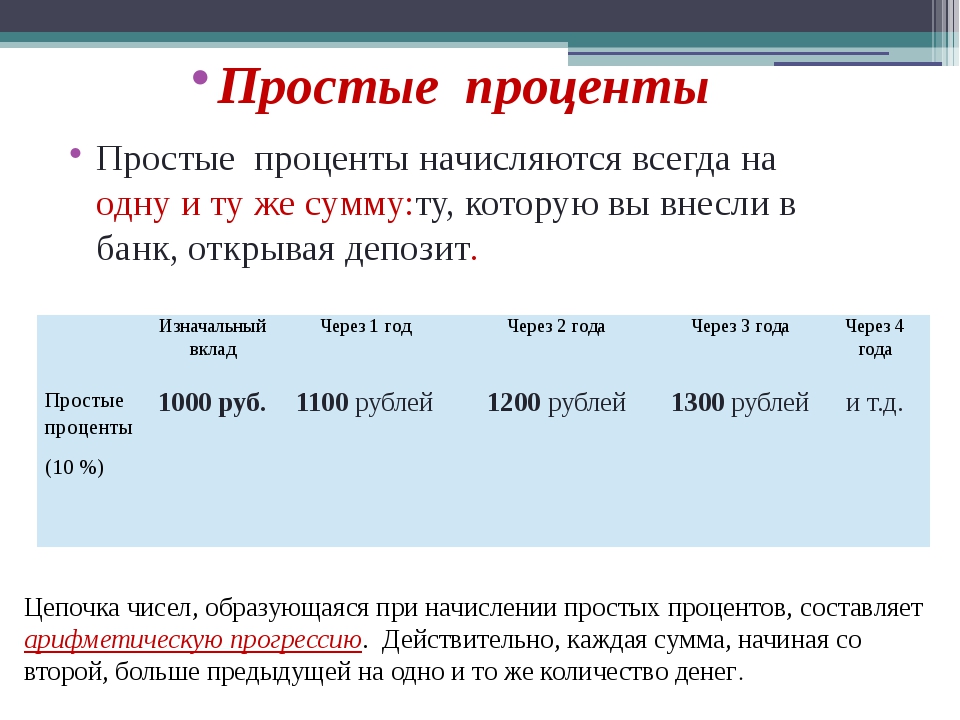

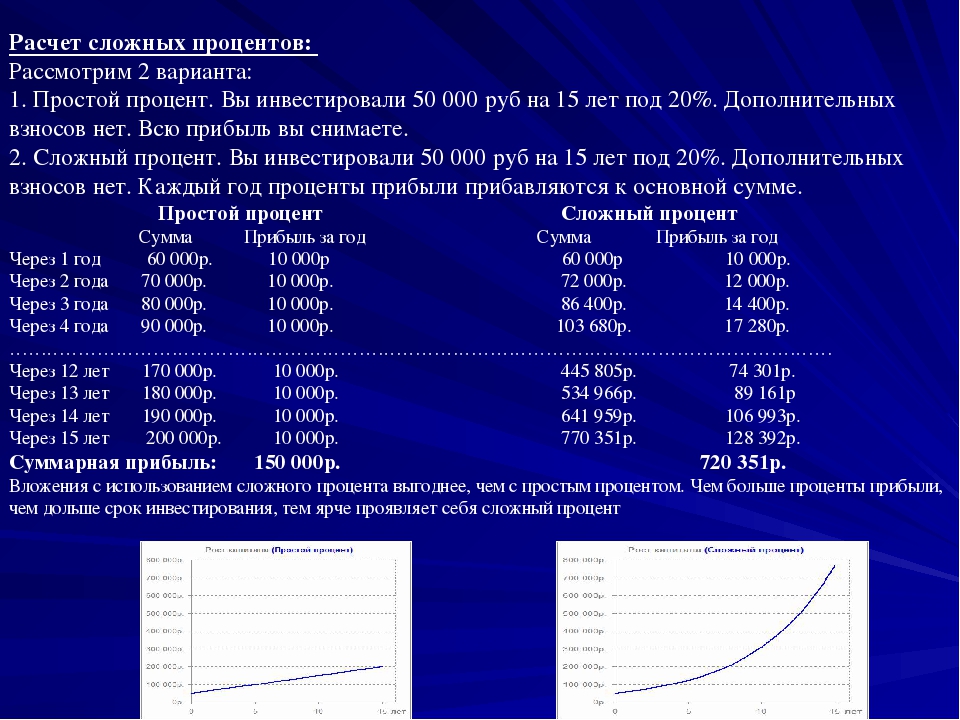

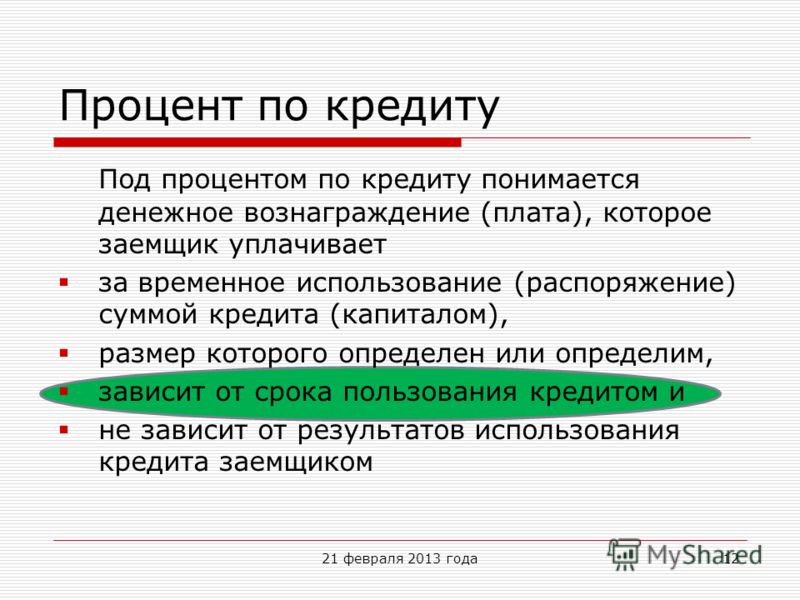

Виды процентных ставок

Процентные ставки по кредитам могут быть номинальными или реальными (по-другому их называют эффективными процентными ставками). Номинальной ставкой называют такую ставку, сумму которой открыто указывают в процессе подписания кредитного договора. Эффективная же ставка представляет собой реальную стоимость услуги за кредит, которую заемщик платит в процессе пользования денежным займом. Она включает в себя все комиссионные и страховые взносы.

Эффективная же ставка представляет собой реальную стоимость услуги за кредит, которую заемщик платит в процессе пользования денежным займом. Она включает в себя все комиссионные и страховые взносы.

При сравнении кредитных предложений различных банков необходимо уделять особое внимание не столько разрекламированной процентной ставке по кредиту, а той, что является реальной. Перед подписанием договора клиент вправе потребовать от банка произвести расчет данной ставки. И если банки в рекламе твердят, что отменили комиссии, тем более стоит внимательно изучать их предложения перед тем, как заключать договор по кредиту. Так, к примеру, многие банки могут умалчивать о комиссии за снятие наличных средств. Если таковая имеется, то не исключено, что она не будет указана в кредитной договоре. Ведь такая комиссия не относится к разновидности кредитных взысканий.

Размеры процентных ставок

Доказано, что размер процентной ставки имеет зависимость от нескольких факторов. В основном кредитная программа имеет следующие показатели: диапазон предлагаемых для займа денежных средств, срок, на который предоставляется кредит, а также ставку в процентах за год. Существует правило, согласно которому чем меньше размер взятой заемщиком суммы и срок кредита, тем меньше будет процентная ставка. Для рядового заемщика крайне негативно наличие довольно большого диапазона ставки, который у некоторых банков может составлять порядка тридцати, а то и сорока процентов. В таких случаях нечестные банки уверяют своих потенциальных клиентов, что размер их процентной ставки будет устанавливаться в индивидуальном порядке на основе рассмотренной заявки и указанных в ней данных.

В основном кредитная программа имеет следующие показатели: диапазон предлагаемых для займа денежных средств, срок, на который предоставляется кредит, а также ставку в процентах за год. Существует правило, согласно которому чем меньше размер взятой заемщиком суммы и срок кредита, тем меньше будет процентная ставка. Для рядового заемщика крайне негативно наличие довольно большого диапазона ставки, который у некоторых банков может составлять порядка тридцати, а то и сорока процентов. В таких случаях нечестные банки уверяют своих потенциальных клиентов, что размер их процентной ставки будет устанавливаться в индивидуальном порядке на основе рассмотренной заявки и указанных в ней данных.

Один из самых важных факторов, который непосредственно влияет на процентную ставку, это платежеспособность клиента банка. Сотрудники банка в ходе беседы с потенциальным заемщиком пытаются заранее произвести прогноз его будущих доходов по двум категориям: размер и стабильность. По этой причине необходимо при оформлении кредита предоставление справки о доходах и копии трудовой книжки.

С помощью этих документов банк может просчитать средний доход клиента, какова частота смены рабочего места и в какой компании работает гражданин, имеются ли у этого предприятия перспективы. От срока работы на последнем рабочем месте зависит окончательное решение банка. Ведь для него важно, чтобы заемщик был надежным сотрудником с хорошей репутацией, который будет своевременно погашать кредитную задолженность.

В случае, если к банку, в который планирует обратиться клиент с заявкой на предоставление кредитного займа, подключена зарплатная линия, то ничто не помешает ему тут же составить портрет будущего заемщика в финансовом плане. Это возможно благодаря тому, что банк, сотрудничая с предприятием, в котором работает заемщик, может почти наверняка предвидеть его судьбу через несколько лет.

На процентную ставку также оказывает сильное влияние кредитная история клиента. Более того, если было отмечено, что гражданин не платил вовремя по ранее взятому кредиту, то новый денежный заем ему точно не предоставят. Если же клиент, имеющий положительную историю по кредитам, обращается в банк, то последний в свою очередь может предоставить скидку в размере половины или одного процента от общей суммы займа. Однако это не значит, что все банки без исключения будут предоставлять скидки и поощрения. Каждый отдельно взятый банк в праве сам решать, предоставлять такого рода услуги своим клиентам или нет.

Если же клиент, имеющий положительную историю по кредитам, обращается в банк, то последний в свою очередь может предоставить скидку в размере половины или одного процента от общей суммы займа. Однако это не значит, что все банки без исключения будут предоставлять скидки и поощрения. Каждый отдельно взятый банк в праве сам решать, предоставлять такого рода услуги своим клиентам или нет.

Клиент должен предоставить гарантии, благодаря которым он сможет подтвердить своевременную оплату кредитного займа. Это необходимо для непредвиденных обстоятельств, будь то больничный или потеря рабочего места. В качестве самых часто употребляемых факторов используют залог имущества клиента (движимый и недвижимый). При желании заемщик может обратиться за помощью к поручителю (несколько советов поручителям). Однако даже сам факт наличия у клиента имущества может расположить банк к принятию нужного для заемщика решения. В крайнем случае, для погашения кредитной задолженности имущество может продаться либо же быть конфискованным судебными приставами.

К косвенным фактором относят скорость, с которой был оформлен кредит. При условии, что кредит был оформлен за считанные минуты, ставка по нему будет довольно высока. Это связано с тем, что за ограниченный промежуток времени банк не в силах удостовериться в платежеспособности своего клиента. И чтобы обезопасить себя, он включает возможные риски в сумму процентной ставки.

При наличии достаточного набора документов шансы на предоставление выгодного для заемщика кредита повышаются вдвое. К примеру, в некоторых банках весомым документом является диплом о высшем образовании, подтверждающий квалифицированность заемщика как отличного сотрудника и, как следствие, большую вероятность места работы с хорошим заработком.

Процентные ставки по кредитным ставкам имеют свои особенности. Все факторы, указанные выше, соответствуют и пластиковым картам, однако специфика кредитной карты такова, что она представляет собой не что иное, как кредит, который обновляется с определенной периодичностью и работает с наличными и безналичными средствами. В таком случае ставка по кредиту будет зависеть от вида, к которому причисляется отдельно взятая карта и размера основного долга, который погашается каждый месяц.

В таком случае ставка по кредиту будет зависеть от вида, к которому причисляется отдельно взятая карта и размера основного долга, который погашается каждый месяц.

Рассмотрим это в коротком ролике

Как Центробанк намерен добиться «приемлемой ставки» по кредитам в 21% – Газета.uz

Правление Центрального банка Узбекистана 11 июня решило оставить основную ставку на уровне 15% годовых. На брифинге в четверг первый заместитель председателя ЦБ Ботир Захидов рассказал о «приемлемых» процентных ставках по кредитам с 1 июля, четырех новых инструментах для банков и как они повлияют на ставки.

Согласно макроэкономическому анализу, на фоне ожиданий снижения уровня инфляции к концу года до 11−12,5%, а к концу 2021 года — до 9%, установление банками процентных ставок по депозитам до 23% усиливает процентные риски, а предложение кредитов по 26−30% — кредитные риски, говорится в сообщении Центробанка.

Для предотвращения данных рисков, учитывая текущий уровень инфляции и состояние рынка, регулятор решил стимулировать банки вести разумную процентную политику путем использования денежно-кредитных инструментов и пруденциальных мер.

В частности, с 1 июля по 1 января 2021 года приемлемыми процентными ставками считаются:

- по депозитам в национальной валюте — 18%, по кредитам в национальной валюте — до 24%;

- по кредитам в иностранной валюте для субъектов предпринимательства — до 8%.

Отмечается, что значения процентных ставок будут изменяться, исходя из уровня основной ставки Центрального банка.

Ботир Захидов указал, что за последние 2−3 года в Узбекистане приняты ряд мер для улучшения бизнес-среды, в результате чего возрос интерес населения к предпринимательской деятельности. В свою очередь, это привело к резкому росту спроса на кредиты.

По его словам, рост кредитных вложений в экономику без учета изменения валютного курса в мае ускорился по сравнению с апрелем (с 2,2% до 2,8%) и за 5 месяцев составил 14,4%, или 30 трлн сумов. В 2018—2019 годы рост кредитных вложений в среднем составляли не менее 50% в год.

В 2018—2019 годы рост кредитных вложений в среднем составляли не менее 50% в год.

«Повышение спроса ведет к росту процентных ставок по кредитам и депозитам. Сегодня средняя процентная ставка по кредитам для бизнеса составляет 24−26%, по розничным кредитам для физлиц — до 30%. Нас очень беспокоит то, что процентные ставки по кредитам растут, несмотря на снижение инфляции», — сказал он.

Первый замглавы ЦБ отметил, что в течение двух месяцев проводилось исследование в этом направлении, а также встречи с представителями бизнеса, банками, международных финансовых институтов, Всемирным банком. В итоге регулятор разработал ряд инструментов, которые позволят банкам снизить процентные ставки по кредитам.

«Больше всего нас беспокоит то, что кредиты, выдаваемые по высоким ставкам, создают ряд кредитных рисков. То есть есть большая вероятность, что завтра кредит под 26% может быть не возвращен. Мы спросили у бизнеса, какой должна быть приемлемая ставка, и определили ее для бизнеса на уровне 21%, для розничных кредитов — 24%», — сообщил он.

Ботир Захидов подчеркнул, что введение приемлемых процентных ставок не ограничит доходность операций банков и банки сохраняют за собой право самостоятельно устанавливать процентные ставки в рамках своей деятельности.

«Мы вводим ряд экономических инструментов, которые позволят банкам вести процентную политику в пределах этих приемлемых ставок. Можно сказать, что мы создали благоприятную среду, чтобы они не превышали этот предел. Это не означает, что нельзя устанавливать ставку выше этой ставки. Но наши расчеты показывают, что банки смогут работать в пределах этих процентных ставок», — рассказал он.

Первый инструмент — увеличение коэффициента усреднения обязательных резервов банков с 0,35 до 0,75. Это позволит коммерческим банкам сохранить 75% объема обязательных резервов, подлежащих депонированию (хранению) в Центральном банке, на своих корреспондентских счетах. В свою очередь, это послужит поддержанию ликвидности в банках, заявил Ботир Захидов.

«Если до сегодняшнего дня банки должны были держать часть привлекаемых депозитных средств в Центральном банке, теперь мы создали механизм по возврату в распоряжении банков 75% этих средств. В свою очередь, это будет достаточным ресурсом для банков, чтобы проводить ежедневные расчеты и платежи», — сказал он.

Напомним, Центробанк 1 апреля повышал коэффициент усреднения обязательных резервов с 0,25 до 0,35.

Вторым инструментом станет снижение до 5 раз размера отчислений в Фонд гарантирования вкладов граждан в банках. Сейчас ежеквартально банки перечисляют в фонд 0,25% из фактического остатка вкладов граждан. С 1 июля эта сумма составит 0,05%.

«Это снизит расходы банков (взносы в фонд относятся к расходам банков, включаемым в себестоимость оказываемых услуг — ред.), что даст возможность для снижения процентных ставок по кредитам», — отметил первый зампредседателя ЦБ.

Третий инструмент — предоставление банкам кредитных ресурсов на 3 и 6 месяцев под гарантии стандартных активов банка.

В качестве четвертого инструмента Центробанк вводит безотзывные кредитные линии (БКЛ) под залог активов, классифицированных как «стандартные» в размере 2% от совокупных активов банка, при возникновении нехватки их ликвидности. Этот инструмент используется в Банке России.

«При возникновении рисков касательно платежеспособности банков Центральный банк берет на себя обязательство по выделению этих ресурсов (БКЛ). Сумма ресурсов составит до 2% от актива банка», — отметил Ботир Захидов.

Директор Департамента пруденциального надзора кредитных организаций Центрального банка Аброр Турдалиев сообщил, что регулятор будет предоставлять БКЛ банкам в течение 12 месяцев.

«Мы полагаем, что этот кредит будет самым дорогим на рынке. Поэтому он будет востребован в таких случаях, когда банк окажется не в состоянии обеспечивать беспрерывность платежей своих клиентов. По нашим расчетам, это произойдет, когда уровень высоколиквидных активов опустится ниже 3%. Он может быть выше, но не в состоянии выполнять обязательства», — указал он.

Он может быть выше, но не в состоянии выполнять обязательства», — указал он.

Директор Департамента пруденциального надзора кредитных организаций Центрального банка Аброр Турдалиев отметил, что БКЛ могут быть использованы в качестве дополнительной опции для выполнения норматива краткосрочной ликвидности (НКЛ).

Первый замглавы ЦБ Ботир Захидов также напомнил, что через Государственный фонд поддержки развития предпринимательской деятельности бизнес можно получить 5-процентную компенсацию за процентные расходы по кредитам. По его словам, предприниматели активно пользуются этим механизмом.

Реформа финансовых индикаторов (IBOR’s Reform)

Что такое индикатор процентной ставки (бенчмарк), и почему он важен?

«Индикатор», или «бенчмарк» — это заранее установленный стандарт, относительно которого проводится оценка результатов финансовых инвестиций и стоимости кредитования.

Финансовый индикатор может использоваться для оценки уровня индекса, ценной бумаги или даже результатов работы инвестиционного управляющего. Например, результаты паевого инвестиционного фонда часто сравниваются с динамикой фондового индекса Standard & Poor’s 500, выступающего таким финансовым индикатором. Индикатор также может использоваться для описания распределения активов в портфеле или для расчета уровня вознаграждения.

Например, результаты паевого инвестиционного фонда часто сравниваются с динамикой фондового индекса Standard & Poor’s 500, выступающего таким финансовым индикатором. Индикатор также может использоваться для описания распределения активов в портфеле или для расчета уровня вознаграждения.

Индикатор удобен в качестве базиса для инструментов денежного рынка (корпоративные кредиты, потребительские (семейные) кредиты, овердрафты) и некредитных продуктов (других более сложных финансовых операций, например, с использованием производных финансовых инструментов).

Банки используют индикаторы процентных ставок при расчете процентов по кредитам, векселям и депозитам. Например, банки могут предоставлять денежные средства по согласованной процентной ставке, установленной на уровне конкретной процентной ставки, выступающей индикатором, плюс спред. Если спред установлен на уровне 1%, выплаченные проценты будут на 1% выше, чем действующая процентная ставка-индикатор. Таким образом, стоимость кредита растет, если процентная ставка-индикатор повышается, и наоборот. В этом случае индикатор выступает надежным, независимым и относительно простым ориентиром для всех заинтересованных сторон.

В этом случае индикатор выступает надежным, независимым и относительно простым ориентиром для всех заинтересованных сторон.

Процентные индикаторы имеют большое значение для финансовой стабильности и поэтому занимают центральное положение на финансовых рынках. Физические и юридические лица широко используют их в своей экономической деятельности. Наиболее распространенными процентными индикаторами являются Европейская межбанковская ставка предложения (EURIBOR) и Лондонская межбанковская ставка предложения (LIBOR). Они формируют основу для определения стоимости кредитования участниками глобальной финансовой системы.

Предпосылки реформы IBOR (межбанковских ставок предложения)

В 2013 году страны «Большой двадцатки» (G20) обратились к Совету по финансовой стабильности (СФС) с просьбой провести фундаментальный анализ основных процентных индикаторов и разработать планы возможных изменений для обеспечения устойчивости таких индикаторов и их надлежащего использования участниками рынка.

В июле 2014 года СФС опубликовал свои рекомендации, в рамках которых были главным образом установлены две основные цели: (1) провести реформу IBOR (межбанковских ставок кредитования, среди которых наиболее распространенной является LIBOR) с целью упрочения позиций существующих методологий и привязки их к реальным операциям; и (2) разработать альтернативные процентные ставки-ориентиры, соответствующие требованиям к устойчивости таких ставок.

В связи с этим СФС призывает регулирующие органы, финансовые и нефинансовые организации, работающие в разных юрисдикциях, приложить значительные и последовательные усилия для полного отказа от применения Лондонской межбанковской ставки предложения (LIBOR) не позднее конца 2021 года с тем, чтобы снизить возможные риски, сопряженные с ожидаемым прекращением действия LIBOR.

Регламент ЕС об использовании финансовых индикаторов (бенчмарков) (BMR)

Благодаря Регламенту ЕС 2016/1011 об использовании финансовых индикаторов (бенчмарков) (BMR), вступившему в силу 1 января 2018 г., Европейский союз стал первой территорией, где установлен всеобъемлющий и обязательный для соблюдения нормативно-правовой режим, регулирующий применение финансовых индикаторов. Регламент BMR запрещает пользователям, деятельность которых в ЕС осуществляется под надзором компетентных органов, использовать финансовый индикатор, если администратор такого индикатора не утвержден национальным регулятором в одном из государств-членов ЕС и не включен в реестр индикаторов, который ведется Европейским управлением по надзору за рынком ценных бумаг (ESMA), наднациональным надзорным органом ЕС.

Что еще важнее для заемщиков и кредиторов, Регламент BMR требует, чтобы такие контракты и соглашения включали рациональные резервные положения, предусматривающие, какие альтернативные индикаторы будут использоваться сторонами в случае недоступности ранее установленной процентной ставки-ориентира.

Кратко о реформе

По мере отказа финансовых рынков от использования ставок LIBOR и замены их на альтернативные индикаторы, банки и их клиенты приложат скоординированные усилия для плавного перехода. Ниже представлен краткий обзор.

EURIBOR: может по-прежнему использоваться в качестве индикатора в соответствии с положениями BMR

Европейская межбанковская ставка предложения (EURIBOR) представляет собой процентный рыночный индикатор по необеспеченным сделкам, рассчитываемый по данным ряда банков. Европейский институт денежных рынков (EMMI), выступающий в качестве администратора данного индикатора, публикует его для разных сроков погашения (одна неделя, один, три, шесть и двенадцать месяцев).

Для соответствия требованиям Регламента ЕС о финансовых индикаторах EMMI разработал новую методику расчета (так называемую «Гибридную методологию»). Согласно новой Гибридной методологии EURIBOR рассчитывается на основе реальных операций во всех случаях, когда доступна информация о таких операциях.

От EONIA к €STR

Индикатор EONIA в его предыдущем виде мог быть признан несоответствующим положениям Регламента BMR, принимая во внимание недостаток лежащих в его основе операций и высокую концентрацию объемов операций на небольшом количестве участников рынка, предоставляющих данные (контрибьютеров).

Для применения индикатора EONIA в переходном периоде и до прекращения его применения с 3 января 2022 г. методология его расчета была изменена, и с 2 октября 2019 г. EONIA рассчитывается как €STR плюс фиксированный спред в размере 8,5 базисных пунктов. €STR отражает оптовую стоимость заемных средств в евро на условиях «овернайт» для необеспеченных кредитов среди банков Еврозоны и основывается исключительно на реальных операциях, отчетность по которым представлена Европейскому центральному банку (ЕЦБ).

Индикатор EONIA будет опубликован последний раз 3 января 2022 г., после чего его расчет будет прекращен; все контракты со сроком погашения после указанной даты и с привязкой к индикатору EONIA должны содержать письменную резервную оговорку о замене индикатора.

От Лондонской межбанковской ставки предложения (LIBOR) к Альтернативному процентному индикатору (ARR)

Лондонская межбанковская ставка предложения (LIBOR) в настоящее время определяется централизованно в Лондоне Администратором индикатора биржи ICE для семи сроков (или интервалов) от овернайта до 12 месяцев, для 4 валют (см. таблицу внизу). За регулирование данного индикатора отвечает Управление пруденциального надзора Великобритании (PRA).

Управление по финансовому контролю и регулированию Великобритании (FCA) дало понять, что публикация индикатора LIBOR после 2021 года не гарантирована, таким образом, организации должны перевести свои контракты на Альтернативные процентные индикаторы (ARR) до наступления указанного года.

ARR представляют собой практически безрисковые индикаторы на основе сделок овернайт, которые были признаны альтернативными финансовыми индикаторами для существующих ключевых межбанковских ставок предложения (IBOR). Такие индикаторы являются устойчивыми и привязаны к сделкам на активных, ликвидных базовых рынках.

Подборка возможных альтернатив ставкам на основе LIBOR, используемых в различных странах мира:

Заложники кредита – Деньги – Коммерсантъ

Потребительский кредит из удобного и недорогого способа решения многочисленных проблем может в одночасье превратиться для заемщика в непроходящую головную боль. Мало того, что из-за финансового кризиса заемщики подвергаются реальному риску увольнения или снижения зарплаты, так ведь и банк может потребовать досрочного погашения кредита или поднять процентную ставку, что сделает кредит непомерно дорогим. Однако даже из такой неприятной ситуации можно выйти с наименьшими потерями.

До последнего времени в кредит можно было купить практически все — от мобильного телефона до квартиры, и совершать покупки на заемные средства стало нормой для многих россиян. Жесткая борьба за клиента заставляла банки снижать процентные ставки, упрощать процедуру выдачи кредитов. Сейчас ситуация изменилась на противоположную. Найти банк, готовый выдать кредит, стало крайне сложно, а процентные ставки растут ежедневно. Раньше при оформлении кредита заемщики пристальное внимание уделяли процентным ставкам, общей переплате банку, размерам кредита и дополнительным комиссиям. А в пункты договора, предусматривающие возможность корректировки условий кредита, мало кто вчитывался. Теперь, когда кредитные портфели банков грозят оказаться убыточными, пересмотр процентных ставок становится реальностью.

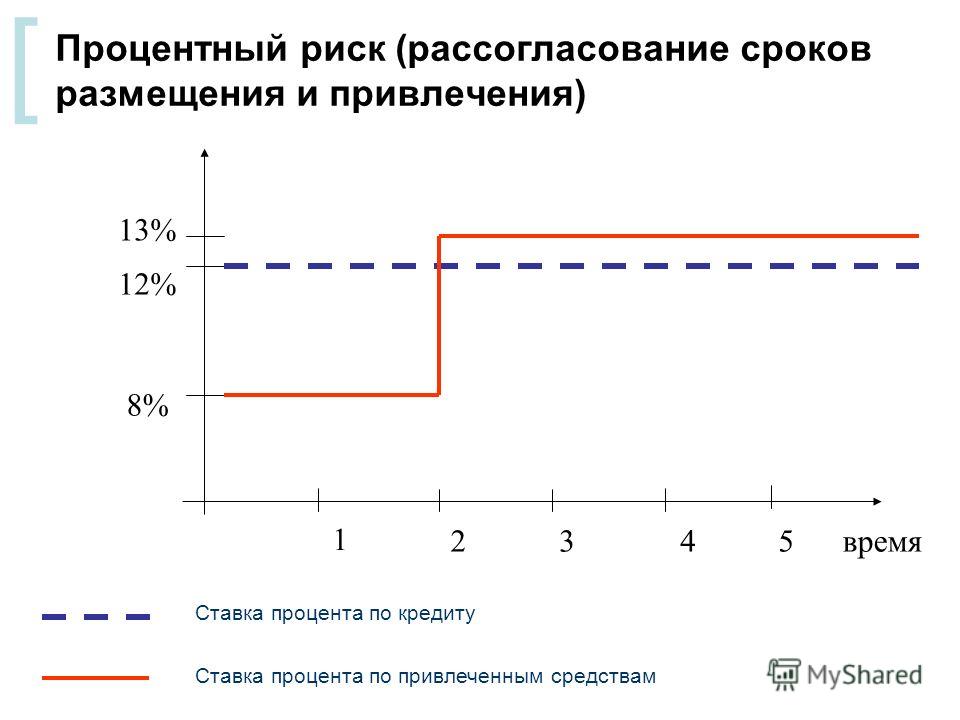

При выдаче потребкредита или автокредита срок кредитования заемщиков обычно находится в рамках сроков привлечения денег самой кредитной организацией. «По ипотечным кредитам срок кредита почти всегда превышает срок фондирования. В этом случае банк не знает, сколько ему будут стоить деньги через три-пять лет, и при отсутствии возможности изменить ставку по ипотеке велика вероятность того, что такой кредит будет убыточным для банка»,— объясняет аналитик группы компаний «Мультиброкер» Людмила Макарова. Ситуацию подогревает и то, что в нынешних условиях компании проводят сокращение сотрудников, заемщики теряют источник дохода, и риск неплатежей по кредитам растет.

Впрочем, по мнению заместителя гендиректора коллекторского агентства АКМ Александра Щербакова, нынешний кризис ударил по наиболее состоятельному сегменту заемщиков: «До рядовых заемщиков волна кризиса пока не дошла, в большей степени сейчас мы наблюдаем дефолты у заемщиков премиум-класса, к которым относятся владельцы бизнеса, топ-менеджеры, сотрудники иностранных компаний. Речь идет о долгах по ипотечным кредитам и кредитам на дорогие модели автомобилей».

Ставки вверх

Сейчас те, кто связан кредитным договором с банком, вчитываются в его условия, и многие с облегчением заключают, что изменение условий им не грозит. Другие опасаются, что теперь, возможно, платить придется больше или вовсе надо будет вернуть весь долг сразу. «Сейчас заемщикам нужно еще раз внимательно ознакомиться с условиями договора, обращая внимание на возможные риски, а именно в каком порядке банк может повысить ставки или потребовать досрочного погашения кредита»,— рекомендует управляющий директор по розничному бизнесу Москоммерцбанка Татьяна Лозовская.

На первый взгляд ситуация для заемщика выглядит просто. Если текст договора предполагает изменение условий по кредиту, вопрос о правомерности применения таких поправок абсолютно очевиден. Ссылаясь на договор, банк может и повысить ставку, и потребовать досрочного возвращения суммы долга. Если договор не предусматривает возможное изменение ставки, то банк вправе обратиться с предложением к заемщику о подписании дополнительного соглашения. «Есть договорные обязательства между банком и заемщиком, закрепленные сторонами в договоре, которые определяют, на каких условиях и на какой срок банк взял на себя обязательства предоставить средства, а заемщик, соответственно, принимает эти условия и обязуется их исполнять,— говорит Татьяна Лозовская.— Поэтому, если в договоре не указана возможность повышения процентной ставки в одностороннем порядке, то банк вправе лишь предложить заемщику оформить дополнительное соглашение с данными условиями. Однако можно предположить, что заемщиков, согласившихся на добровольное повышение процентной ставки, будет немного».

Такого же мнения придерживаются и юристы, советуя не соглашаться на подписание дополнительных соглашений. «Одностороннее повышение процентных ставок и требования о досрочном погашении кредита, если такие пункты не прописаны в условиях кредитного договора, абсолютно неправомерны. Изменение условий кредитования возможно при заключении дополнительного соглашения, и заемщик вправе решать самостоятельно, подписывать его или нет. В остальных случаях достаточно продолжать исполнение условий договора, своевременно внося платежи согласно графику, установленному в договоре»,— объясняет адвокат московской коллегии адвокатов «Князев и партнеры» Максим Столяров.

Однако даже отсутствие соответствующих пунктов в договоре не гарантирует заемщику спокойной жизни, и даже те, кто внимательно изучил все условия, не застрахованы от возможных неприятностей. «Что касается досрочного погашения, то найти формальный повод к такому требованию несложно. Например, кроме четко прописанных оснований для досрочного погашения в договоре также может стоять фраза о соблюдении дополнительных обязательств, выполнение которых заемщики зачастую игнорируют. К примеру, мало кто обращает внимание на необходимость оповещения банка в связи с изменениями паспортных данных, контактных телефонов, периодического предоставления документов, подтверждающих финансовую состоятельность заемщика»,— рассказывает Татьяна Лозовская.

При этом одностороннее изменение условий договора банком может оказаться вполне законным. «Гражданский кодекс предусматривает изменение условий договора в одностороннем порядке лишь при наличии существенных изменений обстоятельств, в данном случае таким обстоятельством может являться финансовый кризис. Однако оценка существенности возникшей обстановки будет определяться в ходе судебного разбирательства. А поскольку пока еще нет ни сложившейся практики решения подобных вопросов, ни указаний вышестоящих инстанций по их решению, то однозначного ответа, на чьей стороне будет суд, также пока дать нельзя. В любом случае каждый подобный иск будет рассматриваться индивидуально»,— говорит Максим Столяров.

Но, с другой стороны, на основании того же Гражданского кодекса, даже если возможность повышения ставки прописана в договоре, у заемщика есть шанс избежать этого. «Если право банка повышать процентные ставки по уже выданным кредитам закреплено в кредитном договоре, заемщик может столкнуться с изменением суммы ежемесячного платежа. И если его размер был значительно повышен, клиент имеет право обратиться в суд с заявлением о пересмотре условий кредитного договора. Так как в Гражданском кодексе существует пункт, в котором говорится, что при существенном изменении обстоятельств, из которых стороны исходили при заключении договора, возможно изменение или расторжение договора в судебном порядке по требованию одной из сторон»,— сообщили в юридическом отделе одного из банков.

Впрочем, одно дело — право повышать ставки по уже выданным кредитам, другое — применение этого права на практике. Банкиры прекрасно понимают, чем может обернуться повышение ставок и требование о досрочном возврате кредита. В результате увеличится доля проблемных кредитов, а сами банки в этом меньше всего заинтересованы. «Банк, как правило, повышает процентную ставку в исключительных случаях, и в моей практике за последние восемь лет таких прецедентов не было. В нынешней ситуации это может произойти, например, в случае падения цен на недвижимость, с уменьшением стоимости залога, но эта мера крайне непопулярна и ставит под сомнение репутацию банка-кредитора. Правда, в последнее время банки стали чаще включать пункт о возможном повышении процентной ставки в кредитный договор. Банку выгодно получать проценты за пользование его кредитными средствами с возможно большего числа заемщиков и вовремя. Это и есть реально существующая выгода от кредитования. Досрочное погашение, как правило, лимитируется, или удерживается штрафными санкциями. Если звучит требование срочно вернуть деньги, это означает сложную финансовую ситуацию в банке»,— уверяет управляющий партнер ипотечно-риэлтерской компании «Кредит макс» Татьяна Буянова. Согласна с ней и Татьяна Лозовская: «Повышение процентной ставки и требование о досрочном возврате суммы долга лишь провоцирует заемщика на невыполнение текущих обязательств. А поскольку банки заинтересованы в нормальном обслуживании долга заемщиком, такие меры будут применяться ими в самых крайних случаях».

Снижение расплаты

Если заемщик в результате кризиса оказался без работы или у него была существенно снижена зарплата, это не освобождает его от обязательств по кредиту. Изменить можно порядок выплаты, например сроки и суммы. Но в совокупности выплаченная сумма будет никак не ниже, чем указанная в договоре. Однако банкиры утверждают, что выход из ситуации проще и дешевле искать вместе с банком. И во многом размер потерь зависит от грамотного поведения самого заемщика. Главная ошибка заемщиков — попытаться всеми способами избежать общения с банком. Такое поведение расценивается как уклонение от выплат, указанных в договоре, и дальнейшее развитие событий усугубляет тяжелое положение должника.

«В исключительных случаях банк может рассмотреть вопрос о возможности предоставления отсрочки внесения платежей по кредитам. Такая возможность не зависит от вида кредита. Если в кредитном договоре она не прописана или если после отсрочки платежа клиент вновь не может исполнять свои обязательства по погашению ежемесячных платежей в установленным кредитным договором размере, банк уведомляет клиента о необходимости погашения сформировавшейся задолженности с первостепенным погашением штрафов, пеней, неустоек, указанных в кредитном договоре. В случае непогашения вышеуказанной задолженности заемщику выставляется требование по досрочному исполнению обязательств. В случае неисполнения требования банка кредитная организация вправе начать процедуру обращения взыскания на предмет залога»,— говорит начальник отдела рефинансирования департамента развития розничного бизнеса Промсвязьбанка Евгения Кузьмина.

Работа банков с должниками строится на индивидуальной основе и зависит от множества факторов. Но в любом случае окончательное решение о возможных уступках должнику будет за банком. «Если банк видит, что заемщик является квалифицированным работником и может достаточно быстро найти новое место работы и возобновить платежи, то банк может пойти на уступки. Например, увеличить срок кредита, уменьшив тем самым размер ежемесячного платежа, или временно приостановить начисление штрафных санкций по просроченным платежам. Окончательное решение остается за банком и будет зависеть от каждого конкретного случая. Но банк может подать на заемщика в суд, если ситуацию с погашением кредита он видит безнадежной»,— говорит Татьяна Лозовская.

«Во многих банках существуют механизмы реструктуризации задолженности, которые позволяют предложить заемщику некоторый путь выхода из критической ситуации. Это могут быть «кредитные каникулы», когда заемщику дается небольшой промежуток времени, в течение которого не начисляются проценты, могут быть варианты изменения условий текущего кредита (увеличение срока, изменение ставки и т. п.), может быть вариант выдачи нового кредита в счет погашения старого и т. п. В любом случае каждый заемщик, обратившийся в банк с проблемой, рассматривается индивидуально, и с каждым заемщиком банк ведет диалог. При этом, естественно, надо понимать, что банк не будет идти на уступки всем и каждому, и возникновение проблем у заемщика никоим образом не освобождает его от обязательств своевременно и в полном объеме погашать действующий долг перед банком. Тем не менее заблаговременное обращение клиента на ранних стадиях возникновения проблем зачастую может существенно облегчить ситуацию»,— уверен заместитель директора департамента розничного кредитования Бинбанка Антон Рудь.

Правда, рассчитывать на компромисс с кредитором в нынешней ситуации заемщику не особенно стоит. По мнению Александра Щербакова, сейчас банки лишь повышают свои требования к должникам. «Кризисные события отразились на политике банков по взысканию просроченной задолженности по кредитам. Если раньше ряду наших партнеров было проще списать часть долгов еще на досудебной стадии, то сейчас банки стали жестче подходить к этому вопросу. Взыскание долгов доводится до судебного разбирательства собственными силами банка либо с привлечением коллекторских агентств. Если до кризиса у нас около 20% дел о задолженностях доходило до суда, то сегодня уже порядка 30% должников находятся на стадии судебного разбирательства»,— говорит он.

Кредит кредиту рознь

Добиваться возврата долга банки могут с помощью коллекторов. Однако их методы работы с должниками мало чем отличаются от банковских. И в том и другом случае, если в результате телефонных переговоров и личных встреч с заемщиком ситуация не меняется, судебных разбирательств, как правило, не избежать. Но попасть к коллекторам больше шансов у тех, кто имеет необеспеченный кредит. «Суммы по потребительским беззалоговым кредитам значительно меньше, число заемщиков — больше, соответственно, порядок работы по их возврату отличается от обеспеченных кредитов. И если с взысканием обеспеченных кредитов чаще всего справляются собственные службы банков, то беззалоговые кредиты чаще передаются коллекторским агентствам»,— говорит Татьяна Лозовская.

Коллекторские агентства могут самостоятельно пойти на реструктуризацию задолженности заемщика, выкупив долг у банка. «Полномочия коллекторского агентства определяются условиями договора с банком. Если договор предусматривает только взыскание долга, то условия погашения будут зависеть от банка. Некоторые, например, не допускают никаких рассрочек и сразу требуют полного погашения, часть допускают рассрочку при оплате долга в 2-3 месяца. Больше полномочий коллекторское агентство имеет по долгам, выкупленным у банков по договору цессии. В таком случае кредитором становится агентство, которое имеет возможность самостоятельно предоставлять рассрочки, корректировать в связи с этим график платежей, а также списывать часть долга. Скидка от суммы задолженности заемщика перед банком может доходить до 25-30%»,— утверждает Александр Щербаков.

Пока дело не передано в суд, у заемщика остается время, чтобы попытаться решить проблему самостоятельно. «Необеспеченные кредиты занимают порядка 80% общего объема долгов. Их нельзя назвать наиболее проблемными, скорее они самые высокорискованные ввиду их необеспеченности и скорости принятия решения при выдаче. Применительно к таким кредитам этап досудебного разбирательства может растянуться до нескольких месяцев. Как показывает практика, если в течение этого срока долг не удается взыскать, то дальнейшая работа бессмысленна, и агентство рекомендует подавать на заемщика в суд. Гораздо больше времени занимает решение вопросов о возврате автокредитов. При этом, несмотря на наличие залога, эти кредиты принято считать условно обеспеченными, поскольку именно на них приходится наибольшее число мошенничеств. Поэтому и работа с автокредитами специфична: приходится не столько заниматься взысканием долга, сколько розыском самого предмета залога»,— рассказывает Александр Щербаков.

В отношении ипотечного кредита банки более сговорчивы. Они готовы пойти на снижение ежемесячных платежей за счет увеличения срока кредитования или дать отсрочку на выплату основного долга (при условии погашения процентов). Если заемщику удастся убедить банк, что через некоторое время его трудности разрешатся, ему может быть предоставлена отсрочка на выплату двух-трех платежей. Реализация заложенного имущества банком через суд — крайняя мера. Как правило, на нее не готовы идти даже сами банки. Если заемщик согласен добровольно продать квартиру, банк разрешит ему самому найти покупателя и будет контролировать сделку. После реализации имущества продавец получит на руки ту сумму, которая останется после покрытия долга и издержек банка. Как правило, заложенная квартира продается с некоторым дисконтом, который может доходить и до 15%. Однако в случае реализации жилья через суд дисконт может быть и больше. Поэтому эксперты советуют заемщикам самим заниматься этой процедурой.

«Дефолт заемщика не интересен никому — ни заемщику, ни банку. Банк попытается договориться о приемлемых условиях и для себя, и для заемщика. Особенно если это касается крупных кредитов. При этом банк имеет право изъять квартиру дефолтного заемщика и продать ее. Но доводить до этого не стоит — банк заинтересован как можно быстрее покрыть долги. И он не будет продавать квартиру за максимальную цену. Он продаст ее по цене, которая покроет все долги заемщика. При этом те суммы, которые заемщик уже выплатил, будут для него потеряны. То есть если договориться с банком об изменении или сохранении прежних условий договора не удалось, то квартиру или другой залог всегда надо продавать самому — так потери будут минимальны»,— уверена Людмила Макарова.

Облегчить кредитное бремя можно, сдав ипотечную квартиру в аренду, но этот шаг должен быть согласован с банком. Добиться такого согласия не всегда легко. Поэтому в большинстве случаев заемщики предпочитают действовать в обход банка. «При сдаче в аренду ипотечной квартиры заключается договор аренды, который подлежит государственной регистрации в случае, если он заключен на срок более чем на 12 месяцев. Если срок меньше, то информацией о действующей аренде располагают только стороны договора аренды (заемщик и его арендатор). Если заемщик желает официально сдать в аренду ипотечную квартиру, то банк будет индивидуально решать вопрос о дополнительном страховании и вообще возможности аренды данной квартиры»,— рассказывает руководитель отдела кредитных брокеров компании «Кредит макс» Виктория Щербакова.

Опасения банка связаны с повышенными рисками с его стороны в случае сдачи квартиры в аренду. Например, при наступлении страхового случая компания-страховщик вполне может попытаться уйти от погашения страховки, если узнает, что в квартире проживал незастрахованный человек. Более того, если заемщик перестанет платить по кредиту, банк не сможет выселить арендаторов, заключивших договор аренды, и реализовать залог. И если конфликт не решится полюбовно, банку придется обращаться в суд. «Как правило, банки не приветствуют сдачу ипотечной квартиры в аренду. Для банка это означает возможность снижения стоимости предмета залога в силу того, что зачастую арендатор относится к снимаемой недвижимости менее аккуратно, чем собственник. Кроме того, существует возможность оформить прописку по месту проживания в арендуемой квартире. Для кредитора подобные обстоятельства являются факторами повышенного риска»,— поясняет заместитель руководителя центра ипотечного кредитования Абсолют-банка Елена Воронина.

Мало чем отличается ситуация с реализацией автомобиля, купленного в кредит. Как и в случае с ипотекой, заемщику выгоднее урегулировать вопрос с продажей автомобиля мирным путем и не доводить дело до суда. «Реализовать автомобиль может как заемщик, так и банк посредством своих партнерских каналов. Продажа идет по среднерыночной цене и по согласованию с банком. При этом если заемщик соглашается на реализацию залога, то этот процесс происходит существенно оперативнее и с меньшими затратами, чем в случае решения вопроса в судебном порядке. Кроме того, так называемое полюбовное соглашение не будет иметь негативных отражений на кредитной истории клиента»,— считает заместитель директора департамента розничных банковских продуктов Абсолют-банка Наталия Хахалина. Если сумма, вырученная от продажи автомобиля, превышает сумму задолженности, разница будет выплачена заемщику. Но чаще всего этой суммы оказывается недостаточно. «Такие случаи крайне редки. Если сумма, полученная после продажи автомобиля, меньше задолженности по кредиту, то ситуация будет урегулирована соглашением сторон или в судебном порядке. Заемщику придется вернуть разницу и погасить кредит полностью»,— отмечает Наталия Хахалина.

С вещами на выход

Взыскание задолженности в судебном порядке не сулит заемщику ничего хорошего. В этом случае ему придется общаться уже со службой судебных приставов, которые на основании решения суда будут взыскивать долг. А поскольку реализация имущества носит принудительный характер, должник не может заниматься ею самостоятельно. Судебные приставы обязаны привлекать независимых экспертов для оценки имущества, но закон оставляет им право на самостоятельную оценку, кроме предусмотренных законодательством случаев. К ним, например, может относиться оценка недвижимости или ценных бумаг, не имеющих обращения на организованном рынке. Однако в случае несогласия с произведенной оценкой должник имеет право воспользоваться услугами другого независимого оценщика, но уже за свой счет.

Конечно, есть список вещей, которых заемщик не может лишиться в результате общения с приставами. В первую очередь оценивается лишь то, что принадлежит должнику на праве собственности, за исключением жилья (при условии, что заемщик не владеет другой недвижимостью, пригодной для проживания). Также у должника останутся вещи индивидуального пользования, например одежда и обувь. Но остаться в практически пустой квартире — перспектива вполне реальная.

Кроме того, должникам не стоит радоваться, если банк находится на грани банкротства или за ней. Банкротство от выплат по кредиту не освобождает. Просто выполнения тех же самых кредитных обязательств от заемщика будут требовать правопреемники разорившегося банка. «Режим выплаты по кредиту для заемщика после отзыва банковской лицензии не меняется, изменяются лишь платежные реквизиты после назначения АСВ конкурсным управляющим. Затем требования по кредиту могут быть проданы другому банку, который на правах нового кредитора будет требовать от заемщика исполнения ранее принятых обязательств по кредиту по новым реквизитам»,— рассказала заместитель руководителя центра общественных связей Агентства по страхованию вкладов Ирина Челядинова.

А в некоторых случаях с заемщика могут и потребовать срочно вернуть оставшуюся сумму долга. «Типовые кредитные договоры некоторых банков могут предусматривать право банка на досрочное истребование кредита в случае признания его банкротом. Таким образом, на автоматическое списание долгов гражданам надеяться не стоит»,— объясняет Евгения Кузьмина. «Поэтому считать, что при банкротстве банка можно не платить по кредитам,— это серьезное и опасное заблуждение»,— напоминает Антон Рудь.

ЮЛИЯ ПОГОРЕЛОВА, ВЛАДИМИР МЕРКУЛОВ

Пилюля для экономики, или что такое ключевая ставка

МОСКВА, 25 июл — ПРАЙМ. Очень часто мы слышим или читаем про учетную или ключевую процентную ставку, которую центробанки разных стран повышают или понижают в зависимости от ситуации в экономике. Это мощный инструмент финансовой политики любого государства, влияющий на уровень инфляции, приток или отток капиталов и валютные курсы. Разберемся, что это такое, какие бывают ставки и чем они отличаются друг от друга. А главное, почему они так важны?

Для начала запомним, что ключевая ставка называется так из-за ее ведущей роли при установлении процентов по кредиту. Но не по тому, который вы берете у банка, а по тому, который сам банк берет у регулятора. При этом речь идет о минимальном проценте, под который центробанк готов кредитовать банк и в то же время максимальном, под который он готов принимать у них средства на депозиты. То есть, фактически, ключевая ставка определяет стоимость денег для экономики.

КАКИЕ БЫВАЮТ СТАВКИ

В России применяется еще и другое понятие – ставка рефинансирования. Именно она применялась во взаимоотношениях между банками и регулятором с 1992 года. Помимо влияния на финансовую сферу страны, ставка рефинансирования носит фискальный характер – с ее помощью высчитываются налоги и штрафы. Однако в 2013 году Центробанк решил разделить эти функции, введя понятие ключевой ставки. Новый термин «забрал» главную функцию ставки рефинансирования – определение денежно-кредитной политики государства.

Дать в долг государству: что такое ОФЗ и евробонды

С этого момента и до 2015 года ставка рефинансирования сохранялась на уровне около 8%, тогда как ключевая ставка «скакала» от 5 до 17% в зависимости от ситуации в экономике. Это привело к тому, что в моменты, когда показатель рефинансирования был значительно ниже ключевой ставки, заемщикам стало невыгодно исполнять свои обязанности – штраф оказывался дешевле. Поэтому с января 2016 года обе ставки равны и по сути являют собой единое целое.

При этом некоторые центробанки стран СНГ по-прежнему используют понятие «ставка рефинансирования». По сути, это то же самое, что и ключевая ставка в РФ.

Более общее понятие – учетная ставка. Этот термин часто используется в развитых странах мира. В США это базовая ставка, которую Федрезерв после кризиса 2008 года определяет в виде диапазона. Такой формат позволяет не допустить нулевой ставки и дает больший простор в условиях неопределенности.

ЕЦБ устанавливает как ставку рефинансирования, так и депозитную ставку. Первая сохраняется на рекордном нулевом уровне с марта 2016 года, а ставка по депозитам находится на уровне минус 0,4%. Это сделано, чтобы побудить банки к кредитованию населения и компаний.

ЗДОРОВЬЕ И БОЛЕЗНЬ

Как уже было сказано, ключевая ставка определяет стоимость денег для банков, то есть, напрямую оказывает влияние на банковские фонды. Проще говоря, ее величина – это оптовая стоимость денег, которые берут банки у ЦБ, а затем распределяют «в розницу». Чем ниже «опт», тем доступнее кредиты в розницу – и гражданам, и компаниям.

Столб для должника, или популярно об ипотеке

Это позволяет банкам брать больше денег у центробанка и более широко и доступно кредитовать малый и средний бизнес. Бизнесмены производят больше товаров и услуг, которые потребитель охотно покупает, поскольку цены на них приемлемые. Это позитивно и для экономики, и для граждан.

Повышение ключевой ставки – индикатор нездоровья экономики. Можно привести аналогию с человеческим организмом – если есть воспаление, то температура растет. Кредиты становятся слишком дорогими, значит, бизнесу приходится отдавать банкам всю прибыль, ничего не оставляя на развитие. Чтобы не уйти в минус, предприятия повышают цену на свой товар, и продажи падают. Экономика «замерзает».

Однако порой это необходимо, поскольку при низкой ставке коммерческие банки не только кредитуют других, но и сами берут дешевые кредиты у центробанка, чтобы закупать на эти деньги иностранную валюту (так называемые операции carry trade), что приводит к падению рубля. Поэтому властям приходится идти на повышение ставки, чтобы сдержать этот процесс и не допустить «разгона» инфляции – неминуемого спутника обесценивания национальной валюты. Ведь чем рубли дешевле, тем больше их нужно. Таким образом, по уровню колебаний ключевой ставки можно понять, насколько стабильна национальная валюта.

ГОРЬКОЕ ЛЕКАРСТВО

В целом величина ключевой ставки зависит от экономики страны. В развитых странах она очень мала – например, в США всего 2,25-2,5%. При этом власти страны давят на ФРС, требуя ее снижения для ослабления доллара, который за последние пять лет подорожал к корзине других валют примерно на четверть. Сильный доллар является сдерживающим фактором для американской экономики, поскольку он повышает цену товаров из США на мировом рынке, делая их неконкурентными.

МСФО и РСБУ: в чем разница

В европейских странах ставка либо нулевая (ЕЦБ), либо колеблется в пределах 1-1,5%, а в некоторых странах и вовсе отрицательная (Швейцария, Япония). Это позволяет стимулировать экономический рост, побуждая компании брать кредиты.

В развивающихся странах картина другая: ставки в среднем находятся в районе 5-10% годовых. В этот диапазон попадает и Россия со ставкой 7,5% годовых на текущий момент. Для сравнения, в Мексике – 8,25%, в ЮАР и Бразилии – 6,5%, в Индии – 5,75%, а в Турции, недавно пережившей обвал лиры – 24%. Это связано с тем, что инфляция в таких странах высокая, и, повышая ставку, центробанки берут ее под контроль, снижая спрос на заемные деньги, что, в свою очередь, уменьшает спрос на товары и услуги. Кроме этого, повышение ставки укрепляет курс национальной валюты, повышая спрос на займы в ней и снижая спрос на carry trade. Правда, экономический рост притормаживается, но чем-то надо жертвовать. Да и влияют на него не только ставки центробанков, но и другие факторы.

Самым неприятным считается не высокий или низкий уровень процентной ставки – экономика штука гибкая и рано или поздно приспосабливается к любым реалиям – а его резкие колебания. Так, например, произошло в РФ в конце 2014 года, когда Банк России поднял ставку сразу на 6,5 процентного пункта, желая противостоять обвалу рубля. Аналогично поступил в 2018 году Банк Турции, повысив ставку сразу на 6,25 процентного пункта. Но это своего рода горькое лекарство, в котором развитые экономики не нуждаются, а развивающимся оно пока необходимо.

Как растущие процентные ставки влияют на финансовый рынок?

В борьбе с глобальным кризисом 2008 года центральные банки приняли меры по стимулированию экономики, снизив процентные ставки. Но как их рост сейчас может влиять на инвестиции в ценные бумаги?

Одной из первых мер было снижение базовой процентной ставки до беспрецедентно низкого (близкого к нулю) уровня. С момента начала кризиса прошло 7 лет, и на фоне постепенно улучшения финансовой ситуации все чаще звучит волнение по поводу времени, когда процентные ставки начнут расти.

Что такое базовые процентные ставки?

По своей сути базовые процентные ставки — это важный инструмент, используемый государством и центральными банками для регулирования роста экономики. Когда экономика растёт быстрее, чем требуется, государство вмешивается и повышает процентные ставки, чтобы отбить желание предприятий брать займы для расширения и желание частных лиц брать займы для покупок, что позволяет замедлить рост экономики.

С другой стороны, когда рост экономики останавливается или происходит недостаточно быстро, государство обычно снижает процентные ставки, чтобы стимулировать рост экономики. Изменения процентных ставок влияют и на финансовые рынки. Далее приведён анализ, как повышение базовой процентной ставки влияет на рынок облигаций и фондовую биржу.

Процентные ставки и облигации

Процентная ставка обратно пропорционально связана с ценой облигаций. Это значит, что когда процентные ставки растут, цены облигаций падают, и наоборот. Происходит это, когда облигации имеют фиксированную процентную ставку — процентную ставку купона. Когда процентные ставки поднимаются, доходность облигаций — проценты, которые инвестор получает от покупки облигации, — также должна расти, чтобы не потерять спрос по сравнению с более высокими процентными ставками. Поскольку процентная ставка купона фиксирована, доходность облигации может быть повышена только путём уменьшения цены облигации.

В целом, объём снижения цены облигаций зависит от их срока действия. На практике для определения чувствительности облигации к изменениям процентной ставки используется продолжительность (выражаемая числом лет). Например, облигация продолжительностью в 4 года может потерять около 8 процентов, а облигация продолжительностью в 6 лет может потерять около 12 процентов своей рыночной стоимости, если процентная ставка поднимется на 2 процента. Чем дольше срок действия облигации, тем больше на неё влияют изменения процентных ставок.

Следует упомянуть, что приведённые примеры не учитывают многие факторы, например, брокерскую комиссию, потенциальные налоговые последствия, инфляционные ожидания, риск неисполнения кредитных обязательств и так далее. В ней указано отношение процентных ставок на рынках к цене облигаций, при том, что остальные условия неизменны.

Но насколько важно следить за процентными ставками и изменениями цен облигаций? Для инвесторов, использующих облигации или облигационные фонды для получения прибыли в рамках долгосрочного инвестиционного плана, это не так важно. Облигационные фонды приносят доход как от процентных платежей, так и от изменений в цене облигаций, но в долгосрочной перспективе в основном от процентных платежей. Это происходит потому, что рост и падение цен облигаций зачастую со временем уравновешивают друг друга, благодаря чему долгосрочные инвесторы остаются с доходом от процентных платежей по облигациям.

Процентные ставки и акции

Связь процентных ставок и фондовой биржи, однако, не столь очевидна. Из-за повышения процентных ставок займы становятся дороже, что влияет как на частных лиц, так и на предприятия.

Во-первых, повышенная базовая процентная ставка косвенно принуждает банки повышать ставки, по которым они дают займы своим клиентам. При этом частные лица сталкиваются с ростом процентных ставок на займы (например, ипотеку), в особенности при меняющейся процентной ставке. Из-за этого уменьшается количество денежных средств, которые потребители могут тратить. Это значит, что люди будут тратить меньше денежных средств на потребление, что повлияет на доходы и прибыль предприятий. Предприятия также подвергаются более прямому влиянию. Они тоже осуществляют займы у банков для поддержания и расширения своей деятельности. Когда банки делают займы более дорогими, компании могут занимать не так много, а платить по своим займам будут по повышенным процентным ставкам. Меньшие траты на товары производственного значения могут замедлить рост компании, что приведёт к уменьшению доходов.

Очевидно, что повышение базовой процентной ставки влияет на поведение потребителей и предприятий. Меньшие закупка потребительских товаров и доходы предприятий, как правило, негативно сказываются на ценах акций.

Однако для оценки влияния повышения процентных ставок на акции крайне важно понимать, что рынок является дальновидным, следовательно, всё, что известно о рынке на данный момент, находит своё отражение в ценах. Следовательно, если известно, что процентные ставки с большой долей вероятности повысятся, и если финансовые СМИ всё чаще упоминают об этом, то можно быть уверенным, что опытным корпоративным инвесторам, возглавляющим торги и, следовательно, диктующим цены, также известна эта информация. Всё, что необходимо сделать, это посмотреть на текущую ситуацию на рынке, чтобы узнать, ожидается ли на рынке повышение процентных ставок, и как он отреагирует.

Почему ставки растут?

Процентные ставки растут, так как растет инфляция. Основная задача большей части центральных банков – обеспечение стабильности цен. Например, цен ЕЦБ – инфляция на уровне 2%. Инфляция растет, когда растет экономика. С ростом экономики лучше дела идут и у предпринимателей, в результате чего растут и цены на акции.

Также крайне важно заметить, когда повышение процентных ставок диктуется укреплением экономики. В таком случае умеренный и стабильный темп повышения процентной ставки не должен отрицательно сказаться на фондовой бирже. Наоборот, он должен поддержать устойчивый рост и предотвратить «пузыри» на фондовой бирже.

Обратимся к историческим свидетельствам о том, как рынок США действовал в период растущих ставок (исследование, опубликованное центральным статистическим управлением). Были проанализированы доходы США от фондовой биржи (на протяжении более 100 лет) в периоды экономического роста, когда процентные ставки росли больше всего. Самая короткая из этих фаз роста длилась 10 месяцев. Были выбраны периоды в 10 месяцев в рамках каждого периода, во время которого процентные ставки повысились больше всего. В 80% таких периодов доходы от фондовых бирж были положительными. Для сравнения, около 70% всех возможных периодов в 10 месяцев принесли положительные доходы.

Основываясь на вышеуказанных данных, сложно сделать вывод, что растущие процентные ставки плохо сказываются на акциях. Процентные ставки — лишь часть широкого спектра конъюктуры рынка. На цену акций влияет множество других факторов, поэтому не следует опираться лишь на процентную ставку при принятии решения о покупке или продаже акций.

Ожидания роста процентных ставок

Мы считаем, что Европейский центральный банк (ЕЦБ) не поднимет процентные ставки в течение ближайшего года (или полутора лет). ЕЦБ принял дополнительные меры по стимулированию экономики, запустив программу количественного смягчения, которая продлится до марта 2017 года. Следовательно ЕЦБ не должен повышать процентные ставки до конца этой программы. Однако в США ситуация другая. Укрепление экономики США послужило причиной, по которой Федеральный резервный банк США прекратил программу количественного смягчения, и сейчас подаёт косвенные сигналы о первом возможном шаге к повышению процентных ставок до конца года.

Как это скажется на финансовых рынках? Как было упомянуто ранее, в некоторой степени это уже сказывается на нынешних рыночных ценах. С другой стороны, до того, как это произойдёт, ФРС будет внимательно следить за развитием экономики и поднимет процентные ставки только в том случае, если будут убедительные признаки того, что экономика к этому готова. Это будет означать, что ставки повысятся, поскольку экономика стабильно укрепляется. Этот благоприятный фактор, вместе с другими, например, восстановившейся экономикой Европы, стимулирующей монетарной политикой (ЕЦБ, центральных банков Японии и Китая) обеспечит основу для продолжительного и, вероятно, более высокого мирового роста, что благоприятствует более рискованным инвестициям, таким как акции. Мнение SEB об облигациях более консервативно. На рынке облигаций ситуация такова, что, с точки зрения соотношения риска/отдачи, облигации государственного займа и корпоративные облигации инвестиционного класса менее привлекательны, чем высокодоходные облигации.

Гунта Сименовска,

руководитель отдела поддержки продаж Управления развития бизнеса банка SEB

Начните инвестируйте хоть с 1 евро!

Приобретайте различные инвестиционные фонды или акции и удобно следите за портфелем в приложении SEB.

Источники: SEB, Forbes, Fidelity, Marketwatch, CBS, Investopedia.

Определение, как они работают, примеры

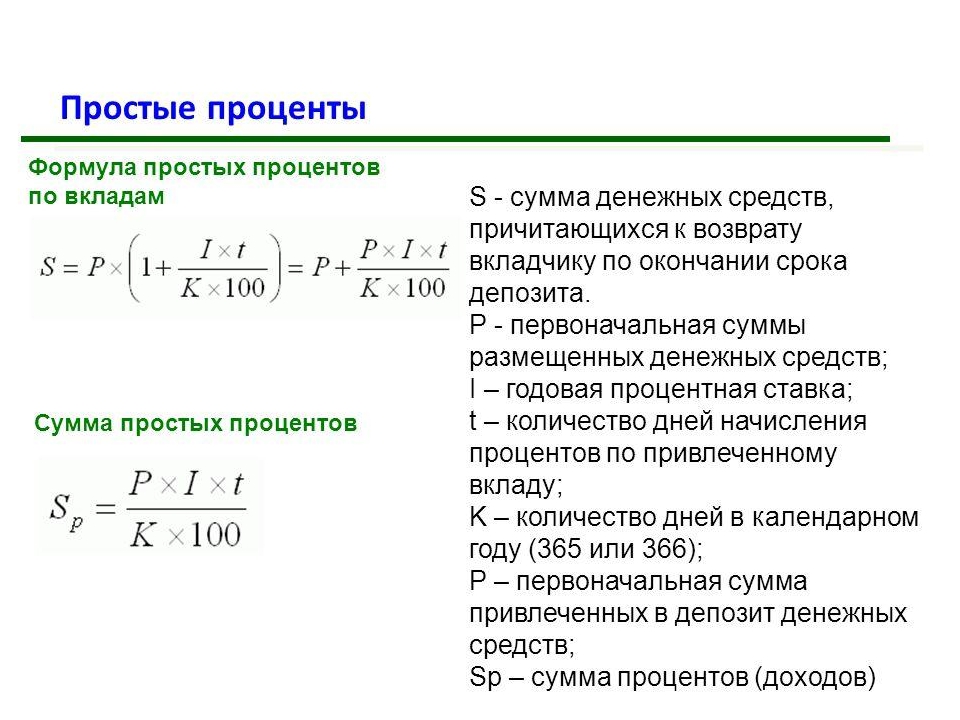

Процентная ставка — это процент от основной суммы долга, взимаемый кредитором за использование своих денег. Основная сумма — это сумма ссуды.

Процентные ставки влияют на стоимость кредитов. В результате они могут ускорить или замедлить экономику. Федеральная резервная система управляет процентными ставками для достижения идеального экономического роста.

Что такое процентная ставка?

Процентная ставка — это либо стоимость заимствования денег, либо вознаграждение за их сбережение.Он рассчитывается как процент от взятой или накопленной суммы.

Вы занимаете деньги в банках, когда берете ипотечный кредит. Другие ссуды можно использовать для покупки автомобиля, бытовой техники или оплаты обучения.

Банки занимают у вас деньги в виде вкладов, и проценты — это то, что они платят вам за использование депонированных денег. Они используют деньги от вкладов для финансирования ссуд.

Банки взимают с заемщиков несколько более высокую процентную ставку, чем платят вкладчикам.Разница в их прибыли. Поскольку банки конкурируют друг с другом как за вкладчиков, так и за заемщиков, процентные ставки остаются в узком диапазоне друг от друга.

Как работают процентные ставки

Банк применяет процентную ставку к общей невыплаченной части вашей ссуды или остатка по кредитной карте, и вы должны платить как минимум проценты в каждый период начисления сложных процентов. В противном случае ваша непогашенная задолженность увеличится, даже если вы производите платежи.

Хотя процентные ставки очень конкурентоспособны, они не совпадают.Банк будет взимать более высокие процентные ставки, если считает, что вероятность выплаты долга ниже. По этой причине банки будут склонны назначать более высокую процентную ставку по возобновляемым кредитам, таким как кредитные карты, поскольку управление этими типами ссуд обходится дороже. Банки также взимают более высокие ставки с людей, которых они считают рискованными; Чем выше ваш кредитный рейтинг, тем ниже процентная ставка, которую вам придется платить.

Фиксированные и переменные процентные ставки

Банки взимают фиксированные или плавающие ставки.Фиксированные ставки остаются неизменными на протяжении всего срока действия кредита. Первоначально ваши платежи состоят в основном из процентных платежей. Со временем вы платите все больший и больший процент от основной суммы долга. Большинство обычных ипотечных кредитов — это ссуды с фиксированной процентной ставкой.

Переменные ставки меняются вместе с основной ставкой. Когда повышается ставка, увеличиваются и выплаты по кредиту. С этими кредитами вы должны обратить внимание на основную ставку, которая. основывается на ставке федерального фонда.При использовании любого типа ссуды вы, как правило, можете в любое время внести дополнительный платеж в счет основной суммы долга, что поможет вам быстрее выплатить долг.

Как определяются процентные ставки?

Процентные ставки определяются либо доходностью казначейских облигаций, либо ставкой федеральных фондов. Федеральная резервная система устанавливает ставку по федеральным фондам в качестве ориентира для краткосрочных процентных ставок. Ставка по федеральным фондам — это то, с чего банки взимают друг с друга ссуды овернайт.

Ставка ФРС влияет на денежную массу страны и, таким образом, на здоровье экономики.

Доходность казначейских облигаций определяется спросом на U.S. Treasurys, которые продаются на аукционе. Когда спрос высок, инвесторы платят больше за облигации. В результате их урожайность ниже. Низкая доходность казначейских облигаций влияет на процентные ставки по долгосрочным облигациям, таким как 15-летние и 30-летние ипотечные кредиты.

Влияние высоких и низких процентных ставок

Высокие процентные ставки делают кредиты более дорогими. Когда процентные ставки высоки, меньше людей и предприятий могут позволить себе брать займы. Это снижает объем кредита, доступного для финансирования покупок, замедляя потребительский спрос.В то же время это побуждает больше людей делать сбережения, потому что они получают больше на свою норму сбережений. Высокие процентные ставки также уменьшают доступный капитал для расширения бизнеса, душит предложение. Это сокращение ликвидности замедляет экономику.

Низкие процентные ставки имеют противоположный эффект на экономику. Низкие ставки по ипотеке имеют тот же эффект, что и более низкие цены на жилье, стимулируя спрос на недвижимость. Нормы сбережений падают. Когда вкладчики обнаруживают, что проценты по вкладам у них меньше, они могут решить потратить больше.Они также могут вкладывать свои деньги в несколько более рискованные, но более прибыльные инвестиции, что приводит к росту цен на акции.

Низкие процентные ставки делают бизнес-кредиты более доступными. Это стимулирует расширение бизнеса и новые рабочие места.

Если низкие процентные ставки обеспечивают так много преимуществ, почему бы не поддерживать их все время на низком уровне? По большей части правительство США и Федеральная резервная система предпочитают низкие процентные ставки. Но низкие процентные ставки могут вызвать инфляцию. Если ликвидности слишком много, спрос превышает предложение, и цены растут; Это всего лишь одна из причин инфляции.

Понимание APR

Годовая процентная ставка (APR) — это общая стоимость кредита. Он включает процентные ставки плюс другие расходы. Самая большая стоимость — это, как правило, единовременные сборы, называемые «баллами». Банк рассчитывает их как процентный пункт от общей суммы кредита. Годовая процентная ставка также включает другие сборы, такие как брокерские сборы и затраты на закрытие сделки.

И процентная ставка, и годовая процентная ставка описывают расходы по ссуде. Процентная ставка покажет вам, сколько вы платите каждый месяц. Годовая процентная ставка сообщает вам общую стоимость кредита в течение срока действия кредита.

Используйте годовую процентную ставку, чтобы сравнить общую стоимость кредита. Это особенно полезно при сравнении ссуды, которая взимает только процентную ставку, с ссудой, которая взимает более низкую процентную ставку плюс баллы.

Годовая процентная ставка рассчитывает общую стоимость ссуды в течение срока ее действия. Имейте в виду, что немногие люди останутся в своем доме с этой ссудой, поэтому вам также необходимо знать точку безубыточности, которая сообщает вам, в какой момент стоимость двух разных ссуд одинакова. Самый простой способ определить точку безубыточности — разделить стоимость баллов на ежемесячную сумму, сэкономленную в виде процентов.

| 200000 долларов, сравнение ипотечных кредитов с фиксированной ставкой на 30 лет | ||

|---|---|---|

| Процентная ставка | 4,5% | 4% |

| Ежемесячный платеж | $ 1 013 | $ 974 |

| Баллы и комиссии | $ 0 | 4 000 долл. США |

| АПРЕЛЯ | 4,5% | 4,4% |

| Общая стоимость | $ 364 813 | $ 350 614 |

| Стоимость через 3 года | $ 36 468 | $ 39 064 |

В приведенном выше примере ежемесячная экономия составляет 39 долларов.Очки стоят 4000 долларов. Точка безубыточности составляет 4000 долларов / 39 долларов или 102 месяца. Это то же самое, что 8,5 лет. Если бы вы знали, что не останетесь в доме на 8,5 лет, вам лучше взять более высокую процентную ставку. Вы бы заплатили меньше, избегая очков.

Итог

- Процентные ставки влияют на то, как вы тратите деньги. Когда процентные ставки высоки, банковские кредиты стоят дороже. Люди и предприятия занимают меньше денег и больше сберегают. Спрос падает, и компании продают меньше.Экономика сжимается. Если он зайдет слишком далеко, это может перерасти в рецессию.

- Когда процентные ставки падают, происходит обратное. Люди и компании больше занимают, меньше откладывают и ускоряют экономический рост. Но как бы хорошо это ни звучало, низкие процентные ставки могут вызвать инфляцию. Слишком много денег преследует слишком мало товаров.

- Федеральная резервная система управляет инфляцией и рецессией, контролируя процентные ставки. Так что обратите внимание на объявления ФРС о падении или повышении процентных ставок. Вы можете снизить свои риски при принятии финансовых решений, таких как получение ссуды, выбор кредитной карты и инвестирование в акции или облигации.

- Процентные ставки влияют на стоимость заимствования денег. При рассмотрении кредитного продукта всегда сравнивайте проценты и годовую процентную ставку.

Определение процентной ставки | Bankrate.com

Что такое процентная ставка?Процентная ставка определяется как доля предоставленной ссуды, которую кредитор взимает с заемщика в качестве процентов, обычно выраженную в процентах за год. Это ставка, которую взимает банк или другой кредитор за заимствование своих денег, или ставка, которую банк платит своим вкладчикам за хранение денег на счете.

Более глубокое определение

Процентные ставки обычно используются для личных ссуд и ипотечных кредитов, хотя они могут распространяться на ссуды на покупку автомобилей, зданий и потребительских товаров.

Кредиторы обычно предлагают более низкие процентные ставки для заемщиков с низким уровнем риска и более высокие ставки для заемщиков с высоким уровнем риска. Хотя кредиторы обычно устанавливают свои собственные ставки, конкуренция за заемщиков означает, что кредиторы в определенной области обычно предлагают сопоставимые цифры.

Помимо оценки риска заемщика, на текущие процентные ставки могут повлиять несколько внешних факторов.Обычно это инфляция, снижение денежной массы или высокий спрос на кредит.

Когда процентные ставки повышаются, экономика может ухудшиться из-за отсутствия доступного кредита. Процентные ставки могут влиять на прибыль компаний и денежно-кредитную политику правительства.

Пример процентной ставки

Если покупатель не платит наличными за дом, он или, вероятно, возьмет значительную ссуду на новое жилье. Когда банк предлагает ссуду покупателю, она будет включать процентную ставку по ипотеке.

Например, дом, о котором идет речь, стоит 250 000 долларов. У будущего домовладельца есть первоначальный взнос в размере 10 000 долларов наличными, но ему или ей потребуется ссуда на дополнительные 240 000 долларов.

Формула для определения того, сколько процентов он или она платит: основная сумма x процентная ставка x количество периодов. В этом случае заемщик выплатит в общей сложности 305 469 долларов США и будет производить ежемесячные платежи в размере 2 546 долларов США.

Ипотечные кредиторы обычно предлагают более низкие процентные ставки. Кредитные карты, автокредиты, личные ссуды и другие виды ссуд обычно имеют более высокие процентные ставки.

Что такое годовая процентная ставка и как она влияет на вашу ипотеку?

Годовая процентная ставка или годовая процентная ставка отражает истинную стоимость заимствования. Годовая процентная ставка по ипотеке включает процентную ставку, баллы и комиссии, взимаемые кредитором. Годовая процентная ставка выше, чем процентная ставка, потому что она включает в себя все эти расходы по ссуде.

Вот пример разницы между годовой процентной ставкой и процентной ставкой, а также то, как ее использовать для оценки ипотечных предложений.

Процентная ставка vs.APR

Понимание этих вопросов имеет решающее значение при выборе лучших ипотечных кредиторов для работы. Процентная ставка — это процент, который кредитор взимает за ссуду вам денег. Годовая процентная ставка отражает процентную ставку плюс комиссии, которые вы заплатили напрямую кредитору или брокеру, или и то, и другое: сборы за оформление, пункты дисконтирования и любые другие расходы. Эти комиссии увеличивают стоимость кредита, и годовая процентная ставка учитывает их. Поэтому годовая процентная ставка выше процентной ставки.

Сравнение годовых

годовых — это инструмент, позволяющий сравнивать ипотечные предложения с различными комбинациями процентных ставок, точек дисконтирования и комиссий.Сравнение годовых наиболее полезно, если вы планируете хранить ссуду более шести или семи лет. Но если вы планируете удерживать ссуду менее шести или семи лет, сравнение годовых может ввести в заблуждение. Это потому, что расчет годовой процентной ставки предполагает, что вы сохраните ссуду в течение всего срока ее действия. Но не каждый заемщик так поступает. Большинство людей продают дом или рефинансируют ссуду до ее выплаты.

В качестве гипотетического примера предположим, что вы сравниваете два предложения о ссуде в 200 000 долларов на 30 лет:

Ссуда A: вы можете взять ссуду на 200 000 долларов с процентной ставкой 4.25%, уплата комиссии за создание 1%, без баллов скидки и 1000 долларов США в виде других сборов. Комиссия за создание 1% стоит 2000 долларов, а другие сборы составляют 1000 долларов. Общие сборы: 3000 долларов.

Заем B: вы можете заплатить пункт дисконтирования, чтобы снизить процентную ставку. В этом предложении вы можете взять взаймы 200 000 долларов под процентную ставку 4%, уплатив 1% комиссии за создание, 1 пункт дисконтирования и 1 000 долларов в качестве других сборов. Комиссия за создание 1% стоит 2000 долларов, 1 дисконтная точка стоит еще 2000 долларов, а другие сборы составляют 1000 долларов.Общие сборы: 5000 долларов.

Итог: ссуда A имеет более высокую процентную ставку (4,25%) и меньшую комиссию (3000 долларов США), а ссуда B имеет более низкую процентную ставку (4%) и более высокую комиссию (5000 долларов США), потому что вы можете заплатить 2000 долларов США. купите 1 пункт дисконтирования, чтобы снизить процентную ставку на 0,25%. Как видно из приведенной ниже таблицы, годовая процентная ставка для ссуды B ниже, а это означает, что в конечном итоге вы будете платить меньше в течение 30-летнего срока ссуды, если включить основную сумму, проценты и авансовые платежи.

Продолжительность кредита имеет значение

Кредит с более низкой годовой процентной ставкой стоит меньше в течение 30-летнего срока ипотеки.Но что, если вы планируете оставить ссуду на меньшую сумму?

Заем А без дисконтных баллов стоит меньше в первые пять лет и восемь месяцев. Ссуда B с дисконтными точками стоит меньше, если у вас есть ссуда на пять лет и девять месяцев или дольше.

В этом примере период окупаемости для выплаты баллов составляет пять лет и девять месяцев, что означает, что потребуется столько времени, чтобы увидеть экономию от выплаты этих баллов. Не у каждой ссуды одинаковый период безубыточности, который варьируется в зависимости от суммы ссуды, процентных ставок и стоимости комиссий и пунктов дисконтирования.

APR полезен для сравнения в некоторых случаях, но не во всех. К счастью, есть еще один способ сравнить кредитные предложения. Он находится в разделе оценки ссуды, в котором рассчитывается, сколько будет стоить ссуда в первые пять лет.

Использование ссуды для сравнения ипотечных предложений

Когда вы подаете заявку на ипотеку, кредитор должен предоставить вам трехстраничный документ, который называется ссудной сметой. На странице 3 сметы ссуды есть раздел «Сравнения», в котором указывается не только годовая процентная ставка, но также и то, сколько будет стоить ссуда в первые пять лет: стоимость ссуды, плюс 60 месяцев основной суммы, процентов и любого ипотечного страхования.

В предыдущем примере заем A (4,38% годовых) будет стоить 62 033 доллара в первые пять лет, а заем B (4,21% годовых) будет стоить 62 290 долларов. Таким образом, заем А будет стоить на 257 долларов меньше в первые пять лет. Несмотря на то, что годовая процентная ставка по ссуде А выше, было бы лучше, если бы вы держали ссуду всего на пять лет.

Когда вы получаете несколько предложений ссуды, выровняйте разделы «Сравнения» оценки ссуды рядом, чтобы помочь вам принять решение.

Что такое процентные ставки и как работают проценты?

Проценты — это цена, которую вы платите за получение займа.Когда кредитор предоставляет ссуду, он получает прибыль от процентов, выплачиваемых сверх первоначальной суммы ссуды.