МКБ – мечта, которая будет! Кредиты на любые цели, ипотека, карты, вклады

Хотите снизить ставку по кредиту? Просто оплачивайте покупки картой Банка!

Когда Вы оплачиваете покупки картой Банка (в том числе неименной картой, которую Банк бесплатно выдает вместе с нецелевым кредитом), Вы автоматически накапливаете баллы по программе «МКБ Бонус». Бонусные баллы Вы можете использовать для снижения ставки по выданному нецелевому кредиту, через год после его выдачи.

Условия для снижения ставки по действующему кредиту:

- Нецелевой (потребительский) кредит выдан в российских рублях не ранее 1 октября 2014 года;

- Вы являетесь пользователем системы интернет-банкинга «МКБ Онлайн» и подключены к программе «МКБ Бонус»;

- Накопленных баллов «МКБ Бонус» достаточно для снижения процентной ставки;

- Первое снижение процентной ставки по выданному кредиту возможно через один календарный год;

- Последующее снижение процентной ставки возможно независимо от срока, по мере накопления баллов, при самостоятельной активации клиентом данной опции через систему «МКБ Онлайн».

При выполнении всех вышеперечисленных условий, после запроса клиента, Банк снижает процентную ставку по кредиту соответственно накопленным баллам.

Снижать ставку и контролировать сумму своих покупок Вы сможете в «МКБ Онлайн».

Подробные тарифы и документы

Еще 9 документов

Мы используем файлы cookies, чтобы вам было удобно работать с сайтом. ПодробнееРазъяснения прокуратуры. Официальный портал Администрации города Омска

Об оказании медпомощи ребенку с жизнеугрожающим или хроническим заболеванием

09 июня 2021 года, 16:28

О социальной защите

09 июня 2021 года, 16:16

О государственной регистрации юрлиц и ИП

09 июня 2021 года, 16:07

Ответственность за телефонное хулиганство

09 июня 2021 года, 16:00

О Центре временного содержания несовершеннолетних правонарушителей

09 июня 2021 года, 15:45

Налоговый вычет за обучение

09 июня 2021 года, 15:36

Ответственность за нарушение правил пожарной безопасности в лесах

09 июня 2021 года, 15:29

Требования пожарной безопасности в лесах

02 июня 2021 года, 11:51

О труде

18 мая 2021 года, 12:46

Об образовании

18 мая 2021 года, 12:42

О защите прав несовершеннолетних и штрафах

18 мая 2021 года, 12:37

О дополнительных гарантиях по защите трудовых прав дистанционного работника

13 мая 2021 года, 11:01

Об охране труда

29 апреля 2021 года, 16:38

О возможных схемах мошенничества

28 апреля 2021 года, 14:13

О дополнительных гарантиях по защите трудовых прав дистанционного работника

26 апреля 2021 года, 17:52

Гарантии трудовых прав беременных женщин

26 апреля 2021 года, 17:46

Трудовые права инвалидов

26 апреля 2021 года, 17:29

Ответственность за просрочку в оплате товаров и услуг, закупаемых у субъекта МСП

14 апреля 2021 года, 17:43

Об ответственности за неповиновение сотрудникам правоохранительных органов

08 апреля 2021 года, 12:14

Об антитеррористической защищенности

08 апреля 2021 года, 12:01

СледующийЧто ждет вкладчиков и заемщиков после снижения ключевой ставки

Резкое снижение ключевой ставки ЦБ в пятницу, 19 июня, – сразу на 1 процентный пункт (п. п.) до 4,5% впервые за пять лет – приведет к новому витку падения доходности вкладов и стоимости кредитов для населения, не сомневаются опрошенные «Ведомостями» банкиры и аналитики.

п.) до 4,5% впервые за пять лет – приведет к новому витку падения доходности вкладов и стоимости кредитов для населения, не сомневаются опрошенные «Ведомостями» банкиры и аналитики.

Изменение ставки ЦБ в целом должно повлечь за собой аналогичное снижение процентов по кредитам и депозитам, указывает руководитель группы рейтингов финансовых институтов АКРА Армен Даллакян. «Из-за радикального снижения ключевой ставки банкам также придется опускать ставки по вкладам и кредитам, чтобы сохранить процентную маржу на приемлемом уровне», – соглашается руководитель рейтинговой службы Национального рейтингового агентства (НРА) Сергей Гришунин.

Условия банковских продуктов будут меняться, несмотря на то что снижение ключевой ставки было ожидаемым и многие банки успели скорректировать условия привлечения и размещения средств заранее. Представители некоторых банков признались, что планируют сделать то же самое в ближайшие дни. Но в целом по рынку ставки будут опускаться плавно, в несколько этапов, поскольку форсирование процесса может привести к росту рисков розничного кредитования и оттоку средств населения с вкладов, предупреждают аналитики.

Представители банков подтверждают: снижение ключевой ставки является одним из факторов для принятия решений по изменению ставок по основным банковским продуктам, однако на их финальное решение будут также влиять рыночная ситуация и действия конкурентов и лидеров рынка.

Депозиты будут первыми

Первыми на падение ключевой ставки традиционно реагируют ставки вкладов, указывает директор отдела рейтингов кредитных институтов «Эксперта РА» Иван Уклеин: «Банки стремятся побыстрее удешевить стоимость фондирования». В пятницу регулятор дал понять, что готов и дальше снижать ключевую ставку при снижении инфляционных рисков, если это потребуется для стимулирования экономики.

В последние месяцы на фоне пандемии реальные доходы граждан не растут или растут очень медленно, а накопления постепенно тратятся, но опасение оттока средств с вкладов едва ли остановит банки, считает Гришунин. Так что они снижали и продолжат снижать проценты по депозитам и счетам.

Некоторые банки уже готовы действовать, выяснили «Ведомости». В ближайшее время «Абсолют банк» намерен опустить ставки по вкладам в рублях на 0,5 п. п., говорит управляющий директор банка Антон Павлов: «В перспективе одного-двух месяцев они будут падать в пределах 1 п. п.».

В ближайшее время «Абсолют банк» намерен опустить ставки по вкладам в рублях на 0,5 п. п., говорит управляющий директор банка Антон Павлов: «В перспективе одного-двух месяцев они будут падать в пределах 1 п. п.».

Банки «Открытие» и «Зенит» в настоящее время также пересматривают ставки вкладов, сообщили их представители.

По словам первого заместителя председателя правления Совкомбанка Сергея Хотимского, в банке анализируют влияние решения ЦБ на вклады и будут принимать решение с учетом конкурентной среды.

Следить за конъюнктурой рынка вкладов, чтобы вовремя предпринять соответствующие шаги, также планируют Райффайзенбанк, «Хоум кредит», Росбанк, «Русский стандарт», сообщили их представители.

«Мы ожидали снижения ключевой ставки и с 19 июня уменьшили доходность по одному из наших вкладов. Дальнейшие действия будут зависеть от собственных потребностей банка в фондировании», – признается исполнительный директор «Ренессанс кредита» Яна Безруких.

Сбербанк возможные изменения тарифов не комментирует, ответила пресс-служба.

Вкладчикам остается надеяться на точечные краткосрочные сезонные вклады и акции от банков. Сейчас они действуют в Россельхозбанке, Совкомбанке, Московском индустриальном банке, банке «Санкт-Петербург», «Уралсибе», «Русском стандарте», банке Дом.РФ, СДМ-банке, банке «Россия» и др.

По мнению аналитиков НРА, в перспективе средняя ставка по вкладам топ-10 банков по объему привлеченных средств населения будет двигаться к 3% годовых. В первой декаде июня она упала на 0,025 п. п. до исторического минимума 5,014%, по данным ЦБ.

«Такое существенное снижение доходности вкладов будет обусловлено, в частности, тем, что у некоторых крупных игроков уже есть вклады со ставками ниже 4%. Кроме того, в условиях крайне низкой процентной маржи банки будут стремиться увеличить ее, снижая стоимость фондирования по тем каналам, где это возможно», – объясняет Гришунин.

Ставка на собственную ипотеку

«Ставки по кредитам банки будут снижать во вторую очередь с лагом по времени зависимости от макроэкономических условий и отдавать при этом предпочтение более надежной ипотеке. А вот в рискованных сегментах – в необеспеченном кредитовании – вряд ли стоит ждать существенного снижения ставок», – прогнозирует Уклеин.

А вот в рискованных сегментах – в необеспеченном кредитовании – вряд ли стоит ждать существенного снижения ставок», – прогнозирует Уклеин.

В конкурентной борьбе за заемщика, а также после майского сигнала ЦБ о возможном существенном понижении ключевой ставки уже в первой половине июня первым делом банки начали снижать ставки по льготной ипотеке с господдержкой. По условиям программы банк не вправе выдавать ипотеку по ставке свыше 6,5% при наличии договора комплексного страхования заемщика, но волен уменьшать ставку. Вслед за льготной ипотекой в ожидании снижения ключевой ставки в банках дешевела и собственная ипотека.

Постепенное снижение ипотечных ставок продолжится. В ближайшее время снизить ставки ипотеки планирует ВТБ, заявила его пресс-служба. Директор департамента розничных продуктов «СМП банка» Алена Тузова рассказала, что банк рассматривает такой вариант. Хотимский из Совкомбанка не исключил пересмотра ставок по ипотеке на готовое жилье, отметив, что менять ставки на первичку банк не планирует. Со снижением ключевой ставки уменьшается субсидия по госпрограмме (она рассчитывается по формуле ключевая ставка + 3% годовых. – Прим. «Ведомостей»), объясняет он.

Со снижением ключевой ставки уменьшается субсидия по госпрограмме (она рассчитывается по формуле ключевая ставка + 3% годовых. – Прим. «Ведомостей»), объясняет он.

По мнению директора департамента автокредитования «Русфинанс банка» Алексея Бородавина, решение о снижении ключевой ставки ЦБ, безусловно, станет «дополнительным стимулом для дальнейшего понижения ставок автокредитов».

Подешевеют и потребительские кредиты, кредиты наличными, могут снизиться и ставки кредитных карт, обещают опрошенные «Ведомостями» банкиры.

Например, изменения по различным кредитным продуктам готовят банк «Открытие» и банк «Зенит», рассказали их пресс-службы. Понижение ставок по всей линейке розничных кредитов, если позволит рыночная ситуация, рассматривают в Уральском банке реконструкции и развития (УБРиР), Росбанке, «Хоум кредите» «Русском стандарте», Россельхозбанке, «СМП банке». А вот «Почта банк» изменений не планирует, сообщил член правления банка Григорий Бабаджанян. Лидер рынка Сбербанк традиционно не комментирует изменения до их вступления в силу.

Помимо ключевой ставки на проценты по банковским продуктам также влияет размер премии за риск, напоминает Даллакян из АКРА. В случае повышения рисков кредитования вырастет и премия за риск, что может несколько нивелировать эффект от сниженной ключевой ставки, опасается он.

Словом, в ближайшее время заемщиков ждут более привлекательные условия кредитования, которые, возможно, позволят рефинансировать имеющиеся долги на лучших, чем сейчас, условиях. А вот вкладчикам придется искать более доходные способы сбережений.

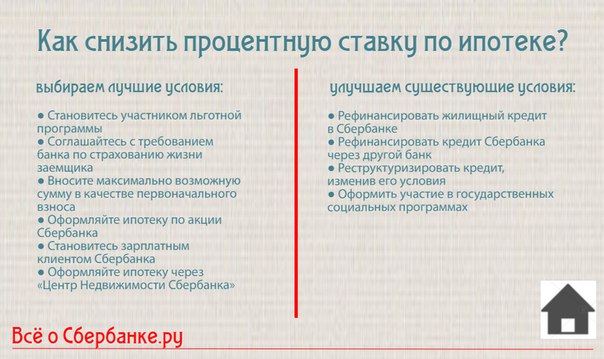

Снижение процентной ставки по кредиту в Сбербанке

Снижение процентной ставки по кредиту Сбербанка чаще всего применяется относительно ипотеки, однако при определенных условиях можно попробовать добиться снижения ставки и по другим продуктам, за исключением кредитных карт. Рассмотрим систему подробнее.

Подробнее про снижение процентной ставки

Уменьшить процент по кредиту в Сбербанке достаточно сложно по вполне понятной причине – банк не хочет терять свой уровень доходов, вероятно уже заложенный в балансе компании. Как следствие, добиться понижения ставки можно только при наличии очень веских доказательств и реальной угрозы в том, что, если ставка не будет снижена, клиент просто не сможет обслуживать долг так же своевременно, как и раньше.

Как следствие, добиться понижения ставки можно только при наличии очень веских доказательств и реальной угрозы в том, что, если ставка не будет снижена, клиент просто не сможет обслуживать долг так же своевременно, как и раньше.

Отдельно нужно отметить тот факт, что ставка скорее всего будет снижена только до некоего минимально возможно на момент обращения клиента уровня, но не ниже существующих предложений.

Кто может рассчитывать на пересмотр условий

Как было сказано выше, снизить процент по кредиту в Сбербанке смогут далеко не все лица, а только те, которые имеют очень уважительные причины. К таковым можно отнести:

- Людей, потерявших трудоспособность и физически не способных обслуживать кредит в прежнем объеме.

- Лиц, которые были призваны в армию.

- Сотрудников различных компаний, уровень дохода которых сильно уменьшился сравнительно с тем, каким он был на дату оформления кредита.

- Заемщиков, которые уже после оформления кредита вышли в декрет или отправились в отпуск по уходу за ребенком.

В теории, любой человек может попробовать добиться снижения ставки по кредиту, если на то есть основания. Причем основанием может стать даже сам факт того, что общие ставки по кредитам снизились (для новых клиентов).

Как снизить процентную ставку по кредиту в Сбербанке

Снижение процентной ставки по действующему кредиту – это достаточно долгий процесс, в рамках которого финансовое состояние клиента заново оценивается, а причины обращения внимательно рассматриваются сотрудниками банка.

Однако если в конечном итоге ставка все же будет снижена, это сполна компенсирует все возможные неудобства.

Что потребуется

Для того, чтобы снизить процентную ставку (данная процедура также известна как реструктуризация), нужно будет подготовить следующий пакет документов:

- Паспорт заявителя-заемщика (копия).

- Справка о доходах за последние 3 месяца. Это может быть как стандартная 2-НДФЛ, так и иной аналогичный документ.

- Документы, подтверждающие трудоустройство клиента. Чаще всего в таком качестве выступает копия трудовой книжки.

- Документы, подтверждающие тот факт, что клиент имеет уважительную причину для снижения процентной ставки. Это может быть:

- Справка о нетрудоспособности.

- Копия приказа о значительном снижении заработной платы.

- Свидетельство о рождении ребенка и так далее.

Пошаговые действия

Для того, чтобы снизить процентную ставку нужно выполнить следующие действия:

- Подготовить полный пакет документов, по перечню, представленному выше.

- Составить онлайн заявление или обратиться с аналогичным вопросом в отделение банка.

- Предоставить все запрошенные документы.

- Дождаться решения банка.

- Если решение положительное, подписать дополнительное соглашение, которое будет вносить изменения в кредитный договор.

Сроки рассмотрения

Точных сроков рассмотрения, которых банк должен придерживаться, не существует. Каждая подобная заявка рассматривается в индивидуальном порядке. Если с документами все нормально, и они предоставляются в полном объеме по первому требованию менеджера компании, то решение, скорее всего, будет принято в течение 1 месяца или раньше.

Каждая подобная заявка рассматривается в индивидуальном порядке. Если с документами все нормально, и они предоставляются в полном объеме по первому требованию менеджера компании, то решение, скорее всего, будет принято в течение 1 месяца или раньше.

В противном случае рассмотрение может затянуться и на полгода.

Поможет ли рефинансирование

Однозначно поможет. Рефинансирование отличается от реструктуризации только тем, что клиент не изменяет условия действующего кредитного договора, а получает новый кредит (с новыми условиями) для погашения старого. Чаще всего таким образом клиент меняет банки, так как значительно проще получить рефинансирование в другом банке, чем в собственном. Однако следует учитывать тот факт, что любая финансовая организация с подозрением относится к тем лицам, которые просят рефинансирования, особенно когда это далеко не первая просьба. Чаще всего банки даже придерживаются определенной солидарности и отказываются предоставлять более одного рефинансирования к конкретному кредитному продукту. Например, можно оформить ипотечный кредит и через несколько месяцев или лет запросить рефинансирования. Скорее всего такая заявка будет одобрена. Но если он попросит рефинансирования еще раз, вероятно последует отказ. Впрочем, все это очень индивидуально.

Например, можно оформить ипотечный кредит и через несколько месяцев или лет запросить рефинансирования. Скорее всего такая заявка будет одобрена. Но если он попросит рефинансирования еще раз, вероятно последует отказ. Впрочем, все это очень индивидуально.

Возможные причины отказа

Основная причина для отказа – отсутствие уважительных причин для снижения процентной ставки. Кроме того, иногда отказывают и потому, что клиент не выполняет все условия кредитного договора (это тоже важно) и, что вполне логично, банк не хочет идти на уступки клиенту, который и так уже является проблемным. Также отказать могут из-за того, что заявитель требует слишком многого. Например, стандартная ставка по кредиту составляет 15% годовых. У клиента этот показатель находится на уровне 18% годовых, так как на момент оформления – это была минимально возможная ставка. Банк, при условии выполнения всех требований, может согласиться снизить ставку по договору до 15% но ни в коем случае не даст согласие на снижение ставки до уровня 10% годовых.

Дальнейшие действия

Если причина действительно является уважительной, но банк решил отказать в снижении процентной ставки, можно:

- Собрать больше документов, доказывающих, что запрос клиента на самом деле является важным для него и для банка. Можно упирать на тот факт, что если ставку не снизят, будет возникать задолженность, ведь клиент просто не может платить столько же, сколько и раньше.

- Обратиться в другой банк за рефинансированием. Нередко получить кредит на погашение уже существующего займа значительно проще, чем внести изменения в действующий договор.

Часто задаваемые вопросы

Снижение ставки по кредиту в Сбербанке, во-первых, связано с многочисленными проблемами и имеет большое количество особенностей, а во-вторых, информации об этой процедуре очень мало. Банк по вполне понятным причинам не собирает упрощать для своих клиентов возможность снизить уровень дохода для финансовой организации. Потому вопросов тут много, а вот ответы можно получить только при личном обращении к менеджеру. И то, не всегда.

Потому вопросов тут много, а вот ответы можно получить только при личном обращении к менеджеру. И то, не всегда.

Является ли услуга снижения процентной ставки платной?

Нет, данная возможность предоставляется бесплатно, при условии, что банк вообще согласится вносить изменения в кредитный договор.

Можно ли запрашивать процент ниже минимально возможного?

Формально – можно. На практике, если на такой запрос нет никаких оснований, последует отказ.

Что делать, если нет документов, подтверждающих уважительную причину?

Банк откажет практически со 100% гарантией. Чтобы получить согласие обязательно нужно подтверждать все данные документально.

Произведут ли перерасчет процентов по новой ставке за прошлый период?

Нет. Новая ставка начнет действовать сразу после подписания дополнительного соглашения, однако данный документ не предусматривает никакого перерасчета.

Могут ли в результате рассмотрения заявки на снижение ставки ее наоборот повысить?

Могут захотеть повысить, особенно если действующая ставка и так ниже всех возможных пределов. Однако, если клиент не подпишет дополнительное соглашение о повышении ставки, банк ничего сделать не сможет.

Однако, если клиент не подпишет дополнительное соглашение о повышении ставки, банк ничего сделать не сможет.

Кто может подавать заявку на снижение ставки?

Только заемщик или его доверенное лицо (при условии наличия оформленной по всем правилам доверенности).

Можно ли в рамках снижения процентной ставки дополнительно изменить и другие условия договора?

Да, можно. Клиент может оставить заявку не только на снижение ставки, но и на увеличение срока действия договора, перерасчете процентов и так далее. Другое дело, что такое заявление могут не одобрить.

Вывод

Если у клиента есть возможность и повод снизить процентную ставку – этим обязательно нужно воспользоваться для того, чтобы меньше переплачивать по кредиту. Затягивать не стоит, ведь чем больше времени проходит, тем больше расходов несет клиент за счет того, что платит по кредиту по старой, высокой ставке, а не по новой, сниженной. Процедура снижения ставки достаточно сложна и не отличается короткими сроками рассмотрения, однако это один из немногих вариантов серьезно снизить нагрузку на семейный бюджет.

Банки объявили о планах снизить ставки по кредитам

https://ria.ru/20200619/1573201593.html

Банки объявили о планах снизить ставки по кредитам

Банки объявили о планах снизить ставки по кредитам — РИА Новости, 19.06.2020

Банки объявили о планах снизить ставки по кредитам

Ряд российских банков анонсировали снижение ставок по вкладам и кредитам после понижения ключевой ставки на один процентный пункт. Об этом сообщает РБК со… РИА Новости, 19.06.2020

2020-06-19T17:31

2020-06-19T17:31

2020-06-19T17:31

россия

ренессанс кредит

центральный банк рф (цб рф)

втб

россельхозбанк

экономика

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn21.img.ria.ru/images/151504/05/1515040590_0:97:3298:1952_1920x0_80_0_0_1c756ed2b321f6a14ed68fb1ac8473a7.jpg

МОСКВА, 19 июн — РИА Новости. Ряд российских банков анонсировали снижение ставок по вкладам и кредитам после понижения ключевой ставки на один процентный пункт. Об этом сообщает РБК со ссылкой на представителей финансовых учреждений.Ранее Банк России по итогам заседания совета директоров снизил ключевую ставку до 4,5% годовых, обновив ее исторический минимум.ВТБ сообщил о возможности улучшить условия по ипотечным кредитам. В банке уточнили, что окончательное решение примут позднее.В «Открытии» уже пересматривают ставки по продуктам, сообщили в организации. Параметры снижения банк объявит в ближайшее время.В Россельхозбанке заявили, что решение регулятора уже заложено в условиях кредитной организации, однако не исключили корректировок ставок «с целью сохранения конкурентоспособности».В Росбанке допускают изменение условий как по вкладам, так и по кредитам.»В целом ожидания по ключевой ставке уже заложены в нашем ценовом предложении», — уточнила замдиректора департамента розничных клиентских решений Росбанка Лидия Каширина.Банк «Зенит» намерен смягчить условия в ближайшее время. По словам зампреда правления кредитной организации Дмитрия Юрина, в первую очередь изменения коснутся вкладов, а затем ставок по займам.

Об этом сообщает РБК со ссылкой на представителей финансовых учреждений.Ранее Банк России по итогам заседания совета директоров снизил ключевую ставку до 4,5% годовых, обновив ее исторический минимум.ВТБ сообщил о возможности улучшить условия по ипотечным кредитам. В банке уточнили, что окончательное решение примут позднее.В «Открытии» уже пересматривают ставки по продуктам, сообщили в организации. Параметры снижения банк объявит в ближайшее время.В Россельхозбанке заявили, что решение регулятора уже заложено в условиях кредитной организации, однако не исключили корректировок ставок «с целью сохранения конкурентоспособности».В Росбанке допускают изменение условий как по вкладам, так и по кредитам.»В целом ожидания по ключевой ставке уже заложены в нашем ценовом предложении», — уточнила замдиректора департамента розничных клиентских решений Росбанка Лидия Каширина.Банк «Зенит» намерен смягчить условия в ближайшее время. По словам зампреда правления кредитной организации Дмитрия Юрина, в первую очередь изменения коснутся вкладов, а затем ставок по займам. В Райффайзенбанке уже скорректировали ставки по ипотеке, отметил управляющий директор розничных кредитных продуктов организации Андрей Спиваков. Он уточнил, что банк продолжит отслеживать изменения экономической ситуации. При этом в учреждении не раскрыли планов относительно условий по вкладам.»Несмотря на текущую экономическую ситуацию, мы продолжаем наблюдать потребность клиентов в создании накоплений», — отметил руководитель управления некредитных продуктов банка Максим Степочкин.В «Ренессанс Кредит» уже снизили доходность по одному из вкладов и спрогнозировали сохранение тренда на снижение ставок в ближайшее время.»Дальнейшие шаги будут зависеть от собственных потребностей банка в фондировании», — поделилась начальник отдела продуктовой аналитики банка «Ренессанс Кредит» Яна Безруких.Директор департамента операций на финансовых рынках банка «Русский стандарт» Максим Тимошенко рассказал о планах организации корректировать условия своих продуктов с учетом рыночной конъюнктуры.

В Райффайзенбанке уже скорректировали ставки по ипотеке, отметил управляющий директор розничных кредитных продуктов организации Андрей Спиваков. Он уточнил, что банк продолжит отслеживать изменения экономической ситуации. При этом в учреждении не раскрыли планов относительно условий по вкладам.»Несмотря на текущую экономическую ситуацию, мы продолжаем наблюдать потребность клиентов в создании накоплений», — отметил руководитель управления некредитных продуктов банка Максим Степочкин.В «Ренессанс Кредит» уже снизили доходность по одному из вкладов и спрогнозировали сохранение тренда на снижение ставок в ближайшее время.»Дальнейшие шаги будут зависеть от собственных потребностей банка в фондировании», — поделилась начальник отдела продуктовой аналитики банка «Ренессанс Кредит» Яна Безруких.Директор департамента операций на финансовых рынках банка «Русский стандарт» Максим Тимошенко рассказал о планах организации корректировать условия своих продуктов с учетом рыночной конъюнктуры.

https://ria. ru/20200619/1573199117.html

ru/20200619/1573199117.html

https://ria.ru/20200619/1573195170.html

россия

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn25.img.ria.ru/images/151504/05/1515040590_284:0:3015:2048_1920x0_80_0_0_0e5fc5e5cd381cf80ba978e282133c80.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

россия, ренессанс кредит, центральный банк рф (цб рф), втб, россельхозбанк, экономика

МОСКВА, 19 июн — РИА Новости. Ряд российских банков анонсировали снижение ставок по вкладам и кредитам после понижения ключевой ставки на один процентный пункт. Об этом сообщает РБК со ссылкой на представителей финансовых учреждений.Ранее Банк России по итогам заседания совета директоров снизил ключевую ставку до 4,5% годовых, обновив ее исторический минимум.

ВТБ сообщил о возможности улучшить условия по ипотечным кредитам. В банке уточнили, что окончательное решение примут позднее.В «Открытии» уже пересматривают ставки по продуктам, сообщили в организации. Параметры снижения банк объявит в ближайшее время.

19 июня 2020, 16:46

ЦБ не считает целесообразным административно регулировать ставки банковВ Россельхозбанке заявили, что решение регулятора уже заложено в условиях кредитной организации, однако не исключили корректировок ставок «с целью сохранения конкурентоспособности». В Росбанке допускают изменение условий как по вкладам, так и по кредитам.

В Росбанке допускают изменение условий как по вкладам, так и по кредитам.«В целом ожидания по ключевой ставке уже заложены в нашем ценовом предложении», — уточнила замдиректора департамента розничных клиентских решений Росбанка Лидия Каширина.

Банк «Зенит» намерен смягчить условия в ближайшее время. По словам зампреда правления кредитной организации Дмитрия Юрина, в первую очередь изменения коснутся вкладов, а затем ставок по займам.

В Райффайзенбанке уже скорректировали ставки по ипотеке, отметил управляющий директор розничных кредитных продуктов организации Андрей Спиваков. Он уточнил, что банк продолжит отслеживать изменения экономической ситуации. При этом в учреждении не раскрыли планов относительно условий по вкладам.«Несмотря на текущую экономическую ситуацию, мы продолжаем наблюдать потребность клиентов в создании накоплений», — отметил руководитель управления некредитных продуктов банка Максим Степочкин.

19 июня 2020, 16:36

Набиуллина объяснила резкое снижение ключевой ставкиВ «Ренессанс Кредит» уже снизили доходность по одному из вкладов и спрогнозировали сохранение тренда на снижение ставок в ближайшее время.

«Дальнейшие шаги будут зависеть от собственных потребностей банка в фондировании», — поделилась начальник отдела продуктовой аналитики банка «Ренессанс Кредит» Яна Безруких.

Директор департамента операций на финансовых рынках банка «Русский стандарт» Максим Тимошенко рассказал о планах организации корректировать условия своих продуктов с учетом рыночной конъюнктуры.

Новости банка — Часть банков готовы уменьшить ставки по кредитам и вкладам после снижения ключевой ставки, новости 2020 года

Однако окончательное решение банки примут позднее

Часть банков готовы уменьшить ставки по кредитам и депозитам после снижения ключевой ставки ЦБ до 4,5%. Об этом сообщили ТАСС опрошенные кредитные организации.

Так, в ВТБ отметили, что после сегодняшнего решения Банка России рассматривают улучшение условий по ипотечным кредитам для клиентов, однако окончательное решение будет принято позднее.

В банке «Открытие» заявили, что пересматривают ставки по кредитным и сберегательным продуктам, значения которых будут озвучены в ближайшее время. Промсвязьбанк рассматривает возможность снижения ставок по кредитам гражданам. При этом еще до решения ЦБ банк снизил ставки по всем собственным ипотечным программам на 0,5-1,3 п.п., а также по госпрограмме льготной ипотеки — до 5,85%. МКБ рассматривает возможность снижения ставок по ипотечным и потребительским кредитам.

Промсвязьбанк рассматривает возможность снижения ставок по кредитам гражданам. При этом еще до решения ЦБ банк снизил ставки по всем собственным ипотечным программам на 0,5-1,3 п.п., а также по госпрограмме льготной ипотеки — до 5,85%. МКБ рассматривает возможность снижения ставок по ипотечным и потребительским кредитам.

При этом ряд банков сообщили, что будут принимать решение о понижении ставок исходя из рыночной конъюнктуры.

В Свокомбанке отметили, что по первичной ипотеке не планируют снижать ставки, так как одновременно со снижением ключевой ставки уменьшается субсидия по госпрограмме, а по ипотеке на вторичном рынке жилья снижение возможно. «Что касается других кредитных продуктов, мы анализируем влияние решения ЦБ на продукты банка и будем принимать решение с учетом конкурентной среды. Это относится и к ставкам по вкладам», — комментирует первый заместитель председателя правления Совкомбанка Сергей Хотимский.

В РСХБ пояснили, что снижение ключевой ставки уже заложено в условия продуктов данной организации, но, если рыночная конъюнктура будет изменяться, банк изменит ставки с целью сохранения конкурентоспособности.

В Росбанке и «Русском Стандарте» отметили, что будут корректировать свои кредитные и депозитные ставки в соответствии с рынком.

«Если говорить об автомобильном и автокредитных рынках в России, то значимую поддержку отраслям сегодня оказывает фактор отложенного спроса на автокредиты, появившийся за предыдущие два месяца, и улучшение условий госпрограмм льготного автокредитования. Решение о снижении ключевой ставки ЦБ безусловно станет дополнительным стимулом для дальнейшего понижения автокредитных ставок, усилив тем самым эффект от государственных программ», — добавил директор департамента автокредитования Русфинанс Банка Алексей Бородавин.

В пятницу регулятор принял решение о снижении ключевой ставки сразу на 100 базисных пунктов, до 4,5%. Следующее заседание совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 24 июля 2020 года.

Следующее заседание совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 24 июля 2020 года.

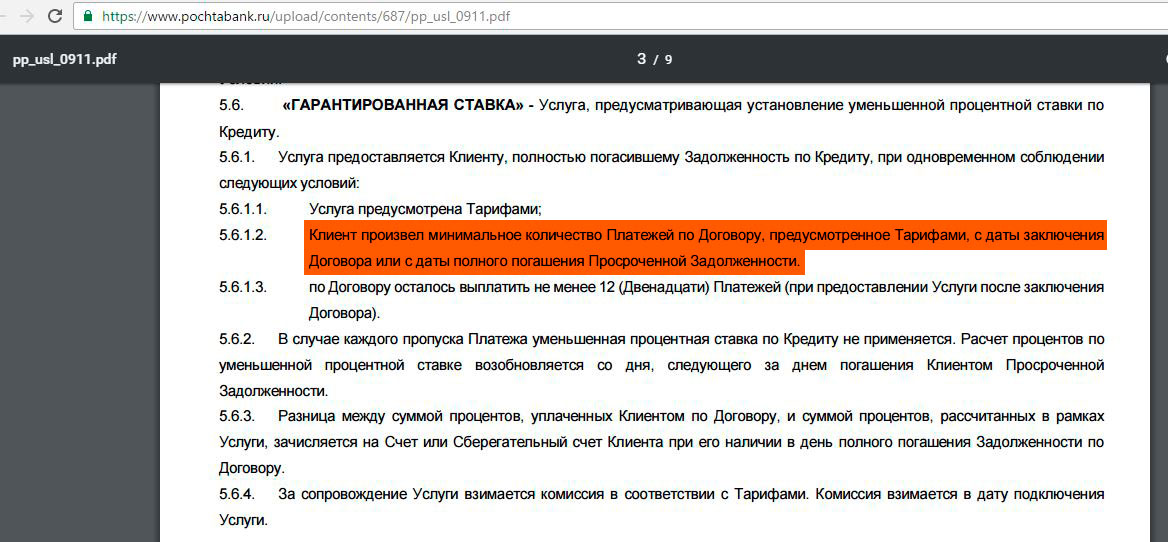

| 4. | Процентная ставка (процентные ставки) (в процентах годовых) или порядок ее (их) определения | I. Проценты за пользование Кредитом на сумму Кредита, предоставленного для совершения Операций, отраженных на Счете до 09.06.2016 г. (включительно), начисляются по следующей(-им) ставке(-ам): 33% годовых, данная ставка применяется для начисления процентов за пользование Кредитом:

1) в случае если на начало дня перед днем окончания Начального периода отсутствуют Просроченные проценты. Скидка № 1 в таком случае предоставляется Банком (срок предоставления Скидки № 1) со дня, следующего за днем окончания Начального периода, до 5 (пятого) дня (включительно) Расчетного периода, в котором на начало 4 (четвертого) дня такого Расчетного периода имеются Просроченные проценты; 2) в случае окончания соответствующего Трехмесячного периода, с 3 (третьего) дня которого и до дня окончания которого не предоставлялась Скидка № 1. Трехмесячный период – период с 4 (четвертого) дня Отсчетного Расчетного периода до 3 (третьего) дня (включительно) Расчетного периода, следующего третьим за таким Отсчетным Расчетным периодом, при условии, что с 4 (четвертого) дня Расчетного периода, следующего за таким Отсчетным Расчетным периодом, до 3 (третьего) дня (включительно) Расчетного периода, следующего третьим за таким Отсчетным Расчетным периодом, отсутствуют Просроченные проценты. 43% годовых, данная ставка применяется для начисления процентов за пользование Кредитом в течение срока предоставления Скидки № 2. Скидка № 2 предоставляется Банком Заемщику в виде уменьшения размера процентной ставки по Кредиту с 53% годовых до 43% годовых (ранее и далее – Скидка № 2) в следующих случаях: 1) в случае если на начало дня перед днем окончания Начального периода имеются Просроченные проценты. Скидка № 2 в таком случае предоставляется Банком (срок предоставления Скидки № 2) со дня, следующего за днем окончания Начального периода, и действует в течение следующего времени:

2) в случае окончания очередного срока предоставления Скидки № 1.

53% годовых, данная ставка применяется для начисления процентов за пользование Кредитом со дня, следующего за днем окончания очередного срока предоставления Скидки № 2, при условии, что после окончания такого срока предоставления Скидки № 2 не предоставлена Скидка № 1, и до момента очередного предоставления Скидки № 1. II. Проценты за пользование Кредитом на сумму Кредита, предоставленного для совершения Операций, отраженных на Счете начиная с 10. 32 % годовых |

Силы, вызывающие изменение процентных ставок

Процентная ставка — это стоимость заимствования денег. Или, с другой стороны медали, это компенсация за услугу и риск ссуды. В обоих случаях он поддерживает экономику, побуждая людей брать взаймы, давать взаймы и тратить. Но преобладающие процентные ставки всегда меняются, и разные типы ссуд предлагают разные процентные ставки. Если вы кредитор, заемщик или и то, и другое, важно понимать причины этих изменений и различий.Они также сильно влияют на торговлю редкими металлами, включая запасы серебра.

Силы за процентными ставками

Ключевые выводы

- Процентная ставка — это стоимость заимствования денег.

- Проценты обеспечивают определенную компенсацию за риск несения.

- Уровни процентных ставок являются фактором спроса и предложения кредита.

- Процентная ставка по каждому отдельному типу ссуды зависит от кредитного риска, времени, налоговых соображений и конвертируемости конкретной ссуды.

Кредиторы и заемщики

Кредитор принимает на себя риск того, что заемщик может не выплатить ссуду. Таким образом, проценты обеспечивают определенную компенсацию за риск. К риску дефолта добавляется риск инфляции. Когда вы ссужаете деньги сейчас, цены на товары и услуги могут вырасти к тому времени, когда вам вернут деньги, поэтому первоначальная покупательная способность ваших денег снизится. Таким образом, процентная ставка защищает от будущего роста инфляции. Кредитор, например банк, также использует проценты для оплаты расходов по счету.

Заемщики платят проценты, потому что они должны заплатить цену за получение возможности тратить сейчас, вместо того, чтобы ждать годы, чтобы накопить достаточно денег. Например, человек или семья могут взять ипотечный кредит на дом, за который они в настоящее время не могут полностью оплатить, но ссуда позволяет им стать домовладельцами сейчас, а не в далеком будущем.

Бизнесы также занимают деньги для будущей прибыли. Они могут взять взаймы сейчас, чтобы купить оборудование, чтобы начать зарабатывать сегодня.Банки занимают средства для расширения своей деятельности, будь то кредитование или инвестирование, и выплачивают клиентам проценты за эту услугу.

Они могут взять взаймы сейчас, чтобы купить оборудование, чтобы начать зарабатывать сегодня.Банки занимают средства для расширения своей деятельности, будь то кредитование или инвестирование, и выплачивают клиентам проценты за эту услугу.

Таким образом, проценты можно рассматривать как затраты для одного предприятия и доход для другого. Это может означать упущенную возможность или альтернативные издержки хранения денег в виде наличных под матрасом, а не предоставления их в долг. А если вы занимаете деньги, проценты, которые вы должны заплатить, могут быть меньше, чем стоимость отказа от возможности получить доступ к деньгам в настоящем.

Как определяются процентные ставки

Спрос и предложение

Уровни процентных ставок являются фактором спроса и предложения на кредит: увеличение спроса на деньги или кредит приведет к повышению процентных ставок, в то время как снижение спроса на кредит приведет к их снижению. И наоборот, увеличение предложения кредита приведет к снижению процентных ставок, в то время как уменьшение предложения кредита увеличит их.

Увеличение суммы денег, доступных заемщикам, увеличивает предложение кредита.Например, когда вы открываете банковский счет, вы ссужаете банку деньги. В зависимости от типа счета, который вы открываете (депозитный сертификат дает более высокую процентную ставку, чем текущий счет, с которого вы можете получить доступ к средствам в любое время), банк может использовать эти деньги для своей коммерческой и инвестиционной деятельности. Другими словами, банк может одалживать эти деньги другим клиентам. Чем больше банки могут ссудить, тем больше кредитов доступно экономике. А по мере увеличения предложения кредита цена заимствования (проценты) снижается.

Кредит, доступный экономике, уменьшается, поскольку кредиторы решают отложить погашение своих кредитов. Например, если вы решите отложить оплату счета по кредитной карте в этом месяце до следующего месяца или даже позже, вы не только увеличиваете сумму процентов, которую вам придется заплатить, но также уменьшаете сумму кредита, доступного на рынке. Это, в свою очередь, повысит процентные ставки в экономике.

Это, в свою очередь, повысит процентные ставки в экономике.

Инфляция

Инфляция также повлияет на уровень процентных ставок.Чем выше уровень инфляции, тем выше вероятность повышения процентных ставок. Это происходит потому, что кредиторы будут требовать более высокие процентные ставки в качестве компенсации за снижение покупательной способности денег, которые им будут выплачиваться в будущем.

Правительство

Правительство влияет на процентные ставки. Федеральная резервная система США (ФРС) часто делает заявления о том, как денежно-кредитная политика повлияет на процентные ставки.

Ставка по федеральным фондам или ставка, которую учреждения взимают друг с друга за чрезвычайно краткосрочные ссуды, влияет на процентную ставку, которую банки устанавливают по ссудным деньгам.Затем эта ставка в конечном итоге переходит в другие ставки по краткосрочным кредитам. ФРС влияет на эти ставки с помощью «операций на открытом рынке», то есть покупки или продажи ранее выпущенных ценных бумаг США. Когда правительство покупает больше ценных бумаг, банки получают больше денег, чем они могут использовать для кредитования, и процентные ставки снижаются. Когда государство продает ценные бумаги, деньги из банков истощаются для транзакции, предоставляя банкам меньшее количество средств для кредитования, что вызывает повышение процентных ставок.Взаимодействие с другими людьми

Когда правительство покупает больше ценных бумаг, банки получают больше денег, чем они могут использовать для кредитования, и процентные ставки снижаются. Когда государство продает ценные бумаги, деньги из банков истощаются для транзакции, предоставляя банкам меньшее количество средств для кредитования, что вызывает повышение процентных ставок.Взаимодействие с другими людьми

Процентная ставка поддерживает развитие экономики, побуждая людей брать взаймы, давать взаймы и тратить.

Виды кредитов

Из перечисленных выше факторов спрос и предложение, как мы предполагали ранее, являются основными факторами, влияющими на уровень процентных ставок. Однако процентная ставка для каждого типа ссуды зависит от кредитного риска, времени, налоговых соображений (особенно в США) и конвертируемости конкретной ссуды.

Риск означает вероятность возврата кредита.Большая вероятность того, что ссуда не будет возвращена, ведет к более высокому уровню процентных ставок. Если, однако, ссуда является «обеспеченной», то есть существует какое-то обеспечение, которое кредитор приобретет в случае невыплаты ссуды (например, автомобиль или дом), процентная ставка, вероятно, будет равна ниже. Это связано с тем, что фактор риска учитывается залогом.

Если, однако, ссуда является «обеспеченной», то есть существует какое-то обеспечение, которое кредитор приобретет в случае невыплаты ссуды (например, автомобиль или дом), процентная ставка, вероятно, будет равна ниже. Это связано с тем, что фактор риска учитывается залогом.

Для государственных долговых ценных бумаг, конечно, существует минимальный риск, поскольку заемщиком является государство.По этой причине и поскольку проценты не облагаются налогом, ставка по казначейским ценным бумагам, как правило, относительно невысока.

Время также является фактором риска. Долгосрочные ссуды имеют больше шансов не быть погашенными, потому что у них больше времени для невзгод, которые приводят к дефолту. Кроме того, номинальная стоимость долгосрочной ссуды по сравнению с краткосрочной ссудой более уязвима для воздействия инфляции. Следовательно, чем дольше заемщик должен погашать ссуду, тем больше процентов должен получить кредитор.

Наконец, некоторые ссуды, которые можно быстро конвертировать обратно в деньги, не будут иметь практически никаких потерь по основной ссуде. Эти ссуды обычно имеют относительно низкие процентные ставки.

Эти ссуды обычно имеют относительно низкие процентные ставки.

Итог

Поскольку процентные ставки являются важным фактором дохода, который вы можете заработать, давая деньги в долг, ценообразования по облигациям и суммы, которую вам придется заплатить, чтобы занять деньги, важно, чтобы вы понимали, как меняются преобладающие процентные ставки: в первую очередь, за счет сил спрос и предложение, на которые также влияет инфляция и денежно-кредитная политика.Конечно, когда вы решаете, инвестировать ли в долговую ценную бумагу, важно понимать, как ее характеристики определяют, какую процентную ставку вы можете получить.

Как снижение процентной ставки влияет на потребителей

Комитет по открытому рынку Федеральной резервной системы (FOMC) регулярно собирается, чтобы решить, что делать с краткосрочными процентными ставками. Действительно, аналитики и экономисты внимательно следят за процентными ставками, поскольку эти ключевые цифры отражаются на всех рынках активов по всему миру. Фондовые трейдеры почти всегда радуются, когда ФРС снижает процентные ставки, но является ли снижение ставки хорошей новостью для всех? Снижение ставок, как правило, идет на пользу заемщикам, но наносит ущерб кредиторам и вкладчикам.

Фондовые трейдеры почти всегда радуются, когда ФРС снижает процентные ставки, но является ли снижение ставки хорошей новостью для всех? Снижение ставок, как правило, идет на пользу заемщикам, но наносит ущерб кредиторам и вкладчикам.

А как насчет обычных домашних хозяйств? Изменения процентных ставок также имеют большое влияние на поведение потребителей и уровень потребления, на который может рассчитывать экономика. Это связано с тем, что более высокие ставки приводят к увеличению затрат по займам и финансированию для вещей, приобретаемых в кредит. Читайте дальше, чтобы узнать, где именно это нужно.

Ключевые выводы

- Процентные ставки напрямую влияют на поведение потребителей, влияя на несколько аспектов повседневной жизни.

- Когда ставки снижаются, заимствования становятся дешевле, делая более доступными крупные покупки в кредит, такие как ипотека, автокредитование и расходы по кредитной карте.

- Когда ставки повышаются, заимствования становятся дороже, что сдерживает потребление.

Однако более высокие ставки приносят пользу вкладчикам, которые получают более выгодные проценты по депозитным счетам.

Однако более высокие ставки приносят пользу вкладчикам, которые получают более выгодные проценты по депозитным счетам.

Взаимодействие с другими людьми

Что такое процентные ставки?

Когда ФРС «снижает ставки», это относится к решению FOMC снизить целевую ставку федерального фонда. Целевая ставка является ориентиром для фактической ставки, которую банки взимают друг с друга по резервным кредитам овернайт. Ставки по межбанковским кредитам согласовываются отдельными банками и, как правило, близки к целевой ставке. Целевая ставка также может называться «ставкой по федеральным фондам» или «номинальной ставкой».»

Ставка по федеральным фондам важна, потому что многие другие ставки, внутренние и международные, напрямую связаны с ней или тесно связаны с ней.

Почему меняются цены?

Ставка по федеральным фондам — это инструмент денежно-кредитной политики, используемый для достижения целей ФРС по стабильности цен (низкая инфляция) и устойчивому экономическому росту. Изменение ставки по федеральным фондам влияет на денежную массу, начиная с банков и в конечном итоге доходя до потребителей.

Изменение ставки по федеральным фондам влияет на денежную массу, начиная с банков и в конечном итоге доходя до потребителей.

ФРС снижает процентные ставки, чтобы стимулировать экономический рост.Более низкие затраты на финансирование могут стимулировать заимствования и инвестиции. Однако, когда ставки слишком низкие, они могут стимулировать чрезмерный рост и, возможно, инфляцию. Инфляция подрывает покупательную способность и может подорвать устойчивость желаемого экономического роста.

С другой стороны, когда наблюдается слишком большой рост, ФРС поднимает процентные ставки. Повышение ставок используется для замедления инфляции и возврата роста к более устойчивым уровням. Ставки не могут быть слишком высокими, потому что более дорогое финансирование может привести экономику в период медленного роста или даже спада.

27 августа 2020 года Федеральная резервная система объявила, что больше не будет повышать процентные ставки из-за падения безработицы ниже определенного уровня, если инфляция останется низкой. Он также изменил свой целевой показатель инфляции на средний, что означает, что он позволит инфляции несколько подняться выше целевого показателя в 2%, чтобы компенсировать периоды, когда она была ниже 2%.

Он также изменил свой целевой показатель инфляции на средний, что означает, что он позволит инфляции несколько подняться выше целевого показателя в 2%, чтобы компенсировать периоды, когда она была ниже 2%.

Финансирование

Целевая ставка ФРС является основой для межбанковского кредитования. Ставка, которую банки взимают со своих наиболее кредитоспособных корпоративных клиентов, известна как основная кредитная ставка.Эта ставка, которую часто называют «основной», напрямую связана с целевой ставкой Федерального резерва. Ставка Prime установлена на 300 базисных пунктов (3%) выше целевой ставки.

Потребители могут рассчитывать на выплату премиальной плюс надбавки в зависимости от таких факторов, как их активы, обязательства, доход и кредитоспособность.

Снижение ставки может помочь потребителям сэкономить деньги за счет снижения процентных выплат по определенным типам финансирования, которые связаны с основной или другими ставками, которые, как правило, изменяются в тандеме с целевой ставкой ФРС.

Ипотека

Снижение ставки может оказаться полезным для жилищного финансирования, но влияние зависит от того, какой тип ипотеки у потребителя, фиксированной или регулируемой, и с какой ставкой привязана ипотека.

Для ипотечных кредитов с фиксированной ставкой снижение ставки не повлияет на размер ежемесячного платежа. Низкие ставки могут быть хороши для потенциальных домовладельцев, но ипотечные кредиты с фиксированной процентной ставкой не изменяются напрямую с изменениями ставок ФРС. Снижение ставки ФРС изменяет краткосрочную кредитную ставку, но большинство ипотечных кредитов с фиксированной ставкой основаны на долгосрочных ставках, которые не меняются так сильно, как краткосрочные.

Вообще говоря, когда ФРС снизит процентную ставку, выплаты по ипотеке с регулируемой ставкой (ARM) уменьшатся. Сумма, на которую изменяется платеж по ипотеке, будет зависеть от ставки, которую использует ипотека при ее сбросе. Многие ARM привязаны к краткосрочной доходности казначейских облигаций, которая, как правило, изменяется вместе с ФРС или Лондонской межбанковской ставкой предложения (LIBOR), которая не всегда изменяется вместе с ФРС. Многие ссуды под залог собственного капитала и кредитные линии под залог собственного капитала (HELOC) также привязаны к основной ставке или LIBOR.

Кредитные карты

Влияние снижения ставки на задолженность по кредитной карте также зависит от того, имеет ли кредитная карта фиксированную или переменную ставку.Для потребителей с кредитными картами с фиксированной процентной ставкой снижение ставки обычно не приводит к изменениям. Многие кредитные карты с плавающей ставкой привязаны к основной ставке, поэтому снижение ставки по федеральным фондам обычно приводит к снижению процентных ставок.

Важно помнить, что даже если кредитная карта имеет фиксированную процентную ставку, компании-эмитенты кредитных карт могут изменять процентные ставки, когда захотят, при условии предварительного уведомления (проверьте свои условия для получения необходимого уведомления).

Сберегательный счет

Когда ФРС снижает процентные ставки, потребители обычно получают меньше процентов по своим сбережениям.Банки обычно снижают ставки, выплачиваемые по наличным деньгам, хранящимся в банковских депозитных сертификатах (CD), счетах денежного рынка и обычных сберегательных счетах. Снижение ставки обычно занимает несколько недель, прежде чем она отразится на банковских ставках.

CD и счета денежного рынка

Если вы уже приобрели банковский компакт-диск, не нужно беспокоиться о снижении ставки, потому что ваша ставка зафиксирована. Но если вы планируете приобрести дополнительные компакт-диски, снижение ставки приведет к новым, более низким ставкам.

По депозитам, размещенным на счетах денежного рынка (MMA), будет наблюдаться аналогичная активность.Банки используют депозиты MMA для инвестирования в традиционно безопасные активы, такие как компакт-диски и казначейские векселя, поэтому снижение ставки ФРС приведет к снижению ставок для владельцев счетов денежного рынка.

Фонды денежного рынка

В отличие от счета денежного рынка, фонд денежного рынка (MMF) является инвестиционным счетом. Хотя оба они платят более высокие ставки, чем обычные сберегательные счета, они могут по-разному реагировать на снижение ставок.

Реакция ставок MMF на снижение ставки ФРС зависит от того, облагается ли фонд налогом или нет (например, тот, который инвестирует в муниципальные облигации).Налогооблагаемые фонды обычно корректируются в соответствии с требованиями ФРС, поэтому в случае снижения ставки потребители могут рассчитывать на более низкие ставки, предлагаемые по этим ценным бумагам.

Из-за того, что они освобождены от налогов, ставки муниципальных фондов денежного рынка уже ниже, чем их налогооблагаемые аналоги, и не обязательно должны соответствовать ставкам ФРС. Эти средства также могут быть привязаны к различным ставкам, таким как LIBOR или индекс муниципальных свопов Ассоциации индустрии безопасности и финансовых рынков (SIFMA).

Инвестиции

Если у вас есть план 401 (k) или брокерский счет, процентные ставки также напрямую влияют на ваш инвестиционный портфель.Более низкие ставки часто являются стимулом для акций (за исключением, возможно, акций финансового сектора), но в то же время являются тормозом для цен на облигации. Более низкие ставки также позволяют инвесторам с маржинальными счетами получить больше преимуществ от кредитного плеча по более низким ставкам, увеличивая свою эффективную покупательную способность.

С другой стороны, более высокие ставки могут снизить стоимость акций, но повысить стоимость облигаций. В целом, долгосрочные облигации более чувствительны к изменениям процентных ставок, чем краткосрочные облигации.

Итог

Федеральная резервная система использует свою целевую ставку в качестве инструмента денежно-кредитной политики, и влияние изменения целевой ставки зависит от того, являетесь ли вы заемщиком или вкладчиком.Прочтите условия вашего финансирования и сбережений, чтобы определить, какие ставки подходят для вас, чтобы точно определить, что недавнее сокращение ФРС означает для вашего кошелька.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

5 способов воздействия Федеральной резервной системы на вас

Это одно из самых сложных учреждений в мире, но, пожалуй, оно оказывает наибольшее влияние на ваш кошелек.

Центральный банк США, также известный как Федеральная резервная система, уполномочен Конгрессом поддерживать экономическую и финансовую стабильность. Учреждение наиболее известно тем, что поддерживает экономику на плаву, повышая или понижая стоимость заимствования денег.

Чиновникам Федерального комитета по открытым рынкам (FOMC), устанавливающего ставки, поручено принимать эти решения, как правило, на восьми заседаниях в год.ФРС изучает широкий спектр экономических показателей, но в первую очередь обращает внимание на данные о занятости и инфляции.

Почему ФРС повышает или понижает процентные ставки?

Логика такая: когда экономика замедляется — или даже кажется, что это могло бы произойти — ФРС может принять решение о понижении процентных ставок. Это действие побуждает компании вкладывать больше средств и нанимать больше сотрудников, а также побуждает потребителей тратить более свободно, что способствует росту. Напротив, когда экономика выглядит так, как будто она может расти слишком быстро, ФРС может принять решение о повышении ставок, в результате чего работодатели и потребители будут тормозить свои финансовые решения.

«Когда ФРС увеличивает или снижает стоимость денег, это влияет на процентные ставки по всем направлениям», — говорит Грег Макбрайд, CFA, главный финансовый аналитик Bankrate. «Так или иначе, это повлияет на вкладчиков и заемщиков».

Даже если вы лишь косвенно следили за ФРС, вы, вероятно, заметили, что разработка денежно-кредитной политики — это тонкий балансирующий процесс. Чиновники трижды снижали процентные ставки в 2019 году, через несколько месяцев после того, как сообщили инвесторам о своем намерении повысить как минимум два раза.Затем ФРС дважды снизила ставки в марте 2020 года, снизив ставки до целевого диапазона 0-0,25 процента, чтобы помочь защитить экономику от воздействия пандемии коронавируса.

Вот пять способов, которыми ФРС может повлиять на ваш кошелек.

1. ФРС влияет на ставки по кредитным картам.

Большинство кредитных карт имеют переменные процентные ставки, и они привязаны к основной ставке или ставке, которую банки взимают со своих привилегированных клиентов с хорошей кредитной историей. Но основная ставка основана на ключевом инструменте контрольной политики ФРС: ставке по федеральным фондам.

Другими словами, когда ФРС понижает или повышает базовую процентную ставку, основная ставка обычно падает или повышается вместе с ней.

«То, что делает Федеральная резервная система, обычно влияет на краткосрочные процентные ставки, поэтому это влияет на ставки, которые люди платят по кредитным картам», — говорит Гас Фаучер, главный экономист PNC Financial Services Group.

В преддверии снижения ставки в июле 2019 года основная ставка составляла 5,5 процента, что на 3 процентных пункта выше верхнего предела целевого диапазона ставки по федеральным фондам, составляющего 2.25 процентов и 2,5 процента. Обычно он остается на этом уровне — даже когда ФРС снижает ставки.

К декабрю, после того, как ФРС уже вступила в силу трех сокращений, базовая ставка упала на 75 базисных пунктов. Вот на сколько всего снизил ставки ФРС. Основная ставка теперь составляет 3,25 процента после того, как ФРС снизила ставки почти до нуля.

Но заемщикам по кредитным картам будет трудно найти такую низкую процентную ставку. На самом деле ставки по кредитным картам намного выше, потому что компании взимают основную ставку плюс еще одну маржу, которую они определяют сами.Тем не менее, средняя годовая процентная ставка по кредитным картам с переменной производительностью снижается. По данным Bankrate, по состоянию на 21 апреля средняя годовая процентная ставка по кредитной карте составляет 15,98%.

2. ФРС влияет на ставки сбережений и CD

Если вы вкладываете деньги, у вас, вероятно, будет противоположная реакция заемщика кредитной карты. Вкладчики получают выгоду от повышения ставок и пострадают, когда ФРС решит их снизить.

Это потому, что банки обычно предпочитают снижать годовую процентную доходность (APY), которую они предлагают по своим потребительским продуктам, таким как сберегательные счета, когда ФРС снижает процентные ставки.

Доходность депозитных сертификатов (CD) обычно падает, когда ФРС также снижает ставки, но на них также влияют более широкие макроэкономические условия, такие как доходность 10-летних казначейских облигаций.

После двух чрезвычайных сокращений ФРС доходность высокодоходных организаций снижалась. Тем не менее, вы все еще можете найти компакт-диски и сберегательные счета, предлагающие доходность намного выше средней по стране.

С компакт-дисками люди должны сосредоточиться на норме прибыли с поправкой на инфляцию, говорит Кейси Мервин, вице-президент и старший финансовый консультант Charles Schwab.Например, в конце 1970-х годов доходность компакт-дисков выражалась двузначными числами; инфляция, однако, тоже была. Это означает, что фактические доходы потребителей были намного ниже из-за снижения их покупательной способности.

Если вы беспокоитесь о том, что падение урожайности повлияет на вашу доходность, подумайте о том, чтобы заблокировать компакт-диск.

3. Влияние ФРС на ставки по ипотечным кредитам сложно.

Ставки по ипотечным кредитам не привязаны к решениям ФРС по процентным ставкам. Процентные ставки по жилищным кредитам более тесно связаны с доходностью 10-летних казначейских облигаций, которая служит ориентиром для 30-летней фиксированной ставки по ипотеке.

Это очевидно, если посмотреть в прошлое. Каждый раз, когда ФРС корректирует ставки, ипотечные ставки не всегда реагируют параллельно. Например, в 2018 году ФРС повышала ставки четыре раза, но в конце декабря ставки по ипотечным кредитам продолжали снижаться.

Но, несмотря на то, что ФРС не имеет прямого контроля над ставками по ипотечным кредитам, оба в конечном итоге попадают под влияние схожих рыночных сил, говорит Макбрайд. Ставки по ипотеке упали до исторического минимума, поскольку экономика ощущает влияние пандемии коронавируса.

«Хотя они напрямую не связаны с сокращением ФРС, они являются отражением одной и той же озабоченности: ожидания замедления роста экономики», — говорит Макбрайд.

Это означает, что рефинансирование может быть разумным вариантом для вашего кошелька. Снижение даже всего на четверть процентного пункта потенциально может сократить ваши ежемесячные платежи на пару сотен долларов.

«Ипотечная задолженность обычно не высока; это просто высокие проценты из-за стоимости самой ипотеки, поэтому небольшие изменения ставок могут иметь большое значение », — говорит Кэти Миллер, старший вице-президент по сберегательным продуктам в Navy Federal Credit Union.

4. ФРС влияет на HELOC

Если у вас есть ипотечный кредит с переменной ставкой или кредитная линия собственного капитала — также известная как HELOC — вы почувствуете большее влияние со стороны ФРС. Процентные ставки по HELOC часто привязаны к основной ставке, что означает, что эти ставки упадут, если ФРС действительно снизит стоимость заимствований.

Средние ставки HELOC резко упали с начала года. По данным Bankrate, по состоянию на 21 апреля средняя ставка по HELOC за 30 тыс. Долларов составляет 4,02%.Средняя ставка составляла 6,15 процента в начале 2020 года.

5. ФРС устанавливает ставки по автокредитованию

Если вы подумываете о покупке автомобиля, вы можете увидеть некоторое облегчение по ставке автокредитования. Несмотря на то, что ставка по федеральным фондам является краткосрочной, автокредиты по-прежнему часто привязаны к основной ставке.

Средняя ставка по пятилетнему автокредиту составляет 4,15 процента по состоянию на 21 апреля, по сравнению с 4,6 процента в начале года, согласно данным Bankrate.

Bottom line

Когда ФРС снижает ставки, легко думать об этом как об ограничении сбережений, говорит Макбрайд.«Это удешевление денег. Это стимулирует получение займов и сдерживает сбережения. По сути, он переводит деньги с банковских счетов в экономику ».

С другой стороны, повышение ставки ФРС препятствует заимствованиям, поскольку стоимость денег теперь выше.

Но это не значит, что сейчас плохое время для экономии. Создание запаса на случай чрезвычайных ситуаций и сбережений в целом — это разумный финансовый шаг.

«Хорошие сберегательные привычки важны независимо от среды процентных ставок», — говорит Миллер.«Ваша трансмиссия в вашей машине, если она сломается, она не заметит, если скорость низкая».

Будьте в курсе любых изменений ставки ФРС, следя за APY вашего банка. Регулярная проверка своей банковской выписки также может помочь вам определить, есть ли у вас процентная ставка, конкурентоспособная по сравнению с другими вариантами на рынке.

Когда бы ни пришло время ФРС начать повышать ставки, досрочное погашение дорогостоящего долга может создать некоторую передышку в вашем бюджете перед повышением ставки ФРС.Используйте инструменты Bankrate, чтобы найти лучший автокредит или ипотечный кредит.

Подробнее:

Лучшие ссуды для физических лиц с низкой процентной ставкой в июне 2021 г.

Справочник по банковским ставкам для ссуд для физических лиц с низкой процентной ставкой

Проверено Марком Кантровицем, членом Совета по финансовому контролю за банковским счетомПо состоянию на четверг, 10 июня 2021 г.

Почему стоит доверять Bankrate?

Наша миссия Bankrate — дать вам возможность принимать более разумные финансовые решения. Мы сравниваем и опрашиваем финансовые учреждения более 40 лет, чтобы помочь вам найти продукты, подходящие для вашей ситуации.Наша отмеченная наградами редакционная группа следует строгим правилам, чтобы рекламодатели не влияли на контент. Кроме того, наш контент тщательно отслеживается и тщательно редактируется для обеспечения точности.

Информация о ссуде, представленная в таблице ниже, актуальна на дату публикации. Посетите веб-сайты кредиторов для получения более свежей информации. Перечисленные кредиторы были выбраны на основе таких факторов, как кредитные требования, годовая процентная ставка, суммы кредита и комиссии.

Краткое описание: индивидуальные ссуды под низкие проценты в 2021 г.

Лучшие ссуды под низкие проценты для физических лиц в июне 2021 г.

| LightStream | Щедрые условия погашения | 2.49% –20,49% (с автоплатой) | от 2 до 12 лет | 5000–100 000 долл. США |

| Выплата | Выплата долга по кредитной карте | 5,99% — 24,99% | от 2 до 5 лет | 5000–40 000 долл. США |

| Лучшее яйцо | Низкая ставка | 5.99% — 29,99% | от 3 до 5 лет | 2000–50 000 долл. США |

| SoFi | Защита по безработице | 5,99% — 18,85% (с автоплатой) | от 2 до 7 лет | 5000–100 000 долл. США |

| FreedomPlus | Быстрое одобрение | 7,99% — 29.99% | от 2 до 5 лет | 7 500–50 000 долларов |

| PenFed | Суммы малых кредитов | Начиная с 5,99% | от 1 года до 5 лет | 600–35 000 долл. США |

| Выскочка | Небольшая кредитная история или ее отсутствие | 6,95% — 35,99% | 3 или 5 лет | 1 000–50 000 долл. США |

| LendingClub | Использование созаемщика | 8.05% — 35,89% | 3 или 5 лет | 1000–40 000 долл. США |

| Проспер | Без штрафа за предоплату | 7,95% — 35,99% | 3 или 5 лет | 2000–40 000 долл. США |

| Обновление | Быстрое финансирование | 5,94% — 35,97% (с автоплатой) | от 2 до 7 лет | 1 000–50 000 долл. США |

| Маркус от Goldman Sachs | Консолидация долга | 6.99% — 19,99% (с автоплатой) | от 3 до 6 лет | 3500–40 000 долл. США |

| ТД Банк | Немного комиссий | 6,99% — 21,99% | от 3 до 5 лет | 2000–50 000 долл. США |

Средняя процентная ставка по индивидуальному кредиту

Согласно последним данным Федеральной резервной системы, средняя процентная ставка по двухлетнему индивидуальному кредиту составляет 9.46 процентов. Однако ставки значительно различаются от кредитора к кредитору. В зависимости от вашего кредитного рейтинга и истории заимствований процентные ставки по личным займам могут достигать 36 процентов.

Средние ставки по кредитам физическим лицам по кредитному рейтингу

| Отлично (720-850) | 10,3% — 12,5% |

| Хорошо (от 690 до 719) | 13,5% — 15,5% |

| Среднее (от 630 до 689) | 17,8% — 19,9% |

| Плохо (от 300 до 629) | 28.5% — 32,0% |

Подробная информация: 12 лучших кредитов для физических лиц с низкими процентными ставками

LightStream — лучший вариант для щедрых условий погашения

Обзор: LightStream — это подразделение Truist (ранее SunTrust Bank), занимающееся потребительским кредитованием в Интернете. Персональные ссуды предназначены для соискателей с хорошей кредитной историей. В то время как личные ссуды обычно можно использовать практически для любых целей, LightStream рекламирует уникальные варианты использования, такие как усыновление, финансирование ЭКО и владение лошадьми.Годовая процентная ставка по кредитам LightStream варьируется от 2,49% до 20,49%. Сумма займа начинается от 5000 долларов и достигает 100000 долларов. Сроки варьируются от двух до 12 лет.

Почему LightStream лучше всего подходит для щедрых условий погашения : В то время как большинство кредиторов, представленных на этой странице, предлагают сроки до пяти лет, Lightstream предлагает сроки до семи лет для большинства кредитов и более до 12 лет для ссуд на улучшение дома или установку бассейна или солнечной энергетической системы.

Льготы: Ссуды LightStream предлагают конкурентоспособные фиксированные ставки для тех, у кого есть солидный кредитный опыт. Кроме того, весь процесс подачи заявки проходит безбумажно. Клиенты могут подавать заявки с компьютера или мобильного устройства и подписывать кредитные договоры через эти устройства. Кроме того, средства могут быть доступны в тот же день, когда вы подаете заявление.

На что обращать внимание: Все цены указаны для тех, кто подписался на автоплату до получения ссуды. Ставки для клиентов, отказавшихся от автоплаты, равны 0.На 5 процентных пунктов выше.

Влияние на заемщиков, ищущих низкие процентные ставки: Если вы ищете минимально возможный ежемесячный платеж, LightStream может быть хорошим вариантом. Он не только предлагает одни из самых низких процентных ставок в бизнесе, но также имеет одни из самых длительных сроков погашения.

Payoff — лучший вариант для выплаты долга по кредитной карте

Обзор: Payoff ссуды могут использоваться только для консолидации или погашения долга по кредитной карте. Годовая процентная ставка колеблется от 5.От 99 процентов до 24,99 процентов. Ссуды предоставляются от 5000 до 40 000 долларов на срок от двух до пяти лет.

Почему Payoff лучше всего подходит для оплаты долга по кредитной карте : Годовая процентная ставка по кредитным картам часто выражается двузначными цифрами, поэтому низкие ставки Payoff могут сделать ее привлекательной для людей, желающих консолидировать задолженность по кредитной карте.

Льготы: Нет никаких штрафов за просрочку платежа, сборов за подачу заявления или сборов за раннюю оплату. Также нет комиссии за возвращенный чек или годовой платы.

На что обращать внимание: Payoff взимает комиссию за создание до 5 процентов, которая включает затраты на закрытие и плату за обслуживание. Это единственная комиссия, связанная с выплатой ссуды.

Влияние на заемщиков, ищущих низкие процентные ставки: Если у вас хороший кредит, Payoff, вероятно, может предоставить вам гораздо более низкую процентную ставку, чем по кредитным картам.

Best Egg — лучшее для низких APR

Обзор: Best Egg обещает беспроблемный и беспроблемный процесс подачи заявки и утверждения.Суммы кредита варьируются от 2000 до 50 000 долларов. Срок кредита составляет от трех до пяти лет.

Почему Best Egg лучше всего для низких годовых : годовых по кредитам Best Egg начинаются с 5,99 процента, а при 29,99 процента его максимальная годовая процентная ставка ниже, чем у нескольких кредиторов на этой странице.

Льготы: По кредитам Best Egg нет штрафов за досрочное погашение, и квалифицированные заемщики могут получить средства всего за один день.

На что обращать внимание: Best Egg, который подбирает инвесторов и заемщиков, взимает комиссию за выдачу ссуд.Размер комиссии составляет от 0,99% до 5,99%.

Влияние на заемщиков, ищущих низкие процентные ставки: Процентные ставки Best Egg конкурентоспособны, что может снизить общую стоимость вашего кредита.

SoFi — лучший вариант для защиты от безработицы

Обзор: Поскольку SoFi ведет бизнес исключительно в Интернете, она способна минимизировать расходы и направлена на передачу этих сбережений клиентам. Годовая процентная ставка SoFi начинается с 5,99 процента и увеличивается до 18.85 процентов. Суммы займа варьируются от 5000 до 100 000 долларов, а сроки займа — от двух до семи лет.

Почему SoFi лучше всего подходит для защиты от безработицы : Если вы потеряете работу, программа SoFi по защите от безработицы позволяет отсрочить выплаты по кредитам на три месяца, в общей сложности до 12 месяцев. Проценты по-прежнему будут начисляться, но вам не нужно будет производить платежи в течение этого периода.

Льготы: SoFi не взимает штрафы за просрочку платежа или штрафы за предоплату.Его ссуды также предоставляют эксклюзивные преимущества для участников, такие как доступ к карьерным тренерам и личным финансовым консультантам. В случае, если вы потеряете работу, SoFi даже может помочь вам найти новую.