Валютный счет для физических лиц — где открыть

Валютный счет – это прекрасный способ не только увеличить свои накопления, но и обезопасить их от различных рисков.

Конечно, вы можете открыть валютный счет в том банке, где у вас уже есть счет в местной валюте – в российских рублях, украинских гривнах и т.д. Но в таком случае ваши накопления все так же не будут защищены от банкротства местных банков, гиперинфляции, девальвации и других проявлений политической и экономической нестабильности в России, Украине и других странах СНГ.

Хотите застраховать себя от вышеперечисленных рисков? От проблем, связанных с внезапной блокировкой счетов из-за недоброжелателей или ошибок правоохранительных органов? Тогда открывайте несколько счетов в иностранных банках и в разных валютах. В этом случае хотя бы часть ваших накоплений точно останется нетронутой.

В современных реалиях необходимо иметь как минимум два счета, а вообще, чем больше, тем лучше. Для каких целей чаще всего открывают личный счет за границей? И в каком банке его открыть?

Для каких целей нужен валютный счет физическим лицам?

Помимо диверсификации рисков, чаще всего физические лица открывают валютные счета для:

- Осуществления международных переводов, оплаты услуг или товаров.

К примеру, это может быть перевод денег родным, оплата учебы за границей или покупка зарубежной недвижимости.

К примеру, это может быть перевод денег родным, оплата учебы за границей или покупка зарубежной недвижимости. - Инвестиций. Открывайте вклады в валюте и зарабатывайте на колебаниях курса.

- Оплаты расходов по время поездок за границу.

- Получения заработной платы от иностранного работодателя.

Вы имеете право открыть счет в любой валюте, с которой будет работать выбранный вами банк. Большинство открывает счета в долларах США и евро. Однако есть и другие надежные валюты, например, британские фунты, японская иена, швейцарские франки и т.д. Когда вы выбираете надежный и уважаемый зарубежный банк, ваши возможности резко возрастают.

В каком банке лучше открыть валютный счет для физических лиц?

Итак, где физическим лицам лучше всего открыть валютный счет? Рассмотрим самые популярные иностранные банки для открытия счета среди граждан России, Украины, Беларуси и других стран СНГ. Начнем с банков Швейцарии. Вот что нужно знать, если вы хотите открыть счет в швейцарском банке:

- Швейцарские банки открывают мультивалютные счета.

- Нужно быть готовым внести начальный взнос в размере 5 тысяч евро, долларов США или швейцарских франков.

- Желательно поддержание неснижаемого остатка на счете в размере 1 тысячи евро, долларов США или швейцарских франков.

- Открываются именные карты Visa, MasterCard и другие, а также анонимные карты.

- Весь сервис в швейцарском банке доступен на русском языке, включая интернет-банкинг и персонального банкира.

- Счет открывается удаленно с помощью видеособеседования с банкиром на русском языке! А значит, никуда ехать не нужно. Документы тоже могут быть верифицированы в онлайн режиме без нотариального заверения.

- Есть услуги Wealth Management.

- Все вклады застрахованы на сумму до 100 тысяч швейцарских франков.

Мы рекомендуем банк в Швейцарии как тем, кто открывает счет за границей впервые, так и состоятельным клиентам. Этот банк удобен тем, что не требует выписки с активного счета в другом учреждении или рекомендации. Как видите, швейцарские банки не так недоступны, как некоторые могут считать.

Следующая страна, в которой мы советуем открыть счет – Португалия. Вот что предлагает португальский банк:

- Основной валютой счета являются евро или доллары США.

- Для активации счета вносится 50 евро. В дальнейшем нужно внести и поддерживать неснижаемый остаток на счете в размере 35 тысяч евро.

- Выпускаются именные карты Visa.

- Весь сервис оказывается на английском и португальском языках.

- Счет в португальском банке открывается удаленно без прохождения собеседования с банкиром.

- Все вклады застрахованы на сумму до 100 тысяч евро.

Мы рекомендуем португальский банк тем, кто:

- планирует получить золотую визу и гражданство Португалии;

- интересуется программами страхования жизни и пенсионных накоплений;

- предпочитает европейские банки с хорошим отношением к нерезидентам, недорогим сервисом и несложными требованиями к документам.

Еще одна страна – Грузия. Открытие счета в грузинском банке имеет следующие особенности:

- Вы можете выбрать в качестве основной валюты счета грузинский лари, доллар США, британский фунт или евро.

- Для активации счета нужно внести всего 100 евро, при этом не нужно в дальнейшем поддерживать минимальный остаток на счете – это главные преимущества грузинского банка.

- Выпускаются дебетовые карты Visa Electron и Cirrus Maestro.

- Обслуживание полностью возможно на русском языке – интернет-банк, поддержка клиентов и т.д.

- Открыть счет в грузинском банке возможно как лично приехав в страну, так и удаленно по доверенности.

- Открытие счета занимает всего 3 дня!

- Для хранения крупных сумм грузинские банки не являются идеальным выбором, так как отсутствует страхование депозитов.

Мы рекомендуем присмотреться к грузинскому банку тем, кто:

- хочет открыть валютный счет в хорошем, недорогом банке, который не предъявляет высоких финансовых требований к своим клиентам;

- планирует оформить депозит – грузинский банк предлагает широкий спектр типов депозитов;

- занимается криптовалютами;

- хочет получить VIP-обслуживание – открытие депозитов на особых условиях, карты Visa и MasterCard в подарок, привилегированный страховой пакет и многое другое.

Другими странами, где граждане Украины, России, Беларуси и других стран часто открывают валютные счета, являются Германия, Лихтенштейн, Македония, Доминика, Белиз и другие. Выбор будет зависеть от ваших целей, банковских услуг, которые вам нужны, и многих других факторов.

Где лучше открыть валютный счет физическому лицу: платежные системы

Желающим открыть зарубежный счет для физических лиц мы рекомендуем обратить внимание также на платежные системы. Чем они отличаются от банков и в чем их преимущества?

Сразу стоит отметить, что платежные системы являются прекрасным вариантом для тех, кто является резидентом «высокорисковых» стран. Россия, Украина, Беларусь и другие страны СНГ по умолчанию считаются таковыми для многих банков, особенно европейских и азиатских. Платежные системы более лояльны к клиентам из этих стран, процедуры комплаенса в них помягче.

Платежные системы более лояльны к клиентам из этих стран, процедуры комплаенса в них помягче.

Однако это совершенно не означает, что они менее надежные, чем банки, особенно инвестиционные банки. В некоторых случаях их можно считать даже более надежными. Многие из них не занимаются одалживанием денег или игрой на фондовых рынках, что очень рискованно и может привести к банкротству. К тому же, платежные сервисы открывают счета новым клиентам значительно быстрее, чем зарубежные банки, и требуют меньше документов.

Выбирая, где открывать счет – в классическом банке или платежной системе – нужно решить, с какой целью вы хотите открыть валютный счет. Если речь идет о небольших суммах, частых платежах и высокорисковой деятельности, то быстрее и выгоднее будет открыть счет в платежном сервисе. Если речь идет о сохранении средств, о депозитах и диверсификации, то лучше выбрать банк.

Если ваша цель – взаиморасчеты, то выбирая платежную систему, убедитесь, что она осуществляет платежи в те страны, которые вам необходимо. Также не все из небанковских финансовых учреждений могут проводить платежи на крупные суммы. Это тоже нужно учитывать.

Также не все из небанковских финансовых учреждений могут проводить платежи на крупные суммы. Это тоже нужно учитывать.

Многие платежные системы были основаны в Лондоне. И это неудивительно, ведь именно в Великобритании сосредоточено множество стартапов в сфере финансовых технологий. В целом, только в Европе лицензии имеют более 300 платежных систем. А еще есть Азия (сингапурские и гонконгские платежные системы), США, Канада и т.д. Самостоятельно сделать лучший выбор из всего этого разнообразия непросто.

Россиянам, украинцам и гражданам других стран СНГ, желающим открыть валютный счет за рубежом, мы рекомендуем присмотреться в первую очередь к британской и литовской платежных системам. Клиенты этих учреждений могут открывать мультивалютные счета, осуществлять переводы SEPA, SWIFT и другие, оформлять карты и т.д.

Мы готовы бесплатно подобрать для вас подходящую платежную систему или банк для открытия иностранного счета. Каждая платежная система, которую мы вам порекомендуем, прошла проверку нами на уровень надежности, и речь идет не только о наличии лицензии, но и о репутации в сети и отзывах наших клиентов.

Напоследок хотелось бы подытожить: никогда не ограничивайтесь одним валютным счетом, так как это очень рискованно. Мы подберем для вас наилучшие решения, просто напишите нам на электронный адрес: [email protected] или позвоните по телефонам, указанным вверху страницы.

Для чего нужен валютный счет?Зарубежный счет в первую очередь убережет ваши накопления от рисков в родной стране. В целом, он может быть открыт для самых разных целей, например, для проведения взаиморасчетов за границей, инвестирования, получения доступа к услугам, недоступным в вашей стране проживания.

Что нужно для открытия валютного счета для физических лиц?Чтобы открыть валютный счет за границей, физическому лицу нужно выбрать подходящий надежный банк, который будет предоставлять нужные вам услуги. Пакет документов зависит от конкретной страны и банка. Если хотите открыть счет как можно быстрее и проще, и получить что-то максимально современное – выбирайте платежные системы. Если нужно больше солидности или вы хотите открыть депозит – выбирайте банки.

Пакет документов зависит от конкретной страны и банка. Если хотите открыть счет как можно быстрее и проще, и получить что-то максимально современное – выбирайте платежные системы. Если нужно больше солидности или вы хотите открыть депозит – выбирайте банки.

Выбирать банк нужно исходя из ваших целей открытия валютного счета за рубежом. Какие услуги вам нужны? Готовы ли вы ехать за границу или хотите открыть счет через Интернет? В каких валютах вы заинтересованы? Готовы ли вы внести определенную сумму при открытии счета? От ответов на все эти и другие вопросы и будет зависеть выбор иностранного банка для открытия валютного счета на физическое лицо.

10 банков, в которых лучше всего открыть валютный счет физическому лицу

Как открыть валютный счет в банке – таким вопросом задается практически каждый человек, жизнь или работа которого тем или иным образом связана с валютными операциями. Главным преимуществом открытия подобного счета является возможность проведения транзакции без дополнительных затрат в виде комиссий.

Главным преимуществом открытия подобного счета является возможность проведения транзакции без дополнительных затрат в виде комиссий.

Такая услуга очень актуальна для людей, которые работают в интернациональных компаниях, которые имеют свои представительства в вашем городе, а головной офис – за рубежом. В том случае, если ваш заработок зачисляется в долларах или евро, то чтобы не терять проценты на конвертации, вы можете оформить для этих целей специальный счет.

Самые популярные виды инвестиций:

Плюсы валютных счетов

Прежде чем принять решение об обращение в банковское отделение для оформления услуги, нужно взвесить все плюсы и минусы, оценить преимущества, которые вы получите. Счет в ин.валюте имеет определенные преимущества:

- Позволяет осуществлять различные операции (покупку-продажу), не обращаясь в обменные пункты, а также пользоваться той валютой, которой в обменниках может и не быть вовсе.

- Вы сможете через банк осуществить перевод своим близким, которые находятся за границей, оплачивать туристические поездки и обучение за границей.

Это более удобный и выгодный способ, в отличие от переводов через международные платежные системы, так как при них осуществляется конвертация валют.

Это более удобный и выгодный способ, в отличие от переводов через международные платежные системы, так как при них осуществляется конвертация валют. - Дает возможность погашать кредиты и задолженности, не тратя деньги на уплату ненужных комиссий. Детальнее о кредитах в евро читайте на этой странице. Сумма оплаты при этом не ограничена.

- Исключает необходимость перевозки инвалюты при путешествии заграницу: можно открыть специальный счет, который позволит обналичивать средства в любой стране.

- В выбранном вами банке обязательно поинтересуйтесь о возможности открытия мультивалютного счета. Это пригодится для путешествий в страны Европейского Союза. Детальнее о таких счетах вы можете почитать на этой странице.

- Предоставляет возможность управлять своими денежными средствами через мобильный телефон или компьютер. Услуги интернет- и мобильного банкинга сегодня есть практически во всех банках. Таким образом, вы сможете быть в курсе всех произведенных по счету операций не выходя из дома.

Решив открыть валютный счет, учтите, что в каждом банке стоимость услуг (открытие и обслуживание счетов) различна – не стоит упускать этот момент из вида. Также у каждой банковской организации существует определенная плата за перевод средств на счета других компаний, плюс комиссии за вывод денег.

Как открывается валютный счет: описание процедуры

Перед открытием счета следует ознакомиться с условиями банков на их официальных сайтах. Однако, не всегда информация на них вовремя обновляется, а потому желательно позвонить или посетить офис выбранного банковского учреждения. При выборе организации не будет лишним почитать отзывы тех, кто уже открыл счет в том или ином банке.

Главное, на что нужно обратить внимание – единовременная плата за открытие и стоимость обслуживания в год, а также размер комиссии за обналичивание денежных средств, перевод на другой счет. Кроме того, важное значение имеют курсы обмена валют, широкий выбор услуг в валюте.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Для открытия валютного счета нужно подготовить

- паспорт

- заявление на открытие счета

- определенная сумма денежных средств, необходимая для открытия (как правило, 5-10 долларов).

После этого специалист подготовит документы и предоставит вам их на подпись. Внимательно ознакомьтесь с договором и обратите особое внимание на пункт, качающийся начисления процентов на остаток средств. Обычно клиентам предлагают оформить пластиковую карту MC или Visa, привязанную к счету.

Какой валютный счет выбрать

Обычно представлено 4 варианта:

Первые два варианта подходят для тех, кто желает открыть счет для проведения операций, а не хранения или накопления денег. При этом мультивалютный счет дает возможность работать с несколькими валютами одновременно.

Третий вариант нужен тем, кто хочет получать дополнительный доход в виде начисленных процентов. Плюс мультивалютного депозита состоит в возможности сохранить средства даже при резких скачках курсов валют, а также снимать средства в одной из валют.

Что лучше: валютный счет или вклад

Если счет вам необходим для того, чтобы сохранить и приумножить имеющиеся денежные средства и, желательно, получить на них определенный процент, мы советуем вам открыть вклад в валюте. Проценты по нему ниже, чем по рублевому, однако если вы не планируете снимать наличные, за год может накопиться приличная сумма.

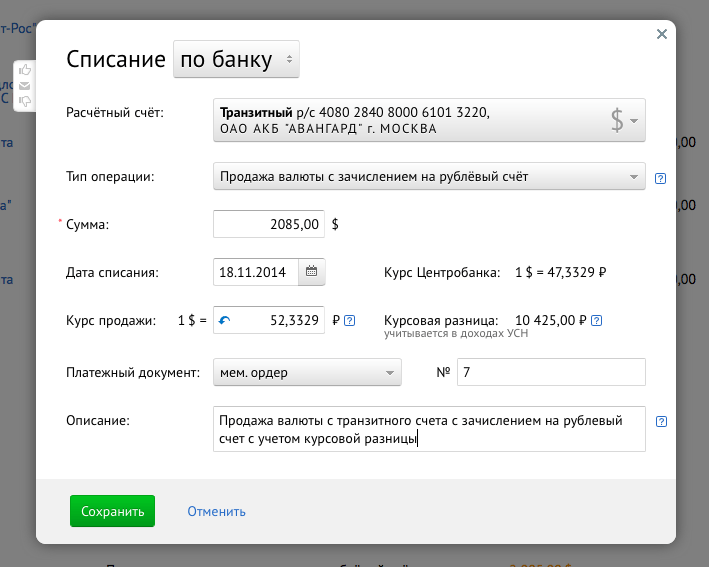

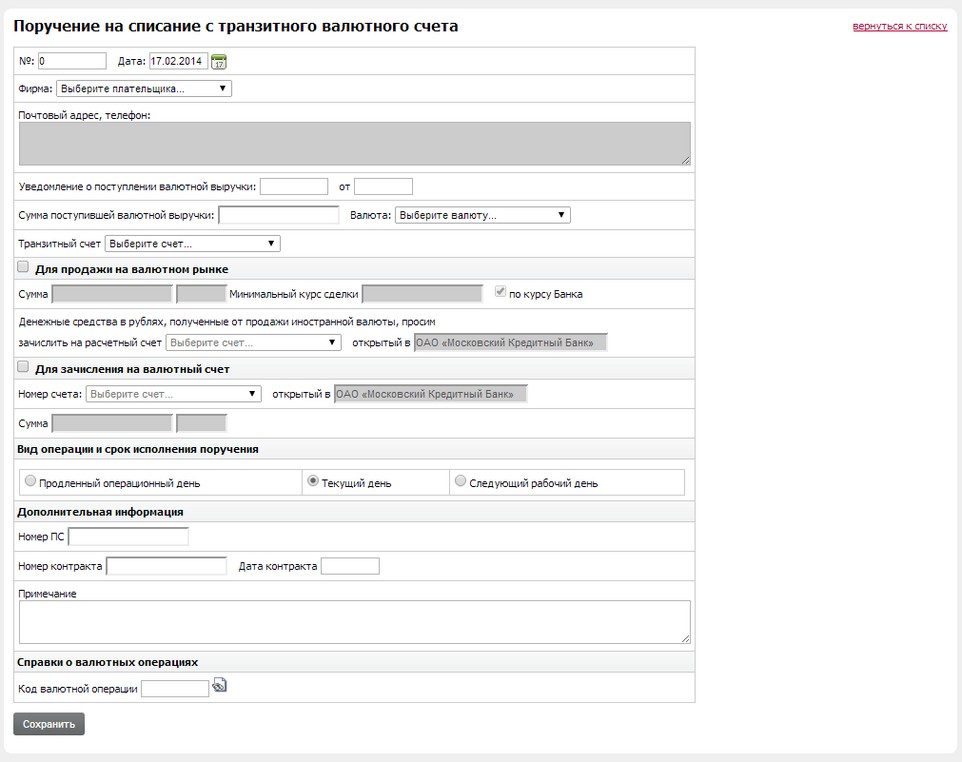

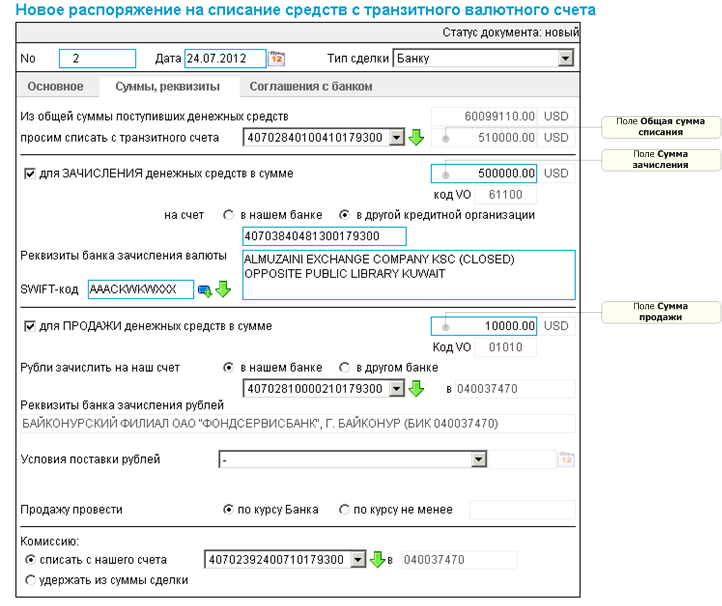

Плюсом такого предложения будет открытие транзитного счета, на который можно перечислять деньги сторонним лицам и организациям, и при необходимости снимать.

Десять банков для открытия валютного счета

Наиболее выгодные предложения по ним можно найти в:

- НК банк,

- ББР Банк,

- Банк «Санкт-Петербург»,

- Трансстройбанк,

- Банк Славия,

- Еврофинанс Моснарбанк,

- ФораБанк,

- Восточный банк,

- УБРиР,

- Альфа-банк.

Подробные условия представлены на официальных сайтах этих компаний. Открытие валютного депозита в условиях нестабильной экономики – мудрое решение для любого, кто хочет сохранить свои сбережения, а также получить дополнительный доход. Обычно ставки по таким программам довольно низкие, но доход от данного типа вложения куда выгоднее, чем от депозитов в рублях.

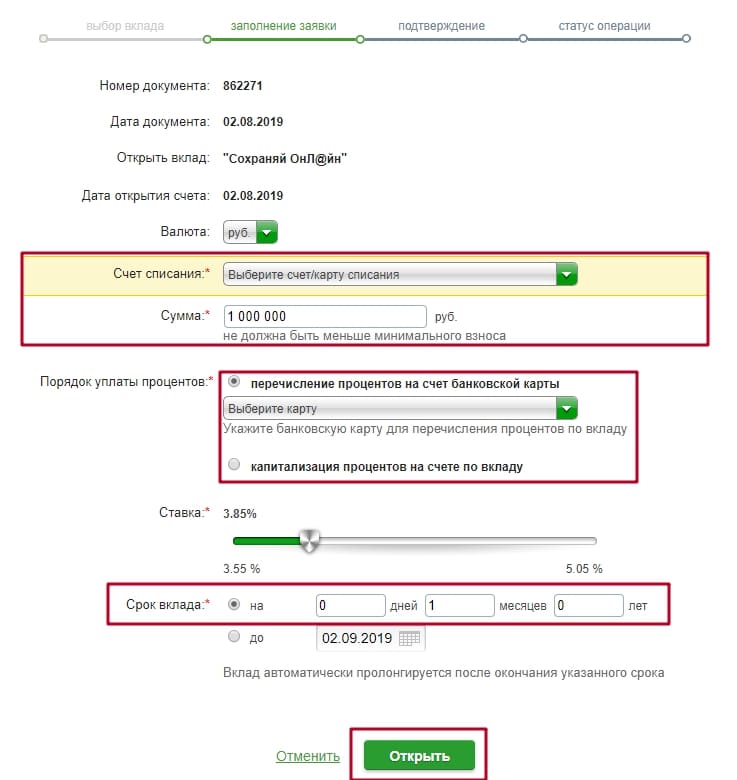

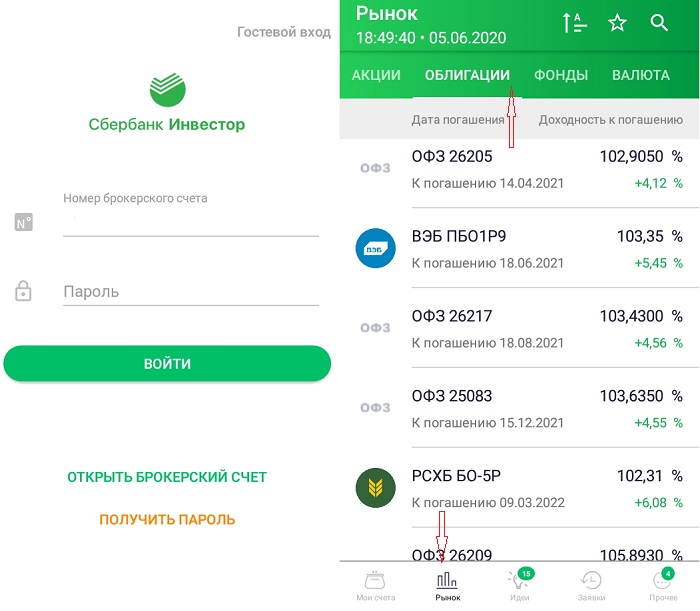

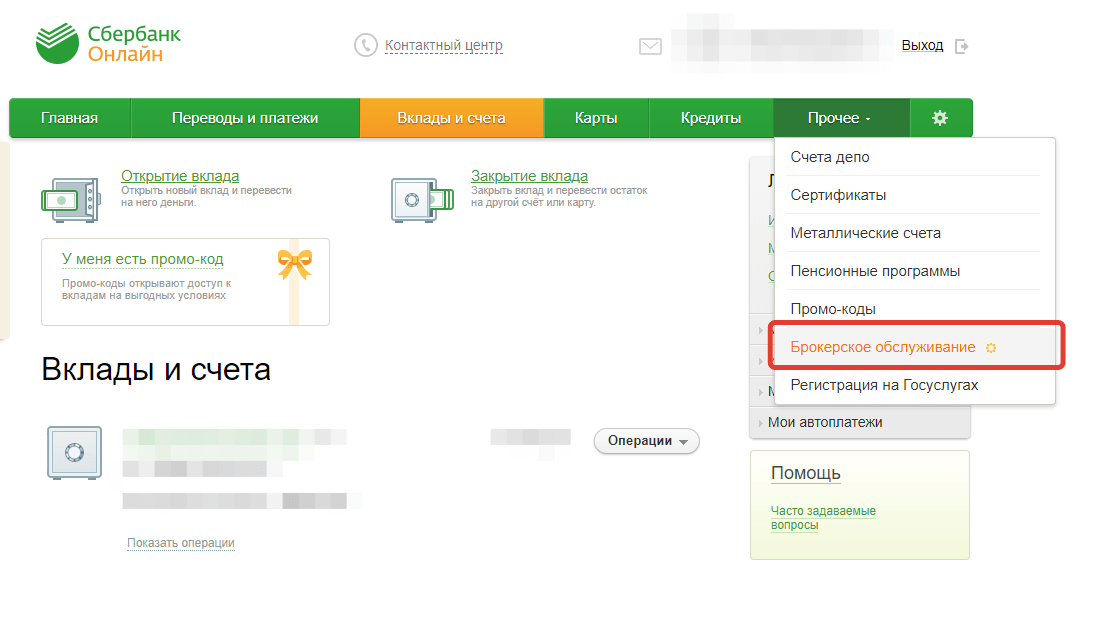

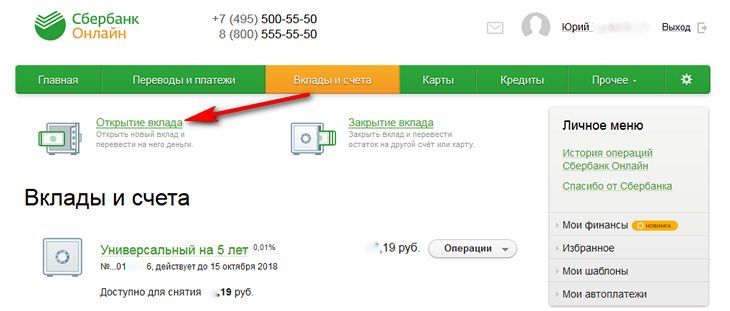

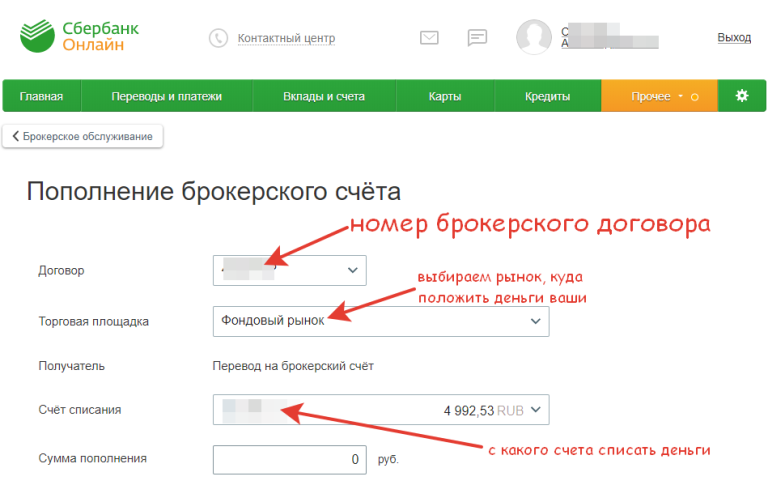

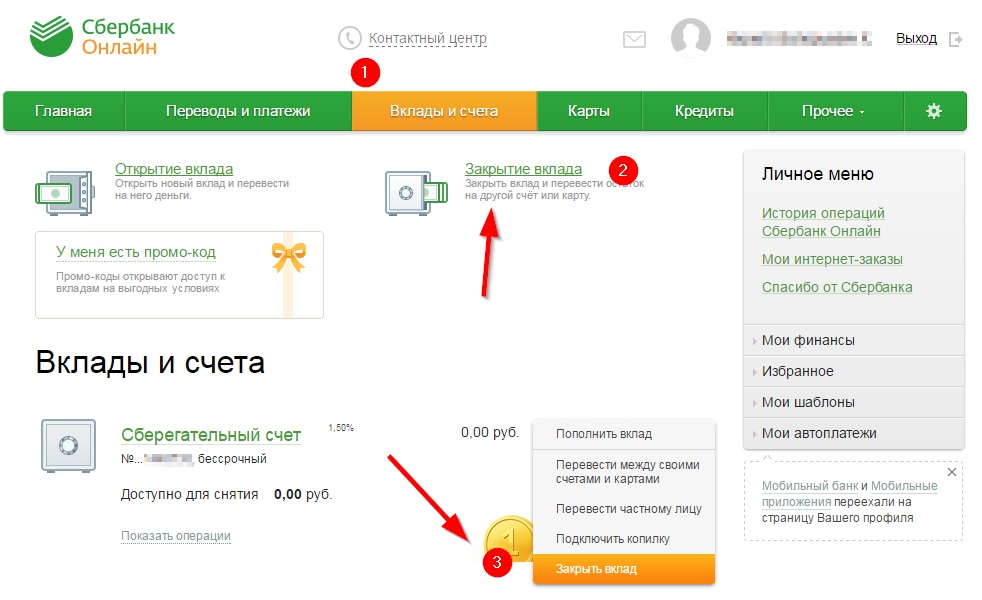

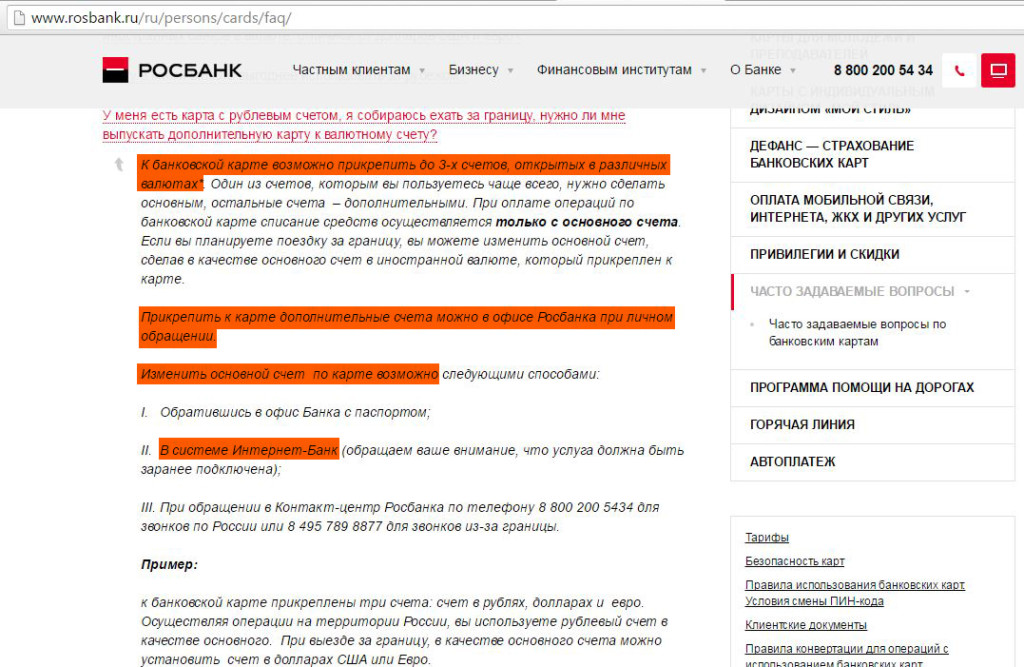

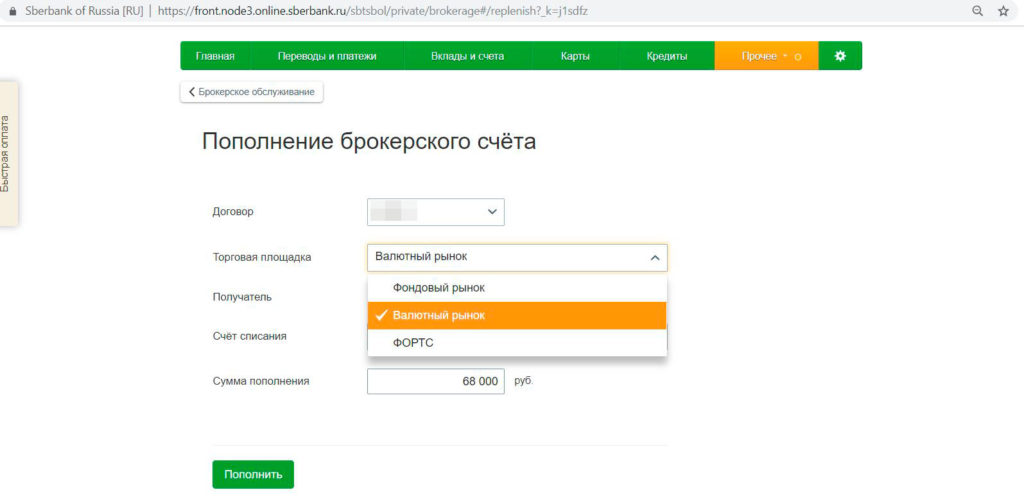

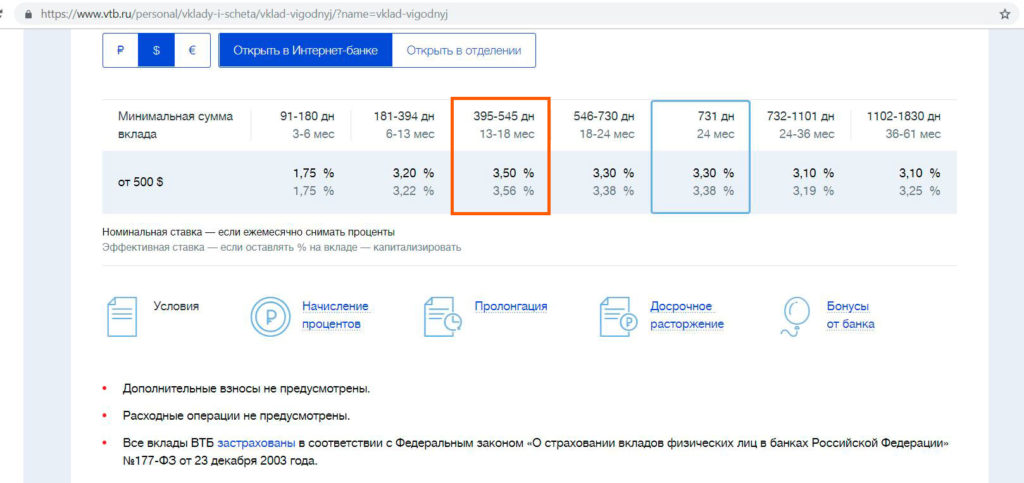

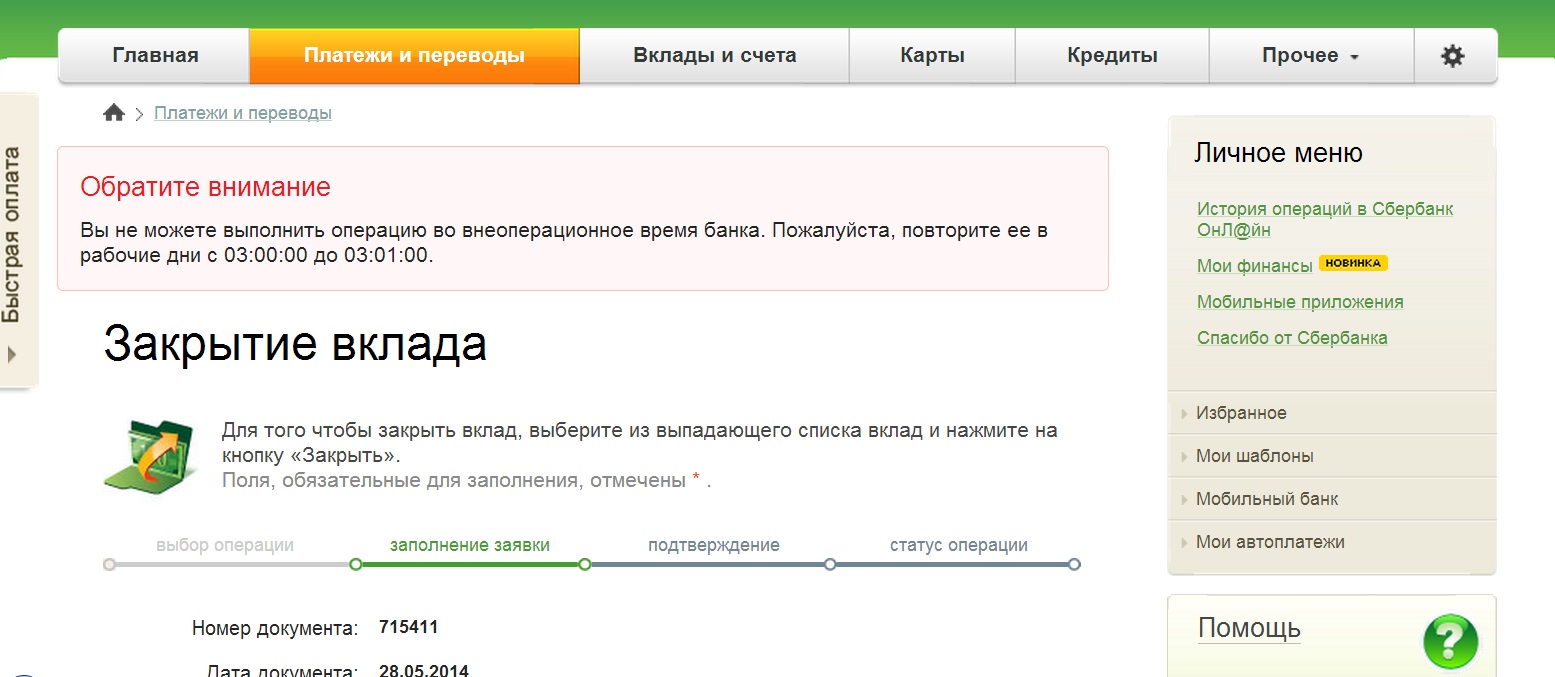

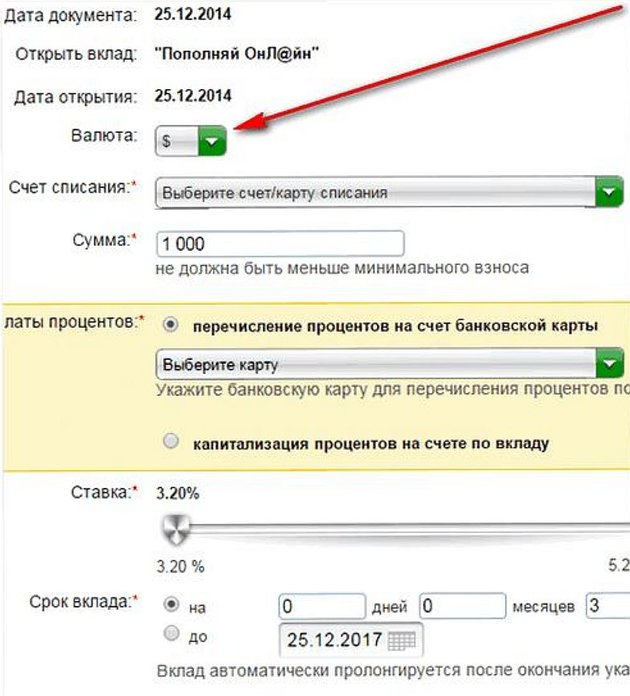

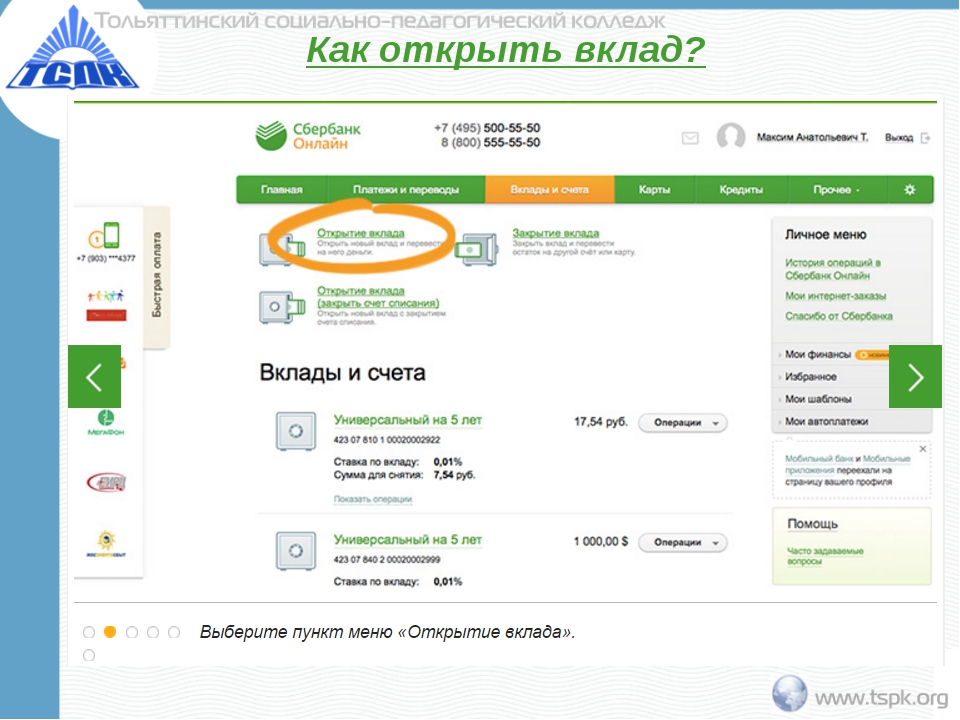

Наиболее привлекательные условия предлагает Альфа-банк, Сбербанк России, Россельхозбанк, ВТБ .В Сбербанке открыть валютный вклад можно даже онлайн из личного кабинета. Операция подтверждается одноразовым паролем, высланным через sms.

Валютная карта

Если же вам нужен счет для постоянных операций, то мы советуем вам оформить банковскую карту. С ее помощью можно получать и отсылать переводы, оплачивать платежи и покупки, снимать наличные.

Возможно, эти статьи также будут вам интересны:

Ее преимущество заключается в том, что вам не нужно будет совершать физический обмен денежных средств. К примеру, если вы получаете заработную плату в долларах, и при этом достаточно долго живете в России, то вам удобно будет рассчитываться в магазинах именно карточкой, конвертация происходит автоматически.

К примеру, если вы получаете заработную плату в долларах, и при этом достаточно долго живете в России, то вам удобно будет рассчитываться в магазинах именно карточкой, конвертация происходит автоматически.

Где можно оформить:

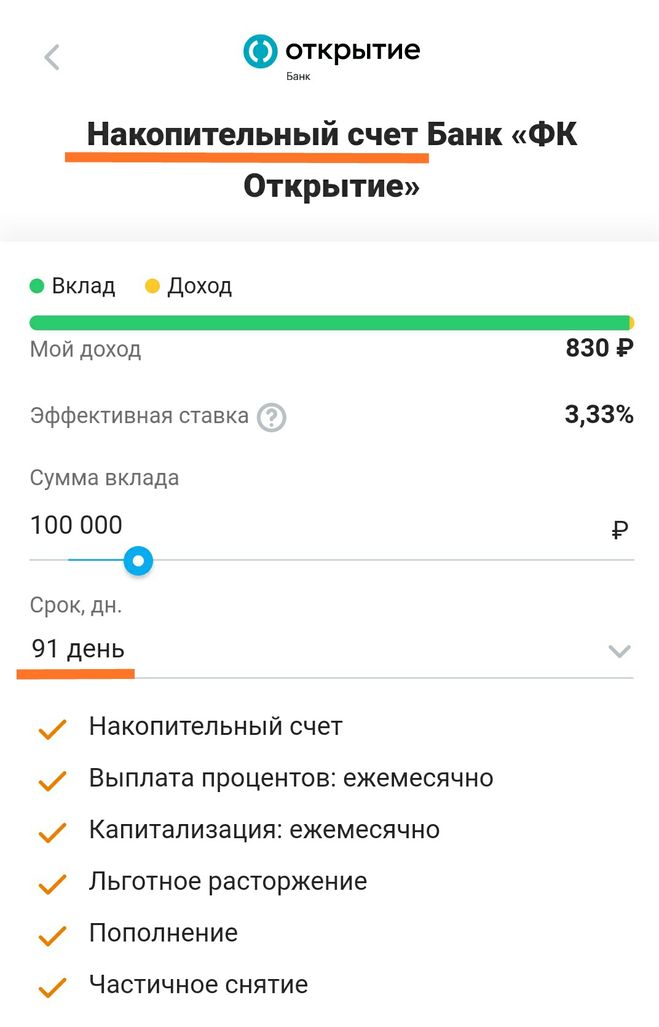

- Банк ФК открытие – Opencard имеет бесплатную стоимость обслуживания, присутствует кэшбэк и бонусная программа,

- Промсвязьбанк – тут можно оформить карточку «Твой СПБ» пол нулевую стоимость. Выпускается в классическом варианте с платежной системой МИР,

- Рокетбанк – тут интересен продукт «Уютный космос» с начислением процентов на остаток в размере 0,05% в год. Есть бонусная программа, плата за обслуживание отсутствует,

- Сбербанк России – имеет классическую карточку в долларах и евро, стоимость обслуживания составит от 15 до 25 долларов, в зависимости от категории карточного продукта,

- В Россельхозбанке можно открыть моментальную карточку «Амурский тигр» с небольшой платой в размере 6 долларов за обслуживание в год, и специальной программой участия в благотворительности.

Как открыть валютный счет или карту? Для этого физическому лицу надо просто обратиться в ближайшее отделение понравившегося ему банка с паспортом, предварительно уточнив по телефону горячей линии требования и тарифы

Рубрика вопрос-ответ:

2020-11-04 21:47

Иван

Какой банк посоветуете для открытия мультивалютного счета для расчета с иностранным брокером (переводы в обе стороны)Посмотреть ответ

Скрыть ответ

Консультант

Иван, для работы с брокером лучше в принципе открывать брокерский счет, а не обычный валютный. В целом, сейчас хорошие рейтинги у Тинькофф банка, Авангард, Альфа-банк2019-02-04 11:21

Александр

Подскажите пожалуйста, могу ли я открыть счёт или вклад на второе доверенное лицо, свою невесту, но проблема она поданная другой страны, но собирается переезжать в Россию и открыть свой валютный фонд.Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктам

Александр, в данном случае вам нужно проконсультироваться с юристом, потому как здесь вам обычной доверенностью не обойтись. Могут не принять в банке

Могут не принять в банке2015-11-18 00:23

Zorin Vladimir

Я работаю за рубежом, являясь гражданином России. Необходимо открыть валютный сч. в банке России для получения заработной платы. Может ли быть открыт валютный сч. на мое имя женой или сыном (без моего личного присутствия) и какие документы (в случае возможности оформления) для этого необходимы.Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктам

Зорин, ваша жена или сын могут открыть счёт в банке только на свое имя, так что ваше присутствие обязательно Если вы хотите узнать, куда лучше вложить деньги, чтобы заработать в этом году, тогда пройдите по этой ссылке.Если вас интересуют вклады, то ознакомиться с лучшими предложениями банков вы можете здесь.Читайте также:

Поделитесь информацией с друзьями:

Добавьте свой отзыв или комментарий ниже:

Валютный счет: как и в каких банках можно открыть | Бробанк.

ру

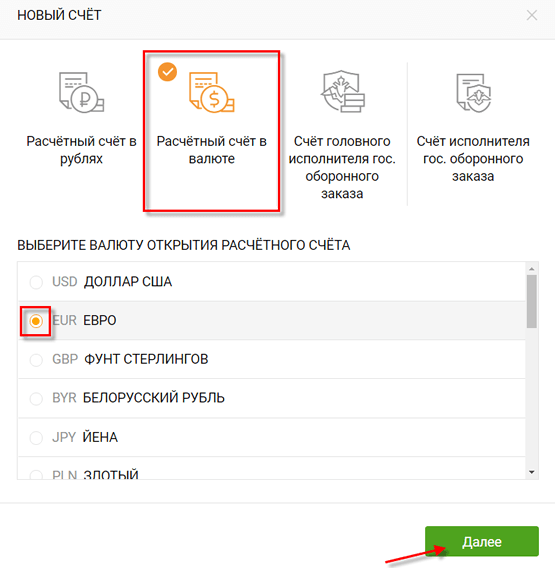

руРоссийские банки предлагают клиентам обслуживание не только в национальной валюте. Любой гражданин может открыть валютный счет и использовать его для совершения финансовых операций. Чаще всего банки предлагают открыть счет в евро или долларах, но некоторые организации обслуживают даже более экзотические варианты: в фунтах стерлингов, йенах и пр.

В каких случаях необходим валютный счет, какие варианты его ведения предлагают банки. Простые валютные и мультивалютные счета, можно ли открыть дебетовую карту в долларах или евро. Специалисты Бробанк.ру изучили все особенности и нюансы ведения счетов в валюте.

Как открыть валютный счет

Работа с рублевыми реквизитами ведется в каждом банке, это понятная финансовая услуга для клиентов. Если же речь о счете в валюте, часто возникают вопросы. Например, где открыть валютный счет физическому лицу? Все ли банки предлагают такую услугу?

Вы можете обратиться только в тот банк, который правомочен вести работу с валютой. Есть Закон «О валютном регулировании», который должны соблюдать финансовые организации при предоставлении таких услуг. На деле таких компаний много, поэтому выбор имеется.

Есть Закон «О валютном регулировании», который должны соблюдать финансовые организации при предоставлении таких услуг. На деле таких компаний много, поэтому выбор имеется.

Когда актуально открытие валютного счета:

- если ваш работодатель — иностранная компания, которая выплачивает своим работникам зарплату в долларах, евро или иной валюте. В этом случае без таких реквизитов вообще не обойтись;

- если вы периодически получаете переводы от своих близких, проживающих за границей. Тогда вместо классических денежных отправлений они смогут использовать простое перечисление между банковскими счетами;

- если вы планируете отправлять своим близким деньги в валюте. Например, получатель проживает в США, соответственно, ему удобно получить перевод именно в долларах. Опять же, при наличии валютного счета такие перечисления делать удобно: они выполняются за пару кликов через онлайн-банкинг;

- если вы обслуживаете валютный кредит. Тогда вам нужно вносить ежемесячные платежи в валюте оформления ссуды.

Соответственно, с тем же долларовым счетом это будет сделать гораздо удобнее;

Соответственно, с тем же долларовым счетом это будет сделать гораздо удобнее; - если вы планируете поездку за границу или в целом часто выезжаете за пределы России. На деле чаще всего граждане хотят открыть валютный счет по этой причине. Гораздо проще завести такой счет, выпустить к нему карту и использовать ее для расчетов за границей, чем тащить с собой наличные;

- он нужен для «игр» на биржах, для инвестирования денежных средств в акции.

Если же рассматривать саму процедуру открытия, то здесь ничего сложного нет. Вы выбираете банк, который такую услугу предоставляет, обращаетесь в его отделение с паспортом и заключаете договор. Можете сразу выпустить к счету карту, если она для вас актуальна.

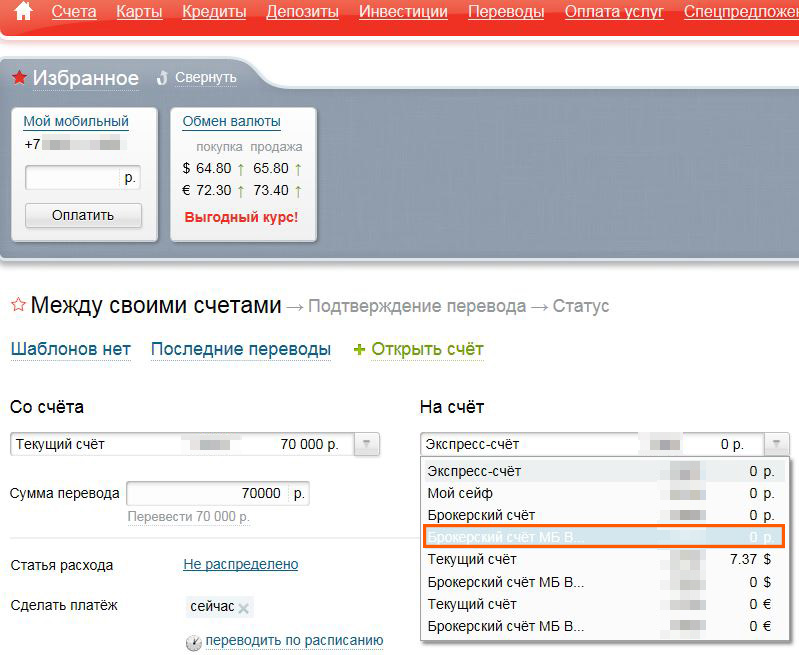

При наличии рублевого счета в каком-либо банке вы можете открыть здесь же и валютный, не выходя из дома, через интернет-банкинг.

Как пополнить валютный счет

Если вы планируете его открыть, то вопрос пополнения возникает вполне логично. Если это ваш личный счет, то никаких проблем не возникнет, вы можете воспользоваться следующими методами:

- пополнить его той же валютой через кассу обслуживающего банка;

- пополнить его рублями любым методом: перечислением между своими счетами через онлайн-банкинг или в кассе банка.

Но тут нужно учитывать, что с вас будет взята комиссия за конвертацию.

Но тут нужно учитывать, что с вас будет взята комиссия за конвертацию.

Сложнее обстоит дело, если вы хотите пополнить чужой валютный счет. Нормы действующего законодательства препятствуют такой операции, но позволяют ее выполнить при предоставлении определенных документов. Например, это может быть нотариальная доверенность от владельца этих реквизитов или документ, подтверждающий факт родства с ним. Например, родители отправили ребенка учиться в Германию, а он в свою очередь открыл себе счет в евро для получения «родительской поддержки».

В каких банках можно открыть валютный счет физическому лицу

Таких банков предостаточно, чаще всего граждане выбирают для обслуживания следующие:

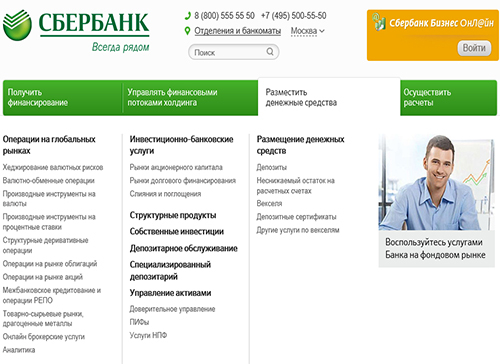

- Сбербанк. Можно вести обычные счета в евро и долларах;

- Альфа Банк. Предлагает мультивалютные дебетовые карты, которые кроме долларов и евро могут обслуживаться в швейцарских франках и английских фунтах стерлингов;

- ВТБ. Предлагает открыть классический долларовый счет или тот, что обслуживается в евро.

К нему можно выпустить в дальнейшем Мультикарту

К нему можно выпустить в дальнейшем Мультикарту

При выборе банка смотрите на удобство обслуживания, на функционал интернет-банкинга, на цену дополнительных услуг. Само по себе открытие счета стандартно проводится бесплатно.

Мультивалютная карта

Для многих граждан, которые хотят валютный счет в банке, более удобным продуктом станет мультивалютная дебетовая карточка. Это карта, к которой клиент может привязать различные счета и управлять ими через онлайн-банкинг. Например, можно вести свой обычный рублевый счет и при необходимости совершения операций в долларах просто перекидывать деньги на счет в этой валюте, учитывая курс конвертации. Аналогично: если вы получаете зарплату в долларах, вы также моментально за пару кликом сможете перевести деньги в рубли.

Такие карты весьма удобно брать с собой в заграничные поездки. Вы не везете наличные, вы спокойно расплачиваетесь мультивалютным платежным средством, просто обеспечивая наличие необходимой суммы на валютном счете. Если они на нем заканчиваются, вы просто переводите их со своего рублевого.

Если они на нем заканчиваются, вы просто переводите их со своего рублевого.

Например, можно рассмотреть следующие мультивалютные карты:

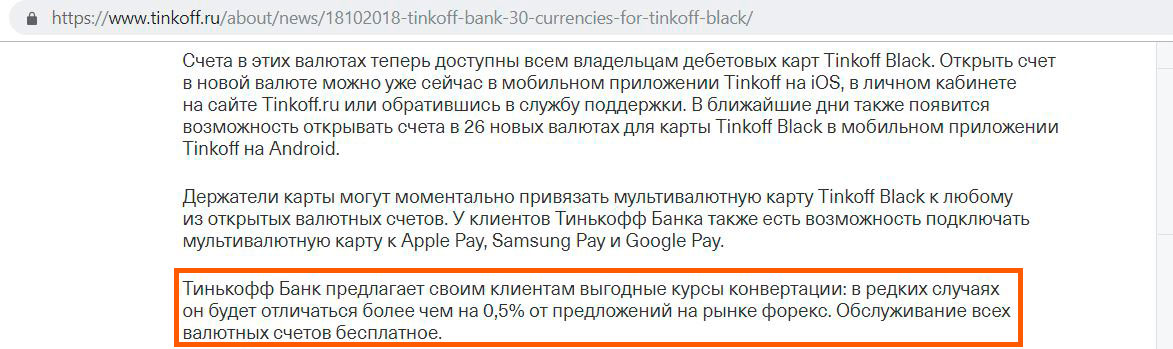

- Тинькофф Блэк. Можно вести счета в рублях, евро и долларах, причем обслуживание валютных всегда бесплатное без всяких условий. Снятие средств с валютного счета или их перевод обойдутся клиенту в 15 уе за каждый факт совершения операции. Так что, реквизиты в евро и долларах в этом банке оптимально использовать только для оплаты покупок за границей;

- Альфа Банк. Он выпускает несколько мультивалютных карт, среди них можно выделить Alfa Travel. К ней можно подключать счета в 6-ти валютах, она идеально подходит для тех, кто часто выезжает за границу. Клиентам предлагается система начисления бонусных миль, бесплатная страховка и пр.;

- Рокетбанк. Обслуживание этой карты будет бесплатным, кроме рублевых клиенты могут подключать счета в евро и долларах. Из преимуществ также отметим начисление 5,5% годовых на остаток средств в рублях, наличие опции кэшбэк и получение карты без посещения офиса, то есть курьерской доставкой;

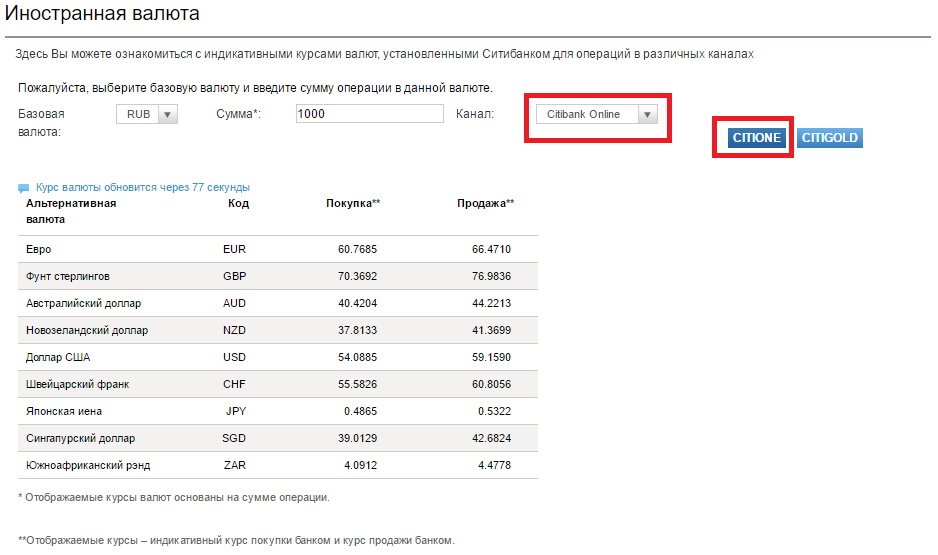

- CitiOne, мультивалютное платежное средство от Ситибанка.

Эту карту можно назвать уникальной, только к ней клиент может подключить сразу до 10 валютных счетов. Это могут быть рубли, евро, доллары, японская иена, британский фунт стерлингов, южноафриканский рэнд, сингапурский доллар, новозеландский доллар, швейцарский франк и австралийский доллар.

Эту карту можно назвать уникальной, только к ней клиент может подключить сразу до 10 валютных счетов. Это могут быть рубли, евро, доллары, японская иена, британский фунт стерлингов, южноафриканский рэнд, сингапурский доллар, новозеландский доллар, швейцарский франк и австралийский доллар.

Так что, валютный счёт для физических лиц — это не какая-то экзотическая услуга. Многие банки позволяют гражданам без пробоем при наличии только паспорта открывать реквизиты в евро, долларах и других валютах. И многие банки предлагают выпуск к валютным счетам отдельные карты или универсальные мультивалютные продукты.

Как открыть долларовый счет в Сбербанке?

Согласно законодательству, в России все расчеты ведутся в рублях. Делать переводы или выставлять счета в иной валюте в стране запрещено. Этот запрет не касается переводов денег заграницу или получения оттуда. Чаще всего заграничные расчеты ведутся в долларах. При необходимости клиенты банков могут открывать валютные счета для расчетов. Процедура их оформления не вызывает особых сложностей, но использование имеет некоторые нюансы.

Процедура их оформления не вызывает особых сложностей, но использование имеет некоторые нюансы.

Что такое долларовый счет?

Это валютный счет в банковской организации. Он открывается на имя конкретного человека или организации. На данном счете могут копиться денежные средства в валюте, а также расходоваться или зачисляться. По условиям на остаток по счету могут начисляться проценты. Долларовые счета бывают текущими и депозитными. Разница между ними заключается в том, что последние являются срочными (имеют дату начала и дату окончания). На имеющуюся сумму идет начисление процентов, согласно условиям договора. Долларовые депозиты используются для сохранения и приумножения накоплений.

Долларовые текущие счета нужны для расчетов и хранения валюты. Они имеют дату открытия и являются бессрочными. Пока клиент не надумает закрыть, счета будут продолжать действовать.

Долларовый счет может быть открыт в банке, имеющем лицензию на работу с валютой. Открывать такой счет могут физлица и организации. Компании используют валютный счет для расчетов с иностранными партнерами. Обслуживание счетов регламентируется законом «О валютном регулировании», а также различными актами ЦБ и внутренними нормами банка.

Компании используют валютный счет для расчетов с иностранными партнерами. Обслуживание счетов регламентируется законом «О валютном регулировании», а также различными актами ЦБ и внутренними нормами банка.

Какие операции можно провести через долларовой счет?

- Переводы заграницу и получение денег из заграницы (торгового или неторгового характера).

- Хранения собственных денег

- Для проведения расчетов между частными лицами или организациями.

- Портфельные инвестиции, например, приобретение активов иностранной компании и проч.

Как открыть долларовый счет?

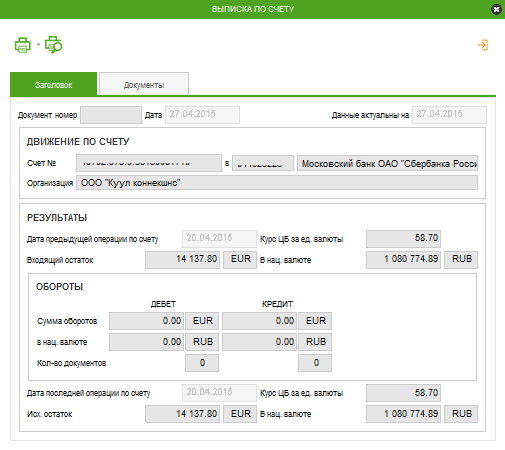

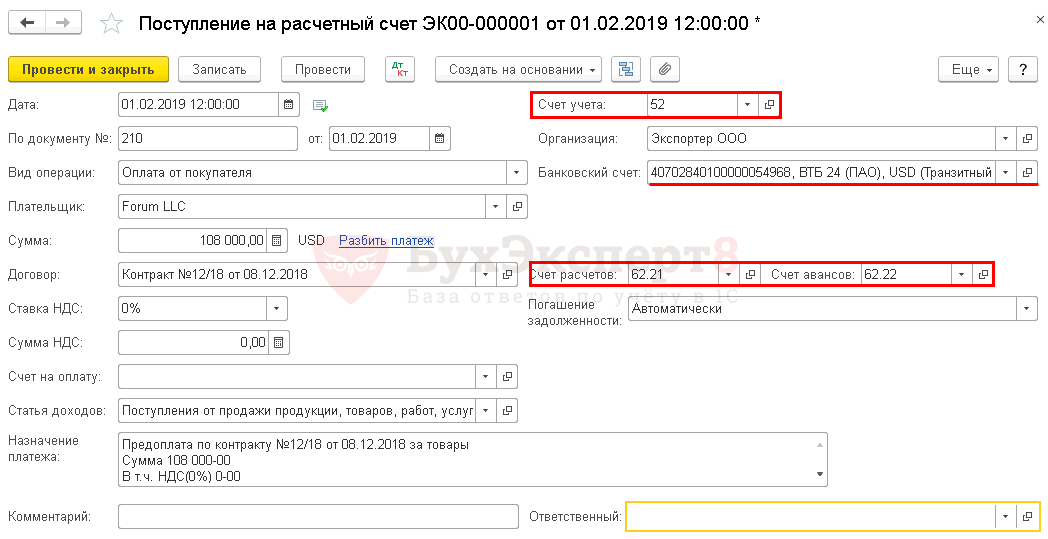

Банк осуществляет открытие счета по поручению клиента. При предъявлении документа, удостоверяющего личность, открывает валютный счет. Сразу же в системе сотрудник формирует договор на комплексное банковское обслуживание и договор на открытие счета. Номер стандратного текущего долларового счета будет начинаться с 40817840ХХХХХХХХХХХХ, где комбинация 840 означает код валюты – доллара.

Читайте также: Серийные вкладчики. Кто они и какие опасности их ждут?

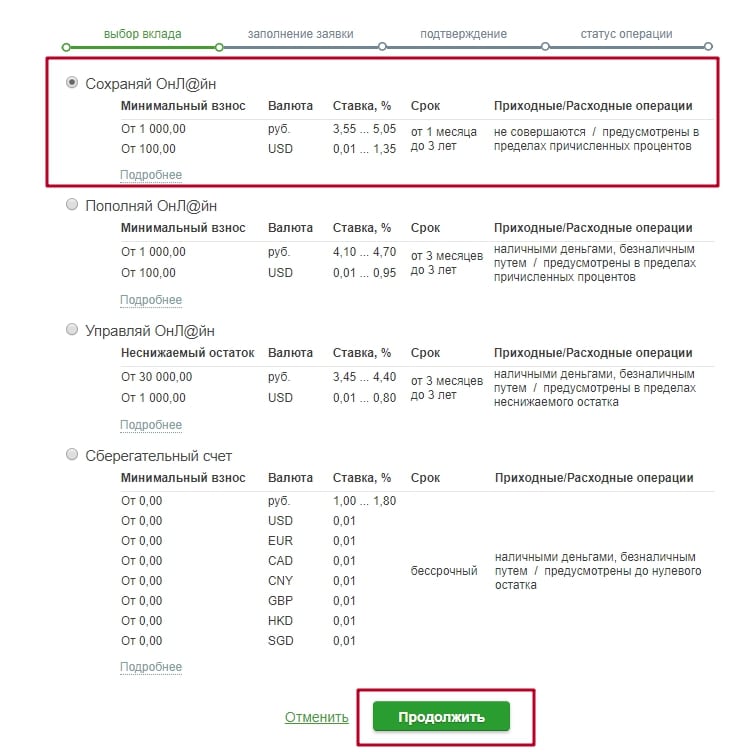

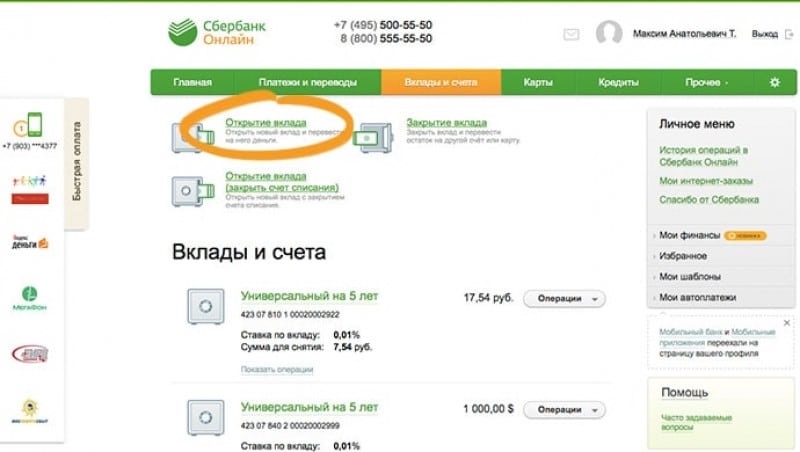

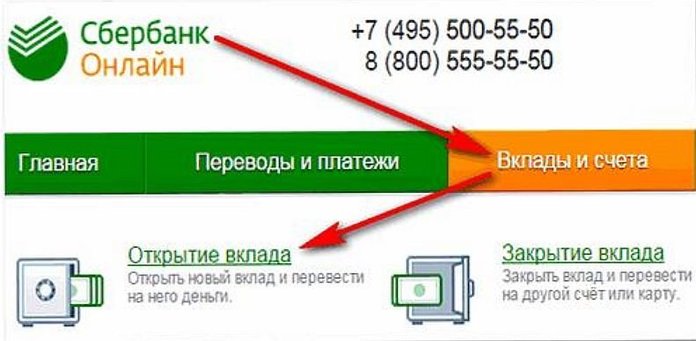

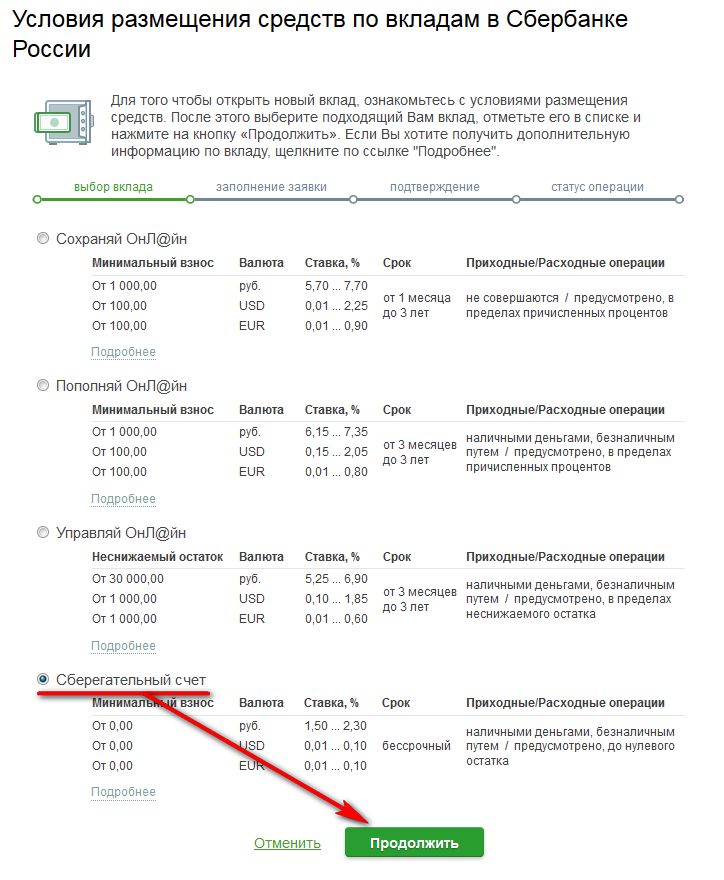

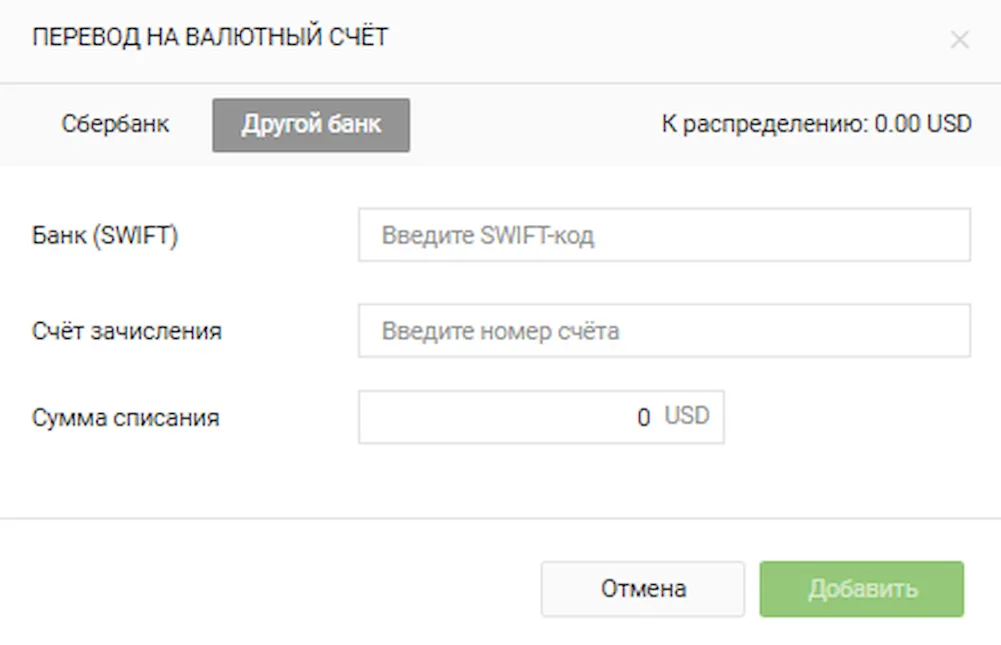

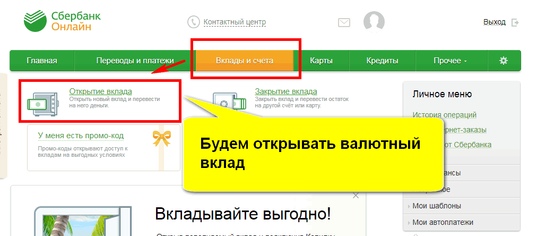

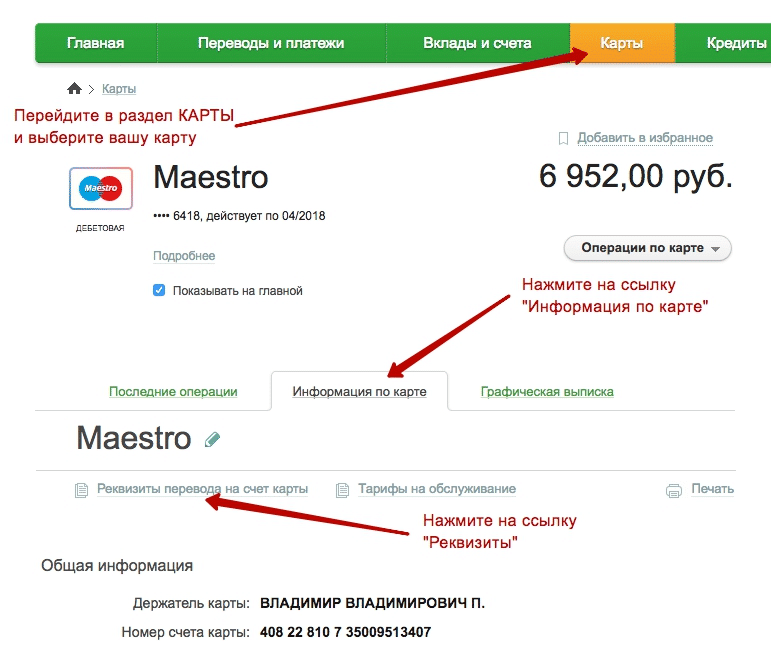

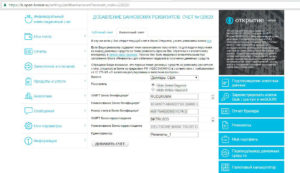

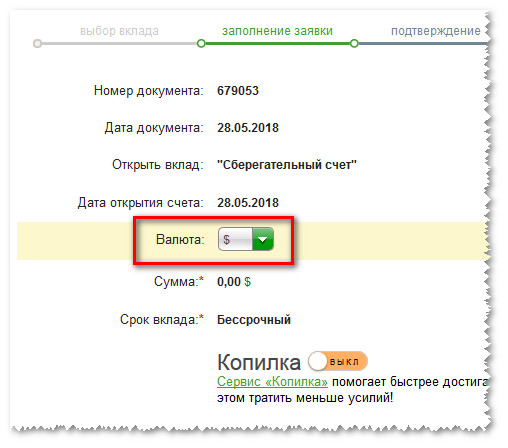

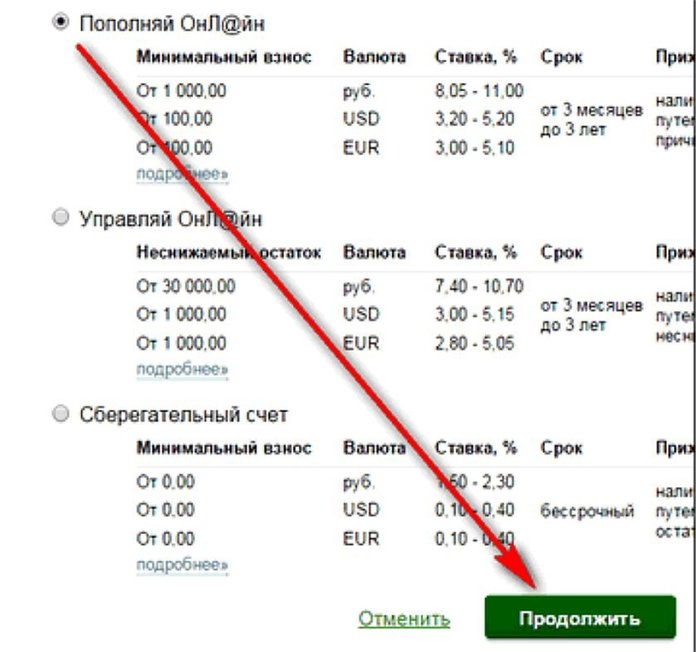

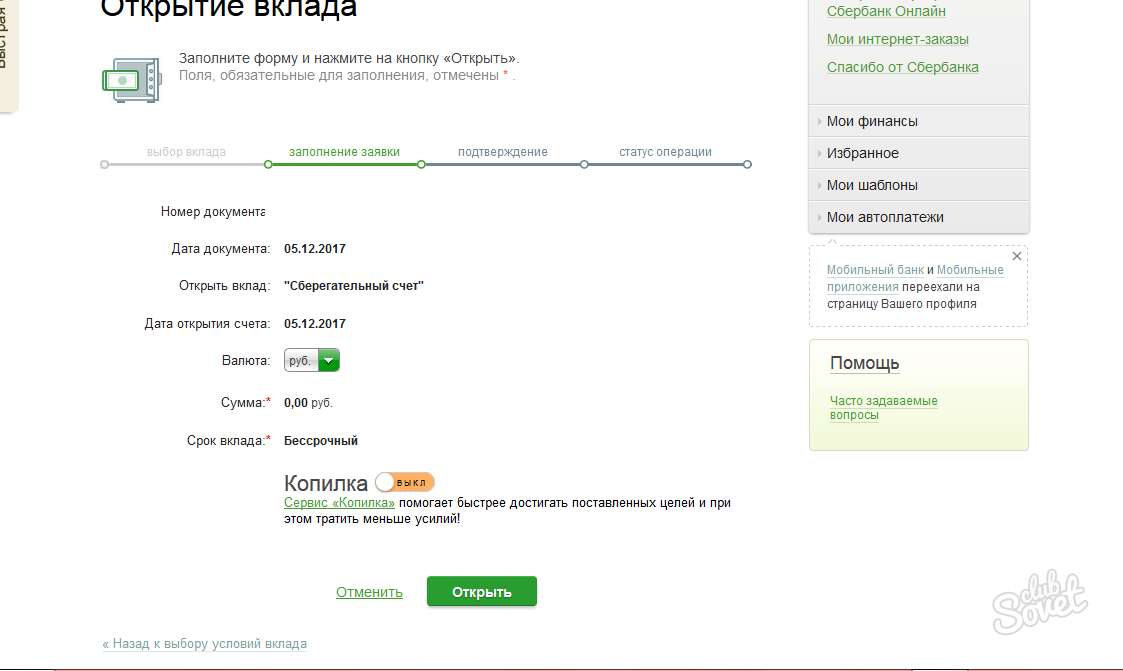

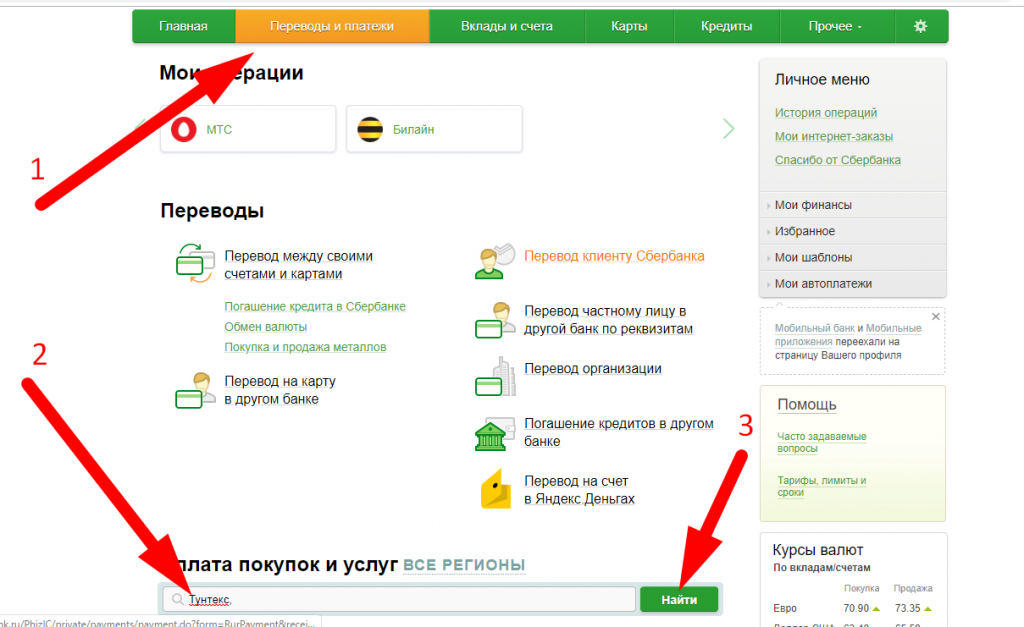

Открыть валютный счет можно и самостоятельно в онлайн-банке. Для этого заходим в личный кабинет и выбираем вкладку «Вклады и счета» и «Открыть новый вклад».

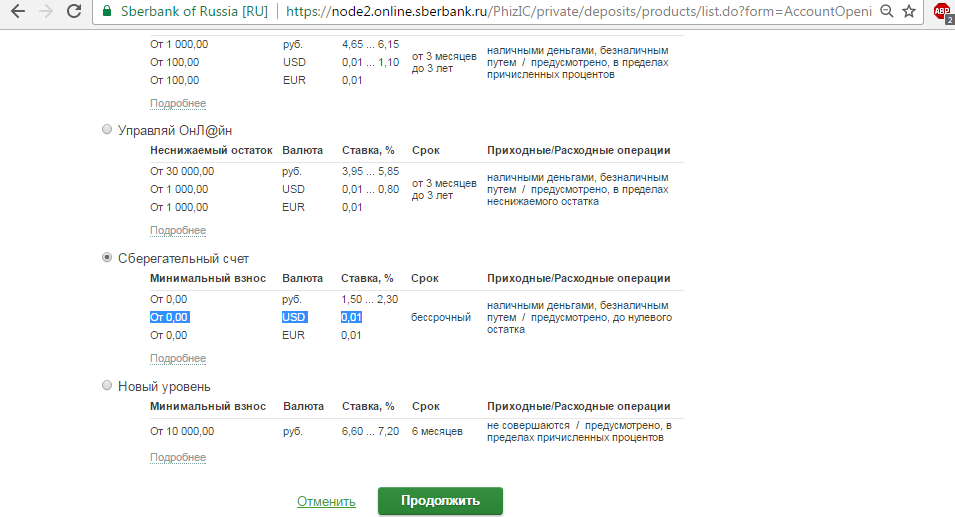

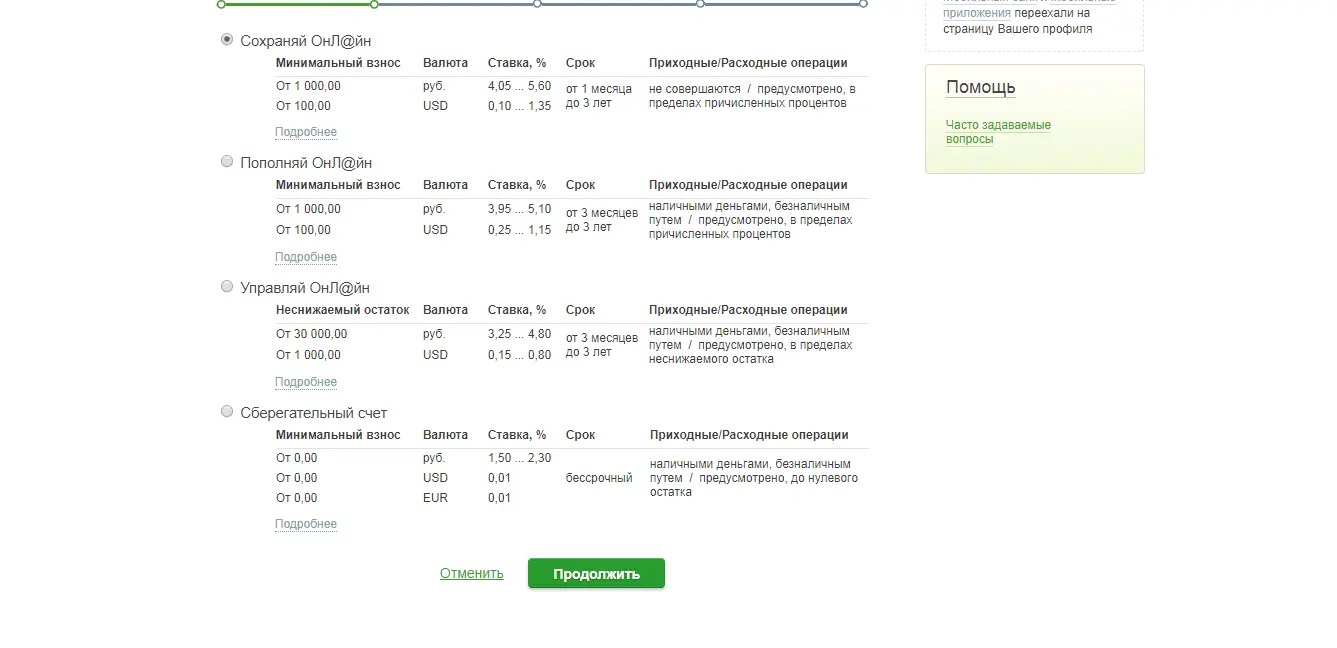

Выбираем сберегательный счет.

Выбираем валюту счета – доллар и подтверждаем открытие.

Новый счет должен появиться в списке всех счетов и вкладов.

Можно получать переводы из-за границы на валютный счет?

Денежные переводы из-за границы можно получать на валютные счета. Для этого владелец счета должен предоставить отправителю реквизиты своего счета. Узнать их можно также из договора или в личном кабинете на вкладке «Реквизиты счета».

Если деньги поступают на долларовый счет в долларах, то они зачисляются в той же сумме. Если перевод идет в юанях на долларовый счет, то банк будет конвертировать юани в доллары на момент получения денег. Здесь можно потерять на курсовой разнице, а можно и выиграть.

При частых поступлениях из-за границы денег на счет физ. лица у банка могут возникнуть подозрения. Согласно ФЗ №115, счет может быть заблокированным до того момента, пока клиент не предоставит документы, подтверждающие источник происхождения данных денег. Банк может потребовать доказательства того, что поступления не являются результатом «отмыванием доходов», либо лицо не занимается незаконной предпринимательской деятельностью. Дело в том, что в договоре на открытие счета есть пункт про то, что текущий счет будет использоваться не для предпринимательских целей. Для этого банк предлагает иные счета и совершенно по другим тарифам.

Конвертация.

Довольно часто при поступлении денег на счета происходит конвертация валют. Это бывает тогда, когда валюта отправленного перевода не совпадает с валютой счета. Если отправитель отправляет рубли на долларовый счет, то сумма будет сконвертирована на момент зачисления по текущему курсу банка. Чтобы избежать курсовых потерь, лучше использовать идентичные валюты перевода и счета.

Автор статьи, эксперт по финансам

Привет, я автор этой статьи. Имею высшее образование. Специалист по финансам и банкам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Всегда в теме по лучшим вкладам и картам. Делаю выгодные вклады и получаю высокий кешбек по картам. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.

Материалы по теме

Где лучше, и как открыть валютный счет физическому лицу?

Как открыть валютный счет в банке физическому лицу

Менеджер по работе с клиентами в гос. структуре. Часто сталкиваюсь с проблемами, возникающими в бюджетной сфере и области социального обеспечения населения. Пенсионеры — особая каста населения, к ним нужен особый подход и мне кажется, что мне удается его находить.

Практически любой человек может открыть расчетный счет в национальной валюте в понравившемся ему банке и использовать его как для торговых операций, так и для накопления.

Однако, при ведении деятельности, связанной с зарубежными странами, возникает необходимость в наличии валютного счета.

Может ли физическое лицо открыть такой счет и пользоваться им на законных основаниях? Существуют ли ограничения банков или особые требования государства в такой ситуации?

Где лучше открыть валютный счет? Учет операций на валютных счетах

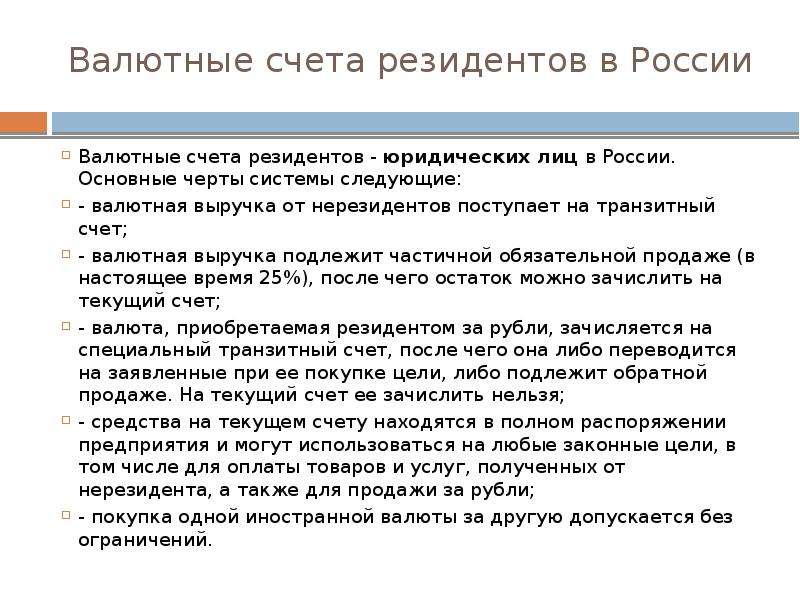

Торговая организация — резидент вправе проводить расчеты с юридическим лицом — нерезидентом только в безналичной форме. Расчеты в наличной валюте РФ и иностранной валюте между этими лицами запрещены.

Получите бесплатную юридическую консультацию, задав вопрос в форме ниже!

Нарушение данного требования влечет наложение административного штрафа на предпринимателей, должностных и юридических лиц в размере от 3/4 до одного размера суммы незаконной валютной операции (п. 1 ст. 15.

25 КоАП РФ).

В первую очередь разберемся с тем, в каком банке можно открыть банковский счет в иностранной валюте. Для этого обратимся к положениям Закона N 173-ФЗ.

Для этого обратимся к положениям Закона N 173-ФЗ.

Внимание!

Учтите, правила, установленные Законом N 173-ФЗ, применяются только в том случае, если международным договором РФ не установлено иное (ч. 2 ст. 4 указанного Закона).

Исключительный случай, когда применяется не международный договор РФ, — если последним предусмотрено, что для его применения требуется издание внутригосударственного акта валютного законодательства РФ.

Кроме того, к уполномоченным банкам относятся действующие на территории РФ на основании лицензий ЦБ РФ филиалы кредитных организаций, созданных согласно законодательству иностранных государств, имеющие право осуществлять банковские операции со средствами в иностранной валюте. Обратите внимание: валютные счета в уполномоченных банках можно открывать без ограничений (ч. 1 ст.

19 Закона N 173-ФЗ). В отношении оплаты импортных товаров ограничений нет. Согласно ч. 4 ст.

12 Закона N 173-ФЗ резиденты вправе переводить на свои счета, открытые в банках за пределами территории РФ, средства со своих счетов в уполномоченных банках или других своих счетов, открытых в банках за пределами территории РФ.

При этом юридические лица резиденты осуществляют валютные операции со средствами, зачисленными на заграничный счет, без ограничений. Исключения из данного правила нашей ситуации не касаются.

Несмотря на то что ограничения по оплате импортного товара через счет, открытый за рубежом, отсутствуют, думаем, что торговая организация не будет им пользоваться для указанных целей. Во-первых, у нее возникнут дополнительные (совершенно лишние) расходы (оплата услуг банков). Во-вторых, ей придется столкнуться с законодательством чужой страны.

Источник: http://www.pnalog.ru/material/gde-otkryt-valyutnyi-schet

Где и как физическое лицо может открыть валютный счет?

Как открыть валютный счет в банке – таким вопросом задается практически каждый человек, жизнь или работа которого тем или иным образом связана с валютными операциями. Главным преимуществом открытия подобного счета является возможность проведения транзакции без дополнительных затрат в виде комиссий.

https://www.youtube.com/watch?v=RwY9A7smyMQ

Плюсы валютных счетов

Счет в ин.валюте имеет определенные преимущества:

- Позволяет осуществлять различные операции (покупку-продажу), не обращаясь в обменные пункты, а также пользоваться той валютой, которой в обменниках может и не быть вовсе.

- Вы сможете через банк осуществить перевод своим близким, которые находятся за границей, оплачивать туристические поездки и обучение за границей. Это более удобный и выгодный способ, в отличие от переводов через международные платежные системы, так как при них осуществляется конвертация валют.

- Дает возможность погашать кредиты и задолженности, не тратя деньги на уплату ненужных комиссий. Детальнее о кредитах в евро читайте на этой странице. Сумма оплаты при этом не ограничена.

- Исключает необходимость перевозки инвалюты при путешествии заграницу: можно открыть специальный счет, который позволит обналичивать средства в любой стране.

- В выбранном вами банке обязательно поинтересуйтесь о возможности открытия мультивалютного счета.

Это пригодится для путешествий в страны Европейского Союза. Детальнее о таких счетах вы можете почитать на этой странице.

Это пригодится для путешествий в страны Европейского Союза. Детальнее о таких счетах вы можете почитать на этой странице. - Предоставляет возможность управлять своими денежными средствами через мобильный телефон или компьютер. Услуги интернет- и мобильного банкинга сегодня есть практически во всех банках. Таким образом, вы сможете быть в курсе всех произведенных по счету операций не выходя из дома.

Решив открыть валютный счет, учтите, что в каждом банке стоимость услуг (открытие и обслуживание счетов) различна – не стоит упускать этот момент из вида. Также у каждой банковской организации существует определенная плата за перевод средств на счета других компаний, плюс комиссии за вывод денег.

Перед открытием счета следует ознакомиться с условиями банков на их официальных сайтах. Однако, не всегда информация на них вовремя обновляется, а потому желательно позвонить или посетить офис выбранного банковского учреждения. При выборе организации не будет лишним почитать отзывы тех, кто уже открыл счет в том или ином банке.

Для открытия валютного счета нужно подготовить:

- паспорт

- заявление на открытие счета

- определенная сумма денежных средств, необходимая для открытия (как правило, 5-10 долларов).

После этого специалист подготовит документы и предоставит вам их на подпись. Внимательно ознакомьтесь с договором и обратите особое внимание на пункт, качающийся начисления процентов на остаток средств. Обычно клиентам предлагают оформить пластиковую карту MC или Visa, привязанную к счету.

Обычно представлено 4 варианта:

- валютный счет

- мультивалютный счет

- валютный депозит

- мультивалютный вклад.

Первые два варианта подходят для тех, кто желает открыть счет для проведения операций, а не хранения или накопления денег. При этом мультивалютный счет дает возможность работать с несколькими валютами одновременно.

Что лучше: валютный счет или вклад?

Плюсом такого предложения будет открытие транзитного счета, на который можно перечислять деньги сторонним лицам и организациям, и при необходимости снимать.

Наиболее выгодные предложения по ним можно найти в:

Если вы планировали вложить евро, тогда наиболее привлекательные условия вы найдете в:

- Темпбанк

- Прайм Финанс

- ЯР-банк

- ББР Банк

- Сибэс банк

Открытие валютного депозита в условиях нестабильной экономики — мудрое решение для любого, кто хочет сохранить свои сбережения, а также получить дополнительный доход. Обычно ставки по таким программам довольно низкие, но доход от данного типа вложения куда выгоднее, чем от депозитов в рублях.

Наиболее привлекательные условия предлагает Альфа-банк, Сбербанк России, Россельхозбанк, Банк Москвы и ВТБ 24.

Операция подтверждается одноразовым паролем, высланным через sms.

Источник: http://kreditorpro.ru/gde-luchshe-otkryt-valyutnyj-schet-fizicheskomu-licu/

Как открыть счет в банке в иностранной валюте, например в долларах

Порядок открытия валютного счета в банке, как и порядок открытия и закрытия любых иных счетов в российских банках, установлен инструкцией ЦБ РФ «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов» от 30. 05.2014 № 153-И (далее — инструкция № 153-И).

05.2014 № 153-И (далее — инструкция № 153-И).

Как открыть валютный счет в банке для физического лица

Финансовые организации РФ предоставляют своим клиентам возможность открывать счета не только в рублевом, но и в валютном эквиваленте. Зная, как открыть валютный счет физическому лицу, потребитель сможет без труда воспользоваться подобной услугой, оценив все её преимущества и избежав возможных проблем.

Что из себя представляет валютный счет

Прежде чем выяснить, как правильно осуществить открытие валютного счета для физических лиц, необходимо разобраться, что он из себя представляет. По сути, это стандартный лицевой депозит, валютой которого являются доллары, евро или любые другие разновидности иностранных денежных средств.

Операции по депозиту, его открытие и прочие аспекты, регулируются со стороны законодательства Федеральным Законом «О валютном контроле», а также некоторыми постановлениями Центрального банка РФ. Физическому лицу доступно две разновидности операций, которые он может осуществлять с использованием подобного счета.

К первой целесообразно отнести денежные переводы, платежи за товары, использование кредитных услуг на сроки менее полугода, начисление процентных, дивидендных, других видов дохода. Кроме того, эта группа включает другие регулярные платежи — зарплату сотрудникам, пенсионные выплаты и прочие.

Вторая группа предполагает операции, подразумевающие движение средств на депозите в крупных объемах. Среди них следует выделить различные виды инвестиций, оплату недвижимости иностранных государств, продолжительные кредитные обязательства, отсрочки по платежам, другие подобные выплаты.

Если средства не используются на протяжении установленного срока, потребитель имеет право получить процент за их хранение, размер которого зависит от условий конкретной финансовой организации.

Валютные счета имеют как плюсы, так и минусы

Преимущества и недостатки

У подобной формы размещения средств значительно больше достоинств, нежели недостатков. В первую очередь, к ним следует отнести упрощение процедуры расчета с иностранными компаниями, партнерами. У подобного рода продукта есть другие достоинства:

В первую очередь, к ним следует отнести упрощение процедуры расчета с иностранными компаниями, партнерами. У подобного рода продукта есть другие достоинства:

- Отсутствие необходимости в услугах обменников, возможность выполнения всех транзакций дистанционно.

- Возможность совершать переводов без традиционной конвертации и, соответственно, уплаты комиссионных сборов (при условии перевода на депозит с идентичной валютой).

- Более стабильный курс, в сравнении с отечественной валютой (актуально для доллара, евро и британского фунта, а также некоторых других видов).

Несмотря на очевидные преимущества использования подобного продукта, существует ряд недостатков, которые необходимо учитывать. Прежде всего, это комиссии, сборы финансовых организаций, открывающих счет, к числу которых относят его обслуживание, открытие, другие услуги.

Кроме того, курс выбранной валюты может существенно измениться в негативную сторону, что сделает её более дешевой по отношению к отечественному аналогу. Подобное развитие событий происходит нечасто, однако, способно повлечь серьезные убытки для владельца счета.

Подобное развитие событий происходит нечасто, однако, способно повлечь серьезные убытки для владельца счета.

Процедура открытия

Процедура оформления и открытия депозита в иностранной валюте не потребует от клиента существенных временных затрат. Ассортимент предложений банковских организаций РФ, касающихся подобной услуги крайне широк, что позволяет каждому клиенту подобрать наиболее подходящий под его запросы вариант.

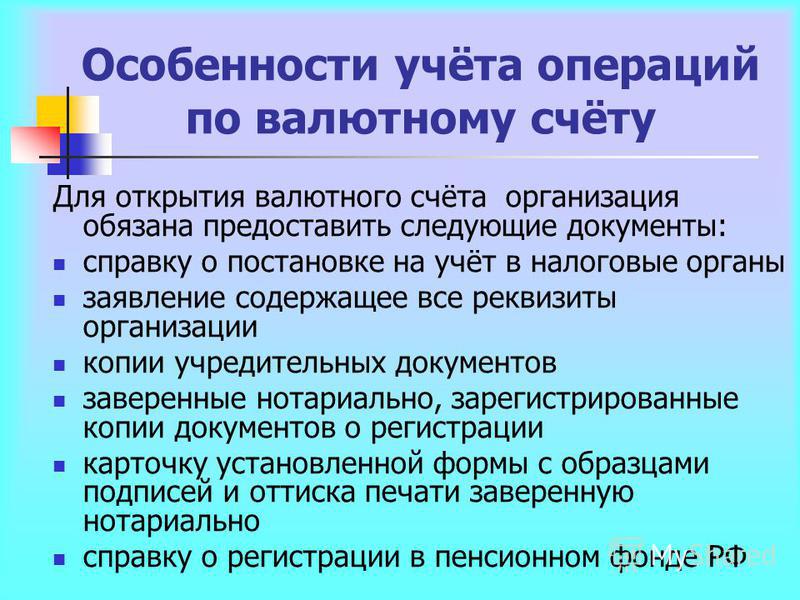

Для того чтобы процесс открытия прошел успешно, потребителю необходимо предоставить банку минимальный пакет документов:

- паспорт гражданина РФ;

- заполненное заявление;

- сумма, необходимая для первоначального открытия счета.

Последняя, как правило, не отличается внушительными объемами и подразумевает минимальный взнос в размере 5-10 единиц выбранной потребителем валюты. Если физическое лицо уже является действующим клиентом выбранной финансовой организации, оно с высокой вероятностью сможет открыть счет без внесения дополнительных средств.

Следует помнить, что во время открытия продукта, клиент может оформить привязанную к нему пластиковую карту одной из платежных систем, что позволит с большим удобством совершать покупки и упростить некоторые транзакции.

Открытие валютного счета происходит по стандартной схеме

Особенности выбора счета

Физлица могут воспользоваться одним из множества предложений, касающихся открытия счета в иностранной валюте. Самыми распространенными типами подобных продуктов, представляется вклад или стандартный счет, используемый исключительно для проведения расчетных операций. Первый вариант позволяет получать определенную прибыль от размещения средств в банке.

Вклады не пользуются сильной популярностью, что обусловлено низкой процентной ставкой, не превышающей в большинстве случаев 3%. При досрочном расторжении договора по вкладу, потребитель не получит прибыли, что делает подобный вариант невыгодным.

Традиционный валютный счет подойдет лишь для совершения операций с использованием иностранных денежных средств. Однако, он не дает возможности получать доход лишь за размещение капитала, что не позволяет считать его полноценным инвестиционным инструментом.

Однако, он не дает возможности получать доход лишь за размещение капитала, что не позволяет считать его полноценным инвестиционным инструментом.

Компромиссным вариантом, который предлагают многие финансовые учреждения, представляется мультивалютный счет. Он обладает целым рядом особенностей:

- Позволяет в любой момент перемещать средства между счетами, конвертируя их.

- На выбор потребителя доступны, как правило, доллары США, рубли и евро.

- Процентная ставка начисляется по счету аналогично с депозитными продуктами.

Помимо пассивного дохода, который может получать клиент от хранения средств на мультивалютных счетах, он также имеет возможность зарабатывать на разнице курсов валют.

Кроме того, подобный вариант идеально подходит для долгосрочного размещения средств, так как при негативном прогнозе на одну из валют, все финансы можно незамедлительно перевести в другую.

Поскольку подобные продукты предлагает большинство финансовых организаций, клиенту следует осуществлять выбор, опираясь на ряд критериев. К их числу целесообразно отнести:

- Сумму, необходимую для открытия счета, стоимость ежегодного обслуживания.

- Тарифы и комиссии, предусмотренные за операции, а также ввод/вывод средств.

- Наличие системы дистанционного управления счетами.

К числу наиболее крупных банков, предлагающих своим клиентам возможность разместить средства в иностранной валюте, необходимо отнести «Сбербанк РФ», «ВТБ», банк «Открытие», «КредитЕвропа Банк», «Альфа-Банк». Разбираясь, в каком банке можно открыть валютный счет, будет разумным изучить подробнее предложения крупнейших финансовых организаций.

Условия открытия и обслуживания валютного счета отличаются у разных банков

Сбербанк РФ

Данный банк по праву считается одним из самых надежных, так как размеры активов и число клиентов значительно превышают аналогичные показатели у других учреждений.

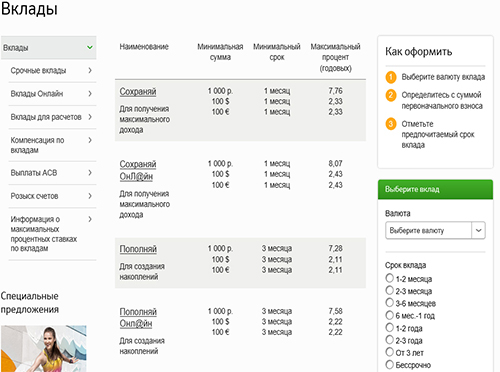

Основной особенностью валютных продуктов Сбербанка, представляется многообразие, позволяющее подобрать оптимальные условия размещения средств, а также возможность дистанционного управления счетом с помощью сервиса «Сбербанк Онлайн».

Процентные ставки сравнительно невелики и колеблются от 0,01 до 1,5% ежегодно. Сроки размещения могут варьироваться от 1 месяца до 3 и более лет. Если клиента не интересует вклад, целесообразно изучить предложения по валютным счетам. Их 2 – «Универсальный» и «До востребования».

Первый действует 5 лет, а его договор автоматически продлевается неограниченное количество раз. Второй не предусматривает каких-либо ограничений по срокам действия. Проценты по остаткам на счетах минимальны и составляют 0,01% за год. Характерной особенностью счетов, представляется широкий ассортимент валюты, доступной для использования.

Условия данного банка предполагают:

- отсутствие платы за обслуживание;

- минимальная сумма для заключения договора — 5 долларов.

Аналогичная величина характерна и для неснижаемого остатка;

Аналогичная величина характерна и для неснижаемого остатка; - количество операций по снятию и внесению наличных не имеет ограничений.

Подобные особенности делают предложение от Сбербанка оптимальным для использования продукта в качестве инструмента для расчетов.

ВТБ

Финансовая организация ВТБ может предложить клиентам всего один продукт, предусматривающий размещение иностранной валюты. Им является стандартный текущий счет, который не предполагает начисления процентов или других бонусов для его владельца, что делает предложение невыгодным.

К преимуществам продукта, целесообразно отнести отсутствие у вклада сроков, ограничений на минимальную сумму, а также на операции по снятию и пополнению баланса. Также предусмотрена возможность использования онлайн-банкинга для открытия и управления счетом.

Альфа-Банк

У Альфа-Банка ассортимент предложений значительно шире и клиент может открыть счет по одному из 4 основных тарифных планов.

Они отличаются не только стоимостью обслуживания, но и возможностями, которые они дают своему владельцу.

Важной особенностью условий Альфа-Банка, представляется безвозмездное использование тарифа, если счет используется для зачисления основного дохода его владельца.

Важно!

Потребителю доступен мультивалютный счет со стандартным набором валют — рубли, доллары и евро. При этом, доход по остатку может достигать 7% в рублевом эквиваленте и 1,5% в иностранной валюте. «Альфа-Банк» при открытии счета оформляет прикрепленную к нему карту на безвозмездной основе, а все операции со средствами доступны клиентам с помощью интернет-банкинга.

Подобный вариант представляется оптимальным для тех потребителей, которые часто используют иностранную валюту в поездках за рубеж, однако в качестве основной денежной единицы в повседневной жизни, предпочитают рубли.

Как открыть валютный счет в банке физическому лицу

Вопрос, как открыть валютный счет в банке физическому лицу стоит особенно остро перед теми, кто часто совершает расходные операции в иностранной валюте. Несомненно, перевести средства можно и в рублях, но в данном случае придется заплатить дополнительную комиссию за конвертацию валюты.

Несомненно, перевести средства можно и в рублях, но в данном случае придется заплатить дополнительную комиссию за конвертацию валюты.

Кроме того, всем известно, что банк продает иностранную валюту на несколько процентов дороже, нежели покупает. Сегодня возможность открыть счет в иностранной валюте есть у каждого, даже если вы не являетесь юридическим лицом или индивидуальным предпринимателем.

Впрочем, разберем данный вопрос по порядку, а также приведем несколько предложений кредитно-финансовых учреждений России.

Зачем нужен валютный счет и его преимущества

В первую очередь стоит определить, кому нужен счет в иностранной валюте. Кроме того, важно знать, какие преимущества и что он дает потенциальным клиентам:

- можно обменивать в валюту дистанционно без поиска обменников;

- владелец может осуществлять переводы физическим лицам, например, родственникам, живущим за границей;с него можно оплачивать платежи и кредиты без конвертации валют;

- для тех, кто часто выезжает за границу или оплачивает какие-либо товары, нет необходимости покупать каждый раз валюту и платить комиссию за конвертацию.

Но при этом не стоит забывать, что кредитно-финансовые организации за услугу изымают определенную плату. То есть, владельцу все равно придется заплатить за его открытие и обслуживание, плюс отдельно оплачивать переводы и комиссионные сборы.

Процесс оформления документов

Для начала все же стоит разъяснить, что такое валютный счет. На самом деле – это лицевой счет физического лица, открытый в иностранной валюте.

То есть, банк открывает его на ваше имя, он предназначен для хранения и передвижения денежных средств в определенной иностранной валюте.

Но сегодня также имеется возможность открыть мультивалютный счет, то есть вы можете хранить не только отечественную, но и иностранной валюте, а получать наличные или оплачивать покупки именно в той валюте без конвертации.

На самом деле, процесс оформления валютного счета достаточно простой. Основная задача потенциального клиента правильно выбрать банк.

Основная задача потенциального клиента правильно выбрать банк.

Действительно, предложений на рынке финансовых услуг достаточно много, поэтому придется потратить немного времени на изучение банковских сайтов.

Как правило, информацию об условиях обслуживания размещена на странице официальный сайт банка, однако, желательно лично посетить отделение и проконсультироваться со специалистом. Далее вам потребуется подготовить несколько документов:

- документ, удостоверяющий личность;

- заявление-анкета;

- сумма для первоначального взноса.

Итак, чтобы стать клиентом нужно обязательно самостоятельно прийти в банк и написать заявление, затем сделать первоначальный взнос на определенную сумму, как минимум 5—10 единиц иностранной валюты. Если вы уже являетесь клиентом того или иного банка, возможно, он предоставляет возможность пользоваться всеми услугами не выходя из дома с помощью интернет-сервисов.

Обратите внимание, при открытии какого-либо счета в банке вы имеете возможность получить пластиковую дебетовую карту, привязанную к нему.

Какой счет выбрать

Для физических лиц банки предлагают несколько вариантов открытия валютных счетов, в том числе депозитные.

То есть, у каждого есть выбор открыть вклад в иностранной валюте или счет с той лишь разницей, что депозит позволяет получать выгоду в виде процентов.

Что касается процентных ставок по депозитам, то они могут сильно различаться, в большинстве своем они колеблются от 0,1 до 3% годовых.

Валютный счет для физического лица подойдет в том варианте, если он нужен для проведения различных операций в данном варианте открывать вклад нет смысла. Постольку, поскольку проценты начисляются только за определенный срок хранения денежных средств при досрочном распоряжении деньгами банк прибыли не начисляет.

Есть третий вариант – это мультивалютный счет, то есть он позволяет владельцу получать прибыль от колебания курса валют, например, банки предлагают открыть счет в трех валютах: в рублях, долларах или евро. Далее, клиент самостоятельно управлять своими финансами, например, если ожидается рост курса доллара, то пользователь может перевести свои накопления в доллары.

Далее, клиент самостоятельно управлять своими финансами, например, если ожидается рост курса доллара, то пользователь может перевести свои накопления в доллары.

Лучшие предложения от коммерческих банков

Сегодня практически все коммерческие банки предлагают открытие валютного счета для физических лиц. Но прежде чем определить, где лучше открыть валютный счет для физических лиц, при рассмотрении различных предложений стоит обратить внимание на некоторые важные детали:

- стоимость открытия и годовое обслуживание;

- комиссия за операцию;

- комиссия за пополнение;

- возможность дистанционного управления.

Обратите внимание, что актуальную информацию о банковских предложениях можно посмотреть на официальном сайте коммерческого банка. В том числе и об открытии валютного счета в банке.

Отражение валютного счета в Сбербанк Онлайн

Сбербанк России

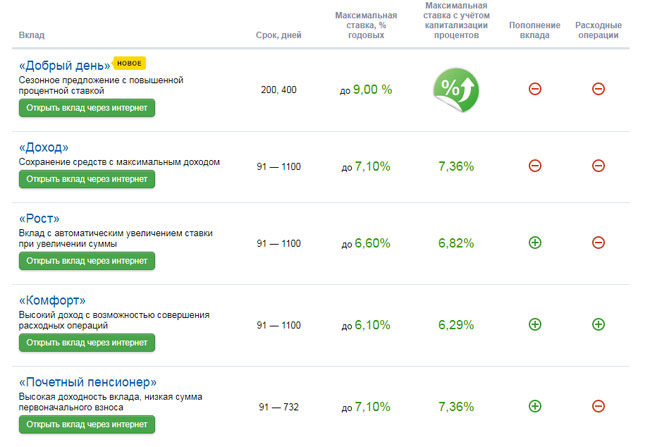

Здесь можно открыть депозитный или текущий счет в иностранной валюте, что касается депозитных предложений, то их много.

Открыть вклад можно как в территориальном подразделении кредитно-финансовой организации, так и в онлайн кабинете в системе Сбербанк онлайн.

Что касается процентных ставок на вклады в иностранной валюте, то они в среднем колеблется от 0,01 до 1,25% в год, сроки размещения средств на счету довольно гибкие от 1 месяца до нескольких лет.

Что касается валютных счетов, то здесь есть два актуальных предложения: счет универсальный или до востребования. Их отличие лишь в том, что счет до востребования не имеет сроков, то есть он бессрочный, а универсальный действует на протяжении 5 лет, после чего пролонгация договора производится автоматически, а количество пролонгаций не ограничено.

Процентные ставки на остаток по счету 0,01 процентов год. Открыть счет можно в любой валюте, в том числе в долларах, евро в японских иенах, канадских долларах, шведских кронах, фунтах стерлингов и других. Для оформления договора достаточно обратиться в любое отделение Сбербанка и подписать договор на обслуживание.

Кстати, что касается тарифов, то плата за открытие и ведение счета не взимается, минимальную сумму зачисления 5 долларов, или сумма, эквивалентная 5 долларам США.

Нельзя не отметить тот факт, что количество пополнений и снятий наличных не ограничено, при том условии, что баланс должен быть не менее неснижаемого остатка в размере 5 долларов.

Способы открытия валютного счета в Сбарбанке

ВТБ Банк Москвы

В данной кредитной организации есть одно предложение по валютному счету – это текущий счет без начисления процентов. Валюта: рубли доллары или евро.

Минимальная сумма не ограничена, срок – бессрочный, ограничений по пополнению и снятию наличных нет.

Подать заявку можно непосредственно в отделении банка или в интернет-банкинге, при том условии, что вы уже пользуетесь услугами банка ВТБ24 и имеется доступ к личному кабинету в онлайн системе.

Кредит Европа банк

В Кредит Европа банке есть возможность оформить оперативно счет в иностранной валюте, а именно в долларах США, евро, турецких лирах или в фунтах стерлинга. Открыть счет можно в любом отделении Кредит Европа банке, при себе достаточно иметь паспорт, что касается оплаты услуги, то она составляет 10 условных единиц.

Открыть счет можно в любом отделении Кредит Европа банке, при себе достаточно иметь паспорт, что касается оплаты услуги, то она составляет 10 условных единиц.

Обслуживание обойдется вам также 10 условных единиц. Кстати, плата не взимается для действующих вкладчиков и заемщиков в кредит Европа банке, плата за банковские переводы составляет от 1 до 10% от суммы перевода в зависимости от суммы и валюты.

Есть возможность оформить дебетовую карту для распоряжения денежными средствами.

Альфа-банк

Аналогично Альфа-банк доставляет возможности открыть текущий счет в любой валюте в рамках одного из пакета услуг. То есть пользователь может выбрать один из четырех пакетов услуг – это Эконом, Оптимум, Комфорт и Максимум плюс. Разница заключается в стоимости пакета услуг, соответственно, чем выше стоимость, тем больше возможности предоставляет банк.

Важно, что клиент может бесплатно пользоваться пакетом услуг от Альфа банка при условии открытия счета для зачисления основного дохода клиента.

Что касается условий обслуживания, то банк предоставляет возможность открыть счет в любой валюте: рубли доллары или евро.

Кроме того, банк начисляет доход до 7% на остаток по накопительному счету и позволяет бесплатно оформить дебетовую карту и пользоваться дистанционными сервисами.

Что касается счета в иностранной валюте, то владельцы текущего счета имеют возможность переводить свои средства в любую валюту, например, при поездке за границу можно через интернет-банкинг перевести свои сбережения в доллары или евро.

Совет!

Итак, основной вопрос, в каком банке лучше открыть валютный счет, вопрос индивидуальный для каждого постольку, поскольку условия обслуживания везде идентичные. Но стоит также обратить внимание, что некоторые банки взимают плату за обслуживание, а другие нет. Кроме того, некоторые банки, например, Альфа-банк, дают возможность заработать от собственных сбережений до 7% на остаток.

Кроме того, некоторые банки, например, Альфа-банк, дают возможность заработать от собственных сбережений до 7% на остаток.

Как видно, открыть долларовый счет физическому лицу будет достаточно просто.

При этом банк не требует никаких дополнительных документов от граждан РФ, кстати, для нерезидентов нашей страны к списку документов обязательно стоит прибавить документы, подтверждающие право пребывания на территории России.

В любом случае актуальную информацию о продуктах и услугах того или иного банка вы всегда можете получить от оператора горячей линии выбранного вами банка.

Открытие валютного счета физическим лицом: преимущества и возможности

В том случае, если вам требуется открытие валютного счета физическим лицом, то следует знать, что предусматривает законодательство Российской Федерации по данному вопросу. Существует соответствующий правовой акт, ознакомившись с которым, вы сможете точно быть уверены, какие операции вам позволены.

Наличие валютного счета имеет множество достоинств не только для компаний, работающих с иностранными контрагентами, но и для обычных граждан. Помимо того, что у вас будет возможность осуществлять всевозможные операции с валютой (переводы, обмен, оплата покупок и т.д.

Помимо того, что у вас будет возможность осуществлять всевозможные операции с валютой (переводы, обмен, оплата покупок и т.д.

), но и, в зависимости от выбранного финансового инструмента, вы сможете получить прибыль в виде процентов, предоставляемых кредитными учреждениями за размещение денег на депозитах.

Такой способ хранения денежных средств является довольно удобным, поскольку все валютные транзакции вы сможете производить через одну организацию – банк.

Преимущества владельца валютного счета

Основные привилегии человека, имеющего валютный счет физического лица, заключаются в следующем:

- Возможность осуществлять операции с денежными средствами за пределами Российской Федерации. Вы сможете обратиться в банк для осуществления переводов своим близким, находящимся за границей, или оплачивать свои туристические поездки и обучение. Такой способ представляет собой более удобный и дешевый вариант в отличие от операций, производимых посредством международных платежных систем, поскольку не нужно осуществлять конвертацию одной валюты в другую.

- Обмен валюты. По сравнению со специализированными пунктами, занимающимися подобной деятельностью, банк сможет обеспечить вам необходимое количество денежных средств и именно в той валюте, которая требуется.

- Возможность проведения операций по переводу денежных средств на другие лицевые счета. Этот способ удобен для оплаты ежемесячных платежей по займам. Помимо этого, сумма для осуществления транзакций в данном случае не ограничена.

- Перевозка валюты и ее хранение за пределами территории Российской Федерации. Чтобы иметь постоянный доступ к деньгам на валютном счете за рубежом, финансовые учреждения предлагают своим клиентам открыть карточный счет, благодаря которому они не будут беспокоиться о сохранности своих сбережений и смогут в любом банкомате или кассе банка в случае необходимости получить наличные.

- Возможность управления своими деньгами посредством мобильного устройства или компьютера. Практически все банки сейчас предоставляют услуги интернет- или мобильного банкинга, поэтому вы сможете быть в курсе всех приходных и расходных операций по счету, а также осуществлять пополнения другого счета, погашения кредита и другие операции не выходя при этом из дома.

Процедура открытия валютного счета

Перед тем, как обращаться за подобной помощью в финансовую организацию, необходимо тщательно изучить все условия, которые предлагают банки. Стоит отметить, что не всегда на сайтах финансовых учреждений указаны полные тарифы на услуги.

Поэтому клиенту рекомендуется посетить отделения банков, чтобы узнать более подробную информацию.

Также при выборе обслуживающего банка нелишне воспользоваться советами опытных людей, обязательно нужно промониторить информацию о репутации банка на финансовых форумах в интернете.

Основные моменты, которые необходимо учитывать при обращении в банк за услугой:

- единовременная плата за процедуру и стоимость годового обслуживания;

- размер комиссии в случае снятия наличных денежных средств;

- размер комиссий в процессе зачисления или передачи средств;

- курсы обмена валюты;

- наличие широкого спектра банковских услуг в валюте, а также компетентность специалистов банка.

После того, как вы подберете наиболее привлекательный для вас вариант, вам необходимо подготовить свой гражданский паспорт. Кроме того, понадобится и заявление на открытие счета и определенная сумма, которая будет служить оплатой за предоставление данной услуги.

Если вы собираетесь разместить в банке довольно крупную сумму, то финансовое учреждение может потребовать от вас также справки из налоговой инспекции. Рекомендуется также узнать у специалиста, имеется ли в арсенале банковских продуктов возможность открытия мультивалютного счета.

Такой вариант станет удобным для тех, кто планирует ехать в другую страну или проводить обмен денежных знаков.

Сначала от вас потребуют написать соответствующее заявление. Затем необходимо будет отдать определенную сумму (обычно не больше 5-10 долларов) для внесения ее на счет. После этого банковский специалист составит требуемые для данной операции документы и представит вам их на подпись. Для депозитных операций в валюте минимальный взнос, как правило, находится в диапазоне 50-100 долларов.

При подписании договора следует тщательно ознакомиться с таким пунктом, как начисление процентов на остаток средств, находящихся на счете. Стоит учесть, что размер ставки при этом будет зависеть от выбора той или иной программы.

Также имеется возможность получения пластиковой карты к счету в самых популярных платежных системах. Имея при себе карту Mastercard Standard или Visa Classic, вам не придется задумываться о снятии денег и оплате покупок на отдыхе или в деловых поездках за границей.

Такой счет также позволяет расплачиваться за товары, предоставляемые зарубежными сайтами.

Как открыть счет в банке:

На валютном счете, открытом физическим лицом-резидентом РФ, могут быть размещены:

- начисления процентов, полученные в рамках имеющихся банковских депозитов;

- сумма, внесенная при открытии счета в качестве минимально допустимого остатка согласно действующим правилам банка;

- наличные деньги, вносимые в качестве пополнения депозита;

- суммы, полученные в результате конвертации при внесении платежных средств на такие депозиты;

- зарплата и другие финансовые вознаграждения, полученные в результате выполнения физлицами-резидентами трудовых обязательств за пределами России согласно трудовым договорам, заключенными с неризидентами;

- возмещение зарубежных служебных командировочных затрат физлицам-резидентам;

- алиментные выплаты, стипендии и пенсии и прочие социальные выплаты и компенсации;

- выплаты по страховкам, в случае возникновения страховых случаев, от страховых компаний нерезидентов;

- возвращенные переводы, в том числе перечисленные по ошибке, возмещение стоимости возвращенных товаров и неоказанных услуг;

К тому же на счетах физлиц, являющихся резидентами РФ, в финансовых учреждениях стран-членов ОЭСР или ФАТФ, могут поступать финансовые начисления от нерезидентов в виде:

- выручки от предоставления в аренду (субаренду) нерезидентам объектов недвижимости на территории зарубежных государств;

- иностранных грантов;

- доходов, полученных согласно условиям выпуска иностранных ценных бумаг, а также выплат по векселям, облигациям, дивидендов, выплат при снижении уставного капитала эмитента иностранной ценной бумаги.

Какой валютный счет выбрать

Открыть валютный счет физическому лицу не составит особой проблемы для любого. Но вам необходимо будет подобрать именно то предложение, которое подойдет вам по всем параметрам. Существуют четыре варианта, которыми вы можете воспользоваться:

- валютный счет;

- мультивалютный счет;

- валютный депозит;

- мультивалютный депозит.

Первые два решения подойдут для тех, кому не особо важны накопления по такому счету, если клиент банка открывает его с целью проведения операций, а не хранения денег. Второй продукт – по сути, более расширенная версия первого, так как открывает возможность клиенту работать сразу с несколькими валютами.

Валютный депозит позволит получить дополнительный доход в виде начисляемых процентов. Что касается мультивалютного счета, то главным преимуществом такого выбора является возможность снимать денежные средства, отличные от выбранного изначально иностранного эквивалента.

Что касается мультивалютного счета, то главным преимуществом такого выбора является возможность снимать денежные средства, отличные от выбранного изначально иностранного эквивалента.

Валютные счета в Сбербанке для физических лиц: как открыть счет?

Сберегательный банк на сегодняшний день предлагает своим клиентам оформление вкладов, в том числе открываются и валютные счета в Сбербанке для физических лиц.

Можно открывать депозиты в евро, фунтах, йенах и франках.

Но самой большой популярностью пользуется американский доллар, так как в зависимости от стабильности экономики рубль может становиться дешевле или дороже, а долларом США были прочно закреплены позиции на рынке валюты.

Какие бывают валютные вклады в Сбербанке?

Сбербанком осуществляется постоянное расширение линейки услуг. Это касается и вкладов. В зависимости от того, к какой категории относится гражданин и каковы условия вложений, самыми популярными являются следующие рублевые и валютные счета в Сбербанке для физических лиц:

- Срочные депозиты – отличаются от других тем, что средства можно положить на счет от трех месяцев до трех лет.

- Долгосрочные депозиты – под данным типом вкладов подразумевается, что договор будет действовать по вкладу только ограниченное время. Как правило, данный срок составляет от одного месяца до трех лет.

- Депозиты, открытые в интернете, – эти вклады отличаются тем, что они могут быть открыты дистанционно. Кроме того, постоянным клиентам предлагаются льготные условия, за счет которых можно увеличить свой доход от депозита, даже сидя дома за компьютером.

Открытие валютного счета в Сбербанке обладает определенными преимуществами и тонкостями, поэтому обязательно следует тщательно изучить все условия, на которых открывается вклад, чтобы в дальнейшем не возникало неожиданных ситуаций и недоразумений.

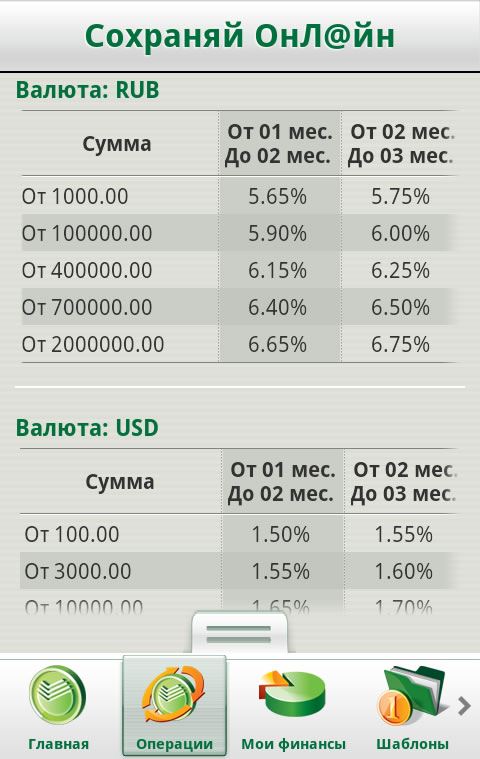

Окончательная процентная ставка по любому из вкладов зависит от размещенной на нем суммы и срока действия. Соответственно, чем больше сумма и срок, тем выше проценты.

Внимание!

Кроме того, у банка имеется система «Сбербанк онлайн». Открыть валютный счет можно и там. По всем вкладам при открытии через интернет-банк даже немного повышена процентная ставка на 0,25%.

По всем вкладам при открытии через интернет-банк даже немного повышена процентная ставка на 0,25%.

Консультантами банка могут быть предложены и другие не менее выгодные тарифы, которые подойдут именно вам. Теперь давайте поговорим о каждом типе вкладов отдельно – что они собой представляют, на какие сроки открываются, какие имеют проценты и так далее.

«Сохраняй»

Вообще, даже в рублевом эквиваленте это самый выгодный вклад, особенно для пенсионеров, так как по нему самая высокая процентная ставка. Открывается вклад сроком от одного месяца до трех лет. Снятие и внесение средств по нему не предусматриваются.

«Пополняй»

Менее выгодный вклад. Процентная ставка по нему немного ниже и составляет 1,35-3,75%, но зато здесь предусмотрено пополнение вклада на протяжении всего срока. Снятия здесь, так же как и по предыдущему вкладу, не предусматривается. Открывается он сроком от трех месяцев до трех лет. Минимальная сумма для оформления составляет сто долларов.

«Управляй»

Данный вклад подойдет тем, кто предпочитает самостоятельно управлять своими средствами.

Здесь предусматривается и снятие, и внесение наличных, но по данному депозиту будет самая низкая процентная ставка, об этом тоже следует помнить.

Кроме того, минимальная сумма вклада должна быть не менее тысячи долларов. Данный валютный счет в Сбербанке России имеет процентную ставку от 1,33 до 3,35%.

«Сберегательный счет»

Есть один удобный тип вкладов, называемых «Сберегательными счетами». По ним установлены самые минимальные проценты, но они отлично подойдут тем клиентам, которым часто приходится снимать средства, так как такой счет будет считаться действующим даже при нулевом балансе, а проценты будут начисляться на остаток средств.

«Депозит Сбербанка России»

Еще один популярный среди граждан нашей страны валютный счет в Сбербанке. Проценты по нему составляют от 1,2 до 4,5%. Данный депозит открывается от трехсот долларов. Срок действия может быть от одного месяца до трех лет.

Как открываются валютные счета в Сбербанке для физических лиц?

Кроме того что счет можно оформить в рублях, как уже говорилось выше, все более популярными становятся счета в валюте. Это можно объяснить тем, что клиентам больше нравится стабильность, вложения делаются в более устойчивой валюте.

Для того чтобы оформить счет, следует обратиться непосредственно в Сбербанк. Реквизиты валютного счета будут предоставлены вам на руки, если необходимо. Для открытия достаточно просто предоставить паспорт.

Оформляется вклад в течение одного часа. Для банковских сотрудников это самая обычная процедура, кроме того, сбор всей необходимой документации сотрудник также произведет самостоятельно.

Перед тем как открывать валютные счета в Сбербанке для физических лиц, следует обязательно проконсультироваться и решить все интересующие вопросы, чтобы в дальнейшем не возникало недоразумений. Кроме того, взвесьте все достоинства и недостатки вложений именно для вас.

Далее следует определить, под какой тариф откроет Сбербанк валютный счет. Карта для вкладов не предоставляется, но можно получить заветный пластик в долларах и пополнять с него вклад.

После окончательного принятия решения подписывается договор с банком. Затем клиентом вносятся на счет необходимые средства – и все, проценты будут начисляться. Минимальная сумма вклада будет зависеть от того, какие именно были выбраны условия клиентом. Все внесения валюты должны осуществляться в соответствии с законодательством.

Так, при открытии валютного счета в иностранных валютах у вас сразу же появится множество преимуществ. Такие вложения обладают наиболее высокими процентными ставками, в отличие от рублевых депозитов. Кроме этого, из других стран можно без проблем получать переводы и не придется оплачивать их конвертацию.

Важно!

Если даже денежный перевод поступит безналичным путем, его все равно можно будет обналичить. Кроме этого, можно совершать самостоятельно переводы, а также платить разного рода услуги, к примеру, обучение или лечение.

Чтобы условия совершения банковских операций стали более удобными и выгодными, специальной службой банка производится регистрация всех составленных договоров, проводятся среди населения социальные опросы, а также составляется постоянный мониторинг, при помощи которого отслеживается динамика и общее положение банковских операции по всему Сбербанку. Не стоит думать, что данный банк один такой. В других кредитных организациях проводится та же самая политика.

Обязательно стоит упомянуть о том, что любой вклад подлежит обязательному страхованию. Для этого также существует специальное агентство страхования.

По той причине, что ежедневно количество людей, открывающих вклады, становится все больше, Сбербанком увеличиваются процентные ставки, чтобы привлечь к себе как можно больше клиентов.

В отличие от других банков, у Сбербанка, хоть и низкие процентные ставки по вкладам, но зато он устойчиво занимает свои позиции в банковской сфере и можно не бояться, что у него отберут лицензию, что в последнее время стало очень частым явлением.

Именно в данный момент очень выгодно вкладывать денежные средства и получать дополнительные доходы, так как валютный рынок пока еще наиболее стабилен и спокоен.

Аналитические прогнозы обещают наступление большого кризиса, поэтому следует успеть совершить вклад, чтобы не потерять все накопленные средства.

Но, даже учитывая все имеющиеся достоинства у вкладов Сбербанка в валюте других государств, необходимо много раз тщательно все обдумать, подойдет ли такая банковская операция именно вам, так как любой вклад имеет определенные риски, и никогда заранее узнать, что будет завтра, нельзя.

Совет!

Возможность получения дополнительного дохода за счет вкладов всегда несет за собой определенные риски потерь. По этой причине каждый гражданин должен индивидуально решать вопрос об открытии вклада. Для более правильного выбора не следует обращаться в банк, где вам, конечно же, скажут, что это того стоит и это очень выгодно. Подумайте сами и определитесь с выбором.

Получите бесплатную юридическую консультацию, задав вопрос в форме ниже!

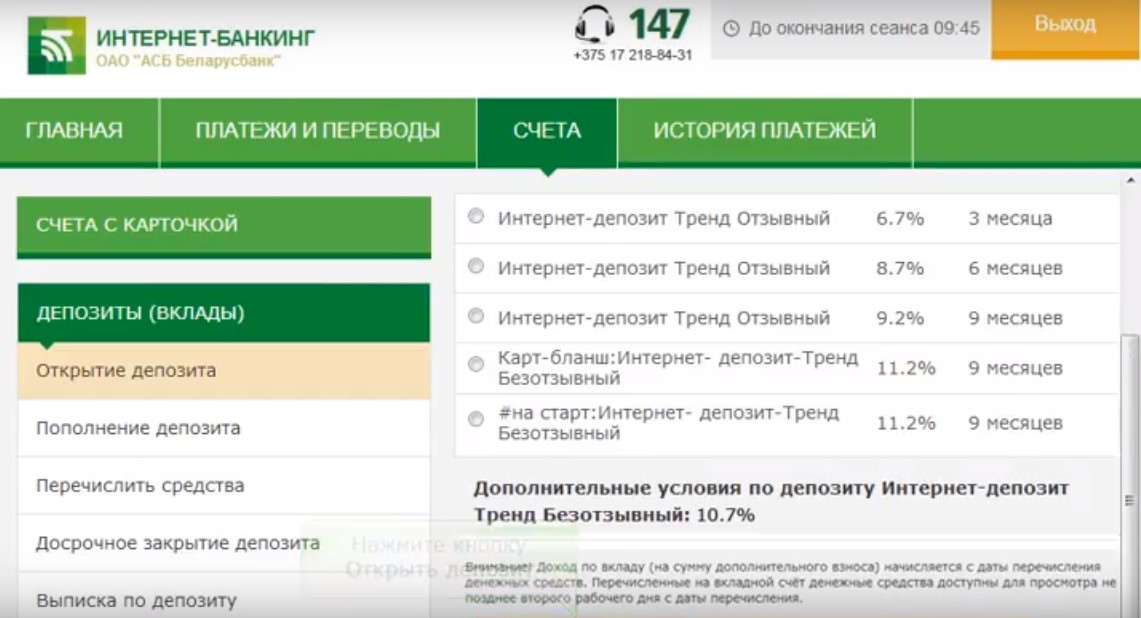

Открытие валютного счета. Текущий валютный счет в БСБ банке