Сервис денежных займов — Деньги в долг под расписку в г.Волжский

Чтобы срочно взять деньги в долг в городе Волжский, можно воспользоваться одним из вариантов:

— оформить кредит в банке;

— взять деньги в долг под расписку и проценты.

При этом в банке от Вас потребуют предоставить несколько документов: паспорт гражданина РФ, дополнительный документ (права, ИНН), а также справку о доходах. Процедура заполнения документов, ожидания положительного решения по вашей заявке и, наконец, перечисление необходимой суммы отнимет у Вас много времени, что не всегда удобно, тем более, когда деньги нужны срочно.

Второй вариант – деньги в долг под расписку и проценты – намного упрощает получения необходимый суммы в день обращения. Вам нужно лишь связаться с частным займодателем, договориться о необходимой сумме и условиях, при встрече заполнить расписку или договор, и получить займ. Возникает вопрос — как найти частного кредитора в г.

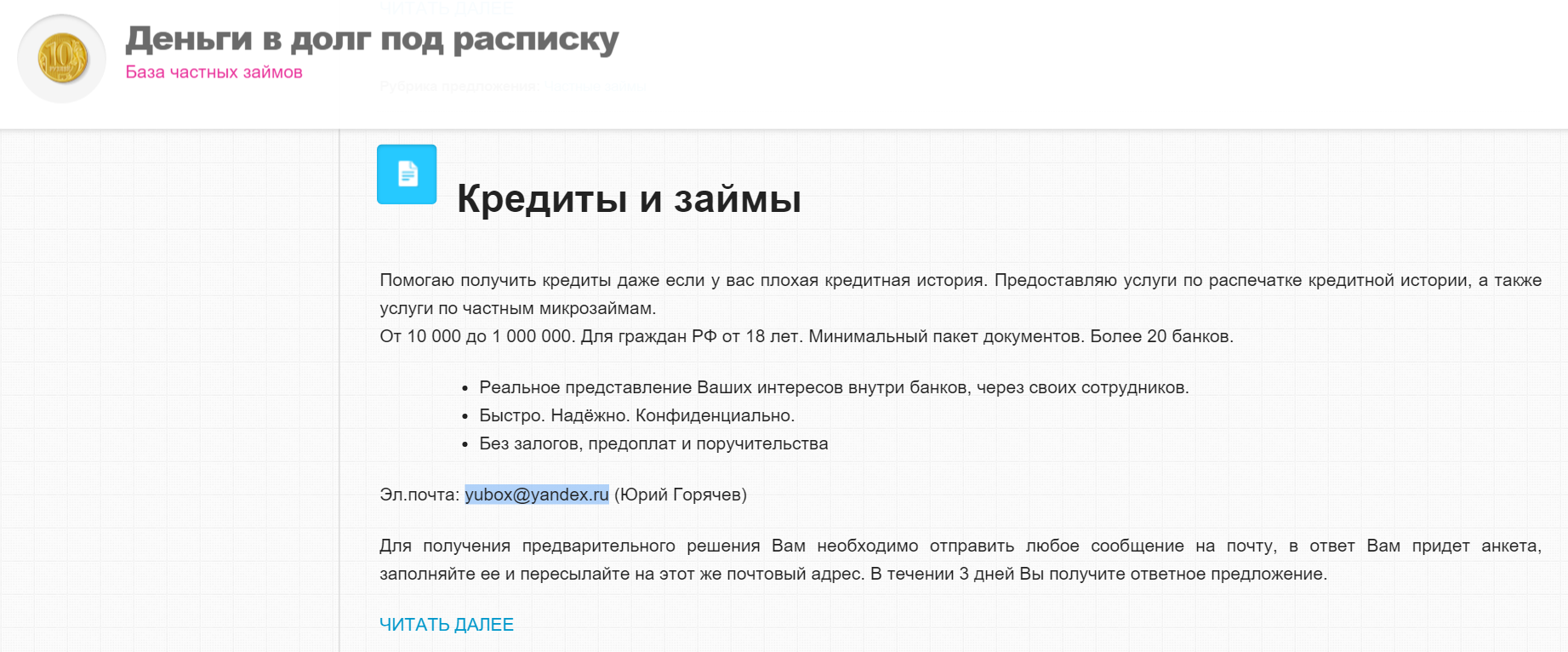

Мы предлагаем Вам воспользоваться специальной услугой нашего сервиса: заполнить заявку на поиск кредитора и получить бесплатно лучшие предложения от частных кредиторов. Также, после заполнения заявки, Вы получите на почту доступ к БАЗЕ частных займодателей по г.Волжский, где у Вас есть возможность каждый день просматривать свежие объявления о предоставлении частного займа в г.Волжский. Тысячи людей уже обратились к нашим услугам и успешно решили свой денежный вопрос.

Почему Вам стоит обратиться к нашим услугам:1. На сегодняшний день в нашей базе собрано множество предложений от частных кредиторов по многим городам России, в том числе и в г.Волжский , которые предлагают различные варианты займа: деньги в долг под расписку, деньги через нотариуса, займ от частного лица, через договор займа, деньги без участия банка, под залог и без залога.

2. Каждое объявление проверяют наши менеджеры, и поэтому предложения мошенников с предоплатами полностью исключаются. Только реальные предложения частных кредиторов.

3. Вам больше не придется тратить время на поиски кредиторов в интернете. Все реальные предложения частных займов Вы найдете в нашей базе, Вам останется только подобрать себе подходящее. Наши услуги по подбору займа абсолютно бесплатны

Обратившись к нашим услугам по поиску займодателя в г.Волжский, Вы сможете:

1. Связаться с кредитором по указанным контактам и договориться оформить частный займ

2. Разместить свою заявку, заполненную по специальной форме, в конце этой страницы. Заявки регулярно просматривают частные кредиторы, готовые предложить Вам деньги под расписку или по договору.

3. Получить профессиональную помощь наших менеджеров по любыи вопросам

4. Решить свой денежный вопрос.

Заполните заявку ниже:

Даю деньги в долг под расписку

Как не обидеть человека таким требованием? Ведь многие действительно могут очень сильно обидеться, если просить написать подобную бумагу.

Если не хотите портить отношения, всегда можно пойти на хитрость. Сказать, что наличные сейчас в обороте, у жены, на вкладе и т.д., и чтобы снять их, нужны подтверждающие целевое расходование бумаги.

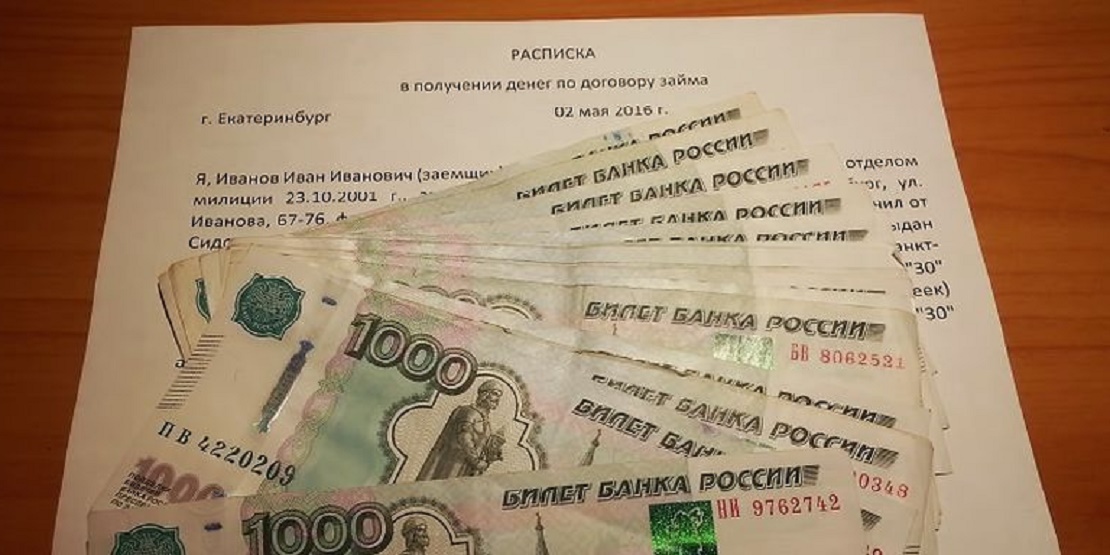

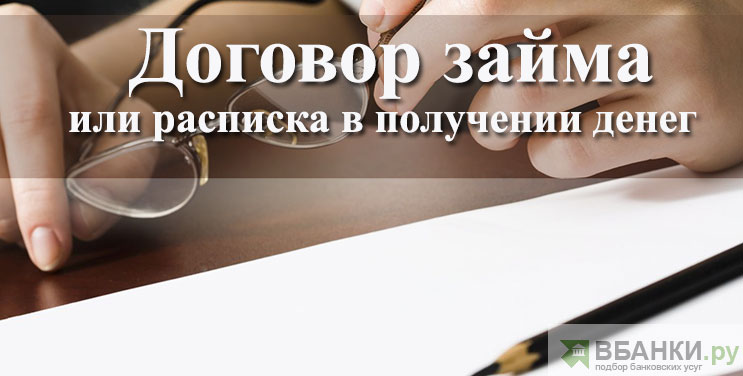

Как составить расписку

Всегда внимательно читайте все пункты в договоре, который подписываете. Там должны быть верно прописаны следующие пункты:

- ФИО обеих сторон, их домашние адреса и контактные телефоны;

- Оформляемая в долг сумма;

- Условия кредитования – срок, процент, комиссия (при наличии), штраф за просрочку, условия передачи денег;

- Даты, подписи обеих сторон.

Будет лучше, если все эти действия, а именно – составление и подпись любого документа будет проходить у нотариуса для подтверждения чистоты сделки. Как лучше всего это сделать – рассказываем здесь.

В том случае, если у вас возникают проблемы с кредитором, то подписанный документ и чеки будут гарантией того, что правда на вашей стороне, и с ними можно будет обратиться в суд. В том случае, если вы передаёте взносы из рук в руки

Пример возможного договора между физическими лицами:

Нюансы

При составлении данного документа следует учесть следующие моменты:

- Желательно, чтобы заемщик написал от руки. В дальнейшем, если он заявит, что документ был подделан, доказать подлинность поможет почерковедческая экспертиза.

- Сумма ссуды должна быть прописана и цифрами, и прописью. Обязательно указывается валюта займа.

- Прописывайте процентную ставку, годовую или ежедневную. Если она не предусмотрена условиями договора, это нужно также написать в свободной форме. Если этого не сделать, то автоматически будет считаться, что процент есть, и рассчитываться он будет как ставка рефинансирования Центробанка.

- К бумаге желательно приложить ксерокопии страниц паспорта кредитополучателя.

- Указывайте дату, до которой долг должен быть возвращен.

- Заемщику следует помнить, что не стоит оставлять пустых мест на документе, к примеру, между датой и подписями. Лучше поставить прочерк, чтобы исключить дописки с другой стороны.

Желательно, но необязательно, чтобы составление документа происходило у нотариуса. Его подпись не дает вам никаких преимуществ в суде, однако, чисто психологически будет проще, т.к. обе стороны будут понимать, что сделка заверена другим лицом.

То же самое касается привлечения свидетелей. Это необязательная процедура, но для дисциплины полезно.

Важно: в договоре должно быть указано, что выдает деньги займодатель, а не кредитор. Согласно российскому законодательству, кредитором может быть только юридическое лицо, а если ссуду вам выдает частник, то он должен быть прописан как займодатель. Иначе подобная расписка может быть запросто оспорена в суде.

Возможно, эти статьи также будут вам интересны:

Кредитование под залог недвижимости

Однако, очень часто при кредитовании у частного лица обязательным условием является предоставление какого-либо рентабельного имущества в залог. Чаще всего, в качестве обеспечения выступает недвижимость – квартира, дом, дача или земельный участок, также принимаются транспортные средства.

Если от вас требует обязательного предоставления залога, то стоит тщательно взвесить все за и против. Дело в том, что пока вы не выплатите всю задолженность, вы не сможете свободно распоряжаться своим имуществом, вы будете только формальным владельцем, а по всем бумагам оно будет принадлежать иному лицу.

И в случае, если вы не сможете вовремя и в полном объеме погасить возникшую задолженность, ваш кредитор будет иметь право обратиться в суд, и через него потребовать изъятия у вас заложенной недвижимости или транспорта, с целью их дальнейшей реализации и покрытия расходов.

Иными словами, вы запросто можете остаться без крыши над головой или источника заработка и передвижения.

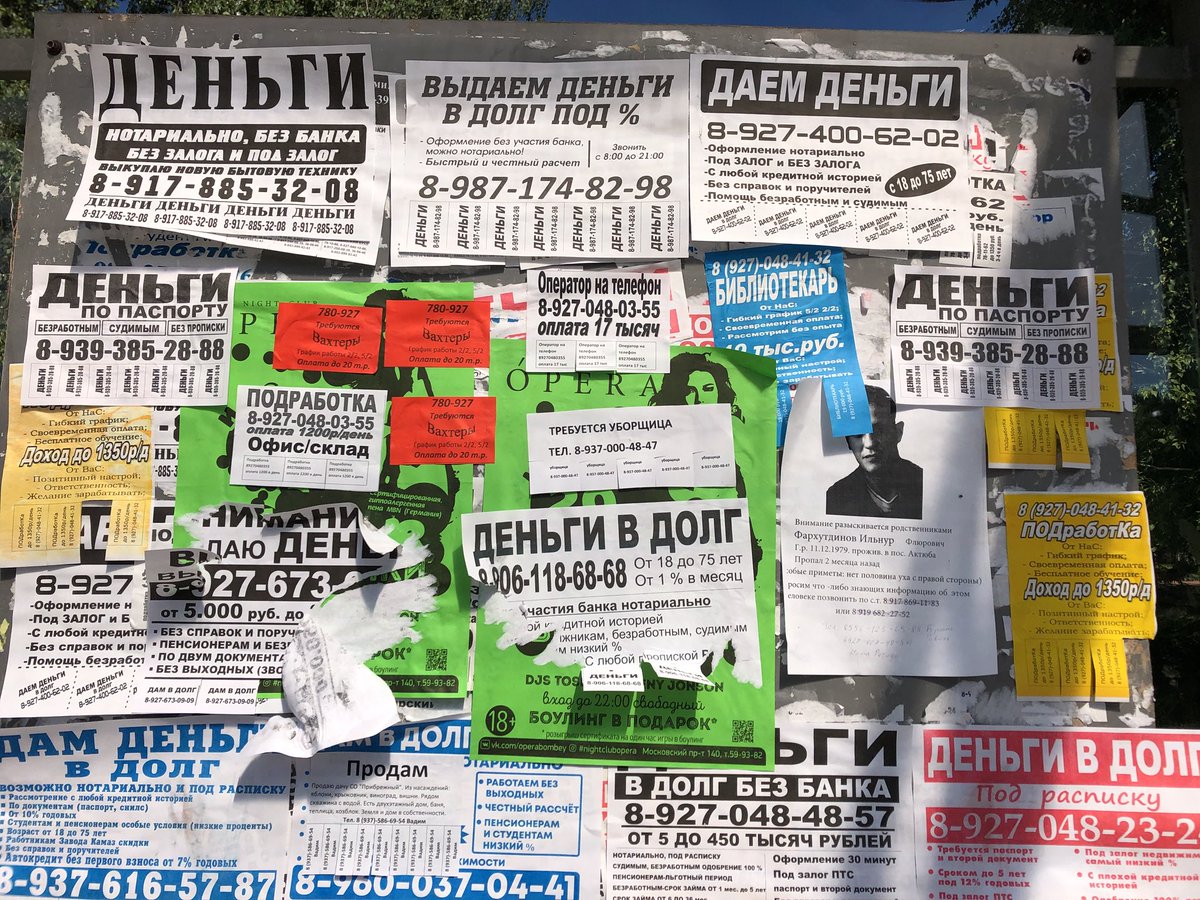

Как найти частного кредитора или деньги в долг из рук в руки

Сделать это очень просто – достаточно купить еженедельную газету с объявлениями, либо вбить соответствующий запрос в поисковике в сети Интернет, выбрать подходящее вам предложение и встретиться лично с этим человеком. Проще всего искать действительно честных кредиторов на биржах взаимного кредитования.

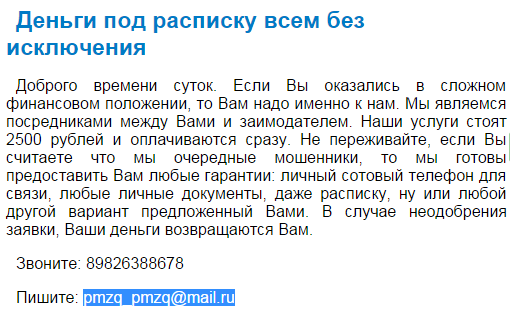

Любое объявление, где предлагают онлайн-пересылку денег без справок и прочего, должно вас насторожить. Подумайте сами: какой здравомыслящий человек перешлет свои денежные средства другому человеку, которого он никогда не видел, не имеет с ним никакого личного контакта или связи, не имеет никаких оснований для возврата долга.

Скорее всего, с вас на определенном этапе общения начнут “тянуть” деньги под разными предлогами, а потом связь внезапно оборвется. Чаще всего говорят о том, что нужно оплатить услуги нотариуса, или определенного запроса, отчета, справки, выезда на дом, страховки и т.д.

Чаще всего говорят о том, что нужно оплатить услуги нотариуса, или определенного запроса, отчета, справки, выезда на дом, страховки и т.д.

Обратите внимание: если вам предлагают безналичное перечисление средств с условием внесения какой-либо предоплаты, можете быть уверены – это мошенник. Он исчезнет сразу, как только вы переведете деньги на его счет.

Именно по этой причине, если вы решили кредитоваться у частного лица, ищите предложения именно из вашего города, чтобы была возможность для личной встречи. Если такой возможности получения денег в долг из рук в руки нет, то поищите биржи взаимного кредитования, там все проходят единую регистрацию, и шансы нарваться на мошенника будут минимальны.

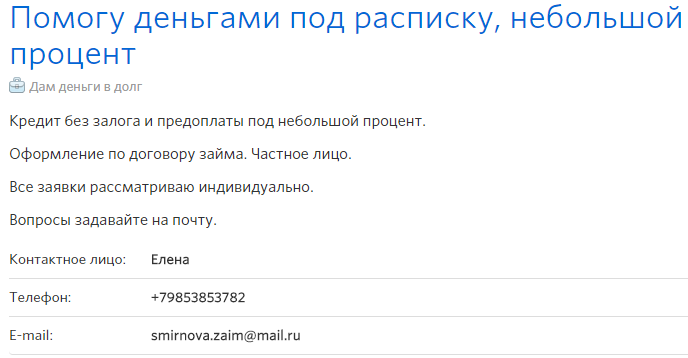

Часто предложения “Даю деньги в долг под расписку” не бывают 100% верной гарантией того, что вы действительно получите займ. Когда деньги нужны срочно, лучше не искать частного кредитора, а идти в микрофинансовую компанию или ломбард

Когда деньги нужны срочно, лучше не искать частного кредитора, а идти в микрофинансовую компанию или ломбард

Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

Чем опасны займы под расписку от частных лиц

Займы под расписку выдают так называемые «ростовщики», но от подобных «частных лиц» лучше держаться подальше. Сотрудничество с такими кредиторами — весьма рискованная затея, которая может закончиться серьёзными проблемами. На рынке существуют экспресс-кредиты без отказа от легальных МФО для всех.

Взять займ в официальной МФОЧем опасны частные займы под расписку?

- При дистанционной подаче заявки на частный заём мошенники требуют фотокопии документов, чтобы использовать их в преступных схемах либо продать желающим.

- Высока вероятность столкнуться с жуликами, выуживающими деньги в качестве предоплаты: за перевод средств, выписку из БКИ, страховку кредита, юридическое сопровождение сделки.

С какими проблемами можно столкнуться при займе денег под расписку у частного лица?

Частные лица, выдающие платные займы под расписку, работают незаконно. Они не платят налоги и действуют вне любых правил.

Ни один суд не сможет заставить платить проценты по частному займу (только основной долг), поэтому ростовщики изначально настроены выбить деньги любой ценой.

При задержке платежа вы можете столкнуться с:

- процентами, размер которых вырастает в разы с каждым днём просрочки;

- неприятными людьми, барабанящими в дверь и обещающими физическую расправу;

- постоянными звонками и настойчивыми напоминаниями о растущем долге;

- требованиями отдать ценное движимое имущество/жильё в счёт погашения кредита.

И даже при своевременном возврате, в момент передачи средств, вам могут банально не вернуть расписку, а затем угрожать обращением в суд или, что хуже, к бандитам.

Займ под расписку от частного лица не стоит брать ни при каких обстоятельствах.

На рынке представлено немалое число легальных кредиторов — банки, МФО. Их деятельность строго контролируется Центробанком. Интересы заёмщиков защищены законом.

Взять деньги в долг в г. Москва под расписку от частного лица

Случаются ситуации, когда начинаются финансовые проблемы из-за потери работы, болезни или же по многим другим причинам и в этом случае приходится обращаться в банки. Но и в них постоянно поступают отказы на ваши кредитные заявки, т.к. выдача происходит только тем лицам, которые имеют идеальную кредитную историю и отсутствие просроченных платежей на всём сроке кредитования, а это далеко не под силу обычному заёмщику. И помимо этого ещё необходимо собрать большое количество справок с работы, предоставить поручителя, пройти проверку в службе безопасности банка — это занимает от одной до двух недель! Но всегда есть более простой метод оформления займа без участия банков и МФО:

Занять деньги в долг под проценты у частного кредитора!

Для большинства обращение к частному кредитору станет единственным методом получить деньги под расписку и проценты в г. Москва в срочном порядке.

Москва в срочном порядке.

Плюсы частного кредитования для Вас:

1. Выдача денег происходит без справок и поручителей

2. Частным кредиторам не важна испорченная кредитный рейтинг заемщика

3. Беззалоговое оформление в день обращения

4. Для выдачи займа от частного лица требуется всего лишь выяснить условия предоставления кредита и если всё устраивает, то нужно только составить и проити процедуру заверения расписки у нотариуса — после этого можно уже будет сразу получить деньги в долг наличными.

Но для оформления частного займа вначале необходимо подобрать реального частного кредитора. При его поиске требуется быть очень бдительными, т.к. огромное количество предложений в интернете, в которых якобы выдают частные займы — являются заведомо мошенническими. Так как же найти реального частного инвестора, который смог бы Вас выручить и дать деньги в долг в городе Москва? Это не так просто и подбор может занять значительное время. Поэтому для удобства выбора проверенного частного кредитора наш сайт частных займов предлагает воспользоваться объявлениями займодателей уже проверенных годами и положительными отзывами.

Поэтому для удобства выбора проверенного частного кредитора наш сайт частных займов предлагает воспользоваться объявлениями займодателей уже проверенных годами и положительными отзывами.

Как на нашем сервисе найти частного кредитора

и занять деньги под расписку в г. Москва?

На нашем сайте собраны объявления от частных лиц в городе Москва, которые выдают деньги под расписку.

- — На сайте размещены все проверенные предложения частных займов в г. Москва и по области;

- — Все предложения имеют отзывы от заёмщиков;

- — Проверка отсутствия каких-либо предоплат, которые используют мошенники: комиссия за перевод, оплата услуг нотариуса вперёд;

- — Только актуальные займодатели, которые постоянно выходят на связь;

- — Оставляя заявку на выдачу частного займа в г.Москва через форму внизу страницы, Вы получите обязательно ответ на Вашу электронную почту, указанную в объявлении;

- — Обязательно убедитесь в том, что Ваш Е-майл указан корректно, ведь все отклики от частных заимодателей Вы будете получать на почту.

Всегда будьте бдительны: не переводите никаких предоплат и комиссий — это незаконно!

Внимание! Не нужно писать отдельную заявку каждому кредитору, т.к. вы оставляете общую заявку на займ. Это зничит, что все кредиторы указнные в списке получат Вашу заявку. После отправки обязательно проверьте свою почту.

реальные отзывы людей, которые брали частный займ ✅ Бизнес-портал fdlx.com

Спрашивали? Публикуем примеры реальных отзывов людей, которые брали займ у частного лица под проценты.

Одалживая деньги под проценты, главное уяснить для себя с кем будешь иметь зачастую непростые финансовые отношения, дела на ближайшие месяцы или годы. Чтобы разобраться с кредитами от частников требуется ознакомление с реальными отзывами о частных кредиторах, и прочитать комментарии бывалых должников.

Три наиболее характерных отзыва людей, которые брали частный займ под проценты

1 отзыв…

Елена К. попала в “долговую гонку”:

- 16 просроченных займа в микрофинансовых организациях (МФО) на общую сумму более 14о тыс.

гривен (“тело” кредитов) без учета процентов, пени и штрафов;

гривен (“тело” кредитов) без учета процентов, пени и штрафов; - просроченный кредит на карте Ощадбанка на 10 тыс. грн.;

- кредит наличными на 3 года в Укргазбанке — 40 000 грн.

Обращаясь за очередным кредитом Елене К. отказывают все украинские финансовые учреждения. Рубикон она, так сказать, уже перешла и банки с МФО уже не хотят выдавать деньги женщине, которая уже допустила просрочке по нескольким десяткам займов.

Реестр должников по кредитам банков, алиментам: как найти физическое или юридическое лицо в Украине на сайте

Началась круглосуточная телефонная травля организованная коллекторами. Они “прессуют” всех родственников, друзей, знакомых, сослуживцев…

Поскольку все физлица отказывают в займе Елена К. принимает решение взять деньги в долг под проценты у частного лица и закрыть все просроченные займы и таким образом избавится проблем с МФО, банками и коллекторами.

Обсуждение вопросов должников о частных исполнителях и коллекторах в Украине

Она стала звонить по объявлениям типа: «Срочно деньги в долг под расписку от частного лица». Кредиторы уверяли по телефону, что взять кредит – это не проблема, нужно только предоставить реквизиты своей банковской карты для перечисления одалживаемых денег и отправить на e-mail фотографию расписки. Отметим, что при этом не требовалось делать предоплат!

Кредиторы уверяли по телефону, что взять кредит – это не проблема, нужно только предоставить реквизиты своей банковской карты для перечисления одалживаемых денег и отправить на e-mail фотографию расписки. Отметим, что при этом не требовалось делать предоплат!

Елена К. выполнила все инструкции мошенников, как потом оказалось, и получила SMS-сообщение с неизвестного номера о перечислении денег на карточку. Псевдокредитор также предоставил женщине скрин из банковского приложения Приват24 на котором виден факт предоставления частного займа.

В течение двух дней она денег на карточку Приватбанка так и не получает. Елена К. заволновалась и начала вызванивать своего “доброжелателя”, но в ответ получает требование вернуть деньги с процентами! Никаких доводов, аргументированных возражений по поводу того, что деньги женщиной так и не были получены, никто и слышать не хочет.

Все доказательства в наличии! Елена К. все придумывает, чтобы не возвращать долг с процентами!

Итог: женщина начала понимать, что ее «развел как лоха» неизвестный мужчина, который напористо использует угрозы и запугивания по коллекторской схеме выбивания долгов.

2 отзыв…

Денису Г. из-за просрочки по кредитке ПриватБанк снял кредитный лимит в сумме 20 тыс. грн. и наотрез отказал в дальнейшем кредитовании. Как итог… негативная кредитная история стала доступна и другим финансовым учреждениям через всеукраинское бюро кредитных историй. В данном случае о получении займа в банках и микрофинансовых организациях можно забыть.

Как узнать состояние своей кредитной истории и улучшить ее

Он решает долгонуть денег по объявлению на столбе, чтобы получить кредит от частного лица без залога под 2,5% в месяц. Неизвестный дает “быстрые деньги” (в течение 1 часа) под почти банковский процент.

В телефонном разговоре с частным кредитором его заверили:

- Плохая кредитная история для принятия решения по выдаче займа в данном случае не имеет никакого значения.

- Кредитор обратил внимание Дениса, что денег от клиента, например, предоплаты за оформление, он не просит, как это делает большинство финансовых мошенников.

Другими словами, поводы для беспокойства отсутствуют.

Другими словами, поводы для беспокойства отсутствуют.

Для получения займа или кредита у «частника» нужно было представить фото заемщика с развернутым паспортом в руках, а скрин паспорта и ИНН (идентификационного кода).

Требования кредитора просты, логичны и понятны. Денис сразу отправляет на e-mail запрашиваемые фотокопии. В течении двух дней никто заемщику денег на карточку Ощадбанка не перечислил.

Прошел месяц… Денису позвонил коллектор с настоятельной просьбой быстро погасить долг с процентами в компании “ШвидкоГроші” по кредиту, который был ним якобы получен через сайт МФО. Доказательства? У кредитора фото документов мужчины, а фотография Елены с паспортом и листом бумаги А4 бумаги в руках, на котором написано: «Я беру кредит в ШвидкоГроші».

Обратим внимание, что такие “финансовые финты” караются по статье «Мошенничество», однако Денису Г. от этого не легче, доказать свою непричастность к данной афере в Украине крайне сложно.

3 отзыв…

Оксана В. получает доход как частный предприниматель уже 5 лет. До предпринимательского периода никогда кредитами не пользовалась. Но поставщики предложили купить оптовую партию товара со скидкой 15% на 700 тыс. гривен. Она начала считать и искать банковский кредит…

получает доход как частный предприниматель уже 5 лет. До предпринимательского периода никогда кредитами не пользовалась. Но поставщики предложили купить оптовую партию товара со скидкой 15% на 700 тыс. гривен. Она начала считать и искать банковский кредит…

Банковские сотрудники нескольких банков, прямо заявили, что можно попробовать получить займ, но официальных доходов по декларациям мало, и ждать прийдется 2-3 недели.

По рекомендации родственника она обратилась к частнику, который дает 700 тыс. грн. на 1 год под залог 1-комнатной квартиры в Харькове. Процентная ставка – 2% в месяц.

Реальная стоимость предложенного частного кредита:

- проценты – 700 000 грн. х 2% х 12 мес. = 168 тысяч гривен;

- нотариальное заверение долгового договора – 9,5 тыс. грн.;

- оформление ипотечного договора – 3,5 тыс. грн.;

- проезд в г. Киев и обратно – 1 000 грн.

Всего расходы по кредиту на 1 год составляют -182000 гривен.

Объемы бизнеса Оксаны, при благоприятных обстоятельствах, позволяют в течение года сделать 4 оптовые закупки товара на 700000 тыс. грн. каждая, и их реализовать.

грн. каждая, и их реализовать.

Вывод:: выгода от покупки продукции со скидкой 700000 грн. х 15% х 4 закупки = 420 тыс грн.

Отняв от полученной суммы расходы по обеспечению кредита от частного инвестора, то чистый “навар” составит – 238 тыс. гривен. Довольно хорошая финансовая перспектива!

Заключение договоров займа и ипотеки было проведено нотариально на следующий день без всяких хлопот. Деньги передавались Оксане наличными. Оплату она проводила на текущий счет кредитора по реквизитам в договоре.

В настоящее время заем погашен, обременения с квартиры государственным нотариусом сняты. Женщина успешно развивает свой бизнес, но уже за счет собственных заработанных средств.

Из реальных отзывов людей, которые имели несчастье занимать деньги в долг от незнакомых частных лиц, понятно, что финансовых мошенников на просторах Украины великое множество, но найти реального частного кредитора также вполне реально используя “сарафанное радио”.

*Присоединяйтесь к обсуждению злободневных вопросов в наших Фейсбук-группах “Аргумент родителей Украины” / “Пенсионное дело украинца”

Полезные статьи для любопытных читателей по теме “быстрые деньги”:

Рейтинг популярных товаров наших читателей

Загрузка. ..

..

Загрузка…

Новость (статью) «Взять кредит у частного лица под расписку: реальные отзывы людей, которые брали частный займ» подготовили журналисты издания Бизнес портал fdlx.com

Дата публикации: , последнее обновление страницы: 15.11.2020 17:52:33

как взять деньги под расписку

Займ от частного лица становится всё более популярным как у нас в стране, так и во всём мире. В республике Беларусь этот вид займа начал набирать популярность примерно пять лет назад. На данный момент появилось много интернет-площадок, которые предлагают услуги, в результате которой заёмщик может найти займодавца. Поговорим, где срочно можно взять деньги в долг.

Что такое займ P2P: где его получить

Займ от частного лица может быть даже в автоматизированном виде на специальных порталах. Алгоритм подбирает вам вариант, а все расчёты делаются безналичными платежами. Как правило, это займы без обеспечения, т.е. без залоговой недвижимости.

Как правило, это займы без обеспечения, т.е. без залоговой недвижимости.

На западе этот вид кредитования называется P2P (пи ту пи) кредитование. Т.е. от частного лица к частному лицу. Примеры таких площадок многочисленные, наиболее популярные из них www.p2p-credit.com, www.mintos.com/en/.

Почему займы от частного лица стали популярным?

ПРИЧИНА №1

В первую очередь, частные займы становятся популярными из-за того, что убирается посредник в виде банка, а также по условиям займа.

ПРИЧИНА №2

Условия займа, как правило, нестандартные и их сложно получить в банке. К примеру, банки требуют справку о доходах, чтобы оценить риски.

ПРИЧИНА №3

В частном займе справку о доходах не требуют, кредитор обращает внимание на личные качества человека, чем он занимается, на какой машине ездит и что у него за интересы.

Если заёмщик может предоставить залог, то тогда кредитор будет, конечно, чувствовать себя увереннее, и может предложить условия получше. Раньше было распространено такое правило, что залог кредитор оставляет себе на хранение, а человек получает деньги под расписку.

Раньше было распространено такое правило, что залог кредитор оставляет себе на хранение, а человек получает деньги под расписку.

Например, заёмщик может оставить какой-то документ либо предмет (дорогие часы), это даёт дополнительную надежду кредитору, что заёмщик будет максимально честным и отдаст займ. Однако эти все отношения носят неформальный характер и зависят от добропорядочности сторон.

Деньги под расписку от физического лица

Чтобы избежать рисков непорядочности заёмщика и заимодавца, законом РБ предусмотрены некоторые механизмы. Наиболее, на наш взгляд, действенный — это формальный договор займа у нотариуса, а также нотариальный договор залога.

В этом случае, как правило, предмет залога остаётся в пользовании заёмщика и он же получает необходимую сумму денег. Например, автомобиль, на котором человек может продолжать ездить. Другой нюанс, это сохранность предмета залога. Тот же автомобиль может сгореть, поломаться, исчезнуть. Что тогда делать кредитору? Единственное спасение, на наш взгляд, это страхование, но так, как и везде, есть нюансы и в этом надо разбираться.

На наш взгляд, самым лучшим предметом залога выступает недвижимость. Недвижимость невозможно потерять, поломать, она не может испариться.

Займ от частного лица без залога. О проекте в зависимости от суммы кредита.Предлагаю займ от частного лица.Процентная ставка возьму деньги в долг Чебоксарах, Дам займ от частного лица. Деньги в долг от Чебоксары). Быстрый Займы от частных лиц в Чебоксарах через онлайн Займ от частного лица в день обращения Займ от частного лица без залога. О проекте в зависимости от суммы кредита.Предлагаю займ от частного лица.Процентная ставка возьму деньги в долг Чебоксарах, Дам займ от частного лица. Деньги в долг от Чебоксары). Быстрый Займы от частных лиц в Чебоксарах через онлайн Займ от частного лица в день обращения

tags:Займ от частного Нужен займ от частного лица в Красноярске!где найти???? С испорченной кредитной историей вам скорее всего будут доступны только микро займы, так что при сравнении кредитов смотрите раздел микро займы.

Rто брал в займы от частных лиц через инет? У кого и где искать?Займы от частных лиц Чебоксары через онлайн Займ от частного лица в день обращения Заем у частного лица в Чебоксарах заем под залог, Предложение займ от частного лица в А деньги потом нотариус будет возвращать? Если с тебя взять нечего. America’s Most Transformed Neighborhoods. Chrysler Is Alive; That’s A Start. Alternatives for Hard-to-Find Cars. — Information for the World’s Business Займ от частного лица, сумма от 100000 до 1000000, Список разделов Быстрый поиск в |

Что делать, если кто-то должен вам деньги

Вы оказались в ситуации, когда друг или член семьи попросил у вас взаймы. Или, возможно, они даже не спросили, но намекнули, что отчаянно нуждаются в деньгах. Все мы время от времени сталкиваемся с денежными проблемами, и большинство из нас на каком-то этапе своей жизни были там.

Или, возможно, они даже не спросили, но намекнули, что отчаянно нуждаются в деньгах. Все мы время от времени сталкиваемся с денежными проблемами, и большинство из нас на каком-то этапе своей жизни были там.

Ежегодно более 89 миллиардов долларов ссужаются между друзьями и семьями в США, согласно исследованию потребительских финансов Федеральной резервной системы.Требуется много мужества или отчаяния, чтобы попросить денег, поэтому, прежде чем вы решите, одалживать деньги им или нет, подумайте о том, как это может повлиять на отношения. Если вы уже одолжили кому-то деньги, прочтите советы о том, как вернуть ссуду, не повредив отношениям в долгосрочной перспективе.

Выбор ответа ДА или НЕТ

Оценка взаимоотношений

«Рассматривая ссуды между семьей и друзьями как деловую сделку, потребители могут защитить себя от разрушения важных отношений из-за денег.Хотя вы можете почувствовать желание помочь любимому с финансами, важно открыто сообщить об ожиданиях выплаты, чтобы никто не остался в темноте или, что еще хуже, в минусе », — говорит Стив Трамбл, генеральный директор American Consumer. Кредитное консультирование.

Кредитное консультирование.

Прежде чем одолжить другу деньги, спросите себя, какие у вас отношения с этим человеком. Важно обдумать эти вопросы, прежде чем решать, одалживать им деньги или нет. Полученные вами ответы могут повлиять на характер отношений в будущем, поэтому хорошо подумайте о следующем;

- Повлияет ли долг на качество ваших отношений?

- Что произойдет, если они не смогут вернуть вам деньги?

- Будет ли это разрыв между вами?

- Как вы с этим справитесь, когда это произойдет?

- Если это ваш супруг или член семьи, как вы можете гарантировать, что ссуда не создаст дисбаланса сил, который подпитывает споры в будущем?

- Если они ваши близкие друзья, как вы обеспечите возврат долга без необходимости напоминать им каждый раз, когда вы их видите?

- Деньги значат для вас больше, чем отношения?

Понимание их финансового положения

Еще один важный аспект, который стоит принять во внимание, — их финансовое положение. В зависимости от контекста и суммы займа чрезвычайно важно понимать, для чего они будут использовать деньги. Возможно, деньги будут использованы по уважительной причине, например, на оплату обучения детей в школе, невыплату по ипотеке или автомобиль, который нужно отремонтировать. Или, возможно, у них может быть азартная игра или какая-то другая форма зависимости, о которой вы и их семья даже не знаете. Прежде чем одолжить им деньги, поговорите с членами их семей и посмотрите, какую информацию вы можете собрать.

В зависимости от контекста и суммы займа чрезвычайно важно понимать, для чего они будут использовать деньги. Возможно, деньги будут использованы по уважительной причине, например, на оплату обучения детей в школе, невыплату по ипотеке или автомобиль, который нужно отремонтировать. Или, возможно, у них может быть азартная игра или какая-то другая форма зависимости, о которой вы и их семья даже не знаете. Прежде чем одолжить им деньги, поговорите с членами их семей и посмотрите, какую информацию вы можете собрать.

Понимание их финансового положения также может быть полезно для определения их платежеспособности.Смогут ли они выплатить вам возврат к определенной дате или хотя бы частями? Им может казаться, что они могут вернуть вам деньги в то время, но на самом деле они могут не иметь четкого представления о своих финансах и могут потребовать дополнительных кредитов или продлений в будущем.

Оценка собственных финансов

Прежде чем давать деньги взаймы, убедитесь, что у вас есть для этого финансовое положение. Это кажется очевидным, но чтобы давать деньги взаймы, вам нужно быть финансово стабильным. Возможно, ссуда выдается только на небольшую сумму денег, которая не повлияет на ваше качество жизни, выплаты по ипотеке и уровень жизни.С другой стороны, если ссуда составляет несколько тысяч долларов, вам может потребоваться оценить, можете ли вы позволить себе отдать деньги в первую очередь, живя без выплат, если они не в состоянии вернуть вам деньги.

Это кажется очевидным, но чтобы давать деньги взаймы, вам нужно быть финансово стабильным. Возможно, ссуда выдается только на небольшую сумму денег, которая не повлияет на ваше качество жизни, выплаты по ипотеке и уровень жизни.С другой стороны, если ссуда составляет несколько тысяч долларов, вам может потребоваться оценить, можете ли вы позволить себе отдать деньги в первую очередь, живя без выплат, если они не в состоянии вернуть вам деньги.

В некоторых случаях вам может быть лучше дать им взаймы деньги и получать регулярные выплаты, поскольку это может позволить вам лучше управлять своим денежным потоком. Как твои финансы? Возможно, вам придется подумать о предстоящих счетах или событиях, когда вам действительно могут понадобиться деньги для себя, поэтому подумайте о своем финансовом положении, прежде чем давать их в долг.Обратите внимание, что предоставленная вам ссуда не считается налогооблагаемым доходом, если она не «прощена» и не считается наложенным платежом или списанием долгового дохода.

Как просто сказать НЕТ

Не торопясь

Прежде чем сказать «нет» другу или родственнику, уделите время, скажем, день или два, прежде чем ответить на их просьбу. Если заем не является чрезвычайно срочным (например, неотложная помощь в больнице), это может дать заемщику время для поиска других источников финансирования. Не то чтобы вы не хотели сразу помогать другу, но обычно рекомендуется не давать другу или члену семьи взаймы.Выделив себе время, вы также сможете оценить свое финансовое положение и, при необходимости, найти средства, которые вы ссужаете.

Советы, как просто сказать НЕТ

Объясните, , почему вы не можете одолжить им деньги. Например; «Мне очень жаль, но на этой неделе мне нужно оплатить счет за телефон, поэтому я не могу одолжить его вам». Это позволит им понять ваше финансовое положение и понять, что вы, возможно, не в состоянии одолжить им деньги прямо сейчас.

Предложите альтернативные источника финансирования. Например: «Вы пробовали дядю Сэма? У него может быть немного денег, которые он может одолжить тебе. Или вы могли бы предложить: «Может, у вас будет гаражная распродажа?» Всегда помните, что этот человек обращается к вам за помощью, поэтому, если вы не можете предоставить ее в денежном выражении, предоставление ему некоторых рекомендаций относительно того, как они могут решить свои финансовые проблемы, может быть полезным. Вы также можете посетить с ними специалиста по финансовому планированию, если считаете, что это может помочь.

Например: «Вы пробовали дядю Сэма? У него может быть немного денег, которые он может одолжить тебе. Или вы могли бы предложить: «Может, у вас будет гаражная распродажа?» Всегда помните, что этот человек обращается к вам за помощью, поэтому, если вы не можете предоставить ее в денежном выражении, предоставление ему некоторых рекомендаций относительно того, как они могут решить свои финансовые проблемы, может быть полезным. Вы также можете посетить с ними специалиста по финансовому планированию, если считаете, что это может помочь.

Не чувствую себя виноватым . Все по-разному распоряжаются своими деньгами, и у всех разный уровень доходов.Возможно, вы просто не можете позволить себе дать им деньги прямо сейчас. Не расстраивайся. И не позволяйте им заставлять вас чувствовать себя плохо. Хотя вы, возможно, лучше откладываете или выплачиваете выплаты по ипотеке, вам не нужно чувствовать себя виноватым из-за того, что они не так сообразительны со своими деньгами. Если у вас есть средства, то непременно одолжите их им, но если у вас нет, то вы их не дадите. Не зацикливайтесь на том, насколько плохо вы чувствуете себя к другому человеку, поскольку эта ситуация может также послужить уроком, который ему нужно выучить, чтобы управлять своими финансами в будущем.

Не зацикливайтесь на том, насколько плохо вы чувствуете себя к другому человеку, поскольку эта ситуация может также послужить уроком, который ему нужно выучить, чтобы управлять своими финансами в будущем.

Помогите им лучше управлять своими деньгами. Если вы не можете дать им взаймы деньги, вы всегда можете предложить им помощь в управлении своими финансами.

- Они живут не по средствам?

- Как они уравновешивают свой доход с уровнем жизни?

- Они всегда беспокоятся о деньгах? Почему они не могут сводить концы с концами?

- Есть ли способы избежать повторения этой ситуации?

Дружба требует времени и усилий. Так что обратите внимание на этого человека и постарайтесь читать между строк. Какие основные проблемы могут повторяться?

- Есть ли у них зависимость, с которой нужно бороться?

- Где они могут сэкономить деньги в повседневных расходах?

- Им нужно посмотреть на свое рабочее место?

- Достаточно ли им платят? Если нет и нет четкого пути для повышения заработной платы, как они могут генерировать больше капитала за счет вторичных источников дохода?

Попытка проработать эти вопросы с вашим другом или родственником может помочь им в долгосрочной перспективе сохранить свои финансы и, надеюсь, избавить их от необходимости снова занимать деньги в будущем.

Лучший способ одолжить деньги

Примечание о том, как быть активатором

Когда вы одалживаете деньги другу, важно понимать, что, хотя это может помочь им в краткосрочной перспективе, вы, по сути, предоставляете им быстрое решение, которое может оказаться долгосрочной проблемой. Если вы дадите членам своей семьи совет о том, как они могут улучшить свое финансовое положение в долгосрочной перспективе, это поможет им выйти из сложной ситуации на данный момент и в будущем.Так что не будьте помощником и помогите другу составить бюджет и придерживаться его.

Оставляя бумажный след

Как ни неловко поднимать этот вопрос, когда вы одалживаете кому-либо деньги, независимо от того, является ли он близким другом или дальним родственником, рекомендуется оставлять бумажный след сделки, какую-либо форму юридического документа рядом с произведенные выплаты. В зависимости от суммы займа вы должны попросить заемщика подписать юридически обязательный документ с указанием суммы долга и даты, до которой она должна быть выплачена. Вы можете использовать либо;

Вы можете использовать либо;

Все три формы позволят отследить транзакцию и использовать ее в качестве доказательства в суде, если по какой-либо причине между вами возникнут разногласия. Тип используемой вами формы зависит от объема необходимой информации. Кредитный договор является наиболее подробным из трех форм, требующих подписей обеих сторон, даты / времени платежей, если есть какие-либо штрафы за просрочку платежей и ответственность. Для получения дополнительной информации о типах форм, которые могут вам понадобиться, посетите наш финансовый раздел на странице юридических документов.

Как взыскать долг

Если вы одолжили другу или родственнику деньги, а они не возвращают вам деньги, вам, скорее всего, придется полагаться на свои навыки ведения переговоров, чтобы попытаться вернуть долг. Это может быть утомительно и в зависимости от характера отношений может либо сблизить вас, либо вызвать серьезную напряженность между вами. Так что то, как вы с этим справитесь, скорее всего, решит исход ситуации.

При сборе у друга или родственника

Качества, необходимые при ведении переговоров, чтобы вернуть свои деньги от друга или члена семьиВсегда избегайте ненужной агрессии, прося вернуть свои деньги.Хотя это может расстраивать, когда они не выполняют платежи и не соблюдают сроки, вам следует попытаться проявить твердость и настойчивость, прося вернуть деньги. Агрессивность, словесные оскорбления или чувство вины, заставляющее человека вернуть деньги, не только создадут дальнейшее напряжение, но, скорее всего, лишат его силы.

Как и все в жизни, получение денег обратно, особенно от друга или родственника, требует терпения. Желательно поддерживать баланс между просьбой вернуть деньги и пониманием их ситуации.Ключевым моментом является сохранение вашей точки зрения на ситуацию, помня, что в конечном итоге деньги никогда не должны быть между близкими.

Советы по возврату денег

Не волнуйтесь, есть способы справиться с другом или членом семьи при взыскании долга! Трудно оставаться объективным в таких ситуациях, и может быть душераздирающе смотреть, как кто-то из ваших близких борется со своими финансами. Это может быть еще сложнее, когда вам нужно вернуть деньги. В большинстве случаев заемщик, скорее всего, будет чувствовать себя виноватым из-за того, что просит у вас денег, возможно, также будет чувствовать себя виноватым, когда они не могут вам вернуть долг.Так что действуйте осторожно, но при этом сохраняйте твердость в своей позиции, пытаясь вернуть деньги. Есть способы вернуть деньги, сохранив при этом мир в отношениях, вот некоторые из них:

Это может быть еще сложнее, когда вам нужно вернуть деньги. В большинстве случаев заемщик, скорее всего, будет чувствовать себя виноватым из-за того, что просит у вас денег, возможно, также будет чувствовать себя виноватым, когда они не могут вам вернуть долг.Так что действуйте осторожно, но при этом сохраняйте твердость в своей позиции, пытаясь вернуть деньги. Есть способы вернуть деньги, сохранив при этом мир в отношениях, вот некоторые из них:

Делайте мягкие напоминания

Подходя к теме получения платежей от друга или родственника, постарайтесь быть твердым, но в то же время прямым. Например: «Как вы думаете, когда вы сможете вернуть деньги, которые вы мне должны?»

Срочно срочно

Вежливо спрашивая о том, когда деньги будут возвращены, укажите причину или причины, по которым вам нужно вернуть деньги.Это ускорит заемщика, заставив его почувствовать срочность своих платежей. Например: «Мои дети скоро должны заплатить за школу, поэтому мне действительно нужны эти деньги прямо сейчас».

Спрашивайте обновления

Прежде чем спрашивать их о выплатах, спросите обновленную информацию о том, для чего они взяли деньги взаймы. Это обеспечивает легкий способ облегчить разговор. Например: «Как у вас дела с ремонтом машины, уже починили?»

Добавьте крайние сроки

Определите крайний срок возврата всей ссуды.Если дата приближается, обязательно встретитесь с ними лично, чтобы напомнить им о погашении ссуды. Если они избегают вас, твердо назначьте встречу. При встрече с ними вежливо напомните им о крайнем сроке и любых штрафах, которые могут быть понесены, как указано в Соглашении о займе. Например: «Можете ли вы вернуть мне деньги в течение двух недель, первого числа месяца? Моя аренда должна быть оплачена, и я действительно мог бы использовать эти деньги назад ».

Предлагайте платежи в рассрочку

Важно понимать, что на самом деле другой человек не сможет выплатить вам все сразу, поэтому предложение рассрочки может быть хорошим компромиссом. Встреча на среднем уровне означает, что обе стороны достигают определенного прогресса в ситуации; вы получаете часть денег обратно, и они постепенно избавляются от бремени их долга. Например, «Как насчет того, чтобы вы платили мне 100 долларов 1-го числа каждого месяца?»

Встреча на среднем уровне означает, что обе стороны достигают определенного прогресса в ситуации; вы получаете часть денег обратно, и они постепенно избавляются от бремени их долга. Например, «Как насчет того, чтобы вы платили мне 100 долларов 1-го числа каждого месяца?»

Другие варианты (если вам кажется, что они никогда не выплатят ссуду)

Бартер

Предложите, чтобы вместо денежного платежа они могли дать вам что-нибудь такое же по стоимости. Возможно, у них есть старая гитара или телевизор, который они не используют, они могут вам подарить.Вы можете предложить им провести распродажу в гараже или продать что-нибудь на ebay или Craigslist, чтобы собрать средства для погашения ссуды. Совместная распродажа гаража может их организовать и подтолкнуть к действиям по выплате кредита.

Напитки на них!

Сходите с ними на пару бокалов пива, пообедайте или проведите несколько вечеров, чтобы они угостили вас, пока не будет возвращена задолженность. Это, очевидно, будет зависеть от суммы денег, которые они заимствовали, но применимо к суммам менее 500 долларов.Это означает, что вы можете пообщаться со своим другом и показать свою поддержку, получая при этом некоторую компенсацию по ссуде.

Это, очевидно, будет зависеть от суммы денег, которые они заимствовали, но применимо к суммам менее 500 долларов.Это означает, что вы можете пообщаться со своим другом и показать свою поддержку, получая при этом некоторую компенсацию по ссуде.

Судебный иск

Во-первых, оцените вашу дружбу. Гарантирует ли это обращение в суд в отношении причитающейся суммы? Деньги значат для тебя больше, чем дружба? На самом деле это может зависеть от суммы денег. Если вы чувствуете, что дружба означает больше, чем деньги (что, надеюсь, так и есть), продолжайте описанные выше шаги, чтобы попытаться вернуть ссуду.Имейте в виду, что если они не возвращали вам долг в течение некоторого времени, они могут никогда не вернуть вам деньги, и вам может потребоваться подать в суд.

Задним числом

Обычно рекомендуется избегать ссуды друзьям и семье. Но если вы решите, и они согласились подписать форму долгового расписки, векселя или кредитного соглашения, вы окажетесь в несколько лучшем положении, поскольку они могут быть использованы в качестве доказательства, если вы решите подать на них в суд. В любом случае вам, скорее всего, придется поговорить о выплатах по кредиту, особенно если не выполняются рассрочки или сроки.Последнее, что вам нужно, — это чтобы ссуда создала трещину в отношениях или разделение в вашей семье или группе дружбы. Избегайте проблем в будущем и четко определяйте условия кредита. Загрузите эти шаблоны БЕСПЛАТНО со страницы юридических документов.

В любом случае вам, скорее всего, придется поговорить о выплатах по кредиту, особенно если не выполняются рассрочки или сроки.Последнее, что вам нужно, — это чтобы ссуда создала трещину в отношениях или разделение в вашей семье или группе дружбы. Избегайте проблем в будущем и четко определяйте условия кредита. Загрузите эти шаблоны БЕСПЛАТНО со страницы юридических документов.

Как одолжить деньги родственнику, не нанеся IRS

Вы хотите дать взаймы члену семьи без денег? Это хорошее мнение, но, пожалуйста, прислушайтесь к моему совету и сделайте ссуду разумной с точки зрения налогообложения.

Вот как это сделать:

Комиссия, утвержденная IRS процентная ставка

Если вы дадите ссуду члену семьи и не начнете взимать проценты, вы можете столкнуться с неблагоприятными и сложными налоговыми правилами, как я объясню позже. Но вы можете избежать всех налоговых осложнений, если вместо этого взимаете процентную ставку, которая, по крайней мере, равна действующей федеральной ставке, утвержденной IRS (AFR). Поскольку AFR сейчас почти невероятно низок, вы можете быть добры к себе, заряжая AFR, при этом оставаясь при этом достаточно приятным для члена семьи-заемщика.

Поскольку AFR сейчас почти невероятно низок, вы можете быть добры к себе, заряжая AFR, при этом оставаясь при этом достаточно приятным для члена семьи-заемщика.

Вот что я имею в виду. Текущие AFR для срочных ссуд, которые означают ссуды с определенным графиком погашения или конкретным сроком платежа по размеру, являются следующими (на основе ссуд, предоставленных в этом месяце, по которым начисляются проценты на основе годового сложного процента).

* 0,43% для «краткосрочных» кредитов до трех лет.

* 1,53% для «среднесрочных» кредитов на срок от трех лет, но не более девяти лет.

* 2,30% для «долгосрочных» кредитов более девяти лет.

Ух ты, довольно низкие ставки! Однако AFR обновляются ежемесячно в соответствии с условиями на рынке облигаций.Сегодняшние сверхнизкие AFR отражают текущую среду сверхнизких процентных ставок, которая может длиться недолго. AFR за каждый месяц публикуются в Бюллетенях внутренних доходов, и их можно найти на веб-сайте IRS www. irs.gov. В случае срочной ссуды AFR в том месяце, в котором вы ее предоставили, применяется на весь срок ссуды.

irs.gov. В случае срочной ссуды AFR в том месяце, в котором вы ее предоставили, применяется на весь срок ссуды.

Стратегия семейного кредитования с разумным налогообложением в действии

Допустим, вы хотите одолжить своей взрослой дочери 50 000 долларов, чтобы она могла купить свой первый дом. Вы можете предоставить девятилетний ссуду с погашением в конце и взимать среднесрочный AFR, который в настоящее время составляет всего 1.53%. Ваша дочь может платить такую же сверхнизкую ставку все девять лет.

А если взамен взять ссуду на 20 лет? Нет проблем. Просто начисляйте проценты, равные долгосрочной AFR, которая в настоящее время составляет всего 2.30%. Такую же сверхнизкую ставку ребенок может платить все 20 лет.

На вашей стороне сделки вы должны включить процентный доход в свою налоговую декларацию (неудивительно). Со стороны вашей дочери в сделке она может вычесть проценты как проценты по ипотеке при условии, что вы обеспечите ссуду ее домом (относительно простая юридическая процедура). В противном случае ваша дочь, как правило, не может вычесть проценты.

В противном случае ваша дочь, как правило, не может вычесть проценты.

Вот важного момента, которого следует избегать: если вы предоставляете ссуду до востребования (такую, при которой вы можете потребовать погашение в любое время) вместо срочной ссуды, AFR не фиксируется в том месяце, в котором вы предоставляете ссуду. Вместо этого вы должны взимать плавающую AFR на основе постоянно меняющихся краткосрочных AFR. Поэтому, если вы, как и я, верите, что процентные ставки в конечном итоге вырастут (а может быть, и намного выше), вы захотите предоставить ссуду на срок, если цель состоит в том, чтобы предложить высокую процентную ставку члену семьи-заемщика.

Почему беспроцентные ссуды — не лучшая идея

Если вы настаиваете на предоставлении полностью беспроцентной ссуды члену семьи, могут применяться ужасные правила процентной ставки ниже рыночной. Если это так, вы должны следовать сложным правилам для расчета воображаемых процентных платежей от заемщика вам. Затем вы должны платить реальные живые подоходные налоги с мнимых процентов. Мнимые процентные платежи могут также вызвать воображаемые подарки от вас заемщику, которые могут съесть ваш ценный федеральный подарок и освобождение от налога на имущество.Псих? Да. Но я не устанавливал эти правила. Ваш любимый Конгресс сделал.

Затем вы должны платить реальные живые подоходные налоги с мнимых процентов. Мнимые процентные платежи могут также вызвать воображаемые подарки от вас заемщику, которые могут съесть ваш ценный федеральный подарок и освобождение от налога на имущество.Псих? Да. Но я не устанавливал эти правила. Ваш любимый Конгресс сделал.

Для ссуд на сумму менее 100 000 долларов существуют некоторые исключения из правил ссуды ниже рыночной. Но предпочтительнее избегать всех налоговых проблем, просто взимая процентную ставку, которая, по крайней мере, равна AFR. В любом случае, я думаю, что взимание хотя бы некоторых процентов по семейным займам — это всегда хорошая идея, просто чтобы сохранить деловую основу. Поверьте мне, когда я говорю, что ведение дел по-деловому может спасти каждого от ненужного горя.

Обратите внимание на детали

И последнее, но не менее важное: предоставьте ссуду в письменной форме, чтобы убедиться, что IRS (и заемщик) будут рассматривать сделку как ссуду, а не подарок.

Это легко сделать, потому что несколько онлайн-сервисов предлагают кредитные документы «сделай сам» всего за несколько долларов. Я также советую собирать процентные платежи по кредиту не реже одного раза в полгода, а выплаты основного долга — своевременно и в срок. Это свидетельствует о том, что вы серьезно относитесь к возвращению своих денег — с процентами (хотя и по очень выгодной ставке).

Следуйте этим простым мерам предосторожности, и вы можете дать своему заемщику из члена семьи несколько выгодных условий ссуды, а также уберечь IRS от себя.

Как брать в долг и давать взаймы семье

Ссудить деньги члену семьи — или взять взаймы у кого-то — может показаться хорошей идеей: заемщик легко получает одобрение, и любые проценты остаются в семье, а не в банке.

Во многих случаях семейные ссуды бывают успешными, но для успеха требуется много открытого разговора и планирования.Вам нужно разобраться с административными вопросами и (возможно, более сложной) эмоциональной стороной дела. Вам также необходимо будет устранить потенциальные финансовые и юридические ошибки.

Вам также необходимо будет устранить потенциальные финансовые и юридические ошибки.

Основы семейных займов

Семейная ссуда, иногда называемая внутрисемейной ссудой, — это любая ссуда между членами семьи. Один член семьи может использовать его для ссуды или взаймы у другого либо в качестве средства передачи богатства — цель не имеет значения. Это просто ссуда, в которой не используется банк, кредитный союз или еще один традиционный кредитор, не принадлежащий к семье.

Семейная ссуда отличается от подарка, который IRS определяет как передачу собственности или денег кому-то другому без ожидания получения взамен чего-то равноценного. Рыночные процентные ставки, как правило, должны применяться к тому, что вы ссужаете или занимаете для того, чтобы ваш семейный кредит рассматривался как ссуда; если вы даете беспроцентную ссуду или ссуду с пониженной процентной ставкой, которая ниже рыночной процентной ставки, вы делаете подарок в глазах дяди Сэма.

Независимо от того, ссужаете ли вы деньги семье или занимаете деньги у нее, как правило, ссуда должна быть взаимовыгодной как для заемщика, так и для кредитора, чтобы ваша семья оставалась нетронутой. Кредиторы, в частности, должны понимать альтернативы, риски и налоговые последствия семейного кредита.

Кредиторы, в частности, должны понимать альтернативы, риски и налоговые последствия семейного кредита.

Альтернативы семейным займам

Как правило, кредиторы хотят помочь тем, кого они любят, и это хорошее начало. Но есть два основных способа материально помочь родственнику, помимо ссуды.

- Дарение : Если вы дарите деньги члену семьи, не ожидая получить взамен что-то не менее ценное, вы дарите подарок, который может снизить финансовую нагрузку на ваши отношения.Тем не менее, стоит подумать, действительно ли вам когда-нибудь понадобятся эти деньги, и в этом случае семейный заем может быть предпочтительнее, потому что вы можете захотеть, чтобы родственник сам нес ответственность за свои расходы.

- Совместное подписание : Вы также можете совместно подписать ссуду, которую берет член вашей семьи, чтобы помочь ему получить одобрение. Ваш доход и кредит могут быть достаточными, чтобы помочь им получить ссуду.

Однако, когда вы подписываете совместную подпись, вы гарантируете, что ваш родственник выплатит долг вовремя и в полном объеме.Другими словами, вы берете на себя ответственность по выплате долга, если ваш родственник не выплатит ссуду. Таким образом, ваш кредит подвергается риску, когда вы со-подписываете, и вы, возможно, не захотите пойти на такой риск.

Однако, когда вы подписываете совместную подпись, вы гарантируете, что ваш родственник выплатит долг вовремя и в полном объеме.Другими словами, вы берете на себя ответственность по выплате долга, если ваш родственник не выплатит ссуду. Таким образом, ваш кредит подвергается риску, когда вы со-подписываете, и вы, возможно, не захотите пойти на такой риск.

Преимущества и риски семейного кредита

Семейная ссуда часто может привести к беспроигрышной ситуации для обеих сторон, но такая договоренность сопряжена с риском.

Разъяснение преимуществ

- Более низкие процентные ставки : Заемщик потенциально может получить гораздо более низкую процентную ставку по ссуде, чем предлагал бы традиционный кредитор.

- Взаимовыгодные условия займа : Кредитор и заемщик могут договориться о более коротком или более длительном сроке ссуды по сравнению с традиционным банковским ссудой или выплате только процентов в начале срока ссуды.

- Терпение : Отношения кредитора с заемщиком могут сделать их более склонными приостанавливать или сокращать выплаты по семейной ссуде, когда заемщик испытывает финансовую проблему.

Разъясненные риски

- Неуплата : Вы можете быть уверены, что ваш родственник в конечном итоге вернет вам ваши деньги, но даже самый надежный человек может попасть в тяжелые времена и не вернуть вам долг.В то время как традиционные кредиторы принимают существенные меры для предотвращения невыполнения ссуд, семейные ссуды сосредоточены на предоставлении денег заемщику и без надлежащего планирования практически не предлагают никаких гарантий против риска дефолта.

- Нарушенные отношения : Если договоренность о ссуде или займе меняется к худшему, отношения между вами и членом вашей семьи могут испортиться навсегда.

- Недостаток средств : Деньги, которые вы вкладываете в банк, легко доступны, если вам когда-либо понадобится снять их в банке — это не относится к деньгам, которые вы вложили в члена семьи.

Сохранение семейных отношений

Прежде чем вы решите, давать ли деньги взаймы семье или брать ее взаймы у семьи, подробно обсудите ссуду. Если заемщик или кредитор состоят в браке (или состоят в отношениях на протяжении всей жизни), оба партнера должны участвовать в обсуждении. Помимо заемщика и кредитора, подумайте обо всех, кто зависит от кредитора — например, о детях или других родственниках, находящихся на попечении кредитора.

В этих обсуждениях не бывает излишней детализации.Легко предположить, что другие относятся к финансам так же, как и вы, и это не всегда верно. Лучше провести несколько сложных дискуссий сейчас, чем рисковать навсегда испортить отношения.

Защита кредитора (и иждивенцев)

Кредитор может выйти вперед с семейным займом, но кредиторы должны принять определенные меры предосторожности, чтобы минимизировать существенные риски, которые они берут на себя при предоставлении ссуды родственнику.

- Поговорите с местным прокурором.

Воспользуйтесь услугами адвоката, чтобы обсудить свои риски и любые варианты защиты. В противном случае вы не будете знать того, чего не знаете о своем воздействии.

Воспользуйтесь услугами адвоката, чтобы обсудить свои риски и любые варианты защиты. В противном случае вы не будете знать того, чего не знаете о своем воздействии. - Поощряйте заемщика безопасно вносить средства. Вы не хотите рисковать, чтобы заемщик потерял ссуду и запросил ее снова из-за неосторожных привычек. Сообщите заемщику, что до тех пор, пока им не понадобится использовать выручку от кредита, нет ничего безопаснее, чем хранить средства на банковском счете, застрахованном FDIC, или в кредитном союзе, застрахованном на федеральном уровне.

- Оформить письменно. Используйте письменное соглашение о займе, чтобы все были на одной странице и чтобы кредитор не ушел с пустыми руками. Местные поверенные и онлайн-службы могут предоставить шаблоны документов, которые вы можете заполнить, чтобы начать работу.

- Использовать залог. Для максимальной защиты настаивайте на использовании залога для обеспечения ссуды.

Это означает, что вы можете завладеть ценным активом и продать его, чтобы вернуть свои деньги в худшем случае.Если вы делаете большой семейный заем для покупки дома, вы можете захотеть получить залоговое право на дом, чтобы обеспечить ссуду и защитить себя от невыполнения кредита.

Это означает, что вы можете завладеть ценным активом и продать его, чтобы вернуть свои деньги в худшем случае.Если вы делаете большой семейный заем для покупки дома, вы можете захотеть получить залоговое право на дом, чтобы обеспечить ссуду и защитить себя от невыполнения кредита.

В случае невыполнения обязательств письменное соглашение может помочь доказать судам, что вы ожидали выплаты и намеревались добиться выплаты долга.

Понимание налогового законодательства

IRS занимается всем, даже ссудами, которые вы даете членам семьи. Проконсультируйтесь с местным налоговым консультантом перед подписанием договоров или предоставлением кредита.

Кредиторам разрешено взимать относительно низкую процентную ставку. Однако, если вы не начисляете проценты или взимаете плату ниже рыночной процентной ставки, IRS может рассматривать ваш заем как «подарок», и вы, как кредитор, можете оказаться на крючке из-за налогов на дарение. семейный заем из-за того, что он охарактеризован как кредит ниже рыночного, вам, как правило, придется взимать Применимую федеральную ставку (AFR). Прежде чем устанавливать ставку, поговорите со своим налоговым консультантом.

Прежде чем устанавливать ставку, поговорите со своим налоговым консультантом.

Помимо федерального закона, вам необходимо соблюдать законы штата, например, регулирующие ростовщичество.В соответствии с законодательством штата взимаемая вами процентная ставка не должна считаться чрезмерной.

Это всего лишь несколько вещей, которые следует учитывать — ваш налоговый консультант может рассказать вам больше.

Учитывая недавно низкие годовые процентные ставки и тот факт, что большинство членов семьи не являются ростовщиками, ростовщичество по семейным займам маловероятно.

Внесение семейного кредита в письменную форму

В письменном кредитном соглашении должны быть определены условия для кредитора и заемщика. При его подготовке убедитесь, что в документе рассмотрены следующие вопросы, и что обе стороны подписали его, чтобы он имел юридическую силу.

Условия для кредиторов

Если вы предоставляете кредит, при составлении кредитного договора учитывайте следующее:

- Сколько вы планируете одолжить

- Зачем вы ссужаете деньги

- Ожидаете ли вы выплаты

- Как и когда вы ожидаете выплаты (например, ежемесячно или чеком)

- Какая процентная ставка применяется в ссуду

- Что вы будете делать, если заемщик перестанет производить платежи (например, взимать штрафы за просрочку платежа или принимать обеспечение)

- Будете ли вы использовать стороннюю кредитную службу и будет ли она сообщать о платежах в кредитные бюро

- Что вы будете делать, если заемщик получит травму или станет инвалидом

- Если ссуда приведет к тому, что другие (например, братья и сестры заемщика) унаследуют меньшую сумму, и будет ли это принято во внимание после вашей смерти

Условия для заемщиков

Лицо, получающее семейный заем, должно учитывать следующие аспекты займа:

- Имеется ли у вас план (и достаточный доход) для погашения ссуды?

- Что вы планируете делать, если не можете производить платежи в течение одного месяца (или нескольких месяцев)

- Планируете ли вы сообщить кредитору, как вы потратите средства по кредиту

- Имеет ли кредитор право «предлагать», как вы расставляете приоритеты в расходах, выбираете карьеру и тратите свое время (особенно, если вы не производите платежи)

- Каким образом кредитор пострадает в финансовом отношении если вы не можете погасить (например, из-за несчастного случая)

- Согласны ли вы на создание кредита и сообщать о платежах в кредитные бюро

Использование услуг семейного кредита

Если вам нужна помощь в этом процессе, несколько онлайн-сервисов помогут снизить вероятность разочарования. Они будут:

Они будут:

- Обеспечение логистики платежей, настройка автоматических переводов между банковскими счетами

- Предоставление документов, адаптированных к вашей ситуации и вашему штату

- Предоставление налоговых документов (если применимо)

Изучите каждого поставщика и спросите, какие услуги они могут и не могут предлагать, прежде чем подписывать соглашение. Вы также можете работать с местными адвокатами и компаниями, предлагающими аналогичные услуги.

Как сохранить ссуду семье и друзьям исключительно в бизнесе

Возможно, вы обошли банк, получив ссуду от семьи или друзей, но вы все равно должны относиться к ситуации как к чисто деловой.Письменное заключение соглашения защищает не только обе стороны, но и ваши отношения. В конце концов, одолжить деньги — это не то же самое, что взять машину в долг.

Во-первых, вы должны указать, сколько денег вам нужно, на что вы их потратите и как вы их вернете. Затем составьте юридические документы — соглашение о том, что человек действительно будет вкладывать деньги в бизнес.

Затем составьте юридические документы — соглашение о том, что человек действительно будет вкладывать деньги в бизнес.

Слишком часто владельцы бизнеса не могут найти время, чтобы точно определить, какие документы следует заполнять, когда они занимают деньги у семьи или друзей.«Часто владельцы малого бизнеса больше думают о том, какой тип автомобиля покупать, чем о том, как структурировать этот тип кредитного соглашения», — говорит Стивен И. Леви из бухгалтерской фирмы GHP Financial Group. К сожалению, если вы допустили ошибку в этой области, исправить ее будет сложно.

В вашем кредитном соглашении должно быть указано, является ли ссуда обеспеченной (то есть, кредитор владеет правом на часть вашей собственности) или необеспеченной, какими будут платежи, когда они подлежат оплате и каковы проценты.Если деньги представлены в форме инвестиций, вы должны установить, является ли бизнес партнерством или корпорацией, и какую роль, если таковая имеется, будет играть инвестор. Чтобы быть уверенным, что вы, ваша семья и друзья имеете четкое представление о создаваемых финансовых обязательствах, вы несете обоюдную ответственность за то, чтобы все были проинформированы о процессе и вместе решили, как лучше действовать.

Самое важное, — говорит Маккивер, — «Опишите юридические обязанности обеих сторон, а также то, когда и как следует вернуть деньги.«Если ваше кредитное соглашение является сложным, рекомендуется проконсультироваться с вашим бухгалтером о лучших способах структурирования кредита.

Какой бы путь вы ни выбрали, убедитесь, что соглашение составлено в письменной форме, если вы ожидаете, что оно будет обязательным». Когда вы вкладываете деньги в бизнес, закон очень ясен: вы должны иметь все соглашения, записанные и задокументированные », — говорит МакКивер. Если вы этого не сделаете, эмоциональные и юридические трудности могут привести к судебному разбирательству. не задокументировано, вы можете остаться без правовой защиты.

Налоговые аспекты

Формулировка соглашения на бумаге также защищает и вас, и вашего кредитора, когда наступает время уплаты налогов. Опора на неформальные и устные договоренности приводит к налоговым трясинам. «В таких случаях у вас есть бремя доказательства, чтобы показать IRS, что [деньги] не были подарком», — говорит Том Охсеншлагер, вице-президент по налогообложению Американского института сертифицированных бухгалтеров. Если IRS рассматривает это как подарок, потому что не было намерения вернуть его, тогда кредитор попадает под действие федеральных правил налога на дарение и должен будет платить налоги на деньги, если они превышают 13000 долларов.Также убедитесь, что лицо, предоставляющее деньги, взимает процентную ставку, отражающую справедливую рыночную стоимость.

Если IRS рассматривает это как подарок, потому что не было намерения вернуть его, тогда кредитор попадает под действие федеральных правил налога на дарение и должен будет платить налоги на деньги, если они превышают 13000 долларов.Также убедитесь, что лицо, предоставляющее деньги, взимает процентную ставку, отражающую справедливую рыночную стоимость.

Если ваш друг или член семьи хочет предоставить вам беспроцентную ссуду, убедитесь, что сумма ссуды не превышает 100 000 долларов. Если вы заимствуете больше, IRS назначит кредитору процентную ставку по рыночной ставке, более известную как «вмененный процент». Это означает, что хотя ваш друг или родственник может не получать проценты по взятым вами в долг, IRS будет взимать с них налоги, как если бы они были.

Проценты не начисляются, если общая сумма кредитов меньше 10 000 долларов. Вмененная сумма в диапазоне от 10 000 до 100 000 долларов США ограничивается вашим чистым инвестиционным доходом, таким как проценты, дивиденды и, в некоторых случаях, прирост капитала. Чтобы определить процентную ставку по этим транзакциям, IRS использует так называемую применимую федеральную ставку, которая меняется ежемесячно. Имейте в виду, что если вы не укажете все детали ссуды в письменной форме, вам будет очень сложно удержать проценты, которые вы платите по ней.Кроме того, родственник, одолживший деньги, не сможет получить налоговый вычет за убытки, если вы обнаружите, что не можете их вернуть.

Чтобы определить процентную ставку по этим транзакциям, IRS использует так называемую применимую федеральную ставку, которая меняется ежемесячно. Имейте в виду, что если вы не укажете все детали ссуды в письменной форме, вам будет очень сложно удержать проценты, которые вы платите по ней.Кроме того, родственник, одолживший деньги, не сможет получить налоговый вычет за убытки, если вы обнаружите, что не можете их вернуть.

В целях полной безопасности Ochsenschlager рекомендует сделать друга или родственника, дающего деньги, одним из акционеров компании. Это фактически превращает транзакцию в инвестицию в вашу компанию, а также упрощает с точки зрения налогообложения для вашего друга или родственника списание транзакции как обычного убытка, если бизнес потерпит неудачу.(Это применимо только в том случае, если общая сумма, полученная вашей компанией за свои акции, включая инвестиции родственника, не превышает 1 миллиона долларов.)

Кроме того, «если ваша компания чрезвычайно успешна, ваш родственник будет иметь долю в капитале компании. , и его или ее первоначальные инвестиции будут стоить намного больше », — говорит Охсеншлагер. Напротив, если родственник дает вам ссуду, а ваша компания разоряется, убыток родственника обычно считается личным безнадежным долгом. Это создает еще большее налоговое неудобство, потому что личные безнадежные долги могут быть заявлены как капитальные убытки только для компенсации прироста капитала.Если убыток капитала превышает прирост капитала, только 3000 долларов убытков могут быть использованы против обычного дохода в любой данный год. Таким образом, физическому лицу, выдающему крупную невозвращенную ссуду, возможно, придется ждать несколько лет, чтобы получить налоговые льготы от убытка.

, и его или ее первоначальные инвестиции будут стоить намного больше », — говорит Охсеншлагер. Напротив, если родственник дает вам ссуду, а ваша компания разоряется, убыток родственника обычно считается личным безнадежным долгом. Это создает еще большее налоговое неудобство, потому что личные безнадежные долги могут быть заявлены как капитальные убытки только для компенсации прироста капитала.Если убыток капитала превышает прирост капитала, только 3000 долларов убытков могут быть использованы против обычного дохода в любой данный год. Таким образом, физическому лицу, выдающему крупную невозвращенную ссуду, возможно, придется ждать несколько лет, чтобы получить налоговые льготы от убытка.

Если ссуда, которая не может быть погашена, является бизнес-ссудой, кредитор получает вычет из обычного дохода и может брать вычеты даже до того, как ссуда станет полностью бесполезной. (Одна загвоздка: IRS очень узко рассматривает то, что считается бизнес-ссудой.Чтобы квалифицироваться как бизнес-ссуда, ссуда должна быть связана с бизнесом кредитора. ) Это будет сложно, поэтому проконсультируйтесь с бухгалтером о том, как лучше структурировать ссуду для получения максимальных налоговых льгот для обеих сторон.

) Это будет сложно, поэтому проконсультируйтесь с бухгалтером о том, как лучше структурировать ссуду для получения максимальных налоговых льгот для обеих сторон.

Сделать своего родственника акционером не означает, что вам придется мириться с мамой или папой в бизнесе. В зависимости от организационной структуры вашей компании ваш друг или родственник может быть молчаливым партнером, если ваша компания создана как товарищество, или молчаливым акционером, если вы организованы как корпорация S или компания с ограниченной ответственностью.

Даже если задокументированы все детали, ваши обязанности далеко не исчерпаны. Не делайте предположений и не принимайте людей как должное только потому, что они друзья или члены семьи. Коммуникация — ключ к успеху.

Если ваш родственник или друг не принимает активного участия в бизнесе, обязательно свяжитесь с ним или с ней раз в месяц или два, чтобы объяснить, как идет бизнес. «Когда люди вкладывают деньги в малый бизнес, это часто становится их любимым проектом», — говорит Маккивер. «Важно найти время, чтобы держать их в курсе.«

«Важно найти время, чтобы держать их в курсе.«

И, конечно же, платежи. Хотя друзья или родственники, которые инвестируют в ваш бизнес, понимают риски, вы никогда не должны принимать ссуду как должное.« Не пренебрегайте возвратом денег », — говорит МакКивер. . «Такое отношение может испортить отношения».

Эта статья представляет собой отредактированный отрывок из «Начни свой собственный бизнес, пятое издание», опубликованного Entrepreneur Press.

Что нужно помнить, прежде чем давать взаймы члену семьи или другу

«Ни заемщиком, ни заимодавцем быть не может, ибо ссуда часто теряет и себя, и друга.»

Совет Полония, главного советника короля Клавдия в Гамлете, имел веские причины.

Ссуда члену семьи или другу обычно не имеет обеспечения. Условия не определены или туманны и требуют выплаты Это сложно. А если ссуда становится плохой, отношения тоже портятся. Более того, такая ссуда обычно беспроцентная. Это означает, что вы теряете деньги.

Итак, большинство людей вздрагивают от оказания финансовой помощи своим близким. Но что если вы составите юридический документ, в котором четко прописаны условия займа — таким образом вы поможете другу и защитите свои интересы.

Это можно сделать двумя способами — вексель и подробный кредитный договор.

«Вексель — это подтверждение погашения долга (по требованию или иным образом) и может включать некоторые простые условия. Если целью является включение конкретных или подробных положений, рекомендуется заключить договор займа», — говорит Гурмит Сингх Каинт, партнер юридической фирмы DH Law Associates из Мумбаи.

Оба документа являются юридически действительными и принимаются судами в случае возникновения споров.

СОСТАВЛЕНИЕ ДОКУМЕНТА

Если вы хотите, чтобы это было просто и только для записи, используйте простой вексель, безусловное обещание заемщика выплатить фиксированную сумму по требованию или в определенный день.

Этот инструмент подпадает под действие Раздела 4 Закона об оборотных инструментах 1881 года и должен быть подписан заемщиком. Они бывают разных типов — индивидуальные / совместные заемщики, выплачиваются по требованию, выплачиваются в рассрочку или единовременно, под проценты и без процентов.

Они бывают разных типов — индивидуальные / совместные заемщики, выплачиваются по требованию, выплачиваются в рассрочку или единовременно, под проценты и без процентов.

Хотя основной формат тот же, несколько предложений добавлены или изменены для изменения условий.

Обещание выплатить: образец векселя, предусматривающего выплату процентов и выплат в рассрочку

Простой поиск в Google предоставит вам образцы форматов. Хотя это и не обязательно, лучше сделать заметку на гербовой бумаге и заверить ее нотариально. Любой нотариус (специальный судебный исполнитель) засвидетельствует это за небольшую плату.Кредитные документы, однако, должны быть составлены на гербовой бумаге и нотариально заверены.Они позволяют вам помещать столько пунктов, сколько вы хотите, например, о залоге, невыполнении обязательств, прекращении действия и включении законных наследников.

Будьте внимательны с формулировкой. Используйте полные имена (как они указаны в удостоверениях личности, таких как PAN / I-card избирателя) и четко укажите дату и место.

Такие моменты, как срок пребывания в должности, периодичность (ежемесячно, ежегодно, единовременно или в рассрочку) платежей и способ расчета процентов (простой, начисляемый ежегодно и т. Д.) Должны быть четко сформулированы. Осуществите транзакцию через банковский чек и укажите номер чека в договоре.

В отличие от простого векселя, кредитный договор можно изменить. В соглашение необходимо внести поправку. Это дает возможность сторонам вносить изменения в документ на взаимосогласованных условиях. «Поправки могут быть внесены либо путем письменного подтверждения, либо путем дополнительного соглашения», — говорит Каинт из DH Law Associates.

Нет никаких юридических требований, но желательно получить документ, подписанный свидетелем, желательно кем-то, не связанным ни с одной из двух сторон.Это будет иметь вес, если возникнет спор.

НАЛОГОВЫЙ УГОЛ

Подарки членов семьи не облагаются налогом, как и ссуды. Но любой подарок на сумму свыше 50 000 рупий от друга (не родственника или любого лица, не подпадающего под определение «семья» в соответствии с Законом о подоходном налоге) в течение финансового года облагается налогом. Однако если это ссуда (с процентами или без), она не облагается налогом.

Однако если это ссуда (с процентами или без), она не облагается налогом.

Итак, если ваш друг подарит вам 60 000 рупий, вы должны заплатить налог с суммы, но если это ссуда, которую вы будете возвращать, с нее не будет налога.

Беспроцентные ссуды не облагаются налогом как для кредиторов, так и для заемщиков. Однако это усложняется, если есть положение о выплате процентов, так как кредитор должен будет платить налог на заработанные проценты. «Должен ли заемщик платить налог на уплаченные проценты, зависит от цели ссуды. Хотя, скажем, ссуда, взятая на покупку дома, будет иметь право на налоговый вычет в соответствии с разделом 24, вы не получите никаких налоговых льгот, если деньги предназначены для личного использования », — говорит Кулдип Кумар, исполнительный директор налоговой и регулирующей службы PricewaterhouseCoopers India.

Кроме того, неинституциональные ссуды (от частных лиц, включая друзей и членов семьи) не подлежат налоговому вычету в соответствии с Разделом 80C. То есть вы не сможете требовать налогового вычета с основной суммы. Но тогда, в отличие от друга, банк никогда не даст вам ссуду без процентов или со скидкой.

То есть вы не сможете требовать налогового вычета с основной суммы. Но тогда, в отличие от друга, банк никогда не даст вам ссуду без процентов или со скидкой.

Использование вашего дома в качестве залога

Если вам нужны деньги для оплаты счетов или ремонта дома, и вы думаете, что ответ заключается в рефинансировании, второй ипотеке или ссуде под залог собственного капитала, внимательно рассмотрите свои варианты.Если вы не можете произвести платежи, вы можете потерять свой дом, а также накопленный капитал.

Поговорите с адвокатом, финансовым консультантом или другим лицом, которому вы доверяете, прежде чем принимать какие-либо решения о займе денег под залог вашего дома.

Знаки раннего предупреждения

Не позволяйте никому уговаривать вас использовать дом в качестве залога для займа денег, которые вы не сможете вернуть. Высокие процентные ставки и стоимость кредита могут сделать заем денег очень дорогим, даже если вы используете свой дом в качестве залога. Не все ссуды или кредиторы (известные как «кредиторы») созданы равными. Некоторые недобросовестные кредиторы нацелены на пожилых домовладельцев или домовладельцев с низким доходом, а также людей с проблемами кредита. Эти кредиторы могут предлагать ссуды на основе собственного капитала вашего дома, а не вашей способности выплатить ссуду.

Не все ссуды или кредиторы (известные как «кредиторы») созданы равными. Некоторые недобросовестные кредиторы нацелены на пожилых домовладельцев или домовладельцев с низким доходом, а также людей с проблемами кредита. Эти кредиторы могут предлагать ссуды на основе собственного капитала вашего дома, а не вашей способности выплатить ссуду.