Что такое МФО в Украине. Виды микрофинансовых организаций в Украине

В Украине активно растет спрос на небольшие моментальные займы. Это диктует направление развития внутреннего кредитного рынка и вплотную подводит нас к вопросу, что такое МФО. Микрофинансовые организации – это частные небанковские компании, выдающие потребительские займы по упрощенной схеме. Обычно здесь берут небольшие суммы до зарплаты или деньги, которых не хватает для важной покупки/поездки. Не следует путать это понятие с банковским идентификатором, состоящим из шести цифр, который также называют МФО.

Разновидности МФО

Все существующие микрофинансовые организации можно разделить на несколько типов по способу оформления займа и требованиям к залогу:

-

кредитование онлайн или офлайн – отдельные МФО работают только в сети интернет, другие предлагают заключить договор и забрать деньги в одном из подразделений компании;

-

займы с залогом и без – первый вариант позволяет получить значительно больший кредит (более 50 тыс. гривен – в зависимости от имущества), второй тип гораздо проще в оформлении и обычно предполагает сумму до 10 тыс. гривен.

Также вид МФО может быть комбинированным, когда клиенту предлагают выбирать наиболее удобный способ подписания договора и широкий диапазон займов. Обратите внимание, что лицензия микрофинансовых организаций позволяет им вести исключительно кредитную деятельность. Поэтому клиентам недоступны услуги размещения депозитов или открытия счетов – микрозаймы остаются основным продуктом МФО.

Правовые основы деятельности

Микрофинансовые организации контролируются НБУ с целью недопущения нелегальной деятельности. В действующих кодексах нет специального раздела, который бы регламентировал работу МФО, поэтому в качестве правовой основы используются:

-

закон «О защите прав потребителей»;

-

Гражданский кодекс;

-

законы «О финансовых услугах», «Про банки и банковскую деятельность», «Об электронной коммерции».

Узнать больше вы можете в видео: https://www.youtube.com/watch?v=J9QQ4ey1bRs

Как проверяют клиентов и оформляют займы

Основное преимущество МФО перед банками – минимальные требования к заемщикам. Рассчитывать на кредит может любой совершеннолетний дееспособный гражданин Украины, у которого есть действующий паспорт и ИНН, мобильный телефон и карта любого банка страны. Дополнительно личность клиента проверяется через Бюро кредитных историй.

Чтобы оформить заем, достаточно следовать простой инструкции:

-

выберите компанию с наиболее привлекательными для вас условиями и зайдите на ее сайт;

-

введите необходимую сумму и срок кредитования, система сразу же автоматически подсчитает проценты;

-

зарегистрируйтесь на сайте и заполните анкету с указанием мобильного телефона, номера банковской карты;

-

дождитесь решения по вашему запросу и зачисления указанной суммы на персональный счет.

Почему микрозаймы выгоднее банков и ломбардов?

Преимущества микрозаймов в сравнении с банковским кредитованием и услугами ломбардов очевидны:

-

нет необходимости посещать офис финансовой организации и заполнять множество бумаг;

-

не нужно собирать различные справки, делать ксерокопии документов;

-

подать заявку можно в любой момент в режиме 24/7;

-

не придется предоставлять залоговое имущество;

-

заявка будет одобрена в 98% случаев.

Отказывают ли МФО клиентам?

Учитывая низкие требования микрофинансовых организаций к заявителям, возникает вопрос – могут ли они отказать и кому именно? Такие ситуации случаются и обычно связаны:

-

с несвоевременным погашением прошлого кредита в этой же фирме;

-

существующими долгами перед выбранной компанией;

-

указанием неправдивой информации, неверным заполнением анкеты;

-

слишком низкой суммой доходов, критично плохой кредитной историей и другими аналогичными факторами.

Что грозит должникам?

Новые клиенты обычно задаются вопросом, что делают МФО с должниками. При наступлении просрочки по очередному платежу насчитывается пеня, размер которой можно заранее узнать на сайте компании. Также клиенту могут звонить сотрудники микрозайма, напоминающие о необходимости погасить долг. Если длительное время никакого поступления средств не будет, договор будет передан на обработку в коллекторскую фирму. По крупным займам МФО иногда подают в суд.

Чтобы не попасть в такую неприятную ситуацию, следует своевременно погашать долги. Если возможности внести всю сумму нет, вносите хотя бы небольшие части. Чтобы избежать начисления пени, достаточно еще до наступления просрочки договориться с компанией об отсрочке, продлении кредита или его реструктуризации.

Как выбрать подходящую компанию?

Несмотря на очевидные преимущества МФО, рекомендуется внимательно выбирать компанию

-

наличие на сайте документов, подтверждающих законную деятельность, – сертификаты, лицензии, образец договора, детальные правила обслуживания, инструкции для пользователей;

-

простой удобный интерфейс – клиенту сразу должно быть понятно, сколько компания готова дать в долг, на какой срок, с какими процентами и т.д.;

-

четкие условия погашения долга и точная сумма к возврату.

Компания «Заплатка» предлагает максимально выгодные и абсолютно прозрачные условия микрокредитования. На сайте представлены все правоустанавливающие документы, а сумма и срок возврата займа указываются точно (без скрытых комиссий). Получите необходимую финансовую помощь, не покидая комфортного места за компьютером дома или на работе!

оформить кредит

Что такое МФО в Украине? Виды микрофинансовых организаций (компаний) в Украине

С высоким спросом на «быстрые кредиты» растет и количество кредитующих организаций, особенно микрофинансовых МФО. На самом деле микрозайм может быть интересен абсолютно всем, потому что это выгодно и быстро оформляется. Разберемся, что такое МФО и как она может действительно спасти ситуацию, когда нужно быстро решить проблемы.

Микрофинансовые организации – юридически зарегистрированные компании, которые имеют лицензию на осуществление кредитной деятельности. В отличие от банков в основном МФО имеют право только выдавать кредиты, т.е. такие виды продуктов как депозиты, открытие счетов для клиентов будут недоступны.

Микрозайм – основной продукт МФО, который выдается под процент на определенный срок на конкретных условиях. Выдается только на основании подписании договора, который имеет полную юридическую силу.

На законодательном уровне никаких требований ни к статутному капиталу, ни к организационно-правовой форме, где можно взять кредит в МФО на карту в Украине нет. Поэтому собственники компании выбирают форму на свое усмотрение.

В Украине в 2018 году работает более 680 компаний, где можно оформить быстрый займ и каждая из них осуществляет свою деятельности законно и контролируется со стороны Национального банка Украины.

Виды микрофинансовых организаций

Законом не определено видов МФО. Лицензирование микрофинансовых организаций со стороны НБУ – единственное установленное законом требование. Поэтому виды компаний можно выделить только исходя из критериев. По виду процедуры оформления:

- Которые кредитуют только онлайн;

- Предоставляют возможность забрать деньги также и в отделении.

По сумме и требованиям к внесению залога:

- Компании, где займ в МФО можно запросить на небольшую сумму (до 10000 грн) и без залога;

- Кредитующие на большие суммы (свыше 50000 грн) и с возможным предоставлением залога.

Чем регулируется деятельность МФО в Украине?

Микрофинансовые компании в Украине осуществляют деятельность, которая контролируется законами «Про банки и банковскую деятельность», «Про финансовые услуги и государственное урегулирование рынка финансовых услуг». Контролируются НБУ, поэтому нелегальные МФО сразу ликвидируются.

Данные о компании можно найти:

- В едином государственном реестре;

- На сайте компании.

Виды деятельности микрофинансовых организаций

Основным видом деятельности является выдача кредитов. Обычно другие виды деятельности не осуществляются.

А вот виды займов могут быть разные:

- Быстрые займы на небольшие суммы;

- Под залог имущества (на большие суммы).

Чаще всего микрокредитование предполагает быструю процедуру оформления с таким расчетом, чтобы клиент не тратил время на посещение отделение. По паспорту и коду кредитный скоринг может оценить финансовое положение клиента, его кредитную историю и принять решение по заявке. Таким образом, оценка кредитоспособности заемщика имеет существенную роль при принятии решения.

Как взять кредит в МФО?

Нужно пройти несколько шагов:

1. Выбрать компанию и зайти на ее сайт;

2. Как правило, на главной странице указать желаемую сумму и срок;

3. Перейти к заполнению анкеты;

4. Указать мобильный телефон и карту;

5. Дождаться решение по заявке и зачисление суммы на счет.

Как МФО проверяют заемщиков?

Кредитная политика онлайн-сервисов такая, что требования к клиентам особые не выставляются. Кто может получить сумму:

- Граждане Украины;

- Те, у кого есть действующий паспорт и ИНН;

- Нужен доступ в интернет;

- Наличие мобильного;

- Банковской карты любого банка Украины.

Анкета каждого нового клиента проверяется через Бюро кредитных историй, благодаря чему системе удается определить, можно ли выдавать средства или нет. Услуги доступны банковским должникам и тем, у кого есть невыплаченный займ на момент подачи заявки.

Почему МФО отказывают в выдаче средств?

Отказать в выдаче средств могут по таким причинам:

- Если у вас есть невыплаченный долг в этой же компании;

- Вы не вовремя выплатили

Как выбрать МФО для микрозайма, проверка микрофинансовых организаций

- Как работают МФО

- Как клиенту выбрать МФО

- Как подобрать МФО под собственные нужды

Выбор МФО (микрофинансовой организации) для получения микрокредита решение гораздо более ответственное, чем представляется людям в момент острой нужды. Можно подумать, что опасаться следует как раз МФО, т.к. рискуют деньгами именно они. Однако в реальности все сложнее.

Чтоб разобраться, как выбрать МФО, стоит выяснить, чем грозит неправильный выбор микрофинансовой организации, какие риски связны с этим. Перечисление всех возможных проблем выйдет слишком громоздким, но большую часть обычных неприятностей можно условно собрать в 3 категории:

- Возможность уплатить за пользование заемными деньгами больше ожидаемого, т.к. условия выдачи займа не были поняты клиентом.

- Риск обмана со стороны недобросовестного МФО.

- Риски мошенничества неизвестных лиц, которые выдают себя за микрофинансовую организацию, но не являются ею.

Вокруг рынка заимствований совершаются и другие преступления, но мы не будем рассматривать их здесь, также как и прочие связанные с МФО проблемы. Но сосредоточимся на выборе таких займодавцев, которые проблем не создают.

Как работают МФО?

В Российской Федерации действует несколько тысяч микрофинансовых организаций, с разной спецификой и условиями работы. Однако большая часть МФО имеет много общего по внутреннему устройству и совершаемым операциям. Требования закона к ним тоже одинаковы. Условия предоставления займов унифицируются конкуренцией, МФО редко могут назначать их без оглядки на предложения других фирм с подобными услугами.

Некоторые общие особенности работы микрофинансовых организаций можно описать в таких формулировках:

- Организация, желающая выдавать займы под проценты, регистрирует свою деятельность в государственных органах. Ее название включается в реестр Центрального банка.

- Зарегистрированные установленном порядке МФО подчиняются правилам для этого типа финансовых организаций.

- Микрофинансовые организации открывают офисы, региональные подразделения, кассы и прочие необходимые для их работы структуры.

- МФО создают сайты с рекламной информацией, формами для связи с клиентами и возможностью оформлять займы удаленно.

В работе многих МФО все больше участвует роботы – компьютерные системы обрабатывающие заявки на получение займов, проверяющие информацию о клиенте через интернет. Роботы даже выносят решения о выдаче некоторых займов или отказе.

Полезно знать: Роботы для выдачи займов автоматически

Большая часть займов микрофинансовых организаций сейчас предлагается не наличными, но переводом на банковский счет, карту, в кошелек электронных денег и т.п. Это дешевле, быстрее, дает дополнительную возможность проверить клиента и зафиксировать факт совершения операции.

Проверка МФО сведений о клиентах носит более неформальный характер, чем у банковских учреждений. Микрофинансовые организации активно пользуются сведениями о телефонных номерах, устройствах с которых заявитель посылает заявку, информацией из социальных сетей и других следах потенциального заемщика в интернете.

Как клиенту выбрать МФО

Микрофинансовые организации, работающие в рамках закона, представляются более безопасными. Потому начинать проверку МФО следует на легальность, наличие регистрации и лицензий.

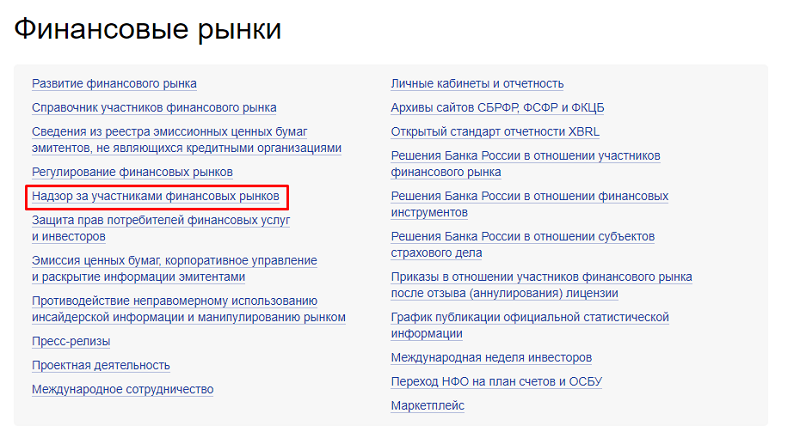

Первый и обязательный шаг – проверка МФО в реестре Центрального банка (Банк России). Сайт ЦБ легко найти в любой поисковой системе. Потенциальным заемщикам будет нужен раздел «Надзор за участниками финансового рынка».

Скриншот: cbr.ru

Дальнейший поиск идет по тематике микрофинансовых организаций.

Поскольку множество МФО предлагает почти одинаковые услуги, то проверять их удобнее не по отдельности, но скачать весь реестр в формате эксель и уже в нем искать названия нужных фирм.

Второй, не менее важный способ проверки МФО – чтение отзывов об их услугах и условиях в социальных сетях, в комментариях на сторонних сайтах и во всех прочих местах всемирной паутины. В 2018 году выбрать МФО по отзывам становится все проще, но к информации на собственных сайтах микрофинансовых организаций стоит относиться с объяснимой осторожностью.

Изучая сайты МФО следует отмечать некоторые особо важные аспекты:

- Если сайт не содержит достаточной информации о разрешениях, лицензиях, регистрации, местоположении, руководстве МФО, то возникают обоснованные подозрения в законности работы организации. К такому займодавцу лучше не обращаться.

- Если на сайте не ясно прописаны все условия погашения займа, особенно в части процентных ставок, комиссий и общей стоимости услуги, появляется еще один способ для подозрений. Заимствования с неясными условиями могут обойтись непозволительно дорого.

- Порядок начисления процентов по займу у МФО должен подчиняться Закону № 151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях». Этот закон запрещает требовать по процентам сумму более чем в 3 раза превышающую первоначальный заем. Но, это правило действует для займов сроком до 1 года, не касается штрафных санкций и платежей за дополнительные услуги.

- Есть также ограничения для штрафов. Законодательство не позволяет назначать их более 2-кратной величиной от суммы невыплаченного остатка займа.

Эти правила должны соблюдаться в условиях договора, МФО обязано информировать своих клиентов о существующих ограничениях и актах законодательства, в которых они установлены. Такие правила делают договор займа довольно обстоятельным и подробным документом. Краткий и неопределенный в формулировках договор свидетельствует о явном нарушении закона со стороны МФО.

Читайте также: Где взять займ круглосуточно — обзор МФО, выдающих займы 24 часа

Обратим особое внимание – полный текст договора займа (конечно без суммы и данных заемщика) должен быть доступен для предварительного ознакомления.

На сайте МФО должна быть ясно прописана информация обо всех взимаемых с заемщика платежах и основаниях для назначения этих платежей. Отсылка к другим документам и правилам, которых нет на сайте – серьезный повод для подозрений.

Стоит обратить внимание на организацию и оформление сайта. Если он сделан неряшливо и труден для понимания, то МФО можно подозревать уже не в злом умысле, но в неорганизованности и низкой ответственности.

И еще один обязательный момент – сайт, на котором вводятся данные для получения займа, должен принадлежать именно этой МФО! Уже зафиксированы случаи появления фальшивых сайтов. Клиенты вводили на них личную информацию для получения займа, а злоумышленники пользовались этими данными в своих целях, в т.ч. получали займы по данным клиента в других МФО, выводили средства в неизвестном направлении и оставляли невиновному лицу обязательства по погашению займа или необходимость доказывать свою невиновность.

Проверить микрофинансовую организацию не выходя в интернет гораздо сложнее. Чтобы найти нужную информацию придется делать запросы в государственные органы – что требует времени; искать личного общения с теми, кто пользовался услугами этого МФО – что еще сложнее; запросить у МФО оригиналы разрешений – что вряд ли добавит доброжелательности.

Вывод – тем, кто далек от современных технологий, остается проверять МФО по слухам и личному впечатлению.

Читайте также: Займы по телефону — МФО, выдающие займы на карту

Как подобрать МФО под собственные нужды

В предыдущем разделе была дана важная, хотя и не исчерпывающая, информация, о том, как уберечься от злоупотреблений и мошенничества, каких МФО следует избегать.

Однако вопрос личной выгоды не будет решен, даже когда в списке останутся лишь проверенные МФО с абсолютно законными условиями.

Каждый тип займов имеет своего потребителя и неудобен остальным. Кому не хватает денег на неделю до зарплаты, тот не будет искать долгосрочного займа на развитие бизнеса с рассмотрением в течение 5 дней и т.д. Выбирать заем стоит лично для себя, не обращая внимания даже на самые выгодные, но ненужные предложения, потому что за них тоже придется платить.

Тут можно дать такие общие рекомендации:

- Если срочно, но ненадолго нужна небольшая сумма (заплатить за интернет, за телефон и т.п.), то следует искать быстрый заем «без отказов», с переводом на карту или кошелек. Процент не особенно важен. Лишь бы все было просто и честно.

- Если нужна большая сумма на небольшой срок, стоит сделать главным критерием поиска максимально возможную величину займа. Тут имеет значение процентная ставка. А еще важнее величина комиссий и других платежей, которые зависят не от срока погашения, но начисляются единовременно.

- Для долгосрочных займов, на год и более, больше все значит процент за пользование средствами и порядок его начисления. Такой заем выгодно получать только по низкой ставке, с относительно небольшой итоговой переплатой. Лучше чтобы процент исчислялся не от первоначальной суммы, а от величины непогашенного остатка.

- Тем, у кого в прошлом были неплатежи по обязательствам, придется искать МФО лояльно относящиеся к плохой кредитной истории.

Во всех случаях будут важны требования к предоставляемым документам, гарантиям, возрастные ограничения и др. А также – способ выдачи заемных средств и их погашения.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Автор: Команда Bankiros.ru

00

2 082 просмотра Подпишитесь на Bankiros.ru

Все микрофинансовые организации (МФО) в Нижнем Новгороде

Сегодня на финансовом рынке представлены микрофинансовые организации в Нижнем Новгороде, услуги которых доступны большинству граждан России независимо от их кредитного прошлого. Одним из самых востребованных считается срочный займ, который можно получить на карту, не выходя из дома. На портале Banki.ru вы найдете информацию обо всех компаниях в Нижнем Новгороде, готовых заключать сделки онлайн.

Рекомендации по оформлению сделок с МФО

Чтобы такой нужный сегодня микрозаём завтра не превратился в источник серьезных проблем, важно ответственно относиться к каждому из этапов сделки. Предлагаем вам несколько полезных советов, чтобы сделать сотрудничество с МФО действительно полезным и безопасным.

1. Проверяйте кредитора. Главный критерий, которому должна соответствовать микрофинансовая организация – присутствие в реестре Центрально Банка РФ. Только компании из этого списка могут выдавать средства населению. Если вы выбираете фирму на сайте Banki.ru, то можете не сомневаться в ее благонадежности.

2. Изучите условия предоставления ссуды. Это важно в первую очередь для самого клиента, который должен точно понимать, какую сумму и в какие сроки ему нужно будет вернуть, и, исходя из этого, реально оценивать свои возможности.

3. Внимательно читайте договор. Даже если вы берете кредит уже не первый раз, лучше не пренебрегать этим советом. Если какие-то пункты вам не понятны, не стесняйтесь попросить разъяснения у сотрудников финансовой компании.

4. Своевременно возвращайте долг. Так вы сможете избежать штрафных санкций. Если по каким-то причинам вы не успеваете вернуть деньги, обязательно свяжитесь с фирмой и договоритесь об отсрочке.

Лучшие кредитные организации на портале Banki.ru

Все компании, представленные на нашем сайте, зарекомендовали себя как ответственные кредиторы. Онлайн-сервис Banki.ru позволит вам:

Все предложения, отображенные на данной странице, являются лучшими или выгодными исключительно по мнению экспертов Банки.ру

Микрозайм – что это такое, влияет ли он на кредитную историю, условия получения, плюсы и минусы микрозайма

Для многих знакома проблема, когда не хватает денег до зарплаты или возникла необходимость крупной покупки. В таких случаях может помочь микрозайм. Однако многие справедливо воспринимают эту возможность получения быстрых денег, как финансовую кабалу. Важно разобраться в этом вопросе.

Что такое микрозаймы?

Под этим термином понимают сумму денег относительно малого размера, выданную микрофинансовой организацией (МФО) на непродолжительный срок физическому лицу. Микрокредитный займ выдается без указания цели. Особенностью такого вида кредитов является наличие очень высоких процентов (до 2% в день). При получении упрощен процесс оформления. Для выдачи денег в долг потребуется только паспорт. Платежеспособность клиента не проверяется.

К такому виду заимствования нельзя причислить другие кредиты, выдаваемые банком, имущественную передачу в долг или беспроцентные займы. Организации, выдающие микрозаймы, стараются максимально скрыть условия выдачи средств. В рекламной деятельности они, наоборот, проявляют максимальную активность, стараясь привлечь как можно больше клиентов. Реклама доходит даже до дверей дома в виде объявлений:

- «микрозайм»;

- «деньги до зарплаты»;

- «быстрый кредит»;

- «дадим деньги до получки» и тому подобное.

Влияют ли микрозаймы на кредитную историю?

На самом деле можно получить займ, даже если у клиента в прошлом имелись проблемы с банками. Кредитная история (КИ) – это репутация человека при взаимодействии с финансовыми организациями. Если он брал кредиты и погасил их в срок, то у него хорошая КИ. В обратном случае – плохая. Взять микрозайм на карту в МФО можно при любых отношениях с банками. Причина такой лояльности – сильная конкуренция на рынке услуг микрокредитования.

Цель такого вида займа – получить «быстрые» деньги на покупку понадобившейся вещи или платеж важной статьи расходов. Риск невозврата микрозайма компенсируется высокими процентами. Не возникнет проблем при получении в МФО, если ранее выданный банковский кредит не был погашен вовремя по следующим причинам:

- небольшой срок просрочки;

- отсутствие задолженности на момент обращения за займом;

- наличие объективных причин, повлиявших на неуплату долга.

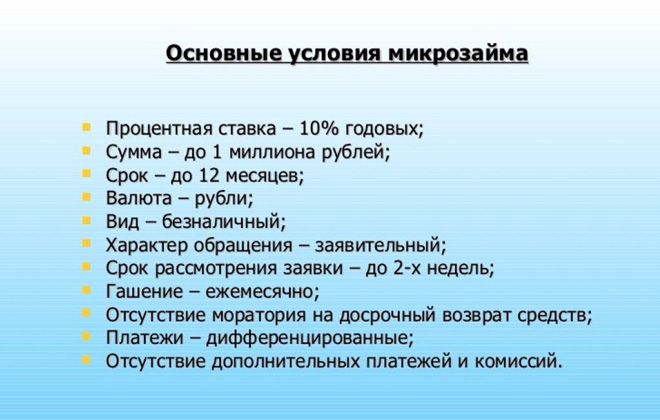

Условия микрозайма

Получение денег в долг подразумевает выполнение определенной процедуры. Однако правила предоставления микрозаймов предельно просты. Обязательно заключается договор между микрофинансовой организацией и получателем займа. Условия платежа процентов могут быть разными на выбор клиента:

- Аннуитетный платеж. Ежемесячные выплаты не меняются до полного погашения.

- Уплата долга разовым платежом по окончании срока выдачи займа.

- Возможность пролонгировать срок выплаты. В этом случае предусматривается комиссия от первоначальной суммы.

В зависимости от размера займа условия выдачи могут различаться. В случае небольшой суммы необходимо, чтобы клиент удовлетворял условиям:

- достижение дееспособного возраста;

- наличие гражданства;

- должна быть прописка;

- существование постоянного дохода.

Если микрозайм более крупный, МФО может выставить дополнительные условия:

- наличие в собственности крупного имущества;

- разрешение от супруга(и) о возможности сдачи имущества в залог.

Плюсы и минусы микрозайма

Такой вид получения денег в долг имеет ряд преимуществ:

- количество необходимых документов минимально;

- не нужно подтверждать платежеспособность;

- МФО не затягивает с принятием решения;

- проценты погашаются по схемам, удобным для клиентов;

- есть возможность получить микрозаймы на карту за 5 мин.

Однако наряду с плюсами существуют и недостатки такого способа ссуды деньгами:

- большой процент погашения;

- он увеличивается, если просрочена дата очередного взноса;

- жесткие сроки внесения платежей по займу;

- при первой же просрочке существует вероятность передачи займа коллекторам;

- ограничения по объему выдаваемых денежных средств;

- возможность попасть на мошенников.

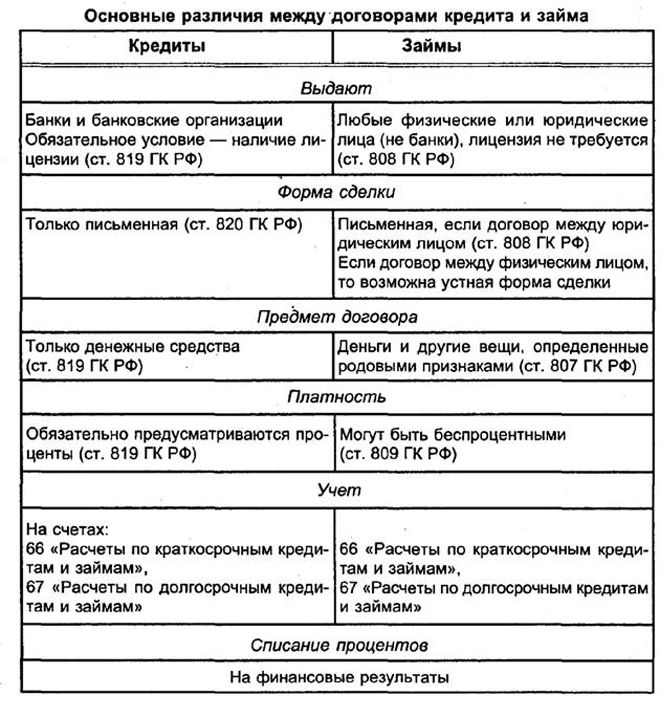

Чем микрозаймы отличаются от кредита?

При первом приближении эти финансовые операции кажутся одинаковыми. Сущность у микрозайма и обычного кредита одна: за получение денег «на руки», нужно заплатить проценты сверх суммы. Все отличия кроются в деталях. Процедура получения кредита:

- Необходимо собрать определенный пакет документов.

- Они проверяются. Решение о выдаче кредита ожидают продолжительное время.

- В большинстве случаев при подаче документов указывается цель кредита. После получения организация, выдавшая денежные средства, проверяет их целевое использование.

- Для гарантии возврата денег требуется предоставлять залог.

- Сумма кредита может быть любой.

- Устанавливается жесткая схема погашения, которую нельзя изменить.

Микрозайм выгодно отличается от обычной ссуды банка:

- Существует возможность получить микрозайм без отказа на карту или электронный кошелек.

- При оформлении займа предоставляется только один документ.

- Отсутствует длительная проверка представленных данных;

- Нет обязательного условия в указании цели займа. МФО не следит за тратой денег.

- Отпадает необходимость предоставления залога

- Возврат займа можно осуществить досрочно.

Виды микрозаймов

Сложилось стереотипное мнение, что таким способом дают деньги только до зарплаты. В реальности микрозаймы различаются по более широким критериям:

- По целевым сегментам получателей. Имеется широкий спектр лиц, заинтересованных в займах. Это могут быть покупатели, бизнесмены или учащиеся.

- По способу оформления и получения денежных средств. Различают выдачу наличными, на электронный кошелек, на банковскую или потребительскую карточку. В одних МФО деньги отдают в долг в кассе офиса, другие доставляют на дом.

- По размеру финансирования.

- По срокам кредита. Существуют займы краткосрочные до 1 мес. (микрозайм до зарплаты) и среднесрочные до полугода.

Микрозаймы на карту

Осуществляется такая процедура через интернет. Микрокредит на карту можно оформить следующим способом:

- Клиент заходит на сайт МФО. Там он оформляет анкету, следя за правильностью заполнения сведений.

- Заявка рассматривается в автоматическом режиме (или оператором). Процедура занимает не более 30-ти мин.

- Заявленная в анкете сумма перечисляется на карту.

Микрозаймы наличными

Существует большая категория граждан, которые не доверяют электронным средствам коммуникации. Получать микрозайм на карту без отказа без проверки они не хотят. Получение наличных денег на руки для них предпочтительнее. Такую целевую аудиторию обслуживают МФО, которые имеют собственные офисы. Клиент посещает офис, предоставляет менеджеру паспорт и заполняет анкету. Составляется договор, в котором прописываются условия выдачи займа. Через короткое время ему вручают требуемую сумму денег.

Микрозаймы на электронный кошелек

Банковская карта подразумевает наличие счета в банке. Оттуда с ее помощью можно взять предоставленные микрозаймы без отказа. Электронный кошелек – это виртуальный носитель чипового типа. На него также можно переводить суммы займов. Существуют специальные сайты, на которых представлены фирмы, осуществляющие перевод денег в долг на один из известных электронных кошельков. На странице указаны все условия кредитования. Нажатием кнопки «подать заявку», можно выйти в другой раздел, где нужно установить сумму и срок. Завершающий этап – опция «получить деньги».

Кто дает микрозаймы?

Их выдают не только специальные организации, называемые микрофинансовыми. Микрозайм могут давать обычные банки и частные лица. В отличие от банков, МФО для осуществления своей деятельности не нужна лицензия. В отдельных случаях может потребоваться справка о доходах, но такое случается редко. Удобство их работы выражается в том, что они могут выдать деньги быстро и сразу «на руки». Однако деятельность микрофинансовых организаций ограничена следующими условиями:

- не дают заем в валюте;

- не работают с ценными бумагами;

- существуют ограничения в сумме займа;

- ставку процентов не могут изменить в одностороннем порядке;

- не начисляют штраф за досрочную выплату.

Все МФО подразделяются на несколько видов:

- Организации, имеющие собственный офис. Оформление производится при личной встрече со специалистом в кабинете. Заполняется анкета, деньги выдаются на руки.

- Онлайн-представительства. Микрокредит онлайн в этом случае оформляется в электронном виде. Деньги могут поступить на счет или по переводу.

- Сервисы, собирающие заявки от клиентов и МФО. Их задача – переправить анкеты в различные микрофинансовые организации. Кто готов платить – откликается.

Если предполагается брать микрозайм у частного лица, рекомендуется проверить его репутацию. Существуют форумы, специализирующиеся на предоставлении такого рода услуг. Как правило, отзывы участников имеют правдивую информацию о том, кто может дать небольшой кредит. Банки более тщательно относятся к выдаче микрозайма. Пакет требуемых для займа документов более объемный. Проверка может включать в себя:

- изучение кредитной истории;

- звонки в организацию, где работает клиент;

- запрос в органы МВД на предмет нахождения лица в их базах данных.

Как взять микрозайм?

Самый быстрый способ – через интернет. Для этого нужно:

- На сайте микрофинансовой организации зарегистрироваться и создать свой кабинет.

- Заполнить электронную анкету.

- Сделать выбор данных о сумме и сроке кредита, о способе получения (например, микрозаймы на карту без отказа).

- На телефон придет ответ (положительный или отрицательный).

- При благоприятном исходе деньги поступят способом, который выбрал клиент.

Рефинансирование микрозаймов

Такая возможность возникает, когда случается просрочка по погашению процентов. При этом значительно снижаются выплаты из-за уменьшения процентной ставки. Порядок рефинансирования следующий:

- Оформление заявки на сайте организации.

- На почту клиента поступает анкета. В ней необходимо описать ситуацию и причины переноса погашения.

- Специалисты оценивают возможность рефинансирования.

- В случае положительного решения, нужно послать документы прошлых кредитов. Если это случай первого кредитования, то может быть микрозайм без процентов.

- Составляется новый договор в ближайшем офисе или с доставкой курьером.

Что будет, если не платить микрозаймы?

Прекращение погашения процентной ставки по займу грозит следующими последствиями:

- Претензии от организации, давшей деньги в долг, начнут поступать по всем каналам связи (по телефону, по электронной почте, в виде визитеров).

- МФО предложит несколько вариантов изменения платежей (реструктуризация, пролонгация или рефинансирование долга).

- Введут в действие системы штрафов.

- Организация-заемщик обратится к коллекторскому агентству.

- В суд подадут исковое заявление о взыскании долга. Срок давности по микрозайму составляет 3 года.

Подают ли в суд микрозаймы?

Если не платить по погашению займа суд может вынести решение о принудительном взыскании средств. Однако некоторые заемщики знают, как не платить микрозаймы законно. Один из способов – объявление банкротства. Эта процедура сложна и продолжительна по времени. Другие причины, которые позволяют законно не платить:

- Заемщик потерял источники дохода. Он не может устроиться на работу долгое время.

- Со счетов клиента нечего списать в пользу кредитора.

- Отсутствует движимое и недвижимое имущество, которое можно конфисковать.

- Виновного в неуплате невозможно найти.

- Клиент возбудил встречный иск о чрезмерном завышении процентной ставки.

что это такое, чем занимается и чем отличается от банка

В статье мы разберем, как расшифровывается аббревиатура МФО. Поговорим о деятельности микрофинансовых организаций и узнаем, какие условия они предлагают заемщикам. Мы подготовили для вас сравнительную таблицу с отличиями МФО от банков, а также вы узнаете, как определить настоящую МФО.

Что означает МФО?

МФО (микрофинансовая организация) — это коммерческие структуры, осуществляющие кредитование физических лиц, в том числе и индивидуальных предпринимателей. Размер их капитала превышает 70 млн р. Они подотчетны банку России, хотя прямого отношения к банкам не имеют.

Какую деятельность ведет МФО

Основной вид деятельности микрофинансовых организаций — выдача кредитов физическим лицам через интернет. При этом большинство компаний специализируются на небольших краткосрочных микрозаймах. Услуги предоставляются всем категориям граждан на основе паспорта РФ. Средняя сумма займа во многих МФО составляет 5000 — 15000 р. Размер ежедневной комиссии колеблется от 1,5 до 2,2%, а срок пользования деньгами — от 5 до 30 дней.

Постоянные заемщики могут брать в долг большие суммы по сниженным процентным ставкам. Максимальный размер займа — 100 000 р. Срок распоряжения деньгами достигает 1 года. При предоставлении дополнительных документов и подтверждения платежеспособности заемщикам доступны льготные условия.

Дополнительно микрофинансовые организации могут привлекать средства частных лиц под проценты, которые выше банковских ставок в несколько раза. Но такие вклады не страхуются на государственном уровне.

Как узнать, что МФО настоящая?

Чтобы избежать обмана, берите займы только в тех МФО, которые работают официально. Деятельность таких структур регулируется специальным законом «О микрофинансовой деятельности микрофинансовых организаций». В документе четко разграничены права и обязанности сторон процесса кредитования, а также обозначены особенности создания и деятельности таких структур.

Каждая официальная компания внесена в специальный реестр, список которых можно найти на официальном сайте Центрального Банка РФ. Например, к таким фирмам относятся Кредито 24, СМС Финанс, Мани Мен.

Большинство подобных структур являются членами СРО — сообщества саморегулируемых организаций, которые самостоятельно контролируют свою деятельность под надзором государства.

В процессе регистрации новой компании выдается лицензия на микрофинансовую деятельность. Копии лицензий и других уставных документов вы можете увидеть на официальных сервисах МФО, в специальных разделах.

Чем МФО отличается от банка?

Банки и МФО не являются прямыми конкурентами, поскольку направления их работы и цели различны.

Но в рамках предоставления потребительских займов преимущества микрофинансовых организаций очевидны:

| Критерий для сравнения | МФО | Банки |

| Сумма займа | 1000 — 30 000 р. | Крупные суммы |

| Срок займа | 5 — 30 дней | от 6 месяцев |

| Процедура оформления | 30 минут | 1 — 3 дня |

| Порядок оформления | Оформление заявки на сайте, удаленно | Оформление в отделении банка |

| Документы | Паспорт РФ | Пакет документов + залог, поручитель |

| Возраст заемщика | 18 — 75 лет | 18 — 65 лет |

| Плохая кредитная история | Займ выдается | Займ не выдается |

| Исправление кредитной истории | Предусмотрено | Не предусмотрено |

| Процентная ставка | 0,5 — 2,2% в день | 15 — 25% в год |

| Срок выдачи денежных средств | Мгновенно после одобрения | В течение нескольких рабочих дней |

| Порядок выплаты долга | Одним платежом, если другое не предусмотрено в договоре | Ежемесячно, равными платежами |

Все микрофинансовые организации (МФО) в Москве

Сегодня на финансовом рынке представлены микрофинансовые организации в Москве, услуги которых доступны большинству граждан России независимо от их кредитного прошлого. Одним из самых востребованных считается срочный займ, который можно получить на карту, не выходя из дома. На портале Banki.ru вы найдете информацию обо всех компаниях в Москве, готовых заключать сделки онлайн.

Рекомендации по оформлению сделок с МФО

Чтобы такой нужный сегодня микрозаём завтра не превратился в источник серьезных проблем, важно ответственно относиться к каждому из этапов сделки. Предлагаем вам несколько полезных советов, чтобы сделать сотрудничество с МФО действительно полезным и безопасным.

1. Проверяйте кредитора. Главный критерий, которому должна соответствовать микрофинансовая организация – присутствие в реестре Центрально Банка РФ. Только компании из этого списка могут выдавать средства населению. Если вы выбираете фирму на сайте Banki.ru, то можете не сомневаться в ее благонадежности.

2. Изучите условия предоставления ссуды. Это важно в первую очередь для самого клиента, который должен точно понимать, какую сумму и в какие сроки ему нужно будет вернуть, и, исходя из этого, реально оценивать свои возможности.

3. Внимательно читайте договор. Даже если вы берете кредит уже не первый раз, лучше не пренебрегать этим советом. Если какие-то пункты вам не понятны, не стесняйтесь попросить разъяснения у сотрудников финансовой компании.

4. Своевременно возвращайте долг. Так вы сможете избежать штрафных санкций. Если по каким-то причинам вы не успеваете вернуть деньги, обязательно свяжитесь с фирмой и договоритесь об отсрочке.

Лучшие кредитные организации на портале Banki.ru

Все компании, представленные на нашем сайте, зарекомендовали себя как ответственные кредиторы. Онлайн-сервис Banki.ru позволит вам:

Все предложения, отображенные на данной странице, являются лучшими или выгодными исключительно по мнению экспертов Банки.ру