Закрытые МФО в 2020 году – исключенные из реестра ЦБ РФ (список)

Компании по выдаче займов в России постоянно закрываются и открываются. Как и в любой другой стране мира. Это естественный процесс. Контролировать исключенные из реестра ЦБ РФ той или иной организации приходится всем, кто хоть как-то связан с ними. Для этого Бробанк представляет закрытые МФО в 2020 году в виде списка компаний. С помесячной разбивкой. Для комфортного восприятия информации.

Список МФО, закрытых в 2020 году

Численность исключенных из государственного реестра ЦБ РФ компаний за год достигает нескольких сотен. Если их представить непрерывным перечнем, то восприниматься информация будет сложно. Поэтому выполнена разбивка на блоки в виде каждого отдельно взятого месяца.

Указываются дата исключения из реестра, краткое юридическое наименование МФО и идентификатор в виде ИНН. Последнее – для точного определения той или иной организации. Часто названия нескольких представителей рынка, если не брать во внимание форму собственности, идентичны.

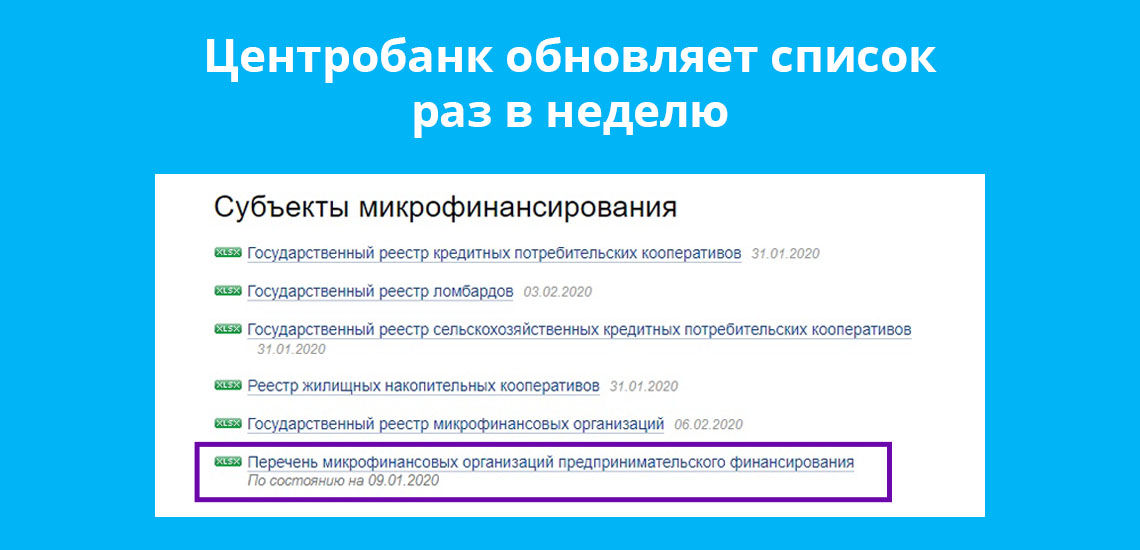

Актуализация списка выполняется с периодичностью – раз в неделю. Такая же частота используется Центробанком в отношении обновления информации в реестре. На официальном сайте регулятора также публикуются отдельные сведения о закрытии компаний, но они не всегда охватывают все изменения.

МФО, закрытые в феврале 2020 года

В текущем месяце регулятор исключил из госреестра 7 компаний. Со статусом МФК не было ни одной. Все – МКК.

| Дата исключения из реестра | ИНН | Краткое юридическое наименование |

| 04.02.2020 | 6164309800 | ООО «МКК «БЛАГОПОЛУЧИЕ» |

| 04.02.2020 | 3015106559 | ООО МКК «РесурсФинанс» |

| 04.02.2020 | 7708316580 | ООО МКК «Прогрессивные технологии» |

| 04.02.2020 | 2222859100 | ООО МКК «ССУДЫ БЫСТРЫХ ЕДИНЫХ РАСЧЕТОВ» |

| 04.02.2020 | 3525434532 | ООО МКК «ВОЕНС» |

| 05.02.2020 | 1147746975200 | ООО «МКК «Фэирдип Финанс»» |

| 07.02.2020 | 1133457000401 | ООО МКК «Литтл-Финанс» |

МФО, закрытые в январе 2020 года

В январе прекратили существование 31 профильная коммерческая структура. Крупных игроков рынка, располагающих статусом МФК, исключение из реестра не коснулось. Все – МКК.

| Дата исключения из реестра | ИНН | Краткое юридическое наименование |

| 13.01.2020 | 6503013409 | ООО МКК «ДВД» |

| 13.01.2020 | 7111021739 | ООО МКК «Арника» |

| 13.01.2020 | 7731390408 | ООО «Микрокредитная компания Десятка» |

| 13.01.2020 | 7325159050 | ООО МКК «Центр микрофинансирования граждан» |

| 15.01.2020 | 2452200802 | ООО «МИКРОКРЕДИТНАЯ КОМПАНИЯ САЛИД» |

| 15.01.2020 | 6668021088 | НТМФПП |

| 15.01.2020 | 0816025377 | ООО «МКК Инвест Капитал» |

| 15.01.2020 | 5504103974 | ООО МКК «АКС «Кошелек» |

| 15.01.2020 | 3666207099 | ООО МКК «НДН» |

| 15.01.2020 | 2221229804 | ООО МКК «ВП» |

| 15.01.2020 | 7702420760 | ООО «Микрокредитная компания Бьютен групп» |

| 15.01.2020 | 7704445418 | ООО МКК «ИНФОФИНАНС» |

| 15.01.2020 | 3525430721 | ООО МКК «ВЁРНЕ» |

| 21.01.2020 | 5048033941 | ООО «МКК «Ависта» |

| 21.01.2020 | 7811619235 | ООО «МКК «Инова Групп» |

| 21.01.2020 | 2543114653 | ООО МКК «ПАНДОРА» |

| 21.01.2020 | 7707412925 | ООО МКК «Гульден» |

| 23.01.2020 | 1435249429 | ООО МКК «ГИК-Финанс» |

| 23.01.2020 | 7017350020 | ООО МКК «Инвест Сибирь» |

| 23.01.2020 | 2204071589 | ООО «МИКРОКРЕДИТНАЯ КОМПАНИЯ БИЯ» |

| 23.01.2020 | 5604032413 | ООО «МКК «Елань» |

| 23.01.2020 | 2204085461 | ООО МКК «ДОЗП» |

| 27.01.2020 | 7731415839 | ООО «МИЛИ» (МКК) |

| 27.01.2020 | 7708247544 | ООО МКК «ЖелДорЗайм» |

| 29.01.2020 | 3627028466 | ООО «МКК «Артемида» |

| 29.01.2020 | 9710040460 | ООО «Микрокредитная компания Монтана финанс» |

| 30.01.2020 | 7701893789 | ООО МКК «Микро Капитал Руссия» |

| 30.01.2020 | 7727320239 | ООО МКК «НТЦ ПРЕОБРАЖЕНИЕ» |

| 30.01.2020 | 7716917200 | ООО МКК «Вивиант» |

| 30.01.2020 | 2130205309 | ООО «Микрокредитная компания ФинансБлагодать» |

| 30.01.2020 | 1633007894 | ООО МКК «1000 и 1 рубль» |

Количество МФО в России на сегодня (2020 год)

На текущий момент насчитывается 1764 участника профильного рынка. Они разделены на две группы:

- МФК – 38 игроков;

- МКК – 1726 компаний.

За прошедшую часть 2020 года список закрытых МФО составляет 38 пунктов. Все располагали статусом МКК.

Что делать, если компания исключена из реестра ЦБ РФ

Клиенты МФО делятся на две группы: заемщики и акционеры. Первые, при закрытии организации, думают об избавлении от долга. Это не так. Займ погашать все равно придется. Исключение кредитора из профильного реестра не аннулирует действие договора о долговом обязательстве.

Что касается акционеров. Деньги, вложенные в компанию по выдаче займов не застрахованы, как, например, в банках. В то же время вероятность их возврата существует. В какие сроки и в каком объеме – предугадать невозможно. Суммы компенсаций зависят от объема активов и имущества организации.

Клиентам необходимо отслеживать назначение конкурсного управляющего по ликвидации для МФО. С ним в дальнейшем и придется контактировать:

- для заемщиков ликвидатор определяет реквизиты, позволяющие оплатить дол, варианты консультации о его остатке, способы перечисления денег, выдает справки, имеет право продать займ и т.д.

- инвесторам необходимо обратиться к конкурсному управляющему для включения в реестр кредиторов. В кратчайшие сроки после его назначения. Чтобы в дальнейшем была возможность получить хотя бы часть вложенных в компанию денег.

Проверить лицензию МФО на сайте Центробанка

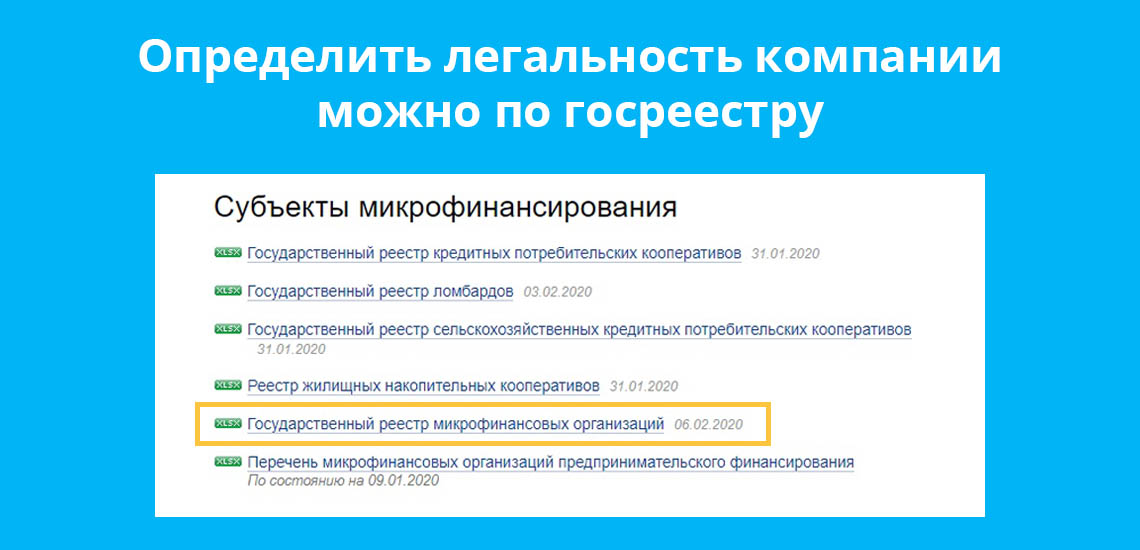

Ни одна МФК или МКК в России не располагает лицензией ЦБ РФ. Заблуждение о ее наличии перекочевало из банковского сектора. Там, действительно, для ведения бизнеса ее придется получить. МФО работаю на основе записи в государственном реестре Центробанка. Такой факт подтверждается профильным свидетельством.

В связи с этим, стоит выделить два нюанса. Во-первых, у МФО отозвать лицензию невозможно. По причине ее отсутствия. Во-вторых, проверять легальность компании необходимо не по лицензии, как в банковском секторе, а по госреестру.

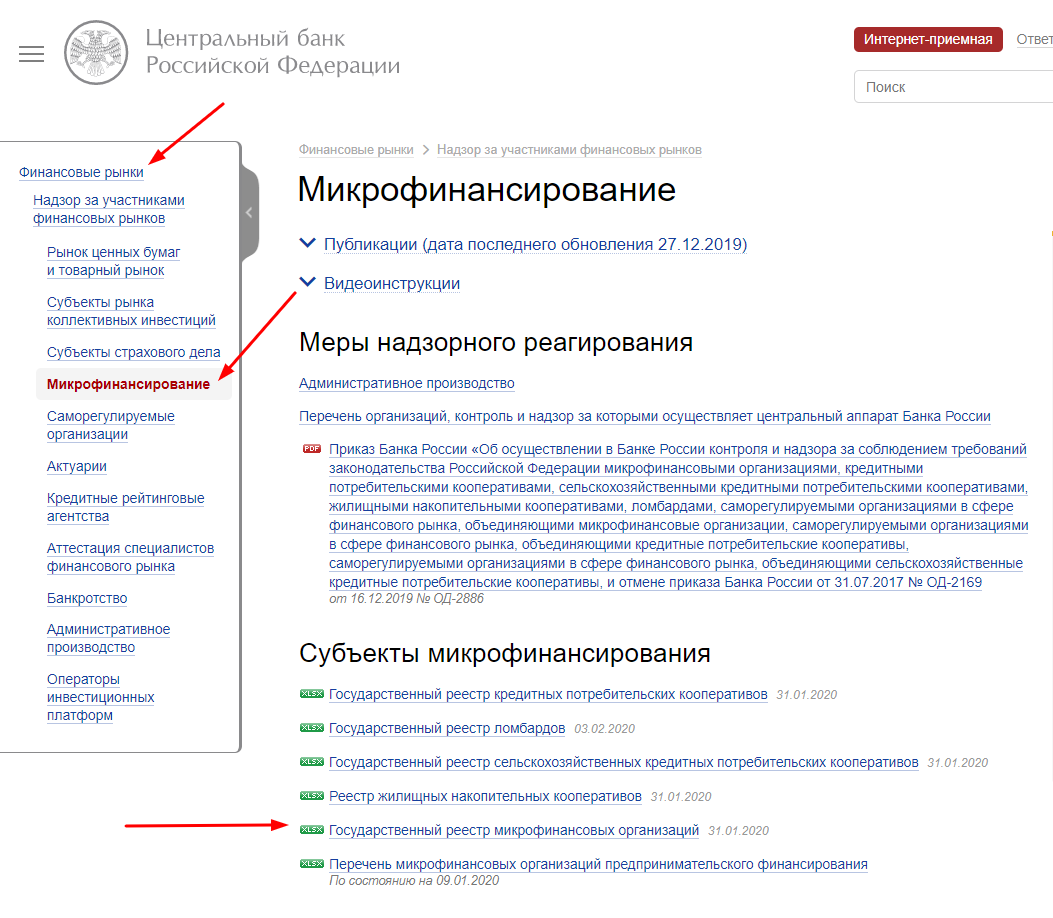

Он представлен на официальном сайте ЦБ РФ в файле Excel. Чтобы его открыть:

- в главном меню выберите раздел «Финансовые рынки»;

- перейдите в блок «Надзор за участниками финансовых рынков»;

- нажмите на соответствующий пункт – «Микрофинансирование»;

- пролистав страницу ниже, найдите в блоке «Субъекты микрофинансирования» необходимый реестр – «Микрофинансовых организаций».

После нажатия на него, загрузится файл Excel. Он включает четыре вкладки. Первая – все действующие МФО. Вторая и третья – содержат те же сведения, но с разделением на типы компаний (отдельно МФК и МКК). Четвертая – включает исключенные из реестра ЦБ РФ МФО за все время существование профильного рынка в России.

Важно при поиске компании опираться не только на название. Стоит использовать дополнительные идентификаторы. В частности, ИНН или ОГРН. Они индивидуальны для каждого юридического лица. То есть их применение исключает возможные ошибки, если, например, у двух организаций схожие наименования.

Источники:

Центральный банк Российской Федерации — ссылка.

Банки. В 2020 году мы стоим на пороге начала полномасштабного внедрения целой системы участия ЦБ в банковском рынке (см. схему) — ЭкспертРУ

Обычно подведение итогов банковского года невозможно без оценки влияния макроэкономической ситуации, но минувший год — особенный: ничего интересного в макроэкономике не случилось, зато все сложнее делать что-либо без оглядки на Банк России, требования которого оказывают все большее влияние на бизнес-модель самых разных групп банков.

В 2020 году мы стоим на пороге начала полномасштабного внедрения целой системы участия ЦБ в банковском рынке (см. схему). Эти изменения затрагивают все аспекты деятельности банков — от продаж продуктов до обеспечения учетной функции.

Первый элемент — система макропруденциального регулирования — начала создаваться еще в 2016 году и находится сейчас в наиболее продвинутой стадии. Постепенно от простого надзора за кредитной деятельностью банков ЦБ фактически переходит к направляющему воздействию на кредитование.

Второй элемент — система быстрых платежей (СБП) — была запущена в 2019-м, но ее развертывание начнется только в нынешнем году. СБП — главный вызов для комиссионных доходов банковской системы.

Третий элемент — маркетплейс Банка России — в сочетании с удаленной идентификацией стремится играть важную роль в продаже банковских продуктов, заменяя филиальную сеть и возможности интернет-сайтов и приложений банков. Учет этих операций берет на себя Регистратор финансовых транзакций (РФТ), создаваемый на базе Московской биржи.

Маркетплейс будет запущен только в этом году и обещает стать главной угрозой для чистого процентного дохода банков.

Рассмотрим эти вызовы последовательно.

Макропруденциальное регулирование

Поначалу позиция регуляторов по отношению к кредитованию была такова: регулятор не может и не должен решать, кого надо, а кого не надо кредитовать, — с этим лучше справится рынок. Но необходимо установить правила, чтобы банки не превышали лимиты концентрации, не кредитовали преимущественно своих акционеров, а также адекватно отражали качество кредитов, столкнувшись с проблемами заемщиков.

Однако после кризиса 2008 года у регуляторов по всему миру укрепилось фундаментальное недоверие к способности рынка адекватно оценивать риски и справляться с функцией эффективного распределения капитала.

Постепенно во всем мире все больше распространяется практика направления кредитования со стороны регуляторов. Банк России не только не остался в стороне — он один из наиболее активных проводников этой идеологии.

Сейчас Банк России ограничивает виды кредитования, на которые в совокупности приходится около 40% кредитного портфеля банков. Это всё потребительское кредитование, ипотека с первоначальным взносом до 20%, валютное кредитование, включая кредитование экспортеров в валюте, кредитование на цели приобретения долей в других компаниях (M&A) — см. таблицу 1.

Обычно ограничения обосновываются повышенными рисками соответствующих кредитов, хотя не всегда эти меры в достаточной степени обоснованы. Например, валютное кредитование экспортеров на протяжении всех кризисов оставалось самым надежным видом кредитования и характеризу

Зачистка продолжается. В 2020 году могут «лопнуть» ещё 30 российских банков

Около 30 кредитных организаций в 2020 году лишатся лицензии Банка России. С рынка уйдут неустойчивые игроки, однако активной «чистки» ждать не стоит. Учитывая, что с начала года Центробанк РФ аннулировал документы у нескольких кредитных организаций, аналитика может подтвердиться. К концу года число действующих банков в России сократится на 10%, но рынок станет более стабильным и здоровым. Насколько аналитика верна — покажет время, но прогноз по отзывам в 2019 году оказался практически точным.

Рынок сократится на 10%

Национальное бюро кредитных рейтингов в аналитическом обзоре прогнозирует, что 2020 год ознаменует ещё 25−30 случаев отзыва лицензии. В НКР считают, что в 2020 году в число банков, лишённых генеральных документов, войдут финансовые организации, которые добровольно откажутся от лицензии. У Центробанка РФ нет смысла возвращаться к прежнему уровню «расчистки». В России на 1 января 2020 года было 442 кредитных организации, среди которых 402 банка. У четырёх игроков регулятор уже отнял лицензию: 31 января — у московского Апабанка, 24 января — у НВКбанка, 17 января — у ПФС-Банка и 10 января — Нэклис-Банка.

Вкладчики ждут в очереди около закрывшегося банка. Фото: business-vector.info.

Вкладчики ждут в очереди около закрывшегося банка. Фото: business-vector.info.

Экспертные агентства так или иначе прогнозируют отзывы лицензий пачками. В 2019 года аналитики «Эксперт РА» ожидали крах 45 кредитных организаций. В итоге в прошлому году ЦБ отозвал лицензии у 31 банка.

«Здоровье» банковского сектора в России постепенно стабилизируется, когда из игры выбывают компании, растратившие капитал или показавшие отрицательные финансовые результаты. Но в зоне риска не только проблемные банки, но также кредитные организации со слабым прогнозом — например, у «Эксперт РА» это ruB-. Узнать, какой рейтинг аналитические агентства присвоили вашему банку, можно в карточке кредитной организации на «Выберу.ру».

Почему ЦБ отзывает лицензии?

Поводов для аннулирования генеральной лицензии много: добровольное ходатайство собственников банка, нарушение закона о противодействии легализации преступных доходов и финансировании терроризма, закона о банках и банковской деятельности, вывод активов. Если финансовая организация показывала неплохие результаты, но из-за смены собственника или экономических проблем оказалась на грани банкротства, ЦБ постарается её «спасти» — объединить с крупному финансовому холдингу или санировать.

В 2019 году в России закрылся 31 банк. Фото: bishelp.ru.

В 2019 году в России закрылся 31 банк. Фото: bishelp.ru.

ЦБ начал активную «зачистку» банковского сектора России в 2013 году. Работа регулятора сократила количество ненадёжных игроков — за это время лицензии лишились около 400 банков. Больше 30 кредитных организаций прошли процедуру финансового оздоровления. Активнее всего ЦБ закрывал банки в 2014 — 2016 годах.

Банк России периодически возвращается к «чисткам». Подробную таблицу с причиной аннулирования лицензии, датой и названия банка смотрите в материале «Выберу.ру» «Список банков, лишённых лицензии в 2019 году».

Самые лучшие инвестиции — в знания

Подпишитесь на рассылку финансовых новостей, чтобы знать о деньгах все самое важное!

Самые лучшие инвестиции — в знания

Подпишитесь на рассылку финансовых новостей, чтобы знать о деньгах все самое важное!

Спасибо, мы отправили вам

письмо с подтверждением

Самые лучшие инвестиции — в знания

Подпишитесь на рассылку финансовых новостей, чтобы знать о деньгах все самое важное!

КомментироватьПеречень закрытых в России МФО в 2020 году, сколько осталось организаций на сегодня

Российский микрофинансовый рынок постоянно изменяется. Естественно, это касается и численности его участников. В основном, в государственном реестре ЦБ РФ становится меньше микрофинансовых организаций (МФО), и для многих важно следить за тем, какие компании были из него исключены. Например, для проверки своего кредитора, составления новостных или аналитических материалов и т.д. Поэтому мы подготовили актуальный список, содержащий закрытые в 2020 году МФО в Российской Федерации. Отдельно, учитывая регистрацию новых организаций, будет приведена дополнительная информация. В частности, численность действующих компаний, а также их структура – количество тех, кто располагает статусом микрокредитных (МКК) и микрофинансовых (МФК).

На текущий момент в России 1756 действующих МФО. Из них:

- 38 организации, располагают статусом МФК;

- 1718 – МКК.

За прошедшую часть 2020 года закрыто 24 МФО. Все они располагали статусом МКК.

Список МФО, которые были закрыты в 2020 году

Можно выделить два нюанса. Во-первых, актуализация. Государственный реестр ЦБ РФ обновляет с определенной периодичностью. В основном, раз в неделю. Соответственно, предоставить максимально точную информацию удается только с такой же периодичностью, так как это является единственным официальным источником. Во-вторых, удобство. Количество закрывающихся в России МФО, как минимум на текущий момент, достаточно большое. Поэтому для более комфортного использования информации перечни будут разбиты на отдельные месяцы 2020 года. Так не только легче воспринимать сведения, но и более просто оценить динамику исключения компаний из реестра.

- Январь (Исключено из госреестра ЦБ РФ 24 МФО)

|

Дата исключения из реестра ЦБ РФ |

ОГРН |

ИНН |

Краткое юридическое наименование |

Место регистрации |

|---|---|---|---|---|

| 13.01.2020 | 1106504000932 | 6503013409 | ООО МКК «ДВД» | Сахалинская область, г. Южно-Сахалинск |

| 13.01.2020 | 1177154011792 | 7111021739 | ООО МКК «Арника» | Тульская область, г. Алексин |

| 13.01.2020 | 5177746166285 | 7731390408 | ООО «Микрокредитная компания Десятка» | г. Москва |

| 13.01.2020 | 1187325004910 | 7325159050 | ООО МКК «Центр микрофинансирования граждан» | Ульяновская область, г. Ульяновск |

| 15.01.2020 | 1112452001991 | 2452200802 | ООО «МИКРОКРЕДИТНАЯ КОМПАНИЯ САЛИД» | Красноярский край, г. Железногорск |

| 15.01.2020 | 1026601384589 | 6668021088 | НТМФПП | Свердловская область, г. Нижний Тагил |

| 15.01.2020 | 1130816021324 | 0816025377 | ООО «МКК Инвест Капитал» | Республика Калмыкия, г. Элиста |

| 15.01.2020 | 1155543018498 | 5504103974 | ООО МКК «АКС «Кошелек» | Омская область, г. Омск |

| 15.01.2020 | 1163668065076 | 3666207099 | ООО МКК «НДН» | Воронежская область, г. Воронеж |

| 15.01.2020 | 1162225090257 | 2221229804 | ООО МКК «ВП» | Алтайский край, г. Бийск |

| 15.01.2020 | 1177746748948 | 7702420760 | ООО «Микрокредитная компания Бьютен групп» | Красноярский край, г. Красноярск |

| 15.01.2020 | 5177746021240 | 7704445418 | ООО МКК «ИНФОФИНАНС» | г. Москва |

| 15.01.2020 | 1183525032206 | 3525430721 | ООО МКК «ВЁРНЕ» | Вологодская область, г. Вологда |

| 21.01.2020 | 1145048001856 | 5048033941 | ООО «МКК «Ависта» | Московская область, г. Чехов |

| 21.01.2020 | 1167847337240 | 7811619235 | ООО «МКК «Инова Групп» | г. Санкт-Петербург |

| 21.01.2020 | 1172536025947 | 2543114653 | ООО МКК «ПАНДОРА» | Приморский край, г. Владивосток |

| 21.01.2020 | 1187746414481 | 7707412925 | ООО МКК «Гульден» | г. Москва |

| 23.01.2020 | 1121435000653 | 1435249429 | ООО МКК «ГИК-Финанс» | Республика Саха (Якутия), г. Якутск |

| 23.01.2020 | 1147017005255 | 7017350020 | ООО МКК «Инвест Сибирь» | Томская область, г. Томск |

| 23.01.2020 | 1142204004414 | 2204071589 | ООО «МИКРОКРЕДИТНАЯ КОМПАНИЯ БИЯ» | Алтайский край, г. Бийск |

| 23.01.2020 | 1155658025600 | 5604032413 | ООО «МКК «Елань» | Оренбургская область, г. Гай |

| 23.01.2020 | 1172225047609 | 2204085461 | ООО МКК «ДОЗП» | Алтайский край, г. Бийск |

| 27.01.2020 | 1117746872033 | 7731415839 | ООО «МИЛИ» (МКК) | г. Москва |

| 27.01.2020 | 1157746117506 | 7708247544 | ООО МКК «ЖелДорЗайм» | г. Москва |

Прогноз на 2020 год по количеству закрытых МФО в России

Гарантировано утверждать, сколько будет закрыто МФО в 2020 году практически невозможно. В то же время можно ориентировочно спрогнозировать численность компаний, которые будут исключены из реестра ЦБ РФ. Например, неточность нашего портала в прошлогоднем соответствующем материла относительно фактического сокращения количества участников рынка составила приблизительно 6%. Поэтому можно повторить попытку для текущего года.

В 2019 году были внедрены важные законодательные изменения в работе МФО. Ожидалось, что в том же году они сильно повлияют на рентабельность бизнеса, что спровоцирует массовое закрытие компаний. С одной стороны, исключать такой факт нельзя, так как зафиксированная в 2018 году динамика закрытия организаций сохранилась и в рассматриваемом периоде. С другой – основное влияние законодательных изменений все же ощущается по истечению некоторого времени. Как раз подобный факт стоит ожидать в 2020 году.

Параллельно, стоит учитывать, что общая численность МФО в России все же стала меньше, чем в предшествующих оцениваемых периодах, а для прогноза стоит принимать процентное соотношение. Исходя из этих двух факторов, можно ожидать, что количество исключенных из госреестра компаний в 2020 году будет приблизительно на том же уровне, что и в предшествующем. То есть 600-700 организаций.

ЦБ с 2020 года начнет внедрять новый подход к оценке кредитного риска банками — Экономика и бизнес

МОСКВА, 30 декабря. /ТАСС/. Банк России подготовил новый подход к оценке кредитного риска банками, позволяющий высвободить капитал финансовых организаций и обеспечить дополнительные возможности для кредитования реального сектора экономики. Соответствующая инструкция вступит в силу с 1 января 2020 года за исключением ряда норм, говорится в сообщении пресс-службы регулятора.

Новый подход предусматривает расчет нормативов по классам контрагентов, а не по группам активов (I-V группы).

«В инструкции Банка России выделяется категория заемщиков «инвестиционный класс» с пониженным коэффициентом риска 65% (в настоящее время — 100%) при отнесении их к I или II категориям качества в целях формирования резервов и допуска ценных бумаг заемщика к торгам на организованном рынке. Оценка риска по требованиям к банкам будет зависеть от отнесения банков к классам исходя из уровня их кредитоспособности, а также соблюдения ими обязательных нормативов и минимальных значений надбавок к нормативам достаточности капитала банка», — отмечается в сообщении регулятора.

Также устанавливается пониженный коэффициент риска (85%) по требованиям к субъектам малого и среднего предпринимательства, которые оцениваются на индивидуальной основе. Однако при портфельной оценке для МСП коэффициент риска будет на уровне 75%, такая норма существует и сейчас. При кредитовании корпоративных заемщиков выделяется класс «специализированное кредитование» с дифференцированными коэффициентами риска в зависимости от типа специализированного кредитования (проектное, объектное или товарно-сырьевое финансирование), а для проектного финансирования — в зависимости от фазы проекта (инвестиционная фаза или фаза эксплуатации) и уровня его кредитоспособности (слабый, удовлетворительный, достаточный, высокий). При этом по проектам в рамках Фабрики проектного финансирования, созданной на базе ВЭБ.РФ, в инвестиционной фазе до конца 2021 года повышенный коэффициент риска в 130% применяться не будет.

«Более высокие коэффициенты риска (вместо действующего 150%) будут применяться по вложениям в некотируемые акции (доли) юридических лиц: в размере 400% — по краткосрочным спекулятивным вложениям и 250% — по прочим вложениям (с установлением переходного периода в пять лет). Установлен повышенный коэффициент риска 150% по дефолтным кредитам в необеспеченной части (без обеспечения, признаваемого в целях снижения кредитного риска), в случае если расчетный резерв на возможные потери по ним менее 20%, с отсрочкой вступления в силу до 1 января 2021 года. Увеличен коэффициент риска с действующей величины 150% до 200% по ссудам, выданным с 1 января 2020 года и использованным заемщиками на вложения в уставные капиталы других юридических лиц», — говорится в сообщении ЦБ.

В течение года банки будут вправе выбрать, как именно им рассчитывать нормативы — по существующей инструкции регулятора или же по новому подходу. В случае выбора нового подхода кредитная организация должна будет уведомить Банк России.

«Сбербанк» закроется в 2020 году

В настоящее время свои услуги жителям России оказывают около 600 банков, среди которых есть как крупные, так и совсем небольшие, у которых имеется всего-навсего один офис. Наиболее крупным банком в стране по совокупности качеств является «Сбербанк», у которого порядка 14 тысяч отделений по стране и, кроме того, не менее 80 млн клиентов, которые используют различные его финансовые продукты и услуги на постоянной основе. Госбанк старается зарабатывать максимально много денег на всем, на чем это вообще возможно делать, сокращая при этом свои расходы. Ради этого он начал создавать свои собственные технологии и инженерные разработки, которые позволяют ему сокращать «лишних» сотрудников, делая все в первую очередь для того, чтобы не тратить лишних денег.

Поскольку госбанк создает новейшие технологии, в том числе за счет государственной поддержки, он активно продвигает их также за пределами России, однако зарубежные партнеры относятся к таким с большим недоверием. Их смущает, что в названии компании, которая их создает и распространяет, имеется слово «банк». Дело в том, что в подавляющем большинстве случаев все крупные банки в США и Европе являются консервативными и устаревшими по части технологий, используя зачастую даже такие решения, которые применялись еще 15 – 20 лет назад. Повлиять на всю эту ситуацию «Сбербанк» никак не может, поэтому его руководство рассматривает другой вариант решения проблемы – проведение глобального ребрендинга, который затронет всю страну и скажется на жизни всех россиян.

Едва ли кто-то станет спорить с тем, что «Сбербанк» и его фирменный стиль знакомы всему населению России, потому что его отделения можно повстречать даже в небольших населенных пунктах, не говоря уже о банкоматах, которые иногда встречаются даже в небольших деревнях. Как сообщил глава крупнейшего российского банка Герман Греф, кредитная организация рассматривает вариант смены своего названия на другое, в котором не будет слова «банк». Отмечается, что окончательное решение на этот счет еще не принято, потому что руководство финансового учреждения ведет обсуждения на этот счет. Если положительное решение такого рода окажется принято, госбанк оперативно оповестит всю страну о том, что он сменит свое название на какое-то другое.

Такая информация была озвучена еще в декабре 2018 года, то есть более года назад, и все это время велась работа. Так, «Сбербанк» за 2019 год стал владельцем доменного имени sber.ru, выложив за него крупную сумму денег, а еще он, помимо всего прочего, оформил права на товарный знак «Сбер», поэтому, скорее всего, уже совсем скоро данная кредитная организация сменит свое название на именно такое, а случится это в 2020 году. Вполне себе очевидно, что в таком случае, если смотреть на всю эту ситуацию глазами простого россиянина, крупнейший «Сбербанк» с более чем 25-летней историей закроется, а вместо него в стране появится формально новый банк, которые будет называться иначе, а возможно он еще и получит новый фирменный стиль. При этом важно учитывать, что деньги всех россиян от этого никак не пострадают, а все банковские продукты продолжат в полной мере работать, поэтому на этот счет можно даже не беспокоиться.

Ранее появилась информация, согласно которой «Сбербанк» запустил новые вклады со ставкой свыше 30% годовых.

До 15 марта декабря все желающие могут совершенно бесплатно получить спортивный браслет Xiaomi Mi Band 4, потратив на это всего 1 минуту.

Присоединяйтесь к нам в Google News, Twitter, Facebook, ВКонтакте, YouTube и RSS чтобы быть в курсе последних новостей из мира технологий будущего.

Что ждет банковскую отрасль в 2020 году — ВТБ :: РБК Pro

Конкуренция в банковской отрасли все больше смещается из ценовой области в область качества обслуживания. Побеждают крупные банки, которые оперируют огромными массивами данных и вкладывают в развитие большие суммы

Конкурентная банковская среда

Российский банковский рынок всегда был высококонкурентным и остается таким. Но за последнее время произошло несколько важных событий, сдвинувших фокус конкуренции:

- существенное снижение уровня процентных ставок. Сейчас они находятся на исторически самом низком уровне и продолжат снижаться;

- расчистка банковского сектора и исчезновение банков, предлагавших не очень экономически оправданные ставки;

- развитие технологий,

- поколенческие сдвиги,

- «уберизация» экономики, и, как следствие, изменение поведенческих моделей, ожиданий клиентов, того, как они видят свое общение с банком.

Конкуренция все больше смещается из ценовой области в область качества обслуживания, удобства взаимодействия и каналов коммуникаций, полноты продуктового предложения, возможностей по персонализации и конструированию продуктов.

Поэтому активно наращивать клиентскую базу и источники доходов — это необходимо в условиях давления на маржу и комиссионные доходы — могут только банки, способные предлагать клиенту полный набор нужных ему продуктов и услуг в нужное время и удобным способом. Для этого необходимо не только видение, но и масштаб, большие инвестиции, способность оперировать огромными массивами данных и мощная аналитика. Время уютных маленьких банков окончательно прошло, но при этом конкуренция между крупными банками будет только нарастать.

Регулирование

Важное изменение в регулировании банковской отрасли — это завершение внедрения Базель III (документ Базельского комитета по банковскому надзору, содержащий методические рекомендации в области банковского регулирования. — «РБК Pro»). В 2020 году все надбавки начнут применяться в полном объеме. Это, конечно, увеличит нагрузку на капитал. Ожидаемо и планово. При этом ЦБ внедряет так называемый стандартизированный подход к оценке кредитных рисков, который позволит высвободить довольно значительный объем капитала.