До скольки лет дают ипотеку на квартиру?

Загородный дом или квартира являются мечтой для многих. Это могут быть как молодые люди, так и пенсионеры. Однако не всем хватает достаточной суммы для такого приобретения. Отличным выходом в такой ситуации является ипотека. Однако часто встаёт перед людьми важный вопрос: «До какого возраста можно взять ипотеку на жильё?»

Каждое финансовое учреждение, в которое обращается клиент будет интересоваться реальным уровнем дохода человека в ближайшие 10–20 лет. Такие сроки обусловлены тем, что погашение ипотеки растягивается иногда до 25-ти лет, да и сумма выходит достаточно большая. В связи с этими причинами основным ограничением является возраст до 60-ти лет. В 35-45 лет легче всего получить ипотеку, если Вы имеете стабильный доход. В этом возрасте у многих активно строится карьера и растёт финансовая стабильность. Человек молод, активен, практически здоров, чего не скажешь о многих пенсионерах.

Когда исполняется 50 лет, в жизни появляются определённые риски: это и болезни, и потеря работы, ведь молодым и амбициозным сотрудникам скорее отдадут рабочее место. С 60-ти лет отмечен повышенный показатель роста смертности — тоесть клиенты этого возраста ещё меньше имеют шансов получить ипотечный займ. Чем выше возраст клиента, тем лучше у него должны быть рекомендации и высокий уровень дохода, а также он должен иметь возможность пригласить созаёмщика.

С 60-ти лет отмечен повышенный показатель роста смертности — тоесть клиенты этого возраста ещё меньше имеют шансов получить ипотечный займ. Чем выше возраст клиента, тем лучше у него должны быть рекомендации и высокий уровень дохода, а также он должен иметь возможность пригласить созаёмщика.

Многие банки считают, что при выходе на пенсию у человека уменьшаются доходы, соответственно к этому моменту он должен погасить ипотеку. Значит срок кредитования уменьшается относительно увеличения возраста заёмщика. Если Вам исполнилось 50 лет, значит до выхода на пенсию осталось 10 лет. За столь короткий срок надо погасить ипотеку. Если человеку 30 лет, у него времени больше — целых 25-30 лет хороших доходов и рост карьеры. Выводы очевидны. Некоторые финансовые учреждения рассчитывают сроки погашения ипотеки аж до 75-ти лет по специальным кредитным программам. Однако такими условиями могут воспользоваться не все пенсионеры.

Есть определённые условия, когда пенсионеру могут одобрить ипотечный займ. Одним из важных условий является дополнительный доход после выхода на пенсию и отсутствие иждивенцев. Одиноких пенсионеров относят к рискованым клиентам, а вот семейной паре скорее одобрят ипотечный займ. Хороший залог и наличие созаёмщиков (дети, внуки, родственники) — являются положительными факторами в глазах банковских сотрудников. В случае смерти заёмщика родственники гарантируют погасить задолженость. У поручителей также должна быть хорошая кредитная история и высокий уровень дохода.

Одним из важных условий является дополнительный доход после выхода на пенсию и отсутствие иждивенцев. Одиноких пенсионеров относят к рискованым клиентам, а вот семейной паре скорее одобрят ипотечный займ. Хороший залог и наличие созаёмщиков (дети, внуки, родственники) — являются положительными факторами в глазах банковских сотрудников. В случае смерти заёмщика родственники гарантируют погасить задолженость. У поручителей также должна быть хорошая кредитная история и высокий уровень дохода.

Одни банки выставляют очень жёсткие требования, когда срок уплаты ипотечных взносов заканчивается в 59-60 лет. Среднего стандарта — 65 лет — придерживаются многие финансовые учреждения. Небольшое количество банков готовы выдать заём и ждать до 70-ти, а иногда и до 75-ти лет. Если Вам отказали в одном банке, имеет смысл просто обратиться в другой и внимательно изучить его условия.

Чем старше возраст заёмщика-пенсионера, тем больший первоначальный взнос с него потребуют, сумма может возрасти до 20-25%. Это условие не все смогут выполнить. Обязательным станет страхование жизни и здоровья клиента, причём цена такого полиса будет достаточно высока. Исходя из всего выше сказанного, каждому пенсионеру надо взвесить все плюсы и минусы ипотечного займа в преклонном возрасте и уже принимать взвешенное решение.

Это условие не все смогут выполнить. Обязательным станет страхование жизни и здоровья клиента, причём цена такого полиса будет достаточно высока. Исходя из всего выше сказанного, каждому пенсионеру надо взвесить все плюсы и минусы ипотечного займа в преклонном возрасте и уже принимать взвешенное решение.

Ипотека для людей старшего возраста: условия — Ипотека

Многие люди берут ипотеку на долгий срок и завершают выплаты по ней уже на пенсии. Какие в этом случае условия по возрасту и доходу заемщика?

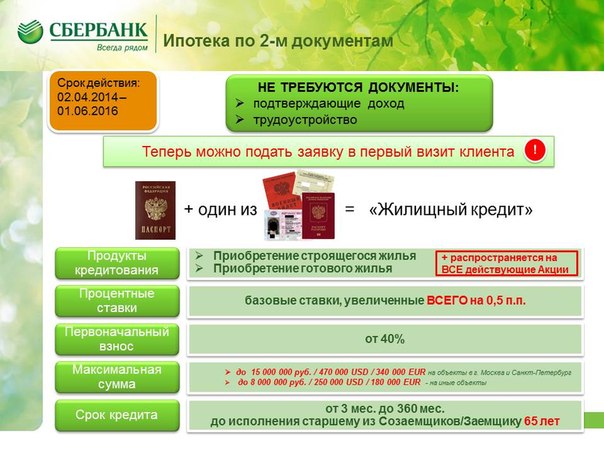

До какого возраста можно получить ипотекуЕдинственное условие — вернуть кредит до того, как вам исполнится 75 лет. Если вы подаете заявку на ипотеку без подтверждения дохода и занятости, то на момент возврата кредита вам должно быть не больше 65 лет.

Если у вас есть стабильный доход, но подтвердить его документально нельзя, можно взять ипотечный кредит по двум документам. О том, как получить ипотеку без подтверждения дохода и занятости, читайте в статье «Ипотека по двум документам».

Чтобы подтвердить доход, понадобится справка 2-НДФЛ или справка по форме банка.

В качестве дохода могут быть учтены:

- Зарплата

- Пенсия

- Доход от сдачи жилья (как дополнительный)

Если вы получаете зарплату или пенсию на карту СберБанка, понадобится только паспорт (справка 2-НДФЛ не нужна).

Выбрать программу кредитования и рассчитать ежемесячные платежи по ипотеке можно на калькуляторе. Подробнее читайте в статье «Калькулятор ипотеки Сбербанка 2020».

Желательно, чтобы платежи по ипотеке были не больше половины вашего ежемесячного дохода. Иначе повышается риск отказа в ипотеке со стороны банка.

Дополнительные преимущества ипотеки для людей старшего возраста

В СберБанке действует «пенсионная ступенька» — это специальный график платежей для людей, которые достигнут пенсионного возраста до выплаты ипотечного кредита.

Такой график платежей формируется в момент выдачи ипотеки и рассчитывается пропорционально доходам заемщика. До выхода на пенсию платежи выше, так как выше доход заемщика. После выхода на пенсию сумма платежей по ипотеке уменьшается.

«Пенсионная ступенька» помогает:

- Удобно распределить платежи

- Увеличить максимальную сумму кредита

- Уменьшить ежемесячные платежи после выхода на пенсию

- Снизить общую переплату по процентам по ипотеке

При поступлении вашей заявки на ипотеку система сама рассчитывает два дохода: до выхода на пенсию и после, а также оптимально распределяет ежемесячные платежи.

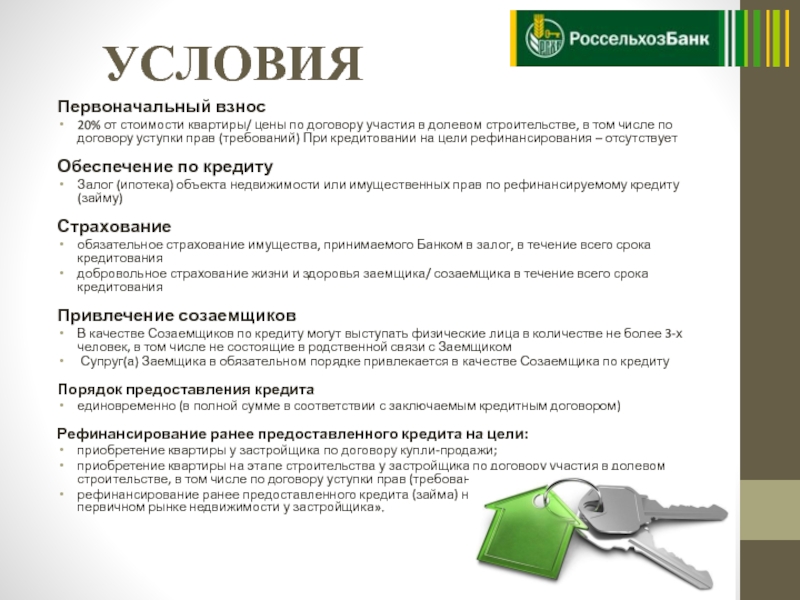

Ипотечное жилищное кредитование в Россельхозбанке

Приобретение квартиры / таунхауса с земельным участком или апартаментов на вторичном рынке.

Участники зарплатного проекта/«надежные» клиенты1

- 8,10 % до 3 млн.

₽

₽ - 7,90 % от 3 млн. ₽

- 7,85 % до 3 млн. ₽

- 7,65 % от 3 млн. ₽

Первоначальный взнос: до 20%

- 8,30 % до 3 млн. ₽

- 8,05 % до 3 млн. ₽

- 7,85 % от 3 млн. ₽

Иные физические лица

Первоначальный взнос: до 20%- 8,40 % до 3 млн. ₽

- 8,20 % от 3 млн. ₽

- 8,15 % до 3 млн. ₽

- 7,95 % от 3 млн. ₽

Приобретение объекта недвижимости по договору участия в долевом строительстве.

Участники зарплатного проекта/«надежные» клиенты1

- 7,90 % до 3 млн.

₽

₽ - 7,75 % от 3 млн. ₽

- 7,65 % до 3 млн. ₽

- 7,50 % от 3 млн. ₽

Первоначальный взнос: до 20%

- 8,10 % до 3 млн. ₽

- 7,95 % от 3 млн. ₽

- 7,85 % до 3 млн. ₽

- 7,70 % от 3 млн. ₽

Иные физические лица

Первоначальный взнос: до 20%- 8,20 % до 3 млн. ₽

- 8,05 % от 3 млн. ₽

- 7,95 % до 3 млн. ₽

- 7,80 % от 3 млн. ₽

Кому банки дают ипотеку на квартиру, а кому отказывают?

Некоторым покупателям жилья, которые обращаются за ипотекой, банки отказывают. Иногда заемщикам трудно понять, почему так произошло. Что могло не устроить банк, если у человека есть работа, доход и даже деньги на первоначальный взнос? Попробуем разобраться.

Перед тем, как выдать кредит, банк тщательно анализирует кандидатуру возможного клиента. Для такой проверки придумали даже особый термин – андеррайтинг. Все секреты этой процедуры в банках не раскрывают, но кое-что о ней известно.

Итак, если вы – потенциальный заемщик, банк прежде всего будет выяснять, насколько вы платежеспособны. Имеют значение уровень дохода, активы, наличие созаемщиков. Обычно в банке руководствуются правилом: на выплату кредита не должно уходить больше 50% общего дохода семьи. Если вы не укладываетесь в эти цифры, в кредите могут отказать. При этом банк оставит за вами право повторно обратиться за ипотекой, если ваш доход повысится.

к сведениюНа отказ банка могут повлиять и личные обстоятельства: допустим, зарплата у вас выше средней, но при этом вы являетесь родителем несовершеннолетних детей, что тоже делает вашу кандидатуру уязвимой в глазах банка. Или у вас на момент обращения за ипотекой есть приличный доход, но профессия редкая или экзотическая, такая работа кажется банку нестабильной – по этой причине тоже могут не пойти навстречу. Не секрет, что в качестве заемщиков предпочитают людей с «земными» профессиями – врачей, учителей, госслужащих и т. п.

Не секрет, что в качестве заемщиков предпочитают людей с «земными» профессиями – врачей, учителей, госслужащих и т. п.

Причиной для отказа может стать недостаточный первоначальный взнос. Обычно банки устраивает платеж от 15% от стоимости недвижимости. Но иногда этого бывает недостаточно, особенно если приобретается квартира на вторичном рынке.

Даже если проверка на платежеспособность пройдена успешно, вам все равно могут отказать – если банк усомнился в вашей надежности. Чаще всего в этом виновата плохая кредитная история. Существенным минусом являются случаи просрочек по выплатам, но только по этой причине банк не поставит на заемщике крест. А вот если вы когда-то не справились с кредитом, если вашим долгом занимались коллекторы, если вы были уличены в мошенничестве или обмане – скорее всего, ипотеку вам не дадут ни в каком банке.

Кстати, по причине предоставления недостоверной информации в банках отказывают каждому пятому заемщику. Например, вы сообщили в банк о месте своей работы, назвали все контакты. Не исключено, что сотрудники банка будут звонить по указанным вами телефонам и задавать уточняющие вопросы. Если ваши сведения не подтвердятся или на звонки в офисе никто не ответит, это тоже повод для отказа в выдаче ипотеки.

Например, вы сообщили в банк о месте своей работы, назвали все контакты. Не исключено, что сотрудники банка будут звонить по указанным вами телефонам и задавать уточняющие вопросы. Если ваши сведения не подтвердятся или на звонки в офисе никто не ответит, это тоже повод для отказа в выдаче ипотеки.

Очень серьезной ошибкой, если не сказать больше, является подделка документов, фальшивые справки или трудовые книжки. Это все наводит на мысли, что заемщик тоже «фальшивый», банк наверняка не станет с таким связываться. Как правило, сложно получить ипотечный кредит и клиентам, у которых была судимость.

В список факторов, которые способны повредить потенциальному ипотечнику, можно еще добавить небольшой стаж, частую смену работы, а также возраст.

Если вам меньше 23 лет и больше 65 лет, получить ипотеку будет труднее, чем остальным заемщикам.

Иногда поводом для отказа может быть даже причина, которая вам покажется несущественной – вы не являетесь клиентом данного банка. То есть, вы никогда не пользовались его услугами, не открывали счета, не брали займы – это тоже может стать поводом для отказа для известного банка, у которого всегда много заявок на ипотеку.

То есть, вы никогда не пользовались его услугами, не открывали счета, не брали займы – это тоже может стать поводом для отказа для известного банка, у которого всегда много заявок на ипотеку.

Теперь вы знаете, почему могут отказать в ипотеке.

Поэтому прежде чем обращаться за кредитом:

- устройтесь на постоянную работу,

- тщательно подготовьте все документы,

- изучите программы банков,

- найдите ликвидный объект недвижимости.

- Выясните, какой банк дает ипотеку без первоначального взноса (если у вас нет денег на такой взнос), но лучше постарайтесь накопить хотя бы 15-20% от суммы ипотеки – тогда ваши шансы повысятся. Кстати, в последние годы банки стали гораздо лояльнее к заемщикам и чаще выдают кредиты на покупку жилья.

Так что, пробуйте.

От и до скольки лет дают ипотеку на квартиру?

Жилищный вопрос актуален в любом возрасте – молодежь стремится как можно скорее вступить в самостоятельную жизнь, отдельную от родителей, сформировавшиеся семьи – хотят улучшить текущие условия, а люди в возрасте – заботятся о том, где будут жить уже их потомки.

Ипотека – это современное решение жилищной задачи, но не всякий возраст с ней совместим. Расскажем подробнее – со скольки лет можно взять ипотеку, и до какого возраста допускаются заёмщики к жилищному кредитованию.

Причины ограничений по возрасту

По закону, материальную ответственность несут граждане, переступившие порог совершеннолетия – т.е., с 18 лет и до конца жизни. Но банки не торопятся выдавать крупные ссуды молодежи и пенсионерам, ограничивая рамки допуска по возрасту из-за рисков.

Логично, что молодежь 18-21 год ещё не имеет большого стажи работы, совмещает учебу с поисками дохода, имеет более высокие финансовые потребности и ещё не знакома с финансовой ответственностью. Молодые люди – это дополнительный риск призыва в РА, девушки – декрет. Это не домыслы, а статистические исследования, которые показывают, что среди клиентов 18-23 лет процент невозврата кредитов превышает 55%.

Что касается пенсионеров – здесь ещё проще: средняя продолжительность жизни не высока, да и не многие пенсии позволяют содержать ипотечный взнос. Исключение составляют работающие пенсионеры до 65-ти, но о них мы поговорим чуть позже.

Исключение составляют работающие пенсионеры до 65-ти, но о них мы поговорим чуть позже.

Наименование банка | Возрастные рамки |

АО «КБ ДельтаКредит»: | 21-64 |

АО Газпромбанк | 22-60 |

АКБ «Абсолют Банк» (ПАО) | 21-60 |

АО «АИЖК» | 18-65 |

АО ЮниКредит Банк: | 21-60 |

ПАО «БАНК УРАЛСИБ» | 18-70 |

ПАО «АК БАРС» БАНК | 18-70 |

АО «СМП Банк» | 18-65 |

ПАО АКБ «Металлинвестбанк» | 18-55 (женщины), 18-60 (мужчины) |

АО «Банк Жилищного Финансирования» | 21-65 |

ПАО «Восточный экспресс банк» | 21-76 |

ПАО «Сбербанк» | 21-75 |

ВТБ банк | 21-60 |

Райффайзенбанк | 21-65 |

Собранная нами информация дает ответы на вопрос — со скольки лет можно оформить ипотеку и до какого возраста. Обратите внимание: максимальный возраст для ипотеки – это ваш возраст на дату выплаты. То есть, если банк дает ипотеку до 65 лет, а вам 60 – вы сможете оформить её не более, чем на 5 лет.

Обратите внимание: максимальный возраст для ипотеки – это ваш возраст на дату выплаты. То есть, если банк дает ипотеку до 65 лет, а вам 60 – вы сможете оформить её не более, чем на 5 лет.

Помните, что возраст – не единственное строгое ограничение для банка при анализе требований к заёмщику. Большое значение имеют:

- Стаж (на последнем месте работы и общий трудовой стаж)

- Уровень заработной платы (минимальный доход)

- Регион прописки и фактического проживания

- Фактическое место работы

- Наличие созаёмщиков, поручителей

- Кредитная история

Статьи по теме:

Ипотека с Росбанк-Дом – Хоум Кредит Банк

- Ознакомьтесь с программами ипотечного кредитования

- Оставьте предварительную заявку с указанием ваших контактов

- Специалист проконсультирует вас и назначит удобное время для подачи заявки на одобрение кредита

Всё быстро

- Одобрение кредита от 1 до 3 дней

- Выход на сделку — 4 дня

Минимум требований

- Гражданство не имеет значения

- Минимальный трудовой стаж на последнем месте работы — 1 месяц

- Возможно оформление только по паспорту

- Гражданство: не имеет значения.

- Возраст: 20 лет на момент подачи заявки на кредит и не старше 64 лет к моменту полного погашения кредита.

- Трудоустройство: кредитуются как наёмные работники, так и учредители и соучредители компаний и индивидуальные предприниматели.

- Созаёмщики / поручители: созаёмщиками могут быть до 3 человек как из числа родственников, так и любые третьи лица.

ООО «ХКФ Банк». Генеральная лицензия ЦБ РФ № 316. Ипотечное кредитование осуществляет банк-партнер Филиал ПАО РОСБАНК «Росбанк Дом», Генеральная лицензия ЦБ РФ №2272.

Банк предлагает клиенту оставить заявку на получение ипотечного кредита по ссылке homecredit.rosbank-dom.ru. Со всеми параметрами и условиями ипотечных программ банка-партнера можно ознакомиться на официальном сайте «Росбанк Дом» www.rosbank-dom.ru.

Сколько вам должно быть лет, чтобы купить дом?

Майли Сайрус, Хиллари Дафф и Ник Джонас и все они купили свой первый дом до 18 лет.

Кайли Дженнер, Дэниел Рэдклифф и Бритни Спирс стали домовладельцами в возрасте 18 лет. Эти покупки стали новостью и были приманкой для кликов в Интернете. Но эти знаменитости — исключение.

Миллениалы могут составлять самую большую долю покупателей жилья, но они не спешат покупать дома. Лишь каждый третий миллениал владеет собственным домом, и большинство из них старше 30 лет.Так что же есть у этих знаменитостей-покупателей от 16 до 18 лет, чего нет у большинства миллениалов? Очевидный ответ — деньги. Но другой вопрос менее очевиден: есть ли у 18-летнего или 20-летнего парня веская причина нуждаться в собственном доме или в каком возрасте лучше всего покупать дом?

«Потребность» и «лучший», конечно, субъективные термины. Ни одна из перечисленных выше знаменитостей не нуждалась в собственном доме; они хотели одного. В большинстве штатов вы становитесь взрослым в 18 лет, что дает вам возможность подписывать юридические документы.Несовершеннолетним или лицам младше 18 лет (кроме эмансипированных несовершеннолетних) требуется взрослый для совместной подписи юридических документов. Эта со-подписывающая сторона должна иметь доход, а не большие долги и быть кредитоспособной.

Эта со-подписывающая сторона должна иметь доход, а не большие долги и быть кредитоспособной.

Когда людям исполняется 18 лет, реальность такова, что возраст — это просто число. Ваш доход, сбережения, зрелость и жизненная ситуация имеют гораздо большее значение. Или, другими словами, по словам дизайнера Донны Каран: «Возраст и размер — это всего лишь числа. Главное — ваше отношение к одежде ». То же самое и с покупкой дома.

Вы готовы? Это между вами и вашим банком

Миллениалы, читающие на чайных листьях признаки того, что они готовы стать домовладельцами, обнаруживают, что три из пяти признаков связаны с финансами. У них стабильная работа, возможность вносить первоначальный взнос и дополнительные деньги на содержание дома. Четвертый связан с жизненной ситуацией. Нужно быть готовым подолгу оставаться на одном месте. Из-за затрат на покупку и продажу дома вы можете потерять деньги, если купите и продадите в течение нескольких лет.Пятый — это индикатор транзакции: хороший кредитный рейтинг. Хороший кредитный рейтинг показывает кредиторам, что у вас низкий риск невыполнения обязательств по кредитам, поскольку вы всегда оплачивали свои счета в прошлом.

Хороший кредитный рейтинг показывает кредиторам, что у вас низкий риск невыполнения обязательств по кредитам, поскольку вы всегда оплачивали свои счета в прошлом.

Судя по последней статистике, большинство молодых людей не готовы к приобретению жилья до 30 лет. Согласно отчету Национальной ассоциации риэлторов за 2019 год, в котором использовались данные за 2017 год, поколение Z (лица младше 20 лет) составляло менее 1 процента покупателей жилья. Миллениалы в возрасте от 21 до 28 лет составляют 11 процентов, а средний возраст — 26 лет.У пожилых миллениалов — наибольший процент покупателей жилья — 26 процентов — средний возраст составлял 34 года. Зачем ждать? Скорее всего, из-за денег. У покупателей жилья из поколения Y в возрасте до 28 лет средний доход составлял 71 000 долларов, а для людей в возрасте от 29 до 38 лет — в среднем 101 200 долларов.

Только вы можете решить, готовы ли вы обосноваться и содержать дом. Ваши ипотечные кредиторы определят, достаточно ли вы финансово ответственны, чтобы владеть им. Во время жилищного кризиса 2007 года, который привел к рецессии, около миллиона человек потеряли свой дом из-за потери права выкупа за один год.Это было дорогостоящим как для банков, так и для частных лиц, поэтому кредиторы теперь требуют от заемщиков более жестких стандартов, чтобы убедиться, что они могут позволить себе ежемесячные платежи. Арендодатель, который может выселить арендатора, не оплачивая счета, и найти другого арендатора; выселить (или лишить права выкупа) собственника сложнее и намного дороже.

Во время жилищного кризиса 2007 года, который привел к рецессии, около миллиона человек потеряли свой дом из-за потери права выкупа за один год.Это было дорогостоящим как для банков, так и для частных лиц, поэтому кредиторы теперь требуют от заемщиков более жестких стандартов, чтобы убедиться, что они могут позволить себе ежемесячные платежи. Арендодатель, который может выселить арендатора, не оплачивая счета, и найти другого арендатора; выселить (или лишить права выкупа) собственника сложнее и намного дороже.

Потенциальные покупатели проходят длительную проверку своего финансового положения, прежде чем ипотечный брокер одобрит кредит. Кредиторы оценивают ваше финансовое благополучие двумя основными способами:

- Кредитный рейтинг: Ваш кредитный рейтинг является мерой вашей кредитоспособности.Эта кредитная история показывает, вовремя ли вы оплатили свои кредитные карты и насколько хорошо вы выполняете другие долговые обязательства. До жилищного кризиса средний кредитный рейтинг составлял 692.

После этого он был более чем на 20 пунктов выше.

После этого он был более чем на 20 пунктов выше. - Отношение вашего долга к доходу (DTI): DTI рассчитывается путем деления вашего ежемесячного долга на ежемесячный валовой доход. Полученный коэффициент говорит кредиторам, насколько хорошо вы управляете долгом. Кредиторы ищут коэффициент ниже 43%. Следует отметить одно: заемщикам в гиг-экономике этот процесс будет сложнее.

Вам необходимо сложить эти четыре показателя и оценить их самостоятельно:

- Бытовые расходы: они состоят из трех элементов: содержание и ремонт обычно стоят 1% от стоимости дома; фонд на случай чрезвычайных ситуаций с расходами на проживание от трех до шести месяцев; и сберегательный счет для других неуказанных потребностей.

- Первоначальный взнос: убедитесь, что у вас есть деньги на первоначальный взнос, помимо средств на техническое обслуживание и чрезвычайных ситуаций. Вам не нужен 20-процентный первоначальный взнос для покупки дома, хотя покупка дома с меньшими затратами потребует частного ипотечного страхования (PMI) или второго кредита.

Это в дополнение к регулярным выплатам по ипотеке и страхованию домовладельцев. Первоначальный взнос в размере 20% — это условно, но не обязательно.

Это в дополнение к регулярным выплатам по ипотеке и страхованию домовладельцев. Первоначальный взнос в размере 20% — это условно, но не обязательно. - Затраты на закрытие: не забывайте, что затраты на закрытие составляют от 2% до 5% процентов от цены покупки, помимо первоначального взноса. Например, стоимость закрытия дома за 300 000 долларов составит от 6 000 до 15 000 долларов. Для начинающих покупателей это иногда становится шоком. Просто спросите Барбару Коркоран из Shark Tank.

- Студенческие ссуды: Купить дом, выплачивая студенческие ссуды, возможно, но это сложнее.

Вы можете приобрести свой первый дом

Покупка вашего первого дома может показаться сложной задачей, но с помощью агента по недвижимости она может пройти гладко. Покупка дома занимает много времени и может быть особенно сложной задачей, когда вы впервые покупаете дом (нужна ссылка — еще нет на сайте). Новые дома различаются по размеру и стоимости. Они также различаются по тому, сколько работы необходимо заранее. Умелые люди могут выбрать фиксатор верха, чтобы сэкономить на первоначальном взносе и ипотеке, и персонализировать его.Менее удобные или занятые люди с большей вероятностью будут искать готовый для проживания дом, который, вероятно, будет стоить дороже.

Умелые люди могут выбрать фиксатор верха, чтобы сэкономить на первоначальном взносе и ипотеке, и персонализировать его.Менее удобные или занятые люди с большей вероятностью будут искать готовый для проживания дом, который, вероятно, будет стоить дороже.

Перед посещением отдельного дома или дня открытых дверей получите предварительное одобрение на жилищный заем, чтобы знать, на какую стоимость дома вы имеете право. Без предварительного разрешения продавцы не воспримут вас всерьез, а в условиях ограниченного рынка это может быстро расстроить. Многие риэлторы и агенты по недвижимости даже не покажут вам дома, если вы не получили предварительное разрешение. Получить предварительное одобрение так же просто, как за 10 минут позвонить в компанию Own Up.В письме о предварительном одобрении указывается, сколько дома вы можете себе позволить, а также о процессе поиска и покупки дома.

Покупка первого дома

Как только вы найдете дом своей мечты, самое время обсудить предложение. Это включает в себя все, от цены покупки до непредвиденных обстоятельств или требований, которые должны быть выполнены для того, чтобы продажа прошла. К ним относятся осмотр дома, оценка, финансовые непредвиденные обстоятельства в случае, если кредитор отказывается финансировать ссуду, и поиск названия. Соглашение изложено в Договоре купли-продажи.Ваш агент по недвижимости проведет вас через этот процесс.

Это включает в себя все, от цены покупки до непредвиденных обстоятельств или требований, которые должны быть выполнены для того, чтобы продажа прошла. К ним относятся осмотр дома, оценка, финансовые непредвиденные обстоятельства в случае, если кредитор отказывается финансировать ссуду, и поиск названия. Соглашение изложено в Договоре купли-продажи.Ваш агент по недвижимости проведет вас через этот процесс.

Следующий шаг, получение ипотеки, зависит от вас. Самое главное помнить, что у вас есть варианты ипотеки. Вы бы не пошли в один автосалон и не купили машину, не так ли? Эта покупка намного больше, поэтому присмотритесь к ней. Различные учреждения предлагают ипотечные кредиты. Понимание ваших вариантов — ключ к поиску того, что подходит вам. Есть ипотечные кредиты с фиксированной и регулируемой ставкой. Вы также можете платить баллы, чтобы снизить процентные ставки, или получить кредиты кредитора, чтобы снизить затраты на закрытие сделки.Многие штаты предлагают программы для впервые покупателя жилья. Найдите здесь программы в вашем штате.

Найдите здесь программы в вашем штате.

Все ипотеки не похожи. Некоторые из них представляют собой обычные ссуды с 20-процентным первоначальным взносом; у других первоначальный взнос составляет всего 3 процента. Люди с меньшим доходом и большим долгом (включая задолженность по студенческому кредиту) могут получить ссуду Федерального жилищного управления (FHA) с процентной ставкой всего 3,5 процента, в то время как ветераны могут получить ссуды VA с менее строгими требованиями. Прочтите это, чтобы выучить язык ипотечных кредитов, чтобы знать, что предлагается.

Когда вы будете готовы к покупке, убедитесь, что у вас есть вся необходимая документация. Сюда входят:

- Подтверждение доходов: квитанции о заработной плате за последние 30 дней, формы W-2 за последние два года и записи адресов за последние два года

- Проверка активов: выписки с банковского счета за последние два месяца (чтобы подтвердить, что у вас есть деньги для первоначального взноса)

Что насчет плана B

Некоторые покупатели проходят весь этот процесс и получают ключи от своего нового дома. Они могут войти и сделать глубокий вдох, пока не придет время рефинансирования. Другие потенциальные покупатели решают, что владение домом не для них в настоящее время, и решают либо продолжить аренду, либо переехать к семье, чтобы сэкономить деньги на будущий первоначальный взнос. Нет правильного варианта. Главное — быть довольным своим выбором.

Они могут войти и сделать глубокий вдох, пока не придет время рефинансирования. Другие потенциальные покупатели решают, что владение домом не для них в настоящее время, и решают либо продолжить аренду, либо переехать к семье, чтобы сэкономить деньги на будущий первоначальный взнос. Нет правильного варианта. Главное — быть довольным своим выбором.

Вы также можете решить, что не готовы покупать дом. В этом случае рассмотрите возможность переезда к семье или друзьям или сократите ненужные расходы, чтобы сэкономить на будущий первоначальный взнос.Это может избавить вас от многих душевных страданий в будущем. Опрос покупателей жилья из поколения миллениума показал, что 63% из них сожалеют о покупке дома. Скрытые расходы, связанные с владением домом, включая текущие расходы на техническое обслуживание, были их разочарованием номер один. К другим сожалениям относится выбор неправильного места и получение дома неправильного размера. Урок здесь состоит в том, чтобы делать домашнее задание и быть уверенным, что если вы покупаете дом, то он подходит вам сейчас и, по крайней мере, в ближайшем будущем.

Хотите узнать больше о домовладении? Откажитесь от звонка. Это основная цель нашего бизнеса Own Up. Будем рады ответить на любые ваши вопросы.

Когда лучше всего покупать дом?

| Возрастной диапазон | Уровень домовладения |

|---|---|

| от 35 до 44 лет | 60,3% |

| от 45 до 54 лет | 70,1% |

| от 55 до 64 лет | 75.1% |

| Возраст 65 лет и старше | 78,9% |

Национальная ассоциация риэлторов сообщает, что средний возраст покупателя жилья в 2017 году составлял 32 года. Но у этих покупателей средний доход составлял 75 000 долларов, что делает их относительно более удачливыми, чем большинству.

Причины покупки молодых

Если вы хотите покупать в молодом возрасте и у вас есть для этого средства, раннее начало может иметь несколько потенциальных преимуществ.

Накопите богатство: Если все идет хорошо, владение домом — это путь к увеличению вашего собственного капитала. «Принудительная экономия» ваших ежемесячных платежей помогает вам увеличить долю в собственности, которую вы можете использовать для другой собственности или других нужд в дальнейшей жизни. Вместо того, чтобы отдавать домовладельцу 100 процентов ежемесячного платежа за жилье, вы «экономите» часть каждого платежа.

Повышение цены: Нет никакой гарантии, что ваш дом будет расти в цене, но именно это происходит во многих случаях — в долгосрочной перспективе.Недвижимость может помочь застраховаться от инфляции, если ваша собственность идет в ногу с ростом цен. Повышение цен может способствовать накоплению вашего богатства, особенно на сильных рынках с большим потенциалом. Но безопаснее покупать дом как «дом», в котором вы хотите жить, а не в качестве инвестиции.

Собственное место: Когда у вас есть дом, вы все в ответе. Вы можете настроить внешний вид или макет в соответствии со своим стилем, внести улучшения, которые повышают ценность, и укорениться в сообществе, в котором вы живете.Вам не нужно разрешение арендодателя, и вам не нужно отменять все те замечательные вещи, которые вы сделали, чтобы получить обратно залог.

Вы можете настроить внешний вид или макет в соответствии со своим стилем, внести улучшения, которые повышают ценность, и укорениться в сообществе, в котором вы живете.Вам не нужно разрешение арендодателя, и вам не нужно отменять все те замечательные вещи, которые вы сделали, чтобы получить обратно залог.

Причины ожидания

Если вы не чувствуете спешки, ничего страшного. Ожидание покупки может окупиться несколькими способами. Создание собственного дома и переезд может оказаться проблемой, к тому же вы оплачиваете транзакционные издержки каждый раз, когда продаете.

Вы можете предпочесть минимизировать количество покупок и продаж. Каждая транзакция требует времени, эмоциональной энергии и денег.

Больше определенности: По мере того, как вы становитесь старше, у вас появляется более четкое представление о своем идеальном доме. Будущее всегда неопределенно, но с возрастом вы лучше понимаете несколько факторов:

- Место работы или возможность работать удаленно

- Ваш доход, доступный для выплаты жилищных пособий

- Размер вашей семьи, если таковая имеется

- Что вам действительно нужно и что вы готовы делать без

Финансовая устойчивость: Многие (но не все) люди зарабатывают больше с возрастом. По мере того, как вы вступаете в свои годы с более высоким доходом, вам будет легче покупать именно то, что вы хотите, без больших жертв. Вместо того, чтобы быть «бедным по дому» и заниматься своим имуществом в возрасте от 20 до 30 лет, вы можете потратить эти годы, откладывая большой первоначальный взнос, путешествуя или делая все, что захотите. Более того, вы можете накопить кредит за эти годы, так что у вас больше шансов получить лучший кредит из возможных.

По мере того, как вы вступаете в свои годы с более высоким доходом, вам будет легче покупать именно то, что вы хотите, без больших жертв. Вместо того, чтобы быть «бедным по дому» и заниматься своим имуществом в возрасте от 20 до 30 лет, вы можете потратить эти годы, откладывая большой первоначальный взнос, путешествуя или делая все, что захотите. Более того, вы можете накопить кредит за эти годы, так что у вас больше шансов получить лучший кредит из возможных.

На что обратить внимание

Местные рынки: Местные условия могут подтолкнуть вас к покупке или ожиданию.Например, если ваша ежемесячная арендная плата чрезвычайно высока, но закупочные цены вполне разумны, вы можете купить жилье раньше, чтобы расходы на жилье оставались доступными.

Первоначальный взнос: Первоначальный взнос может помочь вам минимизировать ежемесячные платежи и процентные расходы. Вы также можете избежать дополнительной оплаты частного ипотечного страхования (PMI) и снизить риск, вложив как минимум 20%. Но некоторые ссуды позволяют покупать с небольшим первоначальным взносом, что облегчает покупку в молодом возрасте.Оцените компромиссы, прежде чем ухватиться за возможность купить с очень небольшим упадком.

Но некоторые ссуды позволяют покупать с небольшим первоначальным взносом, что облегчает покупку в молодом возрасте.Оцените компромиссы, прежде чем ухватиться за возможность купить с очень небольшим упадком.

Карьера: Изменится ли со временем ваш доход или место жительства? Например, некоторые медицинские работники начинают со значительным долговым бременем, но впоследствии получают высокие доходы. Если смена карьеры неизбежна, выясните, как это повлияет на ваше решение о покупке. Другие виды карьеры варьируются от относительно стабильных (работа в университете) до непредсказуемых (работа в стартапе).

Вопросы логистики: Когда у вас есть дом, вы несете ответственность за все.Если есть газон, вы можете его подстричь, вырвать или заплатить за это кому-нибудь. В случае утечки необходимо устранить ее, прежде чем она нанесет ущерб. Подумайте о вашей готовности взять на себя эти задачи. Будете ли вы все делать сами (с помощью YouTube) или кому-то платить? Если вы планируете сдавать работу в аренду, есть ли у вас средства и легко ли найти надежную помощь в вашем районе?

Даже если вы наймете подрядчиков, у вас, вероятно, останется меньше свободного времени после покупки дома. Вам нужно найти помощь, назначить встречи, предоставить доступ к собственности и многое другое.

Вам нужно найти помощь, назначить встречи, предоставить доступ к собственности и многое другое.

Риск: Покупка дома может быть рискованной. Вы взяли на себя обязательство выплатить крупную ссуду и можете понести значительные убытки при покупке недвижимости. С одной стороны, вы можете рисковать в молодости, потому что у вас есть остаток жизни, чтобы выздороветь, и у вас может не быть никого, кто зависел бы от вас. С другой стороны, когда вы станете старше, вам будет легче преодолевать финансовые потери.

В каком возрасте вы можете купить дом?

Большинство штатов требуют, чтобы вы достигли возраста совершеннолетия (обычно 18 лет) для заключения юридических соглашений.И покупка недвижимости, и получение ссуды требуют подписания контракта. Но вы потенциально можете владеть собственностью как несовершеннолетний, если кто-то достиг совершеннолетия, подписывая контракты.

Если вы хотите начать раньше, обратитесь за помощью к местным экспертам, которые расскажут о ваших возможностях и подскажут, что лучше всего. Вы можете владеть собственностью вместе со взрослым или передать право собственности взрослому на условиях опеки или доверительного управления. Могут существовать и другие варианты, и опытный юрист по недвижимости может помочь вам оценить их.

Вы можете владеть собственностью вместе со взрослым или передать право собственности взрослому на условиях опеки или доверительного управления. Могут существовать и другие варианты, и опытный юрист по недвижимости может помочь вам оценить их.

Вы когда-нибудь слишком стары, чтобы получить ипотеку?

Вы когда-нибудь слишком стары, чтобы подавать заявление на ипотечный кредит? Юридический ответ — однозначное «нет». Но реалистичный ответ сложен.

Рассмотрим следующий пример: вы искали годами, но наконец нашли дом своей мечты в сообществе своей мечты. Проблема в том, что вам нужен ипотечный кредит для финансирования покупки этого дома. Вы на пенсии, и ваше 70-летие не за горами.

А ты можешь? А ты должен?

Можете ли вы претендовать на ипотечный кредит? И, что более важно, имеет ли финансовый смысл брать такой огромный долг после выхода на пенсию?

Ответ на первый вопрос зависит от ваших доходов и долгов.Ипотечные кредиторы не могут отказать вам в выдаче кредита из-за вашего возраста. Если вы сможете доказать, что можете позволить себе ежемесячный платеж по ипотеке и у вас хороший кредитный рейтинг, кредиторы одобрят вашу заявку.

Если вы сможете доказать, что можете позволить себе ежемесячный платеж по ипотеке и у вас хороший кредитный рейтинг, кредиторы одобрят вашу заявку.

Более сложный вопрос — второй: даже если вы можете претендовать на получение ипотечной ссуды в возрасте 60 или даже 70 лет, должны ли вы брать на себя финансовое бремя ежемесячных выплат по жилищной ссуде на таком позднем этапе вашей жизни?

Это вопрос, на который нет простого ответа.Джереми Хек, адвокат по потребительскому праву в Luftman, Heck & Associates в Колумбусе, штат Огайо, часто работает с клиентами, которые борются с финансовыми проблемами. Он говорит, что пожилые люди должны хорошо подумать, прежде чем подавать заявку на новую ипотечную ссуду.

Управленческие расходы

«В целом, я не думаю, что брать ипотечный долг в таком преклонном возрасте — это такая хорошая идея», — сказал Хек. «Многие пожилые люди имеют фиксированный доход. Что, если что-то случится, и они больше не смогут позволить себе ежемесячные выплаты по ипотеке? Что, если их налоги на недвижимость вырастут, и это сделает их выплаты по ипотеке недоступными? Пожилые люди не должны ставить себя в такое положение, в котором они возможно, придется беспокоиться о выплатах по ипотеке. «

«

Нельзя сказать, что Хек говорит, что пожилым людям никогда не имеет смысла брать новую ипотечную ссуду. Как и все домовладельцы, они могут выбрать рефинансирование существующей ипотечной ссуды в пользу с более низкой процентной ставкой и, следовательно, с меньшими ежемесячными платежами. Это может помочь пожилым людям с фиксированным доходом сократить свои ежемесячные расходы. Даже если они продлят срок своей ссуды за счет рефинансирования, ежемесячных сбережений может быть достаточно, чтобы сделать такой шаг финансово обоснованным.

Еще есть проблема с задолженностью по кредитной карте.Хек говорит, что пожилым людям может иметь смысл подать заявку на рефинансирование с выплатой наличных, которое дает им единовременную сумму наличных для погашения долга по кредитной карте, которая идет с заоблачной процентной ставкой. В конце концов, их новая ипотечная задолженность обязательно будет иметь более низкие процентные ставки. Но в этом шаге тоже есть риск, сказал Хек.

«Вы должны учитывать, что берете необеспеченный долг по кредитной карте и превращаете его в обеспеченный долг, долг, который обеспечен вашим домом», — сказал Хек. «Если вы не можете делать ежемесячные платежи, банк может забрать ваш дом.Если вы понимаете это и можете позволить себе ежемесячные платежи, такой шаг может иметь смысл ».

«Если вы не можете делать ежемесячные платежи, банк может забрать ваш дом.Если вы понимаете это и можете позволить себе ежемесячные платежи, такой шаг может иметь смысл ».

Уменьшение размера с ипотекой

Другие пожилые люди могут захотеть перейти от большого дома к меньшему, за которым легче ухаживать. В зависимости от того, когда эти пожилые люди купили свой существующий дом, они могут быть не в состоянии продать его за достаточно, чтобы покрыть ипотеку на меньшее жилье. В таких случаях у них может не быть другого выбора, кроме как взять новую ипотечную ссуду, даже если им за 60 или 70 лет.

Рон Вайнер, сертифицированный специалист по финансовому планированию и президент RDM Financial Group в Вестпорте, штат Коннектикут, сказал, что некоторые пожилые люди позволяют эмоциям затуманивать свои суждения. Им слишком нравятся свои дома, и они не хотят их продавать. Они держатся за них, даже если лучший финансовый выбор — продать большой дом с высокими налогами на недвижимость.

«У них может быть дом с пятью спальнями, и они пусты, — сказал Вайнер. «С прагматической точки зрения имеет смысл уменьшить размер и переехать в дом меньшего размера, за которым легче ухаживать.Это должно быть твердое деловое решение. Вы должны обсудить все аспекты этого решения, даже те, которые являются эмоциональными и трудными ».

Квалификация

Если вы решите, что подача заявки на новую ипотечную ссуду — будь то покупка жилья или рефинансирование для замены существующей жилищной ссуды — имеет финансовый смысл, вот что вам нужно, чтобы соответствовать требованиям.

Во-первых, вам нужно будет получать достаточный доход каждый месяц. Кредиторы сегодня обычно хотят, чтобы ваши ежемесячные долги, включая ваш новый платеж по ипотеке, составляли не более 43 процентов вашего валового ежемесячного дохода.

Большинство людей рассчитывают на свою работу большую часть своего ежемесячного дохода. Если вы на пенсии, вы не можете этого сделать. Однако вы можете использовать другие источники дохода. Сюда могут входить выплаты по социальному обеспечению, роялти, доход от аренды принадлежащих вам квартир, пенсионные выплаты или прирост капитала, который вы получаете от инвестиций.

Однако вы можете использовать другие источники дохода. Сюда могут входить выплаты по социальному обеспечению, роялти, доход от аренды принадлежащих вам квартир, пенсионные выплаты или прирост капитала, который вы получаете от инвестиций.

Вам также понадобится солидный кредитный рейтинг. Большинство кредиторов считают кредитный рейтинг FICO 740 или выше отличным. Если ваш рейтинг FICO ниже 640, вам будет сложно получить ипотечный кредит по доступной процентной ставке.

Но если ваш доход и кредитный рейтинг достаточно высоки, вы должны иметь право на получение ипотечной ссуды независимо от вашего возраста. Федеральный закон о равных возможностях кредитования гласит, что кредиторы незаконно дискриминируют заемщиков из-за их возраста.

Долгосрочное планирование

Опять же, вам придется определить, имеет ли смысл брать ипотечный долг в преклонном возрасте. Если вы умрете до выплаты ипотечной ссуды, банку, возможно, придется продать ваш дом, чтобы собрать достаточно средств для выплаты вашего долга. Это означает, что вы не сможете оставить дом своим наследникам, если они не захотят и не смогут сами выплатить ваш долг по ипотеке.

Это означает, что вы не сможете оставить дом своим наследникам, если они не захотят и не смогут сами выплатить ваш долг по ипотеке.

Вы можете указать в своем завещании, что ваш дом действительно переходит к вашим детям. Опять же, если вы умрете с ипотечной ссудой, а средств в вашем имуществе будет недостаточно, чтобы ее выплатить, ваши бенефициары могут оказаться не в состоянии выплатить эту ссуду и стать владельцем вашего дома. Возможно, вашему банку придется продать его самостоятельно.

Если вы все же возьмете ипотеку после выхода на пенсию? Знайте, что вы не одиноки.Число пожилых американцев, все еще выплачивающих ипотечные кредиты, не уменьшается. В 2014 году Бюро финансовой защиты потребителей изучило этот вопрос и обнаружило, что процент домовладельцев в возрасте 65 лет и старше, все еще выплачивающих ипотечные кредиты, с 2001 по 2011 годы вырос с 22 до 30 процентов.

Бюро финансовой защиты потребителей также обнаружило, что с 2001 по 2011 год средний остаток по ипотечным кредитам лиц 65 лет и старше подскочил с 43 400 до 79 000 долларов.

Это, кажется, указывает на одно: растущему числу пожилых людей придется иметь дело с выплатами по ипотеке в течение долгого времени.Вам нужно будет решить, имеет ли это для вас финансовый смысл.

«Вам необходимо провести четкий анализ вашего денежного потока», — сказал Вайнер. «Вы должны взглянуть на свою налоговую категорию и понять, какие потребности могут возникнуть в будущем. Вы не можете сразу принять это решение, потому что кто-то говорит вам, что это хорошая идея».

Полное руководство по покупке дома в 20 лет [ИНФОГРАФИЯ]

Полное руководство по покупке дома в возрасте 20 лет

В 20 лет покупка дома может показаться несбыточной мечтой.Вы недавно закончили школу, имеете дело с задолженностью по студенческой ссуде и делаете все это на начальную зарплату, а повышения не предвидится.

Хотя покупка дома может показаться непреодолимым делом, миллионы миллениалов сделали это. Миллениалы в настоящее время составляют самую большую группу покупателей жилья в нашей стране, и многие даже покупают дома в одиночку, задолго до того, как замужество или дети станут их вниманием.

Но подходит ли этот ход и вам? Что еще более важно, можете ли вы себе это позволить? Давайте разберемся.

Готовы купить дом? Начните здесь. (9 февраля 2021 г.)Преимущества покупки дома в возрасте 20 лет

Преимущества домовладения огромны, особенно когда вы моложе. В 20 лет дом — это долгосрочное вложение, и если вы останетесь достаточно долго, это может означать, что со временем вы заработаете серьезное богатство. Продайте дом с прибылью позже, превратите его в доходную арендную собственность, когда будете готовы переехать, или насладитесь полностью оплаченным жильем в течение пенсионных лет (хотя это может быть далеко не все!)

Домовладение также означает:

• Последовательные и надежные платежи — Больше никаких ежегодных повышений арендной платы от сомнительного домовладельца.

• Больше контроля для настройки свойства — Забудьте «акцентные» стены. Раскрашивайте, улучшайте, ремонтируйте и делайте все, что захотите, с домом, когда он у вас появится.

• Отличная кредитоспособность — Получение ипотечной ссуды в молодом возрасте может помочь вам создать прочную кредитную историю, что означает хороший кредитный рейтинг и широкие финансовые возможности в дальнейшем.

• Налоговые льготы — Домовладение дает несколько налоговых льгот, которые могут снизить налоговое бремя и увеличить размер ежегодного возмещения.

Вы также можете сэкономить на ежемесячных расходах. В последние годы арендная плата резко выросла в большинстве крупных городов, при этом средний размер выплаты по ипотеке намного ниже средней арендной платы. У вас также есть возможность арендовать свою недвижимость на Airbnb или других подобных сайтах, чтобы при необходимости заработать дополнительные деньги.

Насколько молод, чтобы покупать дом?

Нет неподходящего или неподходящего времени для покупки дома. По закону вы можете покупать недвижимость и владеть ею в возрасте 18 лет, но это не обязательно означает, что это правильный шаг для каждого 18-летнего.

Дом — это огромная и дорогостоящая покупка, и с ним нужно будет жить годами или даже десятилетиями. Как минимум, вы захотите подождать, пока у вас не будет стабильного дохода, стабильной работы и приличного кредитного рейтинга, поскольку это позволит вам как получить доступную ипотечную ссуду, так и покрывать этот платеж по ипотеке месяц за месяцем, пока вы ты дома.

Что следует учитывать перед покупкой дома в возрасте 20 лет

Прежде чем серьезно задуматься о покупке дома, обязательно примите во внимание весь спектр финансовых факторов и других аспектов образа жизни.

Вам стоит подумать о:

Ваша карьера

Насколько вы устроились на своей работе? Ожидаете ли вы там долго? Может ли ваша карьера вывести вас из этого района, поэтому вам потребуется переезд? Вы хотите оставаться в доме хотя бы достаточно долго, чтобы окупить транзакционные издержки и окупить собственность.

Ваш доход

Сколько вы зарабатываете? Какую часть этого дохода после уплаты налогов вы могли бы позволить себе направить на жилье? Используйте калькулятор ипотеки, чтобы узнать, сколько, вероятно, будет стоить ваша ипотека, и убедитесь, что у вас будет доход, чтобы покрыть ее, плюс расходы на обслуживание / ремонт и ваши регулярные ежемесячные расходы, такие как коммунальные услуги, еда, телефон, оплата автомобиля и многое другое. .

.

Ваше будущее

Будет ли брак в вашем будущем? Дети или домашние животные? Можете ли вы позволить себе дом, который примет эти изменения? Вы должны убедиться, что покупка дома соответствует вашим планам и целям на будущее.

Процентные ставки

Какие сейчас процентные ставки по ипотеке? Не лучше ли подождать, пока ставки упадут и ваш ежемесячный платеж станет более доступным? Поговорите с авторитетным кредитным специалистом, если вы не уверены в этом, и обязательно просмотрите и сравните ставки.Они могут сильно различаться от кредитора к кредитору.

Ваш местный рынок

Каковы условия на рынке жилья в вашем районе? Растут ли цены на дома? Цены по-прежнему доступны? Вы хотите приобрести дом, стоимость которого со временем будет улучшаться, что принесет вам прибыль. Если вы не уверены, является ли дом хорошей инвестицией в вашем городе, проконсультируйтесь с местным агентом по недвижимости.

Есть еще фактор ответственности. Владение домом требует немного большего внимания, чем аренда, и у вас больше нет домовладельца, который мог бы ремонтировать (или оплачивать счета).Прежде чем двигаться дальше, убедитесь, что вы готовы взяться за все, что связано с домовладением.

Готовы купить? Это руководство может помочь

Если ваши цели, местный рынок и ваши финансы совпадают, то, возможно, пришло время покупать дом. Вот как это сделать:

Подготовка кредита и финансов

Даже если у вас стабильные доходы и расходы, важно потратить некоторое время на то, чтобы подготовить свои финансы, прежде чем подавать заявку на ипотеку или начинать поиск жилья.Это может 1) помочь вам лучше оплачивать ежемесячный платеж и 2) повысить ставки по ипотеке, которые вам будут предложены.

Вот с чего начать:

Работа над кредитным рейтингом

Начните расплачиваться с долгами, начиная с самых высоких процентов. Если у вас есть какие-либо коллекции на ваше имя, урегулировайте их и убедитесь, что ваши счета в хорошем состоянии. Вы также должны вытащить свой кредитный отчет и проверить наличие ошибок. Сообщите об этом в кредитное агентство, чтобы улучшить свой результат.

Если у вас есть какие-либо коллекции на ваше имя, урегулировайте их и убедитесь, что ваши счета в хорошем состоянии. Вы также должны вытащить свой кредитный отчет и проверить наличие ошибок. Сообщите об этом в кредитное агентство, чтобы улучшить свой результат.

Избегайте дорогих автомобилей

Автоматический платеж в размере 500 долларов может показаться небольшим, но, согласно нашему ипотечному калькулятору, он может снизить вашу покупательную способность на целых 80 000 долларов. (С учетом зарплаты в 100 000 долларов, 5% ставки по ипотеке и 5% первоначального взноса). Это также может означать значительно меньший денежный поток каждый месяц, особенно после добавления ипотечного платежа.

Сократите ненужные расходы

Перед покупкой дома вы захотите иметь хороший запас сбережений, так как это поможет покрыть непредвиденные расходы и даст вам «денежные резервы», которые ищут ипотечные кредиторы.Будьте готовы отказаться от утреннего кофе и по возможности сократить свои расходы.

Будьте готовы к другим сопутствующим расходам

Ипотека и первоначальный взнос — не единственные расходы, которые вы понесете при покупке дома. Убедитесь, что вы готовы оплатить такие вещи, как расходы на переезд, новую мебель, взносы в ТСЖ, налоги на имущество и многое другое. В вашем бюджете должно быть немного места для маневра, чтобы учесть это.

Имеете дело со студенческими ссудами сверх вашей будущей ипотеки? Убедитесь, что вы продолжаете получать максимальные выплаты, и подумайте о рефинансировании ссуд, чтобы получить более низкую процентную ставку.(Покупки могут помочь вам в этом!)

Минимизация первоначального взноса и затрат на закрытие сделки

Хотя старое «правило» 20% снижения не соответствует действительности, это не означает, что покупка дома не требует серьезных первоначальных затрат. Помимо первоначального взноса, вам также необходимо принять во внимание заключительные расходы, которые могут варьироваться от 2% до 5% от общей стоимости покупки вашего дома, в зависимости от кредитора.

К счастью, есть способы снизить эти первоначальные затраты или, по крайней мере, сделать их более доступными.Вы можете:

• Выбрать ссуду с низким первоначальным взносом — Требования к первоначальному взносу зависят от кредитного продукта. Ссуды USDA и VA ничего не требуют (хотя у них есть строгие требования к приемлемости), а ссуды FHA начинаются с 3,5%. Обычные кредиты требуют 5% и более. Имейте в виду, что меньший первоначальный взнос означает больше ежемесячных расходов по ипотеке.

• Подайте заявку на участие в программах помощи при первоначальном взносе и грантах — Существует множество программ, грантов и ссуд, которые помогут вам покрыть первоначальный взнос вашего дома.Эти программы различаются в зависимости от штата и муниципалитета, поэтому обязательно проконсультируйтесь с местным жилищным управлением, чтобы узнать, какие варианты у вас могут быть при покупке дома.

• Обратите внимание на помощь в связи с закрытием — Существуют также программы, которые могут покрывать расходы на закрытие, или вы можете узнать, оплатит ли продавец вашей собственности часть ваших гонораров. Это обычное дело, если дом нуждается в ремонте или продается очень медленно. Поговорите со своим агентом, чтобы узнать, может ли это быть вариантом для вашей покупки.

Это обычное дело, если дом нуждается в ремонте или продается очень медленно. Поговорите со своим агентом, чтобы узнать, может ли это быть вариантом для вашей покупки.

Вы также можете проявить изобретательность в оплате этих авансовых расходов. Многие молодые покупатели жилья используют краудфандинг, чтобы собрать деньги на свои первоначальные взносы и закрытие расходов, в то время как другие ищут пожертвования вместо свадебных подарков. Вы также можете получить дополнительную помощь, чтобы помочь вам сэкономить на этих дополнительных расходах перед покупкой дома.

Запросите предварительное одобрение у ведущих кредиторов. (9 февраля 2021 г.)В поисках подходящего дома

Первый шаг в покупке дома — это определить, какую оплату вы можете себе позволить.Используйте ипотечный калькулятор, чтобы рассчитывать на хороший ценовой диапазон, и убедитесь, что он по-прежнему обеспечивает достаточный денежный поток для покрытия других ваших ежемесячных расходов (в том числе и непредвиденных).

Если у вас есть надежный ценовой диапазон, начинайте поиск. Вам следует:

• Настроить оповещения на основных сайтах, в том числе Zillow, Trulia и Realtor.com. Добавьте фильтры по размеру, возрасту и особенностям дома, чтобы получать наиболее подходящие оповещения о списках.

• Подумайте о работе с агентом по недвижимости. Убедитесь, что они знакомы с районом, в котором вы хотите купить.

• Имейте список того, что нужно и что нужно иметь, путешествуя по домам. Берите этот список с собой на каждую выставку, чтобы вы могли сравнивать яблоки с яблоками.

• Объезжайте окрестности любого дома, который вы серьезно подумываете. Познакомьтесь с окрестностями, поговорите с соседями и узнайте, какие там удобства.

Если ваш местный рынок жилья особенно дорогой или конкурентный, вам нужно будет действовать быстро, когда в списке появится понравившийся вам дом.Сделайте ставку на то, чтобы осмотреть недвижимость в течение дня или двух, и будьте готовы предложить приличный задаток, чтобы привлечь внимание продавца. Письмо с предложением также может помочь вам убедить продавца выбрать ваше предложение, а не предложение другого участника торгов.

Письмо с предложением также может помочь вам убедить продавца выбрать ваше предложение, а не предложение другого участника торгов.

Получение ипотеки

Чтобы начать процесс ипотеки, вам сначала нужно найти подходящего кредитора. Есть сотни потенциальных вариантов на выбор, включая все, от крупных банков и финансовых учреждений до финтех-компаний, кредитных союзов и т. Д.Убедитесь, что вы получили расценки и разбивку сборов по каждому из них, а также всегда просматривайте отзывы. Опыт работы с клиентами может сильно отличаться от одного кредитора к другому.

После того, как вы нашли подходящего кредитора, вам необходимо:

• Получите предварительное одобрение — Обычно для этого требуется короткое заявление и небольшая информация о вашем доходе и кредитах. После утверждения кредитор отправит вам «письмо о предварительном одобрении», в котором будет указана точная сумма кредита, на которую вы были предварительно одобрены.Вы можете включать это письмо в любые предложения, которые делаете, чтобы повысить доверие продавца.

• Заполните полную заявку на ипотеку и зафиксируйте ставку. — После того, как вы сделали предложение на дом, и продавец принял его, вам нужно будет заполнить полное заявление на ипотеку и предоставить всю финансовую документацию вашему кредитору. требует. Поговорите со своим кредитным специалистом о фиксации ставки. Большинство кредиторов предлагают фиксированные ставки на 30 дней и более, что означает, что ваша процентная ставка не может увеличиваться в течение этого периода времени, пока ваш кредит обрабатывается и оформляется.

• Часто общайтесь со своим кредитным специалистом. — Оставайтесь на связи со своим кредитным специалистом, поскольку именно они возглавляют процесс утверждения вашего ипотечного кредита. Убедитесь, что вы быстро отвечаете на вопросы или запрашиваете дополнительные документы. Любая задержка с вашей стороны приведет к задержке даты закрытия.

• Осмотрите дом — Прежде чем закрывать дом, вам нужно, чтобы профессиональный домашний инспектор оценил его на предмет каких-либо недостатков, проблем безопасности или возможного ремонта. Если во время проверки все же возникают проблемы, вы можете попросить продавца решить их перед закрытием или попросить его оплатить часть ваших затрат на закрытие, чтобы компенсировать необходимый ремонт.

Если во время проверки все же возникают проблемы, вы можете попросить продавца решить их перед закрытием или попросить его оплатить часть ваших затрат на закрытие, чтобы компенсировать необходимый ремонт.

• Найдите полис страхования жилья — Вам также потребуется страховка домовладельца, прежде чем вы сможете закрыть дом. Как и в случае с вашим кредитором, не забудьте купить здесь лучшую цену. Вам также может потребоваться страхование от наводнения, в зависимости от того, где находится дом.

Наконец, приходите на ваше закрытие.Скорее всего, это будет в вашей титульной компании, хотя это также может быть онлайн через мобильный нотариус или другой цифровой процесс. В любом случае вам нужно будет подписать заключительные документы и оплатить первоначальный взнос и заключительные расходы банковским переводом или кассовым чеком. Ваш кредитный специалист должен предоставить вам заключительный лист раскрытия информации задолго до этой даты, чтобы вы точно знали, сколько вы будете должны. Как только все будет сказано и сделано, вы получите ключи, и дом станет вашим.

Как только все будет сказано и сделано, вы получите ключи, и дом станет вашим.

Покупка жилья в возрасте 20 лет: часто задаваемые вопросы

Как я могу начать копить на дом в 20 лет?

Сохранение в молодом возрасте может быть трудным, особенно если у вас есть работа начального уровня или у вас есть задолженность по студенческой ссуде.Лучше всего установить ежемесячный бюджет, определить, что вы можете позволить себе откладывать, и автоматизировать эту экономию, насколько это возможно. Вы можете назначить определенную сумму каждой зарплаты для экономии или просто запланировать ежемесячный перевод со своего текущего счета один раз в месяц. Вы также можете рассмотреть приложение для сбережений, такое как Digit или Acorns, которое поможет вам сэкономить (и даже заработать) с помощью дополнительных денежных средств.

Может ли 22-летний мужчина получить ипотеку?

Ипотечный кредит не зависит от возраста. Ваша способность получить ипотеку зависит от вашего кредитного рейтинга, ваших долгов, вашего дохода и дома, который вы хотите купить. Если у вас стабильная работа, солидный доход и средства для покрытия ипотечного платежа, на который вы подаете заявление, вы сможете получить ссуду в любом возрасте.

Ваша способность получить ипотеку зависит от вашего кредитного рейтинга, ваших долгов, вашего дохода и дома, который вы хотите купить. Если у вас стабильная работа, солидный доход и средства для покрытия ипотечного платежа, на который вы подаете заявление, вы сможете получить ссуду в любом возрасте.

Нужен ли мне соавтор?

Для получения ипотеки необязательно наличие соавтора, хотя она может иметь определенные преимущества. Доход и кредитный рейтинг совместной подписывающей стороны (если оба числа хорошие) могут улучшить ваши процентные ставки и предоставить вам больший диапазон цен для работы.Это также может помочь вам легче получить кредит. Тем не менее, у соавтора есть свои недостатки. Во-первых, они окажутся на крючке, если вы по какой-то причине не сможете выплатить ипотечный платеж. Это может поставить их в затруднительное финансовое положение, если они не будут к этому готовы. Они также могут навредить вашему заявлению и снизить вашу процентную ставку, если их кредитный рейтинг ниже вашего.

В каком возрасте можно покупать дом?

Нет неправильного или подходящего возраста для покупки дома — просто неподходящее или подходящее время.Обязательно внимательно проанализируйте свое финансовое положение, работу, местный рынок жилья, а также свои цели и планы на будущее. Если вы не уверены, проконсультируйтесь с агентом по недвижимости или кредитным специалистом для получения профессионального совета.

Как долго нужно снимать дом перед покупкой?

Здесь нет определенного числа, но помните, что когда вы арендуете, эти ежемесячные платежи идут на ипотеку вашего арендодателя, а не вашу. Вы не создаете богатства и никогда не вернете эти деньги, как бы долго вы ни оставались в собственности.Когда вы владеете домом, ваши ежемесячные платежи приравниваются к собственному капиталу в доме, а это означает больший доход, когда вы продаете недвижимость позже. Таким образом, чем дольше вы арендуете, тем больше денег вы выбрасываете и тем меньше богатства вы можете получить, когда станете старше.

Могу ли я купить дом без кредита?

Купить дом без кредита на свое имя сложно, но возможно. Фактически, благодаря новой системе кредитного рейтинга под названием UltraFICO, это может быть совсем неплохо.UltraFICO позволяет кредиторам принимать во внимание данные, отличные от вашего кредитного рейтинга, такие как банковская и сберегательная деятельность и своевременная оплата счетов. Спросите своего кредитора, соглашаются ли они с оценкой UltraFICO при подаче заявления на получение кредита.

Стоит ли покупать дом или квартиру?

Это зависит от ваших личных целей и вашего финансового сценария. Кондо обычно меньше, чем дома на одну семью, хотя на большинстве рынков они продаются по более низкой цене. Они также обычно означают меньшее обслуживание (большую часть этого покрывает ассоциация кондоминиумов) — большой плюс, если вы не любите делать это самостоятельно.Поговорите с агентом в вашем районе о том, подходит ли вам квартира или дом.

)

)Ипотеки для пожилых | Варианты жилищного кредита и требования

Все больше пожилых людей берут новые жилищные ссуды

Многие пенсионеры больше не рассматривают оплату дома как часть своих целей.

Все больше и больше американцев пользуясь низким процентные ставки и налоговые льготы при наличии ипотеки.

Если вы занижаете размер, вы можете получить ипотеку вместо покупки нового жилья за наличные.Или вы можете рефинансировать более низкие платежи, а не погашать часть своего баланса.

Но есть определенные проблемы которые приходят с получением ипотечного кредита на пенсии. Вот что вам следует знать перед тем, как начать.

Проверьте свои варианты ипотеки (9 февраля 2021 г.)В этой статье (Перейти к…)

Можете ли вы получить 30-летний жилищный кредит для пожилых людей?

Во-первых, если у вас есть средства,

нет возраста слишком стар, чтобы покупать или перефинансировать дом. Закон о равных кредитных возможностях запрещает кредиторам блокировать или

отговаривать кого-либо от ипотеки по возрасту.

Закон о равных кредитных возможностях запрещает кредиторам блокировать или

отговаривать кого-либо от ипотеки по возрасту.

Если мы основываем право на получение кредита только на основании возраста, 36-летний и 66-летний мужчина имеют одинаковые шансы получить ипотечный кредит.

Отборочный критерии остаются прежними: доход, активы, долги и кредит.

Однако бывает труднее встретить эти критерии при выходе на пенсию — особенно когда речь идет о доходах.

Пожилые люди должны ожидать более строгого контроля при подаче заявления на ипотечный кредит.Вероятно, вам придется предоставить дополнительную документацию, подтверждающую ваши различные источники дохода (пенсионные счета, социальное обеспечение, пенсия и т. Д.).

Может быть больше обручей для прыжков через. Но если у вас есть наличные для платежей, вы сможете имеете право на получение нового жилищного кредита или рефинансировать свой текущий дом.

Проверьте варианты жилищного кредита (9 февраля 2021 г. )

)Проблемы, с которыми сталкиваются пенсионеры и пожилые люди при получении ипотеки

Пока нет максимального возраста ограничение на подачу заявки на ипотеку, пожилые люди и пенсионеры могут обнаруживают, что получить жилищный заем труднее.

Нет регулярного дохода

Ипотечным компаниям необходимо убедитесь, что вы можете вернуть жилищный заем, прежде чем они будут давать вам ссуду.

Обычно это означает поиск при ежемесячном доходе по налоговой форме W2. Но у большинства пожилых людей не будет регулярных ежемесячный денежный поток, чтобы показать кредиторам.

Для тех при выходе на пенсию кредиторы часто рассматривают 401 (k) s, IRA и другие распределения пенсионных счетов для ипотечный кредит.

Они также будут учитывать доход по социальному обеспечению, пенсию и доход от инвестиций.

Однако заемщикам необходимо доказать, что эти средства полностью доступны для них на момент подачи заявки. Вы не можете претендовать на пенсионный счет или пенсию, если не можете получить с них деньги без штрафных санкций.

А пенсионерам надо показать что их пенсионные счета могут быть использованы для финансирования ипотеки на наверху нормального проживания расходы как еда и коммунальные услуги.

Доход до 3 лет (пенсия)

Покупатели жилья, которые еще не вышли на пенсию, но планируют выйти на пенсию Вскоре в процессе подачи заявки на ипотеку может возникнуть другая проблема.

Когда вы покупаете дом или рефинансируете, ипотечные кредиторы нуждаются в для подтверждения вашего источника дохода будет продолжаться не менее 3 лет после получения кредита закрывается.

Тот, кто выйдет на пенсию через год или два, не выполнит этого постоянное требование дохода.

В этом случае они не имеют права на получение ипотеки или рефинансировать ссуду — независимо от того, насколько высок их кредитный рейтинг или сколько денег они спрятаны в инвестициях и пенсионных счетах.

Самое простое решение этой проблемы? Не рассказывай своему

кредитор, которого вы планируете выйти на пенсию.

В ваших квитанциях нет ничего, что могло бы заставить кредитора отказаться о пенсионных планах, поэтому у них есть все основания полагать, что ваш доход Продолжать.

Нет гарантии, что вам потребуется, когда запланировано. Многие люди меняют свои планы в зависимости от текущей экономики, их инвестиции или их желание продолжать работать.

Однако вы должны быть абсолютно уверены, что можете позволить себе выплаты по ипотеке с учетом вашего дохода на пенсии.

Если вы находитесь в ситуации, когда вы получили пенсионный выкуп, или ваш работодатель сообщает вашему кредитору о пенсионных планах, возможно, вы не сможете претендовать на новую ипотеку.

В этом случае вам, возможно, придется подождать, пока вы выйдете на пенсию и не начнете получать деньги со своих пенсионных счетов, чтобы получить квалификацию на основе ваших активов, а не дохода.

Доступ к пенсионным фондам

Большинство руководств по андеррайтингу рассматривают распределение 401 (k) s, IRA или других пенсионных счетов с определенной датой истечения срока. Это потому, что они предполагают истощение актива.

Это потому, что они предполагают истощение актива.

Таким образом, заемщики, которые получают доход из таких источников должен иметь возможность документально подтверждать, что ожидается продолжаются не менее трех лет после даты подачи заявления на ипотеку.

Кроме того, люди обычно не могут снимать деньги со счетов 401 (k) до достижения возраста 59 ½ лет без штрафных санкций.

По этой причине пенсионер должен доказать неограниченный доступ к этим счетам и без штрафных санкций.

Если счета состоят из акций, облигаций или паевых инвестиционных фондов, эти активы считаются нестабильными.

По этой причине кредиторы используют только 70 процентов стоимости пенсионных счетов, чтобы определить, сколько распределений осталось.

Подтвердите право на получение жилищного кредита (9 февраля 2021 г.) Ипотечные решения для пожилых людей Как упоминалось выше, пожилые люди

могут легко преодолеть барьер дохода для покупки дома, если у них есть средства в

активы, пенсионные или инвестиционные счета.

На самом деле, существуют программы, специально разработанные для помощи пожилым людям и пенсионерам в финансировании своего жилья.

Актив кредиты на истощение

Кредит на истощение активов — это тип ипотеки, предназначенный для покупки и рефинансирования жилья без постоянного дохода.

Ипотечные кредиты на истощение активов позволяют заемщики должны претендовать на получение жилищного кредита на основе их ликвидных активов, а не постоянный источник дохода.

В этом случае сумма активы заемщика делятся на ежемесячный «доход», который используется для определить, могут ли они позволить себе текущие выплаты по ипотеке.

Например, если у вас есть сбережения в размере 1 миллиона долларов, кредитор разделит эту сумму на 360 (количество месяцев в большинстве ипотечных кредитов), чтобы получить доход около 2700 долларов в месяц.

Вам нужна значительная сумма в экономия, чтобы получить квалификацию.

Только определенные типы средств могут засчитываться в ваш «доход» по ссуде на истощение активов. Обычно это:

Обычно это:

- Текущие и сберегательные счета

- Счета денежного рынка

- Депозитные сертификаты

- Инвестиции, такие как акции, облигации и паевые инвестиционные фонды

- 401 (k) и пенсионные счета IRA

Независимо от того, доход имеет определенный срок истечения срока действия, кредиторы требуют от пенсионеров документального подтверждения регулярное и непрерывное получение соответствующего дохода.

Обычно это делается с использованием одного или нескольких из следующих:

- Письма от организаций, предоставляющих доход

- Копии писем о пенсионном обеспечении

- Копии подписанных федеральных налоговых деклараций

- 1099 форм

- Подтверждение текущего получения через депозитные выписки из банка

Для пенсионеров, которые не зарабатывают доход, ссуда на истощение активов может быть хорошим способом претендовать на получение новой жилищной ссуды или рефинансирования.

Ипотека пенсионерам по соцзащиту

Доход по социальному обеспечению при выходе на пенсию или длительной нетрудоспособности обычно может использоваться для получения права на получение ипотечной ссуды.

Это означает, что обычно вы можете рефинансировать доход от социального обеспечения, если вы его получаете в данный момент.

SSI, вероятно, будет учитываться вместе с пенсионными фондами и другими ликвидными активами для расчета общего квалифицируемого «дохода» заемщика.

Поскольку SSI, как правило, не облагается налогом, его также можно «накапливать», это означает, что кредитор может увеличить квалификационную сумму на 10-25%.

Это увеличивает сумму, разрешенную пожилому человеку с доходом от социального обеспечения.

Чтобы кредитор мог засчитать доход по социальному обеспечению для вашей ипотеки, он должен быть задокументирован в письме SSA Award или , подтверждающем текущую квитанцию.

Если заемщик рисует соц. обеспеченный доход от трудовой книжки другого человека , им необходимо предоставить письмо о награждении SSA и , подтверждающее получение, а также подтверждение того, что доход будет продолжаться минимум 3 года.

Подтвердите свое право на ипотеку в системе социального обеспечения (9 февраля 2021 г.)Fannie Mae Senior покупка дома программа

И Fannie Mae, и Freddie Mac, две крупные организации, регулирующие рынок жилья, проводят политику, позволяющую соответствующие пенсионные активы, которые будут использоваться для получения права при определенных условиях.

Fannie Mae позволяет кредиторам использовать пенсионные активы заемщика, чтобы помочь им получить ипотеку.

Если заемщик уже использует 401 (k) или другие пенсионные счета для пенсионного дохода, заемщик должен продемонстрировать, что доход, полученный от этого актива, будет продолжаться не менее трех лет.

Если заемщик не

уже используя актив, кредитор может рассчитать поток дохода, который

мог предложить.

Дом престарелых Freddie Mac программа закупки

Аналогично, Фредди Мак изменил правила кредитования, чтобы заемщикам было легче получить право на получение ипотека, когда у них ограниченные доходы, но значительные активы.

Правило позволяет кредиторам рассмотрите IRA, 401 (k) s, единовременное распределение пенсионных счетов и поступления от продажи бизнеса для получения ипотеки.

Любые активы IRA и 401 (k) должны быть полностью обеспечены и должны быть «полностью доступны для заемщика, а не подлежат штрафу за снятие средств и в настоящее время не могут использоваться в качестве источника доход. »

Купить дом с вложением средств деньги

Как упоминалось ранее, когда пенсионные счета состоят из акций, облигаций или паевых инвестиционных фондов, кредиторы могут только использовать 70 процентов стоимости этих аккаунтов, чтобы определить, сколько раздачи остаются.

Купить дом с совладельцем

Одно из самых быстрых и простых решений для пожилых людей, у которых возникают проблемы с определением дохода, — это добавить соавтора.

Некоторые родители-пенсионеры сделать это, добавив своих детей в заявку на ипотеку.

Ребенок с существенным доход можно рассматривать вместе с родителями, что позволяет им покупать дом даже без регулярного денежного потока.

Fannie Mae имеет набирающая популярность новая кредитная программа для со-подписантов. Ипотечная программа «HomeReady» позволяет доход от членов домохозяйства, не получающих займы, таких как взрослые дети, посчитал.

Купить дом с необлагаемым налогом доход

Еще одно полезное решение для пожилые люди подсчитывают необлагаемый налогом доход.

Доход по социальному обеспечению, для например, обычно не облагается налогом. Большинство кредиторов могут увеличить сумму этого доход на 25 процентов, также известный как «валовая прибыль», при ежемесячном исчислении доход.

К сожалению, только потому, что

Кредитору разрешено суммировать необлагаемый налогом доход, это не означает, что они должны это делать. Кроме того, они могут выбрать меньший процент, например 10 или 15.

процент.

Кроме того, они могут выбрать меньший процент, например 10 или 15.

процент.

Поговорите со своим кредитором о как они рассчитывают необлагаемый налогом доход.

Проверьте варианты жилищного кредита (9 февраля 2021 г.)Обратная ипотека

Один все более популярный Ипотечный продукт, специально разработанный для пожилых людей, — это обратная ипотека.

Обратная ипотека официально называется ипотекой с конвертацией собственного капитала или HECM и поддерживается Федеральное жилищное управление (FHA).

Обратная ипотека позволяет пожилым людям получить доступ к собственному капиталу в своем доме за счет ежемесячных выплат пенсионерам. Затем проценты откладываются до наступления срока погашения кредита.

С течением времени остаток задолженности на дом повышается, а размер собственного капитала уменьшается.

При обратной ипотеке одна для участия в программе заемщик должен быть не моложе 62 лет.

Этот вид кредита подходит не всем. Другой тип продукта собственного капитала — например, HELOC, жилищный кредит или рефинансирование наличными — часто является лучшим выбором для доступа к наличным деньгам.

Другой тип продукта собственного капитала — например, HELOC, жилищный кредит или рефинансирование наличными — часто является лучшим выбором для доступа к наличным деньгам.

Узнайте больше о том, кому следует и не следует рассматривать обратную ипотеку. Или посетите страницу ресурсов FHA об обратной ипотеке HECM.

Когда имеет смысл получать жилищный заем в качестве старший?Многие пенсионеры и пожилые люди предпочитая получить ипотеку вместо выплаты остатка по кредиту или покупки новый дом за наличные.

Это может высвободить сбережения для другое использование. Такие предметы первой необходимости, как еда, транспорт и долгосрочный уход, среди самых высоких расходов для пожилых людей.

Помимо высвобождения активов, есть ряд причин, по которым пожилые люди могут рассмотреть возможность финансирования нового дома покупка.