Рефинансирование кредита от 5,5% — предложения банков в Москве, где выгоднее сделать рефинансирование в 2021 году

Никто не застрахован от материальных проблем, но самая большая финансовая нагрузка ложится на плечи физических лиц, у которых есть долговые обязательства. Потеря работы, отсутствие стабильности, платежи по ссудам в других банках – все эти факторы могут привести к неблагоприятным последствиям. И если клиент осознает, что погашение задолженности становится для него проблемой, имеет смысл произвести рефинансирование кредита (или перекредитование).

Процесс переоформления в рамках этой программы практически такой же, как и процедура оформления обычной потребительской ссуды наличными или на карту. Отличаться будет лишь перечень документов. Чтобы рефинансировать задолженность, потребуется расширенный пакет бумаг. Зато обеспечение (залог и поручительство физических лиц) в большинстве кредитных компаний не нужно.

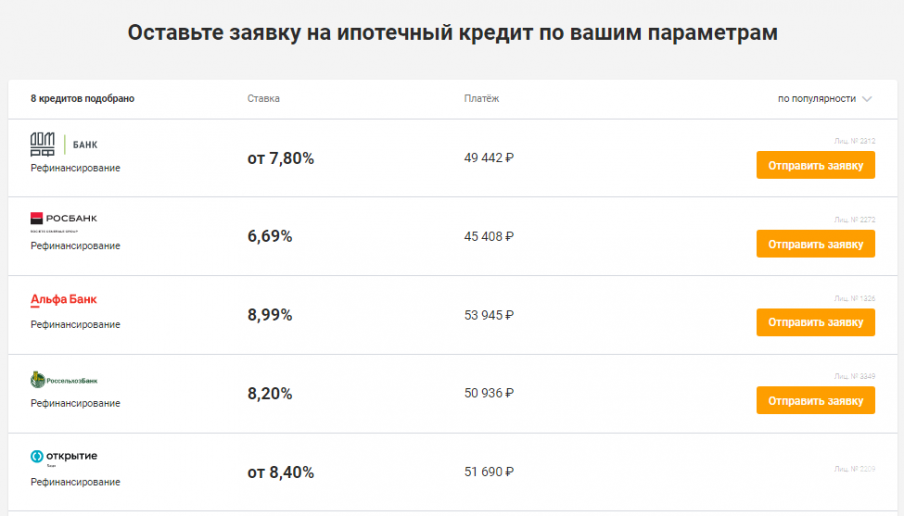

Чтобы сэкономить время на поиск подходящей программы рефинансирования под более низкий процент, воспользуйтесь порталом Выберу. ру. На текущей странице представлены продукты от всех банков в Москве в этом году в режиме онлайн. Сравните условия, воспользовавшись информацией, приведенной в карточке каждого продукта:

ру. На текущей странице представлены продукты от всех банков в Москве в этом году в режиме онлайн. Сравните условия, воспользовавшись информацией, приведенной в карточке каждого продукта:

- Возможные суммы,

- Сроки,

- Процентная ставка,

- Основные требования к клиенту.

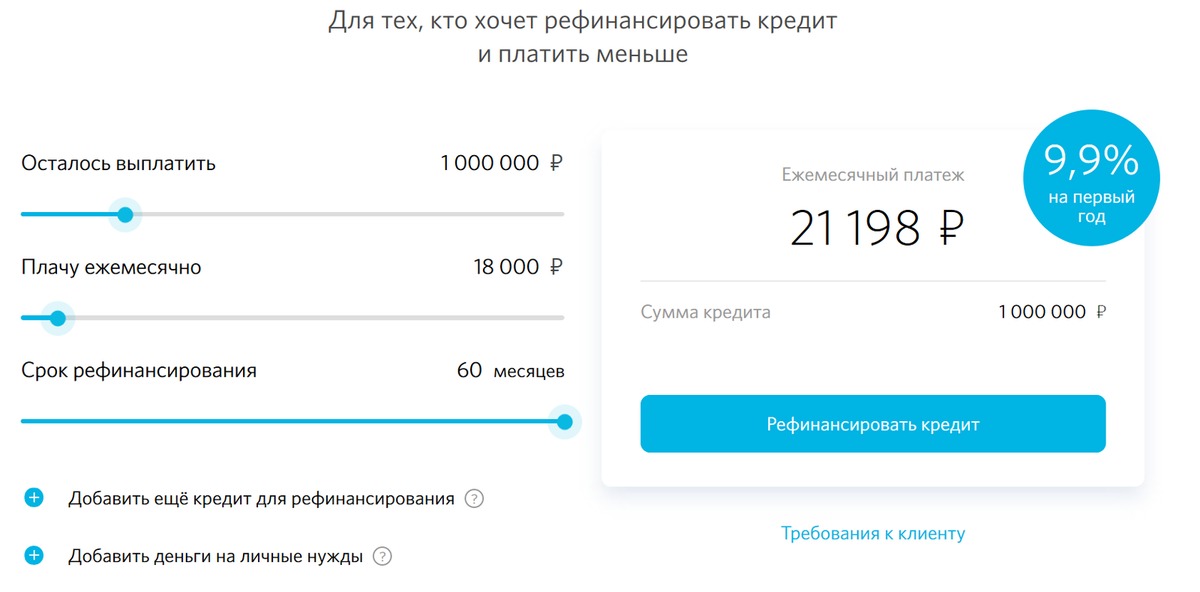

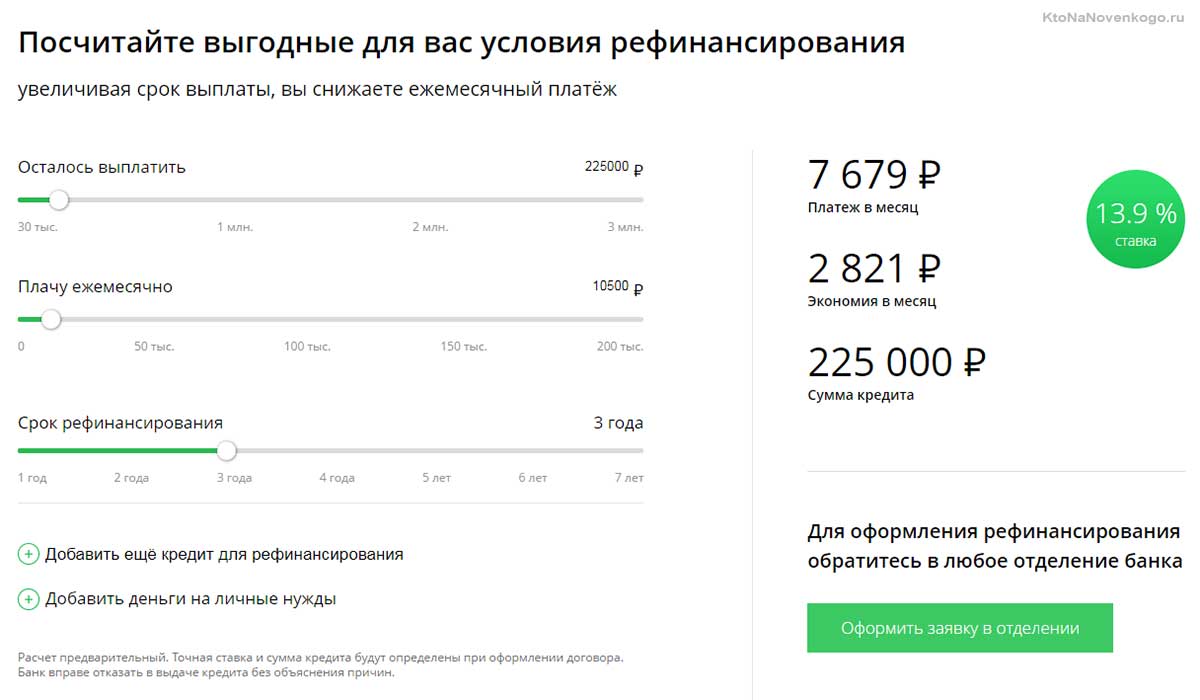

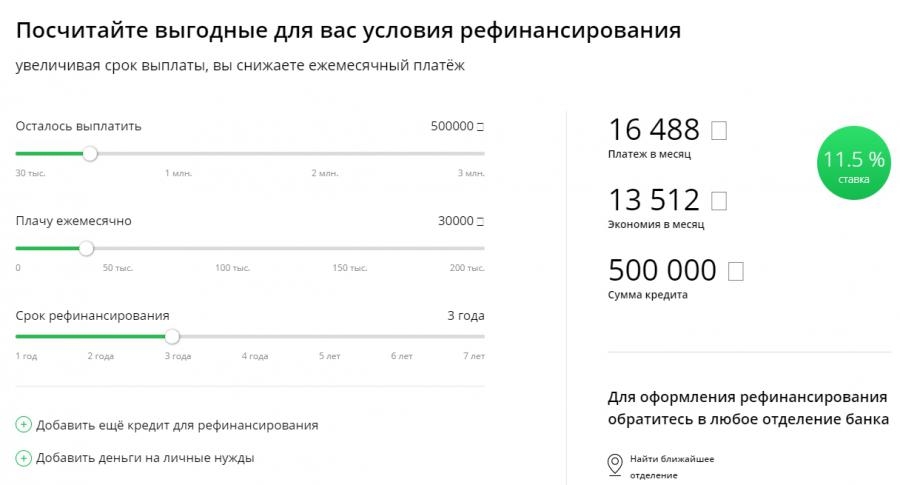

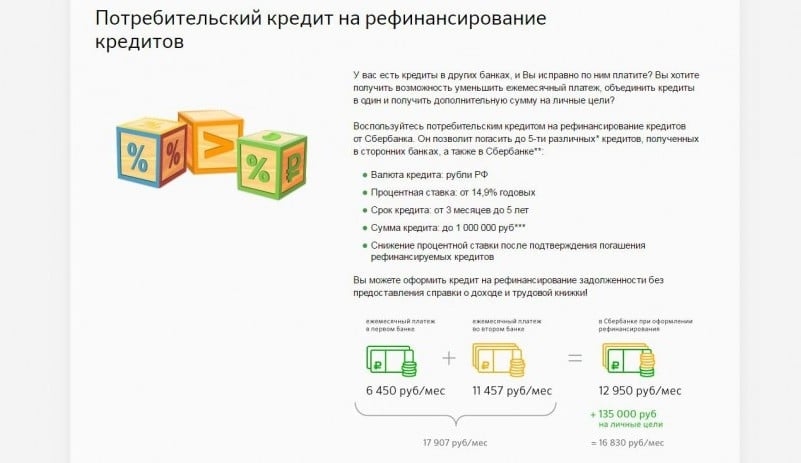

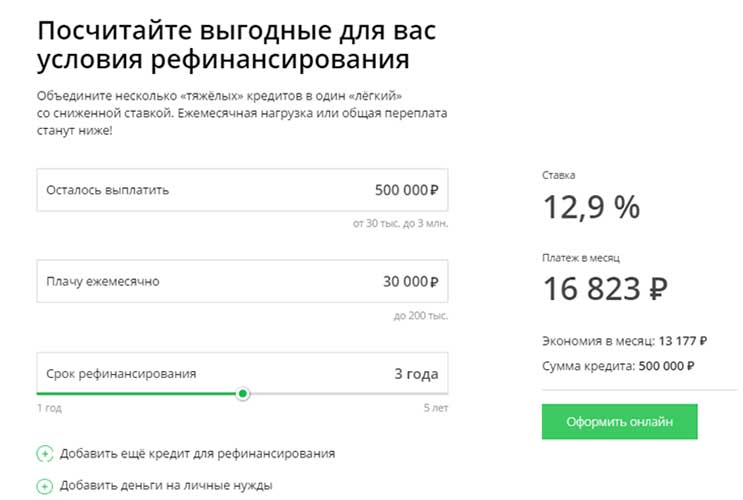

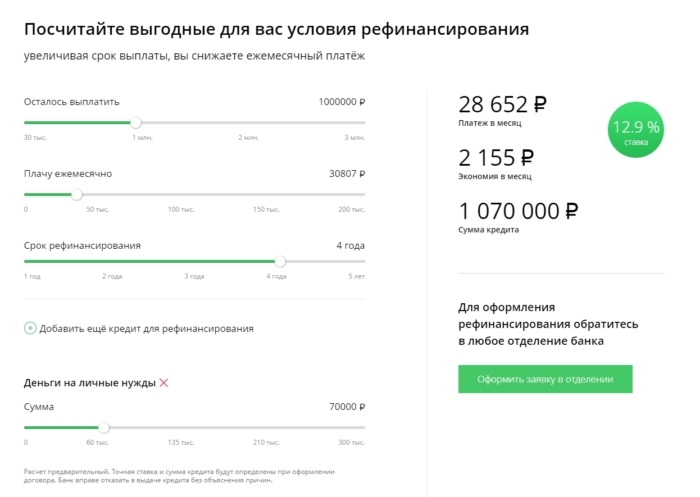

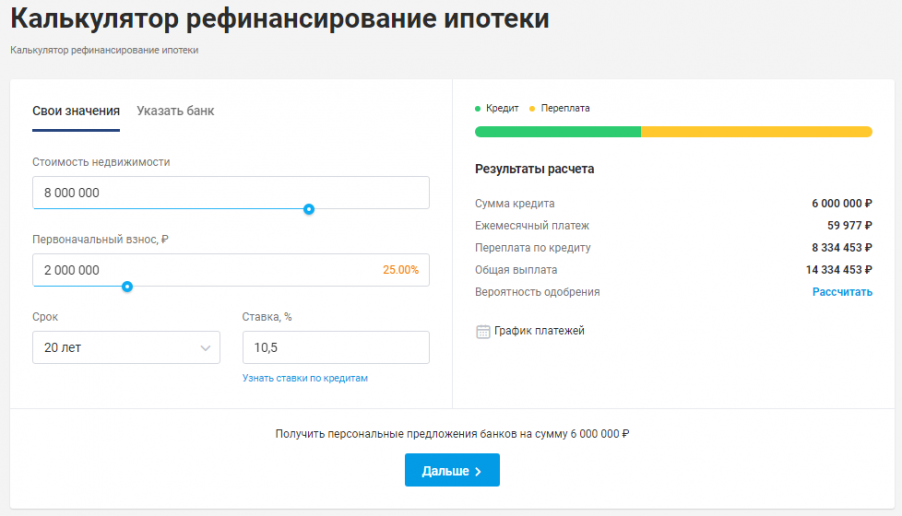

Выбрав подходящее предложение, вы можете рассчитать на удобном онлайн-калькуляторе сумму переплаты и примерный размер ежемесячных платежей. Если результат вас устраивает – отправляйте заявку.

Если крупные компании вам отказали, не стоит отчаиваться, поскольку есть организации, готовые рефинансировать займ даже у проблемных клиентов. Исправить сложившуюся ситуацию можно следующими способами:

- предоставить в залог ликвидное имущество;

- привлечь поручителей;

- открыть вклад в той организации, где планируется оформить рефинансирование кредита;

- предоставить справки, подтверждающие платежеспособность соискателя;

- исправить КИ.

Остались вопросы?

Рефинансирование – что это такое?

Под рефинансированием кредита подразумевается заключение финансовой сделки с банком на новых условиях, в результате чего заемщик получает возможность погасить действующую ссуду и улучшить условия кредитования (уменьшить процентную ставку, продлить срок действия договора и др. ).

).

Важная информация: за рефинансированием кредитов можно обращаться как в «родной» банк, так и в другие финансовые учреждения. Однако прежде чем заключать новое соглашение в рамках потребительского кредитования, нужно хорошо изучить условия предлагаемых программ и сделать расчеты. В некоторых случаях перекредитование является невыгодным для заемщика, поскольку значительная часть процентов по кредиту с аннуитетным графиком погашения уже внесена.

В чем выгода рефинансирования для банков?

Перекредитование является выгодным не только для клиентов. Финансовые учреждения таким способом увеличивают свои кредитные портфели. Но предложения о заключении договоров рефинансирования доступны только клиентам с положительной деловой репутацией.

Какие потребуются документы?

Чтобы рефинансировать текущий долг, потенциальный заемщик должен собрать комплект бумаг согласно перечню:

- данные по текущему кредиту;

- документы для проведения идентификации;

- документы, подтверждающие занятость и платежеспособность.

На каких условиях выполняется рефинансирование кредитов других банков?

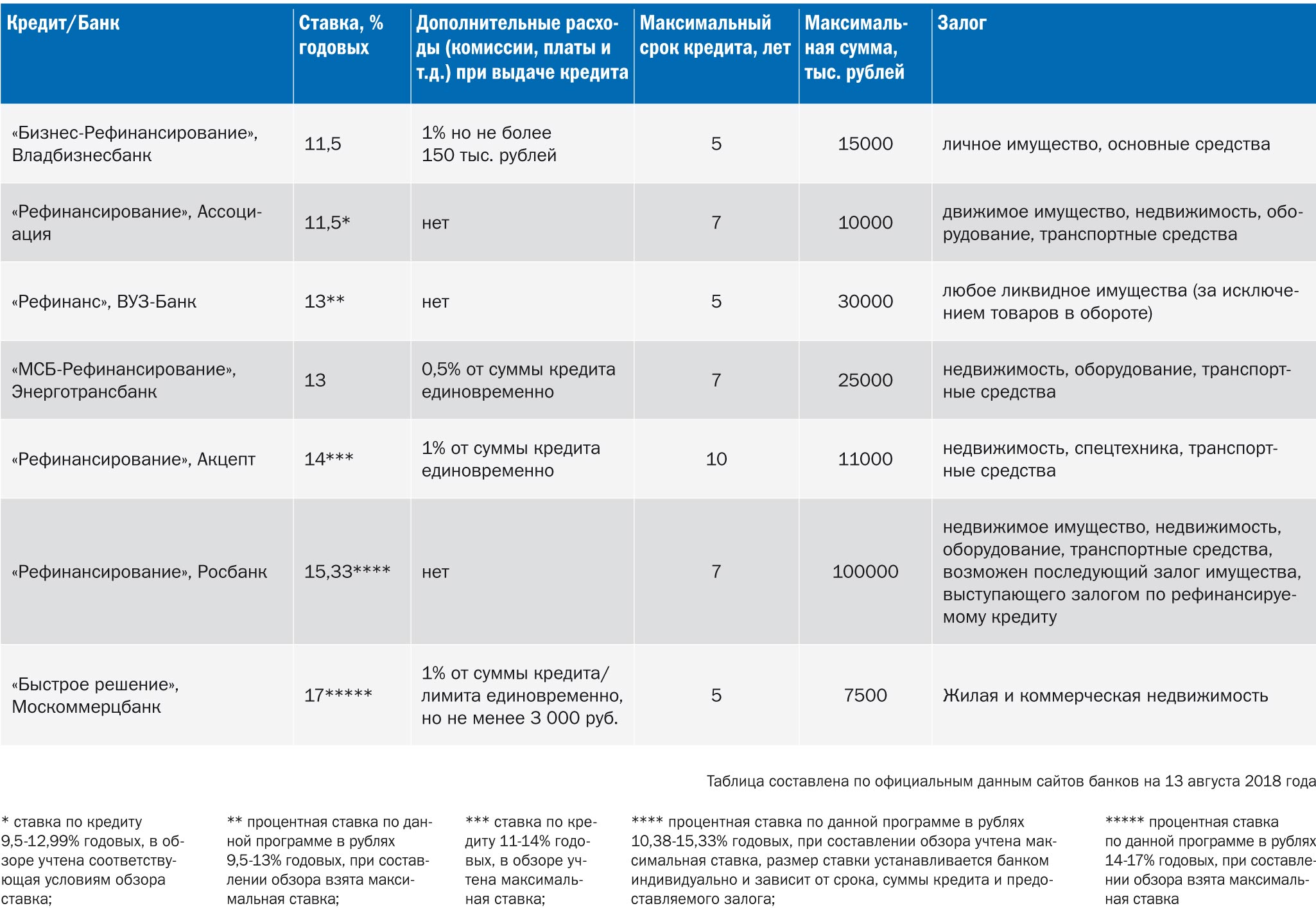

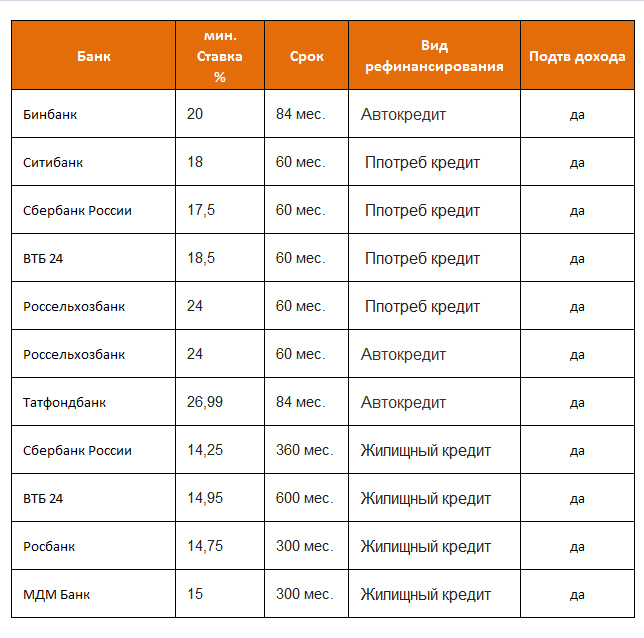

Анализ предложений на финансовом рынке показывает, что рефинансирование кредитов осуществляется на долгосрочной основе. Максимальный период, на который можно взять новую ссуду, составляет 7 лет. Годовые ставки по программам перекредитования в различных учреждениях колеблются в пределах от 5,5% до 25%. Сделки заключаются при наличии стандартного пакета документов. Подать заявку на переоформление можно даже онлайн.

Рефинансирование – очень удобный банковский инструмент. Благодаря этой процедуре можно оформить кредит на измененных условиях, не допустив появления просроченной задолженности. А это выгодно и для заемщика, и для финансового учреждения.

Рефинансирование кредита | Получите кредит для рефинансирования в АТБ

Мы поможем Вам изменить текущие условия кредитования, снизить проценты и

переплату.

Рефинансирование кредита в Азиатско-Тихоокеанский Банке – это оформление новой

ссуды, за

счет

которой будут перекрыты Ваши обязательства перед другими банками. Условия

перекредитования

выгодные, ставки минимальные.

Условия

перекредитования

выгодные, ставки минимальные.

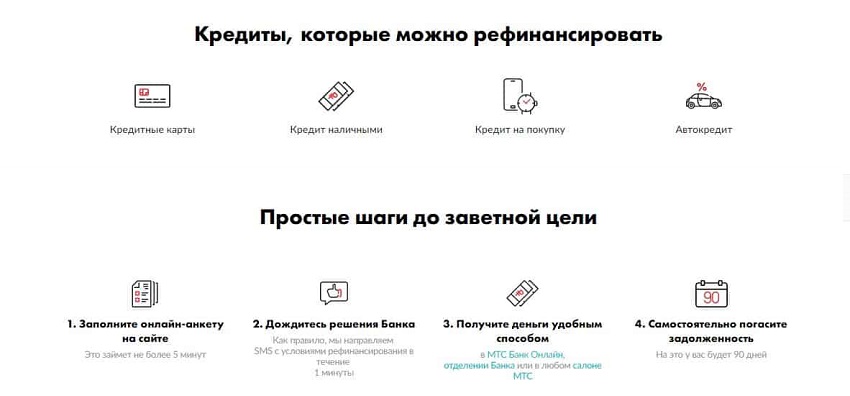

Вы можете перекрыть одну или сразу несколько ссуд, оформленных в любых банках. Переоформлению подлежат:

- ипотеки;

- автокредиты;

- кредитные карты;

- любые потребительские ссуды.

Процедура рефинансирования аналогична получению обычного кредита. Вам нужно

подать заявку

в банк

АТБ через офис или онлайн, предоставить пакет необходимых документов и дождаться

решения. При

одобрении все заявленными Вами ссуды закрываются досрочно, Вы получаете на руки

кредитный

договор с нашим банком.

Задачи перекредитования

- Понижение ставки кредита. Мы выдаем заем под меньший процент, за счет чего Вы снижаете уровень переплаты и уменьшаете размер ежемесячного платежа.

- Изменение графика платежей, сокращение срока выплаты ссуды. Сокращая срок, Вы уменьшаете переплату. А если учесть, что происходит еще и снижение ставки по кредиту, Вы выигрываете вдвойне.

- Объединение нескольких действующих займов в один. Вы будете должны только

одному

банку,

сократите затраты на обслуживание кредитных счетов, снизите общую переплату

за счет

выгодных

условий.

- Выход из проблемной ситуации. Рефинансировать кредиты других банков можно и в том случае, если возникают проблемы с их выплатой. Тогда новая ссуда в банке АТБ оформляется с более длительным сроком возврата: в итоге произойдет снижение размера ежемесячного платежа, справляться с долговыми обязательствами будет легче.

Кто может получить услугу рефинансирования

Условия перекредитования:

- есть все необходимые документы;

- положительная кредитная история заявителя;

- отсутствие значительных просрочек по перекрываемым ссудам;

- кредитор не установил мораторий на досрочное расторжение договора.

Прежде чем рефинансировать кредит, воспользуйтесь кредитным калькулятором на нашем сайте. Он позволит наглядно увидеть возможные изменения и сокращение переплаты.

Полную информацию о продукте, условиях и преимуществах перекредитования узнавайте в наших офисах или по бесплатному телефону горячей линии 8-800-775-88-88. Специалисты дадут подробную консультацию и помогут максимально выгодно рефинансировать текущую задолженность.

Условия рефинансирования кредита для физ. лиц

Рынок кредитования в стране переживает сложные времена: россияне после карантина сократили траты и стараются обойтись без заемных средств. Банки борются за платежеспособных клиентов, и как только ЦБ снижает ключевую ставку, предлагают рефинансирование кредита. Насколько это выгодно в 2021? В каких случаях рефинансирование кредита оформлять не стоит? Разберемся в нюансах банковской услуги и порядке ее предоставления.

Банки борются за платежеспособных клиентов, и как только ЦБ снижает ключевую ставку, предлагают рефинансирование кредита. Насколько это выгодно в 2021? В каких случаях рефинансирование кредита оформлять не стоит? Разберемся в нюансах банковской услуги и порядке ее предоставления.

В чем суть рефинансирования кредита

Рефинансирование потребительского кредита заключается в предоставлении заемщику целевого займа для погашения уже имеющихся кредитных задолженностей. У этой процедуры существует еще одно название — перекредитование. Сам механизм довольно прост:

Заемщик с действующими кредитными обязательствами обращается в кредитную организацию, предоставляющую услугу рефинансирования.

Определяется величина долговых обязательств, которые нужно погасить с помощью перекредитования.

Банк и кредитор согласуют условия рефинансирования: величина ежемесячного платежа, срок и процентная ставка, вопрос о залоговом обеспечении.

Заемщик и банк заключают новый кредитный договор, на основании которого банк погашает кредитные обязательства перед старыми кредиторами.

Конечно, процедура перекредитования ипотеки несколько сложнее, но эта последовательность отражает, зачем и как происходит рефинансирование кредитов.

Хотите списать долги по кредитам?

Виды рефинансирования

По способу получения банковское перекредитование можно разделить на 2 категории:

Внешнее рефинансирование. Получение займа на погашение текущих долгов в сторонней кредитной организации, в которой нет займа. Простыми словами, вы подыскиваете банк с выгодными условиями кредитования и обращаетесь за получением целевого займа.

Внутреннее рефинансирование. Оформление нового займа для погашения уже существующего кредита в этом же банке.

Как правило, происходит не рефинансирование, а оформление более крупного кредита для погашения старого долга и получения дополнительных средств для личных нужд. Но полноценным перекредитованием это можно назвать лишь условно, поскольку банком предоставляется обычный потребительский займ.

Но полноценным перекредитованием это можно назвать лишь условно, поскольку банком предоставляется обычный потребительский займ.

При полноценном рефинансировании заемщик вообще не имеет доступа к деньгам — они сразу направляются на погашение кредитов.

Также стоит отметить, что внутренняя перекредитация может комбинироваться с внешней. У заемщика открыты кредиты в нескольких банках, и он оформляет у одного из кредиторов рефинансирование сразу всех займов.

Получить план списания ваших долгов

Чем рефинансирование отличается от реструктуризации

Основное отличие заключается в том, как это происходит. При рефинансировании возникает новую договор и новые кредитные обязательства, тогда как в реструктуризации изменяется условие договора о сроках и порядке выплат. Кроме того, существует еще ряд отличий:

Банковская реструктуризация применяется в отношении только одного займа и не распространяется на другие кредиты, тем более в сторонних финансовых организациях.

При рефинансировании возможно оформление займа по сниженной процентной ставке. При реструктуризации снижается только размер ежемесячного платежа за счет увеличения срока кредитования — ставка остается прежней.

Для реструктуризации требуется серьезное обоснование (болезнь, увольнение по сокращению). Для рефинансирования достаточно желания заемщика — банки всегда рады новым клиентам.

Но выгодно ли рефинансировать кредиты? Все зависит от условий первоначального кредита. На практике, POS-кредитование (экспресс-займ на приобретение товаров или услуг) и кредитные карты экономнее погасить через рефинансирование — это позволит снизить процентную ставку и в итоге платить меньше.

Особенно если открыто несколько договоров в разные годы. Автокредиты и потребительские займы выгодно перекредитовывать спустя 1–1,5 после их оформления, не позднее.

Что делать, если банк отказал в кредитных каникулах и рефинансировании?

Преимущества рефинансирования кредитов

Основные преимущества перекредитования заключаются в следующем:

открывается возможность объединения всех кредитных обязательств в одно.

Это снижает риск просрочек из-за путаницы в графиках платежей. Плюс экономия на комиссиях за внесение денег;

Это снижает риск просрочек из-за путаницы в графиках платежей. Плюс экономия на комиссиях за внесение денег;размер ежемесячного платежа по рефинансированию получается ниже, чем совокупная величина взносов по кредитам и микрозаймам;

для оформления рефинансирования кредита не нужно обоснования — достаточно желания заемщика;

итоговая стоимость займа при перекредитации (с учетом снижения процентов) может оказаться гораздо ниже, чем полная стоимость первоначальных кредитов;

получение услуги занимает обычно не больше 5 дней.

Главное, что дает заемщику рефинансирование, — это изменение условий на более выгодные и объединение нескольких займов в один кредит под низкий процент.

Что делать, если нечем платить кредиты?

Как оформить рефинансирование займа

Итак, чем выгодно перекредитование, мы разобрались. Теперь узнаем, что нужно для рефинансирования кредита, и как его оформить. Сделать это несложно:

Подыскиваете подходящий банк и оставляете заявку.

Предоставляете документы по старому кредиту.

Оформляете документы на перечисление средств от нового кредитора старому.

После перечисления денег регистрируется переход залога новому кредитору.

Начинаете взаимодействовать исключительно с одним кредитором — все остальные долговые обязательства перестают существовать.

Стоит отметить, что программа рефинансирования для физических лиц предусматривает ряд требований к заемщику. Каждый банк может предъявлять свои требования, но в целом они выглядят следующим образом:

Возраст от 21 до 65 лет.

Гражданство РФ.

Официальное трудоустройство.

Общий стаж не менее года и стаж на одном рабочем месте не менее 3 месяцев.

Официальный доход, размер которого вдвое превышает предполагаемый ежемесячный платеж по кредиту.

Хорошая кредитная история.

Отсутствие долгов приставам и по налогам.

Наличие справки из банка-кредитора о размере задолженности с реквизитами для оплаты.

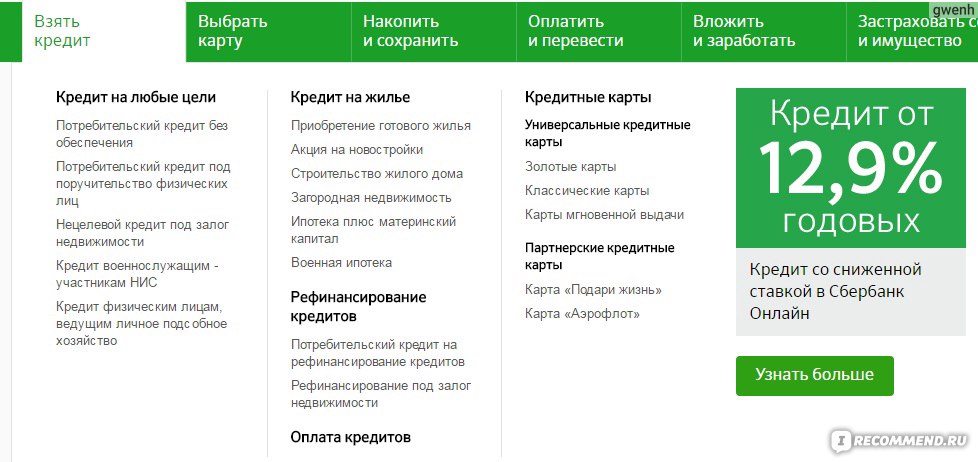

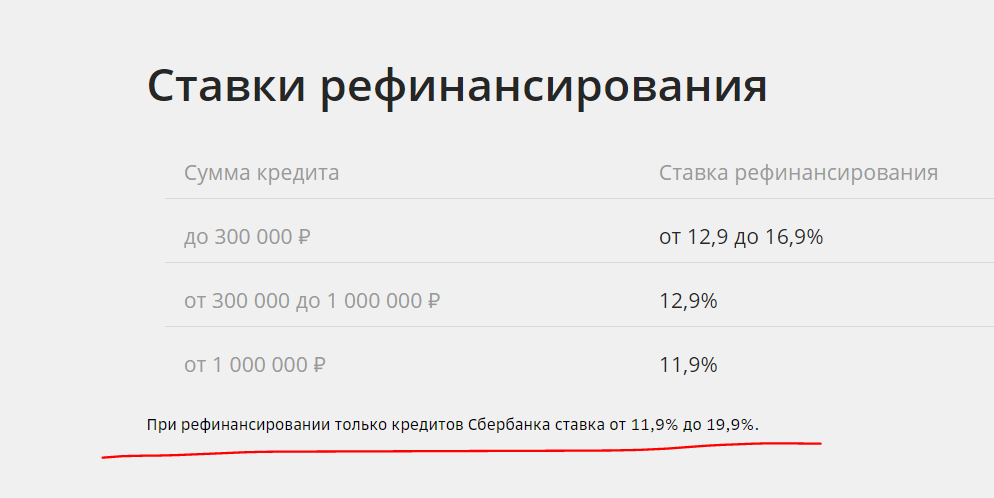

При перекредитовании в Сбербанке может потребоваться поручитель, да и залог они редко высвобождают. Оформляя рефинансирование в Альфа-банке, можно рассчитывать на более лояльные условия, заключающиеся не только в сниженной процентной ставке, но и в высвобождении залогового имущества.

Как избавиться от долгов?

Когда можно сделать рефинансирование?

Рассмотрим, через какое время можно сделать рефинансирование:

совершено больше 6 платежей по основным кредитам;

до окончания срока действия кредита осталось не менее 6 месяцев;

отсутствуют длительные просрочки по кредиту.

Однако просрочки не всегда являются причиной отказа в рефинансировании. Если до их появления кредитная история должника была в порядке, или невыплаты не превышали 10 дней, скорее всего, перекредитацию одобрят.

Нюансы рефинансирования займов

Выгодно или нет рефинансирование, разобрались. Теперь рассмотрим некоторые нюансы процедуры, показывающие ее с «другой стороны»:

Теперь рассмотрим некоторые нюансы процедуры, показывающие ее с «другой стороны»:

поскольку основная часть процентов по займу выплачивается в первые годы, то оформление рефинансирования при выплате 2⁄3 кредита не так выгодно. Следует выбирать более ранние сроки;

удобно оформить рефинансирование в Тинькофф — минимальные требования к заемщику сочетаются с легкостью оформления — согласование происходит онлайн, документы привезут в назначенное время и место;

ВТБ тоже принимает документы онлайн, в течение 5 минут будет известен предварительный ответ. Ставка от 9.9%.

выгодные условия перекредитования предлагают:

В остальных банках процентная ставка в среднем от 9.9 до 10.5%.

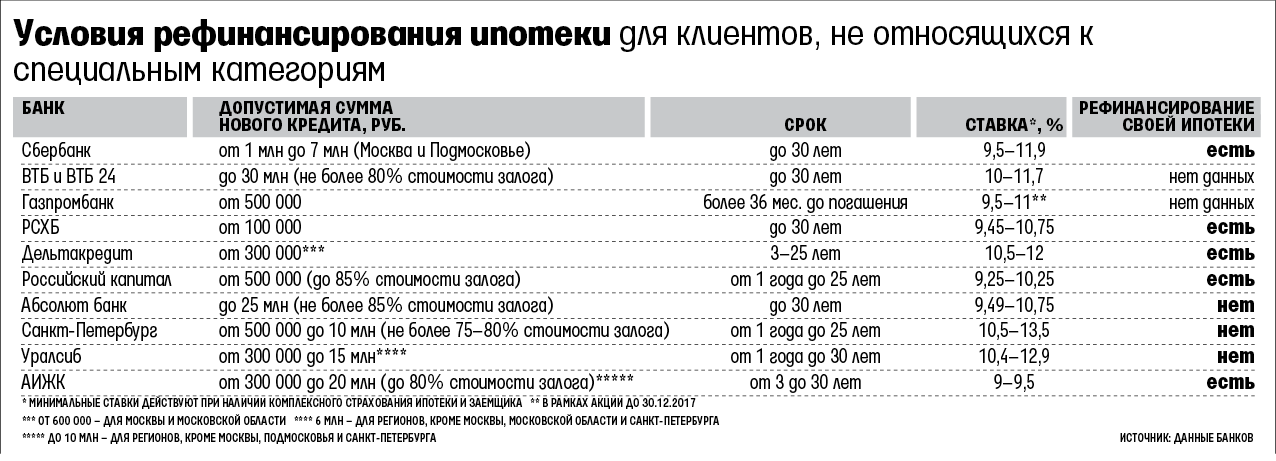

Обратите внимание: в апреле 2020 года ЦБ снизил ключевую ставку — до 5,5%. Это значит, что снизятся ставки по ипотекам и кредитам для физических лиц. Если вы собираетесь рефинансировать ипотеку — самое время собирать документы с работы и справки из старого банка, чтобы подать заявку с полным комплектом.

Перед оформлением документов уточните, что будет с залогом. Банки позволяют его высвободить, если займ небольшой. Если вы брали потребительский кредит под залог недвижимости, то при рефинансировании не забудьте снять обременение, чтобы старый банк не числился как залогодержатель вашей квартиры или дачи. Для снятия залога обратитесь в Росреестр или в МФЦ. При рефинансировании ипотеки залогодержателем становится новый банк.

Узнать больше о том, что такое банковское рефинансирование и проконсультироваться с юристами о разногласиях с банками и МФО можно, позвонив нам по телефону или написав онлайн.

Команда

Виолетта Нечипоренко

Руководитель направления по банкротству физических лиц

Артем Пивоваров

Старший юрист по банкротству физических лиц

Дарья Галактионова

Старший юрист по банкротству физических лиц

Кристина Кирюхина

Ведущий юрист по банкротству физических лиц

Алексей Жумаев

арбитражный управляющий, генеральный директор компании «2Лекс»

Александр Столяров

Юрист по банкротству

физических лиц

Лейла Махмудова

Юрист по банкротству

физических лиц

Юлия Пивоварова

Руководитель службы клиентского сервиса

Видео: наши услуги по банкротству физ.

лиц

лицОбнаружили ошибку? Выделите ее и нажмите

Обнаружили ошибку? Пожалуйста, выделите ее.

темы:

РефинансированиеРефинансирование кредитов

При оформлении потребительского кредита Вы берете на себя дополнительные финансовые обязательства.Важно быть уверенным в том, что эти обязательства будут исполнены при любых обстоятельствах.

Банк предлагает своим клиентам программу страхования от несчастных случаев и болезней *, которая позволит получить страховую выплату для погашения кредитной задолженности в случае установления Застрахованному 1-ой или 2-ой группы инвалидности или ухода из жизни..jpg)

Преимущества

- финансовая поддержка для Вас и Ваших близких;

- страховое покрытие действует 24 часа в сутки на территории всего мира;

- простые условия подключения: вы можете подписать заявление, в момент оформления анкеты на кредит;

- мгновенная защита — программа начинает действовать сразу после оформления кредита;

- Ваша защита всегда равна сумме полученного кредита. Оставшиеся после погашения задолженности по кредиту средства будут перечислены застрахованному лицу или его наследникам.

- Уход из жизни застрахованного лица (заемщика) в результате несчастного случая или заболевания.

- Утрата застрахованным лицом (заемщиком) трудоспособности и установление ему инвалидности I или II группы в результате несчастного случая или заболевания.

Стоимость страховой программы — 2 % в год от страховой суммы.

Плата за подключение к страховой программе рассчитывается индивидуально, исходя из сроков, страховой суммы.

Подробную информацию о программе страхования Вы можете получить по телефону:

8 800 700-03-49 или в ближайшем отделении Банка.

*Страхование в рамках данной программы осуществляется в партнерстве с АО «СОГАЗ» (лицензия ФСФР С № 1208 77 от 16.08.2011). Участие в программе является добровольным и не служит обязательным условием выдачи потребительского кредита в Банк «ВБРР» (АО). Неучастие заемщика в указанной программе добровольного страхования не является основанием для отказа Банк «ВБРР» (АО) в кредитовании. По собственному желанию и усмотрению заемщик может застраховаться в любых страховых организациях с предоставлением в Банк соответствующих документов.

12 лучших кредиторов по рефинансированию ипотечного кредита на февраль 2021 года

Часто задаваемые вопросы по рефинансированию ипотеки

ПРИМЕЧАНИЕ. Из-за вспышки коронавируса рефинансирование может оказаться сложной задачей. Кредиторы сталкиваются с высоким спросом на ссуды и кадровыми проблемами. Если вы не можете выплатить текущий жилищный заем, обратитесь к нашему ресурсу по оказанию помощи по ипотеке. Самую свежую информацию о том, как справиться с финансовым стрессом во время этой чрезвычайной ситуации, см. В финансовом руководстве NerdWallet по COVID-19.

Из-за вспышки коронавируса рефинансирование может оказаться сложной задачей. Кредиторы сталкиваются с высоким спросом на ссуды и кадровыми проблемами. Если вы не можете выплатить текущий жилищный заем, обратитесь к нашему ресурсу по оказанию помощи по ипотеке. Самую свежую информацию о том, как справиться с финансовым стрессом во время этой чрезвычайной ситуации, см. В финансовом руководстве NerdWallet по COVID-19.

Что такое рефинансирование ипотеки?

При рефинансировании вы получаете новую ипотеку взамен текущей жилищной ссуды.Так же, как при покупке дома, вы, скорее всего, пройдете проверку кредитоспособности и оплатите заключительные расходы. Некоторые кредиторы предлагают рефинансирование «без затрат на закрытие», при котором вы платите более высокую процентную ставку в обмен на небольшую или нулевую оплату при закрытии.

Зачем рефинансировать ипотеку?

Есть несколько причин для рефинансирования ипотеки. Люди обычно рефинансируют, чтобы сэкономить деньги, в краткосрочной или долгосрочной перспективе, а иногда и для того, чтобы занять средства под собственный капитал. Вот некоторые из основных причин рефинансирования:

Вот некоторые из основных причин рефинансирования:

Чтобы получить более низкую ставку по ипотеке.Если процентные ставки по ипотеке упадут после того, как вы получите ссуду, вы сможете рефинансировать ее по более низкой ставке. Это может привести к меньшим ежемесячным платежам.

Для сокращения срока. Рефинансирование с 30-летней ипотечной ссуды на более краткосрочную ссуду (обычно на 15 или 20 лет) может увеличить ваш ежемесячный платеж (даже при более низкой процентной ставке), но это снижает общий процент, который вы платите в течение срока действия ссуды. .

Избавиться от ипотечного страхования. При покупке дома с первоначальным взносом менее 20% необходимо оплатить ипотечную страховку.Рефинансирование — это один из способов перестать платить частную ипотечную страховку, и это единственный способ избавиться от ипотечной страховки FHA.

Для замены ипотеки с регулируемой процентной ставкой, или ARM, ссудой с фиксированной ставкой. Вместо того, чтобы терпеть неопределенность ежегодных корректировок процентной ставки с помощью ARM, вы можете рефинансировать ссуду с фиксированной ставкой, чтобы не беспокоиться о том, что ставка вырастет.

Для увеличения капитала. При рефинансировании с выплатой наличных вы занимает больше, чем ваш текущий остаток по кредиту, а разницу вы получаете наличными.Рефинансирование с выплатой наличных — популярный способ оплаты ремонта дома.

КАКОВЫ ОБЫЧНЫЕ ТРЕБОВАНИЯ К ПЕРЕФИНАНСИРОВАНИЮ?

Чтобы иметь право на рефинансирование ипотеки, вам необходимо соответствовать критериям, установленным вашим кредитором и программой ссуды:

Кредитный рейтинг: более высокий кредитный рейтинг может помочь вам обеспечить самую низкую процентную ставку рефинансирования. Обеспеченные государством ссуды рефинансирования обычно имеют более низкие требования к кредитному рейтингу, чем обычные ссуды. Например, при рефинансировании с выплатой наличных средств FHA минимальное требование составляет 500 баллов.При обычном рефинансировании это не менее 620. Но кредиторам разрешено устанавливать более высокие минимумы, если они того пожелают.

Отношение долга к доходу: отношение долга к доходу — это часть вашего валового дохода, которая идет на выплату долга. Многие кредиторы требуют DTI ниже 36%. Вы можете рефинансировать ипотеку с более высоким DTI, но вы можете платить более высокую процентную ставку.

Многие кредиторы требуют DTI ниже 36%. Вы можете рефинансировать ипотеку с более высоким DTI, но вы можете платить более высокую процентную ставку.

Собственный капитал: ваш собственный капитал — это стоимость вашего дома за вычетом суммы, причитающейся по ипотеке. Сумма капитала, необходимая для рефинансирования, зависит от кредитора и типа ипотеки, но 20% капитала является обычным требованием.

Период ожидания рефинансирования: хотя вы можете рефинансировать столько, сколько захотите, некоторые кредиторы требуют периода «приправы» между займами. Например, при обычном рефинансировании с выплатой наличных вам придется подождать шесть месяцев. Если вы рефинансируете ипотеку FHA, VA или USDA, время ожидания варьируется от шести до 12 месяцев.

КАК Я МОГУ РЕШИТЬ, У КОГО ПОЛУЧИТЬ ОПЛАТУ?

Если вы ищете доступность традиционного банка или индивидуальное обслуживание кредитного союза, всегда выбирайте нескольких кредиторов и сравнивайте процентную ставку и условия, предлагаемые каждым кредитором. Несмотря на то, что рефинансирование у вашего текущего ипотечного кредитора может быть легко, они могут предложить не самую лучшую сделку.

Несмотря на то, что рефинансирование у вашего текущего ипотечного кредитора может быть легко, они могут предложить не самую лучшую сделку.

Все можно договориться. Ваш кредитор должен предоставить вам смету кредита после того, как вы подадите заявку. Сравните сборы, указанные в документе в разделе «Сборы за оформление». Если вас не устраивает размер комиссии, договоритесь об ее снятии или уменьшении.

Какова реальная стоимость ипотеки? Посмотрите на годовую процентную ставку или годовую процентную ставку. Этот номер покрывает все расходы по ипотеке, включая процентную ставку и комиссии.

КАКИЕ ВИДЫ РЕФИНАНСОВ ДОСТУПНЫ?

Независимо от того, хотите ли вы рефинансировать обычную ипотеку или ипотеку с государственной поддержкой, обычно существует три типа рефинансирования:

Ставка и срок рефинансирования. снизить процентную ставку, сократить срок кредита или и то, и другое.

Рефинансирование с выплатой наличных: Рефинансирование с выплатой наличных происходит, когда вы заменяете ипотеку на новую на сумму, превышающую ваш текущий остаток по ссуде. Разница достается домовладельцу в виде денежных средств, которые можно использовать для ремонта дома или других финансовых обязательств. Существуют как обычные варианты рефинансирования, так и варианты рефинансирования с выплатой наличных средств FHA и VA.

Разница достается домовладельцу в виде денежных средств, которые можно использовать для ремонта дома или других финансовых обязательств. Существуют как обычные варианты рефинансирования, так и варианты рефинансирования с выплатой наличных средств FHA и VA.

Оптимизированное рефинансирование: FHA, VA и USDA предлагают оптимизированные варианты рефинансирования, которые могут позволить вам пропустить обычную оценку и проверку кредитоспособности, сэкономив ваше время и деньги. Оптимизация FHA и VA IRRRL требуют, чтобы рефинансирование приносило финансовую выгоду: либо снижение вашего ежемесячного платежа, либо процентной ставки.

Когда можно рефинансировать ипотеку?

Как правило, вы можете рефинансировать так часто, как это имеет финансовый смысл. Есть исключение: некоторые кредиторы требуют «приправы» между рефинансированием — другими словами, они требуют, чтобы у вас была ссуда на определенное количество месяцев, прежде чем снова рефинансировать.

Как рефинансировать ипотеку?

Первый шаг в рефинансировании — определение вашей цели. Вы хотите уменьшить ежемесячный платеж? Сократить срок? Избавиться от ипотечного страхования FHA? Перейти от ARM к фиксированной ставке? Заимствовать из собственного капитала?

Вы хотите уменьшить ежемесячный платеж? Сократить срок? Избавиться от ипотечного страхования FHA? Перейти от ARM к фиксированной ставке? Заимствовать из собственного капитала?

После того, как вы определили свою цель, вы будете искать кредитора для рефинансирования, подавать заявку и закрывать свой новый ипотечный кредит, точно так же, как вы это делали при покупке дома.

Как и зачем рефинансировать ипотеку

В сегодняшней среде с низкими процентами рефинансирование ипотеки может не только сэкономить деньги, но и потенциально помочь домовладельцам получить доступ к деньгам, которые они накопили в своих домах. Прежде чем приступить к процессу, важно понять, как он работает, как ваш кредит влияет на вашу ставку и что вы можете сделать, чтобы получить наилучший результат.

Рефинансирование ипотеки может помочь снизить ваши ежемесячные платежи или разблокировать наличные в вашем доме для консолидации долга, начала проекта реконструкции или отпуска своей мечты.

Некоторые из недостатков включают высокую комиссию за выплату наличных средств, затраты на закрытие сделки, отодвигание точки безубыточности еще дальше или потенциальный уход под воду из-за взятия слишком большого кредита.

Прежде чем приступить к рефинансированию ипотеки, установите цель рефинансирования, определите свой кредит и поговорите с несколькими кредиторами, чтобы получить наилучшую ставку.

Что такое рефинансирование ипотеки?

Рефинансирование ипотеки — это преобразование вашей текущей ипотеки в новую жилищную ссуду.Во время этого процесса ваш поставщик жилищного кредита оценит текущую рыночную стоимость вашего дома, изучит вашу кредитную историю и налоговую декларацию и подтвердит вашу кредитоспособность. Если все будет успешно, ваш жилищный ипотечный кредитор предложит вам несколько вариантов, чтобы снизить ежемесячный платеж, вывести капитал на свой дом или уменьшить количество лет по жилищному кредиту.

Рефинансирование сбережений по ипотеке на сумму 300 000 долларов

Почему вам следует рефинансировать ипотеку?

Есть несколько причин, по которым домовладельцы рассматривают возможность рефинансирования своей ипотеки. Самая большая причина — сэкономить на ежемесячной оплате. Вы можете сделать это путем рефинансирования, перейдя на более низкую процентную ставку или исключив платеж по частной ипотечной страховке (PMI) из суммы ссуды.

Самая большая причина — сэкономить на ежемесячной оплате. Вы можете сделать это путем рефинансирования, перейдя на более низкую процентную ставку или исключив платеж по частной ипотечной страховке (PMI) из суммы ссуды.

Еще одна причина рассмотреть возможность рефинансирования ипотеки — это разблокировать часть капитала, который вы встроили в свой дом. Вы можете использовать деньги для погашения долгов под высокие проценты — например, по кредитным картам или личным займам — или инвестировать их обратно в свой дом через проекты реконструкции.

Рефинансирование также может помочь вам сократить время, в течение которого вы будете выплачивать жилищный заем.Избавившись от ипотечного кредита на годы, вы сможете быстрее получить больше капитала или уйти с большим количеством денег, если решите продать свой дом.

Если вам интересно, как можно сэкономить, калькулятор рефинансирования ипотеки поможет вам сравнить затраты и преимущества рефинансирования.

MONEYGEEK СОВЕТ ЭКСПЕРТА Завершение рефинансирования ипотеки по более низкой ставке может помочь вам сократить ежемесячный платеж. Рефинансирование от 6% до 3% может вернуть вам в карман более 4000 долларов каждый год.

Рефинансирование от 6% до 3% может вернуть вам в карман более 4000 долларов каждый год.

Преимущества рефинансирования ипотеки

Рефинансирование ипотеки дает множество преимуществ. Хотя большинство из них связано с сокращением ежемесячного платежа, новая ипотека может иметь более короткий срок, стабилизировать ваш платеж с помощью фиксированной процентной ставки или помочь вам использовать капитал, накопленный в вашем доме. Вот наиболее частые причины, по которым домовладельцы решают рефинансировать:

- Уменьшите размер платежа за счет более низких процентов: Если ваша текущая процентная ставка выше, чем сегодняшние ставки, вы можете сэкономить деньги за счет рефинансирования.Например: рефинансирование ипотеки в размере 250 000 долларов США для снижения процентной ставки с 6% до 3% позволит сэкономить более 400 долларов США в месяц только на выплатах процентов и основной суммы долга.

- Уменьшите платеж, исключив PMI: Покупка дома с первоначальным взносом менее 20% означает, что вы, вероятно, будете платить частному страхованию ипотечного кредита (PMI) сверх основной суммы долга и процентов.

Рефинансирование после того, как у вас будет 20% встроенного капитала, можно сократить выплаты PMI, открывая еще больше сбережений каждый месяц.

Рефинансирование после того, как у вас будет 20% встроенного капитала, можно сократить выплаты PMI, открывая еще больше сбережений каждый месяц. - Сократите срок ипотеки: Если вы подумываете о продаже своего дома или хотите избежать ежемесячных выплат, сокращение срока ипотеки может помочь вам получить максимальную отдачу от дома.Преобразование 30-летней ипотечной ссуды на 15-летнюю жилищную ссуду поможет вам быстрее наращивать свой капитал, что приведет к появлению большего количества вариантов для вашего дома.

- Преобразование в фиксированную ставку: Хотя ипотечные кредиты с регулируемой ставкой (ARM) отлично подходят для начального срока в 3–5 лет, ежемесячный платеж может резко возрасти после его окончания. Рефинансирование ARM может дать вам фиксированную ставку на 10, 15 или 30 лет. Это означает, что вы будете знать размер ежемесячного платежа, что позволит вам составить сбалансированный бюджет для своего дома.

- Получите наличные из собственного капитала: Вы думаете о ремонте своего дома, выплате по кредитным картам с высокими процентами или о поездке в отпуск? Ваш дом может помочь вам получить деньги, необходимые для достижения этих целей.

Если у вас более 20% собственного капитала в вашем доме, вы можете использовать рефинансирование с выплатой наличных, чтобы взять взаймы под свой капитал, чтобы сократить счета, инвестировать в стоимость вашего дома или отправиться в поездку, которая бывает раз в жизни.

Если у вас более 20% собственного капитала в вашем доме, вы можете использовать рефинансирование с выплатой наличных, чтобы взять взаймы под свой капитал, чтобы сократить счета, инвестировать в стоимость вашего дома или отправиться в поездку, которая бывает раз в жизни.

В большинстве случаев домовладельцы могут рефинансировать свои дома в любое время, чтобы воспользоваться сбережениями или использовать часть капитала для других целей.Прежде чем подписывать какие-либо бумаги и делать их официальными, очень важно понимать все затраты на рефинансирование. К ним относятся просмотр вашего кредитного профиля, понимание вашего кредитного рейтинга, поиск котировки рефинансирования, которая отражает ваши лучшие варианты, и определение суммы, которую вы заплатите в качестве предоплаты.

Затраты на рефинансирование ипотеки

Хотя рефинансирование ипотеки дает несколько положительных результатов, оно также сопряжено с некоторыми расходами, которые необходимо учитывать. Заключительные платежи, штрафы за досрочное погашение и более длительный период безубыточности могут перевесить потенциальные выгоды от получения новой ипотеки.

Заключительные платежи, штрафы за досрочное погашение и более длительный период безубыточности могут перевесить потенциальные выгоды от получения новой ипотеки.

- Новые расходы и комиссии при закрытии: Прежде чем вы сможете оформить новый заем, вы должны будете оплатить несколько расходов по рефинансированию. Сюда входят расходы на закрытие и сборы за такие предметы, как домашний осмотр. Даже если вы можете добавить некоторые из них в ссуду, это повлияет на ваш ежемесячный платеж и может подорвать ваши сбережения.

- Более низкая ставка может привести к более высоким комиссиям: Для получения самой низкой процентной ставки часто требуется уплата «баллов» в счет кредита.Это означает, что вам нужно будет заплатить наличными из своего кармана, чтобы получить ссуду.

- Штрафы за досрочное погашение: Некоторые ипотечные кредиты могут иметь штрафы за досрочное погашение, что означает, что вы заплатите больше, если решите сократить свой остаток раньше.

Обязательно ознакомьтесь с условиями перед закрытием.

Обязательно ознакомьтесь с условиями перед закрытием. - Более длительная точка безубыточности: Продление срока вашей ипотечной ссуды на несколько лет может повысить вашу точку безубыточности в будущем, в зависимости от того, как долго вы собираетесь жить в своем доме.Важно использовать калькулятор рефинансирования, чтобы понять ваши общие сбережения и когда вы можете их реализовать.

- Подводные ссуды: Если вы возьмете слишком много денег, вы рискуете получить ипотечный кредит, превышающий стоимость вашего дома. Это называется «погружением в воду». Прежде чем подписывать документы о ссуде, важно понять реальную рыночную стоимость вашего дома.

Как рефинансировать ипотеку

Рефинансирование ипотеки не должно быть быстрым решением.Взвесив все «за» и «против», вы можете определить свои цели и предпринять необходимые шаги для снижения суммы платежа или снятия наличных для достижения своих финансовых целей.

1

Установите цель для рефинансирования ипотеки

Перед тем, как приступить к рефинансированию, важно установить цель для начала новой ипотеки. Вы заинтересованы в экономии на ежемесячной оплате? Или получение наличных для консолидации долга или финансирования большого проекта важнее? Установив четкую цель, вы можете решить, как лучше всего двигаться вперед с рефинансированием.

2

Проверьте свой кредитный рейтинг

Как и при любой транзакции, связанной с кредитованием, вы должны знать свой кредитный рейтинг, прежде чем разговаривать с кредиторами. Проверка вашего кредитного отчета может помочь вам понять, как кредиторы воспринимают ваш риск, и позволит вам исправить любую ошибочную информацию перед запросом ставок. Хотя вы можете рефинансировать с плохой кредитной историей, вы не можете претендовать на лучшие ставки.

3

Покупка ставок рефинансирования ипотеки с несколькими кредиторами

После того, как вы поймете свой кредит, теперь вы можете делать покупки по ставкам рефинансирования ипотеки у нескольких кредиторов, чтобы увидеть, какие из них предоставят вам наилучшие варианты. Вы можете запросить у кредиторов несколько котировок в течение 14 дней с момента первого запроса, не оказывая отрицательного воздействия на ваш кредит. Если вы имеете право на рефинансирование ипотеки VA или рефинансирование ипотеки FHA, вам нужно будет работать с кредиторами, которые могут помочь вам изучить эти варианты.

Вы можете запросить у кредиторов несколько котировок в течение 14 дней с момента первого запроса, не оказывая отрицательного воздействия на ваш кредит. Если вы имеете право на рефинансирование ипотеки VA или рефинансирование ипотеки FHA, вам нужно будет работать с кредиторами, которые могут помочь вам изучить эти варианты.

4

Выберите кредитора для рефинансирования ипотечного кредита и зафиксируйте свою ставку рефинансирования

Как только вы убедились, что нашли лучший вариант, пора «зафиксировать» вашу ставку с кредитором. Важно заблокировать, как только вы приняли решение, потому что ипотечные ставки меняются ежедневно, а каждый день, когда вы не блокируете, может означать более высокую ставку.Некоторые кредиторы позволят вам «плавать вниз», если после закрытия будет более низкая процентная ставка, но за это может взиматься дополнительная комиссия.

5

Подготовка к закрытию рефинансируемой ссуды

После блокировки ваш кредитор начнет процесс закрытия. Как и при покупке дома, вам нужно будет пройти все документы, включая проверку дохода и подачу информации о налоговой декларации. В зависимости от специфики вашего рефинансирования вам также может потребоваться оценка вашего дома, которая может стоить более 400 долларов.

Как и при покупке дома, вам нужно будет пройти все документы, включая проверку дохода и подачу информации о налоговой декларации. В зависимости от специфики вашего рефинансирования вам также может потребоваться оценка вашего дома, которая может стоить более 400 долларов.

6

Примите участие в закрытии ипотечного рефинансирования

На последнем этапе вы можете подписать свои заключительные документы и в полной мере воспользоваться своим рефинансированием. Как и при первом закрытии сделки, ваш кредитор скажет вам, куда идти и что вам нужно будет предоставить. Будьте готовы иметь удостоверение личности с фотографией государственного образца и наличные, необходимые для закрытия. Вы также можете заранее перечислить наличные в банк.

Опыт экспертов по рефинансированию ипотеки

Чтобы помочь ответить на все ваши вопросы, MoneyGeek поговорил с лидерами отрасли по вопросам рефинансирования и жилищного кредитования.Эта панель поможет вам определить, на что обращать внимание, когда вам следует рассмотреть возможность рефинансирования и как избежать мошенничества в этом процессе.

- Почему нынешний рынок идеально подходит для домовладельцев, чтобы рассмотреть возможность рефинансирования ипотеки?

Nadia Evangelou

Рефинансирование продолжает оставаться высоким, так как ставки по ипотечным кредитам достигают рекордно низких значений. В частности, 30-летняя ипотека с фиксированной процентной ставкой в настоящее время более чем на 100 базисных пунктов ниже, чем годом ранее, и почти на 200 базисных пунктов ниже, чем два года назад.Итак, если предположить, что они купили дом в прошлом году, их ежемесячный платеж по ипотеке упадет примерно на 140 долларов для 30-летней ипотеки с фиксированной процентной ставкой.

Соответственно, их ежемесячный платеж по ипотеке на 250 долларов ниже, чем при падении ставок по ипотеке на 200 базисных пунктов (при условии фиксированной 30-летней ставки по ипотеке с 10% первоначальным взносом для обычного дома). Итак, да, сейчас очень хорошее время для рефинансирования. Однако не стоит спешить. Ожидайте, что ставки вырастут не выше 3,1% в 2021 году.

Это все еще значительно ниже, чем год и два года назад.

Это все еще значительно ниже, чем год и два года назад.Dr. David L Tuyo II

Ставки по ипотечным кредитам в этом году находятся на историческом минимуме, при этом андеррайтинг остается на уровне, предшествующем пандемии, часто с учетом последствий COVID-19 за последние девять месяцев. Это означает, что нынешний рынок идеально подходит для рефинансирования существующей ипотеки, потому что очень вероятно, что заемщик сможет найти лучшую ставку по своей ипотеке или найти альтернативный график погашения для достижения своих финансовых целей.

В условиях этой необычайной процентной ставки доступность низких ставок финансирования вызывает всплеск заявок на рефинансирование, что также означает, что заемщикам следует искать подходящую для них ставку, пока они не найдут лучшую ставку, доступную для них, а также спрашивать о продолжительности времени требуется для рефинансирования у этого конкретного кредитора.Некоторые кредиторы могут воздержаться от предоставления лучших ставок, если они находятся в пределах своих возможностей, или добавят комиссионные и, возможно, увеличат ставки для уменьшения объема.

- Какие вопросы необходимо рассмотреть домовладельцам перед рефинансированием?

Nadia Evangelou

Перед рефинансированием им следует сначала проверить, имеют ли они право на рефинансирование — например, чтобы вычислить сумму собственного капитала, имеющегося у них дома. Для этого им необходимо сравнить стоимость своего дома с суммой, которую они еще должны по ипотеке.Помните, что домовладельцы должны иметь не менее 20% капитала в своем доме, чтобы претендовать на новый заем без PMI.

Хорошая новость заключается в том, что цены на жилье продолжают расти из-за нехватки жилья. В масштабах страны стоимость типичного дома постоянно росла с февраля 2012 года в годовом исчислении. Более того, они должны проверить свой кредитный рейтинг. Более высокий кредитный рейтинг поможет им получить лучшую процентную ставку. Например, если у них кредитный рейтинг ниже 700, им, возможно, придется попытаться увеличить его, прежде чем они рефинансируют.

Также им следует иметь в виду, что существуют дополнительные расходы, связанные с рефинансированием, такие как затраты на закрытие.

С этого месяца также вступает в силу новый 0,5% «сбор за неблагоприятный рынок». Это относится к займам рефинансирования на сумму более 125 000 долларов США, которые поддерживаются Fannie Mae и Freddie Mac. Таким образом, им следует сравнить все эти дополнительные расходы с экономией от более низких выплат по ипотеке, чтобы понять, имеет ли смысл рефинансировать их.

С этого месяца также вступает в силу новый 0,5% «сбор за неблагоприятный рынок». Это относится к займам рефинансирования на сумму более 125 000 долларов США, которые поддерживаются Fannie Mae и Freddie Mac. Таким образом, им следует сравнить все эти дополнительные расходы с экономией от более низких выплат по ипотеке, чтобы понять, имеет ли смысл рефинансировать их.Dr. David L Tuyo II

Тот факт, что ставки низкие, не означает, что домовладельцы должны спешить с новым соглашением о рефинансировании.Для них важно внимательно рассмотреть все свои финансовые возможности и убедиться, что выбор рефинансирования действительно дает им финансовое преимущество. Также важно быть полностью уверенным в том, что они обеспечивают лучшую ставку, доступную им, исходя из их финансового положения и кредитной истории.

Кроме того, домовладельцы должны внимательно изучать все детали любой новой сделки по рефинансированию, а также учитывать, изменилось ли их финансовое положение с тех пор, как они впервые подписали ипотечный кредит.

Это фиксированная или переменная ставка? Каковы условия их текущей ипотеки? Сколько у них капитала в доме? Улучшился ли их кредитный рейтинг? Как это помогает достичь их финансовых целей?

Это фиксированная или переменная ставка? Каковы условия их текущей ипотеки? Сколько у них капитала в доме? Улучшился ли их кредитный рейтинг? Как это помогает достичь их финансовых целей? - На что следует обратить внимание домовладельцам при сравнении предложений рефинансирования?

Nadia Evangelou

Многие домовладельцы могут попробовать рефинансирование у своего текущего ипотечного кредитора. Однако этот кредитор может предложить не лучший вариант. Поэтому стоит поискать другие предложения. Затем они должны сравнить процентные ставки и условия предложения каждого кредитора.Им также следует сравнить указанные сборы. Помните, что они всегда могут договориться с кредиторами.

Dr. David L Tuyo II

Самый важный шаг в выборе правильного предложения рефинансирования — провести параллельное сравнение всех их предложений и быть полностью уверенным в том, что они понимают каждый элемент сделки. Также важно сравнивать каждое новое предложение по рефинансированию с деталями первоначальной ипотеки, чтобы убедиться, что рефинансирование дает явную выгоду.

Каждому, кто сомневается в этом процессе, всегда важно проконсультироваться с экспертом по ипотеке, который может помочь домовладельцам принять лучшее финансовое решение.Имейте в виду, что их порядок компенсации может не соответствовать вашим потребностям, поэтому поиск беспристрастного эксперта поможет избежать некоторых отраслевых ошибок.

- Как домовладельцы могут защитить себя от мошенничества с рефинансированием?

Nadia Evangelou

Домовладельцы должны сохранять бдительность и быть осторожными с предложениями, которые звучат слишком хорошо, чтобы быть правдой. В частности, им нужно быть очень осторожными в процессе закрытия. Прежде всего, они должны проверить все инструкции по подключению, прежде чем переводить свои средства, позвонив в титульную компанию.Кроме того, им следует знать, что крайне редко инструкции по подключению меняются в последнюю минуту или что эта информация будет отправлена по электронной почте.

Чтобы защитить свои деньги, было бы неплохо подтвердить все — например, попросить свой банк подтвердить имя на счете-получателе перед отправкой электронного перевода.

После перевода средств в течение 4–8 часов они должны позвонить в титульную компанию, чтобы подтвердить получение денег.

После перевода средств в течение 4–8 часов они должны позвонить в титульную компанию, чтобы подтвердить получение денег.Dr. David L Tuyo II

Домовладельцы могут защитить себя от мошенничества с рефинансированием, работая с авторитетными и аккредитованными организациями.Некоторые ипотечные брокеры практикуют меньше, чем этичное ипотечное кредитование, но домовладельцы могут быть уверены, если они работают с любым существующим кредитным союзом или финансовым учреждением, поскольку предложения, предоставляемые ими, всегда будут проверены и надежны. Кредитные союзы и банки жестко регулируются с огромной степенью прозрачности, что позволяет потребителям делать осознанный и безопасный выбор.

Надя Евангелу Старший экономист и директор отдела прогнозирования Национальной ассоциации риэлторов® ПРОЧИТАТЬ ОТВЕТЫ

Dr.Дэвид Л. Туио IIПрезидент и генеральный директор University Credit Union ЧИТАТЬ ОТВЕТЫ

Узнайте больше о рефинансировании жилищного кредита

- 1

- 2

- 3

- 4

- 5

- 6

- 8

- 9

- 10

- 11

- 12

- 13

- 14

- 15

- 16

- 17

- 18

- 19

- 20

Когда нужно рефинансировать дом? — Советник Forbes

Имеет смысл рефинансировать дом, если это сэкономит вам деньги или упростит оплату ваших ежемесячных счетов.

Некоторые эксперты говорят, что рефинансирование следует производить только тогда, когда вы можете снизить процентную ставку, сократить срок кредита или и то, и другое. Этот совет не всегда верен. Некоторым домовладельцам может потребоваться краткосрочное освобождение от более низкого ежемесячного платежа, даже если для этого потребуется начать с новой 30-летней ссуды. Рефинансирование также может помочь вам получить доступ к собственному капиталу в вашем доме или избавиться от ссуды FHA и ежемесячных взносов по ипотечному страхованию.

Как работает рефинансирование ипотеки

При рефинансировании вы получаете новую ипотеку для выплаты существующей ипотеки.Рефинансирование работает так же, как получение ипотеки на покупку дома. Тем не менее, вы избавитесь от стресса, связанного с покупкой и переездом дома, и не будете вынуждены закрыться к определенной дате. Кроме того, если вы сожалеете о своем решении, у вас есть до полуночи третьего рабочего дня после закрытия кредита, чтобы отменить транзакцию.

Согласно отчету Origination Insight Report Элли Мэй, с апреля 2019 года по август 2020 года среднее время рефинансирования обычной ипотеки составляло от 38 до 48 дней.Когда процентные ставки падают и многие домовладельцы хотят рефинансировать, кредиторы начинают работать, и рефинансирование может занять больше времени. Рефинансирование ссуды FHA или VA также может занять на неделю больше, чем обычное рефинансирование.

Когда имеет смысл рефинансировать жилищный заем

Рефинансирование может снизить ежемесячный платеж по ипотеке за счет снижения процентной ставки или увеличения срока кредита. Рефинансирование также может снизить ваши долгосрочные процентные расходы за счет более низкой ипотечной ставки, более короткого срока кредита или того и другого.Это также может помочь вам избавиться от ипотечного страхования.

Затраты на закрытие, такие как сбор за оформление, сбор за оценку, сбор за страхование титула и сбор за отчет о кредитной истории, всегда являются важным фактором при принятии решения о рефинансировании. Эти расходы обычно составляют от 2% до 6% от суммы займа.

Эти расходы обычно составляют от 2% до 6% от суммы займа.

Вам необходимо знать затраты на закрытие ссуды, чтобы рассчитать точку безубыточности, когда ваши сбережения от более низкой процентной ставки превышают затраты на закрытие. Вы можете рассчитать этот момент, разделив ваши заключительные расходы на ежемесячную экономию от вашего нового платежа.

Вот несколько примеров того, как работает период безубыточности.

Период безубыточности в 25 месяцев - это нормально, 50 - тоже, но 75 месяцев - это слишком долго. Есть большая вероятность, что вы снова рефинансируете или продадите свой дом в следующие 6,25 года. Согласно данным Freddie Mac, между 1994 и первым кварталом 2020 года среднее количество лет, в течение которых заемщик хранит ипотеку до рефинансирования, составляет 3,6 года.

Если вы думаете, что ваш новый заем будет последним, обязательно учитывайте проценты, которые вы будете платить за дополнительные годы. Например, если у вас осталось 27 лет, и вы начинаете с 30-летнего рефи, это три дополнительных года интереса, и ваш период безубыточности будет дольше.

Например, если у вас осталось 27 лет, и вы начинаете с 30-летнего рефи, это три дополнительных года интереса, и ваш период безубыточности будет дольше.

А теперь поговорим о наиболее распространенных причинах рефинансирования.

Получение более низкой процентной ставки

Когда рыночные процентные ставки падают, рефинансирование для получения более низкой процентной ставки может снизить ваш ежемесячный платеж, снизить общие процентные платежи или и то, и другое.

Еще одна вещь, которая может снизить ваш ежемесячный платеж, - это выплата процентов по меньшей основной сумме, возможно, в течение нескольких лет.

В первом квартале 2020 года, который в основном включает деятельность по рефинансированию перед пандемией, 55% заемщиков, которые рефинансировали, сохранили свой текущий основной баланс или увеличили свой баланс менее чем на 5% (за счет финансирования затрат на закрытие), согласно данным Freddie Mac . Это наиболее распространенный выбор: рефинансирование по ставке и сроку.

Более высокий кредитный рейтинг поможет вам получить лучшую процентную ставку по ипотеке. Чтобы получить лучшие ставки, вам понадобится кредитный рейтинг 760 или выше.По данным ипотечного процессора Элли Мэй, почти 3 из 4 домовладельцев, рефинансировавшихся в апреле 2020 года, имели кредитный рейтинг 750 или выше. Средний балл FICO составил 763.

Принесение наличных средств к закрытию может также дать вам немного более низкую процентную ставку или позволить вам избежать частного ипотечного страхования (PMI). Три процента заемщиков сделали это в первом квартале 2020 года.

Связано: Сравните индивидуальные ставки рефинансирования от 6 кредиторов

Рефинансирование для доступа к капиталу вашего дома

В первом квартале 2020 года 42% всех рефинансируемых компаний были связаны с увеличением основной суммы долга не менее чем на 5%, что указывает на то, что владельцы сняли наличные, оплатили закрытие затрат или и то, и другое.Хотя ставки рефинансирования при обналичивании могут быть немного выше, чем ставки рефинансирования по ставкам и срокам, более дешевого способа заимствования не может быть.

Вы можете получить доступ к своему собственному капиталу посредством рефинансирования с выплатой наличных, если после сделки у вас останется не менее 20% капитала. Вот пример.

Если ваша единственная цель - получить наличные, а не снизить процентную ставку или изменить срок кредита, ссуда или кредитная линия могут быть дешевле, чем заключительные расходы по выплате наличных.

Рефинансирование для получения более короткого срока кредита

Если вы рефинансируете ипотеку с 30-летней на 15-летнюю ипотеку, ваш ежемесячный платеж часто будет увеличиваться. Но не только процентная ставка по 15-летней ипотеке ниже; сокращение срока вашей ипотеки будет означать, что со временем будут выплачиваться меньшие проценты. Экономия процентов за счет более короткого срока кредита может быть особенно выгодна, если вы не учитываете вычет процентов по ипотеке в своей налоговой декларации.

Тем не менее, при таких низких процентных ставках по ипотеке некоторые люди предпочитают тратить больше лет на выплату своего дома, чтобы у них было больше денег для инвестирования по более высокой ставке и больше лет для накопления своих инвестиционных доходов.

По данным Freddie Mac, в 2019 году 78% заемщиков рефинансировали 30-летнюю ипотеку с фиксированной ставкой в кредит того же типа. Еще 14% перешли с 30-летнего фиксированного на 15-летний период. А 7% перешли с 30-летнего фиксированного срока на 20-летний.

Рефинансирование для избавления от ссуды FHA

СсудыFHA включают взносы по ипотечному страхованию (MIP), которые обходятся заемщикам от 800 до 1050 долларов в год на каждые 100000 долларов, взятых в долг. Если вы не внесете более 10%, вы должны платить эти страховые взносы в течение всего срока действия ссуды, а это означает, что единственный способ избавиться от них - это получить новый ссуду, не обеспеченную FHA.

Рефинансирование для избавления от PMI

Отказ от частного ипотечного страхования по обычному кредиту сам по себе не является причиной для рефинансирования. В отличие от FHA MIP, вам не нужно избавляться от кредита, чтобы избавиться от PMI. Вы можете запросить отмену, когда у вас будет достаточно средств - обычно 20%.

Рефинансирование для перехода с ссуды с регулируемой ставкой на ссуду с фиксированной ставкой или наоборот

Некоторые заемщики осуществляют рефинансирование, потому что у них есть ипотечный кредит с регулируемой ставкой, и они хотят зафиксировать фиксированную ставку.Но бывают также ситуации, когда имеет смысл перейти от ипотеки с фиксированной ставкой к ипотеке с регулируемой ставкой или от одного ARM к другому: а именно, если вы планируете продать через несколько лет и вам комфортно по более высокой ставке, если вы останетесь в своем нынешнем доме дольше, чем планировалось.

30 лет против. Ипотека рефинансирования на 15 лет

Большая часть ваших ежемесячных платежей идет на выплату процентов в начале 30-летнего кредита. У вас будет мало собственного капитала в течение многих лет, если вы не сможете построить его быстрее за счет повышения цен на жилье или дополнительных выплат основного долга.Рефинансирование в 15-летнюю ипотеку помогает быстрее наращивать капитал, но может увеличить ежемесячный платеж, как показано в таблице ниже.

Стоит ли рефинансирование в 15-летнюю ипотеку?

Для некоторых людей получение более низкого ежемесячного платежа является наиболее важной причиной для рефинансирования. Возможно, это не идеальный долгосрочный план, чтобы возобновить выплаты на 30 лет, но это может быть важно для сохранения вашего дома и оплаты счетов в краткосрочной перспективе. Если позже ситуация улучшится, вы можете быстрее выплатить основную сумму, чтобы сэкономить деньги, или даже снова рефинансировать.

Рассчитайте сбережения при рефинансировании ипотеки

Чтобы рассчитать ежемесячную экономию от рефинансирования, используйте ипотечный калькулятор, введите эти числа и получите новый ежемесячный платеж:

- Сумма рефинансирования (текущий основной баланс или текущий основной баланс плюс сумма, которую вы обналичиваете, или текущий основной баланс за вычетом суммы, которую вы обналичиваете)

- Новая процентная ставка

- Новый срок кредита

Сравните ваш новый ежемесячный платеж со старым ежемесячным платежом. В приведенной ниже таблице показано, как получение более низкой процентной ставки может сэкономить 204 доллара в месяц или 2448 долларов в год.

В приведенной ниже таблице показано, как получение более низкой процентной ставки может сэкономить 204 доллара в месяц или 2448 долларов в год.

Но не смотрите только на ежемесячный платеж. Сколько будет стоить каждая ссуда в совокупном проценте, если вы заплатите ипотеку и больше не продадите свой дом и не перефинансируете?

Чтобы получить эту информацию, выберите опцию калькулятора для просмотра таблицы амортизации. Внизу вы увидите общую сумму процентов по новой ипотеке. Запишите это число.

Затем сделайте новый расчет с помощью ипотечного калькулятора.Введите свой:

- Первоначальная основная сумма

- Текущая процентная ставка

- Текущий срок кредита

Затем просмотрите таблицу амортизации для этого расчета и посмотрите, какой будет ваш текущий общий процент в течение срока действия ссуды. Сколько вы сэкономите в долгосрочной перспективе за счет рефинансирования?

Имейте в виду, что вы уже выплатили проценты за несколько лет по текущему (первоначальному) займу, поэтому ваши сбережения не составляют 162 000 долларов минус 113 000 долларов. Это 162 000 долларов минус 113 000 долларов плюс уже уплаченные вами проценты.

Это 162 000 долларов минус 113 000 долларов плюс уже уплаченные вами проценты.

Найдите лучшие ставки рефинансирования

Чтобы найти лучшие ставки рефинансирования, вам придется поработать, но это не займет много времени. Посмотрите на банки, кредитные союзы и сайты сравнения в Интернете. Вы также можете работать с ипотечным брокером, если хотите, чтобы кто-то сделал за вас легкую работу и потенциально предоставил вам доступ к кредиторам, которых вы не нашли бы самостоятельно, - кредиторам, которые могут предложить вам более выгодные условия.

Подайте от трех до пяти заявок, чтобы получить официальную оценку кредита.Правительство требует, чтобы смета ссуды показывала вашу предполагаемую процентную ставку, ежемесячный платеж и затраты на закрытие в стандартной форме, что позволяет легко сравнивать информацию по кредиторам.

На странице 3 оценки кредита вы увидите годовую процентную ставку, а на странице 1 вы увидите процентную ставку. Когда вы покупаете автомобиль, обычно имеет смысл выбрать ссуду с самой низкой годовой процентной ставкой, поскольку годовая процентная ставка включает комиссию по ссуде.

С ипотекой дело обстоит иначе. Годовая процентная ставка предполагает, что вы сохраните заем на весь срок.Как мы уже видели, этого обычно не происходит с жилищными кредитами. Возможно, вам будет выгоднее получить ссуду с более высокой годовой процентной ставкой и более высоким ежемесячным платежом, но без комиссии.

Вместо того, чтобы вкладывать деньги в покрытие расходов на закрытие, вы можете оставить эти деньги в своем чрезвычайном фонде или использовать их для погашения долга с более высокой процентной ставкой, чем ваша ипотека.

Другая проблема заключается в том, что если вы сравниваете годовую ставку 30-летней и 15-летней ссуды, 15-летняя ссуда может иметь более высокую годовую ставку, несмотря на то, что в долгосрочной перспективе она намного дешевле.

8 шагов к рефинансированию ипотеки

- Посчитайте, есть ли смысл в рефинансировании.

- Решите, в какую ипотеку следует рефинансировать.

- Получите оценки кредита от трех до пяти кредиторов.

- Обратитесь к кредитору, который предлагает лучшую цену.

- Собрать и подать необходимые финансовые документы.

- Заблокируйте процентную ставку (может произойти после шага 4).

- За три дня до закрытия убедитесь, что ваш отчет о конечных расходах соответствует оценке вашей ссуды.

- Подпишите заключительные документы.

Льготы по рефинансированию ипотеки

В зависимости от того, по какому типу ипотечного кредита вы выплачиваете и в какой тип вы рефинансируете, преимущества рефинансирования ипотеки могут включать следующее:

- Уменьшите ежемесячный платеж

- Выплачивать меньше процентов со временем

- Вывести часть капитала

- Прекратить уплату взносов по ипотечному страхованию

Недостатки рефинансирования ипотеки

- Увеличьте ежемесячный платеж

- Выплачивайте больше процентов со временем

- Оплата заключительных расходов

- Потратьте время на покупку новой ипотеки и заполнение необходимых документов

Часто задаваемые вопросы

Как долго вы планируете оставаться дома?

Причина рефинансирования заключается в том, что небольшие изменения в ежемесячных платежах и процентных расходах могут со временем привести к значительной экономии. Однако, если вы планируете продать свой дом всего через год или два, возможно, нет смысла оплачивать расходы, связанные с рефинансированием.

Однако, если вы планируете продать свой дом всего через год или два, возможно, нет смысла оплачивать расходы, связанные с рефинансированием.

Сколько будет стоить завершение рефинансирования?

В зависимости от вашего кредитора и условий ссуды, вы можете заплатить всего несколько сотен долларов или от 2% до 3% от стоимости новой ссуды для завершения рефинансирования. Если рефинансирование обойдется вам в 3000 долларов и на их возмещение уйдет четыре года, это может не иметь для вас смысла.

В качестве альтернативы, если вы можете рефинансировать и заплатить только 1000 долларов и не планируете продавать в ближайшее время, очень вероятно, что стоит заплатить эти 1000 долларов, чтобы сэкономить со временем. Кроме того, некоторые кредиторы позволяют включать ваши заключительные расходы в сумму ссуды, поэтому вам не нужно придумывать деньги из собственного кармана для покрытия заключительных расходов.

Сколько вам будет лет, когда ипотека будет выплачена полностью?

Один из недостатков рефинансирования заключается в том, что если вы подписываетесь на новую 30-летнюю ипотеку, вы перезагружаете часы, пока не станете свободным от ипотеки. Если у вас уже семь лет в 30-летней ссуде, возможно, вам не захочется начинать все сначала, когда до истечения 30 лет. Это особенно верно, если новая временная шкала будет означать, что у вас есть долг до 60 лет, когда вы, вероятно, собираетесь подумывать о выходе на пенсию.

Если у вас уже семь лет в 30-летней ссуде, возможно, вам не захочется начинать все сначала, когда до истечения 30 лет. Это особенно верно, если новая временная шкала будет означать, что у вас есть долг до 60 лет, когда вы, вероятно, собираетесь подумывать о выходе на пенсию.

Возможно, вы могли бы заплатить больше, чем ежемесячный минимум, чтобы сократить время погашения, но это также следует учитывать. Как вариант, вы можете рефинансировать ипотеку на 15 лет.

Вам нужно больше места для ежемесячного денежного потока?

Refinancing может изменить ваш ежемесячный платеж и сделать его выше или ниже, в зависимости от выбранных вами условий.Если вам отчаянно нужна передышка в ежемесячном бюджете, имеет смысл рефинансировать и платить более низкую ежемесячную ставку, при условии, что вы используете освободившиеся деньги для своих целей.

Огромной ошибкой было бы рефинансирование, снижение суммы платежа и отсутствие четкого плана того, что вы будете делать с этими новыми высвобожденными долларами каждый месяц.

Должен ли я рефинансировать? Плюсы и минусы рефинансирования вашего дома

1. Меньшие ежемесячные платежи

2.Пониженная процентная ставка

3. Перейти на фиксированную ставку

4. Сократите срок кредита

5. Рефинансирование при обналичивании

Причина 1

Меньшие ежемесячные платежи

Рефинансирование еще на 30 лет после осуществления платежей в течение нескольких лет и получения собственного капитала снизит ваши ежемесячные платежи и освободит место в вашем бюджете для других финансовых целей.

Pro: Уменьшите ежемесячный платеж.

Con: Ваши 30 лет будут сброшены, и вы заплатите намного больше в виде процентов.

Причина 2

Пониженная процентная ставка

Если процентные ставки упадут после закрытия кредита, вы можете рассмотреть вопрос о рефинансировании, чтобы воспользоваться более низкой ставкой. Вы можете сэкономить десятки тысяч долларов, в зависимости от того, сколько времени у вас есть ссуда. Тем не менее, следует учитывать и другие факторы. Обсудите все подробности со своим кредитором и решите, что лучше для вас.

Вы можете сэкономить десятки тысяч долларов, в зависимости от того, сколько времени у вас есть ссуда. Тем не менее, следует учитывать и другие факторы. Обсудите все подробности со своим кредитором и решите, что лучше для вас.

Pro: Возможность уменьшить ваши общие процентные платежи.

Con: Если у вас есть кредит на срок более нескольких лет, вы, возможно, не откладываете в долгосрочной перспективе.

Причина 3

Перейти на фиксированный тариф

Если ваша первоначальная ссуда представляет собой ипотеку с регулируемой ставкой (ARM) и ваш первоначальный фиксированный срок истекает, вы можете захотеть рефинансировать ипотеку с фиксированной ставкой. Фиксация ставки может защитить вас от повышения процентных ставок в будущем. А ежемесячную выплату одной и той же основной суммы долга и процентов легче планировать и составлять бюджет.Помните, что у вас все еще есть возможность рефинансирования на срок менее 30 лет.

Pro: Предсказуемость, стабильность и потенциальная экономия затрат.

Con: Если ставки упадут, вы не сможете воспользоваться этим без повторного рефинансирования.

Причина 4

Сократите срок кредита

Если вы можете позволить себе увеличить ежемесячные платежи, было бы неплохо сократить срок кредита. Выплачивая больше в течение более короткого периода времени, вы можете сэкономить десятки тысяч долларов в виде процентов в течение срока действия кредита и быстрее получить свой дом без ипотечной ссуды.

Pro: Вы сэкономите много процентов.

Con: Ваш ежемесячный платеж будет выше.

Причина 5

Рефинансирование при обналичивании

В качестве альтернативы ссуде под залог собственного капитала может быть хорошей идеей рефинансировать и обналичить часть собственного капитала. Это позволяет вам получить доступ к большой сумме денег, не продавая свой дом. Возможно, вам понадобятся деньги для открытия бизнеса или оплаты обучения ребенка в колледже. Однако имейте в виду, что полученные вами наличные будут стоить вам больше процентов в течение срока действия вашего нового займа, но не обязательно больше, чем другие варианты финансирования.

Однако имейте в виду, что полученные вами наличные будут стоить вам больше процентов в течение срока действия вашего нового займа, но не обязательно больше, чем другие варианты финансирования.

Pro: Получайте наличные для оплаты проектов по благоустройству дома, учебы в колледже или других крупных покупок.

Con: Вы уменьшите свой собственный капитал и, поскольку вы измените срок кредита, вы заплатите больше в виде общей суммы процентов.

Безубыточность при закрытии

Узнайте, какими будут ваши заключительные расходы, если вы рефинансируете, и учтите их в своей точке безубыточности - времени, которое потребуется вам, чтобы вернуть деньги, которые потребуются для рефинансирования.Если вы планируете продать до этого момента, вам, вероятно, не следует рефинансировать.

ПРИМЕР

$ 200

Уменьшите ежемесячный платеж

х

25 месяцев

Время, необходимое для безубыточности

= 5000 долларов США

Стоимость рефинансирования

Плюсы и минусы рефинансирования вашего дома

Примечание редактора: APY, перечисленные в этой статье, актуальны на момент публикации. Они могут колебаться (вверх или вниз) по мере изменения ставки ФРС. CNBC будет обновлять по мере публикации изменений.

Они могут колебаться (вверх или вниз) по мере изменения ставки ФРС. CNBC будет обновлять по мере публикации изменений.

В эту эпоху экономической нестабильности рефинансирование ипотечного кредита может дать вам некоторую передышку за счет снижения ежемесячных платежей и / или экономии ваших денег с течением времени. Американцы подают заявки на кредиты рефинансирования по ставке на 38% выше, чем в прошлом году, отчасти потому, что ФРС снизила процентные ставки, когда разразилась пандемия коронавируса, и теперь заимствования стали более доступными.

Но в то же время рефинансирование может быть немного сложным, особенно если ваш кредитный рейтинг не идеален или вы не совсем уверены, чего ожидать.

Когда вы рефинансируете, это означает, что вы, по сути, берете новую ссуду на свою собственность, часто на оставшуюся часть вашей задолженности (но не всегда). В идеале этот новый кредит должен быть на более выгодных условиях, чем ваш старый. Это зависит от ряда факторов, в том числе от того, сколько собственного капитала у вас есть (т. е.какую часть кредита вы уже выплатили) и какой у вас кредитный рейтинг при подаче заявления.

е.какую часть кредита вы уже выплатили) и какой у вас кредитный рейтинг при подаче заявления.

Хотя на бумаге рефинансирование звучит прекрасно, оно не всегда может улучшить ваше положение.Лучше всего взвесить все за и против, учитывая вашу личную ситуацию.

CNBC Select поговорил с Даррином К. Инглишем, старшим специалистом по ссуде на развитие сообщества в Quontic Bank, о плюсах и минусах рефинансирования вашего дома. Вот что нужно иметь в виду.

Преимущества рефинансирования ипотеки

В зависимости от того, на какой вид ссуды вы имеете право, рефинансирование может предложить вам одно или несколько преимуществ, включая:

- более низкую процентную ставку (APR)

- более низкий ежемесячный платеж

- более короткий срок выплаты

- возможность обналичить свой капитал для других целей

Самым непосредственным преимуществом рефинансирования является то, что оно помогает нуждающимся в денежных средствах заемщикам найти место в рамках своего ежемесячного бюджета. Это может быть выгодно, если вы ожидаете увеличения стоимости жизни (возможно, у вас будет ребенок) или если ваш доход снизился (из-за потери работы или сокращения рабочего времени).

Это может быть выгодно, если вы ожидаете увеличения стоимости жизни (возможно, у вас будет ребенок) или если ваш доход снизился (из-за потери работы или сокращения рабочего времени).

Но когда вы рефинансируете, вы также можете использовать это как возможность использовать часть наличных денег от стоимости вашего дома на другие расходы: «По сути, 50% людей выводят наличные деньги, и они смотрят на то, чтобы реинвестировать эти деньги. в других владениях или отправка детей в колледж или что-то в этом роде, - объясняет Инглиш.

В других случаях домовладельцы хотят рефинансировать, чтобы изменить срок своей текущей ипотеки с 30-летнего до 15-летнего. В зависимости от процентной ставки, на которую вы имеете право, это может лишь незначительно изменить ваш ежемесячный бюджет, помогая вам быстрее выплатить кредит.

При рефинансировании вы также можете пропустить платеж по ипотеке, пока создается новый заем и обрабатываются документы.

«У вас есть 30 дней до фактического начала амортизации. Так что бывают случаи, когда у вас может быть до 60 дней до наступления срока платежа », - говорит Инглиш. Хотя это не повод для рефинансирования, это хороший бонус и хорошая возможность создать резервный фонд, если вы у вас еще нет его, используя деньги, которые обычно идут на выплату ипотечного кредита для пополнения счета.

Так что бывают случаи, когда у вас может быть до 60 дней до наступления срока платежа », - говорит Инглиш. Хотя это не повод для рефинансирования, это хороший бонус и хорошая возможность создать резервный фонд, если вы у вас еще нет его, используя деньги, которые обычно идут на выплату ипотечного кредита для пополнения счета.

Ловушки рефинансирования ипотеки

Хотя рефинансирование имеет много положительных преимуществ, оно может иметь подводные камни, если вы: повторно не подготовлен.

Начнем с того, что рефинансирование ссуд требует закрытия, как и обычная ипотека. Ипотечный кредитор Freddie Mac предлагает выделить в бюджете около 5000 долларов на закрытие расходов, которые включают в себя сборы за оценку, сборы за отчет о кредитных операциях, услуги по праву собственности, сборы за оформление / администрирование кредитора, сборы за обследование, сборы за андеррайтинг и расходы на адвокатов. Все зависит от того, где вы живете, стоимости вашего дома и размера ссуды, которую вы берете.

Некоторые кредиторы могут предложить бесплатное рефинансирование, но это обычно означает, что плата за закрытие сделки включается в сумму вашей ссуды.Если вы рефинансируете у существующего кредитора, вы можете получить перерыв в уплате налогов на ипотеку, в зависимости от законов вашего штата.

«Вот морковь, которую они болтают», - говорит Инглиш. Однако всегда следует сравнивать тарифы, сроки и программы.

После того, как вы подсчитаете свои затраты на закрытие сделки, произведите быстрые вычисления, чтобы убедиться, что вы вернете эти деньги, сэкономив на новом ежемесячном платеже. Если ваши затраты на закрытие сделки составляют 5000 долларов, а вы экономите 500 долларов в месяц на новой ипотеке, на то, чтобы окупиться, потребуется 10 месяцев.Однако, если вы экономите только 200 долларов в месяц, ваша «точка безубыточности» составит 25 месяцев (чуть более двух лет). Оставайтесь дома меньше времени, и вы действительно не сэкономите деньги в долгосрочной перспективе.

Вам также необходимо иметь четкое представление о том, как вы будете использовать деньги, которые высвободятся при рефинансировании. Это особенно верно, если вы планируете обналичить свой капитал. Если вы планируете реинвестировать свой капитал в другую собственность, образование или другую цель, обязательно взвесьте затраты и вознаграждения.

И если вы планируете рефинансирование, чтобы погасить долг под высокие проценты, имейте четкий план, чтобы избежать перерасхода средств в будущем: «Одно из недостатков, которые я видел, - это то, что у людей будет весь этот новый располагаемый доход, по более низкой ставке и / или более длительным срокам ", - говорит Инглиш. «А теперь они могут экономить от 500 до 1000 долларов в месяц на ипотеке. Они выплачивают свой долг, но у них есть возможность снова списать деньги с этих карт, и они снова попадают в ловушку».

Если вы потратите заработанный капитал на выплату долга, вам придется подождать, пока стоимость вашего дома не вырастет и вы потратите больше лет на выплаты по ипотеке, прежде чем вы сможете задействовать этот источник снова наличные.

Также стоит помнить, что у банков есть ограничения на то, сколько капитала вы можете вытащить из дома. По словам Инглиша, большинство банков не позволят обналичить более 70% текущей рыночной стоимости дома. Вы не должны думать о своем доме как об источнике быстрых денег.

Лучший вариант для быстрого доступа к наличным деньгам

Лучший способ убедиться, что у вас есть доступ к наличным деньгам, - это создать фонд чрезвычайных сбережений, - говорит Инглиш. «Важно, чтобы у всех нас были резервы и к чему прибегать.Это самый безопасный способ подготовиться к будущему ».

Не откладывайте сбережения только потому, что вы думаете, что не можете себе этого позволить. Вы можете сэкономить 1000 долларов в год, установив еженедельный прямой депозит в размере 20 долларов со своего текущего счета. в высокодоходные сбережения. Со временем вы можете увеличить сумму сбережений, особенно если ваши выплаты по ипотеке падают из-за рефинансирования.

Ищите высокодоходный сберегательный счет, на котором нет ежемесячных комиссий, минимальных депозитов и остатка Главный выбор CNBC Select - Маркус от Goldman Sachs High Yield Online Savings, без каких-либо комиссий и с легким мобильным доступом. Это простой в использовании и понятный сберегательный счет, когда вы только начинаете.

Это простой в использовании и понятный сберегательный счет, когда вы только начинаете.

Маркус от Goldman Sachs High Yield Online Savings

Информация о Маркусе от Goldman Sachs High Yield Online Savings была собрана CNBC независимо и не проверялась и не предоставлялась банком до публикации. Goldman Sachs Bank USA является членом FDIC.

Годовая процентная доходность (APY)

Минимальный остаток

Нет для открытия; 1 доллар для получения процентов

Ежемесячная плата

Максимальное количество транзакций

До 6 бесплатных выводов или переводов за цикл выписки * Лимит снятия 6 / выписки отменяется во время вспышки коронавируса в соответствии с Регламентом D

Чрезмерная комиссия за транзакцию

Комиссия за овердрафт

Предложить текущий счет?

Предложить карту банкомата?

Для более высокого APY сберегательный счет Varo является хорошим вариантом.