Куда переводить накопительную часть пенсии и зачем? — вопросы от читателей Т—Ж

Пенсионная реформа заставила задуматься о том, как накопить на пенсию. Узнала, что кроме НПФ можно перевести накопительную пенсию в частную управляющую компанию. Частично об этом уже написано в одной вашей старой статье, изменилось ли что-нибудь за прошедшие три года?

Также возник ряд вопросов:

- Можно вывести сейчас деньги из ПФР или уже поздно? Куда лучше вложиться, если не хочешь оставлять деньги в ПФР: в НПФ или в УК? Как выбрать надежную и доходную компанию для перевода пенсии и на какие показатели обращать внимание? Как выбрать подходящую инвестиционную стратегию УК и ПИФ для вложений?

- Какие риски несет перевод пенсии? Кто кроме АСВ гарантирует сохранность денег в случае банкротства НПФ или УК? Где хранятся сами накопления?

- Какие налоговые льготы и вычеты предусмотрены для тех, кто решил перевести пенсию? Можно ли получить вычет, если работодатель будет переводить пенсию в НПФ или УК?

- Какова процедура перевода? Какие бланки и заявления нужно заполнять и куда относить?

Спасибо.

Алина

Да, за последние три года система обязательного пенсионного страхования постоянно менялась, и сейчас правительство готовит очередные изменения. Но перевести свою накопительную пенсию в НПФ или УК все еще можно.

Алексей Кашников

работал агентом НПФ

Сначала разберитесь, что с вашей накопительной пенсией

Отчисления на накопительную часть существовали не всегда и не для всех. Если вы родились раньше 1966 года, у вас либо вообще нет пенсионных накоплений, либо они небольшие, потому что формировались с 2002 по 2004 год.

Если вы начали официально работать в 2014 году или позже, то попали под мораторий — накопительной пенсии у вас тоже нет. Поэтому распоряжаться накопительной пенсией вы сможете, только если успели что-то накопить с 2002 по 2013 год. В отдельной статье мы писали, как узнать размер своей накопительной пенсии.

У вас есть накопительная пенсия, если вы работали с 2002 по 2013 год

У вас есть накопительная пенсия, если вы работали с 2002 по 2013 годКуда лучше вложиться

Государство хочет, чтобы мы сами выбирали, кто будет заниматься нашими пенсионными накоплениями. Организация, которой мы даем право работать с нашей пенсией, называется страховщиком по обязательному пенсионному страхованию. Страховщиком может быть ПФР или НПФ.

Как выбрать НПФ

ПФР и государственная управляющая компания. Если ничего не делать и никуда ничего не переводить, страховщиком становится Пенсионный фонд России. Он направит ваши средства в государственную управляющую компанию Внешэкономбанк (ВЭБ), в инвестиционный портфель «Расширенный». Тех, кто выбрал такой вариант, называют «молчунами». Можно не быть «молчуном» и выбрать УК ВЭБ через заявление.

Если решили не оставлять деньги в государственной управляющей компании, у вас два варианта: частная УК или негосударственный пенсионный фонд.

Частная управляющая компания. В этом случае страховщиком все равно остается ПФР, но он направит пенсионные накопления в УК, которую вы выберете из предложенного списка.

Управляющие компании для накопительной пенсииXLS, 60 КБ

Негосударственный пенсионный фонд (НПФ). Он тоже отдает ваши деньги управляющим компаниям, но не одной, а нескольким. Выбирать эти УК фонд будет сам.

Никто не знает, какой вариант в итоге окажется лучшим. Я выбрал негосударственный пенсионный фонд, потому что не хочу доверять будущую пенсию только одной управляющей компании. Надеюсь, что профессиональные инвесторы из НПФ лучше меня распределят деньги между УК и их инвестиционными портфелями.

Как выбрать НПФ, мы тоже писали в отдельной статье.

Как выбрать частную управляющую компанию

Если все же вы решили выбрать управляющую компанию, обратите внимание на ее доходность, время работы на рынке, клиентоориентированность и инвестиционные портфели.

Доходность. ПФР совместно с Центробанком отбирает УК по конкурсу и отсеивает слабые. Например, для них установлен минимальный размер собственных средств (РСС). Компания, у которой мало резервов, не получит лицензию. Сейчас пенсионный фонд допустил к работе 21 управляющую компанию. Мы можем считать их достаточно надежными. Дальше наиболее важным критерием выбора становится доходность.

Если управляющая компания работает меньше трех лет, невозможно оценить, какую доходность она дает на длительном отрезке времени. Стратегия инвестирования может быть эффективной прямо сейчас, но убыточной, когда экономические условия как-либо изменятся. Вот почему нужно обращать внимание на опыт работы с пенсионными накоплениями за несколько лет — чем дольше, тем лучше.

Из нынешнего списка УК дольше всех работают ЗАО «Лидер», АО «Сбербанк управление активами», «Портфельные инвестиции» и «ВТБ Капитал управление активами». Меньше всех — «РФЦ-капитал».

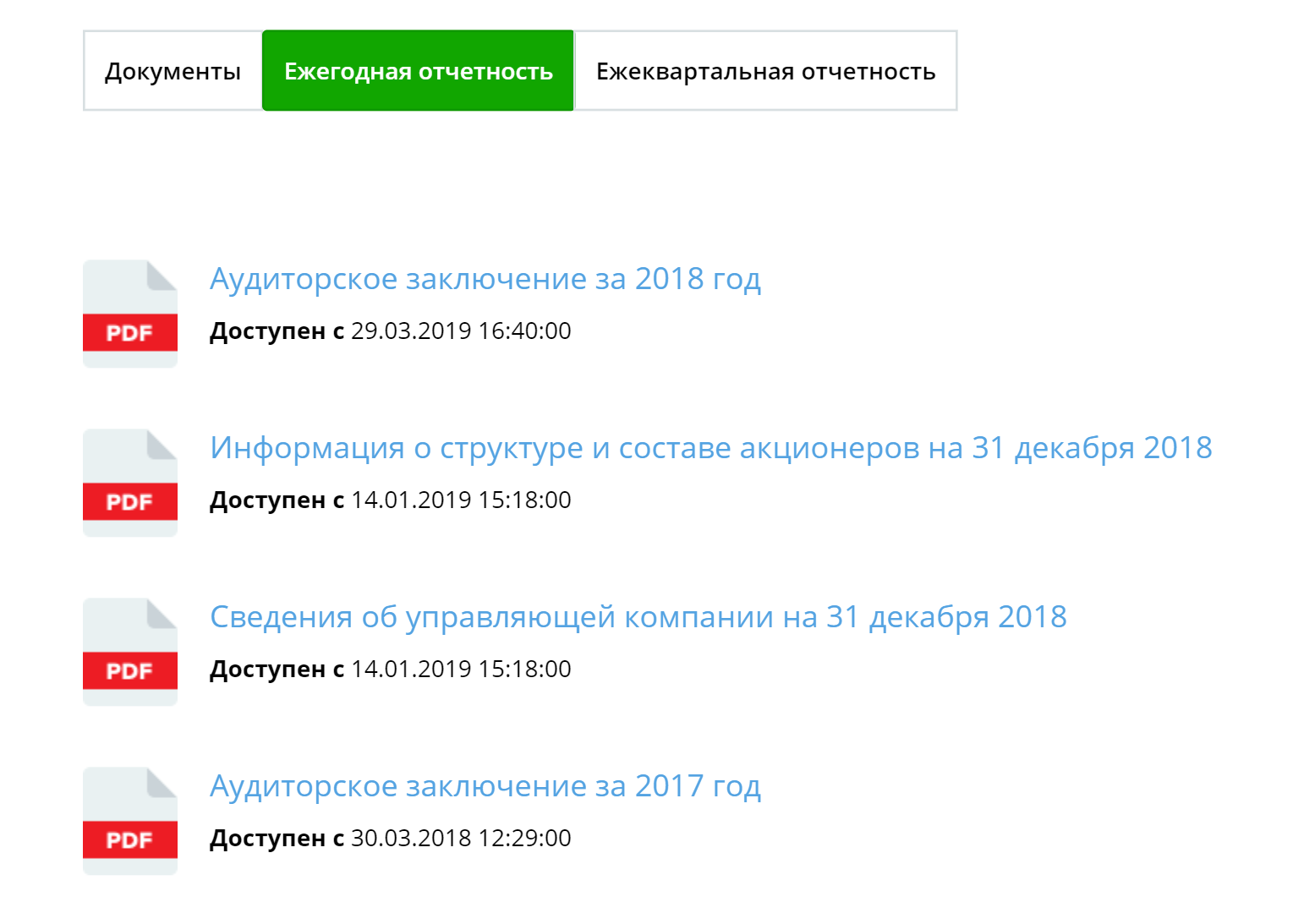

Клиентоориентированность. Проверьте, открывается ли сайт УК, выложена ли там нужная информация: доходность, срок работы, стратегии инвестирования, — и легко ли вообще вам все это найти.

Также важна готовность сотрудников компании помочь потенциальным клиентам во всех вопросах по обязательному пенсионному страхованию. Проверьте, работает ли бесплатная горячая линия, легко ли дозвониться, владеет ли оператор информацией о доходности, подскажет ли, как подавать заявление на переход к ним.

Здесь получше: УК выложила данные о доходности с 2004 года за каждый год, а не поквартально, как большинство остальных. Плюс сразу дали ссылку на инвестиционную декларацию

Здесь получше: УК выложила данные о доходности с 2004 года за каждый год, а не поквартально, как большинство остальных. Плюс сразу дали ссылку на инвестиционную декларациюНапример, УК ВЭБ имеет два портфеля: «Расширенный портфель» и «Инвестиционный портфель государственных ценных бумаг» (ГЦБ). Расширенный портфель — это агрессивная стратегия, а ГЦБ — консервативная. «Молчунов» поместили в расширенный, а вы можете остаться в ВЭБ, но выбрать консервативный портфель.

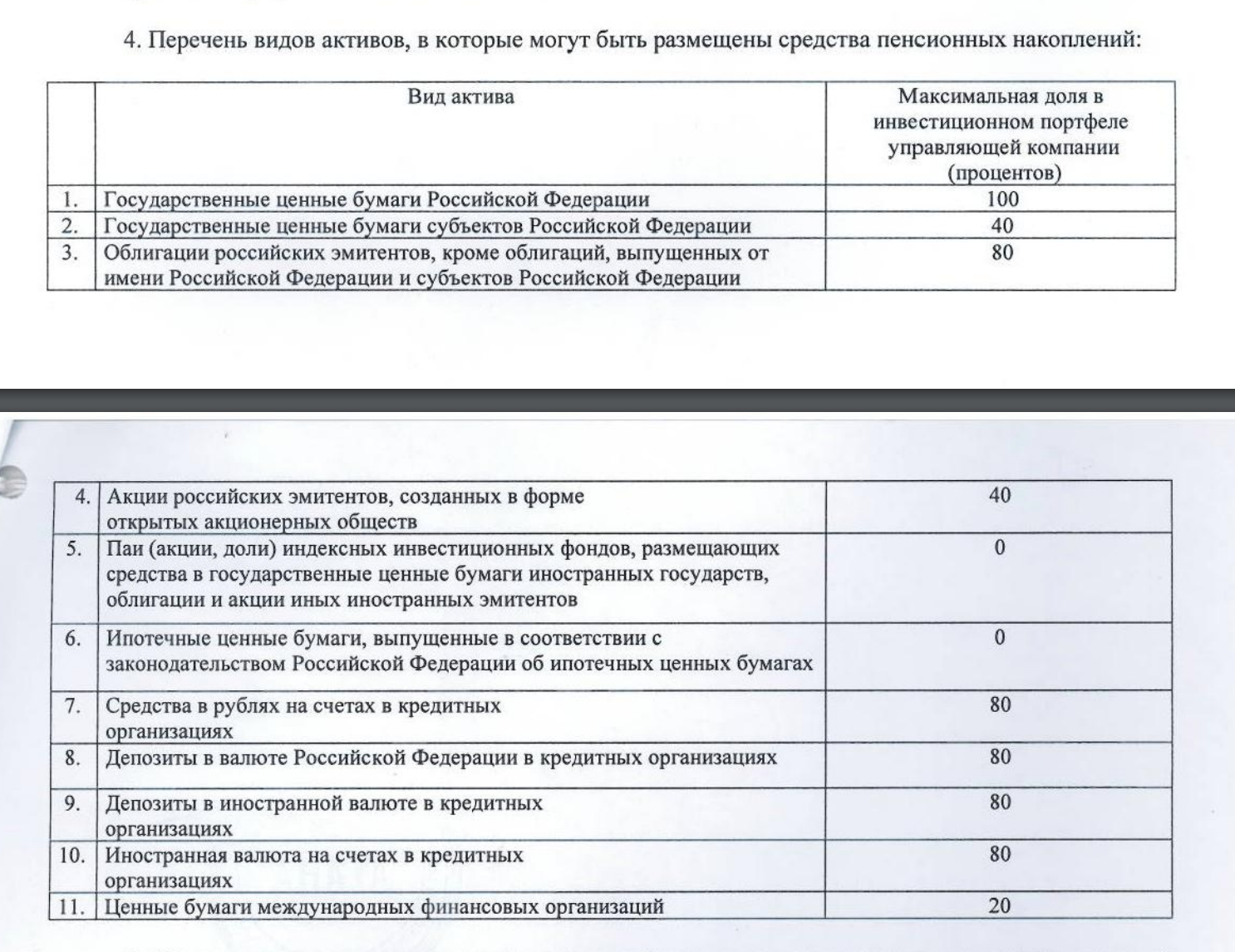

Чтобы понять, что из себя представляет конкретный инвестиционный портфель, найдите на сайте УК инвестиционную декларацию к нему. В ней управляющая компания рассказывает, какие активы будет покупать на деньги из этого портфеля.

Какие есть гарантии сохранности накопительной пенсии

Раньше УК ВЭБ инвестировала деньги «молчунов» только в государственные ценные бумаги, а НПФ и частные УК — в облигации, акции и валюту. Поэтому перевод пенсии означал увеличение риска. Сейчас «молчунов» определили в расширенный портфель, который тоже предполагает вложения в валюту, российские и международные облигации.

Теперь непонятно, где выше риски: во Внешэкономбанке, в других УК или у клиентов НПФ. Но для всех трех категорий Агентство страхования вкладов гарантирует возврат инвестиций в случае банкротства или отзыва лицензии. В отличие от банковских вкладов, по пенсиям нет максимального размера, свыше которого гарантия не действует. Но накопленную доходность АСВ не вернет — только номинал.

Советы и ответы АСВ по гарантированию пенсий

Федеральные законы. По закону пенсионные накопления — это бюджетные деньги и их нельзя использовать как залог. Эти деньги нельзя забрать у негосударственного пенсионного фонда за долги или арестовать, если это не долги перед самими застрахованными в НПФ. Управляющие компании не имеют права распоряжаться средствами как хотят: в законе прописаны принципы инвестирования и обязанность страховать риски.

Пенсионный фонд России тоже контролирует НПФ, а за действия управляющих компаний он отвечает как страховщик.

Специализированный депозитарий хранит пенсионные средства и осуществляет ежедневный контроль за НПФами. Эта организация заводит счет для управляющей компании, когда она покупает ценные бумаги. Там они хранятся под учетом и защитой, а спецдепозитарий контролирует каждую сделку. Если выявит нарушения в работе фонда или компании, он обязан на следующий рабочий день уведомить об этом Центральный банк и ПФР. Также специализированный депозитарий контролирует перечисления на выплаты за счет пенсионных накоплений. Поэтому владельцы НПФ или УК не могут взять ваши деньги и сбежать с ними.

ст. 11 ФЗ № 111-ФЗ

Инвестирование — это всегда риски, но наиболее защищен от них рынок пенсионных накоплений.

Какие льготы и вычеты дают за перевод накопительной пенсии

Никаких. Вероятно, вы спросили об этом потому, что слышали про программы негосударственного пенсионного обеспечения (НПО). Это вторая пенсия, мы про нее тоже скоро напишем статью. Она формируется так же, как государственные пенсионные накопления, но взносы делаете вы, а не работодатель. Накопительная пенсия входит в систему обязательного пенсионного страхования (ОПС), а НПО — дело добровольное.

Существуют корпоративные программы софинансирования НПО — это когда вы платите взносы пополам с работодателем: одну половину вычитают из зарплаты, вторую добавляет компания. Это добровольное дело работодателя, часть соцпакета, как ДМС.

Как получать две пенсии

За участие в таких программах действительно делают налоговый вычет, но перевод накопительной пенсии здесь ни при чем.

Как перевести

Пенсионные накопления перейдут в управляющую компанию или негосударственный пенсионный фонд на следующий год после подачи заявления.

В НПФ. Оформить переход в негосударственный пенсионный фонд можно при личном обращении в этот НПФ, в ПФР или через агентов. Можно сделать заявку через сайт фонда.

Мошенники в НПФ

Чтобы перевести деньги в негосударственный пенсионный фонд, вы подпишете несколько документов:

- Договор об обязательном пенсионном страховании. Всего будет три экземпляра договора, каждый из которых вы будете подписывать минимум в двух местах.

- Заявления о переходе. Обычно клиентам на всякий случай дают подписать сразу два заявления: о переходе из ПФР в НПФ и о переходе из одного НПФ в другой НПФ.

- Согласие на обработку персональных данных.

При переходе в негосударственный пенсионный фонд можно потерять инвестиционный доход за несколько лет — деньги, которые пенсионный фонд заработал за счет ваших накоплений. Это происходит, когда страховщика меняют чаще одного раза в пять лет, и называется «досрочный переход». Без штрафа деньги переводят только в определенный год — это будет срочный переход. В 2020 году подать заявление на перевод из ПФР в НПФ без потерь могут:

- те, кто начал работать в 2011 году или раньше и не менял страховщика после 2011 года. Годом их срочного перехода стал 2016, а потом — 2021;

- те, кто сменил страховщика в 2016 году. Для этого надо было подать заявление о переходе на год раньше, в 2015 году. Тогда ближайший год срочного перехода — 2021.

Табличка, по которой ПФР предлагает определять потери при переводе пенсии в другой фонд

Во всех остальных случаях что-то из доходности вы потеряете. Например, если сменили фонд в 2017 году, а в 2020 решите опять его сменить, потеряете результаты инвестирования за четыре года: с 2017 по 2020. Год перехода без потерь в этом случае — 2022, заявление надо писать в 2021 году.

В управляющую компанию. Подать заявление можно при личном обращении в ПФР, через МФЦ или через портал госуслуг после полной регистрации на сайте. Договор с управляющей компанией заключать не нужно, поскольку страховщиком остается пенсионный фонд, а вы уже там числитесь. Контактировать с самой УК вам тоже необязательно.

При смене Внешэкономбанка на другую управляющую компанию штрафа за досрочный переход не будет, потому что страховщик не меняется.

Что делать вам

Стоит ли переводить. Узнайте, сколько у вас пенсионных накоплений. Оцените период инвестирования — это срок, который остался вам до пенсии. Учтите, что за счет работодателя накопления пока не прирастают, а доходность НПФ и частных УК выше государственной на длительных отрезках, в 5—10 лет. Тогда вам станет ясно, поздно или нет сейчас переводить накопления.

Что делать? 09.07.18Можно ли получать пенсию на карту другого банка?

Определитесь, что для вас лучше: негосударственный пенсионный фонд или другая управляющая компания в рамках ПФР.

Если решили сменить УК. Узнайте доходность своей потенциальной компании, предлагает ли она инвестиционные портфели, в чем их отличие. Для этого изучите сайт, поговорите по горячей линии. В результате станет понятно, стоит ли с ними связываться.

Если решили перейти в НПФ. Узнайте в пенсионном фонде, в каком году возможен срочный переход. Там же вам подскажут сумму возможных потерь при досрочном.

Если срочный переход будет как раз в следующем году, выбирайте фонд и звоните им. Если в следующем году перейти в НПФ без потерь нельзя, можете пока сменить УК и дожидаться там наступления периода для срочного перехода. Помните, что писать заявление на перевод нужно в предыдущем году. Например, если вы узнали, что срочный переход будет в 2021 году, договор заключаете в 2020. Тогда с января по март 2021 года он вступит в силу, и доходность сохранится.

Если у вас есть вопрос о личных финансах, правах или законах, пишите. На самые интересные вопросы ответим в журнале.

зачем это делать и что будет с этим доходом, если не осуществить такой перевод в негосударственный пенсионный фонд, а также выгодно ли это и обязательно ли нужно это (надо ли)?

Чаще всего люди выходят на пенсию по достижению ими определенного возраста.

Каждому гражданину РФ надо выплачивать государственное обеспечение по старости, однако с недавнего времени размер этой выплаты напрямую зависит от самого человека.

Из нашего материала вы узнаете, стоит ли переводить накопительную часть пенсии в НПФ.

С 2002 г. в силу вступил закон, кардинально изменивший всю пенсионную систему в стране. Граждане должны получать обеспечение из средств, которые в течение всей их трудовой деятельности отчислял работодатель в ПФР (No 173-ФЗ от 17.12.2001). С момента проведенной реформы до сегодняшних дней в закон систематически вносились поправки.

к оглавлению ↑Структура отчислений для будущих выплат по старости

На сегодняшний день обеспечение формируется из обязательных взносов, отчисляемых работодателем в процентном соотношении от заработной платы, а так же добровольных взносов граждан на счет своей будущей пенсии.

На сегодняшний день обеспечение формируется из обязательных взносов, отчисляемых работодателем в процентном соотношении от заработной платы, а так же добровольных взносов граждан на счет своей будущей пенсии.

Работодатель обязан ежемесячно переводить 22% от оплаты труда в ПФР.

Эти средства распределяются следующим образом:

- 16% направляются на счет страховой пенсии.

Она формируется по страховому принципу, и подлежит выплате при возникновении оснований для выхода на пенсию. Страховая доля формируется только за счет средств, выплачиваемых работодателем.

- 6% – накопительная часть.

Накопительными средствами гражданин вправе распоряжаться по своему усмотрению в рамках закона, так же она может быть увеличена путем дополнительных отчислений.

С 2014 года введен мораторий на формирование пенсионных накоплений в ПФР, взносы автоматически переводятся на страховые. У гражданина есть право перевести накопления в негосударственный пенсионный фонд (как перевести НЧП из ПФР в НПФ?).

Справка. Если человек не заключил соответствующего договора с НПФ, все деньги аккумулируются на счетах в пенсионном фонде и подлежат ежегодной индексации государством на процент инфляции.

к оглавлению ↑Накопительная часть пенсии

Наибольший интерес для граждан представляет именно накопительные отчисления. Накопительная часть представляет собой сбережения на отдельном счете человека.

Ее величина будет являться прибавкой к пенсии по достижению права на нее.

Ее величина будет являться прибавкой к пенсии по достижению права на нее.

До 2014 года данные средства формировались на счетах ПФР.

После внесения изменений в законодательство (ФЗ о накопительной пенсии ст. 18), накопления автоматически переводятся на счет страховой доли, однако у человека есть право направить эту сумму в НПФ.

Статья 18. Вступление в силу настоящего Федерального закона

- Настоящий Федеральный закон вступает в силу с 1 января 2015 года.

- Накопительные части трудовых пенсий по старости, установленные гражданам до 1 января 2015 года в соответствии с законодательством Российской Федерации, действовавшим до дня вступления в силу настоящего Федерального закона, с указанной даты считаются накопительными пенсиями.

- Негосударственные пенсионные фонды в срок до 1 апреля 2015 года уведомляют застрахованных лиц о соответствующем изменении наименования выплаты за счет средств пенсионных накоплений, предусмотренной в договорах об обязательном пенсионном страховании.

Которые заключенны между негосударственными пенсионными фондами и застрахованными лицами до дня вступления в силу настоящего Федерального закона, путем размещения информации об указанном изменении на сайте негосударственного пенсионного фонда в информационно-телекоммуникационной сети «Интернет» и (или) опубликования ее в средствах массовой информации.

Человек может самостоятельно увеличить накопления, дополнительно перечисляя деньги на соответствующий счет. Накопительная часть может быть передана по наследству. Это может оказаться весьма выгодно для будущего конкретного человека.

к оглавлению ↑Обязательно ли переводить её в НПФ и зачем это нужно делать?

Здесь мы подробнее расскажем, обязательно ли переводить отчисления в негосударственный пенсионный фонд и зачем это нужно делать? С 2014 года право на управление накоплениями получили так называемые негосударственные пенсионные фонды (закон No410-ФЗ от 28.12.2013).Это организации, управляющие средствами накоплений без доступа к личным счетам их владельцев.НПФ могут инвестировать деньги в ценные бумаги, разные проекты для получения дохода и т.д.

Подобные учреждения заинтересованы в том, чтобы деньги приносили доход, так как они получают свою комиссию от полученной прибыли и некоторые бонусы со стороны государства.

Таким образом, доход НПФ напрямую зависит от роста накоплений на счетах его вкладчиков.

Закон не обязывает граждан в обязательном порядке переводить пенсию в такие фонды.

Закон не обязывает граждан в обязательном порядке переводить пенсию в такие фонды.

Однако НПФ имеет целый ряд преимуществ перед государственным учреждением:

- возможность значительно увеличить выплаты по сравнению с ПФР.

При грамотном подходе к выбору учреждения, гражданин может в разы приумножить свое будущее соц. обеспечение. Кроме того, большинство фондов дают своим вкладчикам возможность единовременного получения накоплений по достижению ими пенсионного возраста (ПФР устанавливает лимит на подобного рода выплаты).

- Высокий сервис.

Держатели счетов могут контролировать их состояние в любое удобное время в режиме онлайн.

- Неизменные условия.

Доверяя средства негосударственным компаниям, человек заключает договор, который обеспечивает единые условия на протяжении всего срока его действия.

- Гарантия сохранности средств.

Деньги застрахованы и подлежат возврату даже в случае банкротства НПФ.

Справка. Если вас не устраивает работа фонда, всегда можно расторгнуть договор и перевести средства в другое учреждение.

Таким образом, чтобы не только сохранить за собой накопительную пенсию, но и значительно приумножить ее размер, лучше доверить сбережения НПФ.

Каждый работник мечтает получать достойную пенсию, сумма которой полностью удовлетворит месячные потребности. Однако далеко не все клиенты Сбербанка, ВТБ 24, Газпромбанк и других банков знают о накопительной программе, позволяющей в течение длительного времени откладывать деньги «на будущее». Как оформить и получить НЧП в негосударственном пенсионном фонде и в Росгосстрахе — читайте в наших материалах. к оглавлению ↑Что будет с ней, если не перевести её в такой фонд?

Работодатели по-прежнему перечисляют в ПФР два вида сборов, однако мораторий на накопительную долю отчислений продлен на 2017 год, но это вовсе не означает, что деньги совсем пропадут.

Работодатели по-прежнему перечисляют в ПФР два вида сборов, однако мораторий на накопительную долю отчислений продлен на 2017 год, но это вовсе не означает, что деньги совсем пропадут.

А что будет, если не сделать перевод в один из НПФ? Если человек не определился с выбором НПФ, 6% будут автоматически переведены на страховую долю, все взносы в полном объеме будут участвовать в формировании будущей пенсии. Таким образом в ПФР полностью исчезает компонент накоплений.Страховая часть подлежит ежегодной индексации государством.

Однако, к моменту выхода на пенсию в условиях действующего законодательства, размер выплат в этом случае будет значительно ниже, так как большую часть страховой пенсии попросту «съест» инфляция.

Мораторий на накопления не влияет на сбережения, аккумулированные на счету ПФР до 2014 года. Эти средства, а так же все последующие отчисления можно перевести в НПФ, заключив соответствующий договор с выбранной компанией.

Переводить свои накопления в НПФ или нет, личное дело каждого гражданина. В любом случае, человек гарантировано получит свою пенсию, ее размер напрямую будит зависеть от грамотного распоряжения средствами накопительной части уже сегодня.

Разъяснения Пенсионного фонда России по правилам перевода средств пенсионных накоплений

30 августа 2016 11:55

В связи с участившимися обращениями граждан Государственное учреждение – Отделение Пенсионного фонда Российской Федерации по Свердловской области разъясняет правила перевода средств пенсионных накоплений.

1. В последнее время в банках, страховых компаниях и других местах назойливо требуют перевести мои пенсионные накопления в разные негосударственные пенсионные фонды, один раз даже домой пришли, представились сотрудниками Пенсионного фонда России. И у всех один аргумент – если вы не переведете в НПФ свои накопления, со следующего года государство их заберет и пустит на пенсии пенсионерам. Действительно ли можно остаться без пенсионных накоплений и надо ли переводить деньги из государственного пенсионного фонда в частный?

Пенсионные накопления государство «себе» не заберет и на пенсии нынешним пенсионерам не пустит. Никаких требований и ограничений, связанных с переводом пенсионных накоплений в НПФ не существует. Вне зависимости от того, где они у вас формируются (это может быть как Пенсионный фонд Российской Федерации, так и негосударственные пенсионные фонды), накопления инвестируются, и будут выплачиваться гражданам после выхода на пенсию.

Переводить накопления в негосударственный пенсионный фонд или нет – право самого гражданина.

Вы сами должны решить, кому в части будущей пенсии вы больше доверяете – государству или частным компаниям.

В случае перевода пенсионных накоплений в НПФ, отнестись к выбору фонда следует максимально ответственно. Выбор нужно делать осознанно, а, не подписывая, как это часто бывает, какие-то документы при «приеме на работу», оформлении кредита, покупке мобильного телефона».

2. В случае принятия решения о переводе пенсионных накоплений в НПФ, какой пакет документов следует заполнить. Можно ли вернуть свои пенсионные накопления обратно в Пенсионный фонд Российской Федерации?

Воспользоваться правом перевода пенсионных накоплений можно ежегодно, подав соответствующее заявление в любое территориальное управление ПФР в срок до 31 декабря и заключить договор с выбранным НПФ.

В случае перевода пенсионных накоплений из НПФ обратно в ПФР следует только направить заявление о переводе пенсионных накоплений обратно в Пенсионный фонд Российской Федерации, при этом следует указать инвестиционный портфель государственной управляющей компании либо выбрать частную управляющую компанию.

Вместе с тем, напоминаем, что менять страховщика, переводя свои пенсионные накопления чаще одного раза в пять лет, в настоящее время невыгодно. Такой переход повлечет за собой уменьшение суммы пенсионных накоплений гражданина. Поэтому, чтобы избежать потери инвестиционного дохода или убытков от инвестирования пенсионных накоплений, рекомендуется подавать заявление о переходе к новому страховщику через пять лет.

Более подробно ознакомиться с правилами перевода пенсионных накоплений, а также скачать бланки заявлений можно на интернет-сайте ПФР (www.pfrf.ru), в разделе «Будущим пенсионерам», а также лично в любом управлении ПФР на территории Российской Федерации, по телефону «горячая линия» (343) 251-04-54 (ежедневно), по телефону call-центра ПФР 8 800 775-54-45 (звонок бесплатный из любой точки России).

3. Можно ли в электронном виде направить в ПФР заявление о переводе пенсионных накоплений?

Граждане, имеющие квалифицированную электронную подпись, через «Личный кабинет гражданина» на сайте Пенсионного фонда РФ, дистанционно могут распоряжаться пенсионными накоплениями, включая отказ от их формирования в пользу страховой пенсии.Для подписания и подачи в Пенсионный фонд РФ заявления через «Личный кабинет гражданина» необходима квалифицированная электронная подпись (КЭП) – это требование законодательства. Информацию о подаче заявлений c КЭП можно получить в соответствующей инструкции на сайте Пенсионного фонда.

Нужно ли переводить деньги из государственного пенсионного фонда в частный НПФ?

Каждый знает, что по достижению определенного возраста в большинстве случаев человек выходит на пенсию, чтобы наслаждаться заслуженным отдыхом. Государство обязано выплачивать пенсионное обеспечение по старости, но с недавних пор сумма пенсии стала зависеть от самого гражданина. Практически самый часто задаваемый вопрос, который слышат сотрудники горячих линий всех пенсионных отделений ПФР: «А надо ли переводить деньги из государственного Пенсионного фонда в частный НПФ?».

В последнее время граждане замечают, что в страховых компаниях, банках и прочих местах сотрудники настойчиво требуют перевести пенсионные накопления в различные негосударственные пенсионные фонды. К некоторым гражданам даже приходили домой, представившись сотрудниками Пенсионного фонда России. В данной статье мы разберемся, надо ли переводить деньги из государственного Пенсионного фонда в частный?

Структура отчислений для будущих выплат по старости

С 2002 года в силу вступил закон, который в корне изменил всю российскую пенсионную систему, и согласно нему граждане должны получать пенсионные выплаты их тех средств, которые их работодатель на протяжении всей их официальной трудовой деятельности отчислял в ПФР. Об этом сказано в законе №173-ФЗ от 17.12.2001. С момента, как была проведена данная реформа, и до настоящего времени в закон периодически вносились поправки.

На сегодняшний день формирование пенсии происходит из двух источников:

- Обязательных взносов, которые работодатель отчисляет раз в месяц в процентном соотношении от заработной платы.

- Взносов граждан, которые они добровольно делают на счет будущего пенсионного обеспечения.

В обязанности работодателя входит перечисление раз в месяц в ПФР 22% от оплаты труда. Данные средства будут распределены так:

- 6% уходит на накопительную часть. Гражданин имеет право распоряжаться накопительными средствами на свой выбор в установленных законом рамках. Вдобавок, размер накопительной части может увеличиваться посредством дополнительных отчислений.

- 16% направляется на счет страховой премии.

Формирование страховой пенсии осуществляется по страховому признаку и эти деньги подлежат выплате, когда возникает основание для выхода на заслуженный пенсионный отдых. Страховая доля пенсии формируется только за счет денежных средств, которые отчисляет работодатель.

Для справки! Если гражданин не заключил соответствующего договора с негосударственным пенсионным фондом, то все его денежные средства аккумулируются на счетах в пенсионном фонде. Раз в год они индексируются государством на процент инфляции.

С 2014 года начал действовать мораторий на формирование пенсионных накоплений в ПФР, и взносы в автоматическом режиме переводятся на страховые. Но каждый российский гражданин имеет право перевести накопления в негосударственный пенсионный фонд.

Накопительная часть пенсии

Для граждан самый большой интерес представляет именно это часть премии, представляющая собой сбережения на отдельном счете гражданина. Эта сумма в дальнейшем будет являться добавкой к пенсионному обеспечению, когда придет время и у трудящегося появятся права на нее. Формирование накопительной части пении до 2014 года происходило на счетах ПФР.

Когда в пенсионное законодательство были внесены изменения (ст.18 Федерального закона от 28.12.2013 N 424-ФЗ (ред. от 23.05.2016) «О накопительной пенсии»), то накопления стали автоматически переводиться на счет страховой доли. Но у гражданина имеется право направить данную сумму в НПФ.

Статья 18. Вступление в силу настоящего Федерального закона

- Настоящий Федеральный закон вступает в силу с 1 января 2015 года.

- Накопительные части трудовых пенсий по старости, установленные гражданам до 1 января 2015 года в соответствии с законодательством Российской Федерации, действовавшим до дня вступления в силу настоящего Федерального закона, с указанной даты считаются накопительными пенсиями.

- Негосударственные пенсионные фонды в срок до 1 апреля 2015 года уведомляют застрахованных лиц о соответствующем изменении наименования выплаты за счет средств пенсионных накоплений, предусмотренной в договорах об обязательном пенсионном страховании, заключенных между негосударственными пенсионными фонтами и застрахованными лицами до дня вступления в силу настоящего Федерального закона, путем размещения информации об указанном изменении на сайте негосударственного пенсионного фонда в информационно-телекоммуникационной сети «Интернет» и (или) опубликования ее в средствах массовой информации.

Гражданин вправе сам увеличить накопления, и для этого ему необходимо дополнительно перечислять деньги на соответствующий счет.

Важно! Накопительная часть может быть передана по наследству, и для будущего конкретного гражданина этот может быть очень выгодным подспорьем.

Далее поговорим обязательно ли переводить пенсии в негосударственный НПФ.

Для чего нужно переводить пенсию в негосударственный пенсионный фонд и обязательно ли это делать?

Давайте разберемся, обязательно ли переводить отчисления в негосударственный пенсионный фонд, и с какой целью это нужно делать? С 2014 года право на управление накоплениями получили так называемые негосударственные пенсионные фонды – об этом гласит закон №410-ФЗ от 28.12.2013 года. НПФ представляют собой организации, которые управляют средствами накоплений, причем у владельцев данных счетов не имеется к ним доступа. НПФ имеют право инвестировать денежные средства в различные проекты, приносящие прибыль, ценные бумаги и т.д. Проще говоря, в любые сферы для получения дохода.

Для справки! Подобные учреждения делают все возможное, чтобы получать с денежных средств граждан прибыль, так как у них есть свой интерес – комиссионные от полученной прибыли и определенные бонусы от государства.

Итак, прибыль негосударственных пенсионных фондов тесно переплетается с увеличением денежных накоплений на счетах его вкладчиков.

На законодательном уровне нигде не прописано, что граждане обязательно должны переводить пенсии в подобные фонды.

Отметим преимущества НПФ перед государственным ПФ:

- У граждан есть возможность существенно увеличить пенсионные выплаты по сравнению с ПФР. Если взвешенно и продуманно выбирать организацию, то будущее пенсионное обеспечение можно значительно увеличить.

- Неизменные условия. Если гражданин решил вверить свои средства негосударственному пенсионному фонду, то будет подписан договор, гарантирующий, что на весь срок его действия, его условия не будут меняться.

- Высокий сервис.Владельцы счетов в режиме онлайн в любое время суток могут проконтролировать их состояние.

- Гарантия, что денежные средства останутся в сохранности. Граждане, доверившие средства таким организациям, могут быть уверены, что они не лишатся своих накоплений, так как средства застрахованы и даже если НПФ обанкротится, то они будут возвращены.

Для справки! Если гражданину не нравится, как фонд управляет его накоплениями, он имеет право расторгнуть договор и перевести денежные средства в другой НПФ.

Итак, специалисты рекомендуют доверить свои накопления НПФ, чтобы «убить двух зайцев»:

- Сохранить накопительную пенсию.

- Существенно увеличить ее сумму.

Что станет с пенсией, если она останется в государственном ПФ?

На сегодняшний день работодатели, как и раньше, перечисляют в ПФР два вида сборов, но мораторий на накопительную долю отчислений продлили на 2019 год. Но это не значит, что денежные средства совсем пропадут. Возникает закономерный вопрос: «А что произойдет, если не перевести денежные накопления в один из негосударственных пенсионных фондов в НПФ? Если гражданин еще не выбрал НПФ, то 6% автоматически будут переводиться на долю страховой пенсии, и все взносы в полном объеме примут участие в формировании будущего пенсионного вознаграждения. Поэтому в государственном ПФ компонент накоплений в полном объеме исчезнет. Государство раз в год индексирует страховую часть пенсии.

Следует понимать, что к моменту выхода на заслуженный отдых при нынешних законах, сумма пенсии будет ниже, так как ее существенную часть поглотит растущая инфляция.

Мораторий на накопления не оказывает влияние на накопления, аккумулированные до 2014 года на счету ПФР. Эти деньги, как и все последующие отчисления можно в любое время перевести в негосударственный пенсионный фонд, и для этого понадобится лишь заключить договор с такой организацией.

Заключение

На сегодняшний день никаких требований к тому, чтобы в обязательном порядке переводить накопленные на пенсию деньги в негосударственные пенсионные фонды не существует. И это не зависит от того, где происходит их формирование – в негосударственном пенсионном фонде или ПФ, принадлежащем государству. После того, как гражданин выйдет на пенсию, пенсионные накопления инвестируются, и будут выплачиваться.

Каждый российский гражданин самостоятельно выбирает, переводить ли ему свои пенсионные накопления в негосударственный пенсионный фонд или нет. Проще говоря, решение остается за гражданином, кому ему оказать доверие в вопросе будущей пенсии – частной компании или государству.

Но если доверия больше к негосударственному пенсионному фонду, то к выбору организации следует отнестись с повышенной ответственностью и вниманием, не жалея времени. Подойдите к вопросу взвешенно, продуманно и осознанно, ни в коем случае не подписывая документы на скорую руку, как это часто бывает в жизни при покупке бытовой техники, устройстве на новую работу или при оформлении кредита. Не забывайте, что если гражданин меняет пенсионный фонд чаще, чем раз в пять лет, то его денежные средства будут переведены без учета инвестиционного дохода. Подумайте, насколько это невыгодно!

В любом случае, гражданин, трудившийся всю свою жизнь, гарантированно получит пенсию, но ее размер будет зависеть от того, насколько грамотно он распорядится средствами накопительной части уже сейчас.

Нужно ли переводить накопительную часть пенсии в НПФ?

Здравствуйте! Не спишите переводить свои пенсии в НПФ. Результаты многих фондов оставляют желать лучшего.

Внешэкономбанк — государственный банк, управляющий пенсионными накоплениями большинства россиян.

У всех граждан 1967 года рождения и моложе помимо основной части пенсии формируется и накопительная часть.

Конечно если вы хотите, то можете инвестировать пенсию, чтобы ее преумножить, в частные управляющие компании или в НПФ. Если гражданин не заявит о переводе в своем отделении Пенсионного фонда, его пенсионные накопления по умолчанию передаются во Внешэкономбанк.

Граждане, на которых распространяется обязательное пенсионное страхование могут самостоятельно выбрать, кому доверить управление накопительной частью своей будущей пенсии. Граждане вправе формировать накопительную часть своей будущей пенсии:

через Пенсионный фонд Российской Федерации (ПФР), выбрав:

- управляющую компанию, отобранную по результатам конкурса (УК). У таких управляющих компаний более широкий перечень активов, в которые могут быть размещены Ваши пенсионные накопления, чем у государственной управляющей компании;

- государственную управляющую компанию (ГУК) — Внешэкономбанк. ГУК инвестирует средства пенсионных накоплений только в государственные ценные бумаги, что является менее доходным, но и менее рискованным видом управления пенсионными накоплениями.через негосударственные пенсионные фонды (НПФ), одним из видов деятельности которых является пенсионное обеспечение застрахованных лиц, принявших решение формировать накопительную часть трудовой пенсии через соответствующий фонд, а также инвестирование средств пенсионных накоплений, предназначенных для выплаты пенсий.

Если Ваши пенсионные накопления находятся в НПФ, то инвестирование и учет средств пенсионных накоплений, а также назначение и выплату накопительной части Вашей трудовой пенсии осуществляет выбранный Вами НПФ. При этом НПФ самостоятельно принимает решение о количестве управляющих компаний, с которыми необходимо заключить договоры доверительного управления Вашими пенсионными накоплениями.

Законодательство РФ, регламентирующее работу НПФ, имеет множество пробелов и коллизий, что позволяет некоторым наживаться на вкладах клиентов.

К тому же вы никогда не проверите во что на самом деле вложены ваши деньги и правильно ли вам начислен доход.

Желаю вам сделать верный выбор!

С уважением Татьяна Юрьевна

Перевод накопительной части пенсии в НПФ

Перевод общего размера накопления пенсии в НПФ проводится в специально установленные законодательно сроки и по правилам пенсионного фонда. Сами граждане по закону получают право на управление своими средствами, направляемыми в пенсионный фонд в виде накопительных программ.

Что это такое?

Проведенная в России реформа государственного пенсионного обеспечения позволяет гражданам самостоятельно управлять личными пенсионными сбережениями. Накопительный раздел пенсии формируется из выплачиваемых гражданами в течение всей их трудовой активности сбережений в накопительную часть пенсионного фонда.

В соответствии с правилами действующего пенсионного законодательства каждый получатель пенсионных средств имеет право на снятие части пенсии, а также на перевод накопленных сбережений в пользование по собственному усмотрению.

Правила снятия и перечисления пенсионных сбережений устанавливаются по положениям пенсионного фонда в каждом индивидуальном случае.

Условия

Устанавливаются следующие условия перевода средств накопительного раздела пенсии в НПФ:

- переводить данные средства имеют право только граждане, подавшие официальное заявление на перевод средств, которое составляется ими в полном соответствии с заявленной законодательно формой;

- заявление должно сопровождаться предоставлением документов, которые подтверждают личность получателя накопительного объёма пенсии;

- право на перевод средств накопительной части пенсии в НПФ получают граждане, которые имеют российское подданство на текущий момент и в течение всего срока трудовой деятельности;

- средства переводятся только в том случае, если имеется подтверждённый документально факт отчислений гражданином в пенсионный фонд на всём протяжении ведения им своей трудовой деятельности;

- выдача средств из накопительной части пенсионного фонда проводится в строгом соответствии с принятыми условиями пенсионного фонда на выдачу таких средств;

- переводы средств накопительной части пенсионного фонда выполняются в строгом соответствии с установленными законодательно сроками проведения таких акций;

- получение накопительных сбережений граждан в части пенсионного фонда может быть проведено в объёмах, принятых как расчётные после начисления пенсионных выплат им;

- обязательно подтверждение факта принадлежности получателя пенсионных накопительных средств к одной из категории граждан, которые по закону имеют право на получение подобных начислений;

- для перевода средств данного типа требуется заключение официального договора гражданина с пенсионным фондом на перевод средств;

- перевод накопительной части пенсии в НПФ выполняется спустя установленные законодательно сроки после рассмотрения направленного гражданином заявления на перевод средств его пенсии.

Стоит ли переводить накопительную часть пенсии в НПФ?

Вопрос целесообразности перевода средств рассматриваемой части пенсии гражданина в НПФ должен решаться с учётом индивидуальных особенностей каждой конкретной ситуации.

Переводить средства рекомендуется в таких ситуациях:

- если есть официальный договор гражданина с пенсионным фондом относительно необходимости совершить перевод средств пенсии в указанную часть пенсионного фонда;

- в том случае, если составлен предварительный график получения средств пенсионным фондом на текущий момент;

- переводить накопительную часть пенсии в пенсионный фонд следует в том случае, если на протяжение всего срока ведения трудовой деятельности гражданина им выполнялись платежа в оговоренном объёме в счёт создание указанного объёма пенсии;

- переводы рекомендуется выполнять всем без исключения гражданам, которые имеют постоянную работу и достаточный стаж пребывания на производстве в качестве представителя руководящего состава;

- переводы выполняются в строго оговоренных объёмах сумм и в назначенное время.

Как перевести?

Перевести средства накопительной части пенсии в НПФ рекомендуется одним из таких способов:

- Переводом безналичной суммы средств на индивидуальный счёт получателя в пенсионном фонде.

- Платежами в равномерных объёмах на счёт получателя, открытый для него специально в пенсионном фонде.

Выплатами оговоренного объёма и в оговоренные законодательно сроки на счета гражданина, открытые для него в НПФ.

- Почтовыми переводами на месту расположения отделений НПФ.

- Прочими способами, которые устанавливаются правилами пенсионного фонда.

Выгодно ли?

Такие переводы средств в НПФ выгодны гражданину в таких случаях:

- При наличии средств в достаточном объёме на счету получателя в сберегательной части НПФ.

- При разработанном предварительно порядке получения суммы со счёта гражданина в НПФ.

- В том случае, если у получателя имеется достаточный стаж проведения выплат из заработанных средств на его индивидуальный счёт в накопительной части НПФ.

- Если получатель планирует продолжение собственной трудовой деятельности при получении средств из объёма накопления НПФ.

Оформление

Установленный законом порядок перевода средств в данную часть НПФ предполагает такую последовательность оформления:

- Подача заявление гражданином на формирование объёма накопления пенсии и её последующий перевод в НПФ.

- Подача всех документов, которые требует пенсионный фонд в данном вопросе.

- Расчёт установленной суммы перевода средств при их перечислении в НПФ.

- Назначение конкретного способа перевода средств на счёт получателя в НПФ.

- Установка сроков перевода средств накопительной пенсии в НПФ.

- Подписание соглашения гражданина с НПФ о процедуре перевода средств накопительного раздела пенсии в НПФ.

Основные требования

К субъектам, занимающимся вопросами перевода средств накопительного объёма пенсии в НПФ устанавливаются такие требования:

- Подача официального заявления на перевод средств раздела накопления пенсии в НПФ.

- Составление пакета документов для подачи в пенсионный фонд в целях рассмотрения возможности перевести средства.

- Российское подданство получателя накопительного раздела в НПФ.

- Наличие постоянной российской прописки по месту проживания гражданина.

- Своевременные выплаты денег в счёт накопления пенсии в НПФ.

- Подписание официального договора с НПФ о переводе средств пенсии на счёт гражданина.

Список необходимых документов

Для осуществления процедуры перевода средств гражданина в НПФ на счёт накопления пенсии требуется представить такие документы:

- Заявление на перевод средств пенсии в счёт накопления НПФ.

- Паспорт гражданина, подающего данное заявление.

- Свидетельство о рождении получателя средств из накопительной части пенсии в НПФ.

- Справка об уровне текущих доходов получателя денег.

- Код регистрации гражданина в органах налогового контроля.

Трудовая книжка субъекта, расчёт перевода пенсионных накоплений которого выполняется.

- Пенсионное удостоверение.

- Прочие материалы на усмотрение пенсионного фонда.

Сроки

Сроки перевода средств накопительной пенсии в НПФ строго не регламентируются требованиями действующего законодательства.

Перевод осуществляется спустя одну рабочую неделю после направления гражданином заявления в пенсионный фонд на передачу средств.

Плюсы и минусы

Описываемая процедура имеет собственные установленные законодательно достоинства и минусы.

К плюсам следует отнести:

- Доступность таких переводов всем без исключения пенсионерам.

- Возможность получателю самостоятельно регулировать объёмы средств перевода.

- Простота схемы расчёта средств к переводу гражданином.

- Гибкая система начисления средств накопительной части пенсии в НПФ.

- Высокая скорость осуществления перевода средств на счета граждан.

- Выгодные условия формирования пенсий.

Минусы схема перевода средств в НПФ:

- Недостаточно проработанная схема начисления таких выплат.

- Доступность суммы средств к получению только гражданам России.

- Реальность получения разрешения на перевод средств пенсии в НПФ только в случае наличия постоянной прописки у получателя.

- Трудности с переводом средств при отсутствии стажа начисления суммы средств на счёт гражданина в накопительной части НПФ.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

5 полезных фактов о накопительной пенсии

У многих россиян есть накопительная пенсия

У каждого гражданина нашей страны, который работал в период с 2002 по 2013 годы, есть накопительная пенсия. В этот период работодатель делал на неё отчисления — в размере 6% от фонда оплаты труда. Ещё 16% он направлял на страховую пенсию.

Накопительная пенсия учитывается в рублях и находится на счёте в Пенсионном фонде России (ПФР) или, если вы её туда переводили, в одном из негосударственных пенсионных фондов (НПФ). Узнать, где ваши накопления, можно несколькими способами. Самый простой и быстрый — зайти на портал госуслуг, открыть свой личный кабинет и направить электронный запрос в ПФР. Также можно лично обратиться в ПФР.

Накоплениями можно и нужно управлять

С 2014 года отчисления на накопительную пенсию не производятся. Все взносы работодателя в размере 22% идут на страховую пенсию. А сумма накопительной пенсии увеличивается только за счёт доходности, которую по итогам каждого года начисляет фонд, которому вы доверили управлять вашими накоплениями. При этом накопления граждан застрахованы Агентством по страхованию вкладов (по аналогии с банковскими вкладами). Застрахована вся сумма накоплений, кроме инвестиционного дохода, полученного после даты последней его фиксации. Инвестиционный доход фиксируется один раз в пять лет.

Управляющего можно выбирать. Такое право у вас есть один раз в год. Но не рекомендуется это делать часто — при смене управляющего чаще, чем раз в пять лет, вы теряете доходность, начисленную вам предыдущим страховщиком.

Накопительная пенсия наследуется

Пенсионные накопления наследуются. Но наследники имеют право их получить только в случае смерти застрахованного лица до выхода на пенсию.

Важно выбрать фонд

На сегодняшний день на рынке работает 36 негосударственных пенсионных фондов, которые имеют право (лицензию) работать с пенсионными накоплениями граждан. Как же выбрать страховщика?

Выбирая фонд, стоит зайти на его сайт, изучить, кто является учредителем. Также обратите внимание на рейтинг надёжности и кредитоспособности. Их публикуют рейтинговые агентства, например Эксперт РА.

Нужно посмотреть на доходность, распределённую фондом на счета своих клиентов — застрахованных лиц. Причём данные за 1–2 года не будут показателем. Необходимо изучать результаты на более длинном временном отрезке — 5–7 лет.

Очень важно чётко понимать, где и как фонд принимает документы на выплату пенсий, чтобы потом для её оформления не пришлось ехать через всю страну в единственный офис выбранного фонда. Посмотрите сервисы, предлагаемые фондом. Сюда входит наличие бесплатного круглосуточного колл-центра и онлайн-кабинета клиента, чтобы всегда была возможность узнать необходимую информацию и проверить состояние своего счёта.

Обращаться необходимо непосредственно в офис негосударственного пенсионного фонда или к его официальным партнёрам.

Две пенсии

Накопительная пенсия выплачивается при выходе на пенсию. Для её оформления необходимо обратиться с паспортом и справкой из ПФР к текущему страховщику (тому, кто управляет вашими накоплениями). Накопительная пенсия может выплачиваться пожизненно, единовременно или в течение определённого количества лет. Можно выбрать один из этих вариантов, написав заявление в НПФ. После этого накопительная пенсия будет перечисляться на вашу банковскую карту.

Варианты выплаты накопительной пенсии:

Предусмотрено несколько вариантов выплаты накопительной пенсии:

Пожизненные выплаты — накопительная пенсия выплачивается пожизненно. (При расчёте пожизненной пенсии людям, которые выходят на пенсию по возрасту, накопления делятся на 246 месяцев — получившуюся сумму человек будет получать ежемесячно до конца жизни.)

Единовременная выплата — выплачивается разово вся сумма пенсионных накоплений. Право на получение единовременной выплаты имеют в основном люди, у которых накопительная пенсия составляет не более 5% от размера страховой пенсии по старости.

Срочная пенсионная выплата — пенсионные накопления выплачиваются в течение выбранного количества лет, но не менее 10 лет. Срочная пенсионная выплата может выплачиваться людям, которые участвовали в программе государственного софинансирования пенсии, или тем, кто направлял средства материнского капитала на формирование будущей пенсии.

Мнение авторов колонок может не совпадать с мнением редакции сайта. Все решения об использовании каких-либо финансовых инструментов пользователь принимает самостоятельно на свой страх и риск.

Автор: Лариса Горчаковская, генеральный директор ВТБ Пенсионный фонд, источник фото — shutterstock.com