SWIFT перевод

В полях разрешено использовать только буквы латинского алфавита, пробел, цифры и следующие символы ( ) , . ‘ ? : — + /

Требования к символам в конкретном поле указаны в подсказке к этому полю.

Выберите счёт списания в валютах — USD, EUR, GBP, JPY, SEK, CHF. Валюта счёта списания должна совпадать с валютой перевода. Если у вас нет счёта в нужной валюте, откройте его и возвращайтесь к оформлению перевода.

Комиссия банков-посредниковВыберите способ списания комиссии банков-посредников. Участие банков-посредников в переводе заранее неизвестно.

- за мой счёт — комиссии банков-посредников не будут вычитаться из суммы перевода. До получателя дойдёт полная сумма перевода.

- за счёт получателя — комиссии банков-посредников будут вычтены из суммы перевода.

С тарифами вы можете ознакомиться на сайте в разделе «Тарифы»

Сумма переводаУкажите сумму перевода в валюте счёта. После этого будут рассчитаны размер комиссии Банка ВТБ и размер суммы списания.

Выберите из списка назначение перевода.

При переводе средств на собственный счёт, открытый в банке за пределами Российской Федерации (наименования плательщика и получателя совпадают), предоставление уведомления об открытии такого счёта не требуется.

Детали перевода / detail transferУкажите детали перевода строго на английском языке. Если у вас есть инвойс, договор, счёт, подтверждающий или иной документ, по которому производится перевод, то необходимо указать его номер и дату. Например: payment for car contract N 5678 dated 12.06.2018.

При переводе близким родственникам указывайте степень родства (son, daughter, mother, husband etc). К близким родственникам относятся супруги, родители и дети, дедушки/бабушки и внуки, полнородные и неполнородные (имеющие общих отца или мать) братья и сестры, усыновители и усыновленные.

При переводе в Объединённые Арабские Эмираты необходимо указать код перевода. Полный список кодов вы можете скачать здесь. В случае отсутствия кода перевод будет оставлен без исполнения.

При выдаче кредита/займа необходимо предоставить документ «Информация об операции по договору займа»

Неполная информация в описании цели перевода может служить основанием для отказа в исполнении перевода.

Подтверждающие документыОбращаем внимание на то, что валютный контролёр вправе запросить, а резидент обязан предоставить документы, подтверждающие любую валютную операцию, проводимую резидентом. (Статья 23, п. 4, п. 5, статья 24, п. 2 Закона о валютном регулировании и валютном контроле от 10.12.2003 No 173-ФЗ).

| Назначение перевода | Подтверждающий документ |

|---|---|

Перевод на свой счёт Переводы на сумму менее 5 000 $ Дарение в пользу физического лица нерезидента. Договор дарения заключен в устной форме и не содержит обещания дарения в будущем | Документы не требуются |

Предоставление кредита, займа или возврат излишне полученных средств нерезиденту* | 1. Договор о предоставлении займа / кредита |

Выплата основного долга и процентов, комиссий по полученному займу, кредиту с указанием сумм* Выплата основного долга по полученному займу, кредиту* Выплата процентов, комиссий по полученному займу, кредиту* | 1. Договор о предоставлении займа / кредита |

Перевод на брокерский счёт* | Договор об оказании брокерских услуг и другие обосновывающие документы |

Покупка акций* Покупка доли* Покупка векселя* | Договор купли-продажи ценных бумаг |

Перевод родственнику* | Документы, подтверждающие родство (например, свидетельство о браке, свидетельство о рождении и т. Полный список документов, с помощью которых можно подтвердить родство, смотрите в Указании Банка России от 20.07.2017 № 1868-У |

Алименты | Подтверждающий документ |

Образовательные услуги Медицинские услуги Туристические услуги Консультационные услуги Транспортные услуги Строительные работы Юридические услуги Информационные услуги Коммунальные услуги Участие в конференции, семинаре Расчёты за товары Покупка автомобиля Покупка запчастей | 1. Счёт на оплату товаров или услуг |

Дарение в пользу физического лица нерезидента по договору | Договор дарения |

Оплата налогов, регистрационных взносов, штрафов | 1. Счёт на оплату налога, взноса, штрафа; |

Покупка/продажа недвижимого имущества | 1. Договор или контракт купли-продажи; |

Аренда недвижимого имущества | 1. Договор аренды объекта недвижимости |

Операции по договорам доверительного управления | Договор на оказание услуг доверительного управления |

Операции с производными финансовыми инструментами и на валютном рынке Форекс (Forex) | Заявление об открытии индивидуального счёта и договор |

* перевод, требующий подтверждающих документов при любой сумме перевода

Купля-продажа иностранной валюты и чеков (в том числе дорожных чеков), номинальная стоимость которых указана в иностранной валюте, в Российской Федерации производится только через уполномоченные банки (ст. 11 Федерального закона 173-ФЗ от 10.12.2003 Внутренний валютный рынок Российской Федерации).

11 Федерального закона 173-ФЗ от 10.12.2003 Внутренний валютный рынок Российской Федерации).

- Все документы должны быть действительными на день представления агентам валютного контроля.

- Документы, исполненные полностью или в какой-либо их части на иностранном языке, представляются вместе с надлежащим образом заверенным переводом на русский язык.

- Документы, исходящие от государственных органов иностранных государств, подтверждающие статус юридических лиц-нерезидентов, должны быть легализованы в установленном порядке. Иностранные официальные документы могут быть представлены без их легализации, в случаях, предусмотренных международным договором РФ.

- Повторное предоставление документов в Банк не требуется (в этом случае отметьте в форме «Предоставлял (-а) документы ранее или мой перевод не требует подтверждающих документов»)

- Документы должны быть предоставлены в банк до 12:00 текущего рабочего дня. Если перевод направлен в банк в нерабочий день, то обосновывающие документы должны быть предоставлены до 12:00 следующего за ним рабочего дня.

- Выслать на e-mail [email protected].

В теме письма укажите «Для валютного контроля» и свой УНК. УНК можно посмотреть в заявлении, которое вы получили в отделении банка. В теле сообщения укажите ФИО и приложите к письму заверенные и отсканированные документы с указанием на каждой странице — «Копия верна», подпись, расшифровка ФИО, дата», кроме операций по предоставлению займа в пользу нерезидента.

- Принести документы в отделение банка, сообщив, что это документы для валютного контроля по операции (-ям), созданной (-ым) в ВТБ-Онлайн.

По договорам займа в пользу нерезидентов при возврате основного долга и/или процентов необходимо представлять в Банк информацию о таких поступлениях через офис Банка не позднее 30-ти рабочих дней после дня зачисления иностранной валюты или валюты РФ на счёт (вклад) физического лица — резидента в Банке.

При списании средств в пользу нерезидента со своего банковского счета (вклада) при предоставлении займа нерезиденту необходимо представить в отделение банка лично или через доверенное лицо:

- Договор займа, заключенный между физическим лицом — резидентом и нерезидентом.

- При сумме обязательств по договору займа (сумма основного долга без учета процентов) равной или превышающей 3 млн рублей (или эквивалент в другой валюте, пересчитанный по официальному курсу Банка России, установленному на дату заключения договора займа либо на дату заключения последних изменений суммы обязательств по договору займа) также информацию об ожидаемых сроках репатриации (возврата) в РФ иностранной валюты и (или) валюты РФ, связанных с исполнением нерезидентом-заемщиком своих обязательств по погашению основного долга и уплате процентных платежей.

Введите SWIFT (BIC) код банка получателя. Он содержит 11 символов. В SWIFT (BIC) кодах, состоящих из 8 символов, необходимо указывать XXX в конце кода. Например, VTBRRUMMXXX. Искать в этом поле вы можете и по названию банка.

При выборе SWIFT (BIC) кода поля Название, Страна, Город и Остальной адрес банка получателя будут автоматически заполнены.

Если у вас нет SWIFT (BIC) кода банка получателя, то поля Название, Страна, Город и Остальной адрес банка получателя необходимо заполнить самостоятельно.

Другие реквизиты банка получателяВ этом поле вы можете указать национальный клиринговый код, если у банка получателя отсутствует SWIFT (BIC) код.

В таблице ниже приведены наиболее распространённые клиринговые коды.

ABA (American Bankers Association), | 9 цифр |

CHIPS UID (CHIPS Universal Identifier), | 4 или 6 цифр |

BLZ (German Bankleitzahl) | 8 цифр |

BLZ (Bankleitzahl) | 5 цифр |

SORT CODE (CHAPS Branch Sort Code) | 6 цифр |

Routing Number (Canadian Payment Association) | 9 цифр |

Введите ФИО получателя или название организации-получателя. Если у получателя (физическое лицо) есть отчество, то его нужно обязательно указать.

Если у получателя (физическое лицо) есть отчество, то его нужно обязательно указать.

Укажите страну, город и остальной адрес получателя. Остальной адрес получателя является необязательным для заполнения полем.

Счёт получателя / Account numberУкажите номер счёта получателя перевода. У некоторых стран номер счёта представлен в международном формате IBAN – первые два символа обозначают страну банка получателя.

Например, для Германии IBAN код может выглядеть так, DE89370400440532013000.

Банк-посредник / Intermediary bankЕсли у вас есть данные о банке-посреднике, отметьте это в форме. Укажите SWIFT (BIC) код банка посредника, а также корреспондентский счёт / correspondent account.

КОМИССИЯ — Перевод на английский

RussianКакая комиссия, если я использую внешний банкомат?

What are the fees if I use external ATMs?Russianкомиссия за осуществление банковских и чековых операций

bank transaction and checking feeRussianкомиссия по ценным бумагам и биржевой деятельности

securities and exchange commissionRussianкомиссия по фьючерсной торговле товарами

commodity futures trading commissionRussianКомиссия 8-26 июля 2013, Вена

Commission Session 8-26 July 2013, ViennaRussianбюджетная комиссия британского парламента

the Ways and Means CommitteeRussianбюджетная комиссия британского парламента

the Ways and Means CommitteeRussianФедеральная комиссия связи

Federal Communications CommissionRussianФедеральная комиссия связи

Federal Communications CommissionRussianКомиссия по атомной энергии

Russianкомиссия при авале

Russianкомиссия при авале

|

|

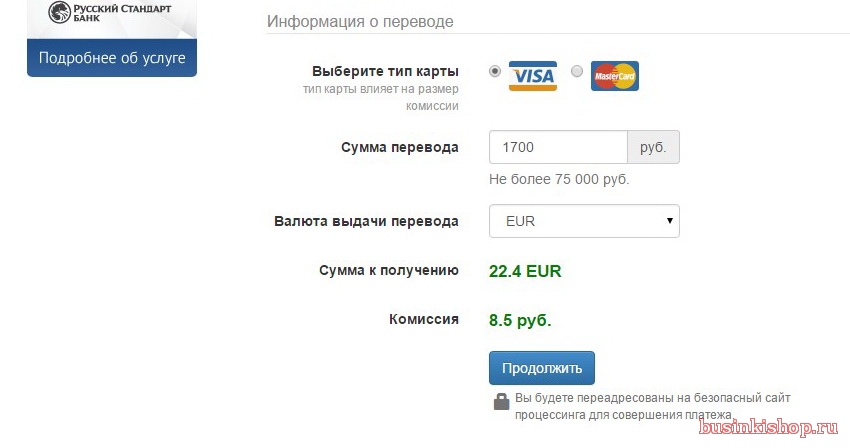

О денежных переводах между Россией и Республикой Корея

При выборе способа перевода денежных средств следует исходить из срочности и размера перевода.

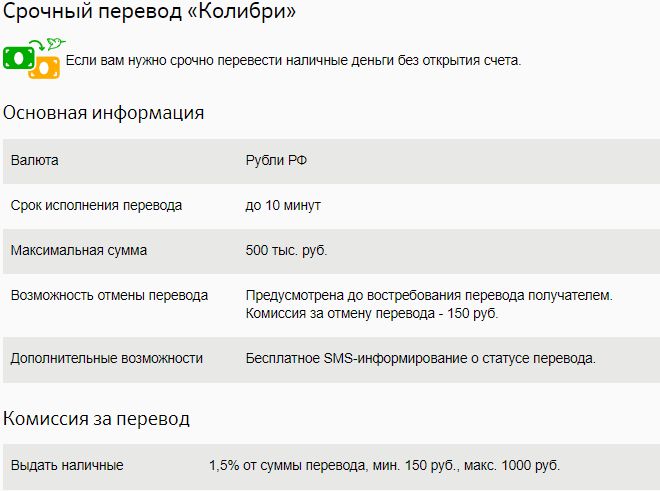

Разовые переводы через платежные системы

Для единовременного срочного перевода небольших сумм удобнее всего использовать платежную систему Western Union, имеющую широкую сеть пунктов обслуживания как в России, так и в Республике Корея. Для осуществления перевода достаточно указать имя и место нахождения получателя и предъявить документ, удостоверяющий личность отправителя. Имеются ограничения по размеру денежных переводов: из России не допускается перевод суммы, превышающей в эквиваленте 5 000 долларов США; из Кореи один человек за один раз за один день может отправить не более 7 000 долл. США.

Российский сайт

Корейский сайт

Условия оказания услуги

Тариф на отправление денежных переводов из России

Аналогичные услуги оказывает платежная система MoneyGram

Для отправки денежных средств с минимальной комиссией выгоднее воспользоваться услугами банков.

Банковский перевод из России в Корею

В соответствии с действующим российским законодательством физические лица-резиденты могут осуществлять валютные переводы из России в другие страны без открытия банковского счета в сумме, не превышающей в эквиваленте 5 000 долл. США (по курсу ЦБ на день осуществления перевода) через один уполномоченный банк (филиал уполномоченного банка) в течение одного операционного дня. Исключение могут составлять только близкие родственники. В таком случае сумма перевода не ограничивается, но для его осуществления необходимо представить документы, подтверждающие родство (например, копию свидетельства о браке или свидетельства о рождении).

Необходимо учитывать также, что если гражданин России отправляет денежные средства в иностранной валюте на свой собственный валютный счет в зарубежном банке, то согласно ст. 24 ФЗ Российской Федерации «О валютном регулировании и валютном контроле» он обязан уведомить налоговые органы России об открытии счетов за рубежом, но сумма перевода в таком случае не ограничена.

Получатель должен иметь валютный счет (для открытия счета в корейском банке иностранный гражданин должен предъявить местное удостоверение личности – ID-карту) и сообщить отправителю банковские реквизиты и свои данные.

Отправитель в России может оформить перевод без открытия счета (до 5000 долл. США).

Информацию по комиссионным сборам следует узнавать в соответствующем банке.

Банковский перевод из Кореи в Россию

Находящийся в Корее иностранный гражданин может отправить за рубеж денежные средства в сумме, не превышающей в эквиваленте 50 млн. ю.к. вон в год. При необходимости перевести большую сумму иностранец, осуществляющий в Корее трудовую деятельность, должен предоставить банку справку от работодателя с указанием полученной заработной платы. В таком случае иностранцу разрешается перевести за рубеж весь свой годовой заработок.

Банковский перевод из корейского банка может быть произведен без открытия счета (в этом случае комиссия будет больше, чем при переводе со своего счета). При этом заявитель заполняет Заявление на перевод, в котором подробно указываются данные получателя, номер его банковского счета и банковские реквизиты. Перевод занимает около двух дней.

Использование банкоматов в Корее

Перед использованием банкомата в Корее следует убедиться, что он принимает выпущенные за рубежом банковские карты. Такие банкоматы обозначены надписью “Global ATM”.

Все банкоматы имеют меню на английском языке. Кроме того, банкоматы двух отделений KEB Hana Bank (в Центральном районе и районе Хэунде) имеют меню на русском языке.

При получении наличных местным банком удерживается комиссия.

Без комиссии возможно снятие наличных средств с дебетовых карт City Bank в банкоматах данного банка.

Обращаем внимание, что через местные банкоматы не производится пополнение карточных счетов в российских банках.

*При посещении Кореи рекомендовали бы располагать суммой денег, достаточной для покрытия непредвиденных расходов. Кроме того, отсутствие денежных средств у гражданина, намеревающегося въехать на территорию Республики Корея, может вызвать подозрения у сотрудников погранконтроля и стать поводом для отказа в пересечении границы, если у иммиграционных властей будут основания полагать, что реальная цель поездки данного лица не соответствует заявленной.

Кроме того, отсутствие денежных средств у гражданина, намеревающегося въехать на территорию Республики Корея, может вызвать подозрения у сотрудников погранконтроля и стать поводом для отказа в пересечении границы, если у иммиграционных властей будут основания полагать, что реальная цель поездки данного лица не соответствует заявленной.

Информация носит исключительно рекомендательный характер.

Поскольку при банковском переводе денежные средства могут следовать в Россию через европейские и американские банки-посредники, обращаем Ваше внимание на необходимость уточнения, не наложены ли на российский банк-получатель экономические санкции.

Переводы денег с карты на карту любого банка РБ

Банки-эмитенты могут взимать дополнительные комиссии при переводе. Размер комиссии уточняйте в банке-эмитенте.

В соответствии с политикой безопасности банков некоторые виды карт могут быть недоступны для онлайн-переводов. При невозможности осуществить онлайн-перевод, просим обратиться в обслуживающий банк.

*Список государств, в адрес банков-резидентов которых осуществляются переводы денежных средств с использованием сервиса:

Австрийская Республика, Азербайджанская Республика, Республика Албания, Республика Армения, Королевство Бахрейн, Королевство Бельгии, Республика Болгария, Босния и Герцеговина, Венгрия, Социалистическая Республика Вьетнам, Федеративная Республика Германия, Специальный административный регион Китая Гонконг, Греческая Республика, Грузия, Королевство Дания, Государство Израиль, Республика Индия, Ирландия, Республика Исландия, Королевство Испания, Итальянская Республика, Республика Казахстан, Республика Кипр, Кыргызская Республика, Китайская Народная Республика, Республика Корея, Латвийская Республика, Литовская Республика, Княжество Лихтенштейн, Великое Герцогство Люксембург, Республика Македония, Республика Мальта, Республика Молдова, Княжество Монако, Монголия, Королевство Нидерландов, Королевство Норвегия, Республика Польша, Португальская Республика, Российская Федерация, Румыния, Республика Сербия, Сингапур, Словацкая Республика, Республика Словения, Соединенное Королевство Великобритании и Северной Ирландии, Республика Таджикистан, Королевство Таиланд, Тайвань, Туркменистан, Турецкая Республика, Республика Узбекистан, Украина, Финляндская Республика, Французская Республика, Республика Хорватия, Черногория, Чешская Республика, Швейцарская Конфедерация, Королевство Швеция, Эстонская Республика.

** Лимиты действуют на общую сумму перевода, включая сумму комиссии (при её наличии)

*** Суточный лимит — лимит по сумме/количеству операций за последние 24/96 часа

**** Месячный лимит — лимит по сумме операций за последние 31 день

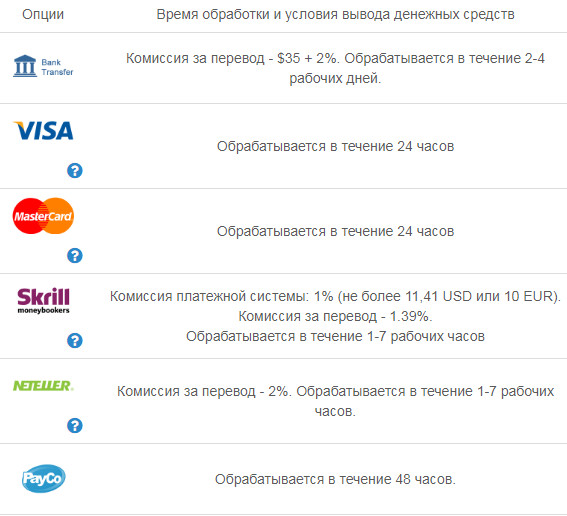

Комиссия за банковский перевод и сроки — Служба поддержки клиентов Upwork

Время обработки

- Банковские переводы будут обработаны в течение одного рабочего дня, но на ваш банковский счет может потребоваться несколько дней.

- В праздничные дни в США или в вашей стране перевод средств может быть задержан

Комиссия за перевод

Upwork взимает комиссию в размере 30 долларов США за каждый банковский перевод в долларах США. Для получения информации о добавлении банковского перевода в качестве способа оплаты щелкните здесь.

- Электронные переводы на долларовые счета за пределами США подвержены колебаниям валютного курса. Ваш банк определит, какой обменный курс вы получите.

- Ваш банк может взимать комиссию за обмен или валютный спред в дополнение к базовой комиссии за входящий международный перевод или вместо нее. Если ваш банк использует банк-посредник и / или банк-корреспондент, он может взимать дополнительную комиссию. Пожалуйста, узнайте в своем банке о возможных комиссиях.

Информация о переводе

Банки в некоторых странах, таких как Украина и Индия, требуют памятку вместе с каждым входящим банковским переводом.Когда вы выбираете способ оплаты банковским переводом, вы увидите поле информации о денежном переводе, которое позволяет вам ввести напоминание, которое будет отправлено вместе с вашим банковским переводом.

- Банки обрабатывают информацию о денежных переводах по-разному, поэтому вам следует связаться с вашим банком, чтобы определить формат, который вам нужно использовать для напоминания. В зависимости от вашего банка он может отображаться или не отображаться в вашей банковской выписке.

- Пользовательские авизо о переводе можно установить для запланированных банковских платежей. Памятка останется неизменной для каждого платежа, пока вы не отредактируете ее в своем расписании.

Ограничения

- Вы должны быть указаны в качестве владельца счета или уполномоченного лица, подписывающего банковский счет. Если имя на вашем банковском счете не совпадает с вашим подтвержденным именем на Upwork, нажмите здесь, чтобы узнать, как это исправить.

- Если ваш банк запрашивает справку о доходах, загрузите ее на вкладке «Отчеты».

Комиссионный счет: варианты обналичивания и перевода

Продукт: Поддержка реселлеров

Проблема

В чем разница между снятием комиссии со счета и переводом из комиссии по моим транзакциям? Почему вывод средств все еще продолжается?

Решение

Как торговый посредник с комиссией субсчета у вас есть два варианта доступной комиссии:

- Перевод на остаток по счету

- Описание операции «Перевод комиссии.«

- Добавлен на ваш Доступный баланс сразу, чтобы использовать его для регистраций и других покупок.

Обновление баланса учетной записи может занять до часа.

Обновление баланса учетной записи может занять до часа.

- Запросить чек в долларах по почте

- Описание операции «Выплата комиссионного счета».«

- Минимальная сумма чека составляет 25 долларов США.

- Запросы, полученные с 6 числа последнего месяца по 5 число текущего месяца, включены и отправлены по почте 15 числа текущего месяца.

- Например, если ваш запрос был отправлен 18 сентября 2010 г., чек будет отправлен 15 октября 2010 г.

- Например, если ваш запрос был отправлен 6 октября 2010 г., ваш чек будет отправлен 15 ноября 2010 г.

- Вы можете отправить столько запросов, сколько захотите, но все запросы, отправленные в течение одного периода времени, как указано выше, будут отправлены как одна проверка.

- Транзакции будут иметь статус «обрабатываются» до тех пор, пока чек не будет отправлен по почте 15 числа текущего месяца.

- Мы запускаем отдельную бухгалтерскую программу, которая обновляет веб-сайт, который, в свою очередь, обновляет реестр транзакций вашей учетной записи.Чек всегда будет обрабатываться нашим бухгалтерским отделом 15-го числа месяца, однако может быть задержка в обновлении вашего реестра транзакций до «успешного» до завершения работы двух программ.

Возможен отрицательный баланс Доступной комиссии. Если вы только что перевели или обналичили свой общий доступный баланс, у вас будет нулевой баланс. Если поступит новый заказ, комиссия за транзакцию (см. Сборы 260 KB, связанные с субсчетами и продажами в реестре) сделает ваш Доступный баланс отрицательным. По мере того как больше транзакций проходят 90-дневный период удержания, эта сумма станет положительным числом.

Если поступит новый заказ, комиссия за транзакцию (см. Сборы 260 KB, связанные с субсчетами и продажами в реестре) сделает ваш Доступный баланс отрицательным. По мере того как больше транзакций проходят 90-дневный период удержания, эта сумма станет положительным числом.

Дополнительная информация

Для просмотра комиссионных транзакций см. Историю транзакций и другие отчеты.

См. Также KB 261 «Временные рамки публикации и доступности».

Последнее обновление: Ноябрь 2015 г.

тарифов. Сборы и время перевода

Итак, вы хотите отправить деньги друзьям, семье или кому-то еще, кто живет за границей? К счастью, при переводе с трудом заработанных денег за границу у вас есть множество вариантов.Один из самых популярных — международный банковский перевод. Это специализированная услуга, предлагаемая большинством банков, которая дает вам простой, безопасный и удобный способ отправки денег за границу.

Электронные переводы позволяют отправлять тысячи долларов или эквивалентную сумму практически на любой другой банковский счет в мире. Вот как вы отправляете международный банковский перевод через свой банк:

- Настройте банковский перевод онлайн, указав, с какого счета будут поступать деньги

- Введите банковские реквизиты вашего лица или компании, на номер

- которого вы хотите перевести деньги. Убедитесь, что вы проверили и подтвердили данные, включая валюту и сумму, которую вы отправляете.

- Вот и все.Банк спишет с вашего счета доллары США и переведет иностранную валюту за границу

Есть только одна загвоздка. Международные банковские переводы дорогие — очень дорогие.

Международные банковские переводы дорогие — очень дорогие.

С высокими фиксированными комиссиями и плохим обменным курсом ваши деньги не пойдут так далеко, как вы думаете. Как только ваш банк получит свою долю, это будет означать гораздо меньше денег для вашего получателя.

К счастью, у вас есть альтернативы, и к тому времени, когда мы закончим, вы поймете, как лучше и дешевле переводить деньги за границу.

Вот что вы найдете в этой статье:

Что такое международный банковский перевод?

Лучшие услуги международных банковских переводов

Безопасны ли международные электронные переводы?

Когда банковский перевод не является электронным переводом?

Ваши лучшие варианты отправки международного банковского перевода

Информация о получателе, необходимая для осуществления международного банковского перевода

Комиссия за международный банковский перевод из большой U.S.bank

Международные банковские переводы в банках США

Сколько времени занимают международные банковские переводы

Ограничения на международные банковские переводы

Международные переводы крупных сумм денег

Получение банковских переводов из-за границы

Окончательный вердикт

Что Плата за перевод баланса?

Почти половина всех американцев не знают, есть ли на их кредитной карте комиссия за перевод остатка. Узнайте, что такое комиссия за перевод баланса, и узнайте, когда с вас могут взимать эту комиссию и что вы можете сделать, чтобы ее избежать.

Согласно недавнему исследованию US News & World Report, примерно половина всех американцев не знают, есть ли на их кредитной карте комиссия за перевод остатка. Это проблема, потому что переводы баланса могут быть важным инструментом управления долгом, но комиссия за перевод баланса может сделать их более дорогими.

Так что же такое комиссия за перевод баланса? Комиссия за перевод баланса — это комиссия, взимаемая эмитентом вашей кредитной карты при переводе баланса на кредитную карту. Плата не взимается, когда вы совершаете стандартную покупку — только если вы переводите на нее остаток по кредитной карте.Комиссия за перевод баланса обычно составляет от 3% до 5% от суммы перевода, что может быть изрядной суммой.

Плата не взимается, когда вы совершаете стандартную покупку — только если вы переводите на нее остаток по кредитной карте.Комиссия за перевод баланса обычно составляет от 3% до 5% от суммы перевода, что может быть изрядной суммой.

Давайте подробнее рассмотрим, что такое комиссия за перевод баланса, когда вам, возможно, придется ее заплатить, как ее избежать и при каких обстоятельствах может иметь смысл уплата комиссии за перевод баланса.

Какая комиссия за перевод баланса вашей кредитной карты?

Комиссия за перевод баланса вашей карты устанавливается эмитентом вашей карты, поэтому вам нужно будет ознакомиться с условиями использования вашей карты, чтобы узнать размер комиссии.

Эта информация должна быть в договоре держателя карты. Если у вас нет копии, вы можете позвонить в эмитент кредитной карты и запросить ее. Эмитент вашей карты также может разрешить вам запросить согласие держателя карты в вашем онлайн-аккаунте. Проверьте в разделе «Службы учетной записи» или «Инструменты учетной записи», есть ли у вас возможность запросить копию.

Комиссия за перевод остатка на вашей карте будет указана в разделе «Комиссия» условий использования вашей карты. Вот как это будет выглядеть:

Имейте в виду, что комиссии могут варьироваться от одной карты к другой, даже у одного и того же эмитента карты.Убедитесь, что вы просматриваете конкретное соглашение с держателем карты для той карты, которая вам нужна, чтобы узнать, какова комиссия за перевод баланса вашей карты.

Как работает комиссия за перевод баланса?

Комиссия за перевод остатка обычно взимается как процент от суммы перевода. Однако существует минимальная комиссия, которую эмитенты карт могут вместо этого взимать.

В нашем примере выше комиссия была равна большему из 3% от суммы каждого перевода или минимальной комиссии в 5 долларов. В этом случае, если вы перевели баланс в размере 100 долларов, ваша комиссия составит 5 долларов, потому что это больше 3% от 100 долларов. Но если вы перевели 1000 долларов, ваша комиссия составит 30 долларов, поскольку в этом случае 3% от 1000 долларов больше, чем 5 долларов.

Но если вы перевели 1000 долларов, ваша комиссия составит 30 долларов, поскольку в этом случае 3% от 1000 долларов больше, чем 5 долларов.

Когда с вас взимается комиссия за перевод остатка, она снимается с вашей карты. Если вы переведете 1000 долларов и заплатите комиссию в размере 30 долларов, это будет означать, что ваша задолженность по карте составит 1030 долларов. Кредитные карты обычно имеют ограничения на то, какую часть баланса вы можете перевести, поэтому вам необходимо принять во внимание комиссию. В приведенном выше примере, если у вас была кредитная линия только на 1000 долларов для переводов остатка, и вы хотели перевести остаток на 1000 долларов, у вас возникнут проблемы, потому что перевод остатка на самом деле будет стоить вам 1030 долларов, что приведет к превышению лимита.

Как комиссия за перевод баланса влияет на стоимость перевода баланса?

Комиссия за перевод баланса увеличивает стоимость перевода баланса. Этот сбор должен быть оплачен заранее, поэтому даже если вы планируете быстро погасить перевод баланса, комиссию все равно придется заплатить. Вам необходимо принять во внимание эту стоимость, когда вы пытаетесь решить, является ли перевод остатка экономически эффективным способом погашения долга.

Можете ли вы найти кредитную карту без комиссии за перевод остатка?

Часто можно получить специальные рекламные предложения от компаний, выпускающих кредитные карты, по которым вы можете переводить остаток без комиссии.

Обычно эти рекламные предложения предназначены для новых держателей карт, поэтому вам может потребоваться открыть новую кредитную карту, чтобы получить ее. Новая карта может предлагать вам бесплатную комиссию за перевод баланса, сделанный, например, в течение 60 дней с момента открытия счета.

Существующие компании-эмитенты кредитных карт, с которыми у вас уже есть отношения, также могут быть готовы сделать вам рекламное предложение, особенно если они не хотят потерять ваш бизнес. Вы всегда можете спросить своих существующих кредиторов, на какие переводы баланса вы можете претендовать.

Вы всегда можете спросить своих существующих кредиторов, на какие переводы баланса вы можете претендовать.

Обязательно обратите внимание как на комиссию за перевод остатка, так и на годовую процентную ставку, которая будет взиматься с переведенного остатка. Нет смысла переводить остаток на карту, на которой не предлагается низкая годовая процентная ставка, даже при отсутствии комиссии, поскольку вы не сможете снизить процентную ставку или расходы на погашение.

Есть ли смысл платить комиссию за перевод баланса?

Иногда имеет смысл заплатить комиссию за перевод баланса, если карта предлагает более выгодные условия, чем другая без комиссии.

Например, вы выбираете между двумя кредитными картами: одна с промо-предложением 0% на шесть месяцев без комиссии, а другая с промо-предложением 0% на 15 месяцев с комиссией 3%. Вы будете переводить баланс в размере 5000 долларов США, и вы можете позволить себе платить 350 долларов в месяц.

С первой картой вы заплатите 150 долларов за перевод остатка. Тем не менее, ваша карта будет погашена в течение 15 месяцев, поэтому общая стоимость выплаты долга составит 5150 долларов.Со второй картой срок действия промо-ставки истечет через шесть месяцев, но у вас все еще останется баланс в размере 2900 долларов, а процентная ставка по карте вырастет. Если бы ставка повысилась до 18%, а вы продолжали ежемесячно выплачивать 350 долларов, вам потребовалось бы еще девять месяцев, чтобы выплатить свою задолженность. И вы понесете около 220 долларов на выплату процентов. Это превышает комиссию в 150 долларов, которую вы заплатили за другую карту, и, таким образом, общая стоимость выплаты долга — 5220 долларов — будет выше.

В этом случае вам было бы лучше заплатить комиссию за карту с более длительным акционным тарифом.

Теперь вы знаете, как работают комиссии за перевод баланса кредитной карты.

Напомним: комиссия за перевод баланса кредитной карты — это небольшая комиссия, которую эмитент вашей кредитной карты взимает с вас, когда вы переводите баланс с одной карты на другую. Хотя эта комиссия обычно довольно мала и составляет от 3% до 5% от переведенного баланса, она все же увеличивает заемную сумму и уменьшает доступный вам кредит. Вы можете найти кредитные карты без комиссии за перевод баланса, но захотите сравнить все детали предложения по переводу баланса, чтобы выяснить, имеет ли смысл платить комиссию.

Хотя эта комиссия обычно довольно мала и составляет от 3% до 5% от переведенного баланса, она все же увеличивает заемную сумму и уменьшает доступный вам кредит. Вы можете найти кредитные карты без комиссии за перевод баланса, но захотите сравнить все детали предложения по переводу баланса, чтобы выяснить, имеет ли смысл платить комиссию.

| Регулирующие сборы, сборы за подачу заявления и лицензирование, а также оплата счетов (необходимо пройти через систему электронной формы 159 Федеральной комиссии по связи) | Номер маршрутизации ABA 021030004 Банк-получатель: (BNF) Получатель: FCC НОМЕР ВАУЧЕРА | Платежи по счетам Эти инструкции применимы только в том случае, если вы не отправляете информацию о переводе онлайн через систему электронной формы 159 Федеральной комиссии по связи. Если вы оплачиваете более 10 счетов, вы должны предоставить информацию о переводе на сайте www.fcc.gov/feefiler. | Номер маршрутизации ABA 021030004 Банк-получатель: (BNF) Получатель: FCC При частичной оплате «PAYPLAN»; в противном случае «BILLPAY» НОМЕР СЧЕТА (при оплате нескольких номеров счетов укажите все номера счетов) | Уведомление о очевидной ответственности | Номер маршрута ABA 021030004 Банк-получатель: (BNF) Получатель: FCC |

Лучшие кредитные карты для перевода остатка на март 2021 г.

Редакционная группа CNBC Select работает независимо над обзором финансовых продуктов и написанием статей, которые, по нашему мнению, будут полезны нашим читателям.Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Процентные ставки по кредитным картам обычно выражаются двузначными числами, поэтому наличие остатка на кредитной карте, вероятно, будет стоить вам очень дорого. Но один из способов взять этот долг под контроль — это выбрать правильную карту.

Учитывая, что средний баланс американцев составляет 5 313 долларов, есть много места, чтобы сэкономить деньги с помощью кредитной карты с переводом баланса. Эти карты не предлагают процентов на переводы баланса в течение определенного периода времени — от шести месяцев до 20 месяцев.В течение вводного периода 0% годовых вы можете погасить долг без уплаты дорогостоящих процентов.

Мы проанализировали 101 популярную карту для переноса баланса, используя годовой бюджет расходов среднего американца и задолженность по кредитной карте, а также проанализировали преимущества и недостатки каждой карты, чтобы найти лучшие из лучших на основе ваших потребительских привычек. (См. Нашу методологию для получения дополнительной информации о том, как мы выбираем лучшие карты.)

Прежде чем подписаться на карту для перевода баланса, подумайте, как вы планируете выполнять свой план погашения долга.Когда мы проанализировали цифры, чтобы увидеть, какие карты могут помочь вам выплатить долг с наименьшими затратами, мы предположили, что вы переведете средний долг в размере 5313 долларов и платите 200 долларов в месяц, что означает, что вы можете выплатить долг примерно за 27 месяцев с помощью карта без процентов на 20 месяцев.

Мы учли комиссию за перевод каждой карты, продолжительность 0% процентного периода и любые проценты, которые вы заплатите по окончании вступительного периода. Но чем больше вы платите каждый месяц, тем быстрее вы выплатите переведенный баланс, и в идеале вы могли бы полностью погасить долг до того, как вступят в силу более высокие процентные ставки.

Ниже CNBC Select округляет некоторые из лучших кредитных карт, по которым не взимаются проценты по переводам остатка на срок до 20 месяцев. Рекомендации по кредитным картам разбиты по продолжительности вступительного периода 0% годовых.

Лучшие кредитные карты с переводом баланса

Введение 0% годовых на 20 месяцев

Карта Visa® Platinum банка США

Информация о карте Visa® Platinum банка США была собрана CNBC независимо и не проверялась и не предоставлялась эмитент карты до публикации.

Награды

Приветственный бонус

Годовая плата

Intro APR

0% за первые 20 платежных циклов по балансным переводам и покупкам

Обычные 13,99

годовых % переменнаяКомиссия за перевод остатка

Комиссия за зарубежную транзакцию

Требуется кредит

Плюсы

- 20 месяцев без процентов по переводам баланса и покупкам

- Без годовой платы

- Защита мобильного телефона план

Консультации

- Нет программы вознаграждений

- Комиссия за зарубежные транзакции от 2% до 3%

- Остатки должны быть переведены в течение 60 дней с момента открытия счета

Intro 0% годовых в течение 18 месяцев

Citi® Double Cash Card

Награды

Кэшбэк 2%: 1% на все покупки и доплаты l 1% после оплаты счета по кредитной карте

Приветственный бонус

Годовая плата

Intro APR

0% в течение первых 18 месяцев при переводе баланса; Не применимо для покупок

Обычная годовая

13.

99% — 23,99% переменная для покупок и переводов остатка

99% — 23,99% переменная для покупок и переводов остаткаКомиссия за перевод остатка

Комиссия за внешнюю транзакцию

Требуется кредит

Плюсы

- 2% кэшбэк по всем покупкам

- Простые денежные средства — обратная программа, которая не требует активации или ограничения расходов

- Один из самых длительных вводных периодов для переводов баланса в 18 месяцев

Минусы

- Нет приветственного бонуса, поэтому вы не можете максимизировать вознаграждение в течение первых нескольких месяцев открытие карты

- Минимальный возврат наличных в размере 25 долларов США

- Комиссия в размере 3% взимается с покупок, сделанных за пределами США.S.

- Расчетное вознаграждение через 1 год: 443 доллара США

- Расчетное вознаграждение за 5 лет: 2213 долларов США

Карта Citi® Diamond Preferred®

Приветственный бонус

43Годовая комиссия

Начальная годовая процентная ставка

0% в течение первых 18 месяцев на покупки и переводы баланса

Обычная годовая процентная ставка

14,74% до 24.74% переменная

Комиссия за перевод остатка

Комиссия за внешнюю транзакцию

Требуется кредит

Плюсы

- Без годовой комиссии

- Остаток может быть переведен в течение 4 месяцев с момента открытия счета

- самые длительные вводные периоды для перевода остатка в 18 месяцев

Консультации

- 3% комиссия за транзакцию за границу

- Программа без вознаграждений

Карта Citi Simplicity® — никаких поздних сборов

Информация о карте Citi Simplicity® была собираются CNBC независимо и не проверялись и не предоставлялись эмитентом карты до публикации.

Награды

Приветственный бонус

Годовая плата

Начальная годовая процентная ставка

0% в течение первых 18 месяцев на покупки и переводы баланса

Обычная годовая процентная ставка от 90,74 до

% переменная

Комиссия за перевод остатка

Комиссия за внешнюю транзакцию

Требуется кредит

Плюсы

- Без годовой комиссии

- Баланс можно перевести в течение 4 месяцев с момента открытия счета

- Один из самых длинных вводные периоды для балансных переводов в 18 месяцев

Консультации

- 3% комиссия за транзакцию за границу

- Нет программы вознаграждений

Карта Wells Fargo Platinum

Информация о карте Wells Fargo Platinum была собрана CNBC независимо и не были рассмотрены или предоставлены эмитентом карт до публикации катион.

Награды

Эта карта не дает кэшбэка, баллов или миль

Приветственный бонус

Годовая плата

Intro APR

0% в течение первых 18 месяцев на покупки и квалификацию переводы баланса

Обычная годовая процентная ставка

Переменная от 16,49% до 24,49%

Комиссия за перевод остатка

Начальная комиссия в размере 3% (минимум 5 долларов США) в течение 120 дней, затем до 5% (минимум 5 долларов США)

Комиссия за транзакцию за границу

Требуется кредит

Плюсы

- Без годовой комиссии

- Длительный вводный годовой период для покупок и переводов остатка

- Остатки могут быть переведены в течение 120 дней с момента открытия счета

Минусы

9000Intro 0% годовых на 15 месяцев

W ells Fargo Cash Wise Visa® card

Информация о карте Wells Fargo Cash Wise Visa® была собрана CNBC независимо и не проверялась и не предоставлялась эмитентом карт до публикации.

Награды

Денежное вознаграждение 1,5% за покупки

Приветственный бонус

Денежный бонус в размере 150 долларов США после того, как вы потратите 500 долларов США на покупки в первые 3 месяца с момента открытия счета

Годовая плата

Введение

0% в течение первых 15 месяцев на покупки и соответствующие переводы остатка

Обычный годовой доход

Переменная от 14,49% до 24,99% на покупки и переводы остатка

Комиссия за перевод остатка

Начальный сбор в размере 3% ( Минимум 5 долларов США) на 120 дней, затем до 5% (минимум 5 долларов США)

Комиссия за внешнюю транзакцию

Требуется кредит

Плюсы

- Без годовой платы

- Используйте свою дебетовую карту Wells Fargo или карту банкомата для обмена вознаграждений на наличные в банкоматах Wells Fargo (с шагом 20 долларов)

- Щедрый приветственный бонус

Консультации

- 9000 5 Ниже среднего 1.5% кэшбэк

- Комиссия 3% за зарубежные транзакции

- Предполагаемое вознаграждение, полученное через 1 год: 482 доллара США

- Предполагаемое вознаграждение, полученное через 5 лет: 1809 долларов США

Сумма вознаграждений, полученная с учетом суммы кэшбэка из приветственного бонуса и предполагает, что вы используете подходящие мобильные кошельки для 75% покупок в первый год.

Intro 0% годовых на 6 месяцев (лучший вариант для справедливой кредитной истории)

Aspire Platinum Mastercard®

Информация о Aspire Platinum Mastercard® была собрана CNBC независимо и не проверялась и не предоставлялась эмитентом карты до публикации.

Награды

Приветственный бонус

Годовая плата

Начальный годовой процент

0% за первые 6 платежных циклов по покупкам и переводам остатка

Обычный перевод

годового остатка комиссия

Комиссия за зарубежную транзакцию

Требуется кредит

Плюсы

- Годовая плата не взимается

- Кандидаты с хорошей кредитной историей могут соответствовать требованиям, что более мягко, чем у большинства карт перевода баланса

- Нет ограничений по времени когда возможен перевод остатков

Консультации

- Краткое введение 0% годовой процентной ставки

- Требуется членство в кредитном союзе, хотя это бесплатно

- Комиссия за зарубежные транзакции в размере 1%

- Нет программы вознаграждений

Как использовать баланс переводная карта

Перед тем, как воспользоваться предложением о переводе баланса, есть о чем следует помнить:

- Переводы между картами одного банка невозможны. Например, если у вас есть карта Чейза, вы не можете перевести долг на другую карту Чейза.

- Вы можете понести комиссию. Большинство этих карт взимают комиссию за перевод баланса. Обычно это от 3% до 5% от суммы перевода. Например, перевод 5000 долларов на карту с комиссией 3% обойдется вам в 150 долларов.

- Большинство переводов необходимо завершить в течение 60 дней с момента открытия счета. Если вы слишком долго ждете, чтобы сделать перевод, вы можете пропустить период 0% годовых.

- Есть ограничения на сумму долга, которую вы можете перевести. Эмитенты карт обычно ограничивают сумму, которую вы можете перевести, процентным соотношением от общего кредитного лимита или определенной суммой в долларах. И эмитенты также учитывают общую стоимость перевода баланса, которая включает любые комиссии за перевод баланса.

- Для многих карт перевода баланса требуется хороший или отличный кредит . Если у вас меньше звездного кредита, может быть трудно претендовать на карту перевода баланса — хотя мы нашли одну карту, которая может принимать справедливый кредит.

Кредитные карты Best Balance Transfer

| Кредитная карта | US Bank Visa® Platinum Card | Citi® Double Cash Card | Citi® Diamond Preferred® Card | Citi Simplicity® Card — без поздних сборов Ever | Карта Wells Fargo Platinum | Карта Wells Fargo Cash Wise Visa® | Aspire Platinum Mastercard® |

| Intro APR | 0% за первые 20 циклов выставления счетов на переводы баланса и покупки | 0% в течение первых 18 месяцев по балансовым переводам; Неприменимо для покупок | 0% в течение первых 18 месяцев на покупки и переводы баланса | 0% в течение первых 18 месяцев на покупки и переводы баланса | 0% в течение первых 18 месяцев на покупки и соответствующие переводы баланса | 0% в течение первых 15 месяцев по покупкам и соответствующим переводам остатка | 0% за первые 6 циклов выставления счетов по покупкам и переводам остатка |

| Обычный год | 13.От 99% до 23,99%, переменная | , переменная от 13,99% до 23,99% | Переменная от 14,74% до 24,74% | Переменная от 14,74% до 24,74% | Переменная от 16,49% до 24,49% | Переменная от 14,49% до 24,99% | 8,15% до 18,00% переменная |

| Комиссия за перевод остатка | 3%; 5 долларов минимум | 3%; 5 долларов минимум | 3%; 5 долларов минимум | 3%; Минимум 5 долларов | Вступительный взнос 3% (минимум 5 долларов) на 120 дней; затем 5% (минимум 5 долларов) | Вступительный взнос 3% (минимум 5 долларов) на 120 дней; затем 5% (минимум 5 долларов) | 2%; Минимум 5 долларов |

| См. Ниже нашу методологию | ПодробнееКарта S. Bank Visa® Platinum была получена CNBC независимо и не проверялась и не предоставлялась эмитентом карты до публикации. | Узнать большеНа защищенном сайте Citi | Узнать большеНа защищенном сайте Citi | Узнать большеИнформация о карте Citi Simplicity® была собрана CNBC независимо и не проверялась и не предоставлялась эмитентом карты до публикации. | Узнать большеИнформация о платиновой карте Wells Fargo была собрана CNBC независимо и не проверялась и не предоставлялась эмитентом карт до публикации. | Узнать большеИнформация о карте Wells Fargo Cash Wise Visa® была собрана CNBC независимо и не проверялась и не предоставлялась эмитентом карт до публикации. | Узнать большеИнформация о карте Aspire Platinum Mastercard® была собрана CNBC независимо и не проверялась и не предоставлялась эмитентом карты до публикации. |

Наша методология

Чтобы определить, какие кредитные карты предлагают лучшие сделки по переводу остатка, CNBC Select проанализировал 101 из самых популярных кредитных карт, которые не предлагают процентов по переводам остатка, выпущенным крупнейшими банками, финансовыми компаниями и кредитными союзами, которые разрешить любому присоединиться.

Мы сравнили каждую карту по ряду характеристик, включая: годовую плату, комиссию за перевод баланса, программу вознаграждений, начальную и стандартную годовую процентную ставку, приветственные бонусы и комиссии за зарубежные транзакции, а также такие факторы, как необходимый кредит и отзывы клиентов, если таковые имеются.

Для карт переноса баланса мы использовали калькулятор банковских ставок, чтобы подсчитать процентные ставки и комиссии, которые вы могли бы понести, если бы вы переводили 5313 долларов, то есть средний баланс, который американцы имеют на своих кредитных картах в 2020 году, согласно Experian.

Если средний потребитель с балансом на кредитной карте 5 313 долларов будет платить 200 долларов в месяц, он потратит примерно 1320 долларов на дополнительные проценты, исходя из средней ставки 16,28% годовых, по данным ФРС. И им потребуется 34 месяца, почти три года, чтобы выплатить этот долг.

Если в этом списке представлено много карт, если вы в полной мере воспользуетесь вступительным периодом годовой процентной ставки и заплатите 200 долларов в месяц, вы заплатите менее 400 долларов в виде процентов и комиссионных. Это значительная экономия.

Для карт, предлагающих бонусную программу, мы также оценили, сколько кэшбэка вы можете заработать за пятилетний период.CNBC Select объединилась с компанией Esri, занимающейся разведкой местоположения. Группа разработки данных компании предоставила самые свежие и полные данные о потребительских расходах на основе обследований потребительских расходов за 2019 год, проведенных Бюро статистики труда. Вы можете узнать больше об их методологии здесь.

Группа обработки данных Esri создала примерный годовой бюджет розничных расходов в размере около 22 126 долларов США. Бюджет включает шесть основных категорий: бакалея (5 174 доллара), бензин (2218 долларов), обеды (3675 долларов), поездки (2244 доллара), коммунальные услуги (4862 доллара) и общие покупки (3953 доллара).Общие закупки включают предметы домашнего обихода, одежду, средства личной гигиены, рецептурные лекарства и витамины, а также другие расходы на транспорт.

CNBC Select использовала этот бюджет, чтобы оценить, сколько средний потребитель сэкономит в течение года, двух и пяти лет, предполагая, что они попытаются максимизировать свой потенциал вознаграждения, заработав все предлагаемые приветственные бонусы и используя карту для всех. применимые покупки. Общая оценка всех вознаграждений — это чистая годовая плата.

Важно отметить, что стоимость балла или мили варьируется от карты к карте и зависит от того, как вы их погашаете. При подсчете предполагаемой прибыли мы предположили, что держатели карт обменивают баллы / мили на типичное максимальное значение 1 цент за балл или милю. (Экстремальные оптимизаторы могли бы достичь большего.)

При выборе лучшей карты перевода баланса мы сосредоточились на карте, которая предоставляет потребителям самый дешевый способ погашения их долга, а не на количестве вознаграждений, которые они потенциально могут заработать.Когда у вас есть задолженность по кредитной карте, ваше основное внимание должно быть сосредоточено на погашении. Получение вознаграждений следует рассматривать как бонус, и вы не хотите тратить сверх своих средств, чтобы заработать очки.

Общая сумма вознаграждений за пять лет, а также оценки процентных ставок и комиссий взяты из бюджета, аналогичного расходам и долгу среднего американца. Вы можете получить более высокую или более низкую прибыль в зависимости от ваших привычек в расходах. и

Редакционная заметка: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат исключительно редакции CNBC Select, и не были рассмотрены, одобрены или иным образом одобрены какой-либо третьей стороной.

Создать сбор

При приеме платежа от клиента необходимо создать сбор. Тип взимания, который вы выбираете для создания — прямые, целевые или отдельные сборы и переводы — определяет, как эти средства распределяются между всеми участвующими сторонами, влияет на то, как сборы отображаются в банке клиента или в выписке по счету (с информацией вашей платформы или вашей пользователя) и определяет, с кого будет списана сумма для возмещения и возвратных платежей.

Типы начислений

При выборе типа начислений необходимо учитывать множество факторов, перечисленных в таблице ниже.Бизнес-модель вашей платформы особенно важна, поскольку она может повлиять на поток средств через Stripe. Чтобы узнать, какой тип оплаты рекомендуется для вашего бизнеса, обратитесь к профилю вашей платформы.

| Тип начисления | Использовать, когда | Примеры |

|---|---|---|

| Прямые начисления |

|

|

| Целевые сборы |

|

|

| Отдельные сборы и переводы | Любой из этих экземпляров:

|

|

Как правило, единый подход — это уместно, но ваша платформа может использовать более одного подхода или менять подходы в случае изменения бизнеса.

Прямые начисления

При использовании стандартных счетов Stripe рекомендует создавать прямые начисления. Хотя это редкость, бывают случаи, когда уместно использовать прямые платежи для экспресс-счетов или специальных аккаунтов. С этим типом списания:

- Вы создаете списание в учетной записи пользователя, чтобы платеж отображался как списание в подключенной учетной записи, а не в балансе вашего аккаунта.

- Баланс подключенного аккаунта увеличивается с каждой оплатой.

- Баланс на вашем счету увеличивается вместе с комиссией за подачу заявления от каждого платежа.

- С баланса подключенного аккаунта будет списана стоимость комиссий Stripe, возвратов и возвратных платежей.

Плата за назначение

При использовании учетных записей Express или Custom Stripe рекомендует создавать сборы за место назначения. Для этого типа списания:

- Вы создаете списание в учетной записи своей платформы, поэтому платеж будет отображаться как списание в вашем аккаунте. Затем вы определяете, все ли или часть этих средств переводятся на подключенный счет.

- С баланса вашего счета будет списана стоимость комиссий Stripe, возвратов и возвратных платежей.

Раздельные сборы и переводы

Для экспресс-счетов и пользовательских счетов Stripe рекомендует создавать отдельные сборы и переводы, если сборы по месту назначения не соответствуют потребностям вашего бизнеса. С этим типом списания:

- Вы создаете списание со своей учетной записи платформы, а также переводите средства на свою учетную запись пользователя. Платеж отображается в виде списания на вашем счете, а также есть перевод на подключенный счет (сумма, определяемая вами), который снимается с баланса вашего счета.

- Вы можете переводить средства на несколько подключенных счетов.

- С баланса вашего счета будет списана стоимость комиссий Stripe, возвратов и возвратных платежей.

Раздельная оплата и переводы поддерживаются только в том случае, если ваша платформа и подключенная учетная запись находятся в одном регионе. Например, как в Европе, так и в США.

Использование раздельных сборов и переводов потребует более сложной интеграции Connect. Вы можете использовать этот тип начисления, если у вашего бизнеса есть одна из следующих характеристик:

- Отношение «один ко многим».Например, платеж, произведенный в службу доставки, должен быть разделен между магазином (источником доставки товаров) и лицом, осуществляющим доставку.

- Связь «многие к одному». Например, поездка на машине с услугой вызова водителя.

- Во время списания средств неизвестно, на какой из подключенных счетов будут поступать средства. Например, служба уборки может обработать платеж немедленно, но не знает, какой уборщик будет проводить уборку.

- Необходимо перевести средства до получения платежа или пока платеж находится на рассмотрении.Например, рекламной сети необходимо приобрести рекламное место, прежде чем продавать рекламное время или до получения оплаты от клиентов.

- Перевод может быть на сумму, превышающую сумму соответствующего платежа. Например, платформа предоставляет покупателю скидку, но при этом платит пользователю полную сумму.

Поскольку сумма перевода может превышать сумму списания или перевод может быть осуществлен до обработки платежа, вы должны внимательно следить за балансом своего счета, чтобы убедиться, что его достаточно для покрытия суммы перевода.

Сборы за Stripe

Плата за оплату Stripe с Connect состоит из двух компонентов: какой тарифный план применяется к платежу и с какой учетной записи оплачиваются комиссии за оплату Stripe.

Прямые платежи используют тарифный план подключенной учетной записи и начисляются на подключенную учетную запись.

Целевые сборы и отдельные сборы и переводы обычно используют тарифный план платформы и оцениваются на платформе. Единственное исключение — когда установлен on_behalf_of , где вместо этого для определения тарифного плана и платы используется страна подключенной учетной записи.

Для получения дополнительной информации о стоимости подключения и о том, как запросить индивидуальные цены, см. Цены на подключение.

Возврат

Вы можете оформить возврат, чтобы вернуть деньги, потраченные на возвращенный товар, или в качестве компенсации за неудовлетворительное обслуживание. Ниже описано, как обрабатываются возмещения для каждого типа начислений:

| Типы начислений | Типы счетов | Ожидающие возмещения |

|---|---|---|

00594021 922 Отдельные сборы и переводы Если баланс подключенной учетной записи достаточно отрицательный во время создания, объект | возмещение устанавливается в состояние , ожидающий .Когда на балансе подключенного аккаунта становится достаточно средств, Stripe автоматически обрабатывает любые возмещения со статусом в ожидании и обновляет статус на успешный . | |

Если баланс подключенной учетной записи и баланс учетной записи вашей платформы достаточно отрицательны во время создания, объект возмещения устанавливается в статус ожидает . Когда на балансе вашей подключенной учетной записи или платформы становится доступным достаточно средств, Stripe автоматически обрабатывает возврат средств со статусом ожидающий и обновляет их статус на успешный . | ||

Если баланс учетной записи вашей платформы достаточно отрицательный во время создания, объект возмещения устанавливается в статус ожидает . Когда на балансе вашей платформы становится достаточно средств, Stripe автоматически обрабатывает возмещения со статусом ожидающий и обновляет их статус на успешный . |

Споры и возвратные платежи

Для платежей, созданных на стандартных счетах с использованием прямых комиссий, эти счета несут ответственность за споры, и любые средства снимаются с их баланса (а не с вашей платформы).

д.).

д.). И. Герцена

И. Герцена г.)

г.)

Обновление баланса учетной записи может занять до часа.

Обновление баланса учетной записи может занять до часа.

99% — 23,99% переменная для покупок и переводов остатка

99% — 23,99% переменная для покупок и переводов остатка