Как узнать реквизиты для уплаты налога?

Пришло время платить налоги. По каким реквизитам оплатить, в какой государственный орган, как не ошибиться при указании счета получатели или КБК?

Такой вопрос задает себе каждый предприниматель, по крайней мере, в первый год работы.

Есть несколько вариантов заполнения документов на уплату налогов.

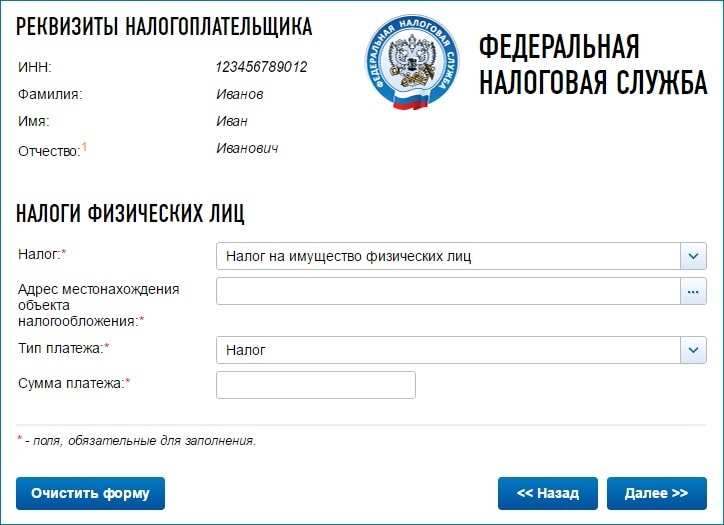

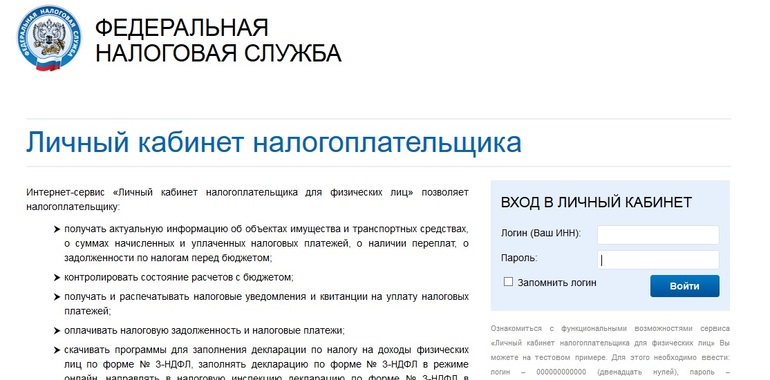

Подготовка платежек с помощью сервиса ФНС

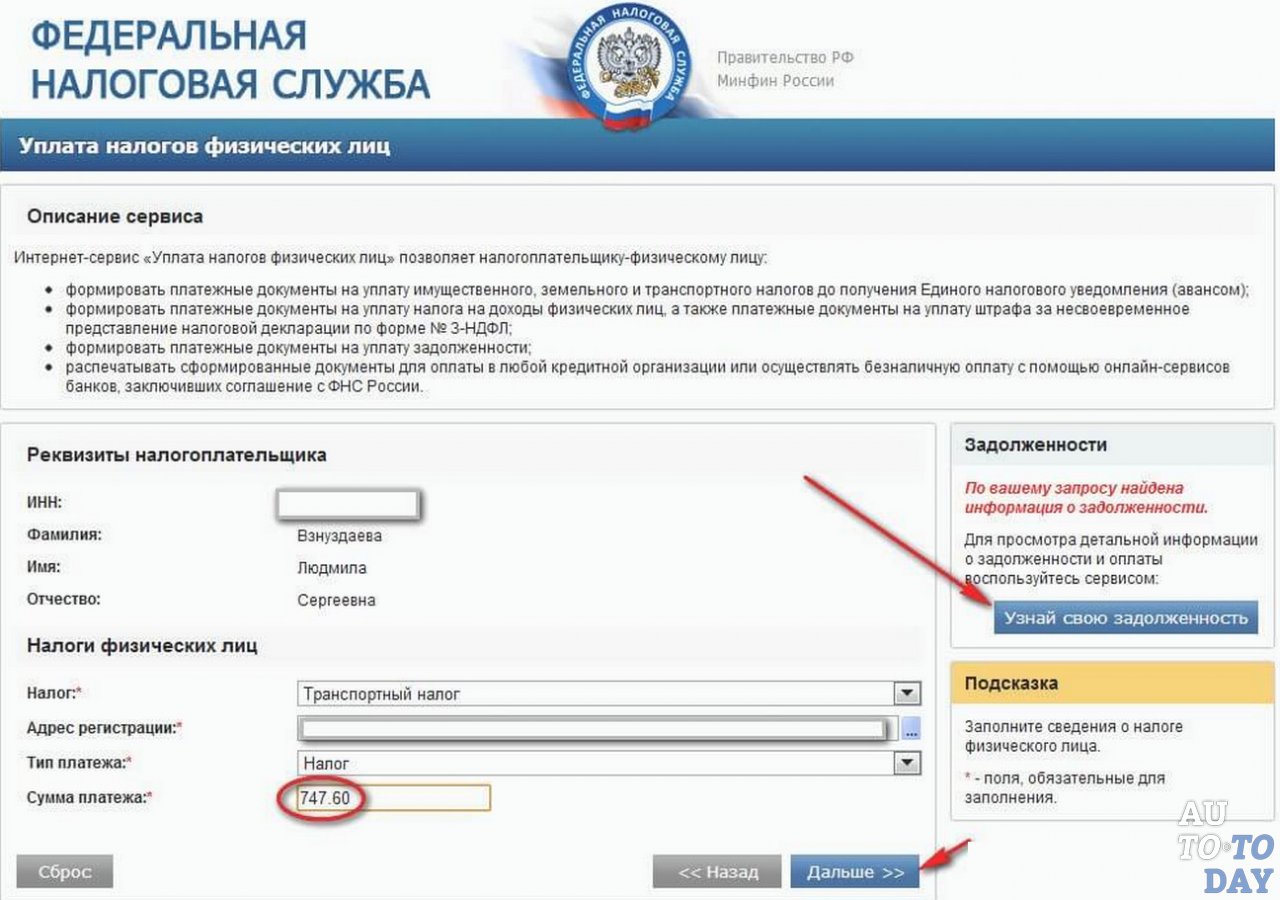

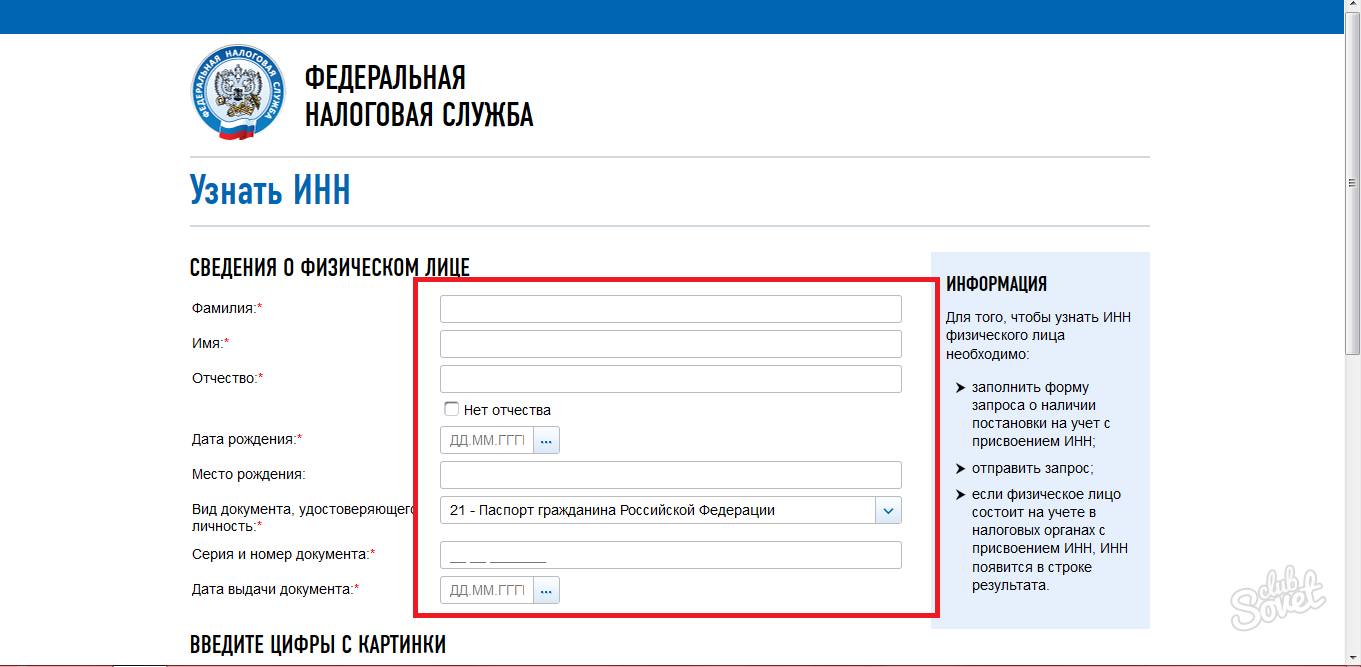

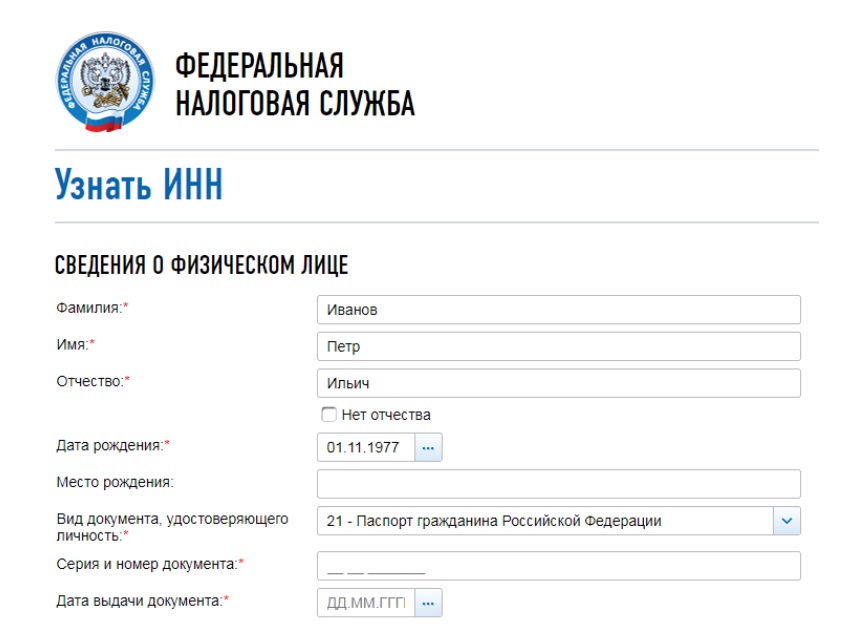

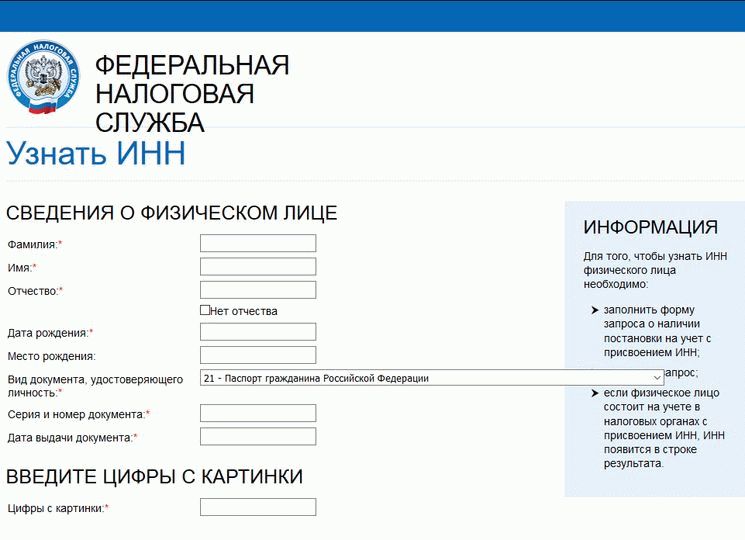

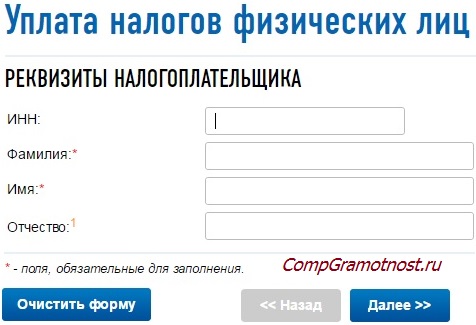

ФНС для налогоплательщиков подготовила специальный сервис по заполнению платежных документов на уплату налогов и сборов.

Находится он по адресу: https://service.nalog.ru/addrno.do

Бесплатный помощник пошагово запросит у Вас необходимую информацию и сформирует документ на уплату (квитанцию или платежное поручение).

Плюсы:

— Сервис абсолютно бесплатный

— Реквизиты уплаты налога определяются автоматически по Вашему ИНН и адресу

— Не требуется установки специальной программы, платежка формируется «в облаке»

— Сведения о Ваших платежах не сохраняются

— Реквизиты организации нужно вводить каждый раз заново

— Контролируется правильность заполнения не всех реквизитов

— С заполненным документом для оплату нужно сходить в банк

Подготовка платежек с помощью 1С-БизнесСтарт

Плюсы:

— Все реквизиты в платежке или квитанции заполняются в один клик и проверяются на правильность заполнения (неправильные подсветятся красным)

— Не требуется установки специальной программы, платежка формируется «в облаке»

— Сведения о Ваших платежах хранятся «в облаке»

— Заполненную платежку можно отправить через интернет сразу в банк

Минусы:

— Сервис платный

Верный

шаг к успеху!

Верный

шаг к успеху!

Как узнать систему налогообложения по ИНН на сайте налоговой

В российской налоговой системе предусмотрено несколько режимов. Для их применения установлены определенные ограничения, однако большая часть организаций и предпринимателей все же имеют возможность выбора. Эти режимы периодически можно менять. Например, компания вправе с начала следующего календарного года перейти с основной системы на упрощенную или обратно. Поэтому не всегда можно знать наверняка, какой режим применяет ваш контрагент. Рассмотрим, как узнать систему налогообложения по ИНН, если такая информация необходима.

Для их применения установлены определенные ограничения, однако большая часть организаций и предпринимателей все же имеют возможность выбора. Эти режимы периодически можно менять. Например, компания вправе с начала следующего календарного года перейти с основной системы на упрощенную или обратно. Поэтому не всегда можно знать наверняка, какой режим применяет ваш контрагент. Рассмотрим, как узнать систему налогообложения по ИНН, если такая информация необходима.

Бесплатная консультация по налогам

Когда требуется узнать систему налогообложения

Знание налогового режима партнера — важное условие для начала сотрудничества. В первую очередь это связано с правом возмещать предъявленный НДС.

Суть в следующем: если поставщик является плательщиком этого налога, то фирма может заявить к вычету сумму НДС, указанную в счете-фактуре. А вот если поставку осуществил контрагент, применяющий один из специальных режимов, то права на вычет не возникает. Поэтому нужно знать, с кем планируется сделка, и придется ли платить НДС из своего кармана.

Кроме того, знать, какая система налогообложения применяется контрагентом, необходимо и для общей оценки его добросовестности. Такая проверка должна проводиться в отношении каждого потенциального, а периодически — в отношении действующего партнера. Ее отсутствие может привести к тому, что ФНС переложит ответственность за неуплату таким субъектом НДС на его контрагентов. Вот почему всегда следует проявлять осмотрительность и не вести бизнес с «однодневками», созданными для ухода от налогов.

Сведения о СНО могут косвенно свидетельствовать о размере бизнеса, о примерном объеме дохода и количестве сотрудников, о том, какие налоги должен платить субъект и какую отчетность подавать.

Наконец, иногда компания или ИП не знает даже собственную налоговую систему. Это бывает, если регистрация производилась через посредников. Конечно, таких ситуаций лучше не допускать, ведь доходность бизнеса не в последнюю очередь зависит от выбора режима. Но если так произошло, нужно как можно скорее узнать, какая применяется система налогообложения, по своему ИНН. И при необходимости изменить ее. Однако, например, перейти с основной системы на упрощенную можно лишь в течение первого месяца после регистрации, поэтому тянуть не стоит.

Но если так произошло, нужно как можно скорее узнать, какая применяется система налогообложения, по своему ИНН. И при необходимости изменить ее. Однако, например, перейти с основной системы на упрощенную можно лишь в течение первого месяца после регистрации, поэтому тянуть не стоит.

Для справки добавим, что у компаний выбор систем таков: основная или упрощенная, ЕНВД (до конца 2020 года), ЕСХН (для сельхозпроизводителей). У предпринимателей возможностей больше, поскольку им теоретически доступны все существующие режимы налогообложения. Кроме уже перечисленных, это патентная система (ПСН) и налог на профессиональный доход (НПД).

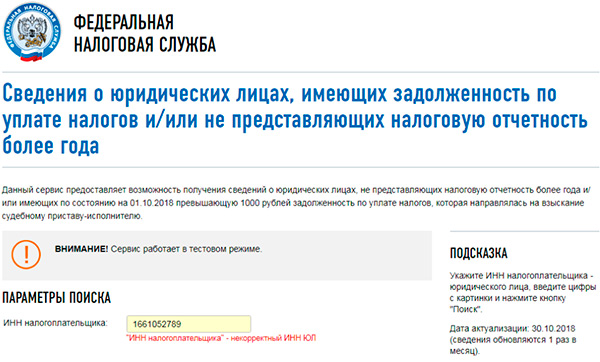

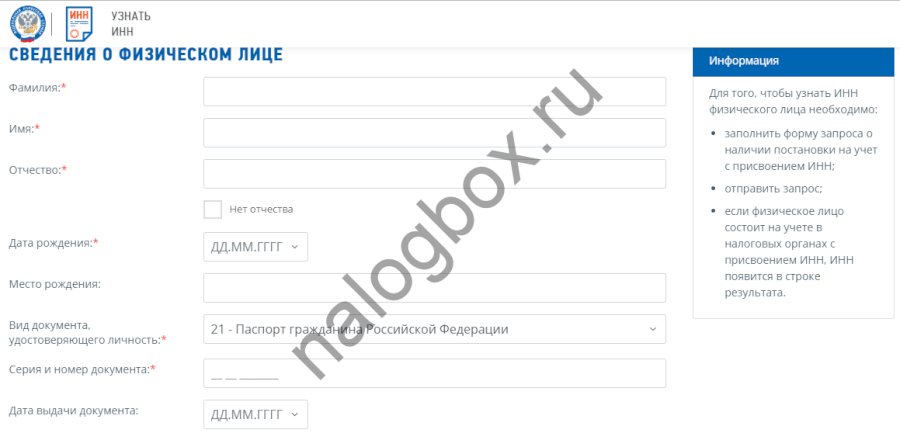

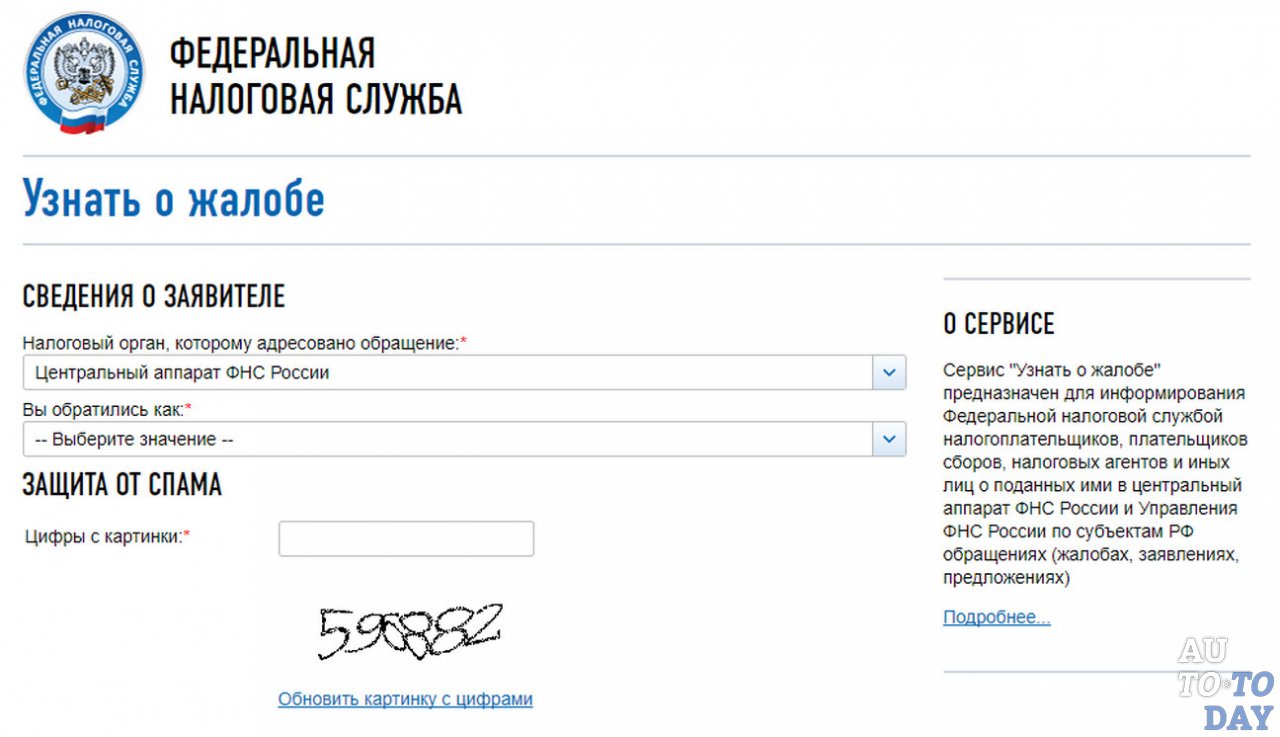

Как узнать СНО по ИНН

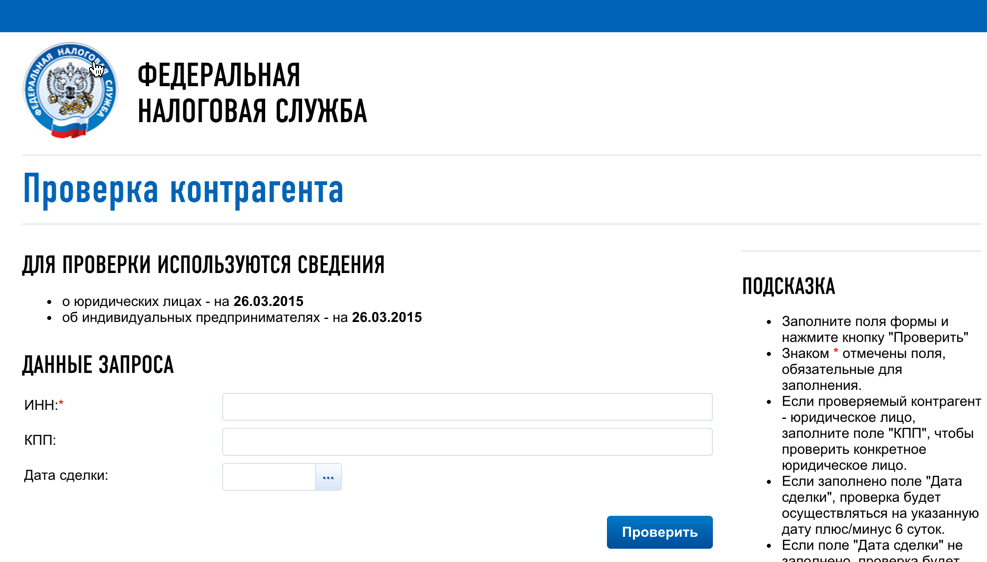

В настоящее время налоговая служба ведет множество реестров с открытой информацией о компаниях и ИП, а также предлагает сервис для проверки бизнеса. Казалось бы, при такой доступности данных узнать систему налогообложения любого субъекта по ИНН на сайте ФНС — не самая большая проблема. Но это не совсем так. Сведения о налоговом режиме в явном виде не входят в перечень данных, которые доступны при обращении к этим сервисам и реестрам.

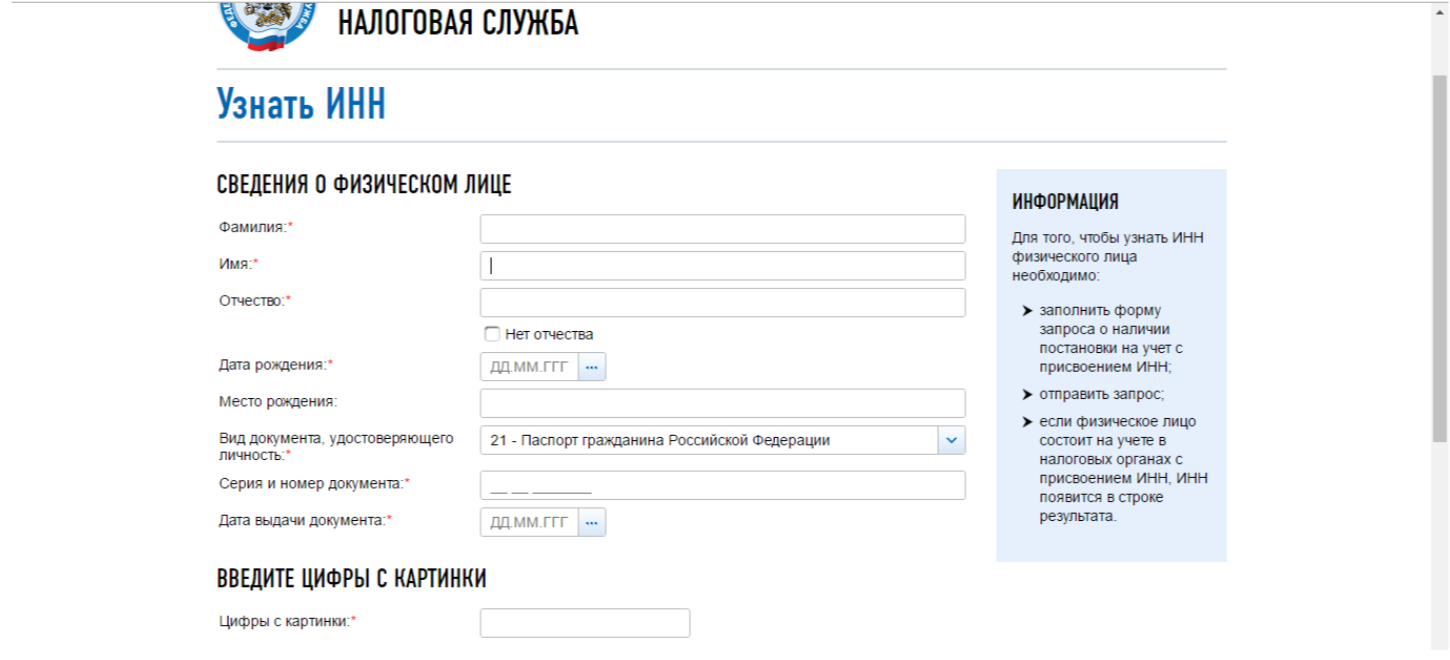

Поэтому чтобы точно узнать применяемый режим налогообложения по ИНН, лучше обратиться в любую инспекцию ФНС. Составляется запрос в произвольной форме, указывается ИНН субъекта и обратный адрес, на который будет получен письменный ответ с печатью налогового органа. Этот документ сможет послужить весомым доказательством при возникновении споров.

Еще проще получить нужные данные, если у вас уже оформлена электронная подпись для работы с ФНС и есть доступ в личный кабинет. Тогда запрос о СНО контрагента можно направить в электронной форме.

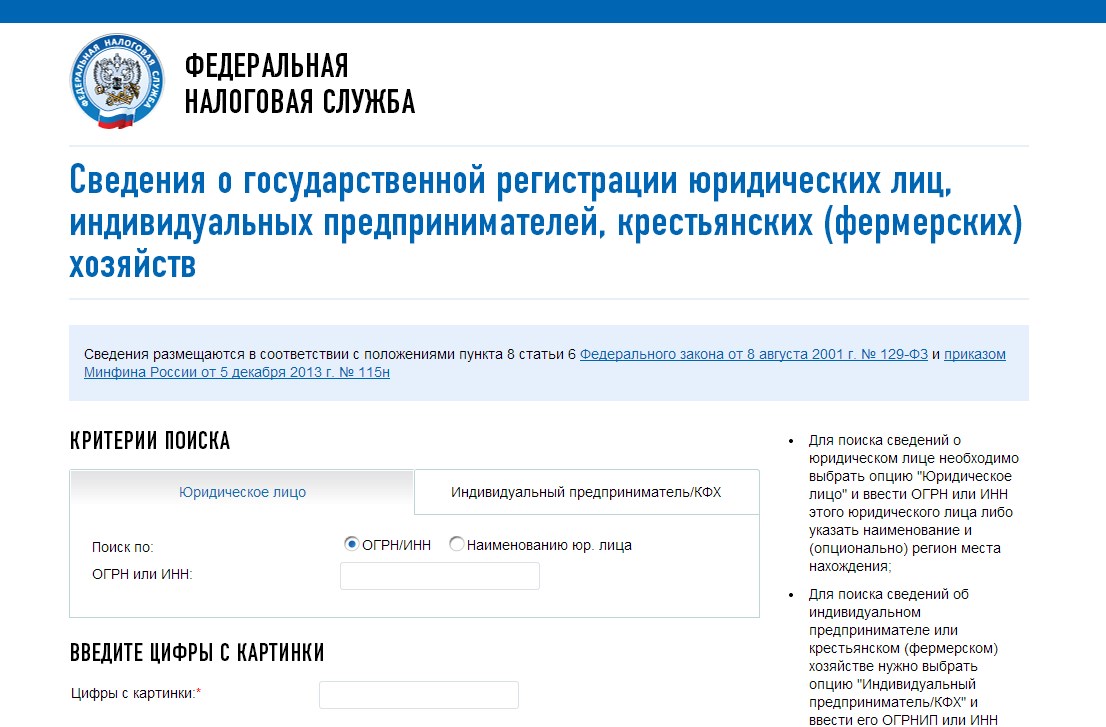

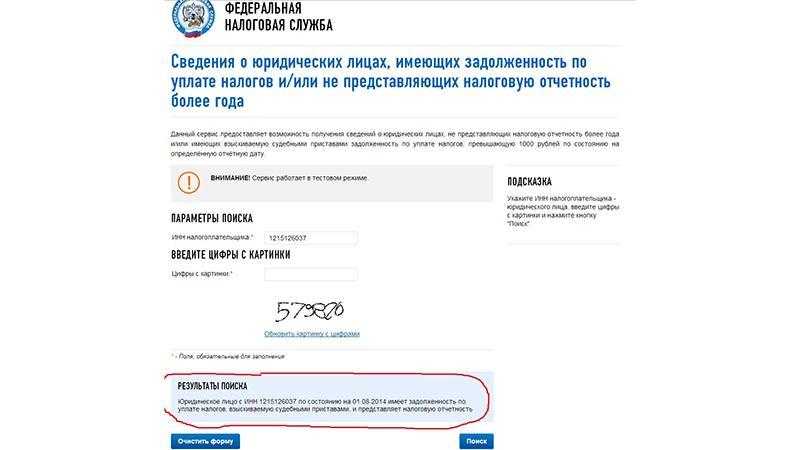

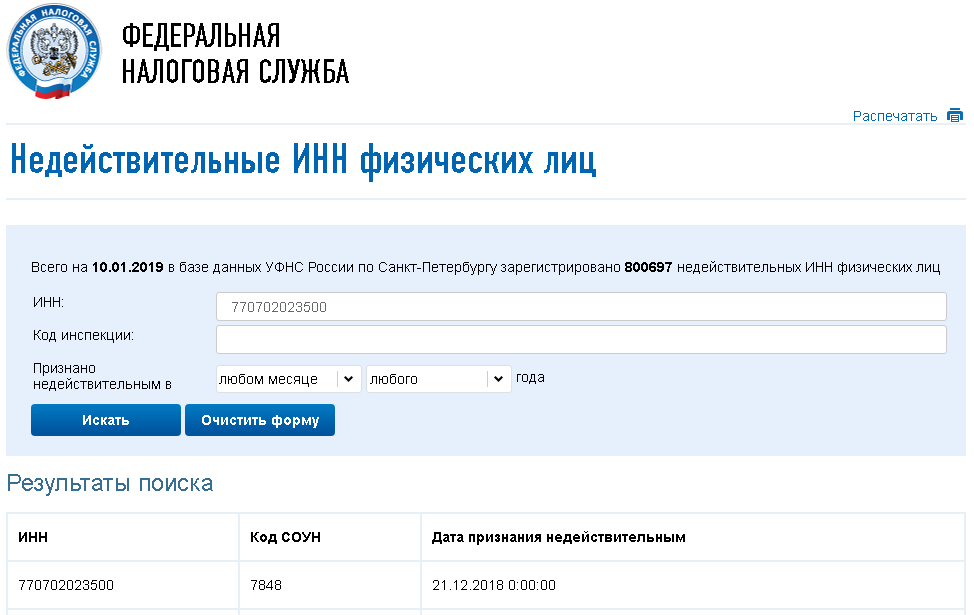

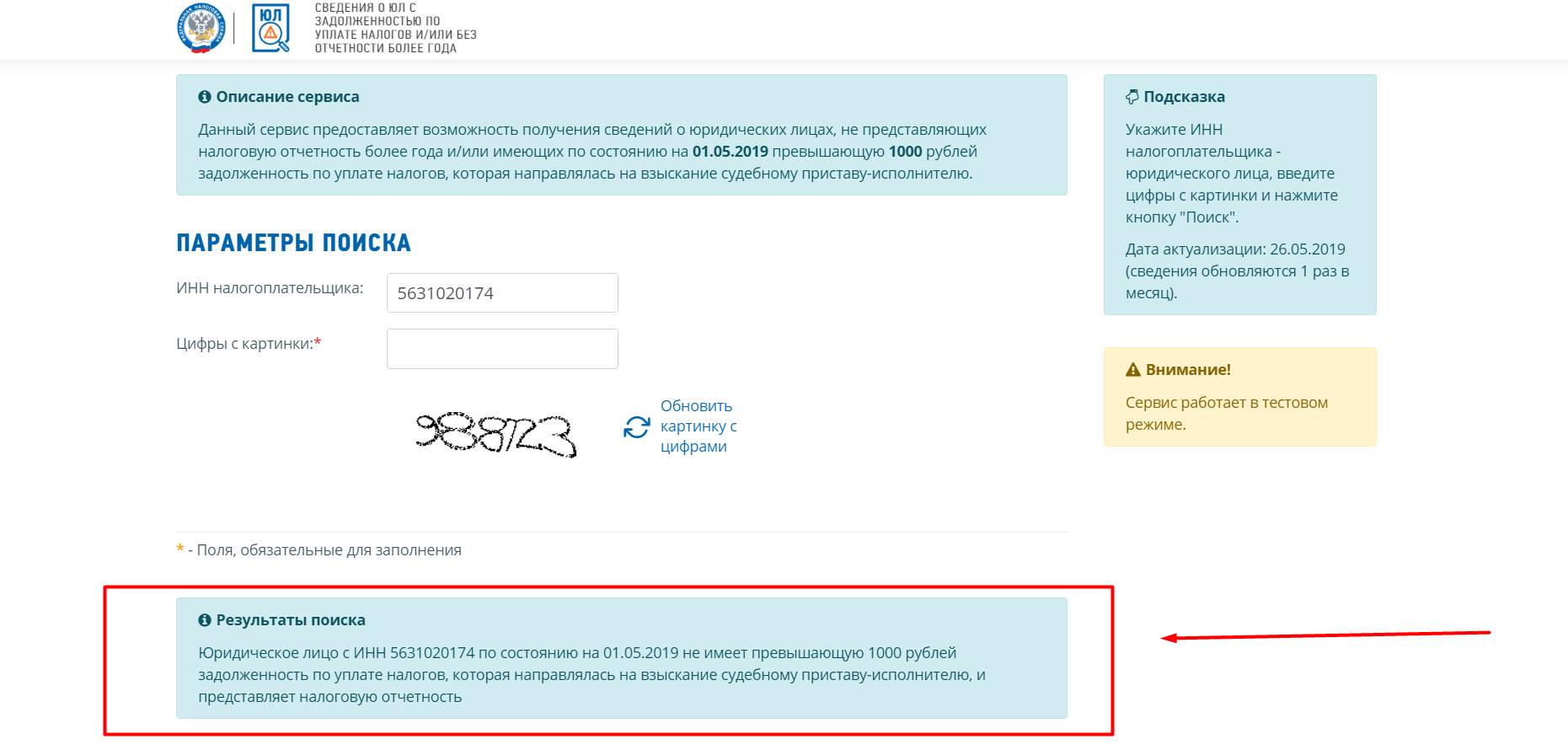

Также можно обратиться к сервису « Предоставление сведений из ЕГРЮЛ/ЕГРИП в электронном виде» на сайте налоговой службы. Он не предоставит официального ответа на вопрос о налоговой системе, но все же даст представление о ней по косвенному признаку.

В поисковой строке достаточно ввести ИНН бизнес-субъекта. Можно также поискать по названию/имени, но при этом рекомендуется указать регион:

Можно также поискать по названию/имени, но при этом рекомендуется указать регион:

После нажатия кнопки «Найти» система выдаст наименование компании или ИП. Кликнув на него, можно скачать выписку из реестра в формате .pdf. В ней нужно посмотреть раздел со сведениями о записях, внесенных в ЕГРЮЛ/ЕГРИП, а далее — подраздел с перечнем документов, которые представлялись в ИФНС. Если было подано уведомление о переходе на специальный налоговый режим, значит, он и применяется:

На картинке видно, что подавалось уведомление о переходе на УСН. Следовательно, применяется упрощенка. Если же никакое уведомление не подавалось, то субъект применяет основную систему.

Правда, некоторые режимы можно совмещать. Например, перейдя на УСН, предприниматель может купить патент, а эти сведения в реестре не фигурируют. То есть точно узнать режим налогообложения по выписке из реестра можно не всегда. Однако из нее можно сделать вывод о том, должен ли в силу применяемой налоговой системы контрагент платить НДС или нет (на всех спецрежимах, кроме ЕСХН, его не платят). А это, как сказано выше, наиболее частая причина выяснения СНО партнера по бизнесу.

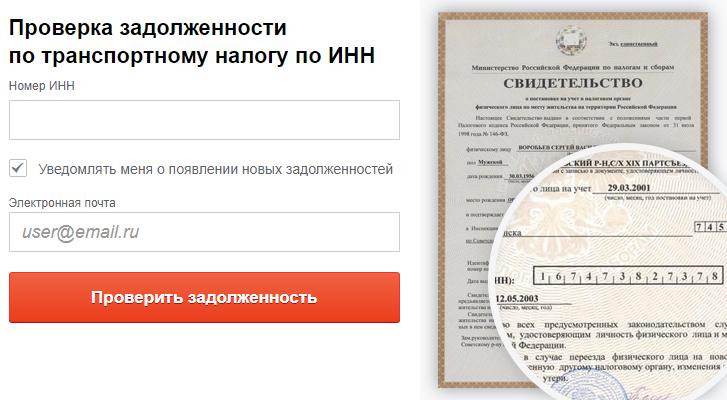

Единственная налоговая система, о применении которой можно получить точную информацию — это НПД для предпринимателей и самозанятых лиц. Для этого ФНС разработала специальный сервис. Для проверки статуса самозанятого достаточно ввести ИНН ИП /самозанятого и дату, на которую нужна информация. Если гражданин среди плательщиков НПД не найден, значит, он им не является. Вот как выглядит этот поисковый сервис:

О том, как проверить сторону по сделке перед тем как заключить договор, мы рассказали в этой статье.

Налог на имущество за 2020 год изменится

С 1 января 2020 года на территории Приморского края применяется новый порядок исчисления налога на имущество, при котором база для исчисления налога определяется как кадастровая стоимость объекта. Таким образом, в 2021 году при расчете налога на имущество за налоговый период 2020 года налоговой базой будет являться кадастровая стоимость объекта налогообложения.

Порядок исчисления налога на имущество физических лиц исходя из кадастровой стоимости установлен с 1 января 2015 года (глава 32 Налогового кодекса Российской Федерации).

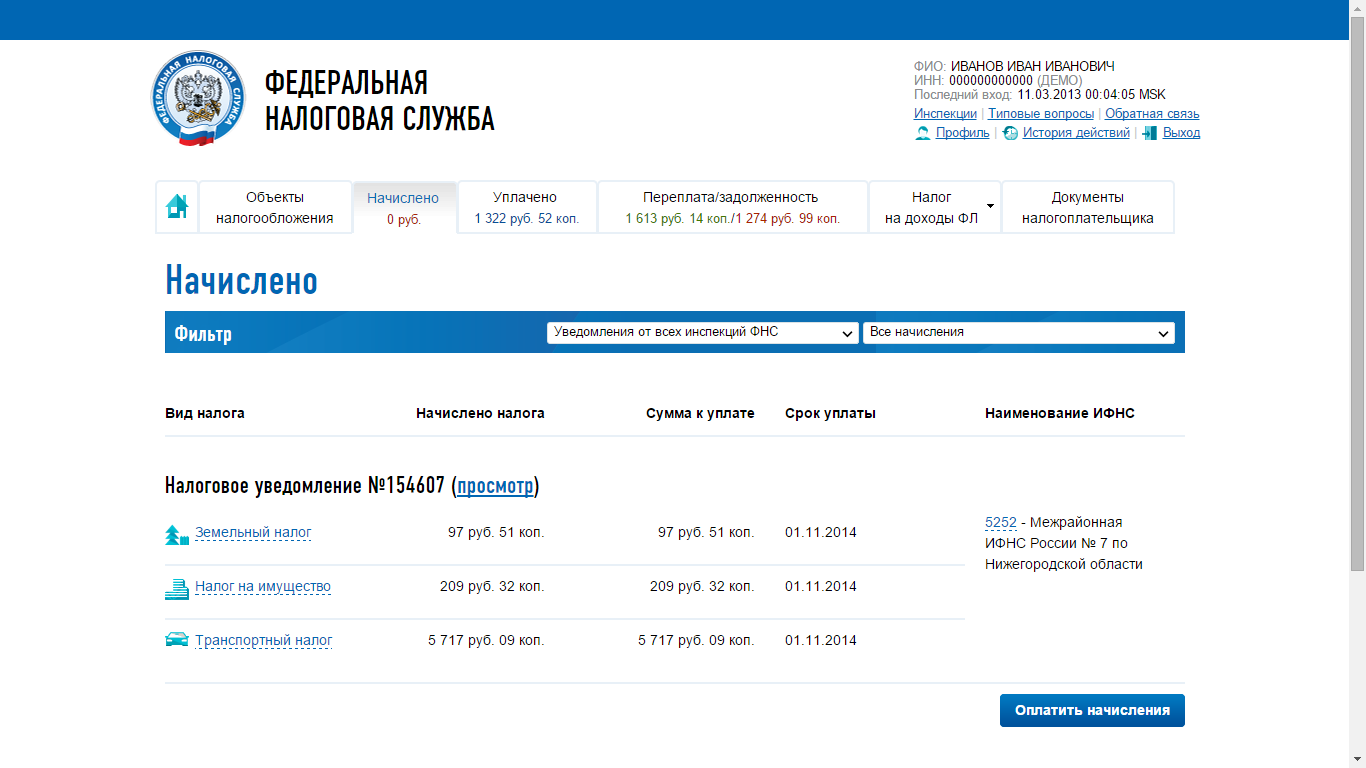

Налог на имущество физических лиц рассчитывает налоговая инспекция по месту нахождения имущества по истечении календарного года и направляет налогоплательщику налоговое уведомление. Самостоятельно рассчитывать налог не нужно.

Однако уже сейчас вы можете узнать примерную сумму налога на имущество физических лиц с помощью сервиса «Налоговые калькуляторы» на сайте ФНС России (www.nalog.ru)

И еще раз напоминаем, определенные категории граждан имеют право на налоговую льготу (пункт 1 статьи 407 Налогового кодекса Российской Федерации), и применение нового порядка исчисления налога на имущество физических этот перечень не изменил (пенсионеры, получающие пенсии на основании законодательства Российской Федерации или другого государства, инвалиды I и II групп, инвалиды с детства, дети-инвалиды, участники боевых операций и др.). Информация о льготах, установленных местными органами власти, размещена в сервисе ФНС России «Справочная информация о ставках и льготах по имущественным налогам».

Налоговая льгота предоставляется в размере суммы налога, подлежащей уплате, и только если имущество не используется в предпринимательской деятельности. Получение льготы носит заявительный характер. Например, пенсионерам, самая многочисленная категория льготников, предоставляется освобождение от уплаты налога на имущество в отношении одного объекта каждого из налогооблагаемых видов имущества. Если пенсионер владеет несколькими квартирами, то льгота предоставляется только в отношении одной квартиры, а в отношении других будет применен налоговый вычет.

Налоговые вычеты определены пунктами 3 — 6 статьи 403 Налогового кодекса Российской Федерации, носят без заявительный характер, используются при исчислении налоговой базы путем уменьшения ее величины на определенные нормативы — для жилых домов и жилых строений на земельных участках применяется вычет в размере кадастровой стоимости 50 кв. м, для квартир размер вычета равен кадастровой стоимости 20 кв. м, для комнат — 10 кв. м.

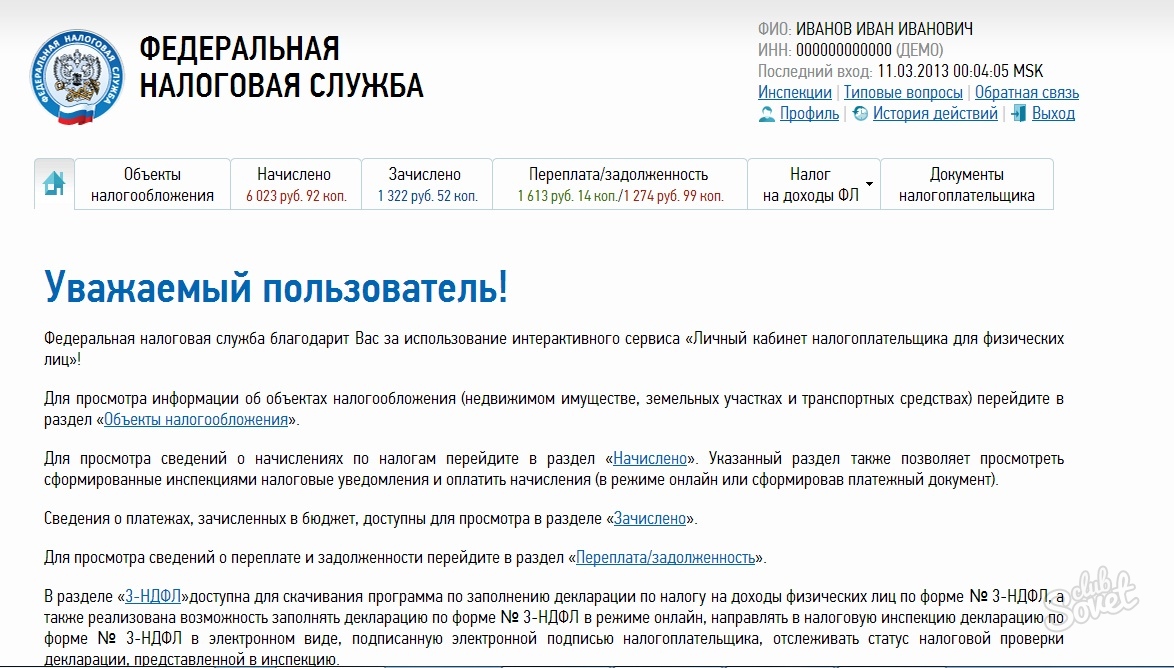

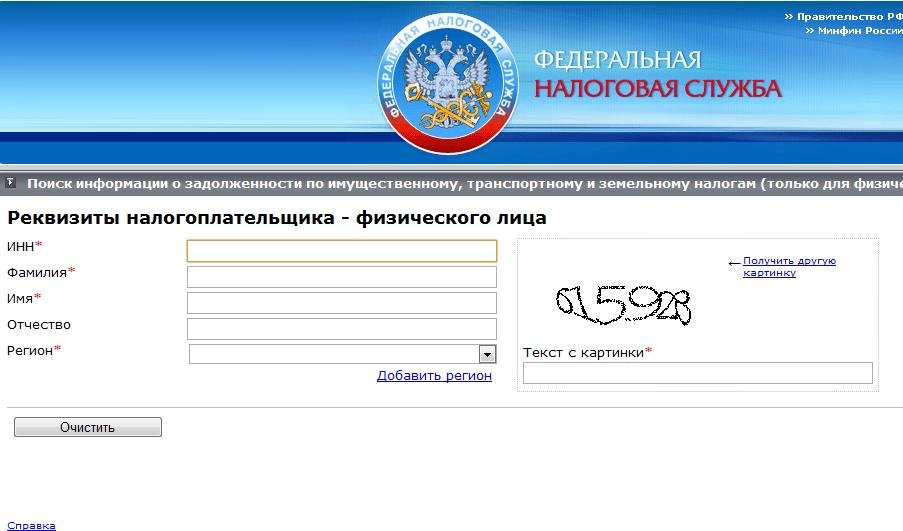

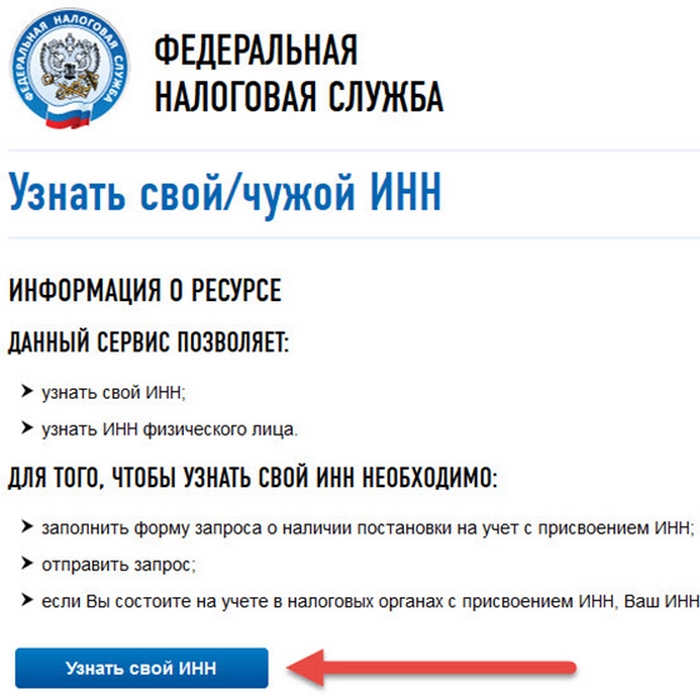

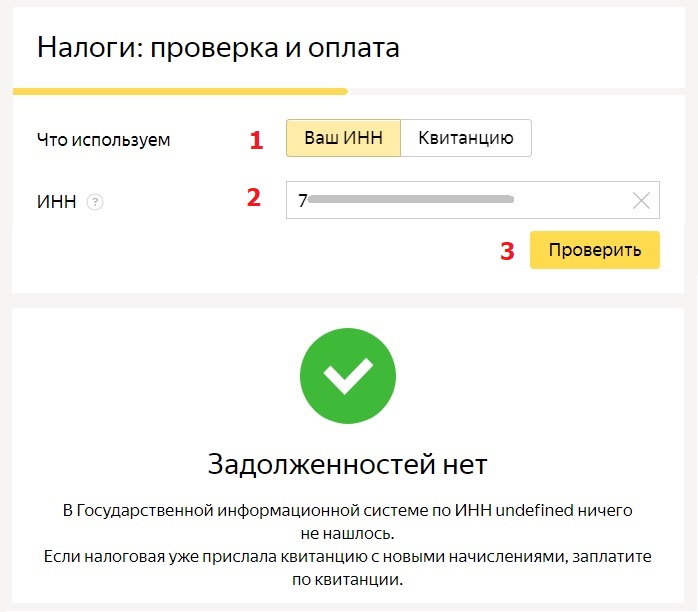

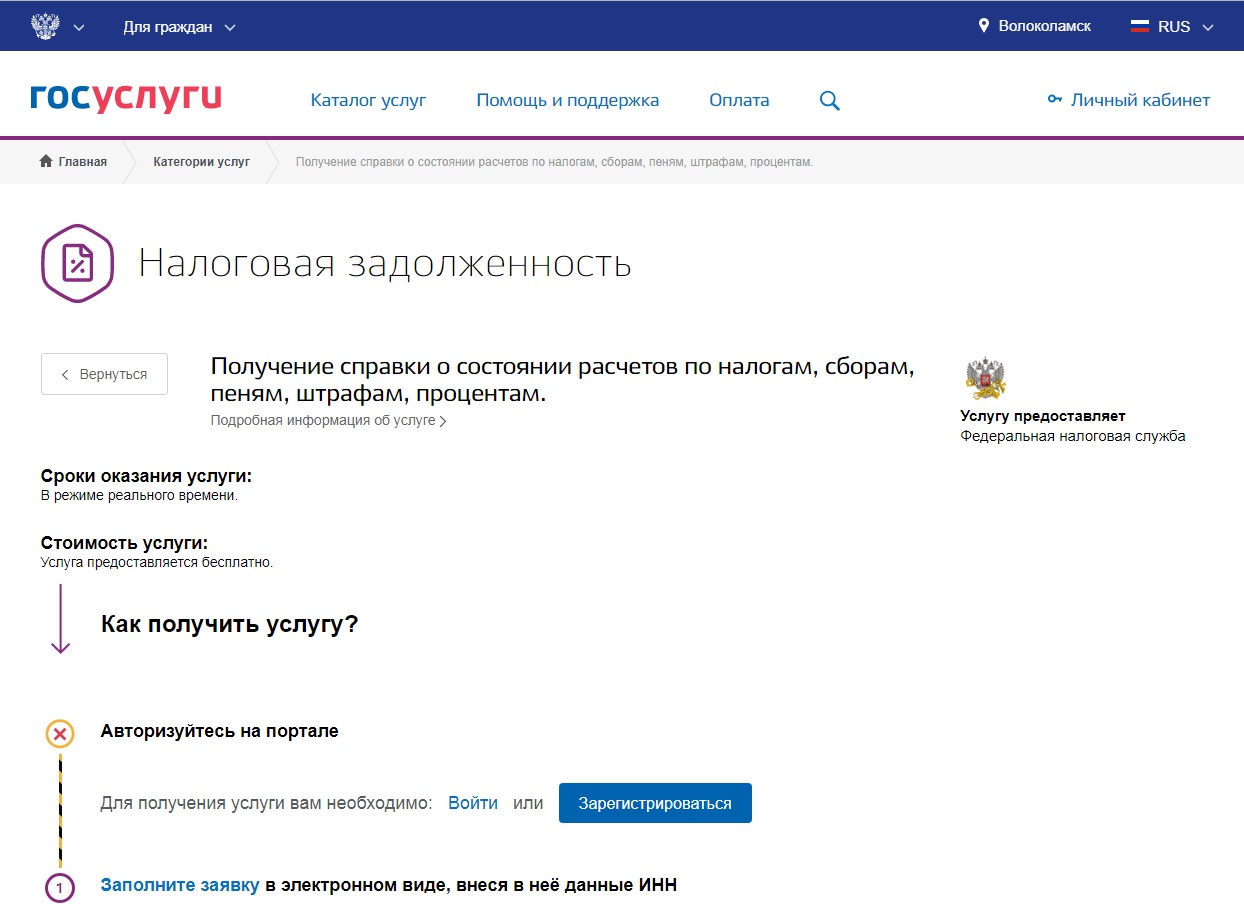

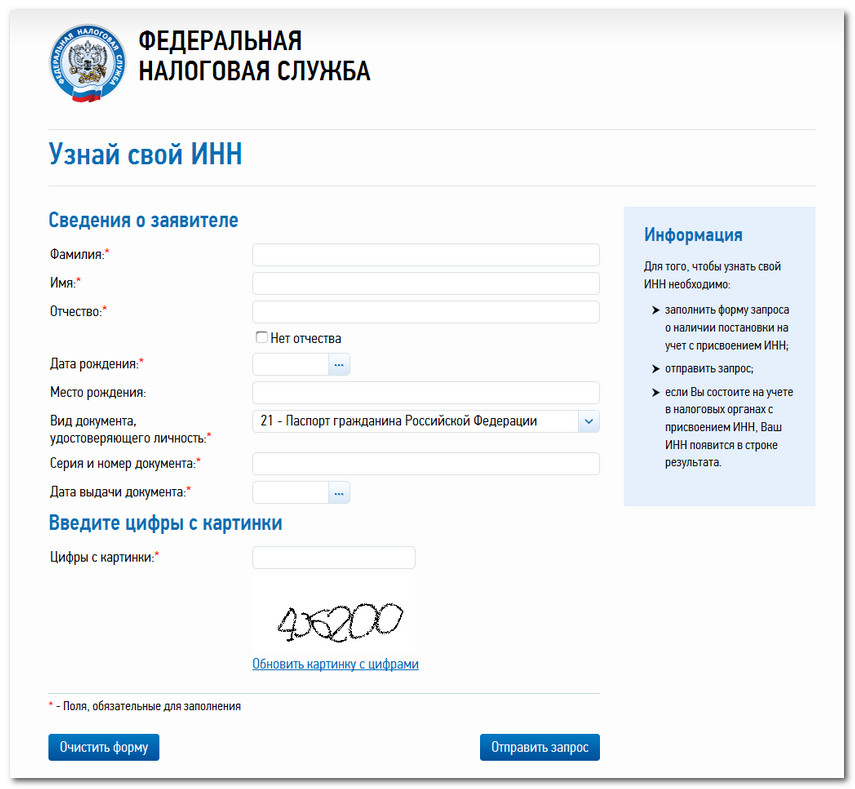

Налогоплательщики — физические лица также могут воспользоваться такими сервисами сайта ФНС России, как: «Личные кабинеты», «Сведения об ИНН», «Уплата налогов и пошлин» и многими другими.

МИФНС России № 6 по Приморскому краю

Как узнать КБК организации по ИНН или ОКТМО

В статье дана краткая характеристика кодов бюджетной классификации и определение структуры шифра. Если вы хотите понять, как узнать КБК организации по ИНН и ОКТМО, то скажем сразу, что это невозможно: эти понятия никак не связаны между собой. Однако можно найти КБК онлайн — подробная инструкция дана в соответствующем пункте.

Любые финансовые операции, совершенные организацией, отражают в платежных поручениях при отправке средств. Делая взносы или оплачивая налоговые суммы, плательщик указывает в платежке тип оплаты, зашифрованный под аббревиатурой КБК.

Структура кода

Согласно ст. 1 Приказа Минфина России № 65н от 01.07.2013 (ред. 26.11.2018), коды бюджетной классификации (КБК) — комбинация из 20 цифр, которые отражают тип платежа. Соответственно, код нужен для перечисления средств за необходимую операцию. Если указать неверный шифр, то платеж останется невыясненным и не засчитается за уплату, например, штрафа или очередной суммы сбора.

1 Приказа Минфина России № 65н от 01.07.2013 (ред. 26.11.2018), коды бюджетной классификации (КБК) — комбинация из 20 цифр, которые отражают тип платежа. Соответственно, код нужен для перечисления средств за необходимую операцию. Если указать неверный шифр, то платеж останется невыясненным и не засчитается за уплату, например, штрафа или очередной суммы сбора.

Цифры разделены на три блока, каждый охватывает по несколько комбинаций. Блоки:

- Первый — шифр главного распределителя денег из бюджета. Он всегда начинается с числа 182 (ст. 2 гл. 2 Приказа Минфина № 65н).

- Второй — код типа прибыли (ст. 3 гл. 2 Приказа Минфина № 65н), который содержит пять подразделов:

- группа прибыли, которая нумеруется единичной цифрой;

- подгруппа прибыли, состоящая из двухзначного числа;

- статья доходов нумеруется двумя единичными символами;

- подстатья доходов содержит три цифры;

- элемент прибыли состоит из двухзначного числа.

- Третий — закодированные подтипы прибыли в бюджет (ст. 4 (1) гл. 2 Приказа Минфина № 65н), который состоит из двух подразделов:

- группа подтипа прибыли, содержащая четыре цифровых символа: 1000, 2000, 3000 или 4000;

- аналитическая группа подтипов дохода в бюджет содержит три числовых значения.

Также законодательство РФ в Приказе Минфина № 65н отдельно классифицирует поступления (гл. II), расходы (гл. III), операции сектора госуправления (гл. V) и источники, которые финансируют дефицит бюджета (гл. IV). Комбинация чисел для остальных КБК разная, соответственно, шифры тоже разнятся.

Поиск КБК

Код бюджетной классификации — шифровка, которая не зависит от индивидуального номера плательщика или муниципального образования. Коды представлены на официальных ресурсах: сайт ФНС России или в Приказе Минфина России № 65н. При заполнении платежки онлайн сервисы проставляют коды автоматически.

По ИНН

КБК по ИНН узнать онлайн невозможно, так как эти два понятия не связаны между собой. Коды бюджетной классифицирует Министерство финансов РФ, а средства поступают в налоговый бюджет. Если сравнить структуру кода и ИНН, то очевидно, что никакую информацию индивидуальный номер плательщика сборов не может дать. По ИНН можно уточнить ОГРН, номер ФНС, к которой прикреплен гражданин, либо КПП плательщика.

Коды бюджетной классифицирует Министерство финансов РФ, а средства поступают в налоговый бюджет. Если сравнить структуру кода и ИНН, то очевидно, что никакую информацию индивидуальный номер плательщика сборов не может дать. По ИНН можно уточнить ОГРН, номер ФНС, к которой прикреплен гражданин, либо КПП плательщика.

По ОКТМО

ОКТМО — общероссийская классификация территориальных муниципальных образований, регламентируемая службой статистики, которая нумерует классификатор ОК 033-2013. Шифр содержит 8 или 11 цифр, где первые 8 числовых символа — муниципальные образования, а оставшиеся — населенные пункты. Административные центры и города зашифрованы таким способом, чтобы ФНС, куда поступают деньги, знала, в каком регионе находится плательщик. Проще говоря, код по ОКТМО означает регион страны, поэтому КБК и ОКТМО не взаимосвязаны, и по шифру муниципальных образований тип платежа уточнить невозможно.

Как узнать КБК организации онлайн

Действующую комбинацию бюджетных поступлений или расходов возможно узнать онлайн только на порталах, содержащих официальную правовую документацию:

или на ресурсе ФНС. Чтобы уточнить информацию на портале налоговиков, нужно:

1. Пройти по ссылке.

2. Выбрать категорию плательщика: индивидуальный предприниматель, юридическое или физическое лицо.

3. Выбрать налог или пошлину, за которую вносится оплата.

4. Выбрать тип дохода, а напротив названия будет 20-значный код бюджетной классификации.

При заполнении платежки в банке можно уточнить сведения у сотрудника банковского учреждения.

Взимается ли налог за покупку рекламы на Facebook?

Facebook не предоставляет консультации по вопросам налогообложения. Если у вас остались вопросы, рекомендуем обратиться к налоговому консультанту или в местные налоговые органы. Ниже представлена актуальная информация о налогообложении в разных странах.

Если в вашей квитанции о покупке рекламы на Facebook компания Facebook Ireland LTD указана как продавец, а адрес покупателя (то есть ваш) находится в Ирландии, к стоимости рекламы мы добавим НДС согласно местной расчетной ставке. Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Подробнее о том, как найти сумму НДС в отчете по биллингу.

Эта информация относится к рекламодателям, адреса компаний которых находятся в Бельгии, Великобритании, Германии, Дании, Испании, Нидерландах, Норвегии, Польше, Франции и Швеции.

Если в вашей квитанции о покупке рекламы на Facebook наш офис в вашей стране указан как продавец (например, ваша компания находится в Бельгии и вы получили квитанцию от нашего бельгийского филиала Facebook Belgium Sprl), а адрес покупателя (то есть ваш) находится не в Ирландии, но в ЕС или Великобритании, и вы приобретаете рекламу на Facebook в коммерческих целях, мы добавим к стоимости рекламы НДС.

Однако если вы зарегистрированы как плательщик НДС, вероятно, вы сможете получить возврат этих средств от налогового органа. Facebook не предоставляет консультации по вопросам налогообложения. Если у вас остались вопросы, рекомендуем обратиться к налоговому консультанту или в местные налоговые органы.

Если в вашей квитанции о покупке рекламы на Facebook компания Facebook Ireland LTD указана как продавец, а адрес покупателя (то есть ваш) находится не в Ирландии, но в ЕС или Великобритании, и вы приобретаете рекламу на Facebook в коммерческих целях, мы не будем добавлять к стоимости рекламы НДС.

Однако вы должны будете самостоятельно определять размер НДС согласно местной расчетной ставке. Facebook не предоставляет консультации по вопросам налогообложения. Если у вас остались вопросы, рекомендуем обратиться к налоговому консультанту или в местные налоговые органы.

Если вы приобретаете рекламу на Facebook не в коммерческих, а в личных целях, мы добавим к стоимости рекламы НДС согласно местной расчетной ставке.

Подробнее о том, как найти сумму НДС в квитанции о покупке рекламы на Facebook.

С 1 октября 2018 года действует следующее правило: если в вашей квитанции о покупке рекламы на Facebook компания Facebook India указана как продавец, а адрес покупателя (то есть ваш) находится в Индии, к стоимости рекламы мы будем добавлять налог на товары и услуги (GST) и налог, удержанный из общей суммы доходов (TDS), согласно местной расчетной ставке. Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Примечание. Если вы используете ежемесячное выставление счетов, чтобы оплачивать рекламу на Facebook, налог, удержанный из общей суммы доходов (TDS), не будет включен в ваш счет на оплату. Вы обязаны оплатить налог TDS государству и предоставить Facebook справку, подтверждающую факт оплаты.

Подробнее о налоге на товары и услуги (GST) в Индии. Подробнее о возврате налога, удержанного из общей суммы доходов (TDS), в Индии.

Подробнее о налоге на товары и услуги (GST) в Индии для ежемесячного выставления счетов на оплату.

С 1 августа 2018 года действует следующее правило: если в вашей квитанции о покупке рекламы на Facebook юридическое лицо, зарегистрированное не в Австралии, указано как продавец, а адрес покупателя (то есть ваш) находится в Австралии; если вы приобретаете рекламу на Facebook не в коммерческих целях или ваша компания не зарегистрирована как плательщик налога на товары и услуги (GST), к стоимости рекламы мы будем добавлять налог GST согласно местной расчетной ставке. Если вы зарегистрированы как плательщик GST и приобретаете рекламу в коммерческих целях, во избежание добавления GST к стоимости рекламы на Facebook предоставьте нам свой австралийский регистрационный номер компании (ABN).

Если в вашей квитанции о покупке рекламы на Facebook компания Facebook Australia указана как продавец, а адрес покупателя (то есть ваш) находится в Австралии, к стоимости рекламы мы добавим налог на товары и услуги (GST) согласно местной расчетной ставке. Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Подробнее о добавлении номера ABN в рекламный аккаунт и налоге на товары и услуги (GST) в Австралии.

С 1 января 2019 года действует следующее правило: если адрес покупателя (то есть ваш) находится в России, к стоимости рекламы мы будем добавлять налог на добавленную стоимость (НДС) согласно местной расчетной ставке. Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Подробнее о налоге на добавленную стоимость (НДС) в России.

С 1 марта 2019 года действует следующее правило: если адрес покупателя (то есть ваш) находится в Квебеке и вы не указали в рекламном аккаунте Facebook свой регистрационный номер плательщика налога с продаж в Квебеке (QST), к стоимости рекламы мы будем добавлять QST согласно местной расчетной ставке. Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Подробнее о налоге с продаж в Квебеке (QST).

С 1 декабря 2018 года действует следующее правило: если адрес покупателя (то есть ваш) находится в Колумбии, вы не указали в рекламном аккаунте Facebook свой идентификационный номер налогоплательщика (NIT) и не указали, что являетесь плательщиком НДС на общих условиях, к стоимости рекламы мы будем добавлять НДС согласно местной расчетной ставке. Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Подробнее о налоге на добавленную стоимость (НДС) в Колумбии.

С 1 апреля 2019 года действует следующее правило: если адрес покупателя (то есть ваш) находится в Турции и вы не указали свой идентификационный номер плательщика НДС в Турции, к стоимости рекламы мы будем добавлять НДС согласно местной расчетной ставке. Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Подробнее о налоге на добавленную стоимость (НДС) в Турции.

С 1 мая 2019 года действует следующее правило: если адрес покупателя (то есть ваш) находится в Южной Африке, к стоимости рекламы мы будем добавлять НДС согласно местной расчетной ставке. Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Подробнее о налоге на добавленную стоимость (НДС) в Южной Африке.

Если в вашей квитанции о покупке рекламы на Facebook компания Facebook Ireland LTD указана как продавец, а адрес покупателя (то есть ваш) находится в Южной Корее, вы приобретаете рекламу на Facebook не в коммерческих целях или ваша компания не зарегистрирована как плательщик НДС, к стоимости рекламы мы добавим НДС согласно местной расчетной ставке. Если вы зарегистрированы как плательщик НДС и приобретаете рекламу в коммерческих целях, укажите в рекламном аккаунте Facebook регистрационный номер своей компании, чтобы к стоимости рекламы не был добавлен НДС.

Подробнее о налоге на добавленную стоимость (НДС) в Южной Корее.

Если в вашей квитанции о покупке рекламы на Facebook компания Facebook Korea указана как продавец, а адрес покупателя (то есть ваш) находится в Южной Корее, к стоимости рекламы мы добавим НДС согласно местной расчетной ставке. НДС взимается независимо от статуса регистрации вашей компании. Однако если вы зарегистрированы как плательщик НДС и добавили действительный регистрационный номер компании (BRN) в свой рекламный аккаунт Facebook, вероятно, вы сможете получить возврат этих средств от местного налогового органа. Facebook не предоставляет консультации по вопросам налогообложения. Если у вас остались вопросы, рекомендуем обратиться к налоговому консультанту или в местные налоговые органы.

Однако если вы зарегистрированы как плательщик НДС и добавили действительный регистрационный номер компании (BRN) в свой рекламный аккаунт Facebook, вероятно, вы сможете получить возврат этих средств от местного налогового органа. Facebook не предоставляет консультации по вопросам налогообложения. Если у вас остались вопросы, рекомендуем обратиться к налоговому консультанту или в местные налоговые органы.

Подробнее о южнокорейском налоге на добавленную стоимость (НДС) для ежемесячного выставления счетов от Facebook в Корее.

Если в вашей квитанции о покупке рекламы на Facebook компания Facebook New Zealand указана как продавец, а адрес покупателя (то есть ваш) находится в Новой Зеландии, к стоимости рекламы мы добавим налог на товары и услуги (GST) согласно местной расчетной ставке. GST взимается независимо от того, зарегистрированы ли вы как плательщик GST.

Если в вашей квитанции о покупке рекламы на Facebook компания Facebook Ireland LTD указана как продавец, мы не будем применять налог на товары и услуги (GST) к стоимости рекламы. Однако, возможно, вы должны будете самостоятельно определять размер GST (в соответствии с принципом обратного налогообложения) согласно местной расчетной ставке. Facebook не предоставляет консультации по вопросам налогообложения. Если у вас остались вопросы, рекомендуем обратиться к налоговому консультанту или в местные налоговые органы.С 1 января 2020 года действует следующее правило: если адрес покупателя (то есть ваш) находится в Сингапуре и вы не указали в рекламном аккаунте свой регистрационный номер плательщика налога на товары и услуги (GST), к стоимости рекламы мы будем добавлять GST согласно местной расчетной ставке.

Подробнее о налоге на товары и услуги (GST) в Сингапуре.

С 1 января 2020 года действует следующее правило: если адрес покупателя (то есть ваш) находится в Малайзии, к стоимости рекламы мы будем добавлять налог на услуги согласно местной расчетной ставке.

Подробнее о налоге на услуги в Малайзии.

С 1 сентября 2019 года действует следующее правило: если адрес покупателя (то есть ваш) находится в Саудовской Аравии и вы не указали в рекламном аккаунте Facebook свой идентификационный номер налогоплательщика, к стоимости рекламы мы будем добавлять НДС согласно местной расчетной ставке.

Подробнее о налоге на добавленную стоимость (НДС) в Саудовской Аравии.

С 1 сентября 2019 года действует следующее правило: если адрес покупателя (то есть ваш) находится в Бахрейне и вы не указали в рекламном аккаунте Facebook свой номер счета по учету НДС, к стоимости рекламы мы будем добавлять НДС согласно местной расчетной ставке.

Подробнее о налоге на добавленную стоимость (НДС) в Бахрейне.

С 1 августа 2019 года действует следующее правило: если адрес покупателя (то есть ваш) находится в Объединенных Арабских Эмиратах и вы не указали в рекламном аккаунте Facebook свой налоговый регистрационный номер (TRN), к стоимости рекламы мы будем добавлять НДС согласно местной расчетной ставке.

Подробнее о налоге на добавленную стоимость (НДС) в Объединенных Арабских Эмиратах.

С 1 марта 2020 года действует следующее правило: если адрес покупателя (то есть ваш) находится в Беларуси, к стоимости рекламы мы будем добавлять НДС согласно местной расчетной ставке. Это будет происходить, если вы не добавили в рекламный аккаунт Facebook свой идентификационный номер плательщика НДС в Беларуси и не указали, что являетесь юридическим лицом в этой стране, ответственным за самостоятельное определение и уплату НДС согласно статьям 114 и 141 Налогового кодекса Беларуси.

Подробнее о налоге на добавленную стоимость (НДС) в Беларуси.

С 1 апреля 2020 года действует следующее правило: если адрес покупателя (то есть ваш) находится в Барбадосе, к стоимости рекламы мы будем добавлять НДС согласно местной расчетной ставке. Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Подробнее о налоге на добавленную стоимость (НДС) в Барбадосе.

С 1 мая 2020 года действует следующее правило: если адрес покупателя (то есть ваш) находится на Гавайях, к стоимости рекламы мы будем добавлять общий акцизный сбор (GET) согласно местной расчетной ставке. Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Подробнее об общем акцизном сборе (GET) на Гавайях.

С 1 июля 2019 года действует следующее правило: если адрес покупателя (то есть ваш) находится в Бангладеше и вы не указали в рекламном аккаунте Facebook идентификационный номер своей компании (BIN), к стоимости рекламы мы будем добавлять НДС согласно местной расчетной ставке. Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Подробнее о налоге на добавленную стоимость (НДС) в Бангладеше.

С 1 июля 2020 года действует следующее правило: если адрес покупателя (то есть ваш) находится в Чили, вы не добавили в рекламный аккаунт Facebook свой идентификационный номер налогоплательщика Чили (RUT) и не указали, что зарегистрированы как плательщик НДС в Чили, к стоимости рекламы мы будем добавлять НДС согласно местной расчетной ставке. Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Подробнее о налоге на добавленную стоимость (НДС) в Чили.

С 1 сентября 2020 года действует следующее правило: если адрес покупателя (то есть ваш) находится в Индонезии, к стоимости рекламы мы будем добавлять НДС согласно местной расчетной ставке. Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Подробнее о налоге на добавленную стоимость (НДС) в Индонезии.

С 1 июля 2020 года действует следующее правило: если адрес покупателя (то есть ваш) находится в Узбекистане, вы не добавили в свой рекламный аккаунт Facebook идентификационный номер плательщика НДС и не указали, что являетесь юридическим лицом, зарегистрированным в Узбекистане, к стоимости рекламы мы будем добавлять НДС согласно местной расчетной ставке.

Подробнее о налоге на добавленную стоимость (НДС) в Узбекистане.

С 1 октября 2020 года действует следующее правило: если адрес покупателя (то есть ваш) находится в Камеруне, к стоимости рекламы мы будем добавлять НДС согласно местной расчетной ставке. Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Подробнее о налоге на добавленную стоимость (НДС) в Камеруне.

С 1 сентября 2020 года действует следующее правило: если адрес покупателя (то есть ваш) находится в Зимбабве, к стоимости рекламы мы будем добавлять НДС согласно местной расчетной ставке. Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Подробнее о налоге на добавленную стоимость (НДС) в Зимбабве.

С 16 сентября 2020 года действует следующее правило: если вы рекламодатель и находитесь в Эквадоре, к стоимости рекламы финансовый посредник будет добавлять НДС согласно местной расчетной ставке. Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Подробнее о налоге на добавленную стоимость (НДС) в Эквадоре.

С мая 2018 года действует следующее правило: если вы рекламодатель, находитесь в Аргентине и приобретаете рекламу у компании Facebook Ireland, к стоимости рекламы финансовый посредник будет добавлять НДС согласно местной расчетной ставке. Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Подробнее о налоге на добавленную стоимость (НДС) в Аргентине.

С 1 октября 2020 года действует следующее правило: если вы рекламодатель, находитесь в Коста-Рике и приобретаете рекламу у компании Facebook Ireland, к стоимости рекламы финансовый посредник будет добавлять НДС согласно местной расчетной ставке. Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Подробнее о налоге на добавленную стоимость (НДС) в Коста-Рике.

С 1 октября 2020 года действует следующее правило: если адрес покупателя (то есть ваш) находится в Молдове и вы не подтвердили, что размещаете рекламу в коммерческих целях, к стоимости рекламы мы будем добавлять НДС согласно местной расчетной ставке.

Подробнее о налоге на добавленную стоимость (НДС) в Молдове.

С 1 ноября 2020 года действует следующее правило: если адрес покупателя (то есть ваш) находится на Багамах, к стоимости рекламы мы будем добавлять НДС согласно местной расчетной ставке. Это будет происходить независимо от того, в каких целях вы приобретаете рекламу на Facebook — коммерческих или личных.

Подробнее о налоге на добавленную стоимость (НДС) на Багамах.

Link & Learn Taxes | Налоговая служба

Обеспечение добровольцев качественными решениями для электронного обучения

Link & Learn Taxes — это веб-программа, предлагающая шесть сертификационных курсов для волонтеров и курс повышения квалификации для вернувшихся добровольцев. Этот тренинг готовит партнеров и волонтеров по программе добровольной помощи по подоходному налогу (VITA) и консультирования по вопросам налогообложения для пожилых людей (TCE), которые будут предоставлять качественные услуги по подготовке налоговой декларации в своих местных сообществах. Этот увлекательный интерактивный курс научит вас точно составлять налоговые декларации для физических лиц, и вы можете получить волонтерское свидетельство на этом пути в удобном для вас темпе! Некоторые налоговые специалисты могут даже получить кредиты на непрерывное образование при сертификации на определенном уровне и выполнении других особых требований.

Этот увлекательный интерактивный курс научит вас точно составлять налоговые декларации для физических лиц, и вы можете получить волонтерское свидетельство на этом пути в удобном для вас темпе! Некоторые налоговые специалисты могут даже получить кредиты на непрерывное образование при сертификации на определенном уровне и выполнении других особых требований.

Описание курсов

- Базовый: Покрывает завершение возврата по типу получателя заработной платы. Доходы по социальному обеспечению и штраф за досрочное изъятие сбережений являются частью Базового курса.

- Продвинутый: Покрывает завершение полного объема возвратов. Включает в себя прирост капитала и убытки, а также более сложные пенсионные вопросы.

- Пуэрто-Рико: Покрывает завершение возврата граждан США, которые являются добросовестными жителями Пуэрто-Рико.

- Иностранные студенты и ученые: Покрывает заполнение отчетов для иностранных студентов и ученых.

- Военные (факультативный специальный курс): Охватывает полный спектр отчетов, представленных военнослужащими вооруженных сил, резерва и национальной гвардии. Чтобы пройти этот курс, вы должны сначала пройти сертификацию в модуле курса «Продвинутый». Этот курс охватывает внутренние военные темы; поэтому военные представители или инструкторы, выезжающие за границу для оказания помощи или обучения, должны пройти сертификацию как на военных, так и на международных курсах.

- Международный (дополнительный специальный курс): Охватывает заполнение деклараций для налогоплательщиков, военных и невоенных, проживающих за пределами США и которым помогают волонтеры, работающие в посольствах и консульствах США или на военных объектах. Он включает в себя исключение иностранного дохода и иностранный налоговый кредит. Чтобы пройти этот курс, вы должны сначала пройти сертификацию в модуле курса «Продвинутый».

Обновленный тест Федерального налогового законодательства для профессионалов Циркуляра 230

Тест охватывает новые положения и изменения налогового законодательства. Волонтеры с профессиональным назначением поверенного, зарегистрированного агента или сертифицированного общественного бухгалтера могут пройти сертификацию с помощью теста на обновление циркуляра 230 Федерального налогового законодательства. Волонтер, прошедший этот уровень сертификации, может подготовить все налоговые декларации, которые подпадают под действие программы VITA / TCE, а также выполнять все волонтерские роли, такие как составитель налоговой отчетности, проверяющий качество и / или инструктор. Это необязательный тест для профессионалов Circular 230. Волонтеры, которые хотели бы пройти дополнительное обучение помимо этой сертификации, могут выбрать традиционные пути сертификации (базовый, расширенный и т. Д.).) доступны всем новым и вернувшимся волонтерам. Пожалуйста, обратитесь к информационному бюллетеню PDF для получения дополнительной информации.

Волонтеры с профессиональным назначением поверенного, зарегистрированного агента или сертифицированного общественного бухгалтера могут пройти сертификацию с помощью теста на обновление циркуляра 230 Федерального налогового законодательства. Волонтер, прошедший этот уровень сертификации, может подготовить все налоговые декларации, которые подпадают под действие программы VITA / TCE, а также выполнять все волонтерские роли, такие как составитель налоговой отчетности, проверяющий качество и / или инструктор. Это необязательный тест для профессионалов Circular 230. Волонтеры, которые хотели бы пройти дополнительное обучение помимо этой сертификации, могут выбрать традиционные пути сертификации (базовый, расширенный и т. Д.).) доступны всем новым и вернувшимся волонтерам. Пожалуйста, обратитесь к информационному бюллетеню PDF для получения дополнительной информации.

Варианты для волонтеров

Студенты-волонтеры

Студенты пройдут через интерактивный инструмент электронного обучения с уроками, которые включают налоговые темы, тематические исследования и моделирование собеседований. На каждом уроке есть значки средств массовой информации, указывающие на любые доступные средства массовой информации по предмету, а также ссылки на налоговые данные, оценки, учебные пособия по программному обеспечению, вспомогательные материалы и практическую лабораторию.По окончании уроков студенты могут пройти сертификацию на уровне, соответствующем их обучению. Вернувшиеся студенты могут пройти урок «Что нового в этом году», а затем пройти сертификацию на уровне, соответствующем их обучению и опыту.

Инструктор-волонтеры

Инструкторампредоставляются планы уроков и ответы на вопросы с упражнениями, которые включают заполненные налоговые формы и ссылки на внешние веб-сайты.

Стать волонтером

Если вы заинтересованы в работе с этой программой в качестве волонтера, но не подключены к волонтерскому сайту, просто предоставьте свою контактную информацию, используя регистрацию волонтеров и партнеров VITA / TCE. Ваша информация будет отправлена партнерам-спонсорам в вашем регионе для дальнейших контактов.

Ваша информация будет отправлена партнерам-спонсорам в вашем регионе для дальнейших контактов.

Кредит на непрерывное образование

Специалисты по налогообложению могут заработать кредиты на непрерывное образование (CE), пройдя необходимые налоговые сертификаты и выступив в качестве инструкторов-волонтеров, сертифицированных IRS, составителей налоговых деклараций и / или проверяющих качества в программе SPEC Volunteer Income Tax Assistance (VITA) или Tax Программы консультирования пожилых людей (TCE). Волонтеры могут заработать не более 18 кредитов на непрерывное образование.Все волонтеры, запрашивающие кредиты на повышение квалификации, должны соответствовать требованиям сертификации по налоговому законодательству через Link and Learn Taxes. Волонтерам не может быть выплачена компенсация за их работу в качестве инструкторов, проверяющих или составителей налоговых деклараций, если они стремятся получить баллы CE. Доступен информационный бюллетень в формате PDF с дополнительной информацией о кредитах на непрерывное образование.

Учебные и образовательные продукты в Интернете

Налоговый календарь IRS для предприятий и самозанятых

Налоговый календарь можно загрузить и распечатать или просмотреть в Интернете.

Видеопортал IRS

Видеопортал IRS содержит видео- и аудиопрезентации по темам, интересующим малый бизнес, физических лиц и налоговых специалистов. Вы найдете видеоклипы по налоговым темам, а также архивные версии живых панельных дискуссий и вебинаров.

Семинар по налогообложению малого бизнеса

Темы включают в себя: Что вам нужно знать о федеральных налогах и вашем новом бизнесе, как создать и вести свой бизнес, чтобы уплата налогов не доставляла хлопот, Федеральные налоги по безработице и многое другое.

Онлайн-заказ продуктов для малого бизнеса

Ищете инструмент, который поможет вам удовлетворить ваши налоговые требования? Выбирайте из наших бесплатных продуктов, разработанных специально для малого бизнеса / индивидуального предпринимателя, и получайте обновленную информацию о существующих продуктах. Закажите сегодня онлайн или по телефону 800-829-3676.

Закажите сегодня онлайн или по телефону 800-829-3676.

Налоговые мошенничества — как о них сообщать

Чтобы помочь общественности распознать и избежать злоупотреблений в налоговых схемах, IRS предлагает множество учебных материалов. Участие в незаконной схеме уклонения от уплаты налогов может привести к тюремному заключению и штрафам, а также к выплате причитающихся налогов со штрафами и пени.Образование — лучший способ избежать ловушек, связанных с налоговыми махинациями «слишком хорошими, чтобы быть правдой».

Основные инструменты для налоговых специалистов

Этот инструмент помогает практикующим специалистам находить информацию, необходимую для более качественного обслуживания своих клиентов. Универсальный магазин.

SBA Learning Center

Найдите онлайн-курсы для самостоятельного обучения, быстрые видеоролики, веб-чаты и многое другое, чтобы помочь вам узнать о многих аспектах владения бизнесом. Вы также можете отсортировать свой выбор по типу контента и теме.

Understanding Taxes

Программа Understanding Taxes содержит более 1100 страниц содержания, предназначенного для того, чтобы сделать обучение налогам интерактивным, актуальным и образовательным.«Понимание налогов» связывает реальный мир с обучением в классе. Это отличный ресурс для средних школ, общественных колледжей и широкой публики, где можно больше узнать об истории, теории и применении налогов в Соединенных Штатах.

Ссылка и изучение налогов

Эта веб-программа является основной учебной программой, в рамках которой партнеры и волонтеры IRS проходят базовое качественное обучение по составлению налоговой декларации. Этот увлекательный интерактивный курс научит вас основам точного составления налоговых деклараций для физических лиц и получения сертификата волонтера по ходу дела — в удобном для вас темпе!

Как стать налоговым составителем: полное руководство

Подготовка к уплате налогов — это карьера, которая находится на подъеме и приносит обществу необходимые и желанные услуги.

Но как стать налоговым составителем? Какие квалификации нужны? Какие инструменты доступны для повышения вашей продуктивности? А что делает налоговый инспектор изо дня в день?

Чем занимается составитель налоговой декларации?

Большинство налоговых органов подготавливают, хранят или помогают с заполнением общих налоговых форм. Помимо этих основных услуг, составитель налоговой декларации может также защищать налогоплательщика в IRS. Это включает в себя проверки и вопросы налогового суда. Однако объем того, что может сделать составитель налоговой декларации, зависит от его полномочий и наличия у него права представительства.

В некотором смысле, налоговых инспекторов просят обслуживать двух хозяев — своих клиентов и IRS. Они должны помогать своим клиентам соблюдать налоговый кодекс штата и федеральный налоговый кодекс, одновременно сводя к минимуму налоговое бремя клиента. Хотя они наняты для обслуживания своих клиентов, они также должны тщательно помнить о своих обязательствах перед IRS и не нарушать какие-либо законы и не помогать другим подавать мошеннические декларации.

Что вам нужно, чтобы стать налоговым составителем?

Стать налоговым составителем — несложный процесс, требующий выполнения нескольких основных требований.

Сюда входят:

- Ноу-хау . Для большинства начинающих налоговых инспекторов изучение тонкостей бизнеса означает приобретение совершенно нового профессионального языка. В некоторых случаях это ноу-хау оформляется в форме сертификации. Но поиск платформы, которая может расширить ноу-хау и помочь вам с пробелами в знаниях, имеет решающее значение для успеха.

- Технологии . Как и в случае с большинством профессий, доступ к нужным технологиям поможет вам работать эффективно и будет способствовать общему успеху вашего нового бизнеса.Большинство программного обеспечения для налоговой службы предоставляет как ноу-хау, так и инструменты для выполнения самой работы.

- Клиенты . Это может показаться очевидным, но вам нужно привлекать налоговых клиентов, чтобы добиться успеха и стать прибыльным. Многие составители отчетности начинают с малого — с индивидуальной отчетности — прежде чем переходить к более крупным и сложным вопросам.

- Идентификационный номер налогоплательщика. Если вы хотите, чтобы вам заплатили за подготовку налоговых деклараций, первым делом необходимо подать заявку на получение идентификационного номера налогоплательщика (PTIN) и получить его.

Что такое сертификация налогового инспектора IRS?

Основное требование IRS для всех плательщиков налогов — пройти проверку на пригодность и получить PTIN. Однако, как только вы начнете говорить о работе зарегистрированного агента, появятся дополнительные требования, такие как государственная лицензия или электронные идентификационные номера для подачи документов (EFIN).

Как получить PTIN?

Этот процесс начинается на веб-сайте IRS и требует ежегодного продления. Тем не менее, нет никакой платы ни за процесс первоначальной регистрации, ни за продление.

После выдачи PTIN составитель налоговой декларации должен указывать его в каждой подготавливаемой декларации. В целом веб-сайт IRS содержит множество полезных решений и других советов для людей, начинающих этот процесс.

Вам нужна лицензия для подготовки налоговых деклараций?

Хотя отправной точкой для любого составителя будет процесс PTIN, «лицензия» — это не одно и то же. Чтобы стать подготовителем, вам не нужна специальная лицензия. Однако с IRS, если вам нужны права представительства, вы должны быть зарегистрированным агентом, CPA или поверенным.

Однако в семи штатах требуется лицензия, если вы хотите подготовиться в этих географических регионах. И хотя многие штаты называют это «лицензией», она очень похожа на федеральную PTIN — как по дизайну, так и по процессу.

Текущие состояния, требующие отдельных учетных данных, включают:

Многие штаты (если не все) освобождают от этого требования, если вы CPA или имеете другие профессиональные полномочия.

Каковы требования к электронному файлу IRS для составителей налоговой декларации?

IRS очень серьезно относится к неприкосновенности электронной файловой системы, и она стала областью повышенного внимания, главным образом потому, что это область повышенного риска для потенциального взлома и мошенничества.В результате составителю требуется немного больше работы, чтобы завершить этот процесс.

Во многих отношениях требования к электронным файлам похожи на получение PTIN. Требования к электронным файлам требуют двух дополнительных мер безопасности.

Во-первых, требуется профессиональная сертификация (например, PTIN), а также официальная копия ваших отпечатков пальцев. После того, как вы отправите онлайн-документы и отправите свои отпечатки пальцев, вы получите электронный идентификационный номер (EFIN). Тогда вы готовы получить доступ к порталу для подачи электронных документов.

Если составитель готовит менее десяти деклараций, их не требуется подавать в электронном виде. Если они подали более десяти деклараций за год, они должны подавать в электронном виде каждую готовую декларацию. Хотя есть некоторые исключения, они редки.

Что такое электронный идентификационный номер (EFIN)?

Идентификационный номер электронной подачи (EFIN) — это номер, присваиваемый IRS лицам, готовящим документы, которые одобрены для участия в федеральной программе электронной подачи документов и программе штата.

После выдачи EFIN не имеет срока действия. Однако, если вы измените свой идентификационный номер работодателя (EIN) или название своей компании, вам придется либо получить новый, либо обновить его через онлайн-портал.

Важно отметить: ПИН нужен всем, кто готовит налоги. Однако EFIN нужен только вашей фирме. Обычно требуется по одному на фирму или на физическое местоположение.

Проще говоря: вам нужен PTIN для подготовки и EFIN для электронного файла.

Итак, подскажите, как получить EFIN?

Это трехэтапный процесс. Вот процесс получения EFIN:

Вот процесс получения EFIN:

1. Создайте учетную запись электронной службы IRS на веб-сайте IRS.

2. Заполните и отправьте заявку, чтобы стать авторизованным поставщиком электронных файлов IRS . IRS может занять до 45 дней, чтобы одобрить заявку на электронную подачу заявки, поэтому планируйте ее соответствующим образом. Все кандидаты должны предоставить следующее:

- Идентификационная информация вашей фирмы

- Информация о каждом главном и ответственном должностном лице в вашей организации

- Ваш вариант поставщика электронного файла (если вы оформляете возврат и хотите подавать электронную заявку от имени клиентов, выберите отправителя электронного возврата или ERO)

Если руководитель или ответственное должностное лицо является сертифицированным или лицензированным профессионалом, например адвокатом, бухгалтером или зарегистрированным агентом, они должны предоставить информацию о своем текущем профессиональном статусе.

Все остальные заявители должны предоставить карту отпечатков пальцев, которую можно получить, позвонив в IRS по бесплатному телефону 866-255-0654. Если вам нужно снять отпечатки пальцев, обратитесь к квалифицированному специалисту. Есть коммерческие услуги, но ваш местный полицейский участок, скорее всего, предоставит эту услугу за умеренную плату. Затем отправьте подписанную и заполненную карту в IRS.

3. Пройти проверку на пригодность. После того, как вы подадите заявку и связанные с ней документы, IRS проведет проверку пригодности фирмы и каждого лица, указанного в вашем заявлении в качестве основного или ответственного должностного лица.Это может включать: проверку кредитоспособности; проверка соблюдения налогового законодательства; проверка криминального прошлого; и проверка на предшествующее несоблюдение требований IRS к электронному файлу . После утверждения вы получите письмо о принятии от IRS с вашим EFIN.

Сколько времени нужно, чтобы стать составителем налоговой декларации?

Самый простой ответ на это: время, необходимое для подачи заявки и получения PTIN и EFIN.

Однако, сколько времени нужно, чтобы стать опытным налоговым инспектором , возможно, более правильный вопрос, поскольку способность зарабатывать деньги и строить карьеру зависит от определенного количества опыта и навыков.

В большинстве случаев для изучения основ налоговой подготовки требуется около двух сезонов. Планируете ли вы начать работу в фирме или стать индивидуальным практикующим специалистом, карьерный рост выглядит одинаково. В первый год большинство новых составителей будут сосредоточены на вводе необработанных данных. Второй год дает немного больше автономии. К третьему году вы вооружитесь необходимым опытом и навыками, чтобы работать в качестве полноценного специалиста по подготовке кадров.

После начального периода выдержки требуется около пяти лет, чтобы изучить нюансы и нишевые области ваших клиентов и вашей практики.За это время вы приобретете опыт, который выделит вас как составителя налоговой отчетности и позволит вам выделиться на рынке.

5 фактов, которые вы можете узнать из своей налоговой декларации

Обновлено для налоговой год 2017.

Если вы уже спрятали налоговую декларацию, возможно, вы захотите откопать ее. Есть множество вещей, которые вы можете узнать, просмотрев каждую форму и поняв, какое значительное влияние ваши налоги могут оказать на ваше финансовое здоровье.

Сейчас прекрасное время, чтобы еще раз взглянуть на свою налоговую декларацию и узнать, как вы можете изменить свои налоговые результаты в следующем году.

1. Реальность вашего возврата

Ежегодно почти восемь из десяти американских подателей налоговых деклараций получают возмещение федерального налога, и, по данным IRS, средняя выплачиваемая сумма составляет около 3000 долларов. Многие из этих американцев рады тому, что деньги попадают на их банковские счета, поскольку у них уже есть большие планы их потратить.

Однако для большинства тех же американцев получение такого возмещения означает, что в течение года из их зарплаты было удержано около 3000 долларов США.

Подумайте об этом. Возврат налога — это возврат ваших с трудом заработанных денег. Это не подарок или дополнительная зарплата от государства. На самом деле все наоборот.

Получение возврата налога означает, что вы предоставили государству беспроцентную ссуду. Это означает, что в течение года у вас было меньше денег, чтобы расплатиться с долгами, позволить себе этот надоедливый ремонт автомобилей, сделать ремонт дома или спрятать в пенсионном фонде или на сберегательном счету вашего ребенка в колледже.

Итак, как убедиться, что удерживается правильная сумма? Подайте новую форму W-4 вашему работодателю.Ваш работодатель удерживает налоги в зависимости от количества пособий, заявленных вами в форме W-4.

Таким образом, корректировка ваших удержаний в соответствии с вашей налоговой ситуацией поможет вам избежать временной передачи налоговых поступлений в IRS.

2. Налоговые платежи случаются

Если после подачи налоговой декларации вам пришлось заплатить значительную сумму налога, у вас возникнет проблема, противоположная той, которая получила возврат.

Иметь задолженность — это всегда стресс, но когда другие люди говорят о своих крупных возмещениях, вы начинаете сомневаться в том, что пошло не так.

К счастью, есть решение, которое поможет избежать этой печальной участи в следующем году. Просто подайте новую форму W-4 своему работодателю и увеличьте сумму удерживаемого федерального подоходного налога, уменьшив количество надбавок.

3. Как платить за вычетом налогов

После того, как вы подадите налоговую декларацию, легко сосредоточиться только на сумме вашей задолженности или сумме, которую вы получаете обратно в качестве возмещения. Однако это еще не вся картина.

Взгляните на свою налоговую декларацию и сложите общую сумму налогов.Не забудьте указать социальное обеспечение, подоходный налог штата и налог на имущество.

Информация о том, сколько вы платите, может быть сюрпризом и послужить отличным мотиватором для изучения способов уменьшить свой налоговый счет.

Выделите несколько минут, чтобы погрузиться в цифры. Узнайте, есть ли какие-либо другие вычеты, которыми вы могли бы воспользоваться, чтобы уменьшить свой налогооблагаемый доход.

Следует ли вам рассмотреть возможность составления вычетов по статьям в следующем году, или использование стандартных вычетов приносит вам наибольшую пользу?

4.Остатки налоговой льготы

Если вы ввели вычеты при составлении налоговой декларации, проверьте свою декларацию, чтобы убедиться, что вы смогли получить вычеты в полном объеме в этом налоговом году.

В некоторых случаях вы могли получить небольшую выгоду от вычета или вообще не получить ее из-за ограничений дохода.

Например, если у вас есть дом в аренду, вы, возможно, намеревались вычесть убыток, включая амортизацию.

Однако, если бы ваш модифицированный скорректированный валовой доход (MAGI) составлял более 150 000 долларов США (75 000 долларов США при раздельном оформлении брака), вы не смогли бы вычесть убыток в этом году.

То же самое и с некоторыми кредитами на образование. Если ваш доход превышает определенные пределы, налоговая льгота утрачивается.

Проверьте свой возврат, чтобы узнать, остались ли у вас вычеты по этим причинам. В следующем году вы сможете найти им хорошее применение, если ваш налогооблагаемый доход будет ниже.

5. Значение налоговых скобок

Чтобы принимать разумные налоговые решения, вы должны знать свою налоговую категорию. Понимание того, в какую налоговую категорию вы попадаете, может помочь определить, принесет ли конкретный налоговый вычет пользу вашей налоговой ситуации.

Как правило, когда вы находитесь в группе со средним подоходным налогом, вам лучше получить максимально возможную прибыль на свои деньги, даже если вы платите с них налог.

Однако, как только вы достигнете более высокого уровня подоходного налога, источники дохода, не облагаемые налогом, или отсроченные от налогов, начинают иметь смысл.

9 лучших курсов по подготовке к налогообложению в 2021 году • Benzinga

Если вы заинтересованы в составлении налоговой декларации о доходах физических лиц или предприятий, несколько онлайн-курсов охватывают все, что вам нужно знать, в рекордно короткие сроки.Эти предложения также идеально подходят для налоговых специалистов любого уровня подготовки и могут быть приобретены за определенную плату.

Позвольте Benzinga помочь вам найти курс налоговой подготовки, соответствующий вашему уровню квалификации, бюджету и занятому образу жизни.

Краткий обзор: лучшие курсы налоговой подготовки

Взгляните на наши лучшие выборы:

Что делает курс налоговой подготовки отличным?

Не все курсы подготовки к налогам одинаковы — некоторые из них очень полезны, а других следует избегать любой ценой.Помните об этих факторах, когда будете оценивать свои варианты.

Инструктаж специалиста по предметным вопросам

Лучшие курсы по подготовке к налоговым вопросам проводятся налоговым экспертом, имеющим опыт работы в отрасли. Также идеально, если преподаватель имеет образование в области бухгалтерского учета и квалификацию, демонстрирующую его знания. Прочтите их профессиональные биографии и посетите LinkedIn, чтобы узнать больше.

Охватывает соответствующие темы

Очень важно ознакомиться с описанием курса и программой перед записью, чтобы убедиться, что освещены наиболее интересующие вас темы.В противном случае вы можете потратить время на занятия с классом, который вам не поможет.

Индивидуальные занятия

О правильном составлении налоговых деклараций нужно знать так много. Итак, вам нужен курс для самостоятельного изучения, позволяющий работать в удобное время. Вы можете потратить сколько угодно времени на сложные концепции и вернуться к урокам, которые применимы к тому, над чем вы работаете позже.

Наши фавориты

Мы провели обширное исследование, чтобы составить список лучших онлайн-курсов по подготовке к налогообложению. Наши лучшие выборы взяты из Udemy, и мы сгруппировали классы по уровням навыков — начинающие, средние и продвинутые, чтобы помочь вам определить подходящий трек. Вы также найдете описание и плату за зачисление для каждого класса, чтобы облегчить процесс принятия решений.

Наши лучшие выборы взяты из Udemy, и мы сгруппировали классы по уровням навыков — начинающие, средние и продвинутые, чтобы помочь вам определить подходящий трек. Вы также найдете описание и плату за зачисление для каждого класса, чтобы облегчить процесс принятия решений.

Налоговые подготовительные курсы для начинающих

Если вы новый специалист в области налогообложения или хотите научиться составлять налоговые декларации, ознакомьтесь с этими вводными курсами.

Как подготовить налоги

Все уровни • 25 видео • 2.2 часа

1. Как подготовить налоги от Udemy

Для кого: Начинающих

Цена: В продаже

Как подготовить налоги — исключительное предложение от зарегистрированного агента Джона Crowder, который научит вас уверенно составлять налоговую декларацию. Он также охватывает распространенные мифы о налоговых льготах и удержаниях, жизненные события, которые могут повлиять на ваши налоги, и многое другое.

Вот разбивка макета курса:

- Введение

- Основы

- Отчетность о доходах

- Корректировки доходов

- Детализация vs.Стандартный вычет

- Налоги и кредиты

- Прочие налоги

- Налоговые платежи

- Заключение

- Дополнительные материалы

Воспользуйтесь преимуществами рекламных цен на этот класс, зарегистрировавшись сегодня. Плата за регистрацию дает вам полный пожизненный доступ к 2 часам видео по запросу, 1 статье и 1 загружаемому ресурсу. Вы также получите сертификат об окончании курса, когда доберетесь до финиша.

Запишитесь сейчас .

Подоходный налог в США — упрощенная процедура подготовки подоходного налога

Начинающий • 31 видео • 2.7 часов

2.

Подоходный налог в США — упрощенная процедура подготовки подоходного налога с помощью Udemy

Подоходный налог в США — упрощенная процедура подготовки подоходного налога с помощью UdemyДля кого: Начинающих

Цена: В продаже

Подоходный налог в США — упрощенная подготовка подоходного налога for You — еще одно высоко оцененное предложение, которое упрощает процесс подготовки и подачи налоговых деклараций на федеральном уровне и уровне штата.

Его возглавляет сертифицированный бухгалтер и профессор бухгалтерского учета Майо Хасинто.Она делит класс на следующие модули:

- Свидетельства студентов доктора Майо Хасинто

- Основы подачи

- Исключения

- Статьи дохода и соответствующие расчеты

- Корректировка дохода / Скорректированный валовой доход

- Типы вычетов

- Мои налоги и Кредиты

- Другие налоги

- Платежи и возвращаемые кредиты

- Итоги

- Итоги

Зарегистрироваться легко, и вы получите полный пожизненный доступ к 2.5 часов видео по запросу и 28 загружаемых ресурсов. Кроме того, вы можете с уверенностью записаться на курс, зная, что на курс предоставляется 30-дневная гарантия возврата денег, если вы не удовлетворены по какой-либо причине.

Запишитесь сейчас .

Как подготовить онлайн-налоговые декларации в США

Все уровни • 29 видео • 1,1 часа

3. Как подготовить федеральные налоговые декларации США в Интернете с помощью Udemy

Для кого: Начинающих

Цена: В продаже

Серийный предприниматель и эксперт по личным финансам Джо Корреа предлагает вам этот углубленный курс по подготовке налоговых деклараций с помощью TurboTax.В нем 29 лекций, в которых вы пройдете простой пошаговый процесс, чтобы с легкостью использовать программное обеспечение.

Как подготовить онлайн-налоговые декларации по федеральным налогам США состоит из 4 разделов:

- Введение в подготовку онлайн-налоговых деклараций по федеральным налогам США

- Подготовка к уплате налогов

- Подача налоговых деклараций онлайн

- После подачи налоговой декларации Возвращает

Когда вы зарегистрируетесь сегодня, вы откроете хранилище ценных ресурсов. Это включает 1 час видеоинструкций по запросу и 7 загружаемых ресурсов, которые доступны 24/7 на вашем компьютере, мобильном телефоне или любом другом электронном устройстве.

Это включает 1 час видеоинструкций по запросу и 7 загружаемых ресурсов, которые доступны 24/7 на вашем компьютере, мобильном телефоне или любом другом электронном устройстве.

Запишитесь сейчас .

Рассмотрите эти промежуточные курсы, если вы уже хорошо разбираетесь в основах подготовки налоговой декларации.

Основы налогообложения бизнеса

Все уровни • 18 видео • 1,8 часа

4. Основы налогообложения бизнеса от Udemy

Для кого: Студенты среднего уровня

Цена:

В продажеВы владелец малого бизнеса или предприниматель, желающий получить более глубокие знания о налогах на бизнес? Посмотрите этот популярный курс бизнес-тренера Майка М.

Он покрывает налоги на бизнес, налоговые формы, упрощенные пенсии сотрудников, ведение бухгалтерского учета, налоговые формы, налог с продаж и многое другое. Есть также уроки, которые углубляются в ежемесячные, квартальные и годовые налоги на бизнес на уровне штата и федеральном уровне.

Основы налогообложения предприятий включает 17 лекций, которые подразделяются на следующие категории:

- Введение

- Квартальные налоги: федеральные и государственные

- Ежегодные налоги: федеральные и государственные

- Налоги на уровне штата

- Налоги владельцев предприятий

Зарегистрироваться сегодня, чтобы сэкономить более 75% на вступительном взносе.

Запишитесь сейчас .

Как подготовить налоги — для предпринимателей

Все уровни • 24 видео • 0,9 часа

5. Как подготовить налоги — для предпринимателей от Udemy

Для кого: Студенты среднего уровня

Цена: В продаже

Как подготовить налоги — для предпринимателей — еще один звездный курс от зарегистрированного агента Джона Краудера. Он предназначен для предпринимателей, которые хотят подготовить свой собственный график C и минимизировать налоговые обязательства.

Он предназначен для предпринимателей, которые хотят подготовить свой собственный график C и минимизировать налоговые обязательства.

Инструкция предоставляется через 1 час видео по запросу, 1 статью и 3 загружаемых ресурса. Программа курса выглядит следующим образом:

- Введение и начало работы

- Доход

- Деловые расходы

- Прочие вычеты

- Налоги

- Итоговый

Этот курс в настоящее время предлагается по цене, которая слишком хороша, чтобы пройти вверх. Кроме того, регистрация занимает всего несколько минут, и вы можете получить доступ к материалам и сразу же начать обучение.

Запишитесь сейчас .

Подоходный налог — Приложение C для ИП для малого бизнеса

Все уровни • 125 видео • 9,5 часов

6. Подоходный налог — Приложение C для ИП для малого бизнеса от Udemy

Для кого: Промежуточный студенты

Цена: В продаже

Подоходный налог — График C Small Business Sole Proprietor — это бестселлер Udemy, который занимается регистрацией и уплатой налогов на бизнес.Он больше всего подходит владельцам малого бизнеса и налоговым специалистам, которые имеют базовое представление о законодательстве США о подоходном налоге и хотят максимально сэкономить при подаче документов.

Этот курс, проводимый сертифицированным бухгалтером Робертом Стилом, включает в себя следующие сегменты:

- Введение

- Вы самостоятельно работаете?

- Что нового в 2018 году

- Идентификационные номера

- Налог на самозанятость (SE)

- Какие формы я должен заполнять?

- Налоги на трудоустройство

- Отчетные периоды и методы

- Доходы от бизнеса

- Рекомендации для выбранных профессий

- Как рассчитать стоимость проданных товаров

- Деловые расходы

Регистрационный взнос включает в себя полный пожизненный доступ к 9. 5 часов видео по запросу, 1 статья и 60 ресурсов для скачивания. Кроме того, по окончании курса вы получите сертификат об окончании курса.

5 часов видео по запросу, 1 статья и 60 ресурсов для скачивания. Кроме того, по окончании курса вы получите сертификат об окончании курса.

Запишитесь сейчас .

Курсы повышения квалификации по налоговой подготовке

Эти курсы будут полезны физическим лицам и специалистам по составлению налоговых деклараций.

Базовые налоговые декларации корпораций: как подавать налоги

Все уровни • 46 видео • 0,9 часа

7.Базовая налоговая декларация корпораций освоена: как подавать налоги с помощью Udemy

Для кого это: Студенты продвинутого уровня

Цена: В продаже

Базовая корпоративная налоговая декларация освоена: как подавать налоги упрощает корпоративное налогообложение и помогает вам через общие налоговые формы, такие как 1120, 1120X и 2553, на реальных примерах.

Все, что вам нужно, это доступ к компьютеру и зарегистрированный бизнес, чтобы начать работу. 46 лекций сгруппированы в следующие сегменты:

- Введение в базовые налоговые декларации корпораций. Освоение

- Базовые знания в области корпоративного налогообложения

- Базовая налоговая подготовка

- Заключительный комментарий

Класс также возглавляет Джо Корреа.

Запишитесь сейчас .

Стратегии минимизации налогов при расчете корпоративного налогообложения

Промежуточный уровень • 11 видео • 1,2 часа

8. Стратегии минимизации налогов при расчете корпоративного налогооблагаемого дохода с помощью Udemy

Для кого: Продвинутые студенты

Цена: В продаже

Этот продвинутый курс, созданный Illumeo Learning, научит вас легко вычислять налогооблагаемый доход корпораций. Есть уроки по формуле корпоративного налога, отчетному периоду и методам, налоговому режиму прироста и убытка капитала, доходам по разделам 1231 и 291, вычетам для возмещения затрат, амортизации и многому другому.

Есть уроки по формуле корпоративного налога, отчетному периоду и методам, налоговому режиму прироста и убытка капитала, доходам по разделам 1231 и 291, вычетам для возмещения затрат, амортизации и многому другому.

Стратегии минимизации налогов при расчете налогооблагаемого дохода корпораций предлагает эксперт по бухгалтерскому учету Чери Хенниг. Она делит 11 лекций на 3 раздела:

- Введение

- Вспомогательные материалы

- Обзор и тест

Студенты также получают доступ к 2 статьям и 2 загружаемым ресурсам, чтобы облегчить понимание материала.Более того, курс включает 30-дневную гарантию возврата денег, если после зачисления вы обнаружите, что он не совсем соответствует вашим потребностям.

Запишитесь сейчас .

Подготовка налогов и закон 2021, 2020, 2019 и 2018 — Подоходный налог

Все уровни • 466 видео • 54 часа

9. Подготовка налогов и закон 2021, 2020, 2019 и 2018 — Подоходный налог Udemy

Для кого: Продвинутые студенты

Цена: В продаже

Присоединяйтесь к более чем 8700 студентам, которые взяли этот бестселлер Udemy, чтобы изучить механику подготовки налоговых форм и вспомогательных таблиц.

Налоговая подготовка и закон 2021, 2020, 2019 и 2018 гг. — Налог на прибыль также инструктируется CPA Робертом Стилом и включает сотни лекций, упакованных в 50,5 часов видео по запросу. Он также дает вам 16 статей и 210 загружаемых ресурсов, чтобы вы полностью усвоили основные концепции, представленные на уроках.

Регистрационный взнос — это выгодная сделка, основанная на выгоде, которую вы получите. Зарегистрируйтесь прямо сейчас, чтобы начать поиск знаний в области налогообложения.

Запишитесь сейчас .

Найдите лучшие курсы налоговой подготовки

Не тратьте часы на поиск идеального курса налоговой подготовки. Рассмотрите варианты из нашего списка лучших рекомендаций, чтобы повысить свои навыки и знания. Их возглавляют отраслевые эксперты в предметной области, и они предлагаются по доступной цене. Кроме того, занятия проводятся в индивидуальном темпе, поэтому вы не будете чувствовать себя обязанным спешить с уроками и рискуете не узнать то, что вам нужно знать, чтобы успешно подготовить налоговую декларацию.

Рассмотрите варианты из нашего списка лучших рекомендаций, чтобы повысить свои навыки и знания. Их возглавляют отраслевые эксперты в предметной области, и они предлагаются по доступной цене. Кроме того, занятия проводятся в индивидуальном темпе, поэтому вы не будете чувствовать себя обязанным спешить с уроками и рискуете не узнать то, что вам нужно знать, чтобы успешно подготовить налоговую декларацию.

Часто задаваемые вопросы

Какие курсы по налоговой подготовке хороши?

1

Какие курсы по налоговой подготовке хороши?

спросил

Allison Martin

1

Бензинга рекомендует Udemy, H&R Block and Liberty Tax.

Ответ Ссылкаответ

Benzinga

Сколько стоит курс подготовки к налогам?

1

Сколько стоит курс налоговой подготовки?

спросил

Allison Martin

1

Стоимость варьируется от 100 до 300 долларов.

Ответ Ссылкаответил

Benzinga

Как стать сертифицированным составителем налоговой декларации

Ежегодно составители налоговой отчетности помогают десяткам миллионов американцев составлять и подавать налоговые декларации.Они используют свой опыт и знания, чтобы клиенты платили правительству правильную сумму. Для регулирования профессии составителя налоговых органов IRS и правительства многих штатов выдают сертификаты и лицензии квалифицированным специалистам. Несмотря на то, что во многих штатах для подготовки налоговых отчетов вам не требуется свидетельство, получение его может принести ценные выгоды, включая более высокую заработную плату и гарантии занятости.

Лучшие онлайн-программы

Изучите программы, которые вам интересны, с высокими стандартами качества и гибкостью, необходимыми для вывода вашей карьеры на новый уровень.

Бухгалтеры, получившие свидетельство о налоговой подготовке, делают это по многим причинам. Сертификация открывает больше возможностей для трудоустройства и позволяет налоговым специалистам представлять клиентов перед IRS. В следующих разделах рассказывается, как стать налоговым составителем, экзамены и сертификаты, а также профессиональные организации, которые могут помочь вам в вашей новой карьере. Во время чтения имейте в виду, что требования для того, чтобы стать составителем налоговой отчетности в вашем штате, могут незначительно отличаться от того, что описано в этой статье.

Зачем нужно составлять налоговую декларацию?

Налоговые инспекторы пользуются многими преимуществами на протяжении всей своей карьеры, такими как повышенная гарантия занятости, зарплата и гибкость. Приведенные ниже преимущества представляют собой лишь некоторые из них, которых вы можете ожидать от ввода в поле подготовки налоговой отчетности. Изучая информацию в этом разделе, имейте в виду, что сертифицированные составители налоговой отчетности (например, уполномоченные агенты, CPA и налоговые поверенные) получают еще больше преимуществ, что делает процесс сертификации разумным вложением средств, которое может способствовать развитию вашей карьеры и позволит вам зарабатывать более положительное влияние на ваших клиентов.

- Гарантия занятости: Как налоговый служащий, у вас всегда должны быть клиенты. Почти половина всех американцев подает налоговые декларации каждый год, и многие из них обращаются к этим профессионалам за советом. Изменения в налоговых законах и правилах означают, что даже те, кто когда-то подавал налоговые декларации, могут нуждаться в ваших услугах.

- Заработная плата: Карьера налогового инспектора часто может похвастаться высокими зарплатами, особенно для бухгалтеров и уполномоченных агентов, которые проходят строгие курсы обучения и экзамены.

Даже несертифицированные составители могут получить высокую почасовую оплату, если они обладают специальной подготовкой и опытом. Работа в крупных мегаполисах часто приносит одни из самых высоких зарплат налоговым инспекторам.

Даже несертифицированные составители могут получить высокую почасовую оплату, если они обладают специальной подготовкой и опытом. Работа в крупных мегаполисах часто приносит одни из самых высоких зарплат налоговым инспекторам. - Гибкость: Поскольку IRS требует, чтобы американцы платили федеральный подоходный налог до 15 апреля, большинству американцев услуги по составлению налоговой отчетности нужны только в весенние месяцы. В оставшуюся часть года составители налоговой декларации могут использовать другие профессиональные и личные возможности, продолжая при этом предлагать свои услуги нуждающимся.

- База больших клиентов: Бухгалтер, который становится составителем налоговой отчетности, может предлагать свои услуги более широкой клиентской базе, чтобы повысить надежность работы и заработную плату. Увеличение числа клиентов также может привести к положительной молве, позволяя бухгалтерам создавать свой личный бренд быстрее, чем если бы они не стали составителями налоговой отчетности.

- Непрерывное обучение: Бухгалтеры всех специальностей могут пройти курсы повышения квалификации, чтобы узнать о последних передовых методах и законах в этой области.Сертифицированные составители налоговой декларации должны пройти эти курсы, чтобы их сертификаты оставались активными. Делая упор на обучение на протяжении всей жизни, специалисты по налоговой подготовке всегда обладают востребованным набором навыков, который нужен работодателям и клиентам.

Понимание обязанностей и квалификации составителей налоговых деклараций

На протяжении своей карьеры составители налоговых деклараций могут повышать свою квалификацию и расширять свои услуги, получая профессиональные сертификаты. Этот раздел содержит важную информацию о том, что отличает несертифицированных и сертифицированных специалистов в этой области.

Типы составителей налоговых деклараций и их обязанности

Составители налоговых деклараций заполняют и подают налоговые декларации своих клиентов. Этот процесс включает в себя проверку финансовых документов, взаимодействие с клиентами и, в некоторых случаях, представление клиентов перед IRS. Чтобы быть в курсе быстро развивающейся области бухгалтерского учета, составители налоговых деклараций получают сертификаты и продолжают свое образование с помощью курсов повышения квалификации и повышения квалификации. Сертификация и профессиональное развитие часто могут привести к появлению управленческих вакансий, более высокой зарплате и большему количеству обязанностей.

Этот процесс включает в себя проверку финансовых документов, взаимодействие с клиентами и, в некоторых случаях, представление клиентов перед IRS. Чтобы быть в курсе быстро развивающейся области бухгалтерского учета, составители налоговых деклараций получают сертификаты и продолжают свое образование с помощью курсов повышения квалификации и повышения квалификации. Сертификация и профессиональное развитие часто могут привести к появлению управленческих вакансий, более высокой зарплате и большему количеству обязанностей.

Составители налоговой декларации делятся на две категории: сертифицированные и несертифицированные. Сертифицированные составители налоговой декларации имеют неограниченные представительские права. Продолжайте читать, чтобы узнать больше об этом важном обозначении и его значении для профессионалов.

Неограниченные представительские права

Как следует из названия, профессионалы с неограниченными представительскими правами могут представлять своих клиентов перед IRS по любому вопросу (например,г., проверки, апелляции и др.).Зарегистрированные агенты