Шок-платёж. Как Сбербанк блокирует карты при оплате покупок

Дмитрий — инвалид, живёт в Подмосковье. В середине октября решил сделать жене подарок. Зашёл на сайт известного интернет-магазина и увидел огромные скидки. Тут же решил оплатить покупку. Только вот сделать подарок так и не получилось — банк заблокировал карту.

— Слово проверочное я не помню и посмотреть не могу — я не дома, — жалуется клиент на портале banki.ru. — Раньше таких проблем не было, я делал покупки по всему миру. Товар закончился! И я его не куплю уже с такой скидкой. Как можно блокировать карту? А вдруг у меня нет наличных? Вы создали мне острую жизненную ситуацию!

С похожей проблемой столкнулся и Сергей из Москвы. Только у него дело даже не дошло до оплаты покупки. В конце октября мужчина решил положить деньги на карту, чтобы купить товар в интернет-магазине. После введения всех данных транзакция не прошла. Оказывается, банк заблокировал карту — и тоже по непонятной для клиента причине.

— Оплачивала покупку в интернет-магазине картой Сбербанка, — рассказывает клиентка из Перми. — Банк заблокировал мне карту. Разблокировать не смогла, потому что не помню кодовое слово. Открыла через сбербанк-онлайн цифровую карту. Через несколько оплат её тоже заблокировали.

Эта неприятная история произошла с женщиной за границей. В результате она фактически потеряла доступ к своим деньгам. После того как клиентка обратилась на форум, ей помогли и карту разблокировали. Правда, на тот момент клиентка уже успела потратиться на международные звонки и изрядно перенервничать. Аналогичные истории встречаются достаточно часто. Простое желание оплатить покупку оборачивается для клиента долгим и утомительным решением проблем с картой. В конечном итоге проблема, конечно, решается, но времени на это может потребоваться немало.

— Данные проблемы связаны с работой очень строгой системы безопасности Сбербанка, — объяснил партнёр юридической компании BMS Алексей Гавришев. — С одной стороны, она надёжно защищает деньги клиентов от мошенников. С другой — система эта довольно старая и неудобная, в связи с чем у ряда клиентов и возникают проблемы. Вместе с тем в данной ситуации факта преступного нарушения прав держателей карт нет. В обязанности банка входят функции по обеспечению безопасности вкладов. При этом на клиентов ложится бремя — помнить своё кодовое слово и паспортные данные для быстрого устранения неудобств.

— С одной стороны, она надёжно защищает деньги клиентов от мошенников. С другой — система эта довольно старая и неудобная, в связи с чем у ряда клиентов и возникают проблемы. Вместе с тем в данной ситуации факта преступного нарушения прав держателей карт нет. В обязанности банка входят функции по обеспечению безопасности вкладов. При этом на клиентов ложится бремя — помнить своё кодовое слово и паспортные данные для быстрого устранения неудобств.

Алексей Гавришев советует клиентам более внимательно относиться к кодовым словам и запоминать их, а также иметь в ближайшей доступности документы, удостоверяющие личность. В этом случае решить возможные проблемы можно будет намного быстрее.

— Ситуации, которые вы просите прокомментировать, не являются системными и относятся к категории информации, содержащей персональные данные, — сообщили Лайфу в пресс-службе Сбербанка. — Положение о банковской и коммерческой тайне не позволяет нам представлять такую информацию третьим лицам. Банк проводит необходимую проверку и проинформирует клиентов о результатах. Отметим, что для решения любого вопроса по обслуживанию нашему клиенту достаточно обратиться в банк через форму обратной связи. Если это по какой-то то причине неудобно или невозможно, то мы рекомендуем позвонить по короткому номеру контактного центра: 900. Для звонков из-за рубежа необходимо использовать номера телефонов, указанные на оборотной стороне карты.

Причины блокировки счета банком — за что могут заблокировать расчетный счет компании

Причины блокировки

Расходы на неопределенные цели. Фирма снимает со счета деньги и в платежке указывает, что тратит их на прочие цели. Прочие цели — это как кладовка в квартире, туда сбрасывают все непристроенные оплаты. Например, сотрудник потратил деньги на канцелярию и принес бухгалтеру чек. Чтобы вернуть сотруднику деньги, бухгалтер снимет их со счета как расходы на прочие цели.

Например, сотрудник потратил деньги на канцелярию и принес бухгалтеру чек. Чтобы вернуть сотруднику деньги, бухгалтер снимет их со счета как расходы на прочие цели.

Сбербанк советует: оформите для каждого сотрудника бизнес-карту — вам больше не придется снимать наличку, а контролировать расходы сотрудников станет проще.

Расчётный счёт заблокирован: что делать

Снятие налички с бизнес-карт. Сотрудники фирмы снимают деньги с бизнес-карт, чтобы расплатиться за услуги и товары. Такое поведение — повод для банка заподозрить компанию в отмывании денег.

Сбербанк советует: запретите сотрудникам снимать деньги с карты — пусть платят по безналу. Банк не напрягается, а вам удобно — контролировать расходы фирмы проще.

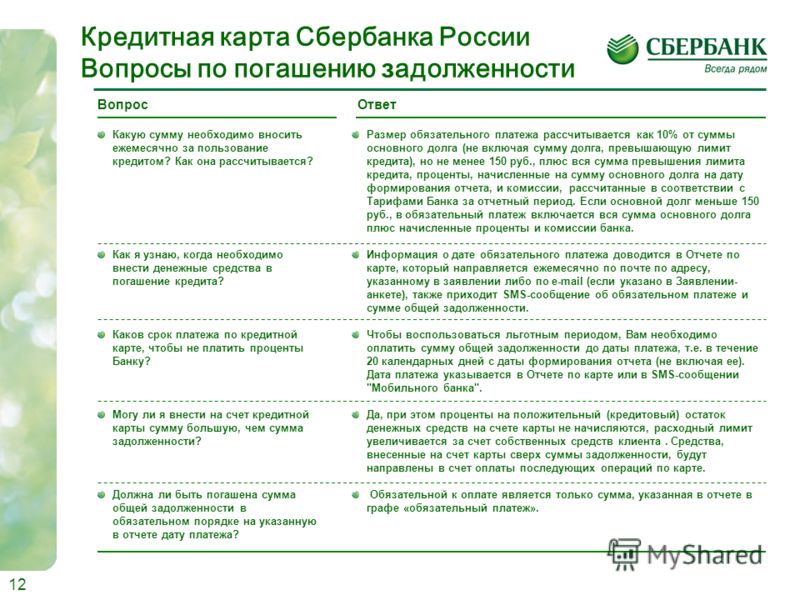

Регулярная обналичка крупных сумм. Бизнесмен регулярно снимает со счета крупные суммы. По закону это 600 000 ₽ (ст. 6 Закона 115-ФЗ), но банки блокируют счета и за меньшие платежи. Например, так бывает, если предприниматель платит сотрудникам зарплату наличкой и каждый месяц снимает одинаковые суммы.

Налоговая назвала 12 поводов для проверки бизнесмена

Сбербанк советует: подключите зарплатный проект и зачисляйте деньги на банковские карты. Так вам не придется возиться с наличкой. Если без наличных не обойтись, получайте деньги со счета в кассе банка и обязательно говорите, зачем их снимаете. Деньги для учредителей компании снимайте через выплату дивидендов.

Снятие денег день-в-день. Бизнесмен снимает деньги, как только они пришли на счет.

Сбербанк советует: снимайте деньги не раньше, чем через день-два после того, как получили.

Операции без экономического смысла. Банк может заблокировать счет за бессмысленные операции. Например, в налоговом отчете бизнесмен показывает нулевой доход, а со счета платит директору фирмы зарплату 1 000 000 ₽.

Сбербанк советует: не проводите сомнительных операций.

Много вкладов на короткие сроки. Бизнесмен открывает много вкладов сроком до одного месяца, а когда срок заканчивается, снимает наличку.

Сбербанк советует: не делайте так.

Безосновательные переводы между банками. Бизнесмен без видимых оснований переводит деньги в другой банк на невыгодных для себя условиях: низкие ставки по депозитам, высокие ставки по кредитам и дополнительные комиссии.

Сбербанк советует: не делайте так.

5 сервисов для проверки подрядчика

Неизвестно, с кем бизнесмен заключил сделку. Бизнесмен переводит деньги подрядчикам через посредников так, что невозможно установить, с кем он заключил сделку. Например, если вы случайно свяжетесь с цепочкой фирм-однодневок, последнее звено которой — непонятная оффшорная компания.

Сбербанк советует: проверяйте подрядчиков.

Подозрительные операции

Сбербанк назвал операции, за которые не станет сразу блокировать счет, но начнет наблюдать за бизнесменом.

Нет налоговых платежей. Бизнесмен не платит налоги в бюджет или платит, но банк этого не видит. Такое бывает, если у предпринимателя есть счет в другом банке и он отчисляет налоги со второго счета.

Если бизнесмен платит в бюджет меньше, чем 0,9% с оборота, это подозрительно — ЦентробанкСбербанк советует: платите в бюджет не менее 0,9% от оборота по счету. Сюда входит всё, что вы платите налоговой: налог с дохода, страховые взносы за себя и сотрудников и НДФЛ с зарплаты. А если вы платите налоги в другом месте, скажите об этом сотруднику банка.

Три истории о том, как бизнесмены разблокировали счета через суд

Платежки с ошибками. Бизнесмен указывает назначение платежей не полностью или с ошибками. Например, вместо оплаты по договору проводит деньги как аванс, указывает не тот номер договора или путает даты.

Сбербанк советует: тщательно проверяйте назначение платежа и как можно подробнее объясняйте в платежке, куда и зачем отправляете деньги.

Чужой вид деятельности. Бизнесмен проводит сделки не по своему виду деятельности. Если предприниматель зарегистрировался в налоговой как парикмахер, он не может продавать мясо кроликов.

Сбербанк советует: работайте по кодам ОКВЭД, которые выбрали, когда регистрировали компанию. А если решили заняться другим бизнесом и поменяли коды, скажите об этом сотрудникам банка. А еще — не забывайте сообщать банку о всех изменениях: если сменили директора, адрес фирмы или номера телефонов.

Игнорирование банка. Бизнесмен игнорирует вопросы банка или тянет с ответом. Отвечайте на вопросы банка вовремя — по закону у вас есть 7 рабочих дней.

За что банк заблокирует счет:

— расходы на неопределенные цели;

— снятие налички с бизнес-карт;

— регулярная обналичка крупных сумм;

— снятие денег день-в-день;

— операции без экономического смысла;

— много вкладов на короткие сроки;

— безосновательные переводы;

— неизвестно, с кем бизнесмен заключил сделку.

За что банк заподозрит:

— нет налоговых платежей;

— платежки с ошибками;

— чужой вид деятельности;

— игнорирование банка.

Банки и МВД готовят новые правила блокировки счетов: что нужно знать

https://ria.ru/20190908/1558399342.html

Банки и МВД готовят новые правила блокировки счетов: что нужно знать

Банки и МВД готовят новые правила блокировки счетов: что нужно знать

В конце лета МВД поддержало инициативу Ассоциации банков «Россия» (АБР) об увеличении срока блокировки подозрительных переводов до 30 дней. Это вызвало… РИА Новости, 03.03.2020

2019-09-08T08:00

2019-09-08T08:00

2020-03-03T15:56

россия

мошенничество

банки

сбербанк россии

министерство внутренних дел рф (мвд россии)

бизнес

деньги

экономика

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn22.img.ria.ru/images/152776/34/1527763489_0:105:1999:1229_1920x0_80_0_0_3ad090920dc3bfa0057fe4dc5a53b49c.jpg

МОСКВА, 8 сен — РИА Новости, Александр Лесных. В конце лета МВД поддержало инициативу Ассоциации банков «Россия» (АБР) об увеличении срока блокировки подозрительных переводов до 30 дней. Это вызвало обеспокоенность среди клиентов российских банков, однако на деле оказалось, что ряд СМИ некорректно интерпретировали суть предложения, связав его с блокировкой банковских карт. РИА Новости обратилось в крупнейшие российские финучреждения с просьбой прояснить ситуацию. «Где деньги, Зин?»Представители МВД России поддержали инициативу АБР о блокировке средств по подозрительным транзакциям на срок до 30 дней. Иными словами, банки могут получить право замораживать деньги на счетах клиентов, если заподозрят, что с этими переводами не все чисто. Источник РИА Новости в банковской сфере, знакомый с ходом обсуждения, рассказал, что о полноценной поддержке инициативы ведомством говорить еще рано, а конкретные параметры новых правил только формируются.Некоторые специалисты увидели в этой инициативе окно для новой порочной практики: зная номер карты предполагаемой жертвы, злоумышленники смогут провести заведомо «подозрительную» операцию в ее адрес, что приведет к блокировке платежного средства. Однако представители крупнейших российских банков в беседе с РИА Новости заверили, что карты тут ни при чем и речь идет только о заморозке суммы перевода. Остальных денег на счете это никак не касается.Сейчас механизм блокировки средств без суда доступен следователям, однако для этого им нужно успеть начать расследование, вынести соответствующее постановление и передать его в банк. Учитывая, что — по статистике ЦБ — обналичивание происходит в течение нескольких часов, воспользоваться возможностью блокировки никто не успевает.Так что, если банки получат право блокировать такие транзакции на срок до 30 дней, у пострадавших от действий похитителей будет достаточно времени, чтобы обратиться в полицию, а у полиции — провести все необходимые процедуры, направить соответствующее постановление в банк и обратиться в суд. И если будет доказано, что деньги переводились мошенниками без согласия клиента, вернуть их законному владельцу будет гораздо проще.

В конце лета МВД поддержало инициативу Ассоциации банков «Россия» (АБР) об увеличении срока блокировки подозрительных переводов до 30 дней. Это вызвало обеспокоенность среди клиентов российских банков, однако на деле оказалось, что ряд СМИ некорректно интерпретировали суть предложения, связав его с блокировкой банковских карт. РИА Новости обратилось в крупнейшие российские финучреждения с просьбой прояснить ситуацию. «Где деньги, Зин?»Представители МВД России поддержали инициативу АБР о блокировке средств по подозрительным транзакциям на срок до 30 дней. Иными словами, банки могут получить право замораживать деньги на счетах клиентов, если заподозрят, что с этими переводами не все чисто. Источник РИА Новости в банковской сфере, знакомый с ходом обсуждения, рассказал, что о полноценной поддержке инициативы ведомством говорить еще рано, а конкретные параметры новых правил только формируются.Некоторые специалисты увидели в этой инициативе окно для новой порочной практики: зная номер карты предполагаемой жертвы, злоумышленники смогут провести заведомо «подозрительную» операцию в ее адрес, что приведет к блокировке платежного средства. Однако представители крупнейших российских банков в беседе с РИА Новости заверили, что карты тут ни при чем и речь идет только о заморозке суммы перевода. Остальных денег на счете это никак не касается.Сейчас механизм блокировки средств без суда доступен следователям, однако для этого им нужно успеть начать расследование, вынести соответствующее постановление и передать его в банк. Учитывая, что — по статистике ЦБ — обналичивание происходит в течение нескольких часов, воспользоваться возможностью блокировки никто не успевает.Так что, если банки получат право блокировать такие транзакции на срок до 30 дней, у пострадавших от действий похитителей будет достаточно времени, чтобы обратиться в полицию, а у полиции — провести все необходимые процедуры, направить соответствующее постановление в банк и обратиться в суд. И если будет доказано, что деньги переводились мошенниками без согласия клиента, вернуть их законному владельцу будет гораздо проще. Виды блокировокСуществует три типа блокировок. Первый касается собственно карты. В этом случае клиент сохраняет доступ к денежным средствам, но теряет возможность оперировать ими через банковскую карту. Этот тип блокировки обычно применяется, если у банка есть подозрения, что данные карты попали не в те руки. При этом владелец счета может по-прежнему снимать наличные в кассе банка, предъявив паспорт, отправлять переводы со счета на счет, а также пользоваться другими картами, привязанными к тому же счету. Второй тип — блокировка суммы. Обычно это происходит при поступлении в банк исполнительного листа от судебных приставов или по постановлению суда. В этом случае арестовывается только указанная сумма — все остальное клиент может тратить и переводить без каких-либо ограничений.Третий тип — блокировка счета. В этом случае клиент теряет доступ ко всем средствам на счете, но это происходит только в экстремальных ситуациях: например если следователь или суд требуют заблокировать счет подозреваемого в рамках уголовного дела.»Антиотмывочный» законВ процессе подготовки этого материала к публикации представители банков попросили сделать особый акцент на том, что инициатива АБР относится именно к краже денег путем незаконного доступа к банковским картам.Впрочем, это не единственный случай, когда клиенты могут столкнуться с теми или иными видами блокировок. Один из них касается 115-ФЗ «О противодействии отмыванию доходов», когда клиенты используют личные карты в схемах обналичивания денег или проводят по ним операции, связанные с предпринимательской деятельностью.Выявляются подозрительные операции внутренними автоматизированными системами учреждений. Но финальное решение о блокировке принимается уполномоченными на это сотрудниками банков — каждый случай рассматривается отдельно. В частности, по такой схеме работают Сбербанк, Альфа-Банк и «Открытие».Простые правилаЧтобы избежать проблем с банковским обслуживанием, представители всех опрошенных РИА Новости банков предостерегают клиентов от продажи своих карт третьим лицам: их могут использовать в незаконных схемах обналичивания денег, что повлечет за собой разбирательства с правоохранительными органами.

Виды блокировокСуществует три типа блокировок. Первый касается собственно карты. В этом случае клиент сохраняет доступ к денежным средствам, но теряет возможность оперировать ими через банковскую карту. Этот тип блокировки обычно применяется, если у банка есть подозрения, что данные карты попали не в те руки. При этом владелец счета может по-прежнему снимать наличные в кассе банка, предъявив паспорт, отправлять переводы со счета на счет, а также пользоваться другими картами, привязанными к тому же счету. Второй тип — блокировка суммы. Обычно это происходит при поступлении в банк исполнительного листа от судебных приставов или по постановлению суда. В этом случае арестовывается только указанная сумма — все остальное клиент может тратить и переводить без каких-либо ограничений.Третий тип — блокировка счета. В этом случае клиент теряет доступ ко всем средствам на счете, но это происходит только в экстремальных ситуациях: например если следователь или суд требуют заблокировать счет подозреваемого в рамках уголовного дела.»Антиотмывочный» законВ процессе подготовки этого материала к публикации представители банков попросили сделать особый акцент на том, что инициатива АБР относится именно к краже денег путем незаконного доступа к банковским картам.Впрочем, это не единственный случай, когда клиенты могут столкнуться с теми или иными видами блокировок. Один из них касается 115-ФЗ «О противодействии отмыванию доходов», когда клиенты используют личные карты в схемах обналичивания денег или проводят по ним операции, связанные с предпринимательской деятельностью.Выявляются подозрительные операции внутренними автоматизированными системами учреждений. Но финальное решение о блокировке принимается уполномоченными на это сотрудниками банков — каждый случай рассматривается отдельно. В частности, по такой схеме работают Сбербанк, Альфа-Банк и «Открытие».Простые правилаЧтобы избежать проблем с банковским обслуживанием, представители всех опрошенных РИА Новости банков предостерегают клиентов от продажи своих карт третьим лицам: их могут использовать в незаконных схемах обналичивания денег, что повлечет за собой разбирательства с правоохранительными органами. По той же причине не стоит соглашаться на обналичивание чужих денег через свою карту.Кроме того, специалисты «Сбербанка» не рекомендуют использовать карты, выпущенные для физических лиц, в предпринимательской деятельности. Для этого существуют специальные бизнес-продукты. Если возникнет угроза блокировки, клиентам, чтобы быстро разрешить ситуацию, рекомендуют держать наготове документы, подтверждающие проведенные операции (договоры об оказании услуг и прочие подобные бумаги).Для защиты от мошенников специалисты советуют предоставлять банкам актуальные номера телефонов и постоянно оставаться на связи. В «Райффайзенбанке» уточняют, что это особенно касается заграничных поездок. Ведь совершение операции в нетипичном месте может стать основанием для блокировки карты по подозрению в выводе денег. Нелишним будет изучить основные правила безопасности, которые публикуются на сайтах финучреждений.Если карта все же была заблокирована, в первую очередь банкиры рекомендуют связаться со своим банком по номеру телефона, указанному на карте. Подтвердить, что операция совершается по вашему намерению, можно через колл-центр, и в этом случае карту разблокируют в ближайшее время.

По той же причине не стоит соглашаться на обналичивание чужих денег через свою карту.Кроме того, специалисты «Сбербанка» не рекомендуют использовать карты, выпущенные для физических лиц, в предпринимательской деятельности. Для этого существуют специальные бизнес-продукты. Если возникнет угроза блокировки, клиентам, чтобы быстро разрешить ситуацию, рекомендуют держать наготове документы, подтверждающие проведенные операции (договоры об оказании услуг и прочие подобные бумаги).Для защиты от мошенников специалисты советуют предоставлять банкам актуальные номера телефонов и постоянно оставаться на связи. В «Райффайзенбанке» уточняют, что это особенно касается заграничных поездок. Ведь совершение операции в нетипичном месте может стать основанием для блокировки карты по подозрению в выводе денег. Нелишним будет изучить основные правила безопасности, которые публикуются на сайтах финучреждений.Если карта все же была заблокирована, в первую очередь банкиры рекомендуют связаться со своим банком по номеру телефона, указанному на карте. Подтвердить, что операция совершается по вашему намерению, можно через колл-центр, и в этом случае карту разблокируют в ближайшее время.

https://ria.ru/20190224/1551241014.html

https://ria.ru/20190615/1555581257.html

https://ria.ru/20190828/1557955893.html

россия

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2019

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn21.img.ria.ru/images/152776/34/1527763489_112:0:1889:1333_1920x0_80_0_0_71869606be18b54e2289cdb79fb0bfcd. jpg

jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

россия, мошенничество, банки, сбербанк россии, министерство внутренних дел рф (мвд россии), бизнес, деньги, экономика

МОСКВА, 8 сен — РИА Новости, Александр Лесных. В конце лета МВД поддержало инициативу Ассоциации банков «Россия» (АБР) об увеличении срока блокировки подозрительных переводов до 30 дней. Это вызвало обеспокоенность среди клиентов российских банков, однако на деле оказалось, что ряд СМИ некорректно интерпретировали суть предложения, связав его с блокировкой банковских карт. РИА Новости обратилось в крупнейшие российские финучреждения с просьбой прояснить ситуацию.

«Где деньги, Зин?»

Представители МВД России поддержали инициативу АБР о блокировке средств по подозрительным транзакциям на срок до 30 дней. Иными словами, банки могут получить право замораживать деньги на счетах клиентов, если заподозрят, что с этими переводами не все чисто.

Источник РИА Новости в банковской сфере, знакомый с ходом обсуждения, рассказал, что о полноценной поддержке инициативы ведомством говорить еще рано, а конкретные параметры новых правил только формируются.

24 февраля 2019, 08:00

Как спасти свою банковскую карту от мошенниковНекоторые специалисты увидели в этой инициативе окно для новой порочной практики: зная номер карты предполагаемой жертвы, злоумышленники смогут провести заведомо «подозрительную» операцию в ее адрес, что приведет к блокировке платежного средства. Однако представители крупнейших российских банков в беседе с РИА Новости заверили, что карты тут ни при чем и речь идет только о заморозке суммы перевода. Остальных денег на счете это никак не касается.

Сейчас механизм блокировки средств без суда доступен следователям, однако для этого им нужно успеть начать расследование, вынести соответствующее постановление и передать его в банк. Учитывая, что — по статистике ЦБ — обналичивание происходит в течение нескольких часов, воспользоваться возможностью блокировки никто не успевает.

Учитывая, что — по статистике ЦБ — обналичивание происходит в течение нескольких часов, воспользоваться возможностью блокировки никто не успевает.

«Если банк успел вовремя заблокировать увод денег от жертвы, проблем нет — это и так деньги клиента, они у него и остались. Но если эти деньги уже попали на счет получателю, который, предположительно, готовится их снять в банкомате, то их нельзя изъять без постановления суда об аресте суммы или счетов. Поэтому нужна правовая основа для блокировки на срок, достаточный для расследования и вынесения судом постановления об аресте суммы на счету», — пояснил один из банкиров.

Так что, если банки получат право блокировать такие транзакции на срок до 30 дней, у пострадавших от действий похитителей будет достаточно времени, чтобы обратиться в полицию, а у полиции — провести все необходимые процедуры, направить соответствующее постановление в банк и обратиться в суд. И если будет доказано, что деньги переводились мошенниками без согласия клиента, вернуть их законному владельцу будет гораздо проще.

Виды блокировок

Существует три типа блокировок. Первый касается собственно карты. В этом случае клиент сохраняет доступ к денежным средствам, но теряет возможность оперировать ими через банковскую карту. Этот тип блокировки обычно применяется, если у банка есть подозрения, что данные карты попали не в те руки. При этом владелец счета может по-прежнему снимать наличные в кассе банка, предъявив паспорт, отправлять переводы со счета на счет, а также пользоваться другими картами, привязанными к тому же счету.

15 июня 2019, 08:00

Почему банки убеждают нас сдавать биометриюВторой тип — блокировка суммы. Обычно это происходит при поступлении в банк исполнительного листа от судебных приставов или по постановлению суда. В этом случае арестовывается только указанная сумма — все остальное клиент может тратить и переводить без каких-либо ограничений.

Третий тип — блокировка счета. В этом случае клиент теряет доступ ко всем средствам на счете, но это происходит только в экстремальных ситуациях: например если следователь или суд требуют заблокировать счет подозреваемого в рамках уголовного дела.

«Антиотмывочный» закон

В процессе подготовки этого материала к публикации представители банков попросили сделать особый акцент на том, что инициатива АБР относится именно к краже денег путем незаконного доступа к банковским картам.

Впрочем, это не единственный случай, когда клиенты могут столкнуться с теми или иными видами блокировок. Один из них касается 115-ФЗ «О противодействии отмыванию доходов», когда клиенты используют личные карты в схемах обналичивания денег или проводят по ним операции, связанные с предпринимательской деятельностью.

«Банк может заинтересовать операция, когда средства перечисляются клиенту от компании-однодневки и немедленно обналичиваются. В этом случае у банка возникнут вопросы, действительно ли оказывалась услуга компании. Документами, подтверждающими источник происхождения средств, могут являться, например, договоры об оказании услуг, дарения, иные документы в зависимости от конкретной ситуации. Такие запросы направляются очень небольшому числу клиентов», — рассказали РИА Новости в пресс-службе Сбербанка.

Выявляются подозрительные операции внутренними автоматизированными системами учреждений. Но финальное решение о блокировке принимается уполномоченными на это сотрудниками банков — каждый случай рассматривается отдельно. В частности, по такой схеме работают Сбербанк, Альфа-Банк и «Открытие».

Простые правила

Чтобы избежать проблем с банковским обслуживанием, представители всех опрошенных РИА Новости банков предостерегают клиентов от продажи своих карт третьим лицам: их могут использовать в незаконных схемах обналичивания денег, что повлечет за собой разбирательства с правоохранительными органами. По той же причине не стоит соглашаться на обналичивание чужих денег через свою карту.

Кроме того, специалисты «Сбербанка» не рекомендуют использовать карты, выпущенные для физических лиц, в предпринимательской деятельности. Для этого существуют специальные бизнес-продукты. Если возникнет угроза блокировки, клиентам, чтобы быстро разрешить ситуацию, рекомендуют держать наготове документы, подтверждающие проведенные операции (договоры об оказании услуг и прочие подобные бумаги).

28 августа 2019, 08:00

Три удара по рублю: что будет с курсом этой осеньюДля защиты от мошенников специалисты советуют предоставлять банкам актуальные номера телефонов и постоянно оставаться на связи. В «Райффайзенбанке» уточняют, что это особенно касается заграничных поездок. Ведь совершение операции в нетипичном месте может стать основанием для блокировки карты по подозрению в выводе денег. Нелишним будет изучить основные правила безопасности, которые публикуются на сайтах финучреждений.

Если карта все же была заблокирована, в первую очередь банкиры рекомендуют связаться со своим банком по номеру телефона, указанному на карте. Подтвердить, что операция совершается по вашему намерению, можно через колл-центр, и в этом случае карту разблокируют в ближайшее время.

Клиенты Сбербанка стали жаловаться, что у них блокируют карты при попытке оплатить покупку ‐ Сберометр

Клиенты Сбербанка стали жаловаться, что у них блокируют карты при попытке оплатить покупку. В результате люди на какое-то время теряют доступ к своим деньгам. Не всем удаётся быстро разблокировать карту. Лайф разбирался, почему возникают проблемы с платежами, как их можно избежать и что делать пострадавшим клиентам.

Дмитрий — инвалид, живёт в Подмосковье. В середине октября решил сделать жене подарок. Зашёл на сайт известного интернет-магазина и увидел огромные скидки. Тут же решил оплатить покупку. Только вот сделать подарок так и не получилось — банк заблокировал карту.

— Слово проверочное я не помню и посмотреть не могу — я не дома, — жалуется клиент на портале banki.ru. — Раньше таких проблем не было, я делал покупки по всему миру. Товар закончился! И я его не куплю уже с такой скидкой. Как можно блокировать карту? А вдруг у меня нет наличных? Вы создали мне острую жизненную ситуацию!

С похожей проблемой столкнулся и Сергей из Москвы. Только у него дело даже не дошло до оплаты покупки. В конце октября мужчина решил положить деньги на карту, чтобы купить товар в интернет-магазине. После введения всех данных транзакция не прошла. Оказывается, банк заблокировал карту — и тоже по непонятной для клиента причине.

После введения всех данных транзакция не прошла. Оказывается, банк заблокировал карту — и тоже по непонятной для клиента причине.

— Оплачивала покупку в интернет-магазине картой Сбербанка, — рассказывает клиентка из Перми. — Банк заблокировал мне карту. Разблокировать не смогла, потому что не помню кодовое слово. Открыла через сбербанк-онлайн цифровую карту. Через несколько оплат её тоже заблокировали.

Эта неприятная история произошла с женщиной за границей. В результате она фактически потеряла доступ к своим деньгам. После того как клиентка обратилась на форум, ей помогли и карту разблокировали. Правда, на тот момент клиентка уже успела потратиться на международные звонки и изрядно перенервничать. Аналогичные истории встречаются достаточно часто. Простое желание оплатить покупку оборачивается для клиента долгим и утомительным решением проблем с картой. В конечном итоге проблема, конечно, решается, но времени на это может потребоваться немало.

— Данные проблемы связаны с работой очень строгой системы безопасности Сбербанка,

Алексей Гавришев советует клиентам более внимательно относиться к кодовым словам и запоминать их, а также иметь в ближайшей доступности документы, удостоверяющие личность. В этом случае решить возможные проблемы можно будет намного быстрее.

— Ситуации, которые вы просите прокомментировать, не являются системными и относятся к категории информации, содержащей персональные данные, — сообщили Лайфу в пресс-службе Сбербанка. — Положение о банковской и коммерческой тайне не позволяет нам представлять такую информацию третьим лицам. Банк проводит необходимую проверку и проинформирует клиентов о результатах. Отметим, что для решения любого вопроса по обслуживанию нашему клиенту достаточно обратиться в банк через форму обратной связи. Если это по какой-то то причине неудобно или невозможно, то мы рекомендуем позвонить по короткому номеру контактного центра: 900. Для звонков из-за рубежа необходимо использовать номера телефонов, указанные на оборотной стороне карты.

— Положение о банковской и коммерческой тайне не позволяет нам представлять такую информацию третьим лицам. Банк проводит необходимую проверку и проинформирует клиентов о результатах. Отметим, что для решения любого вопроса по обслуживанию нашему клиенту достаточно обратиться в банк через форму обратной связи. Если это по какой-то то причине неудобно или невозможно, то мы рекомендуем позвонить по короткому номеру контактного центра: 900. Для звонков из-за рубежа необходимо использовать номера телефонов, указанные на оборотной стороне карты.

Сбербанк потребовал объяснить происхождение средств

Он ограничил доступ к счету физлица до получения информации и документального подтверждения об источниках дохода. В каком случае можно потерять доступ к своим деньгам и можно ли защититься от такого риска?

Фото: Митя Алешковский/BFM.ruО требовании объяснить происхождение средств сообщил пользователь Facebook Александр Томченко. Он написал, что Сбербанк потребовал от него в письменном виде дать пояснения о всех транзакциях за три месяца. В комментариях автор уточнил, что речь идет о личной карте, а не о счете индивидуального предпринимателя.

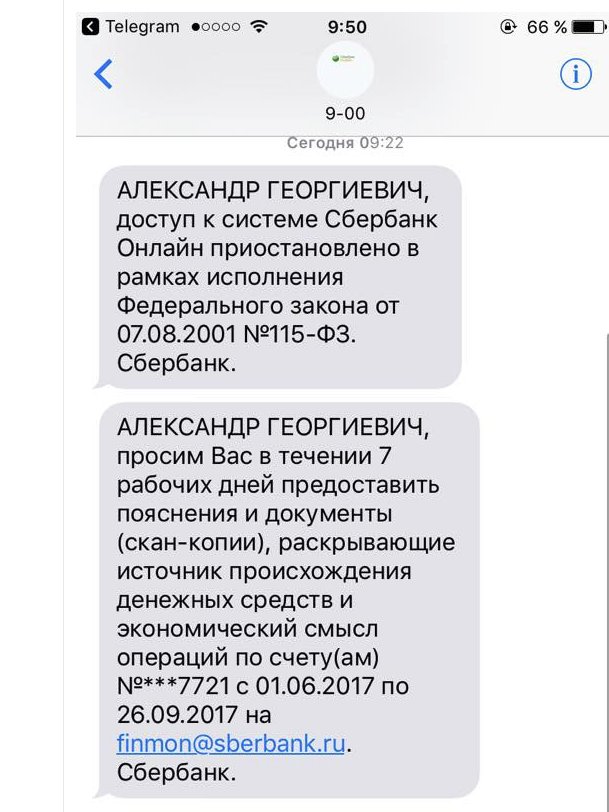

Пользователь приложил скриншоты SMS. Там говорится, что доступ к системе «Сбербанк Онлайн» приостановлен в рамках исполнения 115-го федерального закона.

Этот федеральный закон — один из основных, на которые ссылаются службы безопасности кредитных организаций и различных государственных органов, когда ограничивают доступ к счету. При том что банковский вклад защищен в том числе и законом о защите прав потребителей, права эти ущемляются, считает адвокат адвокатского бюро «Сергей Москаленко и партнеры» Сергей Москаленко:

Сергей Москаленко адвокат адвокатского бюро «Сергей Москаленко и партнеры»

В Сбербанке пояснили Business FM, что не блокируют счета клиентов, но могут ограничить дистанционное обслуживание счета или отказать в совершении операции, если экономический смысл операции неясен. Банки обязаны проводить анализ операций, совершаемых клиентами, по критериям, которые устанавливаются Банком России.

Банки обязаны проводить анализ операций, совершаемых клиентами, по критериям, которые устанавливаются Банком России.

В комментариях к посту владелец счета пишет, что часто переводил на эту карту деньги из другого банка и пользовался переводами с карты на карту. Возможно, эти операции показались банку сомнительными.

Сбор документов и доказательств займет время, но вряд ли владельцу карты удастся оспорить такое решение в суде или компенсировать потери, говорит юрист Общества защиты прав потребителей (ОЗПП) Сергей Емельянов:

Сергей Емельянов юрист Общества защиты прав потребителей (ОЗПП)

Обычно банки настороженно относятся к операциям, которые похожи на обналичивание средств. Например, когда деньги от компании поступают на карту физлица, а затем происходит снятие, и так неоднократно за месяц. Но теперь сомнения вызывают и переводы с карты на карту.

На банки возложена функция проверки граждан и юрлиц на предмет сомнительности их операций, вот банк и требует доказательств. Защититься от таких рисков все сложнее.

Добавить BFM.ru в ваши источники новостей?

Как самозанятым не нарваться на блокировку банковского счета — Российская газета

Возникшая армия легализовавшихся самозанятых первым делом столкнулась с нюансами новых отношений с банками, для которых эта категория клиентов стала чем-то средним между физлицами и индивидуальными предпринимателями. Все возникающие сомнения банкиров ЦБ пока оставил на их собственное усмотрение.

Подавляющее большинство банков только готовят специальные сервисы для самозанятых, и один из главных вопросов — нужно ли открывать отдельные счета/карты для получения платежей от клиентов или самозанятые могут принимать их на те же счета/карты, на которые поступают, например, обычные P2P-платежи, то есть «классические» переводы (например, от родственников), не облагаемые налогом на профессиональный доход.

С одной стороны, все просто. В законе нет указания на необходимость открытия специальных счетов для самозанятых, подчеркивает начальник управления по работе с малым бизнесом Райффайзенбанка Денис Скоков. Как подтвердили «Российской газете» в нескольких крупных банках, самозанятые могут использовать для расчетов уже открытые счета физлиц или индивидуальных предпринимателей и принимать платежи на любую из своих дебетовых карт. Так, Тинькофф Банк прямо указывает, что в своих условиях обслуживания сделал исключение в связи с налоговым экспериментом — операции клиентов, связанные с осуществлением предпринимательской деятельности с применением налога на профессиональный доход, разрешены в этом банке как для физических лиц, так и для индивидуальных предпринимателей (если налог на профессиональный доход применяет ИП, то для предпринимательской деятельности ему следует использовать счета ИП).

Как подтвердили «Российской газете» в нескольких крупных банках, самозанятые могут использовать для расчетов уже открытые счета физлиц или индивидуальных предпринимателей и принимать платежи на любую из своих дебетовых карт. Так, Тинькофф Банк прямо указывает, что в своих условиях обслуживания сделал исключение в связи с налоговым экспериментом — операции клиентов, связанные с осуществлением предпринимательской деятельности с применением налога на профессиональный доход, разрешены в этом банке как для физических лиц, так и для индивидуальных предпринимателей (если налог на профессиональный доход применяет ИП, то для предпринимательской деятельности ему следует использовать счета ИП).

На одном счете или карте не следует смешивать доходы от профессиональной деятельности с «классическими» переводами от физлиц

С другой стороны, банки обязаны проверять чистоту происхождения поступающих средств, и исходя из антиотмывочного законодательства на одном счете как минимум нежелательно смешивать доходы от профессиональной деятельности и обычные P2P-платежи. Значит, нужно либо как-то отмечать переводы за профессиональную деятельность, с которой уплачивается налог, либо все-таки заводить для платежей от клиентов отдельный счет/карту физлица, чтобы не вызывать вопросов у банка и тем более не нарваться на блокировку и отказ в обслуживании.

«Мы не рекомендуем использовать один счет в банке для зачислений средств как от ведения деятельности, так и для личных нужд, — говорит директор дивизиона «Малый и микробизнес» Сбербанка Александр Белокопытов. — Во-первых, для простоты учета эффективности деятельности, во-вторых, поступления от частных лиц на выбранную карту будут учтены как средства от профессиональной деятельности, по которым будут сформированы чеки. На основании этой суммы будет посчитан налог. Также для получения дохода нельзя будет использовать счет кредитной карты или единственной карты, открытой в Сбербанке». При получении оплаты за свои услуги наличными (самозанятые не лишены такой возможности) или от юрлиц чек нужно будет сформировать вручную в мобильном приложении, там же можно легко отменить чек, если клиент отказался от предоплаченной услуги или вернул товар.

Также Белокопытов рекомендует заключать договоры с клиентами, особенно если они — юрлица, и формировать чеки по каждой операции. «Если какая-то из операций вызовет сомнение у налоговой или банка, то вы легко сможете предоставить подтверждающие документы по операциям», — объясняет он. При регистрации в качестве самозанятого через Сбербанк Онлайн необходимо выбрать свою действующую банковскую карту или открыть новую, например, цифровую — она бесплатна и не требует визита в банк.

В экосистеме для самозанятых, которую в скором времени планирует представить Ак Барс Банк (базируется в Татарстане, который стал одним из четырех пилотных регионов для нового налога), есть сервис «покраски» доходов от профессиональной деятельности через банковское приложение, рассказал директор по инновациям Ак Барс Банка Дамир Галиев. Второй способ разделения поступлений в этом банке — открыть отдельный счет или карту для приема платежей от клиентов.

В колл-центре ВТБ сообщили, что банк не ограничивает зачисления на один счет/карту дохода от профессиональной деятельности и переводов на личные нужды, оформлять отдельную карту для приема облагаемых доходов самозанятым не требуется.

В любом случае следует уведомить банк о предстоящей деятельности в качестве самозанятого, а также сообщить о видах деятельности и планируемом ежемесячном доходе, советует заместитель гендиректора по правовым вопросам НЮС «Амулекс» Юлия Галуева — это существенно облегчит анализ финансовой деятельности клиента банком и станет дополнительной защитой от возможной блокировки. Банк принимает эту информацию во внимание при анализе операций физлица, подтверждает директор по сегментам и некредитным продуктам розничного бизнеса Альфа-Банка Алексей Ермаков.

Самозанятыми за три месяца налогового эксперимента зарегистрировались 55 тысяч граждан, на профильных форумах появляются рассказы о том, как кто-то из них стал жертвой придирчивого контроля со стороны банков, не разобравшихся с появлением новой категории предпринимателей. На вопрос о жалобах от самозанятых на блокировки пресс-служба ЦБ ответила, что при обращениях и заявлениях в Банк России «право сообщить о своем статусе самозанятого остается на усмотрение обратившегося» — таким образом, ЦБ не выделяет эту категорию в своей статистике жалоб.

На вопрос о жалобах от самозанятых на блокировки пресс-служба ЦБ ответила, что при обращениях и заявлениях в Банк России «право сообщить о своем статусе самозанятого остается на усмотрение обратившегося» — таким образом, ЦБ не выделяет эту категорию в своей статистике жалоб.

Вашу карту Сбербана заблокировали | Финансы для Людей

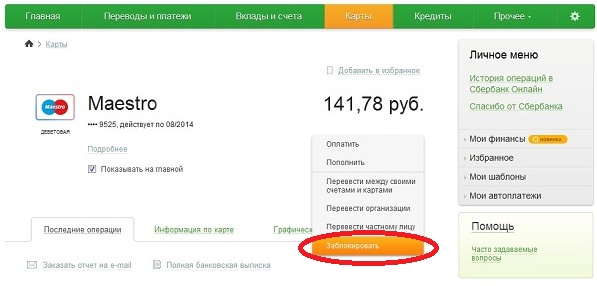

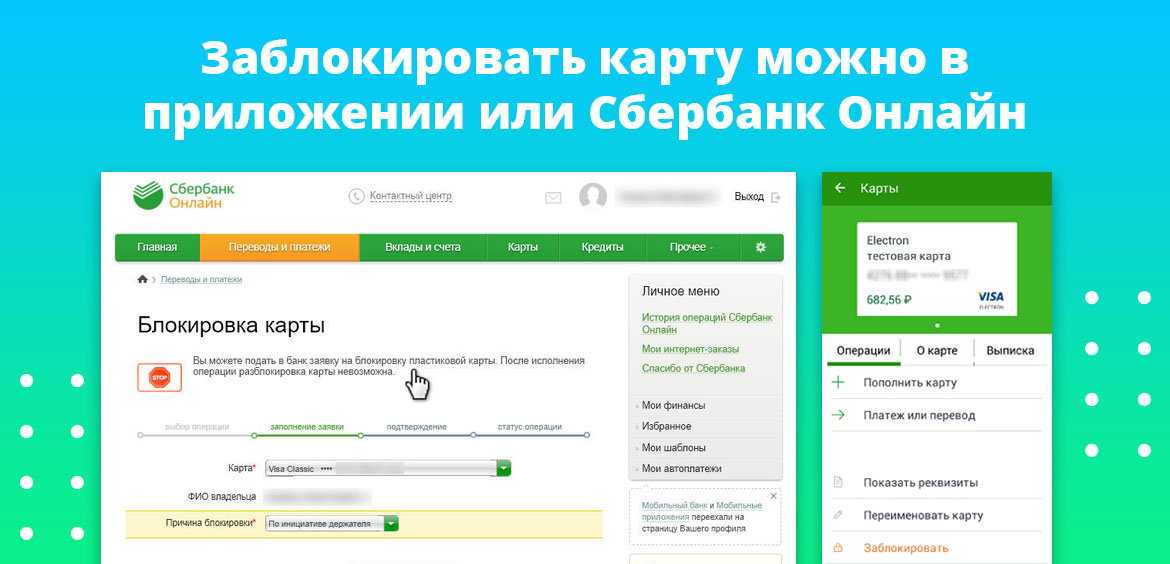

Последнее обновление: 23 февраля 2015Может так случиться, что при попытке расплатиться по карточке Сбербанка вам ответят отказом, а проблема вся в том, что вам заблокировали карту.

Давайте сначала разберемся, почему заблокирована карта Сбербанка. Основные причины, по которым это может произойти, приведены ниже. Здесь мы не будем рассматривать блокировку по инициативе держателя из-за утери карточки или ПИН-кода (для чего и как это сделать описано здесь), а поговорим о факторах, которые дали сигнал банку отключить возможность управлять карточным счётом. Банковская блокировка может осуществляться по нескольким причинам.

Первая причина – совершение подозрительных транзакций, особенно если их инициируют за границей. Мошенники постоянно придумывают новые способы кражи денег с карточек: копируют данные с магнитной полоски и даже чип карты (говорят и такое возможно), взламывают сайты с конфиденциальными данными (номер карты, CVV код, срок действия). Мировая банковская система до сих пор не смогла уничтожить мошенничество, хотя борьба ведется постоянно. При появлении подозрительных операций в системах мониторинга, банк блокирует карту для предотвращения хищения денежных средств с её счёта.

Кстати, держателя могут заподозрить в незаконной предпринимательской деятельности, если он часто получает переводы от разных людей (например, изготавливает валенки и продаёт их со своего сайта, не являясь при этом индивидуальным предпринимателем – а люди оплачивают товар переводами на счёт карты продавца).

Другой причиной блокировки является просроченный платеж по кредитке. Если вы по каким-либо причинам не внесли обязательный платеж до указанной даты, карта может быть заблокирована по решению банка до момента погашения задолженности (подробности здесь).

Банк может заблокировать карточный счет по решению суда («помогли» судебные приставы). В таком случае разблокировка возможна только при отмене существующего или по новому решению суда.

Карта может быть заблокирована и по вине держателя. Если он трижды некорректно ввел ПИН-код в банкомате или платёжном терминале, карточка будет заблокирована на сутки.

Так что делать, если заблокировали карту Сбербанка? Главное не паниковать. Позвоните в службу поддержки карт по единому круглосуточному телефону 8 (800) 555 55 50 (звонок бесплатный по всей России). Если карта заблокирована по причине подозрения в мошеннических операциях (скомпрометирована), то вы можете подтвердить, что они были сделаны без вашего участия. В таком случае вам придется обратиться в отделение для получения новой карты. Или, напротив, указать, что всё под контролем и это вы совершили эту операцию, тогда сотрудник банка идентифицирует вас, как настоящего владельца (спросит ФИО, паспортные данные или кодовое слово) и разблокирует карточку. Если этот способ не помог, то придётся написать соответствующее заявление о разблокировке в отделение.

Оцените статью

[Всего: 59 В среднем: 3] Анонсы, акции, новости, обновления и много полезной информации в Телеграм-канале «Финансы для Людей» Опубликовано:19 февраля 2015 Автор:ИгорьПодписка на новые статьи

Новые статьи сайта «Финансы для Людей» с доставкой на вашу почту!

Можно ли вернуть денежный перевод обратно? Как вернуть деньги, ошибочно переведенные на карту Сбербанка

Если вы отправили деньги на ошибочный счет или ввели неверные данные, у вас будет возможность исправить это. Многих интересует, как отменить платеж в Сбербанк Онлайн и возможно ли это сделать? Есть три способа:

- По телефону.

- В отделении банка.

- Через Сбербанк Онлайн.

Для всех трех вариантов требуется квитанция об оплате.По квитанции есть шанс вернуть средства.

По каким причинам возможен возврат?

- При заполнении реквизитов произошла ошибка.

- Операция отменена, платеж по которой уже был произведен.

- Кидали деньги мошенникам.

В случае неправильного написания реквизитов деньги повиснут на резервном счете банка. Это будет связано с тем, что платеж отправляется на несуществующий аккаунт.Деньги будут возвращены через 10 дней.

Если вы ошиблись в цифре, средства будут отправлены на чужой счет. Тогда вам нужно доказать эту ошибку. Сходите в ближайшее отделение Сбербанка, напишите соответствующее заявление. Иногда это может не помочь, в этом случае есть возможность доказать правду через суд.

Как вывести платеж в Сбербанк Онлайн, если я сделал неправильный перевод? Первый способ — позвонить в техподдержку. Звоните 8 800 555 55 50.Объясните ситуацию сотруднику и попросите отменить платеж. Транзакции проходят через верификацию, это помогает избежать мошенничества. Если вы совершили звонок сразу после операции, средства вернутся на счет.

Для проверки личности оператор задаст ответы на контрольные вопросы. Это невозможно предугадать, у вас могут спросить номер паспорта, кодовое слово, день рождения и т.д.

В случае, если вы ошиблись при вводе данных получателя, вы должны немедленно принять необходимые меры.Только так можно гарантировать возврат денег.

В отделении банка

Второй способ — пойти в отделение банка. Напишите заявление на имя органа, в котором должен быть указан запрос на блокировку ошибочной транзакции. Но стоит отметить, что этот вариант занимает много времени — обычно занимает месяц.

Заполнить заявку поможет сотрудник Сбербанка. В случае одобрения вы получите деньги обратно. Но бывает, что операция возврата отклоняется. Затем вам нужно будет оценить приблизительную потерю в дальнейшем разбирательстве через суд. Часто они превышают проигранную сумму, и в таком случае нет смысла подавать в суд.

Затем вам нужно будет оценить приблизительную потерю в дальнейшем разбирательстве через суд. Часто они превышают проигранную сумму, и в таком случае нет смысла подавать в суд.

С помощью приложения Сбербанк

Отмена платежа Сбербанк Онлайн через мобильное приложение осуществляется следующим образом:

- Авторизуйтесь под своим логином и паролем.

- Войдите в транзакцию и проверьте статус транзакции, которую вы хотите отменить. Если стоит «В работе», значит, оплата еще не производилась.Это позволит вам отозвать платеж обратно.

- Если перевод не был подтвержден, щелкните по нему, затем отмените, установив флажок «Подтвердить обзор».

- Через некоторое время загляните в раздел архивов, где вы заметите платежную операцию. Рядом должна быть надпись «Отозвано».

Как отменить платеж в Сбербанк Онлайн, если он выполнен?

Если перевод завершился, обратитесь в ближайшее отделение Сбербанка или обратитесь в техподдержку.Стоит отметить, что средства, отправленные после 21:00, обрабатываются только утром после 9:00. У вас будет время, чтобы вернуть деньги. Платеж обрабатывается долго, в основном занимает не менее 3 часов.

Платеж будет отменен, если в статусе указано:

- Отклонено банком.

- Прервано.

- Заявка не принята.

Что делать, если средства уже переданы другому лицу? В этом случае попробуйте связаться с получателем напрямую, объясните ситуацию, и вполне возможно, что он вернет деньги.В случае отказа идти в банк, в крайнем случае можно подать в суд. Главное, чтобы была квитанция об ошибочном переводе.

Если вы случайно отправили несуществующие реквизиты, то можете не волноваться. Деньги поступят на резервный счет банка. Если они не вернулись в течение 10 дней, обратитесь к специалистам техподдержки. Главное — не тянуть, иначе средства автоматически перейдут в собственность Сбербанка из-за неопознанного платежа.

Как не ошибиться?

Будьте предельно внимательны при заполнении информации о получателе. При совершении любой транзакции система потребует подтверждения платежа и предоставит возможность перепроверить введенные данные.

При совершении любой транзакции система потребует подтверждения платежа и предоставит возможность перепроверить введенные данные.

Важно! Если вам неожиданно пришло СМС на телефон, где вы хотите подтвердить операцию, при этом вы не производили никаких действий с платежами, обязательно позвоните в контакт-центр Сбербанка. Специалист заблокирует операцию и карту до тех пор, пока все не прояснится.

Никогда не озвучивайте пароли. Ни один сотрудник банка не имеет права спрашивать вас о такой информации.Если вы потеряли одноразовые комбинации паролей, сообщите об этом специалистам, они заблокируют и выдадут новые.

Удобство и сложность. Современная система отправки денег устроена очень удобно. Все сделано для удобства клиентов банка. Чтобы вы могли, не выходя из дома, произвести оплату покупок или оплатить счета за коммунальные услуги.

Ошибки при отправке денег

Сбербанк предоставляет выгодные, а зачастую и бесплатные условия пополнения баланса.Но в любой, даже самой отлаженной схеме бывают сбои, и главный фактор — это человеческий фактор. Человек может сделать опечатку в комнате, случайно нажать не ту кнопку и деньги уйдут другому клиенту. Итак, как вернуть деньги на карту Сбербанка, если вы ошиблись с переводом?

Первое, что нужно сделать в таких случаях, — не выходить из себя. У вас есть квитанция об оплате, и все платежные операции надежно фиксируются в банковской системе. И неправильно перечисленные финансы в течение первых 24 часов могут вернуться к вам.Неправильно введенные реквизиты, сумма или название организации являются наиболее частыми ошибками пользователей.

Неверные реквизиты

Если указать несуществующий номер, то вопрос решается просто. Деньги «зависают» в системе, не находя получателя. Замороженные средства ожидают действий отправителя:

- бесплатно позвоните на горячую линию Сбербанка по короткому номеру 900 или по номеру телефона, указанному на банкомате, с которого вы отправили средства;

- просит отменить операцию;

- заполните заявление в отделении банка, к которому прикреплен банкомат, и приложите ксерокопию квитанции об оплате.

В заявке также должны быть указаны дата, сумма платежа и адрес банкомата. Чем быстрее вы действуете, тем раньше вам помогут вернуть ошибочно отправленные средства.

В случае, если перевод был осуществлен с ошибкой в номере пользователя, денежные средства переводятся в банк до выяснения обстоятельств. Иногда пользователь может ошибиться в комбинации цифр, которую, в принципе, менять не стоит.

Случайное изменение постоянных данных приводит к автоматической отмене.Банк просто не пропустит эту операцию. А если ошибка в индивидуальном уникальном наборе чисел, то ситуация усложняется.

«Правильные» реквизиты другого пользователя

Каждая карта имеет свой уникальный код, и механическая ошибка при вводе цифр может привести к передаче денег другому пользователю. В этом случае денежные средства могут быть возвращены через суд.

Начать нужно с малого: написать заявление в банк с просьбой об отмене операции и указать все необходимые имеющиеся данные.

Если тот, кому пришла оплата, добровольно захочет вернуть «кровно заработанные деньги», значит, вы имеете дело с порядочным человеком и вам просто повезло. Но при оформлении карты есть пункт в договоре со Сбербанком, по которому вы должны сами согласовать с другим пользователем в случае ошибки при зачислении средств.

А может случиться так, что столицу придется ждать долго. А клиент, получивший неожиданный анонимный «подарок», может не захотеть его возвращать.Когда вы переводите кому-то деньги, они на самом деле не ваши.

В любом устройстве Сбербанка есть электронная надпись «проверьте правильность введенных данных», поэтому часто клиент несет ответственность за ошибки в номере счета. Поэтому важно постараться не ошибиться в такой вещи, как денежные переводы.

Возврат через Сбербанк Онлайн

Переводы через Сбербанк Онлайн задерживаются по времени из-за компьютерной обработки денег. Следовательно, есть возможность отменить операцию, пока деньги еще не успели перейти не на тот счет.

При оплате после 21:00 оплата будет переведена только после 9:00 следующего дня. Мониторинг платежа осуществляется опцией «Осуществляется банком». Нажав «отменить», вы легко избежите неверного перевода, и ваши финансы будут возвращены.

Деньги не будут переведены, если операция отклонена банком автоматически, как неправильная, в случае неправильного набора постоянного набора номеров. Если у вас нет времени на отмену операции, то действовать необходимо по плану:

- позвонить на горячую линию на короткий номер 900;

- обращение в отделение Сбербанка с просьбой об отмене платежа.

Если вы неоднократно безуспешно пытались перевести средства с помощью онлайн-бронирования, вам следует обратиться в отделение банка, выпустившего карту. Неправильно переведенные средства будут возвращены в течение 10 рабочих дней.

Другие проблемы с переводами

Бывает, что получатель не сразу понимает, что отправленные на карту Сбербанка деньги не поступили на баланс. Это происходит при системных ошибках, что приводит к задержке обработки платежа (при сетевых атаках на сервер).

Вы точно указали все реквизиты и цифры, но на счет все равно не попали вовремя на нужную сумму? Не торопитесь, загляните на сайт Сбербанка, где в случае технических проблем оператор пришлет вам уведомление с извинениями за задержку перевода. Или позвоните в службу поддержки. Он такой же: 900.

В каких ситуациях я могу вернуть деньги через Сбербанк Онлайн, отменить совершенный платеж? Если деньги переводятся по ошибочным или неверно указанным реквизитам, то действия по их возврату будут различаться и зависеть от категории отправленного платежа.Рассмотрим, какие существуют методы:

Отмена транзакции по карте;

Возврат ошибочно переведен на электронный кошелек;

Аннулирование денежных переводов, отправленных на счет мошенника;

Аннулирование ошибочного перевода в пользу организации;

Снятие платежей, направленных на пополнение неверно указанного номера мобильного телефона.

Как вернуть организации ошибочный платеж?

В сервисе Интернет-банкинг Сбербанк Онлайн пользователям необходимо самостоятельно вводить реквизиты получателя — юридического лица, следить за правильностью их заполнения.Если деньги будут отправлены на несуществующие реквизиты, они «зависнут» на резервном (промежуточном) счете ПАО «Сбербанк России».

Для возврата денег необходимо посетить любое структурное подразделение банка, написать заявление установленной формы. В нем клиент подробно описывает свою ситуацию. К заявке потребуется приложить платежный документ, который подтвердит транзакцию и перевод средств с ошибочными реквизитами. Это финансовый чек, пользователь может найти его и распечатать в системе «Сбербанк Онлайн», когда он находится в разделе «История операций».

Описанный алгоритм необходимо соблюдать в том случае, если платеж был успешно отправлен в банк-получатель, но средства не были зачислены по указанным реквизитам. В этой ситуации деньги будут возвращены в финансовое учреждение через 4-5 рабочих дней. Отправитель сможет обратиться в ближайшее отделение ПАО Сбербанк России для получения отправленных ему денег. Если средства, отправленные по неверным реквизитам, были получены юридическим лицом, то вам необходимо связаться с ним и согласовать условия возврата.Согласно действующему законодательству, организация не может предотвратить возвращение.

Как отменить пополнение мобильного телефона?

Если деньги были ошибочно переведены на номер другого мобильного оператора, вернуть деньги через Сбербанк Онлайн можно несложным способом. Пользователю необходимо обратиться в офис оператора сотовой связи, зачислившего средства на неправильный номер, и написать заявку на перевод платежа на нужный номер. К заявке необходимо приложить копию квитанции об остатке баланса мобильного телефона.

Чтобы не терять время и не посещать офис оператора, пользователь может воспользоваться специальным сервисом приема заявок от клиентов. Практически все операторы мобильной связи предоставили такую возможность на своем официальном сайте, ввели соответствующий интерактивный сервис. Для возврата ошибочно зачисленного платежа необходимо отправить сотрудникам скан-копии:

Кассовый чек;

Заявления, написанные на модели.

Если вы ошиблись в коде оператора, и номер правильный, вам необходимо позвонить по контактному номеру этого мобильного оператора и уточнить алгоритм действий.Скорее всего, клиенту нужно будет лично посетить центральный офис компании, предоставляющей услуги сотовой связи, и написать заявление установленной формы, подтвердить факт оплаты. В каком случае оператор сотовой связи не отзовет ошибочный перевод? Выполненная клиентом операция не может быть отменена, если при вводе номера мобильного телефона он неверно указал более 3-х цифр номера.

Инструкция — как вернуть деньги, переведенные на карту через Сбербанк онлайн

Если пользователь системы Сбербанк Онлайн по ошибке переводит средства другому лицу, имеющему карту такого финансового учреждения, то деньги зачисляются на счет мгновенно или через несколько минут.Снять платеж не получится, потому что он проходит в считанные секунды. Вы можете попробовать вернуть деньги, если на момент транзакции произошел программный сбой или проводились технические работы. Для этого необходимо связаться с представителем банка по телефону 8-800-555-55-50 или 900.

Все звонки на эти номера не тарифицируются. Клиенты могут получить всестороннюю поддержку специалистов бесплатно и круглосуточно. Если на сайте не было сбоев, ошибочный перевод успешно получил держатель карты Сбербанка, то единственный выход — обратиться к нему.Лучше написать получателю официальное письмо. Следует:

Перечислить обстоятельства ошибочного платежа;

Запросить возврат.

Если получатель порядочный и отзывчивый человек, то он согласится с приведенными выше доводами и вернет средства отправителю согласованным способом. Если клиент Сбербанка проигнорирует обращение, то остается вариант судебного разбирательства или обращения в правоохранительные органы. Это исключительные случаи. В основном вопрос о возврате ошибочного перевода решается мирно и спокойно.

Подумайте, можно ли вернуть деньги через Сбербанк Онлайн при условии, что ошибочный платеж был отправлен клиенту другого финансового учреждения. Если он не является клиентом Сбербанка, то стоит сделать официальный запрос банку-получателю и уточнить дальнейшие действия. Первым шагом будет общение со специалистами службы поддержки банка, которые должны предоставить детали и детали идеального перевода:

Дата и точное время транзакции;

Сумма переведенных средств;

Реквизиты получателя.

Такой запрос будет записан, информация о нем будет отображаться в базе данных, поэтому при личном посещении банка проблем не возникнет. Сбербанк переводит средства на виртуальные и пластиковые карты сторонних финансовых организаций не мгновенно, а в течение 1 рабочего дня. Таким образом, у отправителя ошибочного платежа будет достаточно времени, чтобы связаться с представителями банка-получателя и написать заявку на возврат.

Клиенту системы «Сбербанк Онлайн» необходимо подождать несколько дней, когда проблема будет успешно решена.Деньги будут возвращены на его карточный счет. Если пользователь системы откладывает решение проблемы, не уложился в требуемый срок в один рабочий день, то ему придется произвести возврат денежных средств с лицом, получившим перевод. Пользователи добровольно соглашаются с этим условием при регистрации в системе и получении доступа к услуге Интернет-банкинг:

Пункт 3.3.3

В случаях необоснованного или ошибочного перевода средств Держателем средств получателям через Сбербанк OnL @ yn, Держатель самостоятельно решит вопрос о возврате денежных средств с их получателями.

Как отменить пополнение электронного кошелька?

Пользователи Интернет-банка могут быстро и удобно пополнить любой электронный кошелек (Яндекс.Деньги, WebMoney, Qiwi и другие). Не всегда можно снять ошибочный платеж, но в большинстве случаев это реально. Во многих электронных платежных системах есть специальные отделы по работе с клиентами, которые специально занимаются разрешением споров и отменой ошибочно совершенных переводов.

Уточнить, как можно вернуть деньги через Сбербанк Онлайн, переведенные на электронный кошелек, пользователи сервиса могут в службе поддержки клиентов необходимой платежной системы.Подать заявку на возврат можно как по телефону, так и по электронной почте. Если получателю удалось потратить средства, то их возврат может занять больше времени, чем предполагалось ранее, и вызвать незначительные трудности.

Каждый может ошибиться с набором цифр при переводе денег с карты, и платеж пойдет не в ту сторону на совершенно постороннюю карту. Как отменить операцию перевода средств со счета на счет или с карты на карту через Сбербанк-онлайн? Что делать, если деньги были ошибочно переведены на чужой счет по вине отправителя или сотрудника банка? Читайте на сайте

Если по ошибке переводили средства через Сбербанк-онлайн

Для удобства пользователей Сбербанк Онлайн введена дополнительная опция, позволяющая возвращать платежи при переводе или со счета.Некоторые операции не выполняются мгновенно. Например, если перевод осуществляется вечером (позже 21.00), то операция обычно проводится только на следующий день (после 9.00). То есть у клиента есть время отменить платеж до того, как он будет выполнен банковской системой.

Как распознать платеж, который не был обработан специалистами банка в Сбербанк Онлайн? Каждому платежу присваивается статус. В этом случае статус платежа будет отображаться как «Операция выполняется».

Что делать:

Щелкните неправильную строку оплаты, чтобы открыть ее.

Активируйте кнопку Отмена.

Тогда система не переведет платеж в процессинг, и деньги вернутся на карту. Статусы «Операция прервана», «Отмена заявки» (обычно это делает пользователь), «Платеж отклонен» (обычно банком) указывают на то, что средства остались на счете.

Что делать, если платеж выполнен, то есть обработан, а деньги пропали?

Немедленно свяжитесь со специалистами Сбербанка по горячей линии и посетите отделение банка.

Если отправитель ошибся в счете получателя и по ошибке отправил деньги другому

Неважно, как был осуществлен перевод (через банкомат, через SMS или Интернет), если он оказался ошибочным. Необходимо немедленно обратиться в отделение Сбербанка с заявлением о допущенной ошибке.

Здесь возможны несколько вариантов событий:

- Снятие платежа на основании поданного заявления, при условии, что транзакция еще не завершена банком.

- Если реквизиты неверны — отправляя деньги на несуществующий счет, банку потребуется не менее десяти дней для возврата средств. Такая операция происходит автоматически.

- Если клиент указал реальный номер счета (карты) и по ошибке кого-то обогатил, то вернуть деньги сложнее. Скорее всего, клиенту придется самостоятельно обращаться в суд, если владелец пополненного счета (карты) откажется расстаться со средствами в добровольном порядке.

Так или иначе, звонок и визит в банк необходим.Кроме того, потребуются реквизиты ошибочной операции (поможет наличие чеков, квитанций, в худшем случае информация о точном времени перевода).

Перевод денег не поступил сотрудником банка на счет, указанный в документе

Обработка платежных документов не застрахована от ошибок транзакций. При работе с ручными задачами всегда присутствует человеческий фактор.

Причин тому несколько:

- Увеличение объема операций.

- Низкоквалифицированный персонал.

- Равномерность выплат.

В этом случае невозможно что-либо доказать банку — клиенту всегда предлагается проверить платеж (реквизиты и другие данные), что подтверждается личной подписью отправителя денег. Поэтому отстаивать свою невиновность бесполезно. Вам нужно найти деньги и исправить адрес получателя. Для этого написано приложение. За такую услугу взимается плата.

Совсем другое дело, когда денежный перевод зачисляется не на тот счет и это фиксируется документально.Так что действительно виноват банковский служащий. Сбербанк исправит ошибку бесплатно, но соответствующее заявление еще нужно написать.

Сбербанк перевел деньги на карту мошенника. Как вернуть деньги, если они уже были переведены на карту мошенникам

Покупка товаров через Интернет не редкость, большинство продавцов вовремя выполняют взятые на себя обязательства и предоставляют покупателю качественный товар. Но иногда оказывается, что покупатель перевел деньги на карту мошенника и не знает, как их вернуть.Это правда?

Как я могу проиграть деньги с помощью кредитной карты?

Есть два способа потерять деньги, хранящиеся на банковской карте:

- добровольно перечислить денежные средства на счет мошенника;

- , потерявший карту и разрешающий распространение конфиденциальных данных, позволяющий производить оплату через Интернет.

Распространение конфиденциальных данных

Несмотря на то, что система защиты большинства банков находится на достаточно высоком уровне, полностью гарантировать отсутствие постороннего вмешательства невозможно.

Банки предупреждают, что отключение ПИН-кода при оплате картой может быть небезопасным. В случае утери или кражи карты злоумышленник может просто потратить все деньги со счета, расплачиваясь в магазинах. Поэтому, как только клиент замечает отсутствие карты, необходимо заблокировать ее, позвонив на горячую линию банка.

Кроме того, существуют схемы, позволяющие сбросить аккаунт без кражи самого пластика. На банкоматы можно прикрепить специальные накладки (скиммеры), считывающие данные, указанные на карте.Узнать номер мобильного телефона по имени владельца несложно. Далее подписчику отправляется сообщение, например, с информацией о том, что он стал победителем в розыгрыше, и указанием, что теперь на телефон будет отправлен код, который необходимо отправить в ответ.

Есть и другие механизмы получения денег с чужой карты, но суть та же — клиент становится жертвой мошеннических действий, теряя собственные деньги.

Никогда не сообщайте никому PIN-код или другие конфиденциальные данные.В случае утери карты немедленно заблокируйте ее.

Добровольный перевод денежных средств

В случае добровольного перевода средств все максимально просто: покупатель покупает вещь через интернет, оплачивая всю или часть стоимости, и в результате не получает товар, либо он совсем другой от чего он хочет.

Формально оказывается, что перевод был полностью добровольным, и поэтому доказать наличие мошеннических действий бывает сложно.

Самое сложное — доказать факт мошенничества, если деньги были просто переведены на банковскую карту физического лица.

Что делать, если я переведу деньги на карту мошенникам?

Вернуть деньги, если они были переданы мошеннику, очень сложно. Необходимо доказать наличие мошенничества, а иногда это невозможно сделать в принципе.

Если развод произошел с переводом денег клиентом на карту, то можно попробовать заставить мошенника вернуть деньги добровольно или сразу обратиться в правоохранительные органы.

Добровольный возврат

Добровольный возврат — не такая уж фантастика, как кажется на первый взгляд. Способы воздействия на мошенника:

- рассылка информации на форумах и в социальных сетях с указанием номера карты и имени мошенника, а также описание того, что он конкретно делал;

- , если мошенник был зарегистрирован на какой-либо бирже, необходимо написать администрации сайта, приложив соответствующие подтверждения (например, скриншоты переписки, сканированные копии квитанций).После рассмотрения жалобы аккаунт, скорее всего, будет заблокирован;

- , если деньги были переведены на счет мошенника, необходимо написать или позвонить на горячую линию банка. Обязательно посетите отделение банка, чтобы написать заявление, приложив все документы, которые можно рассматривать как доказательства. Многие банки имеют довольно сильную службу безопасности, которая может помочь клиентам повлиять на недобросовестного продавца.

Привлекая банк, резко возрастают шансы сопротивляться недобросовестному продавцу.

Обращение в правоохранительные органы

Если договориться по-хорошему не удалось (мошенник не выходит на связь или вообще исчез), то необходимо действовать более жестко, обратившись в полицию. В приложении должно быть указано все, что известно: когда была совершена покупка, номер карты, на которую были переведены деньги, имя держателя карты, IP-адрес.

К сожалению, даже со всеми данными, наказать мошенника удается далеко не всегда.Сам факт перевода денег не является правонарушением, и доказать, что деньги были отправлены в качестве оплаты товара, непросто.

Обращение в правоохранительные органы достаточно эффективно, если у вас есть хоть какие-то документы, подтверждающие факт покупки.

Как не стать жертвой мошенника?

Итак, вернуть деньги и наказать мошенника очень сложно, а иногда и практически невозможно. Гораздо проще принять профилактические меры, чтобы предотвратить возникновение такой ситуации.Для этого стоит соблюдать ряд правил:

- при совершении покупки на незнакомом сайте или у незнакомого человека оформить покупку наложенным платежом;

- стараются сотрудничать с проверенными магазинами, которые уже зарекомендовали себя как проверенные продавцы, и не покупают вещи на сайтах-однодневках;

- внося предоплату (при невозможности отказаться от нее по каким-либо причинам) проверьте чистоту продавца, введя номер его карты в поисковый запрос.Как правило, информация о мошенниках находится на соответствующих сайтах — черных списках.

Мошенников много, но, внимательно выбрав продавца, можно максимально обезопасить себя и не стать их жертвой.

Привет! Переводя деньги на счет китайского интернет-магазина или инвестируя в другой инвестиционный проект, мы серьезно рискуем. в любой момент может лопнуть, а магазин — как минимум, не присылайте товар или отправляйте вообще не то, что вы заказали.

А если напрямую (с продавцом) решить проблему не получается, можно попробовать вернуть деньги через.Правда, только если товар или услуга были оплачены кредитной картой Visa или MasterCard (к сожалению, это не касается Яндекс.Деньги и возвратного платежа).

Итак, чарджбэк или как вернуть деньги на карту, если обманули в интернете?

Chargeback — это процедура возврата и отмены заказа международной платежной системой. Проще говоря, чарджбэк позволяет вернуть деньги с сайта или за некачественный товар в интернет-магазине (например, AliExpress).

В зависимости от причины возврата в заявке необходимо указать код — свой код для каждой платежной системы.Их много, но я перечислю четыре основных.

- Причина № 1. Деньги поступили на счет продавца, но товар так и не был отправлен (к тому же продавец не может доказать обратное). В этом случае укажите код 30 (для Visa) и код 4855 (для MasterCard)

- Причина № 2. Товар получен, но он серьезно отличается от заказа (неправильный тип или есть неисправности). Это, к сожалению, вполне может случиться при покупках в интернет-магазинах. Код для данной ситуации: 51 и 4853 соответственно

- Причина № 3.По карте было двойное списание. Коды: 82 для Visa и 4834 для MasterCard

- Причина № 4. Владелец карты вообще не расплачивался картой (если она была украдена или мошенническая). Коды: 81 и 4863 соответственно

Как происходит возврат на карту?

Процедура возврата платежа инициируется банком-эмитентом, выпустившим вашу банковскую карту.

Для наглядности рассмотрим конкретную ситуацию. Вы заказали смартфон в интернет-магазине Deshevle.net и оплатили покупку картой Сбербанка.Прошло три недели, заказ где-то «завис», техподдержка сайта не отвечает на запросы. Пора инициировать процедуру возвратного платежа в Сбербанке.

Вы приходите в отделение с заполненным заявлением и письменными доказательствами. Заявление можно подать в течение 120 дней с момента списания денег с карты для MasterCard и 180 дней для Visa. Максимальный срок подачи заявки на возврат платежа как для той, так и для другой платежной системы составляет 540 дней.Так что с чарджбэком лучше не откладывать!

Выполняя возвратный платеж, клиент банка оспаривает транзакцию. Поэтому к заявке на возврат платежа придется приложить целый пакет документов — чем их больше, тем лучше. Договор с компанией, чеки, квитанции, выписки по картам, распечатки электронной переписки с продавцом, фото и описание товара и др.

Документы лучше сдать лично сотруднику отдела, дублировав весь пакет в электронном виде.В Сбербанке скан письменного заявления можно подать через сервис Сбербанк Онлайн. Кстати, у каждого банка есть свой формат заявки на возврат платежа. Более того, одни из них соответствуют требованиям международных платежных систем, а другие — нет. В общем, традиционный бардак.

Далее банк рассматривает вашу заявку. И при наличии законных оснований для возврата платежа претензия передается банку-эквайеру (например, Райффайзенбанку) и продавцу.Интернет-магазин «Дешевле». Имеет от 45 до 180 дней (в зависимости от платежной системы) на обжалование («отбивание») чарджбэка. Если Сбербанк по-прежнему настаивает на возвратном платеже, возвратный платеж отправляется повторно. И только на этом этапе в «игру» входит арбитраж платежной системы: Visa или MasterCard.

При решении дела в пользу покупателя стоимость смартфона будет списана в полном объеме со счета Интернет-магазина «Дешевле». Кроме того, продавец оплачивает все комиссии за такой платеж и штраф в размере 20-25 долларов за каждый возвратный платеж.

Примечание! Из всех возможных причин инициирования возвратного платежа наиболее сложно доказать тот факт, что товар не был получен вами или его характеристики не соответствуют заявленным при оплате. Вам нужно будет доказать, что вы старались изо всех сил, но не смогли решить проблему напрямую с интернет-магазином.

Что влияет на результат возвратного платежа?

В одном случае заявка будет рассмотрена через пару недель, в другом — через три месяца.Для некоторых процедура закончится возвратом всей суммы, а для кого-то в чарджбеке будет отказано. По статистике, в России удовлетворяется только каждая третья заявка, поданная в банк.

От чего это зависит? От типа и статуса карты, от платежной системы, от общего количества транзакций с «проблемной» компанией, от срока исковой давности транзакции, от банка-эмитента, от размера «приостановленной» суммы и от множества других факторов.В том числе, из компетенции конкретного сотрудника, который принимает вашу заявку.

Не сдавайтесь сразу! С первой попытки получить возвратный платеж в России практически ни у кого не получается. В случае отказа — позвоните другому сотруднику, обратитесь в соседнее отделение, пожаловаться в головной офис вашего банка, в арбитраж МПС или ЦБ.

И Visa, и MasterCard дорожат своей репутацией. Поэтому, если деньги остались с карты, но товар или услуга не получены, шансы на успешный результат чарджбэка достаточно высоки!

Друзья, если вам понадобится помощь в этом непростом процессе — здесь вы можете найти выписки для держателей карт VISA.Или вы можете написать мне через, и я постараюсь вам помочь!

Вы когда-нибудь инициировали процедуру возврата денег на карточный счет? Подписывайтесь на обновления и не забывайте делиться в социальных сетях ссылками на самые интересные статьи блога!

Итак, сегодня мы рассмотрим уникальный материал «Можно ли вернуть деньги, если я передал их мошенникам». В своих обзорах вы всегда спрашиваете о возможности возврата вложенных денег по некачественному обменному курсу или схеме развода, которые в последнее время в большом количестве появлялись в партнерских программах и платежных сервисах в Интернете.Если курс мошеннический, то вроде бы проще было сделать, но его там не было. Многие сервисы не возвращают деньги по одной простой причине. Об этом мы поговорим позже.

А деньги нужно вернуть и можно. Ведь только так мы способны хоть как-то наказать мошенников и мошенников. Более того, вы заплатили свои честно заработанные деньги. И просто так их мошенникам отдавать нет желания.

Вопрос «Можно ли вернуть деньги, если я перевел их мошенникам» у всех на устах, но многие боятся его спросить, ни во что не веря.По крайней мере отчасти, они правы. Мошенники раскручивают все по полной, и до их продуктов добраться сложно. Ведь люди дарят деньги добровольно. Так что сами лохи, и именно они во всем виноваты. Хотя это спорный вопрос. При тестировании мошеннических курсов я сталкиваюсь с ситуацией, когда людей ловят на простой человеческой жадности и желании получить то, что не заработано. Но это мы описываем почти в каждом материале, где рассматривается мошенничество. Пока от этого мало толку.

Но чтобы вернуть деньги, необходимо предпринять несколько шагов, которые в первую очередь помогут с возвратом.

Прежде всего . Обязательно нужно оценить курс и узнать, подходит он вам или нет. Словом, нужно с самого начала понимать, почему вы хотите вернуть деньги и есть ли у вас для этого законные основания. Часто люди, даже не глядя ни на что, требуют возврата денег, хотя не имеют на это права.И таких ситуаций много.

Есть два веских аргумента в пользу возврата :