Государственная программа помощи заемщикам

Условия обработки персональных данных

Я даю согласие АО «ДОМ.РФ», адрес 125009, г. Москва, ул. Воздвиженка, д. 10 (далее – Агент), а также банкам-партнерам и другим контрагентам Агента (далее – Партнер/Партнеры):

На обработку всех моих персональных данных, указанных в заявке, любыми способами,

включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение),

извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание,

блокирование, удаление, уничтожение, обработку моих персональных данных с помощью автоматизированных систем,

посредством включения их в электронные базы данных, а также неавтоматизированным способом,

в целях продвижения Агентом и/или Партнером товаров, работ и услуг, получения мной информации,

касающейся продуктов и услуг Агента и/или Партнеров.

На получение от Агента или Партнера на мой номер телефона, указанный в настоящей заявке, СМС-сообщений и/или звонков с информацией рекламного характера об услугах АО «ДОМ.РФ», АКБ «РОССИЙСКИЙ КАПИТАЛ» (АО) (их правопреемников, а также их надлежащим образом уполномоченных представителей), Партнеров, в том числе путем осуществления прямых контактов с помощью средств связи. Согласен (-на) с тем, что Агент и Партнеры не несут ответственности за ущерб, убытки, расходы, а также иные негативные последствия, которые могут возникнуть у меня в случае, если информация в СМС-сообщении и/или звонке, направленная Агентом или Партнером на мой номер мобильного телефона, указанный в настоящей заявке, станет известна третьим лицам.

Указанное согласие дано на срок 15 лет или до момента отзыва мной данного согласия. Я могу отозвать указанное согласие, предоставив Агенту и Партнерам заявление в простой письменной форме,

после отзыва обработка моих персональных данных должна быть прекращена Агентом и Партнерами.

Я могу отозвать указанное согласие, предоставив Агенту и Партнерам заявление в простой письменной форме,

после отзыва обработка моих персональных данных должна быть прекращена Агентом и Партнерами.

Параметры кредита для расчета ставки:

при первоначальном взносе 30%, срок — 15 лет.

Обязательное страхование недвижимости, личное — по желанию (при отсутствии ставка повышается). Доход подтверждается справкой 2-НДФЛ.

161 Федеральный закон

Федеральный закон от 24.07.2008 № 161-ФЗ «О содействии развитию жилищного строительства» регулирует отношения между Единым институтом развития в жилищной сфере, органами государственной власти и местного управления и физическими и юридическими лицами.

Закон направлен на формирование рынка доступного жилья, развитие жилищного строительства, объектов инженерной, социальной и транспортной инфраструктуры, инфраструктурной связи.

161-ФЗ устанавливает для ДОМ.РФ полномочия агента Российской Федерации по вовлечению в оборот и распоряжению земельными участками и объектами недвижимого имущества, которые находятся в федеральной собственности и не используются.

Как работает программа помощи заемщикам, оказавшимся в сложной финансовой ситуации?

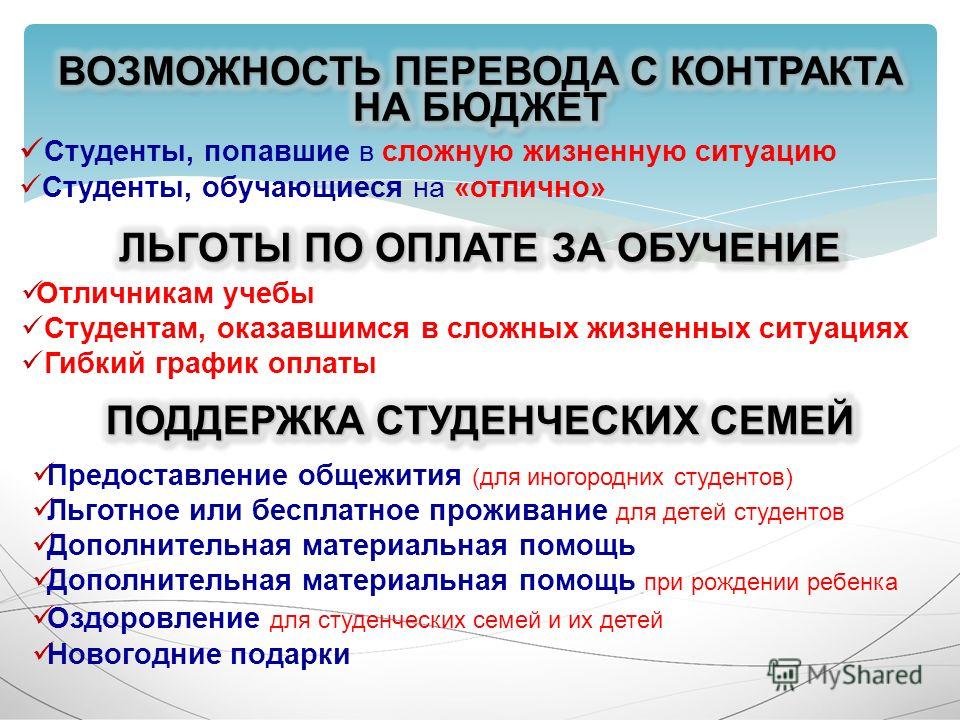

Социальная категория заемщика

Заемщик (солидарные должники) должен являться гражданином Российской Федерации и относиться к одной из следующих отдельных категорий граждан:

- граждане, имеющие одного или более несовершеннолетних детей или являющиеся опекунами (попечителями) одного или более несовершеннолетних детей;

- граждане, являющиеся инвалидами или имеющие детей-инвалидов;

- граждане, являющиеся ветеранами боевых действий;

- граждане, на иждивении которых находятся лица в возрасте до 24 лет, являющиеся учащимися, студентами (курсантами), аспирантами, адъюнктами, ординаторами, ассистентами-стажерами, интернами и обучающиеся по очной форме обучения.

Требования к финансовому состоянию заемщиков

Изменение финансового положения заемщика (солидарных должников) должно подтверждаться выполнением следующих требований:

- Среднемесячный совокупный доход семьи заемщика (солидарных должников) за 3 месяца до даты подачи заявления о реструктуризации, после вычета ежемесячного платежа по кредиту (займу), не превышает на каждого члена семьи заемщика (солидарного должника) двукратной величины прожиточного минимума в регионе, на территории которых проживают указанные лица;

- Размер планового ежемесячного платежа по кредиту (займу), рассчитанного на дату, предшествующую дате подачи заявления о реструктуризации, увеличился не менее чем на 30 процентов по сравнению с размером планового ежемесячного платежа, рассчитанного на дату заключения кредитного договора (договора займа).

Требования к предмету ипотеки (жилое помещение, купленное в ипотеку)

Общая площадь жилого помещения, заложенного по ипотечному кредиту (займу), не должна превышать 45 квадратных метров для помещения с 1 жилой комнатой; 65 квадратных метров для помещения с 2 жилыми комнатами; 85 квадратных метров для помещения с 3 или более жилыми комнатами.

Требования по единственности жилья

Жилое помещение, ипотека которого является обеспечением исполнения обязательств заемщика по кредитному договору (договору займа), должно являться единственным жильем залогодателя. При этом допускается наличие совокупной доли залогодателя и членов его семьи (супруг (-а) залогодателя, а также его несовершеннолетние дети, в том числе находящиеся под его опекой или попечительством) в праве собственности не более чем на 1 иное жилое помещение (не являющееся предметом ипотеки) в размере не более 50 процентов в период с 30 апреля 2015 года и по дату подачи заемщиком заявления о реструктуризации.

Требования к ипотечному жилищному кредиту (займу)

Кредитный договор (договор займа) должен быть заключен не менее чем за 12 месяцев до даты подачи заемщиком заявления о реструктуризации. В случае если ипотечный кредит (заем) предоставлен на цели полного погашения задолженности по ипотечному жилищному кредиту (займу), он должен быть предоставлен не менее чем за 12 месяцев до даты подачи заемщиком заявления о реструктуризации.

Микро Капитал предоставляет программы помощи для своих заемщиков

Программы помощи разработаны с целью поддержки заемщиков АО МФК «Микро Капитал», оказавшихся в сложной финансовой и жизненной ситуации, обусловленной пандемией коронавируса (COVID-2019) и предусматривают оказание содействия заемщикам, оказавшимся в сложной финансовой ситуации, обусловленной пандемией, посредством изменения условий договора займа (микрозайма) двумя способами:Упрощенная реструктуризация задолженности

Упрощенная реструктуризация предусматривает изменение условий договора, в том числе путем снижения ежемесячного платежа, продления срока действия договора и другими способами, позволяющими снизить кредитную нагрузку на заемщиков, которые попали в сложную ситуацию в связи с коронавирусом и связанной с этим экономической ситуацией, но не соответствуют критериям, определенным законодательными актами для предоставления кредитных каникул.Оформить заявку

Упрощенная реструктуризация предусматривает изменение условий договора, в том числе путем снижения ежемесячного платежа, продления срока действия договора и другими способами, позволяющими снизить кредитную нагрузку на заемщиков, которые попали в сложную ситуацию в связи с коронавирусом и связанной с этим экономической ситуацией, но не соответствуют критериям, определенным законодательными актами для предоставления кредитных каникул.Оформить заявкуВ связи с постоянным изменением эпидемиологической обстановки в регионах и вводимых ограничениях, о режиме работы отделений АО МФК «Микро Капитал» в регионах и способах взаимодействия с клиентами (заемщиками) в период после 30.03.2020 вы можете уточнить на горячей линии по телефону 8-800-551-70-75 или написать на электронную почту в отделение Микро Капитал в вашем регионе, адрес которой вы найдете на странице Контакты.

Статьи и полезная информация про кредиты и займы

Как и когда подать в банк заявление на реструктуризацию

кредита

или ипотеки? Зачем нужна реструктуризация

кредита?

Что такое реструктуризация кредита

Реструктуризация кредита — это изменение условий действующего банковского договора, которое направлено на снижение текущей финансовой нагрузки клиента.

Существуют различные способы

реструктуризировать кредит:

Снижение процентных ставок по потребительскому кредиту

Увеличение срока кредитования

Изменение валюты кредитования

Кредитные каникулы

Или комбинация нескольких вариантов

Все они сводятся к тому, чтобы помочь заемщику выплачивать кредит.

Основное отличие реструктуризации от рефинансирования — она всегда происходит в том банке, в котором у клиента заключен кредитный договор. Это упрощает и ускоряет переговоры между банком и заемщиком, ведь у кредитной организации уже есть вся необходимая информация для оформления процедуры. Решение о реструктуризации принимается всегда в индивидуальном порядке, с учетом ситуации конкретного клиента.

Реструктуризация кредитов происходит по инициативе заемщиков, но по согласию обеих сторон, т. к. она выгодна и банку, и заемщику:

к. она выгодна и банку, и заемщику:

При возникновении трудностей клиент может оформить реструктуризацию и сохранить хорошую кредитную историю

Банк при этом сохраняет клиента и не тратит время на судебные разбирательства по поводу погашения долгов

При этом решение принимается индивидуально по каждому клиенту и учитывает его текущую финансовую ситуацию.

Когда можно оформить реструктуризацию

Перечислим основные причины, по которым можно начать процедуру реструктуризации:

Потеря основного источника дохода или значимое его снижение — это может быть сокращение, увольнение, закрытие бизнеса заемщика или его выход на пенсию

Временная нетрудоспособность. Например, при болезни, травме или несчастном случае

Увеличение количества лиц, находящихся на иждивении

Изменение условий кредита. Может случиться, что банк принимает решение увеличить ставку, из-за чего финансовое положение заемщика ухудшается

Может случиться, что банк принимает решение увеличить ставку, из-за чего финансовое положение заемщика ухудшается

Когда лучше обращаться в банк

Сразу, как только поймете, что ситуация ухудшилась. При возникновении финансовых трудностей клиенту важно как можно раньше обратиться в банк и рассказать о сложившейся ситуации. Причем сделать это до первых просрочек по графику платежей. Это позволит проще найти обоюдовыгодное решение и реструктуризировать кредит.

При обращении в банк клиенту необходимо не просто уведомить кредитную организацию об ухудшении своего финансового положения и невозможности продолжать выплаты по ранее одобренному графику погашения, но и документально подтвердить эти изменения. В этом случае банк сможет рассмотреть заявление и, скорее всего, принять положительное для заемщика решение.

Реструктуризация ипотечных кредитов

Вдобавок был скорректирован список сельских территорий и сельских агломераций, на которые распространяется действие льготной ипотеки. Если ранее он определялся государственной программой «Комплексное развитие сельских территорий», то теперь его формирует сам субъект федерации.

Если ранее он определялся государственной программой «Комплексное развитие сельских территорий», то теперь его формирует сам субъект федерации.

С 2015 года в России действует специальная госпрограмма, оказывающая помощь заемщикам при оформлении реструктуризации ипотечных кредитов. Программа позволяет снизить ставку по кредиту и получить официальную отсрочку платежей на 1,5 года.

Кроме того, согласно Федеральному закону «О праве на ипотечные каникулы» N 76-ФЗ — заемщики, потерявшие работу или оказавшиеся в трудной жизненной ситуации, могут воспользоваться ипотечными каникулами. А тем, кто не подходит под условия, банки могут предложить собственную программу реструктуризации.

Как подать в банк заявление

на реструктуризацию

Форма заявки на реструктуризацию проблемных кредитов в каждом банке индивидуальная. Заемщику необходимо получить бланк в офисе или онлайн на сайте кредитной организации.

В заявлении нужно подробно отразить причину возникновения финансовых трудностей, заполнить информацию о заемщике и приложить пакет документации:

Копию паспорта заявителя

Документы, подтверждающие наличие финансовых трудностей

Дополнительные документы, необходимые данному банку

Как правило, подать заявку на реструктуризацию можно онлайн. При этом если банк примет положительное решение, заемщику может потребоваться личная поездка в банк для согласования схемы реструктуризации и индивидуальных условий, а также для подписания документов.

После согласования всех условий банк и заемщик подписывают дополнительное соглашение к действующему кредитному договору и иным документам, если есть такая необходимость.

Новости службы архитектуры — Иркутская область. Официальный портал

12. 07.2018 НП «Национальная гильдия градостроителей» проводит курсы повышения квалификации

07.2018 НП «Национальная гильдия градостроителей» проводит курсы повышения квалификацииНациональная гильдия градостроителей при участии ООО «Институт «Ленгипрогор» и авторизованного учебного центр Гильдии АНО «Образовательные системы и проекты» приглашает принять участие в курсах повышения квалификации по следующим направлениям:

- Актуальные вопросы деятельности органов государственной власти и органов местного самоуправления в сфере градостроительства (К–1.66. Программа курса).

- Актуальные изменения в правовом регулировании в сфере управления территориальными ресурсами муниципального образования (К–1.91. Программа курса).

- Формирование комфортной городской среды. Благоустройство населенных пунктов и современная среда для жизни (К–1.107. Программа курса).

Рослесхоз информирует о необходимости учета положений Федерального закона от 29 июля 2017 г.

№ 280-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в целях устранения противоречий в сведениях государственных реестров и установления принадлежности земельного участка к определенной категории земель» при подготовке документов территориального планирования

21.03.2018 Конкурс-премия «Буква А» для СМИ, журналистов и блогеров, пишущих об архитектуре

№ 280-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в целях устранения противоречий в сведениях государственных реестров и установления принадлежности земельного участка к определенной категории земель» при подготовке документов территориального планирования

21.03.2018 Конкурс-премия «Буква А» для СМИ, журналистов и блогеров, пишущих об архитектуреПродолжается приём заявок в общероссийскую конкурс-премию «Буква А», которая в 2018 г. пройдёт уже во 2-ой раз. Организатор — Институт современной урбанистики, партнёры: архитектурная выставка АРХМОСКВА, Ассоциация проектировщиков Московской области, Национальное агентство устойчивого развития, Гильдия аналитических журналистов, консалтинговая компания Welhome. Главный архитектурный эксперт – архитектурная мастерская «Мезонпроект». Темой года эксперты выбрали «Умный город».

Сведения о конкурсе

20.02.2018 Приказ Минэкономразвития России от 9 января 2018 № 10 Минэкономразвития России информирует об официальном опубликовании 1 февраля 2018 г. на официальном интернет-портале правовой информации http://www.pravo.gov.ru приказа Минэкономразвития России от 9 января 2018 г. № 10 «Об утверждении Требований к описанию и отображению в документах территориального планирования объектов федерального значения, объектов регионального значения, объектов местного значения и о признании утратившим силу приказа Минэкономразвития России от 7 декабря 2016 г. № 793».

на официальном интернет-портале правовой информации http://www.pravo.gov.ru приказа Минэкономразвития России от 9 января 2018 г. № 10 «Об утверждении Требований к описанию и отображению в документах территориального планирования объектов федерального значения, объектов регионального значения, объектов местного значения и о признании утратившим силу приказа Минэкономразвития России от 7 декабря 2016 г. № 793».

Семинар-совещание со специалистами органов архитектуры и градостроительства муниципальных образований Иркутской области состоится 23 октября 2017 года по адресу: г. Иркутск, ул. Ленина 1 «а», актовый зал (1 этаж), с 9-00 час до 18-00 час. Организаторы: служба архитектуры Иркутской области при поддержке Правительства Иркутской области, министерства строительства, дорожного хозяйства Иркутской области и участии представителей министерства лесного комплекса Иркутской области, министерства жилищной политики, энергетики и транспорта Иркутской области, филиала ФГБУ «ФКП Росреестра» по Иркутской области и др.

Цели проведения семинара-совещания: обсуждение проблем по выполнению поручений Президента Российской Федерации и Правительства Российской Федерации.

Основные темы семинара-совещания обозначены в повестке.

Для участия в работе семинара-совещания приглашаются представители органов архитектуры и градостроительства городских округов, районных муниципальных образований, главы и специалисты городских и сельских поселений.

Контакты организаторов: тел. 34-14-62, 20-39-51, 34-39-21 e-mail: [email protected]; [email protected]; [email protected]

30.06.2017 Ассоциация ландшафтных архитекторов России ежегодно проводит Фестиваль «Российская национальная премия по ландшафтной архитектуре»

Цели проведения семинара-совещания: обсуждение проблем по выполнению поручений Президента Российской Федерации и Правительства Российской Федерации.

Основные темы семинара-совещания обозначены в повестке.

Для участия в работе семинара-совещания приглашаются представители органов архитектуры и градостроительства городских округов, районных муниципальных образований, главы и специалисты городских и сельских поселений.

Контакты организаторов: тел. 34-14-62, 20-39-51, 34-39-21 e-mail: [email protected]; [email protected]; [email protected]

30.06.2017 Ассоциация ландшафтных архитекторов России ежегодно проводит Фестиваль «Российская национальная премия по ландшафтной архитектуре»В состав фестиваля входят мероприятия: смотр-конкурс, молодежный форум, профессиональная программа. В смотре-конкурсе на присуждение Премии участвуют проекты и реализации на территории Российской Федерации за последние 5 лет. В этом году работы победителей будут демонстрироваться не только на выставке в рамках фестиваля, но и на средствах наружной рекламы на бульварах Москвы.

Также в рамках фестиваля состоится программа дополнительного профессионального образования «Благоустройство и озеленение городских территорий», которая будет весьма полезна для специалистов отрасли и сотрудников профильных структур городских администраций.

Также в рамках фестиваля состоится программа дополнительного профессионального образования «Благоустройство и озеленение городских территорий», которая будет весьма полезна для специалистов отрасли и сотрудников профильных структур городских администраций. Место проведения выставочного фестиваля, отражающего современные достижения России в области ландшафтной архитектуры, планирования, охраны и управления ландшафтов, ландшафтного строительства, ландшафтной индустрии и садово-паркового искусства – Центральный Дом Архитектора (ЦДА), г. Москва. Сроки проведения: с 20 по 24 ноября 2017 года.

Новости 1 — 20 из 27

Начало | Пред. | 1 2 | След. | Конец

ОНФ проконсультирует должников в МФЦ Краснодара

С 24 по 28 ноября в Краснодаре пройдет масштабная кампания в сфере финансовой грамотности и защите прав потребителей финансовых услуг. Федеральные эксперты проекта «За права заемщиков» Общероссийского народного фронта совместно с сотрудниками МФЦ г. Краснодара проведут серию бесплатных консультаций по вопросам внесудебного персонального банкротства и защиты от мошенников.

Краснодара проведут серию бесплатных консультаций по вопросам внесудебного персонального банкротства и защиты от мошенников.

На протяжении недели эксперты Народного фронта будут посещать один из многофункциональных центров города и проводить приемы, на которых любой потребитель финансовых услуг, оказавшийся в сложной жизненной ситуации, сможет получить помощь федерального эксперта.

По словам организаторов кампании, помощь экспертов смогут получить должники, оказавшиеся в сложной финансовой ситуации, которые планируют воспользоваться возможностью внесудебного банкротства, а также те, чьи права нарушили при осуществлении взыскания. Также к экспертам смогут обратиться и другие потребители финансовых услуг с жалобами на обман и мошенничество.

«В октябре Народный фронт и МФЦ заключили соглашение, в рамках которого мы помогаем сотрудникам многофункциональных центров наладить работу по проведению внесудебной процедуры банкротства, а также консультируем население по этой теме. Таким образом, мы не просто поддерживаем граждан и участвуем в работе нового инструмента, но и собираем информацию, которая позже поможет нам этот инструмент сделать более эффективным. Краснодар – это первый город, где мы проводим такую масштабную кампанию. Многофункциональные центры Краснодара можно считать образцом. Они демонстрируют наибольшую открытость для граждан и эффективное взаимодействие с гражданским обществом. Лучшие практики нашей недели консультаций мы будем распространять в других регионах. Это позволит нам помочь большему количеству людей, которые оказались в сложной жизненной ситуации и не справляются со своими обязательствами», – подчеркнул эксперт проекта ОНФ «За права заемщиков» Михаил Алексеев.

Таким образом, мы не просто поддерживаем граждан и участвуем в работе нового инструмента, но и собираем информацию, которая позже поможет нам этот инструмент сделать более эффективным. Краснодар – это первый город, где мы проводим такую масштабную кампанию. Многофункциональные центры Краснодара можно считать образцом. Они демонстрируют наибольшую открытость для граждан и эффективное взаимодействие с гражданским обществом. Лучшие практики нашей недели консультаций мы будем распространять в других регионах. Это позволит нам помочь большему количеству людей, которые оказались в сложной жизненной ситуации и не справляются со своими обязательствами», – подчеркнул эксперт проекта ОНФ «За права заемщиков» Михаил Алексеев.

Консультации будут проходить бесплатно. Их расписание и адреса многофункциональных центров можно узнать на сайте МФЦ Краснодарского края. Предварительная запись на прием – по телефону +7(909)388-59-70.

Центральный Банк России. Финансовое просвещение.

Чтобы свести потери от мошенников к минимуму, необходимо соблюдать простые правила обращения с платежными картами, а именно:

— не позволяйте никому использовать вашу карту;

— никогда и никому (даже родственникам) не сообщайте ПИН-код. Помните: операция, совершенная с вводом ПИН-кода признается выполненной держателем карты;

— если не можете запомнить ПИН-код и записываете его, то держите его отдельно от карты. Никогда не записывайте ПИН-код на карте;

— никогда не передавайте карту для использования другим людям. Давая карту для оплаты, следите, чтобы кассир совершал операции у вас на глазах, перед вводом ПИН-кода проконтролируйте сумму операции на чеке;

— вводя ПИН-код, прикрывайте свободной рукой клавиатуру, следите, чтобы рядом не было посторонних «наблюдателей». При совершении операции через банкомат не прибегайте к помощи либо советам третьих лиц, свяжитесь со своим банком – он обязан предоставить консультационные услуги по работе с картой;

— перед тем, как воспользоваться банкоматом, обратите внимание на устройство на предмет наличия на нем дополнительных устройств, накладок на клавиатуру или прорезь для приема карт. Если возникают сомнения – откажитесь от использования такого банкомата. Не используйте неисправный банкомат;

Если возникают сомнения – откажитесь от использования такого банкомата. Не используйте неисправный банкомат;

— для оплаты через Интернет используйте одноразовую «виртуальную карту» или заведите дополнительную карту. Перечисляйте на нее денежные средства под расчет предполагаемой операции;

— используйте на своем компьютере антивирусное программное обеспечение и не открывайте почтовые сообщения с исполняемыми файлами. Лучше вообще не открывать подозрительные сообщения, отправленные с незнакомых адресов;

— можно воспользоваться услугами, которые предлагают банки: можно установить суточный/месячный лимит на совершение операций, блокировку операций по территориальному признаку, заблокировать отдельные услуги;

— учитывая, что в большинстве случаев жертвы сами сообщают данные своих карт мошенникам, будьте бдительны, не сообщайте эту информацию третьим лицам, чем бы они не объясняли такую необходимость.

Кроме того, не забывайте, что сейчас операции переводу денежных средств или по оплате товаров и услуг можно совершать с использованием устройств мобильной связи: телефонов, смартфонов, — это так называемый «мобильный банкинг». В данном случае для минимизации рисков хищения денежных средств следует также бережно обращаться не только с картой, но и с мобильным телефоном. Рекомендуем:

— установить на устройство мобильной связи антивирусное программное обеспечение, базы которого будут регулярно обновляться;

— не передавайте мобильный телефон для использования третьим лицам;

— если вы сменили номер телефона мобильной связи, обязательно сообщите об этом в свою кредитную организацию.

В случае утери мобильного телефона нужно незамедлительно заблокировать карты, которые привязаны к вашему «мобильному банку».

8 способов помочь членам семьи в финансовых трудностях

В трудные времена многие люди в первую очередь обращаются за помощью к своим близким и членам семьи. Часто люди сталкиваются с финансовыми трудностями, если они внезапно теряют работу или сталкиваются с дорогостоящими медицинскими счетами. Многие благонамеренные члены семьи оказались втянутыми в финансовую бездну из-за проблем любимого человека.

Часто люди сталкиваются с финансовыми трудностями, если они внезапно теряют работу или сталкиваются с дорогостоящими медицинскими счетами. Многие благонамеренные члены семьи оказались втянутыми в финансовую бездну из-за проблем любимого человека.

Давайте рассмотрим несколько вариантов, которые вы можете рассмотреть, чтобы помочь членам своей семьи в финансовых трудностях, не причинив при этом себе вреда.

Ключевые выводы

- Когда любимый человек испытывает финансовые трудности, сделайте паузу, прежде чем принять решение о помощи, и подумайте, является ли проблема временной или всеобъемлющей, и есть ли у него план, как избежать тех же ошибок в будущем.

- Если вы все же решите помочь, убедитесь, что у вас есть четкое соглашение между вами и человеком о форме помощи, такой как ссуда или подарок, и любых условиях выплаты.

- Если вы хотите дать человеку что-то сразу, подумайте о том, чтобы дать ему наличные, оплатить один из его счетов напрямую или предоставить ему безналичную помощь, например подарочные карты, или определенные ресурсы, которые им нужны.

- Подумайте о том, чтобы предоставить им работу, если вы можете, или помогите им составить план оплаты счетов или получить доступ к местным ресурсам, таким как консультации по вопросам карьеры или программы обучения.

- Если вы хотите помочь им с ссудой, подумайте, хотите ли вы предоставить личную ссуду или совместно подписать ссуду, которую они ищут в банке или другом финансовом учреждении.

1. Сделать денежный подарок

Если у вашего любимого человека краткосрочные проблемы с денежным потоком, вы можете сделать прямой финансовый подарок.Решите, сколько вы можете позволить себе отдать, не подвергая себя финансовому риску, а затем либо отдайте максимальную сумму, которую вы можете себе позволить, сразу (и пусть ваш любимый знает, что это так), либо, возможно, дарите небольшие подарки периодически или регулярно. основы, пока ситуация не разрешится. Убедитесь, что вы четко понимаете, что деньги — это подарок, а не ссуда, которую нужно вернуть, чтобы не создать неловкую ситуацию для получателя подарка.

Если вы планируете дать им значительную сумму денег, вам нужно следить за ежегодным исключением из налога на дарение, устанавливаемым каждый год налоговой службой (IRS).

2. Сделайте личный заем

Член вашей семьи может подойти к вам и попросить краткосрочную ссуду. Говорите откровенно, четко запишите условия займа на бумаге и попросите подписать его обе стороны. Это поможет убедиться, что каждая сторона четко понимает финансовое соглашение, в которое они вступают. Некоторые детали кредита, которые вы захотите включить:

- Сумма кредита

- Будет ли ссуда выплачиваться единовременно или она будет разделена и выплачена частями при соблюдении определенных условий (например,g., поиск другой работы или выплату существующего долга)

- Процентная ставка, которую вы будете взимать при выдаче кредита, и способ ее расчета (сложные или простые проценты)

- Сроки платежа (включая дату полного погашения или окончательного платежа)

- Возможность регресса, если заемщик не производит выплаты по кредиту вовремя или в полном объеме (например, увеличение процентных ставок, прекращение любых дальнейших выплат по ссуде или обращение в суд)

Если вы собираетесь предоставить ссуду на сумму более 10 000 долларов и / или собираетесь взимать процентную ставку, которая существенно отличается от текущей ставки для большинства заемщиков, вы можете поговорить с налоговым специалистом.Для членов семьи ссуды под низкие проценты могут возникнуть особые налоговые последствия.

3. Совместное подписание ссуды

Ваш близкий человек может быть заинтересован в получении ссуды или кредитной линии (LOC), чтобы помочь с краткосрочными финансовыми потребностями, но что, если для его или ее кредита требуется наличие соподписавшегося лица? Готовы ли вы совместно подписать ссуду или аккредитив от банка, кредитного союза или онлайн-кредитора?

Прежде чем просто сказать «да» и по сути предоставить члену семьи свой хороший кредит, важно понять, что совместное подписание ссуды имеет юридические и финансовые последствия.Самое важное, что нужно понимать, — это то, что вы юридически обязываете себя выплатить ссуду, если другой заемщик этого не сделает. Кредитор может подать против вас судебный иск и потребовать, чтобы вы заплатили полную сумму, даже если у вас было соглашение между вами и членом вашей семьи, что вам не придется производить платежи.

Этот просроченный кредит теперь также повлияет на ваш личный кредит. Таким образом, если ваша сестра / брат / дядя не может своевременно и в полном объеме произвести платежи по кредиту, кредитор может сообщить об отрицательной активности по счету в кредитные бюро, чтобы заполнить ваш кредитный отчет, что, в свою очередь, может снизить ваш кредитный рейтинг.

Совместное подписание кредита — дело серьезное. Тот факт, что член вашей семьи нуждается в совместном подписании ссуды, означает, что кредитор считает их слишком большим риском, чтобы банк мог брать на себя ответственность в одиночку. Если банк не уверен, что они вернут ссуду, какие у вас есть гарантии, что они вернут? Это также может означать, что у вас могут возникнуть трудности с получением ссуды в будущем, поскольку вы технически берете эту ссуду и ее оплату.

Перед совместным подписанием ссуды убедитесь, что вы:

- Попросите копию кредитного отчета члена вашей семьи, кредитного рейтинга и ежемесячного бюджета, чтобы иметь точное представление о его или ее финансах и способности погасить ссуду.

- Встретьтесь с кредитором лично (если возможно) и убедитесь, что вы понимаете все условия кредита.

- Получите копии всех документов по кредиту, включая график погашения.

- Попросите кредитора уведомить вас в письменной форме, если член вашей семьи пропускает платеж или делает просроченный платеж. Если вы узнаете о потенциальных проблемах с погашением раньше, чем позже, это поможет вам принять быстрые меры и защитить свой собственный кредитный рейтинг.

При оказании помощи близкому человеку, находящемуся в затруднительном финансовом положении, существует риск оказаться втянутым в цикл ссуд и платежей; Во избежание этого заранее убедитесь, что условия и структура ссуды или подарка четко определены.

4. Создайте план оплаты счетов

Часто люди в условиях финансового кризиса просто не знают, куда уходят их деньги. Если у вас есть опыт использования бюджета для управления собственными деньгами, вы также можете помочь своей семье в создании и использовании бюджета. Чтобы сломать лед, вы можете предложить показать им свой бюджет и свою систему оплаты счетов и объяснить, как это помогает вам принимать финансовые решения.

Когда вы работаете вместе, чтобы помочь им разобраться в своем финансовом положении, процесс укажет места, где они могут сократить расходы или попытаться увеличить свой доход, чтобы лучше выполнять свои финансовые обязательства.

5. Обеспечение занятости

Если вам неудобно давать ссуду или делать денежный подарок, подумайте о том, чтобы нанять члена вашей семьи, который поможет с необходимыми задачами по согласованной ставке. Эта подработка может иметь большое значение для того, чтобы помочь им заработать деньги, необходимые для оплаты счетов, и помочь вам завершить любую работу, которую вы откладывали. Относитесь к договоренности так же, как и к любому другому сотруднику — четко укажите работу, которую необходимо выполнить, сроки и размер оплаты.Обязательно укажите, как вы будете справляться с плохой или незавершенной работой.

Если у вас нет наличных денег, которые вы можете дать или ссудить нуждающемуся в финансовом положении члену семьи, поймите, что ваше время, терпение и способность помочь им провести мозговой штурм и решить проблемы также являются ценными активами, которые вы можете предоставить.

6. Оказать безналичную помощь

Если вам неудобно или вы не хотите давать члену семьи наличные, рассмотрите возможность оказания безналичной финансовой помощи, например подарочных карт или подарочных сертификатов.У вас будет больше контроля над тем, на что будут потрачены ваши деньги, и вы можете легко купить подарочные карты на разную сумму в большинстве магазинов.

7. Счета предоплаты

Вы можете рассмотреть возможность предоплаты одного или нескольких регулярных счетов, которые получает ваш близкий (арендная плата / ипотека, счета за коммунальные услуги или страховые взносы), чтобы помочь им во время их текущего финансового кризиса. Предложение сделать что-то, например оплатить автомобиль, может помочь им избежать краткосрочного кризиса и дать им немного дополнительного времени, которое им нужно, чтобы выйти из своей ситуации.

8. Помощь в поиске местных ресурсов

Возможно, вы просто не захотите или не сможете предоставить члену семьи финансовую или практическую помощь. Но вы все равно можете сыграть ключевую роль, помогая им найти местных профессионалов, которые могут направить их в правильном направлении, например:

- Консультант по вопросам карьеры и агентства по трудоустройству

- Социальные агентства и аналогичные службы

- Консультанты по кредитным и долговым обязательствам

- Кредиторы, которые могут предоставить краткосрочные решения

Итог

Самый важный шаг — сесть с любимым человеком и конкретно спросить, какая помощь ему нужна, чтобы выбраться из текущей ситуации.Оттуда вы получите лучшее представление о типе информации и помощи, в которых они нуждаются. Например, если им нужно заработать больше денег, вы можете помочь им найти работу и обновить свое резюме. Если им нужна помощь в погашении долга по кредитной карте, вы можете позвонить в местные кредитные консультационные агентства, чтобы узнать, какие услуги они предлагают, сколько они стоят и какую пользу они могут принести члену вашей семьи.

Члены семьи и деньги — не всегда хорошее сочетание. Но в тяжелые экономические времена или при возникновении непредвиденных ситуаций вашим близким может действительно потребоваться ваша финансовая помощь.Прежде чем решиться на помощь, обязательно продумайте, что вы можете и не можете себе позволить. Помните, что если ваши собственные ресурсы ограничены, есть значимые, эффективные и творческие способы помочь членам вашей семьи.

Что делать, если вы столкнулись с финансовыми трудностями из-за коронавируса

У вас есть вопросы о ваших финансах, связанные со вспышкой коронавируса? Отправьте их репортеру Алисии Адамчик по адресу [email protected].

В связи с пандемией коронавируса, из-за которой многие рабочие теряют часы, как никогда важно знать, какие финансовые возможности у вас есть.

Хотя для финансовых консультантов хорошо и хорошо говорить вам не проверять ваши инвестиции на нестабильном рынке, это может даже не беспокоить многих американцев, когда почти 80% работников живут от зарплаты до зарплаты, и многие семьи говорят, что это будет трудно покрыть неожиданные расходы в 400 долларов. Потеря смен или увольнение в это время может усугубить и без того тяжелое финансовое положение многих американцев.

Если у вас нет резервного фонда и вы изо всех сил пытаетесь сводить концы с концами в это неопределенное время, вот восемь шагов, которые необходимо предпринять.

1. Немедленно свяжитесь с кредиторами.

Если вы обеспокоены, что в ближайшие месяцы вам будет сложно оплатить остаток по кредитной карте, задолженность по студенческому кредиту или коммунальные услуги, Национальный центр потребительского права рекомендует как можно скорее связаться с вашими кредиторами. и просят уступок в невзгодах. Это может включать отсрочку платежей (что должно быть крайней мерой, поскольку проценты все еще накапливаются) или выплату только процентов.

Банки, включая Capital One, Chase, Citi и Wells Fargo, призывают своих клиентов, испытывающих экономические трудности, связаться с ними, чтобы узнать, что они могут решить.Кредитные союзы также предлагают помощь и ссуду. Кроме того, вы можете подписаться на план для работы в тяжелых условиях, который может означать более низкие процентные ставки или меньшие сборы и штрафы на какое-то время.

2. Создайте «чрезвычайный» бюджет

NCLC также рекомендует создать «более компактную» версию вашего типичного бюджета, которая будет разумной независимо от того, сталкиваетесь ли вы в настоящее время с трудностями или нет. Но это становится вдвойне важным, если ваши часы сокращаются или отменяются смены в ближайшие недели.

Для этого «составьте список всех ваших текущих обязательств», — советует NCLC. «Обведите в кружок то, что вам нужно, чтобы увидеть, сколько реально вы можете сэкономить, если приостановите подписку, ограничите поездки и приготовите доступную еду дома».

3. Рассмотрим индивидуальный заем.

Персональные займы варьируются в среднем от 10 000 до более 20 000 долларов, согласно Lending Tree, со стандартным сроком от трех до пяти лет. Они могут помочь в периоды нестабильности доходов. Их предлагают банки, кредитные союзы и онлайн-кредиторы, такие как SoFi и Payoff.

4. Используйте продукт с самой низкой процентной ставкой.

Если вы не имеете права на получение ссуды для личного пользования или под залог собственного капитала, возможно, вам придется использовать кредитную карту. Используйте свою карту с самой низкой процентной ставкой, чтобы платить меньше процентов при оплате счета. Даже разница в несколько процентных пунктов может сэкономить вам много денег на выплате процентов.

Один вариант: ищите предложения с низким процентом, будь то кредитная карта или кредитная линия с 0% годовых на определенный период времени (обычно 12 или 18 месяцев).Это даст вам некоторую передышку, если у вас возникнут проблемы с выполнением финансовых обязательств в ближайшие недели. Опять же, люди с более высоким кредитным рейтингом будут иметь право на более выгодные сделки, поэтому, если у вас низкий балл, используйте карты, которые у вас уже есть, прежде чем подавать заявку на новую карту и, возможно, получить отказ.

5. Отправьте письма о временных трудностях

Если у вас возникли проблемы с выплатой ипотеки, первым делом вам следует обратиться к адвокату, согласно Национальному центру защиты прав потребителей.Оттуда вы можете отправлять письма о трудностях кредиторам, например вашей ипотечной компании, чтобы узнать, какие у вас есть варианты.

NCLC предоставляет этот образец письма о трудностях.

6. Используйте общественные и государственные программы помощи

Правительство в настоящее время работает над реализацией политики, чтобы помочь нуждающимся в денежных средствах американцам во время кризиса. Но уже есть множество других ресурсов, предлагаемых сообществами, местными органами власти и правительствами по всей стране.

Продовольственные банки — это один ресурс (если вы не сталкиваетесь с экономическими трудностями, подумайте о пожертвовании одному из них), и есть организации, которые могут помочь со счетами, например, за коммунальные услуги.Места поклонения также окажут поддержку в эти времена. Сайты социальных сетей, такие как Facebook, являются хорошим местом для начала поиска общественных групп, и ваши местные органы власти также должны иметь возможность предоставить информацию о том, где найти эти группы, если вы свяжетесь с ними.

7. Получение пенсионных сбережений

Вы также можете воспользоваться своими пенсионными сбережениями, хотя финансовые консультанты говорят, что это должно быть крайней мерой. Если у вас есть IRA Roth, вы можете снимать свои взносы без уплаты налогов и штрафов (но не с прибыли от инвестиций).

8. Избегайте ссуд до зарплаты

Многие испытывающие трудности домовладельцы не получают помощи по ипотеке Обещано США: NPR

Джулия Хансен говорит, что ее кредитор, Freedom Mortgage, сказал ей, что для получения федеральной помощи ей придется внести платеж в размере 8000 долларов в течение трех месяцев или «перейти к потере права выкупа». Предоставлено Питером Хансеном скрыть подпись

переключить подпись Предоставлено Питером ХансеномДжулия Хансен говорит, что ее кредитор, Freedom Mortgage, сказал ей, что для получения федеральной помощи ей придется внести платеж в размере 8000 долларов в течение трех месяцев или «перейти к потере права выкупа».«

Предоставлено Питером ХансеномОбновлено в 15:28 ET

Домовладельцы, потерявшие работу или доход, говорят, что их кредиторы требуют штрафных условий, если они принимают участие в том, что должно быть правительственным усилием, чтобы помочь им.

Чтобы избежать волны дефолтов по жилищным кредитам, Конгресс и регулирующие органы сказали кредиторам, что они должны позволить домовладельцам откладывать платежи, если они пострадали в финансовом отношении во время кризиса с коронавирусом.

Некоторые домовладельцы говорят, что это работает хорошо, но другие говорят, что путаница изобилует.

Они не могут дозвониться до своего кредитора или им каждый раз говорят разные вещи. А некоторые домовладельцы говорят, что их кредиторы говорят им, что для получения помощи им позже придется заплатить крупную единовременную выплату, которую они не могут себе позволить.

«Все, что нам нужно, это помощь», — говорит Джулия Хансен.Она и ее муж Джим живут на Мауи, Гавайи, и потеряли свои доходы из-за закрытия туристического бизнеса. Джим управлял рестораном.

Они позвонили своему кредитору, Freedom Mortgage, чтобы спросить об отсрочке платежей. Это называется терпением. Они говорят, что им сказали, что они могут отсрочить выплаты на три месяца, но с одной тревожной уловкой: тогда им нужно будет произвести платежи за четыре месяца сразу — одним платежом, чтобы обеспечить текущую ссуду.

«В этот момент, если вы не заплатите, вы попадете в потерю права выкупа», — сказала Джулия Хансен, что ей сказал представитель Freedom Mortgage.Другими словами, ей и ее мужу придется заплатить единовременную выплату в размере около 8000 долларов, что казалось неразумным, потому что Джим потерял работу, и у них нет дохода, пока они не начнут получать пособие по безработице. И они не знают, когда начнут поступать эти льготы и сколько они получат.

Вдобавок пара говорит, что мать Джима скончалась в прошлом году, и уход за ней опустошил почти все их сбережения.

«Я чувствую, что правительство пытается нам помочь, и я чувствую, что Freedom Mortgage пытается нас ограбить», — говорит Хансен.«Я очень разочарован и зол на них».

Несколько других клиентов Freedom Mortgage также подали жалобу в NPR. В заявлении компании говорится, что она «усердно работает, чтобы помочь нашим клиентам».

Но другие кредиторы предоставляют домовладельцам лучший вариант. Они соглашаются отложить пропущенные платежи до конца срока кредита. Таким образом, домовладельцы могут просто возобновить регулярные выплаты по ипотеке, когда они могут себе это позволить, не выплачивая единовременную выплату.

Freedom Mortgage в заявлении для NPR сначала заявила, что это не разрешено, потому что «согласно текущим федеральным требованиям, эти суммы не добавляются к окончанию ипотеки, а должны быть выплачены по завершении периода воздержания.«И компания заявила, что требования не предусматривают« какое-либо продление срока ипотеки ».

Но это не похоже на правду.

Федеральные регулирующие органы заявляют, что есть варианты помимо крупномасштабного платежа для заемщиков, в том числе перенос пропущенных платежей на конец срока кредита.

После того, как NPR связалась с регулирующими органами, Freedom Mortgage изменила свое заявление, убрав строку о том, что ей не разрешалось продлевать срок кредита. Когда NPR указало компании варианты, доступные заемщикам, Freedom Mortgage затем заявила в электронном письме, что «продолжит предлагать все варианты, доступные в рамках различных государственных программ.»

Защитники жилищного строительства говорят, что перенос отсроченных платежей в счет погашения кредита — это то, как терпение должно работать для большинства людей.

» Если у вас возникли финансовые трудности, вы вряд ли внезапно получите большую сумму денег, чтобы покрыть выплаты по ипотеке за многие месяцы или даже год «, — говорит Майк Калхун, президент Центра ответственного кредитования.

На самом деле, по его словам, правила требуют , что для подавляющего большинства домов ссуд, заемщики, которые пострадали финансово в этом кризисе, могут отложить выплаты по ипотеке, а затем вернуться в нормальное русло без увеличения своих выплат.

«Ясно, что заемщики должны получить помощь», — говорит Кэлхун. «И в конце периода воздержания от них не требуется платить единовременно, если только по какой-либо причине они не смогут сделать это в то время, что, вероятно, будет очень редко для заемщиков, учитывая кризис такого рода. . »

По крайней мере, некоторые банки, кажется, идут в ногу с этим. Сьюзан Шварц, которая живет недалеко от Нэшвилла, штат Теннеси., работает не по найму и потеряла доход. Она говорит, что ее кредитор, Bank of America, сначала сказал ей, что ей придется заплатить большим воздушным шаром, чтобы наверстать упущенное.

«Моя реакция на это была какая?» Шварц говорит. «Почему я это слышу? Это просто ничего? Ничего не предлагается».

Но, по ее словам, через неделю банк сообщил ей, что политика изменилась — единовременной выплаты нет. Она могла бы просто прикрепить эти отсроченные платежи к концу своей ссуды, чтобы ее выплаты не увеличивались.

«Для меня это было облегчением», — говорит она. «Это было облегчением для тысяч, тысяч и тысяч других людей».

Bank of America подтверждает, что люди могут выбрать этот вариант, чтобы их ежемесячные платежи оставались неизменными после окончания периода воздержания.

Но многие домовладельцы все еще сталкиваются с проблемами. Представители телефонов работают удаленно, и время ожидания у них длительное. Объем звонков стремительно растет.

«Все напуганы», — говорит Брэд Твисс, агент по недвижимости из Портленда, штат Орегон.Ему звонят люди, которым он продал дома. «Люди, которые обратились к своим кредиторам, слышат совершенно разные вещи от каждого отдельного кредитора». Предоставлено Дэниелом Твиссом скрыть подпись

переключить подпись Предоставлено Дэниелом Твиссом«Все напуганы», — говорит Брэд Твисс, агент по недвижимости из Портленда, штат Орегон.Ему звонят люди, которым он продал дома. «Люди, которые обратились к своим кредиторам, слышат совершенно разные вещи от каждого отдельного кредитора».

Предоставлено Дэниелом Твиссом«Все напуганы», — говорит Брэд Твисс, агент по недвижимости из Портленда, штат Орегон. Он говорит, что некоторые люди, которым он продал дома, не могут дозвониться до своих кредиторов после нескольких часов ожидания. Те, кто это делают, говорит он, «слышат совершенно разные вещи от каждого отдельного кредитора.«И некоторым говорят, что они должны сделать один из этих крупных платежей, чтобы наверстать упущенное в конце срока снисходительности.

« Это происходит так быстро, — говорит Твисс. — Каждый час, даже в некоторых крупных банках, веб-сайт » изменится о том, что такое руководство. … Все справедливы, их волосы горят ».

Калхун говорит, что есть еще одна большая проблема. Правительство распорядилось об отсрочке платежа, но без четкого способа для многих кредиторов заплатить за нее. это так, — говорит Кэлхун.«И размер этого огромен».

Если вы домовладелец, компания, в которую вы отправляете ипотечный чек, часто является просто посредником, выступающим в роли так называемого кредитора. Вы отправляете кредитору чек, и он передает его кому-то другому: инвесторам в ценные бумаги, обеспеченные ипотекой. Если вы не отправите чек обслуживающему ссуду чек, компании все равно придется продолжать платить этим инвесторам, а если нет, то у этой компании, обслуживающей ссуды, возникнут проблемы.Поскольку так много домовладельцев страдают финансово и просят отсрочить платежи, это требует платежей на миллиарды долларов.

«Среди особо мелких кредиторов царит паника, — говорит Калхун. Он говорит, что многие находятся в трудном положении и беспокоятся о своих денежных потоках. Ситуация «отчаянно нуждается в решении, чтобы покрыть это, поэтому они в состоянии помочь заемщикам, не обанкротившись», — говорит он.

Ипотечная отрасль активно лоббирует федеральное правительство, чтобы дать этим компаниям спасательный круг — доступ к деньгам, в которых они нуждаются.

Между тем очень многое меняется. Поэтому, если вы пытались получить помощь от своего кредитора и не смогли, попробуйте еще раз через неделю. Вы можете получить лучший ответ и сможете продлить срок кредита, чтобы избежать огромного платежа, если вы не можете себе этого позволить.

В случае с Freedom Mortgage компания заявляет, что 70% ссуд, которые она обслуживает, гарантированы Федеральной жилищной администрацией или Департаментом по делам ветеранов — часто называемые ссудами FHA и VA.

NPR проверило подлинное заявление компании о том, что в соответствии с федеральными требованиями, когда заемщик получает отсрочку, «подлежащие возмещению» суммы «не добавляются к окончанию срока ипотеки, а подлежат уплате по завершении периода воздержания».

«FHA никогда не требует единовременной выплаты в конце периода воздержания», — сказал NPR высокопоставленный чиновник Министерства жилищного строительства и городского развития. Чиновник говорил на заднем плане и имел в виду кредиты FHA.

Чиновник сказал, что FHA предлагает «множество вариантов тренировок для заемщиков». Фактически, сказал чиновник, агентство создало специальный метод COVID-19 для кредиторов, чтобы перенести отсроченные платежи на конец срока кредита. Это делается с помощью отдельной ссуды, которая должна быть выплачена, «когда выплачивается первая ипотека или заемщик продает собственность», — говорит чиновник.

Аналогичным образом, для обеспеченных государством займов, гарантированных через Fannie Mae и Freddie Mac, продление срока займа является одним из вариантов, помогающих заемщикам вернуться в нормальное русло после воздержания, согласно их федеральному регулирующему органу и руководству Fannie and Freddie.

После того, как NPR связалась с Freedom Mortgage, компания заявила в электронном письме, что «мы не говорим, что платежи не могут быть добавлены к концу ссуды по окончании периода воздержания. ссуды, обеспеченные Fannie, Freddie, FHA, VA и USDA, и будут продолжать предлагать все варианты, доступные в рамках различных государственных программ ».

Но компания заявила, что у FHA и VA есть «требования к утверждению и документация, которые должны быть получены от потребителей, чтобы претендовать на различные варианты уменьшения потерь».«Freedom Mortgage призвала регулирующие органы устранить любые« препятствия », которые могут встать на пути домовладельцев, находящихся под защитой Закона CARES, недавно принятого закона о борьбе с коронавирусом.

Со своей стороны, Джулия и Джим Хансен говорят, что они обращаются к компании, чтобы попытаться получить лучший ответ.

Защитите себя финансово от воздействия коронавируса

Этот блог был первоначально опубликован 13 марта 2020 г. и обновлен 3 апреля 2020 г., чтобы отразить новую информацию.

Вы можете принять меры, чтобы защитить себя или близких от финансового воздействия коронавируса.

Для получения последних обновлений посетите целевую страницу CFPB Coronavirus.

Если у вас возникли проблемы с оплатой счетов, ссуд или своевременной оплатой, вам может быть предложено несколько вариантов, особенно если вы заранее обратитесь к своим кредиторам или кредиторам.

Свяжитесь со своими кредиторами, ссудодателями и другими кредиторами.

Если вы не можете вовремя оплачивать счета, проверьте их веб-сайты, чтобы узнать, есть ли у них информация, которая может вам помочь.

CFPB и другие финансовые регулирующие органы рекомендовали финансовым учреждениям работать со своими клиентами для удовлетворения потребностей своего сообщества.

Если вы не можете произвести платеж сейчас, вам нужно больше времени или вы хотите обсудить варианты оплаты, обратитесь к своим кредиторам и обслуживающим организациям, чтобы сообщить им о своей ситуации. Задержка по платежам может иметь длительное влияние на ваш кредит.

Компании, выпускающие кредитные карты, и кредиторы могут предложить вам несколько вариантов помощи.Это может включать отказ от определенных сборов, таких как банкомат, овердрафты и штрафы за просрочку платежа, а также возможность откладывать, корректировать или пропускать некоторые платежи.

При обращении к кредиторам будьте готовы объяснить:

- Ваше финансовое положение и положение с занятостью

- Сколько вы можете позволить себе заплатить

- Когда вы, вероятно, сможете возобновить регулярные платежи

- Будьте готовы обсудить ваши доход, расходы и активы

Работа с консультантами по жилищным вопросам и кредитным вопросам, чтобы понять ваши варианты

Эти обученные специалисты дают советы за небольшую плату или бесплатно, и они будут работать с вами, чтобы обсудить вашу ситуацию, оценить варианты и даже помочь вам в переговорах с вашими кредиторами и обслуживающими организациями.

Предупреждение. Если вы планируете сотрудничать с компанией по урегулированию задолженности для решения своих долгов, отнеситесь скептически к любой компании, которая обещает сделать это за предоплату.

Проблемы с выплатой ипотеки?

Если вы не можете выплатить ипотечный кредит или можете выплатить только его часть, обратитесь к своему ипотечному агенту.

Вызов специалиста по ссуде по телефону может занять некоторое время. Ссуды, обслуживающие ссуды, сталкиваются с большим объемом обращений и также могут пострадать от пандемии.

Посетите наш блог о вариантах облегчения ипотечного кредита, чтобы получить подробный контент, который поможет вам понять ваши варианты воздержания и избежать потери права выкупа в свете коронавируса и недавно принятого Закона о помощи, помощи и экономической безопасности в связи с коронавирусом (CARES).

Если вы снимаете жилье у собственника, имеющего ипотеку, обеспеченную федеральным законодательством, закон CARES предусматривает приостановление действия или мораторий на выселение. Подробнее читайте в нашем разделе для арендаторов блога о помощи по ипотеке.

Проблемы с выплатой студенческой ссуды?

Если у вас есть студенческие ссуды, у вас есть варианты.

Если ваш заем принадлежит федеральному правительству , выплаты по нему откладываются без процентов до 30 сентября 2020 года.

Для других видов студенческих займов (например, федерального студенческого займа у коммерческого кредитора) или учебное заведение, которое вы посещаете, или частный студенческий кредит, принадлежащий банку, кредитному союзу, школе или другому частному лицу), обратитесь к своему специалисту по обслуживанию студенческого кредита, чтобы узнать больше о ваших вариантах.

Прочтите наши ответы на часто задаваемые вопросы, чтобы узнать больше о том, что вы можете сделать.

Проблемы с оплатой кредитной картой?

Если вы не можете оплатить свою кредитную карту, поговорите с эмитентом кредитной карты и сообщите им, что вы не можете произвести платеж. Вы можете получить облегчение.

Вы также можете работать с кредитным консультантом. Авторитетные кредитные консультационные организации — это, как правило, некоммерческие организации, которые могут проконсультировать вас по поводу ваших денег и долгов и помочь с бюджетом. Некоторые также могут помочь вам в переговорах с кредиторами. Есть конкретные вопросы, которые помогут вам найти консультационную организацию по кредитным вопросам, с которой вы сможете работать.

Проблемы с выплатой автокредита?

У вашего кредитора могут быть варианты, которые помогут. Наши советы включают изменение даты вашего платежа, запрос плана оплаты и запрос продления платежа.

Как работать с вашим банком или кредитным союзом

Поскольку многие из нас остаются дома, чтобы помочь сгладить кривую коронавируса, онлайн-банкинг позволяет вам управлять своими финансами, не выходя из дома. Вот несколько советов для новичков в онлайн- или мобильном банкинге.

Как правило, все банковские вклады на сумму до 250 000 долларов застрахованы Федеральной корпорацией страхования депозитов. Депозиты во всех федеральных кредитных союзах и подавляющем большинстве кредитных союзов штата также застрахованы на сумму до 250 000 долларов США Национальным фондом страхования долей кредитных союзов (NCUSIF). Вот еще кое-что от председателя FDIC Джелены МакВильямс.

Что нужно знать, чтобы оставаться дома — советник Forbes

Жилищный заем или изменение ипотеки — это план помощи домовладельцам, которые испытывают трудности с выплатой по ипотеке.Заемщики, которые имеют право на изменение ссуды, часто пропускают ежемесячные платежи по ипотеке или рискуют пропустить платеж.

Вот что вам нужно знать, чтобы получить модификацию ипотечного кредита и остаться в своем доме.

Что такое модификация ипотеки?

Изменение ипотечного кредита может помочь вам избежать потери права выкупа за счет — временного или постоянного — изменения продолжительности кредита, перехода с регулируемой ставки на ипотеку с фиксированной ставкой, снижения процентной ставки или всего вышеперечисленного.В отличие от рефинансирования ипотеки, модификация ссуды не заменяет существующую ипотеку новой. Вместо этого они меняют первоначальную ссуду.

Заемщики с ипотечными кредитами, принадлежащими Fannie Mae или Freddie Mac, могут иметь право на гибкую модификацию, которая позволяет кредиторам снизить процентную ставку или продлить срок вашей ссуды (что уменьшает сумму ежемесячного платежа, но не меняет сумму задолженности. ).

Для домовладельцев, испытывающих трудности из-за пандемии коронавируса, изменение кредита может помочь вам сократить ежемесячные платежи, чтобы они соответствовали вашему текущему бюджету.Те, у кого уже есть отказ от ипотеки, могут запросить изменение после истечения срока отсрочки, если они все еще нуждаются в помощи по ипотеке.

В соответствии с Законом CARES заемщики, получившие ссуды с федеральной поддержкой, имеют право на отсрочку платежа сроком до одного года. Хотя большинство жилищных ссуд имеют право на такую отсрочку, примерно 14,5 миллионов жилищных ссуд не покрываются, поскольку они находятся в частной собственности.

Однако не все кредиторы предлагают модификации ссуды, даже ссуды на жилье, подпадающие под действие положений о воздержании в Законе о CARES.Поэтому не забудьте связаться со своим кредитором, чтобы предложить выполнимый план (будь то снисходительность, изменение или что-то еще), который предотвратит дефолт по вашему кредиту.

Кто имеет право на изменение ссуды?

Заемщики, столкнувшиеся с финансовыми трудностями по любому количеству причин, могут иметь право на изменение ссуды; тем не менее, требования приемлемости различны для каждого кредитора.

Некоторым кредиторам требуется минимум один просроченный или пропущенный платеж по ипотеке или неизбежный риск пропуска платежа, чтобы соответствовать требованиям.Кредиторы также захотят оценить, что вызвало трудности, и является ли модификация жизнеспособным путем к доступности.

Другими словами, если вы потеряете работу и больше не имеете дохода, модификации может оказаться недостаточно, чтобы вы вернулись в нужное русло. Однако, если вы начнете зарабатывать меньше (из-за смены работы или других факторов), вы все равно сможете делать регулярные платежи, но только в том случае, если сможете снизить ежемесячные расходы.

Есть несколько причин, по которым люди могут больше не иметь возможности оплачивать текущие платежи по ипотеке, что может дать им право на внесение изменений.Кредиторы, скорее всего, попросят доказательства наличия затруднений. Эти причины включают:

- Потеря дохода (из-за падения заработной платы или смерти члена семьи)

- Развод или раздельное проживание

- Увеличение стоимости жилья

- Стихийное бедствие

- Пандемия здоровья

- Болезнь или инвалидность

Если вы испытываете финансовые затруднения, сразу же обратитесь к своему кредитору. Узнайте, имеете ли вы право на изменение ссуды в соответствии с их правилами и имеет ли это решение для вас смысл.

Как изменить жилищный заем

Есть несколько способов, которыми ваш ипотечный кредитор может изменить ваш жилищный заем, от снижения процентной ставки до увеличения срока ипотеки, чтобы снизить ваши ежемесячные платежи.

Уменьшить процентную ставку

Снижение процентной ставки может снизить ежемесячные выплаты по ипотеке на сотни долларов. Выплата по ипотеке в размере 200 000 долларов с процентной ставкой 4% по 30-летнему ссуде с фиксированной ставкой составляет около 955 долларов в месяц, по сравнению с той же ссудой с процентной ставкой 3%, которая составляет 843 доллара в месяц.

Это похоже на рефинансирование вашей ссуды, но с той разницей, что вам не нужно платить за закрытие сделки или комиссию.

Продлить срок

Увеличение срока кредита — еще одна стратегия, которую используют кредиторы, чтобы сделать ежемесячные платежи более доступными. Например, если у вас есть ипотечный кредит в размере 100 000 долларов с процентной ставкой 4% на 15 лет до окончания срока, вы будете платить 740 долларов в месяц. Если вы продлите этот заем на 10 лет, вы в конечном итоге будете платить 528 долларов в месяц. Имейте в виду, что если вы продляете ссуду, вы будете платить больше процентов в течение срока кредита.

Переход с ипотеки с регулируемой ставкой на ипотеку с фиксированной ставкой

Переход с ипотеки с регулируемой ставкой (ARM) на ипотеку с фиксированной ставкой может не снизить ваши текущие платежи, но может помочь защитить вас от повышения процентных ставок в будущем.

Поскольку для ARM установлена плавающая процентная ставка, они меняются вместе с рынком. Например, если ваша процентная ставка составляет 3,5%, а средняя ставка повышается до 4%, то же самое и с вашей ставкой. Это может быть плохим сценарием, если вы находитесь в среде с постоянно растущей скоростью.Установив свою процентную ставку, вы гарантированно будете платить одну и ту же процентную ставку в течение всего срока действия кредита, независимо от того, что делает рынок.

Перевести плату за просрочку в основной капитал

Если у вас начислены просроченные платежи по таким вещам, как проценты, штрафы за просрочку платежа или условное депонирование, некоторые кредиторы добавят их к вашему основному балансу и реамортизируют ссуду. Это означает, что сумма вашей задолженности будет распределена с течением времени с учетом нового баланса. Если вы продлите срок своего кредита, вы можете в конечном итоге платить меньше ежемесячных платежей, даже если ваша задолженность больше по основной сумме долга.

Уменьшить основной баланс

В редких случаях кредиторы фактически уменьшают сумму вашей задолженности, что также называется принципиальным изменением. Это было более распространено во время жилищного кризиса, когда преобладали льготные стандарты кредитования и падала стоимость жилья, в результате чего многие заемщики оказались в затруднительном положении со своими ипотечными кредитами.

Решение кредитора о сокращении основной суммы долга, вероятно, зависит от текущего местного рынка жилья, от того, сколько вы должны и каковы были бы их убытки, если бы они пошли по этому пути, а не от потери права выкупа.

Все или часть вышеперечисленного

Некоторым заемщикам может потребоваться комбинация действий, чтобы сделать ежемесячный счет по ипотеке управляемым. В зависимости от ваших потребностей кредитор может снизить процентную ставку и продлить ваш ссуду, чтобы ваш ежемесячный платеж по ипотеке был уменьшен двумя способами, не затрагивая основной остаток.

Кредитор, вероятно, проведет анализ затрат и выгод при оценке типа модификации, которая имеет смысл для обеих сторон.

Как я могу подать заявку на изменение ссуды?

Домовладельцы, которые сталкиваются с финансовыми трудностями, делающими невозможным выполнение ипотечного договора, должны немедленно связаться со своим кредитором или обслуживающим лицом, поскольку они могут иметь право на изменение ссуды.

Обычно кредиторы просят вас заполнить форму компенсации убытков. Поскольку потеря права выкупа является дорогостоящей для инвесторов, форма о смягчении убытков помогает им рассмотреть альтернативы, такие как модификации кредита, чтобы выяснить, что имеет наибольший финансовый смысл.

Будьте готовы подать заявление о трудностях; информация об ипотеке и собственности; последние банковские выписки и налоговые декларации; отчеты о прибылях и убытках (для самозанятых) и финансовая таблица, показывающая, сколько вы зарабатываете по сравнению с расходами.

Если ваше заявление об изменении ссуды отклонено, как правило, вы имеете право подать апелляцию. Поскольку правила различаются в зависимости от кредитора, узнайте, когда истекает срок подачи апелляции. Затем вы захотите получить точную информацию о том, почему вам было отказано в ссуде, так как это поможет вам подготовить лучшее дело для ваших апелляций.

Существует множество причин, по которым вы можете не соответствовать критериям: от отсутствия достаточных доказательств наличия трудностей до высокого отношения долга к доходу (DTI). Высокий DTI означает, что у вас большой долг по сравнению с вашим доходом, что может сигнализировать о том, что вы не можете позволить себе ипотеку, даже на измененную сумму.

Работа с консультантом по жилищным вопросам или поверенным, специализирующимся на изменении ипотечного кредита, может повысить ваши шансы на получение разрешения на изменение кредита.

Повредит ли изменение ипотечного кредита моему кредиту?

Если модификация пользуется государственной поддержкой (т.е. принадлежит Freddie Mac, Fannie Mae, VA, FHA или USDA) и является результатом коронавируса, то в соответствии с Законом CARES о ней не будет сообщаться в кредитные бюро.

В противном случае о некоторых изменениях в ссуде можно было бы сообщить как о расчетах или судебных решениях, что может привести к погашению вашего кредита.Обязательно поговорите со своим кредитором о том, должна ли его политика сообщать об изменениях. Однако изменение ссуды не так опасно, как обращение взыскания.

Риски заемщиков по мере возобновления экономики

ОБЗОР COVID-19: выводы для инклюзивного финансирования

| Кредит при ответственном управлении может помочь поставщикам финансовых услуг (ПФУ) и их клиентам с низкими доходами возобновить экономическую деятельность и восстановить средства к существованию, пострадавшие из-за блокировок и других мер, вызванных кризисом COVID-19. 1 Однако блокировки поставили потребителей в затруднительное положение, а поставщиков — в затруднительное положение, создав почву для проблем, связанных с защитой потребителей, которые возникнут в связи с предоставлением кредита. В этом брифинге мы предлагаем предварительные рекомендации для лиц, определяющих политику, регулирующих органов и поставщиков финансовых услуг, о том, как поддерживать финансовые потребности заемщиков в центре внимания, не оказывая чрезмерной нагрузки на поставщиков финансовых услуг. Сюда входят предложения о том, как относиться к мораториям и другим видам реструктуризации, а также как ответственно предоставлять новые кредиты. Этот брифинг рассматривает интересы заемщиков и потребителей. 2 Основано в основном на вторичных источниках, опубликованной информации обследований и интервью с заинтересованными сторонами. Текущее исследование в отдельных странах направлено на дальнейшую оценку и документирование представленных здесь проблем. |

Стрессовые потребители встречают стрессовых поставщиков

Экспресс-исследование, проведенное для этого брифинга, показывает, что способность кредитных рынков использовать новые кредиты для экономических стимулов была омрачена и ограничена необходимостью управлять существующими займами.В свете истощения сбережений и других активов из-за пандемии многие заемщики просят списания с их существующих долгов. Относительно немногие ищут новые кредиты. В ответ многие ПФУ при поддержке регулирующих органов предлагают временное облегчение в виде моратория или других форм воздержания, существенно сокращая при этом новое кредитование.

Моратории предоставляются в беспрецедентном масштабе по всему миру, и мы обнаруживаем огромные различия в том, предлагаются ли они на справедливых условиях.ПФУ почти во всех странах сталкиваются с трудностями, пытаясь связаться с заемщиками и убедиться, что они понимают затраты и выгоды. Хотя моратории могут быть дорогостоящими для заемщиков в среднесрочной перспективе, они также наносят финансовый и операционный урон ПФУ. На момент написания этой статьи многие кредитные рынки все еще находятся в периоде моратория, и еще предстоит увидеть, насколько хорошо заемщики справятся с возобновлением выплат.

ЖИВОПИСЬ ШИРОКОГО КОНТЕКСТИЧЕСКОГО ИЗОБРАЖЕНИЯ

Рассмотрим необычную и чреватую ситуацию, с которой столкнулись заемщики и кредиторы через несколько месяцев после кризиса COVID-19.Во время строгой изоляции в начале пандемии многие малые предприятия и фермы потеряли большую часть или все свои доходы. Другие примеры включают следующее:

- В Индии два крупных микрокредитора, Удживан и Аннапурна, опросили своих клиентов в апреле и обнаружили резкое падение доходов. Шестьдесят два процента клиентов, опрошенных Удживаном, сообщили, что «в настоящее время у них нет дохода», а среди клиентов Аннапурны большинство женщин (66 процентов) потеряли более половины своего дохода.

- В опросах клиентов из восьми африканских стран VisionFund (2020) 90–98 процентов респондентов заявили, что их доход упал.В среднем, еженедельные продажи и доход домохозяйств упали примерно на 90 процентов. Уже в апреле непосредственной заботой домохозяйств стало обеспечение продовольствием.

- В Пакистане опросы, проведенные в апреле, показали, что в среднем недельные продажи и доход домашних хозяйств микрофинансовых заемщиков, работающих с микропредприятиями, упали примерно на 90 процентов (Malik et al. 2020).

- В июне 90 процентов респондентов опроса клиентов FINCA заявили, что их доходы значительно упали.Снижение было особенно значительным среди заемщиков в сфере розничной торговли и услуг.

Кроме того, женщины пострадали в большей степени, чем мужчины. Опрос BFA, проведенный в мае, показал, что женщины чаще, чем мужчины, сообщают о снижении доходов во всех девяти исследованных странах. В опросах FINCA женщины-клиенты чаще, чем мужчины (39 процентов против 30 процентов) пропускали приемы пищи, чтобы справиться со сниженным доходом.

Состояние заемщиков

Когда доходы падают, многие люди обращаются к своим запасам и другим стратегиям, чтобы поддержать себя.Однако исследования показывают, что немногие люди с низким доходом имеют резервов, достаточных для поддержания своего потребления более чем на несколько недель или месяц. Женщины могут быть особенно уязвимыми. В Уганде женщины вошли в кризис COVID-19 с в шесть раз меньшими средними сбережениями, чем мужчины (FSD Uganda 2020). Среди всех клиентов, опрошенных Пакистанской микрофинансовой сетью в мае, 40 процентов заявили, что они могут поддерживать себя менее одного месяца, и еще 31 процент заявили, что они могут поддерживать себя в течение 1-3 месяцев.В ходе опроса домашних хозяйств, проведенного в конце мая, более половины респондентов в Гане, Кении, Нигерии и Южной Африке сообщили, что они уже израсходовали более половины своих резервов (BFA Global 2020). Некоторые продали производственные активы, что снижает их потенциал восстановления. VisionFund сообщил в июне, что в восьми африканских странах (например, в Демократической Республике Конго, Гане, Кении, Малави, Руанде, Танзании, Уганде и Замбии) от 3 до 17 процентов опрошенных клиентов распродали активы, чтобы выжить.

По мере того, как с конца мая ограничения начали ослабевать, появились некоторые свидетельства восстановления доходов. Например, в Индии отсутствие продовольственной безопасности и доходов оказались несколько менее серьезными, чем в предыдущем месяце (Agrawal and Ashraf 2020). Однако из-за того, что во многих странах ограничения были отменены лишь частично, а доходы восстановлены лишь минимально, ситуация остается ужасной для многих людей. Более того, блокировки могут снова ужесточиться, когда и где вспыхнет вирус, что еще больше усугубит экономический стресс.

Этот уровень экономического стресса имеет последствия для поведения заемщиков с точки зрения их способности погашать ссуды и их спроса на новые кредиты. В Пакистане 70 процентов отобранных заемщиков сообщили, что они не могут погасить свои ссуды. Региональный подход Индии к блокировке, при котором степень ограничений зависит от серьезности вспышки, приводит к разным уровням стресса для заемщиков в зависимости от местоположения. С одной стороны, это напряженные безработные городские рабочие, уезжающие в сельские районы.С другой стороны, многие фермеры, которые являются клиентами Удживана, хотят продолжать выплачивать свои ссуды, чтобы быстрее получить право на получение новых ссуд (Roy and Agarwal 2020).

По мере того, как предприятия и фермы пытаются возобновить работу без оборотного капитала для закупки инвентаря, материалов или семян, многим придется брать займы. Согласно опросу, проведенному Уддживаном в мае и июне, только 7 процентов клиентов сообщили, что нуждаются в ссудах в настоящее время, но 19 процентов заявили, что им потребуются ссуды в течение следующих трех месяцев. Хотя можно ожидать роста спроса на кредиты по мере возобновления экономического роста, на момент написания этого Брифинга ограничения не ослабли в достаточной степени для появления такого спроса.На уровне домохозяйства по мере использования резервов и других стратегий выживания некоторые семьи прибегают к займам для удовлетворения основных потребностей. Данные, полученные в мае, показывают, что индийские домохозяйства берут займы в основном из неофициальных источников для удовлетворения своих основных потребностей (Agrawal and Ashraf 2020).

Состояние поставщиков финансовых услуг

В то же время ПФУ испытывают серьезный стресс. Они сталкиваются с множеством проблем, включая высокую задолженность и потерю дохода и ликвидности из-за моратория на ссуду заемщикам, снятия средств со счетов и невозможности управлять филиалами.Исследование микрофинансовых организаций (МФО), проведенное CGAP, показало, что 30-дневный портфель риска (PAR) среди более 300 учреждений-респондентов в конце апреля составлял 7,2 процента, что является высоким показателем (Zetterli and Sotiriou 2020). Опрос 110 ПФУ, в основном поставщиков микрофинансирования, проведенный ADA, Inpulse и Grameen Credit Agricole (2020), показал, что 80% организаций имеют повышенный PAR, в том числе 37%, у которых PAR увеличился более чем вдвое. Отчитывающиеся учреждения в регионах Африки к югу от Сахары, Южной Азии, Ближнего Востока и Северной Африки в среднем показали более высокие показатели PAR, чем в Латинской Америке или Восточной Европе и Центральной Азии.Кредитные специалисты в Пакистане подсчитали, что выплаты в апреле упадут до 34 процентов (Малик и др., 2020).

Однако ставки погашения не могут быть надежным показателем устойчивости портфеля, если они отражают широко распространенное применение мораториев. Sa-Dhan, ассоциация поставщиков микрофинансирования в Индии, подсчитала, что средний уровень выплат среди ее членов в мае составил всего 12 процентов. Он объяснил это формальным мораторием и падением выплат, вызванным закрытием офисов и ограничениями на передвижение.Низкие выплаты создают немедленный стресс для ликвидности, но как они влияют на долгосрочную платежеспособность, будет неизвестно до тех пор, пока не наступит срок погашения ссуд. Исследование CGAP Pulse Survey показывает, что многие кредиторы реагируют на дефицит ликвидности, низкий спрос и операционные ограничения сокращением кредитования, при этом половина респондентов сокращает кредитование более чем наполовину, а небольшая часть прекращает их вообще (Zetterli 2020). Некоторые регулируемые финансовые учреждения получили помощь от политиков посредством, например, механизмов ликвидности и ослабления требований к резервам или резервированию, но нерегулируемые и кооперативные учреждения, к которым обращаются многие люди с низкими доходами, мало получали такой помощи.

Проблемы впереди

Можно ожидать роста проблем с защитой потребителей, в том числе проблем с кредитованием. Мы сгруппировали эти риски по двум основным направлениям: (i) проблемы с существующими кредитами и (ii) проблемы с предоставлением новых кредитов. В рамках этих категорий могут возникать другие риски по мере взаимодействия заемщиков и кредиторов, в том числе риски жесткой практики взыскания задолженности, непредвиденных комиссий, отсутствия прозрачности и хищнического кредитования, среди прочего. ПФУ, регулирующие органы, инвесторы и системы кредитной отчетности могут помочь обеспечить справедливое отношение кредитных рынков у основания пирамиды к заемщикам в эти неопределенные времена, предвидя некоторые риски (Chhabra, Sankaranarayanan, and Masunda 2020).