2 способа, как рассчитать срок окупаемости инвестиций

Срок окупаемости инвестиций: анализ понятия + сферы применения термина + как рассчитать срок окупаемости инвестиций + необходимые формулы.

Любой предприниматель, вкладывая свои деньги в инвестиционный проект, преследует одну, исключительную цель – приумножение собственного капитала. Но перед тем, как получить прибыль, необходимо полностью окупить затраченные на инвестиции средства.

Из этого выходит, что РР, или срок окупаемости инвестиций – основной параметр, использующийся для расчёта того момента, когда бизнес-проект начнёт генерировать для предпринимателя стабильный денежный поток.

Сегодня мы поговорим о таком понятии, как рентабельность инвестиций, их сроки, как правильно их рассчитать, а также расскажем о ключевых параметрах и особенностях, проявляющихся в период прохождения бизнесом точки полной окупаемости.

Срок окупаемости инвестиций: что это такое?

Если говорить вкратце, то период возврата инвестированных средств (или же Payback Period, PP) – это заранее просчитанный и определённый временной отрезок, который нужен для того, чтобы прибыль от бизнеса, затраченная на инвестирование проекта, полностью окупилась и вернулась к инвесторам.

Для примера: если инвестиционный капитал бизнес-проекта составил 800 000 долларов, а его ежегодный расчётный прогноз прибыли составляет 120 000 долларов, то РР в среднем составит 6,6 лет. Важно учесть, что при этом ценность материальных ресурсов с учётом фактора времени не учитывается.

Важно: несмотря на то, что формула payback period считается одной из ключевых параметров для оценки инвестиционной привлекательности бизнес-проекта, сама формула активно используется и в других сферах предпринимательской деятельности, о которых мы и поговорим далее в статье.

1) Для закупки оснащения

В этом случае коэффициент окупаемости показывает, за какой временной промежуток то или иное оборудование полностью окупит затраты на свою покупку. Иными словами, данная формула будет отображать доход, который компания будет получать за счёт купленного оснащения.

При подсчётах часто используются формулы с несколькими показателями, к примеру:

- расходы на установку и обслуживание оборудования;

- различные форс-мажорные обстоятельства;

- затраты на обучение и содержание персонала, работающего на оборудовании;

- ремонтопригодность оснащения;

- коэффициент полезного действия.

2) Для капитальных вложений

В этом векторе период рентабельности инвестиций применяется для всеобщей модернизации всего бизнеса, включая все производственные процессы и средства доставки сырья и товара к покупателю.

При этом наибольшую важность приобретает заранее определённый временной отрезок, за который повышенная эффективность бизнес-процессов полностью перекроет расходы, затраченные на модернизацию и обновление производственных и бизнес-процессов.

Иными словами, РР для капиталовложения рассматривается в том случае, когда инвестор хочет понять, есть ли смысл вливать материальные и нематериальные ресурсы в модернизацию существующей бизнес-системы, и если да, то насколько эффективными будут данные инвестиции.

3) Для инвестирования

Это наиболее распространённая сфера применения PP, представляющая собой всё тот же отрезок времени, в период которого должна произойти полная окупаемость инвестиционного проекта, т.е. вся сумма, затраченная на развитие, полностью возвращается инвесторам.

Из этого выходит, что конечный срок отображает то количество времени, которое необходимо для прохождения полного круга рентабельности бизнес-проекта.

Для большинства инвесторов именно коэффициент окупаемости бизнеса является одним из ключевых показателей – чем меньше показатель, тем рентабельнее дело. Поэтому, при составлении бизнес-плана, для привлечения инвесторов рекомендуем обратить внимание на числа коэффициента.

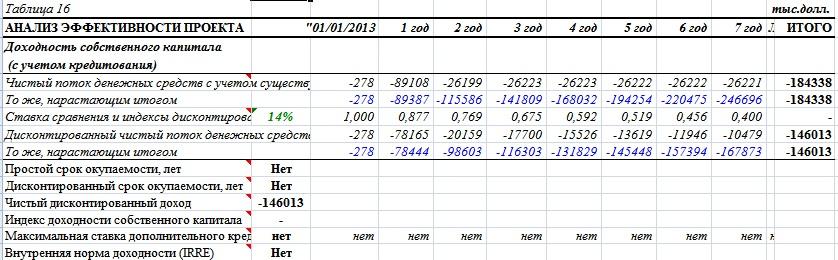

Для примера инвестирования рассмотрим таблицу, в которой будут введены следующие условия:

- инвестиции в проект – 1 млн долларов

- денежные потоки представляют собой увеличивающуюся суму

| Срок, лет | Вклад в бизнес, план | РР по бизнес-проекту | Кумулятивный РР, план |

|---|---|---|---|

| 0 | 1 000 000 | — | — |

| 1 | — | 160 000 | 160 000 |

| 2 | — | 240 000 | 400 000 |

| 3 | — | 290 000 | 690 000 |

| 4 | — | 320 000 | 1 010 000 |

| 5 | — | 340 000 | 1 350 000 |

Из таблицы выходит, что при первичных инвестициях в 1 миллион долларов, период полной рентабельности бизнес-проекта составит 4 года, так как уже к 4-му году функционирования бизнеса его кумулятивный (т. е. суммарный) кэш-флоу вышел в плюс, и превысил изначальную сумму на 10 000 долларов.

е. суммарный) кэш-флоу вышел в плюс, и превысил изначальную сумму на 10 000 долларов.

Как правильно рассчитать срок окупаемости инвестиций?

Вне зависимости от сферы применения, экономистами выделяются два главных варианта для подсчёта РР. При этом главным их отличием становится временное изменение ценности уже инвестированных ресурсов. Собственно, два существующих способа расчёта коэффициента:

- Простой способ (PP)

- Дисконтированный (или динамичный (DPP))

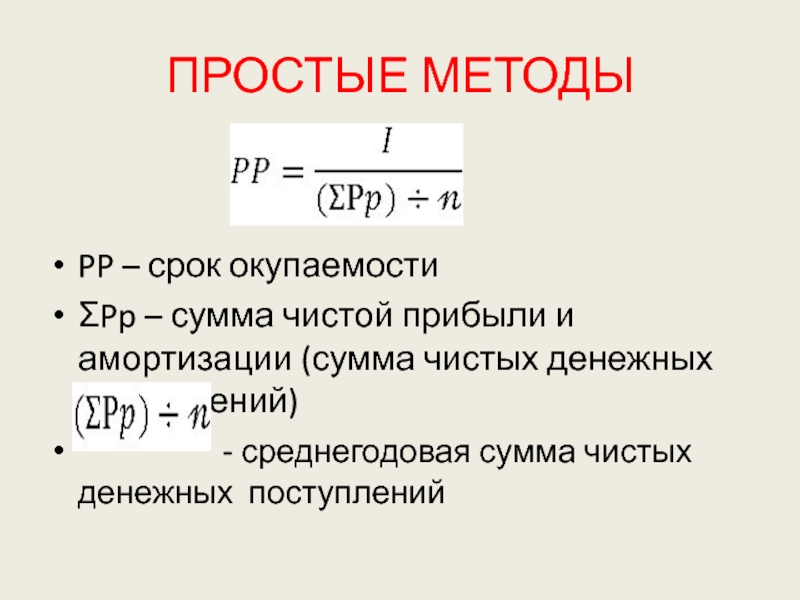

1. Простой способ расчёта

Такой способ применяется в том случае, когда ежемесячная прибыль предприятия находится примерно на одном и том же уровне, а общая погрешность прибыли не превышает 5%.

Однако же сейчас простой способ расчёта нигде не используется, кроме нескольких случаев:

- При анализе и сравнении нескольких бизнес-проектов, в расчётную формулу вносятся показатели только проектов с одинаковым сроком жизни;

- Простой способ расчёта рентабельности используется тогда, когда бизнес-проект требует только единоразового капиталовложения;

- Прибыль от предприятия будет поступать стабильными, одинаковыми частями с разницей до 5%.

Формула срока возврата инвестиций, где:

- РР – срок возврата инвестиций;

- IC – изначальный проектный капитал;

- CF (кэш-флоу) – это общая годовая прибыль, которая генерируется благодаря вливаниям в уже запущенное предприятие.

Несмотря на своё устаревание такой метод до сих пор не утратил своей популярности, главным образом из-за своей прозрачности и простоты в вычислениях. К тому же, он активно используется для поверхностной оценки и изучения инвестиционного проекта.

К сожалению, несмотря на всю свою простоту, такой метод не лишён своих недостатков:

- При расчёте не учитывается ценность вложенных средств, в особенности тогда, когда экономическая ситуация в государстве желает знать лучшего;

- Не учитывается прибыль от бизнеса, которая будет поступать в компанию после того, как предприятие перешло черту полной рентабельности;

- Отсутствие каких-либо дополнительных показателей, влияющих на точность предстартовых расчётов суммы для инвестирования.

При неравномерном поступлении денежных средств, экономистами используется следующая формула, где:

- n – минимальное значение временного периода;

- CFi – постоянный поток фиатных средств;

- IC – объем первоначальных вложений.

Как рассчитать срок окупаемости инвестиций в бизнес-плане?

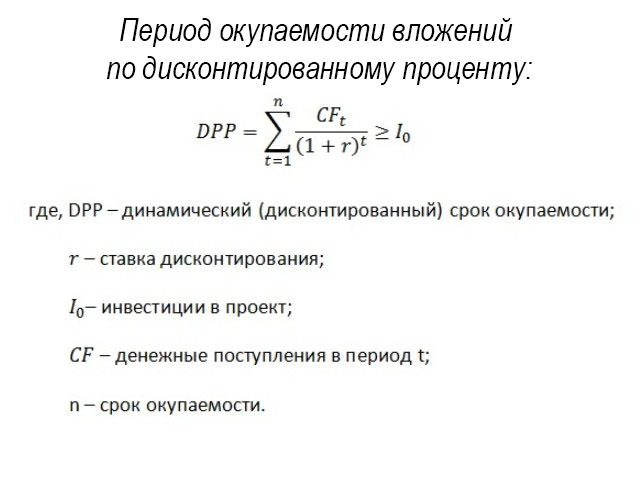

2. Дисконтированный метод анализа

Из названия понятно, что данный метод высчитывает те же показатели, что и простой способ, однако делает это с учётом дисконтирования средств, т.е. разницы денежных поступлений.

При использовании динамичного метода, речь пойдёт о случае, где чистая текущая стоимость (net present value или NPV) перестаёт быть в пределах отрицательных значений, и в дальнейшем такой и остаётся.

Из-за того, что дисконтированный коэффициент учитывает любые изменения в стоимости вложенных финансовых средств, окончательное число чистого коэффициента будет больше, чем при расчёте простым способом.

Обратите внимание: подсчёт накопленных денежных потоков начнётся с отрицательного значения из-за первоначальной стоимости инвестиций, но, поскольку денежные средства генерируются каждый год после изначальной инвестиции, дисконтированные денежные потоки за эти годы будут обозначаться как положительные, а кумулятивные дисконтированные PP будут прогрессировать в положительном направлении и стремиться к нулю.

Когда отрицательная сумма накопленных дисконтированных PP становятся положительной или достигает нуля, при подсчёте коэффициента возникает необходимость в использовании DPP.

При подсчёте дисконтированным методом, инвестору удаётся избежать искажения расчётных данных, но только в том случае, когда предприятие получает неравномерную прибыль.

Зачастую, при составлении бизнес-плана, этот нюанс упускается из виду, что влечёт за собой дальнейшие финансовые несостыковки, которые могут неправильно отображать генерацию фиатных средств, а это, в свою очередь, уменьшает вероятность найти успешных инвесторов.

Значения в формуле выглядят следующим образом:

- Discounted Pay-Back Period, или DPP – динамичный период возврата вкладов;

- Invest Capital, или IC – объём изначальных вложений;

- Cash Flow, или CF – постоянная прибыль, которую приносит бизнес-проект;

- r – динамичная ставка;

- n – время реализации бизнес-проекта.

Проще говоря, DPP считается по следующей упрощённой форме:

DPP = год до возникновения DPP + ежегодный накопленный дисконтированный PP до точки окупаемости ÷ годовой дисконтированный PP после прохождения точки рентабельности.

Дисконтированный метод подсчёта максимально раскрывается в том случае, когда ежемесячные поступления денежных средств непостоянны, различаются по своему объему и сроках поступления, в таком случае лучше всего рассчитывать динамичный коэффициент с использованием интерактивных таблиц и графиков Excel.

| Период, лет | Инвестиции в бизнес | PP-поток по бизнесу | DPP-поток по бизнесу | Кумул. DPP поток DPP поток | Кумул. PP поток |

|---|---|---|---|---|---|

| 0 | 1 000 000 | — | — | — | — |

| 1 | — | 200 000 | 181 818 | 181 818 | 200 000 |

| 2 | — | 200 000 | 165 290 | 347 108 | 400 000 |

| 3 | — | 200 000 | 150 262 | 497 370 | 600 000 |

| 4 | — | 200 000 | 136 602 | 633 972 | 800 000 |

| 5 | — | 200 000 | 124 184 | 758 156 | 1 000 000 |

| 6 | — | 200 000 | 112 894 | 871 050 | 1 200 000 |

| 7 | — | 200 000 | 102 632 | 973 682 | 1 400 000 |

| 8 | — | 200 000 | 93 302 | 1 066 984 | 1 600 000 |

| 9 | — | 200 000 | 84 820 | 1 151 804 | 1 800 000 |

| 10 | — | 200 000 | 77 108 | 1 228 912 | 2 000 000 |

Из этой таблицы выходит, что при временном уменьшении ценности денег увеличивается и срок полной окупаемости инвестиций.

К примеру, если мы будем рассматривать не дисконтированные, т.е. простые денежные потоки, то кумулятивная рентабельность бизнес-проекта наступит спустя 5 лет после запуска предприятия. Используя дисконтированный подсчёт, полный возврат инвестированных средств наступит через 8 лет после запуска.

Однако же, как упоминалось ранее, дисконтированный способ подсчёта позволяет инвестору более точно определить не только окончательный срок окупаемости бизнеса, но и рассчитать дальнейшую прибыль компании после достижения точки полной рентабельности.

Оглядываясь на всемирный опыт инвестирования средств, можно сказать, что средний период полной окупаемости составляет от 7 до 10 лет.

На отечественном рынке большая часть бизнес-проектов имеют усреднённый срок окупаемости в 4-6 лет, а в периоды нестабильной экономической ситуации – от 3 до 5 лет.

Поэтому, при расчёте PP и DPP, рекомендуется обращать внимание на экономическую составляющую региона, учитывая всю его специфику и особенности.

Более длительные сроки опасны своей невозможностью точного подсчёта долгосрочных финансовых инвестиций, а более короткие – риском нарваться на откровенно мошеннические схемы работы проекта.

Срок окупаемости инвестиций – чрезвычайно важный для предпринимателя параметр, позволяющий не только оценить общую прибыльность проекта, но и точно рассчитать планируемую прибыль, при этом учитывая увеличение или уменьшение стоимости инвестированных валютных средств.

Что же касается способа подсчёта рентабельности инвестиций, то здесь каждый инвестор выбирает наиболее удобный для него вариант, простой или динамичный – зависит исключительно от пожеланий вкладчика.

Источник

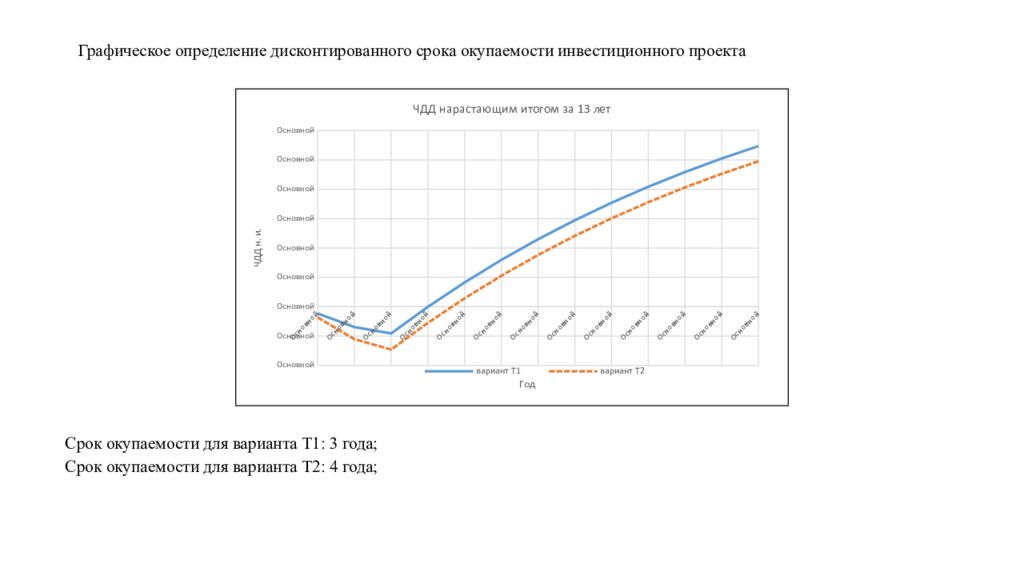

Дисконтированный срок окупаемости инвестиционного проекта (DPP)

При оценке эффективности инвестиционного проекта, как известно, хорошо работает комплексный подход. Для этого применяется группа показателей, в которой немаловажную вспомогательную роль играет дисконтированный срок окупаемости. В некоторых случаях для инвестора или других участников проекта данный критерий может иметь определяющее значение. В настоящей статье мы на простом примере разберем логику расчета и оценки срока окупаемости, для вычисления которого применяется динамический метод.

В некоторых случаях для инвестора или других участников проекта данный критерий может иметь определяющее значение. В настоящей статье мы на простом примере разберем логику расчета и оценки срока окупаемости, для вычисления которого применяется динамический метод.

Формулы расчета показателя

Приглашаю вас к логическим размышлениям на тему окупаемости. Иными словами, выяснить, как произвести расчет срока, в течение которого вложенные инвестором денежные средства в результате отдачи инвестиционного проекта получат полное возмещение. Под возмещением мы будем понимать чистую прибыль с амортизационными отчислениями или чистый денежный поток, сгенерированный проектными действиями. Последнее является общепринятым с учетом сложившейся традиции опираться на реально-денежную составляющую экономики в оценке эффективности инвестиций.

Собственно возврат средств в чистом виде может и не произойти. Что важнее всего для инвестора? Что он в любой момент может свои деньги изъять, вернуть, окупить. Сам факт важен, поскольку он свидетельствует о финансовой безопасности проекта. Соответственно, окупаемость демонстрирует величину финансового риска, измеряемую числом шагов расчета, в течение которых произойдет гипотетический возврат вложений. Вся же последующая прибыль (чистый денежный поток) показывает накопление потенциального вознаграждения инвестору за понесенный риск.

Сам факт важен, поскольку он свидетельствует о финансовой безопасности проекта. Соответственно, окупаемость демонстрирует величину финансового риска, измеряемую числом шагов расчета, в течение которых произойдет гипотетический возврат вложений. Вся же последующая прибыль (чистый денежный поток) показывает накопление потенциального вознаграждения инвестору за понесенный риск.

Так мыслит инвестор. Но и самой компании-заказчику в лице ее лидера нужно помнить об озвученной выше «линии водораздела». Дисконтированный срок окупаемости инвестиций как бы отделяет период возвращения капитала от периода наработки подлинной добавленной ценности от результатов новой деятельности. Мы оставим за бортом рассуждений понятие и роль временного параметра стоимости, воплощенного в механизмах дисконтирования. Этому вопросу на нашем сайте уже уделено достаточно внимания. Примем, что достовернее использовать для расчета динамический метод, т.е. метод, учитывающий разницу стоимости денег в период вложений и в периоды их отдачи.

Логика расчета дисконтированного срока окупаемости (DPP, discounted payback period) основывается на идее поиска особого момента времени. В такой момент сумма накопленных чистых денежных потоков от инвестиционного проекта сравнивается с суммой инвестиционных вложений с учетом дисконтирования и затем превышает его. Для нахождения DPP нам необходимо сначала вычислить шаг периода расчета, в котором возникает указанное выше событие. Затем потребуется выполнить уточняющий расчет. Формула показателя выводится из ряда логических выражений, представленных ниже.

Исходные выражения для формирования формулы DPP

Как мы можем видеть, формула DPP с учетом дисконтирования выводится достаточно сложным путем. Значение показателя формируется на момент, когда операционное cash flow инвестиционного мероприятия начинает превышать инвестиционное. Некоторые методики вместо дисконтированного operating cash flow для вывода значения окупаемости проекта к рассмотрению принимают net cash flow (чистый денежный поток), не учитывающий инвестиционные расходы. Так тоже можно считать, но мне обычно удобнее для быстроты использовать только операционную составляющую движения ДС. Итоговая формула DPP показана далее.

Итоговая формула расчета дисконтированного срока окупаемости

Пример расчета DPP

Рассмотрим условный пример инвестиционного проекта, предположим, в сфере вывода на рынок В2С новой продукции компании. Вложения в проект являются одномоментными и совершаются на нулевом шаге реализации, поэтому для простоты расчета мы не будем подвергать суммы инвестиций дисконтированию. Как обычно, по мере вывода нового продукта на рынок поступления от продаж выходят на плановые объемы не сразу, а в течение нескольких отчетных периодов. За счет постепенного увеличения доли условно-переменных расходов в общем составе издержек при включении эффекта масштаба удельный вес выбытий ДС относительно размеров поступлений в операционном cash flow растет. Следовательно, и net cash flow от шага к шагу увеличивается.

Пример вспомогательных расчетов для вычисления DPP

Приведенный пример расчета срока окупаемости построен таким образом, что мы имеем возможность сравнить между собой значения PP и DPP, отличающиеся процедурой дисконтирования. Для этого мы по шагам вычисляем сначала чистый денежный поток (NCF) нарастающим итогом, а затем дисконтированный поток денежных средств (DCF). В первом случае точка перехода от отрицательных значений к положительному итогу возникает между 3-м и 4-м шагами, а во втором случае – между 4-м и 5-м. Это вполне закономерно, поскольку дисконтированный период окупаемости всегда длительнее простого.

Таким образом, мы имеем расчетное значение периода М, соответствующего числу шагов до момента смены знака разницы между осуществленными капитальными вложениями инвестиционного проекта и накопленным дисконтированным операционным CF. Однако собственно смена знака происходит внутри периода М+1, т.е. на пятом шаге. Для уточняющих вычислений нам потребуется итоговая формула DPP. Применив ее, мы получаем значение динамического срока окупаемости, составившего 4,59 шага (4 – (-16,7/28,4)). В то же время, простой срок окупаемости, рассчитанный тем же способом, дает точное значение в 3,56 шага.

Подведем небольшие итоги. Уровень дисконтированного срока окупаемости важен для инвесторов и для государственных органов, осуществляющих участие в проектном финансировании на уровне выделяемых грантов. Несмотря на существенное значение показателя, в комплексе оценочных средств он играет все же вспомогательную роль. Параметр применяется часто для сравнения одного инвестиционного проекта с другими и отсечения решений, имеющих заведомо неприемлемые сроки возврата вложений. Критерий отбора основан на выделении инвестиционных задач, имеющих наименьший DPP.

Данный показатель ограничен временным промежутком, в который происходит возвратная отдача, и не оценивает эффективность после этого момента. В сложных случаях, когда имеет место многократная смена знака NCF, применение критерия становится затруднительным и зачастую невозможным. Тем не менее, как дополнительный инструмент оценки эффективности инвестиций метод весьма полезен, и его результаты стоят в ряду первых запросов, возникающих на защите проекта разработчиком.

Как рассчитать срок окупаемости проекта — Главная

Для любого бизнес-проекта одним из самых главных показателей является срок окупаемости вложенных средств. Для тех, кто занимается различными инвестиционными проектами, период окупаемости инвестиций становится действительно основополагающим фактором. Чтобы правильно определить рациональность инвестирования средств, нужно изучить методы получения и расчета показателя возврата инвестиций.

Следует понимать, что до определенного момента каждый бизнес считается убыточным и лишь после достижения точки возврата вложенных средств и прироста, начинает быть успешным и прибыльным. Также нужно помнить, что проект продолжает быть в минусе, перейдя временную планку, которая была установлена для окупаемости в начале вложений.

Простая формула расчета Наиболее простой формулой расчета срока окупаемости проекта является: РР = Ко / CFcr, где PP (Payback Period) — период окупаемости инвестиций (лет), Ко — первоначальные вложения, CFcr — среднегодовые денежные поступления от реализации проекта. Чаще всего данный способ расчета применяют для оценки вопроса: вернутся ли первоначальные инвестиции в течение срока жизненного экономического цикла инвестированного проекта.

Основными преимуществами метода можно назвать его простоту, наглядность и возможность разделения и классификации инвестиционных средств в зависимости от данного показателя. Фактически мы может численно оценить инвестиционный риск от вложений средств в тот или иной проект. Имеет место обратная зависимость, то есть чем короче срок окупаемости, тем ниже инвестиционный риск и, наоборот, чем дольше приходится ждать возврата вложенных средств, тем рискованными будут соответствующие инвестиции. Недостатком данного метода является то, что он не обеспечивает точность расчетов, поскольку не учитывается фактор времени. Фактически доходы, которые мы получим за пределами срока окупаемости, никакого влияния на размер этого срока не оказывают.

Чтобы правильно провести анализ эффективности инвестиций, прежде всего, следует понимать, что инвестиции — это затраты на создание, расширение, техническое переоснащение и реконструкцию основного капитала. Поэтому отдача от таких вложений не наступит моментально. Инвестор, вкладывая средства в развитие определенного направления деятельности, должен учитывать, что чистый положительный приток капитала он получит лишь через несколько месяцев. Поэтому обязательно необходимо использовать динамические методы, которые предлагают процедуру дисконтирования, то есть приведение стоимости денег к единому моменту времени. Это нужно делать потому, что стоимость денежного капитала на нулевой момент (дату, на которую приходится первое инвестирование) и конечный период (момент времени, на который приходится окончание проекта) различна.

Способы расчета периода окупаемости инвестированного проекта Понятие «инвестиционный проект» — это мероприятие, деятельность или дело, которое требует осуществления комплекса определенных действий, обеспечивающих достижение намеченных целей (получение запланированных результатов) и требующих для этого инвестиционных ресурсов. Также под этим понятием подразумевают систему расчетно-финансовых и организационно-правовых документов для осуществления каких-либо действий, связанных с инвестированием, или описывающих такие действия.

Инвестиционные проекты могут иметь самое различное содержание и форму, но в любом случае обязательно должен присутствовать временной лаг — это задержка между моментом начала инвестирования и временем, когда проект начинает приносить прибыль. На данный момент используется множество методов для экономической оценки инвестиционных проектов и сроков их окупаемости. Каждый инвестор, вкладывая огромные деньги, должен быть полностью уверен, что в будущем реализация проекта не только даст ему возможность вернуть вложенные ресурсы, но и получить запланированную прибыль. Для этого необходимо знать, как рассчитать окупаемость проекта и какие для этого есть методы.

В своей работе «Концепция и практическое применение показателя чистой приведенной стоимости» автор для оценки любых капитальных вложений предлагает использовать показатель NPV. При этом формула расчета будет такой: T = IC / FV, где Т — период окупаемости, IC — инвестиционные расходы и FV — будущая прибыль предприятия. При помощи этой формулы можно произвести расчет окупаемости инвестиций. Но существуют и другие формулы и методы для расчета.

Если денежные поступления от инвестирования по годам одинаковы, то в этом случае срок окупаемости проекта рассчитывается по следующей формуле: РР = Ко / CFcr. Если же денежные поступления по годам неодинаковы, то расчет выполняется в несколько этапов. Сначала необходимо найти целое число периодов, за которые накопленная сумма поступлений станет наиболее близкой к сумме инвестиций. Далее Вам придется найти непокрытый остаток, то есть разницу между суммой инвестиций и величиной накопленных денежных поступлений. После этого непокрытый остаток делится на сумму денежных поступлений следующего периода.

Основным экономическим нормативом, который используется при дисконтировании, является норма дисконта, выраженная в процентах или долях единицы в год. Иногда значение нормы дисконта может выбираться различным для разных шагов расчета (переменная норма дисконта). Как видите, срок окупаемости инвестиционного проекта можно рассчитать несколькими способами.

Следует понимать, что разные проекты имеют не только разную степень рентабельности, но и свой период возврата вложенных средств. При помощи представленных формул можно контролировать ход процесса раскрутки проекта на промежуточных стадиях и отмечать динамику роста. Расчеты помогут Вам уловить момент стагнации или убыточности, а также откорректировать ведение проекта.

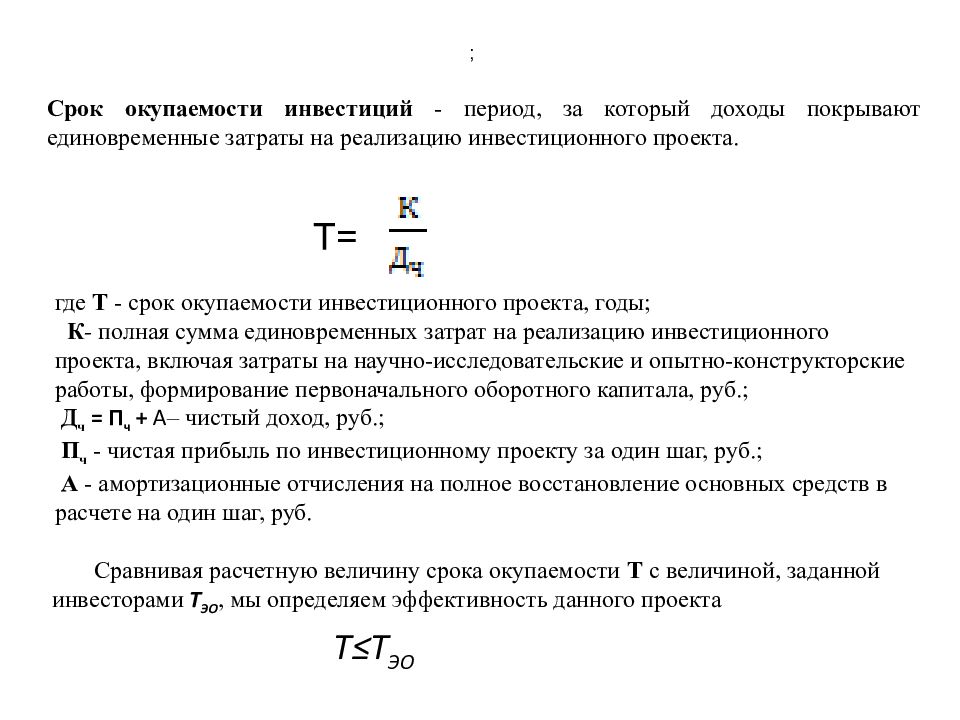

Период окупаемости инвестиций

Период окупаемости инвестиций по своему содержанию близок к традиционному показателю – сроку окупаемости капитальных вложений. Различаются по содержанию: при расчете периода окупаемости учитываются капитальные вложения и эксплуатационные расходы в пределах периода окупаемости, а при расчете срока окупаемости только первоначальные капитальные вложения.

Под периодом окупаемости Рок понимают продолжительность периода, в течение которого сумма чистых доходов, дисконтированных на момент завершения инвестиций, равна сумме инвестиций.

В Методических рекомендациях срок окупаемости трактуется как минимальный временной интервал (от начала осуществления проекта до момента окупаемости), при котором NPV становится неотрицательным и остается впредь таковым.

Очевидно, чем масштабнее проект, тем срок окупаемости будет больше, т.к. включает срок строительства, а срок окончания строительства у альтернативных и независимых проектов может быть разным.

В общем случае срок окупаемости рассматривают как ограничение (неформальное), которое, по сути, «отсекает» инвестиции с «сильным» неконтролируемым (случайным, неопределенным, рисковым) фактором.

Примечание: При длительных сроках создания инвестиционного проекта (капитальные вложения здесь «замораживаются») в качестве нормы дисконта целесообразно использовать годовой темп инфляции. Также учет ущерба от замораживания инвестиций может проявляться в форме абсолютного увеличения объемов инвестиций по сравнению с запланированными.

Недостатки: не учитывает влияние доходов расчетных периодов за пределами периода окупаемости.

Достоинства:

- Если инвестора больше заботит проблема ликвидности вложенного капитала, а не его прибыльность, то приоритетными становятся быстроокупаемые инвестиции.

- Если вложение инвестиций связано с высоким риском, то инвестор заинтересован в быстрой окупаемости инвестиций, т.к. чем короче срок окупаемости, тем меньше вероятность реализации риска. Такая ситуация наблюдается в сферах деятельности, связанных с быстрой сменой технологий.

Перейдем к частному случаю определения периода окупаемости для потока доходов CFt , которые можно представить в виде упорядоченной последовательности (аннуитетов), например, при равномерном дискретном (один раз в конце года) поступлении доходов. Из условия полной окупаемости за срок tok при заданной ставке r следует равенство суммы капитальных вложений современной стоимости аннуитета:

В приложении 2 приведена оценка экономической эффективности инвестпроекта обеззараживания питьевой воды для Южного берега Крыма. В приложении 3 приведена оценка инновационной технологии воспроизводства плодородия.

Приведенные выше методы оценки эффективности инвестиций имеют определенные недостатки:

- Данная методика предполагает известными используемые в расчете параметры будущих доходов, их размеры и время поступления. Но – чистый доход является величиной, которая зависит от ряда факторов, внешних к инвестиции, и поэтому может быть определена более или менее точно для простых ситуаций со сложившимися устойчивыми рынками сбыта, ресурсов, производственными отношениями и подобного. При колебании цен, спроса параметры могут быть оценены весьма приближенно.

- Процентная ставка для дисконтирования, ее выбор, вносит свою долю в неопределенность результатов оценки показателей эффективности. Изменение во времени экономической конъюнктуры, положения на кредитно-денежном и валютном рынках и т.д. существенно влияют на данную ставку. И приемлемая в данный момент ставка дисконтирования может в следующем временном отрезке жизненного цикла инвестиции не быть таковой. Таким образом, полученные расчетные значения эффективности инвестиций достаточно условны. Поэтому при реализации инвестиционных проектов необходима периодическая верификация оценок эффективности: при замысле, создании, эксплуатации.

В заключение изложения методики оценок инвестиций необходимо отметить следующее важное обстоятельство. При оценке эффективности инвестиций возникает ряд проблем.

Основная проблема, возникающая при оценке эффективности инвестиций – это проблема критерия, при том, что в Методических рекомендациях* подчеркивается, что при принятии решения о выборе инвестиционного проекта критериев должно быть несколько. Сколько необходимо таких критериев? Поскольку специалистами признается, что ни один из известных критериев (показателей эффективности) сам по себе не является достаточным для принятия инвестиционного проекта, то их должно быть несколько. Это предполагает существование некоторого векторного критерия, а отсюда определенной свертки критериев. Как в этом случае выбирать из множества решений оптимальный по Парето? Ответа нет. В частном случае – выборе решения по чистому дисконтированному доходу (NPV) и внутренней норме доходности (IRR) – рекомендуется предпочтительность решения по NPV . Но если IRR вступает в противоречие со сроком окупаемости DPP? Опять возвращаемся к выбору по Парето?

Означает ли это, что для принятия решения должен быть векторный критерий? Тогда какие виды свертки критериев предполагаются и как выбрать из множества решений оптимальных по Парето? Данное обстоятельство усугубляется наличием противоречия между внутренней доходности (IRR) и чистым дисконтированным доходом (NPV) при выборе альтернативных инвестиций.

Поскольку целью инвестиций является эффект в стоимостном эквиваленте, то показателем, отвечающим ей следует считать NPV. При этом он обладает свойством аддитивности, что служит предпосылкой для локальных экономических расчетов и именно NPV есть мера эффекта инвестиций. Все остальные показатели (внутренняя норма доходности, индекс доходности, срок окупаемости) характеризуют состояние объекта, фазовые координаты, и не являются критериями.

Вторая – оправданность предпочтения инвестиции при значении IRR равной или большей требуемой инвестором норме дохода на капитал. Но, во-первых, что такое норма дохода в данном контексте? Традиционно под ней принималось отношение дохода или балансовой прибыли к суммарным капитальным вложениям без учета динамики затрат и результатов. Т.е. IRR – это «усовершенствованная» норма прибыли, учитывающая динамику затрат и результатов на определенном временном периоде. Если капвложения и результат достигаются за один период, то IRR = (W – C – K) / K = Пб / K равен норме прибыли, где – W результат (доход), C – текущие издержки, K – капвложения, Пб – балансовая прибыль. IRR и норма прибыли получены по разным алгоритмам, тогда как их сравнивать? Во-вторых, сравнение IRR с некоторой нормой дохода r0 и если IRR > r0, то инвестиция эффективна и получает аналогичный результат с проверкой NPV (r0) > 0, при условии, что кривая NPV = f (r0) пересекает ось «r» один раз. В изложенном контексте IRR не является мерой эффективности, т.е. лучшая инвестиция не отбирается по max IRR. Возможно, показатель IRR необходим лишь при выборе источников капитала при финансировании инвестиций, поскольку источники имеют различную цену его привлечения или учете желаемой доходности на капитал (капиталы) инвестора (инвесторов).

А поскольку норма доходности это и есть дисконт, то имеет место сложность выбора нормы дисконта* соответствующей инвестиции. Существует предложение в случае иерархических экономических структур использовать IRR как экзогенный показатель дисконта для нижестоящих иерархических структур, т.е. IRR в этом случае отводится координирующая роль.

Третья – на практике всегда вызывает затруднение выбор ставки (нормы) дисконтирования. Эти затруднения для приведения денежных потоков к одному моменту времени (как правило, начальному, нулевому) вызваны:

- уникальностью каждого объекта инвестирования. Формальные расчеты по классическим методикам (модель оценки доходности актива и ее модификации, модель на базе ставки рефинансирования, модель САРМ, средневзвешенной стоимости (цены) капитала, метод «наращивания» и др.) этих тонкостей учесть не могут;

- отсутствием надежных статистических репрезентивных рядов данных, объектов-аналогов, на базе которых исчисляются ставки дисконтирования. Эта особенность свойственна практически всем странам мира;

- длительностью периода реализации (жизненного цикла) прямых инвестиций и связанными с этим проблемами учета факторов риска, инфляции.

Любой из выбранных методов исчисления не дает гарантий достаточной надежности выбранной ставки дисконтирования по вышеобозначенным причинам. Поэтому исчисленная величина ставки дисконтирования может быть принята лишь как предварительная, подлежащая уточнению в дальнейшем.

Выходные данные:

ИНВЕСТИЦИОННОЕ ПРОЕКТИРОВАНИЕ: ОСНОВЫ ТЕОРИИ И ПРАКТИКИ / Москаленко А.П., Москаленко С.А., Ревунов Р.В., Вильдяева Н.И. // Санкт-Петербург, Лань, 2018. (1-е, Новое)

Вернуться к оглавлению «Инвестиционное проектирование: основы теории и практики»

Срок окупаемости инвестиций (Payback Period, PP). Дисконтированный срок окупаемости инвестиций (Discounted Payback Period, DPP).

Автор Zorg На чтение 2 мин. Просмотров 2.5k. Опубликовано

Срок окупаемости инвестиций (Payback Period, PP) является инвестиционным показателем отражающим период возврата вложенных средств и характеризует финансовый риск.

Срок окупаемости инвестиционного проекта – это время необходимое, что бы первоначальные затраты капитала окупились.

Формула расчета срока окупаемости инвестиций

где: CF – денежные потоки, I0 – первоначальные инвестиции, n – количество периодов окупаемости инвестиций в проект.

Необходимо выполнение данного неравенства при n периодах поступления денежных средств. Помимо формулы в виде денежного потока есть разновидности формул для видов деятельности:

Срок окупаемости инвестиций (вариант №1 для всех предприятий) = Капитальные вложения / Прибыль;

Срок окупаемости инвестиций (вариант №2 для производства )= Капитальные вложения / Стоимость выпуска продукции – Себестоимость;

Срок окупаемости инвестиций (вариант №3 для торговли) = Капитальные вложения / Сумма торговых надбавок – сумма издержек обращения.

К недостаткам показателя срока окупаемости инвестиционного проекта относят:

- не учет дисконтированной стоимости денег;

- не определяет размер денежных потоков после точки окупаемости;

- искажается при непостоянных денежных потоках.

Чем меньше срок окупаемости инвестиций, тем более привлекателен инвестиционный проект. Данный показатель является третьим после чистой текущей стоимости (NPV) и внутренней нормы доходности (IRR) по частоте использования для оценки эффективности инвестиционных проектов.

Дисконтированный срок окупаемости инвестиций (Discounted Payback Period, DPP) – это временной период окупаемости первоначальных инвестиций (затрат) в инвестиционный проект в текущей стоимости.

Формула расчета дисконтированного срока окупаемости инвестиций

Где: r – ставка дисконтирования, I0 – первоначальные инвестиции, CF – денежный поток в период t, n – количество периодов окупаемости инвестиций в проект.

Необходимо выполнение данного неравенства при n периодах поступления денежных средств.

К недостаткам показателя дисконтированного срока окупаемости инвестиционного проекта относят:

- не учет размера денежных потоков после точки безубыточности;

- искажается при непостоянных денежных потоках с различным знаком.

Чем меньше дисконтированный срок окупаемости инвестиций, тем более привлекателен инвестиционный проект.

Читайте более подробно: “Срок окупаемости инвестиций (PP, DPP, BO DPP). Формула расчета в Excel“

Автор: к.э.н. Жданов И.Ю.

Срок окупаемости инвестиций — Инвестиционный анализ Библиотека русских учебников

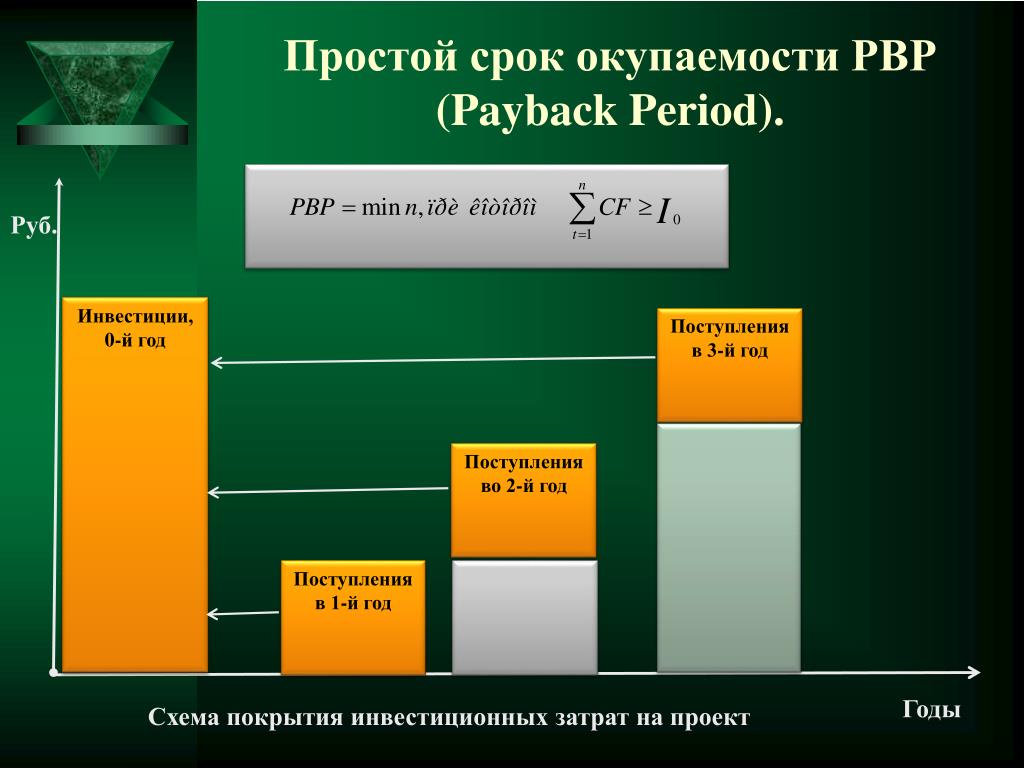

В системе статических методов оценки эффективности проектов используется простой срок окупаемости инвестиций (Payback Period,. РР), который характеризует продолжительность периода от начального момента инвестирования ування к шагу расчетного периода, на котором происходит полное возмещение инвестиционных вложений за счет полученных по проекту доходе.

Он соответствует моменту времени в расчетном периоде, после которого кумулятивная (определенная наращенными итогом) величина текущих элементов денежного потока от инвестиционной и операционной деятельности ( (NCF) становится и в дальнейшем остается положительно.

Общая формула расчета показателя PP имеет вид:

PP = k, при котором J NCFt JIC, (55)

t = 1 j == 0

где k — порядковый номер шага расчетного периода, на котором происходит окупаемость инвестиций

В зависимости от характера равномерности распределения прогнозируемых чистых денежных поступлений во времени применяются следующие методы определения срока окупаемости инвестиций:

— кумулятивный метод применяется, если чистые денежные поступления распределены по шагам расчетного периода неравномерно;

— метод усреднения параметров используется при равномерном поступлении денежных средств за шагами

Кумулятивный метод предусматривает нахождение периода окупаемости по формуле:

PP = k cof l, (56)

CIFk i

где COFk — остаток инвестиционных расходов, не обеспеченных доходами на начало k-го периода, ден. ОДН;

CIFk i — чистые денежные поступления (k 1)-го периода, ден од

Пример 52. Определим период окупаемости кумулятивным методом для проекта, рассмотренного в примере 51. Исходные данные для расчета, а также кумулятивная величина остатка инвестиционных расходов, которые не обесп печени чистыми денежными поступлениями от операционной и инвестиционной деятельности, представлено в таблице 5і 5.2.

Таблица 52

Расчет простого срока окупаемости кумулятивным методом, тыс. грн

Показатель | Номер шага расчетного периода | |||||

0 | 1 | 2 | 3 | 4 | 5 | |

Поток реальных денег | (189,0) | 117,2 | 110,6 | 160,7 | 234,9 | 171,9 |

Кумулятивная | (189,0) | (71,8) | 38,8 | 199,5 | 434,4 | 606,3 |

Как видно из таблицы 52 за показателем остатка инвестиционных расходов, срок окупаемости данного проекта находится между 1 и 2 годом (переход от отрицательного до положительного остатка). NCFt

DPP = V ICj h t = 1 (1 i) (58)

j = 0 (1 i) 1 n

Очевидно, что в случае дисконтирования срок окупаемости увеличивается, т.е. всегда DPP PP (рис 52)

Рис 52. Графическая интерпретация срока окупаемости инвестиций

Пример 54 для проекта, анализируется, срок окупаемости инвестиций с учетом дисконтирования при норме дисконта 16% будет равна:

189 497,8 onfW DPP = —- = 1,899 (лет)

1 (1 0,16) 0 5 VF ‘

В свою очередь, если норму дисконта увеличить до 20%, срок окупаемости инвестиций составит более 2 лет:

«пп 189 449,8

DPP2 = — ь — = 2,10 (лет)

2 (1 0,20) 0 5

Итак, срок окупаемости инвестиций с учетом дисконтирования увеличивается при росте нормы дисконта

Научно-методические основы определения предельного значения периода окупаемости остаются недостаточно исследованными, инвесторам предлагается определять его интуитивно, исходя из собственного склонности к ризы ику, индивидуальных предпочтений. При этом к реализации следует принимать только те проекты, у которых период окупаемости не превышает уровня, приемлемого для инвестора. Однако, эффективным может быть признан проект у которого период окупаемости не превышает продолжительности жизненного цикла инвестицииій.

Как правило, приемлемым считается срок окупаемости вложений, равный 5-6 годам, но в ряде случаев, например, при разработке материалов с новыми свойствами, новых технологий и других ноу-хау, в. Троки создания которых превышают 10 лет, допустимой считается окупаемость за период 5-8 лет. Кроме того, достаточно распространенным мнением является предложение определять срок окупаемости как величину, обратную норме ди. Сконтоу.

При определении предельного значения срока окупаемости необходимо учитывать, что в разных сферах материального производства окупаемость инвестиций существенно различается

Популярность этого показателя обусловлена ??простотой его расчета и тем, что он довольно точно отражает уровень риска по проекту. Поскольку, чем больше срок, необходимый для возврата инвестированных сумм м, тем больше вероятность недостижения прогнозных показателей при неблагоприятном развитии инвестиционной среды. Итак, метод расчета срока окупаемости целесообразно использовать, когда инвестиции являются рисковымми.

При этом данный показатель не лишен определенных недостатков, а именно он:

— не позволяет обеспечить максимизацию прибыли инвестора;

— не учитывает продолжительность периода реализации проекта и экономический срок жизни инвестиций и, соответственно, не позволяет осуществить правильный выбор между проектами с различными объемами денежный поступлений пи осле окончания срока окупаемости инвестиции.

Указанные недостатки показателя. РР отражают оценки проектов, приведены в таблице 53

Таблица 53

Показатели срока окупаемости при различных условиях осуществления проектов

Показатель | Проект 1 | Проект 2 | Проект 3 |

Первоначальные инвестиции, грн | 100 000 | 100 000 | 100 000 |

Среднегодовые денежные поступления, грн | 25 000 | 25 000 | 33 333 |

Экономический срок жизни инвестиций | 6 лет | 8 лет | 3 года |

Срок окупаемости инвестиций | 4 года | 4 года | 3 года |

Ежегодные денежные поступления, грн: | |||

1 год | 25 000 | 25 000 | 16 667 |

2 год | 25 000 | 30 000 | 33 333 |

3 год | 25 000 | 50 000 | 50 000 |

4 год | 25 000 | 40 000 | 0 |

5 год | 25 000 | 30 000 | 0 |

6 год | 25 000 | 15 000 | 0 |

7 год | 0 | 10 000 | 0 |

8 год | 0 | 5 000 | 0 |

Всего, грн: | 150 000 | 200 000 | 100 000 |

Итог за первые четыре года, грн | 100 000 | 140 000 | X |

В среднем за первые четыре года, грн | 25 000 | 35 000 | X |

Если предполагать одинаковый уровень риска для каждого из трех проектов, то проект 2 имеет преимущество по сравнению с проектом 1, поскольку срок экономической жизни инвестиций данного проекта является длительным, что в позволяет получить по проекту 2 на 50 тыс. грн больше доходов. Это обусловливает его привлекательность для инвестораора.

Проект 3 исключительно по показателю срока окупаемости является наиболее эффективным. Кроме того, данный проект не обеспечивает получение прибыли инвесторам. Денежные поступления по проекту только возмещают пе ервинни инвестицииії.

Учитывая существующие недостатки, показатель срока окупаемости целесообразно использовать в оценках эффективности проектов, если соблюдаются следующие условия:

1) все инвестиционные проекты, которые сопоставляются с его помощью, имеют одинаковый экономический срок жизни;

2) все проекты предполагают разовое вложение первоначальных инвестиций;

3) после завершения вложения средств инвестор начинает получать примерно одинаковые ежегодные денежные поступления на протяжении всего периода экономической жизни инвестиционных проектов

При этом, как правило, его не рекомендуется использовать как основной метод оценки инвестиций

Определение срока окупаемости

Какой срок окупаемости?

Срок окупаемости — это время, необходимое для возмещения стоимости инвестиций. Проще говоря, срок окупаемости — это время, в течение которого инвестиции достигают точки безубыточности.

Желательность вложения напрямую связана со сроком его окупаемости. Более короткий срок окупаемости означает более привлекательные инвестиции.

Хотя расчет срока окупаемости полезен при составлении финансового и капитального бюджета, этот показатель может применяться и в других отраслях.Его могут использовать домовладельцы и предприятия для расчета окупаемости энергоэффективных технологий, таких как солнечные панели и изоляция, включая техническое обслуживание и модернизацию.

Ключевые выводы

- Срок окупаемости — это время, необходимое для возмещения стоимости инвестиций или время, необходимое инвестору для достижения безубыточности.

- Управляющие счетами и фондами используют период окупаемости, чтобы определить, стоит ли вкладывать средства.

- Более короткие сроки окупаемости означают более привлекательные инвестиции, в то время как более длительные сроки окупаемости менее желательны.

- Срок окупаемости рассчитывается путем деления суммы инвестиции на годовой денежный поток.

Понимание срока окупаемости

Корпоративные финансы — это основа капитального бюджета. Одна из наиболее важных концепций, которую должен усвоить каждый корпоративный финансовый аналитик, — это то, как оценивать различные инвестиции или операционные проекты, чтобы определить наиболее прибыльный проект или инвестиции. Один из способов, которым корпоративные финансовые аналитики делают это, — это период окупаемости.

Срок окупаемости — это стоимость инвестиции, деленная на годовой денежный поток. Чем короче окупаемость, тем желательнее вложения.

И наоборот, чем дольше окупаемость, тем она менее желательна. Например, если установка солнечных панелей обходится в 5000 долларов, а экономия составляет 100 долларов в месяц, для достижения срока окупаемости потребуется 4,2 года.

Составление бюджета капиталовложений и срок окупаемости

Но есть одна проблема с расчетом периода окупаемости: в отличие от других методов капитального бюджета, период окупаемости игнорирует временную стоимость денег (TVM) — идею о том, что деньги сегодня стоят больше, чем та же сумма в будущем, из-за настоящего потенциал заработка денег.

Большинство формул капитального бюджета, таких как чистая приведенная стоимость (NPV), внутренняя норма прибыли (IRR) и дисконтированный денежный поток, учитывают TVM. Поэтому, если вы платите инвестору завтра, это должно включать альтернативные издержки. TVM — это концепция, которая определяет ценность этой альтернативной стоимости.

Срок окупаемости не учитывает временную стоимость денег. Он определяется путем подсчета количества лет, необходимых для возврата вложенных средств. Например, если окупаемость инвестиций занимает пять лет, срок окупаемости составляет пять лет.Некоторые аналитики отдают предпочтение методу окупаемости за его простоту. Другим нравится использовать его как дополнительную точку отсчета при принятии решений по капитальному бюджету.

Срок окупаемости не учитывает то, что происходит после окупаемости, игнорируя общую прибыльность инвестиций. Таким образом, многие менеджеры и инвесторы предпочитают использовать NPV в качестве инструмента для принятия инвестиционных решений. NPV — это разница между приведенной стоимостью поступающих денежных средств и текущей стоимостью денежных средств, уходящих за определенный период времени.

Инвесторы и управляющие капиталом могут использовать период окупаемости, чтобы быстро оценить свои вложения.

Пример срока окупаемости

Предположим, компания А инвестирует 1 миллион долларов в проект, который, как ожидается, будет ежегодно экономить компании 250 000 долларов. Срок окупаемости этих инвестиций составляет четыре года, то есть 1 миллион долларов разделится на 250 000 долларов. Рассмотрим другой проект, стоимость которого составляет 200 000 долларов, но без сопутствующей экономии денежных средств, который принесет компании дополнительные 100 000 долларов в год в течение следующих 20 лет на 2 миллиона долларов.

Понятно, что второй проект может принести компании вдвое больше денег, но сколько времени потребуется, чтобы окупить вложения?

Ответ можно найти, разделив 200000 долларов на 100000 долларов, что составляет два года. Окупаемость второго проекта займет меньше времени, а потенциальная прибыль компании больше. Если исходить исключительно из расчета срока окупаемости, то второй проект — лучшая инвестиция.

Часто задаваемые вопросы

Какой срок окупаемости?

Оптимальный срок окупаемости — самый короткий из возможных.Получение возмещения или возмещение первоначальной стоимости проекта или инвестиций должно осуществляться как можно быстрее. Однако не все проекты и инвестиции будут иметь одинаковый временной горизонт, поэтому минимально возможный период окупаемости должен быть вложен в более широкий контекст этого временного горизонта. Например, срок окупаемости ипотеки может составлять десятилетия, а срок окупаемости строительного проекта — 5 лет или меньше.

Срок окупаемости — это то же самое, что и точка безубыточности?

Хотя эти два термина связаны, они не совпадают.Точка безубыточности — это цена или стоимость, которую инвестиции или проект должны вырасти, чтобы покрыть первоначальные затраты или затраты. Срок окупаемости означает, сколько времени потребуется для достижения безубыточности.

Как рассчитать срок окупаемости?

Срок окупаемости = первоначальные инвестиции / денежный поток в год

Какие недостатки использования срока окупаемости?

Как видно из приведенного выше уравнения, рассчитать срок окупаемости просто. Он не учитывает временную стоимость денег, влияние инфляции или сложность инвестиций, которые могут иметь неравные денежные потоки с течением времени.Дисконтированный период окупаемости часто используется для лучшего учета некоторых недостатков, таких как использование приведенной стоимости будущих денежных потоков. По этой причине простой период окупаемости может быть благоприятным, в то время как дисконтированный период окупаемости может указывать на неблагоприятные инвестиции.

Когда компания будет использовать период окупаемости для составления бюджета капиталовложений?

Период окупаемости является предпочтительным, когда компания находится в условиях нехватки ликвидности, потому что он может показать, сколько времени потребуется, чтобы вернуть деньги, вложенные в проект.Если краткосрочные денежные потоки вызывают беспокойство, короткий период окупаемости может быть более привлекательным, чем более долгосрочные инвестиции с более высокой NPV.

Срок окупаемости | Формулы, расчет и примеры

На главную Бухгалтерия Составление бюджета Срок окупаемостиПериод окупаемости — это время, в течение которого первоначальные затраты на инвестицию, как ожидается, будут возмещены за счет денежных поступлений, генерируемых инвестициями. Это один из простейших методов оценки инвестиций.

Поскольку оценки денежных потоков достаточно точны для периодов в ближайшем будущем и относительно неточны для периодов в отдаленном будущем из-за экономической и операционной неопределенности, период окупаемости является индикатором риска, присущего проекту, поскольку он учитывает первоначальные притоки и игнорирует денежные потоки после момента возврата первоначальных инвестиций.

Проекты, имевшие больший приток денежных средств в более ранние периоды, обычно получают более высокий рейтинг при оценке с учетом периода окупаемости по сравнению с аналогичными проектами, имеющими больший приток денежных средств в более поздние периоды.

Формула

Формула для расчета срока окупаемости инвестиций зависит от того, являются ли периодические денежные поступления от проекта равномерными или неравномерными.

Если денежные поступления равны (например, для инвестиций в аннуитеты), формула для расчета срока окупаемости будет:

| Срок окупаемости = | Первоначальные инвестиции |

| Чистый денежный поток за период |

Когда денежные поступления неравномерны, нам необходимо рассчитать совокупный чистый денежный поток за каждый период, а затем использовать следующие формула:

Где,

A — номер последнего периода с отрицательным совокупным денежным потоком;

B — абсолютное значение (т.е.е. значение без знака минус) совокупного чистого денежного потока на конец периода A; и

C — общий приток денежных средств в течение периода, следующего за периодом A

Совокупный чистый денежный поток — это сумма поступлений на текущий момент за вычетом первоначального оттока.

Обе вышеупомянутые ситуации объясняются с помощью примеров, приведенных ниже.

Примеры

Пример 1: Равные денежные потоки

Компания C планирует осуществить проект, требующий первоначальных инвестиций в размере 105 миллионов долларов.Ожидается, что проект будет приносить чистые денежные потоки в размере 25 миллионов долларов в год в течение 7 лет. Рассчитайте срок окупаемости проекта.

Решение

Срок окупаемости

= Начальные инвестиции ÷ Годовой денежный поток

= 105 млн долл. ÷ 25 млн долл. США

= 4,2 года

Пример 2: Неравномерные денежные потоки

Компания C планирует осуществить еще один проект, требующий первоначальных инвестиций в размере 50 миллионов долларов, и ожидается, что чистый денежный поток в 1 год составит 10 миллионов долларов, во 2-м году — 13 миллионов долларов, в третьем году — 16 миллионов долларов, в 4-м году — 19 миллионов долларов, а в 4-м году — 22 миллиона долларов. 5 год.Рассчитайте окупаемость проекта.

Решение

| Год | (денежные потоки в миллионах) | |

|---|---|---|

| Годовой Денежный поток | Накопленный Денежный поток | |

| 0 | (50) | (50) |

| 1 | 10 | (40) |

| 2 | 13 | (27) |

| 3 | 16 | (11) |

| 4 | 19 | 8 |

| 5 | 22 | 30 |

Срок окупаемости = 3 + 11/19 = 3 + 0.58 ≈ 3,6 года

Решение Правило

Чем дольше срок окупаемости проекта, тем выше риск. Между взаимоисключающими проектами, имеющими одинаковую доходность, решение должно заключаться в инвестировании в проект с наименьшим сроком окупаемости.

При принятии решения о вложении средств в проект или при сравнении проектов, имеющих разную доходность, решение, основанное на сроке окупаемости, является относительно сложным. Решение о принятии или отклонении проекта в зависимости от срока его окупаемости зависит от склонности руководства к риску.

Руководство установит приемлемый срок окупаемости для отдельных инвестиций в зависимости от того, не склонно ли руководство к риску или идет на риск. Эта цель может быть разной для разных проектов, поскольку более высокий риск соответствует более высокой доходности, поэтому более длительный период окупаемости является приемлемым для прибыльных проектов. Для проектов с более низкой доходностью руководство примет проект только в том случае, если риск низкий, что означает, что период окупаемости должен быть коротким.

Преимущества и недостатки

Преимущества срока окупаемости:

- Срок окупаемости рассчитать очень просто.

- Это может быть мера риска, присущего проекту. Поскольку денежные потоки, возникающие на более позднем этапе жизненного цикла проекта, считаются более неопределенными, срок окупаемости показывает, насколько достоверны поступления денежных средств по проекту.

- Для компаний, сталкивающихся с проблемами ликвидности, он дает хороший рейтинг проектов, которые вернут деньги раньше срока.

Недостатки срока окупаемости:

- Срок окупаемости не учитывает временную стоимость денег, что является серьезным недостатком, поскольку может привести к неправильным решениям.Вариант метода окупаемости, который пытается устранить этот недостаток, называется методом дисконтированного срока окупаемости.

- Не учитывает денежные потоки, возникающие после периода окупаемости. Это означает, что проект с очень хорошим притоком денежных средств, но сверх срока окупаемости, может быть проигнорирован.

, автор: Ирфанулла Ян, ACCA, последнее изменение:

Срок окупаемости | Формула, Пример, Анализ, Вывод, Калькулятор

Срок окупаемости — это период времени, в течение которого инвестиции могут генерировать достаточный денежный поток для возврата всей суммы инвестиций.При прогнозировании периода окупаемости вы должны прогнозировать денежный поток для инвестиции, проекта или компании. Затем вы можете использовать оценку денежного потока, сколько платежей необходимо сделать для возмещения первоначальных инвестиций.

Но, как известно, денежный поток не всегда бывает равномерным от периода к периоду, особенно когда мы говорим о доходе от вложения.

В разделе формул ниже вы увидите две разные формулы. Если периодические платежи, производимые в течение периода окупаемости, равны, вы должны использовать первое уравнение.Если они нерегулярны, вы можете использовать второе уравнение. Обе эти формулы не принимают во внимание временную стоимость денег и сосредотачиваются на фактическом времени, в течение которого они будут возвращены для оплаты физических инвестиций.

Формула срока окупаемости

$$ Окупаемость \: Период = \ dfrac {Начальная \: Инвестиция} {Чистая \: Денежные средства \: Поток \: за \: Период} $$

В этой формуле чистый денежный поток будет в течение установленного периода окупаемости. Кроме того, чтобы использовать эту формулу, чистый денежный поток должен оставаться равным в течение каждого периода платежей.

Если выплаты производятся нерегулярно, воспользуйтесь следующей формулой:

$$ Окупаемость \: Период = N + \ dfrac {U} {C} $$

- N = Количество периодов до возврата инвестиций

- U = Сумма инвестиций, непокрытых на начало периода

- C = Общий денежный поток в течение последнего периода

Для переменной U необходимо рассчитать общую сумма всех периодов, когда общий денежный поток идет на возврат инвестиций.Затем вы должны вычесть эту сумму из общей суммы инвестиций, чтобы найти невозмещенную часть инвестиций.

Пример периода окупаемости

Вот пример периода окупаемости регулярных платежей:

Энди — координатор развития в медиа-компании и отвечает за создание новых программ. Он рассматривает возможность инвестирования 75 000 долларов в новое многообещающее кулинарное шоу. Но компания хочет быть уверенной, что вложения окупятся в течение 4 лет.Ожидается, что новое шоу будет приносить 20 000 долларов в год. Сможет ли шоу вернуть необходимые деньги к 4-летнему сроку? Следует ли компании делать вложения?

Давайте разберемся, чтобы определить значение и значение различных переменных в этой задаче.

- Начальные инвестиции (I): 75000

- Чистый денежный поток (N): 20000

- Срок окупаемости (P): Неизвестно

Мы можем применить значения к нашим переменным и рассчитать прогнозируемый период окупаемости для новой серии.

$$ Окупаемость \: Период = \ dfrac {75000} {20000} = 3.75 $$

В этом случае кулинарное шоу сможет вернуть деньги через 3,75 года. Если они инвестируют, они вернут свои деньги на 0,25 года раньше, а это означает, что это будет финансово выгодное вложение для компании.

Вот пример периода окупаемости нерегулярных платежей:

У Энди есть еще одно шоу, игровое шоу, которое он рассматривает для программирования. Первоначальные инвестиции составят те же 75000 долларов, и на их возврат будет 5 лет.Однако из-за необычной стоимости игры выплаты будут нерегулярными. Вот предполагаемые ежегодные выплаты (соответственно): 5000, 5000, 25000, 35000, 40000 долларов. Сможет ли шоу вернуть необходимые деньги к 5-летнему сроку? Следует ли компании делать вложения?

Вот переменные:

- Количество периодов до возврата инвестиций (N): 4

- Сумма непокрытых инвестиций на начало периода (U): 5000

- Общий денежный поток за последний период (C): 40000

- Срок окупаемости ( P): Неизвестно

$$ Payback \: Period = 4 + \ dfrac {5000} {40000} = 4.125 $$

В этом примере игровое шоу сможет окупить свои вложения за 4,125 года. Поскольку ему меньше 5 лет, это все равно будет хорошей инвестицией.

Благодаря этим формулам Энди теперь может принимать уверенные решения. Он может быть уверен в будущем компании и потенциале своих инвестиций. Кроме того, поскольку шоу будет завершено с выплатой первоначальной суммы раньше, они смогут начать получать доход от шоу раньше.

Анализ срока окупаемости

Формула срока окупаемости — это инструмент, который может быть невероятно полезным для компаний при прогнозировании финансового риска проекта.Изучая результаты, вы должны искать максимально короткий срок окупаемости. Потому что тогда вы можете начать зарабатывать деньги сверх своих вложений.

Вы можете использовать этот инструмент только для того, чтобы оценить, сколько времени потребуется для погашения долга или инвестиции. Однако, если вы оцениваете будущие инвестиции, рекомендуется установить максимальный период окупаемости. Как долго вы готовы ждать, прежде чем вам вернут деньги? Тогда вы сможете точнее сравнивать и оценивать.

Как и в приведенных выше примерах, компании могут использовать этот инструмент для оценки риска нового проекта. Если владелец бизнеса хочет вложить деньги в новое оборудование, он может использовать эти формулы, чтобы оценить, сколько времени потребуется денежному потоку от оборудования для возмещения первоначальных убытков.

Еще один отличный способ использовать этот инструмент — рассмотреть студенческие ссуды. Когда студент выбирает степень, он может исследовать средний доход от карьеры с этой степенью.Используя это число вместе с прогнозируемой стоимостью своих студенческих ссуд, они могут спрогнозировать, сколько времени потребуется, прежде чем они окупят свои вложения.

Заключение срока окупаемости

- Срок окупаемости — это время, которое требуется вложению для генерирования достаточного денежного потока для возврата всей суммы инвестиций.

- Формула срока окупаемости для равных платежей включает только две переменные: начальную сумму инвестиций и чистый денежный поток от инвестиций.

- Формула периода окупаемости для нерегулярных платежей включает три переменных: количество периодов до возврата инвестиций, сумму инвестиций, возвращенных в начале периода, и общий денежный поток в течение последнего периода.

Калькулятор срока окупаемости

Вы можете использовать калькулятор срока окупаемости ниже, чтобы быстро оценить время, необходимое для возврата инвестиций, введя необходимые числа.

Если вы нашли этот контент полезным в своем исследовании, пожалуйста, сделайте нам большое одолжение и используйте приведенный ниже инструмент, чтобы убедиться, что вы правильно ссылаетесь на нас, где бы вы его ни использовали.Мы очень ценим вашу поддержку!

Калькулятор срока окупаемости

Какой срок окупаемости? Срок окупаемости — это время, в течение которого вам нужно окупить свои инвестиции. Проще говоря, пришло время, когда инвестиции достигают точки безубыточности. Было бы полезно, если бы вы извлекли инвестиционные затраты на проект как можно скорее, чтобы получить прибыль. Срок окупаемости показывает время, необходимое для окупаемости проекта. Срок окупаемости помогает оценить риски, связанные с вложением.Инвестиции могут иметь короткий или длительный период окупаемости. Если у ваших инвестиций короткий период окупаемости, вы можете быстро окупить их. Вы можете выбрать проект или инвестицию с коротким сроком окупаемости. Срок окупаемости при составлении сметы капиталовложений показывает количество лет, которое потребуется вам, чтобы окупить инвестиции. Например, если вам потребуется 10 лет, чтобы окупить инвестиции, то срок окупаемости составит 10 лет. Срок окупаемости — простой метод расчета окупаемости инвестиций.Однако он не учитывает временную стоимость денег. Вы можете использовать концепцию периода окупаемости вместе с другими показателями для оценки окупаемости инвестиций. Что такое калькулятор срока окупаемости? Калькулятор срока окупаемости — это служебный инструмент, который показывает время, затраченное на окупаемость проекта или инвестиций. Вы можете определить количество лет, необходимое для окупаемости инвестиций. Калькулятор срока окупаемости состоит из поля формул, в которое вы вводите начальные инвестиции и периодический денежный поток.Срок окупаемости покажет вам срок окупаемости инвестиций. Как работают калькуляторы срока окупаемости? Калькулятор срока окупаемости показывает время, необходимое для окупаемости инвестиций. Для расчета срока окупаемости можно использовать математическую формулу: Срок окупаемости = первоначальные инвестиции / денежный поток в год Например, вы вложили 100 000 рупий с годовой окупаемостью 20 000 рупий. Срок окупаемости = 1,00,000 / 20,000 = 5 лет.Вы можете рассчитать срок окупаемости при неравномерном движении денежных средств. Например, вы вложили 200 000 рупий в проект. Вы ожидаете 70 000 рупий в первый год проекта, 60 000 рупий на втором году проекта, 55 000 рупий на третьем году проекта, 40 000 рупий на четвертом году проекта, 30 000 рупий на пятом. год проекта и 25 000 рупий на шестой год проекта. Первоначальные инвестиции = 2 00 000 рупий Срок окупаемости = Годы до полного восстановления + Невозмещенные затраты на начало года / Денежный поток в течение года У вас есть 3-й год — последний год перед тем, как инвестиции станут положительными.У вас есть невозвращенная инвестиция на начало четвертого года, которая представляет собой первоначальную инвестицию (2 00 000 рупий) за вычетом совокупного денежного потока на конец третьего года (1,85 000 рупий). Срок окупаемости = 3 + (2,00,000 — 1,85,000) / 40,000 = 3,375 года. Как пользоваться калькуляторами срока окупаемости ClearTax? Калькулятор срока окупаемости ClearTax поможет вам оценить стоимость проекта или инвестиций. Чтобы использовать калькулятор срока окупаемости ClearTax:- Необходимо ввести начальную стоимость инвестиции.

- Введите чистый годовой денежный поток.

- Калькулятор срока окупаемости ClearTax показывает период окупаемости в годах.

- Необходимо ввести начальную стоимость инвестиции.

- Введите денежные потоки за каждый год.

- Калькулятор периода окупаемости ClearTax показывает период окупаемости в годах.

- Это поможет вам оценить выгоду от инвестиций или стоимость проекта.

- Это простой метод расчета рентабельности инвестиций.

- Вы узнаете о рисках и ликвидности инвестиций.

- Помогает реинвестировать прибыль и получать прибыль.

- Легко ли пользоваться калькулятором окупаемости ClearTax?

Да, Калькулятор срока окупаемости ClearTax — удобный простой в использовании инструмент, который рассчитывает период окупаемости в секундах.Вам просто нужно ввести начальные инвестиции и чистый годовой денежный поток. Калькулятор срока окупаемости ClearTax показывает период окупаемости.

- Как калькулятор срока окупаемости ClearTax помогает вам?

Калькулятор срока окупаемости ClearTax помогает оценить окупаемость инвестиций. Вы можете выбрать прибыльное вложение после понимания ликвидности и рисков, связанных с вложением.

- Почему калькулятор периода окупаемости ClearTax по-разному рассчитывает равные и неравномерные денежные потоки?

Калькулятор периода окупаемости ClearTax рассчитывает период окупаемости как для равных, так и для неравномерных денежных потоков.Если денежные потоки равны, у вас есть формула: Срок окупаемости = первоначальные инвестиции / чистый денежный поток за период Если денежные потоки неравномерны, у вас есть: Срок окупаемости = Годы до полного восстановления + Невосстановленные затраты на начало года / Денежный поток в течение года Калькулятор периода окупаемости ClearTax рассчитывает период окупаемости в зависимости от денежных потоков, поскольку у вас есть разные расчеты для равных и неравных денежных потоков.

Что такое срок окупаемости? Как время влияет на инвестиционные решения

6 мин.Прочитать

- Ступица

- Бухгалтерский учет

- Что такое срок окупаемости? Как время влияет на инвестиционные решения

Срок окупаемости — это время, которое потребуется бизнесу, чтобы окупить вложения. Рассмотрим компанию, которая решает, покупать ли новую машину. Руководству необходимо знать, сколько времени потребуется, чтобы вернуть свои деньги из денежного потока, генерируемого этим активом. Расчет прост, сроки окупаемости выражены в годах.

Вот что мы рассмотрим:

Как рассчитать срок окупаемости?

Пример периода окупаемости

Что такое приемлемый срок окупаемости?

Какие преимущества расчета срока окупаемости?

Какова критика срока окупаемости?

ПРИМЕЧАНИЕ. Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks.Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Как рассчитать срок окупаемости?

Формула для расчета срока окупаемости выглядит следующим образом:

Срок окупаемости = инвестиции / годовой чистый денежный поток

(ответ выражается в годах)

Приведенное выше уравнение работает только в том случае, если ожидаемый годовой денежный поток от инвестиций составляет то же самое из года в год. Если компания ожидает «неравномерного денежного потока», это необходимо учитывать.На этом этапе каждый год нужно будет рассматривать отдельно, а затем складывать.

Пример периода окупаемости

Компания Jimmy’s Jackets из Кливленда производит высококачественные куртки с пуховым наполнителем для зимнего сезона. Они чрезвычайно популярны, и Джимми хочет расширить свою деятельность, включив в нее и весеннюю одежду. Для этого ему понадобится специальная машина, которая сможет производить исключительно эту новую одежду. Вот цифры:

Машина стоит 720 000 долларов.

Предполагается, что машина будет генерировать чистый денежный поток в размере 120 000 долларов в год.

Теперь пришло время рассчитать период окупаемости:

Срок окупаемости = инвестиции / годовой чистый денежный поток

или

Срок окупаемости = 720 000 долл. США / 120 000 долл. США

Ответ: 6 лет

Джимми узнает из этого, что это займет у него 6 лет чтобы окупить свои первоначальные вложения. Это может оказаться слишком долгим для Джимми, чтобы связать свои деньги, и, возможно, он предпочел бы потратить деньги на другие ресурсы.

Предположим, ожидается, что чистый денежный поток будет выше, скажем, 240 000 долларов в год.Это означает, что Джимми потребуется всего 3 года, чтобы окупить свои деньги. В таком случае Джимми мог бы легко принять решение.

Какой срок окупаемости?

Самый короткий срок окупаемости обычно считается наиболее приемлемым. Это особенно хорошее правило, которому следует следовать, когда компания выбирает между одним или несколькими проектами или инвестициями. Причина в том, что чем дольше связаны деньги, тем меньше возможностей вложить их в другое место.

Какие преимущества расчета срока окупаемости?

Преимущества расчета срока окупаемости:

Простота

Главное преимущество — простота.Метод срока окупаемости особенно полезен для небольшой компании, не имеющей большого объема инвестиций.

Оценка риска

Второе преимущество — сравнение рисков. Подсчитав, насколько быстро компания может вернуть свои деньги по проекту или инвестициям, она может сравнить это число с другими проектами, чтобы увидеть, какой из них сопряжен с меньшим риском. Чем дольше актив окупает свои вложения, тем выше риск компании.

Какая критика относится к периоду окупаемости?

Как уже упоминалось, срок окупаемости рассчитывается очень просто.Тем не менее, у него есть свои недостатки, так как существует множество факторов, которые период окупаемости не учитывается в его уравнении. Проблемы связаны с:

Неверные предположения

Что делать, если ожидания денежных потоков неверны? Или с 3-го года числа внезапно начинают снижаться? Что делать, если машина нуждается в неожиданном обновлении? В таком случае возврат инвестиций займет больше времени.

Срок службы актива

Возьмите новую машину, приобретенную Jimmy’s Jackets.Что делать, если срок службы машины всего 3 года? Тогда у Джимми проблема. Он не успеет расплатиться с автоматом, как ему придется покупать еще один. Возможно, в его случае прибыль окупится, в зависимости от того, что еще происходит в его бизнесе. Однако вполне вероятно, что он подыщет другую машину для покупки, с более длительным сроком службы, или вообще отложит эту идею на хранение.

Дополнительные денежные потоки

Уравнение не рассчитывает денежные потоки за годы, прошедшие с момента, когда ожидается, что машина будет окупаться.Возможно, эти денежные потоки будут выше, чем в предыдущие годы.

Рентабельность

Уравнение не учитывает рентабельность. Ранее мы упоминали, что компании ищут самые короткие сроки окупаемости. Это сделано для того, чтобы деньги не были привязаны слишком долго, и руководство могло реинвестировать их в другое место, возможно, в дополнительное оборудование, которое принесет больше прибыли. Но что, если машина для Jimmy’s Jackets перестанет приносить прибыль в последние 3 года? Тогда, может быть, это вообще не стоит вложений.

Операция в целом

В уравнении не учитывается то, что происходит в остальной части компании. Скажем, новая машина сама по себе прекрасно работает и работает с максимальной нагрузкой. Но, возможно, это сильно влияет на мощность завода и влияет на другие системы. Возможно, другие машины необходимо отключить на длительное время, чтобы эта новая машина могла работать. Или, может быть, на заводе что-то еще происходит, что мешает ему нормально работать.Тогда ожидаемый денежный поток не будет реализован.

Капитальные затраты

Крупная покупка, например, установка станка, будет капитальными расходами, стоимость которых отражается в бухгалтерском учете компании на протяжении многих лет. При расчете срока окупаемости такой корректировки не делается, вместо этого предполагается, что это единовременные затраты.

Временная стоимость денег (или чистая приведенная стоимость)

Допустим, Джимми покупает машину за 720 000 долларов, а чистый денежный поток ожидается на уровне 120 000 долларов в год.Расчет срока окупаемости говорит нам, что ему понадобится 6 лет, чтобы вернуть свои деньги. Когда он это сделает, 720 000 долларов, которые он получит, не будут равны исходным 720 000 долларов, которые он вложил. Это потому, что инфляция за эти 6 лет снизит стоимость доллара. При расчете срока окупаемости такая скидка не выделяется. Это означает, что Джимми фактически потребуется больше 6 лет, чтобы вернуть свои первоначальные вложения.

Временная стоимость денег — важный фактор для бизнеса.Например, если Джимми может без риска получать 10% прибыли на свои деньги каждый год в течение следующих 6 лет, а инвестиции в машины не позволят ему зарабатывать больше, тогда Джимми будет разумно потратить свои деньги в другом месте.

СТАТЬИ ПО ТЕМЕ

Срок окупаемости — обзор

Срок окупаемости

Срок окупаемости инвестиций — это мера того, сколько времени требуется, чтобы окупить стоимость этих инвестиций. Другими словами, сколько недель, месяцев или лет нужно, чтобы заработать инвестиционный капитал для проекта или оборудования?

Очевидно, что проекты с самой быстрой окупаемостью очень привлекательны.Методика определения срока окупаемости снова лежит в пределах приведенной стоимости; однако вместо решения уравнения приведенной стоимости для текущей стоимости денежные потоки затрат и выгод разделяются с течением времени.

Во-первых, ожидаемые выгода и стоимость проекта сведены в таблицу для каждого года жизненного цикла проекта. Эти значения преобразуются в приведенные значения с использованием уравнения приведенной стоимости, при этом ставка дисконтирования фирмы используется в качестве коэффициента дисконтирования. Наконец, кумулятивная сумма выгод (по приведенной стоимости) и кумулятивная сумма затрат (по приведенной стоимости) сравниваются по годам.В тот момент, когда совокупная приведенная стоимость выгод начинает превышать совокупную приведенную стоимость затрат, проект достигает периода окупаемости. Затем рейтинг проектов сводится к отбору проектов с самым коротким сроком окупаемости.

Хотя этот подход прост, выбор проектов P2 на основе минимального стандарта срока окупаемости сопряжен с опасностями. Например, поскольку поток выгод P2 может распространяться далеко в будущее, дисконтирование делает период его выплаты очень долгим.Другая опасность заключается в том, что самые высокие затраты и выгоды, связанные со многими экологическими проектами, обычно связаны с катастрофическим отказом, что также является событием в далеком будущем. Поскольку анализ срока окупаемости прекращается, когда выгоды и затраты равны, преобладают проекты с самым быстрым положительным денежным потоком. Следовательно, для проекта P2 с высокой ставкой дисконтирования долгосрочные затраты и выгоды могут оказаться настолько далекими от будущего, что они даже не будут включены в анализ. По сути, важность расчета затрат жизненного цикла теряется при использовании стандарта минимального срока окупаемости, поскольку он учитывает затраты и выгоды только до той точки, где они уравновешиваются, вместо того, чтобы учитывать их на протяжении всего срока реализации проекта.

Срок окупаемости инвестиций лучше всего использовать как предварительный расчет между вариантами. Это дает инвестору первый шанс решить, стоит ли более подробно изучить конкретную инвестицию или может дать относительный рейтинг альтернатив с точки зрения вариантов окупаемости.

Оцените окупаемость и учетную норму прибыли при принятии решений по капитальным вложениям — Принципы бухгалтерского учета, Том 2: Управленческий учет

Многим компаниям постоянно предоставляются инвестиционные возможности, и они должны анализировать как жизнеспособные, так и нежизнеспособные варианты, чтобы определить наилучшие возможные расходы для рост бизнеса.Процесс выбора наилучшего варианта требует тщательного составления бюджета и анализа. При проведении анализа компания может использовать различные методы оценки с разными входными данными и особенностями анализа. Эти методы часто делятся на две большие категории: (1) те, которые учитывают временную стоимость денег или тот факт, что доллар сегодня отличается от доллара в будущем из-за инфляции и возможности инвестировать сегодняшние деньги для будущего роста, и (2) те методы анализа, которые не учитывают временную стоимость денег.Сначала мы рассмотрим методы, не связанные с временной ценностью.

Методы безвременной стоимости

Методы вневременной стоимости не сравнивают стоимость доллара сегодня со стоимостью доллара в будущем и часто используются в качестве инструментов проверки. Двумя методами оценки несвоевременной стоимости являются метод окупаемости и учетная норма прибыли.

Основы метода окупаемости