Сколько можно взять кредитов одновременно в одном или в нескольких банках

Проверка заёмщика перед выдачей очередного кредита

При поступлении заявки от заёмщика банк проверяет клиента на предмет наличия открытых кредитов, в том числе кредитных линий с невыбранными лимитами. Эти данные можно получить в Бюро Кредитных Историй. Нет смысла скрывать информацию о непогашенных кредитах. Банк всё равно её получит. А любые попытки обмана кредитора приведут к осложнению финансовых отношений.

С каждой новой потребностью возникает желание получить средства на её удовлетворение. Кредиты – отличный источник финансирования. Только брать их бесконечно не получится. С ростом числа займов увеличивается размер долговой ямы, в которую рискует попасть заёмщик. Многие берут кредиты для погашения прошлых займов. При таком подходе задолженность перед банками ещё больше увеличивается. Оформление нескольких кредитов одновременно – рискованный шаг. Делать его можно лишь в том случае, если вы уверены в своей платёжеспособности.

Можно ли получить несколько кредитов?

Оформление нескольких займов одновременно – это реальная возможность. По данным экспертов, максимальное количество кредитов, оформленных на одного заемщика, может не ограничиваться. Однако, оптимальным количеством называют три займа. При этом главным фактором для банка при рассмотрении вопроса предоставления кредита играет платежеспособность заемщика. Новый займ будет одобрен при условии, что ежемесячного дохода заемщика будет достаточно для исполнения обязательств перед банками, включая рассматриваемый кредит. Если допустимый порог дохода, направляемого на уплату ежемесячных платежей банкам превышен и возникли сложности с погашением долга, то специалисты рекомендуют провести рефинансирование кредитов. Можно объединить несколько займов в один, изменив имеющиеся кредитные условия на более выгодные. Многие банки готовы пойти на такой шаг. Они не хотят терять деньги и помогают заёмщикам справиться с непростой ситуацией. С помощью рефинансирования можно увеличить сроки погашения долга и сократить размер ежемесячных выплат.

Сколько кредитов можно взять в одном банке (максимально)

Имея действующий кредит, заемщики нередко обращаются в банк повторно. Цель такого обращения — решение возникших финансовых затруднений. В большинстве случаев клиенты не хотят менять банк, поэтому подают заявки в адрес кредиторов, с которыми у них уже есть соглашение. О том, сколько кредитов можно иметь в одном банке, расскажет сервис Brobank.ru.

Сколько кредитов можно иметь в одном банке

Количество действующих кредитов ограничивается платежеспособностью заемщика. В каждой кредитной организации на этот счет установлены свои внутренние правила. К примеру, Сбербанк России допускает оформление нескольких кредитов на одно и то же физическое лицо. Главное, соблюдать последовательность: каждый последующий кредит оформляется после предыдущего. Подобная практика используется большинством крупных банков страны.

Если заемщик имеет соответствующие финансовые возможности на погашение двух и более кредитов одновременно, для банка нет существенной разницы в том, сколько договоров будет с ним (с заемщиком) заключено. Платежеспособные и проверенные клиенты имеют больше шансов на заключение соглашения с банком, чем новые заемщики. Помимо финансовых возможностей, заемщик должен отвечать следующим требованиям:

- Отсутствие просрочек и нарушений других видов по открытому кредиту.

- Отсутствие сторонних кредитных обязательств (желательно) — высокая кредитная нагрузка может стать причиной отрицательного решения по заявке.

- Наличие документов и дополнительных данных для оформления второго кредита.

При рассмотрении заявки банк оценивает потенциальную кредитную нагрузку клиента. На погашение задолженности по всем действующим обязательствам не должно уходить более 50% от заработка (доходов). Если этот показатель выше, банк может отказать в выдаче второго кредита своему действующему клиенту. Следовательно, для получения второго и последующего кредитов достаточно иметь соразмерный доход и пользоваться максимальным доверием кредитора.

Максимальное количество кредитов в разных банках

У гражданина может быть несколько кредитов, оформленных в разных кредитных организациях. Платежеспособные заемщики пользуются доверием банков, и пока кредитная нагрузка не превышает допустимый предел, по заявкам будут выноситься положительные решения.

Если речь идет о небольших суммах, то у заемщика со средними по стране доходами может быть 2-3 непогашенных кредита одновременно. То есть, все увязывается непосредственно с доходом: чем выше доход, тем больше кредитов можно оформить в одной или разных кредитных организациях.

Как и в первом случае, банк откажет в выдаче кредита при следующих обстоятельствах:

- Затраты на погашение задолженности превышают половину суммы месячного заработка.

- По сторонним обязательствам имеются просрочки и нарушения прочих видов.

- Клиент не отвечает основным требованиям, выдвигаемым банком по конкретной кредитной программе.

Причин для отказа — масса. Любая кредитная нагрузка изначально рассматривается потенциальным кредитором как негативное обстоятельство. В случае возникновения финансовых затруднений у клиента, взыскивать с него средства будет сложнее, чем при наличии только одного кредитного обязательства.

Сколько кредитных карт можно иметь в одном банке

С кредитными картами диаметрально противоположная картина, если речь идет об одном банке. По данным, размещенным крупными кредитными организациями на своих информационных ресурсах, одно физическое лицо может иметь только одну банковскую карту с открытой кредитной линией. В Сбербанке России действует именно такое правило: в одни руки — одна кредитка.

Если у человека несколько кредитных карт, значит, они выпущены разными кредитными организациями. В некоторых случаях, физическое лицо пользуется несколькими картами одного банка: здесь все зависит от правил, установленных в кредитной организации.

Отдельные банки практикуют выдачу нескольких кредитных карт одному клиенту. Надежным клиентам кредиторы могут делать персональные предложения по оформлению дополнительной кредитной карты. Иметь две кредитки одного банка — нецелесообразно, так как намного актуальней будет вариант с оформлением карты в другом банке. Такой подход может открыть доступ к более выгодным условиям для держателя.

По дебетовым картам, как правило, не установлено ограничений. У держателя их может быть несколько. По условиям отдельного продукта, после его оформления доступно получение дополнительных карт, которые привязаны к основному счету. Плата за обслуживание дополнительных карт, в большинстве случаев, не взимается.

Можно ли иметь кредитную карту и кредит в одном банке

Карта и кредит подразумевают открытие двух кредитных линий. Очередность оформления продуктов не имеет значения. Такая комбинация допускается рядом кредитных организаций.

Клиенты, исправно выплачивающие задолженность по кредиту, либо пользующиеся картой без нарушений, изначально представляют интерес для банка. Сотрудничество с надежными и проверенными клиентами у любого банка в приоритете.

По этой причине кредитная организация всячески стимулирует клиента на пользование дополнительными продуктами и услугами. Взаимодействуют стороны примерно следующим образом:

- Клиент оформляет кредит, и не допускает просрочек по платежам.

- Банк «видит», что заемщик надежный и платежеспособный, поэтому предлагает ему оформить кредитную карту с крупным лимитом.

- Клиент соглашается, после чего банк выдает ему карту без дополнительных проверок.

Такой прием используют большинство кредитных организаций страны. Если в первый раз клиент отказывается от предложения банка, в дальнейшем оно поступает в его адрес неоднократно. Подобный прием не нарушает нормы федерального закона «О защите прав потребителей». Подобное возможно, если клиент показал, что оформление дополнительного кредитного продукта никак не скажется на выполнении условий по действующему договору с банком.

Источники информации:

- Вопросы и ответы по кредитам в Сбербанке (официальный сайт) —

ссылка. - Вопросы и ответы по кредитным картам в Сбербанке (официальный сайт) —

ссылка.

Анатолий Дарчиев Высшее экономическое образование по специальности «Финансы и кредит» и высшее юридическое образование по направлению «Уголовное право и криминология» в Российском Государственном Социальном Университете (РГСУ). Более 7 лет проработал в Сбербанке России и Кредит Европа Банке. Является финансовым советником крупных финансовых и консалтинговых организаций. Занимается повышением финансовой грамотности посетителей сервиса Бробанк. Аналитик и эксперт по банковской деятельности. [email protected]

Эта статья полезная?ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].Комментарии: 0

Кредит в нескольких банках, или как взять несколько кредитов одновременно.

Получить сразу несколько кредитов в различных банках, кажется многим заемщикам, порой, криминальной историей с элементами детективного жанра. Но при серьезном и спокойном рассмотрении этого вопроса – это оказывается не такой уж невозможной проблемой. Дело в том, что нужно четко себе представлять, на что вы собираетесь расходовать полученные кредиты и уметь внятно и обоснованно объяснить это работникам банка.

Получить сразу несколько кредитов в различных банках, кажется многим заемщикам, порой, криминальной историей с элементами детективного жанра. Но при серьезном и спокойном рассмотрении этого вопроса – это оказывается не такой уж невозможной проблемой. Дело в том, что нужно четко себе представлять, на что вы собираетесь расходовать полученные кредиты и уметь внятно и обоснованно объяснить это работникам банка.

Следующим и немаловажным этапом, который должен пройти заемщик кредита – проверку клиента по долговым обязательствам не только в обращающийся банк, но и в другие, в которые также будут разосланы соответствующие запросы. Этот процесс — называется «проверкой кредитной истории клиента». Если заемщик не имеет непогашенных задолженностей перед другими банками, и разумно обращается с полученными средствами в других банках – ему не стоит бояться или скрывать данные о кредитах в других банках. Обращение клиента в другие банки – не является чем-либо преступным в глазах работников других банков – поскольку, это личное право заемщиков подбирать для себя выгодные и комфортные условия кредитования. Но слишком частые и неразумные обращения клиента в другие банки – иногда может все-таки послужить поводом для отказа в получении очередного займа или кредита.

Следующим и весомым этапом, в получении долгожданного кредита могут стать гарантии поручителей, которыми могут стать не только руководство фирмы или сотрудники, где работает клиент, но и даже опрос родных, близких или членов его семьи. Это делается банком не только с целью узнать или проверить платежеспособность клиента и рассчитать его финансовую нагрузку, но и откорректировать его реальную кредитную историю, узнав, например, от жены или родителей о других, непогашенных долговых и прочих обязательствах, имеющихся перед другими банками.

Дело в том, что невозможно на практике узнать обо всех кредитах заемщика в других банках, поскольку это конфедициальная информация клиента, которую банк узнает из слов самого заемщика, при заключении с ним банковского договора, а также из различных бюро кредитных историй (БКИ), согласие на запрос в которые клиент подписывает при подачи заявки на кредит. Поэтому, запросы по кредитной истории в другие финансовые организации и БКИ сотрудники банка, составляют на основе показаний самого клиента или методом опроса его родственников. Эту информация используется сотрудниками аналитического отдела банка. После этого, моделируется структура кредитных средств заемщика. И только потом — принимается решения о выдаче кредита. Вывод напрашивается сам собой – если вы хотите гарантированно получить кредит — вы должны всегда соотносить свои желания, со своими реальными возможностями.

Как взять несколько кредитов одновременно?

Бывает так, что нужен кредит в достаточно большом размере, а возможности получить необходимую (достаточную) сумму кредита в одном банке нет. В таком случае, можно «набрать» необходимую сумму оформив несколько кредитов в разных банках одновременно.

На что нужно обращать внимание при оформлении нескольких кредитов в разных банках?

Во-первых. Нужно рассчитать свои финансовые возможности и свою платежеспособность. Понятно, что у разных людей могут быть разные источники дохода – не всегда официальные. Поэтому оценкой своей платежеспособности нужно заняться самостоятельно.

Во-вторых. Нужно одновременно обратиться за кредитом сразу в несколько банков. Это очень важный и ответственный этап, дело в том, что банки обмениваются между собой информацией по разным каналам межбанковского обмена, поэтому тут важен правильный алгоритм подачи заявок на кредит. В идеале данный вопрос лучше доверить кредитному брокеру, который знает схемы проверок того или иного банка и другие важные моменты.

Получив одобрение в том или ином банке, не нужно сразу забирать одобренный кредит (в большинстве банках, предварительное одобрение действует 30 дней), нужно дождаться решений в максимальном количестве банков, потом выбрать для себя наиболее выгодные предложения, которыми и воспользоваться.

Важно помнить, что в некоторых банках в случае положительного решения банка предусмотрены процедуры автоматической выдачи кредита, т.е. нужно обращать внимание на то, что подавая заявку вы могли подписать договор оферту, в котором может быть указано, что кредит Вам будет предоставлен с момента акцепта договора оферты банком, т.е. с момента вынесения положительного решения банком. Подобная процедура предусмотрена, например в Банке Уралсиб.

Заполните онлайн-заявку на кредит на нашем сайте и мы подберем для Вас оптимальное предложение. С нами Вам нужно будет подумать только ободном: «Возмите столько, сколько сможете вернуть банку» .

Сколько кредитов одновременно может оформить один человек?

Обычно человек не ограничен в количестве кредитов, которые он может взять одновременно, если он в состоянии выплачивать их все вместе и в срок. Однако, для некоторых специфических кредитов, таких как ипотека, существуют ограничения. Банки редко допускают закредитованности заемщиков, поэтому, скорее всего, откажут вам, если кредитов у вас слишком много.

Человек может оформить сколько угодно нецелевых потребительских кредитов, в том числе кредитных карт. Важное условие — общая сумма платежей по ним не должна превышать половины его ежемесячного дохода. Это ограничение существует для того, чтобы заемщик погашал свои долги в срок и поддерживал хорошую кредитную историю.

Для крупных, целевых (таких как автокредит или ипотека) и залоговых кредитов обычно устанавливают свои ограничения. Чаще всего, человек может иметь только один автокредит и только одну ипотеку. Также нельзя заложить свое имущество, если вы уже получили и еще не погасили заем под его залог.

При оформлении любого кредита заранее постарайтесь просчитать, как вы будете его погашать. Если предыдущий еще не погашен, берите следующий, только если будете уверены, что сможете возвращать оба кредита. Если вы не справляетесь с погашением всех долгов, то обратитесь за рефинансированием, чтобы объединить все платежи в один и снизить процентную ставку.

Также учтите, что не все банки выдают клиентам несколько кредитов одного типа. Получить, например, потребительский кредит в одном банке вы не сможете, если у вас в нем же уже открыт такой же.

Вы нашли ответы на все свои вопросы в данной статье?

Да Нет

Сколько кредитов можно взять одновременно в разных банках в 2019 году

Статистический рост потребительского кредитования населения ежегодно увеличивается — и причина такого явления не только в сложной экономической ситуации и росте цен на товары и услуги. Таким образом человек решает текущие финансовые проблемы, минуя стадию длительного накопления необходимого количества денежных средств для осуществления своей цели. Кроме того, в России наметилась тенденция множественного кредитования, когда человек имеет несколько долговых обязательств одновременно. Сегодня заёмщиков, имеющих пять и более кредитов, около 11% от общего числа населения страны. Как на это смотрит закон, и сколько можно брать кредитов?

По мнению финансистов, чётких ограничений по данному вопросу не существует. Главное правило, которым руководствуются банковские учреждения, рассматривая очередное заявление о выдаче займа — степень платёжеспособности и уровень дохода клиента. Ну и, конечно, безупречная кредитная репутация. С точки зрения сотрудников финансовых компаний, даже если должник ежемесячно погашает свои обязательства в размере, большем, чем половина его совокупного дохода, в выдаче очередного транша ему, скорее всего, не откажут. Данный фактор не относится к перечню причин, по которым могут отклонить потребительскую заявку.

К примеру, Сбербанк России, равно как и другие крупные организации, оказывающие подобные услуги населению, на вопросы клиентов о том, сколько банк может выдать кредитов, отвечают однозначно – столько, сколько вы сможете оплатить. Кроме того, для таких пользователей предусмотрены дополнительные бонусные программы, преференции и льготы при условии, что несколько кредитов человек берёт в одной и той же финансовой компании. Им увеличивают лимитные пороги, снижают переплаты по процентам, увеличивают договорные сроки, стараясь всячески стимулировать клиентов к пользованию услугами конкретного банка.

Поскольку риск отказа всё-таки присутствует, человеку, планирующему получить денежные средства в нескольких организациях одновременно, предпочтительно действовать по одному из следующих вариантов:

- Подавая заявку, не информировать сотрудника о своих дальнейших намерениях. Если процедура проверки предполагает пункт о наличии и других заявок, придётся ответить честно. Иначе вас занесут в чёрный реестр и наверняка откажут.

- Обратиться в два банка с прошением на различные виды кредитования – к примеру, транспортное средство и ипотечная ссуда. Такая ситуация работает в 90% случаев. Компании не препятствуют множественным договорным обязательствам, если их целевое предназначение различно.

- Оформлять кредитные соглашения постепенно – давать следующую заявку по мере утверждения предыдущей. Ваши сведения попадут в информационную сетевую базу спустя 4-5 дней (за это время можно получить несколько одобрений).

Кредитные средства можно запрашивать в банке так часто, как этого требует ситуация, и насколько вы уверены в своей финансовой состоятельности. При этом некоторые временные ограничения всё же присутствуют, и они касаются не конкретно личности клиента, а специфики получения некоторых справок и документов. Дело в том, что ряд из них, например, форма 2-НДФЛ, которую требуют все коммерческие структуры при подаче пакета документов, прилагаемых к заявлению, должна быть предоставлена только в оригинале. Загвоздка состоит в том, что эту бумагу могут выдать по запросу сотрудника только один раз. И хотя с юридической точки зрения такие действия бухгалтера учреждения, где трудится человек, нельзя назвать законными, на практике все происходит именно так.

Чтобы понимать, как часто можно брать кредит с точки зрения закона, то тут всё прозрачно – так как позволяет достаток. А вот с точки зрения собственной финансовой стабильности и безопасности желательно этим правом не злоупотреблять, ведь риски потери работы или других источников дохода есть всегда.

Несмотря на то, что банки не препятствуют тому, что их клиенты имеют сразу несколько потребительских обязательств, нередко заявки данной категории кандидатов на получение займа они отклоняют, причём вполне объективно. Чтобы снизить риски того, что ваше прошение не утвердят, необходимо прислушаться к следующим советам финансистов:

- Играть на опережение – единая банковская система несовершенна, информация в ней обновляется не так часто, как этого требует ситуация. Да и работники финансовых учреждений не всегда проявляют рвение при проверке документов. Если действовать быстро, то вероятность того, что вы получите одобрение сразу нескольких своих заявок, достаточно велика.

- Подавать запросы сразу в несколько компаний. Чем шире круг поиска, тем больше шансов на положительный результат.

- Если денежные средства нужны срочно, а взять их больше негде, обратиться к микрокредитованию. Эту услугу оказывают в основном мелкие финансовые организации. Они не проводят тщательную проверку, не требуют большого количества документов и практически никому не отказывают. Единственное, к чему нужно быть готовым в этом случае – срок действия такого договора вряд ли будет длительным, а процентные ставки будут на порядок выше, чем в крупных организациях.

- Не скрывать свою кредитную историю или другие долги. Если банк об этом узнает не от вас — займа не видать. Если же убедить сотрудника в том, что форс-мажор – явление временное и ситуация под контролем, вам могут пойти на встречу. Правда, на более жёстких условиях.

Выдача потребительских ссуд — это одно из рабочих направлений любого банка, которое в идеале приносит неплохой заработок финансовому учреждению.

Одновременно к этому заемные денежные средства являются оптимальным выходом для многих людей в сложных жизненных ситуациях, поэтому у пользователей часто возникают вопросы: сколько кредитов можно взять одновременно, и возможно ли это вообще?

Оформляя потребительский займ своим клиентам каждый банк рискует, так как в любое время у должника могут возникнуть непредвиденные ситуации: подведет здоровье, утратится хорошее рабочее место, приносящее высокую заработную плату или же вообще наступит смерть.

Дабы себя хоть как-то застраховать, финансовые организации проверяют своих непосредственных плательщиков по системе бюро кредитных историй, требуют справки о рабочем стаже, размере официальных и неофициальных доходов, а при более крупных кредитных вложениях берут в залог недвижимость или оформить ссуду с поручителями и со заемщиками.

Все это говорит о том, что банки не прощают своих долгов и если заемщик не выплачивает оформленный займ, то его ждет встреча с коллекторами и т.д.

Поэтому крупные банковские инвестиции в больших количествах и размерах, доступны лишь достаточно состоятельным людям, хотя законом не предусмотрено ограничение в количестве оформления кредитов, главное, чтобы уровень оплаты долга не составлял половину ежемесячных доходов.

Чаще всего случается так, что заемщики обслуживаются в нескольких финансовых представителей, а это значит, что шансы на владение несколькими открытыми займами гораздо больше, ведь для каждого кредитора важно иметь свою расширенную клиентскую базу.

В случае, если пользователь планирует обслуживаться в одной организации, только по разным программам он получает низкий кредитный лимит, но при хорошей кредитной истории, регулярном погашении займа, сумму ссуды могут повысить.

В некоторых банках на увеличение кредитного лимита уходит месяц, или этот срок занимает около полугода и больше.

О том, сколько кредитов может взять один человек можно найти много информации, и вся она сводится к тому, что их может быть неограниченное количество, вопрос только в том, сколько их сможет одобрить один и тот же банк, и согласятся ли представители разных финансовых организаций кредитовать заемщика с уже текущими ссудами.

Некоторые пользователи часто ошибаются, считая, что, если обратиться не в одну и ту же организацию, а подать заявки в разные отделения, они не услышат отказа.

Это абсолютно ложные сведения, ведь все банковские учреждения привязаны к бюро кредитных историй и если они и одобряют не первую ссуду одному и тому же клиенту, то их устраивает его финансовое положения и данные о нем соответствуют их требованиям.

Как небольшой вывод можно сказать, что скрыть свою кредитную историю не сможет ни один заемщик, а обман компетентных представителей банка может привести к черному клиентскому списку, а значит потерять любое право на кредитование.

Наряду с информацией о том, сколько кредитов можно взять ищут ответы на вопрос о возможных отказах в кредитовании, так с отрицательным извещением банковские клиенты встречаются довольно часто.

Начать можно из основы требований к любому потребительскому займу — с возраста заемщика. Многие банки готовы выдавать ссуды потребителям, которым исполнилось 18 лет, но стоит отметить, что положительные ответы чаще получают молодые люди возрастной категории от 21, а то и от 23-25 лет.

Второй критерий оценки клиентов является их трудовой стаж, если заемщик длительное время не задерживается на одном рабочем месте или имеет небольшой рабочий стаж, ему в повторном кредитовании скорее всего откажут.

Одним из самых главных факторов, который влияет на решение по инвестиции считается платежеспособность потенциального пользователя.

Для получения второго, третьего и т.д. займа ему необходимо предоставить справку о доходах, с внушаемым ежемесячным достатком, около 40 % от которого должны перекрывать все текущие ссуды, если же по расчетам банк определит тот факт, что потребитель использует 50% и выше от зарплаты только на погашение долгов, ему не одобрят заявку на повторную потребительскую ссуду.

Некий процент отказов по кредитованию связан с судимостью клиентов, а также с предоставлением недостоверных фактов о личности, доходах и т.д.

Если же клиент имеет высокий показатель просрочек по предыдущих кредитах, ему также будет предоставленное отрицательное извещение.

Некоторым банковским организациям, которые имеют хорошие рейтинги, стабильную прибыль и устойчивы на экономическом рынке практически неважно сколько потребительских займов в год будет брать один потребитель, более того один и тот же человек может одновременно пользоваться кредитной картой с лимитными средствами и погашать текущий долг.

Но все же большинство финансовых учреждений склоняются к менее лояльной политике кредитования и зачастую устанавливают определенные сроки, спустя которые можно открывать новый заемный счет.

Одни кредиторы позволяют одалживать деньги на следующий день после открытия займа, а другие принимают заявки только после закрытия предыдущего. Об этом подробнее далее.

Как правило, банки выдают повторные кредиты с определенными условиями, чаще всего это полное погашение текущего займа, за счет части денег из полученного нового.

То есть наличные деньги, которые клиент получает в отделении после одобрения второй ссуды должны сначала произвести процесс рефинансирования первой, а остаток суммы может быть использован по потребительскому назначению.

Таким образом, финансовые представители получают возможность закрывать давние долги и страхуют себя от рисков не выплат, предлагая своим клиентам другие годовые процентные ставки, более выгодные.

Вопрос о том, сколько кредитов можно взять в Сбербанке России интересует многих пользователей, нуждающихся в повторном кредитовании. Это связано с тем, что данный финансовый представитель имеет хорошие рейтинги, отзывы и имеет государственную поддержку, что не менее важно.

Поэтому он пользуется большой популярностью среди клиентов, а, следовательно, предъявляет к ним больше требований и ведет строгое кредитное обслуживание. Но это совсем не значит, что здесь не готовы выдавать кредиты в неоднократном количестве.

Сбербанк входит в ряд тех кредиторов, которые выдают своим пользователям несколько займов, это могут быть одновременно:

- пользование кредитной картой;

- ипотека или инвестиция на автомобиль;

- потребительский займ на отдых или на лечение.

На лояльную политику обслуживания у данного представителя могут рассчитывать только люди с хорошей кредитной историей, без судимости. Банк выдвигает особые требования к их трудовому стажу, запрашивает полную отчетность о платежеспособности, доходах и т.д.

Для того, чтобы увеличить шансы одобрения нескольких кредитов, заемщику рекомендуется самостоятельно предоставить пакет документов об имеющейся недвижимости или автомобиле в хорошем состоянии, которые могут послужить залогом по ссуде.

Требования к клиенту при оформлении следующего займа ничем не отличаются от предыдущего, во внимание берутся ежемесячные выплаты и их регулярность по первому долгу. После компетентные представители переходят к расчету платежей по второй ссуде.

По условиям Сбербанка, одобрения получают только те пользователи, которые готовы вносить 20 % от заработной платы в счет кредита, без ущерба собственному бюджету. Если платежеспособность пользователя не соответствует данному требованию в кредитовании будет отказано.

В завершение можно сказать, что один банковский кредит — это большая ответственность для человека, который после его открытия в любое время может столкнутся с трудными ситуациями, негативно влияющими на его платежеспособность.

В свою очередь несколько ссуд — это ноша вдвое тяжелее, поэтому прежде чем решатся на такой шаг заемщик должен здраво оценить свое стойкое экономическое положение.

Но все же, не взирая на моральные принципы, практически каждый рабочий представитель имеет право воспользоваться такого плана кредитными предложениями.

Многих людей часто задаются вопросом о том, сколько можно взять кредитов, ведь часто одного займа не хватает. Доступность кредитных денег привела к тому, что некоторые люди теперь просто зависят от них. И если есть возможность взять новый заем, то почему бы и нет. Набравшись займов, такой человек лезет из кожи вон, чтобы вносить платежи по ним. Но есть и такие люди, которые без лишних трудностей выплачивают одновременно несколько кредитов. Так сколько же кредитов может взять один человек?

Однозначного ответа на такой вопрос нет. Банки обращают внимание вовсе не на общее количество текущих займов, а на сумму ежемесячных выплат по ним. И тут все зависит от банковской политики по выдачи кредитов. Например, если общая сумма платежей каждый месяц не больше 1/3 от заработка клиента, то они выдают заем. Другие же могут повышать данную планку до 1/2 от зарплаты. Клиент не сможет скрыть от банка текущие кредиты, ведь все они отображаются в его кредитной истории. Так, если вы обратились в банк по новый заем, а кредитный инспектор видит, что на вас числятся незакрытые кредиты, то у него есть все основание для отказа.

На первый взгляд, если все хорошо рассчитать, то можно без проблем взять несколько кредитов. Это утверждение имеет право на существование, если эти кредиты небольшие, например, бытовая техника в залог. Но если у вас уже есть незакрытый заем, и вы желаете еще взять ипотеку или автокредит, то банковское учреждение даст вам отрицательный ответ. А в случае если вы уже довольно долго и успешно выплачиваете ипотеку и хотите взять другой недорогой кредит, то банк может удовлетворить ваше требование.

Как правило, бытовые кредиты оформляются довольно быстро, и сотрудник может не увидеть ваши другие задолженности. Но в процессе заполнения заявки на заем, он вас обязательно спросит о наличии других кредитов. И здесь не нужно врать. Ведь если банк узнает, что у вас есть другая задолженность, то он вправе даже потребовать досрочное возвращение денег.

Хорошими вариантами для получения дополнительных займов являются банковские кредитки и наличие поручителей. Карты можно без проблем оформить в несколько банковских учреждениях. А наличие хороших поручителей может положительно повлиять на отношение банка к вам. Попробовать получить деньги можно также в микрокредитных организациях и ломбардах.

Сколько можно взять кредитов одновременно?

Кредитный портфель или портфель кредитов?

Наблюдающийся в последнее десятилетие кредитный бум привел к тому, что у немалой части населения сформировалась настоящая зависимость от заемных средств. Заявка на кредит порой подается не по необходимости, а просто на эмоциональной волне, под влиянием сиюминутного «Хочу!». Нерадостная перспектива выплат одновременно по нескольким банковским займам не останавливает некоторых клиентов от оформления очередного кредитного договора. Общая сумма долга неуклонно растет, и вот уже заемщик вынужден крутиться, как белка в колесе, чтобы не выбиться из графиков внесения платежей. Сколько же кредитов может быть оформлено на одного заемщика?

На что обращает внимание банк?

В принципе количество кредитов, оформленных на одного человека, не регламентируется никакими нормами. Определяющим параметром является общая сумма обязательств заемщика перед всеми кредитными учреждениями. В некоторых банках существует ограничение: сумма ежемесячных выплат не должна превышать 30% от заработка заемщика. Однако критерии оценки платежеспособности у всех банков разные, поэтому вполне реально получить кредит, даже если сумма платежей приближается к половине ежемесячного дохода клиента.

Кредитная история

Понятие «кредитная история» вошло в обиход совсем недавно, и не все граждане имеют четкое представление о том, что же это такое. Между тем, если гражданин хоть один раз оформлял кредит в любом банке на любую сумму, информация об этом имеется в бюро кредитных историй (БКИ). Потенциальному заемщику не удастся скрыть от банка имеющиеся обязательства перед другими кредитными учреждениями, поскольку сейчас данные в БКИ передаются даже при оформлении займов в микрофинансовых организациях.

Любой банк при проверке платежеспособности в первую очередь запрашивает информацию из БКИ, и при наличии непогашенных кредитов может отказать в выдаче нового. Однако кредитная история может сыграть и положительную роль: если репутация заемщика безупречна, то банк может пойти навстречу и даже снизить процентную ставку по кредиту как для надежного клиента.

Как одновременно взять несколько кредитов?

Если верить статистике, подавляющее большинство заемщиков расплачивается одновременно по двум и более кредитам, а значит, оформить несколько займов вполне реально. Но и тут есть свои тонкости. К примеру, если на вас числятся несколько товарных кредитов, то в заявке на ипотечный кредит вам, скорее всего, будет отказано. Но если вы в течение какого-то времени добросовестно вносите платежи по жилищному кредиту, то при подаче заявки на потребительский кредит банк с большой вероятностью пойдет вам навстречу. Это объясняется тем, что при принятии решения по ипотечным заявкам кредитные эксперты проверяют клиента особенно тщательно, и информацию о том, что потенциальный заемщик уже имеет непогашенный кредит, скрыть не удастся. Решения по товарным кредитам, напротив, принимаются очень быстро, зачастую за 10-15 минут, и кредитный менеджер просто не успевает запросить данные из БКИ. При наличии справки о доходах, выданной работодателем, вероятность положительного решения значительно возрастает.

Если при заполнении заявки возникает вопрос о непогашенных кредитах, не стоит скрывать имеющиеся обязательства: предоставление ложной информации может повлечь за собой отказ и даже наложение штрафных санкций (например, занесение в неформальный список ненадежных заемщиков). Шансы оформить еще один кредит значительно возрастут, если заемщик представит поручителей по кредиту (родственников или друзей).

Неплохой источник заемных средств – кредитные карты, но обращение с ними требует определенной финансовой грамотности и дисциплины. При оформлении кредитных карт банки не предъявляют жестких требований к заемщикам, поэтому одновременно можно открыть несколько кредитных линий. В случае острой необходимости в заемных средствах можно также обратиться в МФО (микрофинансовую организацию) или ломбард, которые в большинстве случаев не обращают внимания на имеющиеся у клиента долги.

Похожие материалы:

Кредитный перенос | Лучше с одновременным расчетом?

Мне лучше с одновременным расчетом?

Большинство австралийцев переедут домой по крайней мере один или два раза в течение следующих 15 лет, что составляет менее половины стандартного срока кредита в 30 лет.

Чтобы избежать затрат и хлопот, связанных с рефинансированием, функция переносимости ссуды по жилищному кредиту позволяет вам брать ипотеку с собой при переезде.

Как работает переносимость кредита?

Перевод ипотечного кредита — это функция, оставшаяся с тех времен, когда ипотечные кредиты приходили с комиссией за выход.Комиссия взимается кредиторами, когда вы рефинансируете или даже просто меняете свой продукт жилищного кредита.

Плата за выход теперь отменена, но перенос ипотеки по-прежнему является стандартной функцией для всех жилищных кредитов.

По сути, он позволяет вам перенести существующую ипотеку, включая текущий баланс, процентную ставку, компенсационный счет и все другие характеристики жилищного кредита, в новую собственность.

Считайте это альтернативой одновременному расчету.

Какие преимущества?

Хотя вы больше не пользуетесь преимуществами избежания комиссии за выход из ипотеки, у переносимости кредита все еще есть свои плюсы, в том числе:

- Предотвращение возможных издержек перерыва при рефинансировании жилищного кредита с фиксированной ставкой.

- Экономия сотен долларов на авансовых расходах при подаче заявки на еще один жилищный кредит на новую собственность. Банк просто заменяет ваш дом новым залогом.

- Избегайте времени и хлопот, связанных с рефинансированием ипотечного кредита и подачей заявки на новый заем.

- Сохранение текущих характеристик жилищного кредита, дебетовой карты или карты, онлайн-банковского счета и текущего счета.

- Оставьте те же кредитор и процентную ставку.

- В функции переносимости ссуды могут быть дополнительные параметры, которые могут позволить вам, например, переключиться с переменной или фиксированной процентной ставки.Узнайте, что применимо, у вашего кредитора.

Кому это подходит?

Это хорошо для людей с фиксированной процентной ставкой, которые хотят избежать дополнительных расходов.

Заемщики с бизнес-ссудами, обеспеченными недвижимостью, часто идут по этому пути, потому что выплата ипотеки при урегулировании будет иметь налоговые последствия.

Как я могу претендовать?

Существуют определенные требования и ограничения, которые применяются в зависимости от вашего кредитора.

Как правило:

- Расчет в тот же день: У некоторых кредиторов обмен контрактами и расчет по обоим объектам должны происходить в один день.Для других кредиторов это не требование.

- Приемлемая собственность: Новая собственность должна быть приемлемой безопасности в приемлемом месте в соответствии с требованиями банка.

- Оценки должны складываться: Некоторые кредиторы могут потребовать, чтобы новая собственность и ваша старая имели равную стоимость или чтобы новая собственность имела более высокую стоимость.

- Сумма кредита остается неизменной: Обычно сумма кредита не может измениться, однако некоторые банки позволяют вам «пополнить» кредит, если у вас небольшая нехватка.

- Будьте осторожны с ссудой на стоимость (LVR): Если новая ипотека превышает 80% стоимости новой собственности, вам нужно будет оплатить ипотечное страхование кредиторов (LMI).

Обычно мы рекомендуем нашим клиентам рефинансировать или использовать функцию перевода кредита только при переезде, когда ваша задолженность по ипотеке составляет менее 80%. Таким образом, у вас будет достаточный капитал и вы сможете избежать LMI.

Позвоните нам по телефону 1300 889 743 или заполните нашу бесплатную форму оценки, чтобы узнать, подходит ли вам использование функции переносимости кредита.

Что мне нужно предоставить?

Вам необходимо предоставить договор купли-продажи вашей собственности и собственности, которую вы покупаете.

Банки обычно проводят оценку обоих объектов недвижимости, чтобы убедиться в приемлемости LVR.

Если оценка не оправдала ожиданий, вам нужно будет собрать свои средства, чтобы завершить перевод ипотечного кредита.

Это должны быть либо настоящие сбережения, либо подаренный депозит от ваших родителей.

Если оценки удовлетворительны, вам будут выданы новые ипотечные документы с описанием новой собственности.Вам нужно будет подписать их и вернуть в банк, чтобы они могли подготовить расчет.

Сколько времени займет расчет?

Обычно мы наблюдаем недельный оборот у заемщиков, которые используют переводимость жилищных кредитов.

Сколько это стоит?

Большинство кредиторов взимают около 200 долларов за перевод ипотеки, но, к счастью, это не меняется независимо от суммы ссуды.

Кроме того, вам все равно придется оплачивать обычные расходы на покупку нового дома, такие как гербовый сбор, гонорары адвокатов и другие судебные издержки.

Важно поговорить со своим ипотечным брокером, чтобы выяснить, останется ли у вас достаточно средств от выручки от продажи вашего старого дома, чтобы покрыть эти расходы, или вам придется самостоятельно покрывать эти расходы.

С вас также будет взиматься около 300-600 долларов за оценку, если вы не обратитесь к ипотечному брокеру, который может заказать бесплатную предварительную оценку.

Какие есть недостатки?

Кредитоспособность — это не всегда дешевый и беспроблемный процесс, который обещают банки:

- Сотрудники банка

- часто ошибаются при переводе ссуд и не до конца понимают этот процесс.

- По-прежнему будет частичная переоценка вашей ситуации, если не полная заявка, которую вам нужно будет заполнить.

- Вам не нужно подписывать новый кредитный договор, но вы получите , если вы занимаетесь больше денег. Тогда вам все равно придется пройти обычную процедуру подачи заявления на ипотеку!

Фактически, в большинстве случаев вы не сможете изменить структуру кредита без уплаты комиссии, независимо от того, хотите ли вы перейти с базового пакета на профессиональный, перейти на более низкую процентную ставку или добавить больше заемщиков в ипотеку ,

Есть ли альтернативы использованию функции переносимости кредита?

Если у вас нет фиксированной процентной ставки, вам часто лучше получить новую ссуду на новую недвижимость и просто выплатить старую ссуду.

Это называется одновременным расчетом.

Кроме того, вы можете изменить ипотеку, чтобы иметь наличные в качестве обеспечения, если вы сначала продадите свой дом. Затем вы можете перенести ипотеку на новую собственность.

Австралийцы и переезд

Австралийское статистическое бюро (ABS) Обследование доходов и жилья 2013-14 обнаружило, что:

- Большинство жителей Австралии не будут оставаться в местах своего нынешнего проживания более 15 лет.

- Около 26% австралийцев в возрасте от 15 до 34 лет провели дома менее 5 лет.

- В то время как большинство арендаторов и домовладельцев переехали в новую недвижимость в том же пригороде, районе, штате или территории, около 6% переехали на межгосударственный транспорт.

- 17% австралийцев переехали, потому что хотели иметь дом побольше или лучше.

- Около 10% домохозяйств заявили, что хотели бы переехать в другой дом, но 42% из них заявили, что либо не могут себе этого позволить, либо что переезд потребует слишком больших усилий.

Покупаете новую недвижимость?

Поговорите с ипотечным брокером, и мы поможем вам взвесить все за и против переносимости кредита.

Если вы планируете переехать в ближайшее время и не знаете, что делать со своим жилищным кредитом, позвоните нам по телефону 1300 889 743 или заполните нашу бесплатную форму оценки.

,

Как личный заем влияет на ваш кредит?

Вы неожиданно понесли медицинские расходы. Баланс вашей кредитной карты серьезно вышел из-под контроля. Сантехник только что дал вам смету, которая больше, чем счет за обучение вашего ребенка в колледже. Может ли увеличение долга стать решением этих проблем?

Возможно, если эта задолженность является личной ссудой. Персональный заем может дать вам возможность оплатить основные расходы, когда у вас нет наличных денег. Тем не менее, личный заем может повлиять на ваш кредитный рейтинг как положительно, так и отрицательно, поэтому важно знать риски и преимущества, прежде чем подавать заявку на получение кредита.Продолжайте читать, чтобы узнать, как личный заем может повлиять на ваш кредитный рейтинг и подходит ли это вам.

Что такое личный заем?

В отличие от ссуд на покупку автомобиля или ипотечного жилищного строительства, которые предназначены для определенных целей, ссуды для физических лиц представляют собой потребительские ссуды, которые можно использовать практически для чего угодно. Например, вы можете взять личную ссуду, чтобы помочь вам начать новый бизнес, оплатить медицинские счета или профинансировать дорогостоящий, но срочный ремонт дома (например, новую крышу в середине сезона дождей).

Поскольку частные ссуды обычно имеют более низкие процентные ставки, чем кредитные карты, многие люди используют их для погашения долга по кредитной карте или другого долга с высоким процентом. (Эти ссуды иногда рекламируются как ссуды для консолидации долга.) Однако, поскольку личные ссуды являются необеспеченными (то есть они не требуют от вас предоставления какого-либо залога), их процентные ставки выше, чем у обеспеченных ссуд, таких как автокредиты или жилищная ипотека. ,

Вы можете получить личную ссуду в банке, кредитном союзе или онлайн-кредиторе.Условия кредита, на которые вы имеете право, будут зависеть от вашего кредитного рейтинга, суммы, которую вы ищете, и других факторов. Если у вас хороший кредитный рейтинг, вы можете получить одобрение на получение личной ссуды в течение нескольких дней. Узнайте, что еще вам следует знать, прежде чем подавать заявку на получение личного кредита.

Найдите лучшие личные займы в Experian CreditMatch ™ .

Как личный заем может помочь вашей кредитной

В зависимости от того, как вы их используете, личные займы могут помочь улучшить ваш кредитный рейтинг несколькими способами.

- Содействие улучшению кредитного баланса : Наличие множества различных типов кредитов помогает повысить ваш кредитный рейтинг. Персональный кредит — это кредит в рассрочку (то есть вы выплачиваете его регулярными ежемесячными платежами). Если большая часть вашего кредита — это возобновляемый кредит, такой как кредитные карты, личный заем может улучшить ваш кредитный баланс.

- Помощь в создании истории платежей : Своевременное внесение платежей по личному кредиту помогает создать положительную историю платежей, которая может повысить ваш кредитный рейтинг.(Главное — быть уверенным, что вы можете выплачивать ссуду в полном объеме и своевременно каждый месяц.)

- Снижение коэффициента использования кредита : поскольку это ссуда в рассрочку, личная ссуда не влияет на коэффициент использования кредита , который определяет, какую часть доступного возобновляемого кредита вы используете. Использование личной ссуды для погашения возобновляемого кредита, такого как задолженность по кредитной карте, может помочь вам улучшить свои кредитные рейтинги, заменив возобновляемую задолженность (которая влияет на коэффициент использования кредита) ссудой в рассрочку (что не делает).

Как личные ссуды могут повредить вашей кредитной

Готовы заполнить это заявление о ссуде? Не так быстро. У личных займов также есть некоторые недостатки, о которых вам следует знать.

- Создание запроса по вашему кредитному отчету : Когда вы подаете заявку на получение любого вида кредита, включая личный заем, кредиторы проведут вашу проверку кредитоспособности. Это приводит к серьезной проверке вашего кредитного отчета, что негативно влияет на ваш кредитный рейтинг. Падение от единственного жесткого запроса длится всего несколько месяцев; однако слишком много сложных запросов может нанести еще больший ущерб вашему кредитному рейтингу.Если вы подаете заявку на получение личных кредитов от нескольких кредиторов, чтобы получить лучшие условия, объедините свои заявки в течение недели или двух, чтобы свести к минимуму их негативное влияние на ваш кредитный рейтинг, поскольку модели кредитного скоринга рассматривают это как покупку ставок, а t ding ваша заслуга в этом.

- Все глубже влезает в долги : Взять новый личный заем означает взять еще больше долгов. Если вы используете личный заем для погашения долга по более высоким процентам, важно убедиться, что вы также изменили привычки, которые изначально привели вас в долги.Например, если вы используете личную ссуду для погашения максимальной кредитной карты, а затем снова начнете взимать с нее больше, чем вы можете себе позволить, вы легко можете получить кредитную карту с максимальной суммой … плюс индивидуальный заем до погашения.

- Дополнительные комиссии : В дополнение к процентам, которые вы заплатите по личному кредиту, не забывайте о расходах по ссуде, таких как комиссия за оформление или просрочку платежа. Перед подачей заявки убедитесь, что вы понимаете все связанные с этим сборы. При необходимости подумайте о займе, достаточном для покрытия сборов.

Когда рассматривать возможность получения личной ссуды

Теперь, когда вы знаете плюсы и минусы личных ссуд, когда может иметь смысл подавать заявку на ее получение? Вот несколько сценариев, когда личный заем может быть вашим лучшим вариантом.

- Вам необходимо погасить долг под высокие проценты. Поскольку у них более низкие процентные ставки, чем по кредитным картам, личные ссуды могут помочь вам избавиться от задолженности по кредитной карте с меньшими затратами.

- Вы получили дорогостоящую экстренную помощь. Конечно, вы могли бы поставить эту новую крышу на кредитную карту, но тогда вы берете долг под высокие проценты, который со временем будет расти.Когда случается дорогостоящая чрезвычайная ситуация, личный заем с более низкой процентной ставкой и фиксированными платежами может быть лучшим вариантом.

- Вы хотите отремонтировать свой дом. В отличие от кредитной линии собственного капитала (HELOC), личные займы не требуют использования вашего дома в качестве залога. Это позволяет вам профинансировать реконструкцию, не подвергая риску свой дом.

Некоторые люди берут личные ссуды на финансирование свадеб, каникул и других крупных мероприятий. Имеет ли это смысл для вас, зависит от ваших личных финансов.Если вы знаете, что у вас будут деньги для ежемесячного платежа по ссуде, личный ссуда может быть тем ответом, который вы ищете. Но если вы уже живете с ограниченным бюджетом, получение личной ссуды для финансирования поездки на Фиджи может вызвать у вас проблемы. Если вы не можете произвести платежи, пострадает ваш кредитный рейтинг. Вместо этого начните откладывать деньги на поездку своей мечты, а не платить дополнительные проценты для ее финансирования. Узнайте больше о том, когда брать личный заем.

Найдите лучшие личные займы в Experian CreditMatch ™ .

Персональные ссуды могут быть полезным инструментом для улучшения вашего кредитного рейтинга, уменьшения задолженности по кредитной карте или покрытия непредвиденных расходов. Однако они также сопряжены с расходами и рисками, которые необходимо учитывать перед подачей заявления. Тщательно взвесьте все «за» и «против» личных кредитов и честно взгляните на свое финансовое поведение, чтобы решить, подходит ли вам личный кредит.

.Планирование на случай неожиданного: что делать, когда ваши финансы подорваны

Для многих американцев крупные незапланированные расходы поставили бы их в тяжелое финансовое положение. Даже при наличии сбережений некоторые из этих ситуаций могут потребовать немедленной выплаты и могут вызвать стресс и проблемы с бюджетом, которые длятся месяцами и даже годами. Эти ситуации могут включать:

Столкнувшись с этими непредвиденными расходами, вам следует сделать две вещи.Во-первых, выясните, как расплачиваться по счетам, которые вам нужно оплатить. Затем примите меры, чтобы подготовиться к следующему неожиданному счету.

Как мне оплатить счет прямо сейчас?

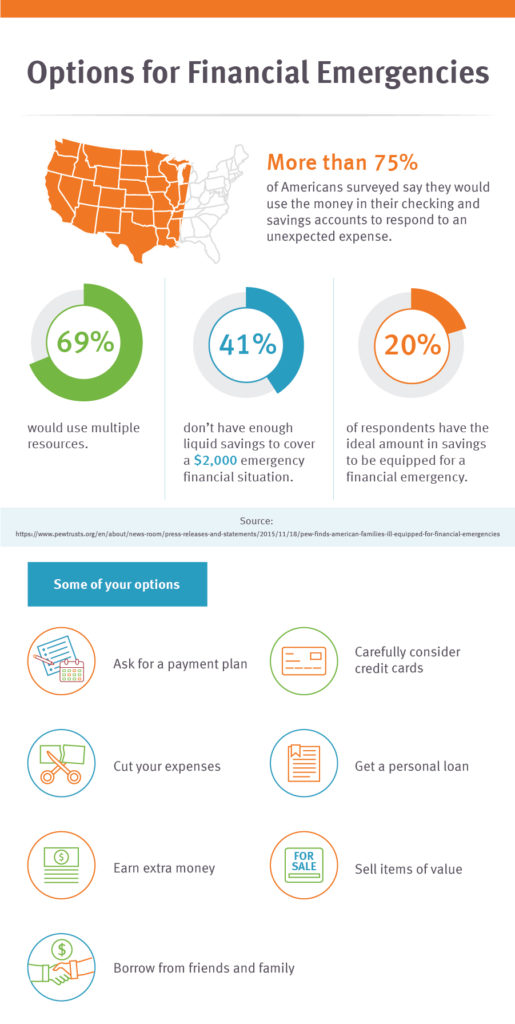

Откладывать деньги на будущие расходы — задача, с которой большинство из нас, вероятно, сможет справиться, если приложим все усилия. А как насчет платежей, которые необходимо произвести сейчас? Исследование, проведенное фондом Pew Foundation, показало, что у 41 процента респондентов не было бы достаточно наличных денег, чтобы покрыть чрезвычайную ситуацию на сумму 2000 долларов.Как вы платите за переезд, неотложную медицинскую помощь или капитальный ремонт, если вы не сэкономили деньги? Вот несколько распространенных источников финансовой помощи, если у вас нет резервного фонда.

Спросите план оплаты

Прежде чем изучать другие варианты финансирования, вы можете связаться с компанией, которой необходимо заплатить, и объяснить свою ситуацию: у вас сегодня нет денег, но вы разрабатываете способ выплатить их как можно быстрее. Ряд компаний готовы работать с людьми, чтобы найти подходящие способы оплаты.Иногда распределение платежа на два или три месяца или отсрочка платежа на 30 дней может оказаться достаточным временем для выплаты причитающейся суммы, не прибегая к другим вариантам финансирования.

Внимательно относитесь к кредитным картам

Исследование Experian сообщает, что 42 процента респондентов заявили, что «наличие подушки безопасности на случай чрезвычайных ситуаций является самым большим преимуществом наличия кредитных карт». Хотя кредитная карта является отличным повседневным финансовым инструментом, у вас может не быть достаточно большого кредитного лимита, чтобы оплачивать крупные незапланированные расходы с ее помощью.Кроме того, в некоторых ситуациях кредитная карта может быть не лучшим вариантом оплаты, если по ней высокая процентная ставка или если по ней нет вознаграждений. Перед принятием решения вы, вероятно, захотите изучить другие необеспеченные займы. Процентные ставки по кредитным картам могут быть высокими, и они могут увеличиваться, особенно с учетом того, что Федеральная резервная система, как ожидается, повысит ставки. Убедитесь, что вы знаете процентную ставку своей карты. Сумма процентов, которую вы платите, зависит от вашей годовой процентной ставки (APR) и остатка на вашей карте.Поэтому старайтесь оплачивать все или большую часть счета по кредитной карте каждый месяц, чтобы не платить слишком большие проценты. Чем меньше баланс, тем меньше процентов вы платите. Многие люди платят только минимальную сумму, причитающуюся каждый месяц, что может стоить им больше из их общей суммы процентов, выплачиваемых с течением времени. Если вы решите использовать кредитную карту для покрытия непредвиденных расходов, обязательно изучите все варианты, чтобы найти наиболее подходящий для вас. Вы можете искать варианты с нулевой процентной ставкой или низкой процентной ставкой или карту, которая предлагает чеки наличными.Ответственное использование кредитных карт имеет ряд преимуществ.

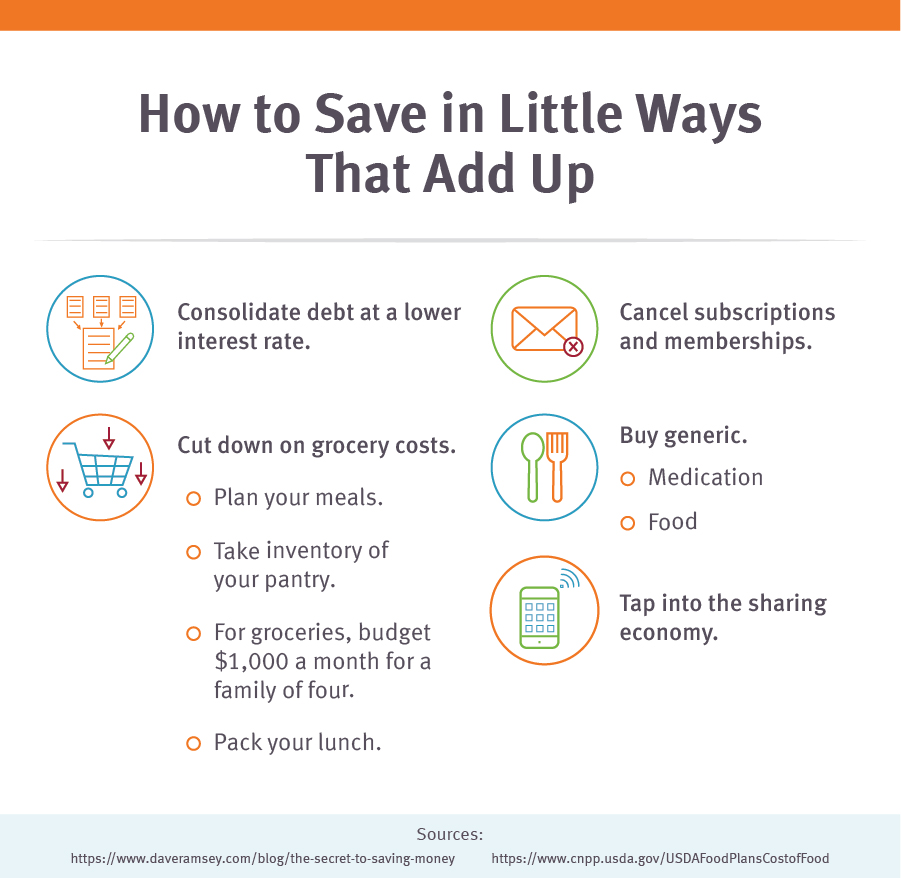

Сократите свои расходы

Долгое и целенаправленное рассмотрение своих расходов — это в любом случае хорошая идея, но когда вы сталкиваетесь с неожиданными расходами, это очень важно. Вы можете начать с определения приоритетов, по каким счетам платить в первую очередь, а затем посмотреть, насколько велик долг, а также какие проценты вы можете платить по этому долгу. Затем проверьте свои ежемесячные счета и определите, где вы можете сократить расходы. Да, телевидение — это развлечение, но, по данным Leichtman Research Group , средний счет за кабельное телевидение составляет 106 долларов в месяц, поэтому сокращение телевизора может быть быстрым способом начать экономить деньги.Некоторые семьи предпочитают продать одну из своих машин и разделить одну машину с водителями семьи. В некоторых случаях автомобиль может вообще не понадобиться. Продажа автомобиля может показаться большим изменением образа жизни, но если непредвиденные расходы действительно являются чрезвычайной ситуацией, это может быть жертвой, которую вам придется принести в краткосрочной перспективе, чтобы улучшить свое положение в долгосрочной перспективе. Кроме того, если альтернативой является езда на велосипеде или общественный транспорт, этот вариант может быть лучше для ваших финансов и вашего здоровья.Как только чрезвычайная ситуация пройдет, вам может даже понравиться ваша новая ситуация. Например, меньше телевидения может означать дополнительное время для работы над побочным делом, больше качественного времени с семьей или даже меньшее количество счетов, о которых нужно беспокоиться.

Взять в долг у друзей и семьи

Ваши друзья и семья любят вас, и многие из них, вероятно, сделают для вас что угодно. Но стоит ли занимать у них деньги? Тебе бы это понравилось? Были бы они? Вы можете взять взаймы у друзей и семьи, в зависимости от вашего финансового положения.Прежде чем обращаться к кому-то, подумайте, как одолжение денег может изменить отношения между вами. Они будут держать это над головой? Будут ли они сомневаться в вас, если увидят, что вы тратите деньги на то, что они не одобряют? Будут ли они напоминать вам о том, какими они были героями, еще долго после того, как вы им вернули? Затем, если вы решите спросить, и они согласны, проработайте условия кредита. Например, будут ли они взимать с вас проценты, и если да, то сколько? Обдумайте детали, убедитесь, что вам обоим это нравится, а затем выполните свою часть сделки.

Зарабатывайте деньги

Многие из нас могли бы заработать дополнительные деньги, если бы приложили все усилия. Некоторые люди могут найти дополнительную смену на своей текущей работе, в то время как другие могут искать вторую работу, которая может принести дополнительный доход. Вторая работа особенно популярна в определенные сезоны; например, многие работодатели нанимают дополнительных работников во время зимних каникул, чтобы справиться с ростом бизнеса, в то время как пляжные городки и другие популярные туристические направления нуждаются в дополнительных рабочих летом, когда учеба отсутствует.Другой вариант — начать побочную суету. Подработка — это то, чем вы увлечены и можете зарабатывать на этом деньги, но это может не иметь никакого отношения к вашей повседневной работе. Возможности варьируются от аренды на время отпуска до управления автомобилем в компании по аренде автомобилей или работы в нотариальной конторе. Некоторые люди используют свои творческие соки, продавая свои творения на специализированных сайтах, таких как Etsy, eBay или сайтах с футболками.

Продам ценные вещи

Осмотрите свой дом.Есть ли какие-то ценности, без которых вы можете жить? Одежду, украшения, сумки и кошельки, электронику и даже неиспользованные подарочные карты можно продать за небольшие деньги. Вам может быть подходящим вариантом старомодная распродажа в гараже или продажа предметов через Интернет на разных торговых площадках.

Подать заявку на получение кредита для физических лиц

Индивидуальный заем обычно представляет собой необеспеченный заем с фиксированной процентной ставкой, что означает, что вам не нужно вносить залог, чтобы его получить. Индивидуальные ссуды могут варьироваться от 2500 до 35000 долларов и более.Для тех, кому нужен быстрый доступ к средствам для покрытия крупных незапланированных расходов, личный заем может стать хорошим решением. Некоторые кредиторы, такие как Discover Personal Loans, выплачивают средства утвержденным заемщикам всего за несколько дней. Одним из преимуществ личного кредита с фиксированной ставкой является то, что процентная ставка и ежемесячный платеж никогда не меняются. Персональный заем также обычно имеет установленную дату погашения, и вы знаете общую сумму долга с начала займа. Процентные ставки также могут быть ниже по личным займам, чем те, которые взимаются при хранении баланса на кредитной карте, что делает этот вариант потенциально лучшим.Если вы выберете путь индивидуального кредитования, перед выбором кредитора следует учесть некоторые ключевые особенности продукта. Вы должны понимать общую стоимость ссуды, чтобы гарантировать ее возврат. Это означает сложение всех потенциально скрытых комиссий, которые есть у некоторых кредиторов. Лучше всего найти такую, как Discover, которая не взимает комиссию за подачу заявки, комиссию за оформление или штрафы за предоплату.

Как избежать «неожиданного»

Теперь, когда решена непосредственная проблема того, как вы собираетесь платить за непредвиденные расходы, давайте сосредоточимся на уменьшении шансов, что вам снова придется столкнуться с этой ситуацией.

Это действительно неожиданные расходы?

Иногда непредвиденные расходы — это всего лишь те расходы, которые мы не спланировали должным образом. Мы знаем, что определенные счета подлежат оплате в одно и то же время каждый год, но гораздо веселее вкусно поужинать с супругом, чем откладывать деньги на счет, который кажется таким далеким. Не попадитесь в эту ловушку! Что касается годовых счетов, подумайте о том, чтобы ежемесячно откладывать деньги на сберегательный счет в Интернете. Некоторые счета, которые могут появляться реже, чтобы сэкономить, включают налоги на недвижимость и полисы страхования жилья или автомобилей.

За исключением периодического обслуживания

Некоторые счета кажутся неожиданными, потому что они не выпадают каждый год. Замена крыши, покупка новых шин или крупные медицинские расходы — это все виды крупных счетов, с которыми в конечном итоге может столкнуться большинство из нас. Одно из практических правил владения домом состоит в том, что вы будете тратить в среднем один процент от стоимости дома на ремонт каждый год. Ключевые слова здесь «в среднем», потому что в некоторые годы расходы будут очень низкими, в то время как в другие годы они могут быть намного дороже, например, необходимость замены крыши или покупка хотя бы одного крупного прибора, такого как холодильник или стиральная машина.Владение автомобилем может иметь аналогичные затраты. Даже если машина окупится, это не значит, что расходы будут низкими. Хотя обслуживание новых автомобилей может стоить в среднем 1186 долларов в год, некоторые водители могут тратить больше на текущее обслуживание, ремонт и замену. Вы можете не тратить тысячи на свою машину в год, но тормоза и шины изнашиваются, прокладки и уплотнения высыхают, а электроника перестает работать должным образом. Лучше быть финансово подготовленным. Медицинские расходы также могут колебаться из года в год.В идеальном мире у вас будет достаточно денег, чтобы покрыть максимальную сумму наличных средств, с которой вы можете столкнуться в случае неотложной медицинской помощи. Затем, когда вам нужно оплачивать медицинские счета, вы можете оплатить их из этого фонда, а затем со временем пополнить эти деньги.

Когда случается непредвиденное

Когда случается непредвиденное, разумно немедленно позаботиться о ситуации. Оцените все, а затем определите самый быстрый и простой способ оплатить расходы. Как только вы позаботитесь о сумме задолженности, составьте план действий, чтобы определить расходы, которые могут помешать вам сэкономить больше денег.Приведите в действие свой бюджетный план и убедитесь, что вы справитесь с неожиданностями.