Использование банковских карт в расчетах физическими лицами

Одним из таких способов являются расчеты с использованием банковских карт. Их применение в расчетах позволяет не только автоматизировать расчетные операции, их учет, но и привлечь на банковские счета дополнительные ресурсы, обеспечить новые доходы для банка и гарантировать клиентам высокий уровень безопасности в расчетах. Эти факторы обусловили широкое применение банковских карт в последнее десятилетие.

Банковская карта — это средство для составления расчетных и иных документов, подлежащих оплате за счет клиента. С ее помощью можно оплатить покупку в торговой сети и снять наличные деньги со счета. Банковские карты также могут быть использованы при выплате стипендий и заработной платы, пенсионных проектов, для реализации программ целевой социальной поддержки, и т.д. Часто карта предусматривает возможность предоставления ее держателю дополнительных услуг: скидок при покупке товаров и услуг, страхования его жизни и имущества, получения краткосрочного кредита банка при недостаточности средств на счете и т.д.

Банковская карта имеет ценность и реализует все свои достоинства не как кусок пластика, а как инструмент, существующий в рамках платежной системы. Причем, чем более развитой является система, тем большее значение приобретает карта.

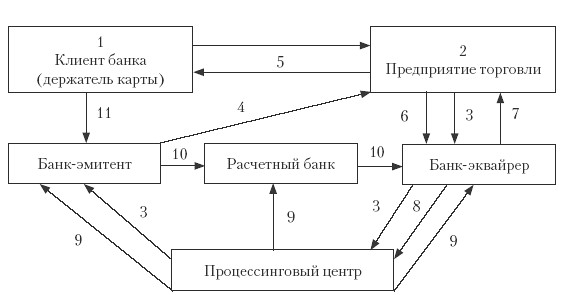

Участники расчетов банковскими картами

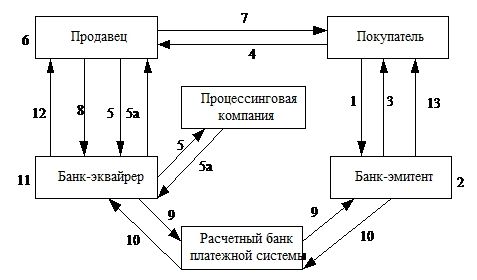

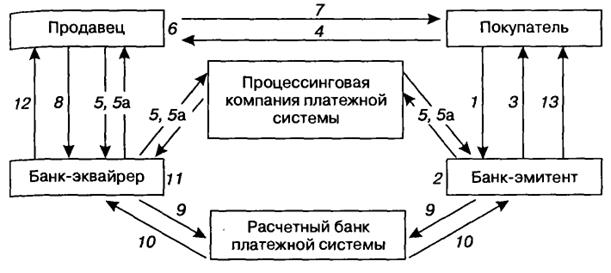

Участниками платежной системы являются:

• организация — эмитент карточек;

• держатели карточек;

• торговые организации, обслуживающие карты, т.е. принимающие по ним платежи или предоставляющие другие услуги;

• кредитная организация — эквайер;

• процессинговый центр;

• расчетный агент.

Рассмотрим функции каждого участника совершения операций с использованием пластиковых карт.

Эмитенты банковских карт

Эмитент банковских карт осуществляет их выпуск, открытие карточных счетов и расчетно-кассовое обслуживание клиентов при совершении операций с использованием банковских карт. Наименование и логотип эмитента обязательно должны присутствовать на банковской карте.

Наименование и логотип эмитента обязательно должны присутствовать на банковской карте.

В качестве эмитента карт для физических и юридических лиц может выступать кредитная организация-резидент, имеющая лицензию на проведение операций по счетам указанных лиц и в соответствующей валюте. Выпуск кредитной организацией собственных карт должен осуществляться на основе регистрационного свидетельства на осуществление эмиссии предоплаченного финансового продукта, выдаваемого Банком России. Одновременно кредитная организация на территории Российской Федерации может выступать распространителем карт других эмитентов. Для этого необходимо специальное разрешение ЦБ РФ.

Эмитенты могут предоставлять своим клиентам — юридическим и физическим лицам два типа карт:

• расчетные;

• кредитные.

Держатель расчетной карты имеет возможность использовать средства, находящиеся на счете, в пределах расходного лимита, устанавливаемого эмитентом.

Расходный лимит — предельная сумма денежных средств, доступная держателю банковской карты в течение определенного периода для совершения операций с использованием пластиковых карт. Держатель кредитной карты в соответствии с договором может осуществлять операции в размере кредитной линии, предоставленной эмитентом, и в пределах расходного лимита.

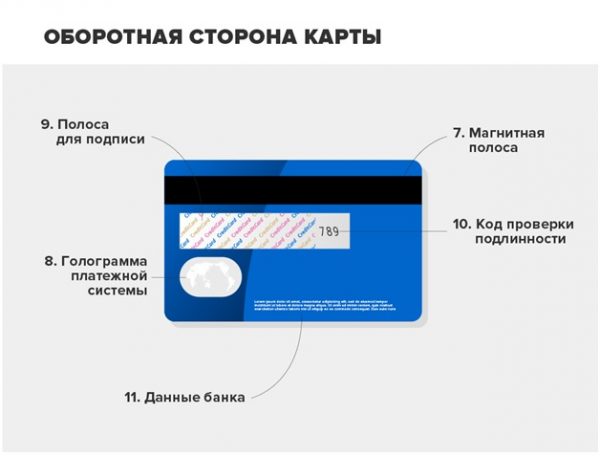

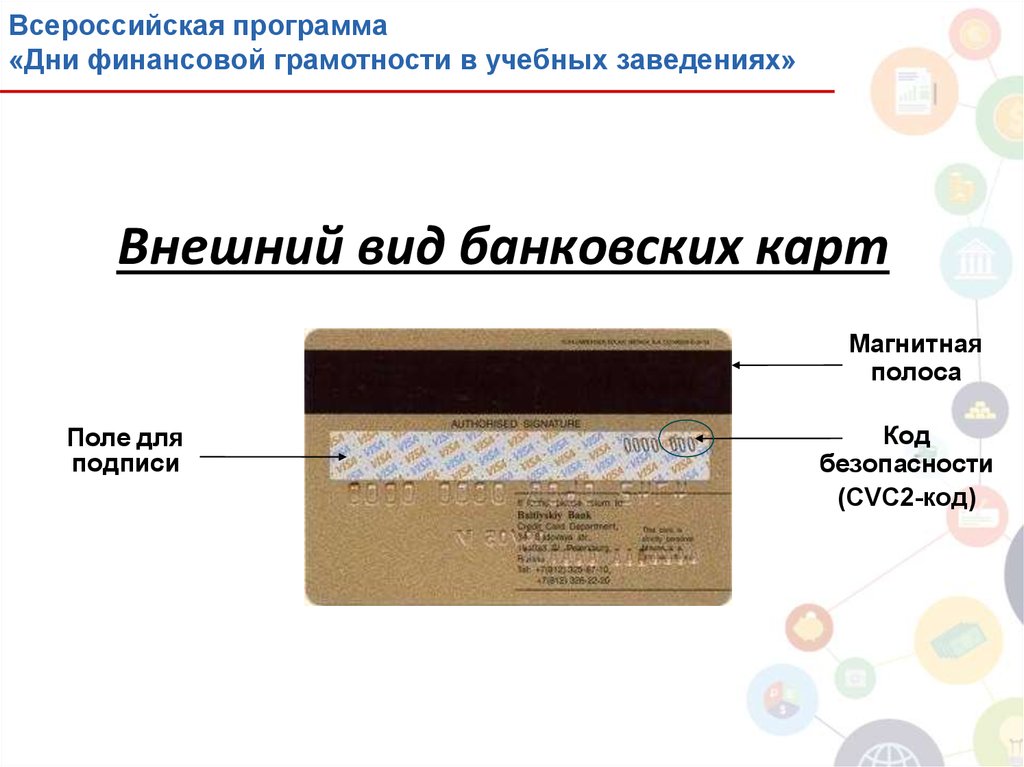

На основе заключенных договоров эмитент выдает банковские карты своим клиентам — юридическим и физическим лицам. К одному счету клиента в данном банке могут быть привязаны несколько карт. Каждая карта должна содержать наименование и логотип эмитента, позволяющие его идентифицировать. Кроме того, карте присваивается персональный идентификационный номер (РIN-код). Он используется для защиты от несанкционированного доступа к карточному счету и известен только держателю карты.

Достоинством применения банковских карт (для осуществления расчетов и получения наличных денег) являются возможность отражения операций с использованием нескольких однотипных банковских карт по одному счету и разрешение проведения автоматического обмена (конвертации) валют. Так, для осуществления платежей в торговой сети и получения наличных денег в валюте РФ допускается списание средств со счетов, открытых в иностранной валюте, и наоборот. При этом все расчеты в иностранной валюте осуществляются с соблюдением действующего валютного законодательства.

Так, для осуществления платежей в торговой сети и получения наличных денег в валюте РФ допускается списание средств со счетов, открытых в иностранной валюте, и наоборот. При этом все расчеты в иностранной валюте осуществляются с соблюдением действующего валютного законодательства.

Организации, обслуживающие банковские карты

В качестве организаций, обслуживающих карты, как правило, выступают предприятия торговли или сферы услуг, которые на основе договора, заключенного с эквайером, берут на себя обязательства по приему документов, составленных с использованием карт, в качестве оплаты за свою продукцию. Одна организация может принимать карты разных эмитентов.

Торговые точки, обслуживающие банковские карты, должны быть оборудованы терминалами — специальными электронными устройствами, с помощью которых осуществляются авторизация банковских карт и составление соответствующих документов. Авторизация предоставляется эмитентом карты и означает его согласие (разрешение) на совершение операции с данной картой.

Банк-эквайер

Банк-эквайер — это кредитная организация, которая осуществляет расчеты с предприятиями торговли и сферы услуг по операциям, совершаемым с помощью банковских карт, а также проводит выдачу наличных денег держателям карт, эмитированных другими кредитными организациями.

Операции приема и выдачи наличных денег держателям банковских карт могут совершаться через банкоматы и пункты выдачи наличных денег, которые открываются эквайерами (или эмитентами карт). Банкомат — электронный программно-технический комплекс, предназначенный для выдачи и приема наличных денег и предоставления информации о состоянии счета клиента, а также для осуществления безналичных платежей.

Процессинговые центры

Процессинговый центр — компания, обеспечивающая информационное и технологическое взаимодействие между участниками платежной системы. Он располагает информацией о состоянии карточных счетов участников системы и соответственно осуществляет авторизацию всех операций по банковским картам. слипа и ему возвращается карта;

слипа и ему возвращается карта;

6 — в конце каждого рабочего дня торговое предприятие передает слипы, оформленные за день, в обслуживающий его банк. Они документарно подтверждают проведенные операции;

7 — банк-эквайер проверяет все слипы и перечисляет их общую сумму на расчетный счет торгового предприятия;

8 — эквайер передает в процессинговый центр информацию о сделках с использованием банковских карт, эмитентом которых он не является;

9 — процессинговый центр обрабатывает предоставленную информацию и доводит ее до сведения участников для проведения ими взаиморасчетов;

10 — расчетный банк производит погашение взаимных обязательств банков- участников, списывая соответствующую сумму с ведущегося у него корсчета банка-эмитента и зачисляя ее на корсчет банка-эквайера;

11 — эмитент списывает сумму покупки с учетом комиссионных со счета своего клиента.

Аналогичным образом осуществляется использование карты и проведение расчетов при получении наличных денег в банкомате.

Как видно из схемы, операции с использованием банковских карт предусматривают обязательное составление документов на бумажном носителе (или электронном носителе). Слип (квитанция электронного терминала), составленная на предприятии торговли, должен содержать следующие обязательные реквизиты:

• идентификатор предприятия;

• дату совершения операции;

• сумму операции;

• валюту операции;

• код, подтверждающий авторизацию операции эмитентом;

• реквизиты банковской карты, допустимые правилами безопасности;

• подпись держателя карты.

Для слипа, составленного в пункте выдачи наличных денег, помимо перечисленных, дополнительным реквизитом может быть сумма комиссионных эквайера за проведение операции. В случае использования карты для получения наличных денег в банкомате оформляется квитанция со следующими реквизитами:

• идентификатор банкомата;

• дата совершения операции;

• сумма операции;

• валюта операции;

• код, подтверждающий авторизацию операции эмитентом;

• реквизиты банковской карты и счета, допустимые правилами безопасности. Расчеты с помощью банковских карт имеют несомненные преимущества для клиента банка.

Расчеты с помощью банковских карт имеют несомненные преимущества для клиента банка.

Привлекательность банковских карт определяется удобством их использования, значительным уровнем защищенности средств, хранящихся на карточном счете в банке (особенно смарт-карты), возможностью проверить каждую операцию, обратившись в банк, а также другими достоинствами: возможность получения скидок, кредита банка и т.д.

Для банков привлекательность карточного бизнеса связана с привлечением ресурсов, сокращением объема наличных денег и, главное, с получением дополнительных доходов.

- < Назад

- Вперёд >

Как за 10 лет и 2 кризиса вырасти в 10 раз

За 10 лет безналичные платежи в России выросли в десять раз – к такому выводу пришли аналитики Сбербанка, опубликовавшие 9 августа исследование «Рейтинг безналичных регионов и городов». Между тем темпы ухода от наличного расчета в самых «безналичных» регионах 2008 года замедляются, и уже можно услышать мнения о том, что банковским картам тоже пора уступить рынок другим, более современным способам расчета. Насколько оправдан такой прогноз, и как сегодня чувствует себя рынок банковских карт, разбирался «Континент Сибирь».

Как поднять рынок в 10 раз

По данным Сбербанка, за последние 10 лет в России произошел настоящий прорыв в сторону «обезналичивания» расчетов. Если в 2008 году доля безнала составляла всего 4% платежей, то по итогам первого полугодия 2017 года – уже 39%. Причем в этой статистике не учитываются переводы между картами, под которые может быть замаскирована оплата товаров и услуг.

Одной из причин такого роста эксперты видят в росте числа граждан, получающих доход на банковскую карту. В 2008 году их было сравнительно немного, и они концентрировались, в основном, в крупных городах, сейчас ситуация изменилась и в лидерство по использованию безнала вырвались северные регионы. По статистике Сбербанка первым регионом, где доля безналичных расчетов превысила 50%, стал в 2018 году Ненецкий автономный округ. Аналитики Центробанка называют лидером Чукотский АО, где на долю безнала пришлось около 65% всех расчетов – правда здесь учитываются и P2P-транзакции (Person to Person) между физическими лицами: жители Чукотки в силу географических особенностей региона предпочитают расчеты по картам как более удобные.

По статистике Сбербанка первым регионом, где доля безналичных расчетов превысила 50%, стал в 2018 году Ненецкий автономный округ. Аналитики Центробанка называют лидером Чукотский АО, где на долю безнала пришлось около 65% всех расчетов – правда здесь учитываются и P2P-транзакции (Person to Person) между физическими лицами: жители Чукотки в силу географических особенностей региона предпочитают расчеты по картам как более удобные.

Из сибирских регионов в категорию «40+», где процент безнала выше среднероссийского, попали Томская, Иркутская области, а также Республика Бурятия. В остальных – средний или ниже. Омск и Новосибирск выделились на общем фоне своей гиперцентрализованностью: более 80% безналичных платежей проводится в столице региона, хотя лидерами в этом неравенстве стали не они, а Санкт-Петербург на фоне Ленинградской области. В целом по стране индекс уровня разброса доли безнала в течение этих десяти лет снижается, доля столиц и крупных городов постепенно падает. На другой стороне «рейтинга неравенства» находится Кемеровская область, которая уступила здесь лишь Ямало-Ненецкому АО.

Данные: СбербанкИнфраструктуру безналичного расчета в России аналитики Сбербанка считают практически сформированной. Сегодня безнал принимают порядка 1,6 млн торговых точек по всей стране, которые суммарно охватывают 95% всех расходов граждан. Это подтвердил и глава департамента продуктов российского представительства Visa Станислав Исмагилов. «По итогам прошлого года рост количества транзакций на карту составил более одной трети, при этом мы зафиксировали падение среднего чека почти на 10%. Это очень хорошо, это значит, что безналичные платежи вошли в повседневную жизнь людей. Россияне очень технологически подкованы и восприимчивы к инновациям. На это влияют два фактора: развитая инфраструктура, и прежде всего высокий уровень проникновения интернета – порядка 70%, и смартфонов – почти 65%, а также повсеместное использование чиповых карт», — поясняет собеседник «КС».

Сегодня, по данным Visa, Россия занимает первое место в мире по объему переводов с карты на карту, а также входит в тройку лидеров по числу токенов – технологии, лежащей в основе мобильных платежей.

Интерес к безналу подогревает также и дальнейшие шаги развития платежных сервисов. Города, которые были лидерами по «обезналичиванию раньше» (Москва, Санкт-Петербург, Новосибирск) и те, которые стали ими сейчас (Сыктывкар, Петропавловск-Камчатский) уже подключили общественный транспорт к электронным платежным системам. Всего, по данным Сбербанка, расплатиться картой можно в 36 городах. «Динамика интереса к банковским картам обусловлена расширением возможностей оплаты ими различных покупок и услуг в интернете, проезда в метро и наземном транспорте, расчетов через платежные терминалы в торгово-сервисных сетях с использованием бесконтактных технологий» – подтверждает тезис управляющий банковским бизнесом группы «Открытие» в Новосибирской области Ирина Демчук.

Жить в кредит уже не страшно

По словам Станислава Исмагилова, портфель кредитных карт в России продолжает расти, хотя динамика уже не такая высокая, как до скачка курсов валют в 2014 году. «Активное стимулирование клиентов использовать кредитные карты именно для совершения покупок дает возможность банкам понимать целевое назначение кредитных средств и, соответственно, правильнее оценивать риски. Что касается корпоративных кредитных карт, то это направление только развивается в России, и мы видим в нем большие перспективы», – считает Станислав Исмагилов.

Что касается B2B-сегмента, то рост выпуска банковских карт здесь ниже, чем в рознице, поскольку кредитные лимиты карт не такие высокие, как того требует бизнес, и покрывают лишь текущие потребности компании (представительские расходы, выдачу средств в подотчет сотрудникам и прочее траты). Но в целом кредитная карта остается очень удобным платежным инструментом, и в ближайшие годы тенденции в сегменте «пластика» кардинально не изменятся.

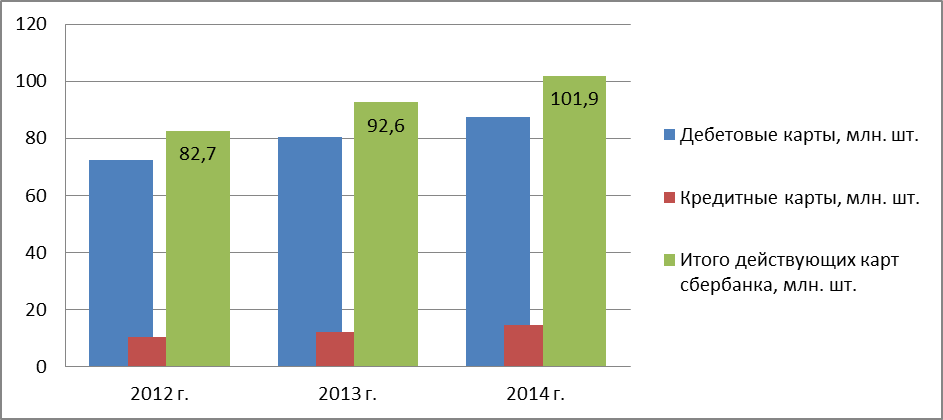

«Основными держателями карт являются физические лица. По данным на 1 января 2018 года доля корпоративных карт составляет только 0,8% от общего объема. За три года доля корпоративных карт незначительно выросла: на 1 января 2016 года она составляла 0,4% – приводит статистические данные начальник управления платежных систем и расчетов Сибирского ГУ Банка России Надежда Барбанакова. – Объем выданных кредитных карт с 2015 года по 2017 год увеличился на 7,5%, до 4 млн карт. В Сибирском федеральном округе кредитные карты есть у 28% взрослого населения – этот показатель не изменился по сравнению с 2016 годом, а в 2015 году кредитные карты были у 26,5% взрослого населения Сибири».

По словам директора территориального офиса Росбанка в Новосибирске Дениса Колова, портрет держателя кредитной карты сильно изменился за последние несколько лет. Клиенты сегодня стараются минимизировать объем ежемесячных платежей по кредитам по отношению к ежемесячным доходам. «Банки, со своей стороны, стали более взвешенно подходить к оценке клиентов, обратившихся за кредитами. Нельзя сказать, что до 2014 года кредитную карту мог получить любой желающий – безусловно, проводились риск-оценки, рассматривалась кредитная история. Однако сейчас появились дополнительные источники информации, которые позволяют более детально оценить заемщика. Это особенно важно при предоставлении кредитных карт, так как это более «рисковый» продукт, нежели потребительский кредит», — поясняет банкир.

В свою очередь заместитель председателя Сибирского банка ПАО Сбербанк Максим Волков отмечает, что количество кредитных карт, выданных Сибирским банком физическим лицам в первом полугодии, выросло примерно в 1,5 раза по сравнению с аналогичным периодом прошлого года. Почему интерес растет? «Пользователи становятся все более финансово грамотными, умеют планировать свои расходы. Это выгодная услуга – многие держат «в запасе» кредитную карту, чтобы при необходимости ею воспользоваться», — отмечает Максим Волков.

Ирина Демчук напоминает, что в ходе опроса, проводившегося 2011 году, две трети россиян ответили отрицательно на вопрос, стали бы они открывать кредитную карту. «Сейчас боязнь неизвестного продукта осталась в прошлом, люди оценили его преимущества, прежде всего многочисленные опции, которые дают держателю карты дополнительные выгоды, – констатирует Ирина Демчук. – Динамика роста в этом сегменте особенно впечатляет, если оценить ее на горизонте последних лет. По данным Национального бюро кредитных историй, в январе 2018 года был зафиксирован самый высокий показатель количества оформленных кредитных карт за последние четыре года. Количество новых выданных кредитных карт достигло в 2017 году 6,87 млн, что на 52,6% больше, чем в 2016 году».

Позитивную динамику по итогам первого полугодия 2018 года видят и в ВТБ. Так, по сравнению с аналогичным периодом 2017 года рост количества эмитированных банком кредитных карт составил 45%. Такие итоги первых шести месяцев подводит вице-президент — управляющий розничным филиалом ВТБ в Новосибирской области Станислав Могильников. По его словам, это свидетельствует о том, что жители области уверены в своей платежеспособности и реализуют отложенные планы.

«Рост популярности кредитных карт обусловлен также наличием беспроцентного грейс-периода, который клиенты научились использовать с максимальной для себя выгодой», – добавляет Ирина Демчук.

Когда одной кредитки уже мало

Основным драйвером нового роста интереса к банковским картам заместитель директора филиала «Банковский центр «Сибирь» банка «Зенит» Ирина Гущина называет появление новых продуктов, привязанных к ним: «Сегодня клиенты хотят иметь карту не одного банка, а сразу нескольких – у каждой кредитки свои особенности».

Одна из самых распространенных особенностей – кэшбэковые услуги, которые все чаще становятся решающим аргументом для выбора кредитки и самого решения ее открытия. «Сейчас клиент при выборе кредитной карты в том числе ориентируется на то, какие дополнительные возможности она может дать, и выбирает наиболее интересный продукт для себя, – говорит Денис Колов. – Это может быть как получение кэшбэка, так и бонусные мили для последующей оплаты авиабилетов, или накопление баллов, которые можно тратить в определенных торговых сетях. Сейчас также становятся все более популярными универсальные программы лояльности, дающие клиенту возможность выбора какого-то определенного вида вознаграждения, который ему интересен в данный момент, а затем, при необходимости, поменять».

– Это может быть как получение кэшбэка, так и бонусные мили для последующей оплаты авиабилетов, или накопление баллов, которые можно тратить в определенных торговых сетях. Сейчас также становятся все более популярными универсальные программы лояльности, дающие клиенту возможность выбора какого-то определенного вида вознаграждения, который ему интересен в данный момент, а затем, при необходимости, поменять».

С тем, что кэшбэк является наиболее востребованным способом поощрения клиентов как со стороны банков, так и со стороны держателей карт согласен и Станислав Исмагилов. По его словам, согласно исследованию Visa, для 38% клиентов наиболее предпочтительным способом вознаграждения является именно кэшбэк. «Большинство крупных банков или уже имеют в своей линейке этот популярный продукт или планируют его запустить. При этом разнообразие программ кэшбэка стимулирует конкуренцию среди банков, что, в конечном счете, позитивно сказывается на клиентах», — отмечает Станислав Исмагилов.

«За последние годы россияне стали финансово грамотнее и научились зарабатывать на банковских продуктах – продолжает Ирина Гущина. – Люди всерьез задумались о способах экономии бюджета, в частности, о том, что часть потраченных на товар или услугу денег можно вернуть. Поэтому все больше россиян оформляет карты с кэшбэком. Сегодня каждый розничный банк имеет в своей продуктовой линейке карты с возвратом денежных средств. Банку выгодно, чтобы клиент чаще расплачивался картой, а не наличными, для увеличения объема транзакций, с которых организация получает комиссионный доход». Аналогичные данные приводит и ВТБ – по словам Станислава Могильникова, за год оборот по картам этого банка увеличивается примерно на треть и связано это с появлением продуктов, стимулирующих переход на безналичную оплату, в т.ч. кэшбэка, бонусных баллов, а также ростом финансовой грамотности.

«Пластик» на выброс – или рано еще?

Мир технологий развивается очень динамично, и банковская карта уже не является обязательным атрибутом безналичного платежа – в первую очередь, благодаря мобильным гаджетам, поддерживающим технологию NFC. Ирина Демчук отмечает, что Россия, по данным ряда экспертов, занимает первое место в мире по количеству безналичных платежей с использованием смартфонов, но хоронить старый добрый «пластик» пока преждевременно. «Вряд ли карты массово перейдут в категорию анахронизмов в самое ближайшее время, хотя бы потому, что гаджеты с использованием инновационных технологий достаточно дороги – рассуждает она. – Но digital-новации обеспечивают удобство взаимодействия клиента с банком, простоту использования, безопасность, а доступность гаджетов по мере проникновения в массовый сегмент будет повышаться, и очевидно, что за ними будущее.

Ирина Демчук отмечает, что Россия, по данным ряда экспертов, занимает первое место в мире по количеству безналичных платежей с использованием смартфонов, но хоронить старый добрый «пластик» пока преждевременно. «Вряд ли карты массово перейдут в категорию анахронизмов в самое ближайшее время, хотя бы потому, что гаджеты с использованием инновационных технологий достаточно дороги – рассуждает она. – Но digital-новации обеспечивают удобство взаимодействия клиента с банком, простоту использования, безопасность, а доступность гаджетов по мере проникновения в массовый сегмент будет повышаться, и очевидно, что за ними будущее.

В пользу карт говорит и то, что они могут быть такими же удобными, как и устройства с Apple Pay или Samsung Pay – помимо чиповых и магнитных карт все большее распространение получают бесконтактные платежи. «Еще полтора года назад на них приходилось всего 3-4%, – отмечает Станислав Исмагилов, – а на конец июня 2018 года уже 41,5% от общего количества транзакций в магазинах совершались бесконтактным способом».

Станислав Исмагилов считает, что «хоронить» карты преждевременно: «Сегодня в России почти 70% покупок оплачиваются наличными — констатирует он. — Тем заметнее рост современных способов оплаты. Безналичные платежи становятся незаменимыми для технически продвинутых потребителей, создающих вокруг себя экосистему подключенных устройств. Мобильным платежным сервисам в России еще нет и двух лет, а динамика подключений к ним крайне высока. Сейчас появляются все новые платежные форм-факторы, и в мобильных платежах карта фактически «переехала» в смартфон. Технологии уже сегодня сделали возможным платить практически любым устройством, которое подключено к сети, например, кольцом. В скором будущем умные устройства будут готовы на большее – не только заплатить за что-то, но и подсказать своему владельцу, что и когда нужно купить. Умная упаковка сможет сигнализировать о том, что заканчиваются продукты, автомобиль не просто включит датчик недостаточного уровня бензина, но и сообщит о близости заправки, за которую будет готов заплатить без особенного участия владельца: стоимость автоматически спишется с подключенного счета. Мы видим будущее в экосистеме платежных устройств, поэтому в соответствии с нашей философией присутствовать везде, где стремятся быть наши клиенты, мы активно развиваем платформы для безопасных безналичных платежей в любой платежной среде».

Мы видим будущее в экосистеме платежных устройств, поэтому в соответствии с нашей философией присутствовать везде, где стремятся быть наши клиенты, мы активно развиваем платформы для безопасных безналичных платежей в любой платежной среде».

Ирина Гущина считает очевидным то, что в ближайшие годы люди не откажутся от пользования картами, поскольку у них масса очевидных преимуществ: доступность, удобство, безопасность, возможность интеграции с мобильными сервисами. Тем более, что сегодня существует множество способов оплаты, в том числе в интернете, но они не могут полностью завоевать платежный рынок.

Впрочем, по мнению экспертов, есть направление, где альтернативные безналичные системы могут сыграть достаточно весомую роль – это сегмент B2b, где кредитные карты в целом не пользуются такой популярностью, как в рознице. Руководитель направления по разработке комплексных продуктов Альфа-Банка Дмитрий Казанков приводит пример виртуальной карты для бизнеса, которую можно оформить в мобильном банке. «Особенность российского рынка — у нас больше, чем в Европе и на других развитых рынках, распространены бесконтактные платежи, люди гораздо чаще пользуются мобильными кошельками — и в личных целях, и для оплаты бизнес-расходов. По нашей статистике, около 40% виртуальных бизнес-карт привязано к мобильным кошелькам и их владельцы используют их не только для расходов в интернете, но и для оплаты в оффлайне», – говорит он.

Плюс не стоит забывать и о наличных деньгах, которые, с учетом предпочтений российского потребителя, исчезнут еще очень нескоро. А значит, и картам, и альтернативным платежным продуктам расти еще есть куда – и необязательно за счет друг друга.

Редакция «КС» открыта для ваших новостей. Присылайте свои сообщения в любое время на почту [email protected] или через наши группы в Facebook и ВКонтакте Подписывайтесь на канал «Континент Сибирь» в Telegram, чтобы первыми узнавать о ключевых событиях в деловых и властных кругах региона.

Нашли ошибку в тексте? Выделите ее и нажмите Ctrl + Enter

Кредитные карты: особенности использования банковского продукта

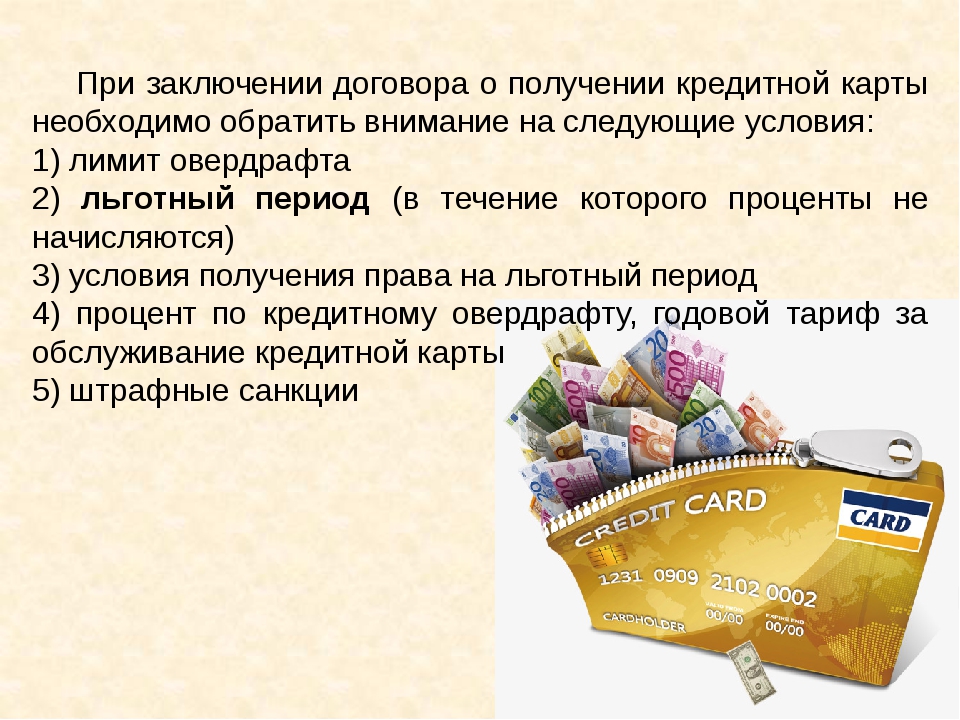

Кредитные карты — это пластиковые карты, на которые банк перечисляет определённую сумму заёмных средств. Эта сумма называется кредитным лимитом. В его рамках заёмщик может совершать любые покупки в удобное для себя время. Больше не нужно ждать до зарплаты или бежать в банк каждый раз для оформления потребительского кредита.

Особенности пользования

Кредитная карта — это упрощённый вид потребительского кредита. Основное удобство состоит в том, что пользоваться можно как безналичным так и наличным способами. Т.е. заёмщик может снять некоторую сумму в банкомате в любой удобный момент. А может расплатиться по безналу везде, где можно это сделать.

Но прежде чем оформить кредитную карточку, необходимо знать основные особенности пользования банковским продуктом.

- За средства, потраченные с кредитной карты уплачиваются проценты. При этом банк устанавливает график оплаты долга, где прописывается минимальный ежемесячный платёж. Меньше этой суммы вносить нельзя. Больше — можно.

- Возможность неограниченного пользования. При погашении всей суммы задолженности по кредитной карте, кредитный лимит вновь становится полностью доступным для пользования.

- Льготный период. Сегодня многие банки предоставляют услугу беспроцентного пользования кредитными средствами. Но это правило действует лишь определённое количество времени. В среднем от 30-ти до 50 дней. Т.е., если заёмщик потратил определённую сумму из кредитных денег и вернул её в течение льготного периода, проценты за это он не заплатит. Но такое правило действует обычно при безналичной оплате товаров и услуг. И есть не во всех банках.

- Увеличение кредитного лимита. При оформлении кредитной карты, пишет Finance.ua, банк устанавливает максимальную сумму, которой может пользоваться заёмщик.

Но при определённых условиях эта сумма может быть увеличена по усмотрению банка. Как правило, для этого заёмщик должен зарекомендовать себя, как честный плательщик и активный пользователь банковским продуктом.

Но при определённых условиях эта сумма может быть увеличена по усмотрению банка. Как правило, для этого заёмщик должен зарекомендовать себя, как честный плательщик и активный пользователь банковским продуктом.

Но, несмотря на популярность кредитных карт, многие их продолжают путать с дебетовыми. Хотя между ними не мало отличий.

Отличие кредитной карты от дебетовой

На сегодняшний день трудно найти человека, который не пользовался бы банковской картой. Удобство электронных денег неоспоримо. Теперь нет необходимости носить наличку в кошельке. Многие организации принимают безналичные расчёты. Кроме того, популярность интернет — покупок становится всё больше. Любой человек при наличии интернета и банковской карточки может оплатить покупку прямо из дома.

Эти несложные операции позволяют проделать и кредитная и дебетовая карты. Но в чём же их отличие?

- Кредитная карта — это заёмные средства, принадлежащие банку, которые необходимо вернуть. Тогда как на дебетовой хранятся лишь собственные деньги. Понятно, что возвращать их нет необходимости.

- За пользование кредитной картой и денежными средствами, списанными с неё, приходится платить процент. У дебетовых такой особенности нет. Они беспроцентны.

- Обналичивание денежных средств по кредитным картам может облагаться дополнительной комиссией. По дебетовым такие сюрпризы встречаются редко (в основном так происходит в банкоматах сторонних банков).

- Оформление кредитной карты более сложная процедура, чем дебетовой. Для её получения придётся предоставить целый ряд документов. Кроме того, банк потребует подтвердить доход заёмщика. Делается это, чтобы определить возможность выдачи кредитки и установить максимальный размер лимита.

Таким образом, оформить кредитную карточку и пользоваться ею вполне возможно и удобно. Но сначала нужно понять и разобраться в особенностях пользования этим продуктом. А также изучить условия, по которым банк предоставляет данную услугу.

Расчеты с использованием банковских карт

Банковская карта — это документ, выдаваемый кредитной организацией и подтверждающий факт размещения на банковском счете денежных средств в валюте, определенной договором между кредитной организацией и держателем карты. С помощью банковской карты держатель может снимать со счета наличные денежные средства и осуществлять оплату товара (работ, услуг).

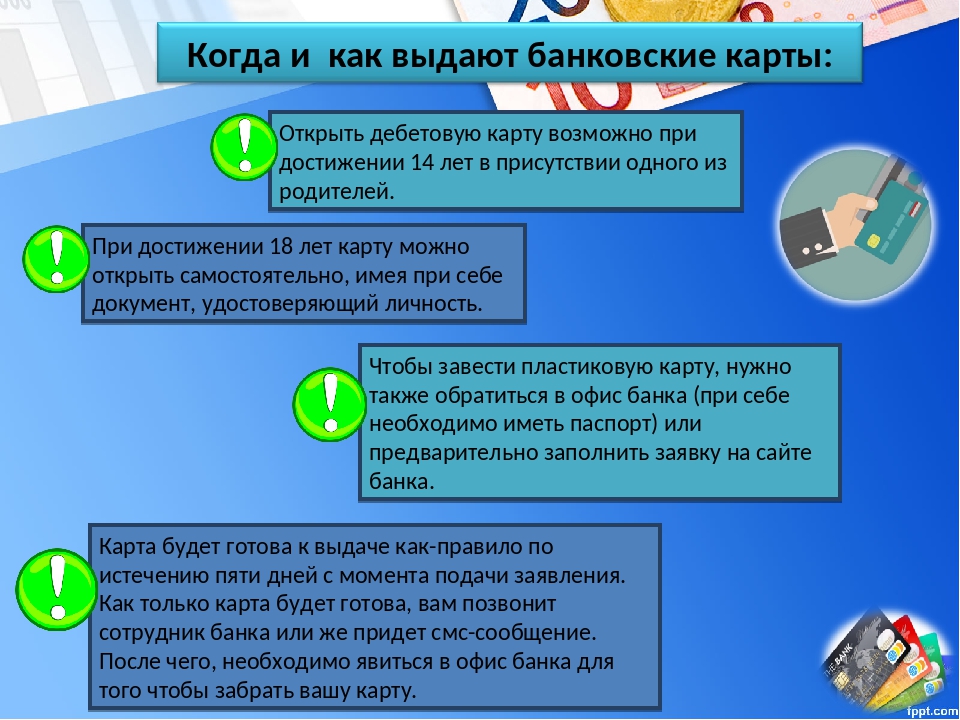

Банковские (или платежные) карты появились в США и Великобритании почти сто лет назад, однако широко в качестве средства платежа они стали использоваться с конца 1950-х гг. В Российской Федерации осуществление расчетов с использованием банковских карт регулируется Положением Банка России от 24 декабря 2004 г. № 266-П «Об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт». Указанное положение регулирует порядок выдачи на территории Российской Федерации банковских карт кредитными организациями и особенности осуществления последними операций с платежными картами, эмитентом которых может являться кредитная организация, иностранный банк или юридическое лицо, не являющееся кредитной организацией, иностранным банком. Однако права, обязанности и ответственность сторон при осуществлении сделок с использованием банковских карт указанным Положением не регулируются. В той или иной степени это осуществляется ГК РФ, Законом о банках, Федеральным законом «О валютном регулировании и валютном контроле» и др., а также договорами между кредитной организацией и клиентами.

Участниками правоотношений с использованием банковских карт являются:

- кредитная организация — эмитент банковской карты;

- держатель банковской карты — клиент кредитной организации;

- эквайрер — кредитная организация, которая должна произвести расчеты с предприятиями торговли по операциям, совершаемым с использованием банковских карт, или осуществить выдачу наличных денежных средств держателям банковских карт, не являющимся клиентами этой кредитной организации;

- предприятие торговли, в котором возможны расчеты с применением банковских карт;

- процессинговый центр, обеспечивающий технологическое и информационное взаимодействие участников расчетных правоотношений.

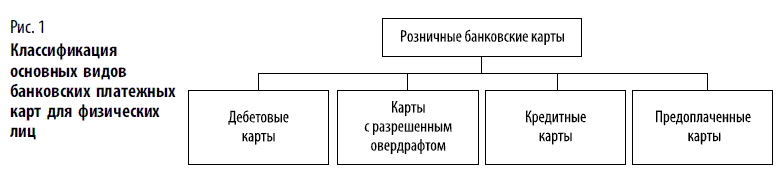

Различают следующие виды банковских карт.

Расчетная (дебетовая) карта предназначена для совершения операций ее держателем в пределах установленной кредитной организацией — эмитентом суммы денежных средств (расходного лимита), расчеты по которым осуществляются за счет денежных средств клиента, находящихся на его банковском счете, или кредита, предоставляемого кредитной организацией — эмитентом клиенту в соответствии с договором банковского счета при недостаточности или отсутствии на банковском счете денежных средств (овердрафт).

Кредитная карта предназначена для совершения ее держателем операций, расчеты по которым осуществляются за счет денежных средств, предоставленных кредитной организацией — эмитентом клиенту в пределах установленного лимита в соответствии с условиями кредитного договора.

Предоплаченная карта предназначена для совершения ее держателем операций, расчеты по которым осуществляются кредитной организацией эмитентом от своего имени, и удостоверяет право требования держателя предоплаченной карты к кредитной организации — эмитенту по оплате товаров (работ, услуг, результатов интеллектуальной деятельности) или выдаче наличных денежных средств.

Эмитировать банковские карты могут как банки, так и расчетные небанковские кредитные организации. Кредитная организация помимо эмиссии банковских карт вправе одновременно осуществлять эквайринг платежных карт, а также распространение платежных карт.

Банки осуществляет эмиссию расчетных (дебетовых) карт и кредитных карт для физических лиц, юридических лиц и индивидуальных предпринимателей, предоплаченных карт — для физических лиц. Расчетная небанковская кредитная организация осуществляет эмиссию расчетных (дебетовых) карт для юридических лиц и индивидуальных предпринимателей, предоплаченных карт — для физических лиц. При этом эмиссия банковских карт для физических лиц, индивидуальных предпринимателей, юридических лиц осуществляется на основании договора, предусматривающего совершение операций с использованием банковских карт, а эмиссия расчетных (дебетовых) карт и кредитных карт, предназначенных для совершения операций, связанных с собственной хозяйственной деятельностью кредитной организации, — на основании распоряжения единоличного исполнительного органа кредитной организации.

Кредитная организация вправе не только эмитировать банковские карты самостоятельно, но и осуществлять на территории Российской Федерации выдачу банковских карт других кредитных организаций — эмитентов и платежных карт эмитентов — иностранных юридических лиц, не являющихся иностранными банками.

Выдавая банковскую карту держателю, кредитная организация заключает с ним договор, где фиксируются конкретные условия предоставления денежных средств для расчетов по операциям, совершаемым с использованием расчетных (дебетовых) и кредитных карт, порядок возврата предоставленных денежных средств, порядок документального подтверждения предоставления и возврата денежных средств, а также начисления и уплаты процентов по указанным денежным средствам.

Денежные средства клиентам для расчетов по операциям, совершаемым с использованием расчетных (дебетовых) карт, кредитные организации предоставляют путем зачисления указанных денежных средств на банковские счета, а клиентам для расчетов по операциям, совершаемым с использованием кредитных карт, — путем зачисления на банковские счета либо без использования банковского счета клиента, если это предусмотрено кредитным договором при предоставлении денежных средств в валюте Российской Федерации физическим лицам — резидентам. Клиентам-нерезидентам денежные средства в валюте Российской Федерации для расчетов по операциям, совершаемым с использованием расчетных (дебетовых) и кредитных карт, предоставляются путем зачисления денежных средств на их банковские счета без использования специальных банковских счетов клиентов-нерезидентов.

Возврат предоставленных денежных средств и уплата по ним процентов осуществляются клиентами в безналичном порядке путем:

- списания или перечисления денежных средств и процентов по ним с банковских счетов клиентов, открытых в кредитной организации-эмитенте или другой кредитной организации;

- наличными деньгами через кассу, банкомат (только физическими лицами).

Для осуществления эмиссии банковских карт, эквайринга и распространения платежных карт кредитные организации разрабатывают и принимают в соответствии с законодательством РФ внутрибанковские правила, содержащие права, обязанности и порядок проведения расчетов между участниками расчетов. Внутрибанковские правила утверждаются органом управления кредитной организации, уполномоченным на это ее уставом, и должны быть обязательны для всех сотрудников кредитной организации.

Внутрибанковские правила утверждаются органом управления кредитной организации, уполномоченным на это ее уставом, и должны быть обязательны для всех сотрудников кредитной организации.

В зависимости от особенностей деятельности кредитной организации внутрибанковские правила должны содержать:

- порядок деятельности кредитной организации, связанной с эмиссией банковских карт;

- порядок деятельности кредитной организации, связанной с эквайрингом платежных карт;

- порядок деятельности кредитной организации, связанной с распространением платежных карт;

- порядок деятельности кредитной организации при осуществлении расчетов по операциям, совершаемым с использованием платежных карт;

- систему управления рисками при осуществлении операций с использованием платежных карт, включая порядок оценки кредитного риска;

- порядок действий кредитной организации в случае утраты держателем платежных карт;

- описание документооборота и технологии обработки учетной информации по операциям, совершаемым с использованием платежных карт;

- порядок хранения платежных карт до процедуры персонализации, приобретенных кредитной организацией и содержащих реквизиты (наименование эмитента и др.), платежных карт после процедуры персонализации, а также утвержденный список должностных лиц, ответственных за их хранение; порядок перемещения неперсонализированных платежных карт в пределах кредитной организации и передачи их на персонализацию;

- порядок предоставления денежных средств клиенту в валюте Российской Федерации и в иностранной валюте для расчетов по операциям, совершаемым с использованием расчетных (дебетовых) карт, кредитных карт, и порядок возврата указанных денежных средств, а также порядок начисления процентов на суммы предоставленных денежных средств и порядок уплаты их клиентом в соответствии с законодательством РФ, в том числе нормативными актами Банка России;

- другие процедуры, регулирующие вопросы проведения расчетов по операциям, совершаемым с использованием платежных карт.

Клиент совершает операции с использованием расчетных (дебетовых) и кредитных карт по банковскому счету, который открывается на основании договора банковского счета, предусматривающего совершение таких операций. Банковский счет может быть открыт как в российской, так и в иностранной валюте. При этом клиенты — как физические, так и юридические лица, а также индивидуальные предприниматели — могут осуществлять операции в валюте, отличной от валюты счета, валюты предоставленного кредита, в порядке и на условиях, установленных в договоре банковского счета или кредитном договоре.

При совершении клиентом — физическим лицом операций с использованием предоплаченной карты договор банковского счета (договор банковского вклада) с физическим лицом не заключается.

Клиент-нерезидент совершает операции с использованием расчетных (дебетовых) и кредитных карт по банковскому счету, не являющемуся специальным банковским счетом, открытым в валюте Российской Федерации на основании договора банковского счета.

По одному счету клиента могут совершаться операции с использованием нескольких расчетных (дебетовых) и/или кредитных карт, в то же время с использованием одной расчетной (дебетовой) карты или кредитной карты могут совершаться операции по нескольким счетам клиентов.

Держатель карты — физическое лицо может осуществлять с использованием банковской карты следующие операции:

- получение наличных денежных средств в валюте Российской Федерации или иностранной валюте на территории Российской Федерации;

- получение наличных денежных средств в иностранной валюте за пределами территории Российской Федерации;

- оплату товаров (работ, услуг, результатов интеллектуальной деятельности) в валюте Российской Федерации на территории Российской Федерации, а также в иностранной валюте — за пределами территории Российской Федерации;

- иные операции в валюте Российской Федерации, в отношении которых законодательством РФ не установлен запрет (ограничение) на их совершение, а также в иностранной валюте с соблюдением требований валютного законодательства РФ;

- иные операции в иностранной валюте с соблюдением требований валютного законодательства Российской Федерации.

Держатель карты — юридическое лицо и индивидуальный предприниматель может осуществлять с использованием расчетных (дебетовых) и кредитных карт следующие операции:

- получение наличных денежных средств в валюте Российской Федерации для осуществления на территории Российской Федерации расчетов, связанных с хозяйственной деятельностью, в том числе с оплатой командировочных и представительских расходов;

- оплата расходов в валюте Российской Федерации, связанных с хозяйственной деятельностью, в том числе — с оплатой командировочных и представительских расходов, на территории Российской Федерации;

- иные операции в валюте Российской Федерации на территории Российской Федерации, в отношении которых законодательством РФ не установлен запрет или ограничение на их совершение;

- получение наличных денежных средств в иностранной валюте за пределами территории Российской Федерации для оплаты командировочных и представительских расходов;

- оплата командировочных и представительских расходов в иностранной валюте за пределами территории Российской Федерации;

- иные операции в иностранной валюте с соблюдением требований валютного законодательства РФ.

В случае отсутствия или недостаточности денежных средств на банковском счете при совершении клиентом операций с использованием расчетной (дебетовой) карты клиенту в пределах лимита, предусмотренного в договоре банковского счета, может быть предоставлен овердрафт для осуществления данной расчетной операции при наличии соответствующего условия в договоре банковского счета.

В договоре банковского счета может быть предусмотрено превышение:

- остатка денежных средств на банковском счете клиента в случае невключения в договор банковского счета условия предоставления овердрафта;

- лимита предоставления овердрафта;

- лимита предоставляемого кредита, определенного в кредитном договоре.

Каковы основные преимущества у большинства кредитных карт

Кредитная карта – универсальный, общедоступный, простой в использовании и выгодный платежный инструмент, основной целью оформления которого является получение взаймы небольшой суммы на срок около 30 дней. Кредитки можно использовать для снятия наличных или осуществления безналичных расчётов, поэтому эмитенты инвестируют средства в создание систем онлайн-платежей и разветвленной сети банкоматов. Операции на местах выполняются с помощью POS-терминалов, в том числе оснащенных механизмами для бесконтактных платежей.

Кредитки можно использовать для снятия наличных или осуществления безналичных расчётов, поэтому эмитенты инвестируют средства в создание систем онлайн-платежей и разветвленной сети банкоматов. Операции на местах выполняются с помощью POS-терминалов, в том числе оснащенных механизмами для бесконтактных платежей.

Прежде чем приступить к оформлению карты, настоятельно рекомендуется ознакомиться с полным перечнем преимуществ большинства кредитных карт, которые доступны клиентам. Следует отметить, что каждая организация, предлагающая выпуск и обслуживание кредитов, разрабатывает собственную тарифную политику. Дополнительные услуги и опции, которые доступны за отдельную плату, указываются в договоре. Речь идет о платном обслуживании либо специальных предложениях, ощутимо расширяющих функциональные возможности платежного инструмента.

Кредит от 0% годовых

В большинстве кредитных карт установлен льготный период, который позволяет погасить задолженность, выполнив обязательства перед эмитентом без уплаты процентов. В течение этого срока отсутствуют штрафы и пени. Порой на полученные взаймы деньги для оплаты товаров и услуг, начисляются заметно более выгодные проценты, нежели платежи, причитающиеся после окончания срока действия грейс-периода.

Особенности беспроцентного срока по карте:

- Эмитент вправе выдвигать различные требования к клиентам по условиям льготного кредитования.

- Начисление процентов и действие грейс-периода не распространяется на личные средства заемщика.

- Льготный период может не действовать в случае снятия доступных по лимиту денег наличными.

- Специальное предложение действует с момента осуществления заемщиком первого платежа.

- Для каждой выполненной операции финансовое учреждение может отсчитывать отдельный грейс-период.

- Продление беспроцентного срока зачастую предполагает обязательное внесение минимальных платежей.

Льготы устанавливаются заранее эмитентом карты. Сроки беспроцентного обслуживания варьируются между 30 и 60 днями. Отсчет идет с начала месяца, в котором была сделана покупка.

Отсчет идет с начала месяца, в котором была сделана покупка.

Например, если операция по карте осуществлена 1 июня, а гарантийный срок составляет 45 дней, вернуть полученную сумму без каких-либо затрат можно до 15 числа следующего месяца. В рассматриваемом случае – июля.

Однако когда платеж сделан 30 или 31 числа, у заемщика на погашение задолженности будет только 15 дней. Во избежание технических и ситуационных ошибок следует внимательно рассчитывать продолжительность грейс-периода.

Простые и удобные платежи

Одним из неоспоримых преимуществ кредитных карт является удобство при выполнении различных платежей. С помощью этого финансового инструмента можно оплатить любые товары и услуги на кассах торговых точек, оснащенных необходимыми приборами (POS-терминалы). К тому же при необходимости можно снять деньги в банкомате.

Карты используются для:

- Снятия наличных.

- Оплаты товаров.

- Безналичных расчётов.

- Переводов валюты.

- Заказа услуг.

- Мгновенных выплат.

Плюсом кредиток является доступность заемных средств для онлайн-платежей без каких-либо территориальных ограничений. Интернет-магазины становятся неотъемлемой частью современной жизни.

В итоге карта может значительно упростить процесс онлайн-заказов различных продуктов. Кредитками можно расплачиваться в иностранных магазинах без сопутствующих комиссий и сложной аутентификации.

Доступ к дополнительным средствам

Активированная кредитная карта открывает доступ к денежным средствам в режиме 24/7. У держателя платежного инструмента есть возможность круглосуточно использовать доступный лимит. При этом не нужно заключать дополнительные договоренности с эмитентом или ждать одобрения заявки на потребительский кредит.

К карте можно получить доступ с помощью:

- Системы онлайн-банкинга.

- Мобильного приложения.

- Любого банкомата.

- Терминала самообслуживания.

- POS-терминала.

- Кассы эмитента.

- Обращения к сотруднику банка.

- Горячей линии.

Некоторые способы доступа используются только для блокировки в случае потери или кражи карты. В офис к эмитенту можно обращаться для замены пластикового носителя и получения дополнительной информации о состоянии счета.

Сайт и приложение банка – вот два основных инструмента для полноценного управления картой. Однако множество полезных функций, рассчитанных на осуществление платежей или снятие денег, имеют также обычные банкоматы и терминалы.

Использование в экстренных ситуациях

- Никто не застрахован от форс-мажорных ситуаций, когда возникает экстренная нужда в кредитовании. Если срочно требуется небольшая сумма, карта является лучшим инструментом для получения денег. В итоге с помощью этого простого на первый взгляд платежного инструмента можно быстро погасить долг или оплатить необходимую покупку.

- В отличие от потребительского и быстрого кредитования, карта позволяет платить проценты только за ту часть средств, которую заемщик действительно использовал. Воспользоваться относительно высокими лимитами также могут доверенные лица, которым держатель карты позволил снимать средства. Например, кредитки во многих случаях используются несколькими членами семьи в рамках совместного бюджета на общие нужды.

Гибкая оплата

Большинство кредитных карт позволяют выплачивать суммы, которые заемщики одолжили на текущие цели. При этом вернуть средства можно в любой момент. Желательно, конечно, выполнить обязательства до окончания льготного периода, но даже после начисления процентов банк продолжает обслуживание клиента в штатном режиме.

Столкнувшись с трудностями, заемщик вправе подать заявку на реструктуризацию долга. К тому же существует парочка простых трюков, позволяющих пользоваться картами даже после возникновения проблем с платежеспособностью.

Выполнять обязательства можно несколькими способами:

- Погасить задолженность в течение льготного срока без каких-либо дополнительных платежей.

- Выплатить минимальный процент и своевременно погасить кредит после снятия наличных.

- Оплатить минимальный взнос на карту, отложив возврат полученных ранее средств.

- Возвращать начисленные проценты, согласуя с кредитором рассрочку платежей по «телу» займа.

- Оформить несколько карт между которых регулярно перечислять необходимые суммы.

- Согласовать с эмитентом возможность рефинансирования или реструктуризации задолженности.

Использование карты исключительно на протяжении беспроцентного срока является наиболее выгодным вариантом, но в случае проблем с погашением можно пересмотреть график выплат. Если нужно отложить платеж, эмитент может предложить разные схемы выполнения обязательств.

Например, порой достаточно каждый месяц делать минимальный взнос или оплачивать только начисленные проценты. При этом ставки будут рассчитываться по-прежнему на оставшуюся часть обязательств, то есть со временем задолженность может ощутимо повыситься.

Бонусные программы и акции

Экономить в процессе использования кредитных карт можно за счет участия в программах лояльности. Речь идет о бонусах и кешбэке, то есть возвращении процента от потраченных средств.

Эмитенты кредитных карт предлагают различные скидки и акции, которые позволяют сэкономить немного денег. Совершая покупки с помощью карты, можно накапливает бонусы и баллы, которые затем используются для новых покупок.

Разновидности поощрений для владельцев карт:

- Бонусы за оборот.

- Сезонные скидки.

- Кешбэк за покупки.

- Акции от партнеров.

- Специальные предложения.

- Дополнительные опции.

Популярным вариантом для поощрения постоянных клиентов является предоставление сниженных цен при совершении покупок в магазинах, с которыми сотрудничает банк. Специальные предложения обычно действуют на протяжении нескольких дней. Одновременно с этим небольшая часть расходов возвращается на карту.

Программы лояльности по карте позволяют получать комбинированные скидки. Новые предложения появляются на регулярной основе, поэтому можно выбрать схему использования карты, позволяющую максимально экономить.

Новые предложения появляются на регулярной основе, поэтому можно выбрать схему использования карты, позволяющую максимально экономить.

Заключение

Безусловно, кредитные карты имеют множество преимуществ, получить доступ к которым можно только после внимательного изучения условий использования полученных взаймы средств. Допущенные заемщиком ошибки, как правило, провоцируют возникновение серьезных убытков.

Финансовые потери возникают также по причине технических сбоев. Снизить вероятность образования просроченной задолженности позволит расчёт оптимального графика использования полученных взаймы средств с учетом доступного беспроцентного срока.

Если клиент не погасил все свои обязательства по карте, эмитент вправе начислять не только базовую ставку, но и согласованные сторонами штрафы. Прежде чем подписывать договор, клиенту следует убедиться в получении полной информации о беспроцентном кредитовании.

Внимательное изучение документов – залог безопасного и комфортного сотрудничества с любым кредитором. Чтобы конкретные условия не были неожиданностью, можно согласовать отказ от необязательных услуг, прежде чем заемщик попадет в неприятную ситуацию.

Банкам дали возможность подключиться к ЕБС через облака: как это повлияет на проект по сбору биометрии

, Текст: Алексей Полетаев

В России заработала Единая биометрическая система. Государство обязало банки обеспечить гражданам возможность зарегистрироваться в ней. Для того чтобы это сделать, банкам необходимо создать специальную инфраструктуру и обеспечить ее безопасность. На рынке уже представлено облачное решение для сбора биометрических образцов в Единую биометрическую систему, которое соответствует всем предъявляемым требованиям, — его предлагает компания «Диасофт».

В 2017 г. по инициативе Центрального банка и Министерства цифрового развития, связи и массовых коммуникаций (Минцифры) в России начала создаваться Единая биометрическая система (ЕБС). Благодаря ей, кроме общепринятой идентификации личности по документам, должна появиться возможность удаленной идентификации по двум параметрам: голосу и лицу.

Система заработала 30 июня 2018 г. Предполагалось, что первыми ее пользователями станут клиенты банков, которые смогут удаленно получать различные финансовые услуги: открывать и закрывать счета, оформлять банковские карты, брать ипотечные и потребительские кредиты и так далее. Чуть позже появилась информация о том, что биометрия будет использоваться на входе в метро, в терминалах, банкоматах, магазинах для оплаты продуктов и услуг.

Обязанность обеспечить возможность зарегистрироваться в ЕБС была возложена на банки. Гражданину требуется получить учетную запись в Единой системе идентификации и аутентификации (ЕСИА), которая используется для доступа к порталу госуслуг, и сдать биометрические образцы. Банк должен передать полученную информацию в ЕБС, после чего перед гражданином откроются широкие возможности получения разнообразных услуг, требующих идентификации личности.

Как это работаетПервый этап — регистрация в Единой биометрической системе. Для этого человеку надо прийти в офис банка, подтвердить свою личность, предъявив паспорт, пройти идентификацию в ЕСИА, а затем сдать биометрические данные: изображение лица и образец голоса. Для этого в банках должно быть установлено специальное оборудование и программное обеспечение. Оно собирает биометрические данные в соответствии с разработанными Минцифры шаблонами. Затем эти данные отправляются в Единую биометрическую систему, за работу которой отвечает «Ростелеком».

На втором этапе человек, чьи данные уже есть в биометрической системе, получает возможность воспользоваться услугами, не предъявляя паспорта. После того как оборудование считает его параметры (изображение лица и голос), программа должна провести верификацию данных в ЕБС и подтвердить, что человек, обратившийся за услугами, — именно тот, за кого себя выдает.

Программное обеспечение для первого этапа — сбора биометрических данных — предлагают несколько ИТ-компаний. Однако его стоимость довольно высока. Постепенно на рынке стали появляться и облачные решения.

Что касается ПО, обеспечивающего второй этап, то примеров таких решений пока единицы. И дело не в том, что разработать его чрезвычайно сложно. Просто банки и рынок пока плохо представляют себе, с какими бизнес-процессами оно должно быть интегрировано: системами дистанционного банковского обслуживания (интернет- и мобильными банками), банкоматами или с системами третьих лиц, например, с турникетами в общественном транспорте, билетными системами в театрах и так далее. А разработчики, в свою очередь, ждут от банков конкретного запроса.

Кроме того, дополнительные сложности возникают по причине использования во многих банках решений разных вендоров. Это приводит к тому, что каждый раз, когда банк захочет предоставить клиентам новую услугу с использованием удаленной идентификации, необходимо заново дорабатывать соответствующую информационную систему. Это очень трудоемкий и, соответственно, затратный процесс.

По понятным причинам, банки пока особенно не стремятся вкладываться в развитие биометрии. Спроса со стороны клиентов на нее нет. А значит, бизнесу пока совершенно не выгодно тратить свои деньги, ведь на полноценный запуск системы, то есть не просто на организацию сбора биометрических данных и передачу их в ЕБС, но и на запуск процесса оказания банковских услуг после прохождения биометрической идентификации, даже небольшому банку надо потратить не менее ₽3-3,5 млн. Для крупных финансовых организаций стоимость решения возрастет примерно в 2 раза. Дополнительно средства защиты каждого автоматизированного рабочего места обойдутся примерно в ₽40 тыс.

Законодательная базаС законодательной точки зрения использование ЕБС базируется на трех законах. В первую очередь, это 152-ФЗ «О персональных данных». В соответствии с этим законом, персональные данные — это любая информация, относящаяся, прямо или косвенно, к определенному физическому лицу. Обработка персональных данных — это любое действие с этими данными. А информационная система — это совокупность содержащихся в базах персональных данных и обеспечивающих их обработку технических средств. Таким образом, данные, обрабатываемые в ЕБС, – фотография, голос и привязанные к ним паспортные данные — напрямую подпадают под действие 152-ФЗ.

Перед тем как получить доступ к ЕБС, банки должны подписать две оферты «Ростелекома». В них сказано, что биометрический образец — это цифровое представление биометрических характеристик, предшествующее извлечению биометрических признаков. Банк собирает биометрические образцы, подписывает электронной цифровой подписью и отправляет в «Ростелеком».

На базе биометрического образца «Ростелеком» создает биометрический контрольный шаблон, который хранится в ЕБС. Для того чтобы пройти идентификацию в ЕБС, гражданин отправляет в «Ростелеком» свою фотографию и образец голоса. Эта информация сравнивается с биометрическим контрольным шаблоном и таким образом позволяет идентифицировать личность. Именно на этом этапе передаваемые гражданином данные переходят из разряда персональных данных в разряд биометрических персональных данных. И это очень важно, потому что требования к защите биометрических данных и к защите персональных данных разные.

Второй закон, который регламентирует работу с ЕБС, — это 149-ФЗ «Об информации, информационных технологиях и о защите информации», в статье 14.1 которого подробно описано, что такое государственная информационная система по сбору биометрии. Там же сказано, что функции оператора ЕБС могут быть возложены на компанию, занимающую существенное положение в сети связи общего пользования на территориях не менее чем двух третей субъектов Российской Федерации. Контроль ее работы в соответствии с законодательством возложен на ФСБ, ФСТЭК, Роскомнадзор. Распоряжением Правительства РФ от 22.02.2018 N 293-р функции оператора ЕБС возложены на «Ростелеком».

Вместе с тем, в п.14 статьи 14.1 149-ФЗ сказано, что Банк России совместно с оператором единой биометрической системы определяет перечень угроз безопасности, актуальных при обработке биометрических персональных данных, проверке и передаче информации о степени их соответствия предоставленным биометрическим персональным данным гражданина. Таким образом, получается, что регуляторы, которые устанавливают требования по работе с ЕБС и по защите персональных данных граждан, в соответствии с законом не могут проверить, как они выполняются банками — это прерогатива Банка России. При этом в вопросе организации такой проверки возможны сложности, так как это не входит в сферу деятельности регулятора.

Регуляторы для банка по вопросу ЕБСИсточник: «Диасофт», 2020

Третий закон, имеющий непосредственное отношение к банкам, — это 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». На первом этапе все думали, что сдавать биометрию можно будет в Многофункциональных центрах предоставления государственных и муниципальных услуг (МФЦ). Это был бы самый логичный шаг — МФЦ работают с физическими лицами, оказывают услуги по регистрации в ЕСИА. Однако по какой-то причине этого не произошло, и обязанность организовать прием биометрии возложили на банки.

Сначала банки, работающие только с юридическими лицами, вздохнули с облегчением – казалось бы, их это новшество не должно было затронуть. Однако в конце прошлого года Банк России отправил информационное письмо об особенностях оказания кредитными организациями услуг по сбору и размещению биометрических данных граждан №ИН-06-59/91 от 13.12.2019 г. В этом письме он обязал банки обеспечить возможность сдать биометрию для всех граждан, вне зависимости от того, являются они клиентами конкретного банка или нет. При этом Банк России строго настрого запретил навязывать гражданину какие-либо услуги, например, требовать открыть счет.

Кроме этих законов, существует распоряжение Правительства №1322-р от 30.06.2018 г. об утверждении формы согласия на обработку персональных данных. В нем сказано, что обработкой персональных данных может заниматься Минцифры в части ЕСИА, а также «Ростелеком» и уполномоченное им лицо в части ЕБС. Под уполномоченным лицом понимается банк, который подписал с «Ростелекомом» один или два договора оферты: на сбор данных и на идентификацию гражданина. В офертах прописано, что банки действуют по поручению «Ростелекома» и отправляют данные в ЕБС. В пункте «Иные лица» банк должен прописать все площадки, где он планирует обрабатывать персональные данные, или указать название компании, чьими услугами по обработке он будет пользоваться как сервисом.

Согласно 152-ФЗ, любая обработка должна производиться для конкретных целей, касаться конкретного набора персональных данных, а заниматься ей должен конкретный конечный круг лиц. Как уже было сказано, оператором персональных данных, обрабатываемых в государственной информационной системе (ГИС) ЕБС, является «Ростелеком». Он передает банку функции по обработке персональных данных. Согласно п.3 ст.6 152-ФЗ, оператор вправе поручить обработку персональных данных другому лицу с согласия субъекта персональных данных. В п.5 ст.6 152-ФЗ сказано, что в случае, если оператор поручает обработку персональных данных другому лицу, ответственность перед субъектом персональных данных за действия указанного лица несет оператор. А лицо, осуществляющее обработку персональных данных по поручению оператора, несет ответственность перед оператором.

В настоящее время статус ЕБС до конца не понятен. С одной стороны, она позиционируется как цифровая платформа. С другой, в ст.14 149-ФЗ ЕБС называется государственной информационной системой. «Ростелеком» же, согласно распоряжению Правительства №293-р, не назначен оператором ГИС ЕБС, а лишь выполняет его функции. Летом 2020 г. появилась информация о том, что рассматривается вопрос перевода ЕБС в разряд государственных информационных систем, оператором которой будет назначен «Ростелеком». Однако согласно 152-ФЗ он уже является оператором персональных данных, которые обрабатываются в ГИС ЕБС, а значит, несет полную ответственность за их обработку и обеспечение безопасности.

Также существует приказ Минцифры №321 от 25.06.2018 г., в котором описаны требования к образцам голоса и фотоизображения. А также требования к микрофонам и камерам, которые могут использоваться для снятия биометрии. К ним прилагается список моделей, в том числе и от отечественных производителей. Почему в список включены именно эти модели, информации нет. Так же, как не заявлен порядок осуществления контроля со стороны Минцифры за выполнением этого приказа. Известно только то, что эта функция возложена законом на Банк России.

Как должна быть организована защита данныхПомимо этого, существуют разработанные Минцифрой требования по защите информации. В них сказано, что раз в год необходимо проводить аудит выполнения разработанного Банком России ГОСТ-Р57580. Этот ГОСТ распространяется на кредитные организации только в случае, когда на него ссылаются нормативные документы Банка России, или мегарегулятором дается письменное указание о его использовании. Открытым остается вопрос, по каким причинам Минцифры указало, что необходимо проводить аудит установленных в банке систем на соответствие этому ГОСТу. Известно, что у самого министерства нет для этого полномочий, а контрольные и надзорные функции за соблюдением требований информационной безопасности (ИБ) в ГИС ЕБС, согласно 149-ФЗ, возложены на Банк России.

Центральный банк России выпустил указание № 4859-У, в котором разделил систему по сбору биометрии на несколько сегментов и расписал для каждого из них актуальные угрозы. Это сегмент «Ростелекома» как оператора ЕБС, сегмент СМЭВ как канала связи, через который осуществляется выход в ЕСИА и отправка биометрических образцов в «Ростелеком», и сегмент банка или провайдера, чьей инфраструктурой пользуется банк для обработки биометрических данных и заверения их электронной подписью. В соответствии с приказом, на каждом этапе обработки данных должны быть выполнены определенные требования.

Одновременно существует приказ №378 ФСБ России, который работает совершенно иначе – оператор персональных данных, в данном случае кредитная организация, должен сам определить актуальные угрозы и обеспечить защиту. В итоге получается, что, выполняя требования приказа регулятора, банки нарушают приказ ФСБ: они должны обеспечить защиту от угроз согласно предоставленному перечню вместо того чтобы, как сказано в п.5 приказа ФСБ, «использовать средства защиты информации, прошедшие процедуру оценки соответствия требованиям законодательства РФ в области обеспечения безопасности информации, в случае, когда применение таких средств необходимо для нейтрализации актуальных угроз».

Требования приказа ФСБ №378 и указания ЦБ 4859-У/01/01/782-18Источник: «Диасофт», 2020

Таблица классов СКЗИ для защиты ПДнИсточник: Блог Ивана Пискунова

В чем разница подходов к обеспечению ИБ, предусмотренных уже упомянутыми приказами Банка России и ФСБ? Как уже было сказано, класс средств криптографической защиты информации (СКЗИ) определяется на основании анализа возможностей нарушителя взломать системы конкретного банка (модель нарушителя конкретного банка). Например, при КС3 злоумышленник имеет доступ к средствам вычислительной техники (СВТ), на которых реализованы СКЗИ и среда функционирования (СФ). А при КВ2 злоумышленники могут располагать исходными текстами входящего в СФ прикладного программного обеспечения (ПО), непосредственно использующего вызовы программных функций СКЗИ.

Даже если предположить, что нарушителем является кто-то из проверенных и уважаемых работников банка, например, администратор ИТ или администратор ИБ, он не сможет получить доступ к исходникам прикладного ПО, потому что их в банке нет. Злоумышленнику придется похитить их у вендора, в испытательной лаборатории ФСБ или непосредственно в ФСБ. А значит, максимальный класс защиты используемых банком решений не может быть выше КС3. Именно по классу КС3 защищаются каналы связи между банком, его филиалами, СМЭВ и «Ростелекомом». Список необходимого для этого оборудования очень широкий.

Позже Банк России объявил, что с 1 января 2019 г. при работе с ЕБС все банки должны перейти на работу с УКЭП класса не ниже КВ. Производителей средств криптографической защиты информации HSM класса КВ на рынке всего два — это компании «КриптоПро» и «ИнфоТекс». Такие HSM могут подписывать файлы класса КВ2 и гарантируют, что доступ к ним не сможет получить никто, кроме владельца УКЭП. Стоимость таких HSM начинается от ₽1,5 млн.

Таким образом, на сегодняшний день для работы с ЕБС все банки должны приобрести HSM. А разработчики прикладного программного обеспечения ЕБС должны создать программное обеспечение, выполняющее функцию сервера подписи по взаимодействию с HSM согласно разрешенному списку API. А также провести оценку влияния программного обеспечения на функционирование HSM согласно требованиям формуляра того же HSM. Положительное заключение о проведенной оценке влияния можно получить в одной из примерно тридцати специально аккредитованных лабораторий ФСБ, две из которых действуют на базе «КриптоПро» и «ИнфоТекс». На получение положительного заключения уходит примерно год, стоит это от ₽3 млн, и далеко не все лаборатории берутся за подобные работы.

Таким образом, для ввода в эксплуатацию HSM требуется, как минимум, два месяца: две-три недели придется ждать поставки HSM, пять дней занимает исполнение запроса на получение ключа (УКЭП класса КВ2), затем этот ключ надо зарегистрировать в СМЭВ, организовать тестирование в СМЭВ, ЕСИА, ЕБС, после этого провести испытания в «боевом» контуре и только потом окончательно запустить в эксплуатацию.

Вариант собственного решенияИсточник: «Диасофт», 2020

Второй вариант — получение HSM как сервиса. Тогда покупку HSM берет на себя провайдер. Он же разрабатывает сервер электронной подписи на основе API устройства. Но в этом случае для разработанного сервера необходимо также провести оценку влияния программного обеспечения на функционирование HSM. Помимо этого, обеспечить защиту инфраструктуры в соответствии со всеми требования ИБ и, как доказательство, провести аттестацию системы на соответствие требованиям ИБ ФСТЭК для ИСПДн.

Новые рекомендации Банка РоссииВ феврале 2019 г. регулятор выпустил методические рекомендации 4-МР по использованию средств защиты информации. Как известно, эти рекомендации не проходили регистрацию в Минюсте и согласование с ФСТЭК и ФСБ. При внимательном изучении в них можно увидеть противоречия требованиям ФСТЭК. Суть противоречия в том, что, согласно этим рекомендациям, банки обязуют использовать продукты, сертифицированные ФСБ, там, где надо использовать средства защиты информации, имеющие сертификаты ФСТЭК, и наоборот.

В этих рекомендациях введены понятия «Собственное решение», «Типовое решение» и «Облачное решение». Но разница между «собственными» и «типовыми» решениями очень расплывчата, и критерии, по которым их можно отнести к первой или второй категории, отсутствуют. Кроме того, в рекомендациях сказано, если банк намерен использовать типовое или облачное решение, оно должно создаваться на базе согласованного с ФСБ системного проекта. Но ФСБ не занимается согласованием системных проектов — в ее составе нет соответствующего подразделения, если не брать в расчет отдел, отвечающий за работу удостоверяющих центров, которому, к слову, сейчас и передали эту работу.

Если говорить про 4-МР — это не нормативный документ, а рекомендации. В них продублированы требования ФСБ и ФСТЭК только к собственному решению. Требования же к типовому и облачному решению переданы на усмотрение ФСБ, и она должна использовать их при согласовании технического проекта. Но пока не согласованы требования к решениям и не разработаны требования и к самому техническому проекту.

Очевидно, что, выпуская 4-МР, Банк России попытался свести воедино все, что нужно выполнить при внедрении ЕБС в банке: формуляры на СКЗИ, указание регулятора №4859-У, приказ ФСТЭК №21, приказ ФСБ №378. Разобраться в них, действительно, тяжело и по силам только специалисту, глубоко погруженному в специфику требований ФСТЭК и ФСБ и имеющему опыт внедрения таких средств защиты.

Однако появление 4-МР сделало процедуру подключения банков к ЕБС более запутанной. Получилось, что следование всем правилам создает замкнутый круг: если проект соответствует приказу № 378 ФСБ, то, как было сказано ранее, он противоречит приказу №4859-У Банка России. В такой ситуации логичнее было бы возложить обязанность проводить оценку технических проектов на ФСТЭК, которая исторически занимается решением таких вопросов. Для этого существует процедура аттестации информационных систем по требованиям ИБ, которая подтверждает, что все требования безопасности выполнены, и объект можно переводить в промышленную эксплуатацию.

К счастью, благодаря активному участию Банка России во встречах членов Ассоциации банков России (Ассоциация «Россия»), регулятор изменил свою позицию и объявил, что положения 4-МР носят рекомендательный характер, а при выборе сертифицированных средств защиты информации необходимо руководствоваться требованиями формуляра.

Требования методических рекомендаций МР-4Источник: «Диасофт», 2020

После выхода МР-4 производители программного обеспечения (ПО) для ЕБС оперативно приступили к согласованию типовых решений и проведению оценки влияния ПО на функционирование HSM. Для многих это стало тяжелым испытанием, поскольку разобраться во всех тонкостях требований к ИБ было непросто. Затем началось соревнование, кто первым объявит о завершении согласования. Некоторые компании рапортовали об этом сразу после утверждения технического задания, которое, по сути, является лишь первым этапом. Причин этому несколько. Во-первых, специалистов, разбирающихся в деталях проведения работ по оценке влияния программного обеспечения на функционирование HSM, не так много. А во-вторых, проверить правдивость таких заявлений практически невозможно, поскольку подобная информация подпадает под категорию «для служебного пользования» и недоступна посторонним.

Универсальный сервер подписиКак уже было сказано, для подключения к ЕБС банки могут использовать облачное решение. Надо сказать, что выполнить все требования по ИБ и пройти аттестацию можно только в случае, если речь идет о приватном облаке. Поэтому ряд банков пошел по пути аренды физических серверов и в итоге получил аналог обычного in-house решения, отличающийся лишь тем, что он принадлежит провайдеру. Поставщик услуг берет на себя все затраты на внедрение и сопровождение решения, отвечает за риски, связанные с выходом из строя оборудования или окончанием срока действия сертификатов на средства защиты информации, занимается аттестацией и получением разрешений от ФСБ.

Компания «Диасофт» решила пойти по пути создания гибридного решения, то есть предложить банкам информационно-технологическую платформу как услугу (PaaS) и программное обеспечение как услугу (SaaS). Для этой цели был разработан уникальный договор, в котором прописано использование SaaS и PaaS, а также гарантии обеспечения безопасности информации. В предлагаемом «Диасофт» сервисе за каждым банком закрепляется собственная электронная подпись (УКЭП класса КВ2), которой он, в соответствии с законодательством, подписывает запросы в СМЭВ, ЕСИА, ЕБС. Некоторые разработчики подобных сервисов предлагают банкам не получать собственную УКЭП, а воспользоваться полученной поставщиком услуг. Однако в настоящее время, согласно закону, небанковские организации не могут получить УКЭП класса КВ2. Если такая возможность все-таки появится, она немедленно будет реализована в решении «Диасофт».

Главным преимуществом предлагаемого «Диасофт» сервиса является то, что компания разработала специальное программное обеспечение (СПО) «Модуль подписи HSM», которое является универсальным средством формирования и проверки усиленной квалифицированной электронной подписи не выше класса КВ2. Это позволило компании расширить область применения СПО «Модуль подписи HSM» – теперь его можно применять не только для подписания и проверки биометрических образцов по классу КВ2 для ЕБС, но также использовать для взаимодействия с ЕСИА, СМЭВ и реализации собственных задач банка в случаях, когда требуется использование централизованной криптографии, например, в системах документооборота банка, АБС или 1С, без проведения очередной оценки влияния.

Архитектура сервисаИсточник: «Диасофт», 2020

Решение «Диасофт» работает по классической схеме. Сотрудник банка, который оказывает услугу по регистрации в ЕСИА и ЕБС, собирает данные гражданина (биометрические образцы), подписывает их УКЭП класса КС2-КС3 и передает их в информационную систему, где они обрабатываются, затем биометрические образцы подписываются банком УКЭП класса КВ2 и через СМЭВ уходит в «Ростелеком». На каждом участке этой цепочки используются необходимые средства защиты информации.

На первом этапе предполагалось, что каждый банк будет покупать собственный HSM, а затем заниматься оценкой его влияния. Конечно, для банков это было совершенно не выгодно, тем более в условиях, когда спроса на использование биометрии нет и в ближайшее время не предвидится. Не готовы были к такой нагрузке и лаборатории ФСБ: по состоянию на 1 октября 2020 г. в России было 378 банков, из них 126 — с базовой лицензией, 252 — с универсальной лицензией. И если бы все они разом обратились за оценкой влияния, аккредитованные лаборатории просто не справились бы с нагрузкой.

В результате оценкой влияния ПО для ЕБС вынуждены были заняться вендоры. Из-за недостаточного знания всех нюансов, для некоторых из них этот процесс затянулся на два года. Кроме того, надо было не просто получить оценку влияния, но и выполнить все требования по ИБ, предъявляемые к сегменту информационной системы банка, в котором расположен HSM, со стороны ФСТЭК и ФСБ.

Мало того, сертификаты на средства защиты довольно быстро устаревают, то есть очередное обновление программного обеспечения не только HSM, но и, например, операционной системы Microsoft Windows, влечет за собой необходимость обновления систем ИБ. Это особенно актуально, когда используются средства ИБ класса КВ: их замена практически невозможна, потому что это требует получения нового положительного заключения ФСБ России — а это еще год ожидания и от ₽2,5 млн. До сих пор непонятно, как будет складываться ситуация с сертификацией самого HSM, ведь она тоже имеет ограниченный срок действия, продлевается, как правило, не больше двух раз, после чего необходима замена HSM на более новую версию.