Стоит ли платить коллекторам за просроченные кредиты

Поступление требования от коллекторов по оплате в счет просроченного кредита может стать большой неожиданностью, в результате граждане теряются и не знают, как вести себя в такой ситуации: нужно ли платить коллекторам или их деятельность незаконна, и как убедиться в добросовестности нового кредитора.

СодержаниеПоказать

💰 Почему банки продают долги коллекторам

Продажа коллекторам просроченной кредитной задолженности банками является распространенной практикой. Такое право за финансовой организацией закрепляется Гражданским кодексом. В ст. 382 допускается переуступка права требования другому лицу в рамках договора цессии. Третьим лицом может быть коллектор при наличии просрочки по кредиту или другой банк – если платежи вносятся своевременно.

Чтобы продажа кредита коллекторам соответствовала букве закона, в договоре с заемщиком не должно быть запрета на переуступку прав требования. Если же такое положение в кредитном договоре прописано, то заемщик остается должником банка, и перевод долга коллекторам будет противозаконен. Стоит учесть, что 99% кредитных договоров разрешают банкам переуступку задолженности.

Продажа кредита коллекторам дает банкам следующие преимущества:

- Возможность частично покрыть свои убытки при продаже; хотя долги коллекторам продаются по номинальной цене, при признании задолженности безнадежной финансовое учреждение не получит ничего.

- Экономия на процедуре взыскании задолженности (в частности, на работе колл-центра, юристов и пр.).

- Улучшение статистической информации по работе банка: Центробанк отслеживает долю проблемной задолженности финансовых организаций.

Где та грань, после которой человек может объявить себя банкротом

ЧитатьКак выбраться из долговой ямы по займам и кредитам

СмотретьКоллекторы приобретают просроченные долги, так как это для них источник заработка и они владеют арсеналом методов и приемов для взыскания задолженности с граждан. Обычно проблемные кредиты продаются за 10-50% от их реальной стоимости. Если коллекторам удастся взыскать долг с заемщика, то он окупит свои затраты и получит прибыль.

❗ Как убедиться в том, что коллектор имеет право требовать расчета

На основании ч. 2 ст. 385 Гражданского кодекса банк, передавший взыскание задолженности коллектору, обязан оповестить заемщика. Для этого он направляет заказное письмо с уведомлением о переводе долга, копиями кредитного договора и договора цессии с коллектором.

Если должник не проживает по адресу, указанному при подписании кредитного договора, то с получением заказных писем могут возникнуть сложности. Нужную информацию заемщик может получить у самой коллекторской организации.

Коллектор по запросу должника должен предоставить документы, удостоверяющие законность права требования:

- Доверенность на полномочного представителя коллектора.

- Заверенная копия кредитного договора и соглашения с банком о переуступке права требования.

- Расчет суммы задолженности, включая проценты, штрафы и пени. Запрашиваемая коллекторами сумма не может превышать значение по первоначальному кредитному договору (коллекторы не вправе вносить изменения в договор без подписания дополнительного соглашения с заемщиком).

Если запрашиваемые сведения не были предоставлены, то это является веским поводом отказаться от взаимодействия с коллектором и оплаты в его адрес долга, что подтверждается п. 3 ст. 382 Гражданского кодекса.

После получения подтверждающих документов нужно удостовериться, что компания входит в реестр коллекторских организаций на сайте ФССП.

К вам обращались коллекторы с требованием по оплате просроченного кредита?

Да, было.Нет, никогда.Я не беру кредиты!

💡 Почему не стоит платить коллекторам и общаться с ними

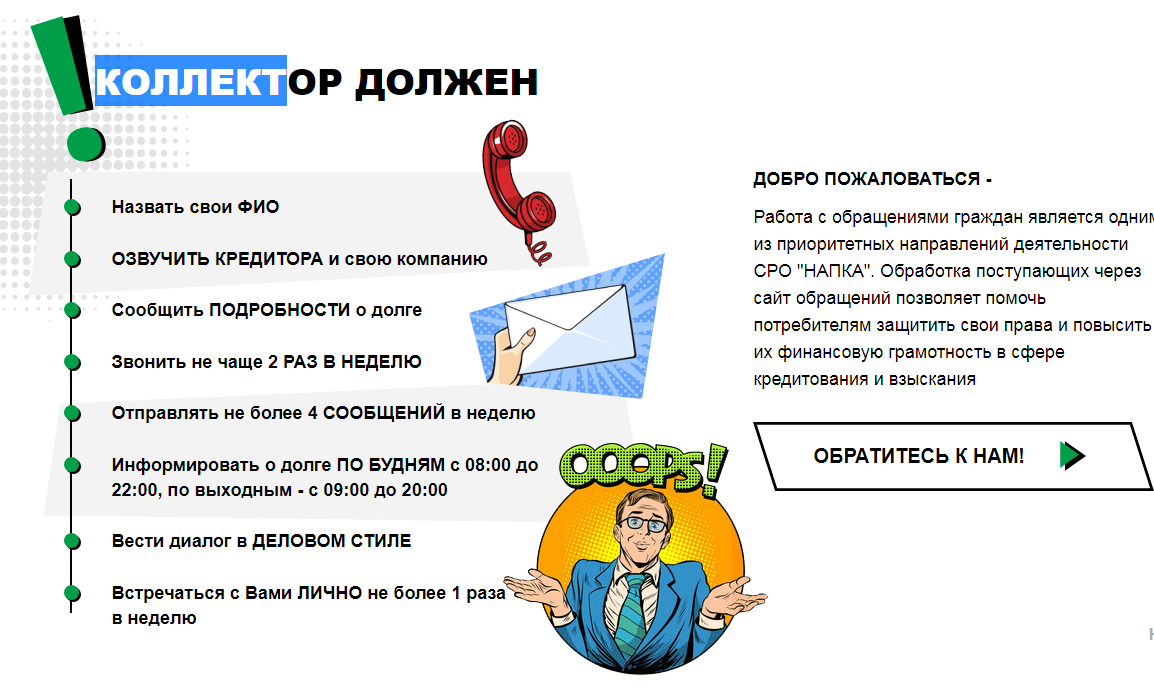

С 2016 года деятельность коллекторов по взысканию долгов строго регулируется и новые правила следует учесть при выстраивании линии поведения должника при общении с представителями данной сферы. Так, им запрещено оповещать третьих лиц о долгах заемщиков (например, родственников) и размещать компрометирующие сведения о должнике в интернете и на доме. В отношении коллекторов установлено ограничение на время звонков, личных встреч и количество смс. Должник также вправе отозвать свое согласие на взаимодействие с коллекторами при погашении задолженности.

Доведите дело до суда

Когда решение ситуации с долгом видится слишком обременительным для заемщика, то он вправе сообщить коллекторам, что готов оплатить, но только по решению суда. Перевод дела в судебное русло выгоден должнику по следующим причинам:

- В суде могут открыться обстоятельства о незаконной переуступке права требования банком или о недействительности договора цессии (нередко сам договор отсутствует, или банк нарушает требования об обязательном уведомлении о переводе долга).

- Заемщик может списать часть штрафных санкций и процентов (и даже аннулировать их) и добиться предоставления комфортного графика реструктуризации или рассрочки по погашению долга.

- Коллекторы предпочитают не доводить дело до суда (по статистике, более 50% коллекторских компаний не обращаются при взыскании долгов к судам). Возникшие судебные издержки могут перечеркнуть всю потенциальную прибыль от взыскания долга.

- Должник избавляется от необходимости общения с коллекторами, проверки законности их требований.

- Заемщик получает отсрочку исполнения обязательств.

Но если коллекторы все же пойдут в суд, то не следует забывать и о рисках: на должника переложат все судебные издержки, а также взыщут проценты за весь период просрочки по обязательствам.

Не возвращают расписку после погашения долга

ПодробнееКак вернуть задолженность от физического лица

СмотретьПроявите бдительность

Если должник предпочтет решить проблему с коллекторами мирно и не доводить дело до суда, то важно проявлять предусмотрительность и не допускать:

- Устных договоренностей с коллекторами, которые не нашли письменного подтверждения.

- Передачи денег без получения официального документа, подтверждающего отсутствие претензий у коллектора, сумму и основание внесения.

- Оплаты задолженности без подтверждения права на ее истребование.

Наконец, не стоит переплачивать коллекторам. Задача минимум для должника: постараться получить скидку от коллектора. Они нередко соглашаются на дисконт, так как не несут финансовых потерь и им выгоднее договориться с заемщиками, чем доводить дело до суда.

Не нашли ответа на свой вопрос? Звоните на телефон горячей линии 8 (800) 350-34-85. Это бесплатно.

Эксперт в сфере права и финансов

Нужно ли платить коллекторам долг по кредиту?

Просрочки по кредитам и микрозаймам рано или поздно приводят к продаже банком или МФО вашего долга коллекторскому агентству. Но платить ли коллекторам или лучше дождаться «прощения» задолженности? Рассмотрим наиболее частые случаи, когда работникам коллекторских служб можно отказать в погашении долгов.

Можно ли не платить коллекторам при коронавирусе?

По сообщениям коллекторских ассоциаций, с марта 2020 они фиксируют рост отказов в оплате со ссылкой на эпидемию, карантин и самоизоляцию.

На официальном сайте Национальной ассоциации коллекторских агентств НАПКА размещено заявление о поддержке должников в период коронавируса.

В коллекторских агентствах в связи с пандемией разработаны программы, которые позволяют гражданину:

уменьшить размер платежа,

списать часть задолженности.

Взыскатели вполне понимают ситуацию, и если нечем платить коллекторам, вы можете просить о реструктуризации долга, либо поставить вопрос о частичном списании коллекторского долга.

Подойдите к вопросу конструктивно: позвоните в головной офис своего КА или напишите онлайн, и просите согласовать подходящие вам условия. Официальные контакты коллекторов, которые состоят в СРО НАПКА, здесь.

Платить коллекторам или ждать решения суда?

Напоминаем, коллекторы вправе обратиться с требованиями в двух случаях:

На основании агентского договора от банка или МФО,

Они выкупили долг по договору цессии.

В первом случае вы по-прежнему должны банку, коллекторы лишь взяли на себя функцию «выбивания кредитов» — общение и переписка с заемщиком. Если коллектор действует по агентскому договору, переводить деньги нужно банку.

Если коллекторы выкупили ваш долг у банка, заключив с ним договор цессии (переуступки прав требования), то по закону они стали вашим официальным кредитором. И если вы не вернете им долг, то они вправе обратиться в суд. Однако они нечасто пользуются этим правом. На это есть несколько причин:

поскольку обязательства они покупают за 3–5% от их стоимости, высок риск, что в суде первоначальная сумма требований будет снижена;

если они не купили вашу просрочку, а взыскивают ее по договору с банком, то их требования беспочвенны, и суд откажет им в иске;

не все коллекторы работают официально и состоят в едином реестре, а «серым» компаниям обращаться в суд бесполезно;

довольно часто КА пропускается срок исковой давности.

Потому для многих должников судебное разбирательство станет отличным способом избавиться от долга, и коллекторы об этом прекрасно знают. Потому и не торопятся обращаться в суд.

Здесь следует понимать, что, если требования взыскателей правомерны, а сами они действуют в рамках закона, что суд обяжет вас погасить долг. Не исключено, что итоговая сумма к выплате будет меньше первоначальной. Но после суда будет возбуждено исполнительное производство, и тогда к взысканию будут привлечены судебные приставы. Со всеми вытекающими последствиями: арестом имущества и счетов, отправкой работодателю исполнительного листа.

Если у коллектора есть договор цессии?

Договор цессии — это документ, узаконивающий процедуру продажи задолженности третьим лицам. Если кредитор признает задолженность безнадежной или просто не желает заниматься ее взысканием, он продает долг коллекторам.

Согласно договору цессии, они становятся прямым кредитором должника и получают все соответствующие права, в том числе на взыскание задолженности в суде. Причем должнику по договору предъявляется полная сумма к оплате, включая тело долга и начисленные штрафы.

Однако сами коллекторы покупают просрочки с существенным дисконтом — обычно размер сделки не превышает 3–10% от полной суммы кредита.

Подробнее о том, что будет, если банк продаст долг коллекторам, вы можете узнать здесь.

И если работники КА предъявляют требования на основании договора цессии, платить им все же придётся, так как агентство действительно ваш кредитор и требует деньги совершенно законно.

А если истек срок исковой давности?

Нередки случаи, когда коллекторы предъявляют к оплате просроченный кредит, последний платеж по которому совершался более 3 лет назад. Конечно, в данный момент коллекторские агентства выборочно подходят к покупке чужих обязательств, но исключать такую вероятность не стоит.

Согласно статье 196 ГК РФ, срок исковой давности составляет 3 года. Причем не с момента покупки долга, а с даты последнего платежа по кредиту. И если 3-летний срок прошел, то можно не платить коллекторам. Даже если они обратятся в суд, нужно просто подать встречное ходатайство об отмене судебного разбирательства по причине истечения срока исковой давности.

Теоретически в некоторых случаях можно его восстановить, но на практике это встречается очень редко — гораздо чаще КА просто списывают долги.

В каких случаях придется гасить долг коллекторам?

Решение о том, платить ли коллекторам долг, естественно, за вами. Но не рекомендуется игнорировать их требования, оформленные в соответствии с законодательством, — иначе платить все же придётся, но уже через приставов.

Простыми словами, можно договариваться о льготных условиях оплаты, если сотрудники коллекторского агентства:

дали вам ознакомиться с договором переустановки прав требований;

предоставили расчет стоимости задолженности;

не пропустили сроки давности;

ведут себя предельно корректно и не превышают полномочий.

Но это не означает, что нужно сразу же соглашаться на первую озвученную им сумму — как показывает практика, нередко стоимость задолженности можно уменьшить в 3–5 раз.

Разъяснения для должника:

Главное, уметь договариваться с коллекторами. Как с ними правильно разговаривать, мы уже писали.

Как платить после суда: коллекторам или приставам?

Если суд прошел, и судья признал требования коллекторского агентства законными, то вам придётся платить — других вариантов просто нет. Причина в том, что взысканием просроченных задолженностей занимаются судебные приставы, а они, в отличие от коллекторов, не будут вас уговаривать добровольно закрыть долг.

Поскольку исполнять законные требования приставов — ваша обязанность как должника, выплатить долг по решению суда вам придется. Или он будет взыскан с вас принудительно.

Обратите внимание! Если исполнительное производство уже возбуждено — нужно платить по реквизитам приставов, а не коллекторов, чтобы избежать путаницы и начисления исполнительского сбора.

Как работают мошенники?

Мошеннических схем множество, но наиболее распространены следующие:

Работники КА настойчиво звонят по несуществующему обязательству. Здесь ставка делается на напор и оперативность — у жертвы просто не остается времени на обдумывание своих действий. А когда несуществующий долг гражданином уже «погашен», оказывается, что банк не продавал его коллекторам и претензий к заемщику не имеет.

Задолженность перед коллекторами действительно есть, но поступает предложение о решении вопроса за символическую плату. Однако «решать» вопрос никто не будет — после передачи денег посредники сразу испарятся.

Кроме того, нередко должники встречаются с грубейшими нарушениями коллекторами гражданских прав: грубость, угрозы, физическое насилие, порча имущества, раскрытие персональных данных — это далеко не полный список правонарушений. И с этим нужно бороться.

Права должников

Даже если долг продан коллекторской службе, никто не вправе нарушать ваши гражданские права. Более того, вы можете защищаться. Статьи с 4 по 11 главы 2 закона о коллекторской деятельности описывают права должников. Если вкратце, должник вправе:

требовать идентификации личности представителя КА;

требовать предъявления документов, свидетельствующих о переуступке долга;

ограничивать общение только почтовой перепиской;

не пускать коллекторов в квартиру;

жаловаться на их действия в надзорные органы, прокуратуру или полицию.

Тем более на фоне всеобщей самоизоляции и угрозы заражения коронавирусной инфекцией вы вправе полностью ограничить свое общение, в том числе со сборщиками долгов.

Мы уже рассказывали ранее, как можно избавиться от коллекторов законными методами — все способы перечислены в этой статье.

Права коллекторов

Важно понимать, что работники коллекторских агентств не наделены полномочиями судебных приставов. Им запрещено проникать в помещения, арестовывать, изымать или описывать имущество должника.

В рамках взыскания просрочки они вправе:

звонить должнику в установленное законом время;

присылать СМС и письма на Email;

договариваться о личной встрече (у себя в офисе, на нейтральной территории или в квартире гражданина с его согласия).

На этом все. Ведь их основная задача — склонить гражданина к добровольному погашению задолженности. А сделать это они могут только путем систематических уговоров.

Последствия

Если ваш долг переуступлен коллекторам, то готовьтесь к следующим последствиям:

психологическому прессингу;

навязчивым звонкам;

ухудшению кредитной истории;

если коллекторы обратятся в суд — то к принудительному взысканию.

Защитить свои права в спорах со сборщиками долгов вы можете при поддержке опытного кредитного юриста. Для получения помощи позвоните нам по телефону или напишите в форме онлайн-чата.

Стоит ли платить коллекторам за просроченные кредиты?

здравствуйте,

- в случае получения от коллекторов письменного требования,- вправе «ответить» письмом (заказным, с уведомлением о вручении) примерно следующего содержания:

«В соответствии с ч.2 ст. 385 ГК РФ кредитор уступивший требование другому лицу, обязан передать ему документы, удостоверяющие право требования.

На основании вышеизложенного для установления факта законности права требования (для установления факта, того, что организация действует по договору переуступки права требования /является законным представителем кредитора) предлагаю в срок «____указать срок предоставления документов___» представить в мой адрес следующие документы:

1 Доверенность, выданную уполномоченному представителю

2.Заверенную копию кредитного договора.

3.Заверенную копию договора переуступки права требования.

4.Расчет сумм задолженности.

Настоящий запрос документов и информации не является согласием на обработку моих персональных данных, равно как и не является согласием с требованиями, предъявленными Вами».

- в случае требований «на телефон» (в т.ч. и рабочий):

Взыскание денег «через суд» позволит,как минимум, заявлять ходатайство о снижении предъявленных к уплате штрафных санкций.

если родственникам/знакомым/работодателю/соседям, не являющимся созаемщиками/поручителями– это не законно, они (родствен., работодатели…)- не участники Ваших кредитных отношений, можно расценить как противоправное вмешательство в личную жизнь граждан ( ст.23 Конституции РФ). Вправе обратиться с заявлением в полицию, прокуратуру.

+ (для защиты своей «правоты » в последствии) рекомендуется избегать: а)«заключения» устных договоренностей,

б) передачи денег без предварительного подтверждения права на требование с Вас долга,

в) передачи денег без свидетелей, без составления документа, подтверждающего передачу этих денег, основание и размер суммы (как минимум)…

с уважением,

Елена

Стоит ли платить коллекторам за просроченные кредиты

Пользование заемными деньгами стало обыденным в нашем обществе. Кредиты берутся как для удовлетворения мелких бытовых потребностей, так и для крупных приобретений (например, жилья). Условия кредитования зависят от многих факторов: кредитной истории заемщика, его места работы, возраста, финансового обеспечения, семейного положения, а также от банковского учреждения.

Кто такие коллекторы

Коллекторские агентства – негосударственные учреждения, обычно оформлены в виде ООО и не имеют никакого отношения к судебным приставам (исполнительной службе).

Коллекторы работают с долгами двумя способами:

- Кредитор (тот, кому должны) заключает с коллекторской фирмой договор на оказание услуг по возврату задолженности. При этом долг вернется первоначальному кредитору, а коллекторам выплачивается вознаграждение согласно договору. Они действуют от имени кредитора и в его интересах.

- Стороны заключают договор уступки права требования. Право на взыскание долга переходит к фирме. Она выплачивает часть денег первоначальному кредитору и тот теряет право получить деньги с должника. Коллекторы забирают долг для себя в полном объеме. Действуют от собственного имени.

Плюсы возврата долга через коллекторское агентство

Должник может вернуть деньги добровольно. Положительные моменты:

- Сотрудники агентств сообщают о задолженности лица его родственникам, соседям. Беспокоят звонками и сообщениями. У некоторых людей, особенно пожилых, слово «коллектор» вызывает страх и стресс. Поэтому информация о долгах может негативно сказаться на родственниках должника. Уплата долга избавит от морального давления и беспокойства.

- Агентства изучают должника, разыскивают его имущество, скрытые доходы и денежные средства. Если имеются скрытые источники денежных средств, то выгоднее заплатить долг, чем иметь проблемы с налоговыми, правоохранительными органами.

- Аналогично изучается личная жизнь должника. Проще выплатить долг, чем подпадать под шантаж, возможные личные проблемы.

- Агентства привлекаются к сотрудничеству до рассмотрения дела в суде и передачи его судебным приставам. Поэтому заемщик не платит судебные расходы, исполнительный сбор, его имущество не арестовывается, из зарплаты не делают обязательных вычетов. Выплата меньше, чем через процедуру судебного взыскания.

- С коллекторами можно договориться о рассрочке платежа, возврата долга частями либо об отсрочке выплаты, если можно подтвердить будущую прибыль. Это живые люди, заинтересованные возврате долга, они могут пойти на разумные уступки.

Минусы возврата долга через коллекторское агентство

Платить нецелесообразно в случае:

- Коллекторы не являются представителями властных государственных структур. У них нет полномочий накладывать арест на имущество, что-то описывать или принудительно взыскивать. Это предпринимательские организации, заинтересованные в получении прибыли. Поэтому без вынесения судебного решения, возбуждения исполнительного производства, принудительное взыскание не может быть произведено. Судебные приставы законодательно ограничены в применении принудительного изъятия финансов у должника. Так, например, в счет погашения долга может переводиться со счета ответчика лишь часть зарплаты или пенсии, особенно если у него имеются иждивенцы. Также невозможно забрать единственное жилье должника, выбросить его на улицу. Таким образом, если долг у человека большой, а денег взять негде, то нет смысла продавать жилье, влезать в новые кредиты, создавать новые долги. Максимальная сумма возможных пеней и накруток ограничена законодательно 5-ти кратным размером долга. Поэтому если долг достиг наибольшей величины, то можно не платить коллекторам, а подождать передачи дела судебным приставам, выплачивать долг не спеша, без ущемления семьи, своих жизненных потребностей.

- Существует понятие сроков исковой давности. Если в течении 3-х лет кредитор не подал без уважительной причины иск о взыскании с должника, то он теряет право требования и принудительного взыскания. Поэтому при истечении сроков исковой давности, должник может вообще не платить заимодавцу.

- Судебное разбирательство может длиться от нескольких месяцев до нескольких лет. За это время могут измениться жизненные обстоятельства должника, его финансовое положение. Кроме того, существует инфляция. Если кредитор не увеличивает сумму иска на уровень инфляции, то фактически, после вынесения окончательного решения судом, платить придется намного меньше. Поэтому выплачивать долг не имеет смысла.

- Должник может иметь имущество, зарегистрированное на его родственников или знакомых, на юридически посторонних лиц. Следует иметь ввиду, что супруг посторонним лицом не является и при отсутствии договора о раздельном имуществе, оно считается общим, совместно нажитым. Если за должником ничего не числится, то забрать у него ничего нельзя. В этой ситуации нет смысла платить коллекторам и ущемлять свои потребности. Так как несмотря на угрозы, фактически коллекторы ничего сделать не смогут, даже при помощи судебного разбирательства.

Решение о том, стоит ли платить долг коллекторам, человек должен принять индивидуально, исходя из конкретного случая. Если не планируется добровольно возвращать финансы, то следует приготовиться к систематическому прессингу и давлению, как на самого должника, так и на его окружение. Если же душевное спокойствие у должника в приоритете (например, по состоянию здоровья) или имеется информация, которую не хочется афишировать, то деньги целесообразно вернуть быстро или договориться о рассрочке.

Похожие записи

Стоит ли платить коллекторам за просроченный кредит

В жизни случаются разные ситуации, в том числе периодически приходится брать деньги в долг. Далеко не всегда получается одолжить денег у друзей или родственников и приходится пользоваться услугами банков или, что еще хуже, микрокредитных организаций. Бывает, что человек не платит намеренно, однако, бывают и экстренные случаи. Если человек задолжал большую сумму, то организации, предоставляющие микрозаймы, почти всегда прибегают к услугам коллекторов, стоит ли им платить, если кредиты просрочены. Возможно, есть иной выход из ситуации.

Как избежать задолженности

Долг придется вернуть

Лучшая борьба – превентивная. И ситуации с коллекторами не являются исключением. Чтобы они вам не докучали, достаточно просто не брать деньги в долг.

Большинство кредитов оформляется не в случаях крайней необходимости, а для того, чтобы быстрее приобрести тот или иной товар. Если вы запланировали покупку какой-то дорогой техники, то лучше избежать кредита.

За тот же срок, который вы будете его выплачивать, вы можете накопить денег. Вместо того, чтобы брать технику, например, компьютер или машину в кредит, лучше откладывайте деньги с каждой зарплаты.

Помните – одно дело, если вам срочно нужно что-то купить, например, если ваша машина сломалась. В такой ситуации, еще допустимо взять денег в долг. Совсем иной является ситуация, когда у вас все в порядке, однако, вы берете деньги в долг потому, что вам хочется купить что-то побыстрее.

Лучше подождать пару месяцев и купить все на свои собственные денег, не занимая деньги у банка или еще у кого-то. Так удастся обезопасить себя на случай потери работы или других срочных расходов, из-за которых возможности выплатить кредит пропадают.

Также часто люди попадают в долги из-за использования кредитных карт. Если вы и пользуетесь кредиткой, то следите за тем, чтобы вы всегда могли покрыть кредитный лимит. К сожалению, многие банки предоставляют карты со слишком высоким кредитным лимитом, и в какой-то момент обнаруживается, что выплатить долговые обязательства не представляется возможности.

Лучше вообще обходиться без кредитов, но если ситуация безвыходная, часто приходится брать деньги в долг. Если же вдруг вышло, что выплатить долг не представляется возможным, есть вероятность столкнуться с коллекторами.

Грамотное поведение при общении

Задача коллекторов не только вернуть свои деньги, но и заработать на этом

Если с вами связались коллекторы, то вы должны помнить несколько простых правил, чтобы у вас не возникло дополнительных проблем.

Во-первых, не пытайтесь избежать разговора с ними или класть трубку в случае их звонка. Если с вами связался коллектор, поддержите диалог, однако, помните несколько важных правил:

- Общайтесь только с коллекторами, которые вам представились. Вы должны знать, как зовут вашего собеседника, его должность и организацию, которую он представляет, а так же, по какой причине он вам звонит. Только после того, как вы узнаете всю информацию, у вас может состояться конструктивный диалог;

- Вы имеете право прекратить общение, если ваши права нарушаются. Более того, при угрозах, или применении физического или морального насилия вы имеете права обратиться в полицию, так как против вас совершается преступление;

- Общаться с коллекторами так, чтобы найти решение удовлетворительное для обеих сторон. Например, отсрочку или реструктуризацию долга;

- Обязательно записывайте или хотя бы отмечайте сам факт каждого разговора.

При соблюдении этих правил общение с коллекторами будет максимально продуктивным.

Своевременное погашение задолженности перед банком

Если вдруг вы задолжали денег и не успели их вовремя вернуть, это не значит, что вас обязательно тут же начнут разыскивать коллекторы. Напротив, в течение определенного времени с вами будет пытаться связаться банк, его представители.

Только после того, как банковские работники поймут, что у них нет возможности связаться с вами или договориться о возврате средств, они передадут ваш долг коллекторскому агентству.

Так что даже если вы просрочили выплату, можно связаться с банком и погасить задолженность. Своевременное погашение задолженности – самый лучший способ борьбы с коллекторами. Лучше только не влезать в долги совсем.

Как не допустить передачи долга коллекторам

Лучшим выходом из ситуации будет довести дело до суда и обычно итоговая сумма по займу, которую приходится заплатить, оказывается значительно ниже той, что требовали коллекторы

Для того, чтобы ваша задолженность не попала в руки коллекторов, нужно грамотно вести себя. Сначала вам будут звонить из банка, обязательно вежливо общайтесь с сотрудниками, не пытайтесь скрыться от них.

Более того, постарайтесь договориться с ними о вариантах выхода их сложившейся ситуации. Попросить оформить отсрочку. Банку куда выгоднее продолжить сотрудничество с вами и получить назад свои деньги, нежели продать ваш кредит кому-то.

Второе правило – начните постепенную выплату долга. Даже если вы будете платить куда меньше, чем требуется по договору, банк будет видеть, что вы исправно выплачиваете деньги по задолженности и будет идти с вами на контакт, не передавая вас коллекторам.

Сделайте выплату кредита вашей самой важной задачей. При наличии свободных денег, постарайтесь закрыть задолженность вместо покупки каких-либо других вещей. Чем быстрее вы закроете кредит, тем меньше шанс того, что вы столкнетесь с коллекторской службой.

Проверка сведений о перепродаже долга коллекторской службе

Если вы в какой-то момент решили начать процесс возврата денег, нужно поинтересоваться, вдруг ваш кредитор успел продать долг.

Сначала изучите договор, который вы заключили с кредитной организацией. Внимательно его прочитайте и найдите пункт о том, что долг в случае неуплаты может быть передан третьей стороне. Если такой пункт есть, а договор уже подписан, то в теории вы можете столкнуться с коллекторами. Если же такого пункта нет, передача вашего долга коллекторам будет незаконной.

Согласно статьи 382 Гражданского Кодекса вас обязаны предупредить как минимум за 30 дней до передачи долга. Предупреждение направляется заемщику заказным письмом. Если его не было, то передача также не может быть осуществлена.

Виды давления со стороны коллекторной службы

Коллекторы – это уже не банк, им не важна их собственная репутация, они всеми силами будут пытаться получить от вас денежные средства. Условно их методы «выбивания» денег можно разделить на 2 типа: законные и незаконные.

Коллекторы – это уже не банк, им не важна их собственная репутация, они всеми силами будут пытаться получить от вас денежные средства. Условно их методы «выбивания» денег можно разделить на 2 типа: законные и незаконные.

К законным относятся звонки и личные встречи. Важно помнить, что осуществлять их можно только в дневное время: с 8:00 до 22:00 в будние дни и с 9:00 до 20:00 в выходные дни.

Существует и определенная периодичность их звонков: не чаще раза в сутки, двух раз в неделю и восьми раз в месяц. Если этот лимит превышен, то они действуют незаконно.

К незаконным методам относятся все остальное. Это превышение лимитов, звонки в неположенное время, угрозы, а также насилие, в том числе физическое. Если коллекторы превышают полномочия, вы вправе обратиться в полицию по этому поводу. Но помните, что скорее всего, они от вас все равно не отстанут.

Варианты обращения с коллекторами

Если коллекторы ведут себя вежливо, действуют в рамках закона и цель их звонков и визитов заключается исключительно в том, чтобы напомнить вам о том, чтобы вы вернули долги, то с ними можно общаться. Это уже не банк и процент на вашу задолженность идти не должен. Попробуйте договориться с коллекторским агентством так, чтобы вернуть им деньги на других условиях: в другие сроки или меньшими суммами.

Совсем иначе дело обстоит, если коллекторы нарушают закон. Если вас звонят в неположенное время, раздаются угрозы и каким-либо образом унижается ваша личность или достоинство обязательно сообщите об этом в полицию, чтобы вас защитили.

Помните, что независимо от того, как себя ведут коллекторы, которые с вами работают, вы имеете право не общаться с ними. Вам не могут запретить сменить номер телефона или место жительства, а так же не брать трубку и не открывать им двери. Они должны действовать в рамках закона, и если это так, то все, что вам грозит, это общение с ними 8 раз в месяц. В остальных случаях обращайтесь в полицию.

Видео о том, как общаться с коллекторами по закону:

Мы не рекомендуем никому брать деньги в долг, так как это может привести к негативным последствиям. Однако, если так вышло, и у вас есть незакрытые кредитные обязательства, а денег нет, постарайтесь закрыть долг до того, как ваш долг перекупят коллекторы.

Если уж сложилась такая ситуация, то важно помнить, что коллекторские службы должны действовать исключительно в рамках закона. Если произошло какой-то нарушение, обязательно сообщите об этом в полицию, чтобы вам помогли. В любом случае, при выплате долга стремитесь найти компромисс с теми, кто пытается его взыскать с вас, чтобы разойтись на удовлетворяющих обе стороны условиях.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Поделиться

ВКонтакте

Класс

Telegram

Просроченные платежи по ссуде — Axis Bank

Чтобы произвести просроченные платежи по ссуде, вы можете использовать любой из следующих методов; а. Axis Internet Banking:

Вход >> Счета >> Ссуды >> Выберите номер ссуды. >> Нажмите «Просроченная оплата».

>> Выберите учетную запись >> Введите сумму >> Введите код NetSecure (будет отправлен на ваш мобильный телефон).

Сумма будет зачислена в течение максимум 2 рабочих дней.

г.BHIM Axis Pay или любое приложение UPI:

(обратите внимание, что платежи UPI могут производиться только на буквенно-цифровые ссудные счета.)

- Инициируйте платежную транзакцию в BHIM Axis Pay или любом другом банковском приложении с поддержкой UPI.

- Нажмите UPI, а затем выберите оплату с использованием VPA (виртуального платежного адреса), то есть ссуд.

- Введите идентификатор ссуды: ссуды. <Номер ссудного счета> @axisbank

- Например — кредиты .********@axisbank

- Введите сумму и примечания.

- И нажмите «Отправить».

Сумма будет зачислена на следующий рабочий день.

Поднимите NEFT с указанными ниже данными:

- Имя получателя:

- Банк получателя: Axis Bank

- IFSC получателя: UTIB0000245 (буквенно-цифровой номер займа)

- IFSC получателя: UTIB0000004 (числовой номер займа)

- Счет получателя: <номер займа>

- Нажмите «Внести платежи» >> «Погашение кредита» >> выберите «Axis bank» >> «Другой банк» Интернет-банкинг -> введите данные кредита.

- Сумма будет зачислена на ваш кредитный счет в течение 3 рабочих дней.

- Чтобы оплатить взносы через любой другой банковский счет, просто нажмите здесь, чтобы оплатить взносы через любой другой банковский счет, просто

Dropbox доступны в кредитных центрах Axis Bank или в филиалах Axis Bank для чековых платежей.

Убедитесь, что на используемом чеке слева напечатано «CTS — 2010», и это НЕ почтовый чек.

Щелкните здесь, чтобы найти ближайшее отделение Axis Bank, чтобы найти ближайшее отделение Axis Bank

f. Наличными:

Посетите ближайшее отделение Axis Bank, чтобы произвести платеж наличными

g. Мобильный банк:

- Вход в мобильное приложение Axis

- Select Loans

- Нажмите на просроченную оплату

- Выберите Saving A / c (в случае нескольких учетных записей)

- Подтвердите его своим MPIN

Сумма будет зачислена в течение 2 рабочих дней.

Когда заемщик не возвращает ссуду!

Многие из нас брали ссуды для финансирования некоторых важных жизненных событий: покупки семейного автомобиля, становления домовладельцами, женитьбы на члене семьи или оплаты неотложной медицинской помощи. Получение кредита помогает нам избежать нехватки крупных сумм ликвидных денежных средств. И мы выплачиваем ссуду с процентами в EMI. Иногда по независящим от нас обстоятельствам мы получаем ошибку

.Работа с взыскателями долгов — Moneysmart.gov.au

Перейти к основному содержанию ☰ назад домой поиск- Банковское дело и бюджетирование

- Банковское дело

- Сберегательные счета

- Операционные счета и дебетовые карты

- Совместные счета

- Прямое дебетование

- Несанкционированные и ошибочные операции

- Банковское и кредитное мошенничество

- Кража личных данных

- Бюджетирование

- Как составить бюджет

- Отслеживайте свои расходы

- Управление с низким доходом

- Планировщик бюджета

- Калькулятор сложных процентов

- Простой денежный менеджер

- Экономия

- Калькулятор целей

- Сложные проценты

- Накопить в ЧС

- Простые способы сэкономить

- Срочные вклады

- Накопление на залог дома

- Налог на прибыль

- Калькулятор GST

- Калькулятор подоходного налога

- Зарплата

- Подача налоговой декларации

- Банковское дело

- Ссуды, кредиты и займы

- Кредиты

- Получение поручителя по ссуде

- Автокредит

- Отклонение кредита

- Кредиты до зарплаты

- Ссуды без или под низкие проценты

- Кредиты физическим лицам

- Калькулятор индивидуального кредита

- Калькулятор до зарплаты

- Приложение Moneysmart cars

- Кредитные карты

- Выбор кредитной карты

- Погасить кредитную карту

- Калькулятор кредитной карты

- Перевод остатка по кредитной карте

- Аннулировать кредитную карту

- Жилищный кредит

- Выбор жилищного кредита

- Ипотечный калькулятор

- Переход на жилищный кредит

- Калькулятор переключения ипотеки

- Использование ипотечного брокера

- Погасите ипотеку быстрее

- Проблемы с выплатой ипотеки

- Жилищные ссуды без процентов

- Калькулятор ипотеки без процентов

- Сохранение ипотечного кредита

- Управление долгом

- Взять под контроль долг

- Срочная помощь с деньгами

- Финансовое консультирование

- Проблемы с оплатой счетов и штрафы

- Кредитные рейтинги и кредитные отчеты

- Ремонт в кредит

- Консолидация и рефинансирование долга

- Работа с взыскателями

- Возвращенный автомобиль или товары

- Договоры о банкротстве и долговые обязательства

- Бесплатная юридическая консультация

- Калькулятор чистой стоимости

- Финансовые трудности

- Кредиты

- Инвестирование и планирование

- Как инвестировать

- Набор инструментов инвестора

- Разработать инвестиционный план

- Выберите инвестиции

- Диверсификация

- Инвестиции и налоги

- Кредит для инвестирования

- Следите за своими инвестициями

- Финансовый совет

- Реестр финансовых консультантов

- Выбор финансового консультанта

- Работа с финансовым консультантом

- Расходы на финансовые консультации

- Проблемы с финансовым консультантом

- Акции

- Выбор акций для покупки

- Как инвестировать

Дилемма студенческого долга: стоит ли выплачивать ссуду на ребенка, если вы можете?

Выпускники теперь покидают университет с такими большими долгами, что вряд ли когда-нибудь их выплатят — возможно, даже если они сразу пойдут на работу с оплатой 48 000 фунтов стерлингов.

Стоимость получения степени сейчас обременительна для студентов с колоссальным средним долгом в 50 000 фунтов стерлингов, а высокие процентные ставки означают, что большинство из них не вернет его до тех пор, пока правительство автоматически не уничтожит его через три десятилетия.

Эксперты говорят, что их родители сталкиваются с финансовой загадкой: должны ли они помочь выплатить ссуду своему ребенку единовременной суммой из своего «птичьего яйца» или есть более разумный способ вложить эти деньги?

Получение степени теперь обременительно для студентов со средним долгом в 50 000 фунтов стерлингов, а высокие процентные ставки означают, что большинство из них не вернет его, пока он не будет автоматически стерт через три десятилетия

The Russell Group, которая представляет 24 ведущих британских университета , сказал в этом месяце, что слишком много студентов беспокоятся о своих ссудах, и их следует заверить, что налогоплательщик, скорее всего, в конечном итоге оплатит их счет.

Мартин Льюис, основатель Moneysavingexpert.com, также раскритиковал годовой отчет о ссуде, направляемый выпускникам.

Он говорит, что это «финансово опасно», поскольку единственная информация, которую он предоставляет, — это общий непогашенный долг и добавленные проценты, которые могут не соответствовать сумме, которую они выплачивают.

Г-н Льюис хочет, чтобы выпускникам рассказали, как на самом деле работают выплаты, а также общую стоимость долга в течение 30 лет.

Итак, если вы хотите помочь своему ребенку избавиться от долга, каковы ваши варианты?

Как разобраться в правилах выплат

● Выпускники начинают выплачивать долги, когда они зарабатывают более 25 725 фунтов стерлингов.

● Минимальные выплаты основаны на 9 процентах любых доходов, превышающих пороговое значение в 25 725 фунтов стерлингов.

● Процентные ставки привязаны к индексу розничных цен (RPI), измеряющему инфляцию в марте предыдущего года — в настоящее время 3,3%. В марте 2019 года инфляция составила 2,4 процента, поэтому в сентябре процентные ставки снизятся.

● Во время обучения проценты начисляются в размере инфляции плюс 3 процента до 6 апреля после завершения курса.

● Затем процентная ставка снижается до уровня инфляции до тех пор, пока студенты не заработают более 25 725 фунтов стерлингов, и повышается по скользящей шкале до 46 305 фунтов стерлингов до общей инфляции плюс 3 процента.

● Предполагая, что средний размер кредита составляет 50 000 фунтов стерлингов, выпускники, производящие минимальные платежи и зарабатывающие 25 725 фунтов стерлингов (с повышением заработной платы на 3 процента в год), выплатят 40 691 фунт стерлингов в течение 30-летнего срока действия долга. Это на 9 309 фунтов стерлингов меньше, чем они первоначально заимствовали, и означает, что оставшийся долг в 153 100 фунтов стерлингов (включая проценты) будет аннулирован.

● Те, кто зарабатывает 35 000 фунтов стерлингов, выплачивают в два раза больше, 80 405 фунтов стерлингов, в течение 30 лет, и 116 246 фунтов стерлингов невыплаченных процентов аннулируются.

● Выплата всей суммы долга и всех процентов до конца 30-летнего срока применяется к выпускникам, зарабатывающим 48 475 фунтов стерлингов.Они выплатят 138 102 фунтов стерлингов — на 88 102 фунтов стерлингов больше, чем взяли в долг.

Распространяется на студенческие ссуды, взятые в Англии и Уэльсе с 2012 года.

ВЫПЛАЧИВАЙТЕ

Родители, которые создали удобный пенсионный фонд, могут захотеть снять бремя долга с плеч своих детей.

Но некоторые могут в конечном итоге тратить с трудом заработанные сбережения на погашение долга, который, частично, в любом случае будет списан.

Лаура Сутер, аналитик по личным финансам в A.J. Белл говорит: «К сожалению, для родителей нет простого ответа на этот вопрос.Вам нужен хрустальный шар, чтобы увидеть, в какую карьеру пойдет ваш ребенок, сколько он будет зарабатывать и насколько вырастет его зарплата ».

Если вы подозреваете, что ваш ребенок будет хорошо зарабатывать, выплата ссуды может сэкономить ему десятки тысяч фунтов на выплату процентов.

A.J. Белл говорит, что «переломный момент», когда выпускник, получивший ссуду в размере 50 000 фунтов стерлингов, выплатит больше, чем они взяли, наступит, если они начнут свою карьеру с работы с оплатой 28 000 фунтов стерлингов.

Кто-то, получивший эту сумму, выплатит 50 433 фунтов стерлингов в течение 30 лет, прежде чем 148 062 фунтов стерлингов будут аннулированы.У родителей также может возникнуть соблазн внести вместо этого частичную выплату долга.

Но эксперты предупреждают, что это ложная экономия. Даже если вы погасили половину ссуды в размере 50 000 фунтов стерлингов, ваш ребенок все равно может не погасить остаток долга и процентов до окончания срока ссуды — это означает, что оставшаяся задолженность будет списана независимо от ее размера.

Мы помогаем двум детям, но №3 один.

Рука помощи: (справа налево) Гарри, Мэдди, Джорджина, Джон и Джеки

Трое детей Джеки и Джона Хомана окончили университет с огромным трудом. разные уровни долга.

Их старшая дочь, Джорджина, 34 года, поступила в университет Лафборо в 2004 году, когда обучение стоило немногим более 1000 фунтов стерлингов в год. Она ушла с долгом около 6000 фунтов стерлингов.

После десяти лет начисления процентов и ежемесячных выплат в размере около 50 фунтов стерлингов из Кембриджа, 59 лет, и Джон, 70 лет, вышедший на пенсию авиадиспетчер, предложили очистить оставшиеся 3600 фунтов стерлингов сами и Джорджина, которая теперь работает консультантом по окружающей среде, заплатил им обратно.

Когда их вторая дочь Мэдди, 31 год, начала получать степень естественных наук в Университете Бата в 2007 году, плата за обучение выросла примерно до 3 000 фунтов стерлингов в год, и она ушла с долгом в 14 000 фунтов стерлингов.

Сейчас она учится в Саутгемптонском университете на акушерку, но это субсидируется стипендией.

Пара планирует погасить ссуду Мэдди, но признает, что это значительная часть их сбережений. Мэдди выплатит им без процентов.

Но их младший, Гарри, 21 год, относится к новому поколению студентов, которым платят за обучение более 9000 фунтов стерлингов в год.

После поступления в университет в 2017 году он планирует закончить Манчестерский университет, где он изучает социальную политику и политику, задолженность чуть менее 40 000 фунтов стерлингов.Учительница на пенсии Джеки из Кембриджа говорит, что система студенческих ссуд теперь «абсолютно позорна» и означает, что они не могут справедливо относиться к своим детям.

Она говорит: «Мы из того поколения, что если вы занимаетесь деньгами, вы их возвращаетесь, и мы можем себе это позволить в случае небольшой суммы долга наших детей.

Однако студенческий долг Гарри будет слишком большим, поэтому ему придется ежемесячно возвращать ссуду ».

СДЕЛАТЬ КРЕДИТ

Вместо того, чтобы раздавать пенсионные сбережения, родители могут выбрать неформальный договор, по которому их ребенок будет выплачивать им деньги, возможно, без процентов.

Таким образом, родители могут со временем окупить свои деньги, восстановив свое собственное гнездовое яйцо, в то время как их ребенок не будет обременен растущим интересом.

Однако неофициальное соглашение — это всего лишь одно. Если ваш сын или дочь хотят взять отпуск для поездки, потеряют работу или возникнут семейные неприятности, это может снизить ваши шансы вернуть все свои деньги.

Официальное юридическое соглашение даст вам большую гарантию того, что ваши деньги будут возвращены. Но это может повлиять на способность вашего ребенка получить ипотеку, потому что ежемесячная выплата ссуды будет рассматриваться как финансовое обязательство, когда какой-либо кредитор проведет проверку доступности.

INVEST IT

После того, как вы полностью или частично погасили ссуду, вы не сможете вернуть деньги. Но могут ли эти деньги быть более полезными для вашей семьи, если их разумно вложить?

Г-жа Сутер говорит: «Если вы вложите деньги в акции и акции Isa, они могут вырасти и превратиться в значительную экономию для будущего вашего ребенка».

При доходности 5% в год после уплаты сборов инвестиции в размере 50 000 фунтов стерлингов превратятся в 63 814 фунтов стерлингов через пять лет и 81 445 фунтов стерлингов через десять лет.

По истечении 30 лет, максимального срока студенческой ссуды, у них будет 216 097 фунтов стерлингов, и долг также будет погашен.

ПОМОГИТЕ ИМ КУПИТЬ

Вместо того, чтобы тратить 50 000 фунтов стерлингов на погашение студенческой задолженности, ваши сбережения можно было бы использовать, чтобы помочь вашему ребенку купить свой первый дом.

Согласно анализу отраслевых данных Savills, в прошлом году средний депозит первого покупателя в Великобритании составил 49 400 фунтов стерлингов.

Это обеспечит первому покупателю дом стоимостью 215 700 фунтов стерлингов. По данным Savills, в ближайшие пять лет средние цены на жилье в Великобритании, за исключением Лондона, вырастут на 15 процентов.

.