Статья удалена — Приёмная на vc.ru

Этот материал был удалён по просьбе автора.

7976 просмотров

{ «author_name»: «Основной велосипед», «author_type»: «self», «tags»: [], «comments»: 29, «likes»: 9, «favorites»: 2, «is_advertisement»: false, «subsite_label»: «claim», «id»: 130641, «is_wide»: true, «is_ugc»: true, «date»: «Fri, 29 May 2020 15:42:25 +0300», «is_special»: false }

{«id»:176317,»url»:»https:\/\/vc.ru\/u\/176317-osnovnoy-velosiped»,»name»:»\u041e\u0441\u043d\u043e\u0432\u043d\u043e\u0439 \u0432\u0435\u043b\u043e\u0441\u0438\u043f\u0435\u0434″,»avatar»:»1861923e-c3fb-9759-9e23-c3037e199140″,»karma»:746,»description»:»»,»isMe»:false,»isPlus»:false,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

{«url»:»https:\/\/booster.osnova.io\/a\/relevant?site=vc»,»place»:»entry»,»site»:»vc»,»settings»:{«modes»:{«externalLink»:{«buttonLabels»:[«\u0423\u0437\u043d\u0430\u0442\u044c»,»\u0427\u0438\u0442\u0430\u0442\u044c»,»\u041d\u0430\u0447\u0430\u0442\u044c»,»\u0417\u0430\u043a\u0430\u0437\u0430\u0442\u044c»,»\u041a\u0443\u043f\u0438\u0442\u044c»,»\u041f\u043e\u043b\u0443\u0447\u0438\u0442\u044c»,»\u0421\u043a\u0430\u0447\u0430\u0442\u044c»,»\u041f\u0435\u0440\u0435\u0439\u0442\u0438″]}},»deviceList»:{«desktop»:»\u0414\u0435\u0441\u043a\u0442\u043e\u043f»,»smartphone»:»\u0421\u043c\u0430\u0440\u0442\u0444\u043e\u043d\u044b»,»tablet»:»\u041f\u043b\u0430\u043d\u0448\u0435\u0442\u044b»}},»isModerator»:false}

Как закрыть карту Сбербанка правильно: кредитную и дебетовую

Вопросы на тему «как закрыть карту Сбербанка» постоянно возникают среди клиентов самого большого банка в России, что свидетельствует о повышении грамотности населения в отношении кредитных и дебетовых карт.

Три важных шага в закрытии карты Сбербанка или о чём говорят первоисточники

Начнём с небольшого, но очень важного уточнения – когда мы говорим о закрытии карточки, то речь идёт о закрытии счёта в Сбербанке (карточного счёта)

В соответствии с договором банковского обслуживания (ДБО) после получения банком заявления о закрытии счета карты, все карты (а также и дополнительные), выпущенные к закрываемому клиентом счету, блокируются, объявляются недействительными и подлежат возврату в банк (п.8.9 ДБО).

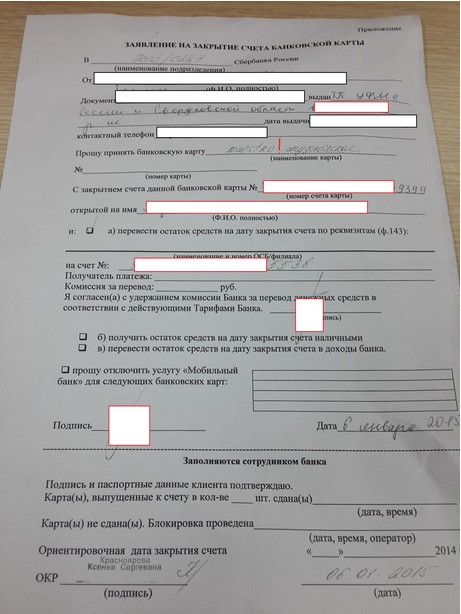

Таким образом, ваш первый шаг в процедуре закрытия – посещение отделения Сбербанка и написание заявления на закрытие счёта карты.

Как видите, вы должны будете возвратить свою карточку её собственнику (Сбербанку), если же вы держатель карт Visa Electron или Maestro (и других карточных продуктов бюджетных категорий), то их в банк можно не сдавать (в соответствии с комментариями на официальном сайте Сбербанка).

Разорвать отношения со Сбербанком вообще очень просто – достаточно расторгнуть договор банковского обслуживания письменным заявлением и согласно п.8.7 ДБО это является основанием для закрытия всех счетов клиента. Но такой способ нам не совсем подходит, так как у клиента может оставаться сберегательные счета, вклады и др.

Читаем договор дальше (п.8.13): закрытие карточного счета не влечет прекращения обязанности клиента погасить перед банком задолженность по счету, в том числе задолженность по оплате комиссий.

Отсюда следует второй шаг

Если банк должен вам (есть остаток по дебетовой карте), то он вам обязуется перечислить деньги на другой счёт или выдать наличностью. Кстати, на выдачу наличных в Сбере есть ограничения.

Если банк должен вам (есть остаток по дебетовой карте), то он вам обязуется перечислить деньги на другой счёт или выдать наличностью. Кстати, на выдачу наличных в Сбере есть ограничения.Не менее важен и третий шаг: получение в отделении Сбербанка справки о закрытии счёта и об отсутствии задолженности по кредиту (подробности и пример такой справки смотрите в этой статье). Лучше если она будет скреплена синей печатью – это уже официальный документ и лучшее доказательство в случае возникновения к вам со стороны банка различных претензий (в виде неоплаченных задолженностей).

Счёт карты считается окончательно закрытым после подачи заявления, погашения всех долгов и комиссий (в том числе овердрафта – см. далее), урегулирования спорных операций (транзакций по карте) в течение 45 (сорока пяти) календарных дней:

- с даты сдачи карты или с даты истечения срока её действия;

- с даты подачи заявления о закрытии карточек платёжных систем Visa Electron или Maestro;

- с даты подачи заявлений об утрате карты.

Обычно по факту закрытия счёта оповещают смс-сообщением.

Закрытие дебетовой карты

Другой момент – это так называемый технический овердрафт, когда дополнительные комиссии банка (смс-информирование, конвертация валют, снятие средств в банкомате) могут «вогнать» ваш счёт в незначительный минус.

Как закрыть кредитную карту Сбербанка

В соответствии с «Условиями выпуска и обслуживания кредитной карты ОАО «СБЕРБАНК РОССИИ» по кредитке срок полного закрытия счёта 30 дней (может быть незначительно увеличен) после погашения всех долгов и подачи заявления:

- с даты сдачи в банк последней действующей карточки, выпущенной к карточному счету;

- с даты сдачи карт с истекшим сроком действия;

- с даты подачи заявления об утрате карты;

- с даты подачи заявления о закрытии моментальных кредиток.

Кредитку моментальную Credit Momentum сдавать в банк не обязательно. По окончанию срока её действия банк выпускает персонализированную карту, привязанную к уже существующему счёту, поэтому если вы этого не желаете, тогда обязательно закрывайте.

Правильное закрытие кредитной карты Сбербанка так же немаловажно, как и дебетовой. Необходимо отключить все платные дополнительные услуги (смс-информирование, возможные страховки, плата за ежегодное обслуживание и др.), чтобы не было непонятно откуда возникших долгов. Необходимо так же отказаться от перевыпуска карточки (банк её вполне может выпустить не новый срок), так как это привести к дополнительным расходам.

Ответы на популярные вопросы

Вопрос: Что делать, если срок действия кредитки Сбербанка оканчивается, а мой кредит по ней не погашен?

Ответ: Если у вас не погашен полностью кредит по карте или вы не успеваете вернуть всю задолженность до окончания срока действия карты (в том числе по Кредитная Моментум), то вам необходимо прийти в Сбербанк и написать заявление о её перевыпуске на новый срок. В этом случае у вас расчётный (карточный) счёт остаётся прежним и все обязательства по кредиту за вами сохраняются.

Вопрос: Как закрыть карту Сбербанка онлайн через интернет?

Ответ: Через интернет в режиме онлайн закрыть дебетовую или кредитную карту не представляется возможным, это делается только при посещении ближайшего офиса банка. Через интернет (через интернет-банк Сбербанк ОнЛ@йн или мобильный банк) можно только заблокировать карточку.

Вопрос: Как закрыть карту Сбербанка в другом городе России?

Ответ: Если вы находитесь в другом городе и не можете посетить офис, в котором был открыт счёт карты, то для вас действия при отказе от карты не поменяются. Вы в том же порядке пишете заявление на закрытие и дополнительно оформляете заявление о переводе средств со счёта вашей дебетовой карты или кредитной на счёт, открытый вами в банке по месту вашего нахождения.

Вопрос: Если я не пользовался карточкой, и захотел её закрыть – снимут ли с меня годовое обслуживание?

Ответ: В соответствии с п 3.7. Условий выпуска и обслуживания дебетовой карты ПАО Сбербанк: “Комиссия за годовое обслуживание карты взимается после осуществления держателем карты первой операции по карте в соответствии с действующими на дату подачи заявления тарифами…”. Таким образом, если вы не проводили по карте ни одной операции (оплата в торговой точке/пополнение счёта), то с вас НЕ СНИМУТ плату за годовое обслуживание в случае закрытия любой сберовской карточки.

Если у вас есть ещё вопросы по процедуре отказа от карты Сбербанка, то задавайте их ниже.

.

Как закрыть карту Почта Банка

Если вас заинтересовало, как закрыть карту Почта Банка, то стоит обратиться в отделение. Данная процедура поможет закрыть карту и счет вместе с ней. Понадобится такое решение может в самых разнообразных ситуациях. Самое главное, что стоит понимать, как отказаться от кредитной карты правильно, чтобы в дальнейшем не возникло никаких проблем.

В каких случаях и когда может потребоваться закрытие карты

Существует несколько ситуаций, в которых клиенты Почта Банка интересуются как отказаться от карты. Наиболее распространенными являются следующие:

- Карта была утеряна или украдена.

- Вышел срок службы карты и нужна новая.

- Клиент решил поменять банк или просто отказаться от своего счета.

- Переезд в другую страну.

Что нужно знать, перед тем как закрыть карту

Прежде, чем узнавать, как закрыть кредитную карту, необходимо понимать, что процедура не пройдет за один день. Вам необходимо оформить заявление на закрытие, затем погасить задолженность, если она есть и только потом карта будет закрыта вместе со счетом. После оформления заявки на получение закрытия вернуть долги придется за несколько дней. Когда будет закрыта карта, только спустя 30 дней банк закрывает и счет. С дебетовой картой процедура закрытия происходит на месте.

Как закрыть дебетовую карту Почта Банка

В ситуации с Почта Банком есть всего пара вариантов для закрытия.

В офисе банка

Клиент может прийти в отделение и сразу обратиться к менеджеру. Тот предоставит возможность заполнить заявление на закрытие. Закрывать дебетовую карту проще, потому что после получения заявления вам нужно только забрать остаток на счету наличными. Затем ваш пластик будет разрезан, а счет аннулируется в течение месяца.

По телефону

Обратившись к сотрудникам банка по горячей линии 8 800 550-07-70, можно связаться напрямую с оператором. Через него получится оформить заявку на получение заявления о закрытии карты. Чтобы закончить процедуру, придется в обязательном порядке посетить ближайшее отделение.

Как закрыть кредитную карту Почта Банка

С кредитными картами закрытие происходит немного сложнее. Процедура такая же как с дебетовыми, но на то, чтобы погасить задолженность, сотрудники Почта Банка дают определенное количество времени.

В офисе банка

Проще всего посетить ближайшее отделение Почта Банка, чтобы сотрудники составили заявку на отказ от карты и счета. Затем выделяется несколько дней для погашения задолженности. Как только все долги вернуться на счет, менеджер банка сможет помочь с полноценным закрытием карты и счета.

Затем выделяется несколько дней для погашения задолженности. Как только все долги вернуться на счет, менеджер банка сможет помочь с полноценным закрытием карты и счета.

По телефону

У банка присутствует горячая линия 8 800 550-07-70, которая работает круглосуточно. Связавшись с оператором, получится заказать заявление на закрытие карты. После этого можно погасить задолженность и после этого останется только посетить отделение банка для завершения процедуры закрытия.

Какие документы необходимы

Чтобы осуществить процедуру закрытия карты и счета, придется предоставить менеджерам банка следующие документы:

- Паспорт или бумаги, подтверждающие личность.

- Заявку на закрытие карты и счета.

- Пластиковую карточку.

Этого вполне достаточно, чтобы сотрудники Почта Банка подтвердили закрытие карточки и аннулировали ваш счет.

Информация для владельцев карт – Запсибкомбанк в Тюмени

Что будет происходить после закрытия кредитной карты, если лимит использован полностью, а карта закроется по сроку без перевыпуска? После закрытия кредитной карты по сроку вы не сможете пользоваться пластиковой картой (рассчитываться картой, обслуживаться в банкомате и т.д.). Кредит трансформируется в обычный кредит — с графиком ежемесячных платежей; возобновления лимита кредита при его частичном или полном погашении — не будет. Гашение кредита в Интернет-Банке доступно до даты закрытия последнего карточного счета у клиента. Подробная информация по гашению кредитов размещена в разделе «Заемщикам» в вопросе «Где и как я могу погашать кредит».Изменятся ли условия по кредитной карте Запсибкомбанка для незарплатного клиента?

Условия по кредитной карте для незарплатного клиента сохранятся, в том числе размер процентной ставки за пользование кредитом. Кредитная карта и кредитный лимит по карте закроются в дату, указанную на лицевой стороне карты, перевыпуска карты не будет.

Могу ли я оформить он-лайн заявку на сайте ВТБ на получение дебетовой карты Банка ВТБ, если в городе нет Банка ВТБ?

Оформление и получение дебетовой карты Банка ВТБ при отсутствии офиса Банка ВТБ в вашем населенном пункте, возможно при условии вашего личного обращения (наличие паспорта обязательно) в офис Запсибкомбанка.

Могу ли я перевести получение заработной платы в Банк ВТБ и что для этого нужно?

Для перевода зарплаты в Банк ВТБ необходимо открыть счет/карту ВТБ в офисе Запсибкомбанка или Банка ВТБ. Написать заявление на перевод заработной платы с приложенными реквизитами счета в Банке ВТБ и передать его в бухгалтерию работодателя заблаговременно, до даты начисления заработной платы.

При наличии действующей пенсионной карты Запсибкомбанка, что-то надо предпринимать или писать какие-то заявления?

Запсибкомбанк выполнит свои обязательства по зачислению пенсии на действующую карту/счет клиента. Для перевода пенсии в Банк ВТБ необходимо подать заявление в Пенсионный Фонд России с реквизитами нового счета, предварительно открытого в Банке ВТБ.

Что будет с картой для льготного проезда на городском транспорте г. Ноябрьск, г. Муравленко и г. Новый Уренгой?

Открытие новых карт и замена ранее выпущенных карт для льготного проезда на городском общественном транспорте г. Ноябрьска (г. Муравленко и г. Новый Уренгой) будет осуществляться Запсибкомбанком до 31.03.2021г. Продолжайте пользоваться картой до даты ее окончания, которая указана на лицевой стороне карты. Об изменении условий обслуживания карт клиенты уведомляются Банком путем размещения информации на сайте Запсибкомбанка.Могу ли я пополнять и/или снимать денежные средства без комиссии в банкоматах ВТБ с дебетовой карты Запсибкомбанка?

Пополнение и снятие наличных денежных средств в банкоматах Банка ВТБ по дебетовым картам возможно без комиссии.

При переводе денежных средств с карты Запсибкомбанка на карту Банка ВТБ будет ли взиматься комиссия?

Если это счета одного клиента, то комиссия не взимается. В остальных случаях комиссия взимается в соответствии с Тарифами по эмиссии и эквайрингу банковских карт.Зарплатную карту Запсибкомбанка по истечению срока ее действия автоматически перевыпустят на новую?

Да, зарплатная карта будет перевыпущена автоматически.

Если пенсионная карта Мир Запсибкомбанка заканчивается через 5 лет, какой крайний срок для перехода в Банк ВТБ?

Вы сможете пользоваться пенсионной картой до окончания срока ее действия.

Я получаю алименты на карту Запсибкомбанка, карта действительна еще 2 года. Мне можно остаться на этой карте до конца срока или можно сразу сделать так, чтоб алименты приходили на карту ВТБ (она у меня уже открыта)?

Вам доступны оба указанные вами варианта.

В какой срок мне нужно поменять карту, выпущенную в рамках зарплатного проекта и другую дебетовую карту Запсибкомбанка, на карты Банка ВТБ.

Карта, выпущенная в рамках зарплатного проекта в Запсибкомбанке, по окончанию срока действия будет перевыпущена автоматически. Другая дебетовая карта закончится по сроку, указанному на ее лицевой стороне без перевыпуска. Оформить и получить карты Банка ВТБ вы можете в любое удобное вам время, обратившись в офис Запсибкомбанка или офисы Банка ВТБ.

Если я получаю заработную плату на карту Запсибкомбанка, могу ли я обслуживаться как зарплатник в офисе Банка ВТБ: перевыпустить карту, открыть вклад, взять кредит?

На текущий момент вы являетесь зарплатным клиентом Запсибкомбанка. В Банке ВТБ вы сможете открыть карту, вклад и оформить кредит, как незарплатный клиент. Для получения возможности оформить продукты Банка ВТБ на условиях зарплатного клиента Банка, вам потребуется открыть счет/карту в ВТБ и предоставить реквизиты для зачисления своей заработной платы в бухгалтерию работодателя.

Останется ли овердрафт по зарплатной карте Запсибкомбанка?

В период срока действия зарплатной карты, выпущенной в рамках зарплатного проекта, и при условии поступления на неё заработной платы – овердрафт будет действовать и Вы сможете им пользоваться.

Где я могу закрыть карту Запсибкомбанка?

Закрыть карту/ карточный счет Запсибкомбанка вы можете лично в любом офисе Запсибкомбанка.

Как управлять сервисом «Мобильный Банк», если офис Банка закрыт?

- — Подключить Мобильный Банк можно самостоятельно через Интернет-Банк и Мобильное приложение, либо обратиться в Службу поддержки клиентов Банка по телефону 8-800-100-5005.

- — Изменить ранее указанные сведения сервиса Мобильный Банк: номера мобильных телефонов, пароли для пользования сервисом можно самостоятельно через Интернет-Банк и Мобильное приложение, в офисе Банка ВТБ (ПАО), в котором присутствует сотрудник Запсибкомбанка.

- — Отключить Мобильный Банк можно самостоятельно через Интернет-Банк и Мобильное приложение, либо обратиться в Службу поддержки клиентов Банка по телефону, а также путем отправки соответствующего SMS-сообщения для отключения Мобильного Банка, в офисе Банка ВТБ (ПАО), в котором присутствует сотрудник Запсибкомбанка.

Как управлять сервисом «SMS-информирование», если офис Банка закрыт?

Подключить сервис «SMS -информирование» возможно только путем обращения держателя карты в Службу поддержки клиентов по телефону 8-800-100-5005. Отключить сервис, изменить номер мобильного телефона для сервиса можно путем обращения держателя карты в Службу поддержки клиентов (по телефону 8-800-100-5005) или посетив офис Банка ВТБ (ПАО), в котором присутствует сотрудник Запсибкомбанка.

Как управлять сервисом «Интернет-Банк», если офис Банка закрыт и нет банкомата Банка в моем городе?

- — Изменить логин/пароль к сервису Интернет-Банк можно самостоятельно в сервисе Интернет-Банк в разделе настроек, в офисе Банка ВТБ (ПАО), в котором присутствует сотрудник Запсибкомбанка, а также восстановить пароль для сервиса можно в Мобильном приложении.

- — Изменить номер телефона для Интернет-Банка, а также отключить Интернет-Банк возможно в офисе Банка ВТБ (ПАО), в котором присутствует сотрудник Запсибкомбанка.

- — Подключить сервис Интернет-Банк возможно только в офисе Запсибкомбанка либо в банкомате Банка.

- — Приостановить сервис Интернет-Банк можно путем обращения в Службу поддержки клиентов по телефону 8-800-100-5005.

- — Возобновить ранее приостановленный сервис Интернет-Банк возможно только в офисе Запсибкомбанка.

Как закрыть кредитную карту Сбербанка: описание процедуры

Для россиян кредитные карточки становятся спасением в трудных жизненных ситуациях. Многие соглашаются взять кредитку в дополнение, «на всякий случай». Как закрыть кредитную карту в Сбербанке, чтобы не остаться его должником? Для этого предусмотрена специальная процедура, требующая четкого выполнения всех требований.

При выдаче займа банк подсчитывает не только доходы, но и расходы будущего заемщикаЗачем нужно закрывать кредитную карту

У клиента Сбербанка может быть несколько причин, побуждающих его деактивировать кредитку:

- Карточка утеряна, украдена и ее пришлось заблокировать.

- После выплаты задолженности отпала необходимость в использовании заемных средств. Или более веская причина – человек убедился, что наличие кредитки постепенно «засасывает» его в долги.

- Условия обслуживания карточного продукта перестали удовлетворять ее владельца.

- Карточка изначально не нужна была клиенту, и он ею не пользовался. Кредитку попросту «навязали» сотрудники банка в дополнение к другому банковскому продукту. Чаще всего, такая ситуация возникает с карточками мгновенной выдачи.

Почему необходимо обязательно аннулировать кредитки, которыми клиент не пользуется? Подобная безответственность может стать причиной отказа в кредите или предоставлении банком меньшей, чем хотелось суммы. При выдаче займа банк подсчитывает не только доходы, но и расходы будущего заемщика. А к последним относятся и платежи по кредитным карточкам. Кредитор считает, что клиент в любой момент может активировать кредитку и получить заемные средства. Когда банковское учреждение производит расчет при выдаче ипотеки, оно вычитает из доходов будущего заемщика примерно 10% от суммы кредитного лимита, уменьшая этим размер кредита. Следовательно, неиспользуемые кредитки лучше закрыть, особенно, если вы планируете ипотеку или любой крупный заем.

А к последним относятся и платежи по кредитным карточкам. Кредитор считает, что клиент в любой момент может активировать кредитку и получить заемные средства. Когда банковское учреждение производит расчет при выдаче ипотеки, оно вычитает из доходов будущего заемщика примерно 10% от суммы кредитного лимита, уменьшая этим размер кредита. Следовательно, неиспользуемые кредитки лучше закрыть, особенно, если вы планируете ипотеку или любой крупный заем.

Если клиент не пользовался кредитной карточкой, просто выбросить ее и забыть о ней не получится. Дело не в куске пластика, а в карточном счете: его нужно обязательно закрыть. Для банка-эмитента основанием прекращения действия карточного продукта является расторжение договора. Даже на заблокированный пластик продолжают начисляться проценты за использование банковских средств.

Точно так же нужно поступить, если у карточки заканчивается срок действия. Если владелец продукта не напишет заявление об отказе от перевыпуска карты, то банк может автоматически продлить срок ее действия (такая опция предусмотрена не для всех продуктов). И карточный счет останется действующим.

Чтобы избежать накопления долга, нужно знать, как правильно закрыть кредитную карту Сбербанка.

Процедура закрытия кредитной карточки

Процедура деактивации карточного счета проходит в 3 этапа:

- Погашение имеющегося долга. Кредитка деактивируется только при нулевом балансе. Если по условиям договора предусмотрена комиссия за годовое обслуживания, ее потребуется оплатить до закрытия. Информацию об этом лучше выяснить в подразделении банка, поскольку эти сведения в Личном кабинете Сбербанк Онлайн могут отражаться только в начале платежного периода.

- Подача заявление на расторжение договора и закрытие карточного счета. Все это можно сделать только при личном посещении банка. Процедуру нельзя провести по телефону или в интернет-банке.

Желательно обращаться в то же отделение, где оформлялся карточный продукт. При себе нужно иметь договор, кредитку и паспорт. Если в рамках предоставляемого лимита к основной карточке были выпущены на членов семьи дополнительные карточки, то их также нужно предоставить в отделение. Не забудьте отключить дополнительные платные услуги (сервис смс-уведомлений, перевыпуск и др.). В банке необходимо заполнить форму заявления и отдать карты банковскому сотруднику для уничтожения. При наличии долга клиент получает выписку со счета. Задолженность можно оплатить прямо здесь, через операционную кассу. Проследите, чтобы сотрудник банка при вас разрезал пластик.

Желательно обращаться в то же отделение, где оформлялся карточный продукт. При себе нужно иметь договор, кредитку и паспорт. Если в рамках предоставляемого лимита к основной карточке были выпущены на членов семьи дополнительные карточки, то их также нужно предоставить в отделение. Не забудьте отключить дополнительные платные услуги (сервис смс-уведомлений, перевыпуск и др.). В банке необходимо заполнить форму заявления и отдать карты банковскому сотруднику для уничтожения. При наличии долга клиент получает выписку со счета. Задолженность можно оплатить прямо здесь, через операционную кассу. Проследите, чтобы сотрудник банка при вас разрезал пластик. - Получение документа о закрытии карточки. После подачи заявления должно пройти 45 дней, чтобы счет был аннулирован. Банк выдает справку, что клиент не имеет задолженности. Рекомендуем в первый день платежного периода проверить в своем личном кабинете интернет-банка, что у вас нулевой баланс.

Как закрыть кредитную карту с долгом в Сбербанке

Намного сложнее процедура закрытия при наличии просрочек в платежах. Просрочки могут возникнуть по разным причинам:

- держатель пластика не делает выплаты;

- пользователь не вложился в грейс-период и не внес минимальный платеж;

- сумма минимального платежа меньше требуемой.

Аннулировать счет будет невозможно до тех пор, пока не будет выплачена задолженность в полном объеме. Ее размер указывается в выписке, предоставляемой на конец расчетного периода. В сумму долга войдет сумма основного долга, проценты по нему, просроченная задолженность, пени, штрафы и неустойки. При подаче заявления клиент предоставляет квитанцию о выплате долга.

Уплачивать задолженность лучше всего вначале платежного периода, поскольку на эту дату указывается точная сумма платежа. Если это делать в другое время, то на начало следующего периода нужно перепроверить, нет ли остатка по долгу. Сделать это можно на момент закрытия карты. Внести неучтенный остаток долга можно в кассе банка на карточный счет, поскольку он будет действителен еще 45 дней после оформления заявления.

Сделать это можно на момент закрытия карты. Внести неучтенный остаток долга можно в кассе банка на карточный счет, поскольку он будет действителен еще 45 дней после оформления заявления.

Если на карточном счете будет переплата или остаются личные средства клиента, деньги переводят на другой его счет.

Как закрыть счет украденной кредитки

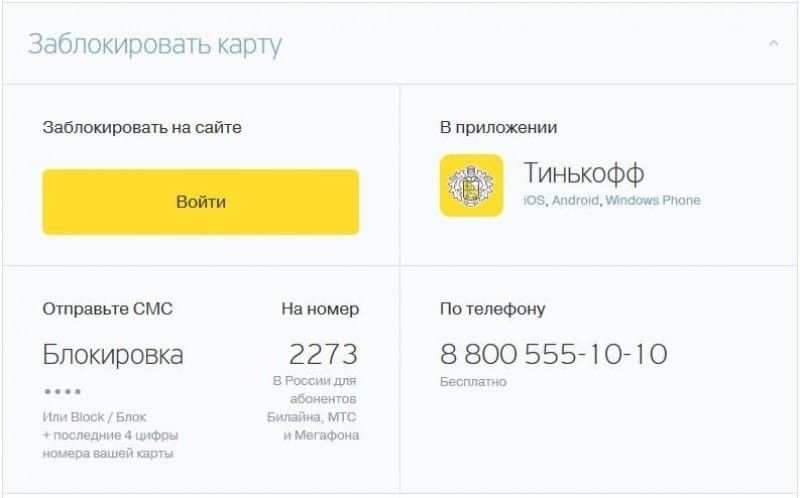

Ошибочно думать, что при краже или утере кредитки можно не беспокоиться: ведь на ней нет ваших личных денег. Как и для дебетовой карточки здесь нужно действовать оперативно. Первым делом надо заблокировать украденный или утерянный пластик любым способом:

- Позвонить на номер 900 и, выбрав нужную клавишу, осуществить блокировку.

- Воспользоваться интернет-банком. В Личном кабинете Сбербанк Онлайн выбрать нужную карточку и нажать на «Заблокировать».

- Обратиться с паспортом в отделение банка и написать заявление о блокировке карточного продукта.

Если пластик был украден, дополнительно нужно написать заявление в полицию о краже. Копия заявления понадобиться позже, когда потребуется деактивировать кредитку.

При подаче заявления клиент предоставляет квитанцию о выплате долгаПочему нужна такая оперативность? Пока карточный продукт числиться за вами, вы продолжаете нести кредитные обязательства по ней. И если карточку быстро не заблокировать, воры могут воспользоваться кредитным лимитом, а долг придется выплачивать вам.

Стоит знать, что при блокировке карточного счета проценты по использованию заемных средств будут начисляться по-прежнему. Поэтому после блокировки нужно сразу же провести процедуру закрытия. Насколько быстро это произойдет, зависит от наличия долга по кредитке. Независимо от того, каким образом он возник, выплачивать его будет картодержатель. Проще всего погасить небольшую задолженность. Если сумма крупная и у заемщика нет денег на ее погашение, то процедура затянется, и банк может подать иск в суд. А там клиенту придется доказывать факт кражи и собственную непричастность в использовании заемных средств. Заранее предугадать решение суда по этому вопросу невозможно.

Заранее предугадать решение суда по этому вопросу невозможно.

Проверка статуса закрытия кредитной карты

Чаще всего банк отправляет СМС-сообщение о закрытии карточного счета. Но лучше не лениться и посетить банковское отделение, чтобы получить специальную справку, подтверждающую отсутствие долга. Особенно в том случае, если он был и его нужно было оплатить. Для чего нужна эта справка? Для вашего спокойствия в дальнейшем. Документ подтверждает тот факт, что банк не имеет к вам никаких претензий. Справку нужно хранить 3 года.

Заключение

Процедура закрытия кредитной карты в Сбербанке довольно простая, если погашена задолженность. Чтобы дальше не «капали» проценты за использование кредитного лимита, лучше ускорить процедуру. Она считается завершенной, если банковское учреждение предоставило официальное доказательство закрытия долга.

- Поделиться

- Нравится

- Твитнуть

- Класс!

- Нравится

Тарифы и условия обслуживания

Фамилия

Имя

Отчество

Дата рождения

Мобильный телефон +7

Электронная почта

МоскваСанкт-ПетербургАлтайский край, БарнаулАмурская область, БлаговещенскАрхангельская область, АрхангельскАстраханская область, АстраханьБелгородская область, БелгородБелгородская область, Старый ОсколБрянская область, БрянскВладимирская область, ВладимирВладимирская область, Гусь-ХрустальныйВладимирская область, КовровВладимирская область, МуромВолгоградская область, ВолгоградВолгоградская область, ВолжскийВолгоградская область, КамышинВолгоградская область, МихайловкаВологодская область, ВологдаВологодская область, ЧереповецВоронежская область, ВоронежЕврейская автономная область, БиробиджанЗабайкальский край, БорзяЗабайкальский край, ЧитаИвановская область, ИвановоИвановская область, КинешмаИркутская область, АнгарскИркутская область, ИркутскИркутская область, Усть-КутКалининградская область, КалининградКалужская область, КалугаКемеровская область, КемеровоКемеровская область, Ленинск-КузнецкийКемеровская область, НовокузнецкКировская область, КировКостромская область, КостромаКраснодарский край, АрмавирКраснодарский край, КраснодарКраснодарский край, НовороссийскКраснодарский край, СочиКрасноярский край, ЕнисейскКрасноярский край, ЖелезногорскКрасноярский край, КрасноярскКрасноярский край, МинусинскКурская область, КурскЛенинградская область, КиришиЛипецкая область, ЛипецкМосковская область, БалашихаМосковская область, Власиха (поселок)Московская область, ВоскресенскМосковская область, ДмитровМосковская область, ЖелезнодорожныйМосковская область, ЗеленоградМосковская область, КоломнаМосковская область, КоролевМосковская область, КрасногорскМосковская область, КраснознаменскМосковская область, ЛюберцыМосковская область, Наро-ФоминскМосковская область, ОдинцовоМосковская область, ПодольскМосковская область, РеутовМосковская область, Сергиев ПосадМосковская область, СерпуховМосковская область, СолнечногорскМосковская область, ХимкиМосковская область, ШаховскаяМосковская область, ЩелковоМосковская область, ЭлектростальМурманская область, МурманскНижегородская область, АрзамасНижегородская область, БорНижегородская область, ДзержинскНижегородская область, КстовоНижегородская область, Нижний НовгородНижегородская область, СаровНовгородская область, Великий НовгородНовосибирская область, НовосибирскОмская область, ОмскОренбургская область, БузулукОренбургская область, ОренбургОренбургская область, ОрскОренбургская область, Соль-ИлецкОренбургская область, ЯсныйОрловская область, ОрелПензенская область, ПензаПермский край, ПермьПриморский край, ВладивостокПриморский край, НаходкаПриморский край, УссурийскПсковская область, ПсковРеспублика Адыгея, МайкопРеспублика Башкортостан, СтерлитамакРеспублика Башкортостан, УфаРеспублика Бурятия, Улан-УдэРеспублика Дагестан, МахачкалаРеспублика Кабардино-Балкария, НальчикРеспублика Карачаево-Черкесия, ЧеркесскРеспублика Карелия, ПетрозаводскРеспублика Коми, СыктывкарРеспублика Марий Эл, Йошкар-ОлаРеспублика Саха (Якутия), ЯкутскРеспублика Северная Осетия-Алания, ВладикавказРеспублика Татарстан, АльметьевскРеспублика Татарстан, КазаньРеспублика Татарстан, Набережные ЧелныРеспублика Татарстан, НижнекамскРеспублика Тыва (Тува), КызылРеспублика Удмуртия, ИжевскРеспублика Хакасия, АбаканРеспублика Чечня, ГрозныйРеспублика Чувашия, НовочебоксарскРеспублика Чувашия, ЧебоксарыРостовская область, БатайскРостовская область, ГуковоРостовская область, Каменск-ШахтинскийРостовская область, НовочеркасскРостовская область, Ростов-на-ДонуРостовская область, ТаганрогРостовская область, ШахтыРязанская область, КасимовРязанская область, РязаньСамарская область, НовокуйбышевскСамарская область, СамараСамарская область, СызраньСамарская область, ТольяттиСаратовская область, СаратовСаратовская область, ЭнгельсСвердловская область, ЕкатеринбургСвердловская область, Каменск-УральскийСвердловская область, Нижний ТагилСмоленская область, СмоленскСтавропольский край, ПятигорскСтавропольский край, СтавропольТамбовская область, ТамбовТверская область, ТверьТомская область, СеверскТомская область, ТомскТульская область, НовомосковскТульская область, ТулаТюменская область, ТюменьУльяновская область, ДимитровградУльяновская область, УльяновскХабаровский край, Комсомольск-на-АмуреХабаровский край, ХабаровскХанты-Мансийский автономный округ, НижневартовскХанты-Мансийский автономный округ, СургутЧелябинская область, ЗлатоустЧелябинская область, КарталыЧелябинская область, КопейскЧелябинская область, КоркиноЧелябинская область, КыштымЧелябинская область, МагнитогорскЧелябинская область, МиассЧелябинская область, ЧелябинскЧелябинская область, ЮжноуральскЯмало-Ненецкий автономный округ, Новый УренгойЯмало-Ненецкий автономный округ, Тарко-СалеЯрославская область, РыбинскЯрославская область, Ярославль Местоположение

Номер заявки

На что влияет кредитная история – мнение специалистов

10:0113. 03.2021

03.2021

(обновлено: 09:53 15.03.2021)

117420

CИМФЕРОПОЛЬ, 13 мар – РИА Новости Крым. Сегодня кредитная история (КИ) является одним из главных критериев в оценке банком платежеспособности заемщика. Положительная КИ существенно увеличивает шансы на получение заемных средств. Кроме того, высокий кредитный рейтинг позволяет заемщику быстрее получить одобрение заявки.

КИ и БКИ

Бюро кредитных историй (БКИ) хранит данные о заемщиках – непогашенных кредитных обязательствах, просрочках, задолженностях – в течение 10 лет с момента внесения последней записи. Поэтому вне зависимости от того, собираетесь ли вы сейчас брать кредит или нет, необходимо позаботиться о качестве своей кредитной истории.

При рассмотрении заявки на получение ипотеки, потребительского кредита, автокредита или кредитной карты специалисты в первую очередь обращаются в БКИ. И если вы вдруг получили отказ или же одобрение, но под более высокий процент, необходимо самостоятельно проверить свою КИ на предмет непогашенных задолженностей. Это можно сделать через портал Госуслуг или обратившись непосредственно в БКИ.Ипотечный рынок в Крыму побил прошлые рекорды и продолжает растиПо словам специалистов, бывают ситуации, когда финансовые учреждения по каким-либо причинам не сообщают в БКИ о закрытии кредита. Или же информация в базе данных еще не успела обновиться. В результате человек может получить отказ в получении очередного займа, так как на нем «висят» старые долги. В случае ошибки необходимо написать заявление в БКИ, приложив доказательства отсутствия долга: квитанции об оплате кредита, заявление на расторжение счета — все, что докажет ошибку банка, передавшего неверные сведения.

Вторая распространенная причина отказа благонадежным заемщикам – слишком высокий уровень кредитной нагрузки. Этот показатель является вторым по значимости при принятии решения о предоставлении заемных средств. По словам специалистов, оптимальный объем ежемесячных выплат по кредитам — не превышающий 30-35% доходов.

Кредит и карта

Прежде чем обратиться за получением займа, лучше проконсультироваться со специалистом банка. В зависимости от цели, он предложит наиболее оптимальный вариант займа: карту, кредит наличными или ипотечное кредитование. Кроме того, каждый банк располагает целым пакетом различных программ и специальных предложений.

Например, для покупки бытовой техники или личных вещей вам предложат не брать кредит, а оформить кредитную карту. Кредитки позволяют не только получить обратно часть потраченных денег в виде кэшбека, но и воспользоваться так называемым «льготным периодом», в течение которого клиент не выплачивает проценты за использованные средства. Таким образом, вовремя вернув деньги банку, можно существенно сэкономить. Важно знать, что зачастую лимит по карте и процентную ставку банки регулируют исходя из КИ клиента. Поэтому крайне нежелательно допускать даже минимальные просрочки выплат.

Самозанятые в Крыму смогут получить кредит по льготной ставкеВ случае с автокредитом банковский работник сможет подобрать оптимальный вариант: целевой автокредит или потребительский кредит наличными, и подскажет, как снизить кредитную нагрузку. Решение по вашей заявке будет вынесено максимально быстро, но банк, в первую очередь, будет смотреть вашу КИ.

Депозит

Но более всего платежеспособность заемщика учитывается при выдаче ипотеки: это длинные обязательства, и банку крайне важно оценить дисциплинированность клиента. Чтобы иметь больше шансов на одобрение заявки на получение ипотечного займа, необходимо показать, что вы умеете обращаться с деньгами. Для этого специалисты советуют открыть сберегательный счет – депозит – и регулярно пополнять его даже небольшими суммами. В этом есть два положительных аспекта: во-первых, вы создадите подушку безопасности, которая будет ежемесячно увеличиваться; во-вторых, банковский сотрудник увидит, что вы зарабатываете достаточно, чтобы откладывать. Для большинства кредитных организаций это знак того, что вы сможете выполнить взятые обязательства.

Для большинства кредитных организаций это знак того, что вы сможете выполнить взятые обязательства.

Как закрытие счета кредитной карты из-за бездействия повлияет на вашу оценку

Независимо от того, есть ли у вас одна кредитная карта или несколько, могут быть случаи, когда вы не используете определенную кредитную карту какое-то время. К сожалению, вы можете получить письмо по почте о том, что компания закрывает вашу кредитную карту из-за бездействия, если вы не используете определенную карту в течение длительного периода времени.

На первый взгляд, это не кажется большим делом.В конце концов, если вы не использовали карту, это не имеет значения, верно? К сожалению, закрытие кредитной карты по любой причине может привести к падению вашего кредитного рейтинга.

Вот почему и что вы можете с этим поделать.

Уменьшится ли мой кредитный рейтинг, если мой счет будет закрыт по причине неиспользования?

Существует большая вероятность того, что ваш кредитный рейтинг снизится, если ваш счет будет закрыт из-за бездействия, особенно если закрытая карта является одной из ваших старых кредитных карт или у вас есть остатки на кредитных картах.

Закрытый кредитный счет может повлиять на три из пяти категорий, определяющих ваш кредитный рейтинг, включая суммы задолженности, длину кредитной истории и кредитный баланс.

Закрытие карты ухудшает использование кредита

Во-первых, закрытие кредитной карты может отрицательно повлиять на часть суммы задолженности, которая составляет 30% вашего кредитного рейтинга. Закрытие кредитной линии уменьшит ваш общий доступный кредит. Если у вас есть остаток на любой из ваших других кредитных карт, это существенно увеличит коэффициент использования кредита, который представляет собой ваш непогашенный остаток, деленный на ваши общие кредитные лимиты.

Допустим, у вас есть задолженность по кредитной карте на сумму 5000 долларов и общий лимит по всем кредитным счетам составляет 20 000 долларов. Таким образом, коэффициент использования кредита составит 25%. Однако, если карта с балансом 0 долларов, но кредитной линией на 8000 долларов была закрыта из-за бездействия, у вас теперь будет 5000 долларов долга и только 12000 долларов в общих кредитных лимитах. Это повысит коэффициент использования кредита почти до 42%, что может повредить вашему кредитному рейтингу.

Таким образом, коэффициент использования кредита составит 25%. Однако, если карта с балансом 0 долларов, но кредитной линией на 8000 долларов была закрыта из-за бездействия, у вас теперь будет 5000 долларов долга и только 12000 долларов в общих кредитных лимитах. Это повысит коэффициент использования кредита почти до 42%, что может повредить вашему кредитному рейтингу.

Закрытие карты снижает длину вашего кредита

Закрытие неактивной учетной записи может повредить вашей кредитной истории, которая влияет на 15% вашей оценки.Если закрытая карта является одной из ваших старых кредитных карт, это может снизить средний возраст ваших учетных записей, что снизит вашу оценку.

Кроме того, если это ваш самый старый кредитный счет, это может еще больше повлиять на ваш счет, поскольку формула скоринга обычно учитывает и самую старую кредитную линию.

Закрытие карты ухудшает ваш кредитный микс

Наконец, закрытие учетной записи кредитной карты из-за бездействия также может повредить часть вашего кредитного баланса в вашем кредитном рейтинге.

Если бы у вас была только одна кредитная карта, закрытие этой карты привело бы к нулю открытых возобновляемых кредитных счетов, что может негативно повлиять на ваш набор кредитов, который составляет 10% вашей оценки FICO.

Какие компании закрывают счета за неиспользование?

Все компании, выпускающие кредитные карты, имеют право закрыть вашу учетную запись из-за бездействия и не уведомлять вас о том, что они это делают. Эмитенты кредитных карт могут принимать во внимание множество факторов при принятии решения о сохранении вашей учетной записи, даже если она неактивна.

Например, клиент, у которого есть много активных счетов с большими остатками в учреждении, может иметь возможность держать неактивную кредитную карту открытой дольше, чем клиент, у которого есть только счет кредитной карты, который не использовался в течение многих лет.

Тем не менее, лучше не рисковать закрытием из-за бездействия. Вы можете сделать это, выплачивая небольшую сумму со своего счета каждые несколько месяцев и полностью выплачивая ее при получении выписки.

Вы можете сделать это, выплачивая небольшую сумму со своего счета каждые несколько месяцев и полностью выплачивая ее при получении выписки.

Если вы ищете кредитную карту, которую хотите использовать, обратите внимание на бонусные кредитные карты, такие как Discover it® Cash Back или Chase Freedom Flex℠.

Что делать, если вы получили уведомление о закрытии вашего счета?

Если вы получили уведомление, что ваш счет будет закрыт, попробуйте позвонить в компанию-эмитент кредитной карты, чтобы узнать, пересмотрят ли они вопрос о закрытии и сохранят ли ваш счет открытым.В некоторых случаях они позволят вам оставить карту открытой, но в других случаях их решение является окончательным.

Если компания, выпускающая кредитную карту, решит отменить свое решение и оставить ваш счет открытым, убедитесь, что вы сняли с карты какую-либо сумму, чтобы показать им, что собираетесь использовать ее снова. Если они решат навсегда закрыть вашу учетную запись, вот несколько вещей, которые вы можете сделать, чтобы попытаться улучшить свой кредитный рейтинг.

Что мне делать, если мой кредитный рейтинг падает?

Если ваш счет падает из-за закрытия неактивной учетной записи, вам следует сосредоточиться на вещах, которые могут помочь увеличить ваш счет.

Своевременно выплачивать долги

Самое важное, что вы можете сделать, это убедиться, что вы производите все платежи вовремя, так как это отвечает за 35% вашего кредитного рейтинга.

Уменьшите использование кредита

Затем попробуйте уменьшить коэффициент использования кредита, чтобы получить как можно больше баллов в доле от суммы вашего балла, которая составляет 30%.

Держите другие счета открытыми

После этого постарайтесь держать остальные свои счета открытыми, чтобы сохранить свою кредитную историю, которая составляет 15% вашего счета, как можно дольше.Просто убедитесь, что это не стоит вам денег.

Хотя сочетание кредитов составляет 10% вашей оценки, не подавайте заявку на получение ссуды, чтобы попытаться увеличить эту часть вашей оценки. Вместо этого подавайте заявку только на те ссуды, которые вам действительно нужны, и эта часть вашего счета со временем будет расти. Наконец, избегайте подачи заявки на новый кредит, за исключением случаев, когда необходимо поддерживать последние 10% вашего кредитного рейтинга, новый кредит, на как можно более высоком уровне.

Следует ли мне аннулировать свою кредитную карту, если я ею не пользуюсь?

Теперь, когда вы знаете, что компании-эмитенты кредитных карт могут закрыть вашу учетную запись, если она не используется, следует ли вам заранее закрыть свою кредитную карту?

В большинстве случаев вам следует стараться держать свою кредитную карту открытой, чтобы избежать негативного влияния на ваш кредитный рейтинг.Вы можете сделать это, настроив автоматическую подписку на своей карте, такую как ежемесячный членский взнос Netflix. Затем сделайте напоминания в своем календаре, чтобы избежать пропущенных платежей, или запланируйте автоматические платежи, чтобы не платить проценты и комиссии, сохраняя при этом активную карту.

Если с вашей кредитной карты взимается годовая комиссия, и вы не используете карту или какие-либо преимущества, которые она предлагает, обычно имеет смысл закрыть карту, а не платить годовую плату. Вы можете увидеть падение своего кредитного рейтинга, но нет смысла продолжать платить год за годом только за свой кредитный рейтинг.

Сводка

Даже если для вас это не имеет смысла, у банков есть веские причины закрывать неактивные счета кредитных карт. Каждый открытый счет стоит денег банка. Если вы не собираетесь списывать средства со своей карты, банк не будет получать от вас никаких доходов. В конце концов, закрытие неактивной учетной записи — это бизнес-решение.

Теперь, когда вы знаете, что банки могут закрывать и закрывают неактивные счета, убедитесь, что вы держите свои счета активными, чтобы избежать потенциального ущерба для вашего кредитного рейтинга.

Подробнее

Закрытие кредитной карты: 7 вещей, которые нужно сделать перед закрытием кредитной карты

Первое последствие отсутствия одной кредитной карты: ваш коэффициент использования кредита (CUR) увеличится.Кредитная карта — один из наиболее распространенных способов оплаты в цифровом мире, в котором мы живем. Эта карта позволяет оплачивать все виды покупок как офлайн, так и онлайн. Он предоставляет в определенных пределах беспроцентный кредит при условии, что вы оплачиваете платежи по карте в том же платежном цикле.Вы также получаете вознаграждения, скидки и предложения через свою карту.

Из-за этих удобств многие люди владеют несколькими кредитными картами разных банков. Это позволяет им получить доступ к ряду преимуществ, а также к более высокому общему пределу расходов. Однако владение несколькими картами может быть сложной задачей для некоторых людей, и, следовательно, они могут стремиться иметь меньшее количество карт. Конечно, вам следует закрыть любую учетную запись, которую вы считаете неудобной для ваших финансов. Но для этого вам нужно следовать процессу, и вы также должны учитывать последствия закрытия кредитной карты.

Давайте посмотрим на последствия, а также на то, что вам нужно сделать при закрытии счета кредитной карты.

1. Ваш коэффициент использования кредита увеличится

Первое последствие того, что у вас не хватает одной кредитной карты: ваш коэффициент использования кредита (CUR) увеличится. CUR — это процент от доступного кредита, который вы тратите. Высокий CUR вредит вашему кредитному рейтингу, что увеличивает процентные ставки, которые вы платите по своим кредитам. Давайте разберемся в этом лучше. Допустим, у вас есть две карты с лимитом расходов в 1 лакх каждая, что дает вам общий лимит в 2 лакха.Вы тратите 25 000 рупий на карту каждый месяц, что означает, что вы тратите в общей сложности 50 000 рупий из 2 лакхов, или 25% от общего лимита. Теперь предположим, что вы закрыли одну карту и потратили 50 000 рупий на оставшуюся карту. Это повысит ваш CUR до 50%, что в идеале должно находиться в диапазоне 20-30%. Следовательно, закрытие карты означает более высокий CUR. Это можно исправить, либо потратив меньше средств на существующую карту, либо попросив банк увеличить лимит расходов — это произойдет только по усмотрению банка.

Это повысит ваш CUR до 50%, что в идеале должно находиться в диапазоне 20-30%. Следовательно, закрытие карты означает более высокий CUR. Это можно исправить, либо потратив меньше средств на существующую карту, либо попросив банк увеличить лимит расходов — это произойдет только по усмотрению банка.

2. Возраст вашего кредитного счета упадет

Это второе последствие, которое также может повлиять на ваш кредитный рейтинг. Возраст вашего кредитного счета имеет большое влияние на расчет вашего кредитного рейтинга. Чем старше ваша учетная запись, тем выше ее вклад в вашу оценку. Старая кредитная линия свидетельствует о том, что вы были ответственным заемщиком в течение этого периода и, следовательно, кредитоспособны, а это означает, что вы имеете более высокий кредитный рейтинг и имеете право на лучшие предложения ссуды и кредитной карты.Следовательно, вам следует внимательно подумать о последствиях закрытия кредитной карты, которой вы владеете много лет. Потеря старого кредитного счета может незначительно снизить ваш кредитный рейтинг. С другой стороны, потеря недавней кредитной карты может не сильно повлиять на ваш кредитный рейтинг. Если вас беспокоят проблемы с кредитной картой, такие как высокая годовая комиссия или низкий лимит расходов, обратитесь в свой банк за решением, а не закрывайте счет сразу.

3. Погасите свои ожидающие вознаграждения

Теперь, если вы решили закрыть свой счет кредитной карты, давайте начнем процесс.Среди множества преимуществ кредитной карты — бонусные баллы, которые можно обменять на кэшбэк, скидки, купоны, продукты или услуги через торговых партнеров вашего банка. Часто люди не обращают внимания на то, сколько бонусных баллов они накопили за годы использования. Поэтому, прежде чем сбросить карту, убедитесь, что вы погасили свои баллы. Вы можете посетить веб-сайт банка и каталог вознаграждений, чтобы выбрать продукты или услуги для покупки в обмен на бонусные баллы.

4. Выплата всех сборов

Затем убедитесь, что на вашем счете кредитной карты нет сборов. Вы не можете закрыть счет кредитной карты с незавершенными платежами. Эти незавершенные платежи также повлекут за собой пени и штрафы за просрочку платежа. Если вы переводите баланс своей карты на новую карту, потому что у вас нет ликвидности для оплаты взносов, свяжите текущий банк с новым банком, чтобы упростить перевод в соответствии с их обязательным процессом.

Вы не можете закрыть счет кредитной карты с незавершенными платежами. Эти незавершенные платежи также повлекут за собой пени и штрафы за просрочку платежа. Если вы переводите баланс своей карты на новую карту, потому что у вас нет ликвидности для оплаты взносов, свяжите текущий банк с новым банком, чтобы упростить перевод в соответствии с их обязательным процессом.

5. Убедитесь, что на карте нет постоянных инструкций.

Обязанность постоянного платежного поручения — это когда вы, как владелец карты, проинструктировали свой банк производить регулярные платежи со своего счета.Эти платежи могут быть онлайн-подписками, EMI или даже платежами за коммунальные услуги. Все эти инструкции нужно отменить. Вы не хотите, чтобы с вашей карты были списаны новые платежи, пока вы пытаетесь списать платежи, чтобы закрыть счет. Поэтому убедитесь, что эти постоянные инструкции отменены, и в идеале подождите месяц, чтобы гарантировать отмену.

6. Свяжитесь с вашим банком, чтобы начать процесс

Как только вы убедитесь, что все ваши взносы выплачены, бонусные баллы погашены и на вашей кредитной карте нет постоянных мандатов, которые вы хотите закрыть, вы можете связаться со своим банк, чтобы инициировать процесс закрытия счета.Вам необходимо будет уведомить свой банк о закрытии счета, чтобы он инициировал то же самое. Это можно сделать по электронной почте, по телефону в отделении или любым другим способом, установленным вашим банком. Рекомендуется, чтобы все предыдущие шаги были выполнены до того, как вы уведомите банк, и если есть какие-либо другие требования к тому же, это можно сделать более эффективно и результативно.

7. Последующие действия для обеспечения закрытия счета

Банки и их сотрудники имеют множество функций, которые они выполняют одновременно, поэтому ваш запрос на аннулирование кредитной карты может не выполняться в режиме реального времени.Однако, как ответственный держатель карты, вы всегда должны следить за своим запросом и следить за тем, чтобы кредитная карта была аннулирована банком, чтобы никакие операции с ней не проводились. Не соглашайтесь на их словесные заверения. Убедитесь, что вы получили справку о неуплате в банке, а также письменное подтверждение закрытия счета. Это гарантирует, что в дальнейшем не возникнет осложнений, разногласий и споров.

Не соглашайтесь на их словесные заверения. Убедитесь, что вы получили справку о неуплате в банке, а также письменное подтверждение закрытия счета. Это гарантирует, что в дальнейшем не возникнет осложнений, разногласий и споров.

Вот некоторые из шагов, которые необходимо выполнить для закрытия учетной записи кредитной карты.Рекомендуем вам связаться с вашим банком для получения более подробной информации о процессе закрытия вашего карточного счета и его влиянии на ваш кредитный рейтинг. На всякий случай проверьте свой кредитный рейтинг в Интернете примерно через три месяца после закрытия счета, чтобы оценить его влияние.

(Автор — генеральный директор BankBazaar.com)

Получите текущие цены на акции с BSE, NSE, рынка США и последние данные NAV, портфель паевых инвестиционных фондов, ознакомьтесь с последними новостями IPO, наиболее эффективными IPO, рассчитайте свои налог с помощью калькулятора подоходного налога, узнайте о самых прибыльных и проигравших на рынке фондах.Поставьте нам лайк на Facebook и подпишитесь на нас в Twitter.

Financial Express теперь в Telegram. Нажмите здесь, чтобы присоединиться к нашему каналу и оставаться в курсе последних новостей и обновлений Biz.

Как закрытие кредитных карт может повредить — не поможет — ваш кредит

Независимо от того, есть ли у вас карта, которой вы никогда не пользуетесь, или у вас нервный опыт работы с конкретным эмитентом карты, вероятно, наступит день, когда вы захотите закрыть кредитную карту. Но прежде чем вы начнете волноваться, позвоните в компанию, обслуживающую вашу кредитную карту, и аннулируйте карту, убедитесь, что вы понимаете возможные последствия такого решения.

Закрытие кредитных карт может снизить ваш кредитный рейтинг. — но в некоторых случаях это разумный шаг.

Прочтите, почему вам не следует закрывать счет кредитной карты, а также три ситуации, когда закрытие кредитной карты имеет смысл, и как это сделать безопасно.

Как закрытие кредитных карт влияет на ваш кредит

Закрытие кредитной карты может негативно повлиять на ваш кредитный рейтинг двумя способами:

- Это уменьшает объем доступного кредита, который у вас есть, и это может увеличить ваш общий коэффициент использования кредита (потенциально большое дело)

- Это в конечном итоге снижает возраст ваших учетных записей (не так важно)

Использование кредита

Важным фактором, учитываемым при расчете вашего кредитного рейтинга, является коэффициент использования кредита.который сравнивает ваш общий доступный кредит с вашим общим балансом (или общей задолженностью по кредитной карте). В целом, чем ниже коэффициент использования, тем лучше ваши кредитные рейтинги.

Когда вы закрываете кредитную карту, вы уменьшаете общий доступный кредит (или лимиты кредита). Это потенциально может повысить коэффициент использования, если в ваших кредитных отчетах указаны непогашенные остатки на любом из ваших счетов кредитной карты.

Если вы закрываете кредитную карту, и в результате повышается коэффициент использования кредита, очень высока вероятность, что это отрицательно скажется на ваших кредитных рейтингах.Фактически, в зависимости от того, насколько увеличивается ваш коэффициент использования и остальной информации в ваших отчетах, закрытие карты может значительно повлиять на ваши оценки.

Вот пример того, как закрытие карты может увеличить коэффициент использования:

- У вас есть четыре кредитные карты с кредитным лимитом в 3000 долларов каждая, поэтому общий кредитный лимит составляет 12000 долларов. Если у вас есть баланс в 1000 долларов на трех из этих карт, ваш общий баланс составляет 3000 долларов, а коэффициент использования кредита составляет 25% (3000 долларов / 12000 долларов = 0.25).

- Если вы закроете неиспользованную карту, вы уменьшите общий доступный кредит до 9 000 долларов. Итак, если ваш баланс останется прежним, ваш новый коэффициент использования кредита будет хуже: 33% (3000 долларов / 9000 долларов = 0,33).

Инсайдерский совет

Хотите узнать больше об использовании и о том, как сумма, которую вы платите, влияет на ваш кредитный рейтинг? Вот все, что вам нужно знать о том, как работает оплата кредитной картой.

Помните, негативные последствия закрытия кредитной карты зависят от других счетов, которые у вас есть в ваших кредитных отчетах.Часто, чем больше у вас кредитных счетов, тем выше могут вырасти ваши кредитные лимиты. Если у вас высокие лимиты и низкие остатки на большинстве ваших кредитных карт, закрытие одной из ваших учетных записей с меньшей вероятностью вызовет большие изменения кредитного рейтинга.

Возраст аккаунтов

Когда дело доходит до кредитного рейтинга, более длинная кредитная история лучше.

Модели кредитного скоринга, такие как FICO, учитывают множество факторов при расчете ваших баллов, в том числе:

- Сколько времени прошло с тех пор, как вы открыли свой самый старый счет?

- Средний возраст всех счетов в вашем кредитном отчете

Распространенный кредитный миф заставляет многих людей полагать, что закрытие учетной записи приведет к удалению элемента из ваших кредитных отчетов.Обращение к этому мифу гласит, что элемент остается в ваших отчетах, но модели оценки больше не учитывают его при расчете среднего возраста аккаунтов. Однако оба вышесказанного не соответствуют действительности.

Положительно закрытые счета будут по-прежнему отображаться в ваших кредитных отчетах за до 10 лет после закрытия . Они будут стареть в течение этих 10 лет и будут учитываться в вашем среднем возрасте аккаунтов. Это хорошо для ваших кредитных рейтингов.

Если вы думаете, что закрытие старой кредитной карты сотрет плохую историю платежей, подумайте еще раз.Это не волшебная палочка: история платежей, включая просроченные платежи, также останется в ваших отчетах и повлияет на ваши результаты после закрытия аккаунта. Единственное отличие состоит в том, что с отрицательными счетами Закон о справедливой кредитной отчетности обычно требует, чтобы они удалялись из ваших отчетов через 7 лет, а не 10.

В конце концов, через 7-10 лет закрытые счета больше не будут отображаться в ваших кредитных отчетах. Это означает, что вы потеряете потенциальную ценность срока действия карты. В моделях FICO Scoring длина вашей кредитной истории составляет 15% от вашего кредитного рейтинга.Таким образом, хотя удаление старой учетной записи из отчетов не всегда будет концом света, существует вероятность того, что в конечном итоге удаление карты может нанести определенный ущерб. Как показывает практика, для вашего кредита лучше держать старые аккаунты с историей своевременных платежей открытыми как можно дольше.

Почему следует оставлять кредитные карты открытыми

Не планируете использовать свою кредитную карту в ближайшем будущем? Это не обязательно означает, что вам следует закрыть его.

Вот пять причин, по которым было бы разумно держать кредитные карты открытыми:

- Срок действия вашей карты будет продолжаться: Как вы теперь знаете, более старые счета в ваших кредитных отчетах могут означать более высокие кредитные рейтинги.Если карта не стоит денег, зачем ее закрывать?

- Уровень использования кредита может остаться ниже: Если вы не используете карту, общий лимит кредита увеличится. Это может помочь снизить коэффициент использования при использовании других карт.

- Вы сохраните разнообразие: Модели кредитного скоринга позволяют видеть в ваших кредитных отчетах различные счета, включая кредитные карты и ссуды в рассрочку.

- У вас будет резервная кредитная линия: Может быть очень полезно иметь кредитную линию в несколько тысяч долларов на случай чрезвычайных ситуаций.

- У вас будет доступ к преимуществам: Помимо основных вознаграждений, таких как баллы или возврат денег, ваша карта может также иметь дополнительные преимущества и функции, которые вы не хотите терять. (Подумайте: защита и скидки при покупках и путешествиях, доступ к высококлассным развлечениям и услугам или привилегии, характерные для бренда.

)

)

Выплачивая полную сумму остатка за каждый расчетный период, вы полностью избегаете начисления процентов и продолжаете получать прибыль. И что лучше всего, карты без годовой платы не будут стоить вам ни цента.

Если вы действительно не хотите больше использовать свою карту, подумайте о том, чтобы положить ее в безопасное место, а не закрывать. Таким образом, он будет там, если вам это нужно, но не соблазнит вас, как в вашем кошельке.

Эмитенты могут закрывать неактивные карты

Один из способов зарабатывать деньги карточными компаниями — это взимать плату за считывание карт, когда люди пользуются их картами.

Поддержание учетной записи требует некоторых накладных расходов для компаний, выпускающих кредитные карты, поэтому, если они не получают от вас деньги, они могут закрыть вашу неиспользованную карту из-за бездействия.

Обычно этого можно избежать, если использовать свою карту не реже одного раза в шесть месяцев .

Ранее мы упоминали, что закрытые, положительные счета могут оставаться в кредитных отчетах до 10 лет с момента закрытия счета. Даже если эмитент кредитной карты в конечном итоге закроет вашу учетную запись из-за бездействия, ваш кредит, вероятно, будет лучше, чем если бы вы сами заблаговременно закрыли карту.

У вас может быть еще несколько месяцев или лет между рассмотрением вопроса о закрытии карты и моментом, когда эмитент фактически запускает 10-летний отсчет времени, закрывая его из-за бездействия.Или, если вы хотите использовать карту всего несколько раз в год, даже для небольшой покупки, вы можете избежать полного закрытия учетной записи.

Когда следует закрыть кредитную карту

Хотя есть много причин держать ваши карты открытыми, есть также несколько веских причин закрыть свои кредитные карты.

Вам следует рассмотреть возможность закрытия карты, если вы оказались в следующих ситуациях:

1) Недостаточная стоимость годового сбора

Если у вас есть неиспользованная карта с годовой оплатой, вероятно, будет разумно закрыть ее.

Если вы не зарабатываете достаточно вознаграждений или льгот, чтобы компенсировать годовую плату — что маловероятно, если вы ею не пользуетесь — ваша карта стоит денег вместо того, чтобы предоставлять ценные услуги.

Это похоже на вашу ситуацию? Рассмотрите возможность перехода на другую кредитную карту без комиссии или замены продукта на карту, которую вы фактически использовали. Это (как правило) позволяет вам оставить тот же аккаунт открытым, и это не повлияет на ваш кредитный рейтинг.

Если вы хотите заменить карту, чтобы продолжить накопление кредита, выберите одну из многих карт без годовой платы.

2) Обновление с защищенной кредитной карты

Если вы использовали обеспеченную кредитную карту и накопили достаточный кредитный рейтинг, чтобы претендовать на получение более качественной карты, возможно, пришло время закрыть вашу защищенную карту и вернуть свой депозит.

Вам просто нужно будет полностью погасить остаток; Затем вы можете закрыть карту, и эмитент отправит ваш депозит обратно.

Теперь, с более высокими кредитными рейтингами и более прочной кредитной историей, вы можете сосредоточиться на бонусных картах, картах возврата денег, туристических картах и многом другом!

3) Еще один бонус за регистрацию

Некоторые карты, в частности карты туристических вознаграждений, предлагают щедрые бонусы за регистрацию для открытия новой карты: например, 50 000 баллов после того, как вы потратите 3000 долларов в течение первых трех месяцев.

Хотя эти предложения иногда ограничены одним разом на человека за всю жизнь, другие дают вам возможность снова получить бонус через год или два.

Если вы уже получили бонус за регистрацию с картой, но больше не получаете от нее пользы, подумайте о том, чтобы закрыть ее, если вы, возможно, снова сможете получить вступительный бонус в будущем. Это может пригодиться, когда вы планируете поездку, или когда ваш образ жизни меняется и вы путешествуете больше. Просто внимательно прочтите условия, прежде чем идти по этому маршруту.

Просто внимательно прочтите условия, прежде чем идти по этому маршруту.

4) Развод

Если вы делите совместный счет кредитной карты с супругом, это может стать большой проблемой во время развода. При использовании совместной карты оба держателя карты несут юридическую ответственность по задолженности и могут вносить изменения в счет. Итак, если ваш бывший начисляет огромный баланс на счету до того, как вы расстаетесь, вы можете остаться с сумкой в финансовом отношении для его / ее покупок.

Лучше всего закрыть совместные кредитные карты во время развода. Это не позволит вам и вашему бывшему партнеру предъявить новые обвинения.Если вы хотите защитить свой кредит, вам нужно будет продолжать производить платежи по счету (или убедиться, что это делает ваш бывший), пока остаток не будет выплачен полностью.

Примечание. Если ваш бывший пользователь является просто авторизованным пользователем вашей учетной записи (или наоборот), другого человека легко удалить из учетной записи. Это останавливает любые будущие платежи. Но вам все равно придется работать вместе или через суд, чтобы покрыть непогашенный остаток. Помните, что если вы являетесь основным владельцем аккаунта, вы не откажетесь от кредита до тех пор, пока баланс не достигнет 0 долларов.

Закрытие карты с балансом

Если у вас есть остаток на карте и вы хотите закрыть ее, лучше сначала погасить долг. Мы рекомендуем лавинный метод.

Однако вам не нужно закрывать карту только потому, что на ней высокая процентная ставка. Вы можете рассмотреть возможность перевода остатка на другую карту с более низкой процентной ставкой. Некоторые карты предназначены для этой цели, с длинной начальной годовой процентной ставкой 0% на переводы баланса.

Когда вы переводите баланс, нет необходимости закрывать карту, с которой вы переводите баланс — если на ней нет годовой комиссии, вам, вероятно, лучше оставить ее открытой с балансом 0 долларов и не использовать ее.

Как безопасно закрыть кредитную карту

Решили, что закрытие кредитной карты — правильный шаг для вас?

Вот как это сделать правильно, чтобы минимально негативно повлиять на ваш кредитный рейтинг.

- Полностью погасите баланс кредитной карты (и, если вознаграждения относятся к конкретной карте, то есть баллы Chase Ultimate Rewards вместо Delta SkyMiles — обязательно погасите их, чтобы не потерять их).

- Если у вас есть другая карта того же эмитента, попросите перенести кредитный лимит старой карты на карту, которую вы храните (таким образом, сохраняя общую сумму доступного кредита).

- Чтобы предотвратить или свести к минимуму любое увеличение коэффициента использования кредита, попросите увеличить кредитный лимит для любых карт, которые вы не закрываете, или сделайте дополнительные платежи для уменьшения их остатков.

- Закройте карту, позвонив по указанному на обратной стороне номеру (номера телефонов отдела обслуживания клиентов можно найти здесь). Вы также можете запросить блокировку своей карты, чтобы предотвратить новые списания с нее.

Закрытие карты может занять некоторое время, поэтому наберитесь терпения.

Я больше не получал особой выгоды от моей карты American Express Starwood Preferred Guest, поэтому решил закрыть ее, чтобы избежать ежегодной платы.Прежде чем закрыть его, я позвонил в American Express и спросил, могут ли они перевести кредитный лимит в 11 000 долларов на одну из моих других карт American Express. Это сработало, поэтому я получил кредитный лимит в размере 19 000 долларов на другую карту American Express, у которой ранее был лимит только в 8 000 долларов. Это позволило мне использовать кредит на прежнем уровне, даже если я закрыл карту.

— Джон Ганотис, основатель, специалист по кредитной карте

Интеллектуальное использование кредита иногда — но не часто — означает закрытие кредитных карт, которые вам не подходят.

Сначала взвесьте все за и против. Если вы решили, что пора расстаться с определенным куском пластика, обязательно выполните указанные выше действия, чтобы минимизировать ущерб вашему кредиту.

6 причин, по которым компания-эмитент кредитной карты закроет вашу карту

Компания-производитель кредитной карты может прекратить отношения в любое время. Но с чего бы это?

В отличие от ссуд, аренды квартир и многих других договоров, договоры по кредитным картам не так сложно разорвать. Вы можете принять решение об аннулировании кредитной карты в любое время и по любой причине, и компания-эмитент кредитной карты имеет такое же право.

В целом потребители гораздо чаще аннулируют карты. Компании, выпускающие кредитные карты, обычно сосредотачиваются на добавлении и удержании держателей карт, а не на избавлении от них. Однако существует несколько причин, по которым компания-эмитент кредитной карты может решить закрыть вашу карту.

1. Бездействие

Если вы никогда не используете свою карту, компания-эмитент кредитной карты может в конечном итоге закрыть ее. Нет установленных сроков, когда это произойдет, поскольку каждый эмитент карты отличается. У меня были карты, которые были закрыты за бездействие через год, но у меня также есть карты, которые я не использовал более пяти лет, которые все еще открыты.

Чтобы избежать этого, просто убедитесь, что вы используете любые кредитные карты, которые хотите хранить каждые три-шесть месяцев. Другой вариант — установить карту в качестве способа оплаты небольшого повторяющегося счета, чтобы по ней проводилась хотя бы одна транзакция каждый месяц. Если вы беспокоитесь о том, что забыли войти в систему и погасить кредитную карту, вы можете настроить автоматические платежи.

2. Пропущенные платежи

Хотя компании, выпускающие кредитные карты, дадут вам некоторую свободу действий, если вы не сделаете платеж вовремя, терпение продлится лишь на определенное время.

Когда ваш минимальный платеж просрочен на 90 дней или более, вы находитесь в опасной зоне, где ваша карта может быть аннулирована. Ваша карта может оставаться открытой дольше, но 180 дней просрочки являются точкой отсечения, когда практически любая компания, выпускающая кредитные карты, аннулирует карту.

Ваша карта также может быть аннулирована, если вы обычно пропускаете платежи, даже если вы никогда не опаздываете на 90 дней. Это не только подвергает вас риску аннулирования вашей карты, но также стоит вам денег в виде штрафов за просрочку платежа и может повредить ваш кредитный рейтинг.

3. Банкротство

Большинство компаний, выпускающих кредитные карты, имеют политику автоматического аннулирования карт, если держатель карты заявляет о банкротстве.

Эта политика применяется, даже если на карте не было баланса и она не участвовала в заявлении о банкротстве. С точки зрения эмитента карты, заявление о банкротстве повышает риск для держателя карты.

Если вам нужно подать заявление о банкротстве, предположите, что все ваши кредитные карты будут аннулированы, потому что это наиболее вероятный сценарий.

4. Неправильное использование программы вознаграждений по картам

Эмитенты карт принимают жесткие меры в отношении потребителей, подозреваемых в игре в их программы вознаграждений. Если компания, выпускающая кредитные карты, считает, что вы используете закулисные методы для получения большего вознаграждения, она может аннулировать любые карты, которые у вас есть.

Что можно считать неправильным использованием программы вознаграждений? Вот несколько примеров, которые потенциально могут привести к проблемам:

- Высокие расходы на подарочные карты или другие денежные эквиваленты, особенно в магазинах, где с вашей карты начисляются бонусные вознаграждения

- Высокие расходы по сравнению с доходом, указанным в заявке на получение кредитной карты, например тратить 10 000 долларов в месяц с заявленным годовым доходом 50 000 долларов

- Открывать одну и ту же карту несколько раз, чтобы заработать несколько бонусов за регистрацию

Нет ничего плохого в обычных стратегиях получения большего вознаграждения, таких как наличие нескольких карт с разными категориями бонусов или совершение покупок через портал онлайн-покупок вашей кредитной карты. Люди, которые явно нарушают правила, рискуют быть закрытыми.

Люди, которые явно нарушают правила, рискуют быть закрытыми.

5. Уменьшение вашего кредитного рейтинга

Если ваш кредитный рейтинг упадет на значительную величину, компании, выпускающие кредитные карты, могут пересмотреть свою оценку, оставив вас в качестве клиента. Ваш кредитный рейтинг — это один из способов, которым кредиторы определяют риск ссуды вам денег. Снижение вашего кредитного рейтинга означает, что вы представляете больший риск, чем раньше.

Не беспокойтесь, если ваш кредитный рейтинг немного снизится. Но если он уменьшится на 50 пунктов и более, это может стать проблемой.

6. Карта больше не предлагается

Эмитент карты может принять решение прекратить предлагать имеющуюся у вас кредитную карту. В большинстве случаев эмитенты карт закрывают заявки, но позволяют предыдущим держателям карт продолжать использовать карту.

Однако существует вероятность того, что компания, выпускающая кредитные карты, закроет заявки и полностью аннулирует карту. Когда это происходит, эмитенты карт обычно дают клиентам возможность перейти на аналогичную карту.

Как избежать закрытой кредитной карты

Компании, выпускающие кредитные карты, могут иметь ряд причин для аннулирования карты, но это все еще редкое явление, которого достаточно легко избежать.Если вы создаете и поддерживаете хороший кредитный рейтинг, своевременно вносите платежи и не делаете ничего сомнительного для получения дополнительных вознаграждений, то компании, выпускающие кредитные карты, захотят сохранить вас в качестве клиента.

Как закрыть кредитную карту? | Справка

Вы можете сделать это в приложении Bankwest или в онлайн-банке Bankwest (BOB).

Чтобы закрыть кредитную карту в приложении:

- Выберите карту из списка счетов

- Перейдите на вкладку «Управление»

- Выберите «Закрыть учетную запись».

Чтобы закрыть свою кредитную карту в BOB:

- Выберите карту из списка счетов

- Выберите «просмотреть дополнительные сведения об аккаунте»

- Выберите «Закрыть учетную запись».

Не забывайте

Возможно, на ваш счет еще не начислены транзакции, комиссии или проценты. Хотя мы закроем вашу карту сразу, вы по-прежнему будете получать выписки, и вам нужно будет производить как минимум минимальные ежемесячные платежи, пока остаток не будет выплачен полностью.Мы закроем ваш аккаунт через 30 дней после полной оплаты.

Если вы хотите заменить утерянную или украденную карту, позвоните нам или напишите нам — не закрывайте свою кредитную карту.

Что происходит после закрытия кредитной карты?

- Мы отправим вам письмо с подтверждением закрытия вашего аккаунта в течение 5-10 дней

- Вы не сможете использовать карты или платежные кольца, привязанные к счету

- Вам нужно будет отменить и изменить любое прямое списание средств напрямую с продавцом

- Если у вас есть карта Bankwest More Mastercard ® , вам нужно будет погасить свои баллы в течение следующих 30 дней.

- Если у вас есть связанный чек или сберегательный счет, вы не сможете получить к нему доступ с помощью закрытой кредитной карты

- Ваш аккаунт не будет отображаться в списке ваших аккаунтов, но вы увидите непогашенный остаток в своем электронном заявлении или бумажной выписке.Вы найдете свои электронные отчеты в разделе «Закрытые счета» меню электронных отчетов, если вы зарегистрировались до закрытия своей учетной записи.

Вы также можете позвонить нам по телефону 13 17 19, и мы поможем вам по телефону или сообщим сумму выплаты.

Хотите закрыть транзакционный счет, не связанный с кредитной картой?

Вы можете закрыть любую учетную запись, отправив нам сообщение в приложении или онлайн-банке, позвонив нам или заглянув в отделение.

Это не то, что вы искали? Посмотреть все вопросы по карточкам.

Аннулирование кредитной карты — Moneysmart.

gov.au

gov.auОтказ от кредитной карты — это больше, чем ее сокращение.

Вы можете аннулировать свою карту, чтобы сократить расходы. Или вы, возможно, потеряли его или решили, что не получаете от него достаточной ценности.

Эти шаги проведут вас через процесс аннулирования вашей карты.

1. Полная оплата кредитной картой

Ваш баланс должен составлять 0 долларов, прежде чем вы сможете аннулировать свою кредитную карту. Итак, первый шаг — это полностью погасить вашу кредитную карту , включая все проценты и комиссии.

Если можно сразу оплатить карту

Обратитесь в свой банк или кредитную организацию. Посмотрите, сможете ли вы погасить и аннулировать карту немедленно онлайн, по телефону или в отделении.

Если вам сложно расплатиться картой

Немедленно обратитесь в свой банк или кредитную организацию. Или поговорите с бесплатным финансовым консультантом. Принятие мер на раннем этапе остановит рост небольшой денежной проблемы.

Если вы переводите остаток на другую карту

Обдумайте плюсы и минусы, чтобы убедиться, что перевод остатка по кредитной карте — правильный шаг для вас.Если вы переводили остаток раньше, это может повлиять на ваш кредитный рейтинг.

Если ваша карта имеет более одного имени

Если ваша карта на совместное имя, ответственность несут оба держателя карты. Оба должны согласиться погасить кредитную карту перед ее аннулированием.

Если вы являетесь основным держателем карты, а другой — вторым держателем карты, вы несете ответственность за погашение карты перед ее аннулированием.

2. Отмена прямого дебетования

Если у вас есть прямой дебет или регулярные платежи, отмените их онлайн или попросите своего поставщика кредитных услуг сделать это.Проверьте свой счет кредитной карты, чтобы убедиться, что эти платежи остановлены.

Если вы подписались на сделку или контракт

Проверьте свое соглашение или поговорите с поставщиком услуг, прежде чем менять платежи.

Если вы хотите, чтобы ваши платежи продолжались

Не забудьте настроить новые платежи с другой учетной записи, чтобы не отставать.

3. Аннулируйте карту и получите подтверждение

Отменить онлайн

Войдите в свою учетную запись и следуйте инструкциям.

Отмена по телефону

Позвоните в кредитную организацию и скажите, что хотите аннулировать свою кредитную карту.